Налоги на детей на имущество: нужно ли платить | Ирсити.Ру

1

Моему ребенку приходят письма от налоговой. Это ошибка?

Нет, это не ошибка. Несовершеннолетний действительно должен платить налоги, если является собственником жилья или доли в нем. А также земельного участка и других объектов недвижимости.

Поделиться

2

Разве ребенок может сам платить налоги?

Гражданские права у ребенка появляются с момента рождения. В том числе, возможность быть собственником недвижимости. А собственники недвижимости должны платить налог на имущество физических лиц.

Родители, опекуны, законные представители ребенка имеют право совершать от их имени сделки, соответственно, и налоги за ребенка они тоже должны платить.

Поделиться

3

Как заплатить налог за ребенка?

Напоминаем, что есть несколько способов уплаты налогов на имущество. В электронном виде: через сайт ФНС России с помощью сервиса «Уплата налогов, страховых взносов физических лиц», через Личный кабинет налогоплательщика для физических лиц, а также через приложение для мобильных устройств «Налоги ФЛ». Или по платежным документам: через кассы, терминалы банков, в офисах «Почты России».

Или по платежным документам: через кассы, терминалы банков, в офисах «Почты России».

Чтобы заплатить налог за ребенка в Личном кабинете налогоплательщика, нужно открыть вкладку «Семейный доступ». В этой вкладке нажимаете кнопку «Добавить пользователя», далее вводите логин (ИНН) Личного кабинета несовершеннолетнего ребенка и нажимаете кнопку «Отправить запрос» (в Личном кабинете несовершеннолетнего ребенка может быть не более двух подтвержденных запросов). Дальше переходите в Личный кабинет ребенка и подтверждаете свой запрос.

Добавленные в этот список несовершеннолетние дети исключаются из него автоматически после 18 лет. Это можно сделать и раньше, по желанию любой из сторон, для этого нужно нажать крестик у добавленного в списке пользователя и подтвердить исключение.

В разделе «Налоги» появится всплывающий список, куда входят только добавленные несовершеннолетние дети. Переключая пользователей в этом списке, можно заплатить налоги любым удобным способом: банковской картой, через онлайн-банк или по квитанции.

Кстати, пользователи личных кабинетов налогоплательщика налоговые уведомления по почте не получат, за исключением тех налогоплательщиков, которые сообщили в налоговую, что хотят получать документы именно в бумажном виде.

Поделиться

4

Как получить доступ к личному кабинету ребенка?

Возможность подключить «Семейный доступ» появляется только в том случае, если пользователями личных кабинетов являются как родители, так и их дети.

Доступ к личному кабинету ребенка можно получить с помощью логина и пароля, указанных в регистрационной карте. За картой родителям и законным представителям нужно обратиться лично в любую налоговую инспекцию.

С собой возьмите документы, удостоверяющие личность родителя (законного представителя) и ребенка. Пользователи портала «Госуслуги» могут подключиться к личному кабинету налогоплательщика самостоятельно с помощью подтвержденной учетной записи портала.

Поделиться

5

А на «Госуслугах» я увижу налоговые уведомления?

Нет, налоговые уведомления не размещаются на портале «Госуслуги». Там вы можете увидеть лишь сумму своего долга после 1 декабря — в том случае, если вы не успели заплатить налог до этого срока.

Там вы можете увидеть лишь сумму своего долга после 1 декабря — в том случае, если вы не успели заплатить налог до этого срока.

Если вы не получали никаких уведомлений, но полагаете, что они должны быть, нужно направить заявление об этом через личный кабинет налогоплательщика. Также можно воспользоваться сервисом «Обратиться в ФНС России» или прийти в любую налоговую инспекцию.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумаге под расписку в любой налоговой либо через МФЦ. Для этого нужно написать соответствующее заявление.

Поделиться

6

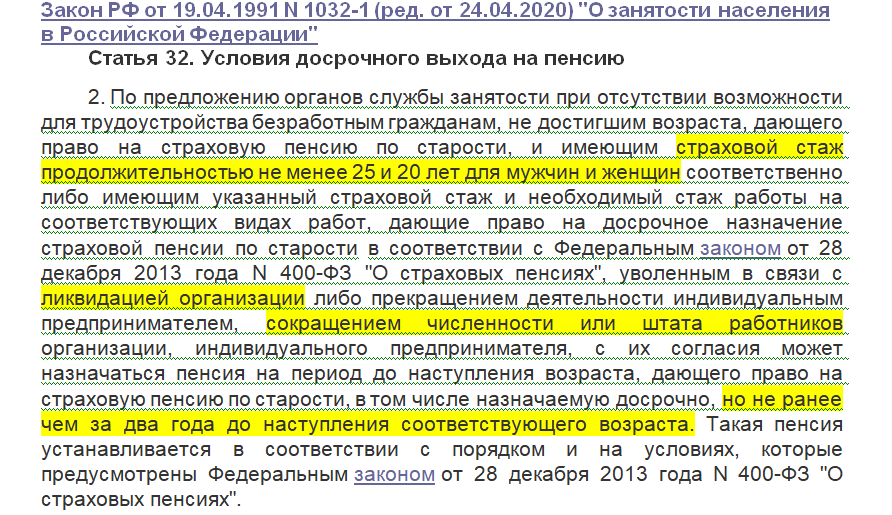

Ребенку исполнилось 18, может ли родитель по-прежнему оплачивать его налоги?

Да, может. Налоги можно заплатить не только за себя и несовершеннолетних детей, но и за других лиц, в том числе за троих детей, которым уже исполнилось 18. Также можно оплачивать налоги других родственников через сервис «Уплата налогов за третьих лиц».

Поделиться

7

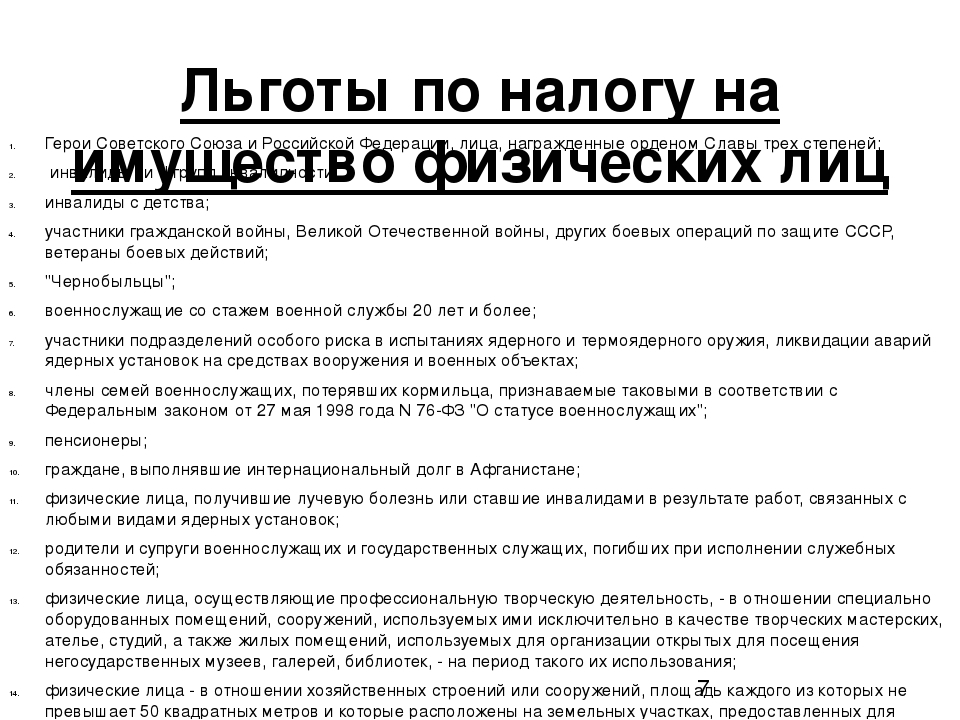

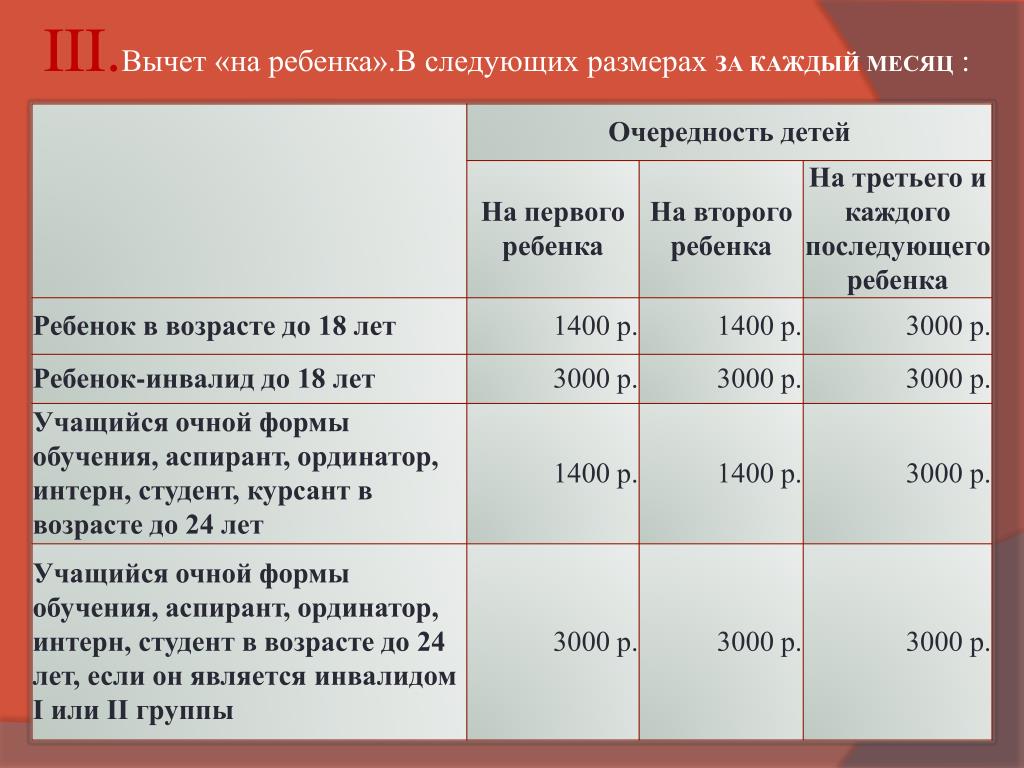

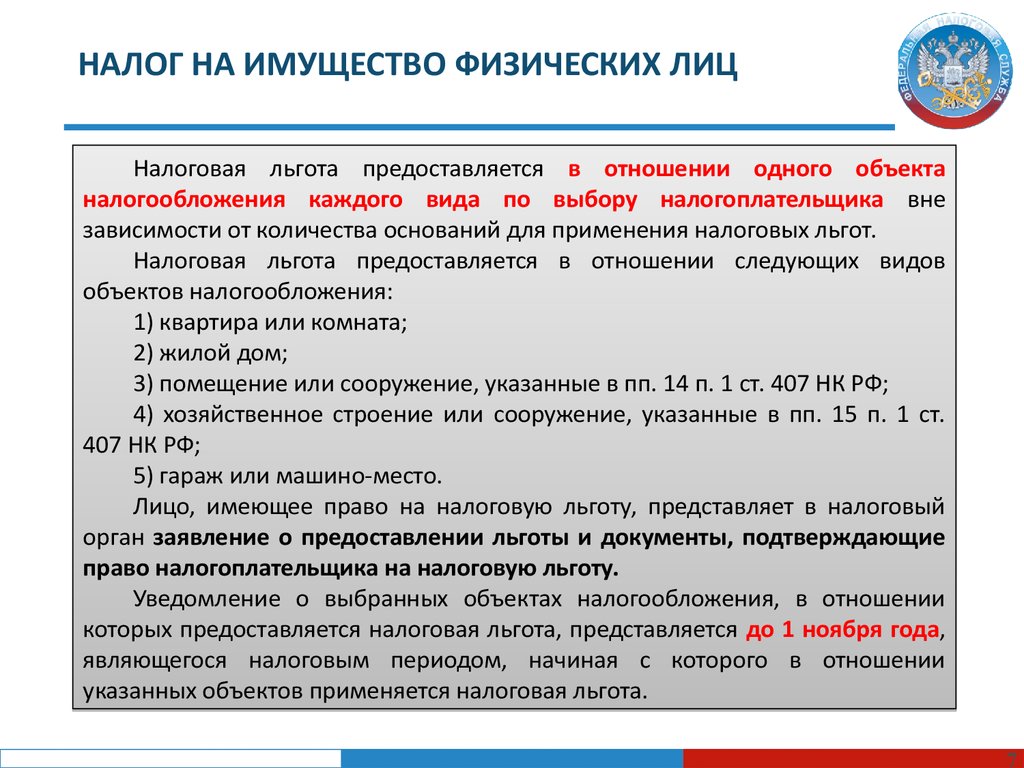

Есть ли льготы при уплате налогов за детей?

Действительно, для несовершеннолетних есть льготы по имущественным налогам. Список льгот есть в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Список льгот есть в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Поделиться

8

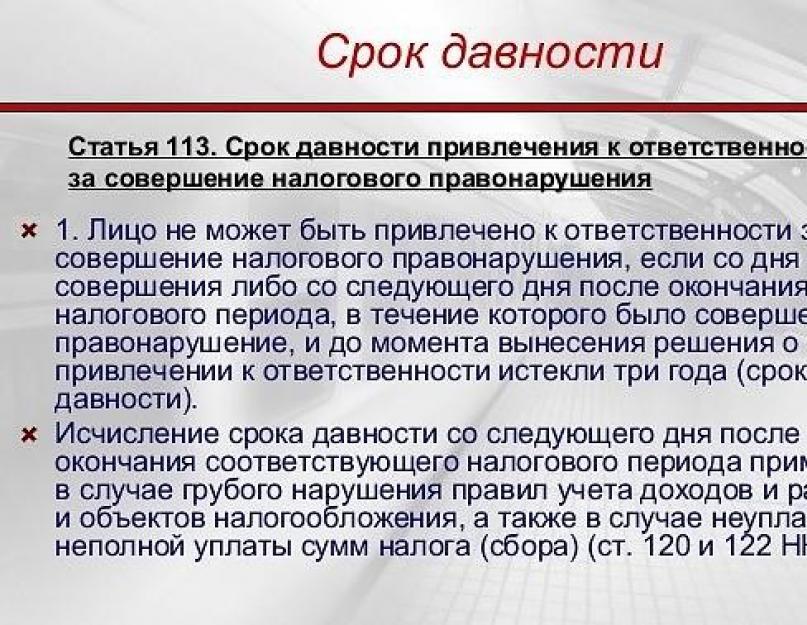

Что будет, если вовремя не заплатить?

Срок уплаты физическими лицами имущественных налогов за 2021 год истекает 1 декабря 2022 года. После этого неуплаченные налоги становятся долгом, который будет расти каждый день до полного погашения.

То есть, ежедневно на эту сумму будут начислять пени, потом придется платить госпошлину за рассмотрение дела в суде, исполнительный сбор, расходы на совершение исполнительных действий.

Недавно мы рассказывали о том, как получить налоговый вычет за детские секции.

Поделиться

По теме

07 ноября 2022, 08:00

У вас остался месяц: какие налоги нужно заплатить до декабря (и как на них сэкономить)28 ноября 2022, 09:00

«Ребенок только пошел работать». С 17-летнего парня взыскали налоги за отца, умершего 15 лет назад16 сентября 2022, 10:00

Родители, верните деньги! Как заставить государство возместить расходы за кружки и секции07 сентября 2022, 15:23

Страхование жилья, жизни и машины: от чего можно отказаться при оформлении кредита28 ноября 2022, 08:00

Не только старикам и многодетным: проверьте, дадут ли вам субсидию на оплату коммуналки

Анна Богданова

Обозреватель

ДетиИмущественный налогНалогиНалоговая инспекция

- ЛАЙК0

- СМЕХ0

- УДИВЛЕНИЕ0

- ГНЕВ0

- ПЕЧАЛЬ0

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

КОММЕНТАРИИ0

Что я смогу, если авторизуюсь?

Новости СМИ2

Новости СМИ2

Налоги на детей на имущество: нужно ли платить | e1.

ru

ru1

Моему ребенку приходят письма от налоговой. Это ошибка?

Нет, это не ошибка. Несовершеннолетний действительно должен платить налоги, если является собственником жилья или доли в нем. А также земельного участка и других объектов недвижимости.

Поделиться

2

Разве ребенок может сам платить налоги?

Гражданские права у ребенка появляются с момента рождения. В том числе, возможность быть собственником недвижимости. А собственники недвижимости должны платить налог на имущество физических лиц.

Родители, опекуны, законные представители ребенка имеют право совершать от их имени сделки, соответственно, и налоги за ребенка они тоже должны платить.

Поделиться

3

Как заплатить налог за ребенка?

Напоминаем, что есть несколько способов уплаты налогов на имущество. В электронном виде: через сайт ФНС России с помощью сервиса «Уплата налогов, страховых взносов физических лиц», через Личный кабинет налогоплательщика для физических лиц, а также через приложение для мобильных устройств «Налоги ФЛ». Или по платежным документам: через кассы, терминалы банков, в офисах «Почты России».

Или по платежным документам: через кассы, терминалы банков, в офисах «Почты России».

Чтобы заплатить налог за ребенка в Личном кабинете налогоплательщика, нужно открыть вкладку «Семейный доступ». В этой вкладке нажимаете кнопку «Добавить пользователя», далее вводите логин (ИНН) Личного кабинета несовершеннолетнего ребенка и нажимаете кнопку «Отправить запрос» (в Личном кабинете несовершеннолетнего ребенка может быть не более двух подтвержденных запросов). Дальше переходите в Личный кабинет ребенка и подтверждаете свой запрос.

Добавленные в этот список несовершеннолетние дети исключаются из него автоматически после 18 лет. Это можно сделать и раньше, по желанию любой из сторон, для этого нужно нажать крестик у добавленного в списке пользователя и подтвердить исключение.

В разделе «Налоги» появится всплывающий список, куда входят только добавленные несовершеннолетние дети. Переключая пользователей в этом списке, можно заплатить налоги любым удобным способом: банковской картой, через онлайн-банк или по квитанции.

Кстати, пользователи личных кабинетов налогоплательщика налоговые уведомления по почте не получат, за исключением тех налогоплательщиков, которые сообщили в налоговую, что хотят получать документы именно в бумажном виде.

Поделиться

4

Как получить доступ к личному кабинету ребенка?

Возможность подключить «Семейный доступ» появляется только в том случае, если пользователями личных кабинетов являются как родители, так и их дети.

Доступ к личному кабинету ребенка можно получить с помощью логина и пароля, указанных в регистрационной карте. За картой родителям и законным представителям нужно обратиться лично в любую налоговую инспекцию.

С собой возьмите документы, удостоверяющие личность родителя (законного представителя) и ребенка. Пользователи портала «Госуслуги» могут подключиться к личному кабинету налогоплательщика самостоятельно с помощью подтвержденной учетной записи портала.

Поделиться

5

А на «Госуслугах» я увижу налоговые уведомления?

Нет, налоговые уведомления не размещаются на портале «Госуслуги». Там вы можете увидеть лишь сумму своего долга после 1 декабря — в том случае, если вы не успели заплатить налог до этого срока.

Там вы можете увидеть лишь сумму своего долга после 1 декабря — в том случае, если вы не успели заплатить налог до этого срока.

Если вы не получали никаких уведомлений, но полагаете, что они должны быть, нужно направить заявление об этом через личный кабинет налогоплательщика. Также можно воспользоваться сервисом «Обратиться в ФНС России» или прийти в любую налоговую инспекцию.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумаге под расписку в любой налоговой либо через МФЦ. Для этого нужно написать соответствующее заявление.

Поделиться

6

Ребенку исполнилось 18, может ли родитель по-прежнему оплачивать его налоги?

Да, может. Налоги можно заплатить не только за себя и несовершеннолетних детей, но и за других лиц, в том числе за троих детей, которым уже исполнилось 18. Также можно оплачивать налоги других родственников через сервис «Уплата налогов за третьих лиц».

Поделиться

7

Есть ли льготы при уплате налогов за детей?

Действительно, для несовершеннолетних есть льготы по имущественным налогам. Список льгот есть в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Список льгот есть в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Поделиться

8

Что будет, если вовремя не заплатить?

Срок уплаты физическими лицами имущественных налогов за 2021 год истекает 1 декабря 2022 года. После этого неуплаченные налоги становятся долгом, который будет расти каждый день до полного погашения.

То есть, ежедневно на эту сумму будут начислять пени, потом придется платить госпошлину за рассмотрение дела в суде, исполнительный сбор, расходы на совершение исполнительных действий.

Недавно мы рассказывали о том, как получить налоговый вычет за детские секции.

Поделиться

По теме

14 января 2023, 09:30

«Это «Госуслуги» взломали?»: екатеринбуржцы неожиданно стали получать странные платежки за землю07 ноября 2022, 08:00

У вас остался месяц: какие налоги нужно заплатить до декабря (и как на них сэкономить)28 ноября 2022, 09:00

«Ребенок только пошел работать». С 17-летнего парня взыскали налоги за отца, умершего 15 лет назад

С 17-летнего парня взыскали налоги за отца, умершего 15 лет назад28 сентября 2022, 09:30

Как правильно оформить завещание и доверенности для мобилизованных: инструкция от нотариуса16 сентября 2022, 10:00

Родители, верните деньги! Как заставить государство возместить расходы за кружки и секции

Анна Богданова

Обозреватель

ДетиИмущественный налогНалогиНалоговая инспекция

- ЛАЙК0

- СМЕХ4

- УДИВЛЕНИЕ1

- ГНЕВ11

- ПЕЧАЛЬ1

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

КОММЕНТАРИИ38

Читать все комментарии

Что я смогу, если авторизуюсь?

Новости РЎРњР?2

Новости РЎРњР?2

Снижение налогообложения детей | NC Planning

Главная » Часто задаваемые вопросы » Как я могу уменьшить уплату моих детей налогов на мое имущество в Роли, когда меня не станет?

31 мая 2022 г. в Часто задаваемые вопросы Категории: Планирование недвижимости и планирование личных налогов

Снижение налогов на детей

Финансовые обстоятельства в конце жизни беспокоят многих жителей Северной Каролины. Налоговые последствия для имущества, которое вы оставляете после себя, являются еще большим беспокойством для многих людей. Никто не хочет так усердно работать за свои активы только для того, чтобы правительство в конечном итоге оставило большую часть их в виде налогов. Снижение налогов на детей является большой проблемой для многих людей.

Налоговые последствия для имущества, которое вы оставляете после себя, являются еще большим беспокойством для многих людей. Никто не хочет так усердно работать за свои активы только для того, чтобы правительство в конечном итоге оставило большую часть их в виде налогов. Снижение налогов на детей является большой проблемой для многих людей.

Налоговые вопросы в Северной Каролине сложны, но адвокат по планированию недвижимости в Роли может демистифицировать их для вас. Защитить свои активы можно сейчас и когда вас больше нет. Ваши дети и будущие поколения заслуживают того, чтобы ощутить изобилие вашего наследия.

Облагается ли налогом унаследованное имущество в Северной Каролине?

В июле 2013 года был отменен налог на наследство, в результате чего Северная Каролина стала одним из 38 штатов, не облагающих налогом унаследованные активы. Это правило применяется к случаям смерти, произошедшим с января 2013 года и далее. Однако, если кто-то получает наследство от штата с налогом на наследство, законы Северной Каролины не будут применяться.

Другим законом, отменяющим правило отсутствия налогов в Северной Каролине, является федеральное налогообложение. Это относится к подаркам, превышающим установленный предел, на человека в год, а также к поместьям на любую сумму, превышающую установленный предел. Желательно, чтобы ваши соответствующие значения были ниже федерального предела, чтобы они не могли взыскать огромные налоги с наследства ваших детей. Поговорите со знающим адвокатом по управлению недвижимостью Роли, чтобы узнать, правильно ли вы поступаете.

Какие пути я могу использовать для распределения безналогового наследства до того, как меня не станет?

Хотя в Северной Каролине не взимается прямой налог на унаследованное имущество, вашим детям, возможно, придется платить федеральный налог на наследство. Однако этот налог применяется только в том случае, если недвижимость оценивается в 11,18 миллиона долларов или более. Таким образом, идеальный способ гарантировать, что ваши наследники получат имущество, не облагаемое налогом, состоит в том, чтобы убедиться, что унаследованные активы не превышают эту цифру. Этого можно достичь несколькими способами.

Этого можно достичь несколькими способами.

· Подарки, не облагаемые налогом : Родители могут начать передачу наследства своим детям в виде необлагаемых налогом подарков. Примечательно, что подарки на сумму более 15 000 долларов США на человека облагаются налогом, и вы захотите, чтобы они не превышали этой суммы.

В качестве альтернативы вы можете направить часть наследства на расходы, которые не облагаются налогом, например, на медицинские расходы, обучение в колледже или оплату обучения.

· Трасты : Передача вашего имущества в доверительное управление гарантирует, что ваши наследники не будут платить налоги на распределение пенсионных фондов или налог на прирост капитала. Более того, имущество, находящееся в доверительном управлении, не будет проходить процедуру завещания и облагаться высокими налогами.

Вместо этого деньги будут переданы вашим близким в указанное вами время и в той сумме, которую вы выберете. Каковы бы ни были ваши цели наследования, адвокат Роли по завещанию, доверительному управлению и управлению имуществом может помочь вам начать работу.

Как мои дети могут избежать или уменьшить налог на прирост капитала в отношении унаследованного имущества?

Унаследованное имущество не облагается таким налогом на прирост капитала, как другие виды имущества. Иногда это вообще не приносит никакого прироста капитала. Налог зависит от того, что наследник решит сделать со своим унаследованным имуществом.

Немедленная продажа имущества

Продажа унаследованного имущества сразу после его передачи может избавить наследника от уплаты налога на прирост капитала. Цена продажи должна быть такой же, как стоимость имущества, когда оно было унаследовано, чтобы избежать этого обязательства.

Продажа имущества через некоторое время

Если ваши дети продают имущество по более низкой цене, чем его стоимость при наследовании, они могут требовать вычета прироста капитала. Но если они продают его по более высокой цене, они платят налог на прирост капитала только с разницы между ценой продажи и его унаследованной стоимостью, а не с той стоимости, по которой родитель купил его.

Оформление основного места жительства

Наследник, проживающий в унаследованном имуществе не менее двух из пяти лет, предшествующих продаже, может подать заявление на освобождение. До 500 000 долларов США могут быть исключены из прироста капитала, если они женаты. А если они одиноки, они могут исключить до 250 000 долларов.

Продажа после сдачи в аренду

Избежать уплаты налога на прирост капитала за унаследованное имущество, которое было сдано в аренду, может быть невозможно. Однако это может быть отложено, если наследник решит купить другую инвестиционную недвижимость в обмен на ту, которую он продает.

Какие налоги должны подавать мои дети после того, как меня не станет? Имеют ли они право на снижение налогообложения детей?

Помимо федерального налога на недвижимость, есть еще несколько налоговых деклараций, которые ваши дети должны будут подать. Обратите внимание, что у них есть сроки, которые необходимо строго соблюдать. Под руководством юриста, управляющего недвижимостью Роли, ваш администратор поместья позаботится о том, чтобы сроки не были пропущены..jpg)

Окончательная декларация о подоходном налоге с физических лиц по федеральному и государственному подоходному налогу

Это обычный подоходный налог, уплачиваемый каждым физическим лицом каждый год. Это означает любой незадекларированный доход до момента смерти. Любые вычеты и кредиты, на которые умерший имеет право, также могут быть востребованы. Налог уплачивается к налоговой дате следующего года после смерти лица.

Декларация о подоходном налоге с федеральной недвижимости/доверительного фонда

Это требование для трастов с иностранцем-нерезидентом в качестве бенефициара или доходом в размере 600 долларов США. Декларации заполняются в форме 1041 Подоходного налога США на недвижимость и трасты, которая должна быть подана до 15 апреля года, следующего за годом смерти человека.

Декларация о федеральном налоге на недвижимость

Это относится к недвижимости, стоимость которой превышает минимальную налогооблагаемую сумму. Примечательно, что он включает половину стоимости имущества, находящегося в совместном владении с другим лицом, но имущество, оставленное вашему супругу, обычно не облагается налогом. Это должно произойти через девять месяцев после смерти человека, но заявитель может получить продление на 6 месяцев, если он запросит его до истечения стандартного срока.

Это должно произойти через девять месяцев после смерти человека, но заявитель может получить продление на 6 месяцев, если он запросит его до истечения стандартного срока.

Команда, обеспечивающая юридическое планирование дальнейших действий

Понимание законов о налогообложении и наследовании расширяет возможности. Это помогает в лучшем планировании и общей готовности к смягчению налогов для ваших детей. Но вам не нужно совершать дорогостоящие ошибки, которые могут повлиять на состояние или будущее ваших наследников после вашей смерти.

Адвокаты по вопросам завещания, доверительного управления и управления недвижимостью в NC Planning могут помочь вам разработать четкие инструкции относительно будущего. Позвоните (919) 568-3681, чтобы поговорить с нами сегодня и узнать, как мы можем помочь.

4 Риски передачи дома ребенку

Сегодня, когда владение домом кажется недоступным для многих молодых людей, родители могут задаться вопросом, должны ли они в какой-то момент просто отдать свой дом своим детям? Это может быть соображением, например, если родители планируют переехать в новую квартиру или сделать бывший загородный дом своим постоянным местом жительства. Однако, несмотря на то, что такая щедрость может вызывать восхищение, отдать дом — это решение, чреватое серьезными финансовыми последствиями для всех заинтересованных сторон.

Однако, несмотря на то, что такая щедрость может вызывать восхищение, отдать дом — это решение, чреватое серьезными финансовыми последствиями для всех заинтересованных сторон.

4 причины, по которым вы можете не захотеть сдавать дом

Прежде чем передать усадьбу своему взрослому ребенку, рассмотрите эти факторы, которые могут заставить вас дважды подумать, прежде чем сделать это.

1. Однажды вам могут понадобиться деньги

Помимо средств, которые у вас есть на ваших пенсионных счетах, ваш собственный капитал может быть самым большим активом, которым вы владеете. Если вы откажетесь от своего дома, вы не сможете продать его и получить наличные деньги или взять обратную ипотеку, чтобы занять под залог накопленного капитала, если вам когда-нибудь понадобится. Даже если сейчас вы финансово благополучны, большой счет за лечение или дом престарелых в конце жизни может заставить вас изо всех сил пытаться найти деньги, чтобы оплатить его.

2. Вы можете выплатить своему ребенку огромный налоговый счет

Если вы отдадите свой дом своему взрослому ребенку, пока вы еще живы, его налоговая база будет такой же, как и ваша: все, что вы заплатили за дом, плюс стоимость любых улучшений, которые вы сделали за эти годы. Так, например, если вы купили свой дом 20 лет назад за 300 000 долларов и переделали кухню на сумму 50 000 долларов, ваша база затрат составит 350 000 долларов.

Так, например, если вы купили свой дом 20 лет назад за 300 000 долларов и переделали кухню на сумму 50 000 долларов, ваша база затрат составит 350 000 долларов.

Однако, если вы оставите дом своему взрослому ребенку по своему завещанию, а не сделаете подарок, пока вы еще живы, базовая стоимость будет соответствовать справедливой рыночной стоимости дома на момент вашей смерти.

Допустим, ваш дом сегодня стоит 700 000 долларов, а через 10 лет будет стоить 1 миллион долларов. Ребенок, которому вы отдаете дом и который позже продает его за 1 миллион долларов, должен будет уплатить налог с прибыли в размере 650 000 долларов. Если бы они вместо этого унаследовали собственность, налогооблагаемая прибыль составила бы всего 300 000 долларов.

В обоих случаях ребенок, как правило, может исключить часть этой выгоды, проживая в доме по крайней мере два года до продажи. Исключение составляет 250 000 долларов США для физического лица и 500 000 долларов США для пар, подающих совместную декларацию. Но даже в этом случае разница в налогах может быть существенной.

Но даже в этом случае разница в налогах может быть существенной.

3. Ваша ипотека может быть препятствием

Поскольку все больше американцев имеют ипотечные долги в пенсионные годы, у вас все еще может быть кредит на дом к тому времени, когда вы решите дать его ребенку. Если ваша ипотека подлежит передаче, ваш ребенок будет нести ответственность за нее, что может стать финансовым бременем. Если он не подлежит передаче, вашему ребенку, возможно, придется рефинансировать этот долг, что может быть еще более дорогостоящим или невозможным, если у вашего ребенка нет хорошей кредитной истории.

4. Возможно, вы все еще хотите там жить

В целях имущественного планирования вы можете подумать о том, чтобы отдать свой дом ребенку, даже если вы планируете продолжать жить в нем. Одна из причин — налоги на недвижимость. В 2021 году федеральные налоги на наследство распространяются только на поместья стоимостью 11,7 миллиона долларов и более, поэтому, если у вас нет особняка, это может не быть проблемой. Однако в вашем штате может быть установлен более низкий порог. Массачусетс и Орегон имеют самые низкие уровни освобождения от уплаты налогов — 1 миллион долларов.

Однако в вашем штате может быть установлен более низкий порог. Массачусетс и Орегон имеют самые низкие уровни освобождения от уплаты налогов — 1 миллион долларов.

Если вы хотите отдать свой дом ребенку и по-прежнему проживать в нем, проконсультируйтесь с юристом по планированию имущества о возможных вариантах, в том числе о передаче вашего дома в доверительное управление. Один тип, квалифицированный личный доверительный фонд, может также позволить вам заморозить стоимость вашего дома для целей налога на наследство, поэтому вам не придется беспокоиться о том, что в будущем повышение стоимости подтолкнет вас к территории налога на наследство.

Конечно, у того, чтобы стать арендатором вашего ребенка, есть множество потенциальных недостатков. Во-первых, это вероятность семейного раскола, если вы не согласны с такими вопросами, как уход за домом или кто за что отвечает. И даже если у вас с ребенком идеальные отношения, однажды вы можете оказаться во власти менее приятного зятя или невестки — возможно, кого-то, кто еще даже не фигурирует в кадре.