Налоговый Вычет Многодетным Родителям В 2020: изменения и поправки

Автор Виктория Андреевна На чтение 8 мин. Просмотров 450 Опубликовано

На какие налоговые льготы могут рассчитывать многодетные семьи в 2020 году

На федеральном уровне семьи с детьми могут рассчитывать на льготу по НДФЛ. Предоставляется она в виде вычета, то есть льготник не получает денежную сумму на руки, а на ее величину уменьшается налогооблагаемая база – сумма, с которой исчисляют 13% налога. В результате после уплаты подоходного налога у многодетного родителя остается большая сумма заработной платы.

Например, не платят налог на землю многодетные семьи Краснодарского края и Саратовской области. Однако данная льгота не распространяется на участки площадью свыше 1000 м 2 , а также предназначенные для осуществления предпринимательской деятельности.

Льготы на налоги для многодетных семей в 2020 году: размер, как оформить

В целом же тот факт, что немалая часть многодетных родителей обладает небольшим доходом, известен давно. Поэтому в РФ действуют программы, в рамках которых этой части населения предоставляется всевозможная поддержка. И наиболее существенная помощь заключается в назначении различного вида льгот, снижающих нагрузку на бюджет семейства.

Поэтому в РФ действуют программы, в рамках которых этой части населения предоставляется всевозможная поддержка. И наиболее существенная помощь заключается в назначении различного вида льгот, снижающих нагрузку на бюджет семейства.

Среди льгот в системе налогообложения, предусмотренных для многодетных семей, отдельно стоит фискальная скидка – скидка, уменьшающая налоговую ставку по оплате тех или иных сборов. В отдельных случаях необходимость в погашении взноса может быть и вовсе отменена.

Налоговые льготы для многодетных семей в 2020 году

Наличие детей уменьшает сумму заработка, облагаемого налогом. При этом, налогоплательщик не получает денежные средства на руки, льгота отражается на его заработной плате, которая увеличивается за счет освобождения от налога.

Государство считает приоритетным поддержку многодетных семей, поэтому для них действуют различные льготы, в том числе, налоговые. Список преференций периодически пополняется, поэтому следует внимательно следить за обновлениями законодательных актов, чтобы максимально защитить свои права.

Новые налоговые льготы многодетным семьям с 2020 года

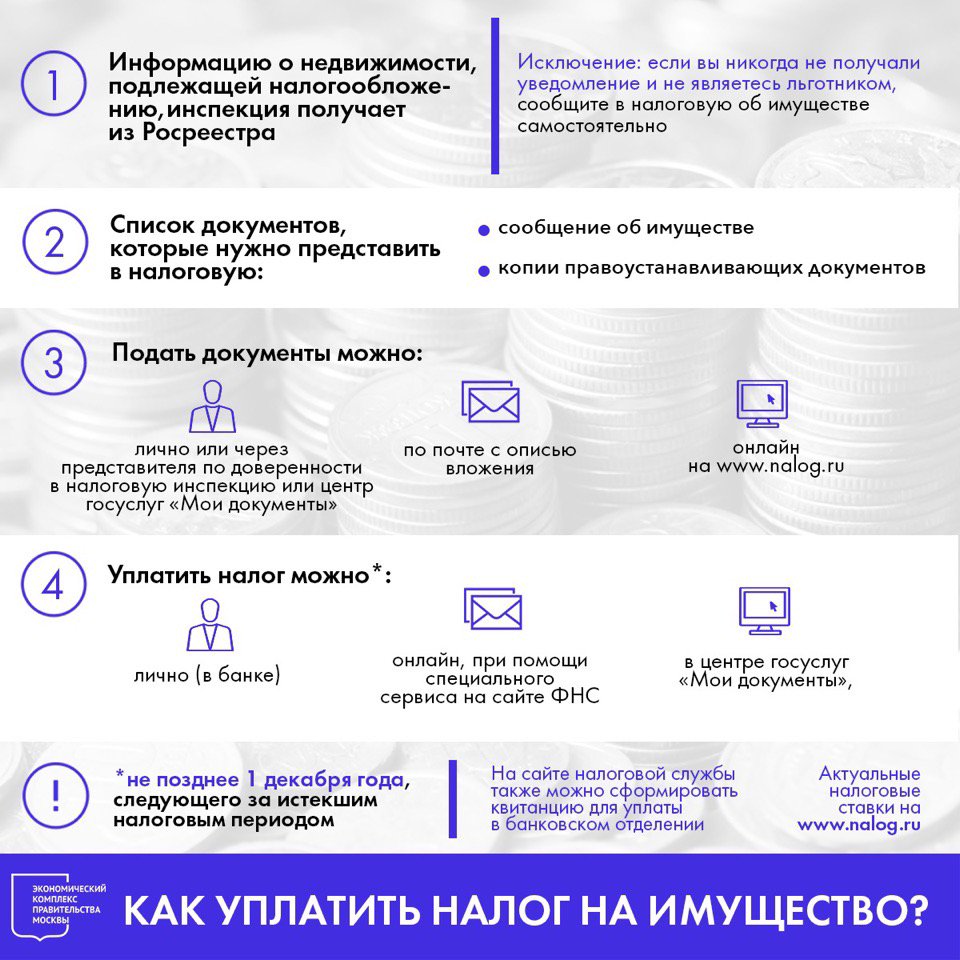

Напомним, что налог на имущество в России рассчитывается не на полную площадь квартиры или дома. Россияне, у которых нет никаких специальных льгот по этому налогу, получают вычет, который позволяет им не уплачивать налог на следующую площадь недвижимости:

О полном освобождении от имущественного налога на квартиру или дом и налога на землю речь, к сожалению, не идёт. Многодетным семьям будет положен увеличенный налоговый вычет на упла

Какие льготы многодетным семьям по налогу на имущество в 2021 году

Автор Виктория Ананьина На чтение 10 мин.

Основным правовым актом, который на федеральном уровне обуславливает гарантии многодетным семьям, а также обеспечивает их господдержку, является Указ Президента РФ № 431 от 05.05.1992 “О мерах по соцподдержке многодетных семей”. Указ обязывает субъекты РФ самостоятельно определять критерии, по которым семьи причисляют ко многодетным. Им же определены федеральные льготы, которые должны предоставлять всем без исключения многодетным парам.

Им же определены федеральные льготы, которые должны предоставлять всем без исключения многодетным парам.

Принято считать, что многодетной считается семья, имеющая трое и более несовершеннолетних детей (родных, усыновленных). Субъекты РФ принимают эту трактовку за основу, но дополняют и изменяют ее. Поэтому в зависимости от региона критерии, согласно которым ту либо иную семью относят ко многодетной, различаются. В Москве и Подмосковье критерии «многодетности» тоже несколько разнятся.

| Субъект РФ | Ключевые критерии отнесения семьи ко многодетной | Региональная правовая база |

| Москва (исключительно для москвичей) | 3 и более детей, младшему из которых не больше 16 л., а если он учится, то не более 18 л. | Закон г. Москвы № 60 от 23.11.2005 |

| Подмосковье (для проживающих на территории данной области) | 3 и больше детей до 18 л. либо до 23 л., но при условии, что они обучаются очно либо до 23 л., но при условии, что они обучаются очно | Закон МО № 1/2006-ОЗ от 12.01.2006 |

В Москве и Подмосковье критерии оценки многодетных семей отличаются только по возрасту детей, в остальном они идентичны. Следовательно, и там, и там:

- Положения названых законов распространяются на иностранцев, лиц без гражданства, беженцев, которые постоянно проживают в Москве либо, соответственно, в Подмосковье.

- При присвоении семье статуса многодетной не учитывают детей на полном гособеспечении, а также в отношении которых их родители лишены прав (либо ограничены в таковых).

- Между тем учитывают не только родных, но и усыновленных, удочеренных детей, пасынков, падчериц.

Действие областного Закона № 1/2006-ОЗ не распространяется еще и на детей, которых признали полностью дееспособными. Важным определяющим фактором является также совместное проживание детей и родителей.

Региональные льготы, предоставляемые многодетным семьям, тоже отличаются в зависимости от региона. Поэтому узнавать их точный список необходимо по месту своего фактического проживания.

Поэтому узнавать их точный список необходимо по месту своего фактического проживания.

Пример 1. Семья, признаваемая многодетной (Москва, Подмосковье)

Семья Климовых живет в Москве. Состав семьи: двое родителей, двое своих сыновей по 10 и 15 л. и один усыновленный ребенок, которому недавно исполнилось 5 л. Самому младшему пятилетнему ребенку (усыновленному) нет пока 16 л., следовательно по всем критериям семью можно отнести ко многодетной.

Вторая семья, Ластовских, проживает в Подмосковье (г. Апрелевка). Тоже состоит из 5 человек: двое родителей и трое родных детей. Но из них только двое являются несовершеннолетними (им еще нет 18 л.). Старшему ребенку, который очно учится в ВУЗе, уже исполнилось 22 г. Семью Ластовских тоже можно причислить ко многодетной: младшим детям нет еще 18 л., а старшему – 23 г., при этому он обучается на очном отделении и соответствует возрастному критерию.

Налоговые льготы для многодетных семей на 2021 г. (Москва, Подмосковье)

Начиная с текущего 2021 г. многодетные семьи могут воспользоваться дополнительными федеральными налоговыми льготами. Они привнесены ФЗ РФ № 63 от 15.04.2021 во вторую часть НК РФ и касаются вычетов по земельному и имущественному налогу.

многодетные семьи могут воспользоваться дополнительными федеральными налоговыми льготами. Они привнесены ФЗ РФ № 63 от 15.04.2021 во вторую часть НК РФ и касаются вычетов по земельному и имущественному налогу.

Важно! Дополнительные льготы предоставляются также по налогам на имущество и землю, которые нужно платить за 2021 г. Получить их может только та семья, которой официально присвоен статус многодетной.

Названые привилегии позволяют существенно понизить налоговую нагрузку. Используя их, многодетная семья может уменьшить:

- базу для калькуляции земельного налога на кадастровую цену 600 кв. м. (либо 6 соток), но только по одному участку земли;

- базу для калькуляции имущественного налога на кадастровую цену 5 кв. м. общей квартирной

В рассматриваемой ситуации S – это площадь жилья (квартиры, дома и т. д.). Обе льготы подлежат оформлению.

Между тем, как обращает внимание ФНС РФ, допускается и «проактивный формат» предоставления данных налоговых вычетов. Это значит, что при некоторых обстоятельствах льготник может не подавать заявления на вычет, например, если у ИФНС уже имеются необходимые сведения о нем. В этом случае вычет предоставляется «автоматически».

ФНС РФ (www.nalog.ru).

Что примечательно, льготы, как по земельному, так и по имущественному налогу могут устанавливаться органами муниципальных образований. Получить исчерпывающие данные по всем налоговым льготам можно на сайте ФНС РФ в разделе «Справочная информация о ставках и льготах по имущественным налогам».

Так, к примеру, в г. Волоколамске местные льготы установлены для лиц, которым присвоено звание «Почетный гражданин г. Волоколамска» либо «Почетный гражданин Волоколамского р-на». Они полностью освобождаются от уплаты имущественного налога в отношении имущества, расположенного и зарегистрированного установленным порядком на территории Волоколамска. Данная льгота предоставляется согласно Решению Совета депутатов г. п. Волоколамска № 305/73 от 20.10.2010 (с послед. изм. на 2021 г.).

Они полностью освобождаются от уплаты имущественного налога в отношении имущества, расположенного и зарегистрированного установленным порядком на территории Волоколамска. Данная льгота предоставляется согласно Решению Совета депутатов г. п. Волоколамска № 305/73 от 20.10.2010 (с послед. изм. на 2021 г.).

К слову сказать, для многодетных семей Москвы и Подмосковья по большей части предоставляются федеральные налоговые «имущественные» льготы. Каких-либо отдельных местных льгот по этой части практически не устанавливается.

Пример 2. «Проактивный формат» предоставления вычета льготникам по имущественному налогу (Подмосковье)

Семья Калиновских живет в Подмосковье (г. Воскресенск), статус «многодетности» получила несколько лет назад, еще в 2014 г. До сего момента пользовалась льготами по транспортному налогу, которые предоставляются многодетным парам в Подмосковье. Следовательно, данные о количестве детей семьи Калиновских в ИФНС уже имеются.

В собственности семьи имеется жилой дом. С 2021 г. Калиновские могут получить вычет по имущественному налогу, не подавая в ИФНС заявление и документы для его оформления. Вычет ИФНС рассчитывает и предоставляет автономно на основании данных, которые использовались при назначении транспортных налоговых льгот. Таким образом, база имущественного налога при калькуляции уменьшается на 7 кв. м. S дома Калиновских (на каждого несовершен. ребенка). Основание: п. 6.1 ст. 403 НК РФ.

С 2021 г. Калиновские могут получить вычет по имущественному налогу, не подавая в ИФНС заявление и документы для его оформления. Вычет ИФНС рассчитывает и предоставляет автономно на основании данных, которые использовались при назначении транспортных налоговых льгот. Таким образом, база имущественного налога при калькуляции уменьшается на 7 кв. м. S дома Калиновских (на каждого несовершен. ребенка). Основание: п. 6.1 ст. 403 НК РФ.

Оформление налоговых льгот заявительным порядком, при отсутствии данных в ИФНС (Москва, Подмосковье)

Если семья из Москвы (Подмосковья) недавно получила статус многодетной, то, скорее всего, данных в ИФНС о ней нет, поэтому оформлять положенные ей льготы нужно будет заявительным порядком. Это значит, что льготник должен заявить о своем праве на конкретную льготу, подать заявление и требуемые документы, в ИФНС. Порядок предоставления данного вычета определяет п. 6 и п. 7 ст. 407 НК РФ (по аналогии с п. 3 ст. 361.1 НК РФ).

| Куда обращаться | Способы подачи заявления | Бланк заявления | Что приложить к заявлению | Крайний срок для обращения |

|

ИФНС (либо через МФЦ) | Лично, почтовым отправлением, через личный кабинет физлица на сайте ФНС. |

| | Стандартно до 31.12 (года, налогового периода, с которого применяется льгота) |

Льготник может не заявлять о льготе либо отказаться от нее. Если он вообще ничего не сделает (не подаст заявление, не заявит об отказе), то вычет могут оформить и предоставить на основании данных, полученных ИФНС согласно положениям НК РФ и прочим действующим ФЗ РФ.

Отличительная особенность заявительного порядка заключается в том, что льготник (в данном случае – многодетная семья) самостоятельно выбирает объект налогообложения (дом, квартиру, иное), по которому ему будут предоставлять вычет.

Заполнение бланка заявления при оформлении льготы по имущественному налогу

Следует заметить, что при предоставлении льгот по имущественному, транспортному и земельному налогу используется один и тот же бланк заявления (форма по КНД 1150063). Он введен Приказом ФНС РФ № ММВ-7-21/897@ от 14. 11.2017. Данная форма включает титул и лист со сведениями о заявляемой льготе.

11.2017. Данная форма включает титул и лист со сведениями о заявляемой льготе.

Для получения вычета по имущественному налогу указанный бланк может заполнить сам льготник либо его полномочный представитель. Заявление составляется в одном экземпляре в электронном виде либо на бумаге.

Правила написания стандартны: заполнение бланка производится слева направо, текст пишется заглавными печатными буквами, при отсутствии данных проставляются прочерки. Исправлять ошибки корректирующими средствами не разрешается. Подробно ознакомиться с общими требованиями к заполнению можно в Приложении № 2 к Приказу ФНС РФ № ММВ-7-21/897@.

Далее, на титульном листе требуется указать стандартные сведения: реквизиты ИФНС, персональную информацию о заявителе согласно его паспортным данным. Поле, которое также расположено на титуле, но при этом предназначено для работника ИФНС, заполнять заявителю не нужно.

К сведению, гражданский паспорт РФ можно заменить иным равноценным документом, удостоверяющим личность заявителя.

Кроме титула нужно еще заполнить и лист со сведениями о заявляемой льготе. Поскольку речь идет об имущественном вычете, то заполнить нужно будет последний лист бланка, где имеется формулировка: «Прошу предоставить налоговую льготу по налогу на имущество физлиц». Данные заносятся в виде кодов. Например, если заявляется вычет в отношении жилого дома, то следует записать код «1». Все коды с расшифровками указаны в Приложении №2 к Приказу ФНС РФ № ММВ-7-21/897@.

Когда льготник имеет право на вычет по нескольким имущественным объектам, нужно заполнять по каждому из них отдельные листы. Готовый, заполненный бланк в конце датируется и подписывается лично заявителем. Если заявление подается в электронной версии (через личный кабинет), то дату написания и подпись проставлять не требуется.

Распространенные ошибки многодетных семей при оформлении налоговых льгот

Ошибка 1. Многие ИФНС рекомендуют обращаться по вопросам оформления льгот (имущественных вычетов) до начала июня. Мотивируют это тем, что именно после этого числа начинается поголовная калькуляция налогов за соответствующий период. Так, к примеру, по рекомендации ИФНС по г. Павловскому Посаду, что в Подмосковье, в текущем году оптимальным сроком обращения был период до 01.06.2021.

Между тем если льготник условно «опоздал» с подачей заявления о предоставлении дополнительного вычета, пропустил 01.06.2021, он все равно может обратиться с ним и после установленного срока. При необходимости ИФНС налог пересчитает и отправит адресату уточненное налоговое уведомление, где будут учтена положенная льгота.

Ответы на часто задаваемые вопросы

Вопрос №1: Где можно оформить и получить удостоверение многодетной семьи москвичу?

Обращаться по этому вопросу следует в Департамент труда и соцзащиты г. Москвы. Получить информацию о порядке присвоения «многодетного» статуса можно и на сайте www.mos.ru.

Москвы. Получить информацию о порядке присвоения «многодетного» статуса можно и на сайте www.mos.ru.

Вопрос №2: Будут ли рассматривать заявление без документов, подтверждающих право на имущественный вычет (по жилому дому)?

НК РФ не обязывает заявителя представлять такие подтверждающие документы, а оговаривает такой вариант подачи как право заявителя. Как гласит п. 3 ст. 361.1 НК РФ, заявитель, дословно, «вправе представить» такие документы.

Если заявитель их не приложит и не подаст, а в ИФНС никаких данных и документов, удостоверяющих его право на льготу, не будет, тогда ИФНС будет направлять соответствующие запросы в полномочные органы, которые имеют эти сведения. При формировании запросов за основу будут взяты сведения, которые указаны в заявлении.

Предположим, в ИФНС пришел отрицательный ответ на запрос (об отсутствии сведений, удостоверяющих право на льготу). Тогда ИФНС сообщает об этом заявителю и указывает на необходимость представить подтверждающие сведения именно ему.

Налог на имущество для многодетных семей в 2021 году: список льгот

В РФ, согласно статистике, велик процент многодетных семей. Большинство из них относятся к категории малоимущих, то есть обладают низким уровнем ежемесячного дохода. Поэтому вопрос отчисления налоговых выплат в пользу государства стоит достаточно остро. Исходя из этого, были внесены коррективы в НК. Они касаются различных льгот для многодетных семей.

Критерии многодетности

Федеральные законы не содержат критерии многодетности. Субъекты самостоятельно выявляют признаки и прописывают в региональных нормативных актах. На местном уровне устанавливаются и налоговые льготы, положенные многодетным семьям.

Преимущественно в субъектах РФ относят к данной категории родителей, воспитывающих 3-х или более несовершеннолетних детей.

Условия распространяются на:

- биологическую мать, отца;

- опекуна;

- усыновителя;

- попечителя.

Право на скидку заканчивается после 18-летия. Исключением являются случаи, когда ребенок официально признан инвалидом и обучается в ВУЗе, тогда налоговые льготы продлеваются до исполнения 24 лет.

Кому предоставляются преференции

Льготы предоставляются людям, которые содержат и занимаются воспитанием несовершеннолетних детей. Значит, правом обладают:

- два родителя, проживающих вместе;

- семья в состоянии развода, когда исполняются алиментные обязательства;

- усыновители и опекуны, обладающие подтверждающими бумагами.

Это исчерпывающий перечень людей, имеющих право на уменьшение денежных средств, предоставляемых в пользу государства за владение имуществом.

НДФЛ

НДФЛ является обязательным платежом, льгота по нему предоставляется по месту работы. Распространяется на многодетные семьи, соответствующие следующим критериям:

- родители работают по контракту;

- трудоустроены официально.

Под родителями подразумеваются люди, осуществляющие уход за несовершеннолетними. Это основной критерий.

Когда родитель-одиночка или один из членов семьи официально отказался от права на преференцию, тогда второй получает удвоенную скидку на налоговые платежи. Право подтверждается специальной бумагой с места трудоустройства.

Семья получает право на льготы, когда появился третий ребенок, а оба предыдущих не достигли совершеннолетия.

Если просрочили обращение за скидкой, тогда руководитель обязан совершить перерасчет. Период, предоставленный для этого, равен 3 годам. Начинается течение срока с подачи обращения.

Право на получение льгот на вычеты в сторону государства прекращаются, когда у родителей остается не больше двух несовершеннолетних детей.

От каких налогов освобождаются многодетные семьи

По закону граждане РФ платят налоги на свое имущество. Денежные отчисления в пользу государства выплачиваются ежегодно. Но у многодетных семей существуют льготы. Они касаются налога на:

Но у многодетных семей существуют льготы. Они касаются налога на:

- землю;

- имущество;

- транспорт.

Рассмотрим льготы более подробно.

Льгота по земельному налогу

Согласно ст. 391 НК РФ, многодетные родители не платят денежные взносы в пользу государства за территорию, равную 6 соткам. То есть семья отчисляет налоги за участок больше указанного размера. Например, если в собственности родителей находится земля, размер которой равен 9 соткам, тогда семья платит налог за 3 сотки.

Льгота распространяется на один земельный участок, если в собственности семьи больше, то на остальные налоги уплачиваются в полном размере.

Льгота по налогу на жилье

Согласно закону граждане обязаны платить в региональный бюджет денежные средства за владение недвижимостью, но многодетные семьи обладают преимуществом при взимании налога на жилье (ст. 403 НК РФ). Оно напрямую связано с площадью имущества.

При расчете размера отчислений в пользу государства из общей площади квартиры вычитается 5 м². Если речь идет о частном доме, то уменьшается величина стоимости на 7 м². Это в расчете на одного несовершеннолетнего. Например, если общий размер недвижимости (квартиры) семьи, у которой родилось трое детей, равен 79 м², тогда налог уплачивается за 64 м². Общий размер не учитываемой площади равен 15 м².

Если речь идет о частном доме, то уменьшается величина стоимости на 7 м². Это в расчете на одного несовершеннолетнего. Например, если общий размер недвижимости (квартиры) семьи, у которой родилось трое детей, равен 79 м², тогда налог уплачивается за 64 м². Общий размер не учитываемой площади равен 15 м².

Налог на имущество многодетным семьям устанавливается на региональном уровне. Поэтому преимущества существуют не везде. Чтобы проверить, распространяется льгота или нет, необходимо зайти на официальный интернет-портал налоговой.

Если объектов недвижимости несколько

Когда в собственности находятся два и более объекта недвижимости, тогда льготы по имущественным налогам многодетным семьям распространяются на один из них. Выделяют два способа, как действовать:

- Оставить выбор за налоговым органом. Работники вычислят, за какой объект платится налог больше, и оформят на него налоговую скидку. Выбор будет сделан без участия заявителя.

- Самостоятельно прописать объект налоговой льготы в уведомлении.

Например, получатель хочет выбрать объект с не самыми большими выплатами в пользу государства. Тогда в уведомлении указывается, что родитель желает получить льготу на конкретную недвижимость.

Например, получатель хочет выбрать объект с не самыми большими выплатами в пользу государства. Тогда в уведомлении указывается, что родитель желает получить льготу на конкретную недвижимость.

Ранее определялись с объектом преференции до ноября, но период продлен до декабря года, за который начисляется выплата в пользу государства. Многодетная семья получает дополнительно два месяца, чтобы точно определиться с недвижимостью, на которую распространяется налоговая скидка.

На обращение с целью получения преференции указанный период времени не распространяется. Лучше обратиться до рассылки соответствующих уведомлений. Ведь велика вероятность, что налоговый орган не учтет право на снижение размера выплат.

Если это произошло — оформляется обращение на официальном интернет-портале ФНС. Он функционирует без личного кабинета, следовательно, нет необходимости регистрироваться. Это упрощает порядок.

com/embed/b3VclpcE6KM» frameborder=»0″ allowfullscreen=»allowfullscreen»/>

Транспортный налог

Устанавливается региональными властями. Право на уменьшение налога имеется у одного родителя. Это не зависит от количества транспортных средств в многодетной семье.

Региональные законы устанавливают требования, выдвигаемые к ТС:

- мощность;

- год выпуска;

- страна-производитель;

- период эксплуатации.

Например, в Москве и Московской области получить льготу, если в собственности родителя иномарка, невозможно.

В ст. 361.1 НК указано, что, если льготник не сообщил о наличии права на скидку и не отказался от преимущества, тогда работники органа уменьшают размер выплат самостоятельно. Но не стоит рассчитывать на применение нормы на практике. Лучше обратиться за льготой лично.

Когда семья владеет несколькими транспортными средствами, подходящими по критериям, которые установили в регионе, то родители выбирают ТС самостоятельно. То есть члены семьи определяют, какой автомобиль попадает под налоговую льготу. На другое транспортное средство денежные средства выплачиваются в полном объеме.

То есть члены семьи определяют, какой автомобиль попадает под налоговую льготу. На другое транспортное средство денежные средства выплачиваются в полном объеме.

Важное условие — цена автомобиля. Например, когда стоимость транспортного средства превышает 3 млн., тогда скидка на выплаты в пользу государства не распространяется. Если транспортное средство относится к марке, указанной в перечне Минпромторга, человек платит налог на роскошь и теряет возможность получить льготу. Это правило установлено в большинстве субъектов РФ.

Как оформить льготы

Заявитель обращается в налоговый орган, предоставив:

- обращение;

- паспорт;

- документ о многодетности семьи;

- свидетельства о рождении или удочерении/усыновлении;

- бумагу о регистрации союза в ЗАГСе

- справку об опеке или попечительстве.

В конкретных случаях предоставляются:

- бумага об инвалидности;

- свидетельство о разводе;

- документ об уплате алиментных обязательств.

Это не полный перечень, в некоторых случаях могут понадобиться дополнительные документы. Другие бумаги, подтверждающие участие второго родителя в содержании деток. Справки передаются, чтобы подтвердить права родителя на получение налоговой скидки на недвижимость или транспортное средство.

Но проще подать обращение онлайн, воспользовавшись приложением «Налоги ФЛ». Гражданин скачивает его на телефон и входит через Госуслуги. Данные автоматически копируются, ничего вводить повторно не требуется.

Затем пользователь в личном кабинете выбирает нужную функцию. Приложение удобное и помогает быстро оформить льготы, пособия и многое другое.

Судебная практика

Практика по преференциям достаточно мала. Это связано с редкими случаями необоснованного отказа. Как правило, налоговый орган всегда предоставляет льготы, если, согласно закону, заявители имеют на них право.

Когда родители не согласны с отказом государственного органа, они составляют соответствующий иск в суд. Но такие дела редко разрешаются в пользу заявителя. Потому что у налогового органа, как правило, есть веские причины для отказа родителям, которые, в первую очередь, основываются на нормах права. Что подтверждает обоснованность отказа в предоставлении налогового вычета и вынесении судебного решения в пользу ответчика.

Но такие дела редко разрешаются в пользу заявителя. Потому что у налогового органа, как правило, есть веские причины для отказа родителям, которые, в первую очередь, основываются на нормах права. Что подтверждает обоснованность отказа в предоставлении налогового вычета и вынесении судебного решения в пользу ответчика.

Налоговая: какие документы для льготы многодетным

Во многих субъектах РФ, в т.ч. в муниципальных округах, родителям и опекунам, воспитывающим трех и более детей, предоставляют льготы по местным и региональным налогам. Чтобы воспользоваться преференциями, нужно знать, какие документы для налоговой льготы многодетным семьям следует предоставить. Она оформляется либо в налоговой инспекции (при личном визите или через «Личный кабинет налогоплательщика»), либо через сотрудников многофункционального центра. С 2018 года количество бумаг, требуемых инспекторами от претендентов на льготы, существенно сократили (федеральный закон № 286-ФЗ от 30. 09.2017).

09.2017).

Документы для налоговой льготы многодетным семьям – обязательный перечень

В большинстве регионов семьи с тремя и более детьми несовершеннолетнего возраста имеют право на льготу по транспортному налогу. Она дается на один автомобиль, и, как правило, зависит от его технических параметров – в законах указывается максимальная мощность двигателя, при которой можно рассчитывать на преференцию. Но есть и исключения, например, в столице предельная мощность «льготной» машины не установлена (закон г. Москвы № 33 от 09.07.2008, ст.4).

Муниципальные образования, а также города федерального значения – Москва, Севастополь, Санкт-Петербург – вправе предоставить многодетным льготы по местным налогам. К таковым относится налог на землю и на имущество физлиц.

Однако налоговые льготы не даются автоматически, о праве на них нужно заявить. Благодаря поправкам, внесенным во вторую часть Налогового кодекса законом № 286-ФЗ, основной документ, который обязан представить инспектору многодетный – это заявление о предоставлении полагающейся ему льготы (п. 3 ст. 361.1, п. 10 ст. 396, п. 6 ст. 407 НК РФ). Его форма и правила заполнения утвержден Приказом ФНС № ММВ-7-21/897 от 14.11.2017.

Также заявитель должен удостоверить свою личность, предъявив гражданский паспорт или иной равноценный документ.

Пакет документов, подтверждающих право на привилегию, многодетный налогоплательщик предъявить «вправе», но не обязан. Если у заявителя они отсутствуют, налоговики, исходя из указанной в заявлении информации, сами запрашивают сведения у соответствующих госорганов и должностных лиц. В этом случае может быть продлен срок рассмотрения завления, но не более чем на 30 дней.

В случае, когда многодетный заявитель самостоятельно не предъявил подтверждающие бумаги, ему придется подписать согласие на обработку/распространение персональных данных, которые запросят в различных инстанциях.

Налоговая: какие документы для льготы многодетным можно предъявить

Перечень документов, подтверждающих право на льготу, зависит от налога, в отношении которого ее хотят получить. Главное, что должен засвидетельствовать налогоплательщик – это свою «многодетность», то есть наличие у него не менее троих несовершеннолетних детей на воспитании. Обычно предоставляются детские свидетельства о рождении и/или свидетельство многодетной семьи установленного в регионе образца.

Для льготы по транспортному налогу предъявляется ПТС — документ, свидетельствующий о технических характеристиках автомобиля и личности его владельца.

Право на освобождение от налога на квартиру может подтвердить документ, где указан метраж жилплощади и количество зарегистрированных на ней детей.

Свидетельство о собственности на землю, предъявленное многодетным заявителем, подтвердит, что участок принадлежит ему, и он вправе претендовать на льготу (если она предусмотрена муниципалитетом или городом федерального значения).

Читайте также: Пособие многодетным в 2020 году

Льгота на транспортный налог для многодетных семей в 2021 году

Правительство РФ особое внимание уделяется улучшению демографической ситуации в стране. В связи с этим, разработаны многочисленные программы социальной поддержки многодетных семей. Предоставляемые им преференции имеют, как форму нематериальных льгот, так и финансовых. К последним относятся налоговые послабления, распространяемые на ряд обязательных сборов. Рассмотрим, как действует льгота на транспортный налог для многодетных семей в 2021 году: порядок её получения, на какие ТС распространяется.

Кто считается многодетной семьёй

Понятие «многодетная семья» является юридическим термином, смысл которого раскрывается в ФЗ №256. Основные критерии, которым должна соответствовать семья для получения статуса «многодетной»:

- Все члены семьи, в том числе и малолетние дети, должны иметь гражданство РФ.

- В семье воспитываются не меньше 3-х несовершеннолетних детей.

Биологическое родство между каждым ребёнком и его родителями не относится к числу обязательных условий. Малыш может быть усыновлённым, либо появиться на свет в прошлом браке одного из супругов. Не могут претендовать на статус «многодетных» только семьи, в которых неродные дети воспитываются на правах опёки.

Есть ли в РФ льгота по транспортному налогу для многодетных?

Многодетные семьи вправе рассчитывать на широкий спектр социальных преференций. Их условно можно разделить на две категории:

- Общероссийские. Предоставляются на основании федеральных законов и нормативных актов, и обязательны для исполнения на всей территории РФ.

- Региональные. Такие льготы устанавливаются властными структурами субъектов Федерации, и действуют только в границах данного региона.

Преимущественным правом здесь пользуются преференции, установленные на общегосударственном уровне. Власти субъектов РФ не имеют права изменять или сокращать перечень полагающихся федеральных льгот. Но им дано право расширять этот список, добавляя в него новые категории льготников и наименование конкретных преференций.

Федеральные льготы

Среди льгот, предоставляемым многодетным семьям федеральными властями, имеются: денежные выплаты, возможность бесплатного получения лекарств, путёвок, устройство детей без очереди в детсады и школы. К общероссийским льготам, прописанным в Налоговом законодательстве, относятся и освобождение от некоторых сборов в госбюджет страны. Однако, освобождение от транспортного налога в НКРФ для них не предусматривается. Это относится к прерогативе региональных властей.

Региональные льготы

Льготы, предоставляемые многодетным на уровне субъектов Федераций могут значительно отличаться друг от друга. Их перечень и размер зависит от финансовых возможностей конкретного региона. Это касается и послаблений при оплате налога на транспорт. Освобождение от его уплаты предусматривает перечисление положенных средств за льготника в бюджет муниципальными властями.

В более богатых регионах льгота многодетным на транспортный налог достигает 100%. В менее благополучных регионах они освобождаются от уплаты сбора за ТС лишь частично. Кроме того, освобождение действует только при ряде условий, устанавливаемых местными законами. К примеру, это мощность мотора автомобиля, цена, или страна его производства.

Как многодетной семье оформить льготу по налогу?

Предоставление освобождения от транспортного налога носит заявительный характер. Это означает, что оно не предоставляется автоматически, а только после подачи многодетными родителями соответствующего заявления в территориальные органы ФНС.

Пошагово весь процесс выглядит так:

- Семья получает официальный статус «многодетной». Предоставляется он органами региональными социальной поддержки. Обратится туда можно несколькими способами: при личном визите, либо отправив заявку с копиями необходимых документов заказным письмом, или через районный МФЦ.

- Далее собираются все необходимые для получения налоговой преференции документы (перечень смотрите ниже).

- Заявление на предоставление льготы, вместе с прилагающимися документами, подаётся в местное управление Налоговой службы.

- После рассмотрения полученных бумаг, сотрудники ФНС принимают решение о предоставлении налогового послабления, или отказывают в этом. О своём решении они уведомляют подателя официальным письмом.

В случае отказа, налоговики обязаны документально аргументировать своё решение. На основании этой отказной бумаги заявитель сможет опротестовать такое решение в вышестоящих налоговых инстанциях, либо в судебном порядке.

Образец заявления

Для предоставления льготы многодетным на транспортный налог, очень важно правильно заполнить бланк заявления. Получить его можно непосредственно в приёмной ФНС, либо скачать с налогового интернет-ресурса. Составленное заявление должно заверяться личной росписью многодетного родителя, обязательно проставляется дата написания. Также следует в заявлении дать перечень подаваемых вместе с ним сопутствующих документов.

Скачать бланк заявления

Документы

Список документации, прилагаемой к заявлению о налоговой льготе на транспорт, не установлены в Налоговом законодательстве, поскольку подобная преференция не предусматривается на общегосударственном уровне. Перечень необходимых бумаг определяется местными нормативными актами.

Стандартный комплект, принятый в большинстве регионов:

- Заявление, составленное по установленным стандартам.

- Паспорт владельца ТС.

- ИНН собственника автомобиля.

- Документальное подтверждение статуса «многодетная семья».

- Свидетельство о рождении каждого ребёнка.

- Техпаспорт транспортного средства.

Способ подач

Подать заявление можно двумя способами – непосредственно при визите в отделение ФНС, или через интернет. В первом случае подать документы может сам многодетный родитель, либо его официальный представитель по выписанной на его имя доверенности. Для подачи бумаг в онлайн-режиме, можно воспользоваться официальным ресурсом ФНС, или порталом «Госуслуги». Для отправки документации, она оцифровывается и заверяется электронной подписью подателя.

На какие авто можно получить льготу

При оформлении освобождения от налога, нужно учесть одну деталь – преференция имеет ограниченное применение. Она не распространяется на автотранспорт, подлежащий налогообложению в соответствии с «Законом о роскоши». Это ТС премиум-класса с ценой более 3 млн. руб. Также местные законодатели вправе устанавливать другие ограничения.

Самые распространённые среди них:

- По мощности мотора. Стандартно, освобождению от транспортного сбора подлежат машины, не мощнее 100 л.с. Но в некоторых субъектах РФ этот показатель повышен до 150 л.с. (Санкт-Петербург и Ленобласть, Красноярск, Екатеринбург и т.п.).

- Страна-производитель. В некоторых городах льготу возможно получить только на отечественные авто – например, в том Петербурге и Ленинградской области.

- Количество авто. Освобождается от налога только один автомобиль, находящийся в собственности многодетной семьи.

А в Москве и МО никаких ограничений по мощности или стране-производителю не существует. Освобождению от транспортного сбора здесь подлежат все многодетные семьи, но только на одно ТС.

Заключение

Освобождение от налога на транспортное средство находится в компетенции региональных законодателей. Поэтому, перед обращением за льготой, ознакомьтесь с условиями её предоставления и перечнем необходимой для этого документации.

Как оформить льготы многодетным семьям на транспортный налог в 2019 -2020 году

Одной из категории граждан, имеющих право получить льготы на транспортный налог являются многодетные семьи. Многодетной обычно считают семью с тремя несовершеннолетними детьми. Регионы самостоятельно определяют, какие семьи следует включить в эту категорию, и устанавливают для них дополнительные льготы, в том числе и по транспортному налогу (ТН).

В каких регионах действует льгота

Как уже было написано в статье «Процедура составления заявления на предоставление льгот по транспортному налогу», право давать их многодетным решается на законодательном уровне.

В некоторых регионах страны, этой льготы вообще нет. Поэтому перед тем как перейти к оформлению документов следует ознакомиться, есть ли у вас право на ее получение или нет.

В предоставленном ниже списке показаны регионы, в которых многодетные родители освобождены от транспортного налога.

Полностью освобождены:

- г. Москва и Санкт-Петербург, Севастополь

- Алтайский край, Амурская область

- Башкортостан, Белгородская, Волгоградская и Воронежская область

- Еврейский Автономный округ

- Иркутская, Калужская, Кемеровская, Курганская область

- Красноярский край и республика Крым

- Ленинградская, Липецкая и Московская область

- Ненецкий АО, Новосибирская Нижегородская область

- Омская, Оренбургская область, Пермский край

- Приморский край, Рязанская, Самарская и Саратовская область

- Сахалин, Свердловская область, Ставропольский край

- Тамбовская, Тульская, Тюменская и Ульяновская область

- Хакасия, Ханты-Мансийский АО, Ямало-Ненецкий АО, Ярославская область.

Имеют льготную ставку или скидку на ТН:

- Брянская, Владимирская, Кировская, Костромская область

- Еврейская Автономная Область, Красноярский край, Курская область

- Республика Марий Эл, Мурманская, Новгородская, Орловская область

- Удмуртия и Челябинская область

*Узнать, какая будет льготная ставка и скидка на транспортный налог можно, на официальном сайте ФНС вашего региона.

Видео: Освобождены ли многодетные семьи от уплаты транспортного налога

Список необходимых документов

То, что у вас право на определенные льготы по транспортному налогу – еще не говорит о том, что о ваших статусных правах должны сотрудники ФНС догадываться сами или знать каким-то образом.

Поэтому законом предлагается всем желающим оформить льготу на себя просто обратиться в ближайший к месту жительства налоговый орган. Там вы просто пишете заявление на льготу по транспортному налогу, образец которого сотрудники службы вам предложат сами. Или же вы находите такой образец в интернет, сами составляете заявку и отсылаете через сервис сайта ФНС. Только кроме этого каждой категории льготников следует еще собрать свой пакет документов.

Удостоверение многодетной семьи в г МоскваПеред, тем как получить право на льготы, необходимо знать, что, пользоваться ей имеет право один родитель, на котором в собственности оформлена машина или иной вид транспорта.

Автовладельцу, маме или папе многодетной семьи, необходимо обратиться в налоговую инспекцию с заявлением, составленном в произвольной форме. К нему необходимо приложить следующие документы:

- Общегражданский паспорт папы или мамы. Но только одного лица-заявителя.

- Свидетельство или удостоверение многодетной семьи. Это основное доказательство того, что гражданин или гражданка имеет право на льготу. В некоторых территориальных налоговых инстанциях могут попросить свидетельства о рождении детей. Однако не во всех органах такое правило считается обязательным.

- Для тех областей страны, в которых существует льгота на уплату транспортного налога только для многодетных семей, имеющих статус малоимущих, тогда следует предоставить справку из отделения социальной защиты населения, которая подтвердит, что семья малоимущая.

- В том случае, когда по каким-то причинам нет возможности автовладельцу присутствовать в налоговой службе самому, он может оформить доверенность на своего представителя. Доверенность должна подтверждать полномочия представителя подписывать документы и писать заявки, а также должна быть нотариально заверенной.

- В заявлении следует указать свои персональные данные, наименование налогового органа, в который обращается владелец ТС, а также параметры транспортного средства и основания, на которых заявитель имеет право в данном регионе получать льготы по уплате транспортного налога. По одобренной налоговиками заявке льгота будет предоставляться до тех пор, пока семья не утратит статус многодетной – то есть до совершеннолетия ее детей.

Льгота может быть уменьшающей транспортный налог, а может быть в виде полного освобождения налогоплательщика от его обязательств перед местным бюджетом.

Как оформить заявления

Заявление на предоставление льготы по транспортному налогу можно написать в рекомендуемой или произвольной форме. В нем обязательно нужно указать реквизиты вашего ФНС, данные документа, удостоверяющего личность, документ, подтверждающий основание на предоставление льготы и данные транспортного средства, для которого эта льгота будет предоставлена.

Образец подачи заявления в налоговую инспекцию:

Перед тем, как начать собирать документы и подавать их в налоговую инспекцию, необходимо выяснить предусмотрены ли они региональным законодательством.

* Точную информацию можно получить на всероссийском сайте налоговой инспекции в разделе своего региона или при личном посещении налогового инспектора по вашему региону.

Способы подачи

Заявление на льготу по транспортному налогу можно подать несколькими способами:

- Лично пойти в инспекцию.

- Заявление может быть отправлено по почте.

- В последние годы люди часто интересуются, как подать заявление на льготу по транспортному налогу через интернет.

Мы рассмотрим именно интернет, так как я считаю, это самый удобный способ подачи заявления. Через интернет, заявку на получение льгот по транспортному налогу, можно оформить двумя способами: на сайте Гос Услуги и ФНС вашего региона, рассмотрим, как это сделать более подробнее.

Через МФЦ (Гос Услуги)

Оформление налоговых льгот не производится непосредственно на портале Госуслуг, так как заявление подается в Личном кабинете на сайте Федеральной налоговой службы (ФНС). Фактически, если пользователь не имеет электронной подписи, то подать заявление на получение налоговых льгот не получится!

Однако, пользователи могут использоваться учетную запись портала Госуслуги (ЕСИА) для авторизации в личном кабинете налогоплательщика, и это гораздо удобнее, потому что:

- При регистрации в личном кабинете налогоплательщика на сайте ФНС, пользователю придется посетить налоговую лично для получения кода доступа;

- В то время как при авторизация в личном кабинете налогоплательщика при помощи учетной записи Госуслуг производится быстро, и никуда для этого обращаться не нужно. Единственное, пользователю необходимо иметь подтвержденную учетную запись ЕСИА!

На сайте ФНС (онлайн)

Теперь, когда ясно, что личный кабинет налогоплательщика проще оформить при помощи учетной записи Госуслуг, разберемся, как подать заявление на льготы на налоги:

- Прежде всего необходимо зайти и авторизоваться в кабинете налоговой, а затем выбрать вкладку «Жизненные ситуации»;

- Затем на открывшейся странице следует выбрать вкладку «Подать заявление о льготе»;

- Теперь необходимо выбрать подходящий вид льгот, например, для пенсионеров, многодетной семье или по инвалидности и прочее;

- После чего остается лишь внимательно заполнить заявление, прикрепить сканы необходимых документов, заверить завку при помощи электронной подписи и отправить его в орган ФНС;

После рассмотрения заявления, пользователь получит уведомление о результате рассмотрения заявления в свой личный кабинет!

Таким образом зарегистрировать заявление и получить налоговые льготы в личном кабинете налогоплательщика могут лишь пользователи, обладающие электронной подписью! В ином случае придется обращаться в территориальный орган налоговой лично и подавать заявление на бумажном носителе!

ФНС рекомендует подавать заявление на получение налоговых льгот до 1 мая текущего года, пока не началась рассылка уведомлений по имущественным налогам. Хотя, в принципе, подавать заявление о выборе объектов налогообложения, по которым гражданин желает получать льготу, можно до 1 ноября.

Распространенные ошибки

При оформлении льгот на транспортный налог, многодетные граждане, совершают следующие типичные ошибки:

- Гражданин, имеющий право на льготу по уплате транспортного налога, подает заявление об освобождении от уплаты налога в отношении двух автомобилей. Если у льготника имеется несколько транспортных средств, он вправе не уплачивать налог только за одно из них.

- У гражданина имеется несколько оснований для того, чтобы не уплачивать налог на транспортное средство, при этом он владеет двумя автомобилями и требует не облагать налогом оба ТС. Даже при наличии нескольких оснований для получения льготы по уплаты транспортного налога, гражданин не может быть освобожден от уплаты налога на несколько транспортных средств – придется выбрать только одно.

Остались вопросы? Задавайте их в комментариях, специалисты нашего сайта в самые короткие сроки постараются на них ответить.

Видео: Новые льготы для многодетных семей в 2018 – 2019 году

15 должны увидеть налоговые льготы для владельцев малого бизнеса в 2020

Все мы знаем, что владельцы малого бизнеса очень заняты управлением операциями, планированием стратегии и обеспечением стабильной прибыли в конце года. Таким образом, не всегда важно понимать последние налоговые правила и быть в курсе последних событий. Однако мы не хотим полностью игнорировать эту область, потому что это может привести к значительной экономии налогов, а это увеличивает чистую прибыль. Несмотря на то, что эти налоговые льготы в конечном итоге указываются в налоговой декларации, круглогодичное налоговое планирование важно для максимального увеличения любых налоговых льгот.

В следующей статье рассматриваются некоторые из более эффективных и более щедрых налоговых вычетов и кредитов, доступных для малого бизнеса. Как правило, эти налоговые льготы не относятся к 2020 году, но доступны в любой год. В соответствии с налоговым кодексом к самозанятым лицам относятся как к владельцам малого бизнеса, поэтому правила применяются единообразно.

# 1: Учитывайте общие правила

Компаниям обычно разрешается вычитать затраты на ведение торговли или бизнеса. Согласно требованиям Налогового кодекса, для вычета коммерческих расходов необходимо, чтобы коммерческие расходы составляли обычных и обязательно .Обычно это означает, что расходы являются обычными и приемлемыми в отрасли; и, по необходимости, это означает, что расходы полезны и подходят для торговли или бизнеса. Примерами допустимых расходов являются заработная плата сотрудников, расходы на аренду офисных помещений и проценты по ссуде компании.

Личная часть расходов не подлежит вычету, например, личное использование служебного автомобиля. Правила применяются к малым предприятиям независимо от типа юридического лица (индивидуальное предприятие, товарищество, корпорация или S-корпорация).

# 2: Возьмите 20% вычет из дохода бизнеса

В соответствии с налоговой реформой существует 20% вычетов из дохода от предпринимательской деятельности для владельцев малого бизнеса, которые сообщают о своих операциях в форме 1040, например индивидуальных предпринимателей, которые используют Таблицу C (а также доход от партнерств, корпораций S и компаний с ограниченной ответственностью. ).

Это большая удача для владельцев малого бизнеса, поскольку 20 000 долларов из 100 000 долларов дохода от бизнеса останутся без налогов! Этот вычет позволяет владельцам малого бизнеса не облагать налогом больше прибыли и помогает обуздать высокие налоговые ставки и 15.Налог на самозанятость 3%. Для малых предприятий, имеющих право на 20% налоговый вычет, эффективная предельная ставка налога может быть снижена до 29,6%.

Существуют некоторые расчеты и ограничения, связанные с этим вычетом, в том числе поэтапное прекращение вычета для лиц с высоким доходом (более 160 700 долларов США для лиц, подавших одиночную декларацию, 321 400 долларов США для лиц, подающих совместную декларацию, 160 725 долларов США для лиц, подающих документы в отдельных лицах).

# 3: Вычтите домашний офис

Если вы используете часть своего дома регулярно и исключительно для выполнения административной или управленческой деятельности для своего бизнеса, вы можете потребовать вычет домашнего офиса за коммунальные услуги, арендную плату, проценты по ипотеке, амортизацию и плату за уборку в зависимости от площади вашего дома. дом, используемый для вашего бизнеса.Любые разрешенные детализированные вычеты, связанные с домом, такие как проценты по ипотеке и налоги на недвижимость, по-прежнему могут быть поданы.

IRS также предоставляет упрощенный расчет для расчета вычета за использование вашего дома для бизнеса. Это упрощает требования к расчетам и ведению записей, но не меняет критериев того, кто может требовать удержания. Часть дома по-прежнему должна использоваться исключительно и на регулярной основе для деловых целей. Как правило, вы рассчитываете вычет, умножая площадь вашего дома, используемого для бизнеса, на 5 долларов до максимального вычета в 1500 долларов.

# 4: Вычесть начальные затраты

Правительство поощряет людей открывать новый бизнес, разрешая списание 5000 долларов на начальные расходы. Этот вычет в размере 5000 долларов уменьшается на сумму, на которую ваши общие начальные расходы превышают 50 000 долларов. Любые начальные затраты, которые не разрешено относить к расходам, могут быть амортизированы в течение 15-летнего периода, начиная с месяца, в котором вы начали работу.

Начальные затраты включают суммы, уплаченные либо для создания торговли или бизнеса, либо для расследования создания или приобретения торговли или бизнеса .Примеры включают: объявления об открытии бизнеса; и командировочные и другие необходимые расходы для обеспечения безопасности потенциальных дистрибьюторов, поставщиков или клиентов. Как только предприятие фактически начинает свою деятельность, все коммерческие расходы подлежат вычету.

# 5: Отчисления из пенсионного плана

Планировать выход на пенсию — это всегда хорошая идея, особенно при наличии хороших государственных стимулов. Существует множество пенсионных планов, доступных для малого бизнеса, которые позволяют работодателю и работнику делать сбережения для выхода на пенсию с учетом налоговых льгот.Взносы, сделанные владельцем для себя и сотрудников, могут быть вычтены.

Есть много вариантов пенсионных планов.

- Настройте план 401 (k) или ПРОСТОЙ , если вы хотите охватить сотрудников.

- IRA, SEP IRA и SIMPLE IRA — это пенсионные планы, которые позволяют избежать сложных правил, бюрократизма и дорогостоящих административных расходов, которые применяются к квалифицированным пенсионным планам.

Владельцу малого бизнеса также разрешается налоговый кредит в размере 50% от первой 1000 долларов, полученных в при запуске плана .Перед тем, как выбрать план, наиболее соответствующий потребностям бизнеса, полезно проконсультироваться со специалистом по финансовому планированию.

# 6: Рассмотреть списание амортизации

Владельцам бизнеса разрешается полностью списывать полную стоимость новых покупок ( 100% амортизационной премии ), такой как компьютеры, мебель и оборудование, вместо амортизации стоимости актива в течение нескольких лет. Еще один огромный бонус заключается в том, что подержанная собственность теперь соответствует требованиям.

В рамках сопутствующей меры правительство увеличило популярную налоговую льготу раздела по разделу 179 до 1 020 000 долларов, что представляет собой сумму активов, которую вы можете вычесть в первый год.Внедорожники несут лимит по разделу 179 25 500 долларов.

Эти щедрые амортизационные отчисления позволяют владельцу малого бизнеса увеличивать свои отчисления и тем самым снижать налогооблагаемый доход, доход от самозанятости и налоговые обязательства. Амортизационные отчисления на автомобили ограничены.

# 7: Как вычесть транспортные расходы

При вычете транспортных расходов вы не можете вычесть стоимость проезда между домом и местом работы. Вы можете вычесть деловые поездки в течение дня, например, поездки за продуктами или посещение встреч за пределами офиса.

Также необходимо выбрать один из двух методов: метод фактических расходов или метод стандартного пробега . Стандартная ставка пробега на 2019 год составляет 58 центов за милю. Эта цифра предназначена для отражения каждого из следующих расходов: бензин, арендные платежи, страхование, техническое обслуживание и ремонт, регистрация транспортного средства и амортизация. С другой стороны, метод фактических затрат предполагает вычитание каждого коммерческого расхода на автомобиль отдельно. Сюда входят бензин, страховка, техническое обслуживание, амортизация и арендные платежи.

# 8: Вычет по страхованию здоровья

Вы можете вычесть расходы на свои личные взносы по страхованию здоровья как самостоятельно занятый человек, если вы соответствуете определенным критериям:

- Ваш бизнес претендует на прибыль. Если ваша компания заявляет об убытке за налоговый год, вы не можете претендовать на этот вычет.

- Вы не имели права участвовать в плане медицинского страхования работодателя. Это также включает план вашего супруга. Если вы имели право на участие в одном из них, но решили не делать этого, вы не можете претендовать на этот вычет.Вы можете требовать выплаты страховых взносов только за те месяцы, когда вы не имели права на участие в плане медицинского страхования работодателя.

# 9: Запишите свои расходы на питание

Вычеты на питание могут производиться либо в контексте деловой поездки, либо в случае предоставления текущему или потенциальному бизнес-клиенту. Вы можете вычесть до 50 процентов расходов на питание, если еда или напитки не считаются роскошными или экстравагантными. Что касается деловых обедов, встреча должна включать деловые вопросы непосредственно до, во время или после еды.

# 10: Деловые поездки

Если вам нужно уехать за город по делам, стоимость проезда к месту назначения и обратно, а также любые связанные с бизнесом расходы, когда вы находитесь в пункте назначения, могут быть вычтены. Чтобы быть разрешенными IRS, командировочные расходы должны считаться разумными, а не чрезмерными или экстравагантными.

Питание вычитается, если вы находитесь вдали от налогового дома в поисках профессии, а ваша командировка длится ночь или достаточно продолжительна, чтобы вам нужно было остановиться, чтобы поспать или отдохнуть, чтобы должным образом выполнить свои обязанности.Перед вычетом расходы на питание должны быть уменьшены на 50%, но расходы на проживание не уменьшаются.

# 11: Налоговый вычет при самозанятости

Там, где у традиционных работников налоги FICA разделены между собой и работодателями, самозанятые лица несут ответственность за уплату своей доли взносов в систему социального обеспечения и медицинской помощи, которые известны как SECA. Частные предприниматели могут претендовать на часть налога на самозанятость в качестве вычета (примерно половина).

# 12: Дарить бизнес-подарки

Праздничные подарки для клиентов, покупателей и других деловых партнеров квалифицируются как вычитаемые бизнес-расходы. Однако есть одна загвоздка: налогоплательщик может вычесть только долларов 25 ежегодно долларов за деловые подарки, прямо или косвенно переданные любому человеку. Рекламные товары, такие как календари или ручки, не засчитываются в лимит в 25 долларов, если каждый предмет стоит 4 доллара или меньше, на подарке четко и постоянно отпечатано имя налогоплательщика и является одним из множества широко распространенных идентичных предметов.

№ 13. Зачислить на оплачиваемый семейный отпуск и отпуск по болезни

Закон о сокращении налогов и занятости (TCJA) ввел новый кредит на оплачиваемый работодателем отпуск по семейным обстоятельствам и отпуск по болезни. Это позволяет владельцам бизнеса претендовать на получение кредита для выплаты заработной платы сотрудникам, находящимся в отпуске по семейным обстоятельствам и в отпуске по болезни. Она начинается с 12,5% при выплате 50% заработной платы и увеличивается до 25%, если ставка оплаты отпуска составляет 100% от обычной ставки. Максимальный отпуск, разрешенный для любого сотрудника, составляет 12 недель в году.

# 14: Заявление о возмещении расходов на исследования и разработки

Чтобы претендовать на этот кредит, бизнес должен нести расходы на обнаружение информации, которая носит технологический характер, и на разработку нового или улучшенного бизнес-компонента.Например, пекарня, которая инвестирует в разработку оборудования, которое автоматизирует процесс обледенения, может претендовать на это право. Обычные испытания и осмотр; исследования потребителей, менеджмента и эффективности; и рекламные акции не считаются исследованиями.

# 15: Получение кредита на возможность работы

Этот кредит предоставляется предприятиям, которые выплачивают заработную плату за первый и второй год определенным целевым сотрудникам , таким как ветераны, получатели долгосрочной семейной помощи и летняя молодежь. Кредит рассчитывается как процент от заработной платы сотрудника и может варьироваться от 2400 до 9600 долларов на одного сотрудника в зависимости от типа целевого сотрудника.Чтобы получить квалификацию, вы должны сначала запросить и получить сертификат для каждого сотрудника из государственного агентства по обеспечению занятости (SESA), чтобы доказать, что сотрудник является членом целевой группы.

Подведение итогов

Как уже говорилось, владельцам малого бизнеса предоставляется множество налоговых льгот. Эти налоговые льготы помогут снизить ваши налоговые обязательства и положить больше денег в карман. , которые можно вернуть в бизнес, отложить для выхода на пенсию или потратить на личные вещи.Не забывайте планировать заранее, задокументировать свои расходы и сохранять все чеки. Если вам нужна помощь в понимании этих налоговых льгот, проконсультируйтесь с налоговым специалистом.

Ресурсы

подоходный налог: бюджет 2020 должен увеличить налоговые льготы в соответствии с разделом 80C

Нитин БайджалМинистр финансов представит бюджет на 2020 год 1 февраля, и, как всегда, индивидуальные налогоплательщики ждут, затаив дыхание. Хотя МФ уже снизил ставки для корпоративных налогоплательщиков, налогоплательщикам-физическим лицам еще предстоит найти свою долю радости и, следовательно, возлагать большие надежды.

Хотя ожиданиям, как правило, нет предела, одно из общих ожиданий, которое уже несколько лет возглавляет список желаний, — это увеличение предела освобождения от уплаты налогов до 80C.

Что такое раздел 80C Закона о подоходном налоге?

Согласно этому разделу, отдельному лицу или индусской неразделенной семье (HUF) разрешается вычет из валового совокупного дохода в отношении суммы, выплаченной или депонированной в определенных указанных схемах и конкретных расходах.

Популярные инвестиции, подлежащие вычету, включают премии по страхованию жизни, взносы в Фонд обеспечения персонала (EPF), оплату платы за обучение, погашение основной суммы жилищных ссуд, Государственный фонд обеспечения персонала (PPF) и так далее.

Когда была вновь введена в действие секция 80C?

Раздел 80C был повторно введен в Бюджет 2005 года в качестве замены раздела 88 с неотъемлемым намерением перейти от режима EEE (освобождение от взносов, освобождение от начисления и освобождение при снятии средств) на EET (освобождение от взносов, освобождение от начислений, и облагается налогом при выводе средств), которая обычно является предпочтительной системой в развитых странах.

Согласно меморандуму к Закону о финансах 2005 года, система предоставления налоговых льгот по разделу 88 для инвестиций в сберегательные продукты не соответствовала методу EET и поэтому была заменена разделом 80C Закона. Хотя усилия властей по переходу на систему сбережений ПОО, возможно, не принесли никакой выгоды (например, NPS), стагнация и инфляция могут сделать этот раздел менее полезным в ближайшие годы.

Почему пора пересмотреть раздел 80C

Уместно отметить, что предел вычета по разделу 80C в последний раз был увеличен с 1 лакха до 1 рупия.5 лакхов в бюджете на 2014 год; что было почти пять лет назад. Соответственно, расширение горизонта и пределов вычета 80C — это необходимость часа.

Общий лимит освобождения по разделу 80C должен быть увеличен как минимум до 3 лакхов с нынешних 1,5 лакхов. Точно так же, увеличивая лимиты до 80C, одновременно может быть увеличен лимит инвестиций в PPF. Лица, определяющие налоговую политику, синхронно с властями PPF, могут работать над изменением лимита в 1,5 лакха на человека, включая несовершеннолетних детей, и предоставления вычета для дополнительных инвестиций в соответствии с разделом 80C.

И последнее, но не менее важное: надежная инфраструктура является основой любой страны, и для роста экономики она должна быть сильной. В прошлых бюджетах большое внимание уделялось улучшению сектора инфраструктуры. Соответственно, официальные органы могут пересмотреть вопрос о предоставлении налоговой льготы для инвестиций в инфраструктурные облигации с общим потолком в 80 ° C, если не повторно введут налоговую льготу для этих облигаций в качестве отдельного раздела. Ранее это было введено для оценочного года, начинающегося с апреля 2011 года, в соответствии с разделом 80CCF, но позже было прекращено.

Хотя изменения в 80C возглавляют список, ожидается, что дополнительные льготы за вклад сотрудников в NPS в размере 50 000 рупий, предоставляемые сверх текущего лимита в 80C, должны сохраняться.

Будет ли FM настраивать критическую секцию 80C, останется загадкой до бюджетного дня, и, как всегда, мы можем только надеяться на лучшее. Однако сейчас, когда в экономике наблюдается спад, настало время для властей рассмотреть вопрос об изменении.

(Автор — директор Deloitte India)

Сведения о супруге — в браке или де-факто 2020

Ваш супруг (а) включает другого человека (любого пола), который:

- вы состояли в отношениях, которые были зарегистрированы в соответствии с предписанным законом штата или территории

- , хотя и не состоял в законном браке с вами, но жил с вами в настоящих семейных отношениях как пара.

Вы должны заполнить этот раздел, если у вас был супруг (а) в течение 2019–20 годов.

Были ли у вас супруги в 2019–20 годах?

Если доход вашего супруга (-и) по любому из нижеследующих ярлыков равен нулю, вы должны указать 0 в этих пунктах вашей налоговой декларации.

Ответ на этот вопрос

Вам понадобятся данные о доходах вашего супруга. Их можно получить по адресу:

- ваша супруга

- Налоговая декларация вашего супруга для физических лиц 2020 и Налоговая декларация для физических лиц (дополнительный раздел) 2020, если вашему супругу необходимо заполнить их

- отчет о доходах вашего супруга или сводка платежей PAYG — физическое лицо, не связанное с коммерческой деятельностью

- соответствующие отчеты о распределении, если таковые имеются, для трастового дохода и налога на распределение семейного траста

- , если у вашего супруга (а) были обязательства по алиментам, сведения о размере алиментов, которые они выплачивали (ваш супруг может получить эту информацию в Services Australia).

- , если ваш супруг (а) получил иностранный доход, сведения о сумме полученного иностранного дохода

- , если у вашего супруга были убытки от финансовых вложений, чистая сумма убытков по финансовым инвестициям

- , если у вашего супруга (а) были убытки от арендного имущества, чистая сумма убытка от арендного имущества

- , если ваш (а) супруг (а) потребовал вычет личных пенсионных взносов, подробные сведения о запрашиваемой сумме.

Включение дохода вашего супруга (-и) важно, так как он используется для определения:

- вы имеете право на скидку на частную медицинскую страховку

- вы имеете право на зачет налогов для пенсионеров и пенсионеров

- вы имеете право на снижение сбора по программе Medicare

- вы должны заплатить дополнительный сбор по программе Medicare.

Запросите информацию, необходимую для этого пункта, у вашего супруга, независимо от того, нужно ли им подавать или нет.Если вы не можете узнать какую-либо из требуемых сумм, вы можете сделать разумную оценку.

Вы не будете наказаны за неверную оценку, если действовали разумно и добросовестно.

Если у вас было более одного супруга в течение 2019–2020 годов, заполните этот раздел, указав данные вашего последнего супруга в 2019–2020 годах.

Заполнение налоговой декларации

Шаг 1

Напечатайте имя вашего супруга в полях на странице 8 вашей налоговой декларации.

Шаг 2

Напишите дату рождения вашего супруга (супруга) в формате K и напечатайте X в соответствующем поле, указав пол вашего супруга (мужской, женский или неопределенный).Неопределенный включает небинарные. Пол вашего супруга важен для того, чтобы помочь нам правильно идентифицировать вашего супруга.

Шаг 3

Если у вас был супруг (а) в течение всего года, с 1 июля 2019 г. по 30 июня 2020 г., выведите X в поле Да на L .

Если у вас не было супруга в течение всего года, выведите X в поле № на L и укажите даты, когда у вас был супруг (а) в 2019–20 гг., В M и N .

Если ваш супруг умер в течение 2019–2020 годов и у вас не было другого супруга до 1 июля 2020 года, выведите X в поле Да справа от «Умерла ли ваша супруга в течение года?» Эта информация используется для расчета вашего дополнительного сбора за M2 Medicare 2020.

Шаг 4

Если у вас был супруг (а) в период 2019–2020 годов, следуйте приведенным ниже инструкциям. Вы должны заполнить этикетки с O до F . Если вам не удалось получить информацию о доходах вашего супруга, дайте максимально возможную оценку.

В поле O укажите налогооблагаемый доход вашего супруга (-и) за 2019–2020 годы (за исключением любой начисляемой суммы, полученной в результате сверхэкономии первого дома). Обычно вы найдете эту сумму в налоговой декларации вашего супруга (-и) или в уведомлении об оценке. Если эта сумма равна нулю или проигрыш, напишите 0 .

В поле T запишите любую сумму чистого дохода траста, с которого доверительный управляющий должен был платить налог, потому что ваш супруг был инвалидом по закону, например, это было лицо, которое:

- банкрот

- признано недееспособным по причине психического состояния, или На 30 июня 2020 года

- было меньше 18 лет.

Не включайте суммы, которые уже были включены в налогооблагаемый доход вашего супруга, например, O . Если эта сумма равна нулю, напишите 0 . Проверьте заявления о распределении доверия.

В поле U укажите общую сумму выплат вашему супругу, с которой был уплачен распределительный налог семейного траста, который они должны были бы показать в качестве налогооблагаемого дохода, если бы налог не был уплачен. Если эта сумма равна нулю, напишите 0 .Проверьте заявления о распределении доверия.

В размере R запишите сумму, указанную в пункте N , поз. IT1 , в налоговой декларации вашего супруга. Если эта сумма равна нулю, напишите 0 .

В S запишите сумму, указанную в W , поз. IT1 , в налоговой декларации вашего супруга. Если эта сумма равна нулю, напишите 0 .

В поле P укажите сумму пенсий и пособий правительства Австралии, которые ваш супруг (а) получил в 2019–2020 годах (не включая доход от освобожденной от налогообложения пенсии).Если эта сумма равна нулю, напишите 0 . Пенсии и пособия правительства Австралии включены в список 6 пенсий и пособий правительства Австралии на 2020 год.

В Q укажите сумму любого из следующих освобожденных от налогообложения пенсионных доходов, которые ваш супруг (а) получил в 2019–2020 годах:

- Пособие по инвалидности, выплачиваемое согласно части 2.3 Закона о социальном обеспечении 1991 г.

- Доплата по инвалидности для молодежи, если вы получаете пособие по инвалидности

- пенсия жены выплачивается по ч. 2.4 Закона о социальном обеспечении 1991 г.

- Выплата по уходу, выплачиваемая в соответствии с частью 2.5 Закона о социальном обеспечении 1991 г.

- пенсия за выслугу лет по инвалидности, выплачиваемая в соответствии с разделом 4 части III Закона о правах ветеранов 1986 года Партнерская пенсия

- выплачивается в соответствии с Разделом 5 Части III Закона о правах ветеранов 1986 года .

Убедитесь, что вы включаете только освобожденный от налогообложения пенсионный доход вашего супруга. Если эта сумма равна нулю, напишите 0 .

Не включайте в Q какие-либо освобожденные от налога платежи, перечисленные в B .

В поле A напишите отчетные взносы вашего супруга по старости. Подотчетные пенсионные взносы — это сумма подотчетных пенсионных взносов работодателя и вычитаемых личных пенсионных взносов (см. D12 Личные пенсионные взносы 2020). Если эта сумма равна нулю, напишите 0 .

Шаг 1: Сложите подлежащие отчетности суммы пенсионных взносов работодателя, указанные как T , позиция IT2 в налоговой декларации вашего супруга.

Шаг 2: Если ваш (а) супруг (а) подал заявку на вычет личных пенсионных взносов по позиции D12 в своей налоговой декларации (дополнительный раздел), добавьте сумму вычета к результату из шага 1.

Шаг 3: Запишите результат (отчетную сумму пенсионных взносов вашего супруга) на A .

В поле B укажите сумму следующих не облагаемых налогом государственных пенсий, полученных вашим супругом (а) за 2019–2020 годы (не включайте их в Q выше):

- специальная пенсия по инвалидности в соответствии с частью 6 главы 4 Закона о реабилитации и компенсации военнослужащих 2004 года

- выплата компенсации в соответствии с разделами 68, 71 или 75 Закона о реабилитации и компенсации военнослужащих 2004 года

- выплата еженедельной суммы, указанной в пункте 234 (1) (b) Закона о реабилитации и компенсации военнослужащих 2004 года

- пенсия в связи со смертью или потерей трудоспособности в связи с обороной, поддержанием мира или войной или любая другая пенсия, назначенная в соответствии с Частью II или Частью IV Закона о правах ветеранов 1986 года Надбавка к доходу

- , выплачиваемая в соответствии с частью IIIA Закона о правах ветеранов 1986 года

- Пособие для поддержки доходов Сил обороны выплачивается в соответствии с частью VIIAB Закона о правах ветеранов 1986 года.

Если эта сумма равна нулю, напишите 0 .

В поле C укажите целевой иностранный доход, полученный вашим супругом в течение 2019–2020 годов. Целевой иностранный доход вашего супруга:

- любая сумма дохода, заработанного, полученного или полученного из источников за пределами Австралии для собственного использования или выгоды вашего супруга, которая не включена в налогооблагаемый доход вашего супруга и не получена в виде дополнительного пособия, или

- периодических выплат или пособий в виде подарков или пособий из источника за пределами Австралии, которые не включены в налогооблагаемый доход вашего супруга и не получены в виде дополнительных льгот.

Включает любой иностранный доход, не облагаемый налогом в Австралии. Вы должны включить любой освобожденный от налогообложения доход от трудоустройства за рубежом, указанный по номеру N , пункт 20 , в налоговую декларацию вашего супруга (дополнительный раздел). Все иностранные доходы должны быть конвертированы в австралийские доллары до заполнения C . Если целевой иностранный доход вашего супруга равен нулю, напишите 0 .

В поле D запишите общий чистый убыток от инвестиций вашего супруга. Общий чистый инвестиционный убыток вашего супруга — это сумма любых чистых финансовых вложений и любых чистых убытков от сдачи в аренду собственности.Информация и рабочие листы по вопросам IT5 и IT6 помогут вам заполнить D . Если общий чистый инвестиционный убыток вашего супруга равен нулю, напишите 0 .

В поле E укажите общую сумму алиментов, предоставленных вашим супругом другому лицу. Сумма предоставляемых алиментов — это общая сумма любых выплат или льгот, которые ваш (а) супруг (а) был обязан выплатить или предоставить другому лицу для содержания своего биологического или усыновленного ребенка.Однако вы не учитываете выплаты или льготы, сделанные или предоставленные вам вашим супругом, за исключением случаев, когда вы проживаете отдельно на постоянной или неопределенной основе. Если общая сумма алиментов, предоставленных вашим супругом другому лицу, равна 0, напишите 0 .

В поле F запишите единовременную выплату по старости, которую вы включили в сумму k в листе 1 для пункта M2 Надбавка к налогу на Medicare 2020, если она была частью налогооблагаемого дохода вашего супруга. Если эта сумма равна нулю, напишите 0 .

Шаг 5

Если вы не соглашаетесь на использование части или всего вашего налогового возмещения за 2020 год для погашения любого долга Семейной помощи вашего супруга, напечатайте X в поле № . Вы закончили этот раздел.

Если вы согласны, прочтите ниже.

Ответьте утвердительно на этот вопрос, только если все из следующего относятся к вам.

- 30 июня 2020 года вы были супругом заявителя семейного налогового пособия (FTB) или супругом заявителя пособия по уходу за ребенком, и ваш доход был учтен в их заявлении.

- Ваш (а) супруг (а) дал вам право указывать их ссылочный номер клиента (CRN) в вашей налоговой декларации (если ваш (а) супруг (а) не знает свой CRN, он может связаться со Службой поддержки Австралии).

- Ваш (а) супруг (а) имеет задолженность по программе Family Assistance в связи с Services Australia или ожидает, что у нее будет долг Family Assistance на 2020 год.

- Вы ожидаете получить возврат налога за 2020 год.

- Вы соглашаетесь использовать часть или всю сумму возмещения для погашения задолженности вашего супруга по программе Family Assistance.

Если вы согласны, выведите X в поле Да . Вы должны заполнить CRN вашего супруга на Z , подписать и поставить дату согласия.

Куда пойти дальше

Предоставляет информацию, которая поможет вам определить, нужно ли вам отвечать на этот вопрос.Снижение налогов для американской семьи

Закон о сокращении налогов и рабочих местах является наиболее полным налоговым законодательством, принятым за более чем 30 лет. Этот исторический закон приносит облегчение американским семьям за счет снижения налогов и жизненно важных реформ, которые создадут рабочие места и помогут продвигаться вперед работникам с низким и средним доходом.

TCJA снижает налоги для типичной семьи из четырех человек, зарабатывающих 73000 долларов в год, на более чем 2000 долларов в 2018 году.

- Согласно CEA, комплексная налоговая реформа должна увеличить средний доход домохозяйства примерно на 4000 долларов.

- TCJA почти удвоил стандартный вычет до 12 000 долларов (одинокие), 18 000 долларов (глава семьи) и 24 000 долларов (супружеские семьи).

- Гораздо большему количеству семей не нужно будет перечислять вычеты по статьям, потому что более крупный стандартный вычет превышает их детализированные вычеты.

Увеличен и увеличен размер детской налоговой скидки.

- Увеличен вдвое максимальный размер детской налоговой скидки с 1000 до 2000 долларов на ребенка и расширены права на получение кредита.

- Почти 40 миллионов семей получили льготы по налоговой льготе на детей (СТС), получив в среднем 2200 долларов США, что в сумме дает кредиты на общую сумму 85 миллиардов долларов.

- Новый налоговый кредит в размере 500 долларов был создан для иждивенцев в возрасте 17 лет и старше.

- Полная налоговая скидка на ребенка теперь доступна семьям с доходом до 200 000 долларов (холостые) и 400 000 долларов (состоящие в браке).

- Возмещаемая часть кредита увеличена с 1000 долларов США до 1400 долларов США (ежегодно с учетом инфляции).

- Это помогает семьям с низкими и средними доходами, которые не имеют достаточных налоговых обязательств, чтобы компенсировать полную сумму кредита.

TCJA сохраняет многие важные семейные налоговые льготы, в том числе:

- Вычет процентов по ипотеке сохраняется для вновь приобретенных домов на сумму до 750 000 долларов США, а для существующих домов остается полностью неизменным.

- Налоговая скидка на заработанный доход для работников и семей с низкими доходами.

- Благотворительный благотворительный вычет.

- Налоговый зачет по уходу за детьми и иждивенцами.

- Налоговые льготы по пенсионным сбережениям.

- Налоговый кредит на расходы на усыновление.

- Вычет из государственного и местного налога (до 10 000 долларов США).

Американские семьи получают возможность отправлять своих детей в школу по их выбору.

- Родители теперь могут получать до 10 000 долларов в год (на одного студента) со сберегательного счета 529 для оплаты обучения и других расходов на образование в государственных, частных или религиозных дошкольных учреждениях, а также в колледжах и университетах.

Коммунальные предприятия передают свои сбережения клиентам через снижение счетов за электричество, за газ и за воду для американцев.

- Более 100 коммунальных предприятий пообещали сэкономить миллиарды на налогах более чем 22 миллионам своих клиентов.

Налоговая реформа возвращает деньги в карманы работающих семей и дает родителям возможность сделать лучший финансовый выбор в отношении ухода за своими семьями.

Национальный совет по доходам (NBR), Бангладеш

- Подоходный налог Nirdeshika (2020-2021)

Подоходный налог Нирдешика (2020-2021)

- Подоходный налог Парипатра / 2020-2021