Как делится ипотека с материнским капиталом при разводе

Расторжение брака предполагает обеспечение обоих супругов отдельным жильем, поскольку квартира или дом, приобретенные в браке, являются имуществом, принадлежащим супругам в равных долях. Если с имеющимся в собственности жильем без обременения все предельно понятно, то вопрос о разделе имущества, являющегося предметом залога по действующему на момент развода ипотечному кредитному договору, может быть все гораздо сложнее. Рассмотрим эту тему более подробно.

Материнский капитал и ипотека

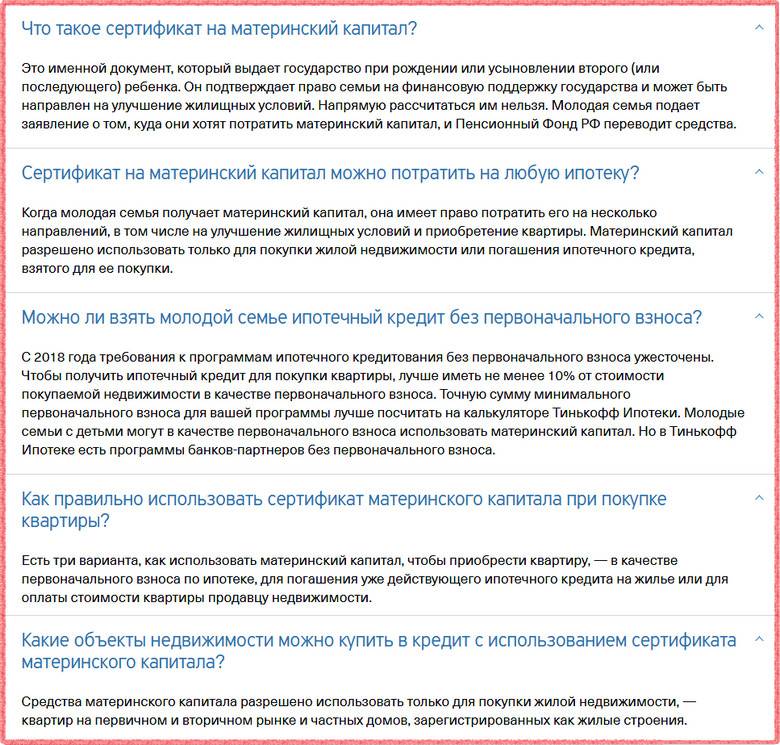

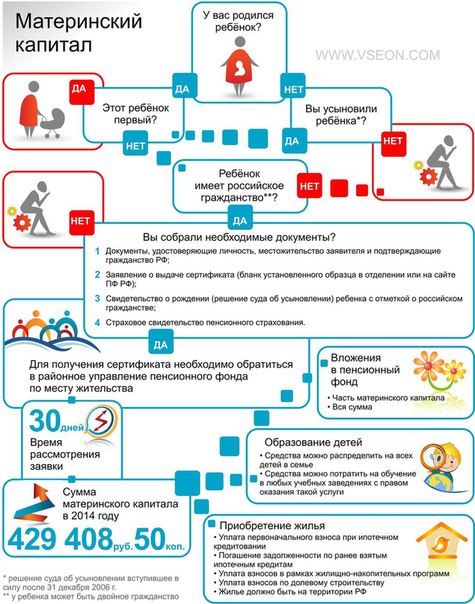

Согласно действующему законодательству использование средств маткапитала в жилищном направлении возможно в двух случаях:

- досрочное погашение ипотечного кредита, действующего на момент рождения второго ребенка;

- оформление материнского капитала в виде первоначального взноса при покупке жилья по ипотеке.

В обоих случаях на родителей накладывается обязательство о выделении доли детям в жилом помещении, которое необходимо исполнить после полного погашения кредитного долга по ипотеке.

Ипотека и материнский капитал после расторжения брака

Как показывает практика, при разводе ипотеку, оформленную с привлечением средств материнского капитала, лучше всего полностью загасить, поскольку прекращение долговых обязательств и снятие обременения с залогового имущества избавит бывших супругов и родителей совместных детей, от лишних проблем. Снятие обременения дает возможность продать жилье и в дальнейшем раз и навсегда решить вопрос по раздельному проживанию. Однако, в реалиях нашей жизни все не так радужно: в большинстве случаев расторжения брака ипотечное жилье, купленное за счет средств материнского капитала, остается в залоге у банковской организации ввиду недостаточности у заемщика средств на погашение кредита. В этом случае есть несколько вариантов решения проблемы:

- в рамках проведения бракоразводного процесса в суде поставить вопрос о разделении между бывшими супругами ипотечного кредита ввиду развода, необходимо будет составить новый график платежей на основании обоюдного решения по погашению обязательств;

- обратиться в банковскую организацию, где оформлялось ипотечное кредитование, с заявлением о предоставлении двух кредитных продуктов обоим супругам в целях погашения ипотеки, в общей сумме, равной остатку долга: в результате ипотечный кредит будет погашен, а оба супруга будут нести в равных правах ответственность в случае неисполнения обязательств;

- продолжить процедуру погашения ипотечного долга по договоренности обеих сторон, без постановки вопроса о разделе жилья.

Материнский капитал при разводе и разделе имущества

Согласно действующему российскому законодательству государственная помощь по программе материнского капитала выдается одному из родителей в интересах второго и последующих детей. При разводе сумма маткапитала напрямую не делится, однако действующие гражданско-правовые нормы предусматривают общие правила, согласно которым между бывшими супругами происходит раздел имущества. Так, к примеру, в суде при бракоразводном процессе может быть принято во внимание то обстоятельство, что дети остаются проживать с матерью, которая впоследствии приобретает право распоряжения долями несовершеннолетних лиц, полученных в силу действия обязательства о выделе жилой площади. Соответственно, при разводе право на материнский капитал имеют дети, с появлением которых возникло право на получение государственной субсидии, и родитель, с ними проживающий.

Возможна ли продажа ипотечной квартиры, купленной на средства маткапитала

В силу продолжительности финансового кризиса банковские организации все чаще стали идти навстречу заемщикам, которые не могут выплачивать ипотечные кредиты, и дают возможность продавать залоговые квартиры при соблюдении обязательного условия о перечислении покупателем на счет банка суммы, равной остатку долга на день подписания договора купли-продажи.

Однако, стоит отметить, что при расторжении брака, если квартира была куплена по ипотеке с привлечением средств материнского капитала, реализовать ее вышеназванным способом не получится. Стадию снятия обременения с объекта недвижимости и продажу квартиры разделяет необходимость в исполнении родителями обязательства по выделению долей детям, иначе по судебному иску сделка по купле-продаже объекта жилой недвижимости может быть признана недействительной. В судебной практике в России уже не раз встречались случаи принудительного возвращения в государственную казну суммы, равной материнскому капиталу, ввиду неисполнения родителями соответствующего обязательства по выделению долей между членами семьи.

Вопрос о возврате суммы материнского капитала в бюджет государства касается также и тех родителей, кто решил без выделения долей детям совершить продажу ипотечного жилья с целью приобретения нового. Сделка по продаже квартиры, приобретенной за счет средств материнского капитала, без выделения долей детям в соответствующем порядке, будут признана недействительной.

Выделение долей в ипотечной квартире, купленной на материнский капитал, после полного погашения кредита. Нотариально обеспеченное обязательство о выделении долей детям после развода исполняется в соответствующем порядке:

- Определение у нотариуса долей родителей с обязательной регистрацией в Росреестре.

- При повторном посещении нотариуса происходит выделение доли детям через составление нового соглашения.

- В случае деления на доли квартиры, приобретенной с привлечением средств материнского капитала, если доли ранее были оформлены только между супругами, части доли каждого родителя должны быть закреплены за ребенком нотариально.

Важно! Обязательство о выделении долей детям необходимо исполнить в течение 6 месяцев после снятия обременения с жилья, купленного по ипотеке на материнский капитал. Это правило действует в отношении совместно проживающих семейных пар, а также для тех, кто пережил бракоразводный процесс, после которого осталась непогашенной ипотека с материнским капиталом.

Не требуется посещение нотариуса в случаях, когда доли определялись на начальной стадии покупки объекта жилой недвижимости. К примеру, семья купила загородный дом, использовав средства маткапитала в качестве первоначального взноса и оформила его в долевую собственность всех членов семьи, включая родителей и детей. В данном случае в регистрационную палату достаточно представить закладную и справку о том, что ипотека полностью погашена. Основное правило выделения размера доли в квартире на детей – минимум квадратных метров на человека, определенных в каждом отдельном регионе.

Ипотека при разводе: обращение в суд

Обращение в суд зачастую является необходимой стадией решения вопроса, когда один из родителей отказывается выполнять свое обязательство по выделению доли на ребенка. Если в процессе развода не стоял вопрос о разделе имущества, исковое заявление может включать в себя сразу два требования относительно жилья, приобретенного в ипотеку с использованием маткапитала: определение долей между бывшими супругами и одновременно детьми.

Также в суд придется обратиться, если бывшие супруги не могут выделить доли детям после погашения ипотеки и снятия обременения с квартиры. К примеру, если речь идет об отказе государственных органов регистрировать доли на детей ввиду ареста имущества должника, являющегося уже бывшим супругом. В данном случае на начальной стадии развода необходимо уточнить наличие каких-либо причин, по которым невозможно проведение процедуры выделения долей в квартире детям.

Важно! Снятие ареста с долей, определенных нотариусом, возможно только в судебном порядке.

Необоснованный отказ в регистрации долей в государственных органах

На практике сегодня нередки случаи отказа регистрационных органов официально зарегистрировать разделение долей в совместном жилье. Здесь важно отметить, что любые действия сотрудников государственных органов могут быть обжалованы в судебном порядке. Кроме того, суд вправе обязать регпалату удостоверить непосредственно сделку или выдел долей.

В целях исключения подобных препятствий, возникающих на этапе государственной регистрации, необходимо придерживаться следующих правил:

- Официальная регистрация квартиры, приобретенной с привлечением средств материнского капитала, возможна только после погашения ипотеки и снятия обременения в установленном законом порядке.

- Если разделения долей на момент оформления ипотеки не было, регистрация будет включать в себя две стадии: после определения долей квартиры на бывших супругов и последующего соглашения о выделе долей совместным детям.

- После бракоразводного процесса и оформления долей квартиры на детей в соответствующем порядке, в случае продажи недвижимого имущества регпалата сможет зарегистрировать сделку только с письменного согласия органа опеки и попечительства.

- Разделение квартиры на доли до оформления ипотечного кредита не требует для совершения государственной регистрации долей соглашения, составленного у нотариуса.

Какие права на квартиру у каждого члена семьи, если ипотеку гасили маткапиталом?

– Кто будет собственником, и какие права на квартиру будут у каждого (муж, жена, двое детей)? Квартира покупалась до брака, а маткапитал использован уже в браке для частичного погашения ипотеки. Купля-продажа оформлялась на мужа.

pressmaster/Fotolia

Отвечает руководитель межрегиональной жилищной программы «Переезжаем в Петербург», генеральный директор ГК «Недвижимость в Петербурге» Николай Лавров:

После выплаты ипотечного кредита необходимо выполнить обязательство, данное Пенсионному фонду при использовании материнского капитала. То есть папа должен выделить доли в праве собственности данной квартиры всем членам семьи: маме и двум детям. После этого все становятся собственниками квартиры. Только закон не оговаривает размеров этих долей, и они могут быть любые. Муж может разделить квартиру как на равные части для всей семьи, так и выделить Вам и детям по одной десятой в праве собственности. Если к моменту выделения долей Вы будете в разводе и по решению суда дети останутся с отцом, то Вам он может не выделять долю. В остальных случаях должен выделить. Соответственно, у жены и двоих детей появится право собственности на эту квартиру, право находиться и проживать в ней.

Если к моменту выделения долей Вы будете в разводе и по решению суда дети останутся с отцом, то Вам он может не выделять долю. В остальных случаях должен выделить. Соответственно, у жены и двоих детей появится право собственности на эту квартиру, право находиться и проживать в ней.

Главное о материнском капитале для покупки жилья

Может ли бывший муж претендовать на долю в квартире, купленной на маткапитал?

Отвечает управляющий партнер в агентстве недвижимости «Загородный стиль» Петр Манько:

Последнее время несколько раз приходилось продавать и покупать квартиры, которые ранее были куплены с использованием средств материнского капитала. Одна из типичных ошибок собственников – выделение детям и супругу излишней доли и, как следствие, возникновение неудобств при последующих сделках купли-продажи с данной недвижимостью или размывание долей в структуре собственности на объект недвижимости. В данной ситуации важно не совершить такую ошибку.

В указанном примере после погашения ипотечного кредита владельцами долей в праве собственности на квартиру должны стать все члены семьи, но не по ¼ доли. И это ключевой момент. Расчет доли жены и детей нужно производить из расчета ¼ доли от Х, где Х – доля квартиры, купленная за средства материнского капитала. Это норма отражена в обзоре Судебной практики Верховного суда Российской Федерации. На практике чаще всего встречается иная ситуация, когда доля средств материнского капитала в цене покупки составляет смешные 5–10%, а доля детей в праве собственности на эту квартиру составляет 50%.

Брак, развод и ваша недвижимость

Раздел имущества в разводе: сложные случаи

Отвечает к. ю. н., адвокат Юлия Вербицкая:

По общему правилу недвижимость, приобретенная одним из супругов до брака или в браке, но по безвозмездным основаниям (дарение, завещание и прочее), является собственностью того из супругов, на кого она оформлена.

Однако в случае, если такая квартира формально была приобретена до брака, но в период брака супруги гасили задолженность по ипотеке за счет совместных денежных средств, то второй супруг в судебном порядке вправе требовать признания данной квартиры совместной супружеской собственностью.

Кроме того, поскольку для погашения ипотеки использовались и средства материнского капитала, то права требовать выдела доли имеют также и дети (в лице своих законных представителей).

Определять размеры долей супругов и детей в данной квартире в случае ее признания совместной собственностью будет суд с учетом фактических обстоятельств дела, а также с учетом объема финансирования, произведенного каждым из супругов и долей материнского капитала.

Можно ли использовать маткапитал, если я буду выкупать жилье 10 лет?

Можно ли не оформлять на детей квартиру, купленную на маткапитал?

Отвечает адвокат Айгуль Адылханова (Самара):

Немного не хватает информации, но исходя из текста, поняла следующее:

- Мужчина приобрел в собственность квартиру по ипотеке с привлечением средств.

- Не выплатив полностью задолженность, женился, и в браке у мужчины родились двое детей.

- Получив право на маткапитал, семья обратилась в Пенсионный фонд и оплатила часть оставшейся задолженности средствами материнского капитала.

На сегодняшний день Пенсионный фонд России не направляет средства маткапитала на погашение ипотеки, если распорядитель (мама) не является созаемщиком. Если же уже направил, то в данном случае в связи с обременением в пользу банка переход права не осуществляется. Родители же (распорядитель и собственник) подписывают нотариальное обязательство о намерении после погашения всей суммы задолженности и снятия обременения с квартиры в пользу банка осуществить переход права на имя супруги и детей в долях, пропорциональной сумме погашения. Размеры долей зависят от фактической ситуации (надо смотреть документы).

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Когда можно продать квартиру, купленную на маткапитал?

Можно ли продать жилье, купленное на маткапитал?

Дети и недвижимость: 15 полезных статей

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Как разделить квартиру в ипотеке при разводе с материнским капиталом в 2021 году

Раздел ипотеки с материнским капиталом при разводе

Средня оценка 3.6 от 5 пользователейОсновные моменты раздела совместно нажитого имущества оговариваются в Семейном Кодексе, который устанавливает принцип равенства долей между супругами. Согласно закону такое имущество может принадлежать только им двоим. На детей оно не делится. Иная ситуация складывается, если речь идет об ипотеке с материнским капиталом в 2021 году. Здесь при разделе придется ориентироваться на ФЗ № 256, ФЗ № 117 и ряд подзаконных актов, которые определяют иные условия раздела.

Как можно использовать материнский капитал

Порядок выплат материнского капитала изложен в ФЗ № 256 (от 29.12.2006). В этом же документе определены объекты, на которые данные денежные средства могут быть израсходованы (ст. 7):

- Улучшение жилищных условий семьи.

В данном случае речь идет или о приобретении нового жилья, или о реконструкции уже имеющегося. На оплату ремонта потратить средства нельзя.

В данном случае речь идет или о приобретении нового жилья, или о реконструкции уже имеющегося. На оплату ремонта потратить средства нельзя. - Оплата получения образования. В данном случае не важно, на образование какого из детей будут потрачены деньги.

- Увеличение накопительной части пенсии матери. Деньги могут быть перечислены как в ПФР, так и в прочие негосударственные пенсионные фонды.

- Покупка товаров и оплата услуг, которые помогают пройти социальную адаптацию ребенку, имеющему инвалидность.

- Начисление ежемесячных денежных выплат. Для их получения следует обратиться в отделение ПФР по месту жительства. Производят выплаты до наступления полуторогодовалого возраста у ребенка, после рождения которого государство начислило материнский капитал. Размер выплаты напрямую зависит от величины прожиточного минимума в регионе проживания семьи.

Средства материнского капитала считаются собственностью того лица, на кого выписан сертификат.

Обычно в качестве такового выступает мать. Она имеет право подать заявление на использование всей суммы или только ее части. Сделать это необходимо в течение 3 лет после оформления маткапитала.

Покупка недвижимости

Как показывает практика, в большинстве случаев средства из материнского капитала расходуются на покупку недвижимости. Это может быть целевое вложение и приобретение сразу квартиры, дома или только его части.

Чаще всего материнский капитал используется для покупки квартиры в ипотеку. Указанные денежные средства могут использоваться в качестве первоначального взноса или для погашения текущего долга. Для оформления ипотечного кредита главное, чтобы банк осуществлял работу с материнским капиталом, т.к. ряд кредитно-финансовых организаций не рискуют выдавать займы под материнский капитал, т.к. в случае расторжения брака поделить такую квартиру, если долг не погашен, очень проблематично.

Кто является владельцем материнского капитала после развода

Согласно ст. 38 СК РФ все совместно нажитое в период брака имущество при разводе подлежит разделу в равных долях между супругами. Это правило относится ко всем денежным накоплениям, кроме целевых выплат и доходов от интеллектуальной деятельности. А материнский капитал как раз и является государственной целевой выплатой.

38 СК РФ все совместно нажитое в период брака имущество при разводе подлежит разделу в равных долях между супругами. Это правило относится ко всем денежным накоплениям, кроме целевых выплат и доходов от интеллектуальной деятельности. А материнский капитал как раз и является государственной целевой выплатой.

При оформлении сертификата в качестве владельца указывается лишь одно лицо. За редким исключением – это мать. Именно она остается владельцем выплаты при разделе имущества между супругами и имеет полное право единолично распоряжаться полученными от государства деньгами.

Как делится квартира, купленная в ипотеку на средства маткапитала

ФЗ № 256 устанавливает, что недвижимость, приобретенная на средства материнского капитала или улучшенная за их счет, делится в равных долях между всеми членами семьи. Это значит, что если сертификат оформлялся после рождения второго ребенка, то будут выделены четыре равные доли в квартире: на мужа, жену и на каждого ребенка. Соответственно, если капитал выдали после рождения третьего, то на пятерых.

Соответственно, если капитал выдали после рождения третьего, то на пятерых.

Если раздел осуществляется по закону, то установить иной принцип невозможно. Судья разделит квартиру между всеми членами семьи (кроме тех, что родились уже после получения материнского капитала).

Если раздел осуществляется на основе мирового соглашения, то изменения возможны только в сторону увеличения доли детей.

Т.е. один или оба родителя могут написать отказную на свою часть и оформить ее на детей. Наоборот сделать не получится. Если в мировом соглашении супруги установят, что доли детей принадлежат им, то такой документ будет считаться недействительным.

Выделение долей

Если приобретение жилья было осуществлено по договору купли-продажи, то выделение долей детям в квартире – процедура простая. Все будущие собственники изначально упоминаются в тексте договора. Если же это ипотека с материнским капиталом, то процесс затянется. Все потому, что ипотечная квартира, пока за нее полностью не выплачен долг, считается залоговым имуществом, и распоряжаться им без согласия банка супруги не смогут.

Должны ли учитывать интересы детей?

ДаНет

Поэтому в первую очередь супругам необходимо полностью выплатить кредит. Следующим шагом после погашения долга станет снятие обременения с ипотечной квартиры. Для этого у кредитора получают закладную, с которой обращаются в Росреестр. Там супругам придется составить заявление и представить документы о праве собственности. Рассмотрев документы, работники выдадут супругам выписку из реестра о правах на недвижимость. Муж и жена имеют возможность распоряжаться ипотечной квартирой только после того, как эта справка будет получена. Обратиться в Росреестр можно не напрямую, а подав заявление в МФЦ (сейчас – Мои документы).Далее разделить собственность в долях можно двумя путями:

- Оформление договора дарения.

- Составление мирового соглашения.

Если изначально недвижимость, купленная в ипотеку, оформлялась на двоих супругов, то при таком варианте сразу можно приступать к любому из описанных способов. В ином случае родителей сперва обяжут разделить между собой общую собственность и оформить ее в качестве долевой. И только потом возможно выделять доли детям в квартире.

В ином случае родителей сперва обяжут разделить между собой общую собственность и оформить ее в качестве долевой. И только потом возможно выделять доли детям в квартире.

Выделить доли в квартире несовершеннолетним детям родители обязаны в течение полугода после снятия обременения. Эти обязательства относятся и к бывшим супругам, если полная выплата суммы по ипотеке произошла уже после развода.

На нашем сайте вы можете скачать текст мирового соглашения о разделе долей в ипотечной квартире между супругами.

Можно ли продать квартиру при разводе с долгом по ипотеке

Супругов, которые находятся в стадии развода, часто интересует вопрос, можно ли продать квартиру, оформленную в ипотеку, если долг окончательно не погашен. В таком случае необходимо знать, что использование материнского капитала для внесения взносов за квартиру практически лишает такой возможности.

Правила радела квартиры с задолженностью по ипотечным платежам.

Когда возникает проблема с погашением ипотечного долга, продажа квартиры становится одним из решений проблемы. Жилье выставляют на торги, вырученной суммой покрывают долг перед банком, а остаток делят поровну между супругами. Но если для покупки использовался маткапитал, то на сделку без получения предварительного согласия органов опеки накладывается запрет. Т.е. провести ее в реальности возможно, если банк и клиенты не будут афишировать ситуацию. Однако если информация окажется у представителей Прокуратуры или органов опеки и попечительства, сделку признают незаконной через суд, а средства материнского капитала будут возвращены в государственный бюджет.

Поэтому банк сам просто не согласится продать квартиру, раз все равно впоследствии сделку в любой момент могут признать незаконной.

Органы, согласовывающие решение

Любая сделка с недвижимостью, затрагивающая интересы несовершеннолетних, должна пройти предварительное одобрение органа опеки. Шанс, что согласие на продажу ипотечной квартиры с долгом будет получено, равен нулю. Когда кредит будет полностью выплачен, в квартире выделят доли детям, тогда представители органа опеки могут согласиться на продажу недвижимости при условии одномоментной покупки квартиры, не уступающей по своим характеристикам предыдущей. В новой квартире сразу должны быть выделены доли несовершеннолетним детям.

Когда кредит будет полностью выплачен, в квартире выделят доли детям, тогда представители органа опеки могут согласиться на продажу недвижимости при условии одномоментной покупки квартиры, не уступающей по своим характеристикам предыдущей. В новой квартире сразу должны быть выделены доли несовершеннолетним детям.

Раздел квартиры в ипотеке с маткапиталом через суд

В ряде случаев для раздела квартиры, приобретенной с помощью маткапитала, приходится обращаться в суд. Причина такого деяния всегда одна – один из супругов не желает выполнять свои обязанности в отношении несовершеннолетних детей или своего партнера.

Представим такую ситуацию. Один из супругов до брака или в период существования семьи оформляет лично на себя ипотечный кредит, делая взносы из собственных накоплений. Затем для погашения долга берется сумма из материнского капитала (полная или только ее часть). Заемщик считает, что ипотечная квартира в таком случае принадлежит ему, в крайнем случае, с необходимостью выплаты денежной компенсации. А оказывается, что недвижимость теперь – это собственность партнера по браку и двух или трех детей. В таком случае, если заемщик отказывается выделять равные доли в квартире, второму родителю необходимо подавать исковое заявление в судебную инстанцию.

А оказывается, что недвижимость теперь – это собственность партнера по браку и двух или трех детей. В таком случае, если заемщик отказывается выделять равные доли в квартире, второму родителю необходимо подавать исковое заявление в судебную инстанцию.

Также подача иска может быть вызвана немотивированным отказом регистрирующих органов официально оформить разделение долей недвижимости. Такие ситуации случаются, если на собственность накладывают арест. Но подобные действия незаконны.

Разделить материнский капитал при разводе в 2021 году не получится. Он остается собственностью того лица, на которое изначально оформлялся сертификат. Зато можно разделить недвижимость, приобретенную с его помощью. Осуществляется это всегда в равных долях между членами семьи.

Кому достанется жилье, купленное за маткапитал, после развода?

Краткое содержание:

Рассмотрим такую ситуацию: квартира была куплена супругами на материнский капитал. Далее по каким-либо обстоятельствам жизнь не сложилась, и люди развелись. При разделе имущества возникли разногласия: кому из них будет принадлежать квартира, если она приобреталась на материнский капитал?

Далее по каким-либо обстоятельствам жизнь не сложилась, и люди развелись. При разделе имущества возникли разногласия: кому из них будет принадлежать квартира, если она приобреталась на материнский капитал?

Сущность материнского капитала

Эти средства выплачиваются семье, однако общим имуществом семейной пары не являются. Маткапитал не может стать имуществом матери, хотя именно она приобрела обозначенные средства в период действия брака. Права на сертификат являются отчуждаемыми. Так что вопрос с юридической точки зрения непростой.

Маткапитал предназначается к выдаче именно матери, однако в определенных случаях владеть имуществом, приобретенным за обозначенные средства, может и отец детей (закон № 256-ФЗ от 29.12.2006 г.).

1. Мать умирает. Детей продолжает воспитывать отец.

2. Мать лишают родительских прав.

3. Могут проявиться ситуации иного рода, когда все заботы о воспитании и материальном содержании детей передаются мужчине.

Маткапитал и статус совместно нажитого имущества?

Совместно нажитое имущество, как это обозначено в ст. 38 СК РФ, оценивается в общей массе. Здесь только ипотечные кредиты имеют чёткое целевое назначение. Маткапитал представляет собой целевую денежную выплату. Эти деньги могут быть направлены конкретно:

• на приобретение жилья;

• на образование детей;

• на пополнение накопительной части пенсионного фонда, когда счёт открыт на имя матери детей;

• на покрытие иных значительных семейных затрат (п. 3 ст. 7 Закона № 256-ФЗ).

Последствия раздела жилой недвижимости

Если жилье было приобретено за средства, частью которых являлся материнский капитал, тогда такое имущество суд признает общей долевой собственностью, принадлежащей всем членам семьи (ст. 246 ГК РФ). Каждому достанется равная доля. Однако в этом случае экс-супруг вправе предъявить дополнительные претензии.

1. После развода мужчина может проживать в этом доме (в квартире), ведь ему принадлежит доля данного имущества.

2. Экс-супруг вправе воспрепятствовать проживанию в доме других граждан в любом статусе.

3. Даже судья не имеет возможности обязать мужа распорядиться своей собственностью в интересах, к примеру, его же детей (ст. 421 ГК РФ). Однако если этот человек будет иметь значительную задолженность по выплате алиментов, тогда в счет уплаты может пойти его собственность. Опять же, лишить должника единственного жилья закон не позволяет.

Раздел ипотечного жилья, приобретенного с участием маткапитала

1. Раздел производится по следующей схеме, обозначенной здесь в общих чертах. Каждому ребенку (если их двое), достаётся доля в объёме ¼ от общей квадратуры квартиры. Здесь учитывается пропорция – соотношение маткапитала с общей стоимостью недвижимости.

Муж получает свою четверть от общего объёма жилой недвижимости. При этом ипотечный долг придётся выплачивать супругам в равных долях.

2. Кто-то из экс-супругов (чаще мужчина) отказывается погашать ипотечную задолженность. Он желает получить хотя бы какие-то средства за свою долю квартиры, чтобы начать новую жизнь с деньгами в кармане. Тогда следует ожидать:

Он желает получить хотя бы какие-то средства за свою долю квартиры, чтобы начать новую жизнь с деньгами в кармане. Тогда следует ожидать:

• активных действий со стороны банка;

• расторжения ипотечного договора в суде;

• продажи залогового имущества;

• раздела остаточных средств между совладельцами квартиры соответственно объёмам долей.

В таких случаях собственникам достанется гораздо меньшая сумма, чем та, которую они могли бы выручить при самостоятельной реализации имущества. Однако разрешение на продажу дома должен выдать банк. У кредитора может возникнуть подозрение, что экс-супруги и после продажи квартиры не поспешат погашать задолженность, поэтому, давая согласие на реализацию залогового имущества, банк выдвигает ряд требований, гарантирующих осуществление выплат.

3. Один из бывших супругов выкупает доли остальных за счёт собственных средств. Тогда мать с детьми получают возможность приобрести новое жильё, а также экс-супруга сможет погасить свою часть ипотечной задолженности. Если же компенсационные выплаты будут направлены отцу, он также сможет расплатиться с долгами, к тому же оставит себе значительные дополнительные средства.

Если же компенсационные выплаты будут направлены отцу, он также сможет расплатиться с долгами, к тому же оставит себе значительные дополнительные средства.

Интересы детей при продаже недвижимости в подобном статусе

В будущем, когда кредит будет выплачен, и квартира без какого-либо обременения станет собственностью всех членов бывшей семьи, можно самостоятельно заняться ее продажей. Однако наличие несовершеннолетних детей обязывает родителей получить согласие на такое действие от органов опеки.

Ответственные сотрудники должны проанализировать ситуацию и определить, могут ли быть нарушены права детей, теряющих по воле родителей принадлежащее им имущество. То есть дети после продажи квартиры должны получить такую жилую недвижимость, что стоила бы не дешевле проданной. Это может быть квартира с меньшей квадратурой, однако тогда родители оформляют право собственности на детей в полном объёме.

Мы не смотрим назад, мы даем Вам реальные решения, чтобы двигаться вперед!

Раздел ипотечной квартиры с материнским капиталом при разводе

Последнее изменение: Январь 2021

Разграничение прав собственности на имущество между супругами сопряжено с множественными трудностями.

Как можно расходовать материнский капитал?

Материнским капиталом именуют целевую выплату, предоставляемую государством при рождении (усыновлении) второго или последующих детей. Все основные вопросы, связанные с ее назначением регулируются ФЗ РФ № 256 (от 29.12.2006).

Расходовать средства материнского капитала можно только на определенные цели:

- Улучшение условий проживания семьи;

- Оплату образования для детей;

- Покупку средств реабилитации для ребенка-инвалида;

- Вложение в накопительную часть пенсии матери;

- Ежемесячные выплаты на ребенка до достижения им полутора лет.

Официальным владельцем материнского капитала, как правило, является мать, хотя денежные средства расходуются на семью. Предоставляются они на основании сертификата, который выписывают на имя женщины после рождения (усыновления) второго ребенка. Если сертификат предоставлен в браке, в случае развода владельцем денежных средств становится женщина. Разделу они не подлежат.

Саму денежную сумму предоставляют владельцу сертификата на основании заявления на адрес ПФР. Претендент должен документально обосновать необходимость выделения выплаты. Как показывает статистика Фонда, большинство российских семей предпочитает расходовать маткапитал на улучшение жилищных условий. Сделать это можно следующими способами:

- Приобрести жилье по договору купли-продажи.

- Оформить ипотечный кредит и использовать выплату в качестве первоначального взноса или текущего платежа.

- Реконструировать имеющееся жилище.

Важно! Если средства маткапитала расходовались на улучшение жилищных условий, новое жилище оформляется в долевую собственность.

В нем на каждого члена семьи выделяются равные доли. При этом не имеет значения, вся выплата была потрачена на улучшение или только ее часть.

Владельцу сертификата после подачи заявления в ПФР не предоставляют непосредственно денежную сумму. Ее на основании поданных документов переводят на счет продавца квартиры в случае купли-продажи или на счет банка при ипотечном кредитовании.

Семья, получившая материнский капитал, обязана не только обосновать сотрудникам ПФР необходимость выделения средств, но и отчитаться о его расходовании. И в первую очередь, потребуется представить свидетельства о праве собственности из Росреестра, где будет указано, что каждый член семьи, включая детей, получил в жилье равную долю.

Порядок раздела ипотечной квартиры при разводе

Поделить жилье, за которое еще не выплачен ипотечный кредит, бывает очень сложно. Основная проблема – наличие обременения на квартиру. До полного погашения кредитного долга, недвижимость остается в залоге у банка. Это значит, что без согласия кредитора с ней нельзя проводить юридически значимых сделок.

Это значит, что без согласия кредитора с ней нельзя проводить юридически значимых сделок.

Если для погашения части ипотечного кредита использовались средства материнского капитала, ситуация еще больше усугубляется. В таком случае добавляется запрет на реализацию некоторых вариантов раздела.

Если за ипотечное жилье еще не погашен долг, в случае развода оно может быть поделено следующими способами:

- Бывшие супруги продолжают вместе погашать долг, а квартиру делят после снятия с нее обременения;

- Один из супругов отказывается от своей доли в квартире, а долг погашает дальше вторая сторона, которая и станет владельцем. Отказавшемуся супругу полагается денежная компенсация за его долю;

- Общий счет супругов делят на два, далее каждая сторона вносит платежи независимо друг от друга. Объект делят после погашения долга;

- Ипотечную квартиру выставляют на торги, вырученными средствами погашают долг перед банком, а остаток средств делят между супругами.

Использование материнского капитала для выплаты ипотечного долга делает невозможным вариант с продажей квартиры. Ст. 10 ФЗ РФ № 256 устанавливает, что в жилье, приобретенном с использованием средств маткапитала, обязательно выделение долей. Осуществляется оно на основании заявления родителей в Росреестре. Это значит, что после снятия обременения банком, родители должны осуществить эту процедуру и представить в ПФР подтверждающие документы.

Если этого не сделать, а просто продать квартиру по договоренности с банком, сделку суд признает ничтожной в случае выявления данного факта. Правом подать иск в судебную инстанцию в таком случае наделены:

- Любой из родственников несовершеннолетних детей;

- Представители органов опеки и попечительства;

- Прокурор;

- Представители детских воспитательных и учебных учреждений.

Кроме аннулирования сделки владельца сертификата ждет еще один неприятный сюрприз. Его лишат права на материнский капитал. Т.е. обяжут вернуть денежную сумму назад государству и передадут ее в федеральный бюджет. Прецеденты подобных дел в России уже имеются. Поэтому реализовывать такой обманный вариант никому не рекомендуется.

Если же обременение будет снято и доли на детей выделены, то на совершение сделки купли-продажи такой недвижимости потребуется испрашивать разрешение органов опеки и попечительства. А они такое разрешение не предоставят. Причина в том, что продажа недвижимости, принадлежащей несовершеннолетним детям должна приводить в итоге к ее увеличению или улучшению. Т.е. если квартира продается, взамен должна быть куплена другая, не уступающая по своим характеристикам проданной. В случае с разделом ипотечной квартиры такой вариант трудно реализовать.

Супругам, которые решили развестись до погашения долга по ипотеке с материнским капиталом, придется сперва выплатить долг банку. Как правило, кредитные учреждения изначально включают это условие в текст договора, т.к. подобные случаи не единичны.

Отказаться от своей доли и перестать платить за кредит тоже сложно, т.к. содержать детей обязаны оба родителя и нести ответственность по долгам тоже. Такой вариант возможен только если второй родитель, который далее в одиночку будет погашать ипотеку, имеет высокий уровень дохода.

Можно ли составить соглашение о разделе?

Семейный Кодекс предоставляет супругам выбор способа раздела имущества: договорной или судебный. Раздел ипотечного жилья можно осуществить посредством любого из них. Главное – предварительно оговорить этот вопрос с кредитором и получить разрешение на раздел имущества, которое находится у него в залоге.

Внимание! Соглашение о разделе совместного имущества супругов не должно противоречить действующему законодательству. Согласно ФЗ РФ № 256 каждый несовершеннолетний ребенок семьи должен получить в квартире долю, и распоряжаться ею родители просто по своему усмотрению не могут. Т.е. условиями соглашения их разделить нельзя. Получается, что с помощью документа они могут поделить только две своих доли, например, отказаться от них в пользу детей или в пользу друг друга. Если один из супругов намеревается отдать свою долю детям, ее надлежит равномерно распределить среди всех несовершеннолетних детей.

Раздел по суду

Иногда заинтересованным сторонам не удается договориться ни друг с другом, ни с кредитором о дальнейшем погашении кредита, и один из супругов решает обратиться в суд. Подать исковое заявление о разделе может любая заинтересованная сторона. Обращаться следует в городской суд общей юрисдикции по месту проживания ответчика. Если это невозможно, то по месту расположения квартиры.

Но в данной ситуации такой шаг малоэффективен, т.к. для любого решения по разделу потребуется согласие кредитора и органов опеки.

Нужна ли помощь юриста?

Консультация профессионального юриста и дальнейшее обращение в суд могут понадобиться, если один из родителей уклоняется от своих обязанностей по оплате ипотечной задолженности или содержания детей. В таком случае специалист поможет определить, какие исковые требования более выгодны:

- Взыскать с должника недостающую сумму.

- Признать ответчика утратившим право на долю в ипотечной квартире.

Если самостоятельно погашать весь долг, не обращаясь в суд, впоследствии можно столкнуться с тем, что вторая сторона заявит свои права на долю в жилье.

Еще одна проблема, с которой сталкиваются стороны – это выделение долей после снятия обременения с квартиры.

В первую очередь следует выделить доли родителей. Процедура осуществляется через нотариуса. Затем в течение полугода после снятия обременения оба собственника (если жилье оформили на двоих супругов) должны обратиться в Росреестр с заявлением о выделении долей детям.

Родители же часто сразу без выделения своих долей обращаются в ЕГРН с требованием выделить их для детей и получают отказ.

Если супруги решают развестись до погашения ипотечного кредита, часть которого оплачена из средств маткапитала, им придется до конца погасить долг. Только после выплаты банковской задолженности они имеют право выделить в квартире доли для каждого члена семьи и затем поделить объект на общих основаниях.

Как разделить квартиру в ипотеке при разводе с материнским капиталом, с детьми

Расторжение брачных отношений – явление частое не только в РФ, но и по всему миру. Одно дело, когда супруги разводятся, не имея общего имущества и детей, и совсем другое, если возникают споры относительно раздела совместно нажитой недвижимости. Еще сложнее ситуация, когда есть действующий ипотечный договор, по которому привлекались деньги с материнского капитала.

Предлагается рассмотреть, как делится квартира, купленная на материнский капитал в кредит, при разводе.

Способы использования материнского капитала при ипотеке

Сертификат на получение государственной помощи – ощутимое финансовое подспорье для любой семьи с детьми. Несмотря на огромный перечень целей, на которые можно потратить материнский капитал, многие родители предпочитают улучшить жилищные условия.

Деньги с сертификата могут пойти:

- на досрочное погашение уже действующего ипотечного договора.

- оплату первоначального взноса по заключаемому кредитному договору на покупку недвижимости.

В любом случае законодательство РФ обязывает родителей после окончания выплаты по ипотечному договору и снятия обременения с недвижимости обеспечить всех членов семьи законными квадратными метрами.

Важно! В случае использования материнского капитала в качестве первоначального взноса дети больше защищены законом, поскольку в этом случае несовершеннолетние автоматически получают долю в недвижимости.

Судьба действующего ипотечного договора с привлеченным материнским капиталом после развода

Самый легкий способ разделить имущество во время бракоразводного процесса – погасить задолженность по действующему ипотечному договору досрочно. В такой ситуации банк снимет обременение с залогового имущества и каждый из членов семьи получит законную долю в квартире.

Бывшие супруги вряд ли будут проживать совместно после расторжения брака, поэтому выделить в натуре причитающиеся квадраты физически невозможно. В такой ситуации рациональным решением является продажа квартиры и получение каждым долевым собственником своей части вырученных средств.

Наличие несовершеннолетних детей усложняет процедуру заключения договора купли-продажи, поскольку органы опеки и попечительства не позволят родителям продать жилую недвижимость, если она единственная. Взамен придется побеспокоиться об альтернативном жилье, которое равное или лучше продаваемого по условиям.

В большинстве случаев, когда используются средства материнского капитала, у родителей нет возможности погасить досрочно ипотеку, после чего поделить деньги, вырученные от проданной квартиры.

Существует несколько вариантов выхода из такой ситуации:

- во время судебного разбирательства решить вопрос о разделении кредитной задолженности между супругами и составлении нового графика погашения ипотеки. На практике банки редко соглашаются с подобными изменениями в договоре;

- обратиться в банк с совместным заявлением о предоставлении новых кредитов каждому из супругов. Полученная сумма направляется на погашение ипотеки, а разведенные заемщики оплачивают долг исходя из новых финансовых обязательств;

- во время развода не поднимать вопрос о разделении ипотечной квартиры и в добровольном порядке договориться о дальнейшем исполнении обязательств по кредитному договору.

Важно! Независимо от выбранного способа решения ипотечного вопроса, супруги несут солидарную ответственность по кредиту в случае неисполнения финансовых обязательств. Вернуть материнский капитал из ипотеки невозможно в денежном эквиваленте.

Кто из супругов получит деньги материнского капитала при разводе

Государство предоставляет сертификат не ребенку, а одному из родителей, который распоряжается средствами исключительно в интересах несовершеннолетнего.

Вложенная в ипотеку сумма материнского капитала напрямую делиться между разведенными супругами не будет. В этом случае применяются общие нормы гражданского и семейного законодательства в части раздела движимого и недвижимого имущества. Единственное, что суд может принять во внимание, с кем именно останутся дети после развода. Исходя их этого, право распоряжения долями детей в квартире или доме предоставляется родителю, который продолжит обеспечивать и воспитывать несовершеннолетних, совместно проживая с ними.

Что говорит закон

Порядок расторжения брачных отношений в России регламентирован статьями 16–26 СК РФ. Любое имущество, приобретенное супругами в период брака, считается совместно нажитым, и не имеет значения, за чьи именно деньги оно приобреталось – мужа или жены. Об этом прямо говорится в п. 1 ст. 39 СК РФ.

Другое дело, если в момент вступления в союз между супругами заключался брачный договор, устанавливающий иной порядок раздела имущества при разводе.

Наличие кредитного договора, для погашения которого использовались деньги с сертификата, усложняет процесс расторжения брака, поскольку напрямую затрагиваются интересы детей. Более того, государственная материальная помощь имеет строго целевое назначение, а значит, оставить детей без жилья не позволит ни один надзорный орган.

Особенности ипотеки с материнским капиталом

Ипотечный договор с привлечением средств с сертификата имеет следующие особенности:

- оба супруга выступают в качестве созаемщиков – это обязательное требование кредитора;

- каждый член семьи имеет долю в недвижимости;

- не имеет значения, кто именно выступает основным заемщиком, оба несут солидарную ответственность и имеют равные обязательства.

При разводе во время действующего кредитного договора с использованием материнского капитала размер доли будет зависеть от количества несовершеннолетних детей.

Если государственная помощь использовалась для приобретения жилой недвижимости без оформления ипотечного договора, то при разделе имущества в первую очередь учитываются интересы детей.

Вариантов раздела недвижимости несколько:

- выделение доли недвижимости в натуре, при этом один из супругов получает в собственность комнату в квартире или доме;

- выплата одним супругом другому суммы, эквивалентной стоимости причитающейся доли;

- предоставление другого имущества, равного по цене законной части в недвижимости.

Особенности развода при действующей ипотеке с привлечением материнского капитала

Банк, выступая в качестве кредитора, обязательно потребует от заемщиков предоставления обеспечения. В случае с ипотекой гарантией возврата задолженности выступает приобретаемая квартира.

Раздел имущества в случае развода имеет несколько особенностей:

- супруги несут солидарную ответственность по финансовым обязательствам;

- до тех пор, пока квартира находится в залоге, никаких сделок по отчуждению права собственности провести не получится. Это можно сделать только после погашения задолженности.

Пока действует ипотечный договор и есть задолженность по кредиту, невозможно определить имущественные доли каждого члена семьи. Процедура выделения части проводится только после полного исполнения финансовых обязательств перед банком.

Родители, равно как и их несовершеннолетние дети, имеют равную долю в имуществе.

Банк не интересуют семейные правоотношения между супругами, даже если они вынуждены развестись. Пока действует ипотечный договор, еще и с привлечением средства материнского капитала, делить супругам квартиру не получится.

Чтобы не возникли вопросы со стороны государственных органов, предоставивших помощь, а также у банка, рекомендуется полюбовно решить вопрос выплаты долга по ипотечной квартире.

Советы арендаторам: как договориться о более низкой арендной плате

В этой статье:

Запомните эти три совета по снижению арендной платы:

- Лучшее время для получения более низкой арендной платы — до подписания договора аренды

- Предложите внести предоплату за несколько месяцев и / или настроить автоматические платежи из вашего банка

- Помогите снизить затраты арендодателя, предложив выполнить работы во дворе или небольшой ремонт самостоятельно

Когда недвижимость пустует, арендодатель не зарабатывает денег.Пришло время искать скидки, особенно если у вас хорошие финансовые показатели — высокий балл FICO и стабильная работа с хорошим доходом. Однако на многих рынках у вас будет конкуренция за лучшие предложения.

Подтвердите новую ставку (15 января 2021 г.)Не рассчитывайте, что арендная плата остановится или упадет

Несколько лет назад кандидат на пост губернатора Нью-Йорка Джимми Макмиллан выступил на платформе, в которой говорилось: «Арендная плата слишком высока». Согласитесь, это цепляет. Вы также должны признать, что это правда для миллионов съемщиков.

5 шагов к поиску лучшей цены на аренду жилья

На большей части территории США у нас огромная проблема с жилищным фондом на самых доступных уровнях. Слишком большой спрос преследует слишком мало предложения. По данным Национальной ассоциации риэлторов (NAR), домовладельцам требуется не менее десяти лет, чтобы переехать, по сравнению с шестью годами до жилищного кризиса (и тремя-пятью годами для новых покупателей). Так что домов на покупку или в аренду становится меньше.

На приведенном ниже рисунке Объединенного центра жилищных исследований Гарвардского университета показано, насколько быстрее растет арендная плата, чем цены на другие вещи.

Хотя застройщики могут построить более доступные арендные квартиры, этого не происходит. В прошлом году, как сообщает Национальная ассоциация жилищных строителей (NAHB), «количество многоквартирных домов снизилось примерно на 10 процентов, так как строительство квартир выравнивается и рынок находит баланс между спросом и предложением. NAHB прогнозирует небольшой спад в строительстве многоквартирных домов в 2018 году. В декабре количество разрешений на многоквартирные дома снизилось почти на 4 процента ».

А если и этого будет недостаточно, у долгосрочных арендаторов могут появиться новые соревнования.Владельцы превращают квартиры в аренду на ночь с помощью таких сервисов, как Airbnb. Каждая аренда по типу отеля означает на одну долгосрочную аренду меньше.

Согласование более низкой арендной платы от арендодателя

Учитывая, что арендные ставки растут так много сил, что вы можете сделать, чтобы получить более выгодную сделку? Вы можете предпринять несколько шагов.

Ищите более длительную аренду. Повышение арендных ставок — это хорошо для арендодателей, а вот вакансии — нет. Если недвижимость пустует один месяц в году, доход арендодателя уменьшается на 8.5 процентов. Вакансии также могут означать большие затраты на покраску и ремонт. Опытные арендодатели хотят максимизировать как доход от аренды, так и заполняемость. Решение: предложите более длительный срок аренды и меньше вакансий в обмен на более низкую арендную плату.

Повысьте свой кредит. Арендодатели ненавидят гоняться за арендой. То, что арендаторы видят в арендной плате, домовладельцы рассматривают как доход. Арендодателям нужен доход для выплаты ипотечных кредитов, налогов на недвижимость и других расходов. Изображение богатого домовладельца часто ошибочно. Во многих случаях мы говорим о мелких инвесторах, которые с трудом могут выплатить две ипотеки: одну за аренду, а другую — за дом.Успокойте их разум. Хороший кредитный рейтинг, солидный кредитный отчет и хороший доход сделают вас более желанным арендатором.

Советы арендодателям: остерегайтесь арендаторов, которые похитили личные данные!

Оплата заранее. Иногда предлагается, чтобы арендаторы могли получить более низкую арендную ставку, заплатив вперед. Звучит логично, но у большинства арендаторов просто нет таких свободных денег. Альтернативный вариант — запросить скидку за досрочную оплату.

Предлагать автоматические платежи. Предложите настроить план автоматических платежей. Арендодателю будут платить ежемесячно в электронном виде. Предупреждение: остатки на счетах могут увеличиваться и уменьшаться каждый месяц. Избегайте неожиданных штрафов за просрочку платежа, расходов по овердрафту и кредитов. К вашему счету будет привязана кредитная линия. За подробностями обратитесь к своему банкиру. Такие линии часто дешевы или бесплатны в установке и, надеюсь, никогда не будут использоваться.

Снижение затрат арендодателя. Уменьшение расходов арендодателя ничем не отличается от уплаты более высокой арендной платы.Для односемейного дома предлагают стричь газон два раза в месяц. В северных районах обещают расчистить снег с тротуаров и проездов.

Может быть, пора уходить

Если вы были хорошим арендатором, напомните об этом домовладельцу и попросите снизить арендную плату. Арендодатели ценят хороших арендаторов. Все ли платежи были произведены вовремя и полностью? Вы хорошо управляли недвижимостью?

Купить или арендовать? Покупка по-прежнему превосходит аренду во многих частях страны

Сравните стоимость хорошего арендатора со стоимостью замены одного — один или несколько месяцев без дохода от аренды, плюс стоимость проверки новых арендаторов и возможность получить плохого арендатора и начать все сначала.

Или просто не сдавай!

Не сдаем. Сделайте покупку дома своей целью — исследования показывают, что это может быть дешевле, чем аренда.

Один из лучших способов снизить расходы на аренду — это вернуться домой с мамой и папой. Арендная плата, скорее всего, будет намного ниже или даже бесплатной. Почему родители будут приветствовать вас дома? Потому что вы сможете сэкономить значительные суммы денег. Тогда, надеюсь, у вас будет первоначальный взнос наличными и вы сможете купить себе дом.

В период роста арендных ставок и небольшого количества вакансий возможность договориться о более низкой арендной плате может быть ограничена.Но не невозможно.

Подтвердите новую ставку (15 января 2021 г.)Что такое «запись» при закрытии покупки дома?

В этой статье:

Когда вы покупаете дом, сделка является публичной.

- Запись означает подачу документов и / или ипотечного кредита в округ

- Документ имеет дату и время и может быть загружен на веб-сайт для общего доступа.

- Вы платите регистрацию при закрытии, когда подписываете свои окончательные документы

Несоблюдение правил записи этих документов может привести к проблемам.К ним относятся споры о собственности. Это может затруднить получение ипотеки. Юридические и финансовые результаты могут быть серьезными.

Вот почему ваш кредитор не даст вам разрешения на получение ключей от вашего нового дома до завершения записи. Да, ваше окружное бюро записи актов гражданского состояния может задержать дату вашего заселения, не сделав запись вовремя.

Подтвердите новую ставку (14 января 2021 г.)Понимание записи недвижимости

«Запись — это просто процесс внесения актов и других документов о недвижимости в публичный архив вашего округа», — говорит адвокат Эндрю Магуайр.

Обратите внимание, что можно записать более 100 типов документов. К ним относятся те, которые касаются документов, ипотеки, отчуждения, лицензий, сервитутов, деклараций о подразделениях и сборов. Плата за регистрацию зависит от характера и объема документов.

Адвокат и риэлторБрайан Свон говорит, что ваша титульная компания или адвокат доставят все записываемые документы в офис регистратора в вашем округе. Там регистратор документов, клерк округа или другое должностное лицо возьмет на себя задачи записи.

Сколько стоит регистрационный сбор?

По данным Home Buying Institute, в среднем по стране плата за регистрацию составляет 125 долларов. Но они могут варьироваться от нуля на Аляске до процентов от стоимости жилья, которые могут увеличить затраты до тысяч. Кроме того, в некоторых штатах налоги на передачу недвижимости сочетаются с сборами за регистрацию, а в других сборы разделяются.

Приведенная ниже таблица взята из Национальной конференции законодательных собраний штатов и содержит подробные сведения о том, как штатом взимаются налоги на передачу и регистрацию.

| Государство | Описание налога | Скорость |

|---|---|---|

| Алабама | Сделки: 0,50 долл. США / 500 долл. США Ипотека: 0,15 $ / 100 $ | 0,1% 0,15% |

| Аляска | Нет | НЕТ |

| Аризона | Комиссионный сбор за передачу квартиры: 2 доллара.00 | Фиксированная плата |

| Арканзас | Государственный налог на передачу собственности: 3,30 доллара США / 1000 долларов США (состоит из двух частей: налог на передачу недвижимости — 1,10 доллара США плюс дополнительный налог, который в настоящее время составляет 2,20 доллара США) | 0,33% |

| Калифорния | Местный дополнительный налог на перевод 0,55 долл. США / 500 долл. США. Города в пределах округа, где применяется налог на передачу права собственности, могут иметь ставку налога, которая составляет половину ставки округа, 0,275 долл. США / 500 долл. США, и городской налог может применяться в качестве кредита против налога округа. Комиссия за регистрацию инструментов недвижимости: до 10 долларов США | 0,11% 0,055% |

| Колорадо | Налог на перевод: 0,01 доллара США / 100 долларов США. TABOR запрещает новые или повышенные ставки местного трансфертного налога, которые не существовали до 14 января 1993 года. Ставки местных налогов, которые взимали налоги до TABOR, варьируются от 1% до 4%. | 0,01% 1% — 4% |

| Коннектикут | Государственный налог на передачу прав собственности обычно составляет 1%; однако вместо этой ставки он выглядит следующим образом: 0.75% или 1,25% в зависимости от ценности и использования. Ставка 0,75% применяется к неулучшенной земле, собственности до 800 тысяч долларов, а также к собственности с просрочкой по ипотеке более 6 месяцев. Ставка 1,25% применяется к нежилой собственности, кроме неулучшенной земли и недвижимости стоимостью более 800 тысяч долларов. Муниципальная часть налога на передачу: 0,25% Любое целевое инвестиционное сообщество / муниципалитет с квалифицированным производственным предприятием может взимать дополнительный налог в размере до 0,25% | 0,75% — 1.25% 0,25% |

| Делавэр | Государственная пошлина: налог в размере 3% от стоимости собственности, кроме местного налога на передачу собственности; тогда максимальная ставка составляет 2,5%. Местный налог: до 1,5% | 2,5% — 3% 0% — 1,5% |

| Округ Колумбия | Налог за регистрацию документов: 1,45% или 1,1% для ценностей до 400 000 долларов США; пониженная ставка регистрационного налога для впервые покупателя жилья: 0,725% Налог на передачу права собственности: 1.45% или 1,1% для ценностей до 400 000 долларов США. | 0,725% — 1,45% 1,1% или 1,45% |

| Флорида | Штатная ставка трансфертного налога: 0,70 доллара США / 100 долларов США, если округ не взимает дополнительный местный подоходный налог за документальную печать, тогда ставка штата будет составлять 0,60 доллара США / 100 долларов США в пределах округа. Дополнительный окружной документарный подоходный налог: до 0,45 долл. США / 100 долл. США Налог на ипотеку: 0,35 доллара США / 100 долларов США Государственная единовременная ставка нематериального налога составляет 2 доллара США / 1000 долларов США | 0.7% или 0,6% 0,45% 0,35% 0,2% |

| Грузия | Государственный налог на трансферт: 1 доллар США за первые 1000 долларов США и 0,10 доллара США за каждые дополнительные 100 долларов США. Нематериальный регистрационный налог: 1,50 доллара США / 500 долларов США. Максимальная сумма нематериального налога на регистрацию, подлежащего уплате в отношении любой отдельной ноты, составляет 25 000 долларов США. | 0,1% на первую 1000 долларов США; 0,1% за каждые дополнительные 100 долларов США 0,3% |

| Гавайи | Государственный налог на передачу прав собственности: 0 руб.10/100 долларов США на недвижимость стоимостью менее 600 000 долларов США 0,20 долл. США / 100 долл. США на недвижимость стоимостью от 600 000 долл. США, но менее 1 млн долл. США 0,30 долл. США / 100 долл. США на собственность стоимостью от 1 до 2 млн долл. США 0,50 долл. США / 100 долл. США на собственность стоимостью от 2 до 4 млн долл. США 0,70 долл. США / 100 долл. США на собственность стоимостью от 4 млн долл. США, но менее 6 млн долл. США 0,90 долл. США / 100 долл. США на собственность стоимостью от 6 млн долл. США, но менее 10 млн долл. США 1,00 долл. США / 100 долл. США на недвижимость стоимостью ≥ 10 млн долл. США Для квартир и домов на одну семью, где покупатель не имеет права на освобождение домовладельца округа, налог, взимаемый с каждой сделки: 0 руб.15/100 долларов на недвижимость стоимостью <600 000 долларов США 0,25 долл. США / 100 долл. США на собственность стоимостью от 600 000 долл. США до 1 млн долл. США 0,40 долл. США / 100 долл. США на собственность стоимостью от 1 до 2 млн долл. США 0,60 долл. США / 100 долл. США на недвижимость стоимостью от 2 млн до 4 млн долл. США 0,85 долл. США / 100 долл. США на собственность стоимостью от 4 млн долл. США, но менее 6 млн долл. США 1,10 долл. США / 100 долл. США на собственность стоимостью от 6 млн долл. США, но менее 10 млн долл. США 1,25 долл. США / 100 долл. США на недвижимость стоимостью ≥ 10 млн долл. США | 0.1% — 1% 0,15% — 1,25% |

| Айдахо | Нет | НЕТ |

| Иллинойс | Государственный налог на передачу недвижимости: 0,50 доллара США / 500 долларов США. Налог на передачу недвижимости округа (необязательно): 0,25 доллара США / 500 долларов США Самоуправляемые муниципалитеты с населением более 1 миллиона человек могут взимать дополнительный налог на трансферт в размере до 1,50 долларов США / 500 долларов США. | 0,1% 0,05% 0,3% |

| Индиана | Нет | НЕТ |

| Айова | Государственный налог на передачу недвижимости: $ 0.80/500 долл. США | 0,16% |

| Канзас | Налог за регистрацию ипотеки: 0,1% | 0,1% |

| Кентукки | Налог на перевод: 0,50 доллара США / 500 долларов США | 0,1% |

| Луизиана | Нет | НЕТ |

| Мэн | Налог на перевод: 2,20 доллара США / 500 долларов США | 0,44% |

| Мэриленд | Государственный трансфертный налог: 0.5%, или 0,25% для впервые покупающих Округа могут взимать местный налог на передачу собственности по ставке до 0,5% Ставка регистрационного налога штата: 0,55 доллара США для собственности, которая находится в 2 или более округах и является обеспечением корпоративной облигации государственной компании. Ставки регистрационного налога округа различаются. Налог на передачу земель сельскохозяйственного назначения:

| 0.25% — 0,5% 0% — 0,5% 3% — 5% |

| Массачусетс | Налог на перевод: 2,00 доллара плюс 14% дополнительный налог (итого 2,28 доллара) / 500 долларов Только округ Барнстейбл снизил базовую ставку акцизного налога штата, доведя ее ставку до: 1,50 доллара плюс 14% подоходный налог (всего 1,71 доллара) / 500 долларов | 0,456% 0,342% |

| Мичиган | Государственный налог на передачу недвижимости: 3,75 доллара США / 500 долларов США. Налог на передачу недвижимости округа: $ 0.55 — 0,75 долл. США / 500 долл. США в зависимости от +/- 2 миллионов населения округа. | 0,75% 0,11% — 0,15% |

| Миннесота | Налог на недвижимость: 1,65 долл. США / 500 долл. США Налог в ипотечный регистр 0,23 долл. США / 100 долл. США Комиссия за транзакцию в размере 5 долларов США за регистрацию любого документа или ипотеки для столичных округов. | 0,33% 0,23% |

| Миссисипи | Нет | НЕТ |

| Миссури | Нет | НЕТ |

| Монтана | Нет | НЕТ |

| Небраска | Ставка гербового сбора: 2 доллара США.25/1000 долл. США | 0,225% |

| Невада | Государственный трансфертный налог: 1,30 доллара США / 500 долларов США. Налог на передачу округа: 0,65 долл. США / 500 долл. США до 700 000 жителей округа 1,25 долл. США / 500 долл. США свыше 700 000 жителей округа Округа с населением менее 700 000 могут взимать дополнительный налог на трансферт в размере до 0,05 долл. США / 500 долл. США. | 0,26% 0,13% 0,25% 0,01% |

| Нью-Гэмпшир | Налог на перевод: 0 долларов США.75/100 $ Оплачивается покупателем и продавцом, общая ставка 1,5% Минимальный налог в размере 20 долларов США на переводы на сумму 4000 долларов США и менее, как для покупателя, так и для продавца, составляет 40 долларов США. Стоимость записи: 25 долларов США | 1,5% |

| Нью-Джерси | NJ взимает несколько комиссий за передачу недвижимости:

Льготные тарифы доступны для продавцов жилья с низким и средним доходом, которые являются пожилыми гражданами, слепыми или инвалидами. Цены варьируются от 0,50 до 3,40 долларов США / 500 долларов США | 1. 0,25% 2. 0,1% 3. 0,15% 4. 0,18% — 0.43% 5. 0,05% — 0,28% 6. 1% 0,1% — 0,68% |

| Нью-Мексико | Нет | НЕТ |

| Нью-Йорк | Налог на передачу недвижимости: 2,00 долл. США / 500 долл. США; дополнительный 1% взимается с переводов на сумму более 1 миллиона долларов, а в некоторых округах могут взиматься дополнительные сборы. Налог на передачу недвижимости в Нью-Йорке: от 1% до 2,625% в зависимости от стоимости дома +/- 500 000 долларов и типа собственности. Налог на регистрацию ипотеки:

Городской налог на регистрацию ипотеки в Нью-Йорке: 1,00–1,75 долл. США / 100 долл. США в зависимости от стоимости дома и типа собственности +/- 500 000 долл. США. Существует множество других местных дополнительных налогов, ставки которых зависят от местности. | 0,4% или 1,4% свыше 1 миллиона долларов, возможно, больше в зависимости от округа. 1% — 2,625% 0,5% 0,25% 0,25% или 0,30% 1% — 1,75% |

| Северная Каролина | Государственный акцизный налог: 1,00 долл. США / 500 долл. США Семь округов (Камден, Чован, Карритак, Дэр, Паскуотанк, Перкиманс и Вашингтон) могут взимать дополнительный местный акцизный налог на недвижимость до максимальной суммы в 1,00 долл. США / 100 долл. США. | 0,2% 0% — 1% |

| Северная Дакота | Нет | НЕТ |

| Огайо | Плата за передачу недвижимого имущества: 1 доллар США.00 / $ 1000 Округа имеют право взимать 0,30 долл. США / 100 долл. США Аудиторы округа должны взимать плату в размере 0,50 доллара США за каждую передачу земли или участка. | 0,1% 0% — 0,3% |

| Оклахома | Налог за документальную печать: 0,75 долл. США / 500 долл. США Налог за регистрацию ипотеки: 0,02–0,10 долл. США / 100 долл. США в зависимости от срока ипотеки. | 0,15% 0,02% — 0,1% |

| Орегон | Населенным пунктам запрещается взимать какие-либо сборы или сборы за передачу правового титула, если это не будет сделано до 31 марта 1997 г.Только в округе Вашингтон действует налог на передачу недвижимости до истечения крайнего срока, который составляет 1,00 долл. США / 1000 долл. США, если стоимость превышает 13 999 долл. США. | 0,1% — только округ Вашингтон |

| Пенсильвания | Пошлина за документальную печать: 1% Муниципалитеты и школьные округа могут взимать местный налог на передачу недвижимости до 1%. | 1% |

| Род-Айленд | Налог на передачу недвижимости: 2,30 долл. США / 500 долл. США | 0.46% |

| Южная Каролина | Комиссия за регистрацию акта 1,85 долл. США / 500 долл. США (1,30 доллара США, округ 0,55 доллара) Сборы за перевод недвижимости на месте запрещены, за исключением тех, которые действовали до 1 января 1991 года. | 0,37% |

| Южная Дакота | 0,50 долл. США / 500 долл. США | 0,1% |

| Теннесси | Налог на перевод: 0,37 доллара США / 100 долларов США. Налог на ипотеку: 0,115 долл. США / 100 долл. США За любой инструмент, для которого требуется квитанция округа о налоге на передачу права собственности или ипотечном налоге, округ взимает 1 доллар.00 гонорар. | 0,37% 0,12% |

| Техас | Нет | НЕТ |

| Юта | Нет | НЕТ |

| Вермонт | Налог на передачу собственности: 1,25% или 0,5% Ставка налога составляет 0,5% на первые 100 000 долларов США и 1,25% на сумму свыше 100 000 долларов США. На дом, финансируемый с помощью ипотечного кредита на покупку денег совместно с VT Housing and Conservation Trust Fund, VT Housing Finance Agency или Министерством СШАсельского хозяйства и развития сельских районов — нет налога на первые 110 000 долларов и 1,25% на любую сумму выше. Комиссия за возврат при передаче собственности: $ 10 Доплата за чистую воду: 0,2%, однако на некоторые трансферы действуют специальные ставки. Налог на прирост капитала, взимаемый с продажи земли, в зависимости от срока владения. | 0,5% -1,25% |

| Вирджиния | Государственный регистрационный налог: 0,25 доллара США / 100 долларов США менее 10 миллионов долларов США. Для сумм, превышающих 10 миллионов долларов США, ставки:

Налог на регистрацию выпуска: $ 0,50 Налог с лица, предоставившего право: 0,50 долл. США / 500 долл. США, если уплаченное вознаграждение или сумма процентов, в зависимости от того, что больше, превышает 100 долл. США. Дополнительный местный регистрационный налог, равный одной трети государственного регистрационного налога. Региональный сбор за устранение перегрузки: 0,15 доллара США / 100 долларов США Пошлина за регистрацию государственного акта: 20 долларов США | 0.25% до 10 миллионов долларов; 0,13–0,22% свыше 10 млн долл. США, зависит от цены 0,1% 0,15% |

| Вашингтон | Акцизный налог на недвижимость: 1,28% плюс местный дополнительный налог, который не может превышать 0,25% от 1% от продажной цены. Плата за жилье и помощь для бездомных (запись документов): Дополнительная плата в размере 40 долларов США за каждый документ, зарегистрированный до 30 июня 2019 г. Исключает уступки или замену ранее записанных договоров доверительного управления. | 1,28% |

| Западная Вирджиния | Налог на передачу: 1,65 долл. США / 500 долл. США (1,10 долл. США, округ 0,55 долл. США). Округ может взимать дополнительный акцизный налог в размере до 1,65 долл. США. Округ, в котором действует программа защиты сельскохозяйственных земель, имеет возможность взимать дополнительный окружной акцизный налог в размере до 1,10 долл. США / 500 долл. США. Фиксированная плата за запись: 20 долларов. | 0,33% |

| Висконсин | Налог на перевод $ 0,30 / 100 $ | 0.3% |

| Вайоминг | Нет | НЕТ |

| Источники: NCSL. Линкольнский институт земельной политики, сборы за передачу недвижимости. Bloomberg BNA Навигатор государственного акцизного налога, Передача недвижимого и другого имущества. Информация собрана в 2017 году. Пожалуйста, свяжитесь с [email protected] для получения дополнительной информации. | ||

Почему запись важна

При записи эти документы образуют цепочку титулов. Эта цепочка связана с вашей собственностью.И это помогает проверить историю владения. Общественность может получить доступ к этим записям, чтобы узнать, кому принадлежит ваша собственность. Это помогает предотвратить мошенничество, такое как «те люди» из Craigslist, которые пытаются продать собственность, которой они даже не владеют.

Прокурор Элизабет А. Уитман считает, что эта запись очень важна.

«Важно, чтобы юридические документы, влияющие на право собственности, регистрировались. Он информирует общественность о притязаниях на права на недвижимость. Без регистрации покупатель не может быть обязан удовлетворять эти требования », — говорит она.«Это также создает официальную запись о собственности. Таким образом, если, например, владелец потеряет свой первоначальный документ, это не страшно «.

Имейте в виду, что учет недвижимости требует компромиссов. Это обеспечивает большую правовую защиту владельцев.

«Но это также делает вашу информацию общедоступной, к которой может получить доступ любой», — говорит Свон. Например, о наложении налогового залога на ваш дом могут все видеть.

Какая запись защищает вас от

Магуайр отмечает, что отказ от записи дела может привести к плохим результатам.

«Это может лишить вас возможности получить страховку титула или занять деньги у кредитора. И это может вызвать проблемы с правомерностью вашего права собственности на недвижимость », — говорит он.

Последний сценарий вызывает наибольшее беспокойство.

Компании по страхованию титула: Требуется ли страхование титула?

«Что делать, если продавец вашего дома передаст документ вам и другому покупателю? Теперь у вас есть два разных покупателя, претендующих на одну и ту же недвижимость », — говорит Свон.«Допустим, вы никогда не записывали дело. И скажем, второй покупатель никогда не знал, что у вас тоже есть дело. На самом деле у второго покупателя больше шансов получить право собственности в большинстве юрисдикций ».

Хорошие новости? Ваш кредитор требует, чтобы вы приобрели страховку титула. Это защитит вас в случае возникновения дефекта права собственности, залогового права или требования о праве собственности до или после покупки дома.

«Если есть дефект правового титула, титульная компания должна исправить это или возместить вам ущерб», — говорит Уитман. «Но даже при страховании правового титула для вас по-прежнему важно обращать внимание на свои записи о недвижимости.”

Правила записи

Уитмен говорит, что в каждом штате свои правила записи. Стоимость записи варьируется в зависимости от округа. Однако обычно они составляют очень небольшую часть общих затрат на покупку или рефинансирование недвижимости.

«Многие государства единообразно требуют нотариального заверения документов. Некоторым также требуются один или два свидетеля », — говорит она. «Большинство штатов требует, чтобы поверенный, составляющий зарегистрированный документ, был назван в этом документе. Некоторые штаты требуют, чтобы номер налоговой посылки на недвижимость был указан в документе.”

Подготовка к закрытию недвижимости

Когда вы выплачиваете ипотечный кредит, кредитор может потребовать или не обязать регистрировать освобождение от залога. А иногда просто не замечают этого. Вы должны быть уверены, что он будет освобожден на случай, если вы захотите взять взаймы или продать свой дом в будущем.

Разбор мелкого шрифта

Обратите внимание, что регистрация недвижимого имущества на самом деле не подтверждает ваше право собственности. Вместо этого он помогает разрешать споры между сторонами с конкурирующими претензиями на вашу собственность.

«Некоторые люди считают, что они получают права собственности, когда их документ становится публичным. Но это неправильно », — говорит Свон. «В большинстве случаев наличие акта подтверждает право собственности». Запись акта информирует общественность о том, что вы владеете недвижимостью.

Страхование права собственности на ипотеку: объяснение на простом английском языке

Помните: регистрация документов о недвижимости устанавливает цепочку прав собственности. Он также предупреждает других о том, что могут быть другие претензии к вашему титулу — например, судебный процесс, залоговое удержание от неоплачиваемого подрядчика, налоговое залоговое удержание от правительства или сервитут, позволяющий другим использовать собственность.

«Допустим, вы и другая сторона пытаетесь претендовать на право собственности на вашу собственность. Суд может проверить, как каждая из сторон вписывается в эту цепочку правового титула. Он будет проверять записи о праве собственности на основе действительных зарегистрированных документов », — говорит Магуайр.

Если есть вопросы, связанные с титулом, которые необходимо решить, чтобы окончательно установить свои права, вы можете обратиться в суд, чтобы «замять» титул. Это означает решение этих проблем и установление в суде ваших прав как собственника и отклонение других требований.

Подтвердите новую ставку (14 января 2021 г.)Раздел квартиры в ипотеке при расторжении брака

Одной из актуальных проблем, возникающих при расторжении брака, считается раздел имущества. При разводе квартира в ипотеке добавляет еще больше сложности. В каждой ситуации есть свои нюансы. В связи с этим не существует однозначного алгоритма распределения ответственности по залоговому объекту. Рассмотрим далее, как вести раздел квартиры в ипотеку с разводом.

Актуальность вопроса

Итак, проблема сопутствующего раздела квартиры, — ипотека. Арбитражная практика на сегодняшний день не выработала единого подхода к решениям. Поэтому зачастую разные органы власти принимают противоположные решения. Ситуация осложняется тем, что в споре затрагиваются интересы трех сторон: мужа, жены и кредитной организации. Во многих случаях распределение обязанностей существенно ущемляет права участника. Например, на практике немало случаев, когда бывшему супругу, лишенному квартиры (или ее части) при разделе, приходится платить ссуду на довольно длительный срок.Проблемы часто возникают в банках. Например, кредитные организации, желающие продать недвижимость, по которой есть просрочка, сталкиваются с тем, что по решению суда она перестает быть единоличной собственностью должника.

Нормативное положение

Трудности, которые сопровождают раздел квартиры, купленной в ипотеку, в первую очередь связаны с недостаточной правовой регламентацией этого вопроса в гражданском и семейном праве. Учреждения, рассматривающие такие споры, руководствуются положениями Великобритании, Гражданского кодекса и Федерального закона No.102. При этом учитываются условия заключенного с банком договора. Анализируя эти действия, можно выделить следующий принцип. Жилая площадь, приобретенная супругами в браке за ипотечные средства, рассматривается как совместно нажитая ими собственность. Это, в свою очередь, влечет за собой соответствующие правовые последствия. Совместное имущество делится между супругами поровну, если брачным договором не определен иной порядок. При рассмотрении споров не имеет значения, для кого предназначен объект.Финансовые обязательства возлагаются на супругов поровну, независимо от того, являются ли они созаемщиками или кредит выдан на одного человека. Таким образом, действует принцип «50/50». Между тем, на самом деле раздел квартиры в ипотеку не так-то просто. Дело в том, что объект находится в залоге у банковской организации. Супруги, формально являясь собственниками, не могут свободно распоряжаться недвижимостью.

Брачный договор

Чтобы избежать различных проблем, юристы рекомендуют молодоженам заключить договор.При этом закон допускает заключение контракта до регистрации брака и после него. Между тем, несмотря на очевидные достоинства этого документа, его формулируют не многие (не более 5%). Он может писать разные условия. Как правило, договор устанавливает порядок раздела имущества, содержания несовершеннолетних и другие важные моменты.

Гарантии для банка