Алименты с больничного листа: удерживаются или нет, за счёт ФСС.

Обязанность содержать ребенка лежит на обоих родителях, даже если они не проживают вместе. Законодательством установлен перечень доходов, с которых перечисляются денежные средства на несовершеннолетнего. Вопрос, удерживаются ли алименты с больничного, нередко волнует как работодателей, так и получателей пособия.

Содержание:

- 1 Удержание алиментов по листу нетрудоспособности.

- 2 Удержание алиментов за счет ФСС.

- 3 Расчет алиментов.

- 3.1 Когда выплат нет.

- 4 Заключение.

- 4.1 Похожие статьи

Удержание алиментов по листу нетрудоспособности.

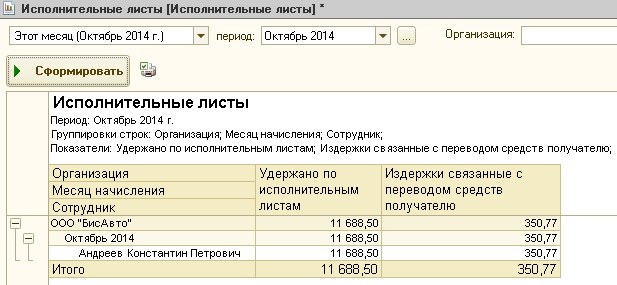

Бухгалтерией предприятия удерживаются выплаты на содержание несовершеннолетнего в том случае, если в наличии исполнительный документ, судебное решение или заявление самого сотрудника.

Доходы, с которых начисляется пособие, утверждены Постановлением Правительства № 841 от 18.

07.1996.

В законодательном акте указано, что выплаты должны производиться со всех видов заработка, в том числе премий, материальной помощи, дивидендов и др. Исключение составляет пенсия, выплачиваемая по потере кормильца.

Не берется в расчет и материальная помощь, связанная со смертью родственника или стихийным бедствием, нанесшим серьезный материальный ущерб.

Алименты начисляются, независимо от того, по какому поводу оформлен лист нетрудоспособности:

- из-за болезни сотрудника;

- по уходу за родственником;

- при получении травмы.

В законодательстве предусмотрено, что алименты с больничного листа начисляются в следующих ситуациях:

- при наличии судебного решения;

- если имеется документ от судебных приставов.

В обоих случаях средства на содержание несовершеннолетнего удерживаются работодателем с начисленного пособия.

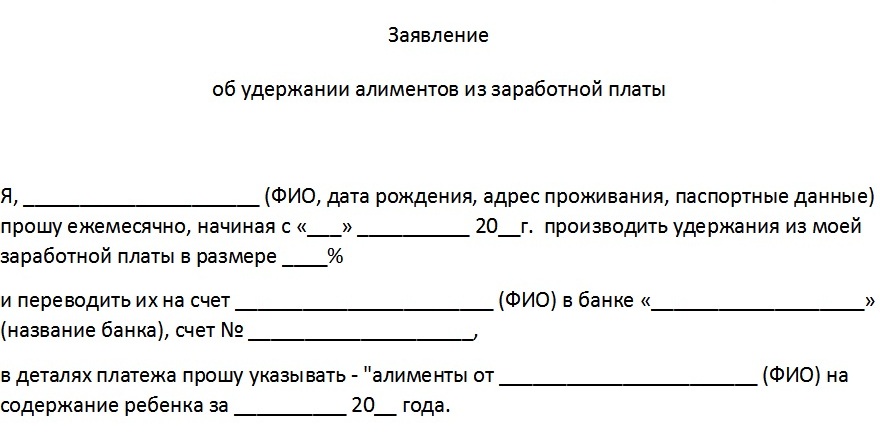

Если алименты перечисляются непосредственно по заявлению сотрудника, то при наличии листа нетрудоспособности бухгалтерия организации не должна их выплачивать.

Пособие начисляется в случае, если в наличии добровольное соглашение о его уплате, заверенное в нотариальной конторе.

С выплат по больничному листу не удерживаются алименты, если он выдан по беременности и родам.

Удержание алиментов за счет ФСС.

Нередко возникает вопрос, удерживаются ли с больничного алименты, если лист нетрудоспособности оплачивается за счет средств ФСС. В нескольких субъектах РФ реализуется пилотный проект Фонда соцстрахования.

Он предусматривает то, что работодателем оплачивается пособие только за 3 дня после наступления страхового случая. Остальные средства начисляются и выплачиваются непосредственно в ФСС.

В нескольких субъектах РФ реализуется пилотный проект Фонда соцстрахования. Он предусматривает то, что работодателем оплачивается пособие только за 3 дня после наступления страхового случая. Остальные средства начисляются и выплачиваются непосредственно в ФСС.

Соответственно, в бухгалтерии предприятия алименты удерживаются только с пособия за 3 дня.

Оставшуюся сумму должен перечислить Фонд соцстрахования.

При этом, в государственную структуру необходимо передать исполнительный лист, судебное решение или добровольное соглашение о перечислении средств или их копии.

Это могут сделать судебные приставы или непосредственно получатель выплат. Допускается, чтобы документ был предоставлен в ФСС работодателем.

При наличии добровольного соглашения сам сотрудник может известить госструктуру о том, что необходимо удержать средства на содержание несовершеннолетнего в указанном объеме.

Фонд соцстрахования удержит алименты с начисленного пособия только после того, как получит документальное подтверждение того, что работник является алиментоплательщиком.

Следует учитывать, что по законодательству выплаты делаются не позднее 10 дней после того, когда предоставлены бумаги о наступлении страхового случая.

Встречаются ситуации, когда документы предоставлены позже. В таком случае пособие может уже быть назначено и выплачено. Следовательно, по алиментам образуется задолженность, которую понадобится погасить.

Следовательно, по алиментам образуется задолженность, которую понадобится погасить.

Долг может быть прописан в постановлении судебных приставов. Получатель выплат должен предоставить бумагу в бухгалтерию предприятия, где работает алиментоплательщик.

Расчет алиментов.

Зная, алименты с больничного листа удерживаются или нет, важно иметь ввиду способ начисления. По листу временной нетрудоспособности пособие высчитывается так же, как и по другим доходам.

Из начисленной суммы высчитывается 13% НДФЛ, полученный результат умножается на процентное соотношение, применяемое для алиментов.

Средства, выплачиваемые на содержание несовершеннолетних, могут быть:

- 25% — на одного;

- 33% — на двух;

- 50% — на трех и более детей.

При наличии задолженности максимальный процент выплат составляет не более 70% от дохода.

Алименты могут выплачиваться и в твердой сумме, о чем прописывается в добровольном соглашении между бывшими супругами или исполнительном листе. В таком случае доход плательщика не имеет значения.

В таком случае доход плательщика не имеет значения.

Когда выплат нет.

Пособие на содержание ребенка с больничного листа не выплачивается в следующих ситуациях:

- если получена травма на рабочем месте, при выполнении непосредственных трудовых обязанностей;

- в случае, когда пособие начисляется по заявлению самого плательщика, отсутствуют бумаги других инстанций.

Встречаются работодатели, которые при наличии больничного листа у сотрудника, если начисляется слишком маленькое пособие, делают ему доплату. Ее цель заключается в доведении дохода до среднего заработка работника.

В таком случае алименты будут удержаны как со средств, назначенных по листу временной нетрудоспособности, так и с доплаты. Но пособие рассчитывается только после вычета НДФЛ.

Заключение.

Семейным законодательством предусмотрена ответственность за содержание несовершеннолетнего ребенка, которая лежит на обоих родителях. При разводе многие пары заключают добровольное соглашение о выплатах на детей или решают вопрос в судебном порядке.

Исполнительные листы можно предоставить в бухгалтерию организации, где работает один из родителей, чтобы алименты перечислялись автоматически со всех доходов плательщика.

Пособие удерживается и с выплат по больничному листу, независимо от того, болел ли сотрудник сам или ухаживал за родственником. Если средства выплачивает ФСС, то в госструктуру понадобится предоставить исполнительный документ об удержании средств на алименты.

Елена Подбельская

Эксперты сайта

Задать вопрос

Елена Анатольевна Подбельская — главный редактор портала Права семей.

Окончила бакалавриат Государственного Университета Управления г.Москва в 2000 году — специализация «Менеджмент».

Магистратура ГУУ в 2002г. — специализация «Юриспруденция».

— специализация «Юриспруденция».

Алименты с больничных при прямых выплатах от ФСС в 2022 году

С 2021 года повсеместно введен порядок прямых выплат по больничному листу от ФСС (за исключением первых трех дней нетрудоспособности, которые по-прежнему оплачивает работодатель). Это повлияло на процесс взыскания алиментов с выплат по больничному. Теперь взыскателю придется отслеживать нетрудоспособность плательщика, чтобы своевременно предъявить исполнительный лист в ФСС.

Содержание

- Что изменилось

- Кто передает документы в ФСС

- Кто и как узнает о больничном

- Если алименты с больничного не удержали

Что изменилось

Раньше работодатель оплачивал работнику:

- 3 дня временной нетрудоспособности (больничного) за счет своих средств;

- Остальные дни больничного листа с последующей компенсацией этих сумм за счет выплат ФСС, которые перечислялись работодателю.

В 2020 году в порядке эксперимента, а с 2021 года во всех регионах внедрены прямые выплаты по больничным листам из ФСС. Это означает, что, начиная с четвертого дня больничного, работник будет получать выплаты напрямую на свой счет из ФСС. Поэтому из пособий, которые выплачиваются по потере трудоспособности, алименты будут удерживаться органами ФСС.

Это означает, что, начиная с четвертого дня больничного, работник будет получать выплаты напрямую на свой счет из ФСС. Поэтому из пособий, которые выплачиваются по потере трудоспособности, алименты будут удерживаться органами ФСС.

Мнение эксперта

Комментирует юрист Александр Васильев

Семейное законодательство четко определяет перечень видов доходов (поступлений), получаемых родителем ребенка, из которых удерживаются алименты. В их числе и пособия по временной потере трудоспособности (больничному листу).

Органы ФСС РФ имеют право взымать алименты с пособий, которые выплачиваться при болезни, травмах, несчастных случаях на производстве, профессиональных заболеваниях. Из сумм, выплачиваемых по уходу за ребенком до 14 лет, алиментные выплаты не производятся. Также к пособиям, из которых алименты не выплачивают, относят ряд выплат, получаемых женщинами в период вынашивания, рождения и до 3 лет ребенка.

Кто передает документы в ФСС

Закон возлагает на работодателя обязанность передать в ФСС документы, подтверждающие временную нетрудоспособность работника (больничный лист в бумажной или электронной форме, специальный реестр и т. п.). Правила подачи документов в ФСС регламентированы постановлением Правительства РФ №294 от 21 апреля 2011 года, страхователь обязан не позднее пяти суток с момента подачи работником заявления и документов отослать в ФСС вышеуказанные бумаги с их описью. Они необходимы для назначения и выплаты пособия.

п.). Правила подачи документов в ФСС регламентированы постановлением Правительства РФ №294 от 21 апреля 2011 года, страхователь обязан не позднее пяти суток с момента подачи работником заявления и документов отослать в ФСС вышеуказанные бумаги с их описью. Они необходимы для назначения и выплаты пособия.

Согласно законодательству, страхователь (работодатель) не обязан передавать в ФСС документы на удержание алиментов из пособия. Поэтому взыскателю придется позаботиться об этом самостоятельно.

Для этого необходимо, чтобы:

- из отдела приставов в ФСС поступило постановление, где будет указано о необходимости взыскания из данного пособия, выплачиваемого должнику;

- взыскатель также имеет право предъявить исполнительный лист напрямую в ФСС.

Алименты из суммы государственного соцстрахования взыскиваются филиалом или отделением ФСС на основании этих документов и заявления взыскателя об их удержании согласно судебному приказу или иному исполнительному документу.

Кто и как узнает о больничном

Согласно семейному законодательству, лицо, выплачивающее алименты обязано сообщить судебному исполнителю, а также лицу, получающему алименты об удержаниях, а также о наличии дополнительного дохода. Лицу, утаившему данный факт, грозит административное наказание.

Пока не вполне понятно, будет ли эта норма об ответственности применяться к случаям, когда должник не сообщил о выплатах по больничному листу. Однако теоретически такая возможность существует.

Если алименты с больничного не удержали

Может случится ситуация, что взыскатель обнаружит, что должник был нетрудоспособен какой -то период времени, получив меньшую сумму алиментов или не получив их совсем. При этом пособие по временной нетрудоспособности будет уже выплачено на этот момент. В результате у должника образуется задолженность по очередному платежу алиментов.

Чтобы определить ее сумму, судебному приставу необходимо сделать запрос в ФСС, чтобы выяснить сумму выплаченного пособия.

По этой информации, определяется сумма задолженности, которая после будет взыскана с должника по постановлению, предъявленному по месту работы.

Приведенная в статье информация носит общий характер и не заменяет юридическую консультацию. Задайте вопрос юристу, чтобы получить точный ответ на него.

Оплачиваемый отпуск по болезни и по семейным обстоятельствам: налоговые правила

7 января 2021 г. | Бизнес-планирование, налоговые новости

На момент написания этой статьи в 15 штатах и Вашингтоне, округ Колумбия, требуется оплачиваемый отпуск по болезни, а в восьми штатах и Вашингтоне, округ Колумбия, требуется оплачиваемый отпуск по семейным обстоятельствам. Многие местные органы власти также предписывают оплачиваемый отпуск по болезни или отпуск по семейным обстоятельствам.

Кроме того, исследования показывают, что большинство работодателей предлагают оплачиваемый отпуск по болезни, даже если это не требуется по закону, и работодатели все чаще предпочитают предоставлять оплачиваемый отпуск по семейным обстоятельствам.

Поэтому крайне важно, чтобы работодатели понимали свои обязанности по удержанию налогов, когда речь идет об оплачиваемых отпусках по болезни и семейным обстоятельствам.

Удержание налога за оплачиваемый отпуск по болезни

Если вы добровольно предлагаете оплачиваемый отпуск по болезни и производите выплаты непосредственно работникам — через вашу систему расчета заработной платы или поставщика услуг по выплате заработной платы — то заработная плата по отпуску по болезни, как правило, облагается налогом в федеральных, государственных и местных целях. . Выплаты обычно облагаются налогом аналогично обычной заработной плате — это означает, что должны удерживаться федеральный подоходный налог, налог на социальное обеспечение, налог на Medicare, а также применимые государственные и местные налоги.

Однако накопленных выплат по больничным листам следует рассматривать как дополнительную заработную плату, как это определено Налоговой службой.

Оплата отпуска по болезни третьей стороной

Ситуация немного сложнее, когда оплата отпуска по болезни производится третьей стороной, например страховой компанией.

Как правило, если оплата отпуска по болезни производится третьей стороной, не являющейся агентом работодателя, удержание налогов является добровольным, то есть работодатель не обязан автоматически удерживать налоги. Однако работник может попросить работодателя удержать федеральный подоходный налог, заполнив форму IRS W-4S.

Однако, как правило, сторонний плательщик несет ответственность за удержание применимых федеральных, государственных и местных налогов.

Обратите внимание, что платежи по отпуску по болезни облагаются налогами на Социальное обеспечение и Медикэр только в течение первых шести месяцев после начала отпуска по болезни. Хотя платежи освобождаются от налогов на социальное обеспечение и медицинскую помощь через шесть месяцев, они по-прежнему облагаются федеральным подоходным налогом.

Обязательный оплачиваемый отпуск по болезни

Оплачиваемый отпуск по болезни, требуемый государством или местным правительством, обычно считается «зарплатой», из которой должны удерживаться применимые налоги на заработную плату. Работодатели могут обратиться в свое государственное или местное налоговое агентство за инструкциями по удержанию налога. Взносы сотрудников в утвержденную государством программу оплачиваемого отпуска по семейным обстоятельствам представляют собой вычеты после уплаты налогов, что означает, что соответствующие налоги должны удерживаться из взносов.

Как видите, вселенная платных пособий сложна, и существуют проблемы, выходящие за рамки того, что здесь обсуждалось. Свяжитесь с нами, и мы будем работать с вами в вашей конкретной ситуации.

Свяжитесь с консультантом MCB по телефону 703-218-3600 или нажмите здесь. Чтобы ознакомиться с нашими статьями по бизнес-планированию, нажмите здесь. Чтобы узнать больше о налоговой практике MCB и наших налоговых экспертах, нажмите здесь.

Подпишитесь на блог MCB и получайте все новые сообщения блога MCB прямо на свой почтовый ящик.

© 2021

Просмотров: 454

Плата за больничный | Подробная информация, правила и прочее

В штатах действует ряд законов об оплачиваемых отпусках по болезни. Чтобы соответствовать требованиям, некоторые работодатели обратились к третьим сторонам для оплаты больничных. Получают ли ваши сотрудники сторонние выплаты по болезни?

Если вы предлагаете работникам оплату по болезни через третье лицо, у вас могут возникнуть вопросы. Заработная плата облагается налогом? Каковы ваши обязательства по отчетности? Читай дальше что бы узнать. И если вы не знакомы с сторонними выплатами по болезни, вы также можете узнать об этом.

Что такое стороннее пособие по болезни?

Пособие по болезни — это когда работник получает свою обычную заработную плату, даже если он не работает из-за болезни, травмы или инвалидности. Как правило, работодатели, которые предлагают оплату по болезни, финансируют ее сами. Но некоторые работодатели обращаются к третьим сторонам (например, к страховым компаниям) для оплаты больничных в течение длительного периода времени, например, в случае краткосрочной или долгосрочной нетрудоспособности.

Но некоторые работодатели обращаются к третьим сторонам (например, к страховым компаниям) для оплаты больничных в течение длительного периода времени, например, в случае краткосрочной или долгосрочной нетрудоспособности.

Иногда третье лицо выступает в качестве «агента работодателя» или стороннего администратора. В других случаях третье лицо, выплачивающее заработную плату по болезни, не является агентом работодателя. Это различие важно для налогов, о которых мы поговорим позже.

В отличие от пособия по болезни, которое работники получают за пропущенный день здесь или там, кратковременная нетрудоспособность и долгосрочная нетрудоспособность являются типами страховых пособий. В результате сотрудники обычно получают процент от того, что они заработали бы, если бы работали.

Подобно другим видам страхования, работодатели оформляют страховое покрытие с третьей стороной до того, как оно понадобится работнику. Затем третья сторона распределяет процент от заработной платы работника, если работник имеет право на пособие по болезни.

Что не считается пособием по болезни?

Пособие по болезни может включать краткосрочные и долгосрочные пособия, но не включает все . По данным IRS, выплаты по болезни не включают:

- Пенсионные выплаты по инвалидности

- Компенсация работникам

- Оплата медицинских расходов

- Выплаты, не связанные с отсутствием на работе (например, платежи по страхованию от несчастного случая или болезни)

Оплата больничного листа третьим лицом: облагается налогом или нет?

Когда работодатели напрямую выплачивают работникам пособие по болезни, заработная плата включается в общую валовую заработную плату работника и облагается налогом. Но оплата больничного через третье лицо работает немного по-другому.

Итак, облагаются ли налогом выплаты по болезни третьих лиц? Вот совок:

- 100 % облагаются налогом: Если вы оплачиваете 100 % страховых выплат по болезни вашего сотрудника, вся сумма облагается налогом.

- Частично облагается налогом: Если вы платите только часть страхового взноса, работник платит налоги только с этой суммы. Например, если вы и ваш сотрудник вносите по 50 % премии, 50 % выплаты по болезни облагаются налогом.

- Не облагается налогом: Если работник оплачивает все свои страховые взносы, используя только доход после уплаты налогов, выплаты по болезни не облагаются налогом.

Если пособие по болезни подлежит налогообложению, оно облагается налогом на социальное обеспечение, Medicare, FUTA (федеральная безработица) и подоходным налогом.

Кто занимается налогами?

ОК, ОК… так кто занимается налогами, когда вы используете третье лицо для распределения заработной платы по болезни? Вы или третья сторона?

Чтобы ответить на этот вопрос, мы должны вернуться к различию между тем, является ли третье лицо вашим «агентом» или нет.

Третье лицо: агент работодателя

Агенты работодателя получают возмещение по принципу «затраты плюс вознаграждение». Агент не несет прямого страхового риска. Вместо этого они просто предоставляют административные услуги.

Если у вас есть третье лицо, выступающее в качестве вашего агента, вы несете ответственность за уплату налогов на трудоустройство. Третье лицо не берет на себя роль работодателя.

Рассчитайте налоги социального обеспечения, Medicare и FUTA, как обычно. Вы, а не третье лицо, платите работодателю часть налогов. В этой ситуации IRS рассматривает выплаты по болезни как дополнительную заработную плату, когда речь идет о федеральном подоходном налоге. Вы можете либо удержать фиксированную ставку в размере 22% от заработной платы для уплаты федерального подоходного налога, либо использовать форму W-4 сотрудника для определения удержания.

Однако вы можете заключить соглашение с третьей стороной, чтобы она урегулировала налоги на работу.

Третье лицо: не агент работодателя

Если третье лицо занимается выплатой пособий по болезни и не является вашим агентом, оно несет ответственность за уплату налогов на заработную плату. Они должны использовать свой собственный EIN (идентификационный номер работодателя) и имя для целей налоговой отчетности.

Лицо, не являющееся агентом, не обязано удерживать федеральный подоходный налог с выплаты по болезни. Но работник может выбрать, чтобы третья сторона удержала налог, заполнив форму W-4S «Запрос на удержание федерального подоходного налога с выплаты по болезни» и отправив ее третьей стороне.

Третье лицо должно рассчитывать налоги социального обеспечения, Medicare и FUTA. Они, а не вы, несут ответственность за уплату части этих налогов работодателю.

Однако третье лицо, не действующее в качестве вашего агента, может передать эту ответственность работодателя обратно вам, работодателю.

Для получения дополнительной информации о выплатах по болезни и налогообложении третьим лицам см. публикацию IRS 15-A.

публикацию IRS 15-A.

Как сообщать о выплатах по болезни третьей стороне IRS

Сообщать о выплатах по болезни третьей стороне может быть немного сложно. Вы, третье лицо или и вы, и третье лицо используете ряд форм для сообщения о платежах по болезни:

- Форма 940 : Вы подготавливаете форму 940.

- Форма 941 или 944: Форма 941 или форма 944 подается как вами, так и третьей стороной.

- Форма 8922: Либо вы, либо третье лицо подает Форму 8922, Сводка по больничным листам третьего лица.

- Если вы сообщаете об оплате больничного в формах W-2, используя имя и EIN третьего лица, вы должны подать заявление.

- Третье лицо должно подать заявление, если оно сообщает об оплате больничного в формах W-2 под вашим именем и EIN.

- Форма W-2: Либо вы, либо третья сторона несете ответственность за отчетность третьей стороны по оплате больничного листа W-2, если это применимо.

Ознакомьтесь с публикацией IRS 15-A, чтобы получить дополнительную информацию о предоставлении сведений о выплатах по болезни третьей стороне.

Организация выплаты пособий по болезни третьей стороной

Если вы заинтересованы в организации выплаты по болезни третьей стороной, разработайте план. Ваш план должен быть составлен в письменной форме и содержать подробные сведения о ваших взносах и о том, кто имеет право на получение пособия по болезни.

При заключении договора с третьей стороной на выплату пособий по болезни предоставьте следующую информацию:

- Имя сотрудника и другая идентифицирующая информация (например, SSN)

- Общая заработная плата работника, которая будет выплачена в течение календарного года

- Дата, когда сотрудник в последний раз работал на работодателя (как правило, только последний месяц)

- Сумма денег после уплаты налогов, которую работник внес в свой план выплаты по болезни, если таковой имеется

После того, как ваш план будет создан, вносите взносы третьей стороне, отвечающей за план выплат по болезни.

07.1996.

07.1996.