Как правильно давать в долг. Договор займа.

Финансовые вопросы, особенно, когда речь идет о займе друзьям или родственникам, зачастую выливаются в проблемы. Невозврат даже небольшой суммы неприятен. И часто даже маленький займ становится предметом споров. Когда же речь идет о серьезных средствах, потеря которых может сказаться на вашем финансовом благополучии, риск конфликтов между сторонами многократно возрастает. Из-за недопониманий сторонами условий, на которых даются (берутся в долг) деньги, когда приходит срок возврата денег, отношения между сторонами ухудшаются. Иногда доходит до полного разрыва партнерских, дружеских и даже родственных отношений. И это не избавляет, порой, от проблемы возврата средств или необоснованных требований.

Как обезопасить себя финансово, лишив должника возможности не признать долг, а должнику, в свою очередь, четко понимать все условия возврата денежной суммы и не дать возможность, например, кредитору сдвинуть сроки на более ранние или увеличить проценты?

Несомненно, в этом поможет документальное подтверждение финансовых обязательств, с которым и вы, и заемщик будете чувствовать себя спокойно. Наиболее оптимальным вариантом такого подтверждения, который защищает обе стороны от нежелательных последствий сделки, является договор займа.

Наиболее оптимальным вариантом такого подтверждения, который защищает обе стороны от нежелательных последствий сделки, является договор займа.

Одно из основных преимуществ договора займа заключается в том, что в нем могут быть подробно прописаны все условия. Расписка, которую часто пишут в таких случаях, и которую принято считать основным документом, если речь идет о долговых обязательствах, на самом деле неэффективна. Она не может содержать никаких условий. В расписке просто отражен факт передачи денег и возможный срок их возврата. Договор займа, в свою очередь, может содержать и условия рассрочки, и другие условия, оговоренные обеими сторонами.

Процедура подписания договора займа очень проста. Вы приходите к нотариусу, рассказываете: на каких условиях хотите дать займ, на какой срок, выбираете место и способ возврата денег, определяете, будут ли начисляться проценты по займу, либо он будет беспроцентным, какие-то дополнительные условия, согласованные сторонами. Все эти условия будут отражены в договоре. Нотариус обязательно проверит предоставленные ему документы, а также волю и волеизъявление сторон, убедится в том, что займодавец и заемщик отдают отчет в своих действиях. После составления документа нотариус подробно разъяснит, какие последствия повлекут за собой те или иные условия. И только потом договор займа будет подписан сторонами и удостоверен нотариусом.

Все эти условия будут отражены в договоре. Нотариус обязательно проверит предоставленные ему документы, а также волю и волеизъявление сторон, убедится в том, что займодавец и заемщик отдают отчет в своих действиях. После составления документа нотариус подробно разъяснит, какие последствия повлекут за собой те или иные условия. И только потом договор займа будет подписан сторонами и удостоверен нотариусом.

Почему договор займа лучше удостоверить у нотариуса? Важно знать, что все факты, которые нотариус включил в договор и удостоверил, имеют повышенную доказательственную силу, то есть не подлежат дополнительному доказыванию в суде. Чтобы оспорить нотариально удостоверенные факты, необходимо сначала доказать, что нотариус совершил нотариальный акт с нарушением закона. Для суда нотариально удостоверенный договор займа будет весомым аргументом, который подтверждает и тот факт, что должник обязался вернуть деньги в определенный срок, и факт, что он получил деньги именно на тех условиях, которые прописаны в договоре.

Кроме того, нотариально удостоверенный договор займа дает возможность воспользоваться процедурой внесудебного взыскания долгов с помощью исполнительной надписи нотариуса: https://notariat.ru/sovet/pages/tag/kak-bystro-reshit-problemy-s-vozvratom-dolgov

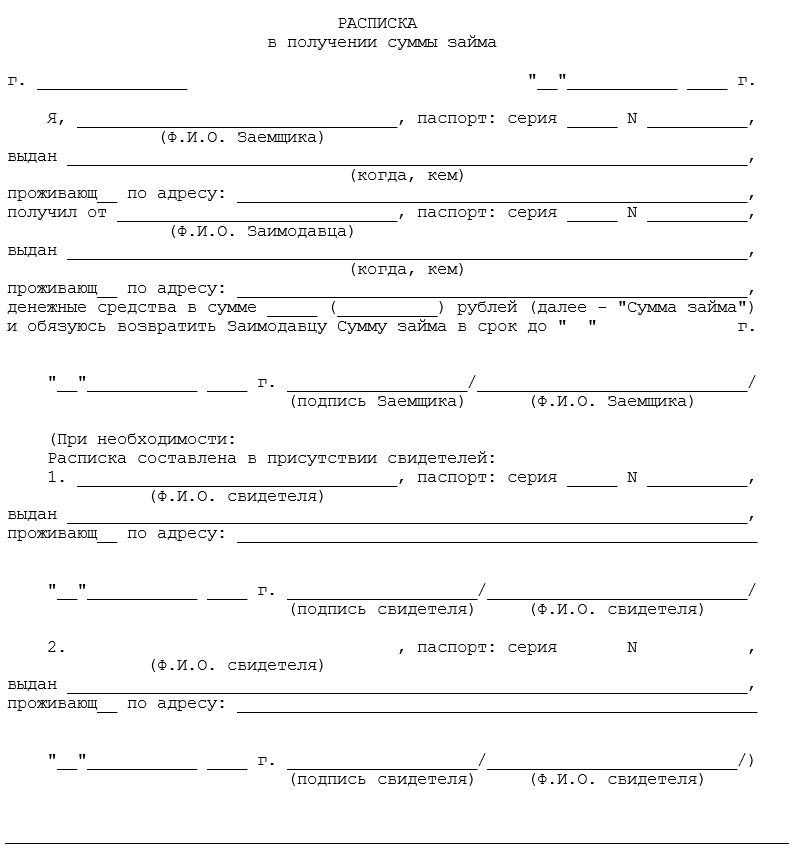

В любом договоре займа, вне зависимости от наличия других условий, должны быть указаны:

* имя получателя (полные ФИО, паспортные данные и регистрация),

* сумма цифрами и прописью,

* условия выдачи денег (например, размер процентов за использование денежных средств или отсутствие таковых),

* точный срок возврата суммы.

кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от способа их оформления.

получатель кредита, принимающий на себя обязательство и гарантирующий возвращение полученных средств, а также оплату предоставленного кредита. Заемщик по потребительскому кредиту — физическое лицо, обратившееся к кредитору с намерением получить, получающее или получившее потребительский кредит (заем).

письменный документ, скрепленный подписью лица, удостоверяющий, что данное лицо получило от другого лица деньги, вещи или иные материальные ценности и обязуется их вернуть. Правильно оформленная расписка может служить одним из доказательств факта передачи ценностей, но во многих случаях не является достаточным основанием для их востребования.уполномоченное государством должностное лицо, имеющее право совершать нотариальные действия от имени Российской Федерации в интересах российских граждан и организаций (юридических лиц).необходимые элементы при заключении сделки. Внутреннее желание лица совершить сделку с целью возникновения определенных юридических последствий называется волей, а доведенное такое желание до сведения других участников – волеизъявлением. Воля и волеизъявление должны совпадать, чтобы обеспечить законность сделки.лицо, предоставившее заем и приобретающее право на его последующий возврат и оплату его предоставления. соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

письменный документ, скрепленный подписью лица, удостоверяющий, что данное лицо получило от другого лица деньги, вещи или иные материальные ценности и обязуется их вернуть. Правильно оформленная расписка может служить одним из доказательств факта передачи ценностей, но во многих случаях не является достаточным основанием для их востребования.уполномоченное государством должностное лицо, имеющее право совершать нотариальные действия от имени Российской Федерации в интересах российских граждан и организаций (юридических лиц).необходимые элементы при заключении сделки. Внутреннее желание лица совершить сделку с целью возникновения определенных юридических последствий называется волей, а доведенное такое желание до сведения других участников – волеизъявлением. Воля и волеизъявление должны совпадать, чтобы обеспечить законность сделки.лицо, предоставившее заем и приобретающее право на его последующий возврат и оплату его предоставления. соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

Как правильно писать расписку

Для этого существует расписка — документ, который подтверждает факт получения чего-либо. Различают разные типы расписок, которые подтверждают оплату услуги или товара, передачу имущества другому лицу на сохранение, но наиболее распространенной является долговая расписка.

Взыскание одолженных денег через суд на основе долговой расписки, является законным и реальным делом, но для этого нужно правильно ее составить. Ведь бывают случаи, когда малейшая ошибка может повернуть дело в суде не в Вашу пользу. Потом вернуть деньги на законных основаниях будет невозможно.

Является ли расписка юридическим документом, или это просто лист бумаги? Давайте разберемся.

Юридическая сила расписки. Нужен ли нотариус?

Написанная от руки расписка, с учетом всех правил и необходимой информации, имеет полную юридическую силу. Главным условием является четкое указание кто, кому и что одолжил.

Главным условием является четкое указание кто, кому и что одолжил.

Расписки бывают обычными рукописными и официально заверенными нотариусом. По возможности, лучше составить официальную расписку и заверить ее у нотариуса. Так в суде будет легче и быстрее доказать подлинность расписки и лиц, которые ее составляли. Но это понесет за собой дополнительные финансовые расходы на услуги нотариуса в размере 600-1500 грн.

Обычная расписка написанная от руки также служит официальным документом, даже без заверения нотариуса. Рекомендуем предоставить возможность заемщику лично составить расписку, так в судебном разбирательстве будет легче доказать подлинность и авторство документа с помощью почерковедческой экспертизы.

В случае передачи денежных средств и подтверждения данного факта в виде письменной расписки без заверения нотариуса, на Вас ложится груз ответственности за наличие всей информации, необходимой для юридической силы документа.

Что должно быть указано в расписке?

Обязательные шесть пунктов, которые должны быть в каждой расписке. Подробней о каждом из них мы напишем ниже. Стоит заметить, что это не общие правила указанные в Законе Украины, а собранные рекомендации, которые помогут Вам в случае судебных разбирательств отстоять свои права и вернуть деньги.

Подробней о каждом из них мы напишем ниже. Стоит заметить, что это не общие правила указанные в Законе Украины, а собранные рекомендации, которые помогут Вам в случае судебных разбирательств отстоять свои права и вернуть деньги.

- Полная информация о кредиторе и должнике. В этот список входят ФИО, серия и номер паспорта, организация, которая его выдала, место прописки, а также идентификационный код. Указать только фамилию и имя недостаточно.

- Сумма займа. Этот пункт запишите цифрами и прописью, чтобы не было возможности его исправить.

- Срок возврата долга. Укажите точную дату, когда должник обязан вернуть денежные средства. Также можете указать процент начисления пени, в случае несвоевременной оплаты. Если в расписке нет даты возвращения долга, считается, что вернуть деньги заемщик обязан на протяжении 30 дней после предъявления ему требования уплаты в письменном виде.

- Дата и факт передачи денежных средств.

Будьте здесь внимательны! Вы должны четко прописать, что данная расписка подтверждает факт получения денег в момент ее подписания заемщиком. Бывали случаи, когда в суде заемщик сообщал, что расписка подписана о займе, но денег он не получал, а это значит, что возвращать он ничего не должен.

Будьте здесь внимательны! Вы должны четко прописать, что данная расписка подтверждает факт получения денег в момент ее подписания заемщиком. Бывали случаи, когда в суде заемщик сообщал, что расписка подписана о займе, но денег он не получал, а это значит, что возвращать он ничего не должен. - Укажите цель передачи средств. Четко пропишите, что “деньги даны в долг”. В противном случае заемщик может заявить, что брал деньги на коммерческую деятельность, что сопровождена с риском, который не оправдался. Деньги, данные для коммерческих операций, возвращению не подлежат. Или просто заявит, что передача средств заемщику была с целью подарка либо возвращение долга.

- Дата составления документа и подпись заемщика с указанием фамилии.

Если вы хотите получить кредит под залог авто оставьте ваш номер и мы проконсультируем вас

Очень важно соблюсти все вышеизложенные пункты для своевременного возвращения средств. Конечно, в большинстве случаев дело не доходит до суда, и деньги возвращаются в срок, но правильно оформленная расписка добавляет уверенности кредитору и ответственности заемщику, что способствует успешному завершению сделки.

Тонкости процесса

- Наличие свидетелей не является обязательным, но может Вам помочь в случае судебных разбирательств. Если при составлении расписки присутствуют свидетели, укажите их паспортные данные и попросите расписаться.

- Расписка может быть составлена на украинском языке и на русском. Но при возможности лучше писать ее на украинском.

- Будьте внимательны, срок действия расписки ограничен тремя годами.

- Расписку можно напечатать на компьютере, но обязательно проверьте наличие подписи и фамилии от руки заемщика. Такой документ лучше всего заверить у нотариуса для полной безопасности.

- Желательно составлять расписку в двух экземплярах и подписать их. Таким образом у Вас на руках будет оригинал с подписью всех сторон.

- Обязательно сверьте данные с паспортом, ведь может обычная ошибка или хитрость заемщика сыграть против Вас. Обратите особое внимание на подпись, совпадает ли она с паспортом.

- Для большей гарантии возьмите ксерокопию паспорта и идентификационного кода заемщика, с его надписью “копия верна (дата + подпись)”

- Укажите город, где была составлена расписка.

Если дело дойдет до суда, заседание состоится по адресу прописки должника, либо там где расписка была создана.

Если дело дойдет до суда, заседание состоится по адресу прописки должника, либо там где расписка была создана.

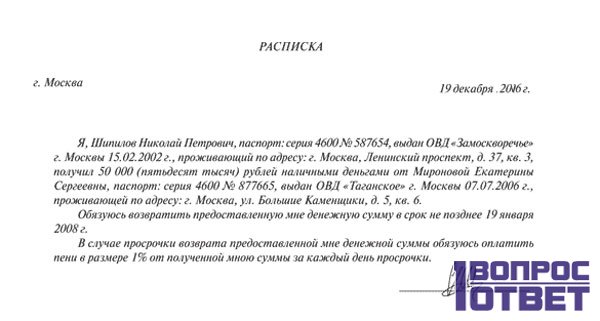

Пример правильной расписки

Расписка

г. Киев 10 марта 2018 года

Я, Василенко Антон Андреевич, паспорт НЮ 123456, выдан 19 июля 1987 года, Соломенским РО ГУМВД города Киева, прописан – г.Киев, ул. Владимирская, д.11, кв.25, идентификационный код 0987654321, беру в долг у гражданина Качуренко Богдана Константиновича паспорт НС 145323, выдан 22 октября 1982 года, Дарницким РО ГУМВД города Киева, прописан – г.Киев, ул. Олеся Гончара, д.8, кв.11, идентификационный код 3485939402 – 100.000 гривен (сто тысяч гривен) сроком на 1 (один) год. Обязуюсь возвратить долг до 07.03.2019 г. Деньги получил в полном объеме при подписании расписки.

Расписка написана мной собственноручно.

Василенко Антон Андреевич (подпись заемщика)

При передаче денег присутствовали свидетели:

Я, Кондратенков Борис Андреевич, паспорт ПА 232481, выдан 07 сентября 1992 г. Днепровским РО ГУМВД города Киев, прописан — г. Тернополь, ул. Бродська, д.16, кв.23, идентификационный код 2304300593 подтверждаю факт передачи денег и свидетельствую о добровольном написании без принуждения и обременений.

Днепровским РО ГУМВД города Киев, прописан — г. Тернополь, ул. Бродська, д.16, кв.23, идентификационный код 2304300593 подтверждаю факт передачи денег и свидетельствую о добровольном написании без принуждения и обременений.

Кондратенков Борис Андреевич (подпись свидетеля)

Вывод

Написать расписку не сложно, главное соблюдать простые, но важные правила. В компании Cronvest наши юристы помогут Вам на всех этапах оформления кредита под залог авто или недвижимости. Включая написание расписки и подписание всех документов.

Нужно ли нотариально заверять вексель? Возможно и вот почему

Возможно, вы уже знаете о векселях. 📃 Мы много пишем о них. В этих подписанных кредитных соглашениях указаны имена и контактная информация тех, кто должен деньги, общая сумма причитающихся денег, процентная ставка по кредиту и сроки платежа.

Иногда подписи заемщика и кредитора недостаточны для того, чтобы вексель был пуленепробиваемым в суде. Вот где может помочь нотариальное заверение.

Нотариальное заверение — это когда профессиональный нотариус проверяет и подтверждает, что люди, подписывающие юридический документ, являются теми, за кого себя выдают. Нотариус добавляет к документу свою буквальную «штамп утверждения».

Нужно ли нотариально заверять вексель? Законодательство не требует нотариального удостоверения векселя. Тем не менее, бывают случаи, когда это работает в вашу пользу. Вот краткое изложение.👇🏼

Нужно ли нотариально заверять вексель?

Вексель похож на письменное обещание или долговую расписку в отношении всего, от автокредита до кредита между членами семьи. Даже без подписи нотариуса он все равно может быть действительным векселем.

Нотариальное заверение кредитного договора может усилить его в деликатных случаях:

- Нотариальное заверение вашего кредитного договора может сделать его юридически более сильным. 💪 А значит, больше шансов устоять в суде благодаря дополнительному свидетелю в виде нотариуса.

- Нотариальное заверение также доказывает, что ваша записка является законной. При возникновении разногласий суд может подвергнуть сомнению подлинность векселя, подписанного только кредитором и заемщиком. Когда соглашение нотариально заверено, оно с большей вероятностью будет подлинным.

- Участие третьей стороны может помочь кредитору и заемщику избежать разногласий в будущем. Это встроенная форма подтверждения в суде, защищающая как кредитора, так и заемщика от невыплаты или необоснованных изменений 🤝🏼. Некоторым нужна эта защита.

СОВЕТ ПРОФЕССИОНАЛА: Pigeon Loans предлагает кредитные соглашения для друзей и членов семьи. После того, как вы составили и подписали кредитный договор, у вас есть возможность передать его нотариусу. Узнайте, как покрыть свои базы кредитованием здесь.

Является ли кредитный договор недействительным, если он не удостоверен нотариально?

Краткий ответ: Нет. Он по-прежнему действителен, если содержит ключевые части.

Длинный ответ: Есть несколько частей векселя, которые являются наиболее важными. Это имена и подписи обеих сторон (кредитора и заемщика), общая сумма долга и срок погашения платежа по кредиту (или каждого платежа).

Без подписи нотариуса ваш вексель с этими элементами остается в силе. Но дополнительный свидетель и гарантия подлинности могут укрепить его.

Когда заверять вексель нотариально

Что касается векселей, то, возможно, стоит изучить вариант нотариальной подписи. Если вы не уверены, стоит ли нотариально заверять ваш юридический документ, помните: Юристы могут сказать вам, что дополнительная защита всегда помогает в суде 💯.

Убедитесь, что вы учитываете свои отношения и уровень доверия с другой стороной, прежде чем приступать к нотариальному удостоверению векселя. Если вам нужны дополнительные рекомендации, мы рассмотрим несколько сценариев, когда нотариальное заверение кредитного договора является хорошей идеей.

СОВЕТ ПРОФЕССИОНАЛА: Всегда проверяйте закон своего штата, чтобы убедиться, что вы соблюдаете правильные правила.

Примеры нотариального заверения векселя помогают

Вы ищете дополнительную информацию? Разберем несколько ситуаций, когда стоит нотариально заверить кредитный договор 🕵♀️.

Халил и Джейсон:

Халил одалживает 1500 долларов своему другу Джейсону и решает подписать и нотариально заверить вексель между ними. Этот документ свидетельствует о том, что заемщик обещает вернуть Халилу вовремя и единовременно.

Они поссорились, и Джейсон не вернул деньги к сроку. Халил подает на Джейсона в суд, чтобы взыскать деньги. В суде очевидно, что соглашение является подлинным и даже имеет свидетельство нотариуса. Процесс проходит без сучка и задоринки, и Халил получает свои деньги.

Моника и Лили:

Моника хочет правильно начать свой небольшой бизнес. Она предлагает внештатные услуги графического дизайна и нуждается в кредите в размере 2000 долларов на новый рабочий стол и планшет для рисования. 👩🏽💻

👩🏽💻

Бывшая коллега Моники Лили соглашается одолжить деньги при условии, что Моника заверит кредитный договор у нотариуса и выполнит график платежей. Моника соглашается, и она может начать бизнес своей мечты.

Нужно ли повторно нотариально заверять кредитный договор после внесения в него изменений?

Когда вы вносите поправки в простой вексель, и заемщик, и кредитор должны повторно подписать документ. Оригинальная копия должна оставаться в архивах, но новый документ имеет преимущественную силу. Если вы нотариально заверили первую копию, может быть полезно нотариально заверить измененный документ (документы), особенно если их несколько. В противном случае внесение изменений в кредитный договор может быть оспорено в суде.

СОВЕТ ПРОФЕССИОНАЛА: Когда заемщик полностью платит и кредитный договор заканчивается, кредитор и заемщик обычно подписывают выпуск векселя. Это свидетельствует о том, что заемщик полностью выплатил долг и обращаться в суд не нужно. Вы также можете нотариально заверить это разрешение для дополнительной защиты.

Вы также можете нотариально заверить это разрешение для дополнительной защиты.

Контрольный список для определения необходимости нотариального заверения векселя

Прежде чем создавать кредитный договор, просмотрите этот очень быстрый контрольный список 🏃♂️. Если вы отметите любой из них, возможно, стоит попробовать нотариально заверить вексель:

- Вы являетесь заемщиком и хотите защитить себя от необоснованных условий или изменений в векселе.

- Вы являетесь кредитором или заемщиком и хотите убедиться, что вексель имеет дополнительных свидетелей. Этот свидетель может подтвердить ваш документ, если вам нужно обратиться в суд.

- Вы даете взаймы или получаете деньги в деликатном деле, которое может потребовать дополнительной защиты — по какой-либо причине.

Где найти нотариальные услуги для векселей

Pigeon Loans — это платформа с полным спектром услуг для личных займов между друзьями и семьей 🐦. Мы предоставим вам всю необходимую, юридически обязывающую документацию по кредитному договору, которая может вам понадобиться. Если вы хотите, вы можете загрузить свои документы из Pigeon и заверить их у местного нотариуса.

Если вы хотите, вы можете загрузить свои документы из Pigeon и заверить их у местного нотариуса.

Вы можете нотариально заверить кредитный договор, посетив:

- местные страховые компании,

- некоторые агентства недвижимости,

- большинство банков и кредитных союзов

- местную мэрию и некоторые другие государственные учреждения

Если вы сделаете это, вам придется назначить личную встречу. Есть также мобильные нотариальные услуги, но плата может быть выше, чем у других вариантов.

Итог: для обеспечения наивысшего уровня защиты нотариально заверите свою записку

Векселя имеют правила по одной причине: чтобы защитить людей в суде. Иногда полезно сделать все возможное, чтобы обеспечить эту защиту. Вот где нотариус выходит на арену.

В наиболее деликатных случаях вам следует нотариально заверить свой вексель и любые его измененные версии. Это придает вашему документу дополнительную аутентичность и юридическую защиту. Если заемщик не выполняет свои обязательства или не в состоянии заплатить, и вам нужно обратиться в суд, нотариальная подпись может оказать вам солидную помощь в долгосрочной перспективе.

Если заемщик не выполняет свои обязательства или не в состоянии заплатить, и вам нужно обратиться в суд, нотариальная подпись может оказать вам солидную помощь в долгосрочной перспективе.

Хотите узнать больше по теме? Ознакомьтесь с некоторыми другими нашими замечательными обучающими статьями ниже:

- 8 способов, которыми простой вексель может стать недействительным (с примерами)

- Как списать безнадежную задолженность по невыплаченным кредитам Друзья вам должны

- Одалживание денег? Заем денег? Избегайте налоговых ловушек

- Путь бегства для кредиторов

Что это такое, как это работает и примеры

Что такое долговая расписка?

IOU, фонетическая аббревиатура слов «я должен вам», представляет собой документ, подтверждающий наличие долга.

Долговая расписка часто рассматривается как неофициальное письменное соглашение, а не как юридически обязывающее обязательство. По крайней мере, долговые расписки, датируемые 18 веком, все еще широко используются.

Ключевые выводы

- Долговая расписка представляет собой письменное признание долга одной стороны перед другой.

- В деловых операциях за долговой распиской может следовать более формальный письменный контракт.

- Неофициальность долговой расписки может затруднить ее соблюдение и, как правило, невозможность продажи или обмена.

- Термин долговая расписка также используется в бухгалтерском учете для обозначения дебиторской задолженности.

- Долговые расписки являются менее формальными и юридически обязывающими, чем простые векселя.

Как работает долговая расписка

Как правило, долговые расписки оформляются под влиянием момента — например, ближе к концу деловой встречи — как своего рода меморандум о намерениях. Затем за ними часто следует более официальное письменное соглашение или контракт.

Для долговой расписки не существует стандартного формата или терминологии. По крайней мере, такие детали, как дата соглашения, сумма долга, дата погашения, вовлеченные стороны и подпись заемщика, включены (или должны быть) включены в его содержание. Но часто такие детали, как причитающиеся проценты, тип платежа, план/график погашения (включая конкретную окончательную дату платежа) или последствия неуплаты, не являются таковыми.

Неофициальный характер долговой расписки означает, что может быть неопределенность в отношении того, является ли она обязывающей, то есть юридически обязательной, и имеет ли она большой вес в судебном разбирательстве. В результате правовые средства правовой защиты от неуплаты может быть труднее обеспечить с помощью долговых расписок, чем с более формальными соглашениями, касающимися долга, такими как простой вексель или договор облигации.

Из-за этой неопределенности долговая расписка обычно не считается оборотным инструментом, а это означает, что она не может быть уступлена, передана или продана кому-либо другому или продана на открытом рынке.

Тем не менее, в настоящее время доступны загружаемые юридические шаблоны для долговых расписок, содержащие описание деталей, которые должны быть включены в хорошо написанный документ. Это может упростить исполнение долговых расписок и защиту в суде.

Пример долговой расписки

Скажем, компания Smithco Bricks размещает заказ на сырье и не имеет достаточно наличных средств для оплаты всего заказа, когда он будет доставлен. Вместо этого он вносит первоначальный взнос и выдает долговую расписку, обещающую заплатить за оставшееся сырье в течение 30 дней с процентами или без них. Если предположить, что Smithco поддерживает постоянные деловые отношения с поставщиком, это может быть вполне приемлемо для обеих сторон.

Термин долговая расписка стал настолько привычным, что он возникает в других контекстах. Например, выпуск облигаций иногда называют долговой распиской. Дебиторская задолженность может неофициально именоваться долговыми расписками.

Особые указания

Бухгалтер может зарегистрировать непогашенный долг как долговую расписку. Таким образом, долговая расписка является статьей дебиторской задолженности и учитывается как актив в балансовом отчете. Как именно она записывается, зависит от временных рамок:

Таким образом, долговая расписка является статьей дебиторской задолженности и учитывается как актив в балансовом отчете. Как именно она записывается, зависит от временных рамок:

- Если деньги должны быть выплачены в течение одного года или менее, долговая расписка учитывается как оборотный актив.

- Если платеж должен быть произведен более чем через год, он учитывается как долгосрочный актив.

Долговая расписка в сравнении с простым векселем

Долговые расписки имеют много общего с векселями. Оба являются письменными финансовыми соглашениями, касающимися долга, в частности, обещания одной стороны выплатить другой определенную сумму в определенный день или к определенной дате.

Ключевое отличие заключается в том, что простой вексель является более формальным и полным, чем долговая расписка. В нем не только указывается срок погашения долга, но обычно указываются и другие детали погашения: процентная ставка по кредиту, график платежей, размер погашения и часто штрафы за просрочку или неуплату. В содержании должен присутствовать термин «вексель». Записка подписывается обеими сторонами (кредитором и заемщиком), а также часто засвидетельствована и нотариально заверена.

В содержании должен присутствовать термин «вексель». Записка подписывается обеими сторонами (кредитором и заемщиком), а также часто засвидетельствована и нотариально заверена.

Короче говоря, векселя более конкретны и серьезны, чем долговые расписки. Хотя они все еще не такие формальные (и подлежащие исполнению), как кредитное соглашение или контракт, они, как правило, лучше отстаиваются в суде. На самом деле, векселя часто сопровождают договоры об ипотеке или студенческом кредите. Именно подписание этого документа фактически обязывает заемщика погасить долг.

Если условия достаточно безусловны, векселя могут использоваться в качестве оборотных инструментов.

Эмитенты векселей должны знать: Когда дело доходит до подачи иска о неуплате, вексель подпадает под действие срока давности, установленного местным государством для таких договоров. Сроки исковой давности могут варьироваться от трех до 15 лет; часы начинают идти с даты первого нарушения. Однако некоторые суды постановили, что в примечании каждый пропущенный платеж имеет свой собственный срок давности, начинающийся с даты, когда конкретный платеж стал просроченным.

Часто задаваемые вопросы о долговых расписках

Что такое долговые расписки в финансах?

Долговая расписка — это письменное, но в основном неформальное подтверждение существования долга между двумя сторонами и суммы, которую заемщик должен кредитору. Подписанный заемщиком, он часто указывает дату погашения долга, но часто опускает другие детали, такие как график платежей или начисленные проценты. Он не может быть продан или передан другой стороне и предлагает кредитору мало средств правовой защиты, если заемщик не соблюдает его.

Что является примером долговой расписки?

Близкой подруге Аманды Т. Карен П. нужны 1500 долларов наличными для залога за новую квартиру. Ей нужно положить деньги прямо сейчас, но эта сумма не будет доступна еще несколько месяцев. Аманда хочет помочь Карен, но также хочет иметь письменные доказательства кредита, который она дала своей подруге.

Аманда печатает документ, в котором говорится, что Карен должна ей, Аманде Т. , 1500 долларов, и что Карен выплатит эту сумму 1 апреля 2021 года — через три месяца с текущей даты. Карен подписывает документ. При этом Карен официально дает Аманде долговую расписку на 1500 долларов, которые она одолжила.

, 1500 долларов, и что Карен выплатит эту сумму 1 апреля 2021 года — через три месяца с текущей даты. Карен подписывает документ. При этом Карен официально дает Аманде долговую расписку на 1500 долларов, которые она одолжила.

Как оформить долговую расписку?

Долговые расписки могут принимать различные формы и формы. Они могут быть напечатаны или написаны от руки, составлены любой из сторон и напечатаны на любом документе, включая пресловутую коктейльную салфетку.

Как минимум, долговая расписка должна включать имя заемщика, имя кредитора, сумму долга, текущую дату, дату погашения долга и подпись заемщика. Кроме того, рекомендуется, чтобы долговые расписки содержали:

- Способ погашения долга (единовременно или в рассрочку)

- График погашения (размер и частота платежей, если в рассрочку)

- Взимаются ли проценты, и если да, то по какой ставке

- Поручительство по долгу, если есть

- Государство, законы которого регулируют соглашение

- Подпись кредитора

Все чаще появляются формы и шаблоны долговых расписок, к которым можно получить доступ в Интернете.

Является ли долговая расписка юридическим документом?

Долговая расписка — это юридический документ, который может быть представлен в суде, хотя остается открытым вопрос о том, является ли он обязательным. Некоторые органы власти считают, что долговая расписка вообще не имеет обязательной силы; это просто признание того, что долг существует. Другие считают, что он является обязательным, хотя вопрос о том, можно ли его обеспечить на самом деле, — это отдельная история.

По сути, чем детальнее долговая расписка, тем больше шансов, что она будет исполнена. Чем меньше деталей содержится в долговой расписке, тем труднее суду определить обязанности и права участников долговой расписки или, возможно, даже то, кем они являются.

Нужно ли нотариально заверять долговую расписку?

IOU не нужно нотариально заверять. Однако некоторые юридические органы считают, что печать нотариуса на долговой расписке делает ее более официальной и, следовательно, с большей вероятностью подлежит исполнению. Конечно, он формализует соглашение, указывая на то, что его засвидетельствовала третья сторона, что повышает вероятность того, что кредитор выиграет дело в суде, если возникнет спор о неуплате. Нотариальное удостоверение долговой расписки делает ее ближе к векселю, более официальному (и имеющему обязательную силу) документу.

Конечно, он формализует соглашение, указывая на то, что его засвидетельствовала третья сторона, что повышает вероятность того, что кредитор выиграет дело в суде, если возникнет спор о неуплате. Нотариальное удостоверение долговой расписки делает ее ближе к векселю, более официальному (и имеющему обязательную силу) документу.

Итог

Долговая расписка — это письменный, но относительно неформальный договор между двумя сторонами, фиксирующий долг и соглашение о его погашении. В нем излагаются основы договоренности, но часто мало что еще, например, условия или график погашения кредита. По этой причине он не является обязательным или подлежащим исполнению, как более официальные контракты, которые имеют спецификации и засвидетельствованы и/или нотариально заверены.

Долговые расписки часто заключаются на небольшие суммы и между отдельными лицами. Тем не менее, они также могут использоваться предприятиями, часто между двумя фирмами, которые имеют постоянные постоянные отношения, такие как продавцы и поставщики.