Вопросы и ответы

Задать свой вопрос

Cannot find ‘faq’ template with page ‘detail’

Введите часть наименования или адреса:

МФЦ Ленинского района

432017, Ульяновская обл, г Ульяновск, ул Гончарова, 11МФЦ Заволжского района

433000, Ульяновская обл, г Ульяновск, Созидателей пр-кт, здание 17аМФЦ Засвияжского района

432013, Ульяновская обл, г Ульяновск, ул Промышленная, 54ГМФЦ Железнодорожного района (Локомотивная 85)

432012, Ульяновская обл, г Ульяновск, ул Локомотивная, 85МФЦ Железнодорожного района (Минаева 6)

432017, Ульяновская обл, г Ульяновск, ул Минаева, 6МФЦ г.Димитровград

433507, Ульяновская обл, г Димитровград, Ленина пр-кт, 16 АМФЦ Мелекесского района

433505, Ульяновская обл, г Димитровград, ул Октябрьская, 64МФЦ Новомалыклинского района

433560, Ульяновская обл, Новомалыклинский р-н, Новая Малыкла с, ул Кооперативная, 26МФЦ Старомайнского района

433460, Ульяновская обл, Старомайнский р-н, Старая Майна рп, ул Строителей, 3МФЦ Чердаклинского района

Новоульяновска

Новоульяновска433300, Ульяновская обл, г Новоульяновск, ул Ульяновская, 18МФЦ Сенгилеевского района

433380, Ульяновская обл, Сенгилеевский р-н, г Сенгилей, ул Красноармейская, 53МФЦ Ульяновского района

433310, Ульяновская обл, Ульяновский р-н, Ишеевка рп, ул Ленина, 32МФЦ Цильнинского района

433610, Ульяновская обл, Цильнинский р-н, Большое Нагаткино с, ул Куйбышева, 10МФЦ Майнского района

433130, Ульяновская обл, Майнский р-н, Майна рп, ул Чапаева, 1МФЦ Тереньгульского района

433360, Ульяновская обл, Тереньгульский р-н, Тереньга рп, ул Евстифеева, 3МФЦ Базарносызганского района

433700, Ульяновская обл, Базарносызганский р-н, Базарный Сызган рп, Советская пл, 1МФЦ Инзенского района

433030, Ульяновская обл, Инзенский р-н, г Инза, ул Труда, 28 АМФЦ Барышского района

433750, Ульяновская обл, г Барыш, ул Радищева, 88 ВМФЦ Сурского района

433240, Ульяновская обл, Сурский р-н, Сурское рп, ул Советская, 25МФЦ Карсунского района

433210, Ульяновская обл, Карсунский р-н, Карсун рп, ул Куйбышева, 40МФЦ Вешкаймского района

433100, Ульяновская обл, Вешкаймский р-н, Вешкайма рп, ул Комсомольская, 8МФЦ Кузоватовского района

433760, Ульяновская обл, Кузоватовский р-н, Кузоватово рп, Заводской пер, 16МФЦ Николаевского района

433810, Ульяновская обл, Николаевский р-н, Николаевка рп, Ленина пл, 3МФЦ Новоспасского района

433870, Ульяновская обл, Новоспасский р-н, Новоспасское рп, ул Дзержинского, 2 ДМФЦ Павловского района

433970, Ульяновская обл, Павловский р-н, Павловка рп, ул Калинина, 24МФЦ Радищевского района

433910, Ульяновская обл, Радищевский р-н, Радищево рп, ул Советская, здание 34МФЦ Старокулаткинского района

433940, Ульяновская обл, Старокулаткинский р-н, Старая Кулатка рп, ул Пионерская, 30ОГКУ «Правительство для граждан» (административно-управленческий персонал)

Ульяновск

Ульяновск432072, Ульяновская обл, г Ульяновск, Максимова пр-д, 4МФЦ для бизнеса г.Димитровград

433000, Ульяновская обл, г Димитровград, Димитрова пр-кт, 8аТОСП: г.Ульяновск, ул.Металлистов, д.16/7

432031, Ульяновская обл, г Ульяновск, ул Металлистов, 16/7

×

Образец справки о доходах для расчета детского пособия

17 декабря 2018 Тромбач Бэла Геннадьевна 1

Добавить в избранное В избранное

Поделиться

- Законодательство, регулирующее порядок предоставления справки о заработке

- Составление и передача справки о зарплате

- Иные пути получения данных о выплатах работнику при начислении пособий

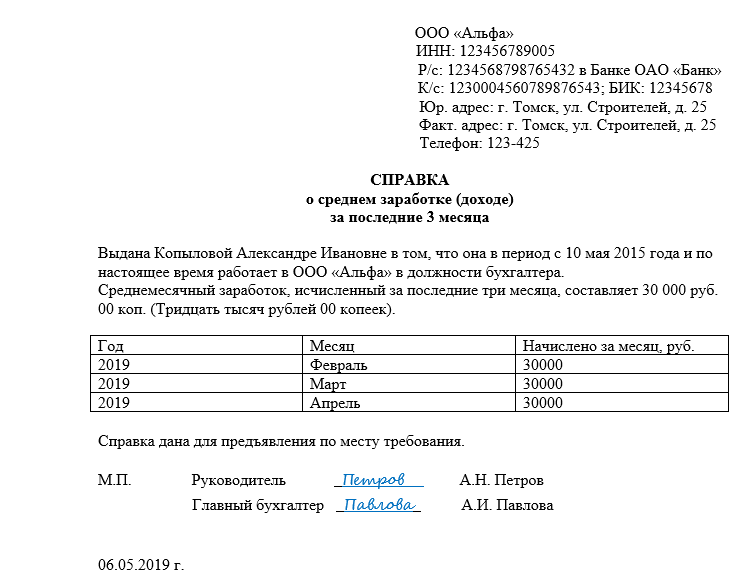

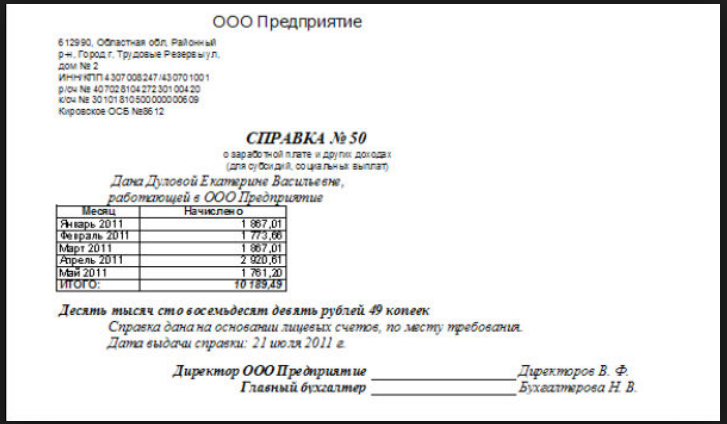

- Справка о зарплате за три месяца на ежемесячное пособие (в соцзащиту)

Справка для расчета пособий входит в пакет обязательных к выдаче при увольнении документов. Однако некоторые работодатели забывают передать эту бумагу уволенному сотруднику, да и работники не всегда понимают, зачем им такая справка. Данная статья призвана дать разъяснения по этим вопросам, а также осветить порядок оформления справки для расчета пособий.

Однако некоторые работодатели забывают передать эту бумагу уволенному сотруднику, да и работники не всегда понимают, зачем им такая справка. Данная статья призвана дать разъяснения по этим вопросам, а также осветить порядок оформления справки для расчета пособий.

Законодательство, регулирующее порядок предоставления справки о заработке

| Скачать форму справки |

Основными актами действующего законодательства по рассматриваемой теме являются:

- Закон «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ (далее — ФЗ № 255), в котором излагается общий порядок получения справки и отдельные моменты, связанные с обязанностью работодателя по расчету пособий в случае невозможности представления справки о доходах от бывшего работодателя.

- Приказ Минтруда России «Об утверждении формы и порядка выдачи справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года…» от 30.

04.2013 № 182н, содержащий форму справки, некоторые указания по ее заполнению и уточнения, касающиеся регламента ее составления и выдачи.

04.2013 № 182н, содержащий форму справки, некоторые указания по ее заполнению и уточнения, касающиеся регламента ее составления и выдачи.

Для справки: остальные законы и подзаконные акты также могут содержать некоторую косвенную информацию, касающуюся исследуемого вопроса. Например, ст. 62 Трудового кодекса РФ содержит общую норму о том, что все документы, связанные с трудовой деятельностью гражданина, работодатель обязан представлять в течение 3 дней с момента подачи соответствующего заявления.

Составление и передача справки о зарплате

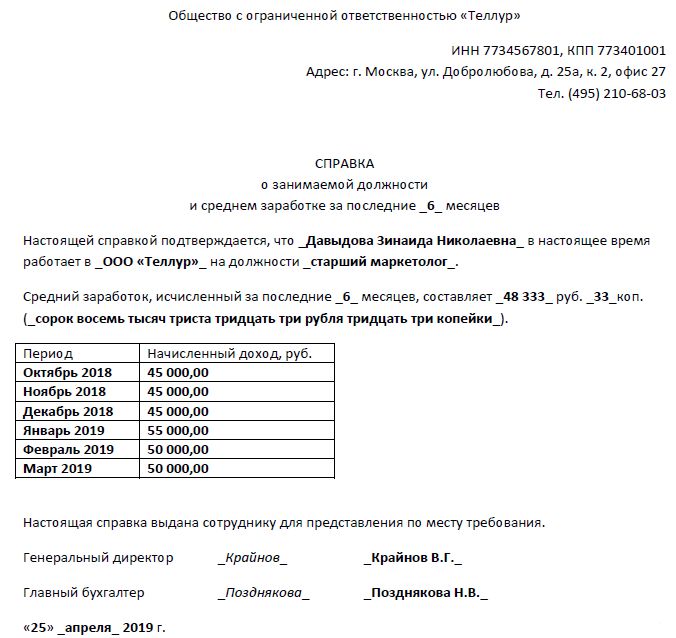

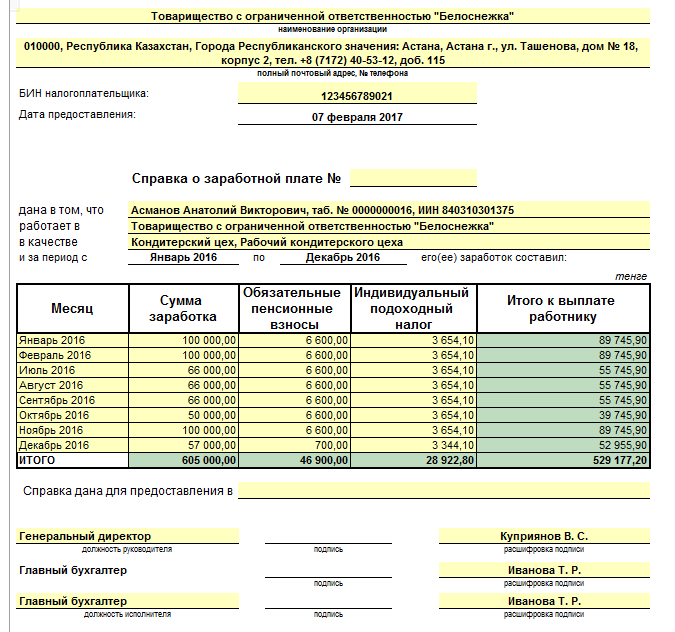

Итак, справка о доходах необходима для расчета пособий по временной нетрудоспособности и так называемых детских пособий (по беременности и родам и по уходу за ребенком). Так как для начисления требуются сведения о среднем заработке за последние 24 месяца, то можно сказать, что изучаемый акт нужен только в том случае, если гражданин последние 2 года до года наступления события работал у другого работодателя.

Согласно п. 3 ст. 4.1 ФЗ № 255, справка о заработке для расчета пособий выдается в следующих случаях:

3 ст. 4.1 ФЗ № 255, справка о заработке для расчета пособий выдается в следующих случаях:

- при увольнении;

- при последующем обращении бывшего работника.

Если работник при увольнении не получил справку, то работодатель обязан по почте уведомить гражданина о необходимости либо прийти за документом, либо письменно разрешить направить его по почте. Во втором случае бывший сотрудник или его представитель по нотариальной доверенности пишет заявление в организацию о выдаче, например,

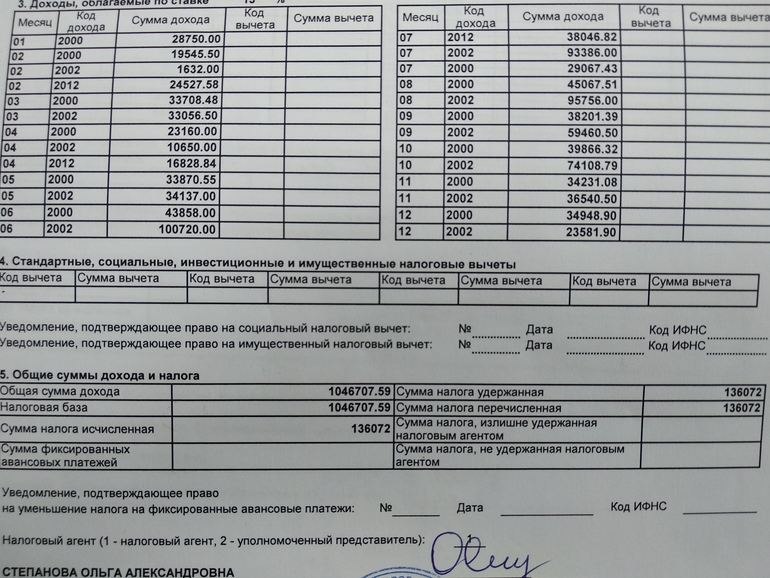

Образец справки о доходах на детское пособие, форма которой установленаприказом № 182н, можно скачать на нашем сайте. Впрочем, заполнение формы не вызывает особых трудностей: оно может осуществляться как от руки (черной или синей пастой), так и с использованием компьютера или пишущей машинки; данные для заполнения берутся в бухгалтерии предприятия (никаких исправлений или зачеркиваний при этом делать нельзя). Заверяется документ подписями руководителя и бухгалтера, а также печатью организации, проставленной в специально отведенном месте.

Заверяется документ подписями руководителя и бухгалтера, а также печатью организации, проставленной в специально отведенном месте.

Иные пути получения данных о выплатах работнику при начислении пособий

Если бывший работодатель ликвидирован или по каким-то причинам отказывается выдать справку, то начислить пособие можно двумя способами:

- С использованием данных только нынешнего работодателя или из расчета, что ежемесячный доход может быть не меньше установленного на тот период МРОТ.

- По заявлению работника работодатель делает запрос в пенсионный фонд о размерах заработной платы сотрудника у прежнего работодателя. Данный запрос осуществляется в соответствии с приказом Минздравсоцразвития РФ «Об утверждении формы заявления застрахованного лица о направлении запроса в территориальный орган Пенсионного фонда Российской Федерации…» от 24.01.2011 № 21н. В указанном нормативном акте содержится форма заявления в пенсионный фонд и раскрывается порядок обращения.

Если пособие было начислено без справки, то работник может представить ее позже.

Справка о зарплате за три месяца на ежемесячное пособие (в соцзащиту)

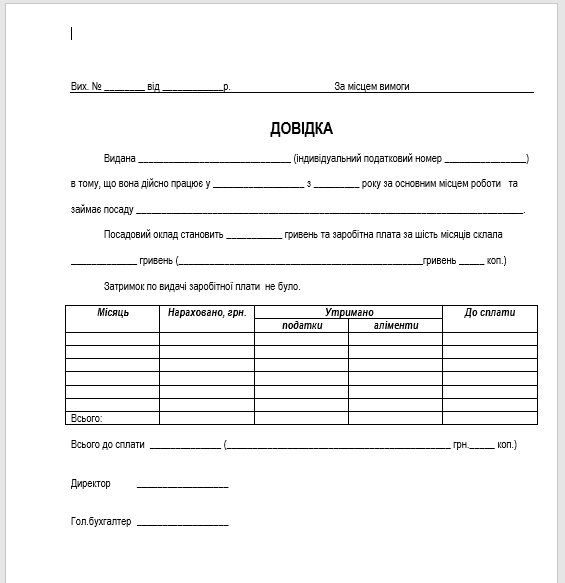

В каждом субъекте РФ малоимущим семьям с детьми предоставляется в соответствии с региональным законодательством пособие на каждого ребенка (размер и порядок его выплаты определяется местными властями). В числе документов, которые необходимо представить в органы соцзащиты, числится также и справка о доходах. Однако в данном случае она может включать в себя информацию лишь за последние 3 месяца.

Бланк указанной бумаги законодателем не установлен, имеется лишь рекомендуемая форма в письме Минтруда России «О направлении формы справки о среднем заработке за последние 3 месяца по последнему месту работы» от 15.08.2016 № 16-5/В-421. Таким образом, теоретически работодатель имеет право выдать подобный документ в произвольной форме.

Итак, справка о доходах для расчета пособий — это документ, который работодатель обязан выдать при прекращении трудовых отношений. Конечно, справка может и не понадобиться, но во избежание возможных сложностей с последующим ее получением в случае необходимости следует соблюсти норму закона. Форма справки установлена законодательно, заполнение осуществляется на основании информации бухгалтерии.

Добавить в избранное В избранное

Поделиться

Предыдущий материал

Следующий материал

Для заявителей

Что делать, если я увольняюсь с работы, потому что в целом обеспокоен вирусом COVID-19?

Лицо, увольняющееся с работы по собственному желанию, как правило, не может получать пособие по безработице. Ваше право на участие в этой ситуации будет зависеть от того, сможете ли вы продемонстрировать, что у вас была веская причина для увольнения, и что причина была в вашем работодателе. Как правило, вы должны приложить разумные усилия, чтобы работать со своим работодателем, чтобы решить любые проблемы, которые заставили вас задуматься об увольнении.

Ваше право на участие в этой ситуации будет зависеть от того, сможете ли вы продемонстрировать, что у вас была веская причина для увольнения, и что причина была в вашем работодателе. Как правило, вы должны приложить разумные усилия, чтобы работать со своим работодателем, чтобы решить любые проблемы, которые заставили вас задуматься об увольнении.

Что делать, если я не могу покинуть свой дом, потому что я должен заботиться о своем ребенке во время пандемии или потому что у меня есть COVID-19?

Человек в любой из этих ситуаций будет безработным не по своей вине и может иметь право на получение пособия по безработице. Тем не менее, чтобы претендовать на UI, им по-прежнему необходимо будет соответствовать всем другим квалификационным требованиям. Например, человек должен быть в состоянии и готов к работе, а также показать, что он ищет работу из дома. Люди могут считаться дееспособными и готовыми к работе, если есть какая-то работа, которую они могут выполнять из дома (например, расшифровка, ввод данных, услуги виртуального помощника).

Это лицо также должно доказать, что уволилось с работы по вине работодателя. Однако есть исключение из требования о том, что причина увольнения связана с работодателем. Это исключение — когда человек увольняется с работы, потому что лицензированный и практикующий врач считает, что он не может выполнять эту работу; или когда их работодатель не в состоянии удовлетворить потребность человека в уходе за членом семьи, у которого было подтверждено слабое здоровье или инвалидность.

Что, если я уйду с работы, потому что школа моего ребенка временно закрыта, и мне придется остаться с ребенком дома?

Если человек увольняется с работы из-за ухода в детский сад, это лицо, как правило, считается уволившимся с работы по причине, не связанной с работодателем, и, следовательно, не имеет права на получение пособия по безработице.

Что делать, если у меня снижена заработная плата (работа неполный рабочий день)? Могу ли я работать и получать пособие?

Да, если ваш заработок за определенную неделю меньше суммы вашего еженедельного пособия (WBA), вы можете иметь право на получение всех или частичных пособий за эту неделю. (Для этой ситуации WBA не включает надбавки на иждивенцев.)

(Для этой ситуации WBA не включает надбавки на иждивенцев.)

Узнайте больше о частичных пособиях и работе неполный рабочий день.

Имею ли я право на безработицу, если в настоящее время я получаю доход, используя дни отпуска, больничные или получая выплаты FMLA?

Деньги, полученные от вашего работодателя за использование ваших дней отпуска (при некоторых обстоятельствах), больничных дней и выплат FMLA, обычно считаются заработной платой. Этот доход повлияет на размер пособий, на которые вы будете иметь право.

Что определяет, могу ли я работать, готов ли я работать и активно ищу работу?

Чтобы считаться трудоспособным, лицо должно быть умственно и физически способным выполнять работу по профессии, где существуют рабочие места.

Чтобы считаться готовым к работе, лицо не может навязывать условия при приеме на работу, если эти условия по существу не оставляют ему разумной перспективы трудоустройства.

Чтобы считаться активным ищущим работу, лицо должно разумно попытаться вернуться на работу. Человек не может отказаться от подходящего предложения о работе, иначе он может потерять право на получение пособий.

Человек не может отказаться от подходящего предложения о работе, иначе он может потерять право на получение пособий.

Как мне найти работу?

Инструмент поиска работы позволяет легко найти следующую работу на IllinoisJobLink.com. Если IDES запрашивает вашу историю поиска работы, вы можете использовать свою историю IllinoisJobLink.com, чтобы подтвердить свои действия по поиску работы.

Обязательно ли использовать IllinoisJobLink.com?

Обычно да. Физические лица должны зарегистрироваться на IllinoisJobLink.com (IJL), чтобы иметь право на получение пособия по безработице. Вам нужно будет зарегистрироваться и загрузить резюме на www.IllinoisJobLink.com. если IDES не сообщит вам, что вы подходите под одно из узких исключений.

Я получаю заработную плату от работодателя, а также у меня есть побочный бизнес, где я являюсь независимым подрядчиком. Я потерял всю свою работу по независимому подрядчику, но я все еще получаю некоторую заработную плату от своего работодателя.

Имею ли я право на льготы?

Имею ли я право на льготы? Тот факт, что вы потеряли свой дополнительный бизнес или работу на неполный рабочий день, не делает вас «безработным», если вы все еще работаете полный рабочий день или зарабатываете больше, чем ваша сумма еженедельного пособия (WBA). Если вы не работаете полный рабочий день, но по-прежнему получаете некоторую заработную плату от своего работодателя, вы можете иметь право на получение пособий, если заработная плата, полученная от вашего работодателя, меньше суммы вашего еженедельного пособия (WBA). Поскольку у вас нет работы в качестве независимого подрядчика, у вас нет доходов, кроме вашей заработной платы с вашим работодателем, чтобы уменьшить льготы, на которые вы можете иметь право.

Какой доход я должен указывать, когда я каждые две недели подтверждаю получение пособий?

Вы должны указать сумму всех доходов до вычета налогов или любых других вычетов. Это называется вашим валовым доходом. За каждую из двух недель, которые вы подтверждаете, вы должны сообщать о валовом доходе, который вы заработали, даже если вы действительно получите деньги позже.

Я человек без документов. Имею ли я право на какое-либо пособие по безработице?

Как правило, лица, которым не разрешено работать в США на законных основаниях, не могут и не готовы работать. Кроме того, заработная плата, полученная лицом, которому не разрешено работать на законных основаниях, не может использоваться для определения размера еженедельного пособия. Таким образом, данное лицо не имеет права на получение пособия по безработице.

У меня есть грин-карта, и меня недавно уволили из-за COVID-19. Имею ли я право на льготы?

Лица с грин-картами, выданными федеральным правительством, как правило, могут и готовы работать. Таким образом, вы можете иметь право на пособие по безработице, если соответствуете всем требованиям.

Я получаю 1099 за работу(я), которую я выполняю как независимый подрядчик. Имею ли я право на обычный UI?

Вы можете иметь право на обычное страхование по безработице, поскольку «работник 1099» не является синонимом «независимый подрядчик», как это определено в Законе о страховании по безработице.

В Иллинойсе каждый безработный или занятый неполный рабочий день должен подать заявление на получение пособия по безработице, даже если ему сказали, что он не охвачен обычной программой штата по безработице, потому что он является независимым подрядчиком, частью « гиг-экономика», или по какой-то другой причине. Возможно, тот, кто сказал им, что они не защищены, был не прав. Даже если работодатель человека не считает работника застрахованным и не платит налоги по безработице с его заработной платы, человек может претендовать на получение обычных пособий по безработице, если IDES решит, что он или она застрахованы в соответствии с законодательством штата Иллинойс. Неуплата работодателем взносов в систему пособий по безработице не повлияет на право заявителя на получение пособий.

Я являюсь независимым подрядчиком, но я лишь частично безработный (т. е. мой доход значительно сократился, но я не полностью без работы). Могу ли я получать пособие по безработице?

Это зависит от. IDES должна определить, подпадает ли ваша работа в качестве независимого подрядчика под действие законодательства штата Иллинойс, размер заработной платы от покрываемой работы, которую вы получали в прошлом, и ваш текущий заработок. Вы будете получать еженедельную сумму пособия, основанную на вашей прошлой покрываемой заработной плате. Если ваш текущий еженедельный доход не превышает сумму вашего еженедельного пособия, не включая пособие на иждивенца, вы можете иметь право на получение пособия за эту неделю. Если ваш доход превышает сумму еженедельного пособия, вы не имеете права на получение пособия за эту неделю.

IDES должна определить, подпадает ли ваша работа в качестве независимого подрядчика под действие законодательства штата Иллинойс, размер заработной платы от покрываемой работы, которую вы получали в прошлом, и ваш текущий заработок. Вы будете получать еженедельную сумму пособия, основанную на вашей прошлой покрываемой заработной плате. Если ваш текущий еженедельный доход не превышает сумму вашего еженедельного пособия, не включая пособие на иждивенца, вы можете иметь право на получение пособия за эту неделю. Если ваш доход превышает сумму еженедельного пособия, вы не имеете права на получение пособия за эту неделю.

Летом 2020 и 2021 года некоторые сотрудники неакадемических школ получили потенциальное право на страхование по безработице. Было ли это потенциальное право продлено на лето 2022 года?

Нет, Генеральная ассамблея не продлила потенциальное право этих работников в 2022 году.

Как подать налоговую декларацию с помощью индивидуального идентификационного номера налогоплательщика (ITIN)? – Get It Back

Обновлено 20 сентября 2022 г.

Щелкните любую из следующих ссылок, чтобы перейти к разделу:

- Что такое ИНН?

- Зачем мне получать ИНН?

- Как подать налоговую декларацию с помощью ITIN?

- Могу ли я получить налоговые льготы с помощью ИНН?

- Как подать заявление на получение ИНН?

- Что делать, если у меня нет иммиграционного статуса, позволяющего мне жить в США?

- Кто такие агенты приема?

- Ресурсы

Налоговая служба (IRS) выдает Индивидуальные идентификационные номера налогоплательщиков (ITIN) лицам, которым необходимо иметь идентификационный номер налогоплательщика США, но которые не имеют номера социального страхования (SSN) и не имеют права на его получение. .

ИНН не имеет:

- Разрешение на получение пособий по социальному обеспечению

- Позволяет получить EITC

- Разрешить заявление ребенка на участие в программе EITC или CTC.

Ребенок должен иметь действительный SSN и разрешение на легальную работу в США, чтобы претендовать на EITC и CTC.)

Ребенок должен иметь действительный SSN и разрешение на легальную работу в США, чтобы претендовать на EITC и CTC.) - Изменить свой иммиграционный статус

- Означает, что вы нелегальный работник

- Дает вам право работать в США. Любой человек, имеющий право на легальную работу в США, должен иметь SSN. Если у вас есть номер ITIN, вы не должны предоставлять его работодателю вместо SSN, так как это будет указывать вашему работодателю и Администрации социального обеспечения на то, что вы не имеете права работать.

ИНН используется вместо SSN в налоговой декларации для идентификации вас, вашего супруга или иждивенца без SSN в налоговой декларации. Например, если вы являетесь иммигрантом в США, который подал заявление на получение легального статуса для работы или проживания в США, вам потребуется ИНН для подачи налоговой декларации в ожидании решения.

Если у вас есть номер ITIN, выданный до 2013 года, срок его действия истек, и вы уже должны были получить уведомление от IRS о его продлении. Если вы не использовали свой номер ITIN в федеральной налоговой декларации США за последние три года (2018–2020), вам необходимо его продлить. Для получения дополнительной информации посетите раздел Продление ITIN.

Если вы не использовали свой номер ITIN в федеральной налоговой декларации США за последние три года (2018–2020), вам необходимо его продлить. Для получения дополнительной информации посетите раздел Продление ITIN.

Некоторые преимущества получения ITIN:

1. Подача налоговой декларации.

Это может служить доказательством «хороших моральных качеств» в иммиграционных делах. Подача налогов может быть полезна в вашем иммиграционном деле, если вы сможете изменить свой статус в будущем.

2. Открытие личного счета в банке.

В некоторых случаях ITIN можно использовать вместо SSN для открытия личного расчетного или сберегательного счета. Банковский счет является безопасным местом для хранения ваших денег и позволяет вам установить финансовую историю.

3. Строительный кредит.

Для подачи заявки на некоторые кредитные карты необходимо иметь открытый банковский счет. Разработав хорошую кредитную историю, вы сможете делать такие вещи, как покупка дома, автомобиля или займа денег, чтобы начать бизнес в будущем.

4. Требование налоговых льгот.

Подача налоговой декларации также означает, что вы можете претендовать на налоговые льготы, на которые вы имеете право. Эти кредиты могут уменьшить сумму налогов, которые вы должны, или могут предоставить вам возврат налога, который может быть направлен на такие вещи, как расходы на воспитание детей или покрытие повседневных расходов. Узнайте больше о конкретных налоговых льготах, доступных, если у вас есть ИНН.

5. Приобретение медицинской страховки.

Когда вы покупаете медицинскую страховку для своих детей, рожденных в США, на торговой площадке Health Insurance Marketplace, вы можете иметь право на получение налоговой скидки на страховые взносы (PTC), которая может помочь снизить ваши расходы на страховку. Чтобы получить PTC, родители с номером ITIN должны подать налоговую декларацию.

6. Защитная идентификация.

Правительства некоторых штатов принимают ITIN в качестве удостоверения личности при подаче заявления на получение удостоверения личности, выданного штатом. Наличие государственного удостоверения личности может расширить ваши возможности для путешествий. В соответствующих штатах вы можете подать заявление на получение водительских прав и использовать свое удостоверение личности для прохождения через TSA в аэропортах.

Наличие государственного удостоверения личности может расширить ваши возможности для путешествий. В соответствующих штатах вы можете подать заявление на получение водительских прав и использовать свое удостоверение личности для прохождения через TSA в аэропортах.

Чтобы подать налоговую декларацию, вы должны ввести свой ITIN в поле для SSN в налоговой форме, заполнить остальную часть декларации и представить налоговую декларацию (вместе с любыми дополнительными формами) в IRS.

Да. Есть некоторые налоговые льготы, на которые вы можете претендовать с ITIN.

Эта налоговая льгота составляет до 3000 долларов США на каждого ребенка младше 17 лет (до 3600 долларов США для детей младше 6 лет). Право на получение CTC зависит от статуса ваших детей. Вы можете претендовать на CTC только в том случае, если ваши дети имеют номера социального страхования. Вы и ваш супруг (если состоите в браке) можете иметь ITIN или SSN.

Американский план спасения на 2021 год временно расширил CTC, в том числе предложил авансовые платежи, которые были выданы в период с июля по декабрь 2021 года. Узнайте больше о расширенном CTC здесь.

Узнайте больше о расширенном CTC здесь.

- Чтобы запросить CTC, вы должны указать свой ITIN и SSN ваших детей в Приложении 8812 «Дополнительный налоговый кредит на детей». Отбор детей на CTC должен быть либо гражданином США, либо иностранцем-резидентом, проживающим в США ( Хотя дети с ИНН, проживающие в Мексике или Канаде, могут быть иждивенцами для целей подачи налоговой декларации, они не могут быть заявлены в CTC. )

- Если срок действия вашего ITIN истек, вы по-прежнему можете претендовать на расширенный CTC 2021 года, если вы соответствуете другим квалификационным требованиям. Обновите свой ИНН с истекшим сроком действия, отправив заполненную форму IRS W-7. Вы должны отправить заявление по почте вместе с налоговой декларацией за 2021 год. Обработка продления ITIN может занять до 11 недель у IRS.

Примечание: Срок действия SSN для детей истекает в конце 2025 года. Если не будет принято законодательство, право на CTC вернется к прежним правилам — кредит будет стоить до 1000 долларов США на ребенка, а также на вас, вашего супруга. , и ваш отвечающий критериям ребенок может иметь SSN или ITIN для подачи заявки на получение CTC по Приложению 8812.

, и ваш отвечающий критериям ребенок может иметь SSN или ITIN для подачи заявки на получение CTC по Приложению 8812.

2. Кредит для других иждивенцев (OCD)

Невозвратный кредит в размере 500 долларов США предоставляется семьям, имеющим родственников, отвечающих требованиям. Сюда входят дети старше 17 лет и дети с номером ITIN , которые в противном случае имеют право на CTC. Кроме того, на этот кредит могут претендовать соответствующие родственники, которые считаются иждивенцами для целей налогообложения (например, родители-иждивенцы). Поскольку этот кредит не подлежит возврату, он может только помочь уменьшить причитающиеся налоги. Если вы имеете право на получение как этого кредита, так и CTC, это будет применяться в первую очередь для снижения вашего налогооблагаемого дохода.

Возможность претендовать на иждивенца также может позволить людям, не состоящим в браке, претендовать на статус подачи документов главой семьи. Заявление «Глава семьи» в качестве вашего статуса подачи (по сравнению с подачей документов в качестве холостого или состоящего в браке отдельно) может уменьшить сумму причитающихся подоходных налогов.

Если вы не получили третий чек на стимулирование, вы все равно можете запросить его в качестве RRC при подаче налоговой декларации за 2021 год в 2022 году. Стоимость третьего чека на стимулирование составляет до 1400 долларов США на каждого правомочного взрослого и каждого иждивенца в семья. Любой член семьи, у которого есть SSN, может претендовать на третью проверку стимула, даже если у налогоплательщика есть ITIN. Например, в домохозяйстве, где оба родителя имеют ИНН, а их дети имеют НСС, дети имеют право на получение стимулирующих выплат, хотя родители этого не делают.

Узнайте, что делать, если вы пропустили первую или вторую проверку стимула.

Кредит на уход за детьми и иждивенцами — это федеральная налоговая льгота, которая может помочь вам оплатить расходы на уход за детьми или взрослыми, необходимые для работы или поиска работы. Американский план спасения на 2021 год временно расширяет кредит за 2021 налоговый год (за который вы подаете налоги в 2022 году), что делает его полностью возмещаемым. Это означает, что кредит может вернуть деньги, даже если вы не должны платить налоги. Это стоит до 4000 долларов США для одного иждивенца или до 8000 долларов США для двух или более иждивенцев. Узнайте больше здесь.

Это означает, что кредит может вернуть деньги, даже если вы не должны платить налоги. Это стоит до 4000 долларов США для одного иждивенца или до 8000 долларов США для двух или более иждивенцев. Узнайте больше здесь.

Этот кредит стоит до 2500 долларов США и может помочь сократить расходы на обучение в колледже. Кредит предоставляется только в течение первых четырех лет обучения студента в высшем учебном заведении. Приемлемые студенты должны получить степень или другое признанное удостоверение.

Сумма этого невозвратного кредита составляет до 2000 долларов на семью. Его можно использовать для сокращения любых расходов на послесреднее образование (например, на профессиональное обучение) и не ограничивается людьми, посещающими колледж.

Примечание: Вы НЕ МОЖЕТЕ претендовать на Налоговый кредит на заработанный доход (EITC) с номером ITIN.

Если вы хотите подать налоговую декларацию, но не можете получить действительный SSN, вы должны заполнить форму IRS W-7 «Заявление на получение индивидуального идентификационного номера налогоплательщика IRS». Форма W-7 должна быть представлена в IRS вместе с заполненной налоговой декларацией и документами, удостоверяющими личность и статус иностранца. Вам потребуются оригиналы документов или заверенные копии из выдавших их агентств. В инструкциях по форме W-7 описывается, какие документы являются приемлемыми.

Форма W-7 должна быть представлена в IRS вместе с заполненной налоговой декларацией и документами, удостоверяющими личность и статус иностранца. Вам потребуются оригиналы документов или заверенные копии из выдавших их агентств. В инструкциях по форме W-7 описывается, какие документы являются приемлемыми.

Родители или опекуны могут заполнить и подписать форму W-7 для иждивенца младше 18 лет, если иждивенец не может этого сделать, и должны поставить отметку в графе родителя или опекуна в области подписи заявления. Иждивенцы в возрасте 18 лет и старше и супруги должны заполнить и подписать свои собственные Формы W-7.

Этот контрольный список можно использовать при подготовке заявления.

Заявление на получение ИНН можно заполнить тремя способами:

- Центры помощи налогоплательщикам: В некоторых центрах помощи налогоплательщикам Налогового управления США есть сотрудники, которые могут помочь вам подготовить формы W-7, определить, какие документы являются приемлемыми, и проверить действительность документов, удостоверяющих личность.

Вы должны назначить встречу.

Вы должны назначить встречу. - Агенты по приемке: Агент по приемке, уполномоченный Налоговым управлением США, может проверить документы, удостоверяющие личность, подтвердить их действительность и отправить заявление в Налоговое управление США. Для иждивенцев, подающих заявку на ITIN, агенты отправляют оригиналы документов (или копии, заверенные исходным агентством, выдавшим номер) в IRS. Некоторые агенты по приему также предлагают бесплатную подготовку налоговой декларации, чтобы помочь вам подать налоговую декларацию.

- Самостоятельная подготовка : Вы можете обратиться непосредственно в IRS. Форма W-7 должна включать оригинал документации или копии этих документов , заверенные выдавшим органом . Фотокопии и нотариально заверенные копии документации не принимаются. Все документы должны быть отправлены по почте вместе с налоговой декларацией в Центр обслуживания IRS в Остине, штат Техас (адрес указан в инструкциях к форме W-7 и отличается от адреса для отправки налоговых деклараций только для обработки).

Связаться с этим офисом можно по телефону (800) 829.-1040.

Связаться с этим офисом можно по телефону (800) 829.-1040.

Примечание: Существует риск того, что Налоговое управление США вернет предоставленную документацию с опозданием или она будет утеряна, поэтому рекомендуется подавать заявление через Центр помощи налогоплательщикам Налогового управления США или с помощью агента по сертификации.

В настоящее время Налоговому управлению США требуется примерно 11 недель для обработки заявки на получение номера ITIN. После утверждения заявки на ITIN Налоговое управление США обработает налоговую декларацию и отправит налогоплательщику или Сертифицированному агенту письмо, содержащее номер(а) ITIN для использования в последующих налоговых декларациях.

Многие люди, которым не разрешено проживать в Соединенных Штатах , обеспокоены тем, что подача налоговых деклараций увеличивает их зависимость от правительства, опасаясь, что это может в конечном итоге привести к депортации. Если у вас уже есть номер ITIN, ваша информация есть у Налогового управления США, если только вы не переехали недавно. Вы не увеличиваете свой риск, обновляя номер ITIN или заполняя налоговую декларацию с помощью номера ITIN.

Вы не увеличиваете свой риск, обновляя номер ITIN или заполняя налоговую декларацию с помощью номера ITIN.

Действующее законодательство обычно запрещает IRS передавать информацию о налоговых декларациях другим агентствам, за несколькими важными исключениями. Например, в некоторых случаях информация о налоговой декларации может быть передана государственным органам, отвечающим за налоговое администрирование, или правоохранительным органам для расследования и судебного преследования неналоговых уголовных преступлений. Защита от раскрытия информации установлена в законе, поэтому она не может быть отменена указом президента или другим административным действием, если Конгресс не изменит закон.

Зная о связанных с этим потенциальных рисках и преимуществах, приступайте к подаче заявления на получение ИНН или налоговой декларации только в том случае, если вы чувствуете себя комфортно. Данная информация не является юридической консультацией. Проконсультируйтесь с иммиграционным адвокатом, если у вас есть какие-либо опасения.

Агенты по приему уполномочены Налоговым управлением США помогать вам в заполнении заявления на получение номера ITIN. Некоторые агенты по приемке не подготавливают налоговые декларации. В этом случае вы должны принести заполненную Форму W-7, заверенную Агентом, на сайт VITA или в коммерческий налоговый орган и отправить ее вместе с налоговой декларацией.

Агенты по приему часто работают в колледжах, финансовых учреждениях, бухгалтерских фирмах, некоммерческих организациях и некоторых клиниках для налогоплательщиков с низким доходом. Коммерческие налоговые агенты, которые являются агентами по приему, часто взимают плату в размере от 50 до 275 долларов за заполнение формы W-7. Плата за подачу заявления непосредственно в IRS не взимается.

Посетите Программу агентов по приему на веб-сайте IRS, чтобы получить список агентов по приему по штатам, который обновляется ежеквартально. Клиники для малоимущих налогоплательщиков (LITC) также могут помочь определить местных агентов по приему.

Примечание для организаций :

Вы можете стать агентом по приемке. Для этого ваша организация должна:

- Подать заявку Форма IRS 13551, Заявление IRS на участие в программе агента по приему IRS (это относится как к новым, так и к новым заявителям)

- Завершить обучение агента по приемке

- Приложите форму сертификации для каждого уполномоченного представителя

- Пройти курс судебно-медицинской экспертизы и представить сертификат об окончании

Для получения дополнительной информации о том, как стать агентом по приему, см. Как стать агентом по приему номеров ITIN IRS.

- Публикация IRS 1915, «Знакомство с вашим индивидуальным идентификационным номером налогоплательщика IRS»

- Информация о ИНН IRS

- Информационный бюллетень по индивидуальному идентификационному номеру налогоплательщика (на английском и испанском языках): этот информационный бюллетень от UnidosUS, Национального иммиграционного юридического центра и CLASP предоставляет иммигрантам, которым необходимо подать заявление на получение индивидуального идентификационного номера налогоплательщика (ITIN), информацию о том, как это сделать.