Справка об уплаченных процентах по ипотеке для налогового вычета

Где получить справку о выплаченных процентах

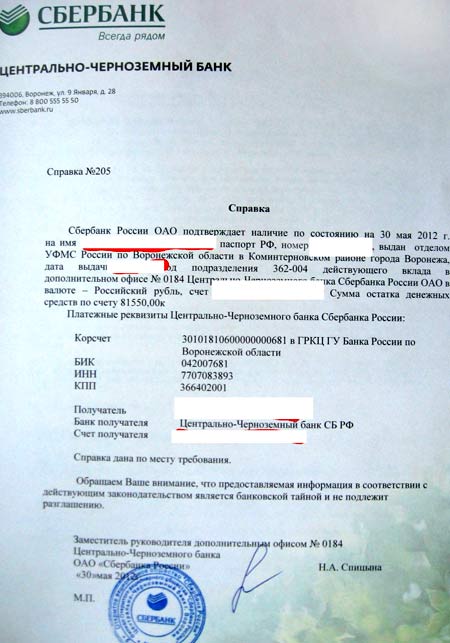

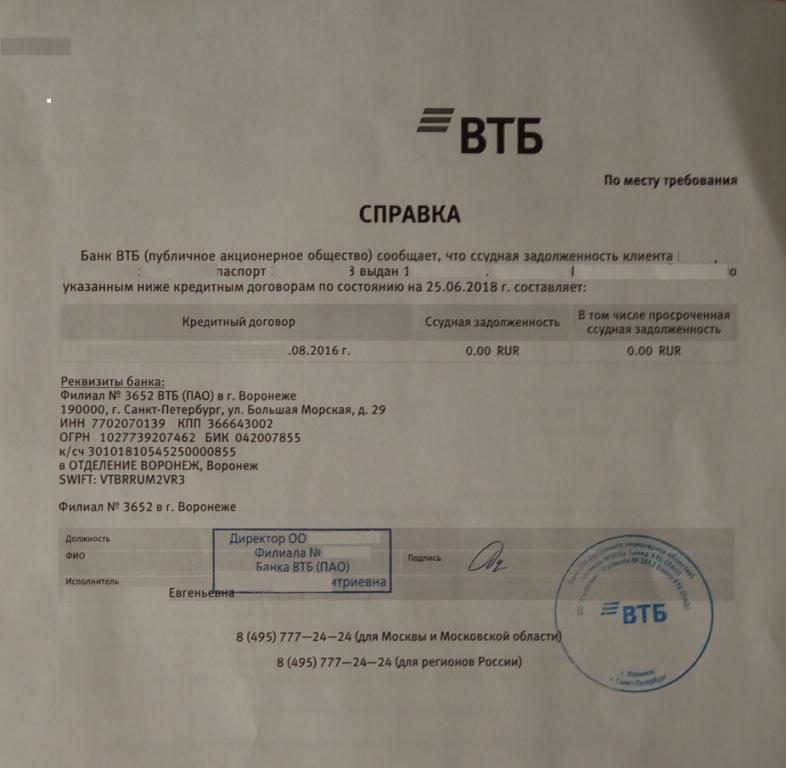

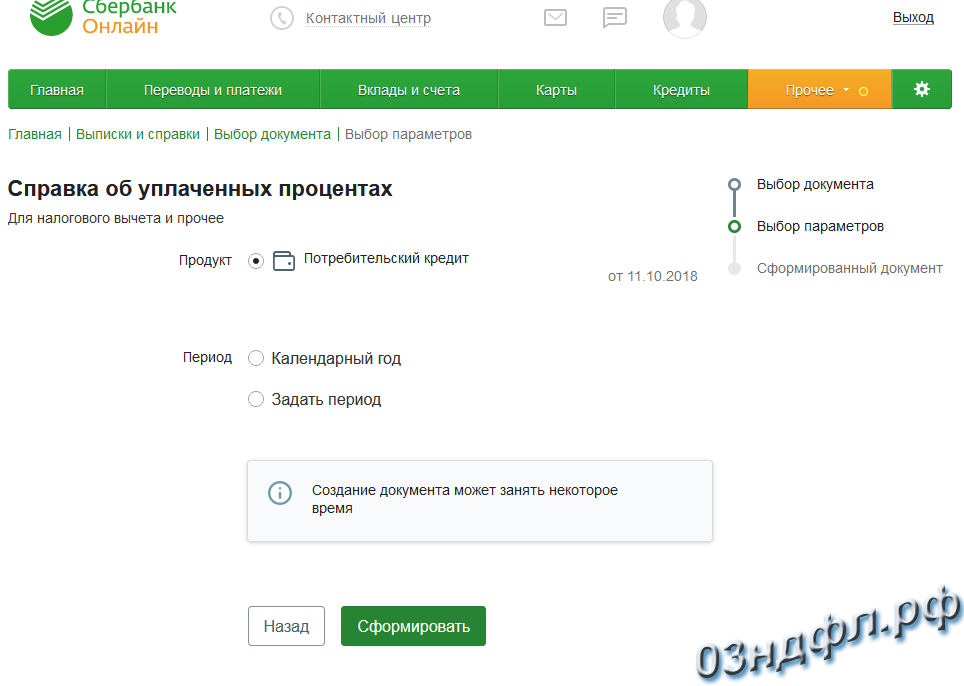

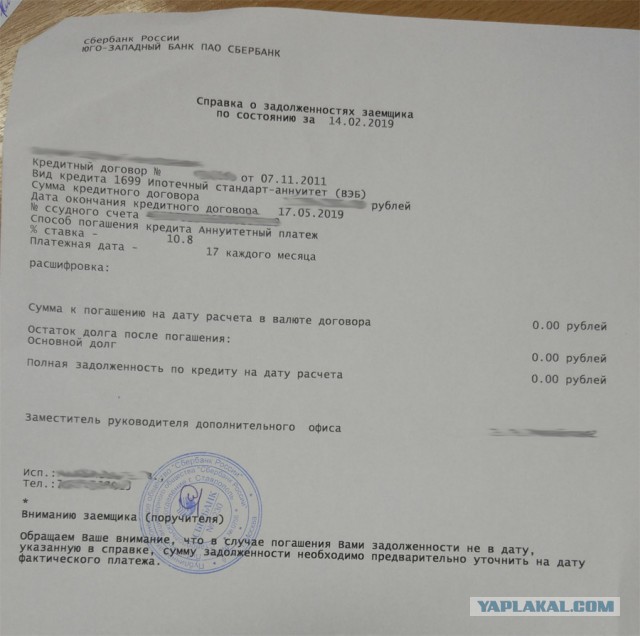

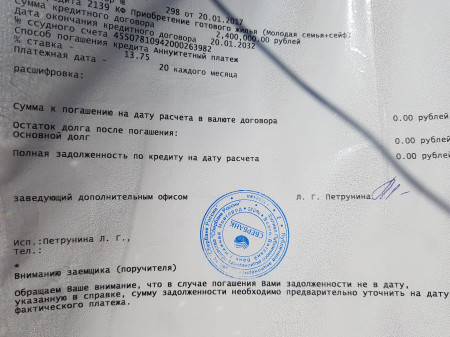

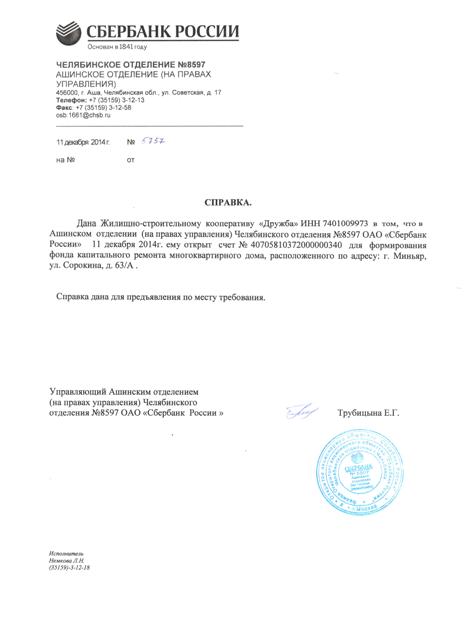

Справка из банка о сумме уплаченных процентов по кредиту за все годы или конкретные периоды оформляется в том же кредитном учреждении, где была оформлена ипотека. Для получения документа с собой требуется взять паспорт и кредитный договор.

Фото: Суммы имущественных вычетов при ипотеке

Специальной формы для справки не существует. Она оформляется на бланке, разработанном по внутренним регламентам каждого из банков, но имеет общие данные:

- персональные данные заемщика;

- данные по кредитному договору;

- таблица с информацией по погашению %.

Налоговая инспекция для оформления имущественной льготы по ипотеке принимает только оригинал с печатью. Копия не подходит. Информацию о сроке изготовления предоставляет сам банк.

Если вы оформляете вычет по ипотеке за 2022 год, то возьмите в банке справку о погашенных процентах. Без нее вам будет отказано в предоставлении льготы. Обращайтесь к нашим экспертам: мы проверим ваши документы, за 2 дня заполним декларацию 3-НДФЛ, предоставим вам в формате pdf и xml или самостоятельно отправим в вашу ИФНС.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Подробнее

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

3 490 ₽

Подробнее

Оптимальный

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

1 690 ₽

Подробнее

Документы для оформления налогового вычета по ипотеке

Налоговый вычет позволяет вернуть часть уплаченных налогов за погашение ипотечного долга. С 2021 года возврат налога можно оформить по следующим видам доходов:

С 2021 года возврат налога можно оформить по следующим видам доходов:

|

№ |

Вид доходов |

|

1. |

Оплата по трудовому договору или договору ГПХ |

|

2. |

Оплата за оказание услуг |

|

3. |

Доход от сдачи в аренду квартиры |

|

4. |

Продажа или получение в дар имущества (кроме ЦБ) |

|

5. |

Некоторые другие доходы |

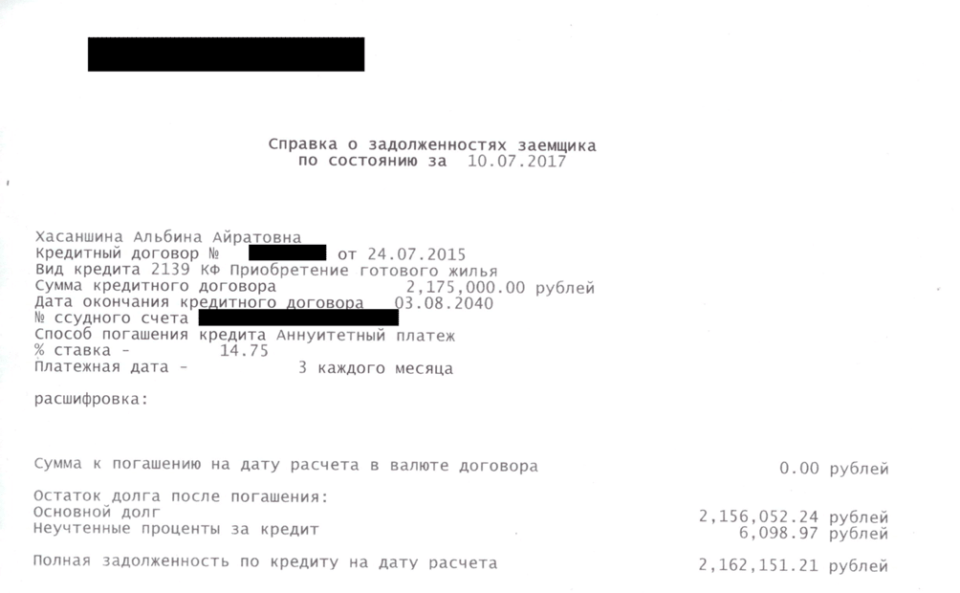

Оформить возврат разрешается только на фактически выплаченные проценты, а не на всю сумму долга. Справка об уплаченных процентах для налогового вычета подтвердит точную сумму потраченных средств, которую получится вернуть.

Справка об уплаченных процентах для налогового вычета подтвердит точную сумму потраченных средств, которую получится вернуть.

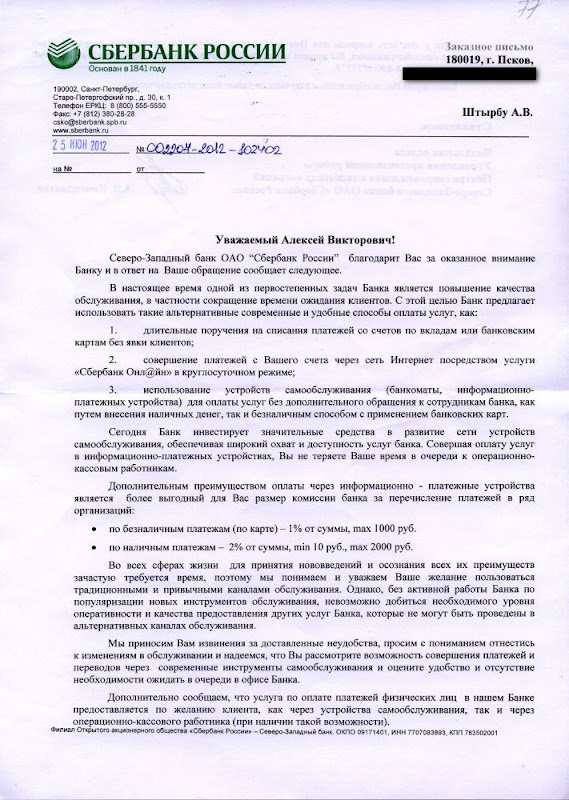

Фото: Документы для предоставления в ИФНС

Помимо документального подтверждения выплат необходимо предоставить в налоговую инспекцию:

- Декларацию 3-НДФЛ;

- Заявление на возврат налога. С 2020 года входит в форму декларации;

- 2-НДФЛ о доходах от работодателя. Ее выдает бухгалтерия по месту работы;

- Договор о приобретении недвижимости;

- Свидетельство о государственной регистрации права собственности, если жилье куплено до 15 июля 2016 года, выписка из ЕГРН в случае покупки жилья с 15 июля 2016 года, включая указанный день, или акт приема-передачи квартиры при покупке по ДДУ;

- Ипотечный договор;

-

График погашения ипотеки и уплаты % по ипотечному договору.

Обычно является приложением к кредитному договору;

Обычно является приложением к кредитному договору; - Документы, подтверждающие оплату: кассовые чеки, квитанции, платежные поручения, банковские выписки и прочее;

Важно! Справка из банка об уплаченных процентах ипотеки оформляется ежегодно по требованию заемщика. Заявление на возврат НДФЛ по уплате кредитных % разрешается подавать каждый год.

Образец заявления

Перечень необходимых документов для оформления налогового вычета при покупке жилья

Скачать

Частые вопросы

Оформил целевой кредит на работе. Нужна ли справка об уплате процентов?

+

Да, чтобы получить имущественный вычет, в налоговую инспекцию необходимо предоставить справку о фактически уплаченных %. Возьмите ее в бухгалтерии своей организации.

Возьмите ее в бухгалтерии своей организации.

Отправляю декларацию через ЛК налогоплательщика. Подойдет ли скан справки?

+

Да, все документы через Личный кабинет на сайте Федеральной налоговой службы отправляются в виде сканов. Если налоговому инспектору понадобится оригинал, его необходимо будет предоставить по требованию.

Могу ли я вернуть НДФЛ за проценты, которые планирую уплатить по ипотеке?

+

Нет, имущественный вычет по ипотеке предоставляется только на уже фактически выплаченные %.

Нужна ли справка о погашенных % для налогового вычета по потребительскому кредиту?

+

При покупке жилой недвижимости с помощью потребительского кредита имущественная льгота предоставляется только на саму покупку.

Заключение эксперта

Узнать сумму уплаченных процентов по ипотеке возможно в банковском приложении или в офисе банка. При этом основанием для расчета имущественной льготы является справка из банка. Именно этот документ подтверждает платежи и их фактический размер, поэтому обязателен при подаче заявления на возврат. Подавать документы по ипотечным расходам разрешается каждый год.

Публикуем только проверенную информацию

Автор статьи

Наталья Юренко Специалист по налогообложению

Стаж 3 года

Консультаций 2210

Cтатей 24

Осуществляет формирование пакета документов и отправку деклараций 3-НДФЛ для физлиц, ведет диалог с налоговой инспекцией по компенсации денежных средств, заявленных в декларации, оказывает устные и письменные консультации по НДФЛ

Возврат НДФЛ Вычет при покупке Имущественный вычет Ипотека Документы Кредит Квартира Покупка квартиры

ипотека без подтверждения дохода и занятости

Кредитный брокер Роял Финанс > Банки > Кредитные программы Сбербанка > Ипотека без подтверждения дохода в Сбербанке

Ипотека без подтверждения дохода в «Сбербанке» — это особый вид ипотечного кредитования, который допускает выдачу средств лицу, не предоставившему справку по форме 2-НДФЛ. Подобная практика внедрена уже достаточно давно, что обусловлено большим количеством людей, нетрудоустроенных официально. Наша компания «Роял Финанс» готова оказать эффективную консультативную помощь в оформлении ипотеки без подтверждения занятости в «Сбербанке».

Подобная практика внедрена уже достаточно давно, что обусловлено большим количеством людей, нетрудоустроенных официально. Наша компания «Роял Финанс» готова оказать эффективную консультативную помощь в оформлении ипотеки без подтверждения занятости в «Сбербанке».

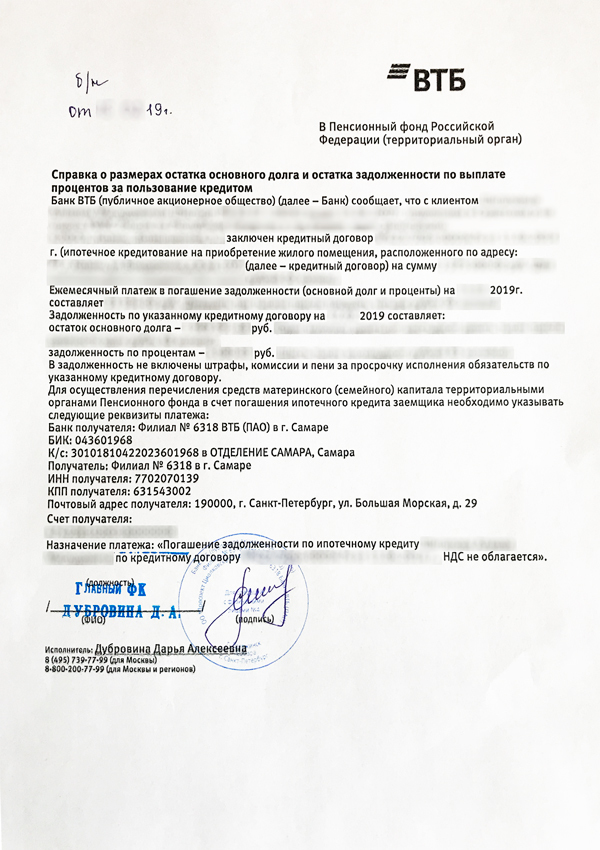

Условия выдачи ипотеки в «Сбербанке» без подтверждения дохода

Безусловно, предоставление ипотечного кредита без справки о доходах является достаточно рискованной мерой для банков, что сказывается на условиях программы: повышается процентная ставка, существенно сокращаются сроки кредитования, увеличивается требуемая сумма первого взноса.

Окончательное решение банковской организации принимается с учетом семейного положения заемщика, количества иждивенцев и наличия движимого/недвижимого имущества. Стоит отметить, что несмотря на отсутствие необходимости в предоставлении справки 2-НДФЛ заемщику все равно необходимо доказать факт платежеспособности. Чаще всего требуется справка о зарплате (заверенная бухгалтером и директором), форма которой устанавливается кредитной организацией.

Важно понимать, что процедура выдачи ипотечного кредита в «Сбербанке» имеет множество нюансов и тонкостей, которые следует учитывать при подаче заявки в отсутствие возможности подтверждения дохода.

Помощь в получении ипотеки без 2-НДФЛ от «Роял Финанс»

Ипотечный брокер «Роял Финанс» оказывает помощь в получении ипотеки «Сбербанка» без подтверждения дохода в Москве в 2022 году. Наша компания работает уже более десяти лет и предлагает выгодные условия сотрудничества:

- Учет индивидуальных особенностей. Весь процесс оказания информационной поддержки — с момента обращения до получения ответа от банковской организации — курируется персональным консультантом.

- Оплата услуг по факту. Плата за услуги брокера осуществляется только при условии достижения положительного результата.

- Защита интересов клиента. В случае получения отказа в одном финансовом учреждении мы подберем альтернативный вариант.

Профессионалы «Роял Финанс» предоставляют подробную информацию не только на этапе оформления ипотеки, но и консультируют насчет последующих обязательств заемщика.

Звоните по номеру, указанному на сайте, или оставляйте онлайн-заявку в форме обратной связи, и мы ответим на все имеющиеся вопросы.

- Помощь в получении ипотеки в Сбербанке

- Сбербанк отказал в ипотеке — что делать дальше?

- Ипотека для самозанятых в Сбербанке

- Ипотека в Сбербанке для иностранных граждан

- Ипотека в декрете в Сбербанке

- Помощь в получении кредита в Сбербанке

- Вероятность одобрения ипотеки

- Снижение процентной ставки

- Рефинансирование ипотеки в Сбербанке

- Заявка на ипотеку в Сбербанке

- Как узнать дадут ли ипотеку в Cбербанке и сколько?

- Как взять ипотечные каникулы в Сбербанке?

- Досрочное погашение ипотеки в Сбербанке

- Сбербанк: ипотека с детьми

- Ипотека с ребенком-инвалидом

- Расчет ипотеки: калькулятор Сбербанка

- Сбербанк: кредитный калькулятор

Получить кредит

Что такое сертификат ипотечного кредита?

Покупка вашего первого дома сопряжена с расходами и, возможно, стрессом, но есть по крайней мере один потенциальный положительный момент. Если ваш доход находится в пределах допустимых пределов, вы можете иметь право на получение сертификата об ипотечном кредите, также называемого сертификатом о процентном кредите по ипотеке или MCC.

Если ваш доход находится в пределах допустимых пределов, вы можете иметь право на получение сертификата об ипотечном кредите, также называемого сертификатом о процентном кредите по ипотеке или MCC.

Что такое свидетельство об ипотечном кредите? Это может сэкономить вам деньги при подаче налоговой декларации и упростить ежемесячную выплату ипотеки. Узнайте больше об этом ипотечном свидетельстве, о том, кто имеет на него право, как подать заявку, как получить налоговый кредит и что произойдет, если вы рефинансируете его.

Что такое ипотечный кредитный сертификат?

Сертификат об ипотечном кредите позволяет домовладельцам, отвечающим требованиям, требовать возмещения части процентов, выплачиваемых по их ипотеке каждый год, до 2000 долларов США. Государственное или местное агентство по финансированию жилищного строительства управляет программой MCC (они есть не во всех штатах).

MCC не является налоговым вычетом. Вместо этого он предлагает домовладельцам налоговый кредит в соотношении доллар за доллар, применяемый к их федеральному подоходному налогу. Каждый штат устанавливает ограничение на процент от общей суммы процентов по ипотеке, который может быть направлен на кредит в размере 2000 долларов: во Флориде, например, кредит ограничен 30 процентами выплачиваемых процентов.

Каждый штат устанавливает ограничение на процент от общей суммы процентов по ипотеке, который может быть направлен на кредит в размере 2000 долларов: во Флориде, например, кредит ограничен 30 процентами выплачиваемых процентов.

Сертификаты ипотечного кредита выдаются непосредственно правомочным покупателям их кредитором. Они ориентированы на налогоплательщиков с низким и средним доходом, с валовым доходом от 60 000 до 90 000 долларов на семью, хотя точные цифры варьируются в зависимости от штата. В МакКинни, штат Техас, например, предел составляет 70 400 долларов США для семьи из одного или двух человек и 80 960 долларов США для домов с тремя или более жильцами.

Как ипотечные кредитные сертификаты помогают покупателям жилья?

Сертификат об ипотечном кредите призван сделать владение домом более доступной реальностью для домохозяйств с низкими доходами. Это позволяет им получить невозмещаемый федеральный налоговый кредит, равный определенному проценту процентов, выплачиваемых по их кредиту ежегодно — общий диапазон обычно составляет от 10 до 50 процентов. Эти налоговые льготы могут быть получены в то время, когда заемщики подают свои налоговые декларации, или они могут изменить свои формы удержания налога W-4, чтобы снизить сумму федерального подоходного налога, удерживаемого из их зарплаты, чтобы они могли ежемесячно требовать льготы.

Эти налоговые льготы могут быть получены в то время, когда заемщики подают свои налоговые декларации, или они могут изменить свои формы удержания налога W-4, чтобы снизить сумму федерального подоходного налога, удерживаемого из их зарплаты, чтобы они могли ежемесячно требовать льготы.

Сертификат об ипотечном кредите снижает федеральный подоходный налог правомочного заемщика и создает дополнительный доход для заемщика. MCC могут помочь ипотечным заемщикам, которые в противном случае не могли бы претендовать на получение кредита, уменьшив их чистый ежемесячный платеж по ипотеке или эффективно увеличив их доход (кредитор может рассматривать MCC как доход).

Пример сертификата ипотечного кредита

Предположим, у заемщика во Флориде есть кредит на сумму 125 000 долларов США с фиксированной процентной ставкой 5 процентов. В первый год они будут платить около 6250 долларов в виде процентов, а с сертификатом ипотечного кредита могут потребовать кредит до 1875 долларов во время налогообложения:

Ипотечный калькулятор 6 250 долл. США x 30% = 1 875 долл. США

США x 30% = 1 875 долл. США

| Ипотека | 125 000 долларов США |

|---|---|

| Процентная ставка | 5,0% |

| Годовые проценты по ипотеке | 6 250 долларов США |

| Процент МСС | 30% |

| Кредит МСС | 1875 долларов США |

Имейте в виду, что эта формула выглядит немного по-разному в разных местах. В Мичигане, например, лимит сертификата ипотечного кредита составляет 20%, а в Вирджинии — 10%.

Dollar CoinАнализ банковского курса

После получения MCC любые оставшиеся процентные расходы (4375 долларов США в приведенном выше примере) могут быть вычтены из вашего налогооблагаемого дохода, если вы перечислите вычеты по пунктам в своей налоговой декларации.

Есть ли риски для ЦУПа?

Экономию на ежегодном налоговом счете стоит отпраздновать, но получение сертификата ипотечного кредита может иметь один потенциальный недостаток. В редких случаях вам, возможно, придется вернуть деньги, которые вы сэкономили на кредите.

В редких случаях вам, возможно, придется вернуть деньги, которые вы сэкономили на кредите.

«Если вы продаете свой дом в течение первых девяти лет, вам, возможно, при определенных обстоятельствах придется заплатить так называемый налог на возврат федеральному правительству, чтобы покрыть часть получаемой вами выгоды», — говорит Розмари Сабатино, старший специалист по политике в области домовладения. в Национальном совете государственных жилищных агентств.

«В частности, налог применяется, если вы продаете дом в течение девяти лет, если ваш доход за это время значительно увеличился и если вы получаете прибыль от продажи», — добавляет Сабатино. «Сколько налогов вы платите, зависит от того, сколько лет вы владели домом до продажи».

Однако, в зависимости от того, где вы живете, вы можете избежать налога на возврат. Например, Управление жилищного строительства штата Мичиган предлагает программу, которая полностью возмещает расходы всем, кто подпадает под ее действие.

Вы должны соответствовать всем трем требованиям (рост дохода, продажа дома и получение прибыли), чтобы быть возвращенным. С другой стороны, существует еще один риск: сумма кредита может оказаться не слишком большой, если ваш доход снизится до такого уровня. низкий уровень, что вы не должны налоги в IRS.

«Важно отметить, что заемщики могут претендовать на выгоду от MCC только в том случае, если у них есть федеральные налоговые обязательства», — говорит Сабатино. «Если заемщик испытывает потерю дохода и не имеет или имеет небольшие обязательства по федеральным налогам, то он не получает никакой выгоды от MCC в этом году. Это следует иметь в виду, если вы ожидаете, что ваш доход будет меняться с годами».

Кто имеет право на получение сертификата ипотечного кредита?

Чтобы претендовать на MCC, вы должны соответствовать определенным критериям заемщика:

- Не выходить за пределы доходов и продажной цены, установленные вашим штатом.

- Быть покупателем жилья впервые, определяемым как лицо, не имевшее доли участия в основном жилище в течение трех лет (это требование отменяется, если вы являетесь действующим военнослужащим или ветераном или совершаете покупки в определенных районах, определенных США.

Департамент жилищного строительства и городского развития).

Департамент жилищного строительства и городского развития). - Использовать дом в качестве основного/основного места жительства.

- Участвуйте в консультациях по вопросам приобретения жилья/обучении покупателей жилья, если это требуется программой MCC вашего штата.

- Используйте MCC с кредитом на покупку с фиксированной процентной ставкой; кредиты рефинансирования, как правило, не имеют права (подробнее об этом позже).

- Оплатите сборы, взимаемые вашим агентством по финансированию жилья и/или кредитором, если применимо (иногда они могут быть включены в саму ипотеку).

Как получить свидетельство об ипотечном кредите

У вас может возникнуть вопрос: как узнать, есть ли у меня свидетельство об ипотечном кредите, на которое я имею право? Право на получение сертификата об ипотечном кредите зависит от нескольких ключевых факторов:

- Где вы живете

- Сколько вы зарабатываете

- Стоимость имущества

- Размер вашей семьи

Эти цифры могут сильно различаться от штата к штату и от округа к округу.

Например, если вы зарабатываете менее 78 700 долларов и покупаете дом менее чем за 317 647 долларов в округе Майами-Дейд во Флориде, вы можете претендовать на получение сертификата ипотечного кредита. Отправляйтесь в Мичиган, и вы можете претендовать на MCC, если недвижимость стоит менее 224 500 долларов, а ваш доход составляет от 71 600 до 144 060 долларов.

Чтобы определить, имеете ли вы право на получение сертификата об ипотечном кредите, посетите веб-сайт вашего государственного управления жилищного финансирования, чтобы узнать о конкретных требованиях. Вы также захотите просмотреть список кредиторов, которым разрешено выдавать сертификаты ипотечного кредита.

Как подать заявление на получение сертификата об ипотечном кредите

Процесс подачи заявления MCC зависит от штата.

«Как правило, покупатель жилья подает заявку на получение сертификата ипотечного кредита через своего кредитора», — говорит Сабатино. «Часто кредитор знакомит заемщиков с программой MCC и ее потенциальными преимуществами. Если покупатель жилья также подает заявку на получение ипотечного кредита по программе агентства по финансированию жилья, MCC и заявки на получение кредита обычно подаются одновременно».

Если покупатель жилья также подает заявку на получение ипотечного кредита по программе агентства по финансированию жилья, MCC и заявки на получение кредита обычно подаются одновременно».

Для получения дополнительной информации о том, как подать заявку на получение сертификата об ипотечном кредитовании, обратитесь в агентство жилищного финансирования (HFA) вашего штата — их удобный список здесь.

Необходимо помнить о расходах

Как и все остальное при покупке дома, получение сертификата ипотечного кредита будет стоить вам денег. Ценник варьируется в зависимости от вашего местоположения и кредитора. В Мичигане, например, MCC обойдется вам в 400 долларов, а кредитор может добавить еще 100 долларов за административный сбор. В Техасе за выдачу MCC взимается плата в размере 500 долларов США и плата за проверку соответствия требованиям в размере 200 долларов США.

Хотя эти дополнительные сборы могут разочаровать, помните, что вы можете использовать ипотечный кредитный сертификат в течение 30 лет, поэтому ежегодная экономия может значительно превысить единовременные затраты. Некоторые муниципалитеты или кредиторы позволяют вам включить сборы в вашу ипотеку.

Некоторые муниципалитеты или кредиторы позволяют вам включить сборы в вашу ипотеку.

Что произойдет, если вы рефинансируете?

Если вы решите рефинансировать свою ипотеку, есть вероятность, что вы можете столкнуться с некоторыми проблемами при продолжении использования вашего ипотечного кредитного сертификата. В большинстве случаев, по словам Сабатино, домовладельцы могут перевыпустить свои сертификаты, если рефинансированный кредит имеет более низкий основной баланс, чем первоначальный кредит, но это может варьироваться в зависимости от того, где вы живете. В Вирджинии, например, при рефинансировании сертификат не перевыпускается.

Как запросить сертификат об ипотечном кредите

Чтобы получить налоговый кредит MCC, вы должны будете использовать форму IRS 8396 при подаче федеральных налогов, чтобы задокументировать данные MCC и рассчитать свои сбережения за календарный год. Целесообразно проконсультироваться со специалистом по налогам, чтобы убедиться, что вы максимально используете преимущества сертификата ипотечного кредита.

Итоговый отчет по сертификатам об ипотечном кредите

Сертификат об ипотечном кредите может быть ценным инструментом для правомочных покупателей жилья — ресурсом, который может обеспечить существенный налоговый вычет, даже если вы требуете стандартного вычета вместо перечисления ваших налогов.

Тесно сотрудничайте со своим кредитором и доверенным специалистом по налогам, чтобы убедиться, что вы правильно используете это преимущество и максимально увеличиваете свои налоговые вычеты.

Сертификаты ипотечного кредита

К

Юлия Каган

Полная биография

Джулия Каган — финансовый/потребительский журналист и бывший старший редактор отдела личных финансов Investopedia.

Узнайте о нашем редакционная политика

Обновлено 02 апреля 2022 г.

Рассмотрено

Эбони Ховард

Рассмотрено Эбони Ховард

Полная биография

Эбони Ховард — сертифицированный бухгалтер и налоговый эксперт QuickBooks ProAdvisor. Она работает в области бухгалтерского учета, аудита и налогообложения более 13 лет, работая с частными лицами и различными компаниями в сфере здравоохранения, банковского дела и бухгалтерского учета.

Она работает в области бухгалтерского учета, аудита и налогообложения более 13 лет, работая с частными лицами и различными компаниями в сфере здравоохранения, банковского дела и бухгалтерского учета.

Узнайте о нашем Совет финансового контроля

Факт проверен

Ярилет Перес

Факт проверен Ярилет Перес

Полная биография

Ярилет Перес — опытный мультимедийный журналист и специалист по проверке фактов со степенью магистра журналистики. Она работала в нескольких городах, освещая последние новости, политику, образование и многое другое. Она специализируется в личных финансах и инвестициях, а также в сфере недвижимости.

Узнайте о нашем редакционная политика

Что такое сертификаты ипотечного кредита?

В Северной Америке сертификат об ипотечном кредите, также называемый MCC, представляет собой документ, предоставляемый ипотечным кредитором заемщику, который напрямую конвертирует часть процентов по ипотеке, уплаченных заемщиком, в невозмещаемый налоговый кредит. Покупатели жилья, чей собственный доход находится в группе с самым низким доходом, могут использовать программу ипотечных кредитных сертификатов (MCC), чтобы помочь им приобрести дом. Ипотечные кредитные сертификаты могут быть выданы либо кредитными брокерами, либо самими кредиторами, однако они не являются кредитным продуктом.

Покупатели жилья, чей собственный доход находится в группе с самым низким доходом, могут использовать программу ипотечных кредитных сертификатов (MCC), чтобы помочь им приобрести дом. Ипотечные кредитные сертификаты могут быть выданы либо кредитными брокерами, либо самими кредиторами, однако они не являются кредитным продуктом.

Как работают сертификаты ипотечного кредита

Сертификаты ипотечного кредита предназначены для того, чтобы помочь покупателям жилья, впервые покупающим жилье, претендовать на получение ипотечного кредита за счет сокращения их налоговых обязательств ниже суммы, которую им в противном случае пришлось бы платить. Термин «сертификат ипотечного кредита» иногда также используется для обозначения налогового кредита, который он позволяет получить правомочным заемщикам. Заемщики могут получить налоговый кредит в соотношении доллар к доллару на часть процентов по ипотеке, которые они выплачивают каждый год.

Основные выводы

- Квалифицированные заемщики с ограниченным доходом могут использовать сертификат ипотечного кредита, чтобы сделать покупку дома более доступной.

- Заемщики должны соответствовать определенным требованиям, в том числе пределам дохода, чтобы претендовать на сертификат об ипотечном кредите.

- Программы ипотечных кредитных сертификатов (MCC) могут различаться в зависимости от штата, и MCC чаще всего выгодны для тех, кто впервые покупает жилье, хотя другие покупатели не должны исключать их право на участие.

Заемщики могут получить максимальный налоговый кредит в размере 2000 долларов в год. Точная сумма налогового кредита, который получит заемщик, рассчитывается по формуле, которая учитывает сумму ипотечного кредита, процентную ставку по ипотечному кредиту и процент сертификата ипотечного кредита. Процентная ставка по кредиту зависит от суммы первоначального ипотечного кредита.

Особые указания

С процедурной точки зрения заемщики обращаются за сертификатами об ипотечном кредите к кредитору-инициатору после подписания договора купли-продажи, но до момента закрытия. Сторона, управляющая программой ипотечных сертификатов, взимает за эту услугу невозмещаемую плату. Предоставленное разрешение штата или местного самоуправления может быть действительным на срок до 120 дней и обычно может быть передано другому объекту недвижимости, если текущий кредит не закрыт. Программа сертификатов ипотечного кредита имеет критерии дохода и покупной цены, которым должны соответствовать покупатели жилья.

Предоставленное разрешение штата или местного самоуправления может быть действительным на срок до 120 дней и обычно может быть передано другому объекту недвижимости, если текущий кредит не закрыт. Программа сертификатов ипотечного кредита имеет критерии дохода и покупной цены, которым должны соответствовать покупатели жилья.

Заемщики, которые не покупают жилье впервые, могут по-прежнему иметь право на получение сертификата ипотечного кредита, если они приобретают недвижимость в районе, признанном экономически неблагополучным.

Снижая федеральные налоговые обязательства покупателя, сертификат об ипотечном кредите и предоставляемые им налоговые льготы могут, по сути, помочь субсидировать или компенсировать часть ежемесячного платежа по ипотеке. Это снижение налоговых обязательств может даже помочь заемщикам претендовать на получение кредита во время первоначального процесса одобрения.

Получив сертификат об ипотечном кредите, заемщик может продолжать использовать его для получения налогового кредита каждый год до тех пор, пока он продолжает выплачивать проценты по кредиту, оставаясь в доме и занимая его в качестве основного места жительства. Если заемщик рефинансирует кредит, свидетельство об ипотечном кредите обычно может быть переоформлено в большинстве случаев.

Если заемщик рефинансирует кредит, свидетельство об ипотечном кредите обычно может быть переоформлено в большинстве случаев.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Федеральная корпорация по страхованию депозитов (FDIC). «Сертификат об ипотечном налоговом кредите (MCC)».

Федеральная корпорация по страхованию депозитов. «Свидетельство об ипотечном налоговом кредите (MCC)», стр. 3.

Федеральная корпорация по страхованию депозитов. «Свидетельство об ипотечном налоговом кредите (MCC)», стр. 1, 3.