какую ответственность несет поручитель за кредит, можно ли отказаться от поручительства

Я была поручителем по ипотечному кредиту сватьи. Она взяла ипотеку для покупки дома своей дочери и ее мужу, который приходится мне братом. Через год заемщица умерла, а ее дочь и зять продолжили платить ипотеку.

Дочь вступила в наследство, но еще через полгода умер ее муж — мой брат. Теперь при оформлении кредитного договора на дочь умершей в банке мне предложили повторно подписать кредитный договор как созаемщику.

Нужно ли мне это делать, если теперь у меня нет никаких родственных связей с вдовой моего брата? Какие риски я несу, если подпишу этот договор? Я пенсионерка. Если вдова брата не сможет платить по кредиту, какое бремя ляжет на меня?

Или вдове брата следует найти другого поручителя, хотя это, конечно, сложно? Ипотечный кредит гасить еще 12 лет. Что мне делать в этой ситуации?

Елена Ефимова

юрист

Профиль автора

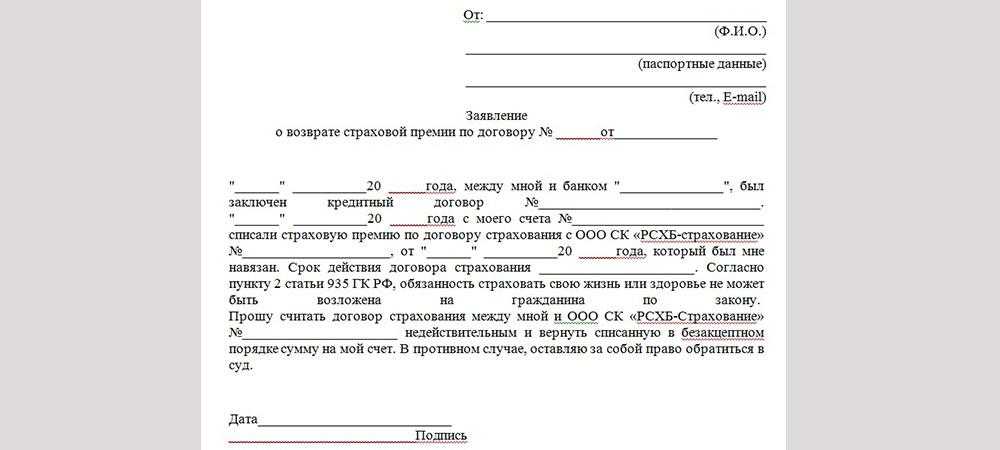

Первым делом рекомендую проверить наличие договоров страхования жизни и здоровья заемщиков — сватьи и вашего брата, а также уточнить ваш текущий статус. Если страховка есть, страховая компания должна погасить ипотеку, и больше ничего делать не надо.

Если страховка есть, страховая компания должна погасить ипотеку, и больше ничего делать не надо.

Но если страховки нет, вы должны понимать, что поручительство не прекращается после смерти заемщика. Возможно, вы до сих пор числитесь поручителем по ипотечному кредиту, несмотря на то что обязательство его выплачивать перешло по наследству.

Судя по всему, сейчас наследница и банк хотят не просто переоформить ипотеку на тех же условиях, а сделать рефинансирование — расторгнуть старый договор и заключить новый с другими условиями. В этом случае поручительство прекратится.

Именно поэтому вам предлагают стать созаемщиком. Это выгодно банку и, скорее всего, наследнице. А вот у вас выгод не будет совсем, зато обязательств станет больше. Расскажу про риски в вашей ситуации.

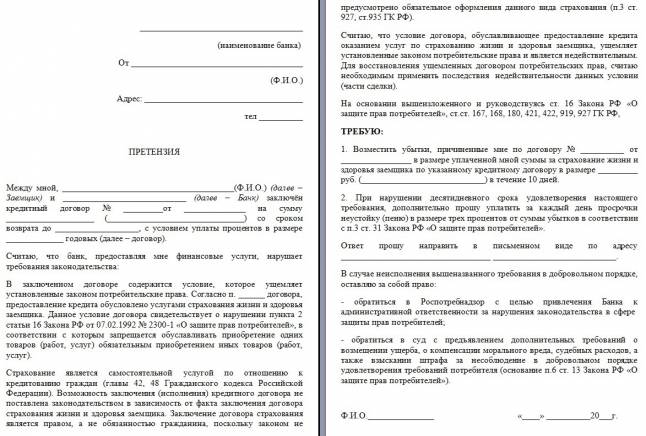

Почему важно проверить страховку

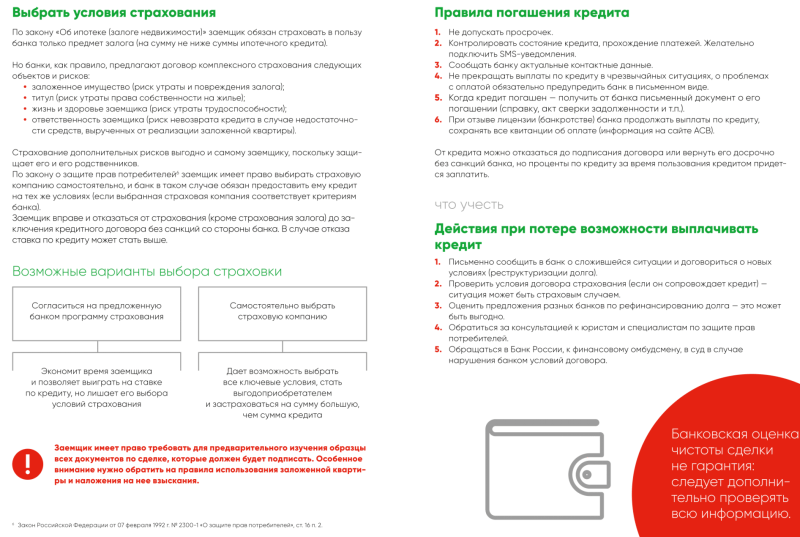

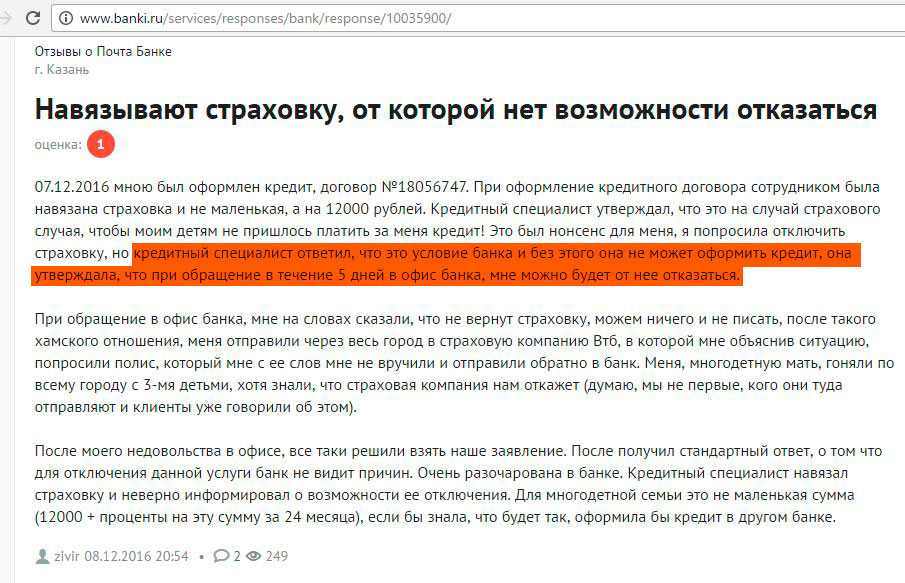

По закону страховать жизнь и здоровье заемщика при оформлении ипотеки необязательно. Но все это делают, потому что банки ставят перед выбором: либо страховка, либо более высокий процент.

Поищите страховые полисы или квитанции об уплате в пользу страховой компании. Если этих документов нет, рекомендую посмотреть кредитные договоры и допсоглашения к ним.

Когда страховки нет и банк увеличивает процент по кредиту, об этом обязательно будет сказано в договоре.

ст. 9.1 закона об ипотеке

чч. 2.2, 2.3, 2.6 ст. 7 закона о потребительском кредите

Если страховка была, наследники не должны гасить ипотеку. Именно на такие случаи и оформляется страховой полис: заемщик умер — с банком расплачивается страховая.

Что происходит с поручительством после смерти заемщика

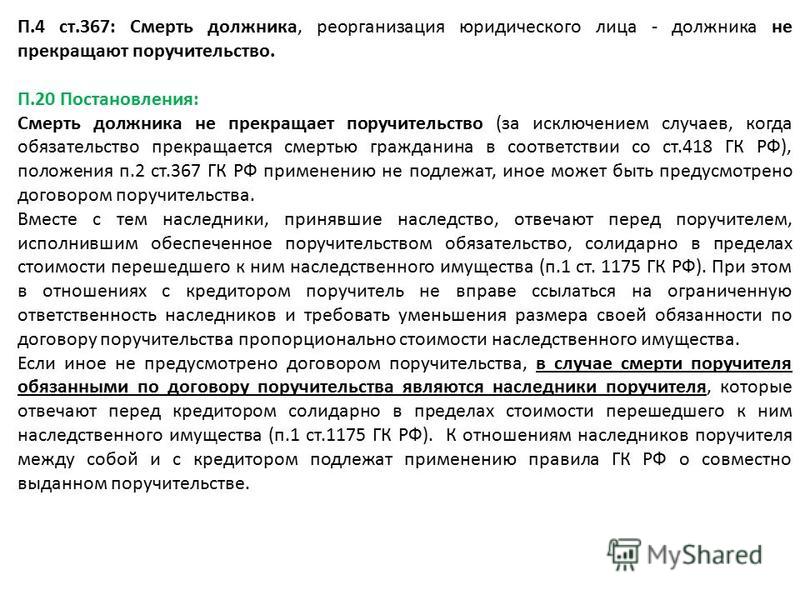

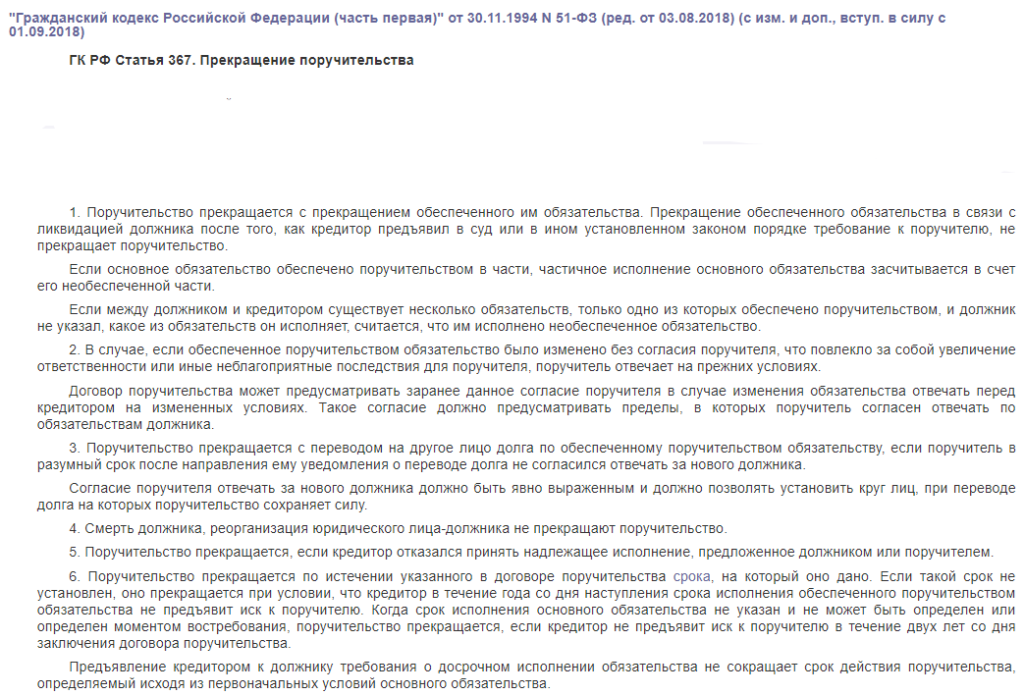

В законе прямо сказано, что смерть должника не прекращает поручительство. Это подтверждает и Верховный суд.

п. 4 ст. 367 ГК РФ

п. 9 обзора судебной практики, утв. Президиумом ВС РФ 22.05.2013

Обычно, хотя это и не требуется по закону, после смерти заемщика банк заключает с наследником допсоглашение к кредитному договору. Это делается скорее формально, чтобы на бумаге зафиксировать, кто теперь вносит платежи каждый месяц и кому принадлежит имущество.

Поручительство в этом случае сохраняется на прежних условиях. То есть в вашей ситуации вполне вероятно, что ипотека перешла на наследницу — дочь сватьи. А вы так и остались поручителем.

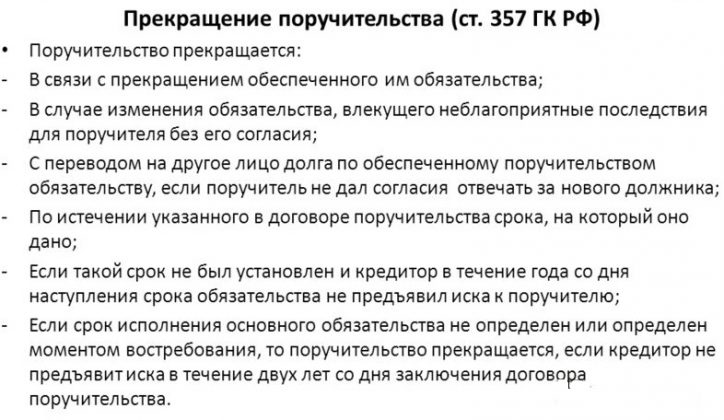

Однако нельзя исключить и второй вариант: после вступления в наследство дочь вашей сватьи оформила рефинансирование ипотеки — заключила с этим же или другим банком новый ипотечный договор на более выгодных условиях. В этом случае старый кредит считается погашенным, а ваше поручительство — прекращенным.

п. 1 ст. 367 ГК РФ

Если кредит был переоформлен, возможно, ваш брат, как супруг наследницы, стал созаемщиком по новому кредитному договору. Это логично, учитывая последующее развитие событий: после смерти брата вам предложили стать созаемщиком. Не поручителем, а именно созаемщиком — разницу и риски я объясню далее.

Чтобы узнать ваш текущий статус, обратитесь в банк — туда, где вы подписывали договор поручительства. Возьмите с собой паспорт и, если есть, сам договор. Нужно выяснить, действует он или прекращен.

Возможно, потребуется сделать письменный запрос. Тогда специалист банка выдаст вам форму, которую нужно заполнить, или сам составит запрос, а вам нужно будет только подписать его. Как правило, информацию предоставляют сразу: все данные есть в банковской системе. За выдачу документа со сведениями могут взять комиссию.

Что делать? 09.08.18

Друг просит стать поручителем по кредиту. Чем мне это грозит?

Еще можно спросить у вдовы вашего брата, как развивались события с ипотекой. Но тут есть риск, что она расскажет не все для своей выгоды.

В чем разница между поручителем и созаемщиком

Из вашего вопроса не до конца понятно, кем вам сейчас предлагают стать: созаемщиком или поручителем. Это разные понятия и разная ответственность — будьте внимательны при общении с банком и родственницей.

Поручитель отвечает за то, чтобы заемщик вовремя и в полном объеме платил по кредиту. Если заемщик задолжал, банк может потребовать деньги от поручителя.

п. 1 ст. 361 ГК РФ

В зависимости от условий договора поручитель может нести солидарную или субсидиарную ответственность. В первом случае банк сам выбирает, с кого взыскивать долг: с заемщика, поручителя или обоих сразу.

ст. 323, 399 ГК РФ

Во втором случае основная ответственность остается на заемщике, а с поручителя могут взыскать только ту часть долга, которую нельзя или не удалось взыскать с заемщика.

В любом случае нужно смотреть кредитный договор и договор поручительства — только так можно узнать, какие обязательства есть у поручителя, ограничены ли они и чем. Бывают условия, согласно которым банк будет требовать что-либо от поручителя в самую последнюю очередь. Например, когда взыскание уже обращено на залог, то есть ипотечная квартира продана через судебных приставов, но денег от продажи не хватило на полное погашение остатка по кредиту. При такой схеме риски поручителя невелики.

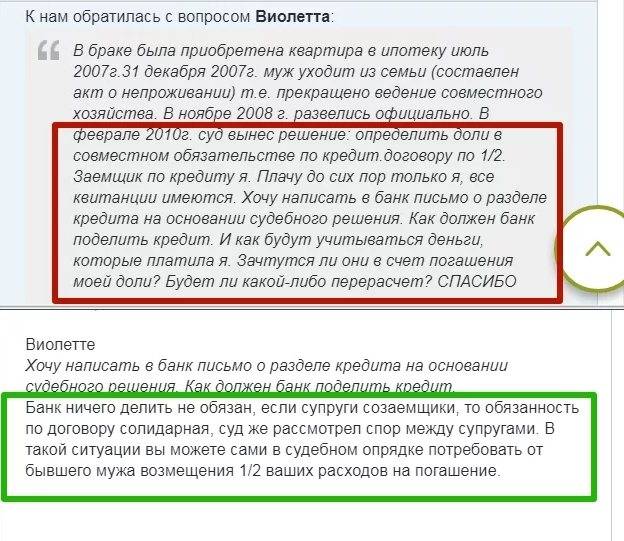

Созаемщики — это несколько человек, которые берут кредит в складчину. Заемщик, который непосредственно оформляет кредит, считается титульным, но это формальность. Обязательство платить будет общим, а ответственность — солидарной: банк вправе требовать и взыскивать долг с любого созаемщика или со всех сразу.

Заемщик, который непосредственно оформляет кредит, считается титульным, но это формальность. Обязательство платить будет общим, а ответственность — солидарной: банк вправе требовать и взыскивать долг с любого созаемщика или со всех сразу.

В качестве созаемщиков обычно фигурируют супруги, которые берут ипотечный кредит. Роль созаемщика, который не является супругом или близким родственником титульного кредитора, как правило, незавидна: он мало на что может претендовать, но обязанности у него такие же, как у титульного.

/refinancing/

Как рефинансировать ипотеку

Как поступить в вашей ситуации

Мне кажется опрометчивым в пожилом возрасте брать на себя новое обязательство по ипотеке, которую фактически чужой вам человек должен выплачивать еще 12 лет. Но если вы все же склонны стать созаемщиком или поручителем, постарайтесь получить из этого выгоду.

Вот какие варианты возможны.

Вдова вашего брата может завещать вам имущество. Правда, в любой момент завещание можно аннулировать или изменить, в том числе без вашего ведома. Придется положиться только на слова женщины.

Правда, в любой момент завещание можно аннулировать или изменить, в том числе без вашего ведома. Придется положиться только на слова женщины.

Можно оформить договор дарения вам доли в доме. Сделка возможна только с согласия банка-кредитора, но если вы станете созаемщиком, то банк вполне может дать добро.

Здесь существует риск, что созаемщиком вы станете, а долю в доме не получите: вдове ничто не помешает потом передумать. Есть два варианта, как подстраховаться, но они тоже без стопроцентной гарантии:

- заключить договор дарения до того, как вы станете созаемщиком. Все равно потребуется согласие банка, а в такой ситуации шансов, что банк одобрит сделку, меньше. Кроме того, здесь уже не вы, а вдова брата рискует подписать договор, а потом не получить вас в качестве созаемщика: вы тоже можете передумать;

- заключить отдельный договор с обещанием дарения. Это обязательство от вдовы вашего брата подарить вам долю в доме после определенного события или срока.

Чтобы не спрашивать согласия банка, придется прописать, что дарение активируется после выплаты ипотеки. То есть вам придется ждать, возможно, все 12 лет. Есть и еще один риск: вдова брата обратится в суд и отменит дарение, если сумеет доказать, что оно повлечет существенное ухудшение ее финансового или имущественного положения. Неизвестно, что произойдет за 12 лет и сможет ли она платить по кредиту.

Чтобы не спрашивать согласия банка, придется прописать, что дарение активируется после выплаты ипотеки. То есть вам придется ждать, возможно, все 12 лет. Есть и еще один риск: вдова брата обратится в суд и отменит дарение, если сумеет доказать, что оно повлечет существенное ухудшение ее финансового или имущественного положения. Неизвестно, что произойдет за 12 лет и сможет ли она платить по кредиту.

Что делать? 13.10.20

Можно ли отменить договор дарения квартиры?

Учтите, что, если вы станете собственником доли, на вас ляжет также обязанность страховать дом — такая страховка залога при ипотеке обязательна.

Вы можете попросить денежное вознаграждение. Например, определенный процент от остатка долга по ипотечному кредиту. Этот вариант кажется наиболее простым и логичным.

Перед тем как принять решение, посмотрите на ситуацию с другой стороны. Если вдова вашего брата просто переоформляет ипотеку в рамках наследства, то банк не сможет ей в этом отказать, даже если у нее нет поручителей и созаемщиков. Условия кредита тоже не изменятся. Таким образом, реальной потребности в поручителях и созаемщиках у вдовы нет.

Условия кредита тоже не изменятся. Таким образом, реальной потребности в поручителях и созаемщиках у вдовы нет.

Если же наследница хочет рефинансировать кредит, то есть закрыть старый и открыть новый на новых условиях, банк вправе отказать в переоформлении. Чтобы этого не случилось, как раз и нужен созаемщик.

/real-estate-loan/

Как рефинансировать кредит, выданный под залог недвижимости

Не исключайте, что в этой ситуации вам что-то не договаривают и не хотят объяснять. Повторюсь: становиться созаемщиком в вашем случае опасно. И учтите, что взятые вами на себя обязательства в полном объеме могут перейти и к вашим наследникам.

Что делать?Читатели спрашивают — эксперты отвечают

Задать свой вопрос

Погашение кредита поручителем в случае смерти заемщика \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Погашение кредита поручителем в случае смерти заемщика

Подборка наиболее важных документов по запросу Погашение кредита поручителем в случае смерти заемщика (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Кредиты:

- Аннуитетные платежи

- Бюро кредитных историй

- Валютный кредит

- Вексельный кредит

- Взыскание задолженности по кредитному договору

- Показать все

- Кредиты:

- Аннуитетные платежи

- Бюро кредитных историй

- Валютный кредит

- Вексельный кредит

- Взыскание задолженности по кредитному договору

- Показать все

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Определение Девятого кассационного суда общей юрисдикции от 17.08.2021 N 88-6629/2021

Категория спора: Кредит.

Требования займодавца: 1) О взыскании основного долга по кредитному договору; 2) О расторжении кредитного договора.

Обстоятельства: Между истцом и заемщиком был заключен кредитный договор. Обеспечение исполнения заемщиком обязательств по кредитному договору обеспечено поручительством. Заемщик умер. Ответчица является дочерью заемщика.

Решение: 1) — 2) Удовлетворено.

Процессуальные вопросы: О возмещении расходов по уплате государственной пошлины — удовлетворено.Доводы кассационной жалобы заявителя о том, что погашение задолженности по кредитному договору может быть произведено за счет имущества заемщика, в том числе нажитого в период брака с Б.К., основаны на неверном толковании права, и не могут являться основанием для отмены состоявшихся судебных постановлений. С учетом положений статьи 1175 Гражданского кодекса Российской Федерации наследники умершего должника отвечают перед поручителем, исполнившим обязательство, как и ранее в пределах стоимости перешедшего к ним наследственного имущества.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Статья: Что нужно знать поручителю при наступлении смерти заемщика

(Никифорова Н.В.)

(«Индивидуальный предприниматель: бухгалтерский учет и налогообложение», 2013, N 1)Так, Ростовский областной суд в Апелляционном определении от 04. 06.2012 N 33-6176/12 указал: доводы банка о том, что поручители должны погасить задолженность по кредитному договору за умершего заемщика в полном объеме, а не в размере стоимости наследственного имущества, не основаны на законе.

06.2012 N 33-6176/12 указал: доводы банка о том, что поручители должны погасить задолженность по кредитному договору за умершего заемщика в полном объеме, а не в размере стоимости наследственного имущества, не основаны на законе.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Статья: Наследование ипотечной квартиры

(Мун О.)

(«Жилищное право», 2014, N 5)При заключении кредитного договора заемщику необходимо привлечь поручителей как гарантов выплаты кредитного обязательства. В случае если наследники не берут на себя обязательства по погашению кредита за заемщика, проблемы с банком возникают у поручителей. По общим правилам со смертью должника прекращается обязанность поручителя отвечать по его обязательствам. Но в практике часты случаи, когда банк все-таки требует возвращения кредита с поручителей и последние вынуждены оплатить долг, а уплаченную сумму потом взыскивать в судебном порядке с наследников. Данное возможно, если поручитель несет полную ответственность по возврату кредита. Согласно пункту 2 статьи 367 Гражданского кодекса РФ поручитель наследодателя становится поручителем наследника лишь в случае, если поручителем было дано согласие отвечать за неисполнение обязательств наследниками. При этом исходя из пункта 1 статьи 367 и пункта 1 статьи 416 Гражданского кодекса РФ поручительство прекращается в той части, в которой прекращается обеспеченное им обязательство, и поручитель несет ответственность по долгам наследодателя перед кредитором в пределах стоимости наследственного имущества.

Согласно пункту 2 статьи 367 Гражданского кодекса РФ поручитель наследодателя становится поручителем наследника лишь в случае, если поручителем было дано согласие отвечать за неисполнение обязательств наследниками. При этом исходя из пункта 1 статьи 367 и пункта 1 статьи 416 Гражданского кодекса РФ поручительство прекращается в той части, в которой прекращается обеспеченное им обязательство, и поручитель несет ответственность по долгам наследодателя перед кредитором в пределах стоимости наследственного имущества.

«Обзор судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств»

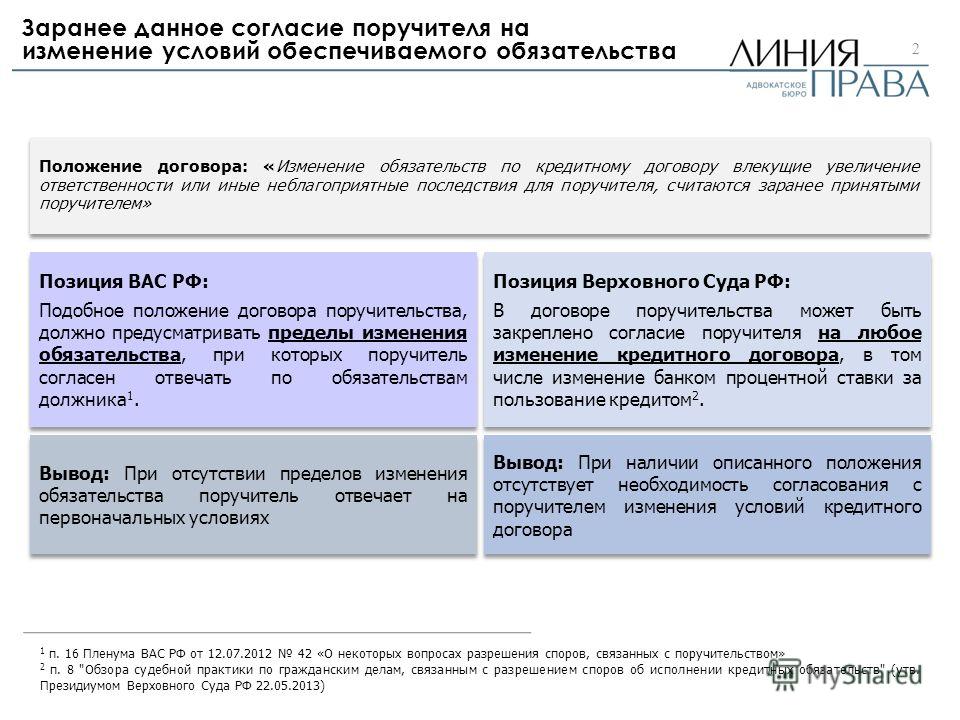

(утв. Президиумом Верховного Суда РФ 22.05.2013)Так, судом установлено, что поручителем выражено согласие на любое изменение кредитного договора, в том числе в случае изменения банком процентной ставки за пользование кредитом. Воля поручителя отвечать за неисполнение заемщиком обязательства как по первоначальному обязательству, так и в случае его изменения определена в договоре поручительства. Данный договор свидетельствует о согласии поручителя с возможным изменением условий кредитного договора в будущем с учетом интересов кредитора и заемщика без каких-либо ограничений по сроку возврата кредита и размеру начисляемых процентов. Включение названного пункта в договор поручительства являлось заранее данным абстрактным согласием поручителя на любое изменение указанных условий кредитного договора и было обусловлено разумным стремлением сторон к снижению транзакционных издержек, достижению правовой определенности и баланса интересов сторон по управлению рисками, связанными с невозвратом кредита, снятию в связи с этим с кредитора излишнего бремени и риска по получению дополнительного согласия поручителя на изменение условий кредитного договора в случае возникновения соответствующих обстоятельств, в том числе препятствующих своевременному возврату кредитов заемщиком или связанных с изменением ставки рефинансирования.

Данный договор свидетельствует о согласии поручителя с возможным изменением условий кредитного договора в будущем с учетом интересов кредитора и заемщика без каких-либо ограничений по сроку возврата кредита и размеру начисляемых процентов. Включение названного пункта в договор поручительства являлось заранее данным абстрактным согласием поручителя на любое изменение указанных условий кредитного договора и было обусловлено разумным стремлением сторон к снижению транзакционных издержек, достижению правовой определенности и баланса интересов сторон по управлению рисками, связанными с невозвратом кредита, снятию в связи с этим с кредитора излишнего бремени и риска по получению дополнительного согласия поручителя на изменение условий кредитного договора в случае возникновения соответствующих обстоятельств, в том числе препятствующих своевременному возврату кредитов заемщиком или связанных с изменением ставки рефинансирования.

Смерть поручителя, не контролирующего заемщика Образец статей

Настоящая Гарантия является гарантией платежа, а не взыскания долга каждого Гаранта за его собственный счет.

Соответственно, перед принудительным исполнением настоящей Гарантии в отношении какого-либо Гаранта Гарантированные стороны не обязаны или не обязаны: (a) использовать какие-либо права или средства правовой защиты, которые Гарантированные стороны могут иметь в отношении Заемщика, любой другой Стороны по займу или любого другого Лица, или возбуждать любой иск или другие судебные разбирательства против Заемщика, любой другой Стороны займа или любого другого Лица в любом суде или другом трибунале; (b) предъявлять какие-либо претензии в связи с ликвидацией или банкротством Заемщика, любой другой Стороны по Займу или любого другого Лица; или (c) предъявлять требования к Заемщику, любой другой Стороне по Займу или любому другому Лицу, либо применять или стремиться к принудительному исполнению или реализации любого залогового обеспечения, находящегося у Гарантированных сторон, которое может обеспечить любое из Гарантированных обязательств.

Соответственно, перед принудительным исполнением настоящей Гарантии в отношении какого-либо Гаранта Гарантированные стороны не обязаны или не обязаны: (a) использовать какие-либо права или средства правовой защиты, которые Гарантированные стороны могут иметь в отношении Заемщика, любой другой Стороны по займу или любого другого Лица, или возбуждать любой иск или другие судебные разбирательства против Заемщика, любой другой Стороны займа или любого другого Лица в любом суде или другом трибунале; (b) предъявлять какие-либо претензии в связи с ликвидацией или банкротством Заемщика, любой другой Стороны по Займу или любого другого Лица; или (c) предъявлять требования к Заемщику, любой другой Стороне по Займу или любому другому Лицу, либо применять или стремиться к принудительному исполнению или реализации любого залогового обеспечения, находящегося у Гарантированных сторон, которое может обеспечить любое из Гарантированных обязательств.Каждый Дополнительный Гарант и, принимая Облигации, каждый Держатель настоящим подтверждает намерение всех таких сторон, чтобы Дополнительная Гарантия такого Дочернего Гаранта не представляла собой мошенническую передачу или передачу для целей Закона о банкротстве, Единый закон о мошеннической передаче, Единый закон о мошеннической передаче или любой аналогичный федеральный закон или закон штата в части, применимой к любой Дополнительной гарантии.

Для осуществления вышеизложенного намерения Доверительный управляющий, Держатели и Дополнительные гаранты настоящим безотзывно соглашаются, что обязательства такого Дополнительного гаранта будут ограничены максимальной суммой, которая после вступления в силу такой максимальной суммы и всех других условных и фиксированных обязательств таким Дополнительным гарантом, которые применимы в соответствии с такими законами, и после вступления в силу любых сборов от прав на получение взносов или платежей, сделанных любым другим Дополнительным гарантом или от его имени в отношении обязательств такого другого Дополнительного гаранта в соответствии с настоящей Статьей 10. , приводят к тому, что обязательства такого Дополнительного гаранта по его Дополнительной гарантии не представляют собой мошенническую передачу или передачу прав.

Для осуществления вышеизложенного намерения Доверительный управляющий, Держатели и Дополнительные гаранты настоящим безотзывно соглашаются, что обязательства такого Дополнительного гаранта будут ограничены максимальной суммой, которая после вступления в силу такой максимальной суммы и всех других условных и фиксированных обязательств таким Дополнительным гарантом, которые применимы в соответствии с такими законами, и после вступления в силу любых сборов от прав на получение взносов или платежей, сделанных любым другим Дополнительным гарантом или от его имени в отношении обязательств такого другого Дополнительного гаранта в соответствии с настоящей Статьей 10. , приводят к тому, что обязательства такого Дополнительного гаранта по его Дополнительной гарантии не представляют собой мошенническую передачу или передачу прав.Каждая Сторона Кредита настоящим ратифицирует Кредитное соглашение и признает и подтверждает (а) что она связана всеми применимыми к ней условиями Кредитного соглашения и (б) что она несет ответственность за соблюдение и полное выполнение своих соответствующих Обязательства кредитной стороны.

Настоящим Депозитарий уполномочен индоссировать и инкассировать все чеки, тратты или другие платежные поручения, полученные Депозитарием на счет Портфеля.

Настоящая Гарантия во всех отношениях является продолжающейся, абсолютной, безусловной и безотзывной гарантией платежа и остается в полной силе до тех пор, пока все Обязательства каждого Заемщика и каждого другого Должника не будут полностью оплачены денежными средствами, все обязательства Гаранта по настоящему Соглашению должны быть полностью оплачены денежными средствами, все Аккредитивы были прекращены или срок их действия истек, и все Обязательства должны быть прекращены. Гарант гарантирует, что Обязательства каждого Заемщика и каждого другого Должника будут оплачиваться строго в соответствии с условиями Кредитного соглашения и каждого другого Документа по Займу, на основании которого они возникают, независимо от любого закона, постановления или распоряжения, действующего сейчас или в будущем в любой юрисдикции, затрагивающей любое из таких условий или прав любой Обеспеченной стороны или любого держателя любой Облигации в отношении них.

Ответственность Гаранта по настоящей Гарантии является абсолютной, безусловной и безотзывной независимо от:

Ответственность Гаранта по настоящей Гарантии является абсолютной, безусловной и безотзывной независимо от:Viacom не разрешает какой-либо из своих Дочерних компаний создавать, брать на себя, принимать на себя или допускать существование какой-либо Задолженности (которая включает, для целей настоящего Раздела 5.6, любые привилегированные акции), за исключением:

Каждый Гарант гарантирует что Гарантированные обязательства будут оплачиваться строго в соответствии с условиями Документов по займу, независимо от каких-либо законов, постановлений или приказов, действующих сейчас или в будущем в любой юрисдикции, затрагивающих любое из таких условий или права любой Обеспеченной стороны в отношении них. Обязательства каждого Гаранта по настоящей Гарантии или в отношении нее не зависят от Гарантированных обязательств или любых других Обязательств любой другой Стороны по Займу по или в отношении Документов по Займу, и против каждого Гаранта может быть возбуждено отдельное дело или действия.

для принудительного исполнения настоящей Гарантии, независимо от того, подан ли какой-либо иск против Заемщика или любой другой Стороны по Займу, или от того, участвует ли Заемщик или любая другая Сторона по Займу в любом таком действии или действиях. Ответственность каждого Гаранта по настоящей Гарантии является безотзывной, абсолютной и безусловной, независимо от того, и каждый Гарант настоящим безотзывно отказывается от любых возражений, которые он может иметь в настоящее время или получить в будущем каким-либо образом в отношении любого или всего из следующего:

для принудительного исполнения настоящей Гарантии, независимо от того, подан ли какой-либо иск против Заемщика или любой другой Стороны по Займу, или от того, участвует ли Заемщик или любая другая Сторона по Займу в любом таком действии или действиях. Ответственность каждого Гаранта по настоящей Гарантии является безотзывной, абсолютной и безусловной, независимо от того, и каждый Гарант настоящим безотзывно отказывается от любых возражений, которые он может иметь в настоящее время или получить в будущем каким-либо образом в отношении любого или всего из следующего:Каждый Кредитор настоящим дополнительно уполномочивает Административного агента или Залогового агента, в зависимости от обстоятельств, от имени и в интересах Кредиторов быть агентом и представителем Кредиторов в отношении Гарантии, Залога и Залоговых документов. В соответствии с Разделом 10.5, без дальнейшего письменного согласия или разрешения от Кредиторов, Административный агент или Залоговый агент, в зависимости от обстоятельств, могут оформлять любые документы или инструменты, необходимые для (i) освобождения от любого Залогового удержания, обременяющего любой предмет Залога, который является предметом продажи или иного распоряжение активами, разрешенное настоящим документом, или на которое Обязательные кредиторы (или такие другие кредиторы, от которых может потребоваться дать такое согласие в соответствии с Разделом 10.

5) иным образом дали свое согласие, или (ii) освобождают любого Гаранта от Гарантии в соответствии с Разделом 7.12 или в отношении которого Необходимые кредиторы Кредиторы (или такие другие Кредиторы, от которых может потребоваться дать такое согласие в соответствии с Разделом 10.5) дали иное согласие.

5) иным образом дали свое согласие, или (ii) освобождают любого Гаранта от Гарантии в соответствии с Разделом 7.12 или в отношении которого Необходимые кредиторы Кредиторы (или такие другие Кредиторы, от которых может потребоваться дать такое согласие в соответствии с Разделом 10.5) дали иное согласие.(A) Подчинение суброгации. До тех пор, пока Гарантированные обязательства не будут полностью и окончательно исполнены и не оплачены в полном объеме денежными средствами, Гаранты (i) не будут иметь права суброгации в отношении таких Гарантированных обязательств и (ii) отказываются от какого-либо права применять любые средства правовой защиты, которые Держатели Гарантированные обязательства, Банк-эмитент или Административный агент в настоящее время имеют или могут иметь против Заемщика любого индоссанта или любого гаранта всех или любой части Гарантированных обязательств или любого другого лица, а Гаранты отказываются от любых преимуществ и любых прав участвовать в любом обеспечении или залоге, предоставленном Держателям гарантированных обязательств, Банку-эмитенту и Административному агенту для обеспечения оплаты или исполнения всех или любой части Гарантированных обязательств или любого другого обязательства Заемщика перед Держателями гарантированных обязательств Обязательства или Банк-эмитент.

Если какой-либо Гарант имеет право, несмотря на вышеизложенное, осуществлять свои права суброгации, каждый Гарант настоящим прямо и безотзывно (А) подчиняет любые и все права по закону или праву справедливости суброгации, возмещению, освобождению от ответственности, вкладу, возмещению убытков или взаимозачету такой Гарант может потребовать полной оплаты Гарантированных обязательств наличными в неотъемлемом порядке и (B) отказывается от любых и всех средств защиты, доступных поручителю, гаранту или содолжнику по размещению, до тех пор, пока Гарантированные обязательства не будут полностью оплачены наличными в неотъемлемом порядке. Каждый Гарант признает и соглашается с тем, что это подчинение предназначено в интересах Административного агента и других Держателей Гарантированных обязательств и не должно ограничивать или иным образом влиять на ответственность такого Гаранта по настоящему Соглашению или на возможность принудительного исполнения настоящей Гарантии, и что Административный агент, другие Держатели Гарантированных обязательств Гарантированные обязательства и их соответствующие правопреемники и правопреемники являются предполагаемыми сторонними бенефициарами отказов и соглашений, изложенных в этом Разделе 7(A).

Если какой-либо Гарант имеет право, несмотря на вышеизложенное, осуществлять свои права суброгации, каждый Гарант настоящим прямо и безотзывно (А) подчиняет любые и все права по закону или праву справедливости суброгации, возмещению, освобождению от ответственности, вкладу, возмещению убытков или взаимозачету такой Гарант может потребовать полной оплаты Гарантированных обязательств наличными в неотъемлемом порядке и (B) отказывается от любых и всех средств защиты, доступных поручителю, гаранту или содолжнику по размещению, до тех пор, пока Гарантированные обязательства не будут полностью оплачены наличными в неотъемлемом порядке. Каждый Гарант признает и соглашается с тем, что это подчинение предназначено в интересах Административного агента и других Держателей Гарантированных обязательств и не должно ограничивать или иным образом влиять на ответственность такого Гаранта по настоящему Соглашению или на возможность принудительного исполнения настоящей Гарантии, и что Административный агент, другие Держатели Гарантированных обязательств Гарантированные обязательства и их соответствующие правопреемники и правопреемники являются предполагаемыми сторонними бенефициарами отказов и соглашений, изложенных в этом Разделе 7(A).

Настоящее Соглашение создает постоянный обеспечительный интерес в Залоге и должно (а) оставаться в полной силе и действии до тех пор, пока Обязательства не будут полностью оплачены в соответствии с положениями Кредитного соглашения, а Срок действия Обязательств не истек или не истек было прекращено, (b) иметь обязательную силу для каждого Доверителя и их соответствующих правопреемников и правопреемников, и (c) действовать в интересах Агента и его правопреемников, правопреемников и правопреемников и подлежать принудительному исполнению со стороны Агента. Без ограничения общего характера предыдущего пункта (с), любой Кредитор может, в соответствии с положениями Кредитного соглашения, переуступить или иным образом передать все или любую часть своих прав и обязательств по Кредитному соглашению любому другому Лицу, и такие после этого другое Лицо получает все преимущества, связанные с этим, предоставленные такому Кредитору в настоящем документе или иным образом. После полной оплаты Обеспеченных обязательств в соответствии с положениями Кредитного соглашения и истечения срока действия или прекращения Обязательств, Залоговое право, предоставленное настоящим, прекращается, и все права на Залог возвращаются к Концедентам или любому другому Лицу, имеющему на это право.

В это время Агент разрешает подачу соответствующих заявлений о прекращении действия таких Залоговых прав. Никакой передачи или продления, продления, переуступки или расторжения настоящего Соглашения или Кредитного соглашения, любого другого Документа о займе или любого другого документа или документа, оформленного и переданного любым Концедентом Агенту, а также любых дополнительных авансов или других займов, предоставленных любым Кредитором. Заемщику, ни получение дополнительного обеспечения, ни возврат или повторная передача Залога Доверителям или любому из них со стороны Агента, ни любые другие действия Группы кредиторов или Поставщиков банковских продуктов, или любого из них, освобождает любого Концедента от любых обязательств, за исключением освобождения или освобождения, оформленного Агентом в письменной форме в соответствии с положениями Кредитного соглашения. Агент не должен считаться каким-либо действием, задержкой, бездействием или иным образом отказавшимся от каких-либо своих прав или средств правовой защиты по настоящему Соглашению, если только такой отказ не оформлен в письменной форме и не подписан Агентом, а затем только в той степени, в которой это указано.

В это время Агент разрешает подачу соответствующих заявлений о прекращении действия таких Залоговых прав. Никакой передачи или продления, продления, переуступки или расторжения настоящего Соглашения или Кредитного соглашения, любого другого Документа о займе или любого другого документа или документа, оформленного и переданного любым Концедентом Агенту, а также любых дополнительных авансов или других займов, предоставленных любым Кредитором. Заемщику, ни получение дополнительного обеспечения, ни возврат или повторная передача Залога Доверителям или любому из них со стороны Агента, ни любые другие действия Группы кредиторов или Поставщиков банковских продуктов, или любого из них, освобождает любого Концедента от любых обязательств, за исключением освобождения или освобождения, оформленного Агентом в письменной форме в соответствии с положениями Кредитного соглашения. Агент не должен считаться каким-либо действием, задержкой, бездействием или иным образом отказавшимся от каких-либо своих прав или средств правовой защиты по настоящему Соглашению, если только такой отказ не оформлен в письменной форме и не подписан Агентом, а затем только в той степени, в которой это указано. Отказ Агента от каких-либо прав или средств правовой защиты в любом случае не должен рассматриваться как препятствие для осуществления любого такого права или средства правовой защиты, которое в противном случае было бы у Агента в любом другом случае.

Отказ Агента от каких-либо прав или средств правовой защиты в любом случае не должен рассматриваться как препятствие для осуществления любого такого права или средства правовой защиты, которое в противном случае было бы у Агента в любом другом случае.

Документы по кредиту на коммерческую недвижимость: Заемщик должен быть в курсе

Объем документации по кредитным сделкам с недвижимостью с годами увеличился в геометрической прогрессии. Времена, когда заемщик подписывал одностраничный вексель и двух- или трехстраничный договор о доверительном управлении, давно прошли. Сегодня документация по кредиту на коммерческую недвижимость включает сотни страниц документов. В дополнение к векселю и договору доверительного управления ссуда может включать кредитные соглашения, экологические возмещения, возмещения по законам о доступе, переуступку контрактов, соглашения об обеспечении, финансовые отчеты и гарантии. Заемщики часто реагируют на этот натиск документации тем, что не читают документы и даже не нанимают для этого адвоката.

Плата за досрочное погашение

Почти все кредиты на недвижимость с фиксированной процентной ставкой предусматривают уплату заемщиком комиссии, если кредит выплачивается до наступления срока его погашения.

- Некоторые кредиторы согласятся полностью отменить плату за досрочное погашение, если процентная ставка по кредиту увеличится на несколько пунктов.

- Математические расчеты платы за досрочное погашение не одинаковы. Они, как правило, делятся на две категории: расчеты «перерывного финансирования» и расчеты «поддержания доходности».

Расчет поддержания доходности обычно приводит к гораздо большей предоплате.

Расчет поддержания доходности обычно приводит к гораздо большей предоплате. - Некоторые положения включают положение, в соответствии с которым предоплата фактически запрещается в течение периода времени, известного как «период блокировки». Подумайте, не помешает ли такое положение вашим планам по развитию и продаже недвижимости.

- Многие кредиторы согласятся с тем, что комиссия за досрочное погашение не подлежит уплате при досрочном погашении, возникающем в результате применения к кредиту страховых или конфискационных доходов.

Вопросы, связанные с продажей

Пункты о сроках продажи предусматривают, что ссуда подлежит немедленной полной оплате, если недвижимость будет продана без согласия кредитора. Эти пункты часто сформулированы чрезвычайно широко и также запрещают передачу каких-либо процентов в капитале заемщика. По запросу кредитор может сделать исключение для передачи доли меньшинства, а также передачи в траст для целей планирования имущества и передачи в случае смерти члена заемщика, пока ключевые лица остаются под контролем.

Вторичное финансирование

Большинство документов по коммерческим кредитам запрещает заемщику размещать залоговое право второй очереди на имущество. Это положение в сочетании со штрафом за досрочное погашение может помешать заемщику использовать собственный капитал в собственности в течение ряда лет. Заемщик может договориться о положении, разрешающем вторичное удержание, если заемщик продемонстрирует, что денежных потоков от собственности достаточно для покрытия обслуживания долга по обоим залогам. Как минимум, заемщик должен убедиться, что кредитная документация не запрещает мезонинную ссуду, которая является ссудой, которая не обеспечена имуществом, а скорее обеспечена залогом доли участия в капитале заемщика.

Вопросы утверждения аренды

В большинстве кредитов на коммерческую недвижимость доход от аренды недвижимости является основным источником выплаты кредита. Соответственно, кредиторы часто включают положения, запрещающие заемщику заключать новые договоры аренды, изменять договоры аренды или прекращать договоры аренды без предварительного письменного согласия кредитора. Такие ограничения могут стать обременительной операционной проблемой, особенно для объектов с несколькими арендаторами. По запросу многие кредиторы согласятся, что такие ограничения будут распространяться только на крупные договоры аренды. Крупная аренда обычно определяется как аренда, охватывающая определенный размер помещений или процент от арендной платы за проект.

Соответственно, кредиторы часто включают положения, запрещающие заемщику заключать новые договоры аренды, изменять договоры аренды или прекращать договоры аренды без предварительного письменного согласия кредитора. Такие ограничения могут стать обременительной операционной проблемой, особенно для объектов с несколькими арендаторами. По запросу многие кредиторы согласятся, что такие ограничения будут распространяться только на крупные договоры аренды. Крупная аренда обычно определяется как аренда, охватывающая определенный размер помещений или процент от арендной платы за проект.

Оговорки о существенных неблагоприятных изменениях

Адвокат, представляющий заемщика, попытается избежать оговорок, в которых говорится, что если заемщик или проект претерпевают существенные неблагоприятные изменения в своем финансовом положении или если кредитор считает себя небезопасным, это событие дефолта, так что кредит может быть ускорен. Хотя в действительности кредиторы редко ссылаются на такие оговорки, включение этой оговорки может дать кредитору рычаги влияния в последующих переговорах.

Страхование и страхование от несчастных случаев

Ряд вопросов может возникнуть в связи с документами по кредиту на недвижимость в отношении страхования от несчастных случаев и убытков. Вот несколько прав, которые заемщик должен попытаться получить в кредитных документах:

- Право на расчет со страховщиком и получение страхового возмещения обычно возлагается на кредитора, но заемщик может договориться о положении, которое позволяет заемщик самостоятельно решать такие вопросы для потерь ниже определенной суммы в долларах.

- Кредитные документы обычно предусматривают, что после застрахованного убытка кредитор может либо использовать страховые поступления для выплаты кредита, либо позволить использовать полученные средства для восстановления. Многие кредиторы согласятся разрешить заемщику использовать страховые поступления для восстановления при соблюдении определенных условий, в том числе следующих: (1) если страховых поступлений недостаточно для восстановления, заемщик должен внести разницу на депозит; (2) основные арендаторы останутся занятыми и не будут иметь права расторгнуть договор аренды в результате несчастного случая; и (3) после восстановления сумма кредита не будет превышать определенного процента (обычно 70 процентов) от стоимости восстановленного имущества.

- Если заемщик добился успеха в переговорах о праве на восстановление за счет страховых поступлений, заемщик должен также договориться о положениях, которые позволят выплачивать страховые поступления по ходу строительства (при условии соблюдения стандартных мер контроля, используемых в документации по строительному кредиту), а не удерживается кредитором до тех пор, пока проект не будет полностью перестроен.

- Заемщик также должен тщательно сравнить положения о страховании в кредитной документации с положениями о страховании в своих договорах аренды. Если ссуда обеспечена недвижимостью с договором аренды с одним кредитным арендатором, кредитор может пожелать скорректировать положения о страховании кредитных документов, чтобы учесть положения договора аренды.

Частичное освобождение от ответственности

Если план развития заемщика предусматривает продажу частей имущества, например, продажу земельного участка, следует согласовать положение, позволяющее освободить земельный участок из договора о доверительном управлении после оплаты части кредита. Заемщик должен подтвердить, что это не влечет за собой комиссию за досрочное погашение и не попадает в период блокировки.

Заемщик должен подтвердить, что это не влечет за собой комиссию за досрочное погашение и не попадает в период блокировки.

Смерть поручителя

Обычно в документации по кредиту на недвижимость указывается, что смерть поручителя является событием невыполнения обязательств. Кредиторы имеют законную озабоченность в этом отношении, но заемщики по понятным причинам не хотят, чтобы кредит был ускорен, если в противном случае он не находится в состоянии дефолта, а недвижимость полностью функционирует. Заемщику следует договориться о положении, позволяющем заемщику устранить дефолт, возникший в результате смерти поручителя, путем предоставления эквивалентного замещающего поручителя, приемлемого для кредитора. Это может быть так же просто, как право иметь супруга умершего поручителя, предполагая, что супруг получает практически все активы имущества умершего поручителя, гарантирующего кредит.

Плата за просрочку платежа

Если платеж не производится вовремя, кредитная документация, как правило, предусматривает, что кредитор может оценить штраф за просрочку. Заемщик должен запросить льготный период, прежде чем штраф за просрочку платежа может быть наложен. Пять дней обычное дело. Размер платы за просрочку также значительно варьируется от кредитора к кредитору и также может быть предметом переговоров. Заемщик должен удостовериться, что кредитные документы не требуют пени за просрочку платежа в отношении любого платежа по кредиту.

Заемщик должен запросить льготный период, прежде чем штраф за просрочку платежа может быть наложен. Пять дней обычное дело. Размер платы за просрочку также значительно варьируется от кредитора к кредитору и также может быть предметом переговоров. Заемщик должен удостовериться, что кредитные документы не требуют пени за просрочку платежа в отношении любого платежа по кредиту.

Уведомление и меры по устранению неисполнения обязательств

В дополнение к своевременным выплатам по кредиту документация по кредиту налагает на заемщика множество обязательств, от своевременной уплаты налогов до надлежащего обслуживания имущества. Заемщик должен договориться о включении в кредитные документы положения, которое требует от кредитора уведомления и разумной возможности исправить предполагаемый дефолт (при условии, что дефолт устраним) до того, как кредитор объявит кредит неисполненным.

Заключение

Несмотря на объемный характер, заемщик хорошо обслуживается, внимательно изучив документацию по кредиту на коммерческую недвижимость и наняв компетентного юриста по недвижимости для предоставления совета.