нужно ли выплачивать кредит в случае смерти заемщика и можно ли переоформить долг на другого человека

Брат взял автокредит, купил машину, внес два платежа и умер. Через полгода я вступаю в наследство, но машина мне не нужна и по кредиту я платить не хочу.

Нашла человека, который готов забрать машину и гасить кредит. Можно ли оформить все на него? Как правильно поступить?

Елена К.

Елена, судя по вопросу, ваша главная цель — избежать погашения автокредита. Если наследство — это только кредитный автомобиль, вопрос решается легко: не принимайте наследство или откажитесь от него. Тогда и переоформлять ничего не надо.

Елена Ефимова

юрист

Но если в планах вступить в наследство, например, чтобы получить квартиру или дачу, то придется подумать, как избавиться от полученного в довесок автокредита. Расскажу, какие есть варианты.

Как принять наследство

Наследник получает наследство и становится его владельцем сразу после принятия. Неважно, через сколько будут оформлены и зарегистрированы права.

ст. 1152 ГК РФ

Принять наследство можно двумя способами:

- подать нотариусу по месту открытия наследства заявление о его принятии;

- фактически принять наследство. Например, забрать имущество себе, начать им управлять, обеспечить его сохранность, оплатить содержание и обслуживание. Кроме того, фактическим принятием наследства считается погашение долга умершего, а также то, что наследник взял от других лиц деньги, которые полагались наследодателю.

Если в наследство достается машина, достаточно, чтобы наследник поставил ее в свой гараж, подремонтировал, прошел ТО или начал гасить кредит наследодателя.

Что делать? 14.12.18

Я наследник, могу ли я ездить на машине умершего?

При этом принять часть имущества — значит принять все положенное наследнику наследство, включая долги наследодателя.

Вступление в наследство и оформление у нотариуса свидетельства о праве на него — это конечный результат принятия наследства. Собственником имущества наследник считается со дня открытия наследства — дня смерти наследодателя. С этого момента он обязан содержать наследственное имущество, нести риск его случайной гибели, получать доходы от использования. Но фактически распоряжаться имуществом наследник может, только когда получит свидетельство о праве на наследство.

Собственником имущества наследник считается со дня открытия наследства — дня смерти наследодателя. С этого момента он обязан содержать наследственное имущество, нести риск его случайной гибели, получать доходы от использования. Но фактически распоряжаться имуществом наследник может, только когда получит свидетельство о праве на наследство.

Дело в том, что принятие наследства не гарантирует, что наследник вступит в свои права. Например, его могут признать недостойным наследником. Кроме того, наследник вправе отказаться от наследства. А еще могут появиться другие наследники — и придется пересматривать доли в наследстве.

Если наследнику полагается только машина и к нему переходят обязательства по автокредиту, достаточно отказаться от такого наследства — и можно на законных основаниях не платить по кредиту.

/prava/nasledstvo/

Какие права есть у наследников

Ищем выходы из сложных ситуаций

И помогаем читателям не потерять деньги. Подпишитесь на рассылку, чтобы не пропустить свежие статьи

Подпишитесь на рассылку, чтобы не пропустить свежие статьи

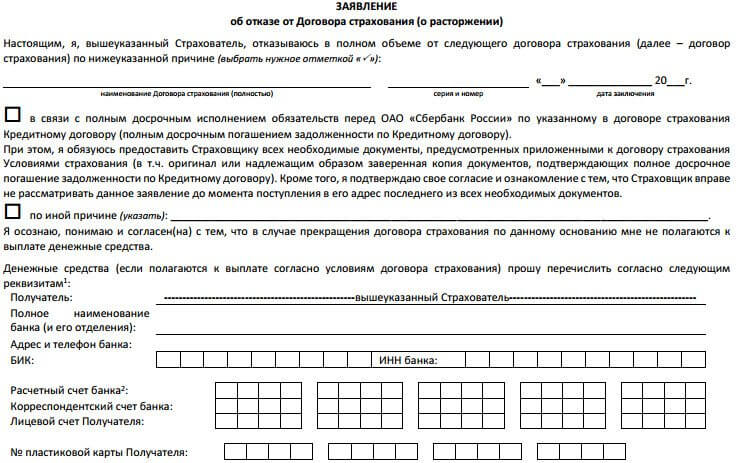

Как отказаться от наследства

Отказ от наследства — безусловное право наследника. Отказаться можно до и после принятия наследства. Для этого надо написать заявление нотариусу, который ведет наследственное дело. Но обратной дороги не будет: изменить или отменить отказ нельзя.

ст. 1157, 1159 ГК РФ

Если наследник вольно или невольно принял наследство, а потом осознал, что имущество ему не нужно или не хочется платить по долгам умершего, он вправе отказаться от наследства. И все — дальше о наследстве можно забыть.

Что делать? 07.11.18

Как оформить отказ от наследства

После отказа наследник теряет все права и обязательства, связанные с наследством. Если до этого он забрал какое-то имущество, то его придется вернуть. Кредиторы не могут требовать с такого наследника погашения долгов наследодателя: они погашаются в пределах стоимости наследства, а никакого наследства у отказавшегося нет.

ст. 1175 ГК РФ

Как переоформить унаследованный кредит на другое лицо

Не принимать наследство или отказаться от него — самые простые решения, чтобы не платить по долгам и кредитам наследодателя. Но они не всегда выгодны, ведь наследство может включать имущество, которое наследник хотел бы получить. В этом случае выход один: завершить оформление наследства, включая долги, а потом решить, гасить обязательства самому или переоформить их на других лиц.

Вот какие есть варианты, если вы унаследовали кредитный автомобиль, а вместе с ним и обязательство погашать автокредит:

- погасить автокредит, снять залог и продать машину, чтобы компенсировать расходы;

- продать с согласия банка заложенный автомобиль и за счет вырученных денег погасить автокредит;

- найти покупателя, готового погасить кредит. Как я понимаю, он у вас уже есть. С ним можно заключить договор займа, погасить кредит и уже после снятия залога продать автомобиль. Денежный вопрос можно урегулировать, например, путем заключения соглашения о зачете взаимных требований по договорам займа и купли-продажи.

В этом случае продавец автомобиля освобождается от погашения долга по займу, а покупатель — от передачи денег за машину;

В этом случае продавец автомобиля освобождается от погашения долга по займу, а покупатель — от передачи денег за машину; - переоформить автокредит на покупателя автомобиля. Процедура называется переводом долга и возможна только с согласия банка. Подробнее об этом мы уже писали.

/death/

Что нужно знать о наследстве

Чтобы избежать переплаты по автокредиту, рекомендую сделать еще вот что:

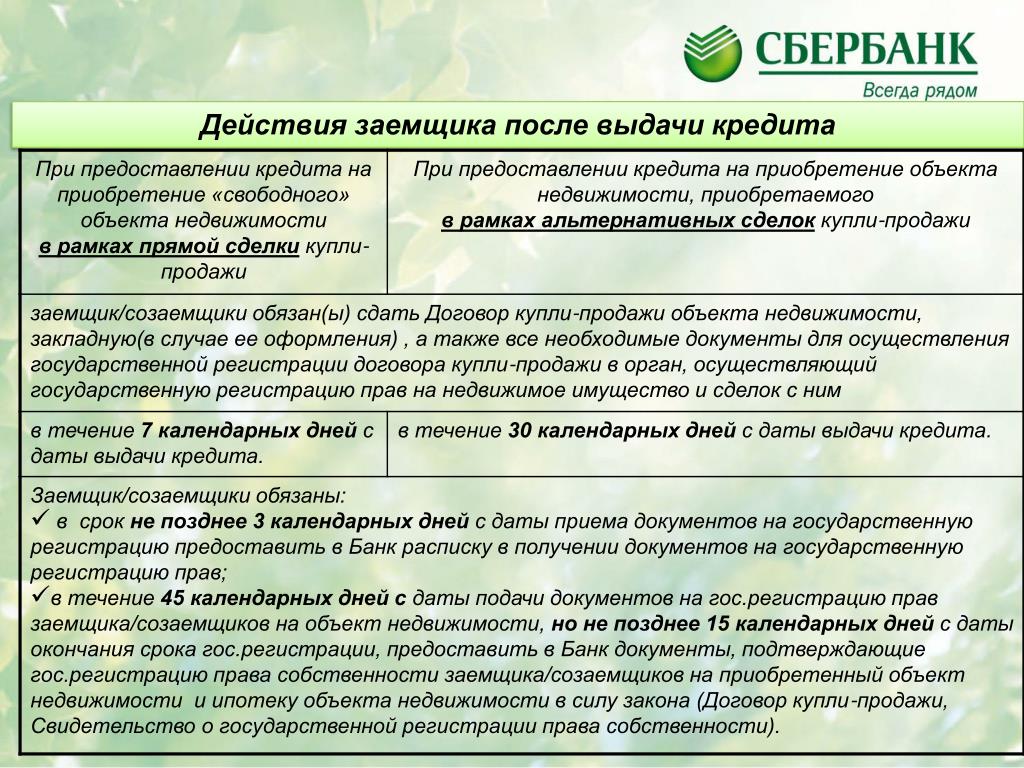

- В день принятия наследства отнесите в банк копию свидетельства о смерти брата и, если есть, копию вашего заявления о принятии наследства.

- Обсудите с банком ситуацию и планы. Возможно, сможете выработать взаимовыгодное решение. Если уже есть покупатель на машину, его тоже стоит привлечь к обсуждению.

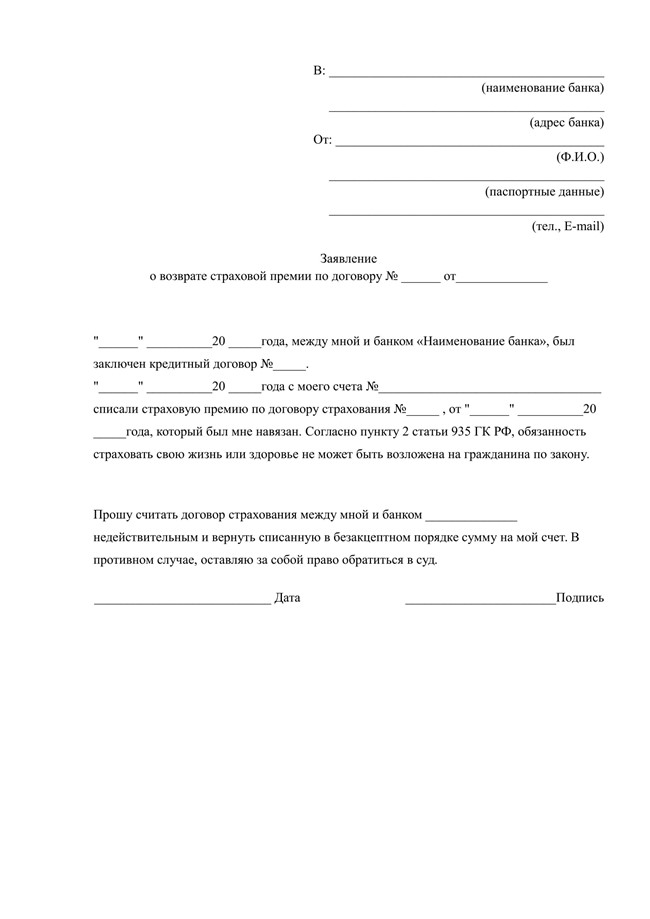

- Подайте в банк заявление с просьбой приостановить погашение долга и процентов и не начислять неустойку до конца оформления наследства. На этот счет в кредитном договоре могут быть специальные условия — тогда банк будет следовать им.

В ином случае вам могут предложить подписать дополнительное соглашение.

В ином случае вам могут предложить подписать дополнительное соглашение.

Что делать? 01.06.17

Человек взял кредит и умер. Как отменить штрафы за просрочки?

Какие еще есть варианты

Передать автомобиль по устной договоренности покупателю, вписать его в страховку, и пусть он гасит автокредит. Когда погасит, оформить сделку дарения. Это очень рискованный вариант: если человек не будет платить по кредиту, вопросы у банка будут к вам.

Рефинансировать автокредит в другом банке или банке-кредиторе — заключить новый кредитный договор. За счет полученных денег закрыть автокредит и снять залог. Затем продать автомобиль и пустить деньги на погашение кредита. Но не факт, что в этом случае вы не потеряете в деньгах.

/guide/snizit-stavku/

Как снизить ставку по кредиту

Ничего не делать. Этот вариант возможен, если вам действительно не нужен автомобиль. Если долго не платить по кредиту, банк заберет залоговый автомобиль. Но есть риск, что это не позволит покрыть весь долг с учетом пеней за просрочку и штрафов. Если какая-то часть останется, ее придется погасить.

Если долго не платить по кредиту, банк заберет залоговый автомобиль. Но есть риск, что это не позволит покрыть весь долг с учетом пеней за просрочку и штрафов. Если какая-то часть останется, ее придется погасить.

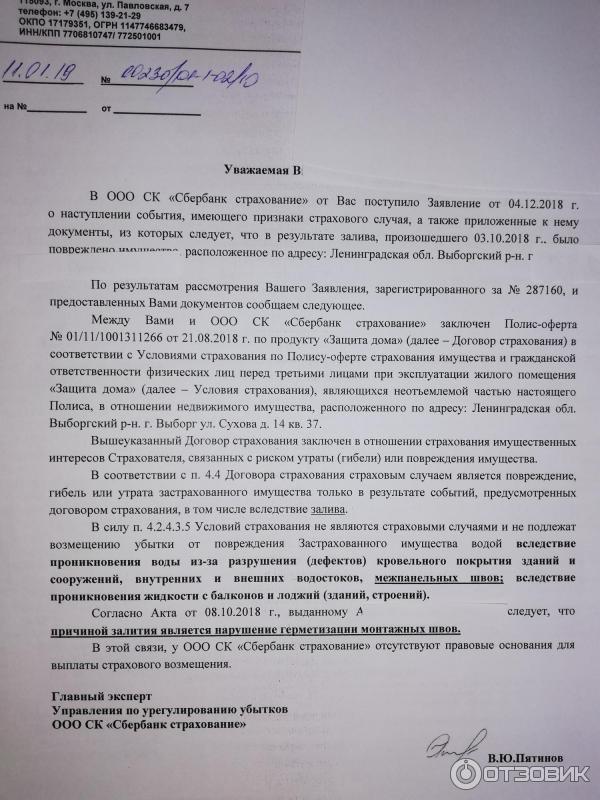

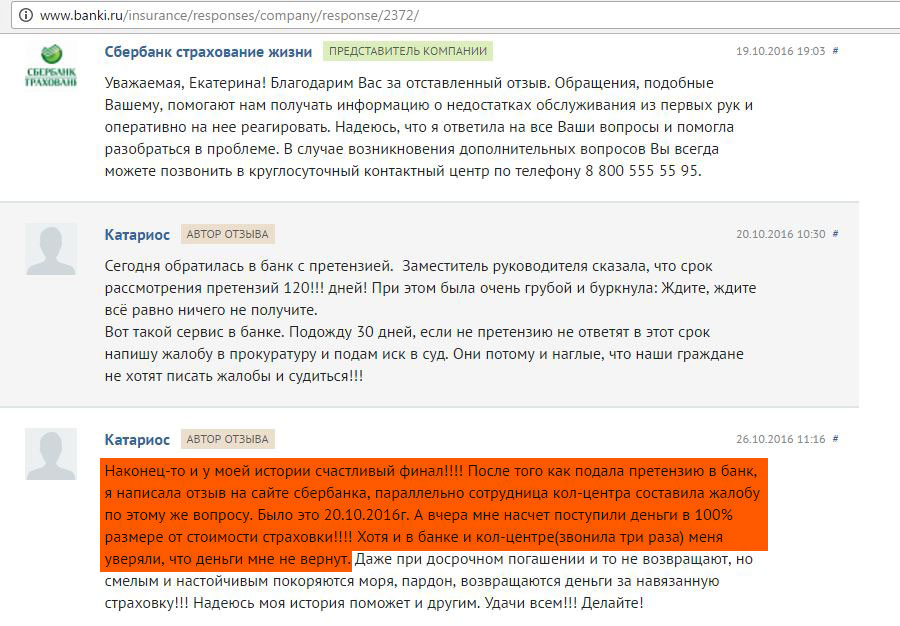

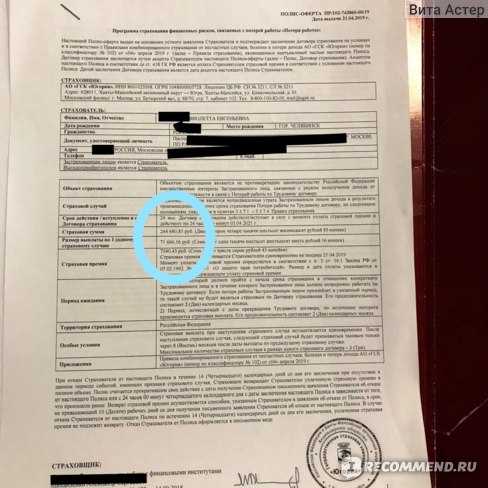

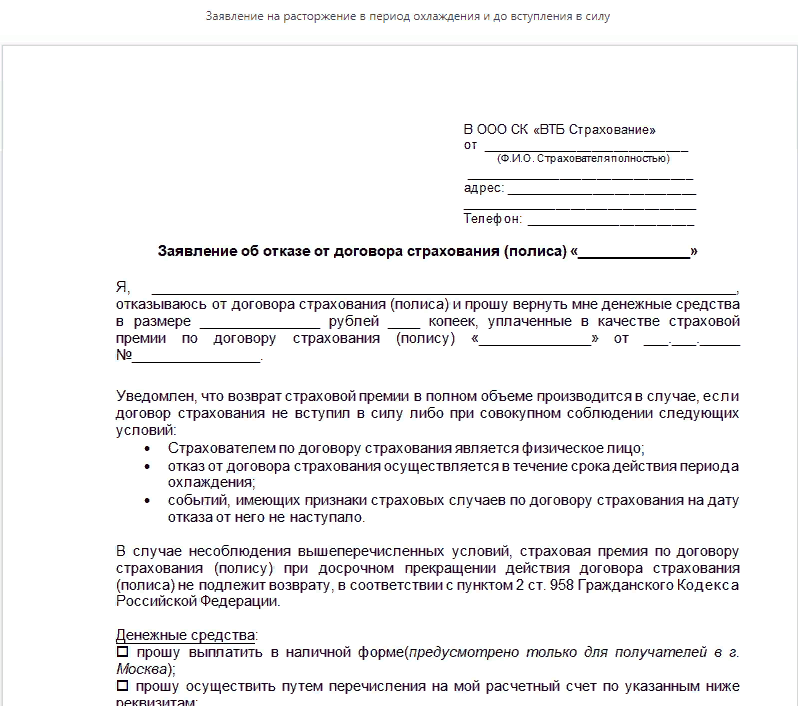

Проверить страховку наследодателя. Не исключено, что у вашего брата был договор страхования жизни. Если его смерть признают страховым случаем, страховая компания либо погасит кредит, либо выплатит деньги наследнику — в зависимости от условий страховки.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Задать вопрос

Кто платит кредит, если человек умирает

- Как действовать в случае смерти заемщика: краткая инструкция

- Кто по закону платит кредит, если человек умирает

- Какие кредиты не переходят по наследству

- Срок давности по кредиту

- Как поступить второму заемщику, если первый умер

- Как поступить поручителю

- Когда поможет страховка

- Страховые случаи

- Отказ от обязательств со стороны страховой

- Как поступить наследнику при страховке займа

- Кредитор требует погасить заем умершего досрочно

- Наследуется ли автокредит после смерти

- Кто из наследников и сколько платит по кредитам

- Штрафы и проценты после смерти должника

- Когда банки передают дело умершего коллекторскому агентству

- Законные способы не платить чужие долги

- Созаемщик, поручитель и кредит в наследство

Как действовать в случае смерти заемщика: краткая инструкция

- Претенденты с бумагами, подтверждающими смерть собственника и основание для получения наследства (паспорта, свидетельства о браке, рождении и др.), идут к нотариусу.

- Юрист направляет запросы в ЕГРН; компании, занимающиеся составлением кредитных историй; налоговую и другие организации, чтобы узнать о состоянии дел усопшего.

- Нотариус определяет, кто и в каком размере имеет право на собственность в соответствии с полученной информацией о завещании, правах наследования и фактическом положении финансовых дел умершего (имеющихся вкладах, недвижимости, долгах).

- Члены семьи могут вступить в права наследования или отказаться от них, но только в полном объеме.

Претенденты обращаются к нотариусу с заявкой на принятие наследства, где указывают собственность, которую рассчитывают получить.

Что указывают в заявлении:

- данные претендента и усопшего;

- дату кончины и последнее место проживания усопшего;

- выраженное намерение получить имущество;

- основание – документы, подтверждающие родство, или волю умершего;

- подтверждение права собственности, а также информацию о займах и других претендентах.

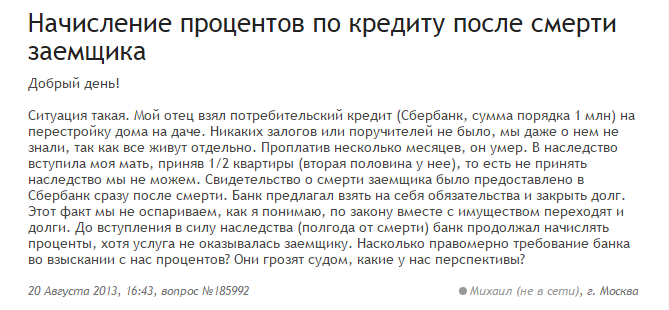

Кто по закону платит кредит, если человек умирает

Претенденты получают право на собственность усопшего через 6 месяцев после его смерти. Те, кто получил долю имущества, по закону отвечают по займам, перешедшим по наследству, но выплаты по долгам не должны превосходить стоимость полученных активов.

Узнать о долгах можно, попросив выписку из Бюро кредитных историй через нотариуса. Третьему лицу такую информацию без нотариально оформленной доверенности не дадут.

Отправьте в банк, где кредитовался умерший, копию свидетельства о смерти, и попросите, чтобы компания перестала начислять пени до момента принятия наследства (максимальный срок смягчения условий – шесть месяцев).

Михаил потерял мать, он единственный наследник всего ее имущества. Женщина взяла заем для строительства бани, но внесла только половину суммы. Михаил планирует принять наследство: он направил в кредитную организацию свидетельство о смерти и предложил вносить платежи по текущему графику, не дожидаясь полугодового срока.

Какие кредиты не переходят по наследству

Близкие покойного наследуют только те обязательства, которые относятся к имуществу, а долги, связанные с личными обязательствами, аннулируются после смерти должника. К ним относятся: алименты, автомобильные штрафы, нанесение вреда другому человеку.

Оплатить нужно:

- квитанции за коммунальные услуги,

- кредиты,

- налоги и др.

Если вы получили наследство вместе с задолженностями и хотите сохранить взятые в кредит квартиру или машину, возьмите деньги на выгодных условиях для рефинансирования займа. А рассчитать ежемесячный платеж поможет онлайн-калькулятор!

Кто будет оплачивать кредит после смерти заемщика

Все обязательства перед кредитными компаниями после смерти переходят к тому, кто получает недвижимость, автомобили и другие активы покойного. Получить только права и отказать от обязательств нельзя. Единственный вариант уйти от уплаты чужих кредитов – не принимать наследство и нотариально заверить отказ.

Уточните у нотариуса, кому переходит кредит после смерти заемщика и как можно распоряжаться имуществом, если оно было оформлено в кредит под залог имущества. Продать, подарить или сдать без согласия банка имущество в залоге нельзя.

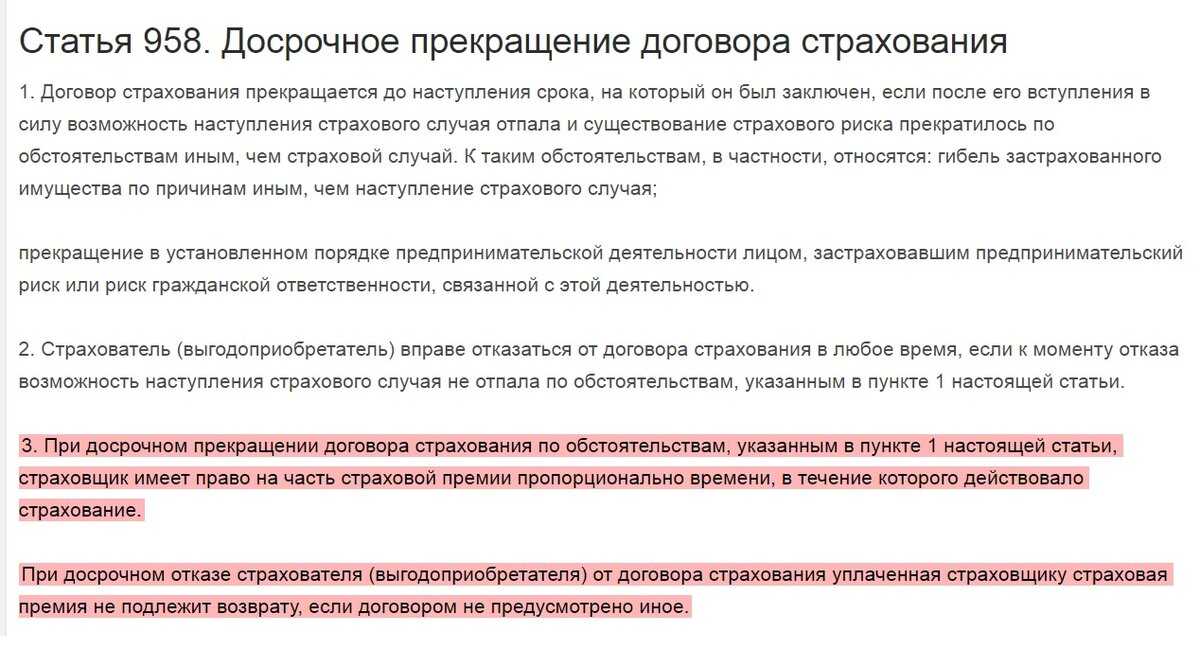

Срок давности по кредиту

Три года – срок, после которого взыскать долги за коммунальные услуги и по банковским займам нельзя. Например, вы унаследовали квартиру, за которую накопились неоплаченные квитанции по коммуналке за пять лет. Выплатить придется просроченные платежи и пени за три года.

Как поступить второму заемщику, если первый умер

Созаемщиками чаще всего выступают супруги, родители и дети. Если основной заемщик умер, то кредит должен выплатить тот, кто выступил вторым плательщиком.

Мария выступала созаемщиком по кредиту отца – он взял автокредит, приобрел машину для поездок на дачу. После смерти отца, авто перешло к женщине вместе с обязательствами по выплате займа. Мария приняла наследство, продала авто и закрыла кредит досрочно. Это было выгоднее, чем отказываться от собственности, потому что половина займа уже была выплачена.

Мария приняла наследство, продала авто и закрыла кредит досрочно. Это было выгоднее, чем отказываться от собственности, потому что половина займа уже была выплачена.

Как поступить поручителю

Кто выплачивает кредит после смерти заемщика, если есть поручитель? Поручитель обеспечивает исполнение обязательств перед кредитной компанией: сначала он выступает гарантом выплат со стороны основного заемщика, а после его смерти – со стороны новых исполнителей договора.

Члены семьи умершего, вступившие в права владения, платят по долгам, а поручитель привлекается только, когда они задерживают платежи. Если случилась просрочка или отказ от выплат, кредитор потребует выплаты с поручителя. В таком случае он получает право на имущество (или его часть), за которое он платил.

После исполнения обязательств поручитель вправе получить причитающуюся ему долю имущества, за которое он выплачивал заемКогда поможет страховка

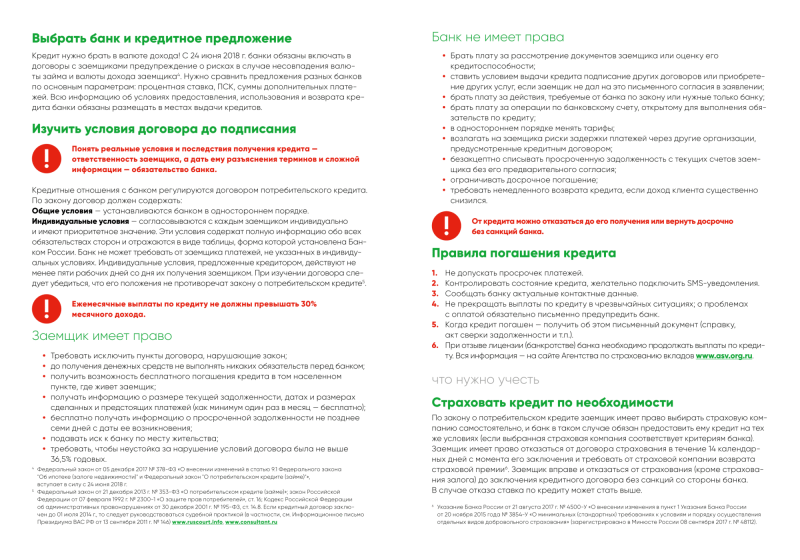

Большинство займов застрахованы на случай смерти или серьезной болезни, когда клиент не может работать и в срок вносить платежи. Страхование кредитных программ не является обязательным, но банки часто предлагают более выгодные условия, если заемщик согласен на страховку.

Страхование кредитных программ не является обязательным, но банки часто предлагают более выгодные условия, если заемщик согласен на страховку.

Дополнительные гарантии от страховщика позволяют снизить ставку, поэтому клиенты соглашаются на эту меру.

Кто должен выплачивать кредит после смерти заемщика? Если договор включал пункт о страховании жизни клиента, выплачивать его будет страховщик, а если нет, то ответственность переходит к получателям имущества.

Но размер выплат не может превысить стоимость активов. Для обращения в страховую наследникам понадобится кредитный договор. Обычно страховку оформляют вместе с договором, и банку известно об этом договоре.

Страховые случаи

Все нюансы выплаты страховых премий указаны в договоре, поэтому внимательно читайте все его пункты. Если ситуация отвечает условиям страхования, то агентство покроет долг. Страховыми признаются случаи, когда заемщик умер от болезни, несчастного случая или стал жертвой преступления.

Отказ от обязательств со стороны страховой

Существует ряд случаев, когда страховая откажет:

- страховка распространялась только на конкретные ситуации, например, она действует в случае болезни или несчастного случая;

- договор включает пункты, что смерть от самоубийства, выброса радиации, участия в боевых действиях, во время пребывания в тюрьме, занятий опасным спортом не является страховым случаем;

- агентство не получило полную информацию о состоянии здоровья застрахованного, например, о наличии серьезных заболеваний, хронических нарушений;

- срок действия договора подошел к концу.

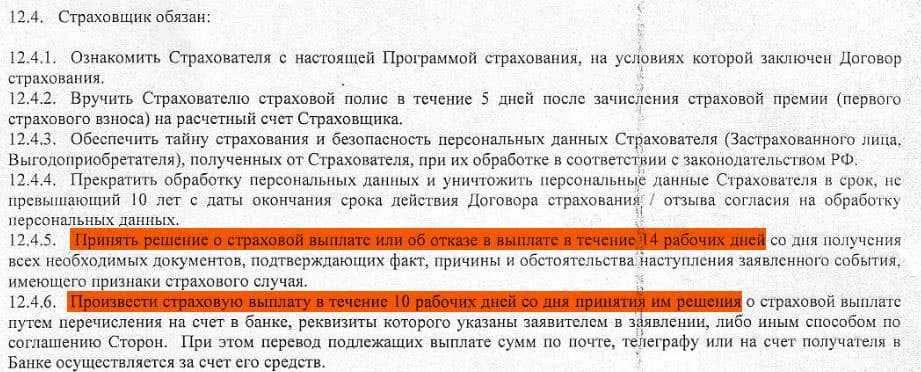

Как поступить наследнику при страховке займа

Кирилл после смерти брата унаследовал квартиру в ипотеке

. У него уже есть собственный заем на жилье, и покрывать вторую ипотеку он не сможет.Как поступить в такой ситуации?

- Проверить наличие страховки в договоре.

- Обратиться в бюро кредитных историй и страховые компании, с которыми сотрудничает банк, если упоминаний о выплате нет в договоре.

- Уточнить срок действия страховки.

- Узнать, какие документы нужны для подачи заявки, если страховка действительна.

- Подать заявку на выплату.

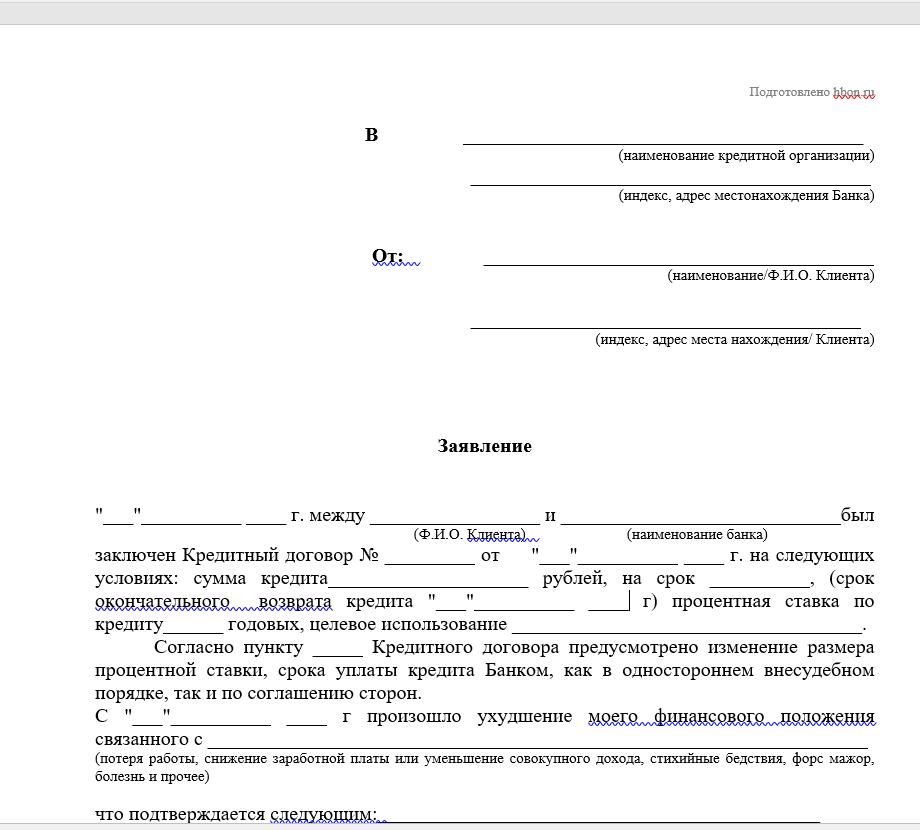

Кредитор требует погасить заем умершего досрочно

Кредитная организация может потребовать внести средства по займу немедленно, сослаться на задержки выплат и начисленные пени, но эти требования неправомерны.

Если правопреемник представил необходимые бумаги, написал заявление об отсрочке платежей, то банк обычно действует по закону. А именно: перестает на этот период начислять пени и неустойки, ожидает принятия наследства или отказа от него со стороны должника, а затем возобновляет стандартные процедуры.

Спустя полгода с даты смерти клиента кредитная организация возобновит начисление штрафов за неуплату, и это будет законно.

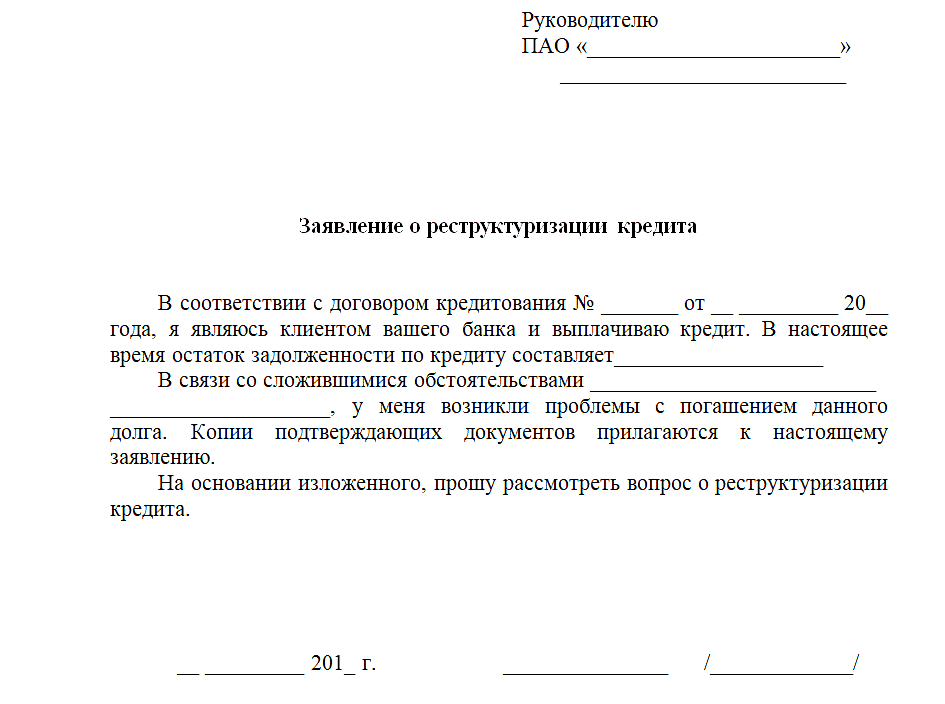

Чтобы избежать дополнительных затрат, наследники через полгода должны возобновить выплаты по займу согласно графику выплат или подать заявку на реструктуризацию кредита.

Наследуется ли автокредит после смерти

Правило о полном наследовании – и собственности, и долгов, распространяется на все банковские договоры, включая автокредиты.

Как распорядиться активом новому собственнику:

- пользоваться машиной и вносить платежи согласно графику;

- использовать средства каско для погашения задолженности, если страховой случай;

- продать автомобиль и закрыть договор.

Если машина находится в залоге, то перед продажей клиент должен обратиться в кредитную организацию и проконсультироваться, в каком порядке оформляется продажа, как снять залог.

Кто платит кредит за авто, если заемщик умирает? Авто, купленное на средства банка, можно продать и закрыть долг. Также разрешено продолжать пользоваться машинойКто из наследников и сколько платит по кредитам

Что будет с кредитом, если человек умирает? Имущество наследуется по закону или договоренности, задолженности перед банком или третьими лицами распределяются пропорционально размеру унаследованного. Выплачивать больше, чем получили, правопреемники не должны, даже если размер долга больше. Разница между стоимостью активов и суммой по кредиту списывается.

Выплачивать больше, чем получили, правопреемники не должны, даже если размер долга больше. Разница между стоимостью активов и суммой по кредиту списывается.

Штрафы и проценты после смерти должника

Если человек взял кредит и скончался, компания продолжает обслуживать заем в штатном режиме – ожидать выплаты по графику, начислять пени по просрочкам, взимать неустойку.

- Простой способ избавиться от штрафов – принести в финансовую организацию копию свидетельства о смерти. Начисление процентов не приостанавливается, а вот неустойку за недобросовестное исполнение договора платить не придется до принятия прав на собственность.

- Другой законный способ избежать штрафов – отказ от имущества. Нет собственности – нет долгов.

- Самый сложный вариант: родственникам неизвестно о договоре с банком, и кредитная организация успела начислить штрафы. В этой ситуации придется обращаться в суд с требованием снизить размер неустойки, доказывать, что причиненный ущерб несопоставим с начисленными суммами.

Когда банки передают дело умершего коллекторскому агентству

Кредитная организация по закону имеет право передать долг заемщика третьим лицам, включая коллекторов. Об этом обычно сказано в самом договоре, подписывая его клиент соглашается с тем, что банк может переуступить права на получение средств, в том числе коллекторскому агентству, если у него есть банковская лицензия. Если такой лицензии нет, клиент должен подписать согласие на передачу прав на заем третьему лицу. Банк передает долг коллекторам, только если заемщик долгое время не выплачивает взносы, избегает общения с менеджерами.

Сотрудники банков звонят не только, чтобы напомнить о сроках выплат, они могут предложить программу реструктуризации или отсрочку. Компании выгоднее сохранить благожелательные отношения с клиентом, помочь ему преодолеть временные сложности и вернуть средства с процентами. Для того, чтобы помочь заемщику, Совкомбанк разработал программу «Кредитный доктор».

«Кредитный доктор» Совкомбанка выручит в случае проблем с кредитной историей. Выполнив 3 простых шага, вы улучшите свое положение и сможете взять кредит на крупную сумму!

Законные способы не платить чужие долги

Избежать уплаты чужих займов можно – не принимайте наследство. Это разумно, если полученные активы стоят дешевле, чем общая стоимость долгов.

Если займы небольшие, и по оценкам выгода от получения имущества перевешивает затраты на покрытие долговых обязательств, то большинство наследников решают принять наследство и закрыть долги.

Если затрудняетесь в оценке активов, например, при наследовании авторских прав, патента, бизнеса, коммерческой недвижимости и размера задолженностей, обратитесь к юристу или оценщику.

Важно: если вы заявили об отказе официально, и нотариус оформил решение, то отозвать его не получится. Квартиру в залоге у банка придется освободить. Это правило не распространяется на зарегистрированных жильцов моложе 18 лет, выписать их из жилья с ухудшением условий нельзя.

Созаемщик, поручитель и кредит в наследство

Созаемщик несет такую же ответственность по банковскому займу, как и основной должник. В случае его смерти созаемщик обеспечивает своевременные выплаты: он может выплачивать взносы по намеченному расписанию, а может закрыть договор досрочно. Поручителем выступает третье лицо, его задача – обеспечить внесение средств заемщиком или его наследниками. Если созаемщики или поручители не могут следовать графику выплат, имущество продают и закрывают договор.

Бывают сложные случаи, когда по закону имущество наследуют родственники, а бремя выплаты долга несет поручитель. В такой ситуации он имеет право получить залог после выплаты обязательств. Если родные умершего откажутся возместить ему затраты (в денежной, натуральной форме), то имущественные споры решаются через суд.

Созаемщик вносит оплату по займу, если человек взял кредит и умерЧто будет с собственностью, на которую никто не претендует? Имущество, согласно ГК РФ, вместе с обязательствами перед заимодавцами отходит государству, и уже оно несет ответственность перед банками и третьими лицами.

Принимать или не принимать наследство, члены решают с учетом возможных обязательств. Перед тем, как начать пользоваться имуществом, обратитесь к юристам и узнайте, какие кредитные обязательства взял на себя умерший, сопоставьте потенциальную выгоду и размер долгов.

Что происходит с автокредитом, когда кто-то умирает? – Forbes Advisor

Обновлено: 27 июля 2022 г., 13:07

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Пока никто не хочет думать о смерти, все может случиться. И, к сожалению, если вы возьмете автокредит и умрете до того, как погасите его, кредит не исчезнет просто так.

Если вам интересно, что происходит с автокредитом, когда кто-то умирает, вот что вам следует знать.

Что произойдет с автокредитом, если владелец автомобиля умрет?

Если кто-то умирает до выплаты автокредита, кредит обычно становится частью имущества умершего, которое включает в себя все активы этого человека, а также любой непогашенный долг. Распорядитель наследства несет ответственность за погашение этих долгов имеющимися активами. После этого все, что останется, будет распределено среди бенефициаров посредством завещания, судебного процесса, который анализирует завещание умершего и обеспечивает его выполнение.

Распорядитель наследства несет ответственность за погашение этих долгов имеющимися активами. После этого все, что останется, будет распределено среди бенефициаров посредством завещания, судебного процесса, который анализирует завещание умершего и обеспечивает его выполнение.

Однако, если у автокредита есть поручитель или созаемщик (например, переживший супруг), ответственность за автомобиль и платежи по нему перейдет на это лицо.

Оговорка о смерти автокредита

Договоры автокредитования обычно включают оговорку о смерти, которая описывает, как будет выглядеть процесс погашения кредита в случае смерти заемщика. В этом пункте обычно объясняется, что если есть поручитель, платежи будут нести ответственность за это лицо, но если нет, платежи вернутся на имущество умершего.

Некоторые кредиторы требуют рефинансирования автомобиля в случае смерти основного заемщика. Кроме того, если ссуда обеспечена транспортным средством, как и большинство автокредитов, то автомобиль может быть изъят кредитором, если платежи не будут продолжены. Точные условия оговорки о смерти будут варьироваться в зависимости от кредитора, а также законов вашего штата.

Точные условия оговорки о смерти будут варьироваться в зависимости от кредитора, а также законов вашего штата.

Государства с совместной собственностью

Законы, касающиеся долга после смерти человека, отличаются в штатах с общественной собственностью. Таких штатов девять: Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон и Висконсин. Аляска также придерживается законов об общественной собственности в некоторых ситуациях.

В этих штатах имущество или активы, приобретенные или полученные одним из супругов во время брака взаймы, переходят в совместную собственность и являются ответственностью обоих супругов. Это означает, что если супруг умирает с непогашенным автокредитом, оставшийся супруг, как правило, будет вынужден погасить часть или весь оставшийся долг. Например, если один из супругов должен 20 000 долларов США по автокредиту, другой будет нести ответственность за 10 000 долларов этого долга, даже если этот супруг никогда не был указан в кредите или праве собственности на автомобиль.

Однако эти правила не применяются, если автокредит был взят до свадьбы супругов. Только долги, возникшие во время брака, будут затронуты законами о совместной собственности. Ответственность также может быть изменена, если супруги решат подписать до- или послебрачное соглашение, в котором говорится, что их долг и доход будут регулироваться отдельно.

Что делать, если умер владелец автомобиля

Если умер владелец автомобиля с непогашенным кредитом, выполните следующие действия:

1. Свяжитесь с кредитором

Первое, что нужно сделать, это связаться с кредитором и сообщить им, что основной заемщик по кредиту скончался. Будьте готовы предоставить свидетельство о смерти для своих записей.

Кредитор должен объяснить вам, что нужно сделать с кредитом, например, связаться с поручителем. Они также могут предоставить конкретную кредитную документацию с подробным описанием ежемесячных платежей, оставшегося срока кредита и суммы выплаты, в зависимости от политики кредитора.

2. Выясните, кто будет производить платежи

Ответственность за осуществление платежей по непогашенному автокредиту зависит от вашей конкретной ситуации.

- Поручитель или созаемщик: Если по кредиту есть поручитель или созаемщик, ответственность за погашение ложится на них.

- Супруга в штате, находящемся в совместном владении: Если вы являетесь пережившим супругом в штате, находящемся в совместном владении, вы можете нести ответственность за часть или всю оставшуюся часть автокредита вашего покойного супруга.

- Имущество умершего: Если умерший не проживал в штате, находящемся в совместном владении, его неоплаченный долг ложится на его имущество. Распорядитель наследства (или лицо, назначенное судом, если душеприказчик не был выбран до смерти заемщика) будет заниматься процессом завещания, который включает в себя сбор и, возможно, продажу активов для погашения непогашенных долгов.

Убедитесь, что кто-то продолжает выплачивать кредит, иначе вы рискуете, что кредитор конфискует автомобиль.

3. Передать право собственности и зарегистрировать автомобиль

Если есть созаемщик с совместным владением автомобилем, он примет транспортное средство, его право собственности и кредит после смерти владельца. Но если нет, то, кто станет владельцем автомобиля, будет решено во время завещания. Если основной заемщик умирает, не вступив в брак или не имея детей, его активы, как правило, переходят к их оставшимся в живых родителям (или их братьям и сестрам, если их родители также скончались). Имейте в виду, что право собственности на автомобиль не может быть передано до завершения завещания.

Чтобы продолжить процесс передачи, душеприказчику потребуется следующее:

- Постановление суда о наследстве, разрешающее передачу транспортного средства

- Текущее название автомобиля

- Свидетельство о смерти бывшего владельца

- Заявление о раскрытии информации об одометре

- Плата за перевод

Если автомобиль не включен в наследство, то передачу сможет осуществить совладелец или наследник автомобиля. Для этого им необходимо предъявить свидетельство о праве собственности на автомобиль и свидетельство о смерти бывшего владельца в местный Департамент транспортных средств (DMV). Если лицо, принимающее на себя право собственности, не является бенефициаром, ему может потребоваться также предоставить аффидевит.

Для этого им необходимо предъявить свидетельство о праве собственности на автомобиль и свидетельство о смерти бывшего владельца в местный Департамент транспортных средств (DMV). Если лицо, принимающее на себя право собственности, не является бенефициаром, ему может потребоваться также предоставить аффидевит.

4. Застрахуйте автомобиль

Если вы станете владельцем автомобиля, вам также необходимо приобрести страховку для автомобиля. Если у вас уже есть страховка на другой автомобиль, вы можете обратиться к своему агенту, чтобы узнать, какое покрытие вам нужно.

Варианты погашения ссуды на покупку автомобиля

Если вы унаследовали автомобиль с непогашенным кредитом, вот несколько потенциальных вариантов для рассмотрения:

Имущество для погашения ссуды

добиться погашения ссуды на покупку автомобиля имуществом или, возможно, даже продажи автомобиля имуществом, чтобы помочь покрыть непогашенный долг. Обязательно обсудите это с другими бенефициарами имущества, чтобы избежать напряженности.

Погашение кредита через кредитное страхование жизни

Когда кто-то берет автокредит, у него часто есть возможность добавить кредитное страхование жизни к своему кредиту, которое покроет оставшиеся платежи в случае его смерти. Если вы обнаружите, что умерший приобрел кредитное страхование жизни, полис может погасить часть или весь непогашенный остаток.

Перефинансирование автомобиля

Если вы в конечном итоге берете на себя ответственность за автомобиль, но ваше имя не указано в кредите, кредитор, скорее всего, попросит вас перефинансировать автомобиль на ваше имя. В зависимости от вашего кредита вы можете претендовать на более низкую ставку за счет рефинансирования, что может сэкономить вам деньги на процентах и потенциально помочь вам быстрее погасить кредит.

Прежде чем рефинансировать, неплохо было бы присмотреться и сравнить свои варианты не только с первоначальным кредитором, но и с как можно большим количеством кредиторов. Это может помочь вам легче найти хорошую сделку.

Имейте в виду, что для получения одобрения на рефинансирование обычно требуется кредит от хорошего до отличного — обычно считается, что хорошим кредитным рейтингом является 670 или выше. Если вы изо всех сил пытаетесь пройти квалификацию, вы можете рассмотреть возможность подачи заявки с поручителем, чтобы повысить свои шансы на одобрение. Поручителем может быть любой человек, например, родитель, другой родственник или доверенный друг, у которого хорошая кредитная история и который готов разделить ответственность за кредит.

Продажа автомобиля

В зависимости от ситуации и состояния автомобиля вы можете принять решение о его продаже. Имейте в виду, что вам нужно будет заработать на продаже достаточно, чтобы покрыть остаток кредита, или вы застрянете, выплачивая его самостоятельно.

Была ли эта статья полезной?

Оцените эту статью

★ ★ ★ ★ ★

Оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые советы, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Джек Ферри начал свою карьеру в качестве репортера ежедневной газеты, а затем переехал в Детройт и более 25 лет проработал в автомобильной промышленности на нескольких должностях по связям с корпоративными СМИ. Выполнив задание в торговой ассоциации потребительского финансирования в Вашингтоне, округ Колумбия, он переключился на внештатную журналистику. Имеет степень магистра журналистики Мичиганского государственного университета.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Что происходит с автокредитом, когда кто-то умирает?

Ким Франке-ФольстадОбновлено 15 августа 2022 г.

Примечание редактора: Lantern от SoFi стремится предоставлять объективный, независимый и точный контент. Писатели не связаны с нашей коммерческой деятельностью и не получают прямого вознаграждения от рекламодателей или партнеров. Узнайте больше о наших редакционных правилах и о том, как мы зарабатываем деньги.

Вероятно, последнее, что приходит в голову большинству покупателей автомобилей, когда они приходят в автосалон, — это мысль о том, что они могут умереть, прежде чем им удастся полностью погасить кредит. Что происходит с автокредитом, когда кто-то умирает, кредитор может потребовать погашения от оставшегося в живых супруга или изъять автомобиль. Ниже мы освещаем все, что может произойти, если заемщик автокредита умрет до погашения долга по автокредиту.Что происходит с финансируемой машиной, когда кто-то умирает?

Автокредит обычно является краткосрочным долгом. В среднем кредит на новый автомобиль выдается примерно на шесть лет, и мало кто из нас рассчитывает встретить свою кончину за такое количество времени. Но такое случается. Вот почему документы по автокредиту обычно содержат раздел, называемый пунктом о смерти, в котором объясняется, что происходит с финансируемым автомобилем, когда заемщик умирает. И это предупреждает, что кредит не будет просто прощен.

Но такое случается. Вот почему документы по автокредиту обычно содержат раздел, называемый пунктом о смерти, в котором объясняется, что происходит с финансируемым автомобилем, когда заемщик умирает. И это предупреждает, что кредит не будет просто прощен.Что такое пункт о смерти по автокредиту?

Кредиторы полагаются на обязательства, на которые заемщики соглашаются в своих кредитных документах, чтобы обеспечить выполнение транзакций. Часть оговорки о смерти в документах по автокредиту разъясняет шаги, которые кредитор может предпринять, чтобы гарантировать погашение кредита в случае смерти заемщика.Как работает оговорка о смерти в автокредите

Живой или мертвый, когда заемщик прекращает выплаты, кредитор может решить, что его кредит не погашен. А поскольку автокредит, как правило, является обеспеченным кредитом, а автомобиль служит залогом, кредитор может принять меры, чтобы вернуть транспортное средство во владение, чтобы вернуть свои деньги. Но это не единственное средство правовой защиты, которое кредитор может или будет использовать, когда заемщик умирает. Пока продолжаются своевременные платежи, существует несколько сценариев, в которых автомобиль может остаться у члена семьи или друга — возможно, путем перевода кредита на их имя или автоматического рефинансирования остатка с помощью нового кредита.

Пока продолжаются своевременные платежи, существует несколько сценариев, в которых автомобиль может остаться у члена семьи или друга — возможно, путем перевода кредита на их имя или автоматического рефинансирования остатка с помощью нового кредита.Кто может в конечном итоге производить платежи?

В зависимости от законов, в которых вы живете, несколько факторов могут повлиять на принятие решения о том, кто несет ответственность за выплату кредита после смерти владельца автомобиля. Вот несколько возможных вариантов:Созаемщик или поручитель

Если ваше имя фигурирует в автокредите в качестве созаемщика или поручителя, вы можете ожидать, что кредитор возложит на вас ответственность за непрерывные платежи. Ответственность за ссуду ложится на вас, и вы должны будете оплатить основную сумму и любые финансовые расходы по автокредиту. Это означает, что кредитор может предпринять шаги для возврата денег, если вы не сможете вовремя произвести платежи. Если вы хотите сохранить автомобиль — и защитить свой кредит — вам, возможно, придется немного потрудиться, чтобы исключить имя умершего из кредита и/или перевести автоматические платежи на другой банковский счет.

Оставшийся в живых супруг в штате с совместной собственностью

В штатах с совместной собственностью супруги несут совместную ответственность за любые долги, которые они берут на себя после вступления в брак. Таким образом, даже если вы не являетесь поручителем или созаемщиком, кредитор может прийти к вам в поисках платежа. В настоящее время существует девять штатов общественной собственности:- Аризона

- Калифорния

- Айдахо

- Луизиана

- Невада

- Нью-Мексико

- Техас

- Вашингтон

- Wisconsin

Оставшийся в живых супруг или другой бенефициар

Оставшийся в живых супруг, который не находится в состоянии совместной собственности и чье имя не указано в автокредите, не несет ответственности за кредит. Таким образом, это может быть ваш выбор, брать ли на себя платежи, если автомобиль перейдет к вам после завещания. Это также верно для любого другого бенефициара, чье имя не указано в кредите.

Это также верно для любого другого бенефициара, чье имя не указано в кредите.Как наследство влияет на финансируемый автомобиль?

Оговорка о смерти автокредита — это способ кредитора предоставить информацию о возможных вариантах погашения и владения. Но завещание — это юридический процесс, который может в конечном итоге определить, кто несет ответственность за профинансированный автомобиль, когда владелец умирает. Завещание, как правило, является первым шагом в решении финансовых вопросов, связанных с недвижимостью. Он защищает как кредиторов, так и бенефициаров. Правила могут немного различаться от штата к штату, но вот некоторые основы:Активы и пассивы объединяются

Когда человек умирает, его активы и пассивы — все, что составляет его чистую стоимость — переходит к его «имуществу». Это может быть дом, инвестиции, автомобиль и другие ценности. Или это может быть просто машина, небольшой сберегательный счет и какие-то случайные вещи. Не обязательно быть богатым, чтобы иметь поместье. В этом контексте это просто означает, что вы владеете и что вы должны. Процесс завещания под надзором суда обычно применяется только к активам, которые на момент смерти принадлежали только умершему. Помните, что если в автокредите есть поручитель или созаемщик, платежи станут их ответственностью. Но если бы умерший был единственным именем в кредите, автомобиль, скорее всего, был бы завещательным активом.

В этом контексте это просто означает, что вы владеете и что вы должны. Процесс завещания под надзором суда обычно применяется только к активам, которые на момент смерти принадлежали только умершему. Помните, что если в автокредите есть поручитель или созаемщик, платежи станут их ответственностью. Но если бы умерший был единственным именем в кредите, автомобиль, скорее всего, был бы завещательным активом.Долги выплачены, а активы выплачены

Суд по наследственным делам возлагает на судебного исполнителя или управляющего ответственность за то, чтобы все долги наследства были выплачены, а активы были выплачены соответствующим бенефициарам. Но работа над всем этим может занять некоторое время, поэтому исполнитель или администратор может использовать деньги поместья для оплаты текущих счетов, включая оплату автомобиля, до тех пор, пока имущество в конечном итоге не будет урегулировано. Однако это не означает, что автомобиль автоматически перейдет к наследнику в конце процесса завещания. В какой-то момент душеприказчик может счесть необходимым ликвидировать все или некоторые активы наследства, чтобы погасить оставшиеся долги покойного (кредитные карты, банковские кредиты и т. д.). И это может включать продажу автомобиля, особенно если он стоит значительно дороже. чем остаток по кредиту. С другой стороны, если после выплаты других долгов останется достаточно денег, имущество может полностью погасить автокредит. Если это так, бенефициар может получить автомобиль в конце процесса завещания без каких-либо платежей. (Право собственности на автомобиль не может быть передано до тех пор, пока не будет завершено завещание.) Наконец, если автомобиль все еще доступен, но недвижимость не может его погасить, друг или член семьи, который готов покрыть остаток кредита, может быть назначен в качестве законный наследник автомобиля. Или, если никто не заинтересован, имущество может просто позволить кредитору вернуть себе автомобиль. Затем кредитор продавал автомобиль, чтобы возместить его убытки и вернуть оставшиеся средства в имущество.

В какой-то момент душеприказчик может счесть необходимым ликвидировать все или некоторые активы наследства, чтобы погасить оставшиеся долги покойного (кредитные карты, банковские кредиты и т. д.). И это может включать продажу автомобиля, особенно если он стоит значительно дороже. чем остаток по кредиту. С другой стороны, если после выплаты других долгов останется достаточно денег, имущество может полностью погасить автокредит. Если это так, бенефициар может получить автомобиль в конце процесса завещания без каких-либо платежей. (Право собственности на автомобиль не может быть передано до тех пор, пока не будет завершено завещание.) Наконец, если автомобиль все еще доступен, но недвижимость не может его погасить, друг или член семьи, который готов покрыть остаток кредита, может быть назначен в качестве законный наследник автомобиля. Или, если никто не заинтересован, имущество может просто позволить кредитору вернуть себе автомобиль. Затем кредитор продавал автомобиль, чтобы возместить его убытки и вернуть оставшиеся средства в имущество.

Изъятие автомобиля после смерти

Маловероятно, что кредитор автоматически заберет автомобиль после того, как узнает о смерти заемщика. Но если семья перестанет вносить своевременные платежи — возможно, потому, что они не могут себе этого позволить или обязательство уходит от них в их горе — кредитор может предпринять шаги, чтобы вернуть причитающиеся деньги.Принудительное изъятие во владение

Кредитор может принять решение о возврате владения транспортным средством и направить вырученные средства на погашение непогашенного остатка по кредиту. И если продажа не покрывает остаток, кредитор может продолжать добиваться оплаты от созаемщика или поручителя, или от пережившего супруга в состоянии совместной собственности. Кредитор не может заставить пережившего супруга в не- совместная собственность государства или других наследников для погашения оставшегося долга, но он может подать иск против имущества в суд по наследственным делам.Добровольное изъятие

Конечно, вам не нужно ждать, пока кредитор форсирует выдачу. Если никто не хочет брать на себя ответственность за машину — осуществляя платежи или продавая ее для погашения кредита, — семья может попросить забрать машину путем добровольного изъятия.

Если никто не хочет брать на себя ответственность за машину — осуществляя платежи или продавая ее для погашения кредита, — семья может попросить забрать машину путем добровольного изъятия.Какие есть варианты оплаты автокредита?

Если вы узнали, что получили в наследство автомобиль, оплачиваемый по кредиту, у вас есть несколько вариантов для рассмотрения.Кредитная страховка

Если владелец автомобиля приобрел дополнительную кредитную страховку, когда подписывался на получение кредита, вам, возможно, больше не придется производить платежи, даже если ваше имя фигурирует в кредите. Страхование кредита покрывает весь или часть остатка на случай смерти заемщика.Имущество погашает ссуду

Чтобы избежать напряженности с другими бенефициарами, вы можете обсудить, будет ли полностью погашена ссуда на покупку автомобиля вместе с другими долгами при погашении наследства, и как это может повлиять на ваше общее наследство.Рефинансирование кредита

Если вы берете на себя погашение и ваше имя не указано в первоначальном кредите, кредитор, скорее всего, захочет, чтобы вы рефинансировали его в совершенно новый кредит. Чтобы определить, соответствует ли стоимость вашему бюджету, вы можете сравнить рефи-кредиты на онлайн-сайте, таком как Lantern, и посмотреть, на какую процентную ставку и платеж вы можете претендовать. Если ваш кредит немного шаткий, это может помочь привлечь поручителя. с хорошим кредитом, чтобы улучшить ваши шансы на получение лучшей процентной ставки.

Чтобы определить, соответствует ли стоимость вашему бюджету, вы можете сравнить рефи-кредиты на онлайн-сайте, таком как Lantern, и посмотреть, на какую процентную ставку и платеж вы можете претендовать. Если ваш кредит немного шаткий, это может помочь привлечь поручителя. с хорошим кредитом, чтобы улучшить ваши шансы на получение лучшей процентной ставки.Продай машину, чтобы погасить кредит

Тебе вообще нужна эта машина? Если вы думали, что хотите машину, а потом передумали, возможно, имеет смысл продать машину, чтобы погасить кредит. Продажа автомобиля может быть правильным для вас, если стоимость перепродажи больше, чем непогашенный остаток автокредита.Как получить автокредит после смерти владельца

Если ваше имя не фигурирует в существующем автокредите, но вы хотите на законных основаниях вступить во владение автомобилем после смерти владельца, выполните несколько шагов, чтобы убедиться, что все в порядке. Оставайся на дорожке.Будьте уверены, что кредитор получит копию свидетельства о смерти

Если автомобиль является частью имущества умершего, душеприказчик, как правило, позаботится об этом шаге. Если это не вы, вы можете проверить, что кредитор знает, что владелец автомобиля умер, но платежи будут продолжаться.

Если это не вы, вы можете проверить, что кредитор знает, что владелец автомобиля умер, но платежи будут продолжаться.Узнайте, производит ли кто-то платежи

Если выплаты по кредиту прекратятся, даже временно, кредитор может принять решение о возвращении автомобиля во владение. Уточните у поручителя или созаемщика по кредиту, исполнителя наследства или кого-либо еще, кто может покрывать платежи, чтобы убедиться, что кредит актуален. Или свяжитесь с кредитором о проведении платежей.Передача права собственности

Если вы берете на себя ответственность за оплату автомобиля, было бы неплохо, чтобы автомобиль был переведен на ваше имя как можно скорее — и кредитор может потребовать этого. Убедившись, что автомобиль принадлежит вам на законных основаниях, вы можете обратиться в Департамент транспортных средств вашего штата за информацией о необходимых документах и сборах, которые вам придется заплатить.Обратитесь к своему страховому агенту

Не забудьте как можно скорее добавить автомобиль в свой полис автострахования. Ваш агент может помочь вам определить, какое покрытие требуется, или вы можете найти и купить новый полис в Интернете.

Ваш агент может помочь вам определить, какое покрытие требуется, или вы можете найти и купить новый полис в Интернете.Найдите лучший способ оплаты автомобиля

Если владелец не приобрел кредитную страховку или имущество не оплатило автомобиль, вам, вероятно, придется найти способ покрыть расходы. Даже если кредитор позволит вам взять на себя первоначальный автокредит, вы можете рассмотреть другие варианты. Если остаток задолженности не слишком велик, вы можете просто погасить всю сумму кредита. Или вы можете рефинансировать, чтобы получить новый кредит с более низкой процентной ставкой или лучшими условиями. Многие люди могут получить автокредит с кредитным рейтингом 650 или выше.The Takeaway

Когда владелец профинансированной машины умирает, кредит не исчезает. И, к сожалению, решение о том, кто может на законных основаниях унаследовать автомобиль и/или взять на себя платежи по кредиту, иногда может занять месяцы или дольше. Между тем, если владелец не приобрел кредитную страховку, кредитор будет ожидать, что ежемесячные платежи будут продолжаться, или он может вернуть транспортное средство во владение.