Сделка с ипотекой без первого взноса

Заур

сам себе риелтор

В большинстве случаев под ипотекой без первого взноса подразумеваются незаконные действия.

Я продавал без риелтора четырехкомнатную квартиру в Рязани, в старом панельном доме. Стартовал с цены 2 740 000 Р и медленно снижался. Потенциальных покупателей было немного, поскольку это не самая ликвидная квартира.

В какой-то момент у меня появился покупатель, который был готов купить квартиру в ипотеку и по моей цене. Однако у него не было первоначального взноса, хотя для банка он обязателен. Поэтому мне предложили продать квартиру по серой схеме.

Расскажу, как устроена покупка вторичной недвижимости в ипотеку без первоначального взноса и чем закончилась моя история.

Как появился покупатель

Я живу в Москве, но на время продажи квартиры — в конце 2019 года — переехал в Рязань, потому что каждый раз ездить на показы из столицы было неудобно. Потом продажа затянулась и началась пандемия, жить в Рязани стало даже комфортнее: там больше свободы передвижения и меньше людей. Периодически я ездил в Москву на несколько дней.

Периодически я ездил в Москву на несколько дней.

Во время одной из таких поездок, в самом начале сентября 2020 года, мне позвонил человек, который срочно хотел посмотреть мою квартиру. Я ехал в поезде и планировал вернуться только через три дня. Он попросил поторопиться: у него была одобрена ипотека на определенный срок. На следующий день позвонила какая-то женщина. В разговоре быстро выяснилось, что она жена вчерашнего звонившего. Она тоже хотела посмотреть квартиру как можно быстрее.

/nelikvid/

Как я продавал неликвидную квартиру в регионе

Пока я был в Москве по делам, этот мужчина регулярно звонил и интересовался, когда я вернусь. Он боялся, что мое объявление — фейк и квартиры на самом деле нет. Еще он уверял, что квартира им с женой подходит на 100% и он точно купит ее после просмотра. Я предложил привезти ему из Москвы документы для сделки, которые продавцу надо получать по месту регистрации. Но он сказал, что они не нужны.

Когда я через пять дней вернулся в Рязань, сразу показал этим людям квартиру. Они провели в ней 10 минут и заявили, что будут покупать. К тому времени я уже снизил стоимость в объявлении до 2 490 000 Р. У покупателей была одобрена ипотека на 2 200 000 Р, и они хотели вложить в квартиру материнский капитал — 467 000 Р. Но был нюанс: у них не было никакого первоначального взноса.

У меня очень редкое для Рязани имя. Удивительно, но моего покупателя звали так же, поэтому дальше в статье я буду называть его тезкой.

Торг и задаток

Тезка осторожно спросил, не соглашусь ли я уступить немного от стоимости квартиры в объявлении. Я отказался при их ситуации с оплатой. Сказал, что могу опуститься до 2 450 000 Р, если они найдут первый взнос. Мужчина принял мою позицию по цене и сказал, что первый взнос они не найдут. Он предложил внести задаток 50 000 Р, чтобы зафиксировать квартиру за собой. Я не был к этому готов. Мне нужно было время, чтобы все изучить и как следует составить договор задатка.

Тогда тезка предложил все оформить через их риелтора. Это мне было не нужно. В такой ситуации есть вероятность, что риелтор пожелает принять задаток на свое агентство, а не передать его продавцу и мотивирует это тем, что продавец может задаток «пропить» и отказаться от продажи. И справедливо получить его обратно покупателю станет сложно.

/sell-apartment/

Как продать квартиру: пошаговая инструкция

То есть риелтор будет утверждать, что безопаснее хранить задаток в агентстве. Но на деле это выгодно только риелтору: так он гарантированно получит комиссию от покупателя за сделку. Ведь если задаток находится у продавца, а покупатель не захочет в конце сделки платить комиссию, то риелтору будет проблематично ее получить. А так задаток автоматически превратится в комиссию и риелтору не надо просить дополнительной денежной передачи.

Еще задаток в агентстве — это рычаг при переговорах для давления на продавца, поскольку смысл задатка как гарантии для продавца теряется, он превращается в гарантию интересов чужого риелтора.

Чтобы не допустить такой ситуации, я поднапрягся и все-таки написал от руки расписку о получении задатка с ключевыми условиями последующего договора. Эти условия мы предварительно проговорили с покупателем:

- Цена квартиры — 2 490 000 Р.

- Задаток — 40 000 Р.

- Время на освобождение квартиры — три недели после регистрации.

- Расходы по сделке — за счет покупателя.

- Если банк не одобряет квартиру для ипотеки, я возвращаю задаток в однократном размере. Если покупатель откажется от сделки, задаток полностью остается у продавца. Если продавец откажется от сделки, задаток возвращается в двойном размере.

Схема сделки

Семья покупателя хотела оплатить мою квартиру банковскими и государственными деньгами: они собирались взять ипотеку в банке и вложить в квартиру маткапитал. И тут было три проблемы:

И тут было три проблемы:

- У пары не было первоначального взноса, хотя это обязательное требование банка. Я понимал, что эту сумму будут проводить фиктивно.

- Как продавец, я получил бы сумму маткапитала не сразу, а только после регистрации сделки в Росреестре. После этого покупатель пишет заявление в пенсионный фонд, и тот переводит деньги. В 2020 году на перевод денег законом было заложено 40 дней с момента подачи заявления. В 2021 году этот срок сократили до 15 рабочих дней.

- Если сложить все деньги — и сумму маткапитала, и сумму ипотеки, которую собиралась взять семья тезки, — получалось больше стоимости моей квартиры. Пара хотела, чтобы излишек я вернул им наличными. То есть через эту сделку часть денег они хотели обналичить.

Как вообще устроена сделка без первоначального взноса

Если человек хочет взять ипотеку, у него должен быть первоначальный взнос. Считается, что так проверяется серьезность намерений и благонадежность: если человек смог накопить на первоначальный взнос, то он сможет и платить по кредиту. Таким образом банк минимизирует свои риски.

Таким образом банк минимизирует свои риски.

Обычно первоначальный взнос — это 15% от стоимости жилья.

У некоторых заемщиков первоначального взноса нет, и они пытаются обойти это требование банка. Для чего просят продавца формально завысить стоимость жилья.

/guide/bez-vznosa/

Как взять ипотеку без первоначального взноса

Например, квартиру продают за 5 100 000 Р. Если указать эту сумму в договоре, покупателю придется сразу заплатить 15% от нее — 765 000 Р.

Чтобы банк дал покупателю именно 5 100 000 Р и платить ничего не пришлось, продавцу предлагают указать в договоре, что квартира стоит 6 000 000 Р. После продавец пишет для банка расписку, что покупатель уже уплатил ему первоначальный взнос 15% — 900 000 Р. Расписка пишется фиктивно, в реальности деньги никто не передает.

Банк видит, что заемщик внес первоначальный взнос и теперь ему нужны оставшиеся 85% денег, то есть 5 100 000 Р. Так заемщик получает в кредит полную сумму на квартиру.

У меня возник вопрос, как все суммы — ипотечный кредит, маткапитал и первый взнос — будут прописаны в договоре купли-продажи и какие еще будут документы. Покупатель не мог объяснить все детально. Но ипотеку ему помогали одобрять риелторы. Их же он нанял для сопровождения сделки. На просмотре риелторов не было, поскольку по договоренности тезка искал квартиру самостоятельно. Риелторы были из одного крупного агентства недвижимости, которое работает по всей России.

Я опасался, что это агентство и с меня — продавца без риелтора — попытается получить комиссию. Тезка заверил, что поговорит со своим агентом и дополнительных комиссий не будет.

/guide/pre-sale/

Зачем нужен предварительный договор купли-продажи недвижимости

Позже со мной связалась риелтор покупателя Ксения. Она попросила выслать ей по электронной почте правоустанавливающие документы на квартиру. Еще она попыталась объяснить схему сделки, но за 15 минут пришла к математическому противоречию. Из чего следовало, что она и сама эту схему не понимает.

Из чего следовало, что она и сама эту схему не понимает.

Мы договорились, что через пару дней я приду к ним в офис, где схему мне разъяснит их специалист по ипотекам.

Когда я приехал в офис, схему сделки мне нарисовали на листочке. Все выглядело так, что я продаю их клиенту по договору купли-продажи свою квартиру за 3 000 000 Р. В эту сумму входят:

- Ипотечный кредит — 2 200 000 Р.

- Материнский капитал — 467 000 Р.

- Задаток в составе первоначального взноса — 40 000 Р.

- Первоначальный взнос — 293 000 Р, который вместе с задатком должен был составлять не менее 10% стоимости квартиры в договоре. Но мне никто его передавать не собирался, то есть это был фиктивный взнос.

В результате сделки я должен был получить всего 2 707 000 Р. Но поскольку продавал я квартиру за 2 490 000 Р, то излишек должен был вернуть наличными покупателю:

2 200 000 Р + 467 000 Р + 40 000 Р – 2 490 000 Р = 217 000 Р

217 000 Р

я должен был вернуть покупателю наличными после сделки

Специалист по ипотекам заявила, что якобы у 80—90% ипотечников сейчас нет первого взноса, поэтому в схеме ничего страшного нет. Банки по правилам должны бороться с этим, но у их сотрудников тоже есть план — чтобы его выполнять, нужно выдавать больше ипотек.

Банки по правилам должны бороться с этим, но у их сотрудников тоже есть план — чтобы его выполнять, нужно выдавать больше ипотек.

Для минимизации своих рисков банк дает кредит не выше 90% от стоимости квартиры. Но стоимость он смотрит не по договору купли-продажи, а по отчету, который делает независимый оценщик. По договору купли-продажи моя квартира стоила около 3 000 000 Р. И если бы покупатель запрашивал в кредит 2 700 000 Р, то у нас возникли бы проблемы: оценщик вряд ли во столько оценил бы мою квартиру, поскольку это сильно выше реальной рыночной цены.

Но покупатель брал в кредит всего 2 200 000 Р. Получалось, что тогда оценщик должен был оценить квартиру не менее чем в 2 445 000 Р: 2 445 000 Р × 90% = 2 200 500 Р. Такой суммы оценки было достаточно, чтобы покупатель получил нужную сумму кредита.

Все эти выкладки специалиста по ипотекам в агентстве, которое представляло покупателя, должны были убедить меня, что мои покупатели самые обычные. И что такая серая схема оплаты недвижимости без собственных денег не редкость и уже отработана.

И что такая серая схема оплаты недвижимости без собственных денег не редкость и уже отработана.

Ко мне и раньше на просмотры приходили ипотечники, у которых не было первого взноса либо полностью, либо частично. Поэтому не исключаю, что у риелторов в Рязани действительно много клиентов-ипотечников без первого взноса: с первоначальным взносом легко оформить ипотеку и без риелтора.

/guide/kak-kupit-kvartiru/

Как купить квартиру

Нюансы оформления документов и риски

Собака, как известно, зарыта в деталях. Специалист по ипотекам сказала, что я должен заранее написать расписку, что якобы взял у покупателя 217 000 Р в долг. Это нужно, чтобы я не отказался потом вернуть обналичку. Кроме того, еще требовалась расписка, что я якобы получил первый взнос — 293 000 Р наличными. На самом деле никто эти деньги не передал бы — их просто не существовало. Как мне сказали, эту расписку в конце сделки рвут.

Расписка на первый взнос нужна, чтобы банк выдал ипотечный кредит. Он запрашивает расписку в оригинале и копирует ее. Дополнительно тот факт, что продавец получает 293 000 Р, фиксируется в договоре купли-продажи.

Он запрашивает расписку в оригинале и копирует ее. Дополнительно тот факт, что продавец получает 293 000 Р, фиксируется в договоре купли-продажи.

Что делать? 30.11.17

Покупатели квартиры берут ипотеку и просят завысить стоимость

В итоге оказалось, что я, как продавец, должен заранее расписаться в двух документах на общую сумму 510 000 Р, которую фактически не получал.

Это опасно: если сделка купли-продажи квартиры по пути расстроится или ее не зарегистрирует Росреестр, то я, как продавец, должен буду вернуть эти деньги, которых в реальности мне никто в руки не давал. Но у покупателя будет законное право их потребовать: у него на руках останутся подписанные мною документы.

Еще если потом сделку оспорят и признают недействительной, то покупатель должен будет вернуть квартиру. А продавец — все деньги, что получил по сделке согласно документам. В моем случае — 3 000 000 Р, хотя по факту я получил бы только 2 490 000 Р.

Я по наивности считал, что раз схему с завышением предлагает покупатель, то оформлять документы следует так, чтобы максимально обезопасить продавца. И некоторые объяснения специалиста по ипотеке меня смутили. Меня не устраивало, как они собирались оформлять две эти суммы — 293 000 и 217 000 Р. Тогда риелтор Ксения агрессивно спросила, не хочу ли я отказаться от сделки и вернуть их клиенту задаток в двойном размере.

В итоге мы решили через пару дней опять встретиться в офисе вместе с покупателями и попытаться договориться.

Переговоры в агентстве

Я целый день изучал аналогичные случаи по статьям в интернете и понял, что оформить документы так, чтобы обезопасить и продавца, и покупателя, в этой ситуации невозможно.

Меня, как продавца, устроил бы такой порядок:

- Я не пишу никакой долговой расписки на 217 000 Р. А когда сделка пройдет, возвращаю эти деньги покупателю и получаю расписку от него. В расписке мы пишем обоснование. Например, якобы мы изначально договорились, что я, как продавец, должен оставить мебель, а потом я ее вывез и выплатил за это покупателю компенсацию.

- Я пишу фейковую расписку на первый взнос 293 000 Р, но одновременно покупатель пишет, что получил от меня в долг 293 000 Р. Или просто расписку, что сразу же получил 293 000 Р назад. Мы храним эти расписки в течение срока исковой давности, то есть три года.

Но в этих случаях уже для покупателя проявлялись риски. Я решил позвонить напрямую тезке. Объяснил, что вся сложность нашей сделки — в двух суммах: 217 000 и 293 000 Р. И в его силах полностью убрать одну проблему: взять в кредит не 2 200 000 Р, как он планировал, а меньше на 217 000 Р. Тогда мне не придется ему ничего возвращать..png) А договориться по поводу 293 000 Р было бы уже легче.

А договориться по поводу 293 000 Р было бы уже легче.

Тезка отказался: объяснил, что так он не сможет даже купить кровати детям в новую квартиру. Эти деньги обязательно нужны его семье на обустройство квартиры. К слову, у него было четверо детей и жена была беременна пятым.

Мы договорились снова встретиться в агентстве и обсудить ситуацию.

/guide/snizit-stavku/

Как снизить ставку по кредиту

Через несколько дней, 10 сентября 2020 года, я пришел в офис агентства. Со стороны покупателя были тезка с женой, их риелтор Ксения, юрист агентства и еще один непонятный сотрудник агентства, который сыграл отдельную роль. Юрист, который вел встречу, лукавил и предлагал рискованные для меня варианты оформления. Его невысказанная позиция — максимально обезопасить своего клиента, то есть тезку, а мои интересы учесть по остаточному принципу.

Переговоры проходили нервно. Риелтор Ксения пару раз заявляла, что я, видимо, хочу отказаться от сделки и вернуть задаток в двойном размере. Жена тезки возмущалась, что я им не доверяю, но оформлять документы при этом хотела в свою пользу.

Жена тезки возмущалась, что я им не доверяю, но оформлять документы при этом хотела в свою пользу.

Потом Ксения переключилась на утверждение, что документы мы будем оформлять или так, как скажет юрист агентства, или никак. А тезка вдруг начал торговаться по стоимости квартиры, хотя наша договоренность была зафиксирована в расписке о задатке.

Тем временем юрист уже понял, что одна из ключевых проблем этой сделки — те самые 217 000 Р, которые тезка хотел через меня обналичить. Он тоже предложил своему клиенту уменьшить ипотечный кредит на эту сумму. Но тезка с женой были непреклонны: эти деньги им очень нужны на ремонт и обустройство квартиры.

В итоге юрист согласился оформлять сделку так:

- Я подписываю отдельное соглашение с тезкой и его супругой в роли свидетеля. В соглашении пишем, что если сделка не пройдет по сформулированному в нем закрытому списку причин, то тезка не будет требовать от меня вернуть фейковый взнос 293 000 Р.

- Долговую расписку на 217 000 Р я пишу в пенсионном фонде в день, когда тезка подаст заявление на выплату маткапитала.

- 217 000 Р я возвращаю после того, как получу весь маткапитал — 467 000 Р, — в обмен на долговую расписку. В тот же день тезка пишет мне расписку, что получил 217 000 Р как возврат за «вывезенную мебель», про оставление которой мы якобы изначально договорились.

/shady-schemes/

Мутные способы купить квартиру

Это все, о чем мне удалось договориться. Такая схема все равно защищает покупателя больше, чем продавца. Хотя изначально все проблемы в сделку привнес именно покупатель.

Между тем тезка продолжил торговаться. Он предлагал мне снизить цену, если они найдут деньги на реальный первый взнос. Риелтор с женой тезки при этом стали громко обсуждать, что надо было покупать другие квартиры, где им предлагали скидки, а все документы подписали бы без проблем.

Когда тезка дошел в торге снизу до 2 400 000 Р, я заинтересовался. Это было на 90 000 Р ниже моей цены, но если бы они нашли деньги на первоначальный взнос, схема сделки стала бы намного легче.

Мы начали торговаться в коридоре 2,4—2,45 млн. Тут неожиданно вмешался непонятный сотрудник агентства и серьезно заявил, что такая квартира не стоит более 2 400 000 Р. И он просто запрещает тезке платить за нее больше.

Я был настроен договориться, но в итоге взял тайм-аут, чтобы подумать. Оба варианта — с фейковыми расписками или потерей 90 000 Р — были мне неприятны. После встречи мы еще немного поговорили с тезкой и его женой на улице. Жена нервничала, и мне показалось, что если я выберу вариант с максимальной ценой, то она, скорее всего, просто откажется от сделки.

/guide/take-mortgage/

Как самостоятельно купить квартиру в ипотеку

Выбор варианта

После встречи я задумался. Терять 90 000 Р не хотелось. Но у варианта, при котором я бы их не терял, помимо упомянутых рисков был другой большой недостаток: я совершал вместе с тезкой мошенничество с кредитными деньгами в отношении банка. Риелторы, которые эти схемы везде предлагают и продвигают, нигде не расписываются. А значит, отвечаем за все именно мы с покупателем.

А значит, отвечаем за все именно мы с покупателем.

ст. 159.1 УК РФ

Мне неизвестны уголовные дела по таким сделкам. Но вероятность получить проблемы с законом все же есть. А я просто хотел продать квартиру, не более того. Кроме того, если бы я выбрал серую схему, то пришлось бы еще согласовывать тексты спорных документов. Без нервов бы не обошлось.

Был и третий вариант — отказаться от сделки. Но я уже устал продавать эту квартиру. В итоге выбрал вариант, при котором я терял 90 000 Р, но наживал себе меньше проблем.

Если эту статью читают риелторы, то они могут позлорадствовать.

Вокруг все утверждают, что риелторы не нужны. А вот наглядный пример обратного: покупатель согласился на цену продавца, когда рядом не было риелтора. А потом в дело включились специалисты и утоптали продавца, как щенка, до цены, по которой он не собирался продавать и даже ранее отказал другому покупателю. И так агенты отработали свою комиссию.

Согласен, что где-то в этих переговорах я совершил ошибки. Но риелторы всего добились тем, что поставили сделку на грань развала. У меня постоянно возникало желание встать и выйти из-за стола переговоров. При этом если бы сделка так развалилась, то их клиент получил бы проблемы с возвратом задатка даже в одинарном размере. Ведь я, как продавец, не отказывался от белой сделки с ценой, которая была зафиксирована в документе о задатке.

Но риелторы всего добились тем, что поставили сделку на грань развала. У меня постоянно возникало желание встать и выйти из-за стола переговоров. При этом если бы сделка так развалилась, то их клиент получил бы проблемы с возвратом задатка даже в одинарном размере. Ведь я, как продавец, не отказывался от белой сделки с ценой, которая была зафиксирована в документе о задатке.

В сделке с завышением есть риски — как для покупателя, так и для продавца

Ольга Минайкина

риелтор

На первый взгляд, покупатель в такой сделке ничем не рискует. Но если посмотреть на схему внимательно, то видно, что покупатель дает расписки, которые не подтверждены реальными действиями, а это уже мошенничество согласно статье 159 уголовного кодекса.

У продавца тоже есть риски: по объективным причинам сделка может быть расторгнута. И тогда по статье 167 гражданского кодекса возможна двусторонняя реституция, когда стороны возвращаются на исходные позиции. То есть продавцу возвращается жилое помещение, а покупателю — деньги, причем в той сумме, которая была указана в договоре купли-продажи. То есть в схеме с завышением продавец должен будет вернуть больше, чем получил в реальности.

То есть в схеме с завышением продавец должен будет вернуть больше, чем получил в реальности.

Помимо этого, тот факт, что в договоре указана недостоверная стоимость квартиры, может квалифицироваться как мошенничество, если у банка будут финансовые или иные убытки от сделки. Тогда уже обе стороны — и покупатель, и продавец — могут оказаться под следствием.

Риелтор покупателей мог предложить вариант, который подошел бы всем. У некоторых банков есть программа, когда они в качестве первоначального взноса принимают материнский капитал. Если бы риелтор покупателя нашел такой банк, то можно было провести эту сделку совершенно законно, ничего не нарушая.

Возможно, если бы продавец тоже воспользовался услугами риелтора, все прошло намного легче и быстрее. Риелтор мог бы не только составить документы на внесение аванса или задатка или участвовать в торге и переговорах, но и помочь собрать нужные документы для сделки и не собирать лишние.

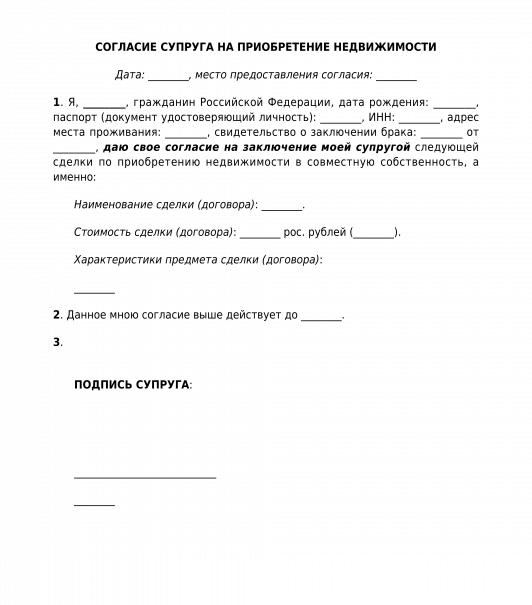

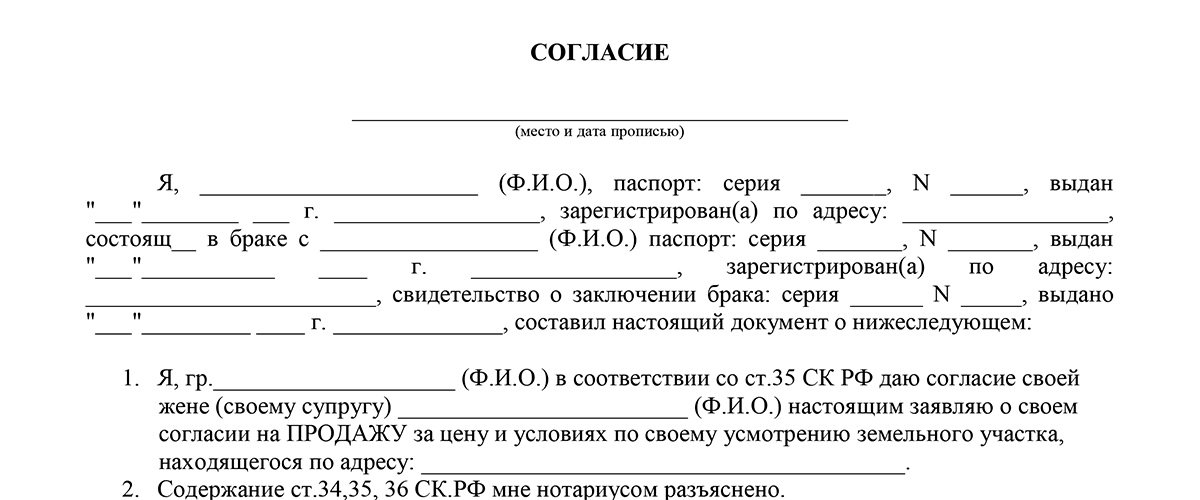

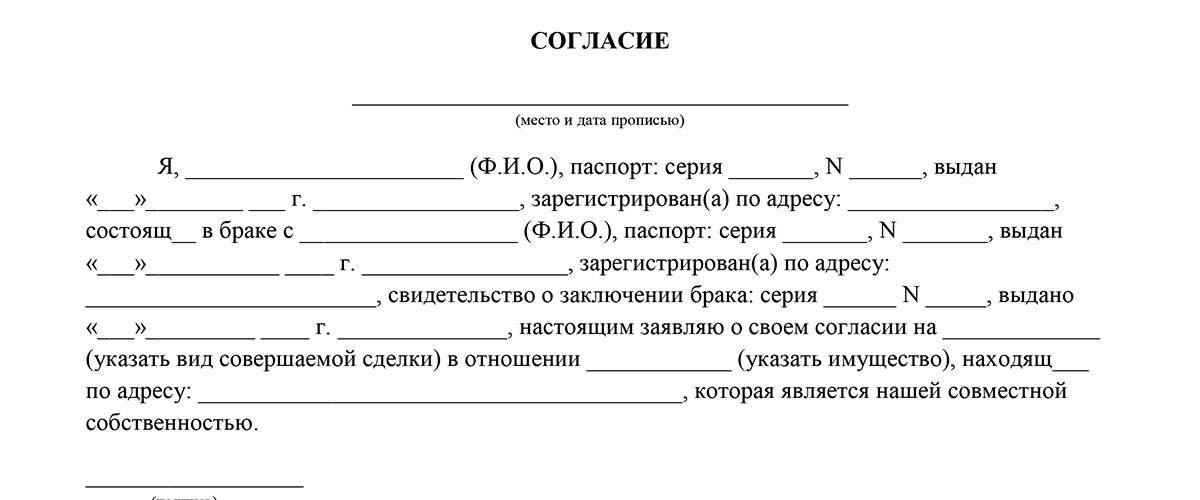

Простой пример лишних документов в этой ситуации — требование сделать нотариальное согласие супруги на покупку. Если сделка в простой письменной форме, Росреестр сейчас не требует от покупателя заявления о семейном положении. То есть договор купли-продажи подписывает только один из супругов. Но если для покупки квартиры супруги берут ипотеку и нет брачного договора, то они становятся созаемщиками и оба подписывают кредитный договор. И потом предъявить претензии, что был против покупки или не знал о ней, сложно. Потому что в кредитном договоре есть личная подпись.

Если сделка в простой письменной форме, Росреестр сейчас не требует от покупателя заявления о семейном положении. То есть договор купли-продажи подписывает только один из супругов. Но если для покупки квартиры супруги берут ипотеку и нет брачного договора, то они становятся созаемщиками и оба подписывают кредитный договор. И потом предъявить претензии, что был против покупки или не знал о ней, сложно. Потому что в кредитном договоре есть личная подпись.

Неожиданное предложение

Дальше я стал собирать документы по списку, который прислала риелтор Ксения. Правоустанавливающие документы я уже высылал ей раньше. В списке были документы, которые хотел видеть банк, а еще те, что дополнительно хотели видеть риелторы. Так, у меня запросили справки из психоневрологического и наркологического диспансеров, что я не состою у них на учете. Обычно ипотечные банки просят такие справки для продавцов старше 55—60 лет, я же значительно моложе. Эти справки надо брать по месту постоянной регистрации, и мне пришлось ехать за ними в Москву.

Также в квартиру приходила странная оценщица. Она не назвала фирму и имела неверное представление о том, как оценивает квартиру «Домклик». Сумму, в которую их фирма оценила мою квартиру, мне тоже узнать не удалось.

/guide/get-egrn/

Как получить выписку из ЕГРН

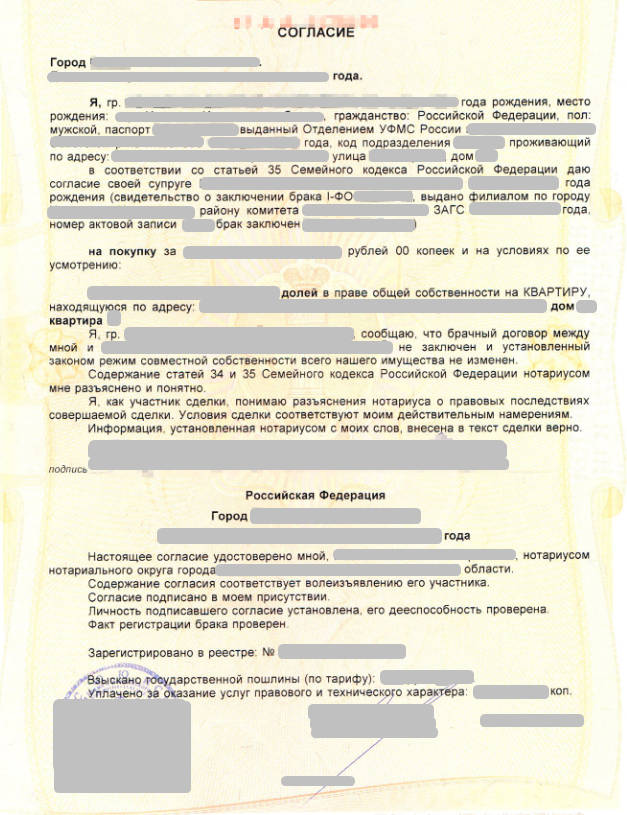

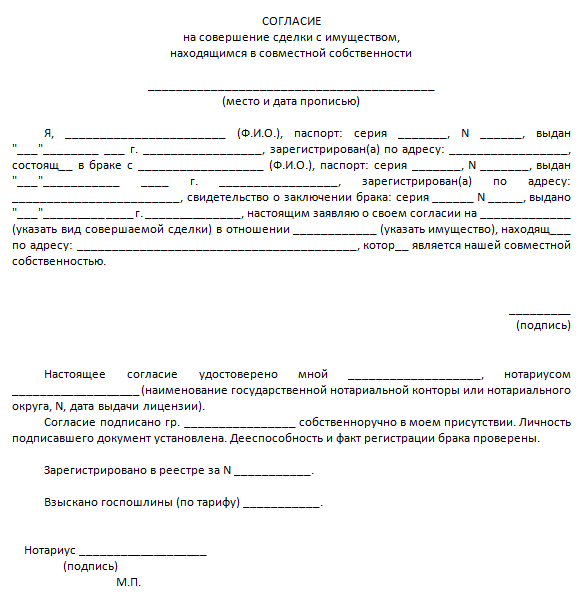

Мне же от моих покупателей тоже был нужен один документ — нотариальное согласие супруги на сделку. Ипотечный банк почему-то его не запрашивал, хотя закон говорит, что без нотариального согласия на покупку супруга потом может оспорить сделку и развернуть вспять. Нужно было именно нотариальное согласие. В простой письменной форме или в документах банка оно бы не подошло. Жена тезки сказала, что сделает согласие.

п. 3 ст. 35 СК РФ

Я собрал справки, отправил Ксении и спросил, когда ожидать сделки. Она ответила, что предварительно банк квартиру одобрил и дату сделки он, скорее всего, назначит на следующей неделе. Также она сказала, что квартира сразу будет оформляться в общую собственность двух покупателей. Это автоматически делало ненужным нотариальное согласие супруги.

Это автоматически делало ненужным нотариальное согласие супруги.

Тут я решил позвонить супруге тезки и уточнить эту информацию, ведь их риелтор и раньше ошибалась. Жена однозначно сказала, что квартиру будут оформлять только на мужа, пока они не выплатят ипотеку. Нотариальное согласие на сделку ей тоже уже делать не хотелось, поскольку их банк этого документа не просил. Мне же этот документ был очень нужен. Я напомнил, что собрал для сделки около 20 документов, а взамен прошу у них только один. В итоге мы пришли к компромиссу: она делает нотариальное согласие, а я — нотариальное заявление, что не состоял в браке, когда покупал квартиру.

Через 15 минут жена тезки перезвонила и предложила вновь вернуть серую схему, хотя и с небольшими изменениями. Ее предложение — заключить договор и оплатить мою квартиру двумя суммами: 2 400 000 и 467 000 Р, то есть маткапиталом. Всего я получу 2 867 000 Р, из которых должен буду вернуть покупателям 400 000 Р.

/guide/divorce-and-mortgage/

Как делить ипотеку при разводе

То есть фактически я получил бы за квартиру 2 467 000 Р. Жена тезки сказала, что согласовала эту схему с ипотечным специалистом своего агентства. Но я уже настроился на нормальную схему, где не нужно было обманывать банк, поэтому отказался. Она не стала настаивать, хотя и была недовольна.

Жена тезки сказала, что согласовала эту схему с ипотечным специалистом своего агентства. Но я уже настроился на нормальную схему, где не нужно было обманывать банк, поэтому отказался. Она не стала настаивать, хотя и была недовольна.

На следующий день после этого разговора интуиция мне сказала, что сделка с этой семьей не состоится. А последнее предложение супруги было таким, от которого нельзя отказаться. Но мне не хотелось нарушать закон. И я решил: будь что будет.

Вид из окна в продаваемой квартире. Похожее фото было в рекламном объявлении Вид из того же окна. Уже не все так радужноСпор из-за задатка

Через пару дней тезка позвонил и сказал, что банк не одобрил ипотеку на мою квартиру. Я уже морально был готов к такому повороту дела.

Остался вопрос: как вернуть задаток? По гражданскому кодексу, если покупатель отказывается от сделки, задаток не возвращается. В расписке мы указывали, что если банк не одобрит квартиру, то я верну задаток. Но требовалось письменное подтверждение банка. И тут проблема: у тезки его не было.

И тут проблема: у тезки его не было.

Он пытался вывернуться, мол, банк не объясняет причины отказа. Но я и не требовал причин, а просил подтвердить факт отказа письменно, хотя бы с официальной почты банка. Тезка вместо письменного отказа предложил компенсировать мне 5000 Р за поездку в Москву — я ездил туда, чтобы взять для сделки справки из диспансеров, — и другие хлопоты.

Что делать? 15.04.19

Как отказаться от предварительного договора, чтобы не платить задаток?

Мужчина оправдывался, что все коммуникации с банком касательно ипотеки шли через риелтора, а он не знает даже адреса банка и не имеет никаких документов. Я позвонил в агентство, но со мной отказались говорить по существу, так как я не их клиент.

Если бы тезка честно признался, что не нашел денег на первый взнос или выбрал другую квартиру, я бы вернул ему половину задатка, хотя мог оставить у себя весь. Но он ни в чем не признавался и отказывался идти со мной в ипотечный банк. Однако сумму компенсации расходов он поднял до 15 000 Р. Я не хотел конфликтовать, решил уступить и вернуть ему 25 000 Р без бумаг. Думаю, что в случае необходимости он мог бы и подделать отказ банка. А я же не эксперт, чтобы оценивать документы на подлинность.

Однако сумму компенсации расходов он поднял до 15 000 Р. Я не хотел конфликтовать, решил уступить и вернуть ему 25 000 Р без бумаг. Думаю, что в случае необходимости он мог бы и подделать отказ банка. А я же не эксперт, чтобы оценивать документы на подлинность.

Я так и не узнал реальную причину их отказа. Еще через неделю тезка позвонил и сказал, что, возможно, вскоре у него получится купить мою квартиру другим способом, и спросил, не продал ли я ее. Я ответил, что не продал. На этом наши контакты с ним закончились.

/guide/how-to-reduce/

Как снизить ставку по ипотеке уже на старте

Я вернулся к комфортной рекламной цене в 2 490 000 Р и спустя еще пару месяцев продал квартиру без серых схем.

Что я понял про ипотечные сделки без первоначального взноса

- Сейчас сложилась уникальная для истории России ситуация — когда люди, у которых нет никаких накоплений, могут взять огромный кредит и купить четырехкомнатную квартиру.

Ипотека стала доступна небогатым людям, а банки закрывают глаза на завышение стоимости имущества в договорах. Потенциальным ипотечникам остается только подтвердить зарплату и стаж. Среди приходивших ко мне на просмотры ипотечников у половины не было первого взноса полностью или частично.

Ипотека стала доступна небогатым людям, а банки закрывают глаза на завышение стоимости имущества в договорах. Потенциальным ипотечникам остается только подтвердить зарплату и стаж. Среди приходивших ко мне на просмотры ипотечников у половины не было первого взноса полностью или частично. - Я против ипотек без первого взноса. Если человек не смог накопить 10—15% от стоимости квартиры, то ему рано ее покупать: можно не справиться с выплатами. С другой стороны, как продавец не самой ликвидной недвижимости, я должен приветствовать каждого потенциального покупателя.

- Люди, которые не могут накопить 300—400 тысяч на первый взнос, при просмотре квартиры могут обсуждать ремонт, стоимость которого близка к миллиону.

- Думаю, что такие схемы без первого взноса более характерны для регионов, чем для Москвы.

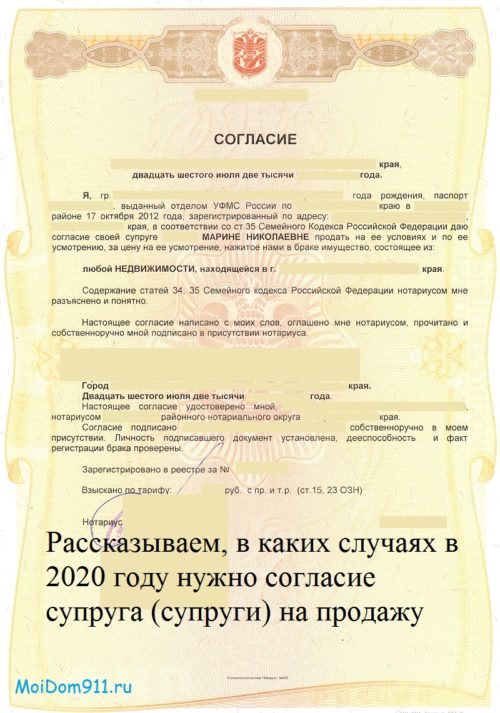

Согласие супруга на покупку квартиры в ипотеку: порядок оформления у нотариуса, образец документа

Куда обратиться? Необходимые документы Содержание Подлежит ли госрегистрации?

Обязательно ли это?

Проще было бы не оформлять нотариально заверенный документ, в том смысле, что дешевле. Услуги нотариуса сейчас не дешевы, а именно это лицо может придать силу документу, о котором идет речь. Увы, но законодательство не разрешает оформлять ипотеку без согласия на то мужа или жены заемщика.

Услуги нотариуса сейчас не дешевы, а именно это лицо может придать силу документу, о котором идет речь. Увы, но законодательство не разрешает оформлять ипотеку без согласия на то мужа или жены заемщика.

Такой вывод следует из анализа следующих правовых норм:

- Ст. 35 СК РФ. В ней говорится о том, что одобрение вторым супругом той или иной сделки подразумевается, но за исключением случая, когда процедура распоряжения имуществом семьи подлежит гос. регистрации в силу закона.

- Ст. 20 ФЗ «Об ипотеке». В ней указывается, что получение ипотечного займа – это как раз та сделка, которая должна быть зарегистрирована компетентными органами.

- Ст. 7 вышеуказанного закона, в которой подтверждается, что кредит не может быть выдан без наличия разрешения на это всех собственников недвижимости.

Важно: исполнение ипотечного обязательства возлагается на обоих супругов, вне зависимости от того, кто является заемщиком, если иное не предусмотрено брачным договором или иным соглашением.

Требования к составлению

Согласие супруга на приобретение недвижимости в ипотеку должно отвечать следующим требованиям:

- Должно быть сделано в письменной форме. Просто сказать о том, что возражений нет недостаточно. Как говорится: «слова к делу не пришьешь».

- Документ должен быть удостоверен нотариусом.

Куда обратиться?

Для получения документа необходимо обратиться в нотариальную контору. В какую именно? Ни в одном нормативном акте нет указаний на то, что нужно идти к конкретному нотариусу. Часто люди считают, что следует обращаться к указанному должностному лицу по месту прописки. Это заблуждение.

Читайте также: Кредит и ипотека на покупку квартиры: что лучше брать, каковы преимущества и недостатки каждого вида займа

Можно идти к тому нотариусу, к которому удобно. Даже если человек проживает в населенном пункте не по месту регистрации, нотариус его примет. Любой отказ по причине, о которой идет речь, нельзя считать законным.

Любой отказ по причине, о которой идет речь, нельзя считать законным.

Необходимые документы

С собой необходимо взять следующие документы:

- свой паспорт;

- паспорт или лист с паспортными данными супруга, оформляющего договор;

- лист с информацией по сделке: адрес имущества, передаваемого в залог, сумма кредита, сроки исполнения обязательства и так далее.

Как правило, согласие дается сразу на все действия:

- приобретение недвижимости;

- получение денежных средств во временное пользование под процент;

- передача недвижимого имущества в залог банку.

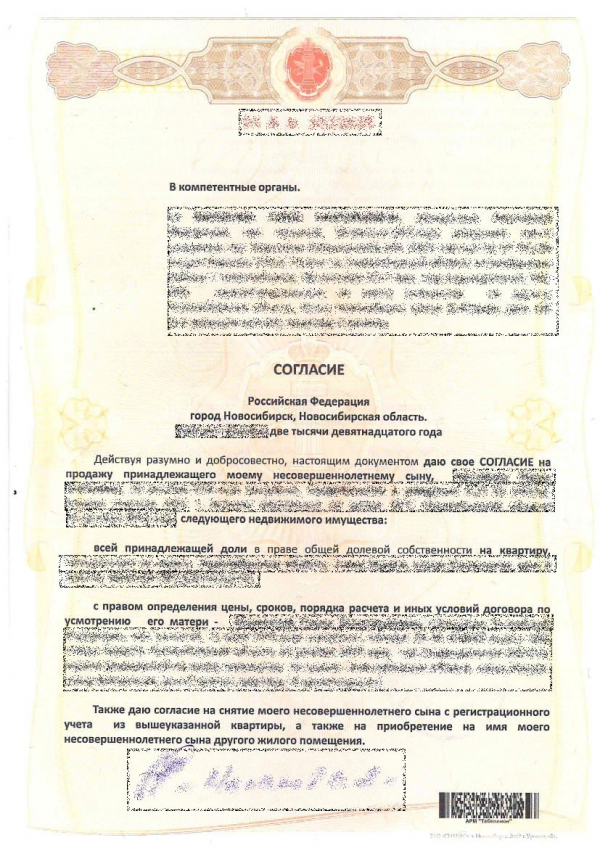

Внимание: согласие на покупку квартиры необходимо сделать, даже если оформляется военная ипотека. На первый взгляд может показаться, что такое обязательство возлагается только на супруга, служащего в рядах российской армии. Но суды, в том числе Верховный, считают иначе.

Нужно ли согласие супруга на покупку квартиры в 2020 году?Содержание

В любой нотариальной конторе имеется заранее заготовленный бланк документа.

- Информация из паспорта обратившегося лица.

- Паспортные данные супруга, оформляющего ипотеку.

- Сведения о дате и месте заключения брака.

- Данные о недвижимом имуществе, под залог которого оформляется кредит.

- Реквизиты договоров: купли-продажи, залога, кредитного.

Опытные нотариусы дополняют текст документа ссылками на нормы законодательства, разъясняющие смысл оформляемого согласия и информирующие о последствиях несоблюдения законодательства в этой сфере.

Документ приобретает полную силу с того момента, как на нем появляется подпись и печать должностного лица, руководящего нотариальной конторой. Бывает и так, что в оформлении согласия клиенту отказывают.

Например:- если человек обратился к нотариусу в состоянии опьянения;

- если у клиента есть заболевания, препятствующие осознанию им смысла и сути осуществляемых действий;

- если человека заставляют сделать согласие, угрожая или принуждая иным образом.

- Скачать бланк нотариального согласия супруга на покупку квартиры в ипотеку

- Скачать образец нотариального согласия супруга на покупку квартиры в ипотеку

Читайте также: Согласие от супруга на продажу квартиры: всегда ли нужно получать?

Подлежит ли госрегистрации?

Оформленный по всем правилам документ, подается со всеми иными бумагами в банк и в органы, осуществляющие государственную регистрацию сделок с недвижимостью, обременений такого имущества и т. д.

Некоторые промежуточные итоги:

- Согласие на приобретение любой недвижимости в ипотеку необходимо для успешного совершения сделки.

- Документ можно оформить в любой нотариальной конторе. Какой-то утвержденной формы не существует. Но каждый нотариус работает по своим «лекалам», обязательно включая в текст все данные о заявителе и его супруге, объекте недвижимого имущества, договорах, которые планируется подписать для получения семьей жилья в собственность.

- Согласие необходимо не только банку, который предоставляет денежные средства, но и органам Росреестра, которые каждый раз желают убедиться, что сделка оформляется на основании волеизъявления обоих супругов.

Что будет, если не оформлять?

Представим, что один из супругов, каким-то образом, подписал все бумаги по ипотеке, не представив согласие другого супруга на совершение сделки. Каковы последствия? В целом, если банк и органы Росреестра будут лояльны к этому вопросу, то ничего страшного не произойдет. Сделка будет оформлена, недвижимость перейдет в собственность семьи, но с обременением – залог при покупке квартиры, возникнет обязанность выплачивать кредит. Но, если второй супруг не захочет становиться должником, то у него есть право обратиться в судебные органы для признания такой сделки недействительной. Что нужно сделать?

В органы правосудия подается исковое заявление, в котором:

- детально описывается сложившаяся ситуация;

- подчеркивается, что согласия на ипотеку не выдавалось.

У истца есть все шансы на то, чтобы признать сделку недействительной и вернуть все в первоначальное состояние.

На практике же, обычно, банк не допускает такой ситуации, в обязательном порядке требуя согласия или используя другие, вполне законные схемы. На сегодняшний день сложно найти кредитную организацию, которая будет готова взять на себя риск и предоставить средства, не получив документа о том, что второй супруг согласен на совершение сделки.

Кто выплачивает ипотечный кредит при разводе?

Согласие на приобретение недвижимости в кредит и под ее залог необходимо в том случае, если имущество переходит в общую собственность супругов. Соответственно, обязанность по выплате долга возлагается на плечи как мужа, так и жены.

Это правило отражено в ч. 2. ст. 45 Семейного кодекса РФ. Речь идет о солидарной ответственности. Если, например, муж платил ипотеку и после расторжения брака, то он вправе потребовать компенсации ему половины размера затраченных средств.

Некоторые банки идут по иному пути: они требуют, чтобы супруги заключили брачный договор, в котором бы указали, что недвижимость будет принадлежать только мужу или исключительно жене. Это упрощает процедуру получения просроченной задолженности и обращения взыскания на предмет залога.

Если имеется брачный договор, то недвижимость считается уже не совместной собственностью, а личной. Соответственно, нет необходимости добиваться денег от второго супруга, тем более, что он может оказаться неплатежеспособным. Не возникнет проблем с разделом недвижимости – банк просто забирает личное имущество мужа или жены полностью.

- Скачать бланк брачного договора с установлением режима раздельной собственности

- Скачать образец брачного договора с установлением режима раздельной собственности

Как делится ипотека при разводе? / Консультация юриста / МОИ ПРАВА

Вам может быть интересно: Как получить сельскую ипотеку в условиях 2021 года – пошаговый план

Заключение

Таким образом, согласие супруга на покупку недвижимости в ипотеку можно считать документом необходимым для оформления сделки с недвижимостью. Если, теоретически, можно обойтись без его удостоверения, то согласно практике договор без него никто не даст подписать и, тем более, зарегистрировать.

Если, теоретически, можно обойтись без его удостоверения, то согласно практике договор без него никто не даст подписать и, тем более, зарегистрировать.

Стоимость документа в разных регионах страны варьируется. В столице – подороже, в провинции – дешевле. Но можно говорить о том, что удостоверить согласие – услуга, которая по карману каждому.

Похожие статьи

- Пошаговая инструкция по покупке квартиры в ипотеку на рынке вторички

- Аннуитетный и дифференцированный платежи по кредиту — в чем разница

- Условия льготной ипотеки в 2021 году для семей с детьми и остальных категорий

- Эскроу счет — что это? Простыми словами о покупке квартиры по новому

- Как получить сельскую ипотеку в условиях 2021 года — пошаговый план

- Юридические тонкости права собственности при покупке квартиры в ипотеку

Вы женаты. Вас нет в названии дома. Каковы ваши права?

Если ваш дом оформлен на имя вашего супруга, каковы ваши

права в доме? Ответ зависит от нескольких факторов, начиная с

законы и обычаи вашего родного штата. Давайте взглянем.

Давайте взглянем.

В штатах с совместной собственностью

В штате с общественной собственностью, скажем, в Калифорнии, ваши права собственности на дом, приобретенный во время вашего брака, становятся автоматическими. Ваш дом поделен между вами поровну, пятьдесят на пятьдесят — независимо от того, как он называется. Вы можете изменить это, только отказавшись от своих прав в доме. А в Калифорнии это будет означать, что вы заполнили заявление о выходе и предварительную форму смены владельца, а затем эти документы были поданы и зарегистрированы в округе.

Политика управления совместной собственностью заключается в сохранении супругов

от потери своих домов, когда распадаются браки. Здесь предполагается, что

оба супруга будут вкладывать деньги, средства на содержание или уход в дом в течение

ходе брака, поэтому было бы несправедливо выбросить одного из супругов без

капитал. Другие штаты с общей собственностью, в которых действуют правила, аналогичные тем, что в

Калифорния, это Аризона, Невада, Нью-Мексико, Техас, Луизиана, Айдахо, Вашингтон,

и Висконсин.

Как насчет дома, принадлежащего одному из вас до ты стал пара? Или что, если собственность была подарена или завещана только одному из вас? Что составляет отдельного имущества. Другой супруг не имеет ни прав, ни обязанности по уплате неоплаченных долгов и залогов на имущество.

Супруги могут обменять раздельную собственность на совместную путем перехода права собственности в совместную собственность. Как это влияет на человека кто раньше владел недвижимостью в одиночку? Когда собственность оформлена исключительно в вашем имя, только вы можете продать его или рефинансировать его. Привлекая совладельца на поступок, вы отказываетесь от части этого контроля. Оба владельца будут защищены права после того, как оба подпишут соглашение о юридически обязывающей «трансмутации» дом из отдельной в общую собственность, в соответствии с правилами штата.

Чтение

больше о преобразовании отдельной собственности и налоговых преимуществах сообщества

имущество .

А как насчет других штатов?

А как насчет штатов, где общественная собственность не является нормой? В некоторых из этих других штатов супруги могут использовать специальные трасты, чтобы утвердительно обозначить Общественная собственность. Жители Южной Дакоты могут использовать для этого супружеские трасты, как и жители Аляски. Общественный фонд собственности штата Теннесси позволяет обозначение общественной собственности для дома, наряду с налоговыми льготами. Может быть и другие варианты. Юрист в вашем штате, имеющий опыт работы с завещаниями, имуществом и по вопросам недвижимости могу проконсультировать вас.

Но вообще, если вы живете в государстве общего права, т.е.

если вы не находитесь в состоянии общественной собственности — вам нужно указать свое имя в

право на право собственности. В системе обычного права реального

собственности, дом, приобретенный одним спутником жизни, принадлежит исключительно этому

отдельное лицо, если только оно не носит совместный характер.

Почему ваш дом не имеет совместного титула? Возможно, ваш супруг или спутник жизни купили дом до того, как вы стали парой, и хотели сохранить его как отдельную собственность или завещать ребенку от предыдущего брака. Возможно, консультант по налогам или планированию недвижимости предложил вашему партнеру стать единоличным владельцем. Или, может быть, ваш кредитный рейтинг был проблемой во время покупки.

Для добавления супруга к ипотечному кредиту после получения

улучшение кредитного рейтинга, пара должна рефинансировать свой дом. Если кредитор

предоставляет кредит вам обоим, исходя из ваших объединенных финансовых профилей, оба

из ваших имен почти наверняка должны быть в названии. Другими словами, кредиторы

попросите двух созаемщиков быть совладельцами, а не только поручителями. Причина в том,

простой. Кредиторы хотят, чтобы оба человека были в титуле, чтобы оба были юридически обязаны

отправлять ежемесячные платежи. Если эти платежи перестанут поступать, кредиторы не

хотите пройти через проблему давления на не-владеющего поручителя, чтобы активизироваться.

Вы получите дом по завещанию вашего партнера. Этого достаточно?

Если ваше имя указано в завещании, а ваш партнер раньше вас, это может быть все, что вам нужно. Но завещание несет в себе риск в некоторых семьи. Вы можете столкнуться с семьей вашего супруга или спутника жизни над правами на содержание дома. Если ваш партнер должен сохранять единоличное владение при жизни узнайте, можете ли вы быть названным получателем по переводу в акте о смерти . Если ваш штат предлагает это, это хорошая альтернатива для завещания, но по-прежнему предлагает повышенную стоимость, поэтому бенефициар, который решает продать может избежать высоких налогов на прирост капитала на ценный дом.

При любом варианте, если вы и ваша жизнь партнер жив, вы не будете иметь права голоса. Ваш партнер может продать, взять выдать кредит на имущество или рефинансировать без вашего участия или участия.

Кроме того, если вы живете в доме, но не участвуете в

ипотеки, вполне возможно, что дом, в котором вы живете, может быть конфискован. Эти

являются ключевыми причинами для переноса титула на оба ваших имени в качестве

совместными арендаторами с правом наследования или, где это разрешено, в качестве арендаторов

в полном объеме (что защищает каждого из супругов от ответственности по долгам

другой). Тогда у вас обоих будет личный интерес. Если ваш супруг скончался

во-первых, как выживший вы получите дом. Вы сделаете это, записав аффидевит.

о переживании вместе со свидетельством о смерти покойного супруга.

Эти

являются ключевыми причинами для переноса титула на оба ваших имени в качестве

совместными арендаторами с правом наследования или, где это разрешено, в качестве арендаторов

в полном объеме (что защищает каждого из супругов от ответственности по долгам

другой). Тогда у вас обоих будет личный интерес. Если ваш супруг скончался

во-первых, как выживший вы получите дом. Вы сделаете это, записав аффидевит.

о переживании вместе со свидетельством о смерти покойного супруга.

Совет: Разрешается ли в вашем штате проживание в одиночку? переключить свои титулы на совместную собственность после брака? Некоторые делают. Если ваш супруг создает совместное владение и право на наследство для вас, убедитесь, что переданное 100%-й интерес к обоим именам, а не только половинный интерес.

Каков процесс изменения титула дома?

Часто самый простой способ изменить название с единственного

право собственности в совместную собственность является выходом из права (для

Калифорнийцы, использующие межсупружеский

договор дарения), и назначив обоих партнеров по новому договору в качестве совладельцев.

Некоторые пары обращаются в компанию, занимавшуюся текущим расчет собственника. Его агенты имеют опыт работы с парами, которые изменить свои титулы с единоличной собственности на совместную собственность. Это простое дело, чтобы оба человека подписали акт у нотариуса и заплатили регистрационный сбор.

Но лучше всего встретиться с местными завещаниями и поместьями или реальными юрист по недвижимости, чтобы понять варианты в вашем штате, а также риски и преимущества каждого из них, прежде чем добавлять имя супруга к названию.

Несколько напоминаний об изменении заголовка:

- Понять, если состояние в вашей ситуации применяются налоги на передачу. Не забудьте проверить оставит ли изменение титула освобождение вашей усадьбы или другого налога исключения без изменений, или если вам нужно будет повторно подать заявку на них.

- Позвоните ипотечному специалисту, прежде чем брать

действие, чтобы избежать срабатывания пункта «срок передачи», который может означать

ипотека выплачивается сразу.

- Убедитесь, что совладельцы указаны в качестве бенефициаров страховой полис домовладельца.

Если вы являетесь совладельцем одного пола, обратите внимание: 2015 г., когда Верховный суд США принял решение по делу Обергефелл против Ходжеса , однополые у пар есть дополнительная опция. Вы все еще можете надеть право собственности на ваш дом совместно в качестве общих арендаторов или совместных арендаторов с права на оставление в живых. Но теперь, если вы женитесь, существует дополнительная возможность: совместное владение ваш дом в качестве жильцов полностью, что изолирует каждую вашу собственность проценты от других кредиторов.

Как развод меняет домовладение

Условия судебного урегулирования развода совместное владение и направляет будущее право собственности на дом. Если дети участие, сохранение наилучших интересов детей будет в центре внимания суда.

Выходящий из дома совладелец может подать иск о выходе из дома или

акт без гарантии, чтобы позволить наделение переходит к тому, кто остается. Оба

люди должны подписать акт — и уходящий партнер должен отказаться от претензий

весь процент, а не только половина процента. Обратите внимание, что партнер, который уходит, может

по-прежнему предоставлено право собственности на дом через залоговое право при разводе.

Оба

люди должны подписать акт — и уходящий партнер должен отказаться от претензий

весь процент, а не только половина процента. Обратите внимание, что партнер, который уходит, может

по-прежнему предоставлено право собственности на дом через залоговое право при разводе.

Супруга, подписавшая ипотечный кредит, несет ответственность за оплату это от. Убедитесь, что вы понимаете, кто обязан производить платежи и как. Помните, что если платежи прекратятся, то банк может наложить арест на дом.

Резюме: внесение обоснованных изменений

Как видите, домовладелец может легко добавить супруга или партнера в название дома. Тем не менее, дополнительные факторы могут информировать лучший способ внести это изменение, и многие из этих факторов связаны с вашим состоянием особое сочетание законов.

В Deeds.com мы не можем предоставить юридическую консультацию, которая зависит от конкретного случая и требует консультации с юристом в вашем штате. Тем не менее, мы предлагаем этот обзор в качестве отправной точки для понимания общих правил и того, что вы можете сделать, чтобы укрепить свое юридическое и финансовое благополучие.

Фото: Бекка Таперт, Unsplash.

Я хочу, чтобы мой брак был аннулирован

Боитесь делать это самостоятельно? Вы можете получить бесплатную юридическую помощь.

Подать заявку онлайн

Примечание: Covid-19 меняет многие области права. Посетите наши статьи о Covid-19 , чтобы получить самую свежую информацию.

Что такое [no-lexicon]аннулирование[/no-lexicon]?

Закон штата Иллинойс называет аннулирование объявлением о недействительности брака. Это решение суда, в котором говорится, что брак недействителен и не должен признаваться государством. Аннулирование отличается от развода. Развод говорит о том, что действительный брак закончился. Чтобы узнать больше о разводе, пожалуйста, прочитайте Развод.

Когда я могу аннулировать свой брак?

В штате Иллинойс есть 4 причины для расторжения брака:

- Один из супругов не мог дать согласие на вступление в брак. Это может быть вызвано:

- Психической инвалидностью

- Влиянием наркотиков или алкоголя

- Силой, принуждением или мошенничеством

- Один из супругов не может вступать в половую связь.

Другой супруг не должен был знать об этом во время брака.

Другой супруг не должен был знать об этом во время брака. - Один из супругов был моложе 18 лет и не имел согласия родителей, опекунов или суда.

- Брак был незаконным.

Когда брак является незаконным?

Незаконный брак может быть аннулирован. В штате Иллинойс запрещены браки между людьми, которые:

- все еще состоят в браке с другим лицом и

- состоят в близком родстве по крови или усыновлению.

Легче расторгнуть брак, чем развестись?

Нет. Развода добиться легче. Аннулирование имеет более строгие требования. Аннулирование также имеет строгие временные ограничения.

Что лучше: аннулировать мой брак или развестись?

Как правило, аннулирование не лучше, чем развод. Основная причина выбора аннулирования вместо развода состоит в том, чтобы избежать выплат по решению суда. Развод может вынудить супругов разделить имущество. Это также может заставить одного супруга платить деньги другому.

Существуют ли сроки расторжения брака?

Да. Срок расторжения зависит от того, почему брак недействителен.

Срок расторжения зависит от того, почему брак недействителен.

Срок составляет 90 дней с момента, когда вы узнаете о проблеме, если:

- Кто-то находился под воздействием наркотиков или алкоголя,

- Кто-то был психически неполноценным во время брака, или

- Кто-то был принужден к брак.

Если ваш несовершеннолетний ребенок женился без вашего разрешения, срок составляет до того, как ребенку исполнится 18 лет.

Если вы узнали, что ваш супруг не может вступать в половую связь, срок составляет один год.

Нет ограничения по времени, если вы узнаете, что ваш супруг уже был женат на другом человеке. Также нет ограничений по времени для браков, запрещенных законом.

Что произойдет, если я разведусь со своим первым супругом после того, как выйду замуж за своего второго супруга?

После развода с первым супругом ваш второй брак становится действительным. Государство это признает.

Что, если я женюсь на ком-то и не знаю, что они уже женаты?

Человек, который искренне считал брак действительным, становится «предполагаемым супругом». Вы не должны были знать о другом супруге. Суд предоставит предполагаемому супругу те же права, что и законному супругу. Это включает в себя право на раздел имущества и право на содержание. Содержание раньше было «алиментами».

Вы не должны были знать о другом супруге. Суд предоставит предполагаемому супругу те же права, что и законному супругу. Это включает в себя право на раздел имущества и право на содержание. Содержание раньше было «алиментами».

Что делать, если у меня есть дети от аннулированного брака?

Права детей не зависят от того, действителен ли ваш брак. Они будут иметь те же права, что и дети, рожденные или усыновленные во время действительного брака. Они смогут получать алименты от обоих родителей. Они будут иметь право на получение имущества после смерти одного из родителей.

Может ли родитель расторгнуть брак несовершеннолетнего ребенка?

Да. Детям до 18 лет для вступления в брак требуется разрешение родителей, опекунов или суда. Если ребенок женится без разрешения, родитель или опекун может расторгнуть брак. Вы должны подать прошение об аннулировании брака до того, как ребенку исполнится 18 лет.

Может ли родитель аннулировать брак своего [no-lexicon]взрослого[/no-lexicon] ребенка-инвалида?

Да.