Налоговый учет подаренного имущества — Бухгалтерские услуги в Москве

Подаренным считается имущество, переданное одному юридическому лицу от другого по договору дарения. При этом имущество одаряемого увеличивается, и это увеличение должно быть отражено в бухгалтерских учетных документах компании, получившей дар.

Чтобы принять к бухгалтерскому и налоговому учету подаренное имущество, следует произвести оценку его текущей рыночной стоимости на дату оприходования. Данная стоимость должна быть подтверждена документально или путем экспертной оценки. Оценить имущество можно по той сумме, которая могла бы быть получена за него в случае продажи.

В бухгалтерском учете компании подаренное имущество включается в состав прочих доходов. Исключение составляет безвозмездный вклад в уставной капитал. Поступление активов, в результате которого увеличились уставной капитал и экономические выгоды организации, доходом не признаются.

Подаренным имуществом могут считаться полученные по договору дарения:

- материально-производственные запасы, то есть активы в виде материалов и сырья, предназначенных для производства, продажи, выполнения работ или оказания услуг, а также для решения управленческих задач компании;

- основные средства;

- нематериальные активы: объекты интеллектуальной собственности, а также организационные расходы по образованию юридического лица, признанные частью вклада в уставной капитал, и деловая репутация компании;

- финансовые вложения: ценные бумаги, вклады в уставные капиталы других юридических лиц, займы, выданные другим организациям, депозитные вклады, дебиторские задолженности, полученные по договору цессии.

НДС

Налоговые вычеты по НДС при дарении не предусмотрены ввиду того, что даритель не предъявляет получателю счетов-фактур, которые являются основанием для уплаты НДС. Однако есть и исключение. Если полученное в дар имущество будет использоваться для тех операций, которые признаны объектами налогообложения, то после принятия его на учет налоговый вычет может быть произведен. Величина восстановленного налога должна быть обозначена в документах, которыми оформлено дарение. Эти документы должны храниться в журнале учета счетов-фактур и по мере возникновения прав на вычет регистрироваться в книге покупок.

Если при получении в дар денежных сумм компания потратила их на приобретение товаров и услуг, объектов интеллектуальной собственности, НДС принимаются к вычету на основании счетов-фактур, документов, подтверждающих фактически уплаченные суммы налогов, и удержания налоговых агентов.

Налог на прибыль

Подаренное имущество не облагается налогом на прибыль, если оно не передается третьей стороне в течение года после получения. Исключение составляют ситуации, когда дарение связано с возникновением у получателя обязанности выполнить для дарителя работы или оказать ему услуги. Тогда полученное в дар считается внереализационным доходом, который образует базу по налогу на прибыль.

Исключение составляют ситуации, когда дарение связано с возникновением у получателя обязанности выполнить для дарителя работы или оказать ему услуги. Тогда полученное в дар считается внереализационным доходом, который образует базу по налогу на прибыль.

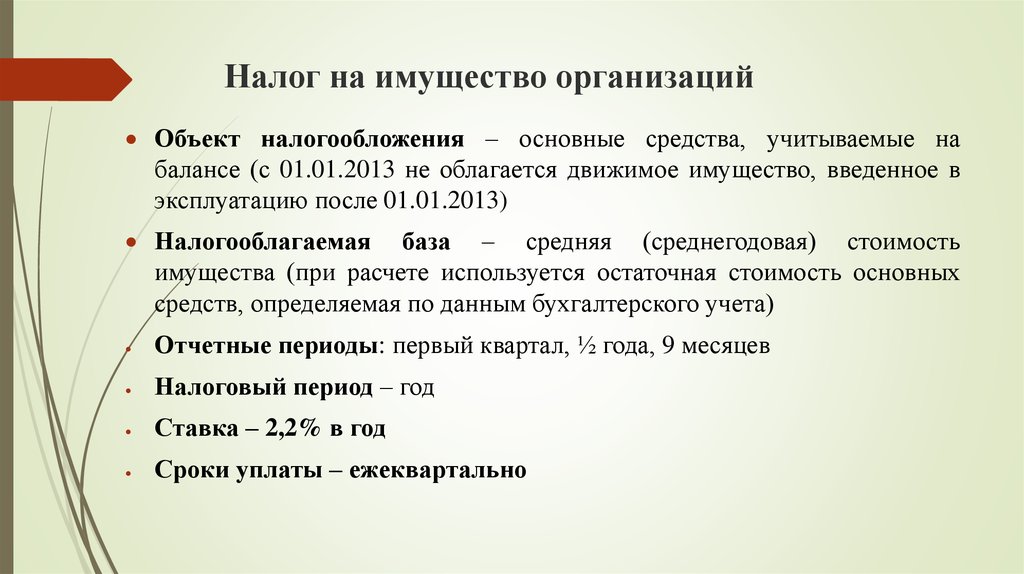

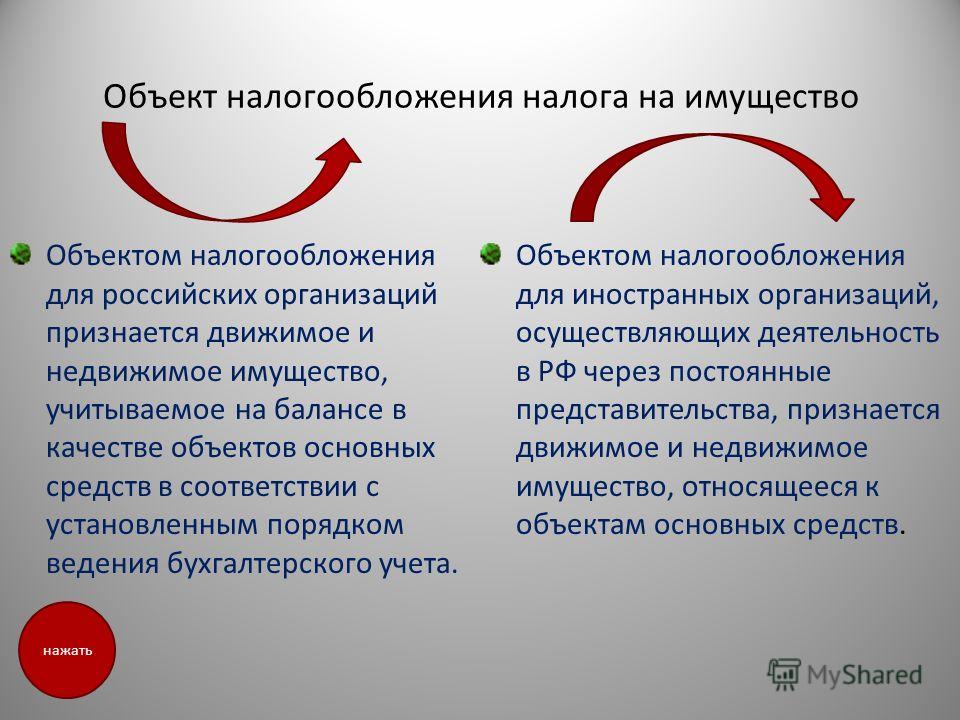

Налогом на имущество подаренные активы, МПЗ и НМА не облагаются.

Мифы о подаренных квартирах, о которых могут не знать ижевчане

23 марта 2018 14:31

Строительство

Рассказываем, в каком случае подаренную недвижимость у вас могут забрать и какой налог за дорогой подарок придется заплатить.

Договор дарения считается недействительным, если он не зарегистрирован в РосреестреДоговор дарения квартиры или дома – самая распространенная после купли-продажи сделка с жильем. Кстати, эта сделка в ходит в список самых часто оспариваемых в суде. IZHLIFE развенчивает самые популярные мифы о подаренных квартирах.

Миф №1. Дарственную нельзя оспорить

В действительности это не так, пояснили в нотариальной палате УР. Дарственная может быть признана недействительной, если:

Дарственная может быть признана недействительной, если:

- сделка совершена с целью прикрыть другую сделку или лишь для вида. Этим часто пользуются чиновники, «одаривая» квартирами родственников, чтобы официально уменьшить размер своего имущества;

- если даритель пожилой или тяжело болен, то почти наверняка сделка дарения может быть оспорена. Самый неудобный случай, когда сделку оспаривают наследники, несогласные с дарением и утверждающие, что даритель не осознавал своих действий. При этом дарственная от пожилого человека – самый распространенный способ мошенников отъема недвижимости у его законного владельца;

- имущество подарено от имени ребенка. С помощью такой дарственной родители обычно пытаются «очистить» квартиру от детских долей, чтобы не приходилось получать согласие органов опеки при продаже квартиры;

- сделка совершена под влиянием обмана, насилия, угрозы или неблагоприятных обстоятельств;

- сделка совершена под влиянием заблуждения.

Миф №2.

За подаренную квартиру не нужно платить налог

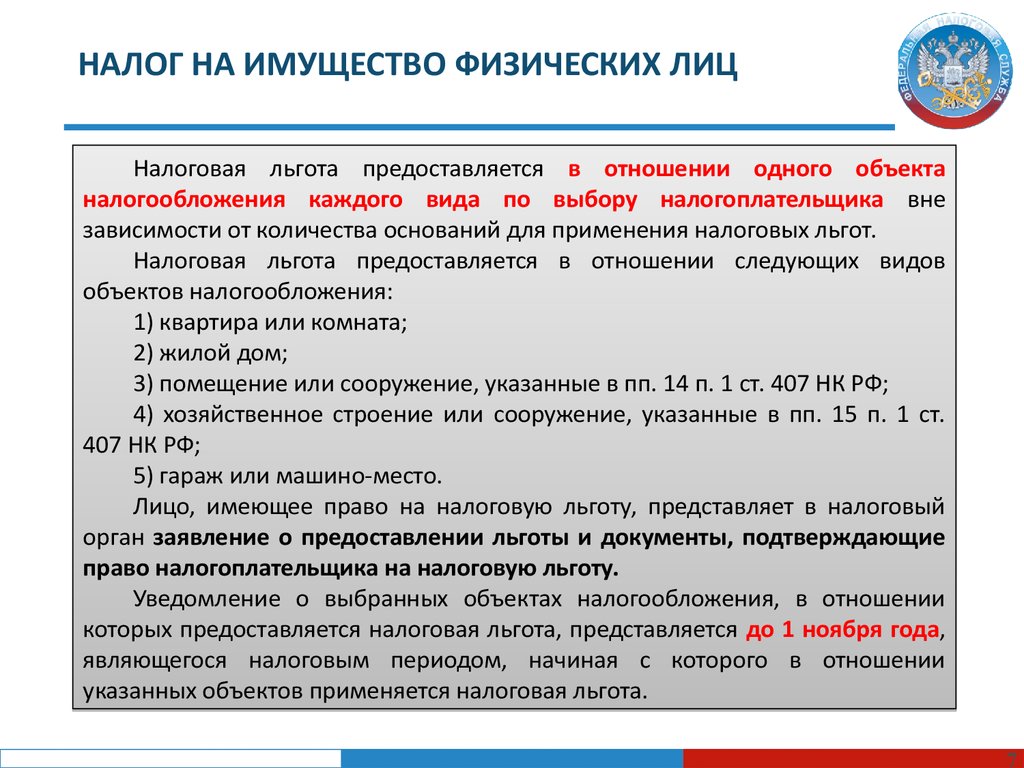

За подаренную квартиру не нужно платить налогДарение облагается налогом: тот, кому подарили имущество, платит 13% от его кадастровой стоимости. Исключение – недвижимость была подарена близкому родственнику: родителям, детям, супругу, бабушке или дедушке, внуку или внучке, брату или сестре.

Миф №3. Такую квартиру можно сразу продать

Да, можно. Но если квартира или дом были в собственности у одаряемого менее 3 лет, ему придется выплатить налог в размере 13% от суммы, указанной в договоре, или от кадастровой стоимости. Тем временем нередко стороны прибегают к договору дарения как раз в надежде «уйти» от налогов.

Договоры дарения – распространенная «лазейка» для мошенников

Миф №4. Подаренное возврату не подлежит

Даритель может забрать жилую недвижимость обратно, если такая возможность прописана в договоре. Причин возврата имущества первоначальному владельцу может быть несколько. Например, человек недолжным образом обращается с полученным имуществом и наносит квартире существенный вред, либо доказано, что одаряемый угрожал жизни предыдущего владельца или его близким, и дарственная была выписана на его имя под давлением. Также вернуть жилье бывший собственник может, если одаряемый скончался.

Также вернуть жилье бывший собственник может, если одаряемый скончался.

Как обезопасить себя, чтобы договор дарения не оспорили?

1. Обязательно заключайте договор не в простой письменной, а нотариальной форме. Это уменьшает риск оспаривания сделки на основании заблуждения относительно ее безвозмездного характера, поскольку нотариус подробно разъясняет сторонам сделки все пункты договора.

2. Заручитесь справками, что даритель не состоит на учете в психоневрологическом или наркологическом диспансере, чтобы не столкнуться с оспариванием на основании недееспособности дарителя.

3. Проверьте, имеет ли право даритель заключать такие сделки, так как дееспособность дарителя может быть ограничена по суду.

4. Знайте, что договор дарения не могут заключать люди, недостигшие 18 лет, а также лица, занимающие государственные должности и передающие объект дарения, связанный с исполнением ими должностных обязанностей.

Поделиться материалом:

Подпишитесь на IZHLIFE, и узнавайте новости Ижевска там, где удобно

Правовая информация | Распространенные ошибки при подаче налогов на дарение и способы их избежать

За последние несколько лет беспрецедентное количество налогоплательщиков воспользовалось исторически высоким освобождением от уплаты налога на наследство, дарение и переход без учета поколения (налог GST), который в настоящее время составляет 12,92 млн долларов США. на 2023 год или 12,06 млн долларов в 2022 году, делая больше пожизненных подарков.

на 2023 год или 12,06 млн долларов в 2022 году, делая больше пожизненных подарков.

Подарки, превышающие годовую сумму исключения — в настоящее время 17 000 долларов США в 2023 году или 16 000 долларов США в 2022 году — облагаются федеральным налогом на подарки и налогом на товары и услуги, которые необходимо указать в форме 709., Налоговая декларация США в отношении подарков (и передачи без учета поколения). Для подарков, сделанных в 2022 году, декларация должна быть подана до 18 апреля 2023 года, если только она не будет продлена до 16 октября 2023 года. налоговые последствия для дарителя. Ниже приведен список распространенных ошибок и рекомендации по их устранению и предотвращению.

Сообщение о подарках в неправильной части Приложения А

Ключом к правильному заполнению Приложения А декларации о налоге на дарение является определение того, считается ли одаряемый (получатель подарка) «пропущенным лицом» по отношению к дарителю. Пропущенный человек — это человек, который моложе донора на два или более поколений, как правило, внуки (или правнуки) донора, внучатые племянницы и внучатые племянники или неродственные лица, которые моложе донора более чем на тридцать семь с половиной лет. .

.

Подарки лицам без пропусков облагаются налогом на подарки, но не налогом на товары и услуги, и должны быть указаны в Части 1 Приложения А. налог на товары и услуги и налог на товары и услуги и должен быть указан в Части 2 Приложения А. Часть 3 Приложения А предназначена для подарков доверительному фонду, которые могут включать как бенефициаров с пропуском, так и без пропуска (также известный как «косвенный пропуск»). Подготовившие должны позаботиться о том, чтобы сообщить о подарках в правой части Приложения А, так как это может повлиять на точность других приложений.

Неправильный учет предыдущих подарков

Важно просмотреть ранее поданные налоговые декларации дарителя, чтобы убедиться, что все предыдущие подарки были должным образом зарегистрированы в Приложении B текущей декларации. Этот шаг имеет решающее значение для целей отчетности, а также необходим для определения того, какая часть пожизненной суммы освобождения донора все еще остается. Также следует подтвердить, что выборы GST и ежегодные исключения применялись правильно в прошлом.

Также следует подтвердить, что выборы GST и ежегодные исключения применялись правильно в прошлом.

Даже если даритель никогда ранее не подавал декларацию о налоге на дарение, составитель должен дважды проверить, не делал ли даритель ранее каких-либо подарков, превышающих годовую сумму исключения. Составитель должен рассмотреть вопрос о том, необходимо ли подготовить или внести поправки в какие-либо декларации за предыдущий год, чтобы решить прошлые проблемы и избежать подачи текущей декларации с потенциальными неточностями.

Забыли включить благотворительные пожертвования

Всякий раз, когда жертвователю требуется подать налоговую декларацию на дарение для целей отчетности по налогооблагаемым дарам, он или она также должен указать все благотворительные пожертвования, сделанные в течение соответствующего налогового года. Это требование специально указано в Форме 709.инструкции; однако его часто упускают из виду, потому что подарки на благотворительность не облагаются налогом на подарки.

В зависимости от относительной стоимости каких-либо неучтенных подарков, несообщение о благотворительных подарках может привести к тому, что другие облагаемые налогом подарки, сделанные в течение того же налогового года, будут рассмотрены Налоговым управлением США даже после истечения срока давности.

Неспособность должным образом раскрыть и подтвердить оценочные скидки

Если даритель сделал какие-либо подарки, на которые распространяется скидка при оценке, например, скидка из-за отсутствия контроля или отсутствия товарности, составитель налоговой декларации о подарках должен проверить « да» в строке A в верхней части Приложения A и приложите подтверждение оценки к декларации — в соответствии с Положениями Министерства финансов § 301.6501(c)-1(e) и (f). Поддержка должна включать квалифицированную оценку или подробное описание метода, используемого для определения справедливой рыночной стоимости подарка, в котором должны объясняться заявленная скидка, а также сумма и основание для скидки.

Подарки, на которые распространяется скидка, очень тщательно проверяются и часто проверяются IRS. По этой причине важно убедиться, что ваша поддержка выдержит жесткую проверку или рискует возможной переоценкой подарка со стороны IRS.

Неправильное применение плана 529 «Выборы»

Даритель, который делает единовременный перевод сверх суммы годового исключения налога на дарение в сберегательный план колледжа 529, имеет возможность лечения до пятикратного годового исключения — в настоящее время 85 000 долларов США. на 2023 год или 80 000 долларов в 2022 году, как если бы они выплачивались пропорционально в течение пятилетнего периода. Это позволяет донору применять ежегодное исключение к части внесенной суммы за каждый из пяти лет.

Чтобы воспользоваться этим преимуществом, составитель должен сделать надлежащий выбор, отметив ячейку в строке B в верхней части Приложения A в том же году, когда был сделан взнос. Составитель также должен приложить объяснение, которое включает: (i) общую сумму взноса на каждого отдельного бенефициара, (ii) сумму, на которую производится выбор, и (iii) имя человека, для которого был сделан взнос. За каждый из пяти лет одна пятая или двадцать процентов суммы, подлежащей выбору, должна быть указана в декларации о налоге на дарение, если только не было других налогооблагаемых подарков, требующих подачи декларации.

За каждый из пяти лет одна пятая или двадцать процентов суммы, подлежащей выбору, должна быть указана в декларации о налоге на дарение, если только не было других налогооблагаемых подарков, требующих подачи декларации.

Неправильное распределение GST и использование выборов

Правила автоматического распределения GST в соответствии с IRC § 2632(c) являются еще одним распространенным источником ошибок в декларации о налоге на дарение. Этот тип ошибки может привести к растрате ценного освобождения донора от налога на добавленную стоимость и иметь серьезные налоговые последствия для будущих поколений. Для переводов в траст GST (как определено в IRC § 2632(c)(3)(B)), донор имеет возможность либо разрешить применение правил автоматического распределения GST, либо он или она может отказаться от автоматическое выделение. Чтобы отказаться от автоматического распределения GST, составитель должен поставить отметку в столбце C Части 2 или Части 3 Приложения A и приложить к декларации соответствующее заявление о выборе. Даже если будет применяться автоматическое распределение, также может быть разумным приложить утвердительное заявление о том, что автоматическое распределение GST , если применяется к конкретному трасту, чтобы обеспечить его надлежащее обращение с трастом GST в соответствии с применимыми правилами. Освобождение от налога на товары и услуги, которое автоматически присваивается косвенному пропуску, должно быть включено в Часть 2, строка 5 Приложения D декларации.

Даже если будет применяться автоматическое распределение, также может быть разумным приложить утвердительное заявление о том, что автоматическое распределение GST , если применяется к конкретному трасту, чтобы обеспечить его надлежащее обращение с трастом GST в соответствии с применимыми правилами. Освобождение от налога на товары и услуги, которое автоматически присваивается косвенному пропуску, должно быть включено в Часть 2, строка 5 Приложения D декларации.

Как указывалось ранее, крайне важно пересмотреть выборы GST, сделанные для конкретного траста по любым ранее поданным налоговым декларациям на дарение, поскольку эти выборы повлияют на переводы в траст в текущем году. Несоответствия могут привести к тому, что траст будет иметь смешанный коэффициент включения, в результате чего только часть траста будет освобождена от налога на добавленную стоимость.

Неадекватное раскрытие информации о подарках

Если информация о подарке надлежащим образом указана в налоговой декларации о подарках, Налоговое управление США не может проверить возврат или переоценить подарок по истечении трехлетнего срока исковой давности. Положения Министерства финансов § 301.6501(c)-1(e) и (f) устанавливают требования для обеспечения надлежащего раскрытия информации. Как правило, подарок должен быть описан достаточно подробно, чтобы Налоговое управление могло определить пожертвованное имущество, получателя подарка и его отношение к дарителю, любые доверительные фонды, которые могут быть вовлечены в передачу, и то, как была оценена стоимость подарка. определенный. Если эти критерии не были соблюдены, IRS имеет право оспаривать подарок на неопределенный срок.

Положения Министерства финансов § 301.6501(c)-1(e) и (f) устанавливают требования для обеспечения надлежащего раскрытия информации. Как правило, подарок должен быть описан достаточно подробно, чтобы Налоговое управление могло определить пожертвованное имущество, получателя подарка и его отношение к дарителю, любые доверительные фонды, которые могут быть вовлечены в передачу, и то, как была оценена стоимость подарка. определенный. Если эти критерии не были соблюдены, IRS имеет право оспаривать подарок на неопределенный срок.

Во многих случаях может оказаться целесообразным отразить продажи между связанными сторонами в декларации о налоге на дарение. Несмотря на то, что продажа будет характеризоваться как сделка, не связанная с подарком, срок исковой давности начнет течь в отношении права IRS оспаривать оценку адекватно раскрытой продажи и, в конечном итоге, ограничит способность IRS ставить под сомнение то, является ли часть продажи частью сделки. на самом деле подарок из-за продажной цены или других факторов.

Неподтверждение поддержки ежегодных исключений в дар трастовому фонду

Чтобы квалифицировать подарок в траст для ежегодного исключения налога на дарение, подарок должен считаться текущим процентом, что означает, что бенефициары траста имеют право на немедленное использование имущества. Чтобы выполнить это требование, бенефициарам часто предоставляется то, что называется правом вывода средств Крамми в соответствии с условиями траста. Полномочия Крамми позволяют бенефициару снимать часть взноса донора в траст до определенной суммы в долларах в течение определенного периода времени.

Бенефициары траста должны получить уведомление Крамми в письменной форме, чтобы убедиться, что передача донора соответствует критериям ежегодного исключения. Уведомления Крамми часто запрашиваются во время аудита, поэтому рекомендуется просмотреть и убедиться, что уведомления были отправлены, прежде чем применять исключение к декларации по налогу на дарение.

Свяжитесь с нами

Когда дело доходит до подготовки налоговых деклараций на подарки, эти и другие распространенные ошибки могут иметь серьезные налоговые последствия. Для получения помощи в подготовке или рассмотрении налоговых деклараций на дарение, пожалуйста, свяжитесь с членом группы Husch Blackwell Private Wealth Team.

Для получения помощи в подготовке или рассмотрении налоговых деклараций на дарение, пожалуйста, свяжитесь с членом группы Husch Blackwell Private Wealth Team.

Налоговые ограничения на подарки в 2023 году: повышение исключений

Открыть изображение с полным размером

Завяжите бантом, если хотите, но обязательно соблюдайте правила.

© YinYang—E+/Getty Images

Так называемый налог на дарение. Это один из самых сложных налогов в США. В отличие от других видов сборов IRS — налога с продаж, подоходного налога, налога на имущество — правила налога на подарки лучше всего понимаются с точки зрения того, как подарки исключаются из налога .

Это потому, что, вопреки почти всему остальному своду правил IRS, налог на дарение на самом деле предназначен для того, чтобы позволить большинству людей дарить деньги или другие ценности — до определенного момента — без уплаты налога. На 2023 год базовая допустимая (то есть необлагаемая налогом) сумма подарка составляет 17 000 долларов в год на человека, дарящего подарок, на одного получателя. Но даже если вы превысите эту сумму, есть некоторые исключения, в том числе пожизненное освобождение от налога на подарки, которые могут помешать вам платить налог на подарки, которые вы делаете.

Но даже если вы превысите эту сумму, есть некоторые исключения, в том числе пожизненное освобождение от налога на подарки, которые могут помешать вам платить налог на подарки, которые вы делаете.

Ключевые моменты

- Налог на дарение — это то, что платит даритель, если он превышает определенные пределы подарков в любом данном году.

- Лимит исключения на 2022 год составлял 16 000 долларов США для подарков частным лицам; на 2023 год — 17 000 долларов.

- Существует также пожизненный лимит на не облагаемые налогом подарки, исчисляемый миллионами.

Что такое налог на дарение?

Налог на дарение — это то, что платит даритель, если он превышает определенные пределы подарков (а) в год и (б) в течение жизни. Налоги на подарки могут варьироваться от 18% до 40% в зависимости от ступенчатой шкалы (чем больше вы дарите, тем выше налог). Донор несет ответственность за эти налоги почти во всех случаях.

Подарки в данном контексте — это что-либо, имеющее денежную ценность, которое вы дарите другому лицу, за которое вы не получаете никакой или равной компенсации. Денежные средства, документы на собственность, акции и страховые выплаты — все это примеры подарков, которые могут облагаться налогом. Подарком считается даже прощение долга или предоставление кому-либо беспроцентного или нижерыночного кредита.

Денежные средства, документы на собственность, акции и страховые выплаты — все это примеры подарков, которые могут облагаться налогом. Подарком считается даже прощение долга или предоставление кому-либо беспроцентного или нижерыночного кредита.

Означает ли это, что в какой-то момент вы могли отдать что-то кому-то, не зная, что это облагается налогом, и теперь вы можете оказаться на крючке? Хотя это возможно, это крайне маловероятно благодаря так называемому освобождению от налога на дарение.

Что такое освобождение от налога на дарение?

Базовое освобождение от налога на дарение или освобождение от налога — это сумма, которую вы можете дарить каждый год одному человеку и не беспокоиться о налогообложении. Лимит освобождения от налога на подарки на 2022 год составлял 16 000 долларов, а на 2023 год — 17 000 долларов. Это означает, что все, что вы даете в соответствии с , не облагается налогом и не должно сообщаться в IRS.

Опять же, есть несколько лазеек, так что давайте пошагово. Поняв несколько правил о налогах на подарки, вы сможете отдавать гораздо больше без каких-либо налоговых последствий.

Поняв несколько правил о налогах на подарки, вы сможете отдавать гораздо больше без каких-либо налоговых последствий.

Какие виды подарков не облагаются налогом?

Да. Есть несколько категорий, которые, как правило, не облагаются налогом на подарки, в том числе:

- Плата за обучение, оплачиваемая непосредственно в колледже

- Медицинские счета, оплачиваемые непосредственно поставщику медицинских услуг

- Подарки супругу/супруге

- Подарки политическим организациям

Даже в этих случаях могут быть исключения, поэтому, если вы делаете крупный подарок, возможно, лучше проконсультироваться со специалистом, чтобы убедиться в отсутствии налоговых последствий.

Например, если вы и ваш супруг являетесь гражданами США, подарки вашему супругу не облагаются налогом и не ограничены. Если ваш супруг не является гражданином, в 2023 году существует освобождение от налога на дарение в размере 175 000 долларов США, но все, что превышает эту сумму, подлежит налогообложению.

Скольким людям вы можете дать без уплаты налогов?

Это отличный вопрос, потому что он иллюстрирует реальную ценность освобождения от налога на дарение. В соответствии с действующими правилами вы можете пожертвовать до 17 000 долларов США любому человеку в течение одного года — и любому количеству людей, которое вы выберете.

Это годовой лимит. Вы можете ежегодно дарить до 17 000 долларов неограниченному количеству лиц без уплаты налога на дарение.

Предположим, у вас трое детей. В 2023 году вы можете подарить каждому из них по 17 000 долларов — всего 51 000 долларов — без уплаты каких-либо налогов на эти подарки.

Более того, правила освобождения распространяются на отдельных лиц, а не на семьи. Это означает, что ваш супруг может также дать вашим трем детям по 17 000 долларов США каждому. Каждый ребенок мог получить в общей сложности 34 000 долларов от обоих родителей без каких-либо налоговых последствий или каких-либо форм для заполнения.

Считаются ли взносы в Сберегательный план колледжа 529 ребенком подарками или расходами на образование?

Взносы в план 529 считаются подарками и подлежат ограничению в размере 17 000 долларов США для ежегодного исключения налога на подарки. (Доступны выборы, которые позволяют вам разделить большой подарок 529 на пятилетний период.) Прямая оплата счета за обучение, как отмечалось выше, не считается подарком.

Что произойдет, если я дам больше освобожденной суммы?

Если вы делаете подарок на сумму более 17 000 долларов США в 2023 году (или более 16 000 долларов США в 2022 году), вам необходимо заполнить форму 709.с IRS как часть вашего годового дохода.

Но даже в этом случае вы можете не платить налоги. Это связано с тем, что существует также пожизненное освобождение от налога на подарки с поправкой на инфляцию, которое обеспечивает еще большую защиту для не облагаемых налогом подарков в течение всей вашей жизни. (Как отмечалось выше, правила налога на подарки на самом деле настроены так, чтобы разрешать большинство подарков.)

(Как отмечалось выше, правила налога на подарки на самом деле настроены так, чтобы разрешать большинство подарков.)

Если вы умрете в 2023 году, общая сумма подарков, сделанных за вашу жизнь, составит 12,92 миллиона долларов. Опять же, ограничение применяется на индивидуальной основе, поэтому у вашего супруга есть пожизненный лимит в 2023 году в размере 12,9 долларов США.тоже 2млн.

Обратите внимание, что этот высокий порог планируется снизить до 6,8 миллиона долларов в 2026 году. Возможно, Конгресс примет меры для сохранения текущего предела освобождения в силе. Но об этом стоит подумать, если вы планируете раздать значительные активы в ближайшее десятилетие.

Суммы подарков ниже порога исключения облагаются налогом?

Только в том случае, если вы жертвуете на благотворительность или дело, которое не облагается налогом. Нет никаких налоговых льгот, если вы просто отдаете часть своего состояния родственнику.

Выводы

С 2023 года налог на подарки вступает в силу только в том случае, если стоимость подарков, сделанных вами за всю жизнь, приближается к 13 миллионам долларов.