Налог на недвижимость в 2022 году для физлиц

Согласно статьи 225 Налогового кодекса налог на недвижимость должны уплачивать юридические и физические лица, в том числе ИП.

Примечание:

До 1 января 2022 года физические лица, имеющие в собственности одну квартиру, данный вид налога не уплачивали.

Какая недвижимость облагается налогом?

Согласно статье 227 Налогового кодекса физлица должны уплачивать налог на недвижимость со следующих объектов, расположенных на территории нашей страны:

- капитальные строения (здания, сооружения), их части, принадлежащие им на праве собственности или принятые по наследству, доли в праве собственности или доли в наследстве на указанное имущество;

Примечание:

Капитальное строение (здание, сооружение) – жилой дом, жилое помещение в многоквартирном или блокированном жилом доме, садовый домик, дача, гараж, иное здание и сооружение, машино-место.

- не завершенные строительством капитальные строения;

- капитальные строения (здания, сооружения), их части, взятые физлицом, выступающим при заключении договора в качестве ИП, в финансовую аренду (лизинг), (финансовый лизинг), у организации, если по условиям договора финансовой аренды (лизинга) эти объекты не находятся на балансе организации-лизингодателя;

- одноквартирные жилые дома или квартиры, взятые физлицом, не выступающим при заключении договора в качестве ИП, в финансовую аренду (лизинг) по договору финансовой аренды (лизинга), предусматривающему выкуп предмета лизинга.

С какой недвижимости не придется уплачивать налог?

С капитальных строений (здания, сооружения), их частей, которые:

- находятся в аварийном состоянии и эксплуатация которых прекращена;

Примечание:

Соответствующее заключение о их состоянии должно быть получено от специализированной организации, аттестованной на проведение обследований зданий и сооружений, либо местного исполкома.

- признанные бесхозяйными;

- переданные организациям в аренду (лизинг), иное возмездное или безвозмездное пользование;

- закрепленные физическим лицом – собственником на праве хозяйственного ведения за организацией.

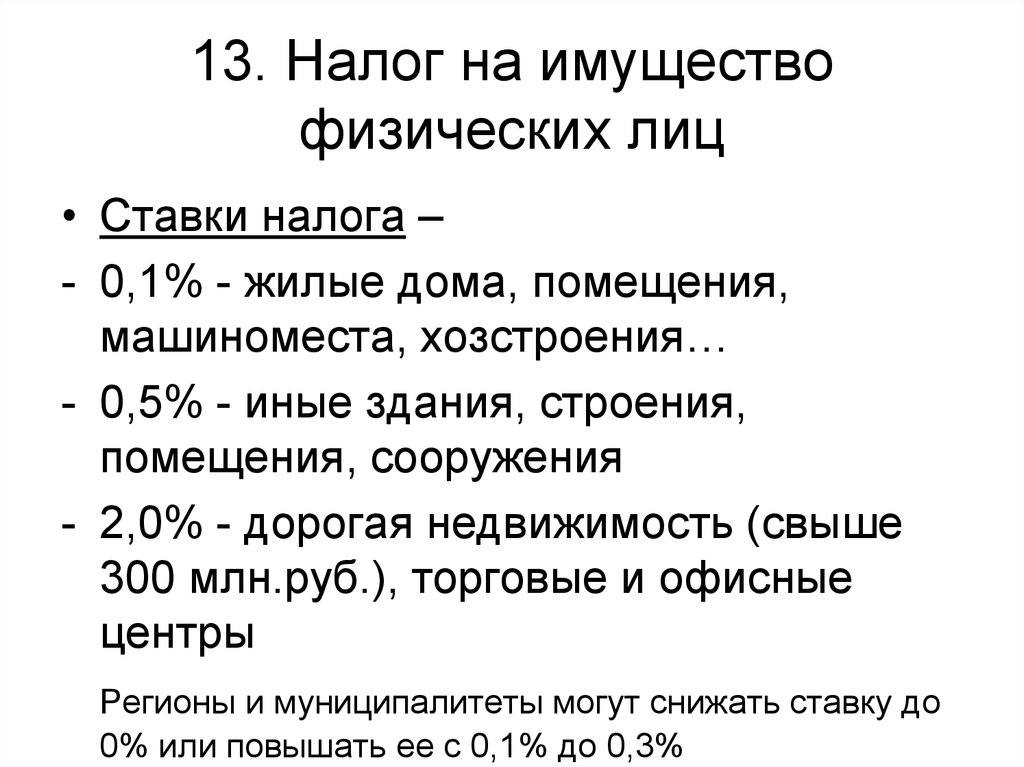

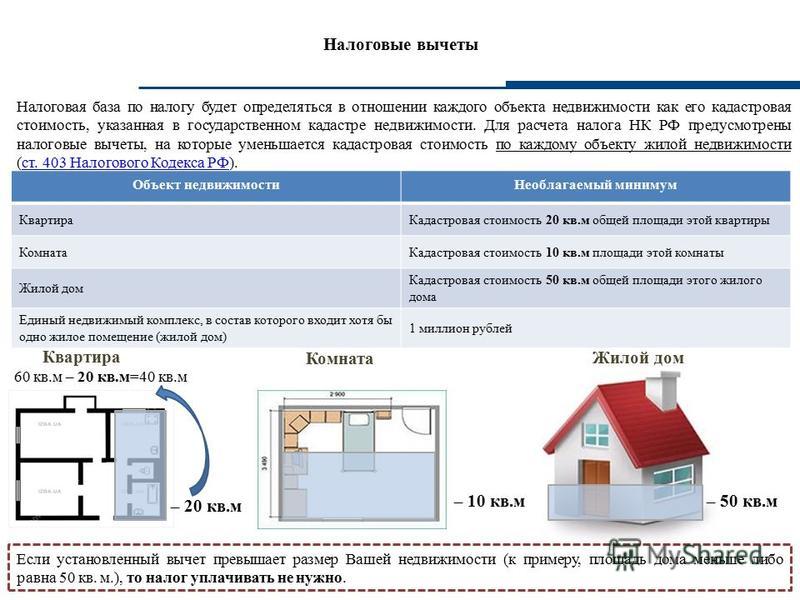

Какой размер налога предусмотрен?

Размер налога составляет 0,1 % от стоимости капитального строения, которая рассчитывается с учетом расчетной стоимости 1 кв.м.

Примечание:

Стоимость принадлежащих физическим лицам капитальных строений (зданий, сооружений), их частей определяется на 1 января налогового периода исходя из:

- расчетной стоимости 1 кв.м типового капитального строения (здания, сооружения) и общей площади (для машино-мест – площади) садового домика, дачи, гаража, иного нежилого здания и сооружения, машино-места, а также указанных объектов, не завершенных строительством;

- расчетной стоимости 1 кв.

м типового капитального строения (здания, сооружения) и общей площади жилого помещения для жилого дома, жилого помещения в многоквартирном или блокированном жилом доме, а также указанных объектов, не завершенных строительством;

м типового капитального строения (здания, сооружения) и общей площади жилого помещения для жилого дома, жилого помещения в многоквартирном или блокированном жилом доме, а также указанных объектов, не завершенных строительством; - расчетной стоимости 1 м типового капитального строения (здания, сооружения) и протяженности сооружения, у которого отсутствует площадь.

ВАЖНО!

Налог на недвижимость может уплачиваться физлицом также исходя из рыночной стоимости капитального строения. Для этого необходимо представить в налоговый орган заключение о независимой оценке рыночной стоимости капитального строения (здания, сооружения), определенной в ценах на 1 января года, за который исчисляется налог. Документ должен быть составлен юрлицом или ИП, осуществляющими оценочную деятельность.

Когда необходимо заплатить налог на недвижимость?

Налог на недвижимость необходимо уплачивать раз в год.

В 2022 году предусмотрен следующий порядок уплаты налога: в этом году предусмотрена уплата аванса – 50 % от годовой суммы налога на недвижимость, а в 2023-м доплата до полной суммы налога.

В каких случаях предусмотрены льготы по налогу на недвижимость?

Освобождаются от налога на недвижимость у плательщиков – физлиц:

- капитальные строения (здания, сооружения), их части, признаваемые в установленном порядке материальными историко-культурными ценностями, включенные в Государственный список историко-культурных ценностей Республики Беларусь;

Примечание:

Соответствующий перечень утвержден Советом Министров.

- капитальные строения (здания, сооружения), законсервированные в порядке, установленном Советом Министров Республики Беларусь;

- не завершенные строительством капитальные строения (здания, сооружения), расположенные на земельных участках, предоставленных для строительства и обслуживания жилых домов, садоводства, дачного строительства, строительства (установки) временных индивидуальных гаражей, в виде служебного земельного надела, жилые помещения в многоквартирных или блокированных жилых домах, жилые дома с нежилыми постройками (при их наличии), садовые домики, дачи, гаражи, машино-места (доли в праве собственности или доли в наследстве на указанное имущество), принадлежащие членам многодетных семей;

- одно жилое помещение в многоквартирном или блокированном жилом доме, находящееся в собственности или принятое по наследству (доля в праве собственности или доля в наследстве на указанное имущество), один жилой дом с нежилыми постройками (при их наличии) принадлежащее:

- лицу, достигшему общеустановленного пенсионного возраста, или лицу, имеющему право на пенсию по возрасту со снижением общеустановленного пенсионного возраста;

- инвалиду I и II группы;

- несовершеннолетнему ребенку;

- лицу, признанному недееспособным;

- военнослужащему срочной военной службы;

- физическому лицу, проходящему альтернативную службу;

- участнику Великой Отечественной войны и иному лицу, имеющему право на льготное налогообложение в соответствии с Законом Республики Беларусь «О ветеранах».

- не завершенные строительством капитальные строения (здания, сооружения), расположенные на земельных участках, предоставленных для строительства и обслуживания жилых домов, садоводства, дачного строительства, строительства (установки) временных индивидуальных гаражей, в виде служебного земельного надела, жилые дома с нежилыми постройками (при их наличии), жилые помещения в многоквартирных или блокированных жилых домах, садовые домики, дачи, гаражи, машино-места (доли в праве собственности или доли в наследстве на указанное имущество), расположенные в сельской местности и принадлежащие физическому лицу, зарегистрированному по месту жительства в сельской местности и работающему:

- в организации, расположенной в сельской местности и осуществляющей сельскохозяйственное производство;

- в расположенном в сельской местности и производящем сельскохозяйственную продукцию филиале или ином обособленном подразделении организации, приобретшей в порядке, установленном законодательными актами, в результате реорганизации, приобретения (безвозмездной передачи) предприятия как имущественного комплекса права и обязанности убыточных сельскохозяйственных организаций;

- в организации здравоохранения, культуры, в учреждении (его структурном или обособленном подразделении) образования и социальной защиты, расположенных в сельской местности.

Примечание:

Пенсионеры, ранее работавшие в указанных организациях освобождаются от уплаты налога на недвижимость в отношении расположенных в сельской местности капитальных строений (зданий, сооружений), их частей.

Подробнее с актуальной редакцией Налогового и других кодексов можно ознакомиться в тематическом банке данных «Кодексы».

Напоминаем, что все кодексы в действующей редакции в ЭТАЛОН-ONLINE в свободном доступе.

А зарегистрированные пользователи могут воспользоваться дополнительными полезными функциями: отслеживание вносимых изменений, сравнение редакций документов на определенную дату, междокументные связи и иное.

Налоги за несовершеннолетних детей платят родители

В настоящее время все больше несовершеннолетних детей становится собственниками имущества. Обычно дети получают доли в праве собственности на недвижимость, приобретенную с использованием средств материнского капитала, а также становятся собственниками имущества в порядке наследования.

Все владельцы квартир, земельных участков и транспортных средств признаются налогоплательщиками и обязаны уплачивать налоги в отношении находящегося в их собственности или владении имущества.

Кто должен платить имущественные налоги за детей?

Несовершеннолетние налогоплательщики участвуют в налоговых отношениях через своих законных представителей, к которым относятся их родители, усыновители или опекуны, которые в том числе исполняют обязанности несовершеннолетних детей по уплате налогов.

Несовершеннолетние в возрасте от 14-ти до 18-ти лет вправе с согласия законных представителей самостоятельно распоряжаться своим имуществом и уплачивать за него налоги.

Предусмотрены ли налоговые льготы для несовершеннолетних?

В отношении отдельных категорий несовершеннолетних установлены федеральные налоговые льготы. Так, например, дети-инвалиды не уплачивают налог на имущество физических лиц в отношении одного объекта каждого вида, а по земельному налогу получают вычет в размере необлагаемой налогом кадастровой стоимости 600 кв. м одного земельного участка.

м одного земельного участка.

Кроме того, льготы по налогу на имущество физических лиц и земельному налогу могут быть предоставлены несовершеннолетним муниципальными нормативными правовыми актами по месту нахождения недвижимости.

Например, в г.Уфа дети в многодетных семьях (имеющих трех и более детей) в возрасте до 18 лет имеют право на налоговую льготу в отношении одного объекта налогообложения, находящегося в собственности налогоплательщика.

Ознакомиться с полным перечнем налоговых льгот можно с помощью сервиса «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Как получить налоговое уведомление на ребенка?

Если по каким-либо причинам налоговое уведомление по объектам налогообложения, находящимся в собственности несовершеннолетнего, не получено, законный представитель может это сделать несколькими способами.

1. Лично обратиться в любой налоговый орган или офис МФЦ. При себе необходимо иметь паспорт и свидетельство о рождении.

2. Зарегистрировать ребенка в сервисе Личный кабинет налогоплательщика и получать налоговые уведомления в электронном виде. Для регистрации в Личном кабинете необходимо обратиться в любой налоговый орган или офис МФЦ. Подключиться к Личному кабинету также можно с паролем от Портала государственных услуг, если ребенок старше 14-ти лет.

3. Есть возможность получения налогового уведомления на ребенка в Личном кабинете законного представителя. Для этого необходимо в Личном кабинете в разделе «Профиль» во вкладке «Семейный доступ» добавить пользователя – несовершеннолетнего ребенка, отправив запрос в его Личный кабинет. Затем подтвердить направленный запрос в Личном кабинете ребенка.

Как правильно заплатить имущественные налоги за ребенка?

Заплатить налоги за ребенка можно теми же способами, как и за взрослого: в Личном кабинете налогоплательщика, в банке, на почте, через платежный терминал, в мобильных приложениях банков и т.д.

Самый быстрый способ уплаты — по УИН, штрихкоду или QR-коду. Все они уникальны для каждого платежа, и не требуют ввода реквизитов, суммы платежа и данных плательщика. В Личном кабинете налогоплательщика-ребенка все данные платежа и плательщика также сформируются автоматически, что исключит возможность неправильной уплаты налогов.

Все они уникальны для каждого платежа, и не требуют ввода реквизитов, суммы платежа и данных плательщика. В Личном кабинете налогоплательщика-ребенка все данные платежа и плательщика также сформируются автоматически, что исключит возможность неправильной уплаты налогов.

Что будет, если имущественные налоги за ребенка не заплатить?

Уплатить имущественные налоги за 2021 год необходимо не позднее 1 декабря 2022 года.

Если не заплатить налоги вовремя, налоговыми органами будут приняты меры по принудительному взысканию задолженности. Например, при наличии судебного приказа долг детей в упрощенном судебном порядке взыщут с законных представителей. При этом деньги будут списаны со счетов обоих родителей, ведь в соответствии с законодательством они отвечают за ребенка в равной мере.

Во избежание подобных ситуаций налоговые органы рекомендуют уплатить имущественные налоги, как за себя, так и за несовершеннолетних детей вовремя – не позднее 1 декабря.

Предложение 58 о переводах между родителями и детьми (Раздел 63.

1 по правам и услугам)

1 по правам и услугам)Обратите внимание, что 3 ноября 2020 г. избиратели одобрили Предложение 19 (Закон о защите жилья для пожилых людей, лиц с тяжелыми формами инвалидности, семей и жертв лесных пожаров или стихийных бедствий), которое изменения способности владельца собственности передавать свою Оценочную стоимость по Предложению 13. Это также может изменить процесс подачи заявлений об исключениях.

Информация ниже описывает, как будут обрабатываться переводы, которые происходят до 15 февраля 2021 года. После 15 февраля 2021 г. переводы будут обрабатываться в соответствии с Предложением 19..

Актуальную информацию о реализации Предложения 19 можно получить по телефону Предложение 19

Передача недвижимого имущества между родителями и детьми может быть исключена из переоценки для целей налогообложения имущества. Вы должны подать претензию, чтобы определить право на участие.

Основы

- Недвижимость, которая передается от родителей к ребенку (детям) или от ребенка (детей) к родителю (родителям), может быть исключена из переоценки.

- На установленную Предложением 13 налогооблагаемую стоимость передача не влияет

- Исключение не автоматическое; необходимо своевременно подать претензию в офис оценщика

- Налоги нового владельца рассчитываются на основе установленной Предложением 13 факторизованной стоимости вместо текущей рыночной стоимости при приобретении имущества.

- Лимит в 1 миллион долларов США (налогооблагаемая стоимость) на передачу собственности, не являющейся основным местом проживания

- Нет долларовых ограничений по основному месту жительства первоначального владельца

- Переводы между юридическими лицами (т. е. корпорациями, товариществами), которые принадлежат родителям или детям, не отвечают требованиям

Передача прав от родителей к детям в соответствии с Предложением 58 включает все виды передачи правового титула от родителей к детям или от детей к родителям.

стоимость его/ее основного места жительства и на первый миллион долларов (1 миллион долларов США) зачисленной стоимости всех других видов имущества. Оба родителя могут объединить свои исключения за лимит в 2 миллиона долларов.

Кодекс доходов и налогообложения штата Калифорния, раздел 63.1

Определения и терминология, относящиеся к Предложению 58

Дети: к детям относятся: сыновья и дочери, зятья и невестки, приемные дети и дети, усыновленные до 18 лет.

Дарение/покупка: передача такие как подарок или покупка между родителями и детьми, исключаются при заполнении формы Prop. 58.

Основное место жительства: Предложение 58 не требует, чтобы родитель или ребенок использовали переданное имущество в качестве своего основного места жительства. Кроме того, ограничение в 1 миллион долларов не распространяется на основное место жительства передающего лица.

Кроме того, ограничение в 1 миллион долларов не распространяется на основное место жительства передающего лица.

Исключение в размере 1 миллиона долларов: Исключение в размере 1 миллиона долларов для другого имущества применяется к каждому передающему лицу. Таким образом, один родитель может передать другое имущество на сумму 1 миллион долларов, а другой родитель также может передать другое имущество на 1 миллион долларов, что в сумме исключает 2 миллиона долларов. Эти переводы будут координироваться по всему штату в рамках лимита в миллион долларов.

Юридические лица: Переводы напрямую между юридическими лицами, принадлежащими родителям и детям, не распространяются на преимущества этой меры.

Трасты: передача в траст или из траста рассматривается как передача лично доверителю или от него, при условии, что траст может быть отозван.

Дата смерти наследодателя: Датой передачи права собственности между родителями и их детьми по завещанию или наследованию без завещания является дата смерти наследодателя, которая должна наступить после 6 ноября 1986 года.

«Третье лицо» Определено: A третье лицо — любое физическое или юридическое лицо, которое не является правопреемником или передающим лицом при передаче между родителями и детьми.

«Передача недвижимого имущества «третьей стороне»: при подаче предложений передача недвижимого имущества третьему лицу происходит, когда вся полученная недвижимая собственность передается кому-либо, кроме первоначального правопреемника или передающего лица. Следовательно, передача может подпадать под исключение, если частичная доля в полученном имуществе передается третьей стороне до подачи заявления

Требования к подаче заявления:

Действующее законодательство требует, чтобы форма претензии была подана в течение трех (3) ) лет после даты передачи недвижимого имущества или до передачи недвижимого имущества третьему лицу, в зависимости от того, что наступит раньше.Однако, даже если претензия не предъявлена в течение этого срока подачи, претензия считается своевременной, если она подается в любое время до или в течение шести (6) месяцев после даты отправки по почте Уведомления о дополнительной оценке или Уведомления о предполагаемом уклонении от уплаты налогов, в зависимости от того, что наступит позже. ve Уведомление о дополнительной оценке для перевода родителей и детей от 1 января 19 г.94, а затем получил Уведомление о предлагаемой оценке побега от 1 апреля 1994 г., у налогоплательщика будет шесть (6) месяцев с 1 апреля 1994 г., чтобы подать иск оценщику.

ve Уведомление о дополнительной оценке для перевода родителей и детей от 1 января 19 г.94, а затем получил Уведомление о предлагаемой оценке побега от 1 апреля 1994 г., у налогоплательщика будет шесть (6) месяцев с 1 апреля 1994 г., чтобы подать иск оценщику.

Форму можно скачать здесь:

Заявление о передаче права собственности между родителем и ребенком

1997 Поправка к требованиям к подаче документов сторона, заявка по Предложению 58 будет разрешена в любое время подачи претензии после завершения вышеуказанных периодов подачи. (Исключением из этого правила является случай, когда подача заявки в соответствии с Предложением 58 приводит к уклонению или дополнительной оценке и имеет место передача третьей стороне.)

Однако в соответствии с этими положениями первый год освобождения начинается с года подачи иска; возврата за предыдущие годы не будет. Таким образом, зарегистрированная стоимость за первый год будет представлять собой стоимость базового года на год перевода с учетом инфляции плюс любая дополнительная стоимость, которая была зарегистрирована в связи с последующими переводами или новым строительством.

Для получения дополнительных разъяснений о требованиях к подаче заявок от Уравнивающей комиссии см. Письмо оценщикам № 2013/30.

СОВЕТЫ ПО ЗАПОЛНЕНИЮ ФОРМЫ ПРЕТЕНЗИИ 58 (BOE-58-AH)

Раздел A — Имущество

- Номер участка оценщика и номер документа регистратора можно получить из сопроводительного письма, отправленного с этой формой. При переводах в связи со смертью в сопроводительном письме может быть указан псевдономер. Например. P0001234. Запишите этот номер в качестве номера документа.

- Вопросы в последней строке относятся только к переводам, связанным со смертью бывшего владельца. Если это не применимо, оставьте пустым.

Раздел B — Передающее лицо (лица)

(На оборотной стороне есть место для других имен.)

- Передающее лицо — это лицо, передающее проценты ребенку или родителю, продавец, праводатель, лицо, удаляемое из титул ИЛИ умершего в передачах в результате смерти.

- Все вопросы в этом разделе адресованы передающему лицу.

- Вопрос № 2 — Требуется номер социального страхования плательщика.

- Вопрос номер 4 касается того, проживал ли передающий в собственности (или до сих пор живет). Кроме того, если вы знаете об освобождении от уплаты налога на недвижимость, отметьте соответствующую строку.

- Вопрос № 5 касается того, передает ли лицо, передающее имущество, имущество, в котором он не проживает. Если ответ «да» и лицо, передающее имущество, ранее осуществляло передачу родительского/дочернего имущества, пожалуйста, приложите список адресов всех предыдущих передач.

- Вопрос № 6 касается того, передает ли плательщик только часть своей доли. Если да, укажите процент перевода.

- Вопрос № 7 задается, был ли передающий жилец совместно с кем-то еще. Если вы не знаете, оставьте поле пустым.

- Вопрос № 8 — Если это имущество находится/было в доверительном управлении, пожалуйста, перечислите бенефициаров траста.

- До двух передающих лиц могут расписаться внизу на первой странице. Пожалуйста, укажите дату подписания, почтовый адрес и номер телефона.

ВСЕ ПРАВООТДАТЕЛИ ИЛИ ИХ ЗАКОННЫЕ ПРЕДСТАВИТЕЛИ ДОЛЖНЫ ПОДПИСАТЬ ФОРМУ ТРЕБОВАНИЯ

Раздел C – Получатель(и)

(Внизу есть место для других имен.)

- Получатель(и) – это лицо, получающее проценты от лица, передающего.

- Вопрос 1. Введите имена получателей. Вы можете указать до двух имен в этой строке. Один получатель должен подписать подтверждение под вопросом 3.

- Вопрос 2 — Укажите отношение к передающему лицу. (сын, дочь, мать, отец, пасынок, падчерица, мачеха, отчим)

Пожалуйста, ознакомьтесь с дополнительными вопросами к № 2. Если какая-либо из перечисленных ситуаций применима к этому переводу, отметьте соответствующий пункт

. Если нет, оставьте поле пустым.

Пожалуйста, укажите дату подписания, почтовый адрес и номер телефона в дневное время.

ТОЛЬКО ОДИН ПОЛУЧАТЕЛЬ ИЛИ ЕГО ЗАКОННЫЙ ПРЕДСТАВИТЕЛЬ ДОЛЖЕН ПОДПИСАТЬ ФОРМУ ТРЕБОВАНИЯ.

Ссылки по теме

- Специалист по оценке Ларри Стоун говорит о Предложении 58/193 преимущества и качества

Передача родителей и детей (Предложение 19)

3 ноября 2020 г. избиратели одобрили Предложение 19 (Закон о защите жилья для пожилых людей, лиц с тяжелыми формами инвалидности, семей и жертв лесных пожаров или стихийных бедствий), которое вносит радикальные изменения в способность передавать свою Оценочную стоимость по Предложению 13. Эти изменения включали общие положения, которые заменяли предыдущие законы о передаче оценочной стоимости от родителей, бабушек и дедушек детям и внукам.

Предложение 19 было поспешно принято законодательным органом менее чем за неделю и вынесено на голосование в ноябре 2020 года. Хотя он изменил конституцию штата, он не содержал исполнительных законов. Кроме того, части утвержденных изменений языка неоднозначны, неясны и/или противоречивы. В результате оценщик округа Санта-Клара Ларри Стоун был назначен Калифорнийской ассоциацией оценщиков (CAA) членом специального комитета CAA, чтобы внести ясность в то, как Предложение 19 будет единообразно применяться оценщиками по всему штату. Комитет набрал экспертов и юристов по всей Калифорнии и тесно сотрудничает с Советом по урегулированию, чтобы дать рекомендации и, при необходимости, в срочном порядке принять законодательные акты и обязательные правила Совета по урегулированию.

Кроме того, части утвержденных изменений языка неоднозначны, неясны и/или противоречивы. В результате оценщик округа Санта-Клара Ларри Стоун был назначен Калифорнийской ассоциацией оценщиков (CAA) членом специального комитета CAA, чтобы внести ясность в то, как Предложение 19 будет единообразно применяться оценщиками по всему штату. Комитет набрал экспертов и юристов по всей Калифорнии и тесно сотрудничает с Советом по урегулированию, чтобы дать рекомендации и, при необходимости, в срочном порядке принять законодательные акты и обязательные правила Совета по урегулированию.

В отсутствие Правил и имплементирующего Устава Оценщик с 16 февраля 2021 г. применяет Предложение 19, как описано ниже.

Резюме Вступает в силу 16 февраля 2021 г. Предложение 19 ограничивает повышение налога на недвижимость в отношении семейных домов, используемых в качестве основного места жительства, позволяя родителям передавать семейный дом своим детям для дальнейшего использования в качестве основного места жительства. В частности, он разрешает передачу семейного дома или семейной фермы между родителями и их детьми или бабушками и дедушками и их внуками без изменения права собственности для целей налогообложения имущества. По сути, Оценщик исключает изменение передачи прав собственности, подлежащее повторной оценке, из Оценки.

В частности, он разрешает передачу семейного дома или семейной фермы между родителями и их детьми или бабушками и дедушками и их внуками без изменения права собственности для целей налогообложения имущества. По сути, Оценщик исключает изменение передачи прав собственности, подлежащее повторной оценке, из Оценки.

Чтобы получить право на передачу от родителей к детям в соответствии с Предложением 19, необходимо выполнить несколько критериев. Во-первых, дата юридической передачи имущества наследникам должна наступить 16 февраля 2021 года или после этой даты. Во-вторых, оба родителя до передачи и по крайней мере один ребенок после передачи должны быть основными резидентами в течение одного года после передачи. В-третьих, сумма перевода ограничена, как описано ниже.

Требования по состоянию на 16 февраля 2021 г. для Предложения 19Исключения включают, но не ограничиваются:

- Покупка или передача семейного дома между родителями и их детьми, если имущество остается семейным домом приобретателя.

По крайней мере, дети (бенефициары) должны проживать в доме, являющемся их основным местом жительства, чтобы исключение имело право на исключение.

По крайней мере, дети (бенефициары) должны проживать в доме, являющемся их основным местом жительства, чтобы исключение имело право на исключение. - Чтобы соответствовать требованиям, ребенок должен иметь право на освобождение для домовладельцев или ветеранов-инвалидов с заявлением об освобождении в течение одного года после передачи или покупки. Точно так же родитель также должен иметь право на освобождение домовладельцев или ветеранов-инвалидов в течение одного года после передачи или покупки. Если родитель/ребенок не получил вышеупомянутого освобождения, но имел право на получение пособия, они все равно могут подать заявление на получение пособия, продемонстрировав, что дом был их основным местом жительства.

- Для семейной фермы наша текущая интерпретация по состоянию на 1 апреля 2021 г. заключается в том, что нет требования, чтобы семейная ферма содержала дом, в котором проживает правопреемник.

- Чтобы соответствовать требованиям, оценочная стоимость дома при покупке или передаче должна соответствовать критерию стоимости.

Офис оценщика создал калькулятор, чтобы помочь домовладельцам оценить потенциальную экономию; для доступа нажмите https://www.sccasessor.org/index.php/online-services/prop19-calculate. Предел стоимости равен налогооблагаемой стоимости дома на момент передачи плюс 1 миллион долларов. Любая сумма рыночной стоимости, превышающая лимит, добавляется к налогооблагаемой стоимости получателя. Частичное освобождение предоставляется в соответствии с исключением родительского ребенка до предела стоимости; а остальные оцениваются по рыночной стоимости.

Офис оценщика создал калькулятор, чтобы помочь домовладельцам оценить потенциальную экономию; для доступа нажмите https://www.sccasessor.org/index.php/online-services/prop19-calculate. Предел стоимости равен налогооблагаемой стоимости дома на момент передачи плюс 1 миллион долларов. Любая сумма рыночной стоимости, превышающая лимит, добавляется к налогооблагаемой стоимости получателя. Частичное освобождение предоставляется в соответствии с исключением родительского ребенка до предела стоимости; а остальные оцениваются по рыночной стоимости. - Пособие в размере 1 миллиона долларов США будет ежегодно корректироваться, начиная с 2023 года. Основной заявитель или супруг заявителя, проживающий с заявителем, должен быть не моложе 55 лет на момент продажи первоначального жилья. Заявитель должен быть зарегистрированным владельцем как первоначального, так и нового жилья.

- Претензии должны быть поданы в течение трех лет с даты покупки или нового строительства нового жилья, чтобы получить полное освобождение.

Претензии, поданные по истечении трехлетнего периода, получат только предварительную помощь. Наследники должны заполнить форму заявления и выполнить требования об освобождении в течение первого года после даты передачи.

Претензии, поданные по истечении трехлетнего периода, получат только предварительную помощь. Наследники должны заполнить форму заявления и выполнить требования об освобождении в течение первого года после даты передачи. - Исключением для передачи прав от бабушек и дедушек к внукам являются те же правила, что описаны выше, за исключением того, что для того, чтобы квалифицироваться, родители внука должны быть умершими.

- Специальные правила применяются к многоквартирным домам и передвижным домам, более подробная информация доступна в разделе часто задаваемых вопросов. В качестве альтернативы, пожалуйста, напишите в наш офис по адресу https://www.sccassor.org/index.php/about-us/about-our-accessor/email-the-assessor-s-office или свяжитесь с нами по телефону 408-299-5500.

Срок действия обоих Предложений 58 и 193 истек 15 февраля 2021 г. Недвижимость, переданная после 15 февраля 2021 г., будет регулироваться более узкими положениями Предложения 19. Имущество, переданное до 16 февраля, может подать заявку на Предложение 58/193. Если дата передачи приходится на 15 февраля 2021 г. или ранее, передача будет подпадать под действие исключения Предложения 58/193. Правило 462.260 о налоге на имущество разъясняет, что дата регистрации акта опровержения считается датой передачи. Это означает, что если представлены доказательства того, что передача произошла до даты регистрации, оценщик должен принять эту более раннюю дату. Таким доказательством может быть, например, дата нотариально заверенного документа о передаче права собственности, например, акта.

Имущество, переданное до 16 февраля, может подать заявку на Предложение 58/193. Если дата передачи приходится на 15 февраля 2021 г. или ранее, передача будет подпадать под действие исключения Предложения 58/193. Правило 462.260 о налоге на имущество разъясняет, что дата регистрации акта опровержения считается датой передачи. Это означает, что если представлены доказательства того, что передача произошла до даты регистрации, оценщик должен принять эту более раннюю дату. Таким доказательством может быть, например, дата нотариально заверенного документа о передаче права собственности, например, акта.

В этом примере односемейный дом имеет базовую годовую стоимость с учетом факторинга в размере 200 000 долларов США. Родитель умирает 1 марта 2021 года, и имущество наследуется единственным ребенком родителя. Имущество было основным местом жительства обоих родителей и ребенка. На дату смерти родителя справедливая рыночная стоимость имущества составляет 1 800 000 долларов США.

1-Рассчитайте сумму факторизованной годовой стоимости плюс 1 000 000 долларов США

200 000 долларов США + 1 000 000 долларов США = 1 200 000 долларов США

2-Determine whether the assessed value exceeds the sum of the factored base year value plus $1,000,000

$1,800,000 is greater than $1,200,000

3-Calculate the difference

$1,800,000 — $1,200,000 = $600,000

4- Добавить разницу к факторизованной стоимости базового года

200 000 долл. США + 600 000 долл. США = 800 000 долл. США (новая объединенная стоимость базового года)

Как подать заявку? Бланки заявлений от родителей к детям для Предложения 19необходимо представить оценщику. Щелкните здесь, чтобы узнать об исключении передачи от родителей к детям (предложение 19), BOE-19-P или об исключении передачи от прародителей к внукам (предложение 19), BOE 19-G.

Список наиболее часто задаваемых вопросов и ответов можно найти на сайте https://www.sccassessor.org/index.php/faq/general-questions

Proposition 19, в том числе текущие рекомендации или статус изменений в законодательстве или правилах, доступны по адресу https://www.sccassessor.org/index.php/tax-savings/transferring-your-assessed-value/prop19.или https://www.boe.ca.gov/prop19/#Introduction.

Заявление об отказе от ответственности Эта информация предназначена для предоставления общего резюме Предложения 19. Она не предназначена для юридического толкования или официального руководства, или на нее можно полагаться в каких-либо целях, а вместо этого представляет собой представление сводной информации. Предложение 19 является поправкой к конституции, поэтому ожидается, что дополнительные законы, постановления и руководства штата разъяснят его реализацию.

м типового капитального строения (здания, сооружения) и общей площади жилого помещения для жилого дома, жилого помещения в многоквартирном или блокированном жилом доме, а также указанных объектов, не завершенных строительством;

м типового капитального строения (здания, сооружения) и общей площади жилого помещения для жилого дома, жилого помещения в многоквартирном или блокированном жилом доме, а также указанных объектов, не завершенных строительством;

По крайней мере, дети (бенефициары) должны проживать в доме, являющемся их основным местом жительства, чтобы исключение имело право на исключение.

По крайней мере, дети (бенефициары) должны проживать в доме, являющемся их основным местом жительства, чтобы исключение имело право на исключение. Офис оценщика создал калькулятор, чтобы помочь домовладельцам оценить потенциальную экономию; для доступа нажмите https://www.sccasessor.org/index.php/online-services/prop19-calculate. Предел стоимости равен налогооблагаемой стоимости дома на момент передачи плюс 1 миллион долларов. Любая сумма рыночной стоимости, превышающая лимит, добавляется к налогооблагаемой стоимости получателя. Частичное освобождение предоставляется в соответствии с исключением родительского ребенка до предела стоимости; а остальные оцениваются по рыночной стоимости.

Офис оценщика создал калькулятор, чтобы помочь домовладельцам оценить потенциальную экономию; для доступа нажмите https://www.sccasessor.org/index.php/online-services/prop19-calculate. Предел стоимости равен налогооблагаемой стоимости дома на момент передачи плюс 1 миллион долларов. Любая сумма рыночной стоимости, превышающая лимит, добавляется к налогооблагаемой стоимости получателя. Частичное освобождение предоставляется в соответствии с исключением родительского ребенка до предела стоимости; а остальные оцениваются по рыночной стоимости. Претензии, поданные по истечении трехлетнего периода, получат только предварительную помощь. Наследники должны заполнить форму заявления и выполнить требования об освобождении в течение первого года после даты передачи.

Претензии, поданные по истечении трехлетнего периода, получат только предварительную помощь. Наследники должны заполнить форму заявления и выполнить требования об освобождении в течение первого года после даты передачи.