Отказ от наследства в Украине 2021 — Цена, сроки, документы

Официально оформленный у нотариуса отказ от наследства впоследствии нельзя ни изменить, ни отозвать обратно

Каждый украинец может отказаться от принятия наследства. Так, наследник по завещанию или по закону имеет право принять наследство или не принять его. При этом, по закону Украины, не допускается принятие наследства с условием или с оговоркой, пишет bigmir.net.

Читайте также: Долги украинцев могут передаваться по наследству: нюансы

Какие документы нужны для отказа от наследства в Украине

Наследник в Украине может отказаться от принятия наследства в течение срока, установленного для его принятия. Отказ от принятия наследства является безоговорочным. Отказ от принятия наследства может быть отозван в течение срока, установленного для его принятия, то есть в течение 6 месяцев.

depositphotos

Уточняется, что наследник по завещанию имеет право отказаться от принятия наследства в пользу другого наследника по завещанию. В свою очередь, наследник по закону имеет право отказаться от принятия наследства в пользу кого-либо из наследников.

В свою очередь, наследник по закону имеет право отказаться от принятия наследства в пользу кого-либо из наследников.

Читайте также: Как вступить и оформить наследство в Украине – детали

Стоит отметить, что если наследник принял наследство и передумал, то он обязан написать заявление об отказе, и суд может признать его отказавшимся от наследства.

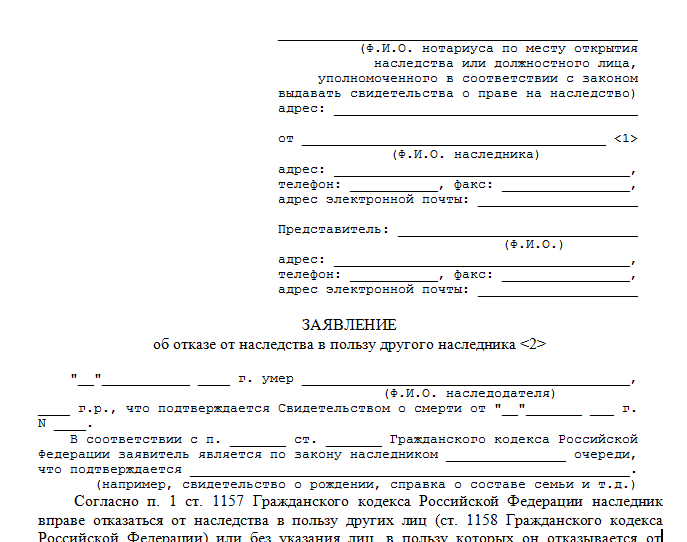

Документы для отказа от наследства:

- паспорт;

- свидетельство о смерти;

- документ, подтверждающий родственные связи с умершим;

- справка о месте жительства наследодателя.

Сколько стоит оформить отказ от наследства у нотариуса

depositphotos

Отказ от наследства в Украине оформляется бесплатно, но при этом гражданин обязан оплатить нотариальные услуги. Цена любой услуги, которую может оказать нотариус, зависит от ряда факторов. Каждый нотариус устанавливает собственную цену нотариальных услуг, которые он предоставляет. В целом, цена на услуги у всех нотариусов примерно одинаковая. Различия в основном зависят от месторасположения офиса и стоимости его аренды.

Различия в основном зависят от месторасположения офиса и стоимости его аренды.

Читайте также: Как ребенку вступить в наследство: разъяснение Минюста

Например, столичная нотариальная контора предлагает свои услуги по ведению наследственных дел. Стоимость составляет от 3000 гривен.

Можно ли отозвать отказ от наследства в Украине

В Украине определены следующие сроки для принятия наследства:

depositphotos

- общий срок принятия наследства — шесть месяцев, который начинается со времени открытия наследства;

- если возникновение у лица права на наследование зависит от непринятия наследства или отказа от его принятия другими наследниками, срок для принятия им наследства устанавливается в три месяца с момента непринятия другими наследниками наследства или отказа от его принятия;

- если оставшийся срок меньше трех месяцев, он продлевается до трех месяцев.

Читайте также: Цены на недвижимость в Украине растут: цифры

Отказ от наследства возможен в течение срока, установленного для принятия наследства — в течение шести месяцев с момента смерти наследодателя.

depositphotos

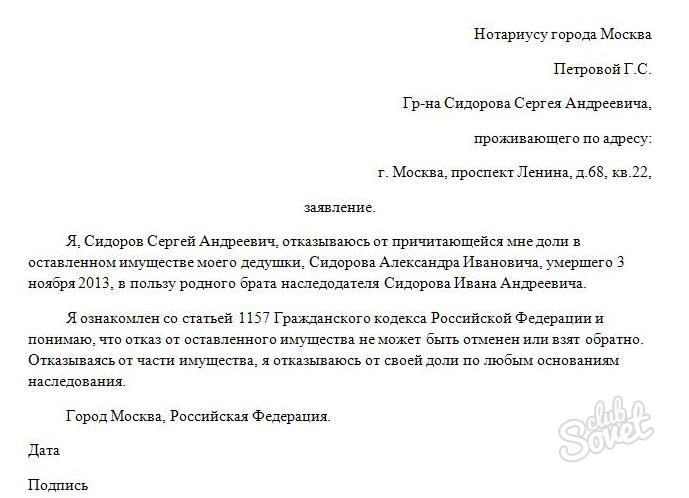

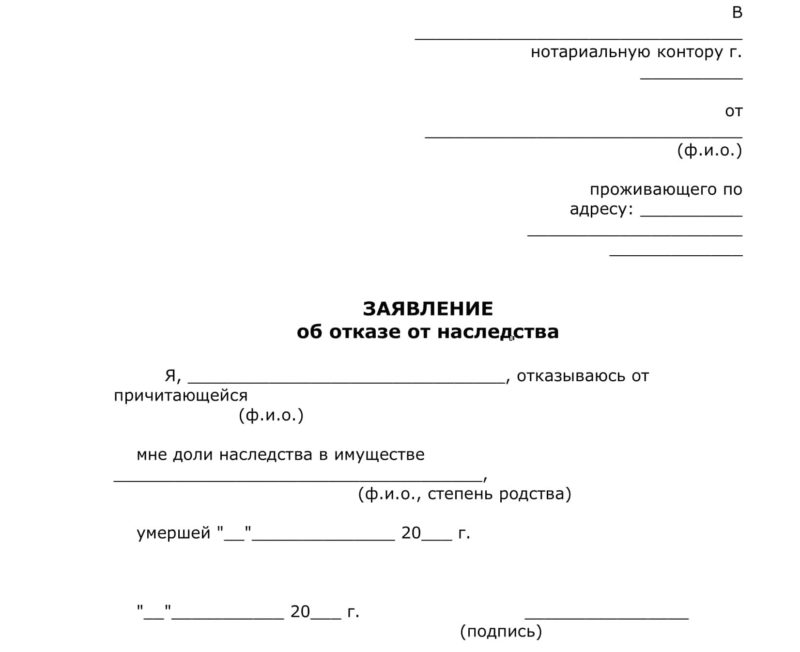

Отказ от наследства в Украине — образец

Ранее мы писали, что в Украине истекает срок для оплаты налогов за недвижимое имущество. Так, украинцы до конца августа текущего года должны заплатить налог, иначе налоговики насчитают крупные штрафы.

Уточняется, что налог должны заплатить те граждане, которые владеют недвижимостью и площадь квартиры или дома превышает установленную норму.

Читайте нас в Google.News

- Теги:

- наследство

- наследники

- наследство какие документы нужны

- наследство в украине

Наследство в Испании

- Главная

- >

- Наследство в Испании

- >

- Принятие наследства в Испании

Чтобы наследники могли получить право собственности на наследуемое имущество умершего, они должны принять наследство.

Принятие наследства – это заявление, которым наследник заявляет о своем желании вступить в права наследования. Это может быть выполнено двумя способами:

- В явной форме посредством документа частного характера или нотариально удостоверенного. Последняя форма является обязательной, если мы хотим, например, продать наследуемое жилье третьему лицу. В этом случае необходимо сначала составить нотариально удостоверяемый акт принятия наследства (с тем, чтобы жилье перешло официально в нашу собственность), а затем составить акт купли-продажи жилья и удостоверить его у нотариуса. Даже если оба нотариальных акта составлены последовательно одним нотариусом и в один день, в любом случае они являются отдельными и независимыми актами по очевидной причине: мы не можем передать то, что нам еще не принадлежит (как говорится, nemo dat quod non habet).

- По умолчанию, то есть когда принятие наследство подразумевается по причине выполнения определенных действий, направленных на вступление в права наследования полагающегося по наследству имущества (например, если дочь носит драгоценности, оставленные ей матерью в наследство, таким образом, подразумевается, что они ею приняты).

Участвующие в наследовании граждане вправе выбрать один из следующих трех альтернативных вариантов:

- принять наследство в простой форме. Рекомендуется принять наследство в простой форме, только если есть уверенность в том, что долги умершего не превышают сумму наследуемого имущества по завещанию, так как если они превышают сумму наследуемого имущества, наследник отвечает своим имуществом по наследуемым долгам умершего.

- Принять наследство по описи. Желательно выполнить в тех случаях, когда есть сомнения по поводу платежеспособности умершего, и в этом случае наследник будет отвечать по долгам умершего завещателя в пределах суммы присеваемого ему по наследству имущества. Принятие наследства по описи может быть выполнено в присутствии нотариуса или консульского работника в случае, если получатель наследства находится за границей, или в суде.

- Отказаться от наследства. Составляется заявление, которым наследник прямо отказывается от наследства, что удостоверяется нотариусом или в судебном порядке.

То есть невозможно отказаться от наследства по умолчанию.

То есть невозможно отказаться от наследства по умолчанию.

Как принятие наследства, так и отказ от наследства можно отозвать после его принятия или отказа. Принятие или отказ не может выполняться частично или с каким-либо условием, то есть нельзя принять или отклонить только часть наследства или ставить какие-либо условия для его принятия или отказа.

Также нельзя требовать от получателя принять или отказаться от наследства, пока не пройдет 9 дней после смерти завещателя.

Кто может принять или отклонить наследство?

Изначально могут принять наследство или отказаться от него все наделенные достаточной дееспособностью для неограниченного распоряжения своей собственностью граждане.

Но также следует учитывать следующие ситуации:

- эмансипированный несовершеннолетний гражданин. Сам по себе может только принять наследство по описи с тем, чтобы его собственное имущество не было втянуто в возможные долги по наследству, которое он принимает. Для того чтобы принять наследство в простой форме или отказаться от наследства, ему необходимо получить согласие своих родителей, опекуна или судебного защитника.

- Неэмансипированный несовершеннолетний гражданин. Принятие наследства должно быть выполнено от его имени его родителями или теми лицами, которые выполняют родительские обязанности. Родители или опекуны должны иметь судебное решение для того, чтобы отказаться от наследства, установленного в пользу ребенка или подопечного.

- Недееспособные граждане. Зависит от степени ограничения дееспособности, которая устанавливается в соответствующем заключении. Но изначально опекун (или попечитель в случае, если недееспособность является частичной) должен иметь судебное решение для принятия наследства в простой форме или для отказа от него, но не для принятия наследства по описи.

- Банкротство или неплатежеспособность. Гражданин, признанный банкротом или неплатежеспособным, может принять наследство самостоятельно по описи, но ему потребуется разрешение доверительного собственника для принятия в неограниченной форме наследства или для отказа от наследства.

- В случае, если наследство завещается неимущим гражданам, принятие наследства должно быть выполнено лицами, которым поручено распределение имущества, и принятие наследства выполняется по описи.

- Если наследство завещается в пользу юридического лица (например, фонда, ассоциации, компании и т. д.), принятие наследства происходит его законными представителями, которым для отказа от наследства необходимо получить судебное решение.

Какие последствия имеет принятие наследства?

После того как получатель наследственного имущества принимает его, он официально становится наследником и вступает в права, принадлежащие умершему, в отношении собственности на имущество и прав владения им.

Принятие наследства или отказ от наследства считается выполненным в момент смерти завещателя независимо от времени, когда данное принятие или отказ выполнены фактически. Это означает, что последствия принятия или отказа от наследства наступают в день смерти завещателя.

Если наследник отказывается от наследства и тем самым причиняет ущерб своим кредиторам, последние вправе потребовать от судьи позволить им принять его от имени наследника. Кредиторам присваивается определенная сумма, соответствующая лимиту выданных ими заемных средств, а в случае излишка средств наследуемой суммы, от которой отказался наследник, последняя распределяется среди других наследников.

Об Испании

Виза в Испанию

Учеба в Испании

Работа в Испании

Банки Испании

Налоги в Испании

Вид на жительство в Испании

Брак в Испании

Бизнес в Испании

Недвижимость в Испании

Адвокат в Испании

Nota Simple

Будьте осторожны при отказе от ответственности в случаях, когда речь идет о трастах

Редактор: Грег А. Фэрбенкс, JD, LL.M.

Отказ от ответственности — очень полезный инструмент для планировщиков недвижимости,

особенно в посмертном планировании. Отказ от ответственности позволяет интересам

в собственности для перехода к сторонам, отличным от исходного объекта

дарения или завещания. В посмертном планировании отказ от ответственности

часто используется для квалификации процентов по налогу на наследство

вычет (например, супружеский или благотворительный) или более эффективно

использовать применимую сумму кредита по налогу на наследство умершего или

Сумма освобождения от передачи с пропуском поколения (GST).

Заявления об отказе от ответственности регулируются и федеральный закон. Отказ от ответственности в соответствии с законодательством штата определяет, как собственность интересы переходят к другим сторонам в результате отказа от ответственности. Согласно законам об отказе от ответственности во многих штатах, если требования отказ от ответственности выполнен, отказ от имущественных интересов течет, как если бы отказ от ответственности умер раньше дарителя или умершего.

Согласно федеральному налоговому законодательству, если лицо делает «квалифицированный

отказ от ответственности» в отношении интереса к имуществу,

сек. 2518, неуплаченные проценты считаются даром,

имущество и налог на товары и услуги, как если бы проценты никогда не были

передан этому лицу. Таким образом, если человек совершает

квалифицированный отказ от ответственности, это лицо не будет платить налог на передачу

последствия в результате квалифицированного отказа от ответственности, потому что

он или она не учитываются для целей налога на передачу. Примечание,

однако, в отличие от законов об отказе от ответственности многих штатов, федеральный

закон не рассматривает отказывающегося от ответственности, как если бы он или она

умер раньше наследодателя.

Таким образом, если человек совершает

квалифицированный отказ от ответственности, это лицо не будет платить налог на передачу

последствия в результате квалифицированного отказа от ответственности, потому что

он или она не учитываются для целей налога на передачу. Примечание,

однако, в отличие от законов об отказе от ответственности многих штатов, федеральный

закон не рассматривает отказывающегося от ответственности, как если бы он или она

умер раньше наследодателя.

Сек. 2518 предусматривает, что

квалифицированный отказ от ответственности является безотзывным и безоговорочным отказом

лицом принять интерес в имуществе, но только если:

(1) отказ от ответственности в письменной форме; (2) отказ от ответственности

полученных лицом, передающим проценты, его или ее юридическим

представитель или правообладатель

имущество, к которому относятся проценты, не позднее девяти

месяцев после более поздней из (а) даты передачи

создание интереса к лицу производится или (b) день на

когда лицо достигает возраста 21 года; (3) человек не

принял проценты или любую из их выгод; и (4) как

результате отказа от ответственности проценты переходят без каких-либо

указания со стороны лица, делающего заявление об отказе от ответственности, и

переходит либо к супругу наследодателя, либо к другому лицу

чем лицо, делающее отказ.

Предположим, специалист по планированию недвижимости осведомлен о требованиях, он или она должны не испытывать затруднений при оформлении квалифицированного отказа от ответственности. Однако недавнее дело Налогового суда и недавнее письмо подчеркните, насколько сложным может быть выполнение четвертого требования для квалифицированного отказа от ответственности, когда отказ от собственности переходит к траст, а также негативные налоговые последствия, которые могут возникнуть, если не соблюдены требования квалифицированного отказа от ответственности.

Поместье Кристиансена В Поместье

Кристиансен, 130 Т.К. № 1 (2008 г.), умерший покинул

остаток ее имущества (включая доли в двух семьях

товарищества с ограниченной ответственностью) своей дочери. Дочь сделала

частичный отказ от завещания в пределах стоимости

остаток превысил количество по формуле, определенное на основе

дробь, в числителе которой была справедливая рыночная стоимость (FMV)

подарка (до уплаты долгов, расходов и налогов)

на дату смерти наследодателя меньше 6 350 000 долларов США, а

знаменателем которого был FMV подарка (до оплаты

долгов, расходов и налогов) на дату смерти наследодателя. смерти», поскольку такое значение окончательно определено для федеральных

налог на недвижимость» 9.0005

смерти», поскольку такое значение окончательно определено для федеральных

налог на недвижимость» 9.0005

Завещание наследодателя при условии, что если дочь отказывалась от какой-либо части наследства, 75% невостребованная часть пойдет на благотворительную свинцовую ренту траст (CLAT) (аннуитетный процент, переходящий к семье фонд, а остаток процентов переходит к дочери, если доживает до конца срока аннуитета), а 25% пойдет на семейный фундамент напрямую.

Имущество наследодателя

потребовал супружеского вычета по налогу на имущество в размере текущей стоимости

процентов от дохода при переходе CLAT в семью

Фонд. IRS отказала в вычете, потому что

отказ от ответственности не был квалифицированным отказом от ответственности, как это определено в гл.

2518. В частности, IRS утверждала, что дочь

заявление об отказе от ответственности не соответствовало требованию о том, что заявление об отказе от ответственности

собственность должна проходить без какого-либо указания со стороны

заявление об отказе от ответственности и должно быть передано кому-либо, кроме

отказ от ответственности.

Налоговый суд согласился с IRS. Это отметил, что:

- Дочь не выжила супруг наследодателя;

- Дочь получила конкретное завещание в виде простых процентов на долю ее матери имущество по завещанию матери;

- В результате отказа от ответственности такое имущество перешло в траст, в котором у дочери была остаточная доля; и

- дочь не отказалась от этого остатка процентов.

Установление того, что заявление дочери об отказе от ответственности не было квалифицированным отказ от ответственности, Налоговый суд постановил, что аннуитетные проценты в Переход CLAT на благотворительность не облагался налогом на наследство благотворительный вычет по ст. 2055.

Для целей законодательства штата

вполне вероятно, что отказ от ответственности был действительным и отказ от ответственности

имущество передано CLAT. Потому что заявление дочери

не было квалифицированным отказом от ответственности для целей федерального налога на дарение,

считается, что дочь передала имущество

переходя через отказ от ответственности в CLAT. Хотя и не обращался

в Кристиансен, одна возможная серебряная подкладка в

Дело в том, что дочь должна иметь право на налог на дарение

вычет по гл. 2522 для текущей стоимости ренты

проценты, переходящие в семейный фонд (лучший позитив

это отсутствовало в письменном постановлении, обсуждаемом ниже).

Потому что заявление дочери

не было квалифицированным отказом от ответственности для целей федерального налога на дарение,

считается, что дочь передала имущество

переходя через отказ от ответственности в CLAT. Хотя и не обращался

в Кристиансен, одна возможная серебряная подкладка в

Дело в том, что дочь должна иметь право на налог на дарение

вычет по гл. 2522 для текущей стоимости ренты

проценты, переходящие в семейный фонд (лучший позитив

это отсутствовало в письменном постановлении, обсуждаемом ниже).

Письменное постановление 200846003

Письменное постановление 200846003,

дети наследодателя отказались от своих интересов

бенефициары индивидуального пенсионного счета (IRA). ИРА

соглашение об опеке при условии, что если дети умерли раньше

наследодатель, имущество наследодателя будет бенефициаром

ИРА. В результате отказа от ответственности и действия государства

по закону дети считались умершими раньше

умерший.

В завещании наследодателя специально предусмотрено, что ИРА должна была перейти в траст в пользу наследодателя. супруга при жизни (Доверие 1). После смерти супруга умершего, активы Траста 1 должны были перейти к другой трест (Траст 2), в котором дети были бенефициары. Дети не отказались от своих интересов в доверительном управлении 2. Цель заявлений детей заключалась в том, чтобы иметь пропуск IRA в Trust 1, который будет претендовать на семейный вычет по налогу на имущество в соответствии со ст. 2056.

Налоговое управление

отметил, что, поскольку дети не отказывались от своих

интересы в Trust 2, дети не отказались от своих

все интересы в ИРА. Таким образом, налоговая служба постановила, что

заявления об отказе от ответственности в отношении детей не были квалифицированными заявлениями об отказе от ответственности

целей гл. 2518. Налоговое управление США также отметило, что для

Trust 1, чтобы претендовать на супружеский вычет, IRA должен

перешли от наследодателя. Таким образом, IRS постановила, что для

Для целей налога на дарение дети сделали налогооблагаемый подарок

FMV ИРА. Соответственно, для целей налога на имущество IRA

перешло от детей, а не от наследодателя. Следовательно

имущество наследодателя не имело права на супружеский вычет

IRA переходит в Trust 1.

Таким образом, IRS постановила, что для

Для целей налога на дарение дети сделали налогооблагаемый подарок

FMV ИРА. Соответственно, для целей налога на имущество IRA

перешло от детей, а не от наследодателя. Следовательно

имущество наследодателя не имело права на супружеский вычет

IRA переходит в Trust 1.

Заключение

Это буквенное постановление подчеркивает «двойной удар», который может произойти, если заявление об отказе от ответственности не оформлено должным образом. Не только имущество, на которое распространяется освобождение от уплаты налога на для целей налога на наследство, он также облагался налогом для целей налога на дарение.

Дело Christiansen и судебное решение

подчеркните важность отображения потока собственности

интерес, который является предметом предлагаемого отказа от ответственности.

Помните, что когда отказ от ответственности приводит к свойству

переход процентов в траст, вы должны просмотреть траст

пока имущество не перейдет в руки физического лица. Невыполнение этого требования может привести к неблагоприятным налоговым последствиям для вашего

клиент.

Невыполнение этого требования может привести к неблагоприятным налоговым последствиям для вашего

клиент.

Примечания редактора

Грег А. Фэрбенкс, J.D., LL.M., работает налоговым менеджером в Grant Thornton LLP в Вашингтон.

Для получения дополнительной информации об этих товаров, свяжитесь с г-ном Фэрбенксом по телефону (202) 521-1503 или по электронной почте [email protected].

Если не указано иное, авторы являются членами или связан с Grant Thornton LLP.

Отказ от унаследованных активов плана

Как ни странно, некоторые бенефициары предпочитают не получать унаследованное имущество, и причины могут быть разными. Часто бенефициар предпочитает, чтобы активы были переданы кому-то другому. В других случаях первоначальный бенефициар не хочет облагаться налогом на активы. Если все сделано правильно и разрешено законодательством штата, причина может заключаться в том, чтобы защитить заявленные активы от ареста в ходе процедуры банкротства.

Если вы рассматриваете возможность отказа от индивидуального пенсионного счета (IRA) или другого унаследованного пенсионного плана, вам необходимо понимать последствия вашего отказа от ответственности и процедуру, которой вы должны следовать, чтобы гарантировать, что ваш отказ соответствует требованиям в соответствии с федеральным законодательством и законодательством штата.

Key Takeaways

- Если бенефициар должным образом отказывается от унаследованных пенсионных активов, его статус бенефициара полностью аннулируется.

- Отказ от унаследованных активов часто делается для того, чтобы избежать уплаты налогов, а также для того, чтобы другие лица могли получить активы.

- Бенефициар, отказывающийся от актива, не имеет права назначать бенефициара-преемника; он переходит к условному бенефициару, назначенному первоначальным владельцем.

- Отказ от ответственности, который не соответствует основным требованиям федерального законодательства и законодательства штата, может привести к неблагоприятным последствиям для лица, отказывающегося от активов, а также для любых последующих бенефициаров.

Причины отказа от унаследованных активов

Если бенефициар надлежащим образом отказывается от унаследованных пенсионных активов, его статус бенефициара полностью аннулируется — как если бы он никогда не был назначенным бенефициаром. Таким образом, это физическое лицо не будет платить федеральные налоги или налоги на имущество на имущество. Вместо этого правопреемник-бенефициар будет нести ответственность за уплату любых налогов, причитающихся с суммы. Бенефициар, не нуждающийся в унаследованных средствах, может предпочесть передать наследство другому члену семьи в более низкой налоговой категории.

Отказ от унаследованных активов нужен не только для ухода от налогов. В некоторых случаях бенефициары отказываются от активов, чтобы их получали другие определенные лица. Бенефициар отказывается от активов; тем не менее, он должен знать о последствиях отказа от ответственности, особенно если намерение состоит в том, чтобы конкретное лицо стало правопреемником-бенефициаром. Бенефициар, отказывающийся от актива, не может указывать, кто следующий в очереди на получение актива. Затем он переходит к условному бенефициару, указанному в плановых документах первоначальным владельцем.

Бенефициар, отказывающийся от актива, не может указывать, кто следующий в очереди на получение актива. Затем он переходит к условному бенефициару, указанному в плановых документах первоначальным владельцем.

Например, предположим, что Джон назначает своего сына Тима единственным бенефициаром активов в своем пенсионном плане. Джон умирает через несколько лет. Тим унаследует деньги, но если он это сделает, он больше не будет иметь права на пособие на обучение в колледже. Тим решает отказаться от активов. Тим должным образом отказывается от активов, и теперь с ним обращаются так, как будто он никогда не был назначенным бенефициаром.

Важно отметить, что если Джон назначит условного бенефициара, это физическое (или юридическое) лицо станет преемником бенефициара.

Закон SECURE: влияние на унаследованные пенсионные активы

2019 г. и ранее

До принятия Закона SECURE в декабре 2019 года бенефициары IRA имели возможность «растягивать» распределение IRA на несколько поколений. Это был эффективный метод передачи богатства, сводивший налоги к минимуму. Унаследованные IRA требовали минимальных выплат (RMD), которые нужно было вносить каждый год, исходя из ожидаемой продолжительности жизни человека, унаследовавшего IRA.

Это был эффективный метод передачи богатства, сводивший налоги к минимуму. Унаследованные IRA требовали минимальных выплат (RMD), которые нужно было вносить каждый год, исходя из ожидаемой продолжительности жизни человека, унаследовавшего IRA.

Этот метод был особенно полезен для более молодых бенефициаров, у которых была большая оставшаяся продолжительность жизни, поскольку они могли «растянуть» период времени, в течение которого они должны были получать выплаты IRA, позволяя остатку расти без налогов. Это могло послужить поводом для передачи наследства более молодому бенефициару в прошлом.

2020 г. и позже

Закон SECURE значительно изменил правила в отношении унаследованных пенсионных планов для любого владельца плана, который умирает 31 декабря 2019 года или позже. В соответствии с новым законодательством бенефициары классифицируются как одна из трех различных категорий: назначенные бенефициары (EDB), назначенные бенефициары (DB) и лица, не считающиеся назначенными бенефициарами.

Правомочными назначенными бенефициарами (EDB) являются все лица, назначенные владельцем IRA, которые:

- Супруга

- Несовершеннолетний ребенок (дети)

- Хронически больной

- Инвалид

- Лицо не старше 10 лет моложе владельца ИРА

Организации, не являющиеся физическими лицами, такие как трасты, благотворительные организации и поместья, относятся к третьей категории и не классифицируются как назначенные бенефициары. Таким образом, большинство бенефициаров, не являющихся супругами, попадают во вторую категорию назначенных бенефициаров, в которую входит большинство взрослых детей.

Правило 10 лет

Лица категории DB должны вывести все унаследованные средства IRA в течение 10 лет после смерти первоначального владельца счета. Кроме того, бенефициары второго поколения, которые унаследовали в 2020 году или позже, больше не могут «растягивать» свои выплаты, даже если первоначальный владелец IRA скончался до 2020 года. Вместо этого они будут подчиняться десятилетним правилам выплаты. Следовательно, если бенефициар, относящийся ко второй или третьей классификации, описанной выше, должен получить наследство, может быть более целесообразным с финансовой точки зрения отказаться от актива, если условный бенефициар относится к категории EDB.

Вместо этого они будут подчиняться десятилетним правилам выплаты. Следовательно, если бенефициар, относящийся ко второй или третьей классификации, описанной выше, должен получить наследство, может быть более целесообразным с финансовой точки зрения отказаться от актива, если условный бенефициар относится к категории EDB.

Например, снова предположим, что Джон назначил своего взрослого сына Тима пенсионером. Джон скончался в феврале 2020 года. Жена Джона (и мать Тима) Сара все еще жива, и она является условным бенефициаром, указанным в документах плана Джона. Хотя Тим должен получить наследство, ему придется вывести средства в течение следующих 10 лет.

Поговорив с адвокатом, он решает отказаться от наследства, чтобы средства могли перейти его матери. Затем Сара может снимать средства со счета в течение более длительного периода времени, используя метод ожидаемой продолжительности жизни. Это также было бы выгодно, если бы она находилась в более низкой налоговой категории, чем Тим. Например, если бы Тим был в самом расцвете своих доходов, а Сара уже вышла на пенсию.

Например, если бы Тим был в самом расцвете своих доходов, а Сара уже вышла на пенсию.

Заявления об ограничении ответственности

Выгодоприобретатель также может принять решение отказаться только от процента унаследованных активов. Это допустимо, если отказ от ответственности соответствует определенным требованиям, и в этом случае актив будет рассматриваться так, как если бы он никогда не был собственностью первоначального бенефициара.

Отказ от ответственности, не отвечающий основным требованиям федерального законодательства и законодательства штата, может привести к неблагоприятным последствиям для лица, отказывающегося от активов, и любых лиц, являющихся бенефициарами в результате отказа от ответственности. Если это сделано ненадлежащим образом, актив может считаться «подарком» в соответствии с налоговым законодательством от первоначального бенефициара к бенефициару-преемнику.

Ниже приведены требования, которые должны быть соблюдены, чтобы отказ от ответственности был квалифицированным:

- Бенефициар не должен принимать какие-либо унаследованные активы до отказа от ответственности.

- Бенефициар должен предоставить безотзывный и безоговорочный (безусловный) отказ от принятия активов.

Отказ должен быть в письменной форме.

Активы должны перейти к правопреемнику-бенефициару без каких-либо указаний со стороны лица, делающего заявление об отказе от ответственности.

Документ должен быть представлен хранителю пенсионного счета в более позднее время из следующих:

Через девять месяцев после смерти владельца пенсионного счета. - Через девять месяцев после достижения получателем 21 года, если он не достиг совершеннолетия на момент смерти владельца пенсионного счета.

В некоторых штатах заявление об отказе от ответственности должно включать конкретное заявление, в котором говорится, что лицо, отказывающееся от активов, не подвергается какой-либо процедуре банкротства.

Отказ от ответственности может быть законным в соответствии с федеральным законодательством, но недействительным в соответствии с законодательством штата. Любой, кто отказывается от активов, должен обратиться как за налоговой, так и за юридической консультацией по законам своего государства проживания.

Любой, кто отказывается от активов, должен обратиться как за налоговой, так и за юридической консультацией по законам своего государства проживания.

Итог: документация

Не существует специальной формы или документа, который должен заполнить человек, чтобы отказаться от унаследованных активов. Обычно достаточно письма, если оно соответствует указанным выше требованиям. Чтобы обеспечить выполнение хранителем или доверительным управляющим пенсионного счета любых особых запросов, лицо, отказывающееся от унаследованных активов, должно уточнить у хранителя или доверительного управляющего, как следует обрабатывать эти запросы.

Поговорите со своим специалистом по налогам, чтобы узнать, при каких обстоятельствах могут возникнуть налоговые последствия при отказе от унаследованных активов. Они могут относиться к вам или к правопреемнику-бенефициару. Некоторые отказы от ответственности могут потребовать одобрения суда, если, например, лицо, отказывающееся от активов, является психически недееспособным или несовершеннолетним.