Льготу по налогу на имущество могут предоставить многодетным семьям

Льготу по налогу на имущество могут предоставить многодетным семьям — БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

28.04.2022

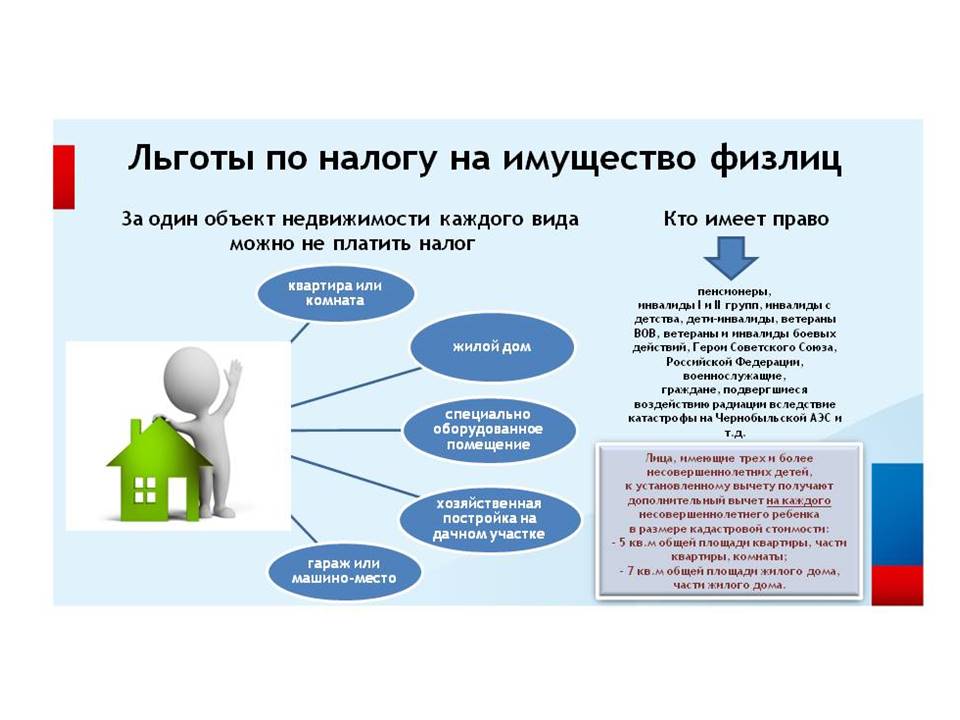

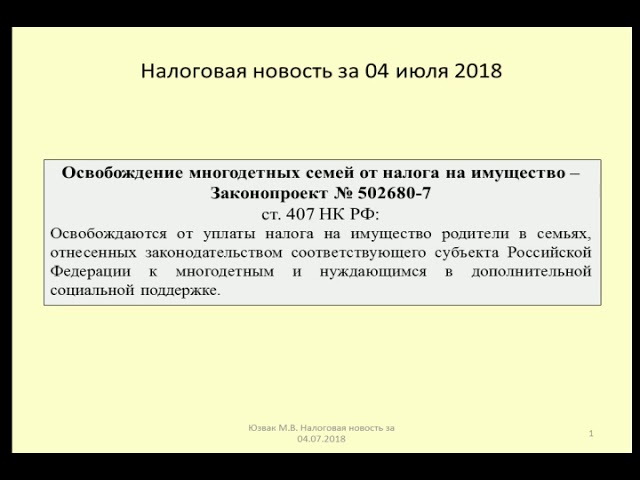

В Госдуму поступили поправки в НК РФ, которые гарантируют льготу по налогу на имущество физических лиц для многодетных семей.

Инициаторы поправок посетовали, что на федеральном уровне отсутствует централизованное законодательство о социальной поддержке многодетных семей. В частности, НК РФ не предусматривает налоговых льгот по налогу на имущество физических лиц в отношении данной категории граждан.

В связи с этим законопроект № 115341-8 предлагает внести поправки в статью 407 НК РФ, которые предоставляют членам многодетным семей право на налоговую льготу в отношении налога на имущество физических лиц.

«Законопроект призван способствовать улучшению общей демографической ситуации в Российской Федерации, повышению рождаемости, повышения статуса семей, имеющих 3-х и более детей», — отмечается в пояснительной записке к поправкам.

Темы: налоговые льготы, налог на имущество физических лиц, многодетные родители, поправки в НК РФ

Рубрика: Налог на имущество физических лиц

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

ФНС рассказала, какие льготы по имущественным налогам предоставлены мобилизованным гражданам ФНС подготовила форму сообщения о наличии имущества у граждан Спецрежим для самозанятых не освобождает ИП от уплаты налога на имущество Мобилизованные граждане освобождены от уплаты налога на имущество ФНС завершит в октябре рассылку налоговых уведомлений за 2021 год

Опросы

Годовая премия в 2023 году

Ожидаете ли вы выплаты годовой премии в 2023 году?

Да, у нас годовую премию должны выплатить.

Нет, в нашей организации премии по итогам 2022 года выплачивать не будут.

У нас вообще премии работникам не выплачиваются.

Мероприятия

25 ноября 2022 года — Вебинар «Как провести урок по предмету «Окружающий мир» в облачной системе «1С:Образование» 29 ноября 2022 года — Вебинар «1С:Экология. Охрана окружающей среды КОРП – новые возможности автоматизации задач экологической безопасности для крупных компаний и холдингов» | 1C:Лекторий: 29 ноября 2022 года (вторник, начало в 12:00, все желающие) — Самозанятые и сделки с ними 1C:Лекторий: 1 декабря 2022 года (четверг, начало в 12:00) — Настраиваемая отчетность в «1С:ERP2 и «1С:Комплексная автоматизация» |

Все мероприятия

Какие существуют льготы для многодетных семей?

Что такое многодетная семья?

Нет единого критерия, по которому получают статус многодетной семьи, регионы сами определяют, какие семьи

могут

считаться многодетными.

Условия получения статуса многодетной семьи зависят от региона проживания. Например, в некоторых субъектах при обучении по очной форме в образовательной организации профессионального и высшего образования семья считается многодетной до конца срока обучения детей, но пока им не исполнится 23 года.

Ознакомиться подробнее со всеми критериями многодетности для вашего региона можно на официальном сайте местных органов власти или в МФЦ.

Какие льготы предоставляются многодетным семьям?

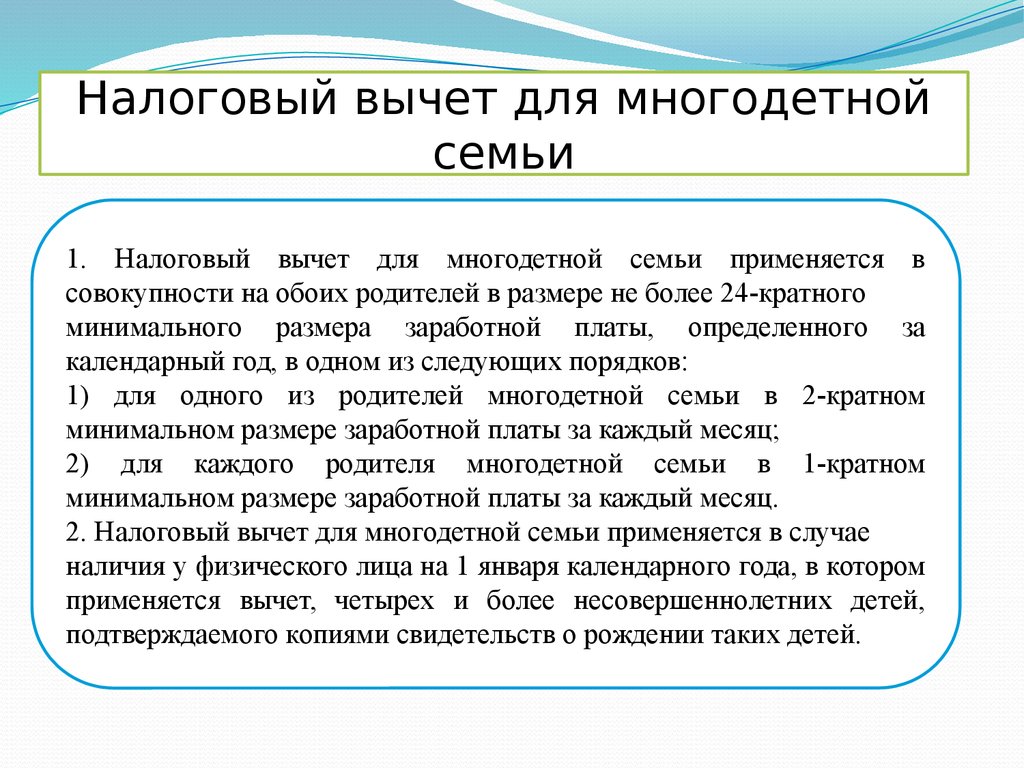

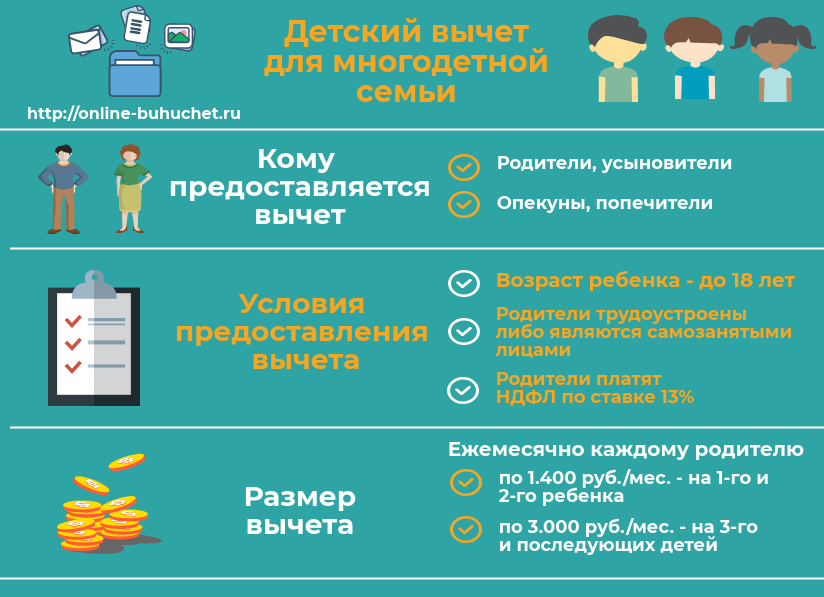

Налоговые льготы

Многодетные семьи имеют право получить стандартный налоговый вычет. При официальном трудоустройстве гражданин

платит НДФЛ по ставке 13%, а многодетные родители имеют право не уплачивать этот налог

частично или полностью.

При официальном трудоустройстве гражданин

платит НДФЛ по ставке 13%, а многодетные родители имеют право не уплачивать этот налог

частично или полностью.

Размер уплачиваемого НДФЛ уменьшается в зависимости от того, сколько у вас детей:

За первого и второго ребёнка НДФЛ сокращается на 1 400 ₽, за третьего и далее — на 3 000 ₽. За детей-инвалидов положена более высокая компенсация, её размер составляет от 6 000 ₽ до 12 000 ₽.

Пример: допустим, зарплата Максима, у которого 4 ребёнка, составляет

100 000 ₽ в месяц. Он

ежемесячно уплачивает

НДФЛ в размере 13 000 ₽ (100 0000×13%). Соответственно, ему положен налоговый вычет

в размере: 1 400 + 1

400 +

3 000 + 3 000 = 8 800 ₽, по 1 400 ₽ за первых двух детей

и по 3 000 за третьего и четвёртого. Чтобы понять,

сколько необходимо заплатить, учитывая налоговую льготу, нужно размер вычета отнять из НДФЛ:

13 000 — 8 800

= 4

200 ₽. Таким образом, Максим как многодетный отец имеет право платить с зарплаты

не 13 000 ₽, а всего 4 200

₽ в

месяц.

Чтобы понять,

сколько необходимо заплатить, учитывая налоговую льготу, нужно размер вычета отнять из НДФЛ:

13 000 — 8 800

= 4

200 ₽. Таким образом, Максим как многодетный отец имеет право платить с зарплаты

не 13 000 ₽, а всего 4 200

₽ в

месяц.

Если суммарный годовой доход превысит 350 000 ₽, то вычет в этом году получить уже нельзя. В нашем примере по итогам 4-го месяца Максим получит налоговую льготу частично, а уже за 5-й месяц ему придётся заплатить НДФЛ в полном объёме.

Льготная «Семейная ипотека»

Эта программа ипотечного кредитования в рамках государственной финансовой поддержки семей при рождении

детей

доступна в том числе многодетным семьям, в которых есть дети, родившиеся с 1 января 2018

года по 31 декабря 2022

года (с 1 января 2019 года — для проживающих на территории Дальневосточного

федерального округа и приобретающих

жилые помещения на указанной территории). Также программой могут воспользоваться семьи, в том числе

многодетные,

в которых есть ребёнок, рожденный до 31 декабря 2022 года и которому установлена категория

«ребёнок-инвалид».

Получить ипотечный кредит может и мать, и отец. Ипотечный кредит должен соответствовать требованиям,

установленным в Постановлении Правительства РФ от 30.12.2017 N 1711. Банк ДОМ.РФ выдаёт

льготную «Семейную

ипотеку», подробнее ознакомиться с этой программой можно по ссылке.

Также программой могут воспользоваться семьи, в том числе

многодетные,

в которых есть ребёнок, рожденный до 31 декабря 2022 года и которому установлена категория

«ребёнок-инвалид».

Получить ипотечный кредит может и мать, и отец. Ипотечный кредит должен соответствовать требованиям,

установленным в Постановлении Правительства РФ от 30.12.2017 N 1711. Банк ДОМ.РФ выдаёт

льготную «Семейную

ипотеку», подробнее ознакомиться с этой программой можно по ссылке.

Погашение ипотечного кредита на сумму до 450 000 ₽

Если у многодетных родителей третий или последующий ребёнок родился с 1 января 2019 года

по 31 декабря 2022 года

и мать или отец являются заёмщиками (поручителями) по ипотечному кредиту, то такой семье положена

государственная поддержка — адресная выплата до 450 000 ₽ на цели полного или

частичного погашения обязательств

по кредиту.

Кредитный договор должен быть заключён до 1 июля 2023 года на цели, установленные в Постановлении Правительства РФ от 07.09.2019 N 1170. Жильё необязательно оформлять на всех членов семьи. Право собственности (доля в праве общей собственности) на объект недвижимости должно принадлежать родителю — заёмщику (поручителю) по ипотечному кредиту, которому предоставляются меры государственной поддержки.

Если долг по ипотеке меньше, чем 450 000 ₽, например, 200 000 ₽, а мерой государственной поддержки вы всё-таки намерены воспользоваться, то неизрасходованные 250 000 ₽ не получится использовать на погашение следующего ипотечного кредита. Этой мерой господдержки можно воспользоваться только один раз.

Ипотечные каникулы на 6 месяцев

Получить ипотечные каникулы на полгода могут только те заёмщики, которые оказались в трудной

жизненной ситуации. Например, ежемесячный доход снизился, а количество иждивенцев увеличилось. Однако в таком случае есть

ряд

условий:

Например, ежемесячный доход снизился, а количество иждивенцев увеличилось. Однако в таком случае есть

ряд

условий:

среднемесячный доход за 2 месяца до подачи заявления снизился более чем на 30% по сравнению с доходом за год до подачи заявления на ипотечные каникулы

увеличилось количество иждивенцев, например, родился ребёнок

ежемесячный платёж по ипотеке в течение ближайших 6 месяцев на 40% превысит среднемесячный доход за 2 месяца, предшествующих обращению за ипотечными каникулами

Такая отсрочка облегчит финансовое положение заёмщика, не испортит его кредитную историю и не позволит приставам забрать жильё. Платежи в период ипотечных каникул необходимо будет погасить только в конце срока ипотеки.

Бесплатный участок земли

Семьи, где больше 2 детей, имеют право встать в очередь на получение бесплатного земельного

участка. Регионы

сами подбирают участки и решают, кому предоставить землю. В некоторых субъектах таким правом могут

воспользоваться только те граждане, которые стоят на учёте как нуждающиеся в жилых помещениях.

Регионы вместо

участков также предлагают денежную выплату или другие льготы.

Регионы

сами подбирают участки и решают, кому предоставить землю. В некоторых субъектах таким правом могут

воспользоваться только те граждане, которые стоят на учёте как нуждающиеся в жилых помещениях.

Регионы вместо

участков также предлагают денежную выплату или другие льготы.

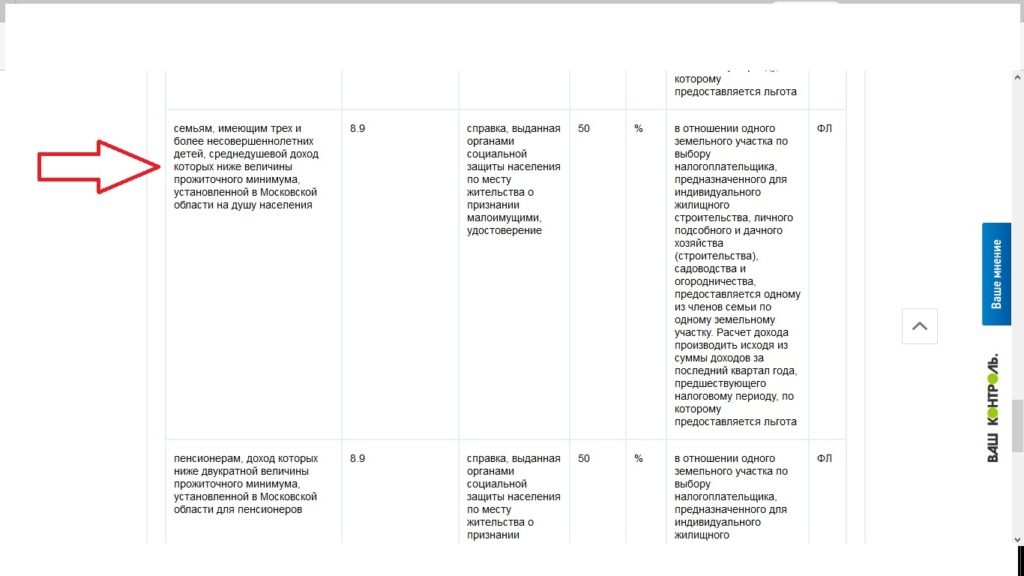

Земельные льготы

Если многодетная семья уже владеет земельным участком, то уплачиваемый за него налог можно уменьшить на кадастровую стоимость 6-ти соток. Например, если у семьи есть участок в 10 соток, то налог уплачивается всего за 4 сотки. Если площадь земли менее 6-ти соток, то налог платить не придётся. Многодетная семья имеет право получить такую льготу только с одного участка.

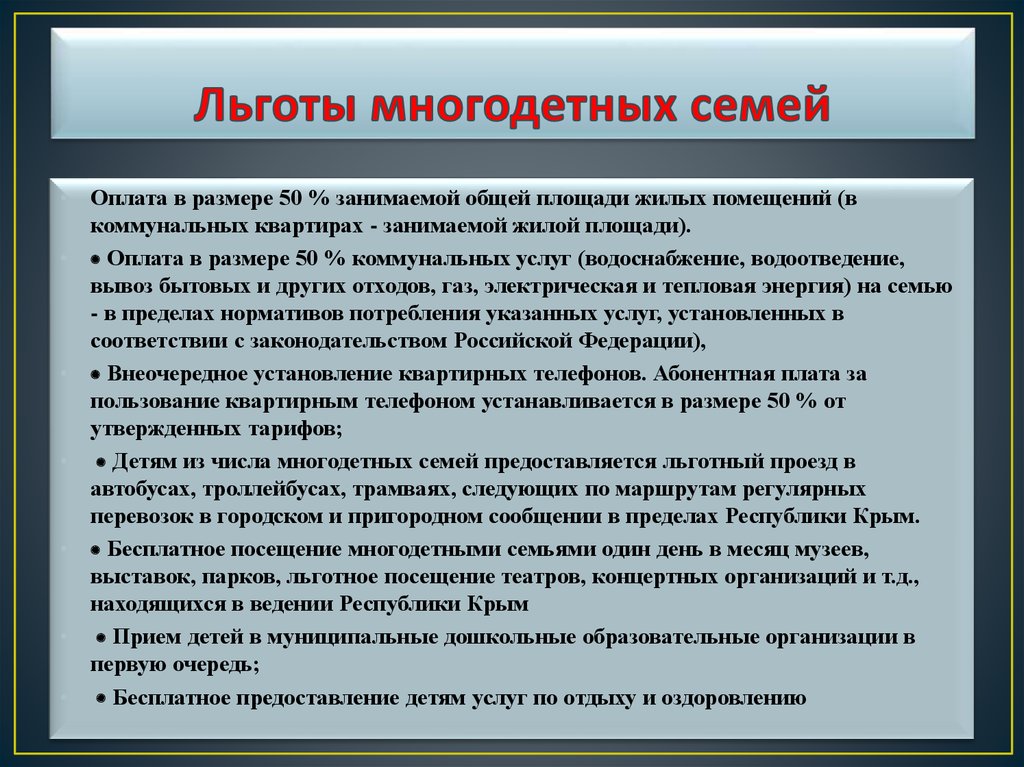

Коммунальные льготы

Многодетным семьям положена скидка в размере 30% на оплату коммунальных услуг, при этом

в отдельных регионах её

размер устанавливается ещё выше. Например, в Московской области компенсируется 50% оплаты коммунальных

услуг.

Например, в Московской области компенсируется 50% оплаты коммунальных

услуг.

Транспортные льготы

Многодетные семьи, у которых есть автомобиль, имеют право не платить транспортный налог. Однако если в семье 2 и более машин, то от транспортного налога освобождается лишь 1 автомобиль. Стоит также учесть, что в каждом регионе есть лимит по числу лошадиных сил, например, в Москве он составляет до 250 л. с. (до 183,9 кВт) включительно. Освободить от налога можно не только автомобиль, но и мотоцикл, мотороллер, автобус и даже трактор.

Школьникам из многодетных семей предоставляется бесплатный проезд на общественном транспорте. Для

этого на

ребёнка оформляется социальная карта или проездной, в зависимости от региона. Обратите внимание, что

частные

перевозчики не всегда предоставляют эту льготу на маршрутах, которые они обслуживают.

Иногда для многодетных семей авиакомпании и РЖД проводят акции, но официальных льгот на авиа и ж/д билеты на федеральном уровне нет. Чтобы узнать о скидках, следите за новостями на официальных сайтах компаний или обратитесь в контактный центр.

Льготы многодетным малоимущим семьям

Многодетная семья получает статус малоимущей, если её общий средний доход на человека в месяц

меньше

прожиточного минимума, который установлен в регионе проживания. Таким семьям положено ежемесячное денежное

пособие, а его размер также зависит от региона. Например, в Москве малоимущие многодетные семьи

с 3‑4 детьми

имеют право получать ежемесячную выплату на возмещение расходов из-за роста стоимости жизни

по 1 200 ₽ в месяц и

по 1 500 ₽ в месяц, если в семье 5 и более детей.

Дополнительные льготы

Бесплатные завтраки и обеды для учащихся общеобразовательных и профессиональных учебных заведений

Бесплатные лекарства для детей до 6 лет по назначению врача

1 день в месяц — бесплатное посещение музеев или выставок

Как оформить статус многодетной семьи?

Для этого обратитесь в МФЦ и предоставьте следующие документы:

заполненную справку по форме № 9, её выдают бесплатно в МФЦ

паспорта родителей

свидетельство о браке при его наличии

свидетельства о рождении детей или их паспорта

Если дети были взяты под опеку или усыновлены, то понадобится соответствующий документ. Оформите

удостоверение

многодетной семьи, с которым вы быстрее и проще получите государственные льготы.

Возможно ли получить льготный статус неполной семье?

Да, если в семье всех детей воспитывает один человек, то ему также положены льготы. На поддержку от государства могут рассчитывать и опекуны. При этом одинокий родитель получит второй налоговый вычет.

ИНФОРМАЦИОННЫЙ БЮЛЛЕТЕНЬ: Анализ налоговых льгот Американского плана спасения для семей и рабочих по штатам

Сегодня Белый дом опубликовал новый анализ исторических налоговых льгот для работающих семей в рамках Американского плана спасения президента Байдена по штатам. (ARP), что помогает снизить расходы для семей и работников. Благодаря ARP американцы получили самую большую налоговую скидку на детей, самую большую налоговую скидку на заработанный доход для работников, не имеющих детей-иждивенцев, и самую большую налоговую скидку на детей и иждивенцев, которые помогут семьям покрыть высокие расходы на уход.

Американский план спасения:

Расширенный налоговый вычет на детей для работающих семей – помощь в достижении рекордно низкого уровня детской бедности.

- CTC 2021 года достигнет рекорда почти 40 миллионов семей с 65 миллионами детей.

- Расширенный кредит в размере 3000 долларов США для детей в возрасте от 6 до 17 лет и 3600 долларов США для детей в возрасте до 6 лет

- По оценкам экспертов, налоговый кредит на детей был основным фактором Американского плана спасения, позволившим детской бедности достичь рекордно низкого уровня в 2021 году г. — включая рекордно низкий уровень бедности среди чернокожих и латиноамериканских детей.

Расширенная налоговая льгота на заработанный доход для рабочих

- Втрое увеличена EITC для 17 миллионов работников без детей-иждивенцев с 540 до 1500 долларов США — первое увеличение с 1993 года — и расширена льгота для молодых и пожилых работников.

- Помощь миллионам рядовых работников: Это расширение поможет почти 1,8 миллионам кассиров и розничных продавцов; почти 1 миллион поваров и работников по приготовлению пищи; и более 850 000 медсестер и санитаров, 500 000 дворников, 400 000 водителей грузовиков и курьеров и 300 000 работников по уходу за детьми.

Предоставлено историческое увеличение налогового кредита на детей и иждивенцев для поддержки миллионов работающих семей в этом налоговом сезоне расходы по уходу за ребенком в 2021 году для семьи со средним доходом с двумя детьми в возрасте до 13 лет (по сравнению с максимальным значением в 1200 долларов США в 2020 году). Factsheets by State/Territory: ### (35 ILCS 200/15-175) Это ежегодное освобождение доступно для жилой недвижимости, которая занята ее владельцем или владельцами в качестве его или в котором находится односемейное жилище, которое занимает в качестве места жительства лицо, имеющее в нем долю собственности, юридическую или справедливую, или в качестве арендатора, и на которое это лицо несет ответственность за уплату налога на имущество. (35 ILCS 200/15-177) Публичный закон 95-644 создал это освобождение от приусадебных участков для округов, реализующих Альтернативное общее освобождение от приусадебных участков (AGHE). LOHE действовал в округе Кук, начиная с 2007 налогового года, для жилой недвижимости, занимаемой в качестве основного места жительства в течение непрерывного периода квалифицированным налогоплательщиком с общим доходом домохозяйства не более 100 000 долларов. Недвижимость должна быть занята в течение 10 лет подряд или 5 лет подряд, если лицо получает помощь в приобретении собственности в рамках государственной или некоммерческой жилищной программы. Это освобождение ограничивает увеличение EAV определенным ежегодным процентным увеличением, которое основано на общем доходе домохозяйства в размере 100 000 долларов США или меньше. Недвижимость, подпадающая под действие Освобождения от замораживания усадьбы в рамках оценки пенсионеров, получит ту же сумму, которая рассчитана для Общего освобождения усадьбы. Для получения информации и подачи заявки на освобождение от усадьбы обращайтесь в Офис оценщика округа Кук . (35 ILCS 200/15-168) Это освобождение представляет собой ежегодное снижение EAV на 2000 долларов США для основного места жительства, которое принадлежит и занято лицом с ограниченными возможностями, которое несет ответственность за оплату налогов на имущество. Первоначальная форма PTAX-343 «Заявление об освобождении от приусадебного участка для лиц с ограниченными возможностями» вместе с требуемым подтверждением инвалидности должна быть подана в Управление по оценке округа Главы округа. Освобождение должно продлеваться каждый год путем подачи формы PTAX-343-R «Ежегодная проверка права на освобождение от приусадебных участков для лиц с ограниченными возможностями» в Департамент оценки округа. Недвижимость не может получить это освобождение в том же году, когда оно получает освобождение для ветеранов-инвалидов в отношении специально адаптированного жилья или стандартное освобождение для усадьбы для ветеранов-инвалидов. (35 ILCS 200/15-165) Это освобождение может составлять до 100 000 долларов США от оценочной стоимости для определенных типов жилья, принадлежащего и используемого исключительно ветераном с инвалидностью в какие федеральные средства были направлены на приобретение или строительство специально приспособленного жилья. Начиная с 2015 налогового года, освобождение также применяется к жилью, специально построенному или приспособленному с учетом инвалидности подходящего ветерана, если жилье или приспособления предоставлены благотворительной организацией, и ветеран получил разрешение на получение средств или покупка или строительство специально приспособленного жилья через Департамент по делам ветеранов США. Это освобождение также доступно для передвижных домов, принадлежащих и используемых исключительно ветераном с ограниченными возможностями или его или ее супругом. В течение одного налогового года имущество не может получить это освобождение, а также освобождение от налога на приусадебный участок для лиц с ограниченными возможностями или стандартное освобождение от уплаты налога на приусадебный участок для ветеранов с ограниченными возможностями. Для получения дополнительной информации, пожалуйста, свяжитесь с местным офицером службы ветеранов. (35 ILCS 200/15-169) Начиная с 2007 налогового года и позже, это освобождение представляет собой ежегодное снижение эквивалентной оценочной стоимости основного места жительства, занимаемого квалифицированным ветераном с ограниченными возможностями. . Этот ветеран с инвалидностью должен владеть или арендовать дом для одной семьи и нести ответственность за уплату налога на имущество. Общая EAV собственности должна быть менее 250 000 долларов США после вычитания любой части, используемой в коммерческих целях. Примечание: Не вступивший в повторный брак переживший супруг ветерана, который был инвалидом и в настоящее время умер, может продолжать получать это освобождение по основному месту жительства своего супруга или перенести это освобождение на другое основное место жительства после первоначального основного места жительства ветерана. с инвалидностью продается при условии, что эта льгота ранее была предоставлена ветерану с инвалидностью. Оставшийся в живых супруг должен занимать и иметь юридическое или фактическое право собственности на основное место жительства в течение отчетного года и подать форму PTAX-342, Заявление на стандартное освобождение от участия в усадьбе для ветеранов с ограниченными возможностями, которую можно получить в вашем местном отделе оценки, чтобы передать это освобождение для себя. Начиная с 2015 налогового года (налоги на имущество, подлежащие уплате в 2016 г.), переживший супруг, не вступивший в повторный брак, ветерана, погибшего при исполнении служебных обязанностей, будет иметь право на 100-процентное снижение EAV по его/ее основному месту жительства, даже если ветеран ранее не имел права на получение SHEVD. В течение одного налогового года имущество не может получить это освобождение, а также освобождение для ветеранов с ограниченными возможностями в отношении специально приспособленного жилья или освобождение от приусадебного участка для лиц с ограниченными возможностями. За дополнительной информацией обращайтесь в отдел оценки округа. (35 ILCS 200/15-180) Это освобождение ограничено справедливой денежной стоимостью до годовой максимальной суммы в 75 000 долларов США (или 25 000 долларов США в оценочной стоимости, что составляет 33 1/3 процента справедливой денежной суммы). стоимость), которая была добавлена к усадебному имуществу в результате любого нового улучшения (например, реконструкции, добавления новой комнаты) или перестройки после катастрофического события, и продолжается в течение четырех лет с даты завершения улучшения или перестройки и заселения. Освобождение действует в течение четырех лет с даты завершения улучшения и заселения. Освобождение от улучшения приусадебного участка может быть предоставлено автоматически, или Управление оценки округа может потребовать Форму PTAX-323, Заявление на освобождение от улучшения приусадебного участка. В округе Кук заявление должно быть подано окружному оценщику вместе с жалобой на оценку. Для получения информации и подачи заявки обращайтесь в офис оценщика округа Кук; все остальные округа обращаются в Главное управление оценки округа. (35 ILCS 200/15-173) Это освобождение распространяется на приусадебную собственность для перестроенного жилого строения после масштабного стихийного бедствия, произошедшего в налоговом 2012 году (налоги на недвижимость подлежат уплате в 2013 году) или в любом последующем налоговом году. . Сумма освобождения представляет собой уменьшение EAV места жительства в первый налоговый год, за который налогоплательщик подает заявление на освобождение, за вычетом EAV места жительства за налоговый год, предшествующий налоговому году, в котором произошло стихийное бедствие. Освобождение продолжается в той же сумме до налогового года, в котором имущество продается или передается. Первоначальная форма PTAX-327 «Заявка на освобождение усадьбы от стихийных бедствий» должна быть подана в Главное управление оценки округа не позднее 1 июля первого налогового года после перестройки жилого строения или до даты подачи, установленной вашим округом. Форма PTAX-327 должна подаваться каждый год, чтобы продолжать получать освобождение. (35 ILCS 200/18-185) Закон PTELL предназначен для ограничения увеличения продления налога на имущество (общая сумма начисляемых налогов) для округов, не взимающих самоуправление. Хотя закон обычно называют «налоговым пределом», использование этой фразы может ввести в заблуждение. PTELL не ограничивает ни счетов по налогу на имущество физических лиц, ни оценок индивидуального имущества. Вместо этого PTELL позволяет налоговому округу получать ограниченное инфляционное увеличение налоговых отсрочек на существующую собственность, а также дополнительную сумму на новое строительство. Ограничение замедляет рост поступлений в налоговые округа, когда стоимость имущества и оценки растут быстрее, чем темпы инфляции. В целом, владельцы собственности имеют некоторую защиту от налогов, которые увеличиваются только потому, что рыночная стоимость их собственности быстро растет. Выплаты по облигациям, выпущенным без одобрения избирателей, подлежат строгим ограничениям. Если налоговый округ определяет, что ему нужно больше денег, чем разрешено ограничением, он может попросить избирателей одобрить увеличение. Округа воротника (Дюпейдж, Кейн, Лейк, МакГенри и Уилл) стали субъектами PTELL на 1991 год сбора налогов, уплаченных в 1992 г.; Округ Кук был добавлен в 1994 году для сбора налогов, уплаченных в 1995 году. Закон 89-510 о публичном доступе позволяет советам округов предоставлять избирателям во всех других округах возможность решить, следует ли применять PTELL к их округам. Кроме того, Государственный закон 89-718 позволяет советам округов, на которые распространяется PTELL, путем референдума давать избирателям возможность отменить PTELL, используя ту же процедуру референдума. (35 ILCS 200/15-167) Это освобождение обеспечивает скидку в размере 5000 долларов США на EAV основного места жительства ветерана по возвращении с действительной военной службы в вооруженном конфликте с участием вооруженных сил Соединенных Штатов. Освобождение действует в течение двух последовательных налоговых лет: налогового года, когда ветеран возвращается с действительной военной службы в вооруженном конфликте с участием вооруженных сил Соединенных Штатов, и следующего года. Ветеран должен владеть и занимать недвижимость в качестве своего основного места жительства 1 января каждого отчетного года. Ветеран, приобретающий основное место жительства после 1 января того года, когда он или она возвращается домой, имеет право на получение RVHE по основному месту жительства, принадлежащему и занимаемому на 1 января следующего налогового года. Ветеран имеет право на освобождение от налогов на следующий налоговый год, в котором ветеран возвращается с действительной военной службы. Кандидаты должны подать форму PTAX-341 «Заявление об освобождении от участия в усадьбах возвращающихся ветеранов» в Главное управление оценки округа. (35 ILCS 200/15-172) Лицо имеет право на это освобождение, если ему Это освобождение «замораживает» равную оценочную стоимость имущества пожилого гражданина в год, когда пожилой гражданин имеет право на освобождение. Уравненная оценочная стоимость имущества не увеличивается до тех пор, пока сохраняется право на освобождение. Налоговый счет может по-прежнему увеличиваться, если увеличиваются какие-либо налоговые ставки или если добавляются улучшения, которые увеличивают стоимость имущества. Это освобождение позволяет пожилым людям, отвечающим требованиям, выбрать сохранение эквивалентной оценочной стоимости (EAV) своего жилья на уровне EAV базового года и предотвратить любое увеличение этой стоимости из-за инфляции. Сумма пособия по освобождению определяется каждый год на основе (1) текущей EAV собственности за вычетом фиксированной стоимости базового года (EAV собственности за предыдущий год, в отношении которого заявитель впервые имеет право на освобождение) и (2) общей суммы домохозяйства заявителя. ограничение максимального дохода. Каждый год заявители должны подавать форму PTAX-340, Заявление о замораживании приюта для пенсионеров и аффидевит в Управление оценки округа. (35 ILCS 200/15-170) Это ежегодное освобождение доступно для имущества, которое используется в качестве места жительства лицом в возрасте 65 лет и старше, которое несет ответственность за уплату налога на недвижимость на имущество. Требования к подаче документов различаются в зависимости от округа; в некоторых округах требуется подавать первоначальную форму PTAX-324, заявление на освобождение от приусадебных участков для пожилых людей, или форму PTAX-329, форму свидетельства о статусе для освобождения от приусадебных участков для пожилых людей (заявка на ежегодное продление), которые необходимо подать в Главное управление оценки округа. (320 ILCS 30) Эта программа позволяет лицам в возрасте 65 лет и старше отсрочить все или часть налогов на недвижимость и специальные взносы (максимум до 5000 долларов США) в отношении их основного места жительства. Отсрочка похожа на кредит против рыночной стоимости имущества. На недвижимость наложен арест для обеспечения погашения отсрочки. Государство платит налоги на имущество, а затем возвращает деньги плюс 6 процентов годовых, когда имущество продается или передается. Отсрочка должна быть погашена в течение одного года после смерти налогоплательщика или 90 дней после того, как объект перестанет соответствовать требованиям этой программы. Максимальная сумма, которая может быть отсрочена, включая проценты и сборы за удержание, составляет 80 процентов от доли налогоплательщика в собственности. Чтобы подать заявку на отсрочку по налогу на недвижимость, необходимо заполнить форму PTAX-1017-TD «Заявление об отсрочке уплаты налога на недвижимость» и форму PTAX-1018-TD «Соглашение об отсрочке и возмещении налога на недвижимость». Льгота по налогу на имущество — освобождение от уплаты налога на имущество

Общее освобождение от приусадебного участка (GHE)

(35 ILCS 200/15-175) Сумма освобождения представляет собой увеличение эквивалентной оценочной стоимости (EAV) за текущий год выше 1977 EAV, до 10 000 долларов США в округе Кук и до 6 000 долларов США во всех других округах.

(35 ILCS 200/15-175) Сумма освобождения представляет собой увеличение эквивалентной оценочной стоимости (EAV) за текущий год выше 1977 EAV, до 10 000 долларов США в округе Кук и до 6 000 долларов США во всех других округах. Освобождение от приусадебных участков (LOHE) — Только округ Кук

Общий доход домохозяйства в размере 75 000 долларов США или менее ограничивается 7-процентным годовым процентным увеличением EAV, а общий доход домохозяйства от 75 000 до 100 000 долларов США ограничивается 10-процентным годовым процентным увеличением EAV. Минимальный лимит равен сумме, рассчитанной для GHE, без максимального лимита для освобождения. Недвижимость не может одновременно получать льготы LOHE и General Homestead Exemption или Senior Citizen Assessment Freeze Homestead Exemption.

Общий доход домохозяйства в размере 75 000 долларов США или менее ограничивается 7-процентным годовым процентным увеличением EAV, а общий доход домохозяйства от 75 000 до 100 000 долларов США ограничивается 10-процентным годовым процентным увеличением EAV. Минимальный лимит равен сумме, рассчитанной для GHE, без максимального лимита для освобождения. Недвижимость не может одновременно получать льготы LOHE и General Homestead Exemption или Senior Citizen Assessment Freeze Homestead Exemption. Освобождение от налога на приусадебный участок для лиц с ограниченными возможностями

Освобождение для ветеранов-инвалидов в отношении специально приспособленного жилья

Освобождение действует до тех пор, пока ветеран, супруг или оставшийся в живых супруг, не состоящий в браке, проживает в собственности. Федеральная и государственная финансовая помощь предоставляется ветеранам-инвалидам, связанным со службой, с целью приобретения или реконструкции подходящих жилых единиц со специальными приспособлениями или передвижными средствами, необходимыми в связи с постоянной и полной инвалидностью ветерана, связанной со службой, как определено Министерством по делам ветеранов США. ‘ Дела.

Освобождение действует до тех пор, пока ветеран, супруг или оставшийся в живых супруг, не состоящий в браке, проживает в собственности. Федеральная и государственная финансовая помощь предоставляется ветеранам-инвалидам, связанным со службой, с целью приобретения или реконструкции подходящих жилых единиц со специальными приспособлениями или передвижными средствами, необходимыми в связи с постоянной и полной инвалидностью ветерана, связанной со службой, как определено Министерством по делам ветеранов США. ‘ Дела.

Освобождение от стандартного приусадебного участка для ветеранов с ограниченными возможностями

Сумма освобождения зависит от процента инвалидности, связанной со службой, согласно подтверждению Министерства по делам ветеранов США. Квалифицированный ветеран с инвалидностью не менее 30%, но менее 50%, связанной со службой, получит скидку EAV на 2500 долларов; если ветеран имеет связанную со службой инвалидность в размере 50%, но менее 70%, годовое освобождение составляет 5000 долларов США; а если у ветерана инвалидность, связанная со службой, составляет 70% и более, жилая недвижимость освобождается от налогообложения.

Сумма освобождения зависит от процента инвалидности, связанной со службой, согласно подтверждению Министерства по делам ветеранов США. Квалифицированный ветеран с инвалидностью не менее 30%, но менее 50%, связанной со службой, получит скидку EAV на 2500 долларов; если ветеран имеет связанную со службой инвалидность в размере 50%, но менее 70%, годовое освобождение составляет 5000 долларов США; а если у ветерана инвалидность, связанная со службой, составляет 70% и более, жилая недвижимость освобождается от налогообложения.

Освобождение от налога на благоустройство приусадебного участка

Освобождение приусадебного участка от стихийного бедствия

Закон об ограничении продления налога на имущество (PTELL)

За исключением округов Кук и Колор, 42 округа проголосовали на референдуме за внедрение PTELL-референдумы, проведенные в 33 округах, на которые распространяется действие PTELL, отклоненные в 11 округах и отмененные в 0 округах.

За исключением округов Кук и Колор, 42 округа проголосовали на референдуме за внедрение PTELL-референдумы, проведенные в 33 округах, на которые распространяется действие PTELL, отклоненные в 11 округах и отмененные в 0 округах. Освобождение приюта для возвращающихся ветеранов

Освобождение от замораживания усадьбы для пенсионеров (SCAFHE)

Освобождение от уплаты налога на недвижимость для пожилых людей

и является зарегистрированным владельцем собственности или имеет юридическую или справедливую заинтересованность в ней, что подтверждается письменным документом, за исключением права аренды, отличного от права аренды земли, на которой расположен дом для одной семьи, который занят как резиденция лица в возрасте 65 лет и старше, которое имеет в нем долю собственности, законную, справедливую или в качестве арендатора, и на которое он или она несет ответственность за уплату налога на имущество. Максимальная сумма уменьшения эквивалентной оценочной стоимости составляет 8000 долларов США в округе Кук и 5000 долларов США во всех других округах.

и является зарегистрированным владельцем собственности или имеет юридическую или справедливую заинтересованность в ней, что подтверждается письменным документом, за исключением права аренды, отличного от права аренды земли, на которой расположен дом для одной семьи, который занят как резиденция лица в возрасте 65 лет и старше, которое имеет в нем долю собственности, законную, справедливую или в качестве арендатора, и на которое он или она несет ответственность за уплату налога на имущество. Максимальная сумма уменьшения эквивалентной оценочной стоимости составляет 8000 долларов США в округе Кук и 5000 долларов США во всех других округах. В округе Кук заявление необходимо подавать ежегодно в офис оценщика округа Кук.

В округе Кук заявление необходимо подавать ежегодно в офис оценщика округа Кук. Программа отсрочки уплаты налога на недвижимость для пожилых людей