Кредит в наследство: стоит ли его погашать

По закону – платить

В статье 1175 ГК РФ написано, что наследники отвечают по долгам наследодателя солидарно. То есть, погашать кредит после смерти заёмщика должны все наследники, а не один отдельно взятый. Речь идёт о людях, которые уже вступили в права наследования.

Сумма, которую будет погашать наследник, находится в пределах стоимости полученного имущества.

Например, если умирающий герой сказки «Кот в сапогах» должен банку, сыновья не обязаны выплачивать суммы, превышающие стоимость мельницы, осла и кота в сапогах, даже если вся стоимость наследства не покрывает долг.

Когда есть поручитель

Ситуация меняется, если кредит обеспечен поручительством. Об ответственности человека, отвечающего за заёмщика перед банком, написано в статьях с 361 по 367 ГК РФ. Поручитель обязуется погасить кредит за клиента кредитора, если у последнего возникнут проблемы с оплатой. Смерть заёмщика – явно тот случай, п. 4 ст. 367 прямо это подтверждает.

367 прямо это подтверждает.

Отказаться от поручительства можно только до возникновения проблем. Поэтому, когда заёмщик покидает этот мир, поручитель отвечает перед кредитором. Банк имеет полное право потребовать выплату именно у гаранта по договору. Есть и нюанс: согласно п. 3 ст. 367 поручитель вправе отказаться от исполнения обязательств при переходе долга к другому лицу.

Если наследник вступил в права – заём переводится на него, а поручитель получает законное основание не отвечать за нового должника.

Поручитель, погасивший ссуду или её часть, может возместить свои расходы за счёт наследников (ст. 363 ГК). Для этого нужно выставить требование, а в крайнем случае – обратиться в суд.

Кредит обеспечен залогом

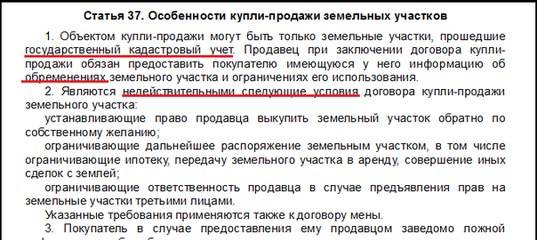

Если кредит обеспечен залогом, банк вправе погасить долг за счёт имущества (ст. 334-356 ГК РФ).

Банк может продать предмет залога по согласованию с наследником-собственником или по решению суда. Если имущество перешло в собственность нескольких людей, объём ответственности определяется долей, которая досталась каждому. Когда разделить предмет залога нельзя, наследники отвечают по обязательству солидарно.

Когда разделить предмет залога нельзя, наследники отвечают по обязательству солидарно.

Если после погашения ссуды есть остаток, средства делятся пропорционально долям наследников.

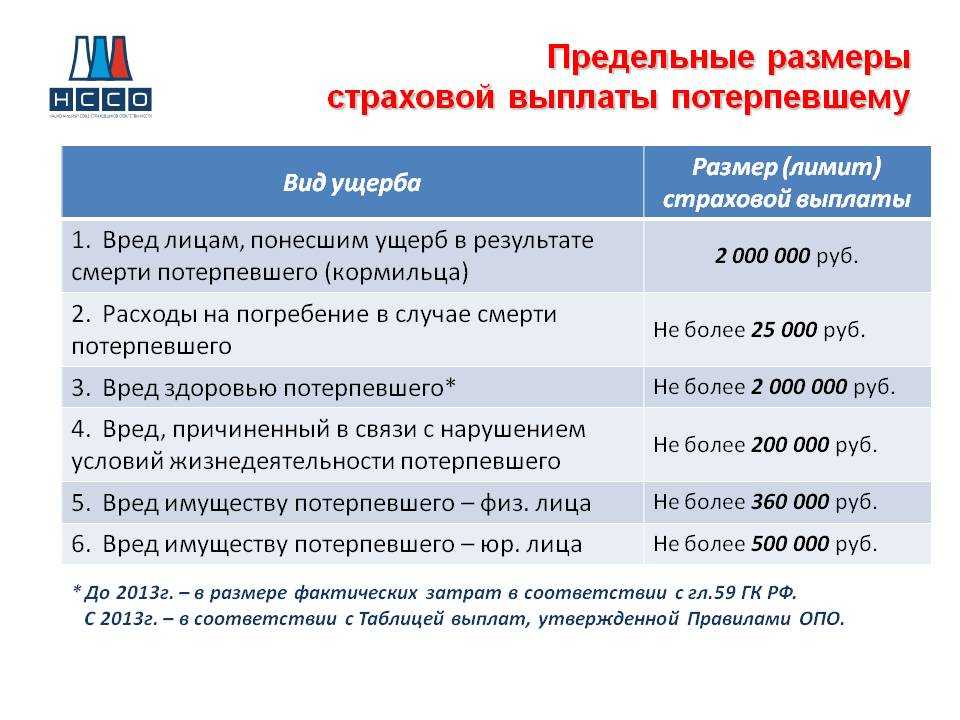

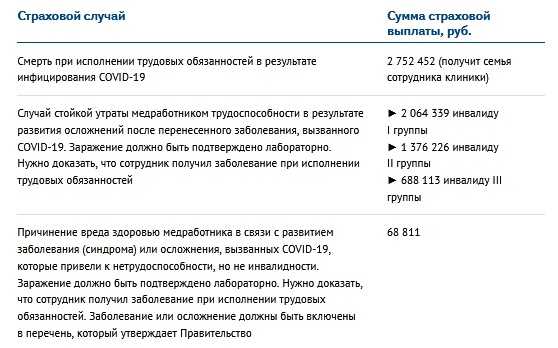

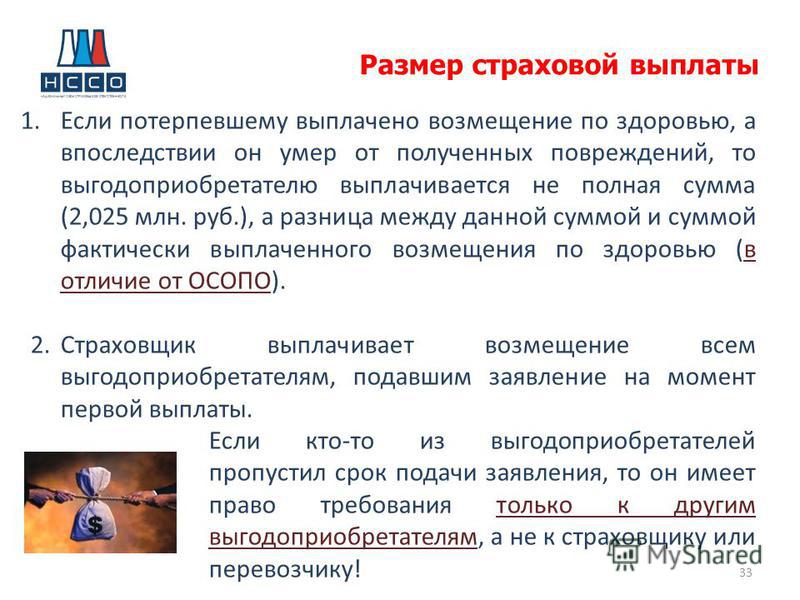

Оформлена страховка

Страховка при оформлении кредита – привычное явление. Для наследников эта мера может сыграть решающую роль. Например, при получении ипотеки в Сбербанке заёмщику предложат заключить договор страхования жизни по программе «Защищённый заёмщик».

Страховая компания выплатит причитающуюся по договору сумму, если произошедшее с заёмщиком относится к страховому случаю.

В условиях большинства соглашений прописано, что смерть, наступившая из-за хронического заболевания, или самоубийство не относят к событиям, покрываемым страховкой.

Для получения возмещения наследники представляют необходимые документы страховщику. Если страховой суммы не хватит на погашение долга, остаток задолженности погашается наследниками пропорционально полученным долям имущества.

Какую сумму платить

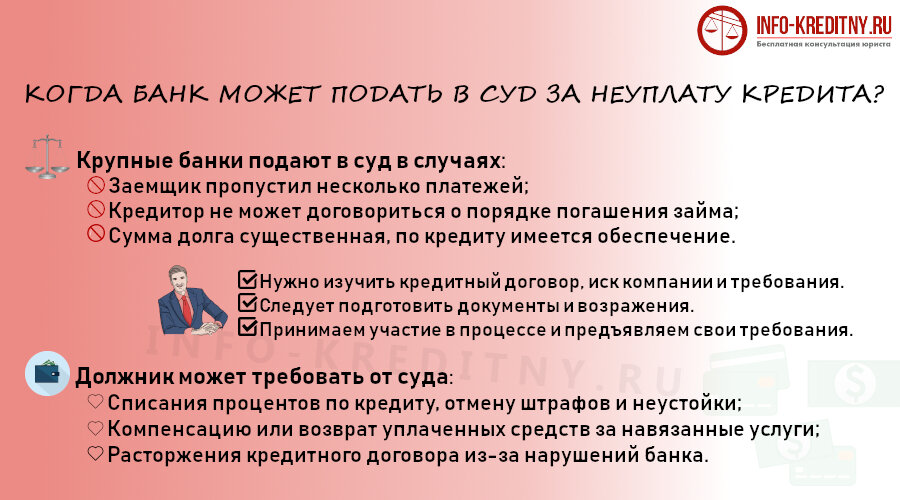

Наследники обязаны погасить ту же сумму задолженности, которую выплачивал бы заёмщик. То есть банк имеет право требовать погашения суммы основного долга со всеми начисленными пенями и штрафами.

То есть банк имеет право требовать погашения суммы основного долга со всеми начисленными пенями и штрафами.

Есть нюанс: полгода после смерти должника, пока наследники не вступили в свои права, банк не должен начислять пени.

Об этом говорится в разъяснениях Верховного Суда «О судебной практике по делам о наследовании». Также в статье 330 ГК РФ указано, что должник не обязан погашать сумму пени, если не несёт ответственности за погашение задолженности.

Можно ли не платить по кредиту

Теоретически у наследников есть возможность не возвращать деньги. Вариант один – отказаться от наследства. Если потенциальный наследник не вступает в права, обязанность платить по кредиту не возникает. Это решение для тех, кто не считает имущество умершего ценным (в моральном и материальном плане). Также проще отказаться от наследства, если вся его стоимость «уйдёт» на долги банку.

Наследникам разрешат не платить кредитные долги

Законодатели выступили с предложением внести в действующий закон о потребительском кредите поправки, которые будут регулировать порядок разрешения споров по поводу невыплаченных долгов тех, кто оставил наследство. Пока речь идёт только о потребительских кредитах, которые выдавались одновременно с заключением договора страхования жизни, здоровья заёмщика или его имущества с условием, что выгодоприобретателем по страховке является банк.

Пока речь идёт только о потребительских кредитах, которые выдавались одновременно с заключением договора страхования жизни, здоровья заёмщика или его имущества с условием, что выгодоприобретателем по страховке является банк.

Как отмечают авторы законопроекта, при наступлении страхового случая наследники, которые получают не только права на имущество, но и обязанности по долгам умершего, зачастую не знают о существовании страховки. И поэтому вместо погашения долга через положенную им страховую выплату они вынуждены выплачивать остаток чужого кредита. Такая практика существует потому, что банки, даже получив известие о смерти своего заёмщика, не обязаны проверять, была ли смерть связана со страховым случаем, а следовательно, они имеют право не сообщать наследникам о том, что им известно о наличии страховки.

— Идея предложенных поправок в том, чтобы банк в случае получения сведений о смерти заёмщика был обязан проверить наличие страховки. И если она есть, то чтобы именно кредитное учреждение взаимодействовало со страховой компанией по поводу погашения задолженности, — пояснил Лайфу источник у Госдуме.

При этом собеседник сослался на позицию Верховного суда РФ, который также указывал, что в случае смерти заёмщика, застраховавшего кредит, банк в первую очередь должен обращаться за выплатой в страховую компанию, а не пытаться воспользоваться ситуацией в своих интересах (определение по делу № 49-КГ21–14-К6).

Решение не доказано

Фото © ТАСС / Антон Белицкий

Несмотря на общее позитивное восприятие думской инициативы, профессионалы финансового рынка отмечают, что заявленные новации хотя и направлены на защиту прав граждан, но имеют ряд недостатков, без проработки которых банки фактически продолжат действовать так же, как и раньше.

— Очевидно, что банк может узнать о смерти своего заёмщика только при открытии наследства. И неважно, будет ли это сообщение от нотариуса либо от наследника, но для кредитного учреждения главный вопрос — это погашение задолженности, — пояснил кандидат экономических наук, начальник аналитического отдела компании «Риком-траст» Олег Абелев. — К моменту начала разбирательств уже может образоваться просрочка и, как следствие, проценты неустойки. Само собой, никакая страховая компания их гасить не будет, а вот наследникам деваться некуда — заплатят. А если принять во внимание, что банки не горят желанием заниматься дополнительным документооборотом со страховой, становится понятно, что кредитные учреждения не имеют интереса оповещать наследников о наличии у умершего страховки даже под страхом санкций со стороны регулятора.

— К моменту начала разбирательств уже может образоваться просрочка и, как следствие, проценты неустойки. Само собой, никакая страховая компания их гасить не будет, а вот наследникам деваться некуда — заплатят. А если принять во внимание, что банки не горят желанием заниматься дополнительным документооборотом со страховой, становится понятно, что кредитные учреждения не имеют интереса оповещать наследников о наличии у умершего страховки даже под страхом санкций со стороны регулятора.

И действительно, в настоящее время не существует правовых норм, обязывающих банки сообщать наследникам о том, что кредит их наследодателю предоставлялся на условиях оформления им страховки. А это значит, что банк ничего не нарушит, если просто предъявит требование обслуживать кредит на прежних условиях либо его погасить.

Но если даже предположить, что кредитные учреждения захотят получить погашение не от наследников, а за счёт страховых выплат, то и тут проблем не избежать.

— Инициатива, предложенная депутатами, для потребителя, конечно, удобная, но с практической точки зрения пока механизм её реализации непонятен, — отметила заместитель генерального директора страховой компании «Пари» Ирина Двойникова. — Ведь для выплаты страховки необходим хотя бы минимальный комплект документов, а технически собрать его для банка гораздо сложнее, чем для наследника.

— Ведь для выплаты страховки необходим хотя бы минимальный комплект документов, а технически собрать его для банка гораздо сложнее, чем для наследника.

Такая ситуация связана с тем, что по требованию Центробанка страховщикам для организации выплаты надо проверять, была ли смерть заёмщика страховым случаем. Ведь как это ни парадоксально, но если в договоре страхования не указано, что выплата гарантирована при любых обстоятельствах (что в практике не встречается), то, например, в случае, если заёмщик погиб в результате своих противоправных действий, или в момент смерти находился в состоянии алкогольного опьянения, или просто умер от болезни, о которой знал, но не сообщил при заключении договора, выплата ему не положена.

Ждём «тонкой» настройки

Фото © ТАСС / Артем Геодакян

Однако, несмотря на значительное количество технических вопросов, в целом заявленная депутатами инициатива воспринимается положительно не только юристами, но и даже представителями страхового бизнеса.

Очевидно, что при дальнейшем рассмотрении законопроекта думцам необходимо будет проработать вопросы, связанные с обязанностью банков информировать наследников о наличии страховки (в том, что банки имеют данную информацию, никто не сомневается), а также закрепить перечень документов, которые должен предоставить наследник при обращении в банк, чтобы кредитное учреждение далее могло самостоятельно решать все вопросы со страховщиками.

Forbes составил рейтинг богатейших наследников миллиардеров России

При этом, скорее всего, незыблемым останутся два самых важных правила наследственного производства: во-первых, наследство можно получить только целиком, и, во-вторых, заявлять о своём праве на наследство нужно не позднее чем через шесть месяцев после смерти наследодателя.

Соответственно, обязательства по долгам перед кредиторами наступают у наследников только через полгода после открытия наследства, а это значит, что весь этот срок со стороны банков к наследникам никакие штрафные санкции применяться не должны.

Фото © Shutterstock

Приходилось ли вам выплачивать чужие долги?

Да, приходилось

Пока нет

Мне — нет, но родственники выплачивали

Максим Греков

- Статьи

- кредиты

- Госдума

- Личные финансы

- Экономика

Комментариев: 1

Для комментирования авторизуйтесь!

Что произойдет с вашей ипотекой и долгом, когда вы умрете?

Когда кто-то умирает, его долги не просто исчезают, они обычно оплачиваются из имущества человека, прежде чем какие-либо активы будут распределены между их бенефициарами.

Если близкий человек ушел из жизни, может быть полезно узнать, что происходит с его долгами, включая ипотечные и кредитные карты. Это руководство проведет вас через шаги, которые вам нужно будет предпринять, чтобы справиться с долгами после смерти.

Вы узнаете больше о:

- Ипотека

- Студенческие кредиты

- Потребительские кредиты, автокредиты, овердрафты и другие необеспеченные кредиты

- Карточки магазинов

- Задолженность по оплате коммунальных услуг

- Обеспеченные кредиты

Что будет с вашей ипотекой, когда вы умрете?

Когда кто-то умирает, важно убедиться, что ежемесячные платежи по ипотечному кредиту все еще могут быть внесены. Это хорошая идея, чтобы уведомить ипотечного кредитора как можно быстрее. У каждого кредитора будут свои собственные политики и процедуры, которые помогут вам выполнить следующие шаги. Обычно они хотят увидеть копию свидетельства о смерти.

Это хорошая идея, чтобы уведомить ипотечного кредитора как можно быстрее. У каждого кредитора будут свои собственные политики и процедуры, которые помогут вам выполнить следующие шаги. Обычно они хотят увидеть копию свидетельства о смерти.

Должен ли я продолжать платить ипотеку, когда кто-то умирает?

Ипотечные кредиторы обычно ожидают, что ипотечный кредит будет погашен. Если стоимость ипотечного кредита не может быть покрыта имуществом или полисами страхования жизни, кредитор может потребовать продать имущество, чтобы возместить причитающийся ему долг. Тем не менее, многие кредиторы будут иметь свою собственную команду по уходу за утратой, которая может приостановить выплаты до тех пор, пока не будет назначен душеприказчик для работы с имуществом.

Что произойдет с совместной ипотекой, если один из партнеров умрет?

Совместная ипотека очень распространена в Великобритании. Ипотека обычно оформляется либо как «совместная аренда», либо как «совместная аренда».

В случае смерти одной из сторон по ипотечному соглашению о совместной аренде оставшаяся сторона становится ответственной по ипотечному долгу. У вашего партнера могут быть активы, страховка жизни или льготы в связи со смертью, которые покроют долг. В противном случае оставшийся в живых партнер должен продолжать выплачивать ипотечные платежи самостоятельно или может рефинансировать или повторно заложить долг, чтобы уменьшить платежи. В крайнем случае может потребоваться продать недвижимость, чтобы погасить непогашенную ипотеку.

Если имущество находится в собственности в качестве «совместной аренды», в завещании должен быть указан бенефициар доли умершего.

Могу ли я передать ипотечный кредит, если кто-то умрет?

Возможен перевод ипотечного кредита на чужое имя. Однако им нужно будет подать заявку на ипотеку и пройти все квалификационные требования. Если они не могут получить новый ипотечный кредит, возможно, недвижимость придется продать.

Кто несет ответственность за ипотечные платежи по унаследованному имуществу?

Если вы унаследовали имущество, вам необходимо погасить любой непогашенный долг. Многие бенефициары предпочитают продавать имущество, которое они унаследовали, поскольку они не могут финансировать ежемесячные платежи по ипотеке. Некоторые могут погасить оставшуюся ссуду, если она почти погашена после смерти их любимого человека, в то время как другие могут повторно заложить, чтобы сохранить имущество.

Многие бенефициары предпочитают продавать имущество, которое они унаследовали, поскольку они не могут финансировать ежемесячные платежи по ипотеке. Некоторые могут погасить оставшуюся ссуду, если она почти погашена после смерти их любимого человека, в то время как другие могут повторно заложить, чтобы сохранить имущество.

Что будет с долгами, когда ты умрешь?

Если вы задаетесь вопросом «передается ли долг по наследству?» или вас беспокоит долг близкого человека, который умер, раздел ниже поможет вам понять, что делать дальше.

Как погасить долг умершего человека

Важно погасить непогашенные долги вашего близкого человека в порядке очередности после получения права на представительство:

- Обеспеченные долги, включая ипотеку

- Похоронные расходы

- Необеспеченные долги, включая кредитные карты

В некоторых случаях вам может потребоваться продать имущество умершего, чтобы погасить обеспеченные долги. Типичными активами, которые вы можете продать, являются собственность, транспортные средства и ценности, такие как антиквариат.

После того, как все долги будут выплачены, любые оставшиеся активы могут быть распределены между бенефициарами, указанными в завещании. Если умерший не оставил завещания, применяются правила о завещании:

- Нет завещания = имущество распределяется между оставшимся в живых супругом или детьми

- Нет супруга/детей = имущество распределяется между родителями или братьями и сестрами умершего

Ответственность за управление имуществом умершего

Лицо, ответственное за управление имуществом умершего, несет полную ответственность за любые допущенные ошибки. Например, если кредитор просит у вас деньги, которые вы распределили среди бенефициаров, вам, возможно, придется оплатить счет самостоятельно. Юристы смогут проконсультировать вас по этому процессу.

Работа с различными видами долгов после смерти

Что происходит с вашей кредитной картой, когда вы умираете?

Лицо, отвечающее за управление имуществом, должно выяснить, какие именно долги были у покойного и были ли эти долги на индивидуальное имя или на совместное имя с кем-то другим.

- Если на кредитной карте указано два имени, а другой владелец счета жив, это лицо становится ответственным за кредитную карту и задолженность по ней.

- Если кредитная карта только на имя умершего, вам необходимо связаться с банком и уведомить их о смерти. Они заморозят счет, и больше никакие проценты на счет не повлияют.

Чтобы использовать недвижимость для погашения непогашенных долгов, вам необходимо подать заявку на предоставление представительства. Этот документ доказывает, что вы по закону обязаны распоряжаться имуществом умершего.

Кто несет ответственность за задолженность по кредитной карте после смерти?

Обычно с долгом покойного распоряжается душеприказчик или главный бенефициар. Основной бенефициар может обратиться за советом и руководством к другим членам семьи в течение этого времени, если он считает управление долгом сложным.

Что происходит с личными кредитами, кредитами до зарплаты, банковскими кредитами и автокредитами после смерти?

Если у вашего близкого человека были ссуды, в том числе потребительские ссуды, ссуды до зарплаты, автокредит или овердрафт, они должны были подписать кредитное соглашение, когда брали ссуду. Подробная информация о следующих шагах, которые необходимо предпринять в отношении долга, обычно излагается в них, поэтому лучше всего связаться с поставщиком, чтобы узнать больше.

Подробная информация о следующих шагах, которые необходимо предпринять в отношении долга, обычно излагается в них, поэтому лучше всего связаться с поставщиком, чтобы узнать больше.

Во время процесса завещания любая непогашенная задолженность обычно погашается за счет имущества до того, как наследство будет передано бенефициарам. Этот тип долга, как правило, необеспеченный долг. Если в наследстве недостаточно денег для погашения всех долгов, то наследство будет покрывать столько, сколько возможно, пока средства не будут использованы. Все оставшиеся долги, скорее всего, будут списаны.

Что происходит с задолженностью по оплате коммунальных услуг после смерти?

То, что происходит со счетами за коммунальные услуги после смерти, может зависеть от того, унаследует ли кто-либо имущество и/или планирует ли оно жить в нем. Если собственность будет пустовать или будет унаследована и прожита кем-то другим, важно сообщить об этом поставщикам. Что касается воды, газа и электричества, рекомендуется связаться с поставщиком и предоставить ему показания счетчика как можно скорее после смерти домовладельца. Они выставят окончательный счет, который, как правило, покрывается имуществом. Дополнительные услуги, такие как подписка на телевидение или интернет, должны быть отменены как можно скорее. О смерти также следует сообщить в налоговую инспекцию совета, чтобы они могли определить следующие шаги.

Они выставят окончательный счет, который, как правило, покрывается имуществом. Дополнительные услуги, такие как подписка на телевидение или интернет, должны быть отменены как можно скорее. О смерти также следует сообщить в налоговую инспекцию совета, чтобы они могли определить следующие шаги.

Что происходит с обеспеченными долгами после смерти?

Если долг обеспечен активом, например недвижимостью, то следующие шаги будут зависеть от того, как этот актив принадлежит и считается ли он частью наследства. Было бы неплохо обратиться за советом к экспертам, таким как Служба финансового консультирования, которые смогут дать вам совет.

Что происходит с карточными долгами после смерти?

Если у вашего близкого человека были карты магазина, он подпишет форму «Условия и положения» при открытии своей учетной записи. В них, как правило, изложены подробности дальнейших действий в отношении долга, поэтому лучше всего обратиться в банк, который занимается карточными счетами магазина. Если вы не знаете банк, о котором идет речь, вы можете связаться с магазином, и они смогут проконсультировать вас.

Если вы не знаете банк, о котором идет речь, вы можете связаться с магазином, и они смогут проконсультировать вас.

Во время процесса завещания любая непогашенная задолженность по карте магазина обычно выплачивается за счет наследства до того, как наследство будет передано бенефициарам. Если средств недостаточно для покрытия какого-либо непогашенного долга по карте магазина, он может стать неплатежеспособным, и магазин может списать долг как убыток. Важно ознакомиться с Условиями, чтобы понять это полностью, поскольку они могут отличаться для разных магазинов.

Что будет со студенческими кредитами, когда ты умрешь?

Если у скончавшегося лица был студенческий кредит, который не был полностью погашен, Студенческой кредитной компании (SLC) потребуется доказательство смерти, принимаемое в виде одного из следующих документов:

- Оригинал свидетельства о смерти

- Оригинал временного сертификата коронера

- Копия сертификата коронера с печатью коронера

- Копия иностранного свидетельства о смерти.

Вам необходимо отправить запрос на отмену по почте в SLC.

Как погасить долг умершего человека

Важно погасить непогашенные долги вашего близкого человека в порядке очередности после получения права на представительство:

- Обеспеченные долги, включая ипотеку

- Похоронные расходы

- Необеспеченные долги, включая кредитные карты

В некоторых случаях вам может потребоваться продать имущество умершего, чтобы погасить обеспеченные долги. Типичными активами, которые вы можете продать, являются собственность, транспортные средства и ценности, такие как антиквариат.

После того, как все долги будут выплачены, любые оставшиеся активы могут быть распределены между бенефициарами, указанными в завещании. Если умерший не оставил завещания, применяются правила о законности завещания:

- Нет завещания = имущество передается пережившему супругу или детям

- Нет супруга/детей = имущество распределяется между родителями или братьями и сестрами умершего

Подробнее о правилах завещания читайте на сайте GOV. UK.

UK.

Если не хватает денег для погашения долга покойного, это называется «неплатежеспособностью» – списать этот долг можно только при наличии неплатежеспособным (в противном случае вы не можете потребовать его списания), а это значит, что кредиторы не будут преследовать вас или любую семью умершего из-за денег.

Ответственность за распоряжение имуществом умершего

Лицо, ответственное за управление имуществом умершего, душеприказчик, берет на себя ответственность за погашение долгов. Однако долги, как правило, покрываются за счет имущества. Быть исполнителем не означает, что вы будете нести личную ответственность за погашение долгов, но это большая ответственность, которая сопряжена с некоторыми рисками, поэтому рекомендуется обратиться за советом.

Оставшиеся в живых родственники обычно не несут ответственности за погашение долгов, если только они не выступали в качестве поручителя или поручителя.

Оплата похорон имуществом

Вы можете использовать имущество близкого человека для оплаты его похорон, но это может быть возможно только после завершения завещания (что может занять до 12 месяцев).

Если в поместье есть средства для покрытия расходов на похороны, вы можете получить компенсацию после завершения завещания. Долго ждать возмещения, и вы можете обнаружить, что не можете взять на себя такое финансовое обязательство.

Кто-то умер?

Ваш местный похоронный бюро организует доставку вашего близкого и передачу его под нашу опеку в самое ближайшее время.

Мы будем сопровождать вас на каждом этапе пути, начиная с момента смерти вашего любимого человека и заканчивая всеми необходимыми приготовлениями к похоронам.

Долг по кредитной карте после смерти: кто несет ответственность?

Автор: Ким Портер

Обновлено • 4 минуты чтения

Изображение: Грустная пожилая женщина сидит на диване После того, как кто-то умер, его имущество несет ответственность за погашение любых долгов, в том числе по кредитным картам. Родственники, как правило, не несут ответственности за использование собственных денег для погашения долга по кредитной карте после смерти. Но в некоторых случаях они могут оказаться на крючке, например, если у них был совместный счет с умершим человеком или они являются пережившими супругами в государстве, находящемся в совместном имуществе.

Родственники, как правило, не несут ответственности за использование собственных денег для погашения долга по кредитной карте после смерти. Но в некоторых случаях они могут оказаться на крючке, например, если у них был совместный счет с умершим человеком или они являются пережившими супругами в государстве, находящемся в совместном имуществе.

Примечание редакции: Credit Karma получает вознаграждение от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

После смерти члена семьи родственникам иногда приходится разбираться с их долгом по кредитной карте.

Когда умерший человек оставляет после себя долги, такие как счета по кредитным картам, их имущество погашает остатки. Если нет достаточно денег, чтобы заплатить им, и никто другой не подписал долг, кредиторам может не повезти.

Это связано с тем, что члены семьи умершего обычно не обязаны использовать свои собственные деньги для оплаты долга по кредитной карте после смерти, по данным Федеральной торговой комиссии. Но могут быть некоторые исключения, например, для совместных счетов и определенных законов, которые различаются в зависимости от штата. Вот что нужно знать.

Но могут быть некоторые исключения, например, для совместных счетов и определенных законов, которые различаются в зависимости от штата. Вот что нужно знать.

Хотите перевести баланс? Сравните предложения по переводу баланса сейчас

- Что происходит с задолженностью по кредитной карте после смерти?

- Основные исключения, когда вам может потребоваться погасить долг

- Как компании-эмитенты кредитных карт могут связаться с вами

- Что делать во время COVID-19

Что происходит с задолженностью по кредитной карте после смерти?

Все, что принадлежит человеку на момент его смерти, включая все, от денег в банке до его имущества и долгов, которые они должны, в совокупности называется имуществом. Если у умершего есть долги, то исполнитель наследства проходит процедуру, называемую завещанием. Душеприказчик — это лицо, указанное в завещании умершего для ведения его дел.

Во время процесса завещания счета оплачиваются за счет активов имущества. В соответствии с некоторыми положениями некоторые активы могут быть не включены в этот процесс, поскольку они не переходят в наследственную массу, поэтому они не будут использоваться для выплаты кредиторам.

Как правило, родственник умершего должен уведомить любых кредиторов, включая компании, выпускающие кредитные карты, о смерти этого человека. В Законе о CARD от 2009 года говорится, что эмитент карты должен незамедлительно уведомить исполнителя наследственного имущества, если какой-либо остаток подлежит оплате, и эмитент не может добавлять какие-либо дополнительные сборы или штрафы во время урегулирования наследства.

Но если в поместье недостаточно денег, чтобы покрыть баланс кредитной карты, эмитенту карты может не повезти. В отличие от некоторых долгов, таких как ипотека или автокредит, большинство долгов по кредитным картам не обеспечены. В этих случаях эмитенту карты, возможно, придется списать этот долг как убыток.

Хотя вы, как правило, не несете ответственности за оплату долга по кредитной карте после смерти родственника или любимого человека, существуют некоторые исключения, в том числе следующие обстоятельства:

- Вы совместно подписали счет кредитной карты с умершим человеком. В этом случае вы будете нести ответственность только за задолженность по этой конкретной карте.

- У вас был совместный счет кредитной карты с умершим человеком. Опять же, вы будете нести ответственность только за долг по этой конкретной карте.

- Вы остаетесь в живых супругом и проживаете в штате , находящемся в совместной собственности, таком как Аляска (если подписано специальное соглашение), Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Оклахома (если подписано специальное соглашение) , Техас, Вашингтон и Висконсин. Обязательство будет распространяться только на совместное имущество, но не на отдельное имущество, которым может владеть переживший супруг.

- Вы являетесь супругом умершего, и закон штата требует, чтобы вы заплатили долг , например, некоторые медицинские расходы, оплачиваемые с помощью кредитной карты.

- Вы несли юридическую ответственность за управление имуществом и не соблюдали некоторые законы штата о завещании.

Авторизованные пользователи кредитной карты обычно не несут ответственности за задолженность по кредитной карте после смерти родственника, если не применяется одно из вышеперечисленных правил. Это связано с тем, что авторизованным пользователям было разрешено использовать карту, но они формально не соглашались нести ответственность за погашение остатка.

Хотите перевести баланс? Сравните предложения по переводу баланса сейчас

Работа с задолженностью по кредитной карте после смерти близкого человека может быть запутанной и эмоционально сложной, особенно когда начинают звонить коллекторы. Компании-эмитенты кредитных карт могут связаться с семьей умершего человека по поводу любого оставшегося долга, но они должны следовать правилам, установленным федеральным Законом о справедливой практике взыскания долгов или FDCPA.

Коллектор по взысканию долгов может связаться с супругой умершего, родителями (если умерший является несовершеннолетним), опекуном, душеприказчиком или администратором, чтобы обсудить долг. Но сборщик долгов не может вводить людей в заблуждение, говоря, что они несут ответственность за уплату долга, если они этого не делают, и коллектор не может использовать оскорбительные, несправедливые или вводящие в заблуждение методы, чтобы попытаться взыскать долг.

Вы также можете попросить коллектора прекратить с вами связываться, независимо от того, несете ли вы юридическую ответственность за долг или нет. Однако, если вы несете ответственность за долг, коллектор может связаться с вами еще раз, чтобы объяснить, что кредитор планирует предпринять определенные действия, например подать иск о взыскании долга, или подтвердить, что дальнейших контактов не будет.

Если коллектор свяжется с вами по поводу долгов умершего человека, вы можете указать, как вы хотели бы, чтобы с вами связывались в будущем.