Ипотека с материнским капиталом

Для жизни

Малому бизнесу

Для жизниИпотека

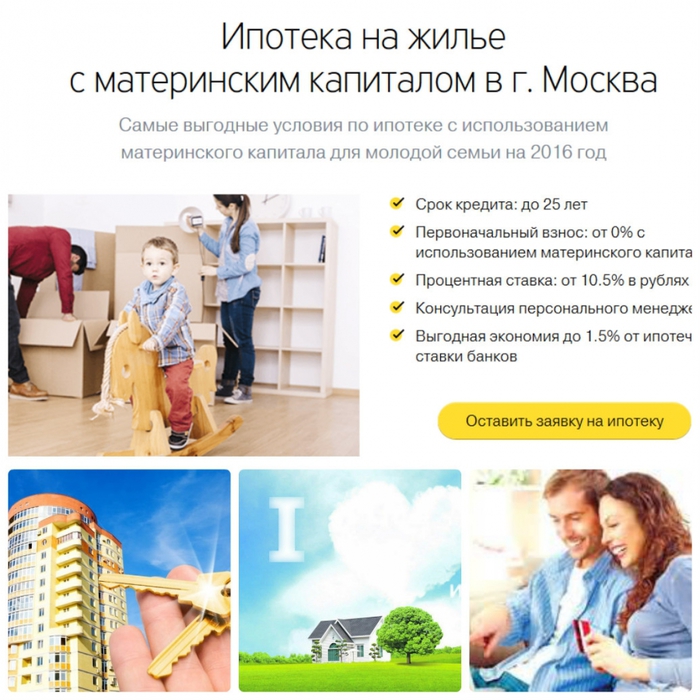

Вы хотите приобрести недвижимость, но не хватает средств на первоначальный взнос? Предлагаем ипотеку под материнский капитал с возможностью частичного покрытия первоначального взноса. Выберите квартиру в новостройке, дом или вторичную недвижимость: по ипотеке с материнским капиталом это возможно.

от 10,69%

3-30 лет

срок кредитования

40 млн ₽

максимальная сумма

Оставить заявкуНайти отделение

Описание

Снизьте ставку с услугой «Покупка Ставки»

Оформление кредита с использованием средств материнского (семейного) капитала возможно по следующим программам ипотечного кредитования:

Title»>Как оплатить первоначальный взнос материнским капиталом:- После рождения второго и последующих детей оформите сертификат на получение материнского капитала в ПФР, получите справку о доступном остатке по материнскому капиталу.

- Выберите и оформите ипотеку в Райффайзен Банке, где разрешено использование средств МСК и заявите намерение о погашении первоначального взноса средствами материнского капитала.

- Заключите сделку на покупку недвижимости, получите справку в банке об открытии кредита, направьте заявление в ПФР о привлечении остатка средств по материнскому капиталу в качестве первого взноса.

- Дождитесь обработки заявления и перевода средств со счетов ПФР на ваш ипотечный счет в банке. Проверьте зачисление в личном кабинете или мобильном приложении банка.

Основные условия для оформления ипотеки с материнским капиталом:

- Заемщиками — залогодателями по кредитному договору могут выступать официальные супруги / гражданские супруги и один из супругов должен быть гражданином РФ, имеющим право на материнский капитал (далее — распорядитель средств МСК).

- Заемщик и созаемщик (в случае участия доходами) не должны быть собственниками бизнеса.

- Первоначальный взнос: совокупный первоначальный взнос с учетом средств материнского (семейного) капитала должен соответствовать условиям программы кредитования.

- Распорядитель средств МСК должен выступать в качестве основного заемщика или Созаемщика по кредитному договору.

Недвижимое имущество должно приобретаться:

(на несовершеннолетних детей собственность не оформляется до погашения регистрационной записи об ипотеке недвижимого имущества)

1. В общую совместную собственность супругов:

- с указанием обоих супругов в качестве собственников в ЕГРН;

- с указанием в ЕГРН в качестве правообладателя любого из супругов.

2. В долевую собственность супругов ( в т. ч. на основании брачного договора) / гражданских супругов.

ч. на основании брачного договора) / гражданских супругов.

3. В собственность одного из супругов при наличии брачного договора / соглашения о разделе имущества и нотариального отказа супруга от своей доли в материнском капитале.

Для получения более подробной информации по условиям и правилами оформления ипотеки с материнским капиталом, вам необходимо оставить заявку на сайте банка / обратиться в любое ближайшее отделение банка, либо позвонить в информационный центр по бесплатной линии 8 800 700-64-01

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

RowList.P» color=»seattle100″>© 2003 – 2022 АО «Райффайзенбанк»Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

P» color=»seattle100″>Для звонков по Москве8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2022 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Ипотека под материнский капитал в 2022, взять ипотеку используя мат капитал как первоначальный взнос

- Главная

- Ипотека в России

- Под материнский капитал

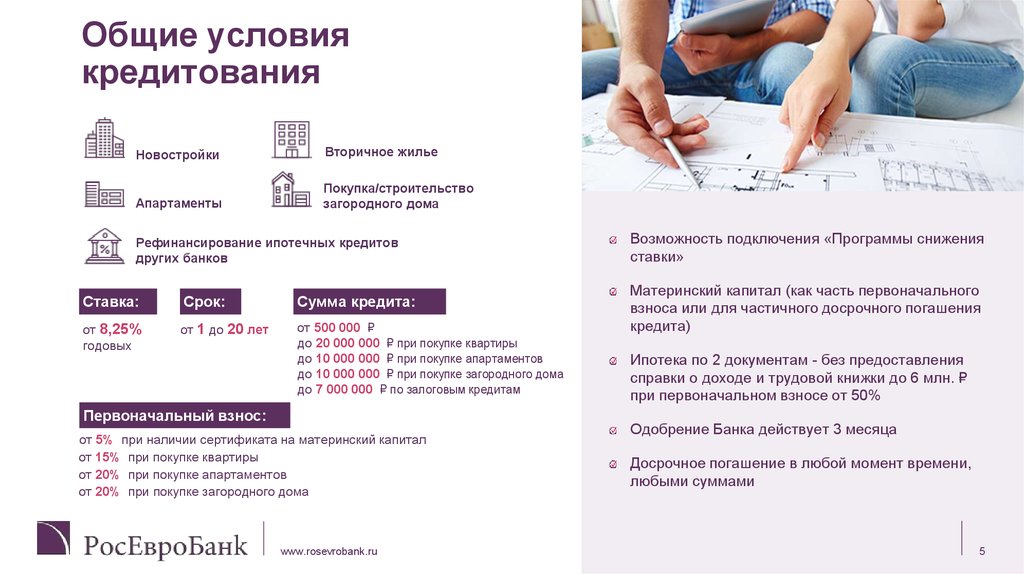

Ипотека под материнский капитал — особые условия по кредитам в рамках программы господдержки семей с детьми. Используйте сертификат на материнский капитал как первоначальный взнос или для погашения ипотеки. Сравните 157 предложений от 49 банков под ставку от 0.1%, посмотрите, какие банки выдают ипотеку под материнский капитал, рассчитайте калькулятором переплаты и оставьте онлайн-заявку.

Подобрать кредит

Подать единую заявкуЗаполните 1 анкету и выберите из предложений, одобренных вам банками, лучшее! Статус заявок вы сможете отслеживать в личном кабинете. Отправленная заявка не обязывает брать кредит. Ваши данные надёжно защищены.»>

Сумма кредита

Срок кредитаЛюбой3 месяца6 месяцев9 месяцев1 год1. 5 года2 года3 года4 года5 лет6 лет7 лет8 лет9 лет10 лет11 лет12 лет13 лет14 лет15 лет16 лет17 лет18 лет19 лет20 лет21 год22 года23 года24 года25 лет26 лет27 лет28 лет29 лет30 лет

5 года2 года3 года4 года5 лет6 лет7 лет8 лет9 лет10 лет11 лет12 лет13 лет14 лет15 лет16 лет17 лет18 лет19 лет20 лет21 год22 года23 года24 года25 лет26 лет27 лет28 лет29 лет30 лет

Подать единую заявку

400 тыс на 3 года500 тыс на 5 лет200 тыс на 3 года

Без справокБез поручителейНаличными

Мы подобрали для вас 157 ипотечных кредитов под материнский капитал в России

Сравнение лучших ипотечных кредитов под материнский капитал в России

Подать заявку

- Все предложения (157)

- Сравнить лучшие (49)

Ставка

Платеж в месяц

Переплата

Условия

Ставка

Платеж в месяц

Переплата

Сумма

Срок

Готовое жилье

от 8.4 %

20 752

1. 6 млн

6 млн

750 тыс — 70 млн

3 года — 30 лет

Узнать решение

Ипотека на вторичное жильё

от 10.4 %

23 303

2.1 млн

300 тыс — 100 млн

1 год — 30 лет

Узнать решение

Семейная ипотека

от 5.3 %

17 098

957 638.97

100 тыс — 15 млн

1 год — 30 лет

Узнать решение

Готовое жилье

от 9.99 %

22 769

2 млн

500 тыс — 30 млн

3 года — 30 лет

Ипотека по-семейному

от 0.1 %

11 867

16 028.08

300 тыс — 12 млн

1 год — 50 лет

Ипотека без справок

от 1.9 %

13 545

318 096.95

500 тыс — 50 млн

3 года — 30 лет

Сельская ипотека

от 2.75 %

14 387

469 620.17

300 тыс — 3 млн

1 год — 20 лет

Ипотека на покупку жилья

от 4.5 %

16 218

799 214.39

10 тыс — 300 млн

1 год — 30 лет

Квартира в новостройке

от 5 %

16 765

897 668.48

300 тыс — 30 млн

5 лет — 25 лет

Квартира в новостройке

от 5 %

16 765

897 668. 48

48

600 тыс — 12 млн

3 года — 25 лет

Новостройка с господдержкой 2020

от 5.25 %

17 042

947 597.36

300 тыс — 12 млн

3 года — 30 лет

Квартира в новостройке с господдержкой

от 6.25 %

18 177

1.2 млн

500 тыс — 12 млн

3 года — 25 лет

Кредит на приобретение недвижимости на вторичном рынке

от 8.1 %

20 382

1.5 млн

300 тыс — 30 млн

1 год — 25 лет

На приобретение готового жилья

от 8.3 %

20 629

1.6 млн

250 тыс — 25 млн

1 год — 30 лет

Готовое жилье

от 8.4 %

20 752

1.6 млн

300 тыс — 500 тыс

3 года — 25 лет

Новостройка

от 8.4 %

20 752

1.6 млн

300 тыс

3 года — 35 лет

Ипотека на первичном и вторичном рынках недвижимости

от 8.9 %

21 377

1.7 млн

300 тыс

1 год — 30 лет

Квартира

от 8.9 %

21 377

1.7 млн

100 тыс — 50 млн

3 года — 30 лет

Новостройка

от 8.

21 377

1.7 млн

300 тыс — 50 млн

3 года — 35 лет

Стабильный

от 8.9 %

21 377

1.7 млн

500 тыс

3 года — 35 лет

Обновлено 08.11.2022

Отзывы об ипотеках под материнский капитал

Оставить отзыв

Доволен условиями ипотеки

Доволен, что ипотеку оформили именно здесь. У моих знакомых с другим довольно крупным банком постоянные проблемы, а у меня все ок. платим с женой строго по графику, никаких проблем нет. все операции отслеживаются в удобном мобильном приложении банка.

Виктор С.МоскваБЖФ Банк

Деньги получили

Ставка по ипотеке — минимальная, условия достаточно лояльные, документы оформляются быстро, не надо ждать решения месяц, как в других банках. В офисе все быстро, без лишних вопросов, документы оформили, деньги получили.

Николай К.МоскваМосИнвестФинанс

Ипотека

Решили с женой взять ипотеку, просмотрели условия нескольких банков. Отправили 2 заявки онлайн, получили предварительное одобрение. Потом ездил в оба банка. Ипотеку взял в БЖФ. Взял 7 млн. на 25 лет, с процентной ставкой 11,5 % годовых

Потом ездил в оба банка. Ипотеку взял в БЖФ. Взял 7 млн. на 25 лет, с процентной ставкой 11,5 % годовых

Тамара П.МоскваБЖФ Банк

Очень пожалели, что обратились в банк ВТБ 24

Выбрали среди банков ВТБ и очень пожалели!Оформляли ипотеку с первоначальным взносом включающим материнский капитал. Все документы подписаны. Обратились в пенсионный фонд для перечисления маткапитала банку. Пенсионный фонд выполнил все условия, отправив деньги по договору. Деньги пришли в банк с пом…Читать далее

Юлия МоскваБанк ВТБ

Досрочно закрыла ипотеку

Закрыли ипотеку быстрее на 4 года благодаря только банку ткб. Перенесли ее сюда из другого банка поменяв условия немного, но эти немножко помогли закрыть без долгов, тк с работой начались проблемы. спасибо

Карина МоскваТрансКапиталБанк

Ипотека со скидкой и по адекватной ставке

Через Домклик оформляли ипотеку. Благодаря этому получили скидку 0.3% на весь срок. И нашли отличный дом, прямо какой я хотела. К слову еще до того, как оформляли, я много где смотрела дома, но конкретно этот не видела, хотя весь поселок прошерстила что и где продается. Отсюда делаю вывод, что дом и…Читать далее

Отсюда делаю вывод, что дом и…Читать далее

Алиса Ф.МоскваСберБанк

Все отзывы об ипотеках под материнский капитал

Ипотека под материнский капитал в банках России

С недавних пор материнский капитал положен при рождении первого ребенка. После появления двоих детей государство доплатит еще часть суммы. После рождения третьего семья получает право на снижение ставки по ипотечным займам. Субсидия ежегодно индексируется, но ограничена по целям использования. Одно из популярных направлений, к которому прибегают родители – стараются погасить кредит материнским капиталом. Есть ограничения и нюансы, рассмотрим их в статье.

Как погасить ипотеку мат капиталом?

Средства могут быть использованы в качестве первого взноса или для погашения имеющихся обязательств. Использовать мат капитал под ипотеку можно так:

- оформление справку об остатке долга для Пенсионного фонда, документ должен включать реквизиты для погашения жилищного долга;

- обратиться к нотариусу для удостоверения обязанности по передаче права собственности в разряд коллективной в будущем, объект должен быть в долевой собственности каждого члена семьи, включая ребенка;

- посетить Пенсионный фонд с заявлением и документами по списку;

- дождаться одобрения вложения мат капитала в ипотеку;

- подать в банк заявку частичное или полное погашение за счет субсидии;

- дождаться, пока финансовая организация сможет заново рассчитать ипотеку или закрыть долг.

Не стоит обращаться в организации, которые предлагают избежать всех бюрократических процедур и обналичить субсидию. Это не только чревато потерей денег, но и наказуемо со стороны закона. Множество женщин каждый год вынуждены отвечать за такие действия перед законом.

Документы

При оформлении ипотеки с материнским капиталом в качестве первоначального взноса нужны документы для финансовой организации. Печень зависит от банка, включает:

- паспорта обоих супругов, если заемщиками выступает семейная пара в официальном браке;

- свидетельство о заключении брака;

- справки о доходах и иные подтверждения постоянного дохода;

- сертификат для подтверждения субсидии, полученный в Пенсионном фонде;

- свидетельство о рождении ребенка или всех детей;

- СНИЛС, ИНН, копия трудовой книжки – по запросу.

После предварительного одобрения нужно обращаться в Пенсионный фонд для подтверждения намерений. Чтобы получить ипотечный кредит под маткапитал, нужно предоставить:

- паспорт;

- сертификат на субсидию;

- СНИЛС;

- свидетельства о браке и рождении детей;

- договор купли-продажи;

- выписка из ЕГРН;

- справку из банка.

Предварительно документы в банк могут быть отправлены в форме скан-копий. В дальнейшем в ходе визита в отделение нужно предоставить оригиналы бумаг.

Требования к заемщику

При заключении договора с последующей отправкой маткапитала на погашение кредита банк обращает внимание на заемщика. Среди требований:

- возраст от 21 года;

- наличие постоянного источника дохода у родителей;

- официальная занятость;

- положительная кредитная история;

- нормальный уровень закредитованности.

Критерии имеются и в отношении объекта. Нельзя приобрести неликвидное жилье или объект, находящийся в аварийном состоянии.

Какие банки выдают

Оформить жилищный кредит под материнский капитал можно как в крупном, так и небольшом региональном коммерческом банке. Программы для семей есть в линейке:

- Сбербанка;

- ВТБ;

- АльфаБанка;

- Россельхозбанка;

- Таврического банка.

Полный перечень топ-банков с оптимальными предложениями размещен на нашем сайте.

Расчет жилищного кредита с субсидией

Самостоятельно вычислить итоговую стоимость и конечную переплату сложно. Требуется владение сложными формулами и понимание сути банковского продукта. Лучше воспользоваться калькулятором ипотеки на материнский капитал на нашем портале. Достаточно указать сумму, срок, процентную ставку и размер субсидии. Система произведет все расчеты автоматически и с высокой точностью.

Часто задаваемые вопросы

Можно ли отозвать капитал из ипотечного займа?

После заключения сделки получить субсидию обратно невозможно. Важно оценить все риски и принять взвешенное решение до подписания договора.

Можно ли субсидией погасить кредит в банке?

Обычный потребительский кредит или задолженность по кредитке закрыть нельзя. Субсидию можно направить только на ипотечный займ в рамках улучшения жилищных условий. Другие варианты закрытия кредитов незаконны.

Можно ли взять ипотеку под материнский капитал на строительство дома?

Нет, средства не могут быть направлены на строительство. Нужно покупать готовый объект. Деньги от государства не используются и для проведения ремонта. Закон ограничивает цели для минимизации мошенничества.

Какие банки принимают материнский капитал как первоначальный взнос?

Почти все крупные и небольшие финансовые организации работают со средствами, полученными в рамках субсидии. Отправить запрос на получение ипотеки с материнским капиталом можно в Росбанк, Альфа-Банк, Сбербанк.

Оцените страницу:

Спасибо за ваш отзыв!

Уточните, почему:

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Беспокоитесь о платежах по автокредиту? У вашего кредитора могут быть варианты, которые могут помочь

Большинство потребителей полагаются на автомобили в своей повседневной жизни: в поездках на работу и в школу, в гостях у семьи и друзей, а также при выполнении повседневных поручений и задач. Иногда случаются непредвиденные обстоятельства, которые ложатся тяжким бременем на ваш кошелек. Временное финансовое бремя, такое как потеря работы, неотложная медицинская помощь или ремонт автомобиля, может привести к задержке платежей по автокредиту. Просроченные платежи могут оказать существенное влияние на ваши финансы, включая отрицательную кредитную отчетность, увеличение комиссий по вашему кредиту и конфискацию вашего автомобиля.

Иногда случаются непредвиденные обстоятельства, которые ложатся тяжким бременем на ваш кошелек. Временное финансовое бремя, такое как потеря работы, неотложная медицинская помощь или ремонт автомобиля, может привести к задержке платежей по автокредиту. Просроченные платежи могут оказать существенное влияние на ваши финансы, включая отрицательную кредитную отчетность, увеличение комиссий по вашему кредиту и конфискацию вашего автомобиля.

Если это произойдет с вами, у вашего кредитора может быть несколько вариантов, чтобы не отставать в самый разгар финансовых трудностей.

Если вы считаете, что можете просрочить выплату автокредита, позвоните своему кредитору и объясните свою ситуацию. Чем раньше вы свяжетесь со своим кредитором, тем больше возможностей он сможет вам предложить. А поскольку кредитору часто бывает дороже вернуть ваш автомобиль во владение, чем работать с вами, ваш кредитор может предложить варианты, которые помогут вам произвести платежи. Работа с вашим кредитором также демонстрирует добросовестные усилия с вашей стороны погасить свой долг.

Вы должны знать, что варианты оплаты, предлагаемые вашим кредитором, могут быть дополнительными. Например, все варианты, обсуждаемые ниже, в разной степени увеличат сумму процентов, которую вы платите в течение срока действия кредита; некоторые варианты могут увеличить сумму вашего платежа или количество платежей, которые вы должны. Узнайте больше о плюсах и минусах некоторых вариантов, которые могут быть вам доступны, чтобы вы могли определить лучший способ сохранить свой автомобиль и не отставать по кредиту.

Вариант 1. Попросите изменить дату платежа

Если вы вносите текущие платежи, но непредвиденные трудности заставляют вас изо всех сил платить ежемесячные платежи — например, изменение даты получения вашей зарплаты— Ваш кредитор может изменить дату платежа. Если вы считаете, что дата платежа не совпадает с датой получения вами ежемесячного дохода, позвоните своему кредитору и запросите изменение даты платежа, чтобы помочь вам вернуться на правильный путь. Поскольку проценты начисляются ежедневно, по большинству контрактов сумма процентов, которую вы должны между платежами, может измениться, если изменится дата платежа.

Поскольку проценты начисляются ежедневно, по большинству контрактов сумма процентов, которую вы должны между платежами, может измениться, если изменится дата платежа.

Вариант 2. Запрос плана платежей

Если вы уже просрочили платежи, ваш кредитор может предложить вам план платежей, который поможет вам наверстать упущенное и погасить пропущенные платежи. Недостатком планов платежей является то, что после окончания периода действия плана, когда вы должны снова начать вносить платежи, вам может потребоваться внести ежемесячный платеж, а также часть пропущенных платежей. Поскольку проценты начисляются ежедневно, по большинству контрактов сумма процентов, которую вы должны между платежами, может измениться, когда вы запросите план платежей.

Вариант 3. Попросите о продлении/отсрочке платежа

Если вы испытываете затруднения, которые продлятся дольше, чем может помочь изменение даты платежа, но не обязательно возрастет до уровня, требующего плана платежей или актуальна и активно ищет помощь в трудных ситуациях, вам может подойти продление срока оплаты. Планы продления платежей зависят от кредитора, и каждый кредитор имеет разные критерии для оценки вашей учетной записи. Некоторые могут ограничивать количество раз, когда вы можете откладывать платежи. Некоторые могут не счесть, что вы имеете право на продление, если вы просрочили платежи. Обратитесь к своему кредитору и задавайте вопросы, пока не поймете их требования.

Планы продления платежей зависят от кредитора, и каждый кредитор имеет разные критерии для оценки вашей учетной записи. Некоторые могут ограничивать количество раз, когда вы можете откладывать платежи. Некоторые могут не счесть, что вы имеете право на продление, если вы просрочили платежи. Обратитесь к своему кредитору и задавайте вопросы, пока не поймете их требования.

Как правило, продление платежа позволяет отложить определенное количество ежемесячных платежей — обычно один или два — на более поздний срок, предоставляя короткий перерыв для заемщиков, столкнувшихся с неожиданными финансовыми трудностями или стихийным бедствием. В некоторых случаях кредитор может разрешить вам временно отсрочить все платежи, в то время как другие кредиторы могут позволить вам отсрочить только основную часть вашего ежемесячного платежа, но по-прежнему требовать, чтобы вы выплачивали проценты каждый месяц в течение продления срока платежа.

Хотя продление платежа может помочь во время краткосрочных трудностей, проценты по кредиту все равно будут начисляться во время продления. Контракт с вашим кредитором, как правило, представляет собой ссуду с простыми процентами, что означает, что проценты по ссуде начисляются ежедневно в зависимости от вашего остатка выплат. Кредитор рассчитывает проценты, которые вы должны каждый раз, когда вы делаете платеж. Если вам предоставлено продление, продолжительность продления будет определять, сколько дополнительных процентов накапливается. Если вы подаете заявку на продление кредита ранее, когда ваш баланс погашения выше, начисленные проценты будут выше, чем если бы вы подавали заявку на продление позже в кредите. Продление платежа может значительно увеличить сумму процентов, которые вы должны, а также может привести к дополнительным платежам в конце срока кредита.

Контракт с вашим кредитором, как правило, представляет собой ссуду с простыми процентами, что означает, что проценты по ссуде начисляются ежедневно в зависимости от вашего остатка выплат. Кредитор рассчитывает проценты, которые вы должны каждый раз, когда вы делаете платеж. Если вам предоставлено продление, продолжительность продления будет определять, сколько дополнительных процентов накапливается. Если вы подаете заявку на продление кредита ранее, когда ваш баланс погашения выше, начисленные проценты будут выше, чем если бы вы подавали заявку на продление позже в кредите. Продление платежа может значительно увеличить сумму процентов, которые вы должны, а также может привести к дополнительным платежам в конце срока кредита.

Вариант 4: Рефинансирование вашего автокредита

Другой вариант — попытаться рефинансировать ваш автокредит или другого кредитора. Вы можете получить более низкую процентную ставку, что уменьшит размер вашего платежа. Вы также можете попробовать более длительный срок кредита. Это снизит ваши ежемесячные платежи до более доступного уровня; однако со временем вы можете заплатить больше за свой автомобиль.

Это снизит ваши ежемесячные платежи до более доступного уровня; однако со временем вы можете заплатить больше за свой автомобиль.

Наконец, подумайте, доступен ли ваш автомобиль по-прежнему. Иногда ваше финансовое положение меняется, и покупка, которую вы сделали, становится недоступной. Если это случилось с вами, рассмотрите возможность обмена вашего текущего автомобиля на более доступный. Если вы продаете или обмениваете свой текущий автомобиль, его стоимость и сумма, которую вы все еще должны, будут важными факторами при принятии вашего решения.

Поговорите со своим кредитором о преимуществах и затратах каждого варианта и определите, какой из них лучше всего подходит для вашей ситуации.

При разговоре со своим кредитором обязательно узнайте имя представителя, его идентификационный номер (если он у него есть) и любые применимые номера дел, связанные с вашим запросом. Также рекомендуется попросить кредитора предоставить вам соглашение в письменной форме.

Если вы испытываете финансовые трудности, которые могут повлиять на ваше владение автомобилем, обязательно ознакомьтесь с инструментами и ответами на распространенные вопросы, которые у нас есть по автокредитам, в том числе на варианты, обсуждаемые в этом блоге.

Этот блог предназначен для обучения и привлечения потребителей по вопросам автофинансирования. Если вы уже пытались связаться со своим кредитором, но у вас все еще есть проблема, вы можете подать жалобу.

BofA урегулировал дело о дискриминации в связи с отпуском по беременности и родам на сумму 15 тысяч долларов

Bank of America выплатит штраф, меньший, чем средний первоначальный взнос по ипотечному кредиту, обеспеченному Fannie Mae , после того, как один из его сотрудников по ипотечному кредитованию предположительно нарушил условия Ярмарки Жилищный закон.

По данным Департамента жилищного строительства и городского развития, Хун Тран, один из кредитных специалистов банка в его филиале в Фэрфилде, штат Калифорния, предположительно подвергся дискриминации по признаку пола и семейного положения, когда он отказался утвердить ипотечный кредит до предполагаемого заемщик вернулся из декретного отпуска. Закон о справедливом жилищном обеспечении запрещает дискриминацию по признаку пола и семейного положения с 1988 года. урегулировать претензии, предъявленные HUD. В рамках соглашения банк отрицает дискриминацию своего сотрудника и не признает никаких правонарушений.

Закон о справедливом жилищном обеспечении запрещает дискриминацию по признаку пола и семейного положения с 1988 года. урегулировать претензии, предъявленные HUD. В рамках соглашения банк отрицает дискриминацию своего сотрудника и не признает никаких правонарушений.

Банк также заявил, что не будет вносить изменений в свою текущую политику. Вместо этого он «сохранит» свою существующую политику, которая, как он утверждает, позволяет потенциальным заемщикам, находящимся во временном отпуске, включая отпуск по уходу за ребенком, претендовать на получение ипотечного кредита без предварительного возвращения к активному рабочему статусу. Банк согласился предоставить HUD документацию, показывающую, что он «уже придерживается такой политики».

HUD будет следить за соблюдением банком соглашения о примирении, которое регулирует поведение банка в течение одного года. Нарушение соглашения приведет к передаче дела Генеральному прокурору США.

Банк Америки отказался от комментариев. Хун Тран, который, согласно его профилю в LinkedIn, покинул банк в феврале, не ответил на запрос о комментариях.

Хун Тран, который, согласно его профилю в LinkedIn, покинул банк в феврале, не ответил на запрос о комментариях.

Как увеличить производство и помочь клиентам достичь благосостояния за счет домовладения

В этом тематическом исследовании рассматривается, как Fulton Mortgage Company достигла своей цели, предоставив заемщикам более персонализированный цифровой ипотечный опыт, а также увеличив производство и доходность активов.

Представлено: Mortgage CoachHUD не сразу прокомментировал соглашение или сколько подобных требований он получает.

Соглашение стало результатом жалобы, которую два жителя Напы, штат Калифорния, подали в HUD в октябре 2021 года. HUD заявило, что в последние годы оно изо всех сил пыталось справиться с потоком жалоб на предполагаемую жилищную дискриминацию. HUD заявил, что в 2021 году количество жалоб на справедливое жилищное обеспечение достигло пятилетнего максимума в 8 402, и что ему крайне необходимо финансирование для найма персонала для своевременного разрешения жалоб.