Как вступить в наследство, если пропустил 6-месячный срок? Нотариус Москвы Савченко Н.Б.

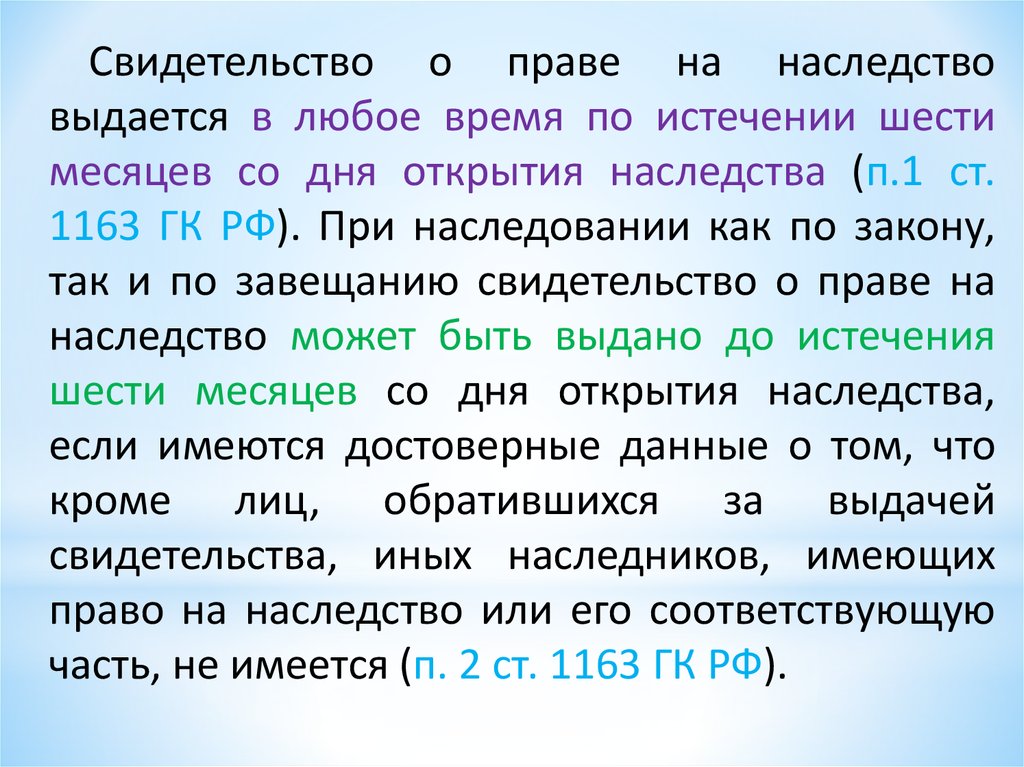

После смерти человека, наследником которого вы являетесь по закону или по завещанию, у вас есть шесть месяцев, чтобы принять оставшееся после него наследство. То есть заявление нотариусу нужно подать не через полгода, как некоторые ошибочно думают, а до окончания этого периода.

Рассказываем как стать наследником, если вы пропустили этот срок.

1. Включение в наследство с согласия других наследников.

Если между наследниками нет конфликта, то самый простой и удобный выход — договориться с «коллегами», которые успели вовремя вступить в свои права. По их письменному заявлению можно включить нового человека в список наследников у нотариуса и перераспределить наследство между всеми. Важно, чтобы «за» были все люди, вступившие в наследство к этому моменту.

Также нередко наследники отказываются принять новичка, который появился уже после того, как они продали наследственное имущество. Или, например, когда появляется наследник, о котором никто не знал. Допустим, внебрачный и непризнанный ребенок наследодателя. Такому человеку нужно не только восстановить срок для принятия наследства, но и доказать факт родства.

Или, например, когда появляется наследник, о котором никто не знал. Допустим, внебрачный и непризнанный ребенок наследодателя. Такому человеку нужно не только восстановить срок для принятия наследства, но и доказать факт родства.

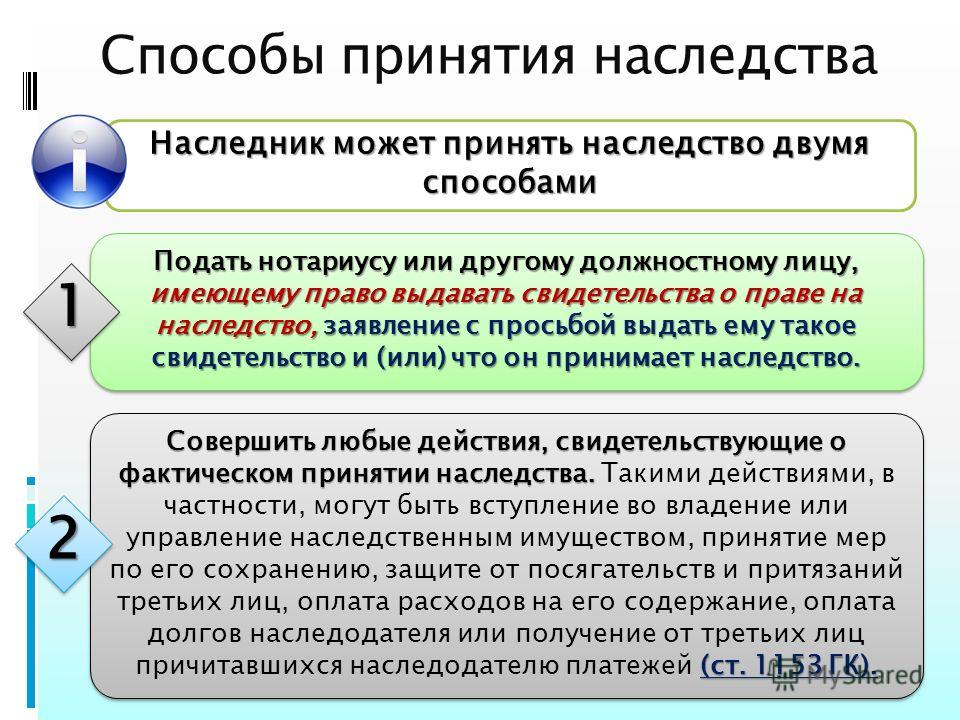

2. Фактическое принятие наследства

Если в течение отведенных шести месяцев человек принял наследство фактически и может это подтвердить, у нотариуса есть возможность включить его в состав наследников. Доказательством фактического принятия наследства могут стать расходы на оставшееся имущество.

Если мы говорим о квартире, это могут быть, например, справки от служб ЖКХ, водоснабжающих или энергоснабжающих компаний, ТСЖ. Важно не просто получить справку об отсутствии долгов по квартплате, а подтвердить, что конкретный наследник оплачивал платежи по конкретному имуществу после смерти наследодателя.

При этом не любое наследство можно «просто принять». Так, например, если человек снимает деньги со счетов наследодателя или делает перевод в мобильном банке, последствия могут быть очень серьезные, вплоть до признания судом наследника недостойным. Также, например, нельзя фактически принять машину наследодателя. С даты его смерти автомобиль снимается с учета и ездить на нем запрещено. Если нарушить это правило, ГИБДД может забрать авто на штрафстоянку, и вернуть его можно будет только после получения свидетельства о праве на наследство.

Также, например, нельзя фактически принять машину наследодателя. С даты его смерти автомобиль снимается с учета и ездить на нем запрещено. Если нарушить это правило, ГИБДД может забрать авто на штрафстоянку, и вернуть его можно будет только после получения свидетельства о праве на наследство.

3. Судебные тяжбы

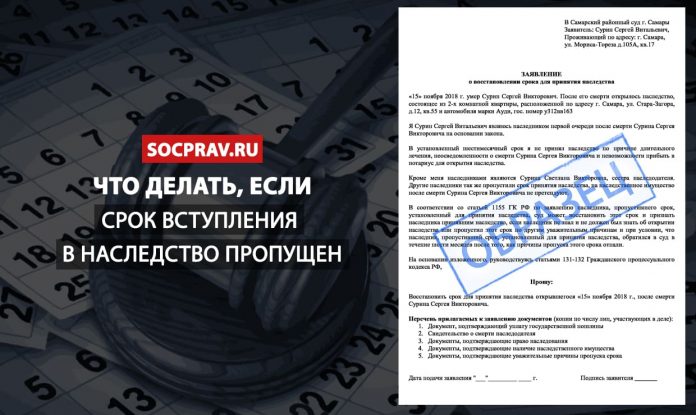

Если первые два метода не сработали, остается обращаться в суд и доказывать, что вы не знали и не могли знать о том, что стали наследником. В одном из случаев, например, девушка была вписана в завещание подруги своей бабушки. Напрямую они не общались, никаких обязательств по уходу за пожилой женщиной у девушки не было — поэтому она и не имела представление о своем статусе наследника.

Также суд может продлить срок вступления в наследство, если у вас были объективные уважительные причины его пропустить. Сразу отметим, что общего исчерпывающего списка таких причин нет. В каждом конкретном случае суд будет рассматривать все обстоятельства и принимать решение по совокупности факторов. Как обозначил Верховный суд, также в числе уважительных причин может быть тяжелая болезнь, беспомощное состояние, неграмотность. А вот кратковременное расстройство здоровья или незнание закона — в эту категорию не попадают.

Как обозначил Верховный суд, также в числе уважительных причин может быть тяжелая болезнь, беспомощное состояние, неграмотность. А вот кратковременное расстройство здоровья или незнание закона — в эту категорию не попадают.

Если суд восстанавливает сроки принятия наследства, а другие наследники уже продали «бабушкину квартиру», события могут развиваться по-разному. Сделка купли-продажи может быть признана недействительной. Или, например, опоздавший по уважительным причинам наследник получит от наследников-продавцов компенсацию за свою долю. Эксперты предупреждают: чтобы спокойно распоряжаться наследственным имуществом и не опасаться оспаривания в будущем, необходимо сразу сообщать нотариусу обо всех известных вам наследниках.

Важно, что обратиться в суд за продлением сроков вступления в наследство необходимо снова в течение шести месяцев — на этот раз с момента, как вы узнали о наследстве или исчезли те самые уважительные причины, которые вам мешали.

4. Чтобы не пропустить.

Наследственное дело открывается по последнему месту жительства умершего. При этом наследник может жить в другом регионе и не иметь возможности приехать из-за жизненных обстоятельств. Проживание в другом городе и трудности с тем, чтобы выкроить время на визит к нотариусу — не является уважительной причиной для пропуска срока.

В таком случае, все просто: вы приходите в любую нотариальную контору в своем городе и пишите заявление там. Нотариус заверяет вашу подпись, оцифровывает документ с сохранением его юридической силы и передает электронную версию коллеге, у которого открыто наследственное дело (его можно найти через бесплатный реестр Федеральной нотариальной палаты).

Таким образом можно успеть все сделать в срок, и не тратить деньги и силы на переезды или перелеты из одной точки страны в другую.

Подробнее на сайте Федеральной Нотариальной Палаты.

« Назад

Срок принятия наследства — Ковчег — Юридический центр

Срок принятия наследства

Автор:

Время чтения: 15 минут

Содержание:

1. Вступление в наследство. До или после 6 месяцев;

Вступление в наследство. До или после 6 месяцев;

2. Исчисление сроков в нестандартных случаях;

3. Что делать, если 6-ти месячный срок на оформление наследства все же пропущен;

4. Способ 1: Получение согласия остальных наследников;

5. Способ 2: Восстановление срока для принятия наследства;

6. Способ 3: Установление факта принятия наследства;

7. Судебная практика.

Казалось бы, не самое сложное правило – в течение 6 (шести) месяцев обратиться с заявлением к нотариусу и вступить в права наследования, принять наследство. Однако, как показывает практика, наследники пропускают данный срок на принятие наследства.

Надо признать, что причины пропуска шестимесячного срока бывают самые разнообразные. К примеру, у одних возможных наследников попросту не было времени, чтобы принять наследство, другие считали, что обращаться к нотариусу нужно по истечении шести месяцев после смерти наследодателя, третьи и вовсе обосновывают пропуск срока тем, что весь этот период находились в отчаянии в связи с потерей близкого человека (что с человеческой стороны вполне понятно).

К сожалению, для данных лиц, ни закон, ни судебная практика не относит указанные случаи к уважительным причинам пропуска срока, тогда как к таковым относится, к примеру, нахождение потенциального наследника в лечебном учреждении (но и в этом случае суд оценивает все обстоятельства и определяет, вовремя ли Вы пришли за наследством после того, как отпали все обстоятельства, препятствующие своевременному вступлению в наследство).

В настоящей статье мы постараемся обозначить некоторые отправные точки, которые должен знать каждый наследник относительно сроков принятия наследства, а также определим, что же делать если все же этот 6-ти месячный срок пропущен.

Каждый потенциальный наследник для себя должен уяснить одно простое правило – вступление в наследование или иначе сказать принятие наследства должно быть осуществлено наследником в течение 6 месяцев со дня смерти наследодателя. Это первый этап, который, по сути, является основным для того, чтобы заявить свои законные права на то или иное наследственное имущество.

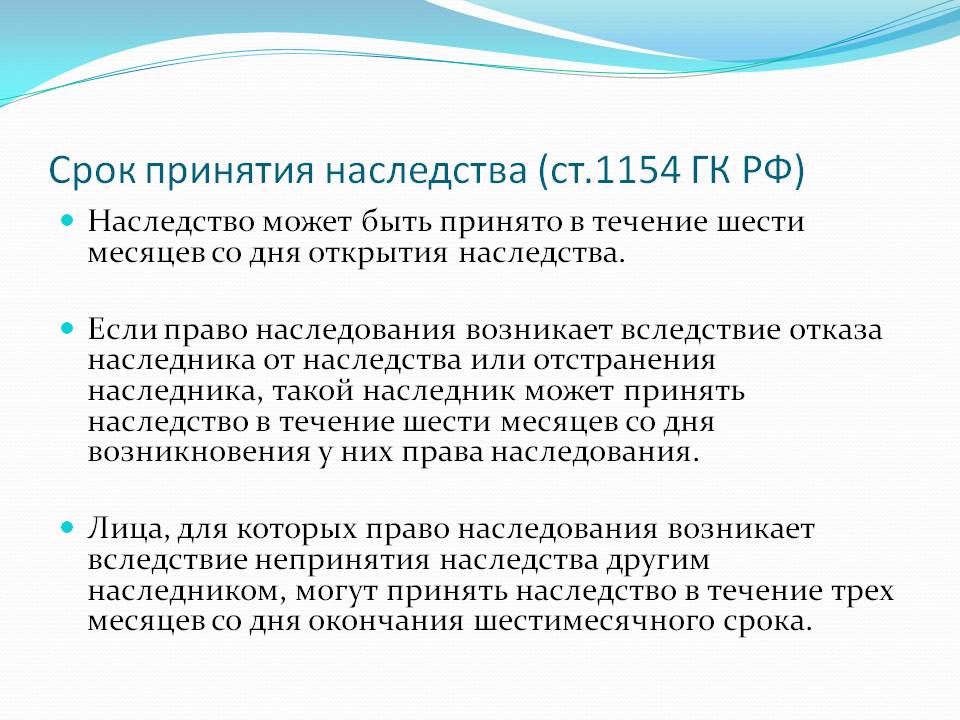

Данное правило определено п.1 ст. 1154 Гражданского кодекса РФ, которая гласит: «Наследство может быть принято в течение шести месяцев со дня открытия наследства».

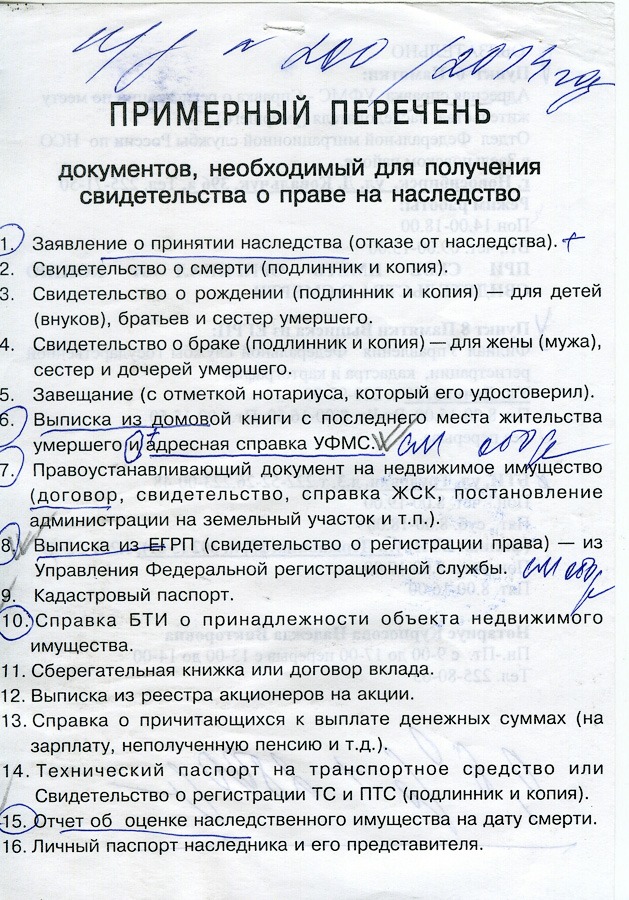

Для этого, Вам потребуется всего лишь обратиться к нотариусу с соответствующим заявлением и приложить необходимые для этого документы, как-то свидетельство о смерти наследодателя, документы, подтверждающие родство и иные документы.

В ст. 1154 ГК РФ предусмотрен и порядок исчисления срока принятия наследства для нестандартных ситуаций. Таковыми справедливо можно назвать ситуации, когда наследодатель объявлен умершим в судебном порядке, отказа какого-либо из наследников от наследства или непринятия наследства лицом, которое имеет первоочередное право на наследование.

| Наследодатель объявлен умершим в судебном порядке | В данном случае наследство может быть принято в течение 6 месяцев со дня вступления в законною силу решения суда об объявлении гражданина умершим. |

| Непринятие наследства лицом имеющим первоочередное право (наследник предыдущей очереди) | Наследство может принято в течение 3 месяцев со дня окончания срока вступления для первоочередного наследника (6 месяцев). |

| Наследник отказался от наследства | Наследство может быть принято в течение 6 месяцев со дня возникновения у соответствующего наследника права наследования ввиду наступления указанных обстоятельств. |

| Недостойный наследник (подробнее о том, кто такие недостойные наследники в статье: «Недостойные наследники и как признать «недостойным»».) |

Итак, все же пропущен срок вступления в наследство, нотариус не выдает свидетельство о праве на наследство, которое бы явилось основанием для оформления права собственности. Очень часто бывает, что наследодатель в свое время вроде и получил то или иное имущество по наследству «фактически», но юридически его не оформил.

Возможных ситуаций в связи с пропуском срока для принятия наследства может быть масса, при этом в целом для всех возможных ситуаций можно определить несколько вариантов дальнейших действий:

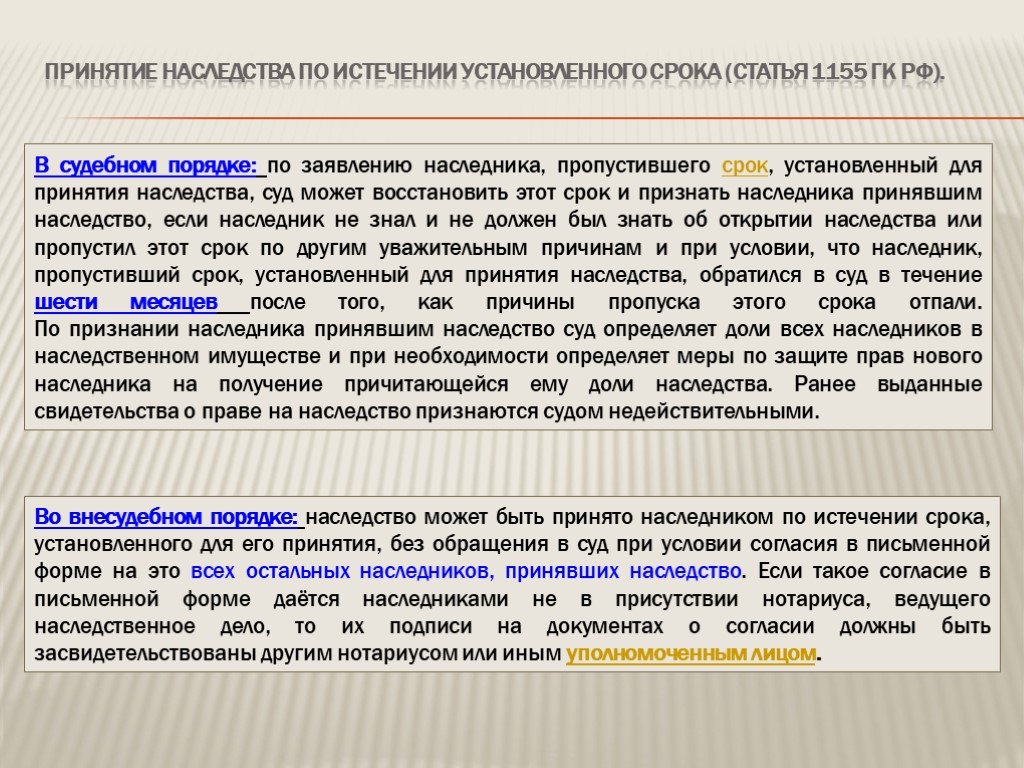

В общем целом, все возможные действия наследников, которые пытаются оформить права на наследство по истечении срока для принятия наследства, представленные в схеме, определены в ст. 1155 ГК РФ «Принятие наследства по истечении установленного срока». В результате, наследник, принявший наследство по истечении 6-ти месячного срока, имеет право на причитающееся ему наследство.

Остановимся более подробно на каждом из способов принятия наследства после 6-ти месяцев.

Способ 1: Получение согласия остальных наследников

Говорить о действенности и частом применении данного способа было бы преждевременным, потому что каждый прекрасно понимает, что это лишь исключительные случаи, когда между наследниками настолько доброжелательные отношения, что они готовы принять «опоздавшего» и поделиться тем, что уже, казалось бы, принадлежит им, а, учитывая, что наследников бывает несколько, то всегда найдётся тот, кто будет против.

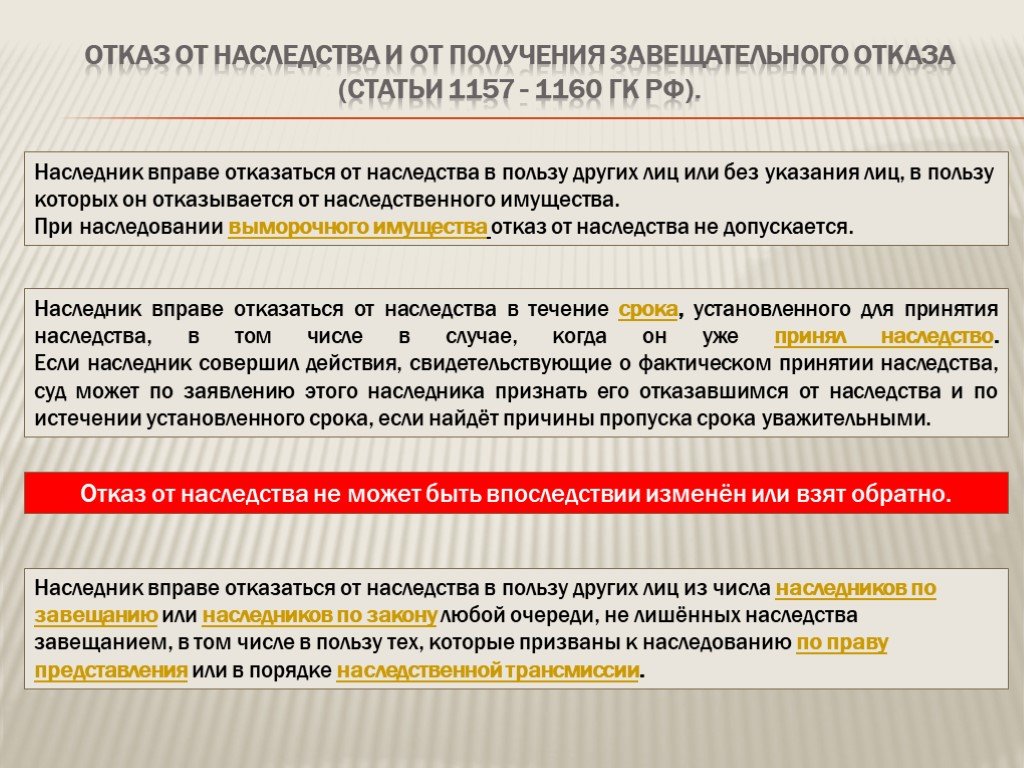

Законодательно п. 2 ст. 1155 ГК РФ определяет следующее правило: «Наследство может быть принято наследником по истечении срока, установленного для его принятия, без обращения в суд при условии согласия в письменной форме на это всех остальных наследников, принявших наследство. Если такое согласие в письменной форме дается наследниками не в присутствии нотариуса, их подписи на документах о согласии должны быть засвидетельствованы лицами, уполномоченными на то законодательством.

Согласие наследников является основанием аннулирования нотариусом ранее выданного свидетельства о праве на наследство и основанием выдачи нового свидетельства.

Примечание! Если на основании ранее выданного свидетельства была осуществлена государственная регистрация прав на недвижимое имущество, постановление нотариуса об аннулировании ранее выданного свидетельства и новое свидетельство являются основанием внесения соответствующих изменений в запись о государственной регистрации прав.

Способ 2: Восстановление сроков принятия наследства

Сразу стоит отметить, что восстановление срока для принятия наследства производится только судом.

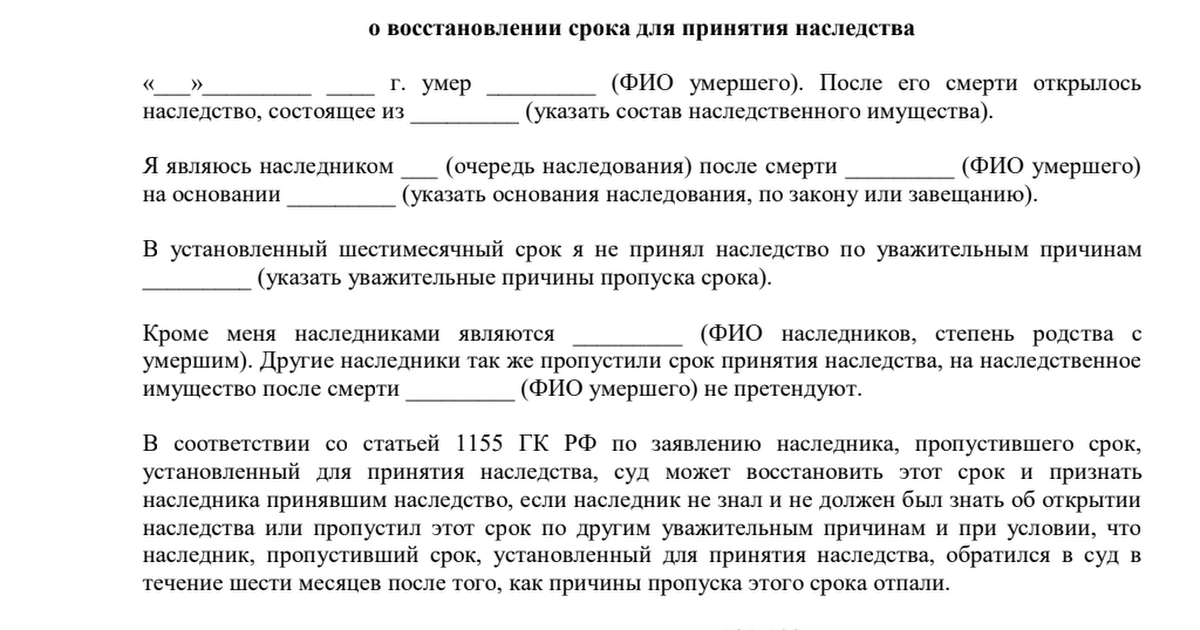

Согласно п. 1 ст. 1155 ГК РФ лишь по заявлению наследника, пропустившего срок, установленный для принятия наследства, суд может восстановить этот срок и признать наследника принявшим наследство, если наследник не знал и не должен был знать об открытии наследства или пропустил этот срок по другим уважительным причинам и при условии, что наследник, пропустивший срок, установленный для принятия наследства, обратился в суд в течение шести месяцев после того, как причины пропуска этого срока отпали.

При этом, важно понимать, что суд восстановит срок для принятия наследства только при наличии совокупности обстоятельств (не знал и не должен был знать + обратился в суд в течение 6 месяцев, со дня, когда отпали причины пропуска срока)

Примечание! По признании наследника принявшим наследство суд:

— определяет доли всех наследников в наследственном имуществе;

— при необходимости определяет меры по защите прав нового наследника на получение причитающейся ему доли наследства;

— ранее выданные свидетельства о праве на наследство признаются судом недействительными.

Как мы уже ранее и говорили закон не относит к уважительным причинам самые часто применяемые наследниками доводы в обоснование пропуска 6-ти месячного срока для принятия наследства.

К уважительным причинам, в частности, не относятся:

— кратковременное расстройство здоровья;

— незнание гражданско-правовых норм о сроках и порядке принятия наследства;

— отсутствие сведений о составе наследственного имущества и т.п.

Напротив, суд сочтет уважительными причинами те обстоятельства, которые связаны с личностью истца. К примеру, это может быть тяжелая болезнь, беспомощное состояние, неграмотность и т.п.

Способ 3: Установление факта принятия наследства

Стоит признать, что данный способ принятия наследства, в том числе и ввиду пропуска 6-ти месячного срока для обращения к нотариусу, из двух ранее описанных вариантов, является наиболее распространенным. Фактическое принятие наследства по своей сути является самостоятельным способом принятия наследства наравне с обращением к нотариусу, однако данный факт, как правило, требует подтверждения в судебном порядке.

Пункт 2 статьи 1153 ГК РФ гласит: «Признается, пока не доказано иное, что наследник принял наследство, если он совершил действия, свидетельствующие о фактическом принятии наследства, в частности если наследник:

— вступил во владение или в управление наследственным имуществом;

— принял меры по сохранению наследственного имущества, защите его от посягательств или притязаний третьих лиц;

— произвел за свой счет расходы на содержание наследственного имущества;

— оплатил за свой счет долги наследодателя или получил от третьих лиц причитавшиеся наследодателю денежные средства.».

К числу подобных действий можно отнести и иные действия по управлению, распоряжению и пользованию наследственным имуществом, поддержанию его в надлежащем состоянии, в которых проявляется отношение наследника к наследству как к собственному имуществу.

К примеру, это может быть:

— вселение наследника в принадлежавшее наследодателю жилое помещение;

— проживание в нем на день открытия наследства

— обработка наследником земельного участка;

— подача в суд заявления о защите своих наследственных прав, обращение с требованием о проведении описи имущества наследодателя, осуществление оплаты коммунальных услуг, страховых платежей, возмещение за счет наследственного имущества расходов, предусмотренных статьей 1174 ГК РФ, иные действия по владению, пользованию и распоряжению наследственным имуществом. При этом такие действия могут быть совершены как самим наследником, так и по его поручению другими лицами. Указанные действия должны быть совершены в течение срока принятия наследства, установленного статьей 1154 ГК РФ.

При этом такие действия могут быть совершены как самим наследником, так и по его поручению другими лицами. Указанные действия должны быть совершены в течение срока принятия наследства, установленного статьей 1154 ГК РФ.

В данном случае, достаточно факта одного из вышеперечисленных действий, свидетельствующих о фактическом принятии наследства, а не их совокупности.

!!! Важно понимать, что очень часто при обращении в суд одновременно заявляют требования о фактическом принятии наследства, а также о восстановлении срока для принятия наследства, что на наш взгляд совершенно неправильно, так как данные требования являются взаимоисключающими. Так если восстановление срока для принятия наследства по сути требуется для случаев, когда срок реально пропущен и Вы просите суд восстановить его, то требования о фактическом принятии наследства говорят о том, что Вы лишь просите суд подтвердить этот факт и доказываете то обстоятельство, что Вы не пропустили этот срок и приняли наследство своевременно, но без обращения к нотариусу, то есть фактически.

Относительно разрешения вопроса по оформлению наследственных прав в судебном порядке можно подробно ознакомиться в нашей статье: «Вступление в наследство через суд».

Судебная практика

Приводя примеры из судебной практики сразу хотелось бы отметить, тот факт, что любое требование о восстановлении срока для принятия наследства или установлении факта принятия наследства преследует конечную цель в виде оформления какого-либо имущества в собственность обратившегося наследника.

Как правило, одновременно с вышеуказанными требованиями заявляются и такие требования как:

— об установлении факта родственных отношений с наследодателем;

— об установлении факта принадлежности правоустанавливающих документов;

— о признании права собственности на наследственное имущество;

— об определении долей в наследственном имуществе;

— о разделе наследственного имущества;

— о признании недействительным ранее выданного свидетельства о праве на наследство и исключении регистрационной записи;

— иные требования…

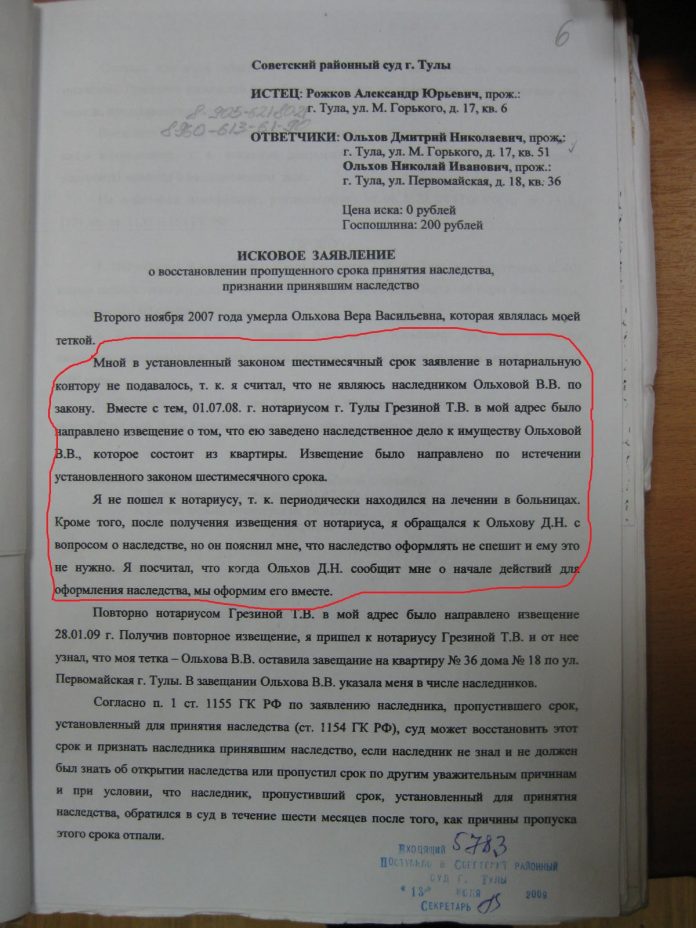

Дело о восстановлении срока для принятия наследства

В рамках данного дела:

— наследнику восстановлен срок для принятия наследства;

— за наследником признано право собственности на долю в уставном капитале «ООО».

Примечание: Суд счел уважительными следующие приведенные истцом причины пропуска срока:

— незнание об имеющимся имуществе в виде доли в «ООО»;

— проживание истца в другом регионе;

— показания генерального директора «ООО»;

— состояние здоровья истца.

Дело об установлении факта принятия наследства

В рамках данного дела:

— установлен факт принятия наследства наследником;

— за наследником признано право собственности на долю в квартире;

Примечание: В качестве доказательства фактического принятия наследства судом приняты во внимание несение наследником расходов на содержание наследственного имущества, факт проживания и регистрации на спорной площади.

Дело об установлении факта принятия наследства

В рамках данного дела:

— установлен факт принятия наследства;

— за наследником признано право собственности на квартиру, земельный участок и денежные средства (вклад) в ПАО «СБЕРБАНК».

Примечание: Суд в очередной раз принял в качестве доказательства фактического принятия наследства факт несения наследником расходов по содержанию наследственного имущества.

Дело о восстановлении срока для принятия наследства

В рамках данного дела:

— в интересах несовершеннолетней восстановлен срок для принятия наследства;

— признаны недействительными завещание и свидетельство о праве на наследство по завещанию;

— признано право собственности на долю в квартире за несовершеннолетней.

Примечание: в данном деле на момент смерти наследодателя не был установлен факт отцовства в отношении несовершеннолетеней, в связи с чем, имущество в полном объеме перешло к матери наследодателя, а в последующем было завещано.

Суд счел уважительной причиной пропуска срока для принятия наследства период, в течение которого в судебном порядке устанавливался факт отцовства.

Для более подробной консультации по Вашему вопросу

Ваш телефон

Позвоните юристу наследственного департамента нашей компании по номеру: 8-495-003-86-36

Интересные статьи

Посмотреть все публикации

Необходима

консультация

юриста?

Просто оставь заявку!

Владелец IRA пропустил срок RMD — что мы можем сделать? — Ascensus

Джоди Норквист, CIP, CHSP

Если вы работаете с IRA в своей финансовой организации, скорее всего, вы будете тем, кто будет информировать клиентов о налоговых последствиях пропущенного срока обязательного минимального распределения (RMD). Если они не получат RMD, они должны будут уплатить IRS 50-процентный штраф за превышение накопления суммы, которую они не сняли своевременно.

Если они не получат RMD, они должны будут уплатить IRS 50-процентный штраф за превышение накопления суммы, которую они не сняли своевременно.

Ой.

Через наш 800 Consulting линий, консультанты Ascensus IRA часто получают звонки от финансовых организаций с вопросами, как они могут помочь своим клиентам, если они пропускают RMD. Понятно, что финансовые консультанты не хотят, чтобы их клиенты должны были платить такой высокий штраф за ошибку, приписываемую либо владельцу счета, либо финансовой организации. Иногда сами клиенты, заявив, что консультировались с налоговым консультантом, спрашивают, может ли финансовая организация исправить налоговую отчетность, чтобы отразить, что RMD был получен в предыдущем налоговом году.

Плохие новости. Вы мало чем можете помочь. В конечном счете, ответственность за своевременное получение правильной суммы RMD лежит на владельце счета. После того, как этот крайний срок был пропущен, вы не должны датировать распределение IRA задним числом, чтобы оно выглядело так, как будто оно было получено в более раннем налоговом году. Откровенно говоря, это может создать проблемы для вашей организации во время аудита соответствия и, возможно, для вашего клиента, если он также будет проверен IRS.

Откровенно говоря, это может создать проблемы для вашей организации во время аудита соответствия и, возможно, для вашего клиента, если он также будет проверен IRS.

Тем не менее, существуют способы предотвратить пропуск RMD клиентами.

Информирование клиентов о правилах RMD

Владельцы IRA иногда не знают, что IRS требует от них снять минимальную сумму со своих традиционных, SEP или SIMPLE IRA до 1 апреля, следующего за годом, в котором им исполняется 72 года. Эта дата называется обязательной. дата начала (RBD). Все RMD в последующие годы должны быть приняты до 31 декабря. Например, если вашему клиенту исполнится 72 года в 2022 году, он должен отозвать свой RMD за 2022 год до 1 апреля 2023 года. Его RMD за 2023 год должен быть получен до 31 декабря 2023 года. (Roth IRAs не требуют RMD для владельцев учетных записей.)

Закон CARES отменил все RMD для владельцев и бенефициаров IRA в 2020 году, что могло вызвать дополнительную путаницу у тех, кто достиг возраста RMD в то время. Вдобавок к этому Закон SECURE от 2019 года увеличил возраст RMD с 70½ до 72 лет. Таким образом, те, кто родился 1 июля 1949 года или позже, должны начать принимать RMD в возрасте 72 лет; те, кто родился до этой даты, должны были начать принимать RMD в возрасте 70,5 лет.

Вдобавок к этому Закон SECURE от 2019 года увеличил возраст RMD с 70½ до 72 лет. Таким образом, те, кто родился 1 июля 1949 года или позже, должны начать принимать RMD в возрасте 72 лет; те, кто родился до этой даты, должны были начать принимать RMD в возрасте 70,5 лет.

Финансовые организации обязаны предоставлять отчеты RMD владельцам традиционных и простых IRA до 31 января года, когда должен быть представлен RMD. (Это правило не применяется к бенефициарам IRA.) Ваша организация может выбрать один из двух вариантов отчетности, чтобы выполнить это требование.

В соответствии с Вариантом № 1 заявление должно

информировать владельца IRA о том, что RMD необходимо за календарный год;

включает прогнозируемую сумму RMD, которая может быть основана на Единой таблице срока службы

уведомляет владельца IRA о дате, до которой RMD должен быть распределен; и

включают заявление о том, что IRS получит отчет, указывающий, что владелец IRA

должен получить RMD за год.

В соответствии с Вариантом № 2 заявление должно

информировать владельца ИРА о том, что требуется минимальное распределение от ИРА за календарный год;

включают предложение предоставить по запросу расчет суммы RMD за этот календарный год;

уведомить владельца IRA о дате, до которой RMD должен быть распространен; и

включают заявление о том, что IRS получит отчет, указывающий, что владелец IRA должен получить RMD за год.

При использовании Варианта № 2, если владелец IRA запрашивает расчет RMD, ваша финансовая организация должна рассчитать и сообщить сумму RMD владельцу IRA.

IRS разрешает финансовым организациям использовать форму 5498, IRA Contribution Information , чтобы удовлетворить требования заявления RMD, если они предоставляют форму до крайнего срока подачи заявления RMD 31 января. (Финансовой организации, возможно, придется представить пересмотренную форму 5498, если владелец IRA сделает взнос за предыдущий год после отправки отчета RMD. )

)

Обучение ваших клиентов правилам IRA может помочь уменьшить путаницу и вероятность пропуска RMD.

Обработка пропущенных RMD

В то время как ответственность за пропущенные RMD лежит на владельце IRA, некоторые финансовые организации из любезности связываются с владельцами IRA ближе к концу года, если они еще не получили свои RMD. Иногда это приносит новости о том, что владелец IRA умер. В этих обстоятельствах RMD все равно должен быть отозван; однако он должен быть отозван бенефициарами IRA. Если владелец IRA жив в любое время в течение календарного года и не получил RMD до своей смерти, то бенефициары должны снять эту сумму до 31 декабря, иначе они могут столкнуться с 50-процентным штрафным налогом на пропущенный RMD.

RMD года смерти

Предлагаемые правила RMD, выпущенные в феврале 2022 года, включают автоматический отказ от 50-процентного налога на превышение накопления для бенефициаров, которые не удалят RMD года смерти до 31 декабря 2022 года. год смерти. В соответствии с предлагаемыми правилами RMD, если владелец IRA не получил RMD года смерти, бенефициар должен отозвать RMD до истечения срока подачи налоговой декларации бенефициара, включая продление, за год смерти. В случае удовлетворения к этой дате 50-процентный штрафной налог, который в противном случае был бы наложен на бенефициара, автоматически отменяется.

год смерти. В соответствии с предлагаемыми правилами RMD, если владелец IRA не получил RMD года смерти, бенефициар должен отозвать RMD до истечения срока подачи налоговой декларации бенефициара, включая продление, за год смерти. В случае удовлетворения к этой дате 50-процентный штрафной налог, который в противном случае был бы наложен на бенефициара, автоматически отменяется.

Отказ от уплаты штрафа в целом

Если клиент пропустил RMD, IRS может отказаться от уплаты штрафа за превышение налога на накопление для владельца или бенефициара IRA, если ситуация соответствует определенным требованиям. Владелец IRA может подать заявление на освобождение от уплаты штрафа, если он сможет показать, что пропущенный RMD был вызван разумной ошибкой и что предпринимаются разумные шаги для устранения дефицита. Владельцы IRA, которые хотят подать заявку на освобождение от налогов, должны подать форму IRS 5329, Дополнительные налоги на соответствующие планы (включая IRA) и другие льготные налоговые счета , со своей налоговой декларацией, согласно его указаниям, и приложить объяснительное письмо.

Желательно, чтобы владелец или бенефициар IRA снял пропущенную сумму RMD, даже после истечения крайнего срока. Это предполагается, если требуется освобождение от штрафа, и является демонстрацией «добросовестности», даже если это не так. Ваша финансовая организация может помочь владельцу IRA вывести требуемую сумму и сообщить о распределении по форме 1099-R, Распределения из пенсий, аннуитетов, пенсионных планов или планов распределения прибыли, IRA, договоров страхования и т. д. , используя соответствующий код распределения в поле 7 (код 7 для владельцев IRA и код 4 для бенефициаров).

Уплата налога на штраф

Если ваш клиент решит уплатить налог на штраф и не подавать заявление об освобождении от налога на штраф, то, согласно комментариям для Ascensus от сотрудника IRS, RMD не нужно удалять из IRA. . Владельцы IRA могут уплатить штраф, заполнив форму 5329 вместе со своей федеральной налоговой декларацией. По словам этого чиновника IRS, пропущенная сумма RMD может остаться на счете как часть баланса IRA.

Однако любая пропущенная сумма RMD, которая не была распределена, по-прежнему считается RMD и не может быть пролонгирована в будущем. В частности, в любом будущем году, если из IRA будет снято больше RMD, чем за этот год, эта дополнительная сумма считается полной или частью ранее неудовлетворенной RMD и не может быть пролонгирована.

Если ваша клиентка не знает, что делать дальше, предложите ей обратиться за компетентной консультацией по вопросам налогообложения. Налоговый консультант может помочь вашему клиенту решить, платить ли штраф или подать заявление на освобождение от налога.

Казначейство : Программа управления недвижимостью штата Орегон : Невостребованное имущество : Штат Орегон

Когда люди умирают без завещания или без известных наследников, программа управления недвижимостью штата Орегон защищает их активы и управляет их имуществом до тех пор, пока не будут найдены законные наследники. Управление имуществом включает в себя разнообразный список задач, таких как координация организации похорон; выявление, обеспечение безопасности и продажа активов; уплата кредиторам и налогов на недвижимость; и ищет наследников.

Узнайте больше о Программе управления имуществом штата Орегон:

- Требования к отчетности

- Как сообщить

- Детали отчета

- Дополнительные требования к арендодателям

- Требования к личным представителям с пропавшими наследниками

- Требования к представителям-получателям платежей

- Претензия на недвижимость

- История программы

- Дополнительные ресурсы

Требования к отчетности

Если кто-то умирает без известных наследников и действительного завещания, любой, кто знает об этом факте, в соответствии с законом штата (ORS 113.238) обязан связаться с офисом казначейства штата Орегон в течение 48 часов после получения этого знание.

Наследником является любое лицо, имеющее право в соответствии с федеральным законодательством или законодательством штата на чужое имущество после смерти этого лица. Как правило, наследниками являются родственники умершего лица. Известный наследник – это наследник, личность которого установлена и установлена.

Как правило, наследниками являются родственники умершего лица. Известный наследник – это наследник, личность которого установлена и установлена.

Типичными репортерами являются судмедэксперты, домовладельцы, дома престарелых, больницы, похоронные бюро, правоохранительные органы и адвокаты. Однако любой, кто знает об умершем человеке без известных наследников или действительного завещания, должен уведомить программу, включая соседей и друзей.

Как сообщить

Estate Administrator

Казначейство штата Орегон

867 Hawthorne Ave. SE

Салем ИЛИ 97301

Электронная почта:

Estates@ost.state.or.us

Подробности отчета

Предоставьте как можно более подробную информацию об умершем, включая имя, дату рождения, дату смерти, последний известный адрес и любую известную информацию об имуществе, таком как дома, транспортные средства, банковские счета и другие ценности. Это помогает сотрудникам программы понять, какие активы необходимо защитить.

Это помогает сотрудникам программы понять, какие активы необходимо защитить.

Для получения дополнительной информации см. инструкции по оформлению отчета.

Дополнительные требования к арендодателям

Перед изъятием личного имущества умершего арендатора арендодатели должны направить уведомление о брошенном имуществе в Программу администрирования поместья штата Орегон в Казначействе штата Орегон. В уведомлении должно быть указано, стоит ли имущество (личные вещи, ценности и транспортные средства) меньше или больше 1000 долларов США. Программа управления недвижимостью в течение восьми дней определит, получит ли она собственность.

Соблюдение этих требований позволяет арендодателям своевременно избавиться от брошенного имущества и исключает риски привлечения к ответственности за распоряжение. Арендодатели, которые не соблюдают закон, могут быть привлечены к удвоенной стоимости отчуждаемого имущества и дополнительным денежным штрафам.

Образцы уведомлений, которые мы принимаем, см. в формах 25A Ассоциации арендного жилья штата Орегон или SN539 от

Юридическая издательская компания Стивена-Несса. Однако вам не нужна специальная форма, чтобы отчитаться перед нами; наше единственное требование состоит в том, чтобы вы предоставили нам в письменном виде всю информацию, требуемую в ORS 90.425 (21) и (27).

в формах 25A Ассоциации арендного жилья штата Орегон или SN539 от

Юридическая издательская компания Стивена-Несса. Однако вам не нужна специальная форма, чтобы отчитаться перед нами; наше единственное требование состоит в том, чтобы вы предоставили нам в письменном виде всю информацию, требуемую в ORS 90.425 (21) и (27).

Требования к личным представителям пропавших без вести наследников

Пропавший наследник — это наследник, который не может быть найден или отказывается от своей доли в наследстве. Если вы управляете имуществом, в котором пропал наследник, закон штата требует, чтобы вы сообщили об этом в Программу невостребованного имущества Казначейства штата Орегон. (ОРС 113.045 (2))

Когда вы будете готовы оформить наследство и распределить средства, предоставьте следующее:

- Письмо, содержащее имя пропавшего наследника, последний известный адрес, какие усилия вы предприняли, чтобы найти его, и любую имеющуюся у вас дополнительную информацию о пропавший наследник.

- Постановление о выемке или окончательном распределении, поданное в суд и имеющее подпись судьи или печать суда с указанием даты получения.

- Копия завещания.

- Копия свидетельства о смерти. Если у вас нет свидетельства о смерти, укажите дату смерти наследодателя.

- Любая другая информация о наследстве, которая поможет нам вернуть средства законному наследнику.

Подготовьте чек к оплате в «Казначейство штата Орегон» и отправьте по почте вместе с необходимой документацией по адресу:

Казначейство штата Орегон

Программа невостребованного имущества

867 Hawthorne Ave. SE

Salem, OR 97301

Требования к получателям-представителям

Получатель-представитель — это лицо или организация, назначенные для получения пособий по социальному обеспечению или пособий по программе SSI для тех, кто не может управлять или руководить управлением своими собственными пособиями.

Прежде чем сообщать о неизрасходованных средствах умершего лица в качестве невостребованного имущества, сначала свяжитесь с Административным отделом по делам имущества Департамента социальных служб штата Орегон (DHS), чтобы определить, есть ли у него претензии на эти средства.

Об оставшихся средствах можно сообщить в Казначейство штата Орегон, Программа невостребованного имущества. Пожалуйста, подготовьте отчет на бланке, который включает следующее:

- Имя умершего

- Последний известный адрес

- Номер социального страхования

- Дата рождения

- Дата смерти

- Сумма средств, о которой вы сообщаете 1 Марка чек, подлежащий оплате «Казначейству штата Орегон», и отправить по почте вместе с необходимой документацией по адресу:

Казначейство штата Орегон

Программа невостребованной собственности

867 Hawthorne Ave. SE

Salem, OR 97301

Если у вас есть дополнительные вопросы, свяжитесь с нами по телефону 503-986-5290 или

держатель@ost. state.or.us.

state.or.us.

Претензия на имущество

Наследники могут претендовать на активы через десять лет с даты смерти умершего или через восемь лет с момента вынесения судом постановления о конфискации имущества.

Если вы считаете, что являетесь законным наследником лица, умершего без завещания, или других наследников, вы можете обратиться в Программу управления имуществом штата Орегон по адресу: Estates@ost.state.or.us или 503-566-9440. Если с момента смерти вашего родственника прошло значительное количество времени, средства могут быть связаны с вашим именем как невостребованное имущество.

История программы

Программа штата Орегон была создана

Конституции штата Орегон (статья VIII, раздел 2), но восходит к 1841 году, когда Юинг Янг, зверолов и скотовод, «накопивший значительное поместье в долине Уилламетт, умер, не оставив завещания или явных наследников. Чтобы распорядиться его имуществом, комитет поселенцев собрался после его похорон в 1841 году.