Что делать с ипотечной квартирой при разводе — советы юриста

https://ru.sputnik.kg/20220718/razvod-ipoteka-kvartira-suprug-bank-dolg-razdel-1066140848.html

Что делать с ипотечной квартирой при разводе — советы юриста

Что делать с ипотечной квартирой при разводе — советы юриста

Юрист Владимир Плужник рассказал о правовых действиях при разводе и разделе квартиры, купленной по ипотеке. 18.07.2022, Sputnik Кыргызстан

2022-07-18T18:48+0600

2022-07-18T18:48+0600

2022-07-18T18:48+0600

радио sputnik кыргызстан

особый акцент

развод

ипотека

квартира

супруга

банк

долг

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://sputnik.kg/img/07e6/02/0f/1062063637_0:0:3068:1726_1920x0_80_0_0_ac89d0847ed4434490e76d6f546ece25.jpg

Многие ли супруги оформляют сегодня ипотечные кредиты? Как делятся долги при разводе? Можно ли разделить ипотечную квартиру без расторжения брака? Избавит ли от споров брачный договор? Что делать, если ипотека выплачивалась в гражданском браке? Можно или оформить на себя большую часть ипотечной недвижимости после развода?В программе «Особый акцент» на радио Sputnik Кыргызстан Плужник сообщил, что самый благоприятный вариант для бывших супругов — решение спора мирным путем. В договоре следует указать, кто и в каких долях делает первый взнос по ипотеке, кто и в каких долях вносит ежемесячные платежи во время брака и после его расторжения, а также кто будет собственником жилого помещения — один супруг или оба.»Альтернативный вариант погашения ипотечного кредита — продажа недвижимости. Но так как квартира обременена долговыми обязательствами, потребуется согласие кредитора. Вопрос о погашении ипотечного долга перед банком для бывших супругов имеет два способа решения. Первое — разделение общего кредита на два индивидуальных. Для этого составляется дополнительное соглашение, по которому определяется ответственность каждого супруга за свою часть долга. Но банки предпочитают не связываться с подобным вариантом решения спора из-за упущения выгоды солидарного обязательства по займу. Второй способ — переоформление ипотечного договора на одного из супругов. Этот способ предполагает освобождение второго супруга от выплаты долга, но лишает его права собственности на квартиру.

В договоре следует указать, кто и в каких долях делает первый взнос по ипотеке, кто и в каких долях вносит ежемесячные платежи во время брака и после его расторжения, а также кто будет собственником жилого помещения — один супруг или оба.»Альтернативный вариант погашения ипотечного кредита — продажа недвижимости. Но так как квартира обременена долговыми обязательствами, потребуется согласие кредитора. Вопрос о погашении ипотечного долга перед банком для бывших супругов имеет два способа решения. Первое — разделение общего кредита на два индивидуальных. Для этого составляется дополнительное соглашение, по которому определяется ответственность каждого супруга за свою часть долга. Но банки предпочитают не связываться с подобным вариантом решения спора из-за упущения выгоды солидарного обязательства по займу. Второй способ — переоформление ипотечного договора на одного из супругов. Этот способ предполагает освобождение второго супруга от выплаты долга, но лишает его права собственности на квартиру. Внесение изменений в договор возможно только с разрешения кредитной организации», — отметил Плужник.По его словам, договор ипотечного кредитования часто бывает оформлен до заключения брака.Он также рассказал о нюансах при разделе имущества в гражданском браке.»Брак признается законным, если он зарегистрирован в органах загса. Иные виды отношений являются гражданскими и не относятся к семейному праву. Возникает вопрос: как поступить с ипотечным долгом, если отношения прекратились? Нужно подать исковое заявление в суд с требованием на долю собственности совместной недвижимости. Сложность в том, что установить сумму внесенных гражданским «супругом» личных средств практически невозможно. Если по данному факту нет доказательных документов, собственность полностью признается за супругом, на чье имя оформлен договор», — объяснил Плужник.Если супругам не удается достичь компромисса в вопросе раздела жилого помещения после развода, спор решается в судебном порядке.Если у собственника есть действующие долги по кредиту, банк вправе взыскать переданное имущество в счет погашения задолженности.

Внесение изменений в договор возможно только с разрешения кредитной организации», — отметил Плужник.По его словам, договор ипотечного кредитования часто бывает оформлен до заключения брака.Он также рассказал о нюансах при разделе имущества в гражданском браке.»Брак признается законным, если он зарегистрирован в органах загса. Иные виды отношений являются гражданскими и не относятся к семейному праву. Возникает вопрос: как поступить с ипотечным долгом, если отношения прекратились? Нужно подать исковое заявление в суд с требованием на долю собственности совместной недвижимости. Сложность в том, что установить сумму внесенных гражданским «супругом» личных средств практически невозможно. Если по данному факту нет доказательных документов, собственность полностью признается за супругом, на чье имя оформлен договор», — объяснил Плужник.Если супругам не удается достичь компромисса в вопросе раздела жилого помещения после развода, спор решается в судебном порядке.Если у собственника есть действующие долги по кредиту, банк вправе взыскать переданное имущество в счет погашения задолженности. «Практика показывает, что чаще всего такие процессы заканчиваются мировым соглашением между кредитором и супругами. Но может случиться, что заемщик останется без жилья. Некоторые граждане осознанно не исполняют финансовые обязательства, чтобы довести дело до судебного разбирательства. При подаче иска не допускается наличие действующих задолженностей и просрочек по кредиту. Банк вправе взыскать значительную сумму штрафа и пеню за нарушение условий договора. Еще раз обращу внимание, что спор с разделением ипотечного жилья выгоднее решить при помощи мирового соглашения. Не спешите идти в суд, ведь в худшем случае вам придется продавать квартиру при участии кредитной организации», — заключил Плужник.Можно ли «спрятать» имущество, чтобы его не продали за долги, — беседа с юристом.

«Практика показывает, что чаще всего такие процессы заканчиваются мировым соглашением между кредитором и супругами. Но может случиться, что заемщик останется без жилья. Некоторые граждане осознанно не исполняют финансовые обязательства, чтобы довести дело до судебного разбирательства. При подаче иска не допускается наличие действующих задолженностей и просрочек по кредиту. Банк вправе взыскать значительную сумму штрафа и пеню за нарушение условий договора. Еще раз обращу внимание, что спор с разделением ипотечного жилья выгоднее решить при помощи мирового соглашения. Не спешите идти в суд, ведь в худшем случае вам придется продавать квартиру при участии кредитной организации», — заключил Плужник.Можно ли «спрятать» имущество, чтобы его не продали за долги, — беседа с юристом.

Sputnik Кыргызстан

+74956456601

MIA „Rosiya Segodnya“

2022

Sputnik Кыргызстан

+74956456601

MIA „Rosiya Segodnya“

Новости

ru_KG

Sputnik Кыргызстан

media@sputniknews. com

com

+74956456601

MIA „Rosiya Segodnya“

1920

1080

true

1920

1440

true

https://sputnik.kg/img/07e6/02/0f/1062063637_169:0:2900:2048_1920x0_80_0_0_3b65227e1727f31708fe95d46aff9332.jpg

1920

1920

true

Sputnik Кыргызстан

+74956456601

MIA „Rosiya Segodnya“

Sputnik Кыргызстан

особый акцент, развод, ипотека, квартира, супруга, банк, долг

особый акцент, развод, ипотека, квартира, супруга, банк, долг

Многие ли супруги оформляют сегодня ипотечные кредиты? Как делятся долги при разводе? Можно ли разделить ипотечную квартиру без расторжения брака? Избавит ли от споров брачный договор? Что делать, если ипотека выплачивалась в гражданском браке? Можно или оформить на себя большую часть ипотечной недвижимости после развода?

В программе «Особый акцент» на радио Sputnik Кыргызстан Плужник сообщил, что самый благоприятный вариант для бывших супругов — решение спора мирным путем.

«Всегда стоит заранее подумать о возможных последствиях и составить брачный контракт или соглашение о разделе имущества. Соглашение можно написать после вступления в семейные отношения и после расторжения брака. Оно составляется в письменной форме, объясняет порядок раздела совместно нажитого имущества и долгов, заверяется нотариально. Брачный контракт оформляют или до брака, или в период его существования у нотариуса. По обоим документам можно определить судьбу предмета ипотеки, не указывая пути раздела иной собственности», — сказал юрист.

В договоре следует указать, кто и в каких долях делает первый взнос по ипотеке, кто и в каких долях вносит ежемесячные платежи во время брака и после его расторжения, а также кто будет собственником жилого помещения — один супруг или оба.

«Альтернативный вариант погашения ипотечного кредита — продажа недвижимости. Но так как квартира обременена долговыми обязательствами, потребуется согласие кредитора. Вопрос о погашении ипотечного долга перед банком для бывших супругов имеет два способа решения. Первое — разделение общего кредита на два индивидуальных. Для этого составляется дополнительное соглашение, по которому определяется ответственность каждого супруга за свою часть долга. Но банки предпочитают не связываться с подобным вариантом решения спора из-за упущения выгоды солидарного обязательства по займу. Второй способ — переоформление ипотечного договора на одного из супругов. Этот способ предполагает освобождение второго супруга от выплаты долга, но лишает его права собственности на квартиру. Внесение изменений в договор возможно только с разрешения кредитной организации», — отметил Плужник.

Первое — разделение общего кредита на два индивидуальных. Для этого составляется дополнительное соглашение, по которому определяется ответственность каждого супруга за свою часть долга. Но банки предпочитают не связываться с подобным вариантом решения спора из-за упущения выгоды солидарного обязательства по займу. Второй способ — переоформление ипотечного договора на одного из супругов. Этот способ предполагает освобождение второго супруга от выплаты долга, но лишает его права собственности на квартиру. Внесение изменений в договор возможно только с разрешения кредитной организации», — отметил Плужник.

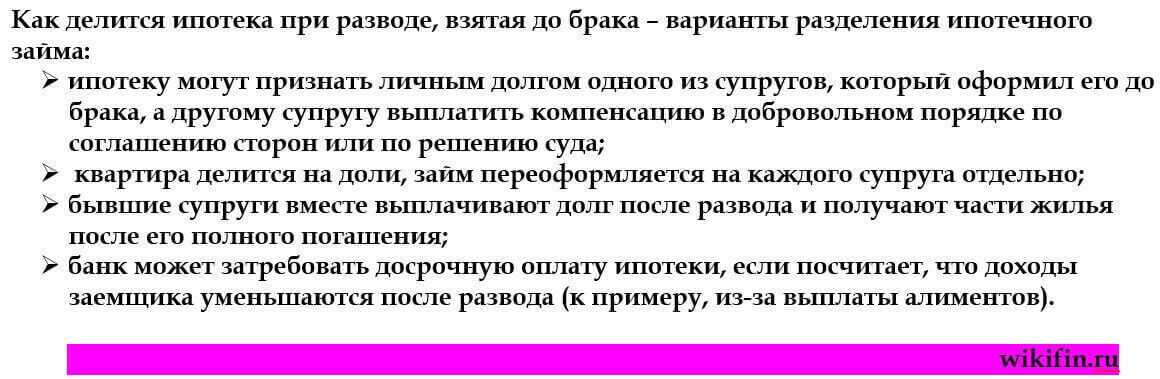

По его словам, договор ипотечного кредитования часто бывает оформлен до заключения брака.

«Многие считают, что, если заемщик вступает в семейные отношения, кредитор производит перерасчет, и долг распространяется на обоих супругов. Это не так. Обязательства по кредиту продолжает исполнять тот, на кого оформлен договор. Тогда при расторжении брака не должно возникать споров по поводу разделения ответственности. Однако если долг оплачивался из общего бюджета, бывший супруг вправе потребовать возврата части денег или заявить права на пропорциональную долю недвижимости», — уточнил эксперт.

Однако если долг оплачивался из общего бюджета, бывший супруг вправе потребовать возврата части денег или заявить права на пропорциональную долю недвижимости», — уточнил эксперт.

Он также рассказал о нюансах при разделе имущества в гражданском браке.

«Брак признается законным, если он зарегистрирован в органах загса. Иные виды отношений являются гражданскими и не относятся к семейному праву. Возникает вопрос: как поступить с ипотечным долгом, если отношения прекратились? Нужно подать исковое заявление в суд с требованием на долю собственности совместной недвижимости. Сложность в том, что установить сумму внесенных гражданским «супругом» личных средств практически невозможно. Если по данному факту нет доказательных документов, собственность полностью признается за супругом, на чье имя оформлен договор», — объяснил Плужник.

Если супругам не удается достичь компромисса в вопросе раздела жилого помещения после развода, спор решается в судебном порядке.

«Это необходимо для справедливого распределения обязанностей по выплате долга, так как приобретенная по ипотеке квартира является совместно нажитым имуществом. В Семейном кодексе КР указано, что каждой стороне спора полагается половина квартиры. Но если у супругов есть несовершеннолетний ребенок, суд вправе определить большую часть помещения тому, с кем он остается. В судебном процессе участвует и третье лицо — представитель банка, так как квартира находится в залоге», — подчеркнул юрист.

В Семейном кодексе КР указано, что каждой стороне спора полагается половина квартиры. Но если у супругов есть несовершеннолетний ребенок, суд вправе определить большую часть помещения тому, с кем он остается. В судебном процессе участвует и третье лицо — представитель банка, так как квартира находится в залоге», — подчеркнул юрист.

Если у собственника есть действующие долги по кредиту, банк вправе взыскать переданное имущество в счет погашения задолженности.

«Практика показывает, что чаще всего такие процессы заканчиваются мировым соглашением между кредитором и супругами. Но может случиться, что заемщик останется без жилья. Некоторые граждане осознанно не исполняют финансовые обязательства, чтобы довести дело до судебного разбирательства. При подаче иска не допускается наличие действующих задолженностей и просрочек по кредиту. Банк вправе взыскать значительную сумму штрафа и пеню за нарушение условий договора. Еще раз обращу внимание, что спор с разделением ипотечного жилья выгоднее решить при помощи мирового соглашения. Не спешите идти в суд, ведь в худшем случае вам придется продавать квартиру при участии кредитной организации», — заключил Плужник.

Не спешите идти в суд, ведь в худшем случае вам придется продавать квартиру при участии кредитной организации», — заключил Плужник.

Можно ли «спрятать» имущество, чтобы его не продали за долги, — беседа с юристом.

Ипотека после развода: как разделить долги?

«Если у супругов есть много общего, то им есть, что делить при разводе»*. Иногда делить приходится и долги, например за ипотечную квартиру.

Жизнь сложна и непредсказуема, бывает, что планы на совместное будущее не реализуются, а задумки-то были большие: дерево посадить, дом построить, детей вырастить. Не у всех строительство дома проходило легко, достаточно часто люди берут ипотечный кредит и не всегда успевают его погасить до развода. Что делать в такой ситуации?

По Семейному и Гражданскому кодексам все нажитое имущество в браке является совместной собственностью независимо от личного вклада каждого из супругов. Квартира, приобретенная в ипотеку, также является совместно нажитым имуществом, даже если договор ипотеки оформлен лишь на одного супруга, а другой по документам является только поручителем. Каждый из бывших супругов может претендовать на половину денежных средств, выплаченных банку до развода, или на долю в квартире. Однако прежде чем квартира станет собственностью, надо погасить долг. Если бывшие муж и жена не могут договориться о платежах банку и систематически нарушают их сроки или не платят совсем, то банк вправе наложить взыскание на имущество, заложенное по договору об ипотеке. По словам адвоката Олега Сухова, банк может прибегнуть к таким действиям, если сроки платежей нарушались более трех раз за 12 месяцев, даже если каждая просрочка незначительна.

Каждый из бывших супругов может претендовать на половину денежных средств, выплаченных банку до развода, или на долю в квартире. Однако прежде чем квартира станет собственностью, надо погасить долг. Если бывшие муж и жена не могут договориться о платежах банку и систематически нарушают их сроки или не платят совсем, то банк вправе наложить взыскание на имущество, заложенное по договору об ипотеке. По словам адвоката Олега Сухова, банк может прибегнуть к таким действиям, если сроки платежей нарушались более трех раз за 12 месяцев, даже если каждая просрочка незначительна.

Взыскание на имущество, заложенное по договору ипотеки, осуществляется по решению суда. После вынесения судом решения и выдачи исполнительного листа, банк получает право собственности на заложенное имущество бывших супругов, и вправе их выселить, а квартиру продать. Такое решение вопросов не выгодно для бывшей супружеской пары, так как наличие штрафных санкций и неустоек приведет к потере имущества без возмещения оплаченных процентов по кредиту и части платежей, которые уже были внесены во время брака. Поэтому споры по ипотечным платежам надо разрешать «полюбовно», как бы сложно это ни было. И здесь, по мнению адвоката Олега Сухова, есть несколько способов решения проблемы.

Поэтому споры по ипотечным платежам надо разрешать «полюбовно», как бы сложно это ни было. И здесь, по мнению адвоката Олега Сухова, есть несколько способов решения проблемы.

Первый способ: пропорционально долям

Итак, ответственность по ипотечному кредиту общая, и взаимоотношения людей банк не волнуют, его интересуют лишь деньги. Такое положение вещей может быть неудобно, когда один из супругов имеет хорошо оплачиваемую работу и может расплатиться с долгом, а другой супруг не работает или получает небольшую заработную плату. И здесь люди либо договариваются самостоятельно, либо обращаются в суд, который по общим правилам делит долги пропорционально присужденным долям в общем имуществе. Обращаться в банк с просьбой разделить кредит на две части, чтобы каждый из супругов мог оплачивать лишь свою задолженность, чаще всего бесполезно. Обычно банки отказывают в разделении одного солидарного обязательства на два индивидуальных.

Второй способ: взять долг на себя

«Взять долг на себя», — звучит многообещающе, но не следует забывать, что часто при разводе люди меняются и ничего не делается безвозмездно. Если один из супругов отказывается платить по ипотеке, то другой может взять все обязательства на себя. После погашения кредита отказавшемуся супругу выплачивается компенсация, которая будет равна половине стоимости долга, выплаченного до развода, а квартира остается в собственности погасившего кредит. Это возможно лишь при добровольном соглашении бывших супругов. Если же один из супругов по собственной инициативе погасит долг за другую сторону, то он будет иметь право требовать лишь возмещения половины оплаченной суммы, но права требовать увеличения собственной доли квартиры у него не возникнет.

Если один из супругов отказывается платить по ипотеке, то другой может взять все обязательства на себя. После погашения кредита отказавшемуся супругу выплачивается компенсация, которая будет равна половине стоимости долга, выплаченного до развода, а квартира остается в собственности погасившего кредит. Это возможно лишь при добровольном соглашении бывших супругов. Если же один из супругов по собственной инициативе погасит долг за другую сторону, то он будет иметь право требовать лишь возмещения половины оплаченной суммы, но права требовать увеличения собственной доли квартиры у него не возникнет.

Действия по переводу общих обязательств супругов по займу на одного из супругов должны осуществляться с согласия всех сторон данных отношений, в том числе и банка. При достижении единодушия в этом вопросе вносятся соответствующие изменения в кредитный договор. К кредитному договору подписываются дополнительные соглашения, оформляется новая закладная, а прежняя аннулируется.

Третий способ: продать квартиру и вернуть кредит банку

Если бывшие супруги не хотят иметь что-либо общее, то наилучший выход из ситуации — продажа имущества и возврат кредита. Продажа жилого помещения, обремененного залогом, должна осуществляться с согласия сторон и под контролем банка. В основном это происходит через риелторов — партнеров банка. Оставшуюся после погашения обязательств сумму супруги делят между собой.

Продажа жилого помещения, обремененного залогом, должна осуществляться с согласия сторон и под контролем банка. В основном это происходит через риелторов — партнеров банка. Оставшуюся после погашения обязательств сумму супруги делят между собой.

Итак, понятно, что выгоднее самостоятельно определиться в способе решения спорного вопроса и не доводить дело до суда, так как долг перед банком в любом случае выплачивать придется.

4 способа управления ипотекой после развода

4 способа управления ипотекой после развода | Ипотечный профессионалВот как развод может повлиять на вашу ипотеку, и некоторые стратегии, чтобы справиться с этим

К Джонсон Дамиан

25 мая 2021 г.

Развод — это стресс и зачастую сложная ситуация, а когда речь идет о доме и ипотеке, все может стать еще более запутанным.

Однако переезд из дома и физическое отчуждение от бывшего супруга не освобождает автоматически от ваших финансовых обязательств. Ваша приверженность браку, возможно, закончилась, но ваша приверженность ипотеке не закончилась.

На самом деле, неспособность обеспечить юридические гарантии может серьезно поставить под угрозу вашу кредитную историю. Это помешает вам получить доступ к хорошим ставкам по ипотеке и купить новый дом в будущем.

Знание того, как развод повлияет на ваш ипотечный кредит на ранних стадиях процесса, а также наиболее подходящие варианты, может принести пользу обеим сторонам.

Как развод влияет на вашу ипотекуТри возможных сценария могут разыграться в отношении вашего ипотечного кредита.

Во-первых, паре может быть проще продать дом и разделить вырученные деньги. Во-вторых, один из супругов может купить дом и удалить имя другой стороны.

Во-вторых, один из супругов может купить дом и удалить имя другой стороны.

И, наконец, один человек будет оставаться в доме, полагаясь на другого, чтобы продолжать вносить платежи.

Существуют различные процессы, связанные с каждым сценарием, и некоторые риски, особенно с третьим механизмом.Суть в том, что не существует единственно правильного ответа на вопрос, что произойдет с вашей ипотекой, когда вы разведетесь. Цель состоит в том, чтобы прийти к соглашению, которое выгодно или, по крайней мере, приемлемо для обеих сторон.

Подробнее: Количество заявок на ипотеку снова растет, поскольку ставки остаются низкими

Варианты ипотечного кредита после развода Ниже приведены пять способов, которыми вы можете управлять своим ипотечным кредитом при разводе. В большинстве случаев суд включает вопросы, касающиеся совместной ответственности, в документы о разводе.

Вы можете рассмотреть этот вариант, если один из супругов имеет достаточный доход для самостоятельной выплаты ипотеки.

Например, супруг А может претендовать на рефинансирование и владеть недвижимостью только на свое имя. Это освободит супругу Б от будущих платежей по ипотеке.

Однако название должно быть обновлено, чтобы отражать только имя нового владельца. В противном случае супруг Б по-прежнему может получить выгоду от продажи и доли в доме.

Обе стороны могут договориться о том, чтобы оставить достаточно капитала, чтобы взять на себя первоначальный взнос. После этого супруг Б подпишет акт об отказе от дальнейших претензий на титул.

После этого супруг А становится единственным владельцем дома и единственной стороной, ответственной за ежемесячную амортизацию. Теперь они могут выбрать тип ипотечного кредита, который наилучшим образом соответствует их финансовому положению и способности своевременно вносить платежи.

По словам Эндрю Вона, адвоката по разводам и основателя чикагской юридической фирмы NuVorce, одним из лучших решений для разводящихся пар является продажа дома.

Помимо рефинансирования, это самый надежный вариант защиты обоих супругов от рисков продолжения совместной ипотеки. Вам просто нужно выплатить остаток кредита и разделить выручку в рамках вашего бракоразводного процесса.

Сложность в том, что каждому из вас понадобится новое жилье. Процентные ставки в настоящее время низкие, поэтому вы можете рассмотреть возможность получения новой ипотеки для покупки дома самостоятельно.

Если вы получаете алиментные чеки по соглашению о разводе, вы можете представить их как действительный источник дохода, чтобы помочь вам получить ипотечный кредит.

Подробнее: 7 самых популярных видов ипотечных кредитов для покупателей жилья

3. Предоставление кредита

Предоставление кредита Получение ипотечного кредита, когда один из супругов берет на себя полную ответственность за ипотеку, является еще одним популярным вариантом. Как и при рефинансировании, супруг А останется единственным заемщиком, а супруг Б будет освобожден от будущих обязательств.

Этот подход может быть более выгодным, чем рефинансирование, если предполагаемая процентная ставка ниже текущих рыночных ставок. Затраты на закрытие, связанные с получением ипотечного кредита, как правило, также ниже.

Возможно, самым большим недостатком является то, что вам, возможно, придется заплатить значительную сумму, чтобы компенсировать вашему бывшему супругу капитал, который он построил.

Следует также отметить, что не все ипотечные кредиты являются допустимыми. На самом деле, большинство ипотечных кредитов, выданных после 2008 года, не имеют предположительных признаков.

Поэтому лучше проявить должную осмотрительность. Не теряйте времени зря, позвонив своему кредитору и попросив копию вашего оригинального векселя, чтобы узнать, является ли ваш ипотечный кредит предполагаемым.

Не теряйте времени зря, позвонив своему кредитору и попросив копию вашего оригинального векселя, чтобы узнать, является ли ваш ипотечный кредит предполагаемым.

Бывают ситуации, когда пары не могут рефинансировать ипотеку или продать дом. Возможно, у обоих не хватает доходов, или один из бывших супругов хочет остаться дома с детьми.

Для таких случаев условия выплаты ипотеки должны быть прописаны в решении суда о расторжении брака, что далеко не идеально.

«Кредиторы и коллекторы не соблюдают решения о разводе», согласно Bankrate. «Если судья прикажет вашему бывшему погасить совместное кредитное обязательство, но он или она этого не сделает, может пострадать ваш личный кредит».

Сохраняйте первоначальную ипотеку только в том случае, если вы доверяете своему бывшему супругу. Даже если вы поддерживаете дружеские отношения, вполне возможно, что один или оба из вас внезапно потеряют способность платить вовремя.

Это сделает бракоразводный процесс бесполезным, а ваши кредитные рейтинги резко упадут.

СВЯЗАННЫЕ СТАТЬИ

Бесплатный электронный информационный бюллетень

Эта страница требует JavaScript

Оформление ипотеки при разводе

Автор: Credit Karma Staff

Обновлено • 4 минуты чтения

Изображение: Молодая пара обсуждает документы домаВ двух словах

При разводе дом является одним активом, который нелегко разделить.

Примечание редакции: Credit Karma получает вознаграждение от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

Развод может быть болезненным и финансово сложным процессом даже для тех, кто разводится в относительно хороших отношениях.

В идеале имущество пары просто справедливо делится между обеими сторонами. Но как насчет активов, которые нелегко разделить, таких как дом и ипотека?

Давайте рассмотрим некоторые варианты решения проблемы ипотечного кредита, когда пары расходятся.

Хотите рефинансировать ипотечный кредит? Сравните цены

- Право: Совместная собственность государств против государств общего права

- Совместная продажа дома

- Удаление одной стороны из ипотеки

- Сохранение дома и его совместное использование в качестве доходной собственности

Первое, что нужно понять о разделе имущества при разводе, это то, что ваши варианты могут различаться в зависимости от того, живете ли вы в государстве «общественной собственности» или в государстве «общего права».

В государстве с совместной собственностью имущество, приобретенное во время брака, обычно считается общей (или общей) собственностью, и поэтому при разводе делится 50 на 50. К штатам общественной собственности относятся Аризона, Калифорния, Айдахо, Луизиана, Нью-Мексико, Невада, Техас, Вашингтон и Висконсин, а также территории США Гуам и Пуэрто-Рико.

Все остальные штаты США являются штатами общего права, где каждый супруг несет общую ответственность за любой индивидуальный долг и имущество, приобретенное во время брака. Это означает, что если один из супругов купил дом, например, самостоятельно, дом обычно будет принадлежать этому супругу в случае развода (если только оба имени не указаны в документе о праве собственности или не были заключены другие соглашения).

Это всего лишь краткий обзор сценариев для государств с общей собственностью и государств с общим правом. Детали могут быть сложными, поэтому неплохо было бы, чтобы адвокат по разводам помог разобраться во всем этом и отстаивать ваши интересы.

Один из самых простых способов получить ипотечный кредит при разводе — это продать дом вместе, погасить ипотечный кредит и другие расходы, а также разделить прибыль.

Этот маршрут требует сотрудничества между разлученными супругами. Вам придется принимать совместные решения о таких вещах, как установление цен, когда продавать и как платить за такие вещи, как постановка дома или другие детали, связанные с продажей.

Продажа дома и разделение оставшейся выручки могут принести пользу всем участникам во многих отношениях: у пар есть шанс избавиться от ипотеки и друг от друга, при этом каждый получит свою долю средств от продажи.

Одно предупреждение: если вы продаете дом, налог на прирост капитала с дохода от продажи может стать проблемой во время налогообложения. Однако, если вы выполните определенные условия, вы, вероятно, сможете компенсировать большую часть налогового воздействия. Прежде чем принимать решение о продаже, рекомендуется обсудить ситуацию со специалистом по налогам.

Еще один способ решения проблемы ипотечного кредита при разводе — исключить имя одного из супругов из кредита. Несколько способов сделать это могут быть через рефинансирование или предположение кредита.

РефинансированиеРефинансирование ипотечного кредита предполагает получение нового кредита для погашения первоначального ипотечного кредита. Если у двух заемщиков есть первоначальный кредит, вы можете попытаться рефинансировать на имя только одного из заемщиков, эффективно освобождая другого от ответственности и претензий.

Рефинансирование наличными может быть хорошим способом для одного из супругов рефинансировать ипотеку исключительно на свое имя и получить доступ к наличным деньгам, которые им нужны для выкупа другой стороны.

Имейте в виду, что если вы хотите взять на себя единоличную ответственность за кредит через refi, вам необходимо иметь доход и кредит, чтобы соответствовать требованиям. Сумма собственного капитала, который у вас есть в доме, также будет фактором, влияющим на решение кредитора по рефинансированию и предлагаемые условия. И помните, рефинансирование — это, по сути, подача заявки на новый ипотечный кредит с сопутствующими расходами, такими как сборы за выдачу.

Сумма собственного капитала, который у вас есть в доме, также будет фактором, влияющим на решение кредитора по рефинансированию и предлагаемые условия. И помните, рефинансирование — это, по сути, подача заявки на новый ипотечный кредит с сопутствующими расходами, такими как сборы за выдачу.

Вы можете проверить текущие ставки по ипотечным кредитам и сравнить ставки рефинансирования на Credit Karma с условиями вашего существующего кредита. Знание текущих ставок, того, что вы можете себе позволить, а также различных типов кредитов и условий, может помочь вам найти лучшие варианты рефинансирования ипотеки. Калькулятор ипотечного рефинансирования также может помочь вам выяснить, на какой тип рефинансирования и условия вы можете претендовать.

Предположение по кредиту Если ваш кредитор разрешает это, вы можете запросить допущение по кредиту. В отличие от рефинансирования, принятие кредита не предполагает получение нового кредита. Вместо этого он позволяет одному заемщику по ипотеке взять на себя полную ответственность за кредит — без изменения условий — освобождая другого заемщика от их обязательств.

Опять же, заемщик, принимающий на себя полную ответственность за кредит, должен будет соответствовать квалификационным требованиям кредитора.

Имейте в виду, что получение кредита обычно не является вариантом для обычных ипотечных кредитов, но некоторые ипотечные кредиты, обеспеченные государством, при определенных условиях и с одобрения кредитора могут быть приемлемыми.

Сохранение дома и его совместное использование в качестве доходной собственностиСохранение дома — с обоими супругами в ипотеке — и сдача имущества в аренду — это еще один способ иметь дело с ипотекой при разводе. Чтобы это сработало, обеим сторонам придется переехать и договориться о том, как разделить расходы и доходы от дома.

Сможет ли разведенная пара заставить этот вариант работать, зависит от вовлеченных сторон, но независимо от того, как вы поступите, такая договоренность должна быть выработана в юридически обязывающем соглашении.

Что дальше?

Рефинансирование ипотеки, продажа дома или передача права собственности при разводе может повлиять на кредитный рейтинг обеих сторон при разводе, а также на их налоги.