Что делать, если человек умер, а кредит остался

- Комментарии: 0

Нередко случается, что заемщик умирает, не успев выплатить банку взятый кредит. И в таких случаях его родственники часто слабо представляют, как следует правильно себя вести. На них, еще не вполне оправившихся от удара после потери близкого человека, сваливаются хлопоты по оформлению наследства и проблемы с кредиторами. В данной статье мы рассмотрим финансовую сторону смерти.

Как банк получает информацию о смерти заемщика

В большинстве случаев банк узнает о смерти заемщика после образования просроченной задолженности по кредиту. Крупный банк о причинах просрочки может узнать спустя 2–3 месяца, лишь после того, как начнется со стороны кредитных менеджеров обзвон должника, его работодателей и родственников. В течение всего времени, пока кредит не погашается, банк начисляет проценты и штрафы за неустойку. Чтобы взыскать задолженность досрочно, банку придется обратиться в суд. Несколько правил, рассмотренных ниже, помогут родственникам умершего заемщика сориентироваться и правильно действовать в сложившейся ситуации.

Несколько правил, рассмотренных ниже, помогут родственникам умершего заемщика сориентироваться и правильно действовать в сложившейся ситуации.

Как нужно вести себя родственникам умершего заемщика

Правило 1: не следует откладывать подачу заявления в банк

После получения свидетельства о смерти необходимо сразу же написать заявление в банк с просьбой о приостановлении начисления процентов и об отмене штрафных санкций на срок 6 месяцев — до вступления в наследство. В таких случаях на основе представленного заявления и свидетельства о смерти заемщика все начисления обычно приостанавливаются. Но существуют банки или их некоторые особо ретивые сотрудники, которые дают рекомендации еще не вступившим в наследство родственникам продолжать погашать кредитные задолженности вместо умершего заемщика. Попавшим в подобную психологическую обработку родственникам нужно воспользоваться следующим правилом.

Правило 2: до вступления в права наследства не погашайте кредит

Родственники, в права наследства не вступившие, ни при каких обстоятельствах погашать кредит не обязаны. Не попадайтесь на подобные уловки банка. Не стоит также и продолжать «слепо» платить по кредиту, не ставя банк в известность о смерти заемщика. Ситуация после потери близкого человека и без того непроста, и лишние финансовые траты при таких обстоятельствах крайне нежелательны.

Не попадайтесь на подобные уловки банка. Не стоит также и продолжать «слепо» платить по кредиту, не ставя банк в известность о смерти заемщика. Ситуация после потери близкого человека и без того непроста, и лишние финансовые траты при таких обстоятельствах крайне нежелательны.

Правило 3: ответственность наследников ограничивается стоимостью принятого ими наследства

Если осталось наследство после смерти заемщика и его родственники приняли его, вступив в права на это наследство, то к ним автоматически перейдет долг заемщика по кредиту. Этот момент в наследственном праве обозначен термином «универсальное правопреемство». Но ответственность наследников по кредиту ограничена и лежит в пределах стоимости принятого ими наследства.

Ранее банки могли в судебном порядке взыскивать с наследников лишь остаток основного долга и рассчитанные на дату смерти заемщика проценты. Сейчас ситуация несколько изменилась — банки получили право и на получение процентов с родственников по кредитам умерших заемщиков. Для тех, кого интересует этот вопрос, предназначена отдельная статья.

Для тех, кого интересует этот вопрос, предназначена отдельная статья.

Правило 4: если наследство не принято — никаких долгов по кредитам не существует

Если заемщик после себя не оставил имущество, то и наследников у него не будет. Следовательно, его родственники не обязаны погашать оставшуюся задолженность по кредитному договору. В случае, если они под давлением банка после смерти заемщика вносили какие-либо платежи в счет погашения задолженности, они в судебном порядке могут вернуть обратно свои деньги плюс проценты за незаконное пользование чужими финансами. На эту тему также существует отдельная статья.

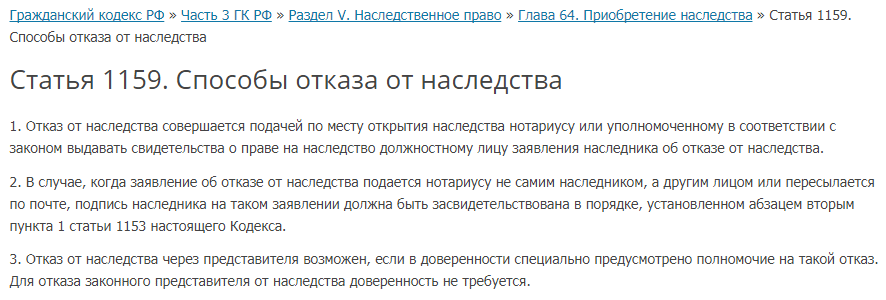

Правило 5: при отказе от наследства родственники банку ничего не должны

Если наследство осталось, но родственники по каким-либо причинам от него отказались, то обязанности по погашению кредита на них не переходят. В этом случае имущество признается выморочным и переходит в собственность государства. Иногда на это имущество начинает претендовать банк, но разборки банка с государством родственникам вряд ли будут интересны.

Что будет с кредитом если человек умер в Казахстане ᐈ Какие долги переходят по наследству

Рассказываем, нужно ли платить кредиты и другие долги за умершего родственника и что будет с кредитом если человек умер.

Поделиться:

Наследство – это не всегда получение несметных богатств от дальнего дедушки, которые могут обеспечить жизнь на долгие годы, особенно в наши дни. Как правило, при наследовании родным умершего переходят не только его нажитое имущество, но также долги и кредиты, которые он не успел погасить при жизни.

Какие долги переходят по наследству в Республике Казахстан?

Как правило, по наследству переходят следующие виды задолженностей:

- По кредитам и прочим займам;

- За коммунальные услуги;

- По договорам, гражданско-правовым сделкам;

- Платежи в бюджет, например, штрафы и налоги;

- Начисленные суммы неустоек, пени.

Не передаются по наследству обязательства и права, которые имеют неразрывное отношение к личности умершего, в том числе:

Обязательства по алиментам;

- Членство в юридических лицах;

- Обязательства по возмещению;

- Социальные пособия, выплаты по пенсии и т.п.;

- Личные права, не связанные с имуществом.

Следует знать, что в Казахстане заставить кого-либо взять на себя долги умершего человека, кем бы он не приходился правопреемнику, никто не может, если не было принято наследство.

В случае принятия наследства, наследники должны покрыть переданные им долги в пределах, полученного наследства. Это правило указано в Гражданском кодексе РК, статья 1040.

Также, всегда есть возможность до наследования, самим проверить наличие задолженности по человеку, даже если его уже нет в живых.

Как проверить долги, кредиты у умершего человека в Казахстане?

Узнать остались ли кредиты после смерти человека можно следующими способами:

- Обратиться в Кредитное бюро с запросом на кредитный отчет, по электронной почте, заказным письмом или онлайн-заявкой;

- Получить сведения у нотариуса, который в свою очередь сможет предоставить сведения об имеющихся задолженностях, завещании и текущих обязательствах;

- Проверить информацию о наличии долгов в Едином реестре судопроизводства.

Что будет с кредитом если человек умер?

Опираясь на нормативно-правовые акты и судебную практику Республики Казахстан, можно сказать следующее:

- При наступлении смерти человека, принятые им обязательства, не прекращаются и не уменьшаются. Это говорит о том, что даже если человек умер, а кредит или микрокредит остался, его погашение возлагается на тех, кому переданы имущественные права умершего;

- Приемники отвечают по обязательствам своего умершего родственника и должны погашать задолженность, в том числе и по кредитам, в размерах и сроках, установленных законом.

- Залоговое имущество остается в сохранности и не изымается банком, если наследником осуществляется погашение займа. Но он также в праве выставить данное имущество на продажу в целях покрытия задолженности данными средствами.

- По Законодательству кредитор не может сразу подавать иск, по этой причине все споры возможно решить в досудебном порядке, напрямую с банком.

Могут банки Казахстана просить погасить кредит в случае смерти заемщика?

В соответствии со статьей 1081 Гражданского кодекса РК, кредитор в праве требовать от правопреемника исполнение обязательств по кредитному договору в полном объеме.

Кроме того, в случае принятия наследства, но уклонения от регистрации имущества, у наследников могут потребовать необходимого оформления в принудительном порядке.

Кто обязан проинформировать банк о смерти клиента?

В законодательстве не предусмотрен порядок уведомления банков о смерти их клиентов. Тем не менее Национальным банком Республики Казахстан рекомендуется своевременно информировать кредиторов о таких случаях. Информирование банков также позволит не беспокоить родных усопшего в период траура, а также не допустить начисление пеней и неустоек за просрочку.

Какой срок вступления в наследство в Казахстане?

По закону, с момента смерти владельца имущества его родственники в праве иметь притязание на наследство, если они не отказались от наследования (статьи 1072 и 1074 ГК РК).

Со дня открытия наследства определяются наследники, но не позже шести месяцев с этой даты. Этот период и является сроком вступления в наследство.

Если установленный срок истек и в это время никаких действий совершено не было, у наследников есть возможность уже в судебном порядке восстановить срок принятия наследства.

Сделать это можно, обосновав веские причины неиспользования установленного срока (Постановление от 29 июня 2009 года № 5, О применении законов, касающихся наследования, утвержденное Верховным Судом РК, 11 пункт 1072 статьи ГК РК).

В случаях, когда определены несколько наследников, суд устанавливает доли наследства по каждому. Также, при необходимости, устанавливаются правозащитные меры к наследнику, в том числе — на порядок получения доли каждым наследником .

Официальный документ о наследстве – свидетельство выдается спустя шесть месяцев от даты открытия периода наследования.

Какая очередность вступления в наследство?

По действующему законодательству в качестве наследников вправе выступать лица, в порядке, предусмотренном действующим законодательством Республики Казахстан.

Согласно ГК РК, очередь передачи наследства осуществляется в следующем порядке:

- Дети, родители, муж или жена первыми рассматриваются для передачи имущественных прав.

- Сестры и братья, в том числе и неполнородные, а также дедушки и бабушки как по отцовской, так и по материнской линии.

- Родные дяди и тети умершего.

- Родители дедушек и бабушек.

- Двоюродные внуки, а также двоюродные дедушки и бабушки умершего.

- Двоюродные дяди, тети, племянники, племянницы, внуки и внучки.

- Мачеха или Отчим, пасынки, падчерицы, сводные сестры и братья правопредшественника, если те совместно проживали с ним в одной семьей как минимум десять лет.

- И на последней очереди — иждивенцы, проживающие с наследодателем не менее 12 месяцев до дня его смерти и не подпадающие под перечисленные выше 1-2 пункты

В каких случаях наследство считается принятым?

- Если преемник фактически владеет имуществом наследодателя. То есть осуществляет с имуществом действия, подтверждающие его принятие в свою собственность.

- В случае своевременного представления заявления о принятии наследства.

Если первые по приоритетности наследники отказались от наследства, это же право переходит к следующим по порядку преемникам.

Наследство может также перейти еще не родившимся, но зачатым детям еще до смерти наследодателя.

Еще один важный момент. Еще до раздела имущества, его частично можно использовать на покрытие расходов, затраченных на погребение усопшего.

Как погасить кредит и долги по наследству?

Нередко преемники лишь спустя время узнают о наличии долгов и кредитов у их умершего родственника.

Если наследник не сразу сообщил кредитору о смерти своего родственника, то дальше может производиться начисление процентов по займу вместе с пенями и неустойками, так, в результате, размер задолженности только будет увеличиваться.

По этой причине следует, по возможности, раньше сообщить кредитору о смерти заемщика и попросить приостановить начисления по займу.

- По истечению срока вступления в наследство, возможно урегулировать с банком вопрос о погашении кредита, а также при необходимости установить оптимальные условия исполнения обязательства по займу и пересмотреть график погашения.

- Платежи, выставленные банком возможно оспорить в судебном порядке, что позволит сократить расходы на покрытие имеющихся долгов.

- Так как неустойка является мерой, применяемой при неисполнении обязательств по кредитному договору, то ее начисление после смерти заемщика может производиться, когда уже правопреемник просрочил свой срок оплаты по унаследованному кредиту.

- Обязательства по выплате перешедшего кредита начинают действие со дня вступления в юридическую силу решения о передаче наследства.

При этом, претензии по исполнению платежных обязательств по договору о займе в отношении новых плательщиков должны предъявляться в течение утвержденного срока давности, а именно — не позднее трех лет.

Никто не может принять права на владение имуществом и при этом уклоняться от уплаты унаследованной задолженности. Правопреемник, принявший имущественные права, обязан исполнить также долговые и кредитные обязательства.

На основании ГК РК (статья 1081), кредиторы имеют основания для предъявления требований к правопреемникам или доверенному лицу по управлению наследством по договорным условиям кредитора в сумме, не превышающей пределов переданного имущества.

Таким образом, если гражданин принял права и обязательства от умершего родственника, погашение задолженности должно осуществляться в сумме, не превышающей стоимости доли наследства.

Можно ли отказаться от погашения кредита после кончины родственника?

Возможно не оплачивать займ, если кредитором не было предъявлено требований по его погашению. Однако, по законодательству, отказ от оплаты кредита и прочих долгов, оставшихся от прежнего владельца возможен только при отказе от всего наследства. Принять только часть наследства, как бы того не хотелось, не получится.

- Правопреемникам переходят задолженности наследодателя, относящиеся к обязательствам по договорам займа или кредита, сделкам купли-продажи движимого или недвижимого имущества и т.п.

- Помимо самой суммы задолженности переходящей по наследству, к долгам относятся в том числе и начисленные штрафы, проценты неустоек и пени. Действие кредитного договора не прекращается даже в случае смерти заемщика и для кредитора не принципиально кем будет погашена сумма долга — проценты будут начисляться дальше.

- Лица, получившие в наследство задолженность по кредиту своего родственника, в свою очередь, вправе запрашивать у кредитора все необходимые сведения по данному займу. Дата начала обязательств по унаследованному кредиту начинается с момента действия свидетельства о наследстве.

- У наследника есть возможность и время, чтобы отказаться от передаваемых имущественных прав, но не позднее 6 месяцев с момента уведомления о наследовании.

- По решению суда допускается продлить сроки, в случае подтверждения веских причин, приведших к пропуску установленных сроков.

- Если правопреемник решил не принимать наследство, то нотариусом оформляется соответствующий документ об отказе.

Важно внимательно оценить состав получаемого наследства. И в том случае, когда обязательства по задолженности превышают приемлемые объемы имущества, целесообразнее отказаться от такого наследства.

При таких обстоятельствах имущество переходит к следующей очереди или будет реализовано кредиторами для покрытия долгов.

Как сделать оценку долгов и наследства?

Часто на практике возникает необходимость узнать рыночную стоимость наследства. Для этих целей наследодателю потребуется произвести оценку полученного имущества. Данная оценка осуществляется специализированными оценочными компаниями.

Стоит обратить внимание на то, что оценку наследуемого имущества можно провести еще до вступления в наследство.

Результаты оценки позволяют соотнести оставшиеся долги умершего к получаемому имуществу и точно произвести расчеты по погашению задолженности и уплаты государственной пошлины.

Как не платить кредит за умершего?

Никому не хочется выплачивать чужие долги, даже если при этом можно получить наследство.

В каких же ситуациях, можно не выплачивать долги наследодателя?

- Если умерший заемщик вместе с кредитом оформил еще и страховку. При исполнении условий по страховке, задолженность покрывается страховой компанией. Здесь также важно, чтобы причина смерти заемщика подходила под страховой случай, указанный в договоре.

- При полном отказе от прав наследования. При вступлении в имущественные права, обязательства по долгам также переходят правопреемнику.

Поэтому, если определенно не хочется выплачивать унаследованные кредиты и при этом по ним не оформлялась страховка, единственный выход — отказ от наследства.

Если у заемщика отсутствовала страховка по кредитным договорам, а наследники от наследства отказались, обязательства по погашению займа возлагаются на поручителя. Поручитель, со своей стороны также вправе истребовать сумму долга с родных умершего.

Как отказаться от наследства умершего родственника?

Каждый наследник в течение полугода со дня открытия наследства может по своему усмотрению не принять наследство, подав для этого соответствующее заявление через нотариус.

Конечно, если вышло так, что долги покойного соразмерны переданному имуществу, от такого наследства легче отказаться, чем затрачивать время и средства на погашение задолженности. Главное – вовремя оформить отказ и не пропустить положенные полгода для проведения всех процедур. Данные действия необходимы, чтобы кредитор не взыскал с наследника задолженность через суд. Иначе, не исключено, что отказаться от долгов уже не получится.

Главное – вовремя оформить отказ и не пропустить положенные полгода для проведения всех процедур. Данные действия необходимы, чтобы кредитор не взыскал с наследника задолженность через суд. Иначе, не исключено, что отказаться от долгов уже не получится.

Ко всему прочему, для подтверждения отказа от наследства не рекомендуется совершать с наследуемым имуществом какие-либо действия. Например, делать ремонт или совершать платежи. Такие действия будут приравнены к фактическому владению наследством.

Согласно пункту 8 статьи 1074 Гражданского кодекса РК, частичный отказ от наследства, с определенными условиями или исключениями невозможен. Наследство можно либо полностью принять, либо полностью от него отказаться.

Как объявить себя банкротом?

Если наследник не является банкротом, кредитор может подать на него иск о взыскании задолженности.

На сегодняшний день законопроект о банкротстве физических лиц в РК находится еще в разработке. Министерством финансов Республики Казахстан предусматривается признание банкротства как в добровольном, так и в судебном порядке.

Может ли страховка в банке покрыть кредит умершего?

Если умерший заключал договор страхования, то из него можно узнать, является ли его смерть страховым случаем и на сколько страховая компания может покрыть кредиты страхователя, оставшиеся после смерти.

В данных обстоятельствах, родным умершего следует обратиться не только к кредиторам, но и к страхователю для проведения расчетов и выплаты страховой премии.

Что будет с кредитом если человек умер, а родственников нет?

Если человек умер, а кредит остался, но никому не достался, так как родственников нет или от наследства просто отказались, то такое наследство, согласно статье 1045 Гражданского кодекса РК, признается выморочным.

Имущество, признанное выморочным, на основании статьи 1083 Гражданского кодекса РК, должно перейти в коммунальную собственность по месту, где было открыто наследство. После этого кредиторы умершего вправе претендовать на данное имущество.

Если у заемщика остался невыплаченный кредит в банке, то на выморочное имущество этого заемщика будет претендовать кредитор. При наличии других кредиторов, данное оно распределяется между ними пропорционально суммам задолженностей.

При наличии других кредиторов, данное оно распределяется между ними пропорционально суммам задолженностей.

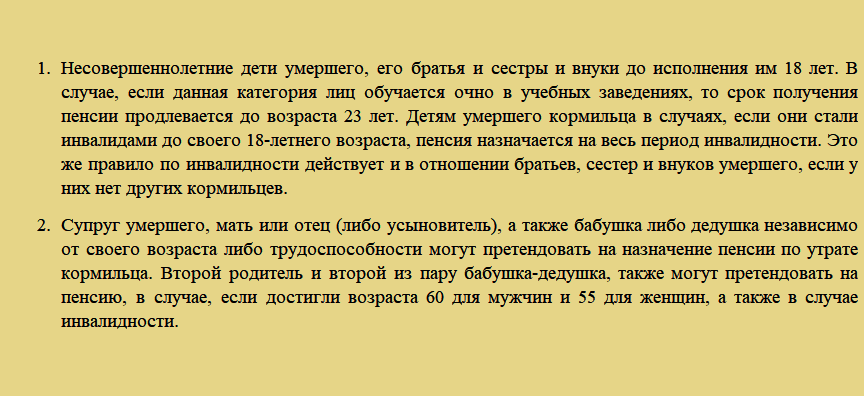

Что если наследники несовершеннолетние?

Нередко бывает, что в завещании упоминаются несовершеннолетние лица, например, дети или внуки, которые в последующем являются законными наследниками.

- Несовершеннолетним наследникам также вместе со всем имуществом передаются и обязательства по долгам.

- До достижения наследником 14 лет, наследство принимается родителями, опекунами или попечителями несовершеннолетнего лица.

- Наследник в возрасте от 14 до 18 лет вправе подавать заявление о принятии наследства, но с согласия родителей, опекунов или попечителей.

- Отказаться от имущественных прав несовершеннолетние преемники могут при получении разрешения от органов попечительства.

- Кроме того, родители, опекуны или попечители осуществляют погашение переданных логов и кредитов.

Стоит отметить также, что кредиты в нашей стране с каждым днем берут все больше людей. У одного человека может быть несколько действующих займов у разных банков и финансовых организаций.

У одного человека может быть несколько действующих займов у разных банков и финансовых организаций.

При всем этом, не каждый заемщик, оформляя займы на крупные суммы, задумывается о рисках и о том, кто будет оплачивать имеющиеся кредиты после его смерти. А ведь задолженность усопшего может перейти его родственникам по наследству.

Что происходит с долгом по кредитной карте, когда вы умираете?

Пожалуйста, включите JavaScript в вашем браузере

Похоже, ваш веб-браузер не использует JavaScript. Без него некоторые страницы не будут работать должным образом. Пожалуйста, измените настройки вашего браузера, чтобы убедиться, что JavaScript включен.

Долг по кредитной карте, оставшийся после смерти человека, часто оплачивается его имуществом, но в некоторых случаях он может стать обязанностью бенефициара. В этой статье будут рассмотрены:

- Кто отвечает за управление долгом после смерти

- Как задолженность по кредитной карте может повлиять на бенефициаров

- Четыре шага, которые необходимо предпринять в случае смерти держателя карты

Кто отвечает за управление долгом после смерти?

Имущество

Остаток по кредитной карте обычно оплачивается имуществом умершего, то есть всем, чем он владел на момент смерти.

Завещание

Завещание — это процесс сбора активов умершего, выплаты кредиторам и любых причитающихся налогов, а затем распределения оставшихся активов в соответствии с завещанием или законом штата.

Душеприказчик

Физическое или юридическое лицо, назначенное завещанием и/или назначенное судом для управления имуществом умершего лица, называется душеприказчиком.

Члены семьи, как правило, не несут ответственности за оплату долга умершего по кредитной карте.

Бенефициар

Бенефициар — это физическое или юридическое лицо, которое юридически назначено для получения пособий или финансовых активов умершего лица.

Как задолженность по кредитной карте может повлиять на бенефициаров

Поместье погасит долги до перехода к бенефициарам (или наследникам). Если у имущества недостаточно активов для выплаты долга, бенефициары могут быть привлечены к ответственности в нескольких сценариях. Если они являются созаемщиками, совладельцами карт или являются супругами умершего и живут в штате, признающем совместную собственность (штат с общей собственностью), бенефициары могут нести ответственность за оставшуюся часть долга.

Четыре шага в случае смерти держателя карты

Организация счетов

Запросить копии свидетельства о смерти. Если вы не знаете точно, сколько счетов было у этого человека, запросите копию его кредитного отчета, в котором будут перечислены все счета на его имя. Большинству финансовых организаций потребуется свидетельство о смерти для доступа к счетам. Вы захотите организовать все связанные финансовые документы в рамках подготовки к этому.

Следите за любой почтой, адресованной держателю карты. Рекомендуется следить за почтой от шести месяцев до года после смерти, чтобы не пропустить ничего важного.

Прекратить использование кредитных карт

Кредитные карты умерших больше не действительны. Их нельзя использовать ни при каких обстоятельствах, даже на похороны и последние расходы.

Операции по этим картам могут привести к мошенничеству. Даже если вы являетесь авторизованным пользователем или имели разрешение на использование карты до того, как владелец карты скончался, не используйте их для совершения покупок.

Все кредитные карты должны быть собраны после смерти и храниться в безопасном месте, иначе их можно уничтожить, чтобы предотвратить дальнейшее использование.

Уведомить компанию-эмитент кредитной карты

Вам следует как можно скорее уведомить компанию-эмитента кредитной карты, чтобы остановить начисление процентов и любых других сборов. Это нужно сделать как для основных, так и для совместных кредитных карт.

Не забудьте также просмотреть выписки по карте, чтобы узнать, есть ли какие-либо периодические платежи — вы захотите перевести их на другую карту или банковский счет. Такие вещи, как телефонные счета или коммунальные услуги, могут автоматически оплачиваться и списываться со счета каждый месяц, поэтому вам нужно позаботиться об этом сразу.

Вы можете позвонить по номеру, указанному на обратной стороне карты, и поговорить с представителем службы поддержки о вашей ситуации. Обратите внимание, что компании-эмитенты кредитных карт могут запросить официальную копию свидетельства о смерти, а также могут потребовать номер социального страхования умершего.

Уведомить кредитные бюро

Уведомить три основных кредитных бюро (Equifax ® , Experian ® и TransUnion ® ) и заморозить кредит на счете умершего. Это не позволит никому открывать новые счета или кредитные карты на свое имя. К сожалению, кража личных данных не редкость после смерти близкого человека.

После уведомления бюро кредитных историй и замораживания счета вы можете направить письмо, содержащее информацию как об умершем, так и о вас.

Номера телефонов трех кредитных бюро:

- Experian: 888-397-3742

- Эквифакс: 888-548-7878

- ТрансЮнион: 800-916-8800

В заключение

Когда любимый человек уходит из жизни, вам придется позаботиться о многом, в том числе о его финансах. Важно помнить, что задолженность по кредитной карте не исчезает автоматически, когда кто-то умирает. Он должен быть оплачен имуществом или поручителями по счету. Вы также захотите уведомить соответствующие организации, такие как компании, выпускающие кредитные карты, кредитные бюро и любые службы, которые настроены с автоматическими платежами.

Сообщите компании-эмитенту кредитной карты

Вот что произойдет с вашим долгом, когда вы умрете

Итак, что произойдет с нашими долгами, когда мы умрем?

Этот вопрос мы задаем по-разному в течение года и решили, что стоит отложить его раз и навсегда.

Когда вы живы, ваше имущество (включая активы и пассивы) называется просто «ваше имущество». Вы владеете ими и несете за них ответственность. Простой. Однако после вашей смерти ваше имущество будет называться вашим «имуществом».

По закону ваши активы будут использованы для погашения вашего непогашенного долга до того, как любой оставшийся баланс будет распределен между вашими предполагаемыми получателями или бенефициарами. Прежде чем все это , однако, ваш собственный капитал должен быть определен .

Как мы рассчитываем ваш собственный капитал? Что ж, вам нужно сложить все, что у вас есть, от стоимости вашего дома до денег на вашем банковском счете (активы). Затем вычтите из нее стоимость всех ваших долгов, таких как ипотечные, автомобильные или студенческие кредиты или даже остатки по кредитным картам, и вы получите цифру.

Затем вычтите из нее стоимость всех ваших долгов, таких как ипотечные, автомобильные или студенческие кредиты или даже остатки по кредитным картам, и вы получите цифру.

Активы — Долги = Чистая стоимость активов

Вот что вам нужно знать:

Если ваш общий долг стоит больше, чем ваши общие активы, то у вас отрицательный собственный капитал и вы будете считаться банкротом. В этом случае ваши активы будут использованы для погашения ваших долгов и, следовательно, не будут переданы вашим бенефициарам.

Тем не менее, если ваше имущество стоит больше, чем ваш долг , это означает, что у вас положительный собственный капитал. Ваше имущество будет передано вашим бенефициарам, как указано в вашем завещании, как только оно будет использовано для погашения вашего долга .

Во-первых, знайте, что вашим имуществом будет управлять душеприказчик/васи, лицо, назначенное завещателем для выполнения условий завещания.

Ответственность Исполнителя действительно тяжела. Задача Исполнителя — как можно скорее получить письмо о выдаче наследства от Управления по делам наследства. Это даст человеку право немедленно выполнять свою задачу по управлению имуществом

ранее). Они включают, но не ограничиваются:

- личный или бизнес-кредит на ваше имя

- автокредит на ваше имя

- студенческий долг на ваше имя

- задолженность по кредитной карте

- ваш окончательный подоходный налог, рассчитанный Налоговой службой (IRB)

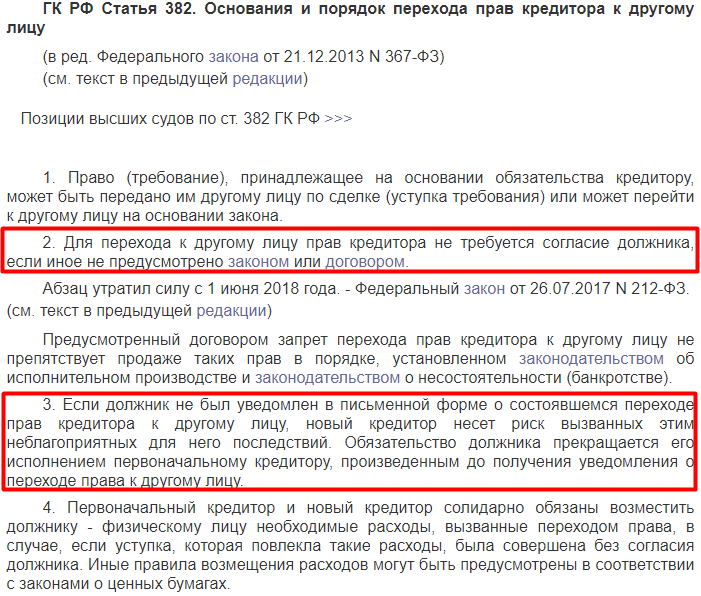

Вы можете обратиться к изображению выше для лучшего понимания.

Вырезка из газеты Бериты Харьян

Для обеспеченных кредитов (автокредит или жилищный кредит) банки будут предоставлять бенефициарам и ближайшим родственникам возможность получить кредит и передать актив (например, дом или автомобиль) на свое имя.

Но, если это не согласовано, то кредитор имеет право обратить взыскание или вернуть во владение базовый актив, который был заложен (залоги). Выручка от продажи банком будет использована для погашения непогашенной суммы кредита. И, если останутся какие-либо оставшиеся суммы, они будут возвращены в имение.

Что касается необеспеченных кредитов (личный кредит/кредитная карта), если кто-то еще несет солидарную ответственность по долгу вместе с умершим, выживший созаемщик должен будет погасить оставшуюся часть долга самостоятельно. То же самое следует, если бенефициар является гарантом гарантированного долга.

Если вы не оставили в своем наследстве ценного имущества, у кредиторов не будет иного выбора, кроме как списать долг. В таких случаях кредиторы не могут обратиться за потомками и ближайшими родственниками умершего .

Однако, если в вашем имуществе есть другое имущество (например, дом, машина, деньги или акции), кредиторы могут подать в суд на ваше имущество, чтобы вернуть то, что им причитается. Имейте в виду, что это может задержать распределение наследства.

Имейте в виду, что это может задержать распределение наследства.

Для всех практических целей ближайшим родственникам имеет смысл продолжать выплачивать взносы от имени умершего, накапливать просроченные платежи, а также задержки с распределением наследства. Лицо, совершившее платеж, может впоследствии предъявлять претензии к наследственной массе. Это также поможет исполнителю выиграть время для ликвидации любых активов для урегулирования долгов.

Тогда какие шаги я могу предпринять, чтобы защитить своих близких?

Первая мера, которую необходимо принять, — убедиться, что ваши близкие осведомлены о своих правах как наследников и хорошо подготовлены к действиям в случае вашей кончины. Кроме того, вы можете написать завещание и попытаться уменьшить/погасить свой долг как можно быстрее, чтобы защитить завещанные активы, которые вы оставите после себя.

Кроме того, инвестирование в страхование долга (например, страхование ипотечного кредита (MRTA), страхование кредитных карт, страхование личного кредита) для любых кредитов или кредитных карт, которые у вас есть, также может быть целесообразным.

Поступая таким образом, вы не будете обременять свою семью долгами, оставляя своим бенефициарам меньше, чем вы хотели. Да, они могут быть немного дорогими сейчас, но нет слишком высокой цены для душевного спокойствия, верно?

Еще одним хорошим предложением было бы застраховать жизнь…

Да, может показаться, что сейчас для вас это НЕ важно, но все согласны с тем, что смерть неизбежна. Подумайте о благополучии вашей семьи и о том, как они будут терпеть все эти трудности, оплакивая свою потерю.

При достаточном страховании жизни надежда еще есть. Ваша семья может быть уверена в страховой сумме, которую вы приобрели по номеру . Он выплачивает единовременное пособие после того, как все необходимые документы, например. изготовление свидетельства о смерти, которое было подано и утверждено.

Деньги могут быть использованы для поддержания их образа жизни или для покрытия потерянного дохода. Ваш полис страхования жизни также может быть разработан таким образом, чтобы гарантировать, что ваши близкие не будут обременены огромными выплатами или уменьшенным наследством 9. 0062 . Это может быть особенно важно, если вы делите долг, например, ипотечный кредит, со своим супругом или кем-то еще.

0062 . Это может быть особенно важно, если вы делите долг, например, ипотечный кредит, со своим супругом или кем-то еще.

Поэтому, если вы являетесь единственным или основным кормильцем с долгами, крайне важно застраховать жизнь, чтобы уменьшить финансовое бремя в то время, когда оставшиеся в живых члены семьи переживают потерю близкого человека. Хотя многие думают, что страхование жизни дорого, а не PRU Wealth Plus. Он предлагает гибкую премию в зависимости от ваших финансовых возможностей. Этот страховой план, связанный с инвестициями, обеспечивает высокую защиту до 100 лет и для входа уже в 30-дневном возрасте.

Не знаете, чем этот план может быть полезен вам и вашей семье? Взгляните на иллюстрацию ниже.

Для получения дополнительной информации о PRU