Как отражаются алименты в справке 2-НДФЛ: код вычета

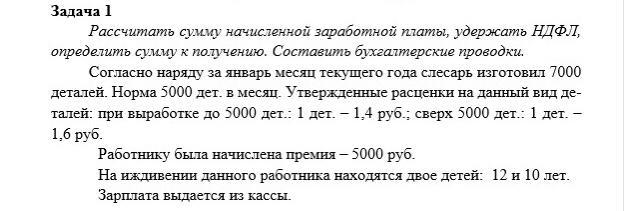

Поскольку плательщик алиментов отчисляет определенный процент на содержание детей от своей зарплаты, нужно знать, как рассчитать алименты по справке 2-НДФЛ.

Отображение алиментов в справке 2-НДФЛ

Правильно рассчитать алименты по справке 2-НДФЛ можно, когда алиментоплательщик предоставит документ за конкретный год. Налоговый агент (лицо, начисляющее и выплачивающее зарплату физическому лицу) указывает в документе информацию:

- о себе;

- о получателе доходов;

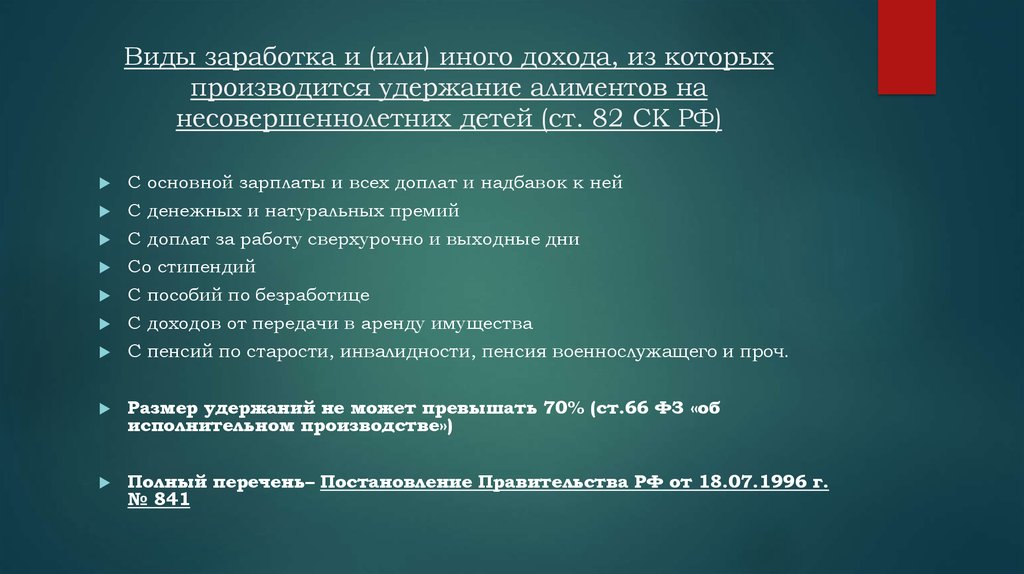

- виды дохода, подлежащих обложению 13% налога;

- налоговые вычеты, заявленные получателем дохода;

- общая сумма дохода;

- сумма НДФЛ за конкретный период (текущий или предыдущий календарный код).

Алиментные выплаты в справке 2-НДФЛ не указываются.

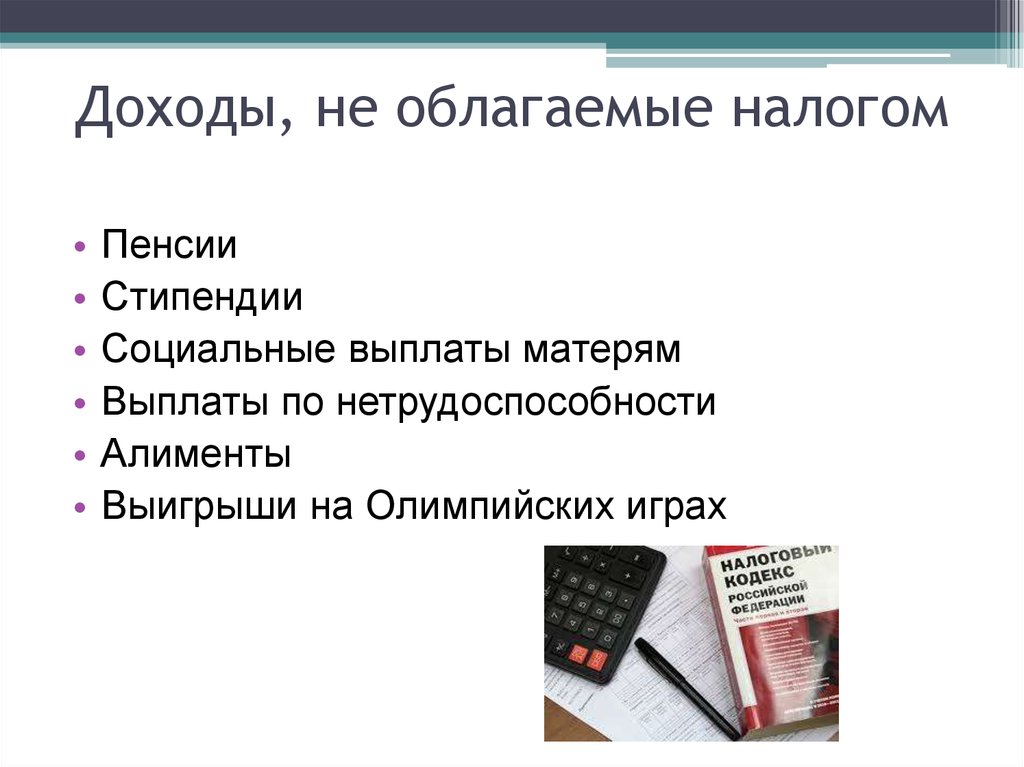

Удерживают ли подоходный налог с алиментов

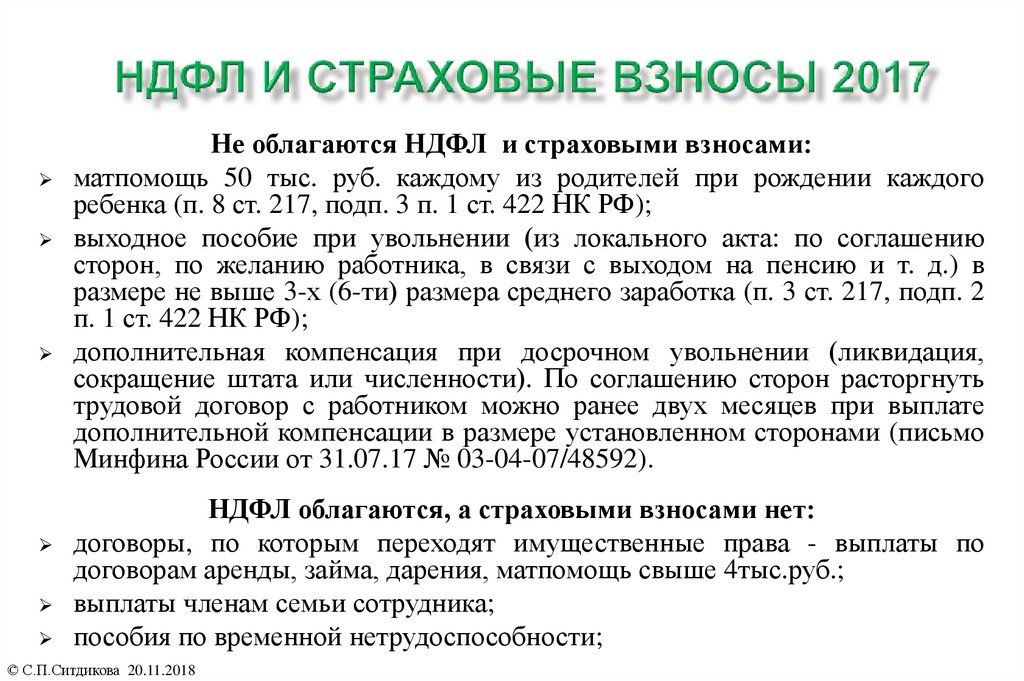

Согласно законодательству, не алименты отражаются в справке 2-НДФЛ, а прибыль. Алиментные выплаты относятся к платежам на потребности лиц, не имеющих возможности обеспечить себя ввиду некоторых факторов. Алименты относятся к социальным выплатам, цель которых – обеспечить необходимым получателя (инвалида, ребенка и т. д.). Поэтому с них не удерживается подоходный налог.

Алименты относятся к социальным выплатам, цель которых – обеспечить необходимым получателя (инвалида, ребенка и т. д.). Поэтому с них не удерживается подоходный налог.

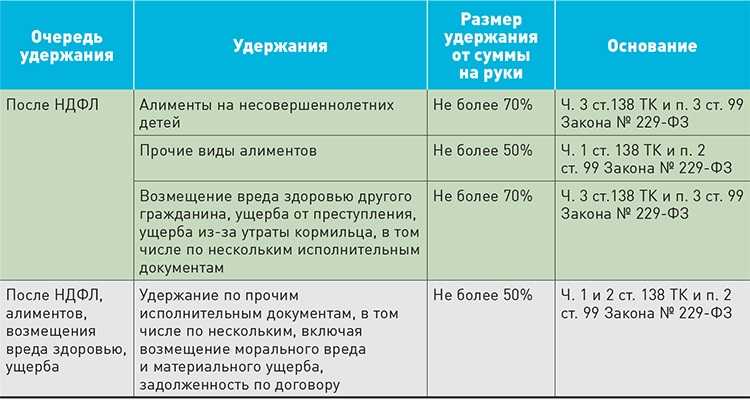

Каждый месяц бухгалтерия удерживает с заработной платы 13% от дохода в пользу государственной казны. С оставшейся суммы начисляются выплаты получателю в процентном отношении или твердой сумме согласно судебному акту или мирному соглашению.

Начисление стандартного налогового вычета на ребенка

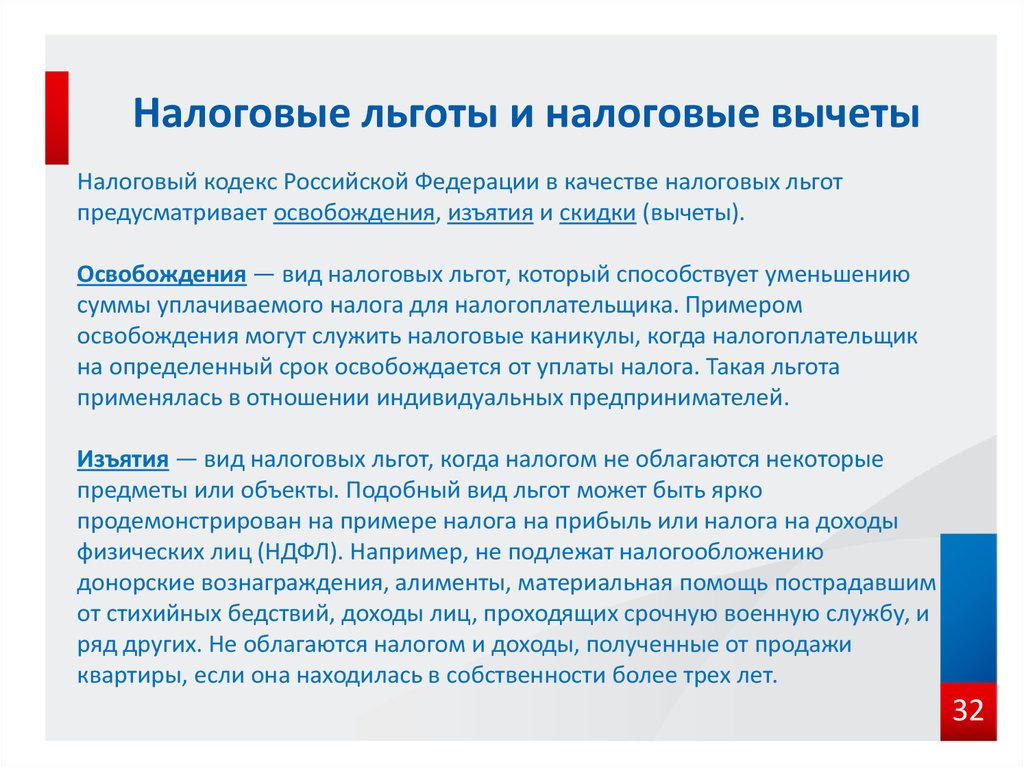

Когда нужно рассчитать алименты по справке 2-НДФЛ, граждан интересует вопрос о налоговых вычетах. Под вычетом понимают сумму для снижения налоговой базы согласно пределам, установленным законодательством в 2021 г.

В качестве базы рассматривается весь доход, полученный в разных формах, облагаемый по ставке 13%. В ст. 218 Налогового кодекса указано, что стандартный вычет доступен гражданину, на обеспечении которого находится ребенок:

- несовершеннолетний;

- очно обучающийся в учебном заведении до достижения 24-летнего возраста.

В двух случаях для получения налогового вычета потребуются дополнительные документы к основному пакету:

- если алиментоплательщик состоит в разводе со вторым родителем ребенка и производит выплаты на содержание;

- супруг в повторном браке не усыновил ребенка, но содержит его по факту.

В таких случаях потребуются:

- свидетельство о браке для лиц, содержащих детей;

- исполнительный лист и выписка с расчетного счета для алиментоплательщиков.

К заявлению достаточно приложить копии документов. Оригиналы вправе запросить ответственные лица бухгалтерии, аудиторы и налоговые инспекторы.

Оформление справки 2-НДФЛ для расчета алиментов

Работодатель не может отразить алименты в справке 2-НДФЛ, поскольку бланк заполняется налоговым агентом в отношении алиментоплательщика для отображения доходов, полученных в организации.

Для расчета социальных выплат необходимо посчитать сумму после удержания налогов и использования налогового вычета (при наличии заявления получателя доходов).

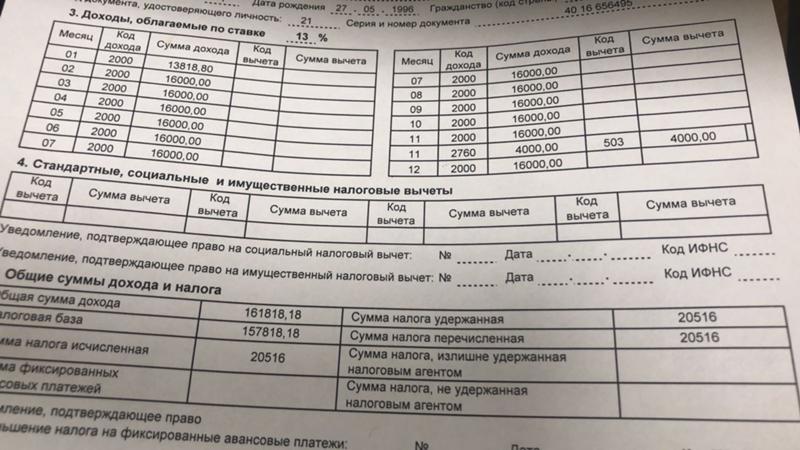

Образец формы

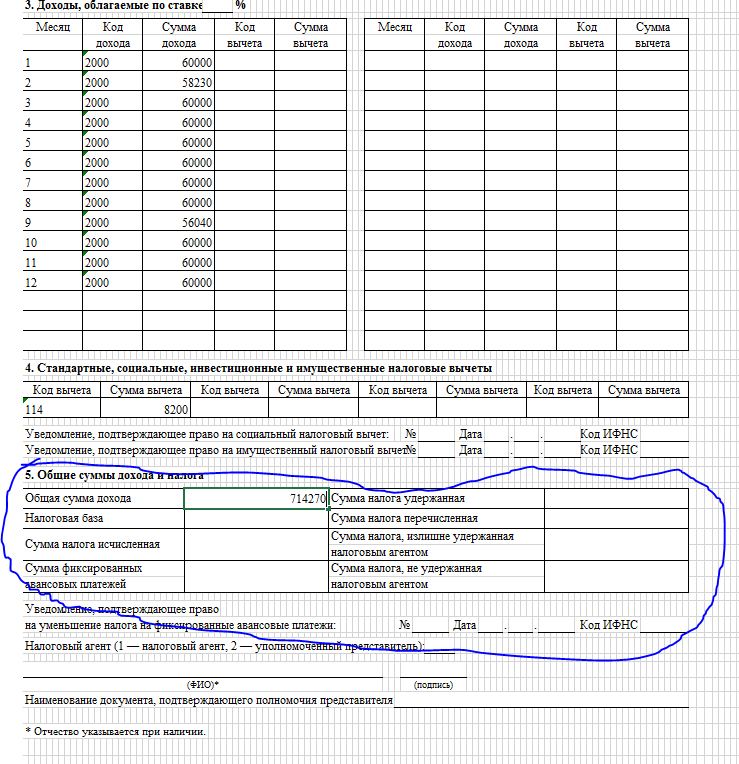

Справка 2-НДФЛ для начисления алиментов заполняется работодателем по образцу. В ней указываются зарплаты и все виды дохода, получаемые из разных источников. В таблице отображаются все виды прибыли согласно шифрам (кодировке).

Образец справки 2-НДФЛ.

За какой период

Обычно требуется указание сумм дохода за 3-6 месяцев, иногда за 1 календарный год.

Другой вопрос, как маркируется код вычета в справке 2-НДФЛ для начисления алиментов. Поскольку социальные выплаты не облагаются налогом, в документ о доходах (в нашем случае это 2-НДФЛ) они не включаются. Детские выплаты вычисляются из полной суммы доходов и прописываются под кодом 2000. Согласно законодательству понятие «код вычета по алиментам» не оговаривается.

Сколько действительна

Алиментоплательщиков интересует вопрос, сколько действительна справка 2-НДФЛ для расчета алиментов. Согласно законодательству, срока годности у документа нет, поскольку информация будет одинаковая за указанный период.

Однако по общему правилу документ о доходах действует 30 календарных дней. Законом этот срок не установлен.

Как рассчитать величину выплат на ребенка по 2-НДФЛ

Некоторые не знают, отражаются алименты в справке 2-НДФЛ или нет. Налоговая служба поясняет, что такая социальная выплата не учитывается в справке о доходах.

Учитывать начисленную зарплату или доход после вычета НДФЛ

Выплаты начисляются после того, как из зарплаты алиментоплательщика вычли 13% налог и иные сборы. С оставшейся суммы ребенку начисляются деньги в процентном отношении или в фиксированном размере.

Как проверяют подлинность

Для проверки документа на подлинность необходимо его соответствие некоторым факторам:

- бумага заполнена по стандартному образцу, в ней не содержатся погрешности и ошибки;

- на документе есть четкая подпись ответственного лица, не перекрытая «мокрой» печатью;

- ИНН работодателя совпадает с оттиском печати;

- отсутствует подозрительно высокий или низкий ежемесячный доход.

Также проверяется статус гражданина в налоговой службе, финансовая состоятельность организации. Осуществляется запрос через Пенсионный фонд.

Можно ли оспорить форму 2-НДФЛ в алиментном споре

Если алиментоплательщик подает исковое заявление в суд, он предоставляет документы, где в том числе указывается код дохода на алименты в справке 2-НДФЛ. Единственное условие – документ должен быть подлинным.

Чем чревата подделка документов

Некоторым гражданам приходит идея купить справку 2-НДФЛ с подтверждением в Москве для начисления алиментов. Однако нужно понимать, что это чревато уголовным преследованием, если документ проверят и не подтвердят достоверность.

Получатель выплат вправе обратиться в прокуратуру с сообщением о нарушении закона и в службу приставов с целью перерасчета суммы и получения неустойки 0,5% в день.

Считаются ли алименты доходом? | Личные деньги | Деньги

Мария Волуйская

Примерное время чтения: 2 минуты

5359

Категория: Доступная экономика

Согласно Налоговому кодексу РФ, доходом признается экономическая выгода в денежной или натуральной форме. Налоговый кодекс (НК) считает алименты разновидностью доходов физических лиц. Однако речь идет об особой категории доходов: не подлежащих налогообложению (ст. 217 НК РФ). Алименты, которые получает родитель на содержание ребенка, не облагаются подоходным налогом, так как НДФЛ уже был удержан с зарплаты (или другого дохода) второго родителя, который и платит алименты.

Также алименты являются особенным видом доходов, так как, согласно ст. 101 ФЗ «Об исполнительном производстве», судебные приставы не могут наложить взыскание на сумму алиментов. Алиментные выплаты учитываются при расчете суммарного дохода семьи: этот показатель требуется при обращении в соцзащиту для оформления различных пособий, субсидий или льгот.

Чьим доходом считаются алименты?

Алименты являются собственностью несовершеннолетнего ребенка, на содержание которого они поступают. Однако доходы ребенка в силу законного ограничения его дееспособности могут расходоваться по усмотрению родителя или опекуна. Согласно ст. 60 Семейного кодекса РФ, суммы, причитающиеся ребенку в качестве алиментов, находятся в распоряжении ответственного за него лица. Если же родитель, который уплачивает алименты, считает, что второй родитель расходует средства не по назначению, он может обратиться в суд с требованием перечислять часть алиментов (не более 50%) непосредственно на банковский счет, открытый на имя ребенка.

Ст. 26 и 28 Гражданского кодекса РФ определяют права ребенка на распоряжение принадлежащим ему имуществом. Несовершеннолетние в возрасте от 14 до 18 лет могут самостоятельно (без согласия родителей) распоряжаться своими доходами, в том числе алиментами, вносить вклады в кредитные организации и распоряжаться ими, совершать мелкие бытовые сделки. Дети в возрасте 6-14 лет могут самостоятельно совершать мелкие бытовые сделки, а также сделки с деньгами, которые были выданы законным представителем или с его согласия третьим лицом. Другие сделки могут совершать от их имени только родители.

Дети в возрасте 6-14 лет могут самостоятельно совершать мелкие бытовые сделки, а также сделки с деньгами, которые были выданы законным представителем или с его согласия третьим лицом. Другие сделки могут совершать от их имени только родители.

Смотрите также:

- Всё о налоговых вычетах: кому положены и можно ли получить больше? →

- Как получить налоговый вычет за оплату обучения: инструкция →

- Начислили налог за чужое имущество. Что делать? →

алименты

Следующий материал

Также вам может быть интересно

- Как оформлять налоговую декларацию и какие вычеты можно получить

- Можно ли получить налоговый вычет после 1 апреля?

- Как получить налоговый вычет за лечение: инструкция

- Как сэкономить на налогах

- Как получить налоговый вычет за лекарства?

Новости СМИ2

Семь правил алиментов и налогов

До недавнего времени IRS разрешала плательщикам супругов вычитать алименты и требовала от получателей сообщать об этом как о доходе.

Однако правила изменились для любого развода, завершенного 1 января 2019 года или позднее.

Однако правила изменились для любого развода, завершенного 1 января 2019 года или позднее.Мелисса Хейниг, поверенный

расставание или развод. Его цель — помочь малоимущему супругу покрыть расходы и сохранить тот же уровень жизни после развода.

Вычитается ли налог на алименты?

Алименты могут не облагаться налогом, но только в том случае, если вы заключили соглашение о разводе или поддержке до 1 января 2019 года. 22 декабря 2017 года президент подписал масштабное налоговое законодательство. Закон о сокращении налогов и занятости (TCJA) является самой значительной налоговой реформой в Соединенных Штатах за последние десятилетия, и эти изменения значительно изменили налоги на содержание супругов (алименты) для обоих супругов.

Дата развода имеет значение

Если вы завершили развод до 1 января 2019 года супруг, выплачивающий алименты, может указать выплаты как налоговый вычет, а получатель должен указать и уплатить налоги с алиментов как доход (если в вашем соглашении или приказе о поддержке не указано иное). Для пар, чей развод ожидался 1 января 2019 года или позже , Служба внутренних доходов (IRS) больше не рассматривает супружеские алименты как доход получающему их супругу и не позволяет супругу-плательщику получать налоговый вычет. на сумму алиментов, выплачиваемых каждый год.

Для пар, чей развод ожидался 1 января 2019 года или позже , Служба внутренних доходов (IRS) больше не рассматривает супружеские алименты как доход получающему их супругу и не позволяет супругу-плательщику получать налоговый вычет. на сумму алиментов, выплачиваемых каждый год.

Уведомление о доходах и подача налоговых вычетов по распоряжениям о поддержке супругов, созданным до 1 января 2019 г.

Если супруги соблюдают определенные правила, Налоговое управление США разрешает супругу-плательщику вычет алиментов для целей налоговой отчетности. В свою очередь, получатель должен отразить алиментные выплаты как доход. Во многих случаях это приводит к экономии на налогах для обоих супругов — они перемещают доход из более высокой налоговой категории в более низкую, переводя алименты с супруга с более высоким доходом на супруга с более низким доходом. Высокооплачиваемый экономит деньги, которые в противном случае пошли бы в IRS. Налоговая категория получателя обычно не меняется в результате выплаты алиментов, а плательщик иногда бывает более щедрым из-за экономии на налогах.

Пример. Если более высокий доход имеет налогооблагаемый доход в размере 200 000 долларов США в год и выплачивает другому супругу алименты в размере 80 000 долларов США в год, более высокий доход будет платить подоходный налог в размере 120 000 долларов США, а не 200 000 долларов США. Получатель может заплатить налоги в размере 16 000 долларов США с 80 000 долларов США. Плательщик экономит больше. Плательщик, который заплатил бы около 50 000 долларов при доходе в 200 000 долларов, теперь платит только около 24 000 долларов при годовом доходе в 120 000 долларов. Между ними они платят в общей сложности 40 000 долларов, или на 10 000 долларов меньше, чем заплатил бы более высокий доход до вычета алиментов.

Большинство людей хотят, чтобы алименты не облагались налогом. Однако у вас есть выбор, и для некоторых пар налоговые последствия будут более благоприятными, если они сделают платежи невычитаемыми и не облагаемыми налогом из-за налоговых последствий. Налоговый эксперт может сказать вам, какой курс подходит именно вам.

Проверка того, что платежи не облагаются налогом

Однако не все выплаты алиментов считаются вычетами. IRS предъявляет семь требований к налогоплательщикам, желающим вычесть алименты:

- Оплата наличными или чеком. Вы должны платить алименты наличными или чеком в пользу супруга или бывшего супруга. Сумма алиментов в натуральной форме, например, предоставление супругу автомобиля, не подлежит вычету.

- Соблюдайте документы и определяйте платежи как не облагаемые налогом. Осуществлять платежи в соответствии с документом о разводе, таким как соглашение о примирении супругов, соглашение о раздельном проживании, постановление суда или решение о разводе. Платежи, сделанные в соответствии с распоряжением о временной поддержке, также соответствуют требованиям. (Раздел 71 Налогового кодекса.) Просто убедитесь, что в ваших документах указана сумма, подлежащая выплате, и она описана как алименты, супружеская поддержка или супружеское содержание.

В документах также должно быть четко указано, что платежи подлежат вычету супругом-плательщиком и облагаются налогом супругу-получателю.

В документах также должно быть четко указано, что платежи подлежат вычету супругом-плательщиком и облагаются налогом супругу-получателю. - Не характеризуйте платежи как алименты или часть имущественного расчета. Выплаты алиментов, в отличие от алиментов, никогда не облагаются налогом. Поэтому убедитесь, что алименты никак не связаны с содержанием ваших детей. Например, если вы согласны с тем, что алименты прекратятся, когда ваш ребенок станет взрослым, вы рискуете, что IRS реклассифицирует прошлые алименты как невычитаемые алименты. IRS запретит ваши прошлые вычеты по алиментам, и вы будете должны заплатить налоги. Точно так же, если IRS рассматривает ваш платеж как часть вашего раздела совместно нажитого имущества, он не подлежит налогообложению.

- Укажите, что выплаты прекращаются после смерти получателя. Брачное мировое соглашение или судебное решение должно предусматривать прекращение выплаты алиментов в случае смерти получателя.

(Документ также может гарантировать, что обязательство по уплате алиментов прекращается, когда плательщик умирает.) Большинство плательщиков также имеют право прекратить выплату алиментов, если получатель вступает в повторный брак.

(Документ также может гарантировать, что обязательство по уплате алиментов прекращается, когда плательщик умирает.) Большинство плательщиков также имеют право прекратить выплату алиментов, если получатель вступает в повторный брак. - Живите отдельно. Если вы все еще живете со своим супругом или бывшим супругом, алименты не подлежат налогообложению. Вы должны произвести платежи после физического разлучения, чтобы они могли считаться подлежащими налогообложению.

- Не подавайте совместную налоговую декларацию. Если вы и ваш супруг подаете совместную налоговую декларацию о доходах, вы не можете вычесть алименты.

- Не переплачивайте вперед. Обязательно соблюдайте правила Налогового управления США, запрещающие предоплату — авансовые платежи по алиментам, которые должны быть выплачены позже. Алименты не должны быть чрезмерно высокими или авансовыми в течение первых трех лет после развода. Чрезмерные выплаты подлежат возврату или обложению налогом плательщика в течение третьего года после увольнения.

Заявление о вычете

Вы можете вычесть сумму алиментных платежей, даже если вы не указываете вычеты по пунктам в своей декларации о подоходном налоге. Используйте стандартную декларацию о подоходном налоге, форму IRS 1040, чтобы потребовать вычет. Вы не можете использовать более простую форму 1040EZ или форму 1040A. Вам нужно будет предоставить номер социального страхования вашего бывшего супруга.

Влияние Закона о сокращении налогов и занятости на распоряжения о выплате алиментов супругам 1 января 2019 г. или после этой даты.

Независимо от того, когда вы подали на развод, если судья завершил его 1 января 2019 г. или после этой даты., Закон о снижении налогов и занятости (TCJA) повлияет на ваши супружеские распоряжения о поддержке. TCJA отменил налоговые вычеты и требования к отчетности для поддержки по крайней мере до 2025 года (или после 2025 года, пока Конгресс не изменит закон). IRS теперь рассматривает все выплаты алиментов так же, как алименты — это означает, что нет никаких вычетов или кредитов для алиментов. платящий супруг и отсутствие требования отчетности о доходах для получателя.

платящий супруг и отсутствие требования отчетности о доходах для получателя.

Развод уже является состязательным процессом, и новые налоговые изменения, вероятно, вызовут больше проблем в будущем. В прошлом у платящих супругов было меньше шансов бороться за супружеские выплаты, потому что этот супруг получал кредит на любые деньги, выплаченные получателю, а получатель платил налоги с дохода. Однако теперь платящие супруги часто считают, что новый закон вознаграждает супруга-получателя финансовой неожиданностью — большими ежемесячными платежами, которые не считаются доходом.

Например, если платящий супруг зарабатывает 60 000 долларов в год, а получатель зарабатывает 40 000 долларов в год, суд может распорядиться о выплате алиментов супругам, чтобы сбалансировать финансы каждого из супругов. Если платящий супруг отправляет получателю в общей сложности 10 000 долларов в год в качестве алиментов, в результате оба супруга получают в общей сложности 50 000 долларов в год. В прошлом платящий супруг просил IRS о налоговом вычете за уплаченные 10 000 долларов, в то время как получатель отчитывался и платил налоги с дохода.

В соответствии с новым налоговым законодательством супруг-плательщик по-прежнему несет ответственность за уплату налогов с полных 60 000 долларов (даже если этот супруг удерживает только 50 000 долларов), а получатель платит налоги только с заработанных 40 000 долларов (несмотря на получение дополнительных 10 000 долларов дохода). ) В результате нового налогового законодательства платящие супруги, вероятно, будут договариваться о том, чтобы платить меньше в качестве поддержки супруга, чтобы компенсировать потерю налогового вычета и «непредвиденную прибыль» для получателя, не сообщающего о доходе.

Если вы переживаете развод и у вас есть проблемы с алиментами, важно поговорить с опытным юристом по семейному или налоговому праву, прежде чем вы урегулируете или попросите суд решить вопрос об алиментах для вас. Платящие супруги должны оценить влияние выплаты супружеских алиментов на их годовой доход и то, как выплаты повлияют на получателя.

Поговорите с юристом

Нужен адвокат? Начните здесь.

Всегда ли алименты облагаются налогом для платящего супруга?

Узнайте все тонкости алиментов и налогов, независимо от того, получаете ли вы поддержку или платите алименты.

Когда вы ведете переговоры со своим супругом или спорите в суде об уровне, типе и продолжительности супружеской поддержки (также называемой «алиментами» или «супружеской поддержкой»), налоговые вопросы никогда не должны быть далеки от вашего внимания. Один из самых частых вопросов при разводе: «Платите ли вы налоги с алиментов?» В этой статье объясняются основные правила и важные проблемы для каждого из супругов, но вам может понадобиться помощь в принятии решений о поддержке, как описано ниже.

Вычитается ли налог на алименты?

То, что раньше было простым ответом, теперь немного сложнее. Алименты могут не облагаться налогом, но только при определенных обстоятельствах. 22 декабря 2017 года президент Дональд Трамп утвердил и подписал Закон о сокращении налогов и занятости (TCJA), который внес радикальные изменения в Налоговый кодекс США.

Одно из наиболее значительных изменений касается супружеской поддержки и того, как Налоговая служба (IRS) обрабатывает налоговые последствия поддержки. TCJA вступил в силу с 1 января 2019 года., и разводящиеся пары должны ознакомиться с новыми законами, прежде чем вести переговоры об урегулировании супружеской поддержки при разводе.

Распоряжения о выплате алиментов супругу до 1 января 2019 г.

Если судья завершил ваш развод 31 декабря 2018 г. или ранее, то алименты супруга должны отражаться получателем в качестве налогооблагаемого дохода и могут быть вычтены платящим супругом, если вы не согласны в противном случае. (Это противоположность алиментам, которые не облагаются налогом и не подлежат вычету.)

В целом, более высокий заработок будет искать вычеты, а более низкий заработок не должен будет платить большой налог на сумму полученной поддержки, поэтому налогооблагаемая/вычитаемая структура работает нормально. Значительная экономия на налогах часто может компенсировать любое увеличение налога для получателя для более высокооплачиваемого работника, который может компенсировать разницу для получателя либо дополнительным платежом, либо иным образом. Например, супруг-плательщик может согласиться оплатить налоговые обязательства супруга-получателя.

Например, супруг-плательщик может согласиться оплатить налоговые обязательства супруга-получателя.

Однако вы можете сделать супружеские алименты не облагаемыми налогом и не подлежащими вычету, если они идут в обе стороны, и вы оба согласны (вы укажите это в своем соглашении о супружеском урегулировании). Вы можете сделать это, если супруг, получающий поддержку, находится в более высокой налоговой категории, чем платящий супруг (это было бы необычно, но может произойти, если супруг-получатель получает компенсацию и имеет значительные активы), или если платящий супруг не нужен налоговый вычет, а супруг-получатель не хочет сообщать о доходах.

Если вы решите сделать супружескую поддержку необлагаемой налогом и не подлежащей вычету, супруг-получатель просто не должен указывать доход в налоговой декларации за этот год.

Облагается ли налогообложением супружеская поддержка, которую вы получаете?

Если вы получаете супружескую поддержку, вы должны указать платежи как доход и заплатить налоги с этих денег. Супруги должны планировать потенциальное налоговое воздействие дохода. В отличие от работодателя, ваш бывший супруг не будет удерживать налоги с вашего алиментного чека. Если вы остаетесь дома, чтобы ухаживать за маленькими детьми, и у вас нет другого источника дохода, ежеквартальная уплата расчетного налога (как в IRS, так и в ваш штат) может быть хорошим способом избежать налогового удара в конце налогового периода. год. Если у вас есть оплачиваемая работа, то увеличение удержания из вашей зарплаты — это еще один способ компенсировать потенциальное влияние выплат поддержки.

Супруги должны планировать потенциальное налоговое воздействие дохода. В отличие от работодателя, ваш бывший супруг не будет удерживать налоги с вашего алиментного чека. Если вы остаетесь дома, чтобы ухаживать за маленькими детьми, и у вас нет другого источника дохода, ежеквартальная уплата расчетного налога (как в IRS, так и в ваш штат) может быть хорошим способом избежать налогового удара в конце налогового периода. год. Если у вас есть оплачиваемая работа, то увеличение удержания из вашей зарплаты — это еще один способ компенсировать потенциальное влияние выплат поддержки.

Возможно, вам придется потратить некоторое время на рассмотрение различных сценариев выплат и того, как они влияют на налогообложение, путем расчета ваших налоговых обязательств, если вы получите определенную сумму поддержки, и какую выгоду получит ваш супруг (супруга) от налогового вычета. Вы можете проверить свои потенциальные налоговые обязательства на веб-сайте IRS по адресу www.irs.gov, где доступны налоговые таблицы. Или вы можете попросить специалиста по налогам помочь вам проанализировать налоговые последствия различных сумм поддержки, чтобы вы могли определить оптимальную сумму, т. е. сумму, при которой в карман каждого человека будет больше всего денег после уплаты налогов.

Или вы можете попросить специалиста по налогам помочь вам проанализировать налоговые последствия различных сумм поддержки, чтобы вы могли определить оптимальную сумму, т. е. сумму, при которой в карман каждого человека будет больше всего денег после уплаты налогов.

IRS предлагает множество публикаций, которые могут помочь вам в переговорах о поддержке. Есть глава, посвященная алиментам, и Публикация IRS 505, Удерживаемые и расчетные налоги , — это одна, а Публикация IRS 504, Разведенные или живущие отдельно лица , — другая. Оба доступны на сайте www.irs.gov или по телефону 800-829-3676.

IRS рассматривает платежи, сделанные третьим лицам от вашего имени, как если бы вы их получили — вы должны включить их в свой налогооблагаемый доход. Так, например, если ваш бывший супруг платит ипотечный кредит напрямую (и это предусмотрено в вашем мировом соглашении о браке или судебном постановлении), вы должны указать эту сумму в качестве дохода.

Облагаются ли супружеские алименты налогом?

Вы можете вычесть супружеские алименты из своей налоговой декларации, но не алименты на детей или распределение имущества. Налоговое управление тщательно проверяет поддержку, выплаченную в течение первых трех лет, чтобы убедиться, что вы не замаскировали распределение имущества или другие обязательства после развода, такие как гонорары адвокатов, за вычитаемую поддержку. Если соглашение о разводе предусматривает более высокие платежи в первые годы после развода и более низкие платежи позже, и IRS считает, что досрочные платежи были произведены вместо раздела имущества или других статей, не связанных с поддержкой, он может вернуться и «возвратить» ретроактивные налоги. Если ваше соглашение предусматривает сокращение супружеской поддержки на 15 000 долларов или более в течение второго или третьего года после вашего развода, вы можете обнаружить, что дядя Сэм стучится в вашу дверь, чтобы обсудить возвращение.

Налоговое управление тщательно проверяет поддержку, выплаченную в течение первых трех лет, чтобы убедиться, что вы не замаскировали распределение имущества или другие обязательства после развода, такие как гонорары адвокатов, за вычитаемую поддержку. Если соглашение о разводе предусматривает более высокие платежи в первые годы после развода и более низкие платежи позже, и IRS считает, что досрочные платежи были произведены вместо раздела имущества или других статей, не связанных с поддержкой, он может вернуться и «возвратить» ретроактивные налоги. Если ваше соглашение предусматривает сокращение супружеской поддержки на 15 000 долларов или более в течение второго или третьего года после вашего развода, вы можете обнаружить, что дядя Сэм стучится в вашу дверь, чтобы обсудить возвращение.

Когда вы заключаете соглашение о супружеской поддержке, важно убедиться, что вы не связываете прекращение супружеской поддержки с чем-либо, связанным с вашими детьми, например, с тем, когда они уходят из дома или заканчивают колледж. Если вы это сделаете, IRS может рассмотреть выплаты алиментов, а не алименты супруга, а выплаты алиментов не облагаются налогом.

Если вы это сделаете, IRS может рассмотреть выплаты алиментов, а не алименты супруга, а выплаты алиментов не облагаются налогом.

Если вы делаете платежи третьему лицу, а не своему супругу, но вы согласились (в соглашении об урегулировании), что платежи представляют собой супружескую поддержку, для целей налогообложения IRS рассматривает эти платежи так, как если бы вы их отправляли непосредственно получателю. Другими словами, вы можете вычесть их (хотя бы частично) в качестве алиментов. Однако некоторые платежи не подлежат полному вычету, в том числе платежи, связанные с совместным владением домом. Если вы и ваш супруг продолжаете владеть домом вместе и оплачиваете все расходы, вам разрешается вычесть только половину платежа по ипотеке в качестве поддержки супруга. Но вы также можете получить половину вычета процентов по ипотеке.

Распоряжения о супружеских алиментах после 31 декабря 2018 г.

Если вы (или судья) завершили развод после 31 декабря 2018 г., Закон о сокращении налогов и занятости навсегда отменил вычеты пособий и требования к отчетности в отношении алиментов супругов. Другими словами, IRS рассматривает супружеские алименты так же, как алименты — никаких вычетов или кредитов для платящего супруга и никаких требований к отчетности для получателя.

Другими словами, IRS рассматривает супружеские алименты так же, как алименты — никаких вычетов или кредитов для платящего супруга и никаких требований к отчетности для получателя.

Новые налоговые изменения, скорее всего, вызовут трудности при разводах, которые в противном случае могли бы быть улажены. Платящие супруги могут чувствовать, что IRS наказывает их и награждает получателя финансовой неожиданностью. Однако, если пары обдумают последствия изменений в налоговом законодательстве до начала переговоров, оба супруга могут прийти к справедливому урегулированию.

Например, платящий супруг, который зарабатывает 50 000 долларов, соответствует 24-процентной налоговой категории IRS. Если супружеская поддержка стоит 10 000 долларов в год, согласно старому налоговому законодательству, платящий супруг попадет в более низкую налоговую категорию (22%) после вычетов. Кроме того, получатель, который зарабатывает 25 000 долларов в год, будет сообщать о доходах и платить налоги в более высокой налоговой категории, чем без поддержки.