Ответ недели: Нужно ли удерживать алименты с аванса по заработной плате?

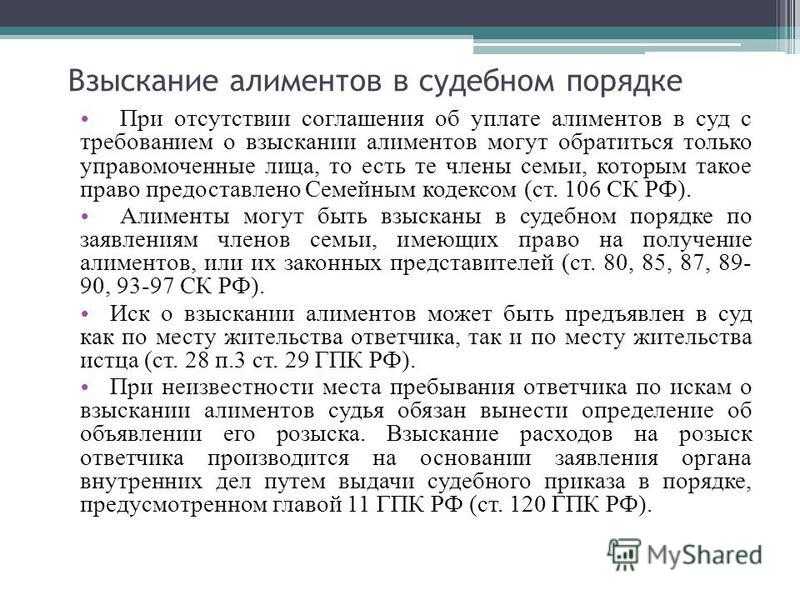

У сотрудника производятся удержания на несовершеннолетнего ребенка по судебному приказу с формулировкой «…ежемесячно в размере…». Количество удержаний в месяце не оговорено ни в судебном приказе, ни в заявлении работника.

Нужно ли при начислении и перечислении заработной платы за 1 половину месяца перечислять и алименты, или достаточно перечисления 1 раз в месяц в сроки выплаты заработной платы?

Сообщаю Вам следующее:

Работодатель не обязан удерживать алименты с доходов работника чаще одного раза в месяц. Однако если окончательного расчета по заработной плате не хватит для удержания алиментов, то удержание может производиться также из аванса.

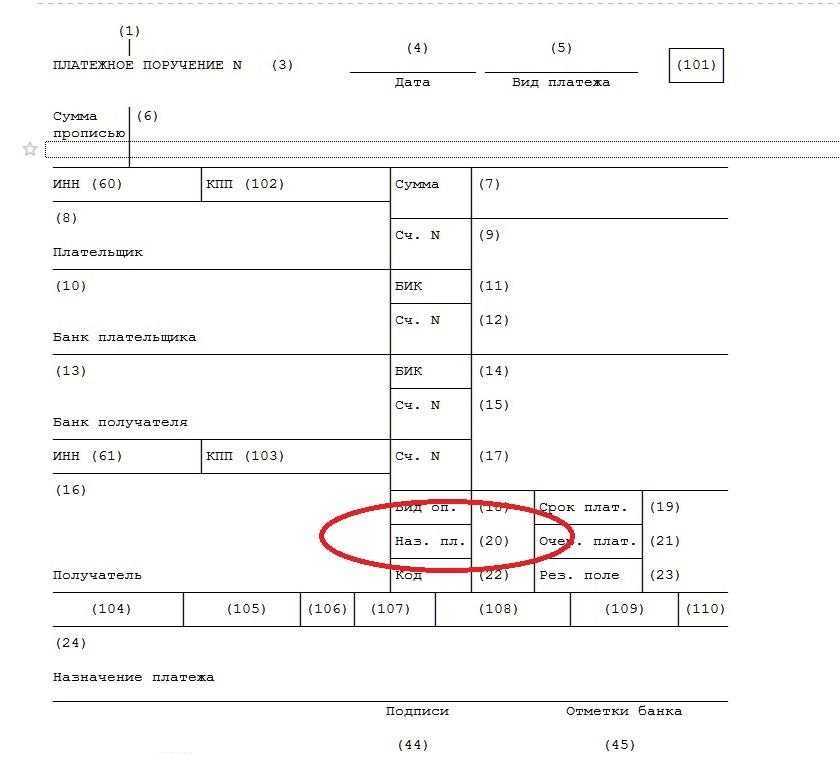

Учреждение по месту работы лица, обязанного уплачивать алименты на основании нотариально удостоверенного соглашения об уплате алиментов или на основании исполнительного листа, обязана ежемесячно удерживать алименты из заработной платы и (или) иного дохода и уплачивать или переводить их лицу, получающему алименты, не позднее чем в трехдневный срок со дня выплаты заработной платы (ст. 109 СК РФ, ч. 3 ст. 98 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» (далее — Закон N 229-ФЗ)).

109 СК РФ, ч. 3 ст. 98 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» (далее — Закон N 229-ФЗ)).

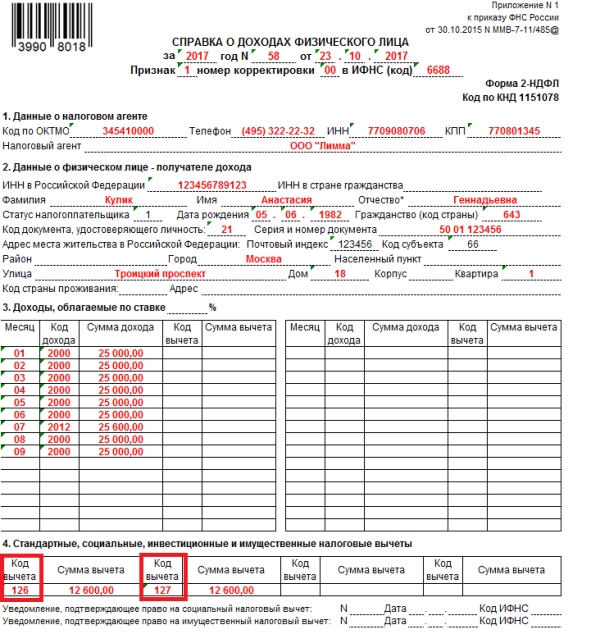

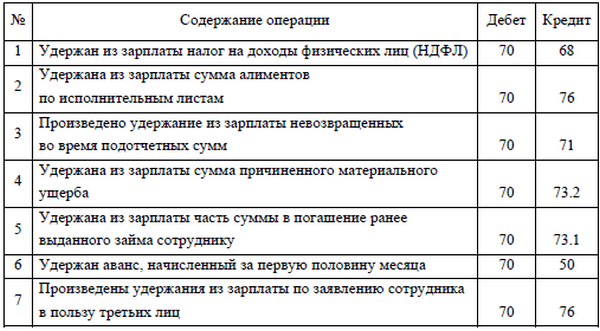

Размер удержания из заработной платы и иных доходов работника, уплачивающего алименты, исчисляется из суммы, оставшейся после удержания налогов (ч. 1 ст. 99 Закона N 229-ФЗ, п. 4 Перечня, утв. Постановлением Правительства РФ от 02.11.2021 N 1908).

Исчисление сумм налога производится по итогам каждого месяца. В связи с чем, как правило, удержание и уплата алиментов производятся один раз в месяц после удержания налогов (п. 3 ст. 226 НК РФ).

Если суммы заработной платы не хватит для того, чтобы произвести удержание алиментов, например если причитающаяся работнику заработная плата после выплаты аванса (окончательный расчет) окажется меньше, чем сумма ежемесячных удержаний, производимых работодателем с учетом установленных ст. 99 Закона N 229-ФЗ ограничений, то, по нашему мнению, работодатель вынужден будет производить удержания также из аванса работника.

Поскольку заработная плата выплачивается работнику два раза в месяц, алименты могут быть удержаны при каждой выплате заработной платы работнику, если иное не предусмотрено исполнительным документом или соглашением об уплате алиментов (ч. 6 ст. 136 ТК РФ).

При этом с заработной платы за вторую половину месяца удерживать алименты нужно с суммы, оставшейся после удержания НДФЛ.

Полагаем, что при данных обстоятельствах работник может заключить соглашение с работодателем о порядке удержания суммы алиментов с аванса и заработной платы при условии соблюдения ограничения размера удержаний и сроков перечисления алиментов, предусмотренных законодательством. Однако заключение соответствующего соглашения является правом, но не обязанностью работодателя.

Документы КонсультантПлюс для ознакомления:

Вопрос: Нужно ли удерживать алименты с аванса по заработной плате? (Консультация эксперта, 2023) {КонсультантПлюс}

Ответ подготовил эксперт Регионального информационного центра

сети КонсультантПлюс ООО «ТелекомПлюс»

Сазанская Ирина Юрьевна

Ответ актуален на 10. 01.2023 г.

01.2023 г.

Закон о сокращении налогов и занятости: основные изменения для физических лиц

Вот некоторые из наиболее важных изменений в отношении ваших личных налогов в соответствии с новым налоговым законодательством.

Закон о сокращении налогов и занятости (TCJA) вступил в силу в 2018 году. Этот масштабный закон о налоговой реформе содержит множество положений, затрагивающих как физических лиц, так и предприятия. Основные положения, затрагивающие отдельных лиц, резюмируются ниже. Если не указано иное, срок действия всех этих изменений истекает 1 января 2026 года, если они не будут продлены Конгрессом.

Более низкие индивидуальные налоговые ставки TCJA сохраняет семь налоговых категорий, при этом самая низкая ставка 10% остается неизменной. Ставки других налогов на прибыль были снижены. Существует новая налоговая ставка в размере 12%, которая покрывает больший доход, чем 10% и 15%, предусмотренные предыдущим законом, что приводит к более низким налогам для многих домохозяйств со средним уровнем дохода. На самом высоком конце спектра максимальная ставка налога составляет 37% вместо 39,6% по предыдущему закону. Вы должны иметь значительный доход, чтобы достичь максимальной ставки — на 2019 год, он применяется только к состоящим в браке налогоплательщикам с доходом более 612 350 долларов США и к одиноким налогоплательщикам с доходом более 513 300 долларов США.

На самом высоком конце спектра максимальная ставка налога составляет 37% вместо 39,6% по предыдущему закону. Вы должны иметь значительный доход, чтобы достичь максимальной ставки — на 2019 год, он применяется только к состоящим в браке налогоплательщикам с доходом более 612 350 долларов США и к одиноким налогоплательщикам с доходом более 513 300 долларов США.

Стандартный вычет, который уменьшает налогооблагаемый доход всех индивидуальных налогоплательщиков на фиксированную сумму, был примерно удвоен TCJA. В 2019 году стандартный вычет составляет 12 200 долларов США для одиноких лиц и 24 400 долларов США для супружеских пар, подающих совместную заявку. Физические лица, чей налогооблагаемый доход меньше этих сумм, платят нулевой подоходный налог.

Личная льгота в размере 4050 долларов на члена семьи отменена. Из-за этого большие семьи могут мало выиграть от увеличения стандартного вычета.

Упразднение многих постатейных вычетовНовый налоговый закон отменяет постатейные вычеты для:

- невозмещаемых расходов сотрудников, таких как пробег (в настоящее время вычитается, если они превышают 2% скорректированного валового дохода)

- расходы по подготовке налоговых деклараций

- алиментные платежи

- инвестиционные расходы

- расходы на переезд для перехода на новую работу и

- потерь от несчастных случаев (за исключением потерь, связанных со специальным законодательством о помощи при стихийных бедствиях).

Благотворительные взносы по-прежнему подлежат вычету составителями. Людям, которые перечисляют, будет разрешено вычитать денежные взносы до 60% от их скорректированного валового дохода вместо 50% в соответствии с действующим законодательством.

Меньшее количество налогоплательщиков будет указывать свои личные вычеты из-за увеличения стандартного вычета: ожидается, что только 12% всех налогоплательщиков будут детализированы, по сравнению с 30% согласно предыдущему закону.

В соответствии с TCJA порог AGI для вычета медицинских расходов был снижен с 10% до 7,5% на период с 2017 по 2018 год. Порог вернулся к 10% AGI, начиная с 2019 года.

Ипотечный кредит Вычет процентов TCJA ограничивает вычет процентов по ипотечным кредитам процентами на сумму 750 000 долларов США в виде задолженности по приобретению, что на 250 000 долларов меньше по сравнению с предыдущим законом. Ограничение вступило в силу 1 января 2018 г. и применяется только к домам, приобретенным после 15 декабря 2017 г. Налогоплательщики с обязательным письменным договором, заключенным до 15 декабря 2017 г., которые приобрели дом до 1 апреля 2018 г., могут продолжать вычитать до 1 миллион долларов долга по приобретению.

и применяется только к домам, приобретенным после 15 декабря 2017 г. Налогоплательщики с обязательным письменным договором, заключенным до 15 декабря 2017 г., которые приобрели дом до 1 апреля 2018 г., могут продолжать вычитать до 1 миллион долларов долга по приобретению.

До 2018 года проценты по кредитам или кредитным линиям на сумму до 100 000 долларов США могли вычитаться составителями. Кредит может быть использован для любых целей, таких как погашение долга по кредитной карте или для обучения ребенка в колледже. TCJA отменил этот вычет по кредиту на приобретение жилья в размере 100 000 долларов США на период с 2018 по 2025 год. Однако проценты, выплаченные по кредиту на приобретение жилья или кредитной линии, используемой для покупки, строительства или улучшения основного или второго дома, по-прежнему подлежат вычету. Например, вы по-прежнему можете вычесть проценты по кредиту под залог дома, который вы используете, чтобы добавить комнату в свой дом или сделать другие улучшения. Такой кредит под залог собственного дома засчитывается в счет лимита кредита на вычет процентов по ипотечным кредитам в размере 750 000 долларов США или 1 миллион долларов США, и проценты вычитаются только по кредитам до применимого предела.

Такой кредит под залог собственного дома засчитывается в счет лимита кредита на вычет процентов по ипотечным кредитам в размере 750 000 долларов США или 1 миллион долларов США, и проценты вычитаются только по кредитам до применимого предела.

TCJA ограничивает вычет государственных и местных налогов до 10 000 долларов США. В соответствии с прежним законом, лица, перечислившие имущество, имели право вычитать полную сумму налога на имущество, а также государственных и других местных налогов, которые они уплачивали каждый год, включая подоходный налог штата и налог с продаж.

Налоговый кредит на детей Налоговый кредит на детей был увеличен с 1000 долларов США на ребенка до 2000 долларов США на ребенка в возрасте до 17 лет. 1400 долларов кредита подлежат возврату, то есть вам не нужно платить налоги, чтобы получить сумму кредита. TCJA увеличил поэтапный отказ до более чем 200 000 долларов США для индивидуального дохода налогоплательщиков (по сравнению с 75 000 долларов США) и более 400 000 долларов США для доходов, состоящих в браке (по сравнению со 110 000 долларов США).

TCJA также установила новый кредит в размере 500 долларов США для каждого родителя и иждивенца, не являющегося ребенком, например, для студентов колледжей.

Альтернативная льгота по минимальному налогуTCJA увеличило сумму дохода, освобожденную от альтернативного минимального налога, на 39%. В результате АМТ облагаются лишь немногие налогоплательщики.

Налоги на наследствоВ соответствии с TCJA имущество стоимостью до 11 миллионов долларов на человека освобождается от федерального налога на наследство, вдвое превышающего предыдущую сумму. Это означает, что супружеские пары с имуществом стоимостью до 22 миллионов долларов не будут облагаться федеральным налогом на наследство.

Алименты, не подлежащие вычету В соответствии с прежним законодательством алименты могли быть вычтены бывшим супругом, который их заплатил, и являлись налогооблагаемым доходом для бывшего супруга-получателя. Вычет алиментов экономил на налогах, потому что бывший супруг, плативший алименты, обычно находился в более высокой налоговой категории, чем бывший супруг, получающий алименты. TCJA отменил этот вычет, начиная с 2019 года. Кроме того, бывшие супруги, получающие алименты, не обязаны платить подоходный налог с выплат. Это изменение распространяется на все разводы или разводы, совершенные 1 января 2019 года.или позже. Старые правила продолжают применяться к разводам, завершенным до 1 января 2019 года. Новые правила приведут к тому, что многие бывшие супруги, платящие алименты, будут платить больше подоходного налога.

Вычет алиментов экономил на налогах, потому что бывший супруг, плативший алименты, обычно находился в более высокой налоговой категории, чем бывший супруг, получающий алименты. TCJA отменил этот вычет, начиная с 2019 года. Кроме того, бывшие супруги, получающие алименты, не обязаны платить подоходный налог с выплат. Это изменение распространяется на все разводы или разводы, совершенные 1 января 2019 года.или позже. Старые правила продолжают применяться к разводам, завершенным до 1 января 2019 года. Новые правила приведут к тому, что многие бывшие супруги, платящие алименты, будут платить больше подоходного налога.

Закон о доступном медицинском обслуживании (обычно называемый Obamacare) требовал, чтобы люди получали минимально адекватную медицинскую страховку для себя и своих иждивенцев. Те, кто не выполнил требования, должны были заплатить налоговый штраф в IRS. TCJA навсегда отменил этот штраф, начиная с 2019 года. , фактически делая индивидуальное соблюдение требований Obamacare исключительно добровольным. Тем не менее, некоторые штаты могут налагать свои собственные требования по индивидуальному медицинскому страхованию на жителей штата.

, фактически делая индивидуальное соблюдение требований Obamacare исключительно добровольным. Тем не менее, некоторые штаты могут налагать свои собственные требования по индивидуальному медицинскому страхованию на жителей штата.

Дата вступления в силу: 1 января 2018 г.

Алименты и налоги | Юстиа

Алименты, также известные как супружеская поддержка или содержание, состоят из выплат, производимых одним бывшим супругом другому бывшему супругу после развода или раздельного проживания. Законы штатов определяют, будут ли присуждены алименты и в каком размере, а также обстоятельства, при которых они могут быть прекращены. Если вы платите или получаете алименты, вы должны понимать их налоговые последствия. Они изменились после принятия Закона о сокращении налогов и занятости в 2018 году. Вы должны знать, что это обсуждение касается только алиментов. Любые другие выплаты, связанные с разводом, такие как алименты, не подпадают под действие описанных ниже правил.

Исторически сложилось так, что бывший супруг, плативший алименты, мог вычесть эти расходы как недетализированный вычет по возвращении.

Когда Закон о сокращении налогов и занятости вступил в силу, он отменил вычет алиментов, а также ответственность получателя алиментов за уплату налогов на алименты. Таким образом, супруг-плательщик может оказаться в значительно худшем положении при новой системе, в то время как супруг-получатель может оказаться в значительно лучшем положении. Федеральное правительство также находится в гораздо лучшем положении благодаря новой системе, которая, как ожидается, увеличит налоговые поступления на миллиарды долларов во время действия Закона о сокращении налогов и создании рабочих мест.

Однако вы должны знать, что Закон о сокращении налогов и занятости применяется только к разводам, которые были завершены в 2019 году или позже. Если вы развелись с бывшим супругом до 2019 года, вы можете продолжать следовать первоначальным правилам. Бывшие супруги могут согласиться изменить соглашение об урегулировании развода для развода до 2019 года, чтобы налоговый режим алиментов соответствовал правилам Закона о сокращении налогов и рабочих мест, но оба бывших супруга должны добровольно согласиться на это изменение. (Кажется маловероятным, что это произойдет, но супруг-получатель может оказаться в более высокой налоговой категории, чем супруг-плательщик, по прошествии некоторого времени, что может сделать изменение логичным.)

Если супругу с более низким доходом не менее 59,5 лет, супруги могут захотеть избежать воздействия Закона о сокращении налогов и занятости, интегрировав пенсионные фонды в бракоразводный процесс вместо организации традиционных выплат алиментов.