что нужно для этого — вопросы от читателей Т—Ж

Здравствуйте, дорогая команда Т—Ж!

У меня есть двое детей и ипотека. Часть ипотеки мы погасили досрочно средствами маткапитала. Как мне рефинансировать эту ипотеку в другом банке? Что делать со службой опеки? Все говорят разное — проясните, пожалуйста. Спасибо!

С уважением,

Павел

Даже если вы погасили часть ипотечного кредита средствами материнского капитала, вы можете ее рефинансировать. Но при условии, что вы пока не выделяли доли в квартире детям и все собственники совершеннолетние.

Елена Евстратова

рефинансировала ипотеку с маткапиталом

Сложность в том, что не все банки работают с кредитами, которые частично погасили материнским капиталом, и вот почему.

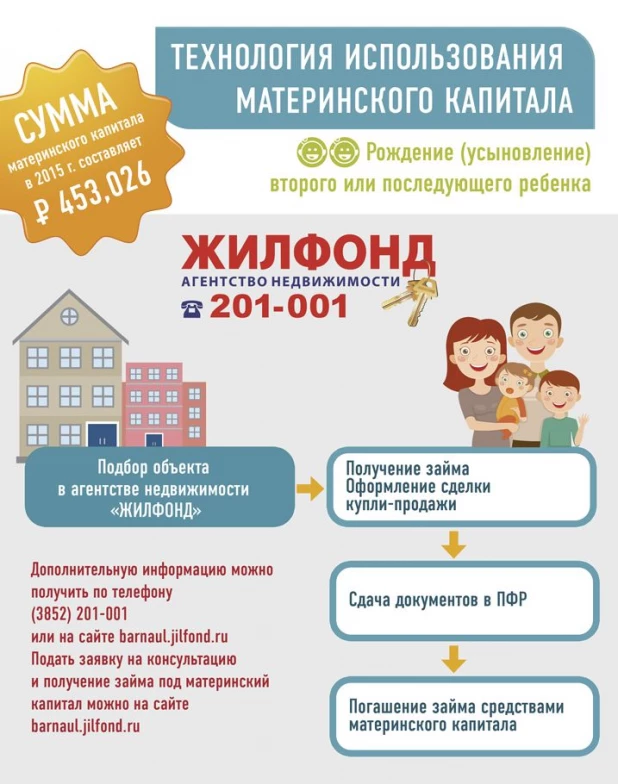

Когда вы погашаете часть ипотечного кредита средствами маткапитала, вы оформляете у нотариуса письменное обязательство о выделении долей. То есть подписываете документ о том, что оформите купленное жилье в общую собственность и выделите доли детям в течение 6 месяцев после снятия обременения.

Некоторые, но не все. Я рекомендую вам позвонить на горячую линию интересующего вас банка и узнать, рефинансирует он такие кредиты или нет. Есть шансы все-таки найти подходящий банк.

Дальше рефинансирование происходит так.

Подать заявку на рефинансирование

Вам потребуются:

- Договор приобретения квартиры.

- Свидетельство о собственности — если есть — или выписка из ЕГРН.

- Кредитный договор.

- Текущий график платежей.

- Справка об остатке ссудной задолженности.

- Документы, подтверждающие личность и доход.

Все эти документы нужно подать в выбранный банк.

Подготовиться к сделке

Если банк одобрит заявку, потребуется сделать новый отчет об оценке квартиры и взять справки об отсутствии задолженности по коммунальным услугам и выписку из домовой книги. Также банку потребуются выписка из ЕГРН и технические документы по недвижимости. За несколько дней до сделки обновите справку об остатке ссудной задолженности, если с момента представления предыдущей остаток долга уменьшился.

Как сделать оценку квартиры для ипотеки

При работе с кредитами, где был задействован маткапитал, большинство банков не требует справок из пенсионного фонда или органов опеки. Но я знаю, что некоторые банки все-таки просят согласовать замену банка-залогодателя с органами опеки.

В этом случае вам придется съездить в органы опеки и представить им следующие документы:

- Копии паспортов совершеннолетних членов семьи.

- Копии свидетельств о рождении детей.

- Заявления всех совершеннолетних собственников с указанием о выделении долей.

- Правоустанавливающий документ на квартиру.

- Уведомление из пенсионного фонда о перечислении средств материнского капитала на досрочное погашение ипотеки или справку об этом же из банка.

Если опека по каким-то причинам не одобрит смену банка, попробуйте подать заявку в другой банк. Возможно, там не потребуются документы из опеки.

Совершить сделку в банке

Когда соберете все документы, банк назначит сделку. Вы приедете и подпишете кредитный договор с новым банком, а на ваш счет в старом банке переведут всю сумму кредита. Это займет несколько дней.

Вы приедете и подпишете кредитный договор с новым банком, а на ваш счет в старом банке переведут всю сумму кредита. Это займет несколько дней.

Расходы при рефинансировании ипотеки

Также вам придется подписать новый договор страхования: вы сменили банк, а значит, изменился выгодоприобретатель.

Закрыть старый кредит

Когда через несколько дней на счет в старом банке придут деньги, потребуется написать заявление на досрочное погашение. В некоторых банках это заявление пишется во время сделки, но в Сбербанке, например, его пишут, только когда на счету появились деньги.

Вы закроете кредит в старом банке и возьмете справку о его погашении. С этой справкой и остальными документами нужно снять старое обременение в Росреестре и написать заявление на наложение нового.

Как рефинансировать ипотеку

Вот и все. Когда полностью выплатите ипотечный кредит, не забудьте выделить доли детям.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

На самые интересные вопросы ответят эксперты журнала.

процедура перекредитования, условия и требования банков

Одно из заветных желаний каждого взрослого человека – материальная обеспеченность. Приблизиться к цели многим помогает программа ипотечного кредитования, предусматривающая покупку квартиры или дома за деньги финансового учреждения. Кредитору важна платежеспособность заемщика и своевременный возврат денежных средств с процентами в установленном порядке. Справиться с выплатами по долгосрочному жилищному кредиту помогает рефинансирование ипотеки с материнским капиталом.

Предложение месяца

500 000 — 30 000 000 ₽

от 2 месяцев до 30 лет

300 000 — 15 000 000 ₽

от 2 месяцев до 25 лет

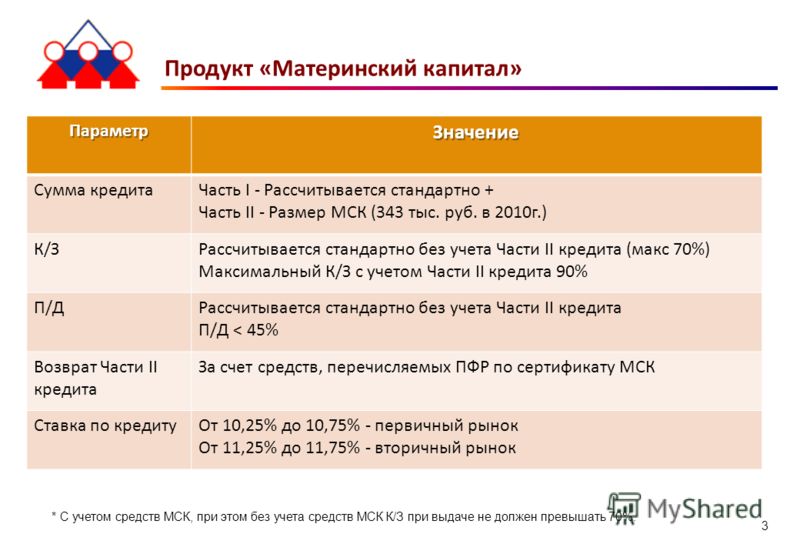

Крупнейший российский банк – Сбербанк, а также ряд других коммерческих финансовых учреждений предлагают россиянам воспользоваться ипотечной программой под относительно невысокий процент.

Что такое рефинансирование ипотеки

Рефинансирование ипотечного кредита подразумевает изменение условий кредитования в банке-кредиторе либо замену финансового учреждения на более выгодных для заемщика требованиях. Если решаете реструктуризировать сумму долга в своем банке, изменится срок выплаты, а также уменьшится процентная ставка по действующей ипотеке.

Желая рефинансировать долг в другом финансово-кредитном учреждении, клиент получает новые кредитные обязательства под меньшую процентную ставку. Такой вариант предусматривает досрочное погашение ипотечного кредита, выданного другим банком.

- Финансовые учреждения с неохотой пересматривают условия кредитования, если клиент воспользовался программой жилищного займа ранее. В таком случае банк теряет прибыль, заложенную раньше. В то время как рефинансирование клиентов других финансовых учреждений пользуется большим интересом, так как заемщики увеличивают кредитный портфель.

- Рефинансирование старого займа с помощью другого кредитора чаще всего оказывается более трудоемкой задачей, чем оформление первичного жилищного займа.

В любом случае финансовое учреждение не желает нести потери, предотвращая все вероятные риски.

Можно ли рефинансировать ипотеку, если был использован маткапитал

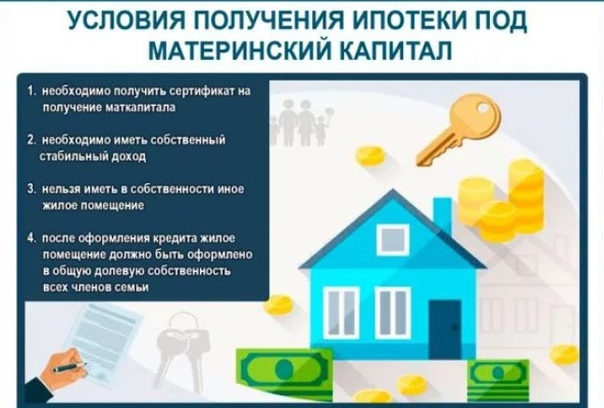

При использованном материнском капитале, с помощью которого были погашены первые долговые обязательства перед кредитором, в праве собственности на залоговую квартиру уже должны быть выделены доли несовершеннолетним детям (либо в Пенсионный фонд было подано обязательство совершить это на протяжении полугода после снятия обременения).

- Финансовые учреждения не рассматривают жилье с собственниками, не достигшими совершеннолетнего возраста. Пойдя вразрез с этим негласным правилом, банки получают залог в виде квартиры, собственники которой находятся под защитой законодательства. Как известно, дети не могут по закону нести ответственность перед кредитором в части погашения займа, равно как их родители.

- Если дети не получили доли в квартире, однако уже использован материнский капитал, в случае осуществления процедуры рефинансирования обременение с залогового имущества сначала снимется первым кредитором – при полноценном погашении задолженности в счет средств, выделенных другим финансовым учреждением.

Причина подаваемого в Пенсионный фонд России документа при использовании маткапитала кроется в нотариальном обязательстве по выделению доли детям при снятии обременения с недвижимости первым кредитором. Это обстоятельство исключает возможность воспользоваться рефинансированием посредством другого банка.

Это обстоятельство исключает возможность воспользоваться рефинансированием посредством другого банка.

Как правильно использовать маткапитал при рефинансировании ипотеки

Приобретенная ранее недвижимость после перекредитования становится залогом для банка, предоставившего услуги вторым по счету. Для правильного распоряжения материнским капиталом и исключения неприятных ситуаций, предварительно необходимо ознакомиться с действующим законодательством, где согласно Постановлению РФ от 12.12.2007 № 862 установлены правила направления финансовых средств материнского капитала на улучшение жилищных условий.

Государственные средства можно применить как оплату первого взноса и процентов по кредиту. Финансы можно направить на погашение суммы основного долга, а также кредита, предоставленного ранее на покупку жилья. Кредиторы зачастую предлагают относительно высокие процентные ставки при использовании материнского капитала в качестве первого взноса. Также отмечается непродолжительный период кредитования в таком случае.

Кредиторы зачастую предлагают относительно высокие процентные ставки при использовании материнского капитала в качестве первого взноса. Также отмечается непродолжительный период кредитования в таком случае.

Большую привлекательность для молодой семьи представляет использование денег государства в целях уплаты суммы основного долга. Погашая долговые обязательства, объем задолженности уменьшается. Так, процент начисляется на остаток долга, в связи с чем сумма по процентной ставке уменьшается.

Направлять материнский капитал на погашение процентных начислений родителям выгодно во многом благодаря тому, что они не собираются досрочно погашать займ после рефинансирования. Как только плата по процентам внесена, сумма ежемесячного взноса уменьшится. Внося деньги каждый месяц в счет долга, превышая размер установленного платежа, срок выплат сократится.

Использовавшие материнский капитал граждане знают, что в Пенсионный фонд понадобится предоставить заявление, сертификат, паспорт матери и копии договоров первоначальной ипотеки и рефинансирования. Потребуется также справка о сумме задолженности и документы, удостоверяющие право собственности на недвижимое имущество.

Потребуется также справка о сумме задолженности и документы, удостоверяющие право собственности на недвижимое имущество.

Можно ли использовать материнский капитал после рефинансирования

При неиспользованном маткапитале в счет погашения займа, но при намерении погасить задолженность в перспективе, сертификат может быть использован в дальнейшем, по окончании перекредитования. Его можно применить для погашения нового кредита. Но и здесь «подводные камни» неминуемы.

Во время рефинансирования меняется цель кредитования – кредит на погашение обязательства заемщика перед третьим лицом, то есть другим финансовым учреждением. Рефинансирование ипотеки на покупку жилья в другом банке представляет собой финансовую операцию в чистом виде. Таким образом:

- Кредитуемое лицо уменьшает нагрузку долга посредством низкой процентной ставки либо при помощи изменения срока кредитования.

- Финансовое учреждение обретает нового клиента, тем самым увеличивая кредитный портфель на выгодных условиях.

- Ранее купленная квартира становится залогом.

Согласно «Правилам использования средств семейного капитала», в случае предоставления сертификата владельцу сертификата/его супругу материнский капитал может использоваться как взнос на погашение ипотеки, уплаты процентов по кредиту. Однако до возникновения права на сертификат, стоит обратить внимание на поправку в действующих Правилах, согласно которой обязательства по обоим кредитам возникают у лица, получившего материнский капитал.

Процедура перекредитования ипотеки с использованием маткапитала

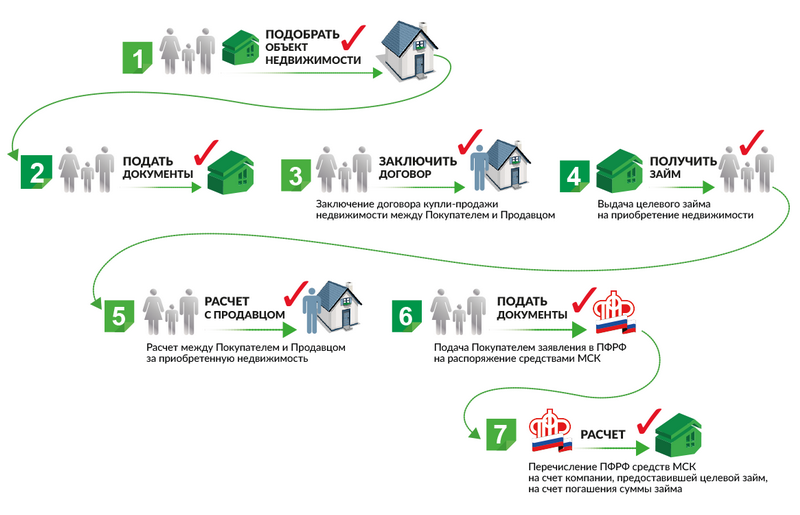

Погашение ипотеки материнским капиталом предусматривает заключение нового кредитного договора. Банк может отклонить заявку на перекредитование в связи с невозможностью использования купленного жилья в качестве залогового имущества. Однако банк может пойти навстречу клиенту, если соблюсти некоторые правила. В этом случае последовательность действий будет следующей:

- Выполняется перекредитование жилищного займа в новом финансовом учреждении, при этом старые долговые обязательства закрываются.

- Оформляется перевод на счет кредитора.

- Субсидия от государства зачисляется в качестве погашения рефинансированной задолженности.

- Несовершеннолетнему ребенку выделяется доля в купленной квартире.

Как результат – перекредитование старого долга, уменьшение ставки и продуктивное использование сертификата.

Требования к заемщику

Перечень требований к заемщику, желающему оформить рефинансирование, достаточно стандартен:

- гражданство РФ и регистрация на территории страны;

- возраст – 22-65 лет;

- справка, удостоверяющая материальное обеспечение заявителя по форме 2-НДФЛ;

- справка с места работы (за полгода).

Набор документов минимален и не является сложным для сбора.

Особенности

Есть ряд особенностей, присущих процедуре покупки жилья в кредит с помощью материнского капитала. Ограничения и процессуальная специфика связаны с тем, что в любом случае собственниками квартиры с внесенным материнским капиталом станут несовершеннолетние дети.

Возможно ли рефинансировать ипотеку после реализации сертификата

В соответствии с нормами законодательства, дети не могут нести ответственность перед кредитором за долги их родителей. В связи с тем, что ипотека оформлена не без участия средств маткапитала, ребенок получает долю в приобретенной квартире. Дети относятся к группе населения, находящейся под особым вниманием и опекой государства, поэтому в будущем банку ни при каких обстоятельствах не удастся их выселить из жилья, ранее записанного как материальное обеспечение. Этим правом банки, к счастью, не обладают.

Таким образом, кредитор заведомо идет на риск, рефинансируя ипотечный кредит с использованным материнским капиталом. Поэтому финансовые учреждения не практикуют рефинансирование жилищного займа после того, как маткапитал был использован.

Функции АИЖК

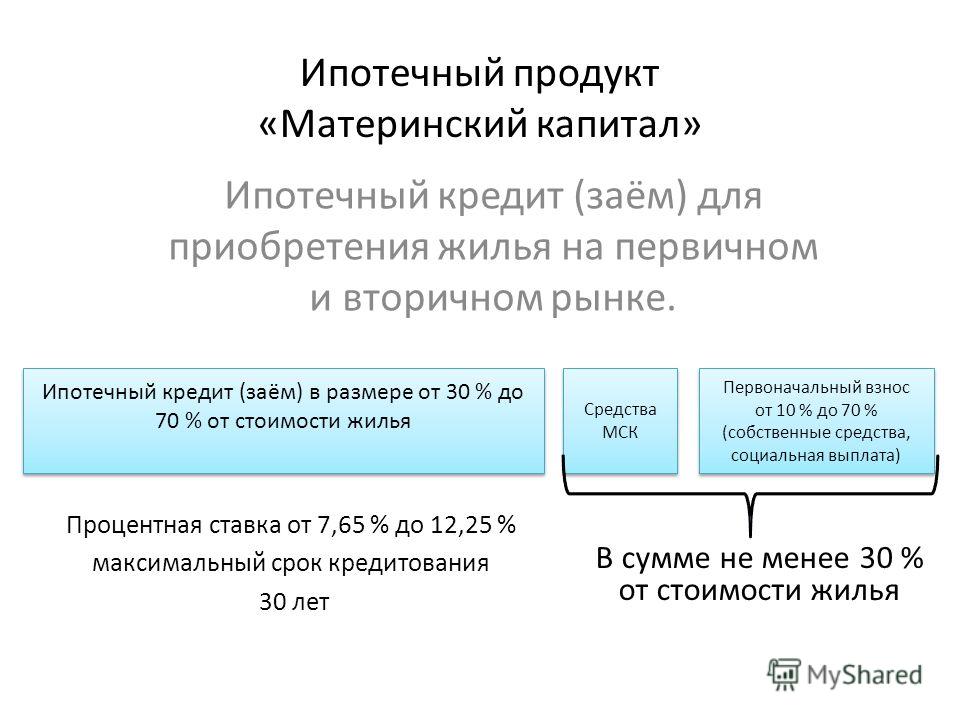

Агентством АИЖК разработаны собственные программы, предусматривающие применение маткапитала. При рассмотрении первичного кредита, условия окажутся достаточно выгодные:

При рассмотрении первичного кредита, условия окажутся достаточно выгодные:

- процентная ставка в пределах 7,5–9,5 %;

- первоначальный взнос составляет менее 10 %;

- допускается покупка жилья из корпоративного резервного фонда;

- имеется возможность применения денег до достижения ребенком трехлетнего возраста.

Говоря о перспективе в вопросе перекредитования, стоит упомянуть, что и АИЖК, и банки-агенты не приемлют рефинансирование ипотеки под залог жилья, где проживают несовершеннолетние дети (собственники).

Возможные трудности проведения рефинансирования с маткапиталом

Кредиторы не желают рисковать финансовыми средствами, занимаясь перекредитованием с привлечением материального обеспечения в виде квартир, где имеют доли несовершеннолетние дети. Забрать такое жилье в случае невыплаты по обязательствам со стороны родителей будет невозможно.

Могут ли отказать в рефинансировании

Рефинансирование посредством маткапитала предусматривает определение долей детям, и поэтому банки часто отказывают заявителям. Кредитор имеет право отказать в рефинансировании в случае высоких рисков финансовых потерь.

Кредитор имеет право отказать в рефинансировании в случае высоких рисков финансовых потерь.

Выводы

Рефинансирование ипотеки с помощью маткапитала считается сложной задачей, решать которую стоит крайне осторожно, со знанием тонкостей перекредитования. Достигнуть цели удастся, соблюдая установленные требования.

Предложение месяца

500 000 — 30 000 000 ₽

от 2 месяцев до 30 лет

300 000 — 15 000 000 ₽

от 2 месяцев до 25 лет

можно ли это сделать при использовании или после, порядок действий по перекредитованию

Программы ипотечного кредитования во многом помогают решать не только материальные затруднения, но и проблемы с жильём. Главное – чтобы клиент сохранял платёжеспособность и вовремя вносил плату за использование денег. Рефинансирование ипотеки с материнским капиталом помогает уменьшить финансовую нагрузку и правильно распределить свои возможности. Надо только всё просчитать.

Надо только всё просчитать.

Можно ли оформить перекредитование

Сейчас материнский капитал можно потратить на некоторые вопросы, не дожидаясь трёхлетнего возраста ребёнка. Одно из таких направлений – ипотека, что подтверждается №256-ФЗ. Этими деньгами можно погасить первоначальный взнос, либо основной долг и проценты по нему.

Но в любом случае при последующем рефинансировании из-за этого могут возникать некоторые проблемы. Многие банки отказываются сотрудничать с семьями из-за обязанности по выделению долей на несовершеннолетних детей.

Другое дело – когда рефинансирование получено до использования сертификата на материнский капитал. Тогда его средства можно использовать для погашения долгов, пусть и с некоторыми трудностями.

Проблемы связаны с двумя главными обстоятельствами:

- Обязательное оформление в долевую собственность на обоих супругов.

- В противном случае у нотариуса оформляется обязательство выделить долю детям не позднее, чем через полгода после снятия существующих обременений.

У участников других жилищных программ тоже часто возникают проблемы.

Проблемы и сложности

Если доли детям уже выделены, то вероятность отказа рассматривать такие действия становится ещё больше. Такие граждане просто не могут нести ответственность перед финансовыми учреждениями.

Затруднения возникают, если сначала первый банк должен снять ограничения с недвижимости перед тем, как второй выделит средства для решения проблемы.

Внимание! Проверяющие органы редко проверяют, как именно оформляется недвижимость. Надо ещё подождать полгода и выделить долю детям. После этого начнётся новый отсчёт.

Порядок действий

Главное – чтобы заёмщик заранее посчитал, насколько такая сделка будет выгодной для него. Ведь оформление нового кредита тоже связано с дополнительными расходами. Лучше обратиться к кредитным брокерам, они подскажут, какие компании с минимальными потерями готовы будут пойти на встречу.

Подать заявку

Для этого этапа нужно собрать определённый набор документации:

- Документы для подтверждения личности и доходов.

- Информация об остатке по текущей задолженности.

- Описание текущего графика, согласно которому вносятся платежи.

- Договор по кредиту.

- При наличии – выписка из ЕГРН, либо свидетельство о собственности.

- Договор на приобретение квартиры.

Все собранные бумаги передаются выбранному банку.

Подготовка к новой сделке

После одобрения заявки готовят отчёт по оценке квартиры. Отдельно оформляются справки, подтверждающие отсутствие долгов по коммунальным услугам. Не обойтись без выписки из домовой книги. Обязательны требования по наличию выписки из ЕГРН, технической документации. Справку о ссудной задолженности рекомендуется обновить минимум за несколько дней до того, как будет совершена сделка.

Если используется материнский капитал – большинство банков не требует справок из пенсионного фонда и других контролирующих органов. Лишь в некоторых случаях может поступить условие относительно обязательного согласования.

Тогда потребуется посетить органы опеки, предоставив такие бумаги:

- Уведомление из пенсионного фонда о том, что использован материнский капитал, на какие цели его направили.

- Правоустанавливающие документы, связанные с квартирой.

- Заявление со стороны собственников совершеннолетнего возраста о том, какие и как им выделили доли.

- Копии свидетельств о рождении.

- Копии паспортов на членов семьи совершеннолетнего возраста.

Справка! Если опека не соглашается по тем или иным причинам – можно попробовать обратиться в другой банк.

Оформление сделки в новом банке

По сути, это просто изменение условий существующего договора на более выгодное для клиента положение. Главное – следить за тем, чтобы у документов не закончился срок действия, пока решается вопрос.

Обычный порядок решения вопроса выглядит следующим образом:

- Предварительная консультация с представителем банка.

Уже на этом этапе можно представить документы полностью или частично. Кредитный договор по текущей ипотеке – позиция, которой уделяется больше всего внимания. Могут потребоваться дополнительные справки, где говорится об остатке задолженности.

Уже на этом этапе можно представить документы полностью или частично. Кредитный договор по текущей ипотеке – позиция, которой уделяется больше всего внимания. Могут потребоваться дополнительные справки, где говорится об остатке задолженности. - Сбор основного пакета документации, в том числе – по отношению к имуществу, которое находится в залоге. Остаётся подписать договор и провести регистрацию для объекта.

- Погашение. При этом банк перечисляет деньги самостоятельно и автоматически, на руки полная сумма клиентам не передаётся. Исключение делают только для ситуаций, когда в соглашение входят и другие продукты.

Закрытие прежнего кредита

Обычно это происходит, когда у специалистов на руках будут все документы для подтверждения оформления и решения всех вопросов. Нужно только подождать, пока процедура успешно завершится.

Выгодно ли погашать займ на жилье досрочно

После оформления кредита клиенты стараются сделать всё возможное, чтобы как можно раньше погасить его. Для этого себя во многом ограничивают, средства из семейного бюджета направляются на решение проблемы. Обычно такое поведение связано с желанием побыстрее расправиться с долгом, чтобы избежать максимальной переплаты.

Для этого себя во многом ограничивают, средства из семейного бюджета направляются на решение проблемы. Обычно такое поведение связано с желанием побыстрее расправиться с долгом, чтобы избежать максимальной переплаты.

Использование средств маткапила после перекредитования

Некоторые клиенты обращаются к этому источнику средств уже после того, как по заявлению было принято положительное решение. Тогда банкам не придётся столкнуться с проблемой по долевой собственности. Увеличивается вероятность того, кто условия будут корректироваться с большей охотой.

Но некоторые трудности возникают и при таких обстоятельствах. При перекредитовании может измениться сама цель, с которой кредит оформили. При первоначальном договоре главным было улучшение жилищных условий, что становится одним из популярных направлений.

Последующий кредит под данную категорию уже не попадает. Это просто погашение обязательств перед старым банком. Программа маткапитала никак не поддерживает указанное направление. Поэтому ПФР со своей стороны может отказать заёмщику в финансовой поддержке. Операция больше не привязана к улучшению жилищных условий, допускает разные варианты развития событий.

Поэтому ПФР со своей стороны может отказать заёмщику в финансовой поддержке. Операция больше не привязана к улучшению жилищных условий, допускает разные варианты развития событий.

При этом покрытие долга происходит через Пенсионный фонд, сотрудники которого получают всю необходимую информацию. Эта же организация отвечает за перевод денег.

Полезное видео

Выгодно ли рефинансирование в такой ситуации? Смотрите в видео:

Заключение

Материнским капиталом чаще пользуются для погашения самих ипотечных программ. Лучше с самого начала сделать выбор – направить средства на первый кредит и отказаться от изменения его условий, либо согласиться с рефинансировением, но направить деньги на решение других вопросов.

Иначе с большой вероятностью возникают проблемы, не только с финансовыми учреждениями, у контролирующих органов тоже появляется много вопросов. Рекомендуется провести предварительные консультации с брокерами и сотрудниками, чтобы сделать правильный выбор. Тогда конфликтных ситуаций возникает меньше.

Рекомендуется провести предварительные консультации с брокерами и сотрудниками, чтобы сделать правильный выбор. Тогда конфликтных ситуаций возникает меньше.

Рефинансирование ипотеки с материнским капиталом

Рефинансирование — это изменение начальных условий кредитования. Главной целью этого процесса становится снижение финансовой нагрузки или улучшение некоторых условий, которые помогут быстрее закрыть действующий кредит. Рефинансирование — это новый кредит, который поможет погасить имеющуюся задолженность, только на более выгодных условиях. Не все кредиторы одобрят данную процедуру. Подобное решение со стороны заемщика несет определенные убытки финансовой организации, с которой был первоначально заключен договор на сотрудничество. Если ипотека была оформлена с использованием материнского капитала, рефинансирование будет иметь некоторые особенности.

Как происходит рефинансирование

Данная процедура может быть выполнена несколькими способами:

- Ипотека и кредит на ее погашение могут быть оформлены в одном и том же банке.

В такой ситуации применяют термин «реструктуризация». Здесь ключевым условием станет изменение размера процентной ставки или продление срока закрытия долга.

В такой ситуации применяют термин «реструктуризация». Здесь ключевым условием станет изменение размера процентной ставки или продление срока закрытия долга. - Оформление кредита на закрытие ипотеки в другом банке. Если заемщик обращается в иной банк для погашения уже имеющегося долга, то эти долговые обязательства переходят новой финансовой организации. Именно по этой причине банки довольно редко идут на подобный вид сотрудничества. В случае положительного решения банк закрывает имеющийся у клиента долг и предлагает новый займ на более выгодных условиях.

Как правильно выбрать банк

Из перечисленных выше способов наибольшим спросом пользуется именно второй вариант. Если заемщик приходит из стороннего банка, это положительно сказывается на репутации финансовой организации, в которую обратился клиент.

Когда происходит реструктуризация долга, банку довольно сложно высчитать собственную прибыль. Происходит ситуация, когда банк ставит под сомнение выгоду подобной сделки.

Несмотря на то что рефинансирование в другом банке — довольно востребованная услуга, она имеет несколько трудностей:

- Заемщику предстоит еще раз подготовить полный пакет документов, которые требуются для оформления займа.

- Потребуются дополнительные временные затраты.

- Потребуется повторно обращаться к оценщику и снова оформлять соответствующий акт.

- Необходимо заново воспользоваться услугами страховой компании.

- Предоставление всей необходимой документации из предыдущего банка.

- Внесение государственной пошлины за повторное оформление ипотечного договора.

- Услуги юриста.

Процедура рефинансирования

Рефинансирование во многом напоминает стандартный кредит. Заемщику необходимо предоставить практически тот же пакет документов, как и в первый раз. Аналогичная ситуация и со списком требований. Клиент должен доказать свою материальную обеспеченность, которая позволит вовремя отдавать заемные средства.

Список стандартных требований выглядит:

- Наличие постоянного места работы.

- Определенный трудовой стаж.

- Соответствующий уровень дохода.

- Наличие положительной кредитной истории.

Все эти факторы будут иметь ключевое значение при одобрении нового кредита.

Важно! Не стоит рассчитывать на получение положительного ответа по рефинансированию от финансовой организации при наличии долгов или просроченных кредитов.

Трудности рефинансирования с использованием маткапитала

Маткапитал довольно часто используется для погашения ипотеки и дальнейшего проведения рефинансирования. Оплата ипотеки на первоначальном этапе с помощью сертификата означает, что права на недвижимость уже есть у всех членов семьи.

В случае рефинансирования ипотеки с маткапиталом может возникнуть ряд трудностей:

- Процедура рефинансирования уже несет определенную степень риска для банков, которые соглашаются на подобную сделку.

Даже процесс выделения долей может стать фактором риска для кредитора. Если заемщики по каким-либо причинам перестанут платить кредит, то залоговая квартира не может быть конфискована банком. На данной жилой площади прописаны несовершеннолетние граждане. На законодательном уровне говорится о том, что имущество ребенка не может быть приравнено к родительскому. Следовательно, банк может получить разрешение на продажу залоговой квартиры только по согласованию с органами опеки.

Даже процесс выделения долей может стать фактором риска для кредитора. Если заемщики по каким-либо причинам перестанут платить кредит, то залоговая квартира не может быть конфискована банком. На данной жилой площади прописаны несовершеннолетние граждане. На законодательном уровне говорится о том, что имущество ребенка не может быть приравнено к родительскому. Следовательно, банк может получить разрешение на продажу залоговой квартиры только по согласованию с органами опеки. - Есть ситуации, когда выделение долей еще не состоялось, но маткапитал уже использован для погашения ипотеки. В таком случае для проведения рефинансирования заемщику предстоит разобраться с обременением, которое было обозначено предыдущим банком. Как правило, обременение снимается с квартиры в тот момент, когда новый банк погасит имеющуюся заложенность. К подобной практике юристы и государственные органы относятся довольно негативно. Юристы банков дают отрицательный ответ на проведение подобных сделок.

Важно! Больше всего трудностей возникает с ипотечной квартирой, в которой дети сохраняют право на владение имуществом.

Применение маткапитала после процедуры перекредитования

Довольно часто граждане используют средства материнского капитала уже после одобрения рефинансирования. Такая ситуация исключает для банка риск относительно долевой собственности. Такая схема сотрудничества наиболее интересна банкам.

В этом случае также не избежать некоторых трудностей. Рефинансирование требует изменения целей кредитования. Ранее кредит был взят на улучшение жилищных условий с использованием средств материнского капитала. Следовательно, новый кредит не соответствует данным параметрам.

Подобная схема кредитования уже не будет соответствовать требованиям законодательства относительно способов реализации материнского капитала. Это становится основной причиной для отказа со стороны Пенсионного фонда. Иными словами, все действия заемщика уже не будут направлены на изменение условий проживания.

Допускается использование сертификата, но при выполнении нескольких правил. Средства идут не на приобретение жилья, а на закрытие долговых обязательств. Ипотечную сделку необходимо зарегистрировать в Росреестре. Государство пойдет на одобрение подобной схемы.

Средства идут не на приобретение жилья, а на закрытие долговых обязательств. Ипотечную сделку необходимо зарегистрировать в Росреестре. Государство пойдет на одобрение подобной схемы.

Основные цели перекредитования с использованием средств маткапитала

Когда владелец решается использовать сертификат для погашения уже оформленной ипотеки, планируется достижение таких целей:

- Снижение материальной нагрузки в рамках ипотечного договора.

- Банк получит нового заемщика, это положительно скажется на расширении клиентской базы.

- Недвижимость не приобретается, а происходит переоформление ее в залог.

Главные правила работы с материнским капиталом заключаются в том, что если у заемщика есть сертификат, он имеет право использовать его на закрытие ипотечного долга. При этом допускается его использование и для погашения части долга.

Оба кредита необходимо оформить до рождения ребенка, на которого предоставляется капитал. Данный параметр не зависит от даты появления кредитных обязательств. Иначе сертификат может быть использован исключительно для закрытия первой ипотеки.

Иначе сертификат может быть использован исключительно для закрытия первой ипотеки.

Рефинансирование ипотеки с материнским капиталом

Возможность использования Материнского капитала на оплату ипотечных кредитов сделала программы кредитования популярными и востребованными. Однако многие заемщики не справляются с обслуживанием долга.

Кредитные организации идут на встречу заемщикам, предлагая рефинансировать ссуду. Как это можно сделать, если в сделке участвовали государственные средства.

Можно ли рефинансировать ипотеку, если был использован материнский капитал?

Когда ипотека оформляется с участием МК, заемщик подписывает нотариальное соглашение в ПФ РФ, что после погашения кредита и снятия с жилья обременения, он обязуется выделить доли в приобретенном жилье на несовершеннолетних детей. При процедуре рефинансирования получается юридический казус: заемщик снимает обременение со своей квартиры у одного банка, чтобы заложить недвижимость другой кредитной организации, поэтому кредитные организации с осторожностью относятся к проведению таких сделок. В процессе переоформления новому кредитору достается залог с долей несовершеннолетних детей, поэтому реализовать недвижимость в случае необходимости не получится, т. к. согласно ГК РФ, дети не несут ответственность по долгам своих родителей.

В процессе переоформления новому кредитору достается залог с долей несовершеннолетних детей, поэтому реализовать недвижимость в случае необходимости не получится, т. к. согласно ГК РФ, дети не несут ответственность по долгам своих родителей.

Есть кредитные компании, которые предлагают оформить услугу: банк Дельта кредит, УралСиб (для определенных категорий заемщиков). На сайтах банков прямая информация отсутствует, банки рассматривают заемщиков в индивидуальном порядке. Решение кредитной организации зависит от многих параметров: суммы и срока кредитования, платежеспособности заемщика, его кредитной истории, статуса в банке и т. д.

Могут быть выставлены дополнительные требования.

Можно ли использовать маткапитал после рефинансирования?

Закон не запрещает использовать МК для погашения кредита, который был ранее рефинансирован.

В этом случае проблема возникает с целью кредитования. МК может быть использован на приобретение жилого помещения, а в случае рефинансированного кредита недвижимость уже не приобретается, и кредит выдается под имеющееся в собственности у заемщика имущество. Целью договора является снижение процентной ставки, увеличение срока кредитования.

Целью договора является снижение процентной ставки, увеличение срока кредитования.

Для решения проблемы Правительством РФ было подготовлено Постановление №862 от 12.12.07 г., в котором дано прямое разрешение использования средств МК на оплату кредита, полученного на погашение первоначальной ипотеки:

Постановлением определяется, что обязательным условием использования МК является факт его получения после рефинансирования первоначальной ипотеки.

Когда материнский капитал — помеха рефинансированию?

Получается, что использование материнского капитала в оплату первоначального взноса при первичной ипотеке может стать проблемой для дальнейшего рефинансирования кредита.

Сегодня процентные ставки по ипотечным кредитам имеют тенденцию к снижению, поэтому переоформление договора поможет заемщику существенно сэкономить денежные средства. Но на рефинансирование сделки, в которой принимал участие МК, готовы предложить не все банки.

youtube.com/embed/THcrRoNQuXo»/>

Пробовать подавать заявку на рефинансирование стоит.

Только заемщику следует предварительно просчитать экономическую выгоду сделки, т. к. оформление нового кредита повлечет за собой дополнительные расходы.

Чтобы решить проблему, заемщику лучше обращаться за консультацией к кредитным брокерам, которые подскажут, какие банки могут пойти на встречу заемщику, условия рефинансирования.

Рефинансирование ипотеки с материнским капиталом: какие проблемы могут возникнуть

Основной целью введения материнского капитала является помощь молодым семьям в содержании и обучении детей, а также в приобретении и строительстве недвижимости. Многие владельцы сертификатов на МК применяют их именно на покупку жилья, а также улучшение жилищных условий. К сожалению, использование маткапитала предполагает ряд своих специфических условий, которые значительно усложняют взаимодействие с банками, в особенности – если речь идет о перекредитовании. Рефинансирование позволяет заемщику изменить условия кредита на более выгодные для него и погасить предыдущие долги. О том, что нужно знать заемщику о рефинансировании ипотеки с материнским капиталом рассказываем далее.

Рефинансирование позволяет заемщику изменить условия кредита на более выгодные для него и погасить предыдущие долги. О том, что нужно знать заемщику о рефинансировании ипотеки с материнским капиталом рассказываем далее.

Рефинансирование ипотеки с материнским капиталом

Особенности рефинансирования

Содержание статьи

Перед тем, как брать в расчет маткапитал, разберемся в том, что такое рефинансирование. Под рефинансированием понимается корректировка изначальных условий, по которым заемщик брал кредит. Целью этой корректировки является смягчение условий, благодаря которым человек сможет закрыть кредит. В буквальном смысле, рефинансирование можно считать новым кредитом, который берется для того, чтобы иметь возможность погасить старый.

Рефинансирование ипотеки позволяет преодолеть заемщику финансовые трудности

Легко догадаться, что далеко не все банки идут навстречу заемщику и соглашаются на рефинансирование. Данный ход со стороны финансовой организации всегда предполагает определенные денежные потери. Рефинансирование может проходить:

Рефинансирование может проходить:

- в одном и том же банке. В таком случае этот процесс будет носить название реструктуризации. Отличными примерами такого типа рефинансирования являются изменение процентной ставки или увеличение сроков, отводимых на выплату кредита;

- в новом банке. Если заемщик идет в другой банк для погашения своего прежнего кредита на более выгодных условиях, то долг заемщика оказывается на плечах именно этого банка, в связи с чем сторонние финансовые организации иногда предоставляют эту услугу неохотно. После выплаты долга банк предлагает клиенту кредит на новых более выгодных основаниях.

Услуги по реструктуризации ипотеки оказывают самые крупные банки РФ

Какой банк выбрать

Если говорить о том, какой из вышеназванных вариантов будет более легким для заемщика, то следует остановится на втором. Дело в том, что клиенты, приходящие из других банков, положительно влияют на кредитных профиль конкретно взятой финансовой организации, потому банкам выгодно встречать «чужих» заемщиков. В то же случае, если рефинансирование происходит в рамках одного и того же банка, его сотрудникам оказывается значительно сложнее сосчитать чистую прибыл от проводимой операции, что вызывает сомнения в ее выгодности.

В то же случае, если рефинансирование происходит в рамках одного и того же банка, его сотрудникам оказывается значительно сложнее сосчитать чистую прибыл от проводимой операции, что вызывает сомнения в ее выгодности.

Перед тем, как получить доступ к рефинансированию в новом банке заемщик должен доказать свою платежеспособность

В то же время, прохождение перекредитования в другом банке несет за собой ряд очевидных трудностей:

- повторный сбор всех документов, необходимых для оформления займа;

- определенные временные потери;

- прохождение оценки жилья + необходимость получения на него соответствующих документов;

- заключение договора страхования;

- предоставление всех справок из прежнего банка;

- оплата госпошлины, которая берется за повторное регистрирование ипотечного кредита;

- оплата юриста.

Регистрация ипотеки предполагает уплату госпошлины

Соответственно, оба случая сопровождаются своим рядом трудностей. При выборе одного из вариантов следует руководствоваться конкретными обстоятельствами и смотреть какой из них приводит к наименьшим потерям для заемщика.

При выборе одного из вариантов следует руководствоваться конкретными обстоятельствами и смотреть какой из них приводит к наименьшим потерям для заемщика.

Как происходит рефинсансирование

По своему содержанию, рефинансирование едва ли отличается от обычного кредита. При перекредитовании заемщик столкнется с теми же требованиями, что и при первоначальном кредите. В общих чертах, от клиента будут требовать следующих качеств:

- трудоспособность;

- наличие определенного трудового стажа;

- фиксированный уровень доходов;

- положительная кредитная история.

Именно эти факторы будут в дальнейшем влиять на оценку платежеспособности гражданина. Вероятность получения кредита существенно снижается в том случае, если у потенциального заемщика имеются долги и просроченные кредиты. О том, в каких случаях помимо оформления кредита заемщику может потребоваться кредитная история можно прочесть ниже.

В каких случаях нужна кредитная история

Сама по себе схема рефинансирования довольна проста и включает в себя несколько шагов:

- заемщик выбирает банк, который предоставляет услугу рефинансирования (важно учитывать, что не все финансовые организации предусматривают эту опцию), после чего приносит документы, которые могут подтвердить его платежеспособность;

- заемщик возвращается в банк, предоставивший ему прежний кредит.

В банке-кредиторе необходимо спросить у специалистов о том, не предусматривает ли кредитный договор мораторий на досрочное погашение займов и согласится ли банк на процедуру перекредитования;

В банке-кредиторе необходимо спросить у специалистов о том, не предусматривает ли кредитный договор мораторий на досрочное погашение займов и согласится ли банк на процедуру перекредитования; - после получения согласия от банка-кредитора, заемщик идет в банк, осуществляющий рефинансирование, и подписывает необходимые бумаги. После этого новый банк самостоятельно осуществляет перевод денег первичному банку для того, чтобы погасить задолженность клиента. Также банк чаще всего берет на себя решение сопутствующих организационных вопросов.

При рефинансировании новый банк перед на себя перевод финансовой задолженности банку-кредитору

Кстати! В некоторых ситуациях вторичный кредит может по своей сумме превосходить первоначальный. В такой ситуации деньги, оставшиеся у клиента после его уплаты, могут использоваться как угодно.

Маткапитал для погашения ипотеки

Одним из направлений, в которых можно беспрепятственно использовать материнский капитал является выплата ипотечного кредита. Преимуществом такого применения МК является то, что заемщикам совершенно необязательно ожидать того момента, когда ребенку, на которого был оформлен сертификат, исполнится три года. Маткапитал на погашение ипотеки можно использовать с момента появления ребенка на свет, в особенности если речь идет о первоначальном взносе.

Преимуществом такого применения МК является то, что заемщикам совершенно необязательно ожидать того момента, когда ребенку, на которого был оформлен сертификат, исполнится три года. Маткапитал на погашение ипотеки можно использовать с момента появления ребенка на свет, в особенности если речь идет о первоначальном взносе.

Материнский капитал налагает определенные ограничения на оплату ипотечных кредитов

В таких случаях МК переводится в безналичной форме финансовой организации, которая занимается оформлением ипотечного кредита, в котором задействована молодая семья. На данный момент маткапитал используется в двух основных ипотечных направлениях:

- выплата первого взноса;

- выплата основного долга и процентов.

Какие трудности могут возникнуть

Несмотря на то, что маткапитал буквально создан для погашения ипотечных кредитов, его использование существенно сужает круг возможных маневров. Так, применение данного пособия усложняет процедуру рефинансирования. Основная проблема заключается в том, что покупка жилья на средства МК подразумевает необходимость оформить общую долевую собственность, которая будет распространяться на всех членов семьи без исключения.

Основная проблема заключается в том, что покупка жилья на средства МК подразумевает необходимость оформить общую долевую собственность, которая будет распространяться на всех членов семьи без исключения.

Долевая собственность не позволяет банку продать недвижимость в случае неуплаты заемщиком ипотеки

Отсюда можно сделать вывод, что банк будет распоряжаться залогом в качестве которого будет выступать недвижимость с несовершеннолетними собственниками, что предполагает множество нюансов. В первую очередь, наличие таких собственников затрудняет дальнейшую реализацию квартиры или дома за счет особенностей законодательства. Запретить такую операцию может несколько организаций и лиц, включая:

- Пенсионный фонд;

- прокуратуру;

- органы опеки;

- самих детей.

Подобные трудности ждут не только банк, но и самих заемщиков. В частности, МК накладывает большие ограничения на участников госпрограмм, распространяющихся на покупку и строительство жилья. Одной из таких программ является «Молодая семья».

Одной из таких программ является «Молодая семья».

Многие банки отказываются от перекредитования заемщиков, использующих средства МК

Варианты использования МК

Все указанные трудности не удерживают многих заемщиков от применения маткапитала для погашения ипотеки и последующей операции рефинансирования. В том случае, если ипотека на первоначальных условиях была частично оплачена, заемщику следует иметь ввиду, что права собственности на недвижимость уже имеются не только у него, но и у супруги/супруга, а также у всех детей. В некоторых случаях на оформление прав у ПФР уходит около шести месяцев после того, как с заемщика будет снято обременение.

Среди проблем, которые могут возникнуть в данной ситуации пройдемся по двум основным:

- рефинансирование уже предполагает определенную степень риска для банков, которые на него «отваживаются». Система выделения долей предполагает дополнительные неудобства для финансовой организации, поскольку она остается в заведомо проигрышной ситуации.

Так, если родители по каким-то причинам перестают осуществлять выплаты и вообще выполнять свои обязательства по кредиту, банк даже не может конфисковать недвижимость по закладной. Причина проблем заключается в том, что в гражданском законодательстве существует специальный пункт, согласно которому имущество детей нельзя приравнивать к имуществу их родителей. Соответственно, на законных основаниях банк сможет продать эту недвижимость только тогда, когда это решение одобрит ООиП;

Так, если родители по каким-то причинам перестают осуществлять выплаты и вообще выполнять свои обязательства по кредиту, банк даже не может конфисковать недвижимость по закладной. Причина проблем заключается в том, что в гражданском законодательстве существует специальный пункт, согласно которому имущество детей нельзя приравнивать к имуществу их родителей. Соответственно, на законных основаниях банк сможет продать эту недвижимость только тогда, когда это решение одобрит ООиП;Рефинансирование далеко не всегда представляет очевидную выгоду для банков

- бывает и так, что обязательство о выделении долей не пришло в выполнение, однако маткапитал уже был направлен на погашение кредита. При таких обстоятельствах для того, чтобы заемщик получил право на перекредитование, ему необходимо разобраться с обременением, которое осталось у него от первоначально банка (а оно будет снято, как только финансовая задолженность будет погашена усилиями нового банка). К сожалению, ПФР, как и прокуратура, негативно относятся к подобным процедурам, из-за чего юристы банков в большинстве случаев отказываются от проведения такого рода сделок.

ПФР может отказать в перенаправлении средств маткапитала на рефинансирование

Таким образом, наибольшее количество проблем связано с нотариальным обязательством, которое оставляет за детьми право на собственность. Соответственно, попытки перейти из одного банка в другой на более выгодных условиях в подавляющем количестве случаев будут заканчиваться неудачей.

Применение МК после рефинансирования

Одним из немногих выходов из данной ситуации является обращение к маткапиталу уже после того, как рефинансирование было одобрено. В таком случае банкам не придется сталкиваться с долевой собственностью, и они дадут согласие на изменение первоначальных ипотечных условий с большей вероятностью.

Однако даже при таких обстоятельствах заемщик может столкнутся с некоторыми трудностями. Дело в том, что перекредитование подразумевает изменение самой цели взятия кредита. Первоначальный ипотечный кредит подлежал оплате средствами маткапитала, попадая под самое популярное направление улучшения жилищных условий.

Перекредитование ипотеки не попадает под критерий улучшения жилищных условий

Последующий же кредит на новых условиях уже не будет попадать под эту категорию, представляя собой погашение обязательств перед прежним банком. Данная статья расходов, в свою очередь, никак не поддерживается программой МК, потому заемщику может быть отказано в финансовой поддержке со стороны ПФР. Получается, что эта операция теперь никак не связана с улучшением жилищных условий и предполагает различные варианты развития событий.

Таблица 1. Особенности перекредитования для всех сторон

| Сторона | Последствия |

|---|---|

| Клиент | Заинтересован в изменении условий кредитования, которые позволят ему покрыть старый кредит и открыть новый. Соответственно, основной его целью является погашение уже существующей задолженностями (усилиями нового банка) |

| Банк | Заинтересован в улучшении собственного кредитного портфеля, которое происходит благодаря привлечению заемщиков из других финансовых организаций |

| Залог | При всех финансовых процедурах остается неизменным – это та недвижимость (дом или квартира), которую клиент планирует приобрести. Разнится состоит лишь в том, что с переменой банков данная недвижимость станет залогом уже во втором банке Разнится состоит лишь в том, что с переменой банков данная недвижимость станет залогом уже во втором банке |

На что можно потратить маткапитал

Изменения в использовании маткапитала

Вплоть до предыдущего года заемщиков, использующих средства маткапитала, ожидала еще одна неприятная проблема. Правила пользования МК на улучшение жилищных условий требовали от молодой семьи возникновения обязательств по двум кредитам (первоначальному и вторичному – целью которого является рефинансирование) до момента появления 2 и всех последующих детей.

Благодаря изменениям в законодательстве использовать маткапитал для рефинансирования ипотеки стало проще

К счастью, в 2018 году от этого дополнительно правила решили отказаться. В результате заемщики, имеющие дело с материнским капиталом, могут использовать его средства для получения ипотечного кредита и перекредитования в любое время на их выбор – как до появления второго и всех последующих детей, так и после.

Использование МК на рефинансирование в 2019 году

В мае прошлого года Медведев подписал указ, благодаря которому материнский капитал отныне разрешено задействовать при перекредитовании – независимо от того, в результате чего было принято решение о рефинансировании. В результате внесенного изменения исключается правовая неопределенность, заведомо содержащаяся в пункте улучшения жилищных условий.

Со временем маткапитал становится все более универсальным пособием, которое можно использовать в нескольких направлениях

Если раньше расходование капитала предусматривало исключительно погашение обязательств по ипотеке, рефинансированной до рождения 2 ребенка, то теперь эта необходимость осталась в прошлом. Данная мера оказалась очень востребованной среди молодых семей. На данный момент более двух миллионов заемщиков по всей стране получили возможность беспрепятственно использовать материнский капитал в целях рефинансирования.

Оплата ипотеки с помощью маткапитала

Покрывание ипотечного кредита посредством МК осуществляется через пенсионный фонд, поскольку именно его сотрудники должны одобрить заявление, которое пишет заемщик. Впоследствии ПФ осуществляет перевод необходимого количества средств на счет финансовой организации, которая отвечает за кредитование.

Впоследствии ПФ осуществляет перевод необходимого количества средств на счет финансовой организации, которая отвечает за кредитование.

Сам же процесс оплаты ипотечного кредита осуществляется в несколько основных шагов:

- сразу после приобретения недвижимости заемщик регистрирует жилье в собственность в Росреестре. Само свидетельство о праве собственности содержит пометку, которая служит напоминанием о том, что недвижимость на данный момент является залогом банка, в котором клиент взял кредит. Как только заемщик выплатит всю задолженность, эта пометка исчезнет;

Регистрация недвижимости является первым и важным шагом к ее приобретению

- из банка клиент берет бумагу, которая подтверждает наличие задолженности по ипотеке;

- помимо заявления, заемщик собирает необходимые документы и бумаги, которые потребуются сотрудникам Пенсионного фонда для того, чтобы одобрить заявку на перевод средств материнского капитала;

- сотрудники ПФ в течение тридцати дней рассматривают заявление, направленное заемщиком. При одобрении заявки еще один месяц уходит у работников на то, чтобы осуществить перевод оговоренной денежной суммы на счет банка;

- после того, как банк получит уведомление о поступлении денег, он осуществит перерасчет, после чего выдаст обновленный график платежей своему клиенту;

Пример графика платежей по ипотечному кредиту

- клиент ознакомиться с предложенным графиком и начнет выплачивать непокрытую при поддержке МК задолженность;

- как только будет произведен последний платеж и расчет с финансовой организацией подойдет к концу, обременение с недвижимости будет снято. После этой процедуры, клиент должен будет оформить долевую собственность на квартиру (или дом), включив всех членов своей семьи.

Видео: Рефинансирование кредита средствами маткапитала

Когда рефинансировать ипотеку на дом

Следует ли рефинансировать ипотеку?

Ставки по ипотеке снова и снова достигают рекордных минимумов в 2020 году. Ожидается, что процентные ставки останутся низкими в течение 2021 года.

В результате миллионы домовладельцев «в деньгах» для рефинансирования, то есть они могут снизить текущую ставку по ипотеке и сэкономить на ежемесячных платежах.

Оф Конечно, решить, когда рефинансировать дом, непросто. Ваш настоящий Ставка рефинансирования и сбережения зависят от множества различных факторов.

Итак, как ты знаешь, когда рефинансировать свой дом? Вот три проверенные стратегии, которые может помочь вам решить.

Проверьте ставки рефинансирования (17 января 2021 г.)В этой статье (Перейти к…)

Когда рефинансировать дом

При рефинансировании ваш жилищный заем экономит ваши деньги, есть хороший шанс, что вам стоит это сделать.

Даже если вы недавно купили дом или завершили рефинансирование, вероятно, еще не рано найти для себя более выгодную сделку.

Тем не менее, рефинансирование — это не поворот переключателя. Занимает некоторое время, и нужно учесть затраты на закрытие и оформление документов.

Вам нужно будет взвесить Преимущества рефинансирования ипотеки против авансовых затрат для принятия вашего решения.

Есть три простых способа посмотреть на числа:

- Эмпирическое правило безубыточности : рефинансирование может стоить того, если экономия перевешивает ваши затраты на закрытие в пределах времени, которое вы планируете оставаться в доме

- Снижение ежемесячных выплат по ипотеке : Рефинансирование для более низкая процентная ставка и меньший ежемесячный платеж могут помочь, если ваш бюджет ограничен и вам необходимо высвободить денежный поток.Эта стратегия может даже стоить того, если ваши процентные расходы выше в долгосрочном периоде.

- Рефинансирование без затрат на закрытие. : Если вы можете найти программу рефинансирования с низкими затратами на закрытие или без них, решение станет намного проще. Скорее всего, вы заплатите немного более высокую процентную ставку, но, возможно, сможете избежать расходов на рефинансирование из собственного кармана.

Начните с четкого определения ваших целей. Знай, что твое финансовая цель, и как рефинансирование поможет вам ее достичь.

Затем проверьте доступные вам ставки рефинансирования. Если они значительно ниже вашей текущей ставки по ипотеке, рефинансирование, вероятно, того стоит.

Стратегия 1. Эмпирическое правило «рефинансирования до безубыточности»

Ваше самое большое внимание, когда рефинансирование, вероятно, будет закрытием расходов. Как и в случае первоначальной ипотеки, Затраты на закрытие для рефинансирования могут легко составить несколько тысяч долларов.

Имея это в виду, первый вопрос, который нужно задать себе: Останусь ли я в доме достаточно долго после рефинансирования, чтобы достичь точки безубыточности?

Точка безубыточности — это когда ваши общие сбережения равны сумме, которую вы потратили на рефинансирование закрытия.После этого вы начинаете видеть «настоящую» экономию по новому кредиту.

Вы можете получить простой ответ на этот вопрос, разделив свои заключительные расходы на предполагаемую ежемесячную экономию. Например:

- Затраты и сборы при закрытии рефинансирования: 3000 долларов

- Ежемесячная экономия: 300 долларов

- Время выхода на безубыточность: 10 месяцев

В этом сценарии домовладелец не начнет получать сбережения до 11 месяцев. планируя остаться в доме еще на несколько лет, рефинансирование, вероятно, в их интересах.

Рассчитайте потенциальную экономию с помощью калькуляции рефинансирования r

Вот еще пара советов по расчету сбережений рефинансирования:

- Затраты на закрытие, которые необходимо учитывать, включают плату за право собственности, условное депонирование и оформление . Не обращайте внимания на предоплаченные элементы, такие как налоги и страхование, поскольку вам все равно придется их платить

- Обратите внимание на свои сбережения по процентам, а не на сбережения на платежах. Цель состоит в том, чтобы выплачивать значительно меньшие проценты в течение срока кредита, а не просто снизить платеж.

Если вы планируете переезд или продажу до того, как окупитесь, взгляните еще раз на свои цели.

По-прежнему могут быть причины для рефинансирования (например, для освобождения вашего денежного потока, см. Ниже), но, скорее всего, это будет промедление. Вы можете подождать, пока процентные ставки упадут немного ниже, и вы можете сломаться еще быстрее.

Стратегия 2: Метод рефинансирования денежных потоков

Накопление денег в течение срока кредита — отличный повод для рефинансирования. Но не только один.

Допустим, у вас уже несколько лет текущего кредита, и вы действительно испытываете трудности с ежемесячными платежи.(Это может случиться с кем угодно.)

Рефинансирование на новый 30-летний срок может увеличить ваш общий выплаты процентов в течение срока кредита. Но если это снизит ваш ежемесячный платеж и освобождает некоторые повседневные деньги? Возможно, рефинансирование стоит это все равно.

Вот пример того, как этот тип рефинансирования может дать сбой:

| Первоначальная ипотека | Рефинансированная ипотека | |

| Остаток кредита | 300 000 долл. США | 300 000 долл. США |

| Оставшийся срок | 23 года | 30 лет |

| Процентная ставка | 4.75% | 4% |

| Остаток процентов | 190 000 долл. США | 215 000 долл. США |

| Ежемесячный платеж | 1,800 долл. США | 1,400 долл. США |

Этот домовладелец сэкономит 400 долларов в месяц за счет рефинансирования. Эти дополнительные деньги могут существенно снизить ежемесячные счета и расходы на проживание. Это могло иметь решающее значение для их дома.

Однако рефинансирование на новый 30-летний срок также означает, что это лицо будет платить дополнительно 25 000 долларов в виде процентов в течение срока действия кредита.

Стоит ли этот вид рефинансирования, зависит от вашей конкретной ситуации.

Важно, чтобы вы полностью осознавали краткосрочные и долгосрочные последствия для вашего банковского счета, прежде чем принимать решение.

Проверьте ставки рефинансирования (17 января 2021 г.)Стратегия 3: Рефинансирование без затрат на закрытие

Есть еще одна безошибочная стратегия рефинансирования: рефинансирование без затрат на закрытие.

Хотите верьте, хотите нет, но любой кредитор может предложить вам рефинансирование без дополнительных затрат на закрытие сделки.Но это не , а бесплатный обед.

Рефинансирование без затрат на закрытие формально все еще имеет затраты на закрытие. Вы просто не платите им авансом.

Вы можете либо оплатить заключительные расходы (выплатить их в течение срока ссуды), либо принять более высокую процентную ставку в обмен на покрытие кредитором ваших авансовых платежей.

Это может показаться обратным, учитывая, что вы, вероятно, рефинансируете, потому что хотите более низкую ставку.

Но если процентные ставки по ипотечным кредитам достаточно низки, вы, скорее всего, увидите небольшой рост и все равно сэкономите на процентах в долгосрочной перспективе.

Например, представьте, что вы рефинансируете 30-летний кредит с фиксированной ставкой на сумму 300 000 долларов США и процентной ставкой 4,75%:

| Рефинансирование с затратами на закрытие | Рефинансирование без затрат на закрытие | |

| Остаток кредита | 300 000 долл. США | 300 000 долл. США |

| Новая процентная ставка | 3,75% | 4% |

| Затраты на закрытие | 3000 долларов США | $ 0 |

| Общая экономия на процентах (за 30 лет) | $ 93 400 | 77 800 долл. США |

Конечно, уплата 3000 долларов на покрытие расходов спасла бы этого домовладельца больше в течение срока кредита.

Но если они не могут (или не хотят) платить 3000 долларов из своего кармана, они все равно могут сэкономить более 70 000 долларов за 30 лет с рефинансированием без дополнительных затрат. Это неплохая сделка.

Подтвердите новую ставку (17 января 2021 г.)Веские причины рефинансировать жилищный кредит

Три приведенные выше стратегии должны помочь вам понять, стоит ли рефинансирование, исходя из суммы денег, которую вы можете сэкономить.

Но рефинансирование может помочь вам и в других финансовых целях — помимо простого сокращения ваших выплат по ипотеке.

Вот лишь несколько веских причин рассмотреть возможность рефинансирования ипотеки:

- Отмена ипотечного страхования: Вы можете использовать рефинансирование, чтобы избавиться от ипотечного страхования (PMI или MIP), если вы накопили достаточно капитала в доме.

- Рефинансирование на более короткий срок : Вы можете погасить свой дом раньше, перефинансировавшись с 30-летней ипотеки на 15-летнюю ссуду или менее распространенный срок кредита, такой как 10- или 20-летняя ипотека. Ставки обычно ниже, но ваш ежемесячный платеж увеличится.

Как работает рефинансирование ипотеки?

Фундаментальная ипотека. Вопросы и ответы: «Как работает рефинансирование ипотеки?»

Когда вы рефинансируете ипотечный кредит, вы, по сути, обмениваете старый заем на новый с новой процентной ставкой и сроком ипотеки.И, возможно, даже новый остаток по кредиту.

Вы можете выбрать получение этой новой ипотечной ссуды в том же банке, который ранее держал вашу старую ссуду, или вы можете рефинансировать жилищную ссуду у совершенно другого кредитора.

Определенно стоит присмотреться, если вы думаете о рефинансировании ипотечного кредита, поскольку у вашего текущего кредитора может быть не самая лучшая сделка.

Я видел, как кредиторы из первых рук пытались отговорить своих существующих клиентов от рефинансирования просто потому, что для них не было стимула.Так что будьте осторожны, имея дело с вашим текущим кредитором.

Как бы то ни было, банк или ипотечный кредитор, который в конечном итоге предоставит вам новую ипотеку, погашает вашу старую ипотеку новой ипотекой, таким образом, термин рефинансирует . Вы в основном переделываете свой кредит.

Вкратце, большинство заемщиков предпочитают рефинансировать свою ипотеку либо для того, чтобы воспользоваться более низкими процентными ставками, либо для того, чтобы заработать на капитале, накопленном в их доме.

Два основных типа рефинансирования ипотеки

Существует два основных типа рефинансирования; ставка, срок и вывод средств (щелкните ссылки, чтобы получить подробные объяснения по обоим параметрам).

Давайте начнем с самого простого рефинансирования ипотеки, то есть с ставки и срока рефинансирования.

Если вы не хотите обналичивать деньги, вам нужно просто снизить процентную ставку и, возможно, скорректировать срок существующей ипотеки.

Ставка и срок рефинансирования

- Сумма кредита остается прежней

- Но процентная ставка снижается

- И / или изменяется кредитный продукт

- Например, переход с ARM на FRM

- Или с 30- год, установленный на 15-летний фиксированный

- Вы также получаете новый срок кредита (например, новые 30 лет)

Давайте посмотрим на пример:

Исходная ипотека: остаток по кредиту в размере 300000 долларов, фиксированный на 30 лет @ 6.25%

Новая ипотека: сумма кредита в размере 300 000 долларов США, фиксированная ставка на 15 лет @ 4,50%

Проще говоря, рефинансирование по ставке и сроку — это в основном обмен вашей старой ипотеки (-ий) на новую блестящую без увеличения сумма кредита.

Как уже отмечалось, мотивация сделать это — снизить процентную ставку и, возможно, сократить срок, чтобы сэкономить на процентах.

В моем примере выше рефинансирование приводит к более краткосрочной ипотеке и существенно более низкой процентной ставке.Два зайца, один камень.

Выплата будет быстрее и с гораздо меньшим процентом. Магия.

Вот более подробный пример с включенными ежемесячными платежами:

Сумма кредита: 200 000 долларов

Существующая ставка по ипотеке: 6,5%, фиксированная на 30 лет

Выплата по существующей ипотеке: 1264,14 долларов

Новая ставка по ипотеке: 3,25%, фиксированная на 15 лет

Новый платеж по ипотеке: 1405,34 долл. США

В этом сценарии вы заметите, что сумма вашей ссуды остается неизменной, потому что это всего лишь ставка и срок рефинансирования, но ваша процентная ставка снижается, а срок ипотеки также сокращается с 30 до 15 лет.

В то же время ежемесячный платеж по ипотеке увеличивается почти на 150 долларов.

Хотя это может показаться плохой новостью, это будет означать, что проценты будут выплачиваться гораздо меньше в течение более короткого срока, а ипотека будет выплачиваться намного быстрее. Половину времени мы говорим.

Для тех, кто не хочет, чтобы ипотека висела над головой на 30 лет, такое использование процентной ставки и срочного рефинансирования может быть хорошей стратегией. Тем более, что большая разница в ставках практически не увеличивает ежемесячный платеж.

Но вам не нужно сокращать срок кредита, чтобы воспользоваться возможностью рефинансирования по ставке и сроку.

Вы можете просто рефинансировать с одной 30-летней фиксированной ставки на другую 30-летнюю фиксированную или с ипотеки с регулируемой ставкой в фиксированную ипотеку, чтобы избежать сброса ставки.

Некоторые кредиторы также позволят вам сохранить ваш существующий срок, поэтому, если у вас есть три года из 30-летнего фиксированного срока, вы можете получить новую ипотеку на 27-летний срок.

Если вы сохраняете срок кредита, рефинансирование обычно служит для снижения ежемесячных платежей, что также является частой причиной рефинансирования ипотеки.

Многие домовладельцы будут рефинансировать, чтобы они могли платить меньше каждый месяц, если им не хватает средств или если они хотят вложить свои деньги в другое место, например, в другие инвестиции.

Итак, здесь есть множество вариантов — просто убедитесь, что вы действительно экономите деньги за счет рефинансирования, поскольку закрытие может затмить экономию, если вы не будете осторожны.

Как видите, причины для проведения этого типа рефинансирования включают обеспечение более низкой процентной ставки, переход от ипотеки с регулируемой ставкой к ипотеке с фиксированной ставкой (или наоборот), переход от ссуды FHA к обычной заем или объединение нескольких займов в один.

А в нашем примере также сократить срок кредита (при желании).

Посмотрите еще много причин для рефинансирования ипотечного кредита, о некоторых вы, возможно, никогда не думали.

В последнее время большое количество домовладельцев пошло по пути возврата ставок и сроков, чтобы воспользоваться беспрецедентно низкими доступными ставками по ипотеке.

Многие смогли рефинансироваться в более краткосрочные ссуды, такие как фиксированная ипотечная ссуда на 15 лет, не заметив значительного увеличения ежемесячных платежей благодаря значительному повышению ставок.

Очевидно, что для заемщика должно быть разумно выполнить этот тип транзакции, так как вы не получите никаких наличных денег в карман (напрямую) за ее выполнение, но вы оплатите заключительные расходы и другие сборы, которые должны быть считается.

Поэтому убедитесь, что нашли точку безубыточности, прежде чем принимать решение о рефинансировании существующей ставки по ипотеке. По сути, это происходит тогда, когда затраты на рефинансирование «окупаются» за счет более низких ежемесячных выплат по ипотеке.

Если вы не планируете оставаться в доме / ипотеке в течение длительного времени, вы можете выбросить деньги путем рефинансирования, даже если процентная ставка значительно ниже.

[Как быстро я могу рефинансировать?]

Рефинансирование с выплатой наличных

- Сумма ссуды увеличена

- В результате использования собственного капитала

- Денежные средства могут быть использованы для любых целей после получения ссуды

- Может также привести к снижению процентной ставки и / или изменению продукта.

- Но ежемесячный платеж может увеличиться в результате увеличения суммы кредита.

- Вы также получаете новый срок кредита.

Первоначальная ипотека: Остаток кредита в размере 300 000 долларов США , 30-летний фиксированный @ 6.25%

Новая ипотека: Сумма кредита 350 000 долларов , фиксированная ставка на 30 лет @ 4,75%

Теперь давайте обсудим рефинансирование с выплатой наличных, которое включает в себя обмен существующего жилищного кредита на более крупную ипотеку, чтобы получить холодные наличные.

Этот тип рефинансирования позволяет домовладельцам использовать свой собственный капитал, при условии, что они у них есть, то есть стоимость собственности за вычетом существующих ипотечных кредитов или залогов.

Давайте представим, что у заемщика из моего примера есть дом, который теперь стоит 437 500 долларов благодаря сочетанию ипотечных платежей и значительного повышения цен на жилье.

Это позволило бы им вытащить 50 000 долларов из своего дома, сохранив при этом новый ипотечный кредит на уровне 80% стоимости кредита до стоимости (LTV).

Эта сумма вывода добавляется к существующему балансу кредита в размере 300 000 долларов США, в результате чего новый баланс кредита составляет 350 000 долларов США.

Что действительно круто, так это то, что выплата по ипотеке фактически снизится примерно на 25 долларов из-за большой разницы в процентных ставках.

Таким образом, даже несмотря на то, что заемщик взял на себя больше долга через рефинансирование, он фактически ежемесячно откладывал деньги по сравнению со своим старым платежом по кредиту.

Теперь более подробный пример:

Сумма кредита: 200 000 долларов

Существующая ставка по ипотеке: 6,5%, фиксированная на 30 лет

Существующий платеж по ипотеке: 1264,14 долларов

Сумма выплаты: 50 000 долларов

Новая сумма кредита: 250 000 долларов

Новая ипотека ставка: 4,25% 30-летний фиксированный

Новый платеж по ипотеке: 1229,85 долларов

В этом сценарии вы бы рефинансировали с 30-летнего фиксированного кредита на другой 30-летний фиксированный, но вы бы значительно понизили свою ставку по ипотеке и получили бы 50 000 долларов наличными в кармане (за вычетом затрат на закрытие).

В то же время ваш ежемесячный платеж по ипотеке фактически упадет на 35 долларов, потому что ваша прежняя процентная ставка была настолько высокой по сравнению с текущими ставками по ипотеке.

Хотя все это звучит как хорошие новости, вы застрянете с большим балансом по ипотеке и новым 30-летним сроком по ипотеке.

Так что, если вы хотите в ближайшее время полностью выплатить ипотечный кредит, это не лучший шаг. Но если вам нужны деньги для чего-то, будь то инвестиции или погашение других более дорогих долгов, это может быть стоящим решением.

Короче говоря, рефинансирование наличными помещает деньги в карманы домовладельцев, но имеет свои недостатки, потому что в результате у вас остается более крупный непогашенный остаток, который необходимо погасить (и есть также расходы на закрытие, если это не бесплатное refi).

Когда у вас остаются наличные, в большинстве случаев вам обычно выплачивают более высокий ежемесячный платеж по ипотеке.

В нашем примере ежемесячный платеж фактически снижается из-за существенного падения ставок, и домовладелец получает 50 000 долларов, чтобы распоряжаться им по своему усмотрению.

Хотя это может показаться отличным, многие домовладельцы, которые периодически рефинансировали за последнее десятилетие, оказались под водой или задолжали по ипотеке больше, чем стоит дом в настоящее время, несмотря на то, что много лет назад покупали недвижимость по дешевке.

Вот почему вы должны проявлять осторожность и умеренность. Например, домовладелец может вывести наличные и рефинансировать его в ARM, только для того, чтобы цены на жилье упали и лишились его оставшегося капитала, не оставив ему возможности повторно рефинансировать, если и когда ARM повысится.

При этом вытаскивайте наличные только в случае крайней необходимости, потому что они должны быть возвращены. И это не бесплатные деньги. Вы должны платить проценты и закрывать расходы, поэтому убедитесь, что у вас есть хорошее применение.

Ставки рефинансирования по ипотеке

- Если ваш заем представляет собой просто рефинансирование по ставке и сроку

- Ваша процентная ставка не должна отличаться от процентной ставки по ссуде на покупку жилья

- Но если вы запрашиваете обналичивание при рефинансировании

- Дополнительные корректировки ценообразования скорее всего, применит и увеличит вашу процентную ставку, возможно, существенно

Теперь давайте поговорим о ставках рефинансирования по ипотеке.При заполнении заявки на кредит или формы для потенциальных клиентов вас спросят, покупка это или рефинансирование. А если второе, если вы хотите получить дополнительные деньги.

Для большинства кредиторов покупка дома, процентная ставка и срочное рефинансирование будут рассматриваться одинаково с точки зрения процентных ставок.

Не должно быть дополнительных корректировок цен только потому, что это рефинансирование, хотя затраты на закрытие могут быть немного выше.

Фактически, рефинансирование менее рискованно, чем покупка жилья, поскольку в нем участвуют существующие домовладельцы, которые обычно снижают свои ежемесячные платежи или переходят с ARM на кредитный продукт с фиксированной ставкой.

Не ждите скидок, просто будьте счастливы, что нет дополнительных затрат, если это не покупка. И знайте, что некоторые крупные банки, как правило, взимают больше за рефинансирование.

Когда дело доходит до рефинансирования с выплатой наличных, обычно существуют дополнительные корректировки цен, которые увеличивают процентную ставку, которую вы в конечном итоге получите.

Это означает, что вместо получения ипотечной ставки 4% вы можете застрять со ставкой 4,25% или выше в зависимости от сценария ссуды.

Если у вас низкий кредитный рейтинг, высокий LTV и вы хотите обналичить деньги, ваша ставка по ипотеке может резко возрасти, так как при такой комбинации ценовые корректировки довольно значительны.

Кроме того, получить право на рефинансирование с выплатой наличных будет сложнее, потому что большая сумма кредита повысит отношение суммы кредита к его стоимости и окажет повышенное давление на отношение долга к доходу.

Таким образом, не забудьте посчитать и тщательно изучить, чтобы определить, какой тип рефинансирования лучше всего подходит для вас.

Рефинансирование ипотеки может не понадобиться

- Это не всегда правильный шаг в зависимости от вашей текущей ситуации

- И ваших планов на будущее (если вы планируете переехать относительно скоро)

- Он также может сбросить часы на вашей ипотеке выплата

- Так что убедитесь, что это имеет смысл, прежде чем тратить на это время или деньги

Несмотря на то, что банки и кредиторы могут щебетать, рефинансирование не всегда является выигрышным ходом для всех.На самом деле, это может стоить вам денег, если вы не потратите время, чтобы вычислить цифры и составить план.

Если вы не уверены, что останетесь дома в следующем году или даже через несколько лет, рефинансирование может не иметь смысла, если вы не возместите связанные с этим расходы.

Вместо того, чтобы брать взаймы больше, чем вам нужно, или «обнулять ипотечный кредит», сначала сделайте математические вычисления, чтобы определить лучший ход для вашей уникальной ситуации.

Мой калькулятор рефинансирования может помочь в определении того, что имеет смысл в зависимости от рассматриваемой ситуации.

Альтернативой рефинансированию существующей жилищной ссуды является получение второй ипотечной ссуды, часто в форме кредитной линии собственного капитала.

При этом сохраняется первая ипотека, если вы довольны соответствующей процентной ставкой и сроком кредита, но дает вам возможность использовать свой собственный капитал (получить наличные), если и когда это необходимо.

Но, как мы видели в моем примере выше, иногда можно получить меньший платеж по ипотеке и одновременно обналичить деньги, что трудно превзойти.Только не забудьте учесть стоимость рефинансирования.

Подробнее: Когда рефинансировать ипотеку.

Ловушки рефинансирования ипотеки

Хотя рефинансирование ипотеки может предложить меньший ежемесячный платеж и сэкономить деньги, есть также ошибки и ловушки, которых следует избегать. Ошибки, которые могут стоить не только тысячи долларов, но в конечном итоге могут привести к потере права выкупа, если домовладелец не будет осторожен. Продолжайте читать, чтобы узнать, о чем следует знать заемщику и чего избегать при рассмотрении вопроса о рефинансировании жилищного кредита.

Сколько вы можете сэкономить за счет рефинансирования?

Наш калькулятор рефинансирования показывает, сколько вы можете сэкономить при более низких ставках.

Не платите слишком много процентов! Сравните цены и сэкономьте