кто и как должен платить, льготы

Начисляются ли налоги на недвижимость на несовершеннолетнего ребенка, кто их оплачивает и кому положены льготы?

Фото: New Africa\shutterstock

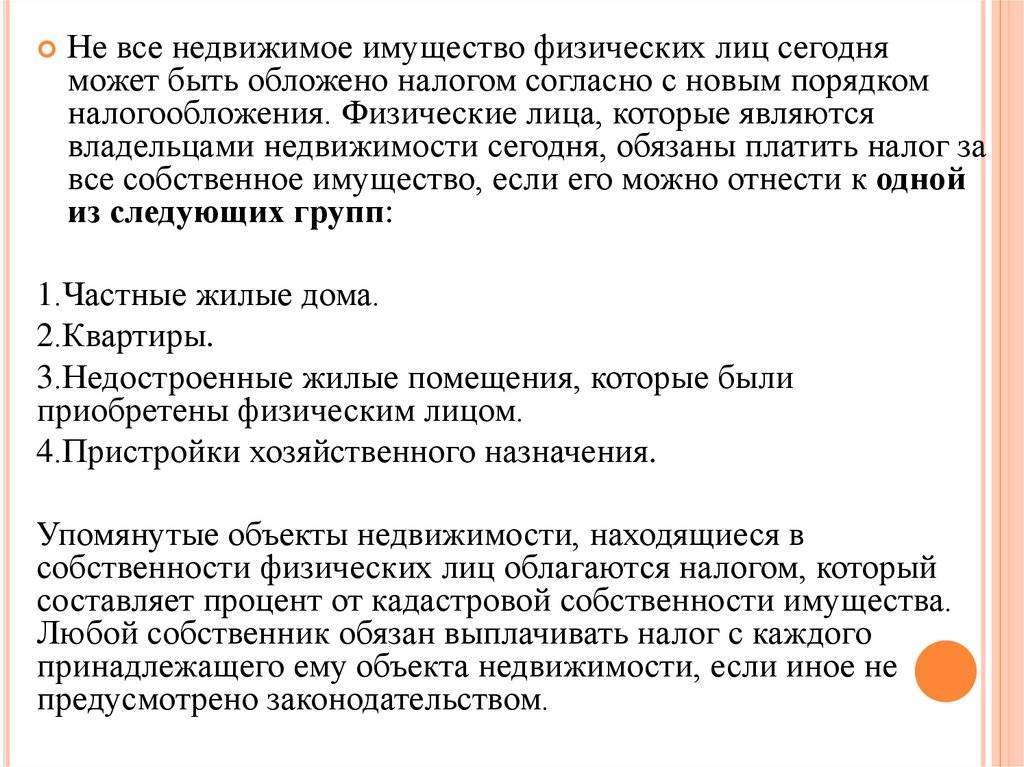

По российскому законодательству, собственники жилья облагаются имущественным налогом. Нередко у родителей, которые наделяют своих детей долей в квартире, может возникнуть вопрос: начисляется ли налог ребенку, если он является совладельцем, и кто его оплачивает.

Нередко у родителей, которые наделяют своих детей долей в квартире, может возникнуть вопрос: начисляется ли налог ребенку, если он является совладельцем, и кто его оплачивает.

Юристы рассказали, как регулируется вопрос налогообложения на недвижимость по отношению к несовершеннолетним.

Должны ли дети платить имущественный налог

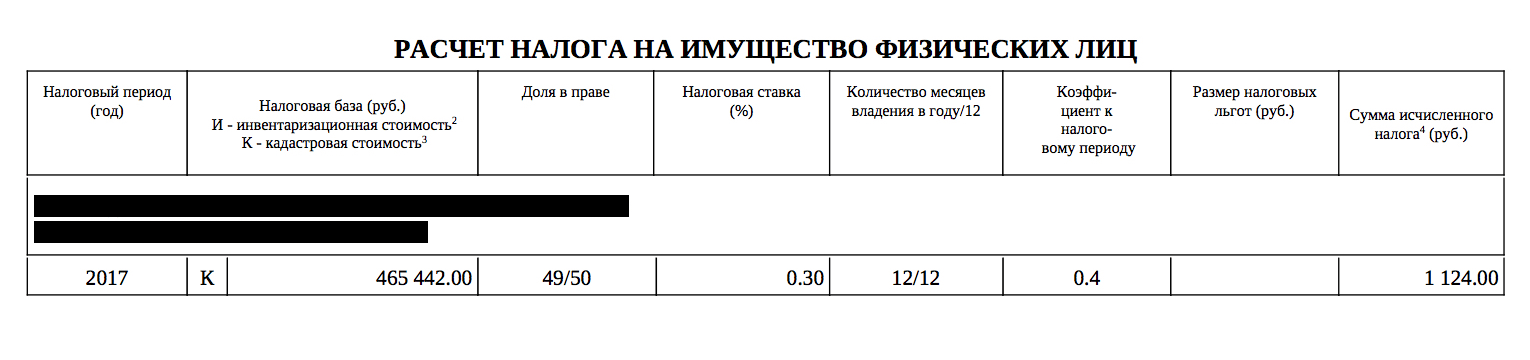

Налог на квартиру — это налог на имущество физических лиц. Порядок его обложения установлен гл. 32 Налогового кодекса России. Положения о том, что дети — владельцы облагаемого имущества освобождаются от его уплаты, глава не содержит. «В связи с этим дети по налогу на квартиру несут ту же налоговую обязанность, что и взрослые», — пояснил член Ассоциации юристов России Николай Пивоваров.

Ст. 400 НК РФ налогоплательщиками налога на имущество физлиц признаются лица, обладающие правом собственности на имущество независимо от возраста указанных лиц.

Кто платит налог за ребенка

Налоговые инспекции прекрасно понимают, что, по общему правилу, у детей в силу их возраста нет никаких доходов. В то же время прямой нормы, которая обязывала бы родителей платить налоги за их детей, Налоговый кодекс РФ не содержит.

В то же время прямой нормы, которая обязывала бы родителей платить налоги за их детей, Налоговый кодекс РФ не содержит.

Николай Пивоваров, член Ассоциации юристов России:

— Родители и опекуны — это представители детей в силу закона, в том числе и перед налоговыми органами. Поэтому, хотя дети и наделены обязанностью платить налог на квартиру, к ответственности за его неуплату с большой долей вероятности будут привлечены именно их родители или опекуны. За основу взяты положения НК РФ о законном представительстве налогоплательщиков — физических лиц и абз. 4 п. 1 ст. 45 НК РФ, согласно которому налог может быть уплачен иным лицом.

Как оплатить налог за ребенка

При уплате налога за ребенка в назначении платежа нужно указать информацию, за какой объект и за какое лицо перечисляются средства. При возникновении проблем всегда можно написать уточняющее письмо в налоговый орган. Это касается уплаты как родителями, так и опекунами — различий нет, пояснил партнер налоговой практики BMS Law Firm Давид Капианидзе.

Есть ли льготы и на кого они распространяются

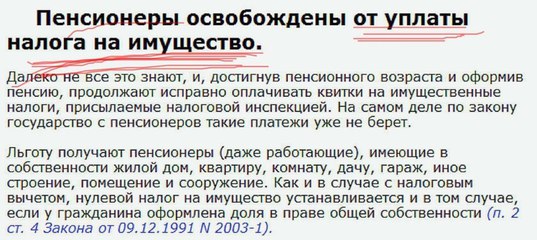

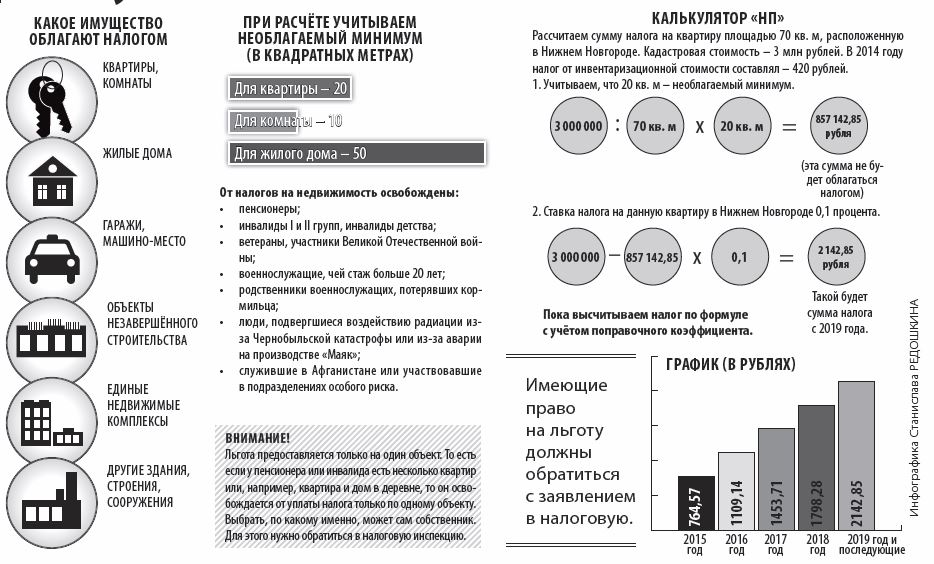

Что касается возможных налоговых льгот для детей, то их могут получить дети-инвалиды и дети, получающие пенсии по потере кормильца. Также действующим законодательством установлены льготы для отдельных категорий лиц, таких как многодетные семьи (например, в Москве они могут получить дополнительный вычет — льгота предоставляется из расчета по 5 кв. м на каждого ребенка, зарегистрированного в квартире).

Давид Капианидзе, партнер налоговой практики BMS Law Firm:

— Так как это местный налог, льготы могут устанавливать региональные власти — вплоть до освобождения несовершеннолетних детей от уплаты налогов. Конечно, это открывает возможности для злоупотреблений, например переоформления недвижимости на ребенка.

Читайте также:

Автор

Елена Коннова

Обязаны ли дети платить налог на имущество физических лиц? | ФНС России

Статьей 4 Закона Российской Федерации от 09. 12.1991 N 2003-1 «О налогах на имущество физических лиц» установлен перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц. Такая категория налогоплательщиков, как дети, в данный перечень не включена. Соответственно, если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц.

12.1991 N 2003-1 «О налогах на имущество физических лиц» установлен перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц. Такая категория налогоплательщиков, как дети, в данный перечень не включена. Соответственно, если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц.Данная обязанность наступает с месяца, в котором возникло право собственности, а в случае перехода объекта недвижимости по наследству — с момента открытия наследства, то есть дня смерти наследодателя.

Нормами вышеуказанного Закона и части первой Налогового кодекса Российской Федерации определено, что исчисление налога производится налоговым органом, а его уплата осуществляется налогоплательщиком на основании налогового уведомления, которое должно быть передано ему налоговым органом не позднее 30 дней до наступления срока уплаты налога.

Из положений части первой Налогового кодекса Российской Федерации и Гражданского кодекса Российской Федерации следует, что обязанности по уплате налога на имущество за несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению, исполняют их родители (усыновители, опекуны, попечители) как законные представители.

Следует иметь в виду, что перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц в соответствии с федеральным законодательством, может быть расширен, так как правом установления льгот для отдельных категорий налогоплательщиков в части местных налогов наделены представительные органы муниципальных образований. К примеру, в городе Новосибирске с 2010 года от уплаты налога на имущество освобождаются:

• несовершеннолетние дети, находящиеся на иждивении граждан, имеющих на своем иждивении трех и более несовершеннолетних детей;

• дети-сироты и дети, оставшиеся без попечения родителей;

• лица из числа детей-сирот и детей, оставшихся без попечения родителей, в возрасте от 18 до 23 лет.

Льгота им предоставляется в отношении одного объекта налогообложения с наибольшей инвентаризационной стоимостью.

Полную информацию о категориях налогоплательщиков, которым на территории конкретного муниципального образования Новосибирской области установлены льготы, можно получить с помощью интерактивного сервиса Федеральной налоговой службы «Имущественные налоги: ставки и льготы».

Необходимо помнить, что исчисление налоговым органом суммы налога, подлежащей уплате в бюджет, прекратится с месяца, в котором у налогоплательщика возникло право на льготу, но для этого в налоговый орган должно быть подано соответствующее заявление и представлены необходимые документы. В случае несвоевременного обращения за предоставлением льготы перерасчет суммы налога производится не более чем за три года.

Должны ли дети платить налоги

Дети должны платить налоги (позиция налоговых органов)

Аргументы в пользу того, что дети не должны платить налоги

Выводы

Полезные ссылки по теме

Достаточно часто налоговым консультантам задают вопросы о том, должны ли дети уплачивать налоги в связи с тем, что в силу своего возраста дети являются полностью или частично недееспособными. Чаще всего вопрос касается налога на имущество физических лиц, реже — при уплате НДФЛ с дохода, от продажи имущества и использовании имущественных налоговых вычетов.

Чаще всего вопрос касается налога на имущество физических лиц, реже — при уплате НДФЛ с дохода, от продажи имущества и использовании имущественных налоговых вычетов.

В данном вопросе важна точность формулировок, поэтому для начала надо отметить, что согласно пункту 1 статьи 54 Семейного кодекса РФ ребенком признается лицо, не достигшее возраста восемнадцати лет (совершеннолетия).

Дети должны платить налоги (позиция налоговых органов)

С одной стороны, согласно статье 19 Налогового кодекса РФ (НК) налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых возложена обязанность уплачивать соответственно налоги и (или) сборы. Эту обязанность налоговики чудным образом связывают со статьей 27 НК, из которой (по их мнению) следует, что законными представителями несовершеннолетних являются их родители, и поэтому они должны уплачивать за детей налоги и даже ссылаются на нее в разных разъяснениях и письмах (к примеру, в Письме Минфина РФ от 11. 08.2011 № 03-05-06-01/62).

08.2011 № 03-05-06-01/62).

Налоговые органы обычно не возражают против уплаты родителями налогов за своих детей, поскольку для них уплата суммы в бюджет предпочтительнее. Полагаю, что в таком случае родителю, уплатившему налог, впоследствии можно обращаться в ФНС с требованием о зачете или возврате излишне уплаченного налога в порядке статьи 78 НК, т.к. оснований для отказа у налогового органа не будет, но такое требование может вызвать у налоговиков ступор.

Аргументы в пользу того, что ребенок не должен платить налоги

С другой стороны:

Положение статьи 8 Cемейного кодекса РФ о том, что родители обязаны содержать своих несовершеннолетних детей, к налогам отношения не имеет, т.к. содержание ребенка в смысле семейного законодательства не означает обязанность уплачивать за него налоги.

В статье 8 НК дано понятие налога, под которым считается «обязательный, индивидуально безвозмездный платеж, взимаемый с .

.. физических лиц в форме отчуждения принадлежащих им на праве собственности … денежных средств«. Следовательно, ребенок обязан платить налог «из своего кошелька», которого у малолетнего ребенка просто нет.

.. физических лиц в форме отчуждения принадлежащих им на праве собственности … денежных средств«. Следовательно, ребенок обязан платить налог «из своего кошелька», которого у малолетнего ребенка просто нет.Согласно статье 45 НК налог обязан заплатить сам налогоплательщик (т.е. исполнение налогового обязательства за другого было прямо запрещено до вступления в силу Закона № 401-ФЗ от 30.11.2016), то есть ребенок, а он этого сделать не может в силу своего возраста. Согласно статье 249 Гражданского кодекса РФ, налог обязан уплачивать каждый из сособственников – и при этом, уже по нормам НК, кто-то один не может уплатить за всех.

Привлечь к налоговой ответственности (т.е. оштрафовать) малолетнего ребенка нельзя, поскольку согласно пункту 2 статьи 107 НК к налоговой ответственности может быть привлечено лицо, достигшее возраста 16 лет.

налога на доходы физических лиц. Но даже вопрос о налоговой ответственности с 16 лет является спорным. Так Конституционный Суд РФ в своем Постановлении от 13 марта 2008 г. № 5-П отметил, что способность гражданина своими действиями приобретать и осуществлять гражданские права, создавать для себя гражданские обязанности и исполнять их (гражданская дееспособность) возникает в полном объеме с наступлением совершеннолетия, т.е. по достижении 18-летнего возраста (п. 1 ст. 21 ГК РФ), а Семейным кодексом РФ устанавливается, что ребенком признается лицо, не достигшее возраста 18 лет (совершеннолетия) (пункт 1 статьи 54).

Но даже вопрос о налоговой ответственности с 16 лет является спорным. Так Конституционный Суд РФ в своем Постановлении от 13 марта 2008 г. № 5-П отметил, что способность гражданина своими действиями приобретать и осуществлять гражданские права, создавать для себя гражданские обязанности и исполнять их (гражданская дееспособность) возникает в полном объеме с наступлением совершеннолетия, т.е. по достижении 18-летнего возраста (п. 1 ст. 21 ГК РФ), а Семейным кодексом РФ устанавливается, что ребенком признается лицо, не достигшее возраста 18 лет (совершеннолетия) (пункт 1 статьи 54).

Потребовать штраф с рдителей вроде бы можно, им уже больше 16 лет — родители ребенка являются законным представителем своего ребенка (т.е. — налогоплательщика — физического лица) и этим налоговики даже пугают в своих письмах (например, Письмо ФНС России от 23.04.2009 № 3-5-04/495@), но Налоговый кодекс РФ не предусматривает ответственность за действие или бездействие законных представителей физических лиц, что подтверждает и ВАС, который в пункте 3 Постановления Пленума ВАС РФ от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» разъяснил, что: «По смыслу главы 4 НК РФ, в том числе пункта 1 статьи 26, субъектом налогового правоотношения является сам налогоплательщик (в нашем случае — ребенок),

Налоговики не могут воспользоваться и статьей 51 НК, в которой для опекунов установлены обязанности по уплате налогов недееспособного физического лица.

В этой статье определено, что налог может заплатить опекун, но только за того человека, которого суд признал недееспособным. Следовательно, и эта норма к детям не относится.

В этой статье определено, что налог может заплатить опекун, но только за того человека, которого суд признал недееспособным. Следовательно, и эта норма к детям не относится.Последним аргументом налоговиков может быть статья 80 Семейного кодекса РФ, согласно которой родители обязаны содержать несовершеннолетних детей. В этой статье речь идет об обязанностях родителей по содержанию детей и прямо указано, что порядок и форма предоставления содержания несовершеннолетним детям определяются родителями самостоятельно, но уплату налога вряд ли можно отнести к обязанности по содержанию детей.

Инспекторам, конечно же такие рассуждения не нравятся, поэтому последнее, чем могут угрожать инспекторы, — это предусмотренными:

статьей 75 НК пенями;

статьей 122 НК штрафом за неуплату налога.

В своем Письме от 22.04.2015 №03-02-08/22997 Минфин РФ в очередной раз разъяснил, что Налоговым кодексом РФ не предусмотрена уплата налогов третьими лицами, в том числе близкими родственниками, за налогоплательщиков.

как пени, так и штраф уплачивается только в том случае, когда налогоплательщик обязан уплачивать налог;

пени расчитываются по формуле: сумма пени = сумма недоимки x количество дней просрочки x (1/300) x ставка рефинансирования (до 31.

12.2015) или ключевая ставка (с 01.01.2016), т.е. при ставке рефинансирования ЦБ РФ, равной 8,25 %, пеня достигнет суммы налога примерно через 5 лет (годовые пени составят около 20%).

12.2015) или ключевая ставка (с 01.01.2016), т.е. при ставке рефинансирования ЦБ РФ, равной 8,25 %, пеня достигнет суммы налога примерно через 5 лет (годовые пени составят около 20%).штраф на неуплату налога равен 20% от неуплаченной суммы налога, но при этом налоговому органу необходимо будет доказать вину ребенка, включая то обстоятельство, что ребенок осознавал, что своим бездействием нарушает налоговое законодательство РФ.

При этом надо иметь в виду следующее:

Выводы о том, должен ли ребенок платить налоги

Таким образом, налоги, которые обязаны уплачивать несовершеннолетние (как правило, в связи с владением налогооблагаемым имуществом), обычно уплачиваются их родителями, хотя это и не в полной мере соответствует требованиям НК РФ.

В случае спора (если вашему ребенку не исполнилось 16 лет) налоговики не должны вас штрафовать, но, скорее всего, налоговики накажут родителей и штраф придется оспаривать в суде.

При этом надо иметь в виду, что Налоговым кодексом РФ льготы детям по налогу на имущество физических лиц не установлены, но т. к. этот налог является местным, льготы по нему могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами Москвы, Санкт-Петербурга и Севастополя).

к. этот налог является местным, льготы по нему могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами Москвы, Санкт-Петербурга и Севастополя).

Статья написана и размещена 8 сентября 2013 года. Дополнена — 27.08.2015, 05.10.2016, 06.12.2016, 15.08.2018

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2021

Полезные ссылки по теме «Должны ли дети платить налоги»

НДФЛ 15%. Прогрессивная шкала

Налог на проценты по вкладам

Налоговый контроль счетов

Почему льготы носят заявительный характер

Налоги

Налоговые вычеты

Налоговая ответственность за:

Tags:

дети, уплата, налогиДолжны ли уплачивать налог на имущество физических лиц несовершеннолетние дети за квартиру, находящуюся в общей долевой собственности?

Порядок налогообложения имущества физических лиц установлен Законом Российской Федерации от 09.12.1991 года № 2003-1 «О налогах на имущество физических лиц» с учетом последующих изменений и дополнений. Согласно ст.1 указанного Закона налогоплательщиками налога на имущество являются физические лица — собственники имущества, признаваемого объектом налогообложения. Каких-либо ограничений по возрасту с целью отнесения граждан к налогоплательщикам законодательство не содержит. Соответственно требования законодательства о налогах и сборах относятся ко всем физическим лицам независимо от возраста.

Кроме того, в соответствии со ст.26 Налогового кодекса налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и сборах, через законного или уполномоченного представителя. Законными представителями налогоплательщика — физического лица признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством. Согласно ст.26 и ст.28 Гражданского кодекса Российской Федерации законными представителями несовершеннолетних граждан являются их родители, усыновители, опекуны, попечители, которые осуществляют правомочия по управлению имуществом несовершеннолетних, в том числе и исполняют обязанности по уплате налогов.

Следует также учитывать, что федеральным законодательством установлены льготы для отдельных категории граждан-плательщиков налога на имущество, а также предоставлено право органам местного самоуправления устанавливать дополнительные льготы для отдельных категорий населения. Так, к примеру, на территории г. Воронежа от уплаты налога на имущество освобождены дети-сироты в возрасте до 18 лет, а также дети, оставшиеся без попечения родителей, в возрасте до 18 лет. Для других категорий несовершеннолетних граждан льгот по налогу на имущество не предусмотрено.

ФНС рассказала, когда родители должны платить налоги за детей

Плательщиками налогов на недвижимость являются собственники участков, домов, квартир и комнат, в том числе несовершеннолетние лица. Об этом предупреждает ФНС РФ.

Как отмечается в сообщении ведомства, плательщиками земельного налога признаются физлица любого возраста, обладающие правом собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения на налогооблагаемые земельные участки.

Налог на имущество физлиц должны платить собственники облагаемой налогом недвижимости (жилой дом, квартира, садовый дом, гараж и т.п.), независимо от возраста плательщика.

При этом несовершеннолетние лица – владельцы налогооблагаемой недвижимости могут участвовать в налоговых отношениях через законного или уполномоченного представителя (родителя, опекуна и т.п.). Так, за несовершеннолетних, не достигших 14 лет, сделки могут совершать от их имени их родители, усыновители или опекуны.

Несовершеннолетние в возрасте от 14 до 18 лет совершают сделки с письменного согласия своих родителей, усыновителей или попечителя, за исключением тех сделок, которые они вправе совершать самостоятельно.

Таким образом, родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих налогооблагаемое имущество, управляют им, в том числе исполняя обязанности по уплате налогов.

БУХПРОСВЕТ

Уплата имущественных налогов за несовершеннолетних детей имеет ряд особенностей. По закону каждый налогоплательщик должен самостоятельно исполнить обязанность по уплате налога (п.1 ст. 45 НК РФ). Если налог за ребенка без каких-либо оговорок оплачивается со счета его родителя (законного представителя), обязанность по уплате могут посчитать неисполненной.

В связи с этим налоги за несовершеннолетних рекомендуется уплачивать наличными деньгами в отделении банка или почты на основании платежного документа, полученного из ИФНС. Платежка идет со всеми заполненными реквизитами (в том числе и с указанием плательщика налога) и претензий со стороны налоговиков не возникнет.

Если же оплата производится в безналичном порядке, то в поле 24 «Назначение платежа» расчетного документа необходимо будет указать полную информацию о налогоплательщике , чья обязанность исполняется (ФИО, дата рождения, ИНН).

Также понадобиться указать данные документа, подтверждающего право законного представителя ребенка. В противном случае платеж придется уточнять.

Уплата налогов родителями за детей (Определение КС РФ от 30 июня 2020 г. N 1467-О)

Доклад на конференции «Налоговое право в решениях Конституционного суда РФ», 20 — 28 апреля 2021 г. Вы можете принять участие в конференции, оставив комментарий к этому докладу и к докладам других участников конференции. Программа конференции по этой ссылке.

Проблема

Вопросы о налоговых обязательствах несовершеннолетних детей, об их принудительном взыскании и о необходимости уплаты налогов родителями (законными представителями) за несовершеннолетних детей (или об отсутствии такой необходимости) не слишком часто освещаются в средствах массовой информации. Складывается впечатление, что эта тема в определенной степени замалчивается, как «деликатная», а налоговые органы (служба судебных приставов) не слишком стремятся реально взыскивать такую задолженность с несовершеннолетних в отсутствие добровольной уплаты, предпочитая убеждать о необходимости их добровольной уплаты родителей (законных представителей).

Сейчас ситуация при добровольной уплате упростилась вследствие наличия в п. 1 ст. 45 НК РФ нормы о том, что уплата налога может быть произведена за налогоплательщика иным лицом. Возможно, отсутствие существенных сведений о том, что налоговые органы активно взыскивают налоги с детей, предопределено тем, что пока в России дети не являются владельцами значимого объема облагаемого имущества.

Мнение автора

Некоторые разъяснения по рассматриваемой проблеме дает ФНС России (как на уровне Службы, так и на уровне нижестоящих налоговых органов).

- В частности, на официальном сайте в январе 2014 г. опубликована следующая информация: если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц[1].

- В сентябре 2018 г. было разъяснено следующее: родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих налогооблагаемое имущество, управляют им, в том числе исполняя обязанности по уплате налогов. Следовательно, физлица, признаваемые плательщиками налогов на недвижимое имущество, вне зависимости от возраста обязаны уплачивать налог в отношении находящейся в их собственности или владении недвижимости[2].

В октябре 2020 г. опубликованы подобные сведения: законодательством не установлены особенности взыскания с несовершеннолетних задолженности по налогу на имущество физических лиц (как и по другим имущественным налогам). Вместе с тем в силу возраста несовершеннолетние налогоплательщики участвуют в налоговых отношениях через своих законных представителей, к которым относятся их родители, усыновители или опекуны. При выявлении задолженности по налогу на имущество в отношении недвижимости, принадлежащей несовершеннолетнему, требование о взыскании недоимки по налогу на имущество и пеней в судебном порядке налоговый орган предъявляет обычно к законным представителям несовершеннолетнего[3].

- Письмо УФНС России по г. Москве от 16 апреля 2012 г. № 20‑14/033206@ разъясняет, что от имени несовершеннолетнего ребенка, получившего доход от продажи недвижимого имущества, налоговую декларацию по форме 3‑НДФЛ заполняет его родитель (усыновитель, опекун) как законный представитель ребенка. Уплату налога от имени ребенка осуществляет также его родитель как законный представитель. Кроме того, ответственность за неуплату налогов несет тоже его законный представитель.

Разъяснения даются и иными специалистами. Есть весьма эмоциональные публикации (2003 года, в «Российской газете»): заставляя ребенка платить налог на имущество, налоговики ссылаются на Налоговый кодекс и на Закон РФ от 9 декабря 1991 г. № 2003‑1 «О налоге на имущество физических лиц». И там, и там для детей нет льгот, так что формально инспектора правы. Хотя требования абсурдны, таковы наши законы – оправдываются чиновники[4].

Эмоции относительно недавно проявлялись и в смежной теме – при обсуждении «банкротных» Определений ВС РФ, касающихся ситуаций, в которых родители умышленно переводили имущество на детей, противодействуя обращению взыскания на него со стороны кредиторов (в т.ч. от 23 декабря 2019 г. № 305‑ЭС19‑13326). Коллегия ВС РФ по экономическим спорам квалифицировала такие сделки по передаче имущества как способ помешать кредиторам компании–банкрота взыскать с нее долг, следует из определения[5].

Ю.В. Тай и С.Л. Будылин, комментируя указанное Определение ВС РФ, указали следующее: насколько можно понять из одной фразы Коллегии, ответственность детей ограничена стоимостью подарков, полученных ими от родителей[6].

Другой пример публикации по «детским» налогам: по справедливому мнению Н. Верховой (от 26 октября 2017 г.), положения налогового законодательства, в частности, глав 31 и 32 НК РФ, в равной мере применяются ко всем физическим лицам независимо от их возраста, в том числе – к несовершеннолетним. Однако прямой нормы, обязывающей законных представителей уплачивать налог за представляемых НК РФ не содержит[7]. В данной публикации приведены примеры судебных актов судов общей юрисдикции, в которых решался вопрос о взыскании налогов с несовершеннолетних детей.

В частности, интересны формулировки Решения СК по административным делам Свердловского областного суда от 20 июля 2016 г. по делу № 33а‑11161/2016 (рассматривалось требование налогового органа о взыскании земельного налога с несовершеннолетнего Ч.А.А.): «Взыскать с Ч.А.А., в лице законных представителей Чигвинцева А.С., Чигвинцевой О.С., в доход бюджета задолженность по земельному налогу за 2013 год в размере 165 002 рубля».

В Постановлении Тринадцатого арбитражного апелляционного суда от 16 февраля 2012 г. № 13АП‑1017/12 сделан следующий вывод: обязанность по совершению от имени несовершеннолетних необходимых юридических действий, в том числе применительно к обязанности по уплате налогов исчисленных в связи с нахождением у несовершеннолетнего в имущества в собственности возложена на родителей.

Еще приведен пример: в Апелляционном определении СК по административным делам Верховного Суда Республики Алтай от 01 сентября 2016 г. по делу № 33а‑871/2016 указано следующее: по рассмотренному спору, несовершеннолетний Тыщенко Н.Н., как собственник транспортных средств, обязан в силу ГК РФ нести бремя содержания своего имущества, включая участие в уплате налогов в отношении этого имущества, что предполагает обязанность совершения от его имени необходимых юридических действий родителем – Тыщенко Т.М., в том числе применительно к обязанности по уплате транспортного налога. Возложение на Тыщенко Т.М. обязанности по уплате недоимки и пени по транспортному налогу не может быть признано противоречащим действующему законодательству.

Другой пример: Определением Третьего кассационного суда общей юрисдикции от 29 января 2020 г. № 88‑1462/2020 оставлены в силе судебные акты нижестоящих судов, в соответствии с которыми частично удовлетворены требования истца о взыскании с ответчика – бывшего супруга истца задолженности по оплате за жилое помещение и коммунальные услуги, по уплате налога на имущество за детей.

Таким образом, следует признать, что суды общей юрисдикции прямо, либо косвенно, в ряде случаев возлагают обязанности по уплате поимущественных налогов несовершеннолетних детей на их родителей (законных представителей). Иногда этот подход предопределяется правовой позицией, изложенной в Постановлении КС РФ от 13 марта 2008 г. № 5‑П: как участники отношений общей долевой собственности несовершеннолетние дети обязаны в силу ГК РФ нести бремя содержания принадлежащего им имущества (ст. 210), включая участие в уплате налогов в отношении этого имущества (ст. 249), что предполагает обязанность совершения от их имени необходимых юридических действий родителями, в том числе применительно к обязанности по уплате налогов. Однако, в данном акте КС РФ нет прямого указания на то, что налоги, не уплаченные родителями за детей, могут быть взысканы с родителей, хотя на практике зачастую получается именно так.

Определенное нормативное подтверждение обязанности родителей уплачивать налоги за детей следует в т.ч. из ст. 86 «Участие родителей в дополнительных расходах на детей» СК РФ. Возможно, в силу отмеченной «деликатности» рассматриваемой темы, в Постановлении Пленума ВС РФ от 26 декабря 2017 г. № 56 «О применении судами законодательства при рассмотрении дел, связанных со взысканием алиментов» прямого разъяснения относительно того, следует ли при исчислении размера алиментов на детей учитывать их налоговые обязательства, не имеется.

Однако, поскольку доступен проект указанного Постановлении Пленума ВС РФ, обсуждавшийся от 19 декабря 2017 г., примечателен его п. 9: «Разрешая вопрос о том, является ли лицо, претендующее на алименты, нуждающимся в помощи, если с наличием этого обстоятельства закон связывает возможность взыскания алиментов (статьи 85 и 87, абзацы второй и четвертый пункта 2 статьи 89, абзацы третий–пятый пункта 1 статьи 90, статьи 93–97 СК РФ), следует выяснить, является ли материальное положение данного лица достаточным для удовлетворения его жизненных потребностей с учетом его возраста, состояния здоровья и иных обстоятельств (приобретение необходимых продуктов питания, одежды, лекарственных препаратов, оплата жилого помещения и коммунальных платежей, уплата налогов и т.п.) (далее – жизненные потребности)»[8]. Соответствующий пункт в итоге принятого Постановлении Пленума ВС РФ – тот же, № 9, но упоминаний о налогах в нем уже нет.

Таким образом, ВС РФ «передумал» за неделю между заседаниями Пленума и решил не высказываться о том, что уплата налогов (в т.ч. детьми) является жизненной потребностью.

В связи с изложенным, особый интерес представляет Определение КС РФ от 30 июня 2020 г. № 1467‑О, в котором фактически не расценена, как неверная, практика судов общей юрисдикции, в рамках которой с плательщика алиментов взыскиваются денежные средства на оплату коммунальных услуг и уплату налогов за несовершеннолетнего ребенка. Заявитель полагал, что оспаривавшиеся им положения ГК РФ и СК РФ противоречат ст. 17 (ч. 3), 18, 19, 38 (ч. 2) и 55 Конституции РФ, поскольку по смыслу, придаваемому им правоприменительной практикой, они позволяют дополнительно взыскать с плательщика алиментов денежные средства на оплату коммунальных услуг и уплату налогов за несовершеннолетнего ребенка. По мнению Суда, оспоренные нормы ГК РФ и СК РФ направлены на обеспечение баланса интересов несовершеннолетних детей и их родителей. Сами по себе оспариваемые нормы не могут расцениваться как нарушающие конституционные права заявителя, перечисленные в жалобе.

Соответственно, КС РФ фактически солидарен с возможностью взыскания с плательщика алиментов денежных средств в уплату налогов за несовершеннолетнего ребенка.

При этом, уже достаточно давно, в силу ч. 2 ст. 32.2 КоАП РФ при отсутствии самостоятельного заработка у несовершеннолетнего административный штраф взыскивается с его родителей или иных законных представителей. Проблем в конституционности данного положения заинтересованные лица и правоприменители, по всей видимости, не усматривают, т.к. соответствующих актов КС РФ не имеется. В Определении КС РФ от 9 февраля 2016 г. № 213‑О указанное положение упомянуто, но никаких сомнений в его конституционности не высказано.

ВЫВОД:

Следует предположить, что рано или поздно перед КС РФ может быть прямо поставлен вопрос о том, должны ли родители (законные представители) уплачивать налоги за детей. Скорее всего, КС РФ, учитывая в т.ч. уже сложившийся объем практики судов общей юрисдикции, ответит на этот вопрос положительно.

[1] Обязаны ли дети платить налог на имущество физических лиц? // URL: https://www.nalog.ru/rn54/news/tax_doc_news/4494544/

[2] ФНС России разъяснила порядок уплаты налогов на недвижимое имущество несовершеннолетних лиц // URL: https://www.nalog.ru/rn77/news/tax_doc_news/7792178/

[3] Взыскание с физического лица недоимки и пени по имущественным налогам // URL: https://www.nalog.ru/rn25/ifns/r25_14/info/10077267/

[4] А. Родионов. Должен ли ребенок платить налог на имущество? // URL: https://rg.ru/2003/12/02/rebenok.html

[5] ВС разъяснил правила взыскания долгов с детей владельцев компаний-банкротов // URL: https://www.vedomosti.ru/economics/news/2019/12/26/819769-vs

[6] Тай Ю.В., Будылин С.Л. Сын за отца отвечает. Субсидиарная ответственность членов семьи директора в банкротстве компании. Комментарий к Определению Судебной коллегии по экономическим спорам ВС РФ от 23.12.2019 № 305‑ЭС19‑13326 // Вестник экономического правосудия Российской Федерации. – 2020. – № 6. – С. 4 – 22.

[7] URL: http://www.garant.ru/consult/nalog/1148731/

[8] Пленум ВС рассказал, когда можно взыскать алименты не по правилам // URL: https://pravo.ru/news/view/146743/

Мой ребенок делает бизнес. Кто и как должен платить за него налоги?

Вы узнаете:- Должен ли ребенок платить налоги

- Кто платит налоги за ребенка

- Какое значение имеет возраст ребенка

- Какие налоги обязаны платить дети

- За счет чьих средств надо платить налог

- Как рассчитать и заплатить налог

- Если не заплатить налоги, кто несет ответственность

А должен ли?

В силу положений ст.57 Конституции РФ каждый обязан платить законно установленные налоги и сборы. В случае, если у несовершеннолетнего (до 18 лет) возникает доход, и он не зарегистрирован в качестве индивидуального предпринимателя (что возможно при эмансипации), то возникает налог на доходы физических лиц.

Обязанность по уплате налога может возникнуть и у младенца, если он получит какой-либо налогооблагаемый доход или имущество.

В этом случае закон предполагает обязанность родителей совершать от имени детей все необходимые юридические действия в отношении, например, принадлежащего детям имущества и сделок с ним, в том числе и применительно к обязанности по уплате налогов.

Фото: Unsplash

В частности, в определении КС РФ от 27 января 2011 года № 25-О-О разъяснено, что нормы гл. 23 НК РФ («Налог на доходы физических лиц») в равной мере применяются ко всем физическим лицам независимо от их возраста.

Кроме того, если ранее Налоговый кодекс предписывал только личную оплату налога (что вызывало немало споров, в том числе и в отношении несовершеннолетних), то с 2017 года уплата налога может быть осуществлена за налогоплательщика любым иным лицом.

Кто платит налоги за ребенка?

Возможны два варианта уплаты налогов за несовершеннолетнего.

- Первый вариант

Это уплата налогов законным представителем: на основании общих положений Налогового кодекса РФ лицо может участвовать в налоговых отношениях либо лично, либо через законного или уполномоченного представителя. В силу требований гражданского законодательства законными представителями несовершеннолетнего являются его родители, усыновители (опекуны/попечители).

- Второй вариант

Это уплата налогов налоговым агентом. В большинстве случаев налог с дохода несовершеннолетнего лица удерживается и перечисляется в бюджет организацией источником выплаты.

Например, когда школьник с согласия родителей работает по трудовому договору во время летних каникул. Или малолетний ребенок получает дивиденды по унаследованным ценным бумагам. В таких случаях организация выступает в роли налогового агента и самостоятельно рассчитывает и выплачивает доход получателю за минусом удержанного налога.

Какое значение имеет возраст ребенка?

Гражданское законодательство делит детей на малолетних (до 14 лет) и несовершеннолетних (14-18 лет). С 18 лет все лица становятся полностью дееспособными, то есть обладают всеми правами и несут обязанности, предусмотренные законом.

Малолетние вправе совершать только мелкие бытовые сделки, а вот несовершеннолетний может ранее 18 лет стать полностью правоспособным:

- 14/16 лет – при вступлении в брак ребенок становится полностью дееспособным (например, может регистрировать ИП для своего бизнес-проекта и быть самостоятельным субъектом налоговых правоотношений).

- 16 лет – при эмансипации ребенок также становится полностью дееспособным.

Какие налоги обязаны платить дети?

Понятно, что наиболее распространенным является налог на доходы физических лиц. Возникает всегда, если у ребенка есть доход.

Но дети также могут быть собственниками автомобилей, земельных участков, квартир и прочего имущества. Поэтому в зависимости от объекта налогообложения, которым владеют дети, это могут быть: и налог на имущество, и транспортный налог, и земельный налог.

Фото: Unsplash

Разве никакие льготы детям по налогам не предоставляются? По общему правилу – нет. Дети являются обычными налогоплательщиками.

Однако вопрос наличия или отсутствия льгот по этим налогам – это предмет отдельного рассмотрения и исследования, поскольку необходимо учитывать особенности регионального и местного законодательства.

За счет чьих средств надо платить налог?

Многие родители считают, что налоги оплачиваются за счет личных средств плательщика налогов. А раз у несовершеннолетнего нет своих средств, соответственно, ребенок не может оплатить налоги, а потому – и родители не должны платить за него.

Однако налоговые органы постоянно убеждают, что налоговая обязанность не связана ни с возрастом, ни с имущественным положением или какими-либо иными критериями.

Несовершеннолетние могут участвовать в налоговых отношениях через своих законных представителей, а потому последние осуществляют полномочия по управлению имуществом, в том числе и исполняют обязанность по уплате налогов.

Как рассчитать и заплатить налог?

Все имущественные налоги ребенок платит на основании расчетов, произведенных налоговыми органами и на основании соответствующего уведомления (либо с помощью электронных сервисов).

При получении какого-либо дохода, подлежащего обложению налогом на доходы физических лиц, необходимо самостоятельно исчислить налог и подать налоговую декларацию по форме 3-НДФЛ.

В этом случае от имени ребенка в возрасте до 16 лет налоговую декларацию заполняют его родители, а ребенок в возрасте от 16 до 18 лет может подать налоговую декларацию самостоятельно.

Если не заплатить налоги, кто несет ответственность?

Согласно п. 2 ст. 107 НК РФ, физическое лицо может быть привлечено к ответственности за совершение налоговых правонарушений с 16-летнего возраста. Ранее этого возраста лицо невозможно привлечь к ответственности, поэтому, по мнению налоговых органов, ответственность за неуплату налогов несет законный представитель несовершеннолетнего ребенка.

Однако возможность привлечения к ответственности законных представителей ребенка налоговым законодательством не предусмотрена.

Налоговые органы будут использовать все возможности и любые обоснования для привлечения к налоговой ответственности родителей (законных представителей несовершеннолетнего), поэтому рекомендуем не злоупотреблять.

! Родители и законные представители несовершеннолетних обязаны правильно рассчитать и своевременно оплатить за своих детей как любые имущественные налоги, так и налог на доходы физических лиц в случае получения какого-либо дохода.

Материалы по теме:

Подача налоговых деклараций для несовершеннолетних детей

Получает ли ваш несовершеннолетний ребенок проценты и дивиденды от инвестиций, сделанных вами на его имя? Или, возможно, ваш несовершеннолетний ребенок летом подрабатывает официантом. Несовершеннолетние (даже дети ясельного возраста) должны платить подоходный налог, и вы, как родитель, должны знать, как подать налоговую декларацию на вашего несовершеннолетнего ребенка.

Возраст для подачи налоговой декларации

Во-первых, дети никогда не бывают слишком молодыми или слишком старыми, чтобы подавать налоговую декларацию, если они получили доход или доход от сбережений или инвестиций.Их возраст не имеет значения; сумма, которую они зарабатывают, — вот что имеет значение. Малышу со сберегательным счетом, финансируемым заботливыми бабушкой и дедушкой, может потребоваться подать заявление на подоходный налог, в то время как подростку, работающему на случайной работе, этого не сделать.

Требования к доходу для несовершеннолетних за 2018 налоговый год

За 2018 налоговый год, который подается до 15 апреля 2019 года, крайний срок, несовершеннолетние дети, заявленные как иждивенцы в вашей налоговой декларации, должны подавать свои налоги, то есть вы должны подавать от их имени, если они соответствуют любому из следующих условия:

- Нетрудовой доход превышает 1050 долларов.Сюда входят дивиденды и проценты по сберегательным счетам или инвестиции на имя несовершеннолетнего ребенка.

- Трудовой доход превышает 12 000 долларов США. Сюда входят деньги, которые ваш несовершеннолетний зарабатывает на работе с частичной занятостью.

- Чистый доход от самозанятости превышает 400 долларов.

- Заработанный и незаработанный общий доход, превышающий 1050 долларов США или заработанный доход плюс 350 долларов США.

Обратите внимание, что приведенное выше является синопсисом применяемых правил IRS. Из этих правил есть множество исключений.Таким образом, хотя приведенное выше является надежным кратким изложением применяемых правил, требования вашего ребенка могут отличаться, и вам следует посоветоваться с бухгалтером, знакомым с вашей семьей. Публикация IRS 929 «Налоговые правила для детей и иждивенцев» подробно описывает эти довольно сложные правила. Поэтому настоятельно рекомендуется либо внимательно прочитать этот документ, либо проконсультироваться с вашим налоговым консультантом.

Как подать налоговую декларацию на несовершеннолетнего

Есть два способа подать налоговую декларацию на несовершеннолетнего ребенка, в зависимости от того, как он или она зарабатывали свои деньги.

- Приложите к отчету родителей: Если ваш несовершеннолетний младше 19 лет (или студент дневной формы обучения до 24 лет), и доход ребенка составляет менее 1500 долларов США, и только в виде процентов и дивидендов, он может быть прикреплен к родительскому доходу. Возврат с использованием формы 8814. Обратите внимание, что хотя отчет о доходе ребенка в качестве приложения к вашей налоговой декларации — это простой способ подачи, это может привести к более высоким налогам на квалифицированные дивиденды или прирост капитала.

- Полная индивидуальная налоговая декларация для несовершеннолетнего: Если не соблюдены требования для приложения ее к декларации родителя, или если вы хотите обеспечить более низкие налоги, ваш несовершеннолетний ребенок должен подать декларацию.Он или она может бесплатно подать простую декларацию на CompleteTax. Также см. Ниже «Необязательная подача налоговой декларации для несовершеннолетних».

Детский налог для несовершеннолетних

Хотя дети-иждивенцы (младше 19 лет или студенты дневной формы обучения до 24 лет) не платят налогов на первые 1050 долларов нетрудового дохода, они облагаются налогом по их ставке в размере следующих 1050 долларов. Если инвестиционный доход составляет более 2100 долларов, часть дохода вашего несовершеннолетнего будет облагаться налогом по ставке налога родителей, а не по ставке налога ребенка.Это налог на детей, который существует для того, чтобы государство не теряло налоговые поступления, когда родители перекладывают доход на своих несовершеннолетних детей.

Другие требования к подаче документов для несовершеннолетних

Помимо требований к доходу, существуют и другие обстоятельства, когда несовершеннолетние должны подавать налоговую декларацию. Одним из примеров является налог на социальное обеспечение и медицинскую помощь, не взимаемый работодателем. Опять же, чтобы понять все требования, см. Публикацию 929.

Обучение детей налогам

Когда вы работаете с налоговой декларацией для вашего несовершеннолетнего ребенка, это прекрасная возможность научить его налогам.Если у них есть работа, объясните им, что их работодатель удерживает налоги из их зарплаты. Во время налоговой отчетности объясните своему ребенку, что означают корешки 1099 или W-2. Вы также должны показать им, где вводить числа в налоговых формах. Это упражнение поможет познакомить вашего несовершеннолетнего ребенка с миром налогов и налоговых деклараций.

Дополнительная налоговая декларация для несовершеннолетних

Даже несовершеннолетний, от которого не требуется подавать налоговую декларацию, может подать ее. Несовершеннолетние захотят сделать это, если у них удерживали налоги с работы с частичной занятостью, и они хотят получить возмещение.

Что подростки должны знать о подоходном налоге

Получение настоящей работы — увлекательный шаг для многих подростков. Мало того, что постоянный поток зарплат даст им возможность тратить деньги, эти первые рабочие места также могут сыграть важную роль в развитии чувства независимости и ответственности.

Однако некоторые подростки могут быть удивлены, узнав, что они не приносят домой всю свою почасовую зарплату. Просмотр квитанции о заработной плате может быть шоком для подростка, который обнаруживает, сколько денег уходит на уплату подоходного налога.Когда наступает налоговый сезон, это может сбивать с толку подростков, у которых нет опыта подачи налоговых деклараций.

Начинаете ли вы свою первую работу, подаете ли вы первую налоговую декларацию или просто думаете о заполнении некоторых заявлений о приеме на работу, вот пять вещей, которые все подростки должны знать о налогах.

Несовершеннолетние платят налоги

Возраст не является фактором, определяющим, должно ли лицо платить подоходный налог или нет. Все, что имеет значение — с точки зрения налоговой службы (IRS), — это то, получаете ли вы доход.Если подросток получает деньги с работы, подоходный налог вычитается из его зарплаты.

Подростки, которые зарабатывают минимальную сумму, также должны будут подавать ежегодный подоходный налог. Минимум меняется каждый год, поэтому важно быть в курсе последних налоговых законов. Несмотря на то, что конкретная цифра меняется, она всегда привязана к стандартному вычету. Когда ваш доход от работы по найму соответствует стандартному вычету или превышает его, вам, вероятно, придется подать налоговую декларацию.В 2021 налоговом году стандартный вычет для физических лиц составляет 12550 долларов.

В 2021 налоговом году сотрудник достигнет стандартного порога вычета, если он будет работать чуть более 16 часов в неделю на работе, где оплачивается 15 долларов в час.

Неофициальная работа по-прежнему считается доходом

Если подросток технически не трудоустроен, но по-прежнему получает доход, его, скорее всего, считают «самозанятым». Любая попытка заработка, которой занимается подросток, вероятно, приведет его к этой категории.Это может включать в себя присмотр за детьми, изготовление футболок на заказ для продажи или стрижку газонов по соседству. Если подросток заработал не менее 400 долларов в 2020 налоговом году за счет этих видов самозанятости, ему нужно будет подать налоговую декларацию в 2021 году.

Как и в случае стандартного вычета, пороговое значение для сообщения о доходе от самозанятости периодически меняется, чтобы не отставать от инфляции, поэтому важно отслеживать эти цифры, а также ваш общий доход от случайной работы и подработок.

Сотрудникам-подросткам необходимо заполнить форму W-4

Если подросток не уверен, относится ли он к категории работающих или самозанятых, есть простой способ определить это. Новым сотрудникам обычно дают стопку форм для заполнения, и если они действительно «работают», то эта стопка будет включать форму W-4.

Ваш W-4, по сути, сообщает вашему работодателю о вашей налоговой ситуации. Поскольку налоги удерживаются из вашей зарплаты вашим работодателем, ваш работодатель должен знать, сколько денег удерживать из каждой зарплаты.W-4 дает работодателям информацию, которая им необходима для точного расчета ваших налогов.

Никто — подросток или другой — не должен подписывать юридический документ, которого он не понимает.

Если подросток не уверен, что такое W-4 и как правильно его заполнить, ему следует обратиться за помощью. Отдел кадров сможет помочь сориентироваться в любых документах, но любой, кто когда-либо работал (например, родитель или доверенный взрослый), также, вероятно, сможет помочь подростку выяснить их W-4.

Подросткам может потребоваться подать налоговую декларацию о нетрудовом доходе

Если подросток унаследовал деньги, акции или недвижимость, возможно, лучше уточнить у бухгалтера его налоговую ситуацию. Несовершеннолетним, возможно, придется сообщать о доходах, если счета ведутся на их имя. Несовершеннолетние, которые унаследовали такие вещи, например, от бабушки, дедушки или тети, могут внезапно получить прирост капитала, что означает, что они могут быть должны налоги на прирост капитала.

Только подростки со значительным нетрудовым доходом должны будут платить налоги, поэтому вам не нужно беспокоиться о том, что IRS придет за вами за 20 долларов, которые бабушка вложила в вашу поздравительную открытку.В 2021 налоговом году порог налогообложения нетрудового дохода для несовершеннолетних составляет 2200 долларов США.

Фонды налоговых поступлений Государственные расходы

Подростки, которые плохо знакомы с доходами и налогами, могут задаться вопросом, зачем им вообще платить налоги. Подоходный налог помогает финансировать услуги, которыми пользуются все американцы. Дороги, пожарные и государственные школы — все это примеры учреждений, получающих государственные деньги — и это происходит за счет налогов.

Подросткам никогда не рано узнать о деньгах.Независимо от того, какой у подростка доход или нужно ли ему подавать налоговую декларацию, важно понимать, как работают налоги. Благодаря глубокому пониманию налогов и экономики люди лучше осведомлены как о национальной экономике, так и о политике, а также о своих личных финансах.

К счастью, правительство США предоставляет множество прозрачных ресурсов, чтобы помочь гражданам точно узнать, сколько денег собирается за счет налогов и как эти деньги тратятся. Эти ресурсы включают USASpending.gov и Бюджетное управление Конгресса.

Определение детского налога

Что такое детский налог?

Налог на детей — это специальный налоговый закон, созданный в 1986 году для решения проблемы налога на инвестиции и незаработанный доход для лиц в возрасте до 19 лет или иждивенцев для студентов очного отделения в возрасте до 23 лет.

Ключевые выводы

- Налог на детей не позволяет родителям уклоняться от уплаты налогов путем передачи крупных подарков.

- Весь нетрудовой доход, превышающий пороговое значение, облагается налогом по предельной ставке налога на прибыль родителей, а не по более низкой ставке налога на ребенка.

- Он применяется ко всем детям в возрасте 18 лет и младше или учащимся дневного отделения на иждивении в возрасте до 23 лет.

- Налог на детей применяется к большей части нетрудового дохода, который получает ребенок, и не применяется к зарплате или заработной плате.

Как работает детский налог

Налог на детей — это налог, взимаемый с лиц моложе определенного возраста (до 19 лет и студентов очного отделения в возрасте от 19 до 23 лет), чьи инвестиции и нетрудовые доходы превышают ежегодно устанавливаемый порог.

Это правило предназначено для того, чтобы родители не использовали налоговую лазейку, когда их детям дарили большие деньги. В этом случае ребенок тогда получит любую прибыль от инвестиций и будет облагаться налогом по гораздо более низкой ставке по сравнению со ставкой, которую опекуны применяют для реализованного прироста запасов.

Согласно закону о налоге на детей, весь нетрудовой доход сверх установленного порога облагается налогом по предельной ставке подоходного налога родителей, а не по ставке налога на ребенка. В 2020 году нетрудовой доход менее 1100 долларов имеет право на стандартный вычет, следующие 1100 долларов облагаются налогом по ставке налога на ребенка, которая очень низкая (иногда нулевой процент), а затем все, что превышает 2200 долларов, облагается налогом по ставке налога опекуна, что может достигать 37%.

Кто и что применяет детский налог

С 2020 года налог на детей распространяется на всех детей в возрасте 19 лет и младше, а также на детей, обучающихся на дневном отделении в возрасте от 19 до 23 лет. Однако он не распространяется на детей младше этого возраста, состоящих в браке. и подавать совместные налоговые декларации.

Налог на детей включает в себя нетрудовой доход, получаемый ребенком: проценты, дивиденды, прирост капитала, ренту и роялти. Заработная плата ребенка не облагается детским налогом.

Дети, которым исполняется 20 лет — или 24 в случае учащихся дневного отделения на иждивении — к концу налогового года, не облагаются налогом на детей.

История налогов для детей

Первоначально налоговый закон распространялся только на детей младше 14 лет. Дети в возрасте до 14 лет не могут работать по закону, а это означает, что любой доход, который они получали, обычно приходился на дивиденды или проценты по облигациям. Тем не менее, налоговые органы поняли, что некоторые опекуны воспользуются ситуацией и дадут товарные подарки своим старшим детям от 16 до 18 лет.

Налог на детей — это налог, взимаемый с лиц младше 19 лет, чьи инвестиции и нетрудовой доход превышают ежегодно устанавливаемый порог. IRS облагает налогом любой доход, превышающий заранее установленный порог, по ставке налога материнской компании. Закон о сокращении налогов и занятости от 2017 года временно изменил налог на детей, чтобы использовать ставки налога, которые применяются к имуществу и трастам, а не ставку налога родителей ребенка.

Однако Закон о дополнительных консолидированных ассигнованиях 2020 задним числом изменил ее обратно на налоговую ставку материнской компании.Для налоговых деклараций за 2018 и 2019 годы налогоплательщики могут выбрать для расчета налога на детей либо ставки налога на наследство, либо ставки родительского налога. На 2020 год и далее применяется ставка налога материнской компании.

Должен ли ребенок подавать федеральную налоговую форму для получения наследства? | Финансы

- Финансы

- Налоговая информация

- Федеральные налоги

- Должен ли ребенок подавать федеральную налоговую форму для наследства?

Автор: Beverly Bird

Ваш ребенок может иметь право наследования без уплаты налогов.

Brand X Pictures / Brand X Pictures / Getty Images

Налоговая служба не разрешает много не облагаться налогом, но некоторые наследства являются исключением. Когда ребенок наследует, применяется дополнительное правило, которое может освободить его от налогообложения — он должен только отчитываться и платить налоги с нетрудового дохода, превышающего 950 долларов. Что касается IRS, нетрудовой доход включает налогооблагаемые проценты и некоторые выплаты по доверительному управлению. В зависимости от характера наследства и суммы, ваш ребенок может собирать налог без уплаты налогов.

Подоходный налог

Ваш ребенок может унаследовать землю, недвижимость, акции или денежные средства без уплаты подоходного налога, по крайней мере, на основную стоимость. Эти типы наследства никогда не облагаются налогом, независимо от возраста получателя, поэтому вашему ребенку не нужно подавать налоговую декларацию или сообщать о них. Однако ключевое слово — «главный». Обычно это означает стоимость подарка на момент наследования. То, что вы или ваш ребенок будете делать с наследством после его получения, может повлиять на его безналоговый статус.

Прирост капитала

Не облагаемое налогом завещание может стать налогооблагаемым, если вы или ваш ребенок в конечном итоге продадите его. Если вы получаете прибыль, уплачиваются налоги на прирост капитала. IRS рассматривает прирост капитала как часть нетрудового дохода вашего ребенка в соответствии с правилом 950 долларов. Его основанием в унаследованном имуществе является его стоимость на дату смерти умершего, плюс стоимость любых улучшений, которые вы могли бы в нем внести. Если вы продаете его за 950 долларов или более сверх его базовой стоимости, вы должны заполнить Таблицу D для вашего ребенка и подать ее вместе с его налоговой декларацией 1040.

Доход в отношении наследника

Вашему ребенку также может потребоваться сообщить доход в отношении наследника в отношении определенных наследств. К ним относятся активы, которые приносили проценты до смерти умершей, но проценты не были выплачены до ее смерти. Типичный пример — сберегательные облигации. Если умершая не сообщила и не уплатила налоги на начисленные проценты до даты ее смерти, налоговые обязательства по процентам перейдут к вашему ребенку. Он должен эффективно указать этот доход в своей налоговой декларации и оплатить налоговые обязательства умершего в качестве условия наследования.Однако основная стоимость облигаций не облагается налогом.

Trust Distributions

Если ваш ребенок является бенефициаром траста, доверительный управляющий должен выпустить ему График K-1 в конце года с указанием всех выплат трастового дохода, сделанных ему. Трасты являются сквозными налоговыми субъектами — они платят налог только с удерживаемой прибыли. Если они передают доход бенефициарам, бенефициары должны включать его в свои собственные доходы. Затем траст вычитает за все такие распределения.

Вариант

При некоторых обстоятельствах вы можете включить нетрудовой доход вашего ребенка в свою налоговую декларацию, чтобы ему не приходилось подавать 1040 свою собственную. Если его незаработанный доход представляет собой проценты или дивиденды, такие как проценты по сберегательным облигациям, платежи от траста или прирост капитала, у вас есть этот вариант. Вы должны заявить, что ваш ребенок является иждивенцем, чтобы соответствовать критериям, и его нетрудовой доход не может превышать 9 500 долларов. Он также не может иметь доход, например, от работы на условиях неполной занятости. Если вы соответствуете этим правилам, вы можете заполнить и отправить форму 8814 вместе с налоговой декларацией.Вы ограничены заполнением формы 1040, а не 1040A или 1040EZ. Однако в зависимости от вашего собственного дохода может быть более выгодным подать декларацию на вашего ребенка. Ваша налоговая ставка, вероятно, выше, и включение его нетрудового дохода в ваш доход может подтолкнуть вас к более высокой налоговой категории.

Источники

Биография писателя

Беверли Берд профессионально писала более 30 лет. Она специализируется на личных финансах и банкротстве, и она пишет как налоговый эксперт для The Balance.

Кризис с коронавирусом COVID-19 и ваши налоги

Обновлено 11.05.2021

2020 налоговый год

Вот что нужно знать о подаче и уплате налогов за 2020 год.

- Было объявлено, что сроки подачи налоговой декларации и уплаты федерального бюджета и штата Вермонт были продлены. Сейчас они составляют до 17 мая 2021 года . Это означает, что 17 мая также должны быть поданы формы «Возврат арендатора», «Декларация усадьбы» и «Налоговый кредит на имущество».

- Мы рекомендуем вам отправить декларацию в электронном виде, если это возможно.Подайте налоговую декларацию как можно скорее. Это потому что:

- Если вам вернут деньги, вы получите их быстрее.

- Поскольку кража личных данных является постоянной проблемой, рекомендуется подать налоговую декларацию до того, как это сделает «плохой парень».

- См. Информацию об улучшенной налоговой скидке на детей ниже.

- Подайте налоговую декларацию бесплатно онлайн. Подробную информацию см. На странице справки по подаче налоговой декларации.

- Получите помощь в заполнении налоговой декларации. У вас низкий или средний доход? Вы можете иметь право на бесплатную помощь в подаче федеральной налоговой декларации и подаче заявления на корректировку налога на имущество или скидку арендатора.Узнайте о программах налоговых деклараций VITA, TCE и AARP на нашей странице помощи по подаче налоговой декларации. Они будут работать иначе, чем в прошлые годы, из-за пандемии COVID-19. Позвоните в ближайший к вам сайт, чтобы узнать, как записаться на прием. Планы могут меняться на объектах во время налогового сезона. Это зависит от местных условий, состояния здоровья и благополучия волонтеров и политики агентства.

- Если вы являетесь жителем штата Вермонтер с низким доходом, свяжитесь с нами в Клинике налогоплательщиков с низким доходом штата Вермонт (LITC), заполнив нашу форму или позвонив по телефону 1-800-889-2047, если:

- у вас возникли проблемы с управлением существующей налоговой задолженностью или ее погашением, или

- вы ожидаете, что в ближайшем будущем у вас возникнет задолженность по налогам.

- Прочтите о государственных платежах за экономический эффект (EIP) / проверках стимулов. Есть три раунда выплат. Если вы не получили одну или несколько стимулирующих выплат и считаете, что должны были их получить, вы можете потребовать «возврат возмещения» в своей налоговой декларации. Узнайте больше о EIP и скидке на восстановление. Прежде чем отправлять налоговую декларацию, попросите совета по подаче налоговой декларации об этом процессе.

- Пособие по безработице и ваши налоги: Обычно пособие по безработице облагается налогом.Но если ваш модифицированный скорректированный валовой доход (AGI) составляет менее 150 000 долларов, Американский план спасения исключает из дохода от до 10 200 долларов компенсации по безработице, которую вы получили в 2020 году . Это означает, что вам не нужно платить налог на пособие по безработице в 2020 году в размере до 10 200 долларов. Если вы состоите в браке, каждый супруг, получающий пособие по безработице, не должен платить налог на пособие по безработице в размере до 10 200 долларов. Суммы свыше 10 200 долларов на каждого человека по-прежнему облагаются налогом. Если вы уже подали налоговую декларацию за 2020 год, Налоговая служба (IRS) предлагает вам не подавать измененную декларацию в это время и дождаться дополнительных указаний.Если вы еще не подали налоговую декларацию за 2020 год, IRS вскоре предоставит обновленные инструкции о том, как указывать доход по безработице в вашей налоговой декларации за 2020 год. Вы можете попросить министерство труда удержать федеральные налоги и налоги штата из вашего еженедельного пособия, если хотите. Узнайте больше о том, как пособия по безработице облагаются налогом федеральным правительством и штатом Вермонт.

- Advance Premium Tax Credit — Субсидии на медицинское страхование: Американский план спасения гласит, что любые сверхнормативные налоговые льготы, уплаченные заранее для субсидирования вашего плана медицинского страхования, не подлежат возврату и от них отказываются.Это важно для семей, чей доход в 2020 году оказался больше, чем они предполагали — например, если они получили пособие по безработице или какое-либо другое пособие, которое увеличило их доход. От них не потребуется выплачивать дополнительную финансовую помощь, которую они получили в 2020 налоговом году. (Кроме того, законодательство ограничивает процент дохода семьи, который может пойти на оплату страховых взносов, на уровне 8,5%. Это означает, что многие жители Вермонта будут имеют право на дополнительную финансовую помощь для оплаты этих планов медицинского страхования.)

- Примечание о льготах арендатора и сертификатах арендодателя. Деньги, непосредственно выплачиваемые домовладельцу в рамках Программы стабилизации арендного жилья или Программы RHSP «Деньги на переезд», не должны учитываться как субсидия от государства или как арендная плата, уплачиваемая арендатором. Арендодатели не должны включать арендную плату, полученную по этим программам, в свидетельство арендодателя, LC-142, строка 3 — общая сумма арендной платы, уплаченная за календарный год. См. Подробности на веб-сайте Департамента налогов Вермонта. Перейдите по этой ссылке, чтобы получить информацию о бонусе арендатора.

- Не упустите эти деньги!: Налоговая скидка на недвижимость и скидка для арендатора

- См. Раздел «Налоги» на нашем веб-сайте по многим другим налоговым вопросам.

Подача заявки

Подайте расширение в IRS.

Файл расширения в Вермонте.

Обе формы содержат два вопроса, на которые вы можете ответить на основании прошлогодней отчетности, W-2 за текущий год подачи или вашей расчетной платежной ведомости для лиц, подающих по расписанию SE (самозанятых лиц).

Первый вопрос: каковы ваши предполагаемые налоговые обязательства? Вы можете указать сумму причитающегося налога на основе вашей прошлогодней декларации, если ваш доход и налоговая ставка остались прежними.

Второй вопрос: сколько вы ранее платили в качестве расчетного налога? Это можно найти в их W-2 или оценить на основе прошлогодней доходности. Составители Schedule SE должны отслеживать свои предполагаемые квартальные платежи.

Важно понимать ограничения продления, а также штрафы и проценты, которые вы можете заплатить .

Как правило, если вы подаете налоговую декларацию, в которой указано, что вы должны уплатить налог в размере (то, что мы называем «дефицитом»), вы будете подлежать штрафу в размере и пени с крайнего срока 17 мая вместо крайнего срока продления 15 октября. Это означает, что, хотя вы избежите непредставления штрафа (штрафа за позднюю подачу заявки), все же существует:

- «неуплата штрафа» в размере половины одного процента за каждый месяц или часть месяца, но не более 25% от суммы налога, которая остается неуплаченной с даты подачи декларации до налог уплачивается в полном объеме.(Срок — 17 мая.)

- процентов, которые, как правило, начисляются на любые неуплаченные налоги с даты истечения срока возврата (17 мая, даже при своевременном продлении) до даты полной оплаты. Процентная ставка определяется ежеквартально и представляет собой федеральную краткосрочную ставку плюс 3 процента. Интерес увеличивается ежедневно. Сейчас это 5%.

Улучшенный детский налоговый кредит

Американский план спасения расширяет Детский налоговый кредит (CTC) на 2021 налоговый год, а будет предоставлять авансовые платежи, начиная с июля 2021 года .Законодательство также увеличивает кредит до 3000 долларов на ребенка до 18 лет (или до 3600 долларов на ребенка до 6 лет).

- IRS будет использовать информацию из вашей налоговой декларации за 2020 год, чтобы определить, соответствуете ли вы пределу дохода и сколько у вас иждивенцев, имеющих право на получение помощи. Если ваша налоговая декларация за 2020 год еще не подана, IRS будет использовать информацию за 2019 налоговый год. Вы должны подать налоговую декларацию за 2020 год как можно скорее, если вы еще не сделали этого, поскольку это предоставит IRS самую последнюю информацию для высылает эти авансовые платежи .

- Крайний срок подачи заявки на 2020 налоговый год — 17 мая 2021 года, однако вы все равно можете подать заявку после этого срока, чтобы у IRS была самая последняя информация для отправки вам платежей.

- IRS создаст онлайн-портал для семей, чтобы предоставлять самую свежую информацию . Например, если в 2021 году в семье родится новый ребенок, портал должен позволить семье обновить размер своей семьи. То же самое и с доходом. Вернитесь по ссылке. Мы опубликуем его, когда он станет доступен.

- Существуют требования к получению дохода. Чем больше вы зарабатываете сверх скорректированного валового дохода в 75 000 долларов США для лиц, подающих единую налоговую декларацию, 112 500 долларов США для лиц, подающих документы в качестве главы семьи, и 150 000 долларов США для лиц, подающих документы в браке и совместно подающих документы, тем больше сумма кредита сокращается.

- Для того, чтобы претендовать на этот кредит для ребенка, существует тест, состоящий из семи частей. ВОЗРАСТ (сейчас моложе 18 лет), тест на ВЗАИМОДЕЙСТВИЕ / ЗАВИСИМОСТЬ, ПОДДЕРЖКА (вы предоставили более половины финансовой поддержки), ГРАЖДАНСТВО. Ребенок должен иметь SSN, РЕЗИДЕНЦИЯ i.е. вы должны быть родителем-опекуном (ребенок проживал с вами более 6 месяцев в году). Посетите эту страницу IRS, чтобы узнать, имеете ли вы право.

- Другие изменения CTC включают:

- Половина этого кредита может быть выплачена вам заранее. IRS будет отправлять платежи с июля по декабрь 2021 года.

- В прошлом, чтобы получить возврат CTC, вы должны были получить доход в размере 2500 долларов США или более. Теперь нет необходимости иметь трудовой доход.

- Весь кредит подлежит возврату.Это означает, что если у вас нет налоговой задолженности, вы получите полную сумму кредита в качестве возмещения.

- Для некоторых семей с низкими доходами любые избыточные полученные суммы СТС не нужно будет возвращать, когда семья сверяет сумму аванса в своем возвращении в 2021 году. (Например, если вы заработали больше, чем ожидалось в 2021 году.) Это относится к семьям со скорректированным валовым доходом ниже 40 000 долларов США для единовременного дохода, 50 000 долларов США для главы семьи и 60 000 долларов США для лиц, подающих совместную декларацию. При превышении этих порогов сумма, которая должна быть возвращена, постепенно увеличивается до верхнего предела в 80 000 долларов для единичных возвратов, 100 000 долларов для возвратов главы семьи и 120 000 долларов для совместных возвратов.

- ПРИМЕЧАНИЕ. Это не постоянное изменение налогового кодекса, и оно истечет после окончания 2021 налогового года, если Конгресс не примет решение о его продлении.

Подростки и налоги: что нужно знать родителям о летней работе

Летняя работа — это обряд посвящения для многих подростков, и это отличный способ для детей научиться финансовой ответственности, зарабатывая собственные деньги. Это также возможность для молодых людей познакомиться с тем, что значит платить налоги.

Статья по теме: 3 способа помочь детям сэкономить

В большинстве случаев любые деньги, которые ваш подросток зарабатывает от работы (круглогодичной или летней работы), считаются налоговым доходом IRS. Придется ли им отдавать деньги дяде Сэму, зависит от того, сколько они зарабатывают и какую работу выполняют. Если ваш подросток планирует присоединиться к рабочей силе этим летом, это поможет понять потенциальные налоговые последствия как для него, так и для вас самих.

Отчетность о заработной плате и удержание налоговКогда вашего подростка нанимают на летнюю работу, ему, скорее всего, придется заполнить форму W-4, прежде чем он сможет начать работать. Цель W-4 — сообщить работодателю, сколько работник хочет удержать для уплаты федерального подоходного налога и подоходного налога штата. Ваш подросток также может использовать эту форму, чтобы подать заявление об освобождении от федерального удержания, если он не думает, что заработает больше стандартного лимита удержания.

Как правило, если ваш ребенок считается иждивенцем и не зарабатывает больше стандартного предела вычета, ему не нужно подавать отдельную налоговую декларацию о доходе, полученном от летней работы.IRS считает любого, кто моложе 19 лет, иждивенцем, если он не является инвалидом навсегда. На 2014 год стандартный лимит вычета составляет 6200 долларов, поэтому, если они не выплатят эту сумму, им не придется беспокоиться о подаче документов в апреле.

Налоги на доход от самозанятостиЕсли ваш подросток заинтересован в самостоятельном развитии, открытие летнего бизнеса — это шаг в правильном направлении. Вам просто нужно иметь в виду, что будь то присмотр за детьми или стрижка газонов, они все равно могут нести ответственность за уплату налогов на заработанные деньги.Как правило, IRS требует от подростков, которые зарабатывают более 400 долларов на самостоятельной занятости, подавать налоговую декларацию. Если у них есть какие-либо расходы, которые нужно вычесть, например пробег или оборудование, им также необходимо будет заполнить Приложение C. В 2014 году ставка налога на самозанятость составляет 15,3% от чистой прибыли.

Правило налога на самозанятость также применяется, если ваш подросток работает на работодателя в качестве независимого подрядчика, а не наемного работника. В этой ситуации они получат форму 1099 в конце года, если заработают более 600 долларов.В зависимости от того, сколько они заработали, они, возможно, не заработали достаточно, чтобы платить федеральный подоходный налог, но они все равно будут на крючке по уплате налога на самозанятость.

Работа в семейном бизнесеЕсли вы или ваш супруг (а) владеете бизнесом, то, когда ваш подросток сможет работать, он получит ценный предпринимательский опыт и даже поможет вам получить налоговую льготу. Если бизнес создан как индивидуальное предприятие или партнерство, вы не обязаны удерживать налоги FICA, если вашему ребенку меньше 18 лет.Вам также не нужно платить федеральный налог по безработице, если они моложе 21 года. Однако имейте в виду, что если вы заплатите им больше, чем стандартный предел вычета, вам все равно придется удерживать федеральный подоходный налог.

Заявление работающих подростков в качестве иждивенцевЗаявление о том, что ваш сын или дочь находятся на иждивении от вашего подоходного налога, может привести к серьезной экономии налогов, но если они зарабатывают собственные деньги, это может помешать вашим планам. Как правило, IRS позволяет вам претендовать на работающих иждивенцев, если они не предоставляют более половины своей финансовой поддержки в течение года.Ваш подросток также должен жить с вами больше полугода. Важно отметить, что если вы заявляете, что ваш подросток является иждивенцем, и ему в конечном итоге придется подавать отдельную декларацию о доходе от летней работы, он не сможет потребовать для себя личного освобождения от уплаты налогов.

Остерегайтесь налогов для детейIRS определяет доход как заработанный или незаработанный для целей налогообложения. Как правило, деньги от летней работы или самозанятости считаются трудовым доходом.Нетрудовой доход — это деньги, которые ваш ребенок получает от инвестиций, включая проценты, дивиденды и прирост капитала. Если у вашего подростка есть нетрудовой доход сверх того, что он зарабатывает на своей летней работе, будет применяться другой набор налоговых правил.

Первые 1000 долларов незаработанного дохода вашего ребенка не облагаются налогом. Следующие 1000 долларов облагаются налогом в размере 10%. Все, что превышает 2000 долларов, будет облагаться предельной ставкой родителей, что может означать большой налоговый укус, когда придет время подавать документы.Если вы знаете, что ваш подросток будет получать налогооблагаемую сумму заработанного и нетрудового дохода, вы можете проконсультироваться с налоговым специалистом о том, как лучше всего минимизировать налоговые обязательства.

Обновление: Так много людей обратилось к нам за помощью в вопросах налогообложения и долгосрочного финансового планирования, что мы начали нашу собственную службу сопоставления, чтобы помочь вам найти финансового консультанта. Инструмент сопоставления, такой как SmartAsset’s SmartAdvisor, может помочь вам найти человека, с которым можно поработать, чтобы удовлетворить ваши потребности. Сначала вы отвечаете на ряд вопросов о своей ситуации и своих целях.Затем программа сокращает количество консультантов до трех доверенных лиц, которые отвечают вашим потребностям. Вы можете прочитать их профили, чтобы узнать о них больше, взять у них интервью по телефону или лично и выбрать, с кем работать в будущем. Это позволяет вам найти подходящую модель, а мы делаем за вас большую часть тяжелой работы.

Фото: Государственный университет Гумбольдта

Ребекка Лейк Ребекка Лейк — эксперт по пенсиям, инвестициям и планированию недвижимости, которая уже десять лет пишет о личных финансах.Ее опыт в финансовой нише также распространяется на покупку жилья, кредитные карты, банковское дело и малый бизнес. Она работала напрямую с несколькими крупными финансовыми и страховыми брендами, включая Citibank, Discover и AIG, и ее статьи были опубликованы в Интернете на сайтах U.S. News and World Report, CreditCards.com и Investopedia. Ребекка — выпускница Университета Южной Каролины, а также училась в Чарльстонском Южном университете в качестве аспиранта. Родом из центральной Вирджинии, сейчас она живет на побережье Северной Каролины вместе со своими двумя детьми.NJ Division of Taxation — When to File and Pay

- Дом

- NJ Подоходный налог Удержание налога на имущество / кредит для домовладельцев и арендаторов

NJ Подоходный налог Удержание налога на недвижимость / кредит для домовладельцев и арендаторов

Домовладельцы и арендаторы, которые платят налоги на недвижимость в основном жилом доме (основном доме) в Нью-Джерси, напрямую или через арендную плату, могут иметь право на вычет или возмещаемый кредит при подаче декларации о подоходном налоге.

Налог на имущество вычет уменьшает ваш налогооблагаемый доход. Вы можете вычесть уплаченный налог на недвижимость или 15 000 долларов, в зависимости от того, какая сумма меньше. Для налоговых лет 2017 и ранее максимальный вычет составлял 10 000 долларов США. Для арендаторов 18% арендной платы, уплаченной в течение года, считаются уплаченными налогами на недвижимость. Имейте в виду, что сумма уплаченного налога на недвижимость, которую вы можете вычесть, зависит от ряда факторов, таких как количество владельцев или квартир. Посетите раздел «Определение размера уплаченного налога на имущество» для получения дополнительной информации.

Налог на недвижимость c redit уменьшает подлежащий уплате налог, поскольку он вычитается непосредственно из ваших налоговых обязательств. Преимущество представляет собой возвращаемый кредит в размере 50 долларов США.

Вы можете подать заявку только на одно из этих пособий в своей налоговой декларации. Если вы соответствуете требованиям (см. Требования к участию), следуйте инструкциям в налоговой декларации жителей Нью-Джерси (форма NJ-1040 ), чтобы определить, принесут ли вам кредит или вычет больше преимуществ.

Мы проверяем отчеты, чтобы убедиться, что домовладельцы и арендаторы соответствуют требованиям.

Жильцы, не обязаны подавать декларацию