Ипотека под материнский капитал в 2020 году — мат капитал как первоначальный взнос

За 12 лет существования программы государственной «родительской» помощи миллионы молодых семей успели оценить важность получения финансовой поддержки. Маткапитал стал значимым этапом в отечественном законодательстве, а использование материнского капитала как взнос по ипотеке решил жилищные вопросы многих.

Помощь от государства стала отличной финансовой основой для тех, кто ютился в арендованных квартирах или делил жилплощадь с родственниками. Использование материнского капитала в качестве взноса по ипотеке – отличная возможность обзавестись собственными квадратными метрами.

Ипотека с материнским капиталом: покупаем квартиру в новом доме

Маткапитал актуален для покупки жилья на вторичном рынке или в новостройке. Однако все большее количество граждан предпочитает использовать материнский капитал для квартиры в ипотеку и покупать квадратные метры в новых современных жилых комплексах. Преимущества такого приобретения:

Преимущества такого приобретения:

- Заключив договор, клиент сразу становится полноправным собственником квартиры.

- Оформляя кредит под мат капитал для покупки жилья от застройщика, покупатель приобретает недвижимость без переплат, ведь здесь нет посредников.

- Можно использовать материнский капитал для квартиры в ипотеку как первоначальный взнос, что финансово выгодно и удобно.

Ипотека под материнский капитал

Отечественные банки предлагают кредитные программы гражданам, по которым можно оформить ипотеку с использованием материнского капитала как первоначального взноса. Здесь следует учесть некоторые особенности:

- Посредством маткапитала нельзя оплатить штрафы, пени и прочие санкции.

- Какую долю ипотеки с материнским капиталом погасить (основная задолженность или проценты) – решает кредитор.

- Средства из ПФ на счет банковского учреждения поступают через один-два месяца после положительного решения по ипотечному кредитованию.

Как выгодно можно оформить ипотеку с использованием материнского капитала как первоначального взноса

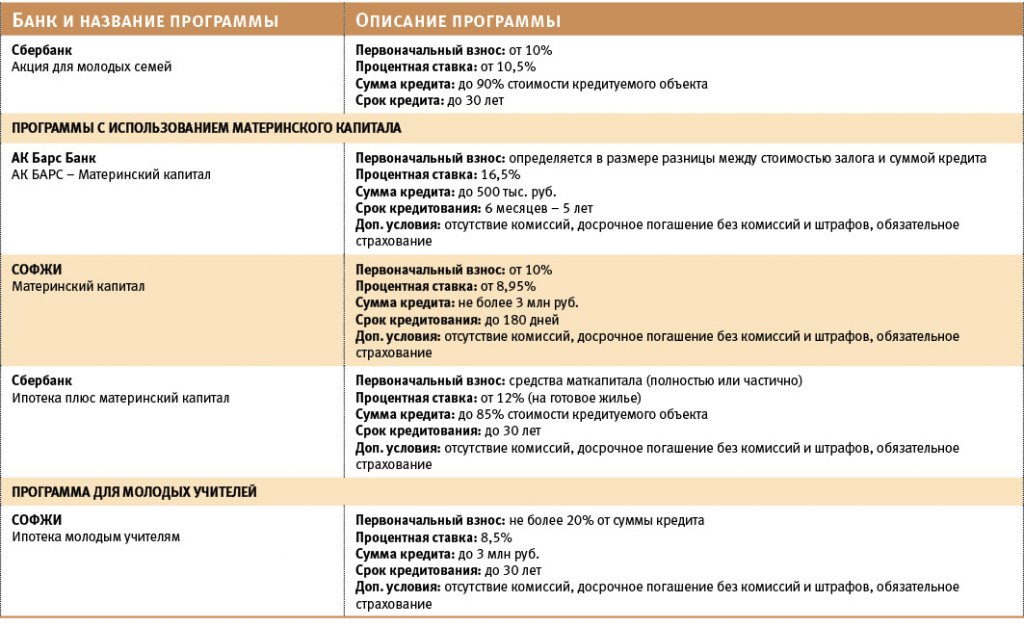

Кредит под мат капитал выдают многие банки, однако не все предлагают выгодные ипотечные программы. Компания «Унистрой», заботясь о своих клиентах, сотрудничает с теми кредитно-финансовыми организациями, которые предоставляют заемщикам наиболее приемлемые процентные ставки и условия кредитования.

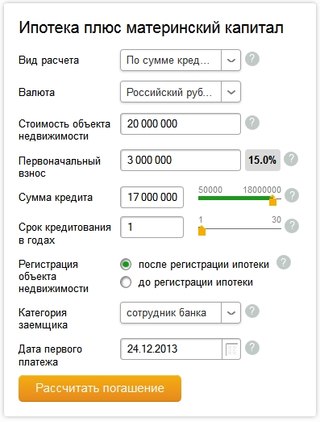

Первоначальный взнос материнским капиталом, срок ипотеки, проценты и прочие условия – все это помогут проанализировать наши специалисты по продаже недвижимости. Они подберут приемлемую программу, чтобы ежемесячное погашение долговых обязательств не стало для семьи неподъемной финансовой нагрузкой.

Первоначальный взнос материнским капиталом

Можно ли оформить ипотеку с использованием материнского капитала как первоначальный взнос? Да, однако, в этом случае нужно учитывать некоторые нюансы:

- Оплачивая первый платеж по ипотеке посредством средств, выделенных государством, нужно предоставить сертификат МСК и от 5-10% из собственных накоплений.

- Если вы решили совершить первоначальный взнос материнским капиталом, знайте – сумма маткапитала должна покрывать 10-15% стоимости квартиры на момент проведения сделки.

- Если сумма денег на маткапитал меньше, чем требует банк, покупатель может добавить разницу, используя личные средства. Только так вы сможете внести первоначальный взнос материнским капиталом за квартиру.

Ипотека с материнским капиталом: как использовать государственную помощь

Ипотека с материнским капиталом позволяет улучшить жилищные условия молодым семьям. Вся сумма МСК (или определенная ее часть) может быть использована на следующие цели:

- Первоначальный взнос материнским капиталом на приобретение квартиры.

- Погашение основной суммы задолженности.

Ипотека с материнским капиталом: требования к заемщикам

Чтобы использовать материнский капитал как первоначальный взнос по ипотечному кредитованию, нужно соответствовать банковским требованиям, в противном случае кредит вам не одобрят.

- Ипотека с материнским капиталом доступна гражданам от 20 лет.

- Наличие трудового стажа и подтверждение платежеспособности.

- Наличие государственного сертификата и справки о сумме социальной помощи.

Первоначальный взнос материнским капиталом позволяет купить квартиру в ипотеку и обзавестись необходимыми квадратными метрами. Чтобы заключить сделку с банком наиболее выгодно и без нагрузки на бюджет, проконсультируйтесь со специалистами компании «Унистрой».

Наши специалисты по продаже недвижимости подберут подходящую кредитную программу, чтобы использование материнского капитала как взнос по ипотеке стало для вас максимально выгодным.

Ипотека с материнским капиталом, как первоначальным взносом для банка

Желаете приобрести жилье, воспользовавшись при этом маткапиталом? Есть отличное решение: ипотека с материнским капиталом как первоначальный взнос в банки. Рассмотрим сегодня подробнее, как можно реализовать такую возможность.

В данный момент на рынке жилья наблюдается следующая тенденция: спрос на квартиры, дома неуклонно растет, но при этом люди нередко бывают ограничены в своих финансовых возможностях. Оптимальное решение – воспользоваться кредитом. Именно поэтому ипотека пользуется огромной популярностью. Но ведь и она требует достаточно внушительных финансовых вложений. Как же быть, можно ли внести материнский капитал как первый взнос в ипотеку?

Зачастую лучшее решение таково: внести существенный первый взнос, а затем уже спокойно платить по ипотеке каждый месяц определенную сумму. Если первый взнос довольно серьезный, то и последующие ежемесячные платежи уже не кажутся такими гигантскими. И тут на помощь молодым семьям приходит государство. Именно материнский капитал как первоначальный взнос по ипотеке в 2017 году стал настоящим шансом для большого количества семей улучшить свои жилищные условия. Сегодня мы рассмотрим более подробно, каким образом совершается вся эта процедура, когда материнский капитал используется в роли первого взноса при оформлении ипотечного кредита.

Используем маткапитал в роли первоначального ипотечного взноса

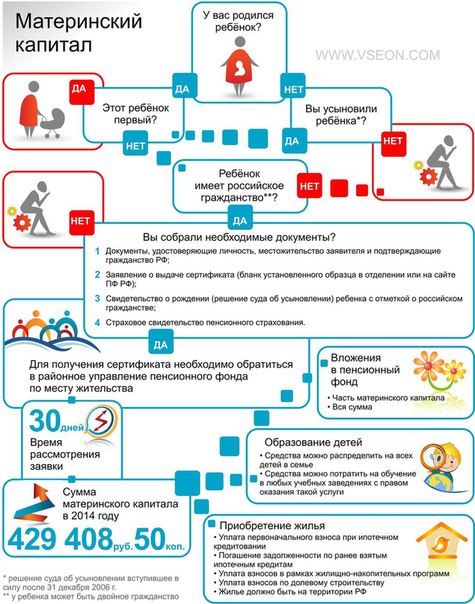

Сейчас материнский капитал открывает перед семьями возможность получить определенный финансовый ресурс, если у них рождается второй (последующий) ребенок. Обратите внимание на важный момент: в законодательстве строго регламентируется, каким образом можно потратить материнский капитал. Это не просто средства, которые позволено произвольно тратить. Программа строго целевая. Важнейшее и наиболее востребованное направление реализации капитала – использование его в качестве первого взноса при ипотечном кредитовании.

Многих интересует, можно ли использовать маткапитал как первоначальный взнос по ипотеке. Уточним все детали.

Предложено два варианта применения данной поддержки от государства:

- покрытие базовой суммы задолженности за приобретение жилья;

- стартовое вложение в ипотеку.

Если вы решили использовать маткапитал в роли первого взноса, вам в первую очередь понадобится определить тот спектр банковских учреждений, которые готовы работать именно с материнским капиталом.

Обратите внимание, что данный ресурс принимается не во всех банках. При этом есть достаточное количество банков, которые не только с готовностью принимают материнский капитал, но и предоставляют довольно выгодные условия ипотечного кредитования для молодых семей. Конечно, это в первую очередь Сбербанк. Именно в Сбербанке мат капитал как первоначальный взнос по ипотеке используется достаточно часто.

Запомните еще один нюанс. Когда семья решает использовать маткапитал для улучшения жилищных условий без привлечения кредита, им придется подождать, пока малышу, на которого и получен капитал, не исполнится три года. Только после достижения им трехлетнего возраста допускается такое применение капитала.

Если требуется с помощью материнского капитала просто погасить задолженность по базовым выплатам, ждать уже ничего не надо. Как только мама получит на руки сертификат, она тут же имеет право его использовать. И для использования маткапитала в роли стартового взноса банки нашли выход.

Фактическое использование маткапитала: удобный вариант

Используется материнский капитал в качестве первоначального взноса в ипотеке специальным образом. Дело в том, что фактически его нельзя направить сразу на первый взнос. Есть две основные причины.

- Квартира будет находиться в залоге у продавца. Это ипотека в соответствии с законом, а выступает она как неоплаченная. Банки это не устраивает.

- Довольно проблематично отыскать продавца, который согласится ожидать, когда поступят деньги от ПФР.

Имеется иная схема использования маткапитала как первого взноса по ипотеке, более эффективная. Банк, располагающей специальной программой для материнского капитала, выдает кредит больше на размер маткапитала. Достаточно часто оформляют два соглашения, при этом одно из них как раз на сумму материнского капитала. При этом объект недвижимости будет оформлен в собственность непосредственно заемщика, а не всех членов семьи. Вот уже после этого можно подавать документы в ПФР, чтобы погасить часть задолженности с помощью капитала. Заемщику нужно для этого оформить письменное обязательство, что он наделит собственностью всех членов семьи после выплаты ипотечного кредита. Обязательство заверяется у нотариуса.

Заемщику нужно для этого оформить письменное обязательство, что он наделит собственностью всех членов семьи после выплаты ипотечного кредита. Обязательство заверяется у нотариуса.

Огромное преимущество такого способа – возможность использовать материнский капитал сразу, а не ждать целых три года.

Условия оформления ипотечного кредита с использованием материнского капитала

Существует целый ряд условий, которые необходимо соблюсти, чтобы получить ипотечный кредит под маткапитал. В большинстве случаев все базовые условия стандартные, схожие во всех банках. Рассмотрим ключевой список требований, которые предъявляют банковские учреждения.

- Заемщик должен иметь постоянное место работы. На нем нужно трудиться не менее полугода. При этом в некоторых банках требования еще более жесткие: они желают иметь подтверждение работы на одном месте на протяжении более трех лет. Основной акцент делается на стабильности.

- Доход на рабочем месте должен быть достойным.

.jpg) Безусловно, учитывается «подтвержденная» зарплата, если собственные средства в покупке составляют менее 50%. Даже если на работе идут навстречу, выдавая справку о хорошем дополнительном доходе, такая заработная плата все-таки не будет играть существенной роли, поскольку важно постоянство, стабильность дохода, его гарантированность — поэтому банки часто берут в расчет только основной доход.

Безусловно, учитывается «подтвержденная» зарплата, если собственные средства в покупке составляют менее 50%. Даже если на работе идут навстречу, выдавая справку о хорошем дополнительном доходе, такая заработная плата все-таки не будет играть существенной роли, поскольку важно постоянство, стабильность дохода, его гарантированность — поэтому банки часто берут в расчет только основной доход. - Огромное значение имеет кредитная история лица, которое желает оформить на себя ипотеку. Отлично, если имеется положительная кредитная история. Даже если сумма кредита была небольшой, это уже большой плюс для заемщика, если он в свое время аккуратно расплачивался по кредиту.

Получить ипотечный кредит не так просто, однако с этим справляются многие. Главное, иметь реальную возможность полностью выплатить заем.

Собираем все необходимые документы

В первую очередь необходимо получить официальный сертифицированный документ, в соответствии с которым семья имеет право на государственную поддержку в виде материнского капитала. Получают бумагу в пенсионном фонде. Потом предстоит выбрать конкретное банковское учреждение.

Получают бумагу в пенсионном фонде. Потом предстоит выбрать конкретное банковское учреждение.

Теперь пришло время узнать, какой именно пакет документов предстоит собрать для банка и как оформить ипотеку с материнским капиталом в роли первоначального взноса. Мы остановимся на базовом перечне официальных бумаг, которые требуются практически во всех банковских учреждениях:

- Сертификат на получение материнского капитала.

- Документы, подтверждающие личность. Сюда входят паспорт, а также свидетельство о состоянии на налоговом учете, пенсионное удостоверение. В пакет бумаг могут войти загранпаспорт, водительские права.

- Нужны бумаги, подтверждающие финансовую состоятельность, платежеспособность человека. Предоставляется справка о доходах, заверенная печатью руководителя учреждения, где трудится заемщик. Необходима справка по форме 2НДФЛ.

- Требуется предоставить документ, который подтвердит, что у гражданина нет долговых обязательств.

- Просят предъявить и справку из налоговой службы.

Она нужна лицам, которые имеют источники дополнительного дохода, например, от сдачи недвижимости в аренду.

Она нужна лицам, которые имеют источники дополнительного дохода, например, от сдачи недвижимости в аренду. - Предоставляется также и непосредственно соглашение о покупке объекта недвижимости.

- Справка из отделения пенсионного фонда должна отразить, что у гражданина есть средства на счету.

- Собирается пакет документов на приобретаемое жилье: сюда входит технический паспорт объекта недвижимости, выписки из домовых книг, а также документы от БТИ.

- Оформляется заявка, в которой гражданин дает обязательство в дальнейшем разделить объект недвижимости между членами семьи.

С банком заключается договор ипотечного кредитования на сумму, увеличенную на размер маткапитала. Когда все документы уже оформлены и зарегистрировано в Росреестре соглашение на приобретение объекта недвижимости, то есть заемщик стал собственником, обращаются в пенсионный фонд.

Переводим маткапитал на первоначальный взнос

Обязательно нужны следующие документы:

- документы, подтверждающие регистрацию права собственности;

- соглашение об ипотечном кредите;

- сертификат на получение поддержки от государства – материнского капитала.

Обратите внимание: иногда сертификационный документ бывает утерян. Это поправимо. Просто нужно обратиться в пенсионный фонд с просьбой, чтобы выдали дубликат сертификата.

Для внесения материнского капитала в роли гашения части кредита, которая фактически заменила стартовый взнос, обращаются в отделение пенсионного фонда. Там оставляется заявка, чтобы материнский капитал был направлен в конкретное банковское учреждение, с которым молодая семья и заключила договор ипотечного кредитования. В заявке обязательно указывается, что данный материнский капитал используется для погашения ипотечных обязательств. Помните, что материнский капитал для гашения кредита ни при каких обстоятельствах не выдается в виде наличных средств.

В комплект документов для отделения пенсионного фонда также входят следующие документы:

- Оформляется справка из банка: в ней удостоверяется, что гражданин собирается получить ипотечный кредит под маткапитал.

- Предоставляются бумаги на заемщика, в частности, удостоверение личности.

- Нужны сведения об объекте приобретаемой недвижимости.

- Подается заявка, в которой гражданин просит перевести материнский капитал в кредитующий банк в роли первого взноса по ипотеке.

Когда вы уже подготовите все необходимые документы, можно сказать, что основное дело сделано.

Несколько важных моментов

Обратите внимание на некоторые нюансы. Вам обязательно пригодится эта информация:

- С момента полного гашения ипотечного кредита объект недвижимости записывается на всех членов семьи, в равных долях.

- Очень важно заранее обращаться в пенсионный фонд. Там есть своя специфика работы: суммы начислений формируют примерно раз в 6 месяцев. Если семье нужно начислить материнский капитал на первый взнос ипотеки зимой, обращаться следует заблаговременно, еще летом.

- Следует помнить, что объект недвижимости будет находиться под обременением вплоть до того момента, когда ипотечный кредит выплатят полностью. То есть жилое помещение нельзя подарить, обменять или продать.

- При оформлении ипотечного кредита обязательно нужна и страховка. Это обеспечивает дополнительные гарантии для банковского учреждения, а также для самого заемщика.

Помните, что главная задача – выплатить ипотечный кредит в полном объеме. Важно объективно оценивать свои финансовые возможности. Теперь вы знаете, что взять ипотеку с материнским капиталом как первоначальным взносом – реально.

Как оформляется ипотека с материнским капиталом? Подробные шаги и юридические тонкости сделки

Просмотры: 11 720

Комментариев: 1

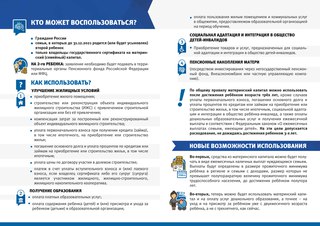

Сейчас многие семьи имеют на руках сертификат на материнский капитал и желают использовать его для приобретения жилья с помощью ипотечного кредита. Государство допускает распоряжение средствами таким методом по достижению ребенком 3-х лет. Речь о ребенке, рождение которого и вызвало право на получение субсидии. Ипотека с материнским капиталом возможна в любом банке, который предоставляет гражданам ипотечные кредиты.

к оглавлению ↑

Получение сертификата

Получить сам сертификат можно в любое время, не обязательно бежать за его выдачей сразу после рождения ребенка. Оформление сертификата происходит в Пенсионном Фонде РФ. При этом женщина может обратиться в любом ПФР на территории страны, не обязательно по адресу своей прописки.

Оформление сертификата происходит в Пенсионном Фонде РФ. При этом женщина может обратиться в любом ПФР на территории страны, не обязательно по адресу своей прописки.

Если вы планируете приобрести квартиру с применением средств капитала, обращайтесь за сертификатом в ПФР заблаговременно, потому что на его выдачу уходит около месяца. Пакет необходимых документов указывается на сайте Пенсионного Фонда.

Скачать бланк заявления о выдаче государственного сертификата на материнский капитал (.doc)

к оглавлению ↑

Сертификат на руках: что дальше?

Далее оформляется непосредственно ипотека под материнский капитал. Точнее, сам жилищный займ будет самым обычным, просто часть средств продавец получит в виде перечисления из ПФР суммы материнского капитала после совершения сделки.

Если вы уже получили сертификат, и ребенку исполнилось три года, можете начинать оформление с выбора банка и кредитной программы. Здесь все стандартно.

Вы ищите банк, сравнивая предложения разных учреждений. Если вы выбрали жилищный заем, собираете пакет документов на выдачу кредита, прикладывая к нему сертификат на материнский капитал.

Сумму капитала можно использовать в качестве увеличения максимально возможной одобренной банком суммы или с целью уменьшения суммы кредита. Очень редко банки разрешают применить средства субсидии для первого взноса.

к оглавлению ↑

Поиск квартиры и продавца

Если ипотека с использованием материнского капитала предварительно одобрена банком, то можно приступать к поиску подходящего жилья. Использование сертификата предполагает, что это должно быть жилое помещение: квартира, дом. Если это дом, то его статус обязательно должен быть жилым. Дачи и земли на материнский капитал приобрести нельзя.

При поисках квартиры стоит учитывать и то, что она должна соответствовать требованиям банка, потому что купленное в итоге имущество будет оформлено в качестве залога.

Выбирая жилье, обязательно говорите продавцу, что желаете купить квартиру в ипотеку с применением материнского капитала. Дело в том, что не все хотят продавать квартиру по такой сделке, потому что она затягивается. Продавцу необходимо будет ждать перечисления средств из ПФР в течение 2-х месяцев. То есть от банка он получит деньги сразу, а часть средств, которые обеспечивает материнский капитал, придут ему позже.

к оглавлению ↑

Если подходящий объект найден

Проводится стандартная для ипотеки оценка покупаемого помещения, определяется итоговая сумма кредита. Также продавец приносит в банк требуемые документы на объект, чтобы кредитор смог проверить юридическую чистоту сделки. Если объект устроит банк, то сделка будет подходить к завершению.

Будет составлен кредитный договор, закладная на квартиру/дом, будет совершено внесение первоначального взноса. Продавец предоставляет банку реквизиты своего расчетного счета, на них будут переведены средства за квартиру. Получается, что сначала продавец получит часть стоимости объекта от банка, а затем будет ожидать поступление денег из ПФР, они придут по истечении трех месяцев.

Получается, что сначала продавец получит часть стоимости объекта от банка, а затем будет ожидать поступление денег из ПФР, они придут по истечении трех месяцев.

к оглавлению ↑

Оформление сделки в ПФР

После заключения сделки в банке продавец и покупатель идут регистрировать сделку в Росреестре. Примерно через 1-2 недели покупатели получат свидетельства на собственность. После этого требуется совершить заключительный этап — зарегистрировать сделку в ПФР, чтобы продавец получил деньги.

С пакетом необходимых документов женщина, которая и получала сертификат, направляется в ПФР. Стандартно посещается тот отдел, который и выдал сертификат. Но завершить сделку можно и в любом другом отделе в любом городе РФ. Тогда, чтобы квартира в ипотеку с материнским капиталом была оформлена до конца, необходимо обратиться в начальный ПФР и взять там справку о размере материнского капитала. После этого оформить сделку можно где угодно.

К пакету документов прикладываются и реквизиты счета продавца. ПФР проверяет пакет документов и саму сделку на законность (именно на это и тратится два месяца). Если с документами все нормально, в положенный срок продавец жилья получает на свой счет деньги в размере установленного на текущий год капитала.

ПФР проверяет пакет документов и саму сделку на законность (именно на это и тратится два месяца). Если с документами все нормально, в положенный срок продавец жилья получает на свой счет деньги в размере установленного на текущий год капитала.

к оглавлению ↑

На кого оформляется покупаемое жилье?

По закону, хоть сертификат получает стандартно женщина на рожденного второго или последующего ребенка, но сертификат этот семейный, а не персональный. Право на субсидию получает вся семья.

Так как использовать материнский капитал на ипотеку может только семья в целом, то и оформление жилья обязательно проводится на всех. Каждый взрослый член семьи ребенок получают на свое имя свидетельство о собственности. Это актуально, если есть факт зарегистрированного брака. Если женщина является матерью одиночкой или состоит в гражданском браке, то квартира оформляется только на нее и всех ее детей.

Автор: Ирина Русанова

8 февраля 13:35

Компания Платиза уже давно работает на рынке микрокредитования и заслужила доверие клиентов. Ежедневно сотни граждан направляют онлайн-заявки на получение срочного кредита. Свой заем Платиза предлагает оформить полностью онлайн и получить деньги в долг путем перевода на определенные реквизиты. Это может быть срочный займ на карту или кредит на электронный кошелек. Что предлагается заемщикам? Обратившись в микрофинансовую компанию Платиза, вы можете оформить моментальный микрокредит в…

Ежедневно сотни граждан направляют онлайн-заявки на получение срочного кредита. Свой заем Платиза предлагает оформить полностью онлайн и получить деньги в долг путем перевода на определенные реквизиты. Это может быть срочный займ на карту или кредит на электронный кошелек. Что предлагается заемщикам? Обратившись в микрофинансовую компанию Платиза, вы можете оформить моментальный микрокредит в…

3 февраля 08:32

В последнее время количество граждан, которые испытывают трудности в получении кредитов, стало все больше. Одни не имеют постоянного места работы, другие не могут…

28 января 08:47

За последние несколько лет банковская система России сильно пошатнулась из-за огромного количества просроченных долгов. К сожалению, эта тенденция все также набирает…

22 января 12:48

Рынок бизнеса и предоставления услуг населению всегда подстраивается под текущую ситуацию. Если появляются необходимость и спрос на определенные услуги, то эта ниша. ..

..

17 января 13:53

Если вам нужен миллион в кредит, то его получение не окажется сложным процессом. На рынке кредитования есть масса предложений подобного рода, по которым можно взять в…

15 января 14:05

Знаете ли вы, что самые первые деньги в мире появились еще за несколько тысячелетий до нашей эры? Человечество быстро оценило все преимущества финансов, как…

Поделитесь этой статьей в соцсетях:

Нажимая на кнопку «Оставить комментарий», вы принимаете пользовательское соглашение и подтверждаете, что ознакомлены и согласны с политикой конфиденциальности данного сайта.

Материнский капитал как первоначальный взнос

Подборка наиболее важных документов по запросу Материнский капитал как первоначальный взнос (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Материнский капитал как первоначальный взнос

Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 44 «Признание брачного договора недействительным» СК РФ

(Р.

Б. Касенов)Как указал суд, реализация супругами права по определению режима имущества и распоряжения общим имуществом путем заключения брачного договора не должна ставить одного из супругов в крайне неблагоприятное положение, например вследствие существенной непропорциональности долей в общем имуществе либо лишения одного из супругов полностью права на имущество, нажитое в период брака. Первоначальный взнос на квартиру был внесен истицей за счет личных денежных средств, в настоящее время она единолично выполняет кредитные обязательства. В связи с оформленным правом собственности на ответчика, принимая во внимание положение брачного договора, истица лишена возможности направить средства материнского капитала на погашение кредита. Учитывая данные обстоятельства, оспариваемое условие брачного договора нарушает права истицы, ставит ее в неблагоприятное положение, в связи с чем подлежит признанию недействительным (ст. 44 СК РФ). Таким образом, суд частично удовлетворил требования истца о признании недействительным пункта брачного договора, признании права собственности на квартиру.

Б. Касенов)Как указал суд, реализация супругами права по определению режима имущества и распоряжения общим имуществом путем заключения брачного договора не должна ставить одного из супругов в крайне неблагоприятное положение, например вследствие существенной непропорциональности долей в общем имуществе либо лишения одного из супругов полностью права на имущество, нажитое в период брака. Первоначальный взнос на квартиру был внесен истицей за счет личных денежных средств, в настоящее время она единолично выполняет кредитные обязательства. В связи с оформленным правом собственности на ответчика, принимая во внимание положение брачного договора, истица лишена возможности направить средства материнского капитала на погашение кредита. Учитывая данные обстоятельства, оспариваемое условие брачного договора нарушает права истицы, ставит ее в неблагоприятное положение, в связи с чем подлежит признанию недействительным (ст. 44 СК РФ). Таким образом, суд частично удовлетворил требования истца о признании недействительным пункта брачного договора, признании права собственности на квартиру.

Статьи, комментарии, ответы на вопросы: Материнский капитал как первоначальный взнос

Открыть документ в вашей системе КонсультантПлюс:Ситуация: Как использовать материнский капитал?

(«Электронный журнал «Азбука права», 2020)Как правило, начать использовать материнский капитал можно не ранее чем через три года со дня рождения (усыновления) ребенка, в связи с рождением (усыновлением) которого возникло право на материнский капитал. В отдельных случаях воспользоваться им можно непосредственно после его рождения (усыновления). Например, в случае направления средств материнского капитала на уплату первоначального взноса и (или) погашение основного долга и уплату процентов по кредитам (займам), взятым на приобретение и строительство жилья, а также на получение ежемесячной выплаты в связи с рождением (усыновлением) второго ребенка (ч. 6, 6.1 ст. 7 Закона N 256-ФЗ; ч.

4 ст. 1, ч. 10 ст. 3 Закона N 418-ФЗ).

4 ст. 1, ч. 10 ст. 3 Закона N 418-ФЗ).Нормативные акты: Материнский капитал как первоначальный взнос

Федеральный закон от 29.12.2006 N 256-ФЗ(ред. от 13.07.2020)

«О дополнительных мерах государственной поддержки семей, имеющих детей»6.1. Заявление о распоряжении может быть подано в любое время со дня рождения (усыновления) ребенка, в связи с рождением (усыновлением) которого возникло право на дополнительные меры государственной поддержки, в случае необходимости использования средств (части средств) материнского (семейного) капитала на уплату первоначального взноса и (или) погашение основного долга и уплату процентов по кредитам или займам на приобретение (строительство) жилого помещения, включая ипотечные кредиты, предоставленным гражданам по кредитному договору (договору займа), заключенному с организацией, в том числе кредитной организацией, на приобретение товаров и услуг, предназначенных для социальной адаптации и интеграции в общество детей-инвалидов, на оплату платных образовательных услуг по реализации образовательных программ дошкольного образования, на оплату иных связанных с получением дошкольного образования расходов, а также на получение ежемесячной выплаты в порядке и на условиях, которые предусмотрены Федеральным законом от 28 декабря 2017 года N 418-ФЗ «О ежемесячных выплатах семьям, имеющим детей».

Можно ли использовать матовый капитал в качестве первоначального взноса по ипотеке?

Для получения ипотеки необходимо иметь средства для внесения первоначального взноса, размер которого должен составлять не менее 15% от стоимости приобретаемого жилья. Но что делать семьям, у которых на первоначальный взнос не хватает или совсем нет денег, а есть только сертификат на матовый капитал?

Сколько можно потратить на капитал

Закон о материнском капитале строго ограничивает цели, на которые он может быть направлен.К ним относятся:

- Улучшение жилищных условий.

- Оплата обучения детей, в том числе дошкольного.

- Формирование будущей пенсии матери.

- Приобретение товаров и услуг для детей с ограниченными возможностями.

- Квитанция ежемесячного платежа с 01.01.2018 в случае появления в семье второго ребенка.

По первому пункту материнский капитал может:

- полностью или частично погасить имеющуюся ипотечную ссуду;

- внести первоначальный взнос по ипотеке.

Для этих целей материнский капитал можно использовать сразу, даже если ребенку еще нет 3 лет.

Как оплатить мат первоначального взноса

Если у семьи нет достаточной суммы для выплаты первого взноса, то в этом случае некоторые банки принимают материнский капитал.

Далее банк действует по одному из вариантов:

- Увеличивает сумму кредита на размер основного капитала.

- Выдает очередную ссуду на соответствующую сумму.

После завершения сделки купли-продажи жилья и регистрации перехода права собственности заемщик должен обратиться в Пенсионный фонд с заявлением о переводе основного капитала в банк.

После перечисления денег в банк будет произведен перерасчет суммы ежемесячного платежа. Заемщику останется только забрать новый график платежей в банке.

Какие банки выдают ипотеку с участием основного капитала

С каждым годом увеличивается количество банков, принимающих материнский капитал, хотя не все из них охотно идут на это.

Для таких заемщиков банки разрабатывают специальные программы кредитования. Сбербанк и ВТБ предлагают самые выгодные и доступные условия кредитования. Правда, у Сбербанка, в отличие от ВТБ, есть специальная программа — «Ипотека плюс материнский капитал».

На данный момент размер материнского капитала составляет 453 тысячи рублей. С учетом того, что банк не выдаст кредит более 85% от стоимости жилья, максимальная сумма кредита в этом случае составит 2 миллиона 567 тысяч рублей.Следовательно, цена приобретаемой квартиры не должна превышать 3 млн рублей.

Как оформить ипотеку с матовым капиталом

Для получения ипотеки банка с использованием основного капитала необходимо:

- Получите одобрение банка на получение ссуды.

- Найдите квартиру и согласуйте ее с банком.

- Заключить договор ипотечного кредита.

- Заключить договор купли-продажи.

- Зарегистрировать сделку в Росреестре.

- Обратиться в Пенсионный фонд с заявлением о перечислении основных денежных средств в банк.

- Получите обновленный график платежей в банке.

Как купить дом на $ 0 в 2020 году: первый покупатель

Ипотека без первоначального взноса

Ипотека без первоначального взноса позволяет покупателям жилья впервые и повторно приобретать недвижимость без каких-либо денежных затрат при закрытии, кроме стандартных затрат на закрытие. Другие варианты, включая ссуду FHA, ипотеку HomeReady ™ и ссуду Conventional 97, предлагают варианты с низким первоначальным взносом с минимальной скидкой до 3%.Взносы по ипотечному страхованию обычно сопровождаются ипотекой с низким первоначальным взносом и без первоначального взноса, но не всегда.

Подходит ли вам ипотека без первоначального взноса?

Прекрасное время для покупки дома.

Продажи растут, предложение падает, а цены выросли во многих городах и районах. По сравнению со следующим годом сегодняшний рынок может показаться выгодным.

Кроме того, ипотечные ставки по-прежнему низкие.

Ставки на 30-летние ссуды, 15-летние ссуды и 5-летние кредиты на руки исторически низкие, что снижает ежемесячную стоимость владения домом.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (22 декабря 2020 г.)В этой статье:

Без первоначального взноса: займы USDA (100% финансирование)

Министерство сельского хозяйства США предлагает ипотеку со 100% финансированием. Программа официально известна как ипотека по Разделу 502, но чаще она называется жилищной ссудой в сельской местности.

Хорошая новость о ссуде на сельское жилье Министерства сельского хозяйства США заключается в том, что это не просто «сельская ссуда» — она также доступна покупателям в пригородах.Целью Министерства сельского хозяйства США является охват «покупателей жилья с низким и средним доходом», где бы они ни находились.

Многие заемщики, использующие программу гарантированного жилищного ссуды на одну семью Министерства сельского хозяйства США, хорошо зарабатывают на жизнь и проживают в районах, которые не соответствуют традиционному определению сельской местности.

Например, студенческие города, включая Кристиансбург, Вирджиния; Государственный колледж, Пенсильвания; и даже пригороды Колумбуса, штат Огайо, соответствуют требованиям USDA. То же самое и в менее населенных пригородах некоторых крупных У.С. города.

Некоторые ключевые преимущества кредита USDA:

- Вы можете включить соответствующий критериям ремонт и улучшение дома в размер кредита.

- Максимальная покупная цена дома

- Комиссия за гарантию добавляется к остатку кредита при закрытии; ипотечное страхование собирается ежемесячно

Еще одним ключевым преимуществом является то, что ставки по ипотечным кредитам USDA часто ниже, чем ставки для сопоставимых ипотечных кредитов с низким или нулевым первоначальным взносом. Финансирование дома через USDA может быть самым дешевым способом домовладения.

Проверьте мое право на участие в USDA (22 декабря 2020 г.)Низкий первоначальный взнос: кредиты FHA (снижение на 3,5%)

Ипотека FHA в некоторой степени неправильно используется, потому что FHA фактически не предоставляет ссуд. Скорее, FHA является страховщиком ссуд.

Скорее, FHA является страховщиком ссуд.

FHA публикует серию стандартов для ссуд, которые оно будет застраховать. Когда банк андеррайтирует и финансирует ссуду, которая соответствует этим конкретным требованиям, FHA соглашается застраховать эту ссуду от убытков.

РуководствоFHA по ипотеке известно своим либеральным подходом к кредитным рейтингам и первоначальным взносам.FHA обычно страхует жилищный заем для заемщиков с низким кредитным рейтингом, если существует разумное объяснение низкого FICO.

FHA допускает первоначальный взнос всего в 3,5 процента на всех рынках США, за исключением нескольких одобренных FHA квартир.

Другие преимущества ссуды FHA:

- Ваш первоначальный взнос может полностью состоять из «подарочных фондов»

- Требуемый кредитный рейтинг составляет 500

- Взносы по ипотечному страхованию выплачиваются авансом при закрытии, а затем ежемесячно

Кроме того, FHA поддерживает домовладельцев, недавно столкнувшихся с короткими продажами. , потери права выкупа или банкротства через программу агентства Back to Work.

, потери права выкупа или банкротства через программу агентства Back to Work.

FHA страхует ссуды на сумму до 765 600 долларов в определенных «дорогостоящих» районах по всей стране. Районы с высокими затратами включают округ Ориндж, Калифорния; район метро Вашингтона, округ Колумбия; и 5 районов Нью-Йорка.

Нажмите, чтобы увидеть ваше право на участие в программе FHA на 3,5% (22 декабря 2020 г.)

Низкий первоначальный взнос: ипотека HomeReady ™ (скидка 3%)

Ипотека HomeReady ™ занимает особое место среди современных ипотечных кредитов с низким и нулевым взносом.

Поддерживается Fannie Mae и доступен почти в каждой стране.S. lender, ипотечный кредит HomeReady ™ предлагает ставки по ипотечным кредитам ниже рыночных, снижение затрат на страхование ипотечных кредитов и является самой инновационной идеей андеррайтинга за более чем десятилетний период.

Через HomeReady ™ доход каждого, кто живет в доме, может быть использован для получения права на получение ипотечного кредита.

Например, если вы являетесь домовладельцем, живущим со своими родителями, и ваши родители зарабатывают доход, вы можете использовать их доход, чтобы получить право на получение пособия.

Аналогичным образом, если у вас есть дети, которые работают и оплачивают домашние расходы, эти доходы также можно использовать для целей квалификации.

Кроме того, с помощью HomeReady ™ вы можете использовать доход от проживания, чтобы получить квалификацию; Кроме того, вы также можете использовать доход от незонированной квартиры, даже если вам платят наличными.

Домашние ссудыHomeReady ™ были разработаны, чтобы помочь домохозяйствам, состоящим из нескольких поколений, получить разрешение на ипотечное финансирование. Тем не менее, программа может быть использована любым человеком в соответствующей области; или кто соответствует требованиям семейного дохода.

Прочтите этот полный текст вопросов и ответов HomeReady ™, чтобы узнать больше о программе.

Низкий первоначальный взнос: Обычная ссуда 97 (3% вниз)

Примечание редактора. Программа Conventional 97 была прекращена в декабре 2013 года.Позднее он был восстановлен Федеральным агентством жилищного финансирования в конце 2014 года. Этот раздел был обновлен, чтобы отразить рекомендации по новому продукту.

Программу «Обычный 97» можно приобрести у Fannie Mae и Freddie Mac. Это 3-процентная программа первоначального взноса, и для многих покупателей жилья это менее затратный вариант по сравнению с ссудой FHA.

Кроме того, ипотека по обычному соглашению 97 позволяет полностью уплатить трехпроцентный взнос за счет подаренных средств, если даритель связан кровными или семейными связями; либо через законную опеку или семейное партнерство; или является женихом / невестой.

Стандартные 97 основных квалификационных стандартов:

- Размер ссуды не может превышать 510 400 долларов, даже если дом находится на рынке с высокой стоимостью.

- Объект недвижимости должен быть одноквартирным. Размещение многоквартирных домов не допускается.

- Ипотека должна быть с фиксированной ставкой. Никаких ARM через Обычную 97.

Программа Обычная 97 не требует определенного минимального кредитного рейтинга, кроме тех, которые для типичной обычной жилищной ссуды.Программа также может быть использована для рефинансирования жилищного кредита.

Нажмите, чтобы увидеть ваше право на получение обычного кредита на 3% ниже (22 декабря 2020 г.)

Без первоначального взноса: кредиты VA (100% финансирование)

Заем VA — это программа без выплаты денег, доступная для военнослужащих США и оставшихся в живых супругов.

Гарантированные Министерством по делам ветеранов США ссуды VA аналогичны ссудам FHA в том смысле, что агентство гарантирует выплату кредиторам, выдающим ссуды, что означает руководящие принципы по ипотеке VA.

Квалификация ссудыVA проста.

Квалификация ссуды VA доступна для действительной службы, и обслуживающий персонал, уволенный с честью, имеет право на участие в программе VA. Кроме того, правообладатели имеют покупатели жилья, проработавшие не менее 6 лет в резервах или Национальной гвардии, а также супруги военнослужащих, погибших при исполнении служебных обязанностей.

Кроме того, правообладатели имеют покупатели жилья, проработавшие не менее 6 лет в резервах или Национальной гвардии, а также супруги военнослужащих, погибших при исполнении служебных обязанностей.

Некоторые ключевые преимущества кредита VA:

- Вы можете использовать временное проживание

- Банкротство и другие унизительные кредиты не лишают вас сразу же права

- Ипотечное страхование не требуется

Кредиты VA также допускают размер кредита до 765 600 долларов США в областях с высокой стоимостью.Это может быть полезно в таких областях, как Сан-Франциско, Калифорния; и Гонолулу, Гавайи, где расположены военные базы США.

Нажмите, чтобы узнать о праве на получение кредита с низким первоначальным взносом (22 декабря 2020 г.)

Низкий первоначальный взнос: «Дополнительный кредит» (10% -ная скидка)

Программа «контрейлерной ссуды» обычно предназначена для покупателей с кредитным рейтингом выше среднего. Фактически это — два займа , призванные дать покупателям жилья дополнительную гибкость и снизить общие платежи.

Фактически это — два займа , призванные дать покупателям жилья дополнительную гибкость и снизить общие платежи.

Прелесть 80/10/10 — это его структура.

При получении кредита 80/10/10 покупатели вносят предоплату в размере десяти процентов до закрытия. Это оставляет девяносто процентов от цены продажи дома для ипотеки. Но вместо того, чтобы давать одну ипотеку на 90%, покупатель делит ссуду на части.

Первая часть 80/10/10 — это «80».

«80» представляет собой первую ипотеку и представляет собой ссуду на 80% покупной цены дома. Этот заем обычно представляет собой обычный заем через Fannie Mae или Freddie Mac; и он предлагается по текущим рыночным ставкам по ипотеке.

Первая цифра «10» представляет вторую ипотеку и представляет собой ссуду в размере 10% от покупной цены дома. Этот заем обычно представляет собой ссуду под залог собственного капитала (HELOAN) или кредитную линию под залог собственного капитала (HELOC).

Ссуды под залог собственного капитала представляют собой ссуды с фиксированной ставкой. Линия кредитов под залог собственного капитала представляет собой ссуды с регулируемой процентной ставкой. Покупатели могут выбрать любой вариант. HELOC более распространены из-за гибкости, которую они предлагают в долгосрочной перспективе.

Линия кредитов под залог собственного капитала представляет собой ссуды с регулируемой процентной ставкой. Покупатели могут выбрать любой вариант. HELOC более распространены из-за гибкости, которую они предлагают в долгосрочной перспективе.

И остается последняя цифра «10», которая представляет сумму первоначального взноса покупателя — десять процентов от покупной цены.Эта сумма выплачивается наличными при закрытии.

ссуды 80/10/10 иногда называют дополнительной ипотечной ссудой, потому что вторая ссуда «совмещает» первую ссуду для увеличения общей суммы займа.

Ссуды80/10/10 предназначены для того, чтобы дать покупателям доступ к лучшим доступным ценам, поэтому кредиторы могут иногда рекомендовать альтернативную структуру. Например, для покупателей кондоминиумов рекомендуется 75/15/10, потому что ипотечные кредиты получают более высокие ставки с LTV 75% или меньше.

В качестве другого примера, процентные ставки по HELOC иногда лучше при больших размерах ссуд. Ваш кредитор может порекомендовать вам увеличить размер HELOC, чтобы снизить общие расходы по кредиту. Однако выбор структуры вашего кредита остается за вами.

Ваш кредитор может порекомендовать вам увеличить размер HELOC, чтобы снизить общие расходы по кредиту. Однако выбор структуры вашего кредита остается за вами.

Вы не можете быть принуждены занять больше денег по второй ипотеке, чем вам удобно.

Нажмите, чтобы узнать о праве на получение кредита с низким первоначальным взносом (22 декабря 2020 г.)

Препятствие для первоначального взноса

Однако в наши дни новых покупателей отпугивает не ежемесячный платеж — это перспектива снижения 20%.

Покупатели получают хорошие доходы, но мало кто из них накопил много в банке.

Хорошая новость заключается в том, что существует множество ипотечных программ, не требующих или не требующих больших денег, и они доступны для широкой публики — никаких обручей не требуется.

Хотите купить дом практически без разницы? Вы можете.

Покупателям жилья не нужно опускать 20%

На современном рынке жилья США покупателям жилья не нужно вносить 20-процентный первоначальный взнос. Однако многие считают, что это так (несмотря на очевидные риски).

Однако многие считают, что это так (несмотря на очевидные риски).

Распространено заблуждение, что для покупки дома требуется «20 процентов снижения». И хотя это могло быть правдой в какой-то момент истории, этого не было с момента появления ссуды FHA, которая произошла в 1934 году.

Вероятная причина, по которой покупатели полагают, что требуется 20% -ный первоначальный взнос, заключается в том, что при одном конкретном типе ипотеки — обычной ипотеке — выплата 20% означает, что частное ипотечное страхование (PMI) не требуется.

PMI — это не зло

Paying PMI — это ни хорошо, ни плохо, но потребители, похоже, ненавидят это.

Цель частного ипотечного страхования — защитить кредитора в случае обращения взыскания — вот и все, для чего оно нужно. Однако, поскольку это стоит денег, частное ипотечное страхование получает плохую репутацию.

Не должно.

Благодаря частному страхованию ипотеки покупатели жилья могут получить одобрение ипотеки с выплатой менее 20 процентов и, в конечном итоге, частное страхование ипотеки может быть отменено.

При той скорости, с которой сегодняшние дома растут в цене, покупатель, снизивший 3%, будет платить PMI менее чем за четыре года.

Это совсем недолго. Тем не менее, многие покупатели — особенно новички — откладывают покупку, потому что хотят сэкономить на большем спаде.

Между тем стоимость домов растет.

Сегодняшним покупателям жилья следует рассмотреть вопрос о внесении первоначального взноса, но не только его.

Это связано с тем, что доступность жилья не зависит от размера вашего первоначального взноса — это вопрос о том, сможете ли вы управлять ежемесячными платежами и при этом иметь денежные средства, оставшиеся на «жизнь».

Большой авансовый платеж уменьшит вашу заемную сумму и, следовательно, даст вам меньший ежемесячный платеж, который нужно вносить каждый месяц. Однако, если вы исчерпали свои сбережения, чтобы внести такой большой первоначальный взнос, вы подвергаете себя риску.

Не тратьте все свои сбережения

Когда большая часть ваших денег связана в доме, финансовые эксперты называют это «домом для бедных».

Когда вы бедны дома, у вас есть много денег «на бумаге», но мало из них, доступных для повседневных жизненных ситуаций.

И, как каждый домовладелец скажет вам, случаются чрезвычайные ситуации.

Обваливаются крыши, ломаются водонагреватели, вы заболеете и не можете работать. Иногда страхование может помочь вам в решении этих проблем, но не всегда.

Вот почему бедняк может быть таким опасным.

Многие люди считают, что экономить 20% на доме — это консервативно с финансовой точки зрения. Однако, если эти 20 процентов — это все, что у вас есть, откладывать 20 процентов — это полная противоположность финансовой консервативности.

По-настоящему консервативный в финансовом отношении вариант — внести небольшой первоначальный взнос.

Быть бедным в доме — не способ жить.

Нажмите, чтобы увидеть ваше право на получение ZERO down (22 декабря 2020 г.)

Часто задаваемые вопросы о первоначальном взносе по ипотеке

В этом FAQ:

Как я могу купить дом без денег? Чтобы купить дом без денег, вам просто нужно подать заявление на ипотеку без выплаты процентов. Если вы не знаете, какая ипотечная ссуда является вашим лучшим вариантом с нулевой выплатой, ничего страшного.Ипотечный кредитор может помочь направить вас в правильном направлении. Сегодняшним покупателям жилья доступно несколько 100-процентных ипотечных кредитов.

Если вы не знаете, какая ипотечная ссуда является вашим лучшим вариантом с нулевой выплатой, ничего страшного.Ипотечный кредитор может помочь направить вас в правильном направлении. Сегодняшним покупателям жилья доступно несколько 100-процентных ипотечных кредитов.

Да, подарки можно использовать в качестве первоначального взноса за дом. Однако, когда вы получаете денежный подарок, вам нужно обязательно выполнить несколько процедур.

Например, убедитесь, что подарок сделан с помощью личного чека, кассового чека или банковского перевода; и храните бумажные документы о подарке, включая ксерокопии чеков и вашего депозита в банк.Также убедитесь, что ваш депозит в точности соответствует сумме подарка.

Ваш кредитор также захочет убедиться, что подарок действительно является подарком, а не замаскированной ссудой. Денежные подарки не требуют возврата.

Что такое программы помощи FHA по первоначальному взносу? Программы помощи при первоначальном взносе FHA доступны для покупателей жилья, и 87% домов на одну семью в США потенциально соответствуют требованиям. Программы различаются в зависимости от штата, поэтому не забудьте узнать у своего ипотечного кредитора, на какие программы вы можете претендовать.Среднестатистический покупатель жилья, использующий помощь при первоначальном взносе, получает 11 565 долларов.

Программы различаются в зависимости от штата, поэтому не забудьте узнать у своего ипотечного кредитора, на какие программы вы можете претендовать.Среднестатистический покупатель жилья, использующий помощь при первоначальном взносе, получает 11 565 долларов.

Гранты на покупку жилья доступны покупателям жилья в США, и все они имеют право подать заявку, они также известны как программы помощи при первоначальном взносе (DPA). Программы DPA широко доступны, но используются редко — 87% домов на одну семью потенциально соответствуют требованиям, но менее 10% покупателей думают подать заявку. Ваш ипотечный кредитор может помочь вам определить, какие DPA подходят вам лучше всего.

Каковы требования FHA по ссуде? Требования FHA по ссуде: 1.) У вас должен быть кредитный рейтинг не ниже 500; 2.) Доход, который может быть подтвержден с помощью отчетов и квитанций W-2 или федеральных налоговых деклараций; 3. ) Отсутствие истории банкротства, потери права выкупа или короткой продажи за последние 12 месяцев. 4.) Вы не должны нарушать свои федеральные налоги, федеральные студенческие ссуды или любой другой федеральный долг.

) Отсутствие истории банкротства, потери права выкупа или короткой продажи за последние 12 месяцев. 4.) Вы не должны нарушать свои федеральные налоги, федеральные студенческие ссуды или любой другой федеральный долг.

Точно так же, как ипотечные ссуды с низкой и нулевой деньгами дают преимущества, есть и преимущества вкладывать больше денег в покупку.Например, когда вы вкладываете больше денег в дом, сумма, которую вам нужно для ипотеки, меньше, что снижает ваш ежемесячный платеж по ипотеке. Кроме того, если для вашей ипотеки требуется страхование ипотечного кредита, с большим количеством денег, ваша ипотечная страховка будет «отменена» через меньшее количество лет.

Если я сделаю небольшой первоначальный взнос, оплачу ли я ипотечную страховку? Когда вы вносите небольшой первоначальный взнос, у вас больше шансов заплатить ипотечную страховку (MI), но не обязательно. Например, программа гарантии жилищного кредита штата Вирджиния не требует ипотечного страхования, поэтому, если вы воспользуетесь ссудой штата Вирджиния, внесение небольшого первоначального взноса не имеет значения. И наоборот, для ссуд FHA и USDA всегда требуется ипотечное страхование, поэтому даже при больших первоначальных взносах у вас будет ежемесячная плата за MI.

И наоборот, для ссуд FHA и USDA всегда требуется ипотечное страхование, поэтому даже при больших первоначальных взносах у вас будет ежемесячная плата за MI.

Единственная ссуда, по которой ваш первоначальный взнос влияет на ипотечное страхование, — это обычная ипотека. Чем меньше ваш первоначальный взнос, тем выше ваш ежемесячный PMI. Однако, как только у вашего дома будет двадцать процентов собственного капитала, вы сможете удалить свой PMI.

Если я сделаю небольшой первоначальный взнос, каковы будут мои гонорары кредитора? Размер вашего первоначального платежа не связан с комиссией вашего кредитора.Независимо от того, насколько велик или мал ваш первоначальный взнос, ваши кредитные сборы должны оставаться равными. Это связано с тем, что ипотечным кредиторам запрещено взимать более высокие комиссии в зависимости от размера вашего первоначального взноса. Однако следует отметить, что для разных типов ссуд могут потребоваться разные услуги (например, осмотр дома, осмотр крыши, оценка жилья), и это может повлиять на ваши общие расходы на закрытие ссуды.

Минимальный первоначальный взнос по ипотеке составляет:

— Кредит VA: 0% первоначальный взнос

— Кредит USDA: 0% первоначальный взнос

— Обычная ипотека 97: 3% первоначальный взнос

— HomeReady ™ ипотека: 3% первоначальный взнос

— Кредит FHA: 3.Первоначальный взнос в размере 5%

В дополнение к вышеуказанным программам часто доступны программы помощи при первоначальном взносе, которые в среднем приносят более 11 000 долларов современным покупателям домов.

Есть ли ипотечные ссуды с нулевой скидкой? Zero down ипотека — это типы ссуд со 100% финансированием, предлагаемые Министерством сельского хозяйства США (ссуды USDA или «Сельские жилищные ссуды») и Департаментом по делам ветеранов (ссуды VA). Кроме того, существует несколько вариантов низкого первоначального взноса, например, ссуда FHA (3. 5%), обычных 97% (3%) и ипотеки HomeReady (3%).

5%), обычных 97% (3%) и ипотеки HomeReady (3%).

Как я могу внести первоначальный взнос?

Первоначальный взнос может финансироваться несколькими способами, и ваш кредитор часто проявляет гибкость. Некоторые из наиболее распространенных способов внесения авансового платежа — использовать свой сберегательный или текущий счет; или, для повторных покупателей, выручка от продажи вашего существующего дома.

Однако есть и другие способы внести первоначальный взнос. Например, покупатели жилья могут получить денежный подарок за свой первоначальный взнос или могут занять у своих 401 тыс. Или IRA (хотя это не всегда разумно).

Программы помощи при первоначальном взносе также могут финансировать первоначальный взнос. Как правило, программы помощи при первоначальном взносе предоставляют деньги покупателям жилья с условием, что они живут в доме определенное количество лет — часто 5 лет или меньше.

Тем не менее, независимо от того, откуда вы вносите свой первоначальный взнос, обязательно ведите документальный след. Без четкого указания источника вашего первоначального взноса ипотечный кредитор может не разрешить его использование.

Без четкого указания источника вашего первоначального взноса ипотечный кредитор может не разрешить его использование.

Сколько дома я могу себе позволить?

Ответ на вопрос «Сколько дома я могу себе позволить?» является личным, и его не следует оставлять на усмотрение вашего ипотечного кредитора.

Лучший способ ответить на вопрос, сколько вы можете позволить себе купить дом, — это начать со своего ежемесячного бюджета и определить, сколько вы можете с комфортом платить за дом каждый месяц. Затем, используя желаемый платеж в качестве отправной точки, используйте ипотечный калькулятор, чтобы работать в обратном направлении, чтобы найти максимальную цену покупки дома.

Обратите внимание, что сегодняшние ставки по ипотеке повлияют на ваши расчеты по ипотеке, поэтому обязательно используйте текущие ставки по ипотеке при выполнении расчетов.Когда меняются ставки по ипотеке, меняется и доступность жилья.

Каковы сегодня низкие ставки по ипотеке при первоначальном взносе?

Не каждый будет иметь право на сегодняшние ссуды с низким первоначальным взносом, и это нормально. Следующая самая низкая ссуда с первоначальным взносом исходит от Fannie Mae и Freddie Mac, и для нее требуется всего пять процентов. Это тоже хороший вариант оплаты с низким первоначальным взносом.

Следующая самая низкая ссуда с первоначальным взносом исходит от Fannie Mae и Freddie Mac, и для нее требуется всего пять процентов. Это тоже хороший вариант оплаты с низким первоначальным взносом.

Узнайте текущие ставки по ипотеке в реальном времени. Ваш номер социального страхования не требуется для начала, и все цитаты идут с доступом к вашим текущим счетам по ипотечным кредитам.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (22 декабря 2020 г.)Сколько нужно для первоначального взноса

Какой минимальный первоначальный взнос

Первоначальный взнос — это сумма денег, которую вы кладете на покупку дома. Ваш кредитор вычитает первоначальный взнос из покупной цены вашего дома. Ваша ипотека покрывает оставшуюся часть стоимости дома.

Минимальная сумма первого взноса зависит от покупной цены дома.

Если ваш первоначальный взнос составляет менее 20% от стоимости вашего дома, вы должны приобрести страховку ипотечного кредита.

Если вы работаете не по найму или у вас плохая кредитная история, ваш кредитор может потребовать более крупный первоначальный взнос.

Обычно минимальный первоначальный взнос должен поступать из ваших собственных средств. Лучше скопить на первоначальный взнос и минимизировать долги.

Пример: как рассчитать минимальный первоначальный взнос

Расчет минимального первоначального взноса зависит от покупной цены дома.

Если покупная цена вашего дома составляет 500 000 долларов или меньше

Предположим, покупная цена вашего дома составляет 400 000 долларов. Необходим минимальный первоначальный взнос в размере 5% от стоимости покупки. Цена покупки, умноженная на 5%, равна 20 000 долларов.

Если покупная цена вашего дома превышает 500 000 долларов США

Предположим, покупная цена вашего дома составляет 600 000 долларов. Вы можете рассчитать минимальный первоначальный взнос, добавив 2 суммы. Первая сумма составляет 5% от первых 500 000 долларов, что равняется 25 000 долларов. Вторая сумма составляет 10% от оставшегося баланса в размере 100 000 долларов США, что равняется 10 000 долларов США. Сложите обе суммы вместе, и вы получите 35 000 долларов.

Вторая сумма составляет 10% от оставшегося баланса в размере 100 000 долларов США, что равняется 10 000 долларов США. Сложите обе суммы вместе, и вы получите 35 000 долларов.

Что такое страхование ипотечного кредита

Страхование ипотечной ссуды защищает ипотечного кредитора в случае, если вы не можете произвести выплаты по ипотеке. Это не защищает вас. Страхование ипотечной ссуды также иногда называют страхованием невыполнения залога.

Если ваш первоначальный взнос составляет менее 20% от стоимости вашего дома, вы должны приобрести страховку ипотечного кредита.

Ваш кредитор может потребовать от вас страхование ипотечной ссуды, даже если у вас есть 20% первоначального взноса. Обычно это так, если вы работаете не по найму или у вас плохая кредитная история.

Страхование ипотечного кредита недоступно, если:

- цена покупки дома 1 миллион долларов и более

- кредит не соответствует стандартам ипотечной страховой компании

Ваш кредитор координирует получение страховки ипотечного кредита от вашего имени, если оно вам необходимо.

Стоимость страхования ипотечной ссуды

Плата, которую вы платите за страхование ипотечной ссуды, называется премией. Взносы по страхованию ипотечного кредита составляют от 0,6% до 4,50% от суммы вашей ипотеки. Ваша премия зависит от суммы вашего первоначального взноса. Чем больше ваш первоначальный взнос, тем меньше вы платите взносов по страхованию ипотечного кредита.

Найдите премии в зависимости от суммы ипотеки:

Вы можете оплатить премию, добавив ее к ипотеке или выплачивая единовременную выплату.Если вы добавляете премию к ипотечному кредиту, вы платите проценты со своей премии. Процентная ставка равна ставке, которую вы платите по ипотеке.

Онтарио, Манитоба и Квебек применяют провинциальный налог с продаж к страховым взносам по ипотечным кредитам. Ваш кредитор не может добавить провинциальный налог на премии к вашей ипотеке. Вы должны заплатить этот налог при получении ипотеки.

Как первоначальный взнос влияет на общую стоимость ипотеки

Сэкономьте как можно больше на первоначальном взносе. Чем больше первоначальный взнос, тем меньше размер ипотеки, что может сэкономить тысячи долларов на выплате процентов.

Чем больше первоначальный взнос, тем меньше размер ипотеки, что может сэкономить тысячи долларов на выплате процентов.

Пример: как размер первоначального взноса влияет на стоимость ипотеки

Предположим, вы покупаете дом за 400 000 долларов.

Предположим следующее:

- процентная ставка 4%

- срок амортизации 25 лет

- периодичность выплат ежемесячно К ипотеке добавлено

- премий по страхованию ипотечного кредита

Программы, планы и льготы для покупки жилья

Прежде чем купить дом, подумайте о доступных вам программах, планах и льготах.

План покупателя жилья ( HBP )

Чтобы помочь вам внести первоначальный взнос, вы можете иметь право на получение HBP . HBP позволяет снимать до 35 000 долларов без уплаты налогов из вашего зарегистрированного пенсионного накопительного плана ( RRSP ). Вы должны использовать эту сумму для покупки или строительства подходящего дома. У вас есть до 15 лет на выплату снятой суммы.

Вы должны использовать эту сумму для покупки или строительства подходящего дома. У вас есть до 15 лет на выплату снятой суммы.

Прежде чем подписаться на HBP , подумайте:

- если можно произвести выплаты

- , если вывод средств влияет на ваши пенсионные сбережения.

Имейте в виду:

- невыплата погашения может стоить вам больших денег в виде подоходного налога

- , вы можете потерять любой рост вашего RRSP , пока средства будут сняты.

Узнайте, имеете ли вы право и как участвовать в программе HBP.

Поощрение для первого покупателя жилья

Первые покупатели дома могут иметь право на ипотеку с долевым участием в праве собственности правительства Канады. При ипотеке с долевым участием государство предлагает вам финансирование без процентов.Это помогает сократить ежемесячный платеж по ипотеке без увеличения первоначального взноса.

В рамках программы поощрения впервые покупателя жилья правительство Канады предлагает впервые покупателю дома:

- 5% от покупной цены существующего дома

- 5% или 10% от покупной цены новостройки

Вы должны выплатить вознаграждение через 25 лет или при продаже собственности. Вы также можете вернуть его в любое время без штрафа за предоплату.

Справедливая рыночная стоимость собственности на момент выплаты будет определять сумму выплаты.

Узнайте, имеете ли вы право на поощрение для новичков.

авансовых платежей — ERP SCM

Назначение

Цель этой страницы — объяснить концепцию авансовых платежей в областях «Проверка счетов на закупку и логистику».

Обзор

В этом документе указывается бизнес-цель авансовых платежей в областях «Проверка счетов-фактур по закупкам и логистике», а также пример настройки и выполнения одного цикла.

Что такое авансовый платеж?

Как видно из названия, авансовый платеж — это начальная авансовая часть общей суммы, подлежащей оплате. Этот платеж производится при наступлении покупки дорогого товара / услуги.

Этот платеж производится при наступлении покупки дорогого товара / услуги.

Для работы с авансовым платежом должен быть активен переключатель MM_SFWS_CI_01 (бизнес-функция LOG_MMFI_P2P). Это доступно в SAP Enhancement Package 4 для SAP ERP 6.0.

Выравнивание авансовых платежей

Авансовые платежи могут регистрироваться в заказах на поставку и во время проверки счетов.Функция выравнивания авансового платежа выравнивает авансовые платежи, которые не были выровнены в FI. Система проводит документ выравнивания авансового платежа вместе с документом счета-фактуры.

Данные авансового платежа могут быть записаны как на уровне заголовка, так и на уровне позиции документа заказа на поставку. Эти данные копируются в финансовый учет как значения по умолчанию, а также могут быть изменены в зависимости от необходимости.

Обратите внимание, что если платеж добавляется на уровне заголовка, данные заголовка не могут быть распределены по данным отдельной позиции.

Это связано с тем, что авансовый платеж на уровне заголовка не разделяется на уровень позиции, он сохраняется на уровне заголовка как платеж для всего заказа на поставку.

Уровень заголовка в заказе на поставку:

Уровень позиции в заказе на поставку:

Имена технических полей:

DPTYP: Индикатор авансового платежа

DPAMT: Сумма авансового платежа

DPPCT: процент первоначального взноса

DPDAT: первоначальный взнос Срок платежа

Таблицы по закупке: EKKO и EKPO.

Пример полного цикла авансового платежа

1. Создайте заказ на поставку с данными авансового платежа на уровне позиции (транзакция ME21N ):

Вы можете использовать Business Add-In Расширение для обработки заказа на поставку (ME_PROCESS_PO_CUST) для определения стоимости заказа на поставку, при которой авансовые платежи являются обязательными.

2. Проверьте монитор авансового платежа с помощью транзакции ME2DP .Обратите внимание на красный индикатор, указывающий на то, что авансовый платеж не существует. Он становится зеленым, когда создается запрос на предоплату или авансовый платеж:

Мы можем создавать авансовые платежи через этот монитор. По указанному ниже пути вы попадете в транзакцию FPDP_CREATE :

3. Создайте запрос на авансовый платеж:

Система принимает сумму авансового платежа и срок платежа из заказа на закупку, но это можно изменить при необходимости:

Заполните данные заголовка, данные обзора и нажмите кнопку Сохранить:

4.Проверьте историю заказа на поставку, поскольку требование авансового платежа обновляется там (после результатов таблицы EKBE):

5. Создайте авансовый платеж через транзакцию ME2DP :

6. Проверьте историю заказа на поставку (транзакция ME23N ):

7. Выравнивание авансового платежа в транзакции MIRO :

Перерасчет DP можно выполнить во время выставления счета процесс проверки только тогда, когда сообщение M8318 активировано , которое будет выдано в системе.Это сообщение можно контролировать с помощью клиента BAdI MRM_DOWNPAYMENT .

8. Нажмите кнопку «Расчет авансового платежа»:

9. На следующем экране отображается номер документа авансового платежа, по которому будет производиться расчет:

10. Введите уменьшенную сумма платежа, которая должна быть выровнена:

11. При проводке счета-фактуры также выполняется проводка документа выравнивания авансового платежа.

12. Просмотрите счет, чтобы увидеть два бухгалтерских документа:

Ограничения

- Выравнивание DP может быть выполнено только во время диалогового процесса проверки счета.

- Очистка DP может быть выполнена только в том случае, если сообщение M8318 активировано для отправки в систему. Это сообщение можно контролировать с помощью клиента BAdI MRM_DOWNPAYMENT.

- Выровнять можно только те авансовые платежи, которые имеют ту же балансовую единицу и того же выставителя, что и счет-фактура.

- Клиринг DP не может использоваться вместе с функцией предоплаты.

- Очистка DP не может использоваться вместе со ссылкой TM.

- Перерасчет DP не может использоваться вместе с плановыми затратами на доставку. Клиринг DP может использоваться вместе с установочным платежом и разделением суммы, начиная с примечания 1749187 (см. Ограничения в этом примечании).

Группы важных функций

Группа функций MRM_DPC

Группа функций MRM_DPC используется для обработки выравнивания DP.Он содержит функциональный модуль MRM_DPC_FACTORY, а также локальный класс LCL_MRM_DPC_FACTORY.

Группа функций MRMC

Используя объект ссылки интерфейса IF_MRM_DPC, проверяется атрибут MT_RBDPC. RBDPC — это новая таблица для проверки счетов: клиринг авансового платежа.

RBDPC — это новая таблица для проверки счетов: клиринг авансового платежа.

Группа функций MR1M

Класс LCL_MRM_DPC_DIALOG Метод SET_DPC_LIGHT (Установить текст кнопки для кнопки DPC)

cs_dpc_dyn-icon_text = text-115.

c_dpc_visible = abap_true.

Проверьте 1. Записи в mt_rbdpc — нет записей, нет авансовых платежей.

2. Пакетные типы счетов-фактур и EDI не поддерживают функциональность DP.

3.DPC не используется с функцией предоплаты.

Форма T_DRSEG_AUFBAUEN_PRUEFEN_1 / Включите LMRMDF0H.

Примечание: существует автоматический перерасчет авансового платежа в логистике для клиентов PSM, но это отличается от процесса, описанного здесь.Подробнее об этом читайте в Примечании 1279351 — Автоматическое выравнивание авансовых платежей / требований авансовых платежей.

Выравнивание авансового платежа

MM, Управление материалами интеграции и финансовый учет

KBA 2121740 — Ограничения для выравнивания авансового платежа при работе со счетами MM

KBA 1855067 — ME2DP — Авансовый платеж на уровне заголовка не применяется для позиций на поставку

Где найти первоначальный взнос за дом

Первоначальный взнос: правила, которым необходимо следовать

Прежде чем искать способы обеспечения авансового платежа, убедитесь, что

Знайте, сколько вам понадобится. Когда вы покупаете

дом, квартира или дуплекс, который станет вашим местом жительства, в

при оформлении ипотечного кредита необходимо заплатить минимум 5%

продажной цены дома, составляющего 500 000 долларов или меньше. Например,

если дом стоит 300 000 долларов, минимальный первоначальный взнос за него составит

15000 долларов. Обратите внимание, что правила меняются, когда цена продажи растет.

свыше 500 000 долларов США.

Когда вы покупаете

дом, квартира или дуплекс, который станет вашим местом жительства, в

при оформлении ипотечного кредита необходимо заплатить минимум 5%

продажной цены дома, составляющего 500 000 долларов или меньше. Например,

если дом стоит 300 000 долларов, минимальный первоначальный взнос за него составит

15000 долларов. Обратите внимание, что правила меняются, когда цена продажи растет.

свыше 500 000 долларов США.

Однако, если у вас есть первоначальный взнос, но он составляет менее 20% от стоимости недвижимости, которую вы хотите купить, вы должны взять ипотека страхование по умолчанию, которое обычно предоставляется Канадской ипотечной и жилищной корпорацией (CMHC).Эта страховка в основном помогает начинающим покупателям, у которых часто сложность обеспечения минимального первоначального взноса в размере 20% от суммы покупки цена дома.

Рассчитайте сумму ипотечного кредита

После того, как вы ознакомитесь с правилами внесения авансового платежа, вы

необходимо выяснить, сколько вы можете себе позволить, когда речь идет о покупке недвижимости.

«Вы всегда должны делать это, прежде чем начинать ходить по магазинам», — говорит Луи-Филипп Менар, директор по персональным продуктам и финансам Решения в Национальном банке.Эксперт рекомендует встретиться с советник для обсуждения вашей ситуации, ваших потребностей и различных возможные сценарии, когда речь идет о покупке дома.

Хотя есть инструменты

для расчета суммы займа вам все равно необходимо выполнить

с консультантом, который может составить более точный портрет вашего

ситуация. «Инструменты дают представление, но рассчитывают только одно

измерение кредитоспособности человека », — говорит Менар. «Когда ты

встретиться с консультантом, они учтут несколько вещей, которые

будут оказывать влияние друг на друга и на реальную ситуацию

заемщик, как и начальные затраты, чтобы иметь в виду, налог на передачу

(широко известный как «приветственный налог» в Квебеке), сборы за ландшафтный дизайн,

и т. п.Консультант также может предоставить вам предварительное одобрение ипотеки,

которые очень ценят агенты по недвижимости. Это не только гарантии

у вас процентная ставка, но это также доказывает вашу способность заимствования,

что чрезвычайно полезно, когда несколько покупателей борются за

та же собственность. »

п.Консультант также может предоставить вам предварительное одобрение ипотеки,

которые очень ценят агенты по недвижимости. Это не только гарантии

у вас процентная ставка, но это также доказывает вашу способность заимствования,

что чрезвычайно полезно, когда несколько покупателей борются за

та же собственность. »

Как только вы узнаете, какую недвижимость вы можете себе позволить, можно начинать обеспечение суммы, которую вам нужно будет внести в качестве первоначального взноса когда вы подписываете ссуду.Посмотрите, какое из следующих трех решений наилучшим образом соответствует вашим конкретным потребностям. Может быть, ты уже упал оплата, не осознавая этого!

1. Используйте свой текущий RRSP

Если вы вносили свой вклад в зарегистрированные пенсионные накопления

Plan (RRSP), вы можете использовать его для внесения авансового платежа, участвуя в

План покупателя жилья (HBP).

С помощью этой программы вы можете снять до 35000 долларов со своего RRSP средств без налогообложения, если вы никогда не были домовладельцем или если вы не было ни одного больше пяти лет.Вы можете использовать эту сумму как авансовый платеж или для покрытия расходов на покупку дома, как нотариус или расходы на переезд. Два человека, купившие недвижимость вместе, могут получить до 70 000 долларов в качестве первоначального взноса.

«Затем вы должны вернуть сумму, взятую из вашего RRSP, чтобы избежать он становится налогооблагаемым доходом. У вас есть 15 лет на оплату вашего зарегистрированный план без каких-либо финансовых последствий », — объясняет Менар. Вы тоже должны соблюдать сроки вступления во владение имуществом.Сделка должна быть нотариально удостоверена не позднее 1 октября года. после вывода средств на HBP.

Возьмем случай с Сарой-Жоэль, которой 29 лет и которая планирует купить

собственность, как только она найдет любовь всей своей жизни. Но кондоминиум

внезапно бросается в глаза, и она решает купить свое первое место на ней

своя. У ее RRSP достаточно средств для внесения первоначального взноса.

требуется, но она беспокоится о том, чтобы возместить его.

«Если я перейду из арендатора чтобы стать домовладельцем, мои ежемесячные выплаты будут составлять несколько на сто долларов больше в месяц », — говорит она. «Я знаю, что мне придется скорректировать свой образ жизни, чтобы он работал, но я боюсь, что не смогу чтобы каждый месяц откладывать достаточно, чтобы возместить мои RRSP ».

По словам Менара, именно поэтому планирование с консультантом является ключевым. «Вы

нужно иметь в виду, что финансовое положение, в котором вы оказались

на момент покупки не будет отражать вашу будущую ситуацию », — сказал он

говорит.«Первые два года после покупки дома часто больше

сложно, но, по идее, ваше финансовое положение должно улучшиться

со временем, и вы снова сможете начать откладывать на пенсию. Ты только

нужно найти правильный баланс ».

Ты только

нужно найти правильный баланс ».

Хорошие новости? После вашего HBP вам не нужно начинать возмещение вашего RRSP до второго года после вашего отказа. Эта небольшая передышка может иметь решающее значение.

2.Систематически экономить

Среди множества существующих стратегий обеспечения авансового платежа экономия всегда интересный вариант. Чтобы вы делали это часто и эффективно подумайте о настройке автоматического вывода средств.

«Мы часто советуем людям инвестировать систематически, ежемесячно вывод средств в размере, равном разнице между стоимостью их текущей арендной платы и платежей, которые они будут делать один раз у них есть ипотечный кредит », — говорит Менар.

Итак, если ваша арендная единица стоит 900 долларов в месяц и вы ожидаете

выплата по ипотеке в размере 1600 долларов в месяц, необходимо вносить ежемесячно

вложения 700 долларов на свой сберегательный счет. В конце года,

вы сэкономите 8 400 долларов или почти 17 000 долларов, если у вас есть партнер, который

делает то же самое.

В конце года,

вы сэкономите 8 400 долларов или почти 17 000 долларов, если у вас есть партнер, который

делает то же самое.

«Людям трудно делать сбережения, но автоматическое снятие средств заставляет проще, потому что они спланированы заранее, и вам не нужно думать об этом », — говорит эксперт.»И хорошо привыкнуть к переключению образ жизни и приоритеты, связанные с предварительной покупкой дома ».

3. Принять семейный подарок

Для сбора средств, необходимых для первоначального взноса, вы также можете воспользоваться из семейного подарка.

«Это довольно распространенное явление, особенно в Торонто и Ванкувер, где цены на дома в последнее время существенно выросли. лет.Мы все чаще и чаще видим это в Квебеке », — говорит Менар.

Тем не менее, слово мудрому: чтобы эта опция работала, она должна быть

настоящий подарок, а не кредит.

Родитель также может решить продать свою собственность одному из своих детей и предложить справедливость, построенную на доме за лет — по сути, отдавая часть дома. Например, если родитель владеет домом стоимостью 500 000 долларов и решает продать его своему ребенка на 300000 долларов, это означает, что 200000 долларов будут переданы в виде капитала, снижение ипотечного кредита до 300 000 долларов.

«Родитель также может решить предоставить денежную сумму для покупки. дома, пока они живы, вместо того, чтобы заставлять своих детей ждать по наследству », — говорит эксперт.

Привлечение большего капитала