В ГД хотят отменить выделение «детской» доли в купленной за маткапитал квартире

Хронология

Мы в телеграме @frank_media

Цифра дня

Доля просроченных ипотечных кредитов

0,41

%

-0,1 п.п.

год к году

Мы в телеграме @frank_media

Цифра дня

Доля просроченных ипотечных кредитов

0,41

%

-0,1 п.п.

год к году

Мы в телеграме @frank_media

В ГД хотят отменить выделение «детской» доли в купленной за маткапитал квартире

Ранее депутаты предлагали дать семьям право вернуть использованный маткапитал в обмен на свободу распоряжения квартирой

Фото: Unsplash.comНорма об обязательном выделении доли в квартире, купленной в том числе за счет средств материнского капитала, должна быть отменена, заявила первый заместитель председателя комитета Государственной думы по вопросам семьи, женщин и детей Татьяна Буцкая на пресс-конференции «Господдержка семей: льготная ипотека и доступность жилья».

«К огромному сожалению, родителям потом очень тяжело совершать сделки с такой квартирой, потому что рядом стоят органы опеки, потому что в таких квартирах у детей есть доли. Часто это микродоли, это может быть 1/32 от квартиры, но она не дает возможности семье решать не только их вопрос жилья, но решать их вопрос семьи», — сказала она. К таким вопросам, по ее словам, могут относиться переезды по здоровью или смене работы родителей, которые требуют смены места жительства и продажи квартиры. Фактически органы опеки часто препятствуют таким изменениям, считает она.

По словам Буцкой, она как депутат получает много сообщений от семей, воспользовавшихся материнским капиталом и очень жалеющих об этом решении, а также просьбы вернуть маткапитал, чтобы получить возможность распоряжаться квартирой, переехать в другой регион или купить жилье попросторнее.

Буцкая сомневается, что при отмене обязанности выделения долей после использования «Мы исходим из того, что родители желают своему ребенку только хорошего.

Ранее Буцкая призывала прописать для семей, воспользовавшихся маткапиталом, возможность вернуть его государству. Такая возможность уже существует, если маткапитал был потрачен на образование ребенка, а тот не завершил обучение или был отчислен. Она сообщала, что эти вопросы обсуждаются с Пенсионным фондом России (ПФР), министерством труда и социальной защиты РФ и другими ведомствами.

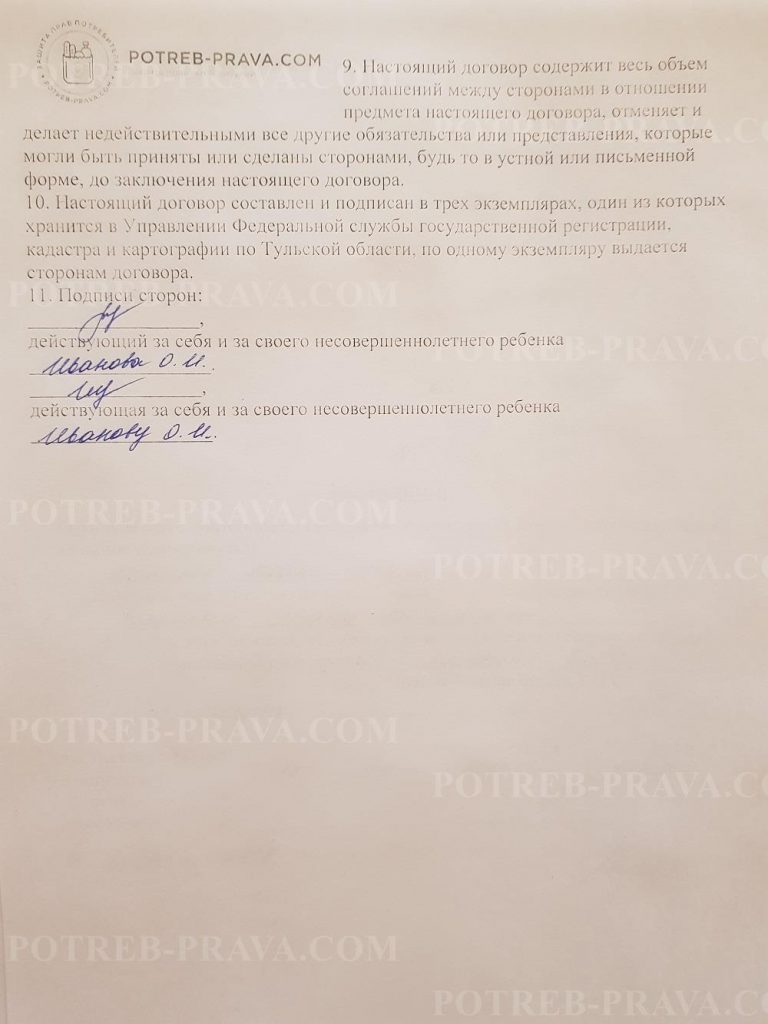

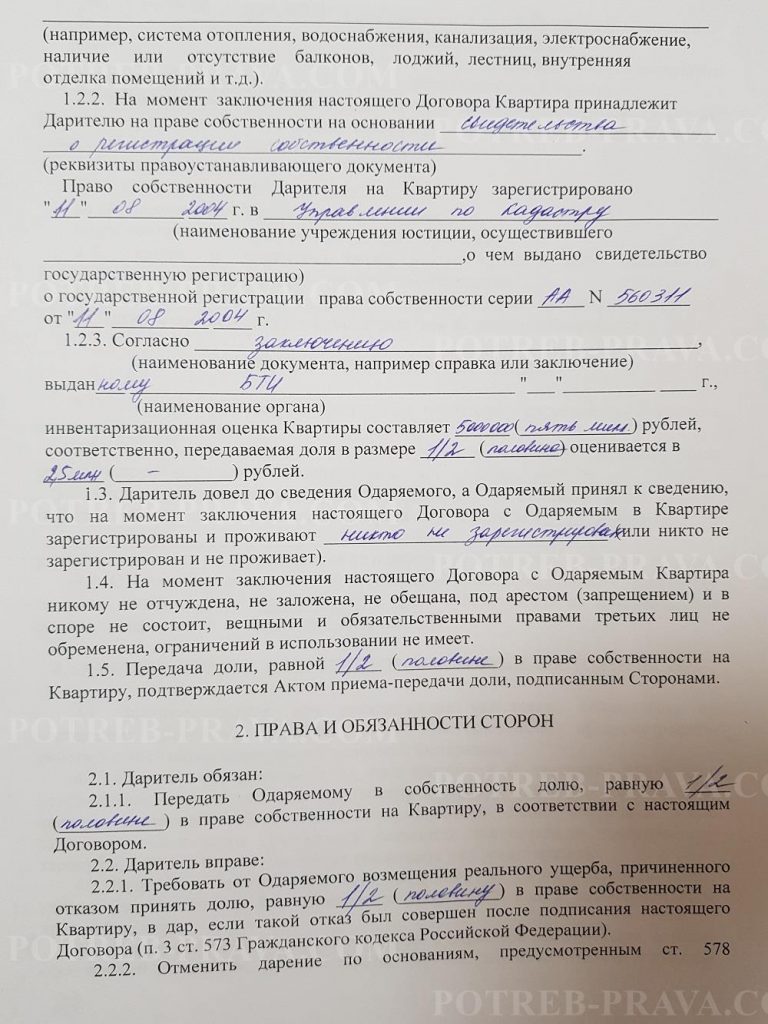

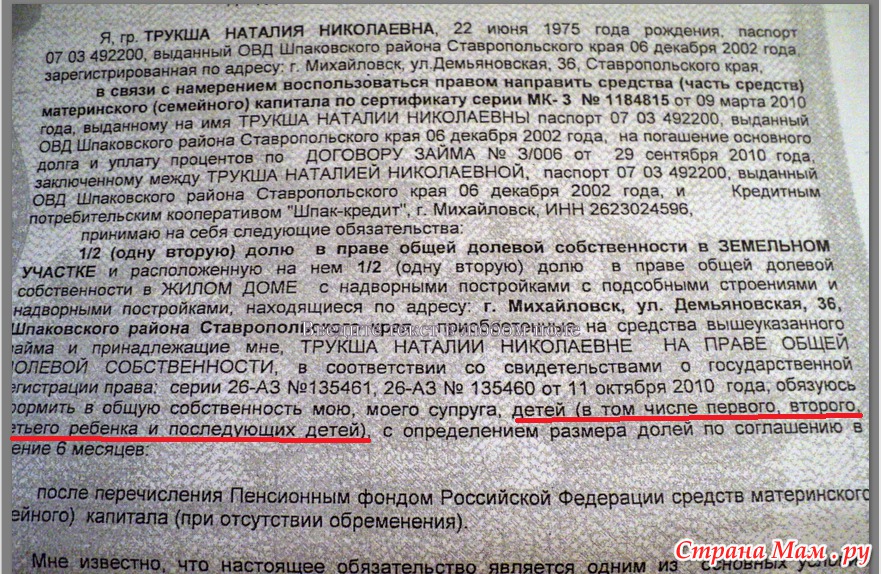

Сейчас, по законодательству РФ, получатель маткапитала обязуется перед ПФР перевести жилье в общую долевую собственность всех членов семьи. Семья в данном случае — это только супруги и дети, причем детей, родившихся после использования маткапитала или ставших совершеннолетними, тоже придется сделать собственниками. Другие близкие родственники (например, бабушки и дедушки, гражданские партнеры) право на долю в такой квартире по закону не имеют, даже если проживают совместно с детьми и внуками. Если квартира покупается на вторичном рынке, надо выделить детские доли при регистрации сделки, на первичном рынке или в случае стройки – после ввода дома в эксплуатацию, при ипотеке – после полного ее погашения.

Любые сделки с такой квартирой провести очень сложно, рассказывали Frank Media риелторы, юристы и банкиры. Покупатели не хотят связываться с собственниками-детьми из-за угрозы оспаривания сделки и длинных согласований с опекой. У банков возникают вопросы, как оформить в залог квартиру с микродолями у детей и что делать в случае, если семья не сможет погашать ипотечный кредит. А органы опеки на местах могут выдвинуть дополнительные требования к родителям и новой квартире в обмен на согласие. О том, существуют ли сейчас оптимальные решения при продаже квартиры, обремененной маткапиталом, Frank Media подробно писали здесь.

Поделиться

Подпишитесь на наш телеграм: @frank_media

Читайте также

Главная

Frank Media

Frank Data

Исследования

Подпишитесь

на наш телеграм:

@frank_media

Эксперты предупредили о рисках отказа от выделения детских долей в квартире с маткапиталом

13 января, 07:45

МОСКВА, 13 января. /ТАСС/. Отказ от обязательного выделения детских долей в квартире с использованием материнского капитала облегчит проведение сделок на рынке недвижимости, но может нести риски нарушения прав несовершеннолетних детей в случае развода родителей. Такое мнение ТАСС высказали опрошенные эксперты.

/ТАСС/. Отказ от обязательного выделения детских долей в квартире с использованием материнского капитала облегчит проведение сделок на рынке недвижимости, но может нести риски нарушения прав несовершеннолетних детей в случае развода родителей. Такое мнение ТАСС высказали опрошенные эксперты.

Депутаты Госдумы от «Единой России» подготовили законопроект, отменяющий обязательный порядок выделения детям долей в жилье, приобретенном с помощью средств маткапитала.

«В «Союзе отцов» инициативу не поддерживают, и надеемся, что депутаты Госдумы также прислушаются к родительскому сообществу. Обязательное выделение детских долей в квартире с использованием материнского капитала категорически нельзя отменять. Эта норма позволяет защитить права несовершеннолетних детей в случае развода родителей», — высказал мнение ТАСС член президиума Всероссийской общественной организации «Союз отцов» Юрий Соленов.

В случае отмены обязательного наделения детей долями, если супруги приобретают жилье с использованием средств материнского капитала и впоследствии разводятся, дети вообще не смогут иметь прав на это жилое помещение, считает адвокат, координатор проекта народного фронта «Защита социальных прав граждан», председатель комиссии АЮР «Защита социальных и экономических прав» Оксана Старожильцева. «Согласно общим положениям семейного законодательства имущество, нажитое супругами во время брака, является их совместной собственностью. А в случае выделения долей детям это позволит сохранить за детьми жилую площадь. Предложенную законодательную инициативу я не поддерживаю. Считаю, отмена обязательного наделения детей долями в жилом помещении, приобретенном за счет средств материнского капитала, может привести к ущемлению прав детей в части гарантированной государством материальной поддержки на обеспечение жильем», — сказала собеседница агентства.

«Согласно общим положениям семейного законодательства имущество, нажитое супругами во время брака, является их совместной собственностью. А в случае выделения долей детям это позволит сохранить за детьми жилую площадь. Предложенную законодательную инициативу я не поддерживаю. Считаю, отмена обязательного наделения детей долями в жилом помещении, приобретенном за счет средств материнского капитала, может привести к ущемлению прав детей в части гарантированной государством материальной поддержки на обеспечение жильем», — сказала собеседница агентства.

Трудные продажи

С другой стороны, при заключении сделок с недвижимостью материнский капитал несет в себе много проблем, рассказали ТАСС риелторы. «Я сталкиваюсь с другой стороной медали — проблемами участников сделок с маткапиталом. Будет хорошо, если такую инициативы примут, это бы сильно облегчило жизнь», — отметил в беседе с агентством юрист в сфере недвижимости и основатель агентства недвижимости «Лэндл» Алексей Клышин.

Покупатель жилья не может знать точно, использовался ли маткапитал продавцом, например, на погашение ипотеки, пояснил генеральный директор «Релайт-Недвижимость» Константин Барсуков. «И продавец может не выполнить условие о наделении детей долями, покупатель купит такую квартиру. А Росреестр спокойно зарегистрирует право. То есть будет совершена ничтожная сделка, но Росреестр ее зарегистрирует. А потом, к примеру, прокуратура очень легко ее может оспорить. И покупатель потеряет квартиру», — сказал собеседник агентства.

«И продавец может не выполнить условие о наделении детей долями, покупатель купит такую квартиру. А Росреестр спокойно зарегистрирует право. То есть будет совершена ничтожная сделка, но Росреестр ее зарегистрирует. А потом, к примеру, прокуратура очень легко ее может оспорить. И покупатель потеряет квартиру», — сказал собеседник агентства.

Кроме того, если есть ипотечный кредит, на погашение которого использовался маткапитал, то продать такую квартиру из-под залога практически нереально, отмечает Барсуков. «То есть, если пока не погашен кредит человек захочет расшириться, он это сделать не сможет», — уточнил эксперт. То же самое, если речь идет об использовании маткапитала на покупку квартиры по договору долевого участия. Пока дом не построен, совершить переуступку права требований невозможно.

Сейчас для продажи квартиры с детскими долями необходимо получить согласие органов опеки, жилье, которое граждане планируют приобрести взамен имеющегося, тоже должно быть одобрено чиновниками, рассказала ТАСС управляющий партнер риелторской компании «Метриум» Надежда Коркка. «Таким образом, механизм усложняет молодым семьям процесс переезда из одной квартиры в другую. Уверена, что абсолютное большинство родителей действует во благо собственных детей и не нуждается в контроле со стороны органов опеки, затрудняющем распоряжение недвижимостью», — полагает эксперт.

«Таким образом, механизм усложняет молодым семьям процесс переезда из одной квартиры в другую. Уверена, что абсолютное большинство родителей действует во благо собственных детей и не нуждается в контроле со стороны органов опеки, затрудняющем распоряжение недвижимостью», — полагает эксперт.

Убрать барьеры

Большинство проблем, связанных с долями и материнским капиталом, носят административный характер, считает Старожильцева. По ее словам, на площадке народного фронта в течение последних двух лет неоднократно обсуждались вопросы, связанные с реализацией права на использование средств материнского капитала и предлагались законодательные инициативы. «На мой, взгляд, необходимо внести изменения в ряд административных регламентов и четко определить основания отказа органов опеки и попечительства в даче согласия на сделки, связанные с таким жильем», — заключила собеседница агентства.

Теги:

Россия

Как подарить акции ребенку

Инвестиции в фондовый рынок могут стать невероятным способом накопить сбережения.

Среднегодовая доходность индекса S&P 500 за последнее десятилетие равнялась среднему годовому доходу, поэтому, если ребенок рано начнет инвестировать, он сможет шагнуть во взрослую жизнь с даром финансовой свободы.

К сожалению, для финансово грамотных детей покупка акций не вариант. Вот почему взрослые должны брать на себя обязательство дарить акции детям в своей жизни, чтобы поднять их на лестницу фондового рынка.

Но подарить ребенку акции не всегда просто. У вас есть несколько разных вариантов, и у каждого есть свои плюсы и минусы.

В этом руководстве объясняется, почему вы должны дарить акции ребенку, как вы можете подарить акции ребенку и как облагаются налогом подаренные акции.

{{cta-1}}

Зачем дарить акции ребенку?

Если вы хотите дать старт финансовому будущему ребенка, вам определенно следует подумать об инвестировании в акции.

Зачем дарить акции ребенку? Проще говоря, инвестиции в фондовый рынок заставят ваши деньги больше работать на вас.

Давайте посчитаем. По данным ведущего инвестиционного банка Goldman Sachs, средняя десятилетняя доходность фондового рынка составляла в среднем 9,2% в год в течение последних 140 лет.

Но это только верхушка айсберга в отношении вариантов инвестирования в акции. S&P 500 показал себя еще лучше. За последние десять лет средняя доходность составила 10,29.%.

Если вы сравните эти доходы с наличными, особого соперничества не будет. Вы не найдете много сберегательных инструментов, предлагающих такую сложную процентную ставку с течением времени.

Что еще более важно, когда вы откладываете деньги для любимого ребенка, инфляция может вас опередить.

Перевод: к тому времени, когда ребенок, которого вы любите, достигнет совершеннолетия, отложенные вами деньги могут стоить меньше с точки зрения покупательной способности, чем когда вы начали откладывать.

Вот почему дарение акций — отличный вариант для создания заначки. К сожалению, дети не могут покупать акции.

К сожалению, дети не могут покупать акции.

Вообще говоря, вам должно быть не менее 18 лет, чтобы покупать акции.

Это потому, что наиболее распространенный способ покупки акций — через брокерский счет, и большинство брокерских контор, с которыми вы собираетесь вступить в контакт, потребуют, чтобы вам было не менее 18 лет, чтобы открыть брокерский счет.

При этом есть несколько гибких вариантов, которые вы можете попробовать, если хотите помочь детям инвестировать в фондовый рынок. Один из самых простых способов подарить акции ребенку — через учетную запись опекуна UGMA.

Но мы рассмотрим счета опеки всего за минуту. Во-первых, давайте поговорим о жизненных навыках.

Инвестиции в акции — отличная идея подарка для ребенка, потому что они не могут покупать акции сами, и это наделяет детей даром финансовой безопасности. В конце концов, накопленные проценты и высокая отдача от инвестиций (ROI) гарантируют, что дети, которых вы любите, в конечном итоге разбогатеют задолго до того, как станут взрослыми.

Еще одна причина, по которой вам стоит подарить детям акции, заключается в том, что они учат их ценным навыкам финансовой грамотности.

Подарив акции ребенку, вы сможете обучить его некоторым фундаментальным финансовым понятиям. Когда вы инвестируете в фондовый рынок, вы можете из первых рук показать детям, как работает фондовый рынок.

По мере взросления привлекайте их к инвестиционным решениям, которые вы принимаете от их имени. Объясните риск и вознаграждение, а также преимущества сложных процентов и сбережений.

Таким образом, ребенок вырастет с более глубоким пониманием того, как работают инвестиции, и с большей оценкой финансовых жертв, которые вы принесли для него на этом пути.

Как подарить акции ребенку?

Итак, мы рассмотрели почему вам следует подарить акции ребенку. Теперь давайте рассмотрим, как вы на самом деле это делаете.

Подарить акции взрослому невероятно просто. Если человек, которому вы дарите акции, старше 18 лет, вы можете просто использовать свой брокерский счет для перевода акций на его счет. Вот и все.

Если человек, которому вы дарите акции, старше 18 лет, вы можете просто использовать свой брокерский счет для перевода акций на его счет. Вот и все.

Но если вы хотите подарить акции ребенку, процесс может быть немного сложнее. Многие взрослые, как правило, откладывают акции на своих существующих брокерских счетах с намерением передать эти акции после того, как дети, которых они любят, вырастут.

Проблема здесь двоякая.

Во-первых, ваши планы могут измениться.

Вы можете в конечном итоге не передать эти активы, и в этом случае дети, для которых вы держали эти акции, пропустят.

Второй вопрос связан с налогами. Если вы владеете этими акциями на свое имя и их стоимость увеличивается, вы будете облагаться налогом на любой прирост капитала, который вы получаете, по ставке налога для взрослых.

К счастью, есть несколько популярных инвестиционных инструментов, доступных для взрослых, которые решают обе эти проблемы: депозитарные счета и 529планы.

Оба варианта имеют свои плюсы и минусы, поэтому мы быстро разберем для вас разницу.

Депозитарные счета UGMA

Если вы хотите подарить акции детям, отличным вариантом является депозитарный счет UGMA.

Депозитный счет UGMA, названный в честь Единого закона о подарках несовершеннолетним, который его создал, представляет собой эффективное с точки зрения налогообложения инвестиционное средство, призванное помочь взрослым откладывать средства на финансовое будущее ребенка.

Когда взрослый создает учетную запись опекуна, он фактически создает резервную учетную запись для всех активов, которые он хотел бы передать ребенку, когда тот достигнет совершеннолетия.

Вы, как взрослый, должны быть хранителем учетной записи. Это означает, что вы несете ответственность за управление инвестициями, хранящимися на счете, от имени назначенного дочернего бенефициара.

Затем вам нужно будет продолжать управлять этими активами, пока ребенок-бенефициар не достигнет так называемого «совершеннолетия». Возраст совершеннолетия варьируется от штата к штату, но обычно он составляет 18 или 21 год.

Возраст совершеннолетия варьируется от штата к штату, но обычно он составляет 18 или 21 год.

После того, как ребенок достигает совершеннолетия в своем штате, опекунство прекращается.

Все активы, которые вы накопили на счете, затем перейдут под контроль (теперь уже взрослого) ребенка.

Депозитарные счета UGMA предназначены для хранения широкого спектра финансовых активов, включая денежные средства, акции, облигации, биржевые фонды (ETF) и паи взаимных фондов.

Что еще более важно, вам разрешено вносить столько активов, сколько вы хотите, на депозитарный счет. В отличие от некоторых других инвестиционных инструментов, таких как план 529 или IRA Roth, при передаче акций на депозитный счет не существует ограничений по взносам.

Но хотя ваши пожертвования могут быть сколь угодно большими, важно отметить, что вам придется платить налог со всех пожертвований, превышающих годовую сумму налога на дарение.

В 2022 году предел федерального налога на подарки составлял 16 000 долларов США на получателя (в 2023 году он составлял 17 000 долларов США), но мы рассмотрим налог на подарки подробнее через минуту.

Еще один момент, который следует учитывать, заключается в том, что все, что находится на счете опекуна, является законной собственностью ребенка-бенефициара.

Хотя вы управляете счетом как хранитель, акции на счете принадлежат ему. Это защищает активы от вас, но также помогает с налоговым бременем вашей семьи.

Поскольку акции принадлежат ребенку, IRS облагает налогом любой доход от этих акций — до определенной суммы — по более низкой налоговой ставке ребенка. Это может в конечном итоге сэкономить вам немало денег.

Наконец, вы должны помнить, что депозитарные счета гибки, когда дело доходит до снятия средств.

В качестве опекуна вы можете снимать средства с опекунского счета, если он предназначен для ребенка-бенефициара. А еще лучше, когда ребенок достигает совершеннолетия, он может использовать активы на счете по своему усмотрению.

Планы 529

Если вы хотите инвестировать в акции для ребенка, еще одним популярным вариантом является план 529, хотя он будет более ограниченным по объему, чем депозитарный счет UGMA.

A 529 — это план сбережений для колледжа, который позволяет семьям откладывать деньги на будущие расходы ребенка на обучение в колледже. Планы 529 также можно использовать для оплаты обучения в школе K-12 и других расходов на образование.

Каждый штат предлагает свои собственные 529 вариантов планов, которые, как правило, состоят из инвестиционных портфелей с низким уровнем риска. В каждом портфеле есть собственный набор опционов на акции в виде паев взаимных фондов, но вы, как правило, весьма ограничены в плане выбора.

Правила вашего штата будут определять тип учетной записи, платформу и доступные вам опционы на акции.

После внесения денег в план 529 ваш портфель со временем будет расти до тех пор, пока он не понадобится ребенку. Вам разрешено снимать наличные с плана 529 в любое время. Но чтобы избежать штрафов, снятие средств должно быть связано с квалифицированными расходами на образование, такими как плата за обучение в колледже.

Многие взрослые обязательно столкнутся с ситуацией, когда ребенку, на которого они откладывают деньги, нужны деньги для учебы в колледже.

Но важно помнить, что поставщики плана 529 обычно придерживаются сверхконкретных определений расходов на квалифицированное образование. Такие вещи, как проживание за пределами кампуса или новый ноутбук, обычно не подходят.

Как и в случае со счетом UGMA, активы в плане 529 принадлежат ребенку-бенефициару, а не взрослому, управляющему счетом.

С планом 529 вы также получите значительную налоговую льготу, потому что все, что вы инвестируете в план 529может расти в счете tax-free. Вы также не будете облагаться налогом за снятие средств, если они сделаны для квалифицированных расходов.

Единственным реальным недостатком здесь, помимо ограниченного выбора и жестких правил вывода средств, является то, что 529-е имеют ограничения по взносам. Как правило, это совокупные ограничения, установленные каждым штатом. Но вы должны знать, инвестируя для ребенка, что, выбрав 529, ваш потенциал сбережений будет ограничен.

Но вы должны знать, инвестируя для ребенка, что, выбрав 529, ваш потенциал сбережений будет ограничен.

Должны ли вы платить налог на подаренные акции?

Короткий ответ: возможно.

Благодаря налогу на дарение IRS вам разрешено дарить ребенку широкий спектр имущества и активов до определенной стоимости.

Этот диапазон имущества включает в себя акции, а не облагаемая налогом сумма, которую вы можете дарить ежегодно, составляет 17 000 долларов США на человека (на 2023 год). Это то, что известно как ваш годовой лимит налога на дарение. Если вы и ваш супруг(а) совместно подаете налоговую декларацию, вам разрешено дарить на общую сумму до 34 000 долларов США в год.

Поскольку налог на дарение взимается с человека, вы можете подарить акции на сумму 17 000 долларов своему сыну, 17 000 долларов своей дочери и 17 000 долларов своей двоюродной сестре в течение одного года без необходимости сообщать о подарках в IRS.

Если вы подарите более 17 000 долларов одному человеку, вам необходимо будет подать налоговую декларацию о дарении в IRS. Это делается одновременно с подачей годовой налоговой декларации с использованием формы IRS 709.

Это делается одновременно с подачей годовой налоговой декларации с использованием формы IRS 709.

Также важно отметить, что все, что вы дарите сверх вашего годового лимита в 17 000 долларов США на человека, затем входит в ваш пожизненный лимит налога на подарки. В 2023 году пожизненный предел налога на подарки составит 12,9 доллара.2 миллиона.

Но налог на дарение — не единственное налоговое последствие, которое необходимо учитывать при дарении акций детям.

Возможно, вам также придется заплатить налог на прирост капитала или подоходный налог с подаренных акций. Это будет во многом зависеть от типа учетной записи, которую вы используете для хранения акций, и от того, как вы передаете акции ребенку.

Например, если у вас есть акции плана 529, их можно увеличивать без уплаты налогов. Вам не придется ничего платить IRS, если ваши акции вырастут в цене.

Если у вас есть акции на депозитарном счете, вам, скорее всего, придется платить налоги за любую прибыль, которую вы получаете (например, дивиденды). Это означает, что о доходах нужно будет сообщать в IRS, но, поскольку активы принадлежат ребенку, они облагаются налогом по ставке налога для ребенка, а не по ставке для взрослого, до установленного порога (в настоящее время 2500 долларов США).

Это означает, что о доходах нужно будет сообщать в IRS, но, поскольку активы принадлежат ребенку, они облагаются налогом по ставке налога для ребенка, а не по ставке для взрослого, до установленного порога (в настоящее время 2500 долларов США).

Заключение

Давайте будем честными: мы все беспокоимся о детях, которых любим. Но вы можете облегчить некоторые из этих опасений, убедившись, что вы вложили достаточно средств в будущее этого ребенка, чтобы ему не пришлось беспокоиться о деньгах, когда он вырастет.

Инвестирование в акции, вероятно, является одним из самых эффективных способов сделать это.

К сожалению, дети еще недостаточно взрослые, чтобы покупать акции, поэтому, если вы хотите инвестировать в акции для своего ребенка, вам придется покупать их от их имени.

К счастью, с помощью такого инвестиционного инструмента, как депозитарный счет, вы можете приобретать различные классы активов и хранить их для детей, которых вы любите, с минимальными налогами.

Загрузите приложение EarlyBird прямо сейчас, чтобы узнать больше о финансовых инвестициях в будущее детей в вашей жизни.

{{cta-1}}

Эта страница содержит общую информацию и не содержит финансовых рекомендаций. Все инвестиции сопряжены с риском. Любая показанная гипотетическая производительность предназначена только для иллюстративных целей. Фактические результаты инвестиций могут отличаться по многим причинам, включая, помимо прочего, колебания рынка, временной горизонт, налоги и сборы. Пожалуйста, проконсультируйтесь с квалифицированным финансовым консультантом и/или специалистом по налогам для получения рекомендаций по инвестированию.

Может ли ребенок владеть акциями частной компании?

Если коротко, то да, это возможно. В Англии и Уэльсе нет законодательных положений, запрещающих ребенку (младше 18 лет) владеть акциями. Однако некоторые компании не принимают миноритарных акционеров в соответствии с положениями своего устава или условий выпуска. Хотя дети могут владеть акциями в любом возрасте, они должны быть старше 16 лет, чтобы стать директором компании.

Хотя дети могут владеть акциями в любом возрасте, они должны быть старше 16 лет, чтобы стать директором компании.

Выгоды от выделения акций детям

Некоторые семейные компании выделяют акции детям, чтобы обеспечить им:

- капитальные активы, стоимость которых, вероятно, увеличится в рамках долгосрочного планирования налога на наследство и прирост капитала

- дохода в виде дивидендов по таким акциям для использования личных пособий на детей и более низких налоговых ставок, применимых к дивидендам.

Условия расчетов

Несмотря на то, что ребенок может владеть акциями, тем не менее, нельзя забывать о законодательстве о расчетах в соответствии с ITTOIA S629. Эти положения применяются к соглашениям, в которых учредитель или их супруг или гражданский партнер сохраняют свою долю участия в урегулировании.

Если применяется ITTOIA/S629, доход (более 100 фунтов стерлингов в год), выплаченный или предоставленный несовершеннолетнему ребенку или приемному ребенку, будет облагаться налогом в руках родителей и не рассматриваться как доход ребенка для целей налогообложения.

Аналогичная позиция, если они пытаются создать траст, где ребенок является бенефициаром. Для любого дохода в голом, дискреционном или процентном доверительном управлении, ITTOIA/S629применяется для учета дохода, принадлежащего ребенку, как дохода родителя для целей налогообложения, независимо от того, выплачивается он ребенку или нет.

Пример : 1 января 2008 года родитель создает простой траст (см. TSEM1563) для ребенка. Платежи не производятся, и доверительные управляющие сохраняют за собой весь доход, превышающий 100 фунтов стерлингов. Несмотря на то, что доход не выплачивается ребенку или в его пользу, ITTOIA/S629 применяется для учета дохода как дохода родителя, поскольку доход принадлежит ребенку.

Недостатки передачи акций детям

По общему праву ребенок не будет связан договором о покупке акций, поскольку они не являются «необходимыми», поэтому теоретически ребенок может отказаться от обязательств, возложенных на него владением акциями , особенно там, где есть неоплаченные акции. Таким образом, обычно публичные компании исключают несовершеннолетних из владения их акциями.

Таким образом, обычно публичные компании исключают несовершеннолетних из владения их акциями.

Иногда компании сложно привлечь новых инвесторов из-за ограниченности обязательств миноритарных акционеров.

Доход в виде дивидендов (более 100 фунтов стерлингов в год) по акциям, переданным в семейную компанию, облагается налогом в руках родителей в соответствии с правилами расчета, как указано выше.

Может привести к фрагментации контроля над компанией. Дети, владеющие акциями, контролируют часть бизнеса. Иногда становится очень сложно восстановить полный контроль над компанией, особенно когда они не согласны с какими-либо вашими предложениями или решениями.

Ключевые соображения при передаче акций несовершеннолетнему

Если вы выпускаете новые акции несовершеннолетнему ребенку, рассмотрите возможность получения профессиональной консультации о том, следует ли вам выпустить существующий класс акций или вам следует создать новый класс акций.