ВС пояснил нюансы определения уважительных причин при восстановлении срока для принятия наследства

В комментарии «АГ» адвокат Светлана Свириденко, представлявшая интересы заявителя жалобы, отметила, что, несмотря на объективные обстоятельства, апелляционный суд ошибочно посчитал, что пропуск срока для принятия наследства связан с тем, что наследник не проявляла заботы о наследодателе. По мнению одной из адвокатов, выводы Верховного Суда помогут лицам, пропустившим срок для принятия наследства, правильно сформулировать позицию по делу и до обращения в суд оценить шансы на успех. Другая считает, что данное определение интересно с точки зрения указания нижестоящим судам на необходимость установления юридически значимых обстоятельств по аналогичным делам и исследования представленных сторонами доказательств по делу.

Верховный Суд опубликовал Определение № 5-КГ22-50-К2 от 19 июля по делу о восстановлении срока для принятия наследства лицу, которое не знало, что является наследником.

В январе 1998 г. А. Захарова составила нотариально удостоверенное завещание, в соответствии с которым завещала принадлежащую ей квартиру в г. Москве А. Королевой, а в случае ее смерти или непринятия наследства – внучке подруги, Татьяне Елагиной.

10 октября 2016 г. А. Захарова умерла, наследственное дело было открыто нотариусом г. Москвы на основании заявления племенника наследодателя – Александра Закурина.

17 января 2017 г. нотариус направил в адрес Александра Закурина сообщение об открытии наследственного дела с просьбой предоставить документы, подтверждающие родственные отношения с наследодателем. В июле 2019 г. нотариусу стало известно, что А. Королева умерла в 2015 г.

1 августа 2019 г. нотариус направил в адрес Татьяны Елагиной телеграмму о необходимости явиться по вопросу наследства. 16 августа того же года Елагина подала заявление о принятии наследства, однако 23 августа ей было отказано в выдаче свидетельства о праве на наследство по завещанию А.

Татьяна Елагина обратилась в суд с иском к Александру Закурину и Департаменту городского имущества г. Москвы и просила восстановить ей срок для принятия наследства и признать принявшей наследство, открывшееся после смерти А. Захаровой. В обоснование заявленных требований истец указала, что не знала и не должна была знать об открытии наследства, поскольку родственными отношениями с наследодателем не связана – та была близкой подругой и коллегой ее бабушки.

Департамент обратился в суд со встречным иском к Татьяне Елагиной и Александру Закурину о признании права собственности г. Москвы на спорную квартиру, мотивировав свои требования тем, что об обстоятельствах, свидетельствующих о наличии оснований для восстановления срока для вступления в наследство, Татьяна Елагина не сообщала. Поскольку лиц, имеющих право на наследственное имущество А. Захаровой по закону или по завещанию, принявших наследство в установленный законом срок, не было, спорная квартира, по мнению департамента, является выморочным имуществом, право собственности на которое подлежит признанию за г.

Решением Зюзинского районного суда г. Москвы от 25 августа 2020 г. исковые требования Татьяны Елагиной были удовлетворены, в удовлетворении встречных исковых требований департамента отказано. Суд посчитал, что срок для принятия наследства после смерти наследодателя был пропущен истцом по уважительной причине. При этом суд отметил, что Татьяна Елагина обратилась с иском в течение полугода со дня, когда причины пропуска срока для принятия наследства отпали.

Не согласившись с таким решением, представитель Департамента городского имущества подал апелляционную жалобу, в которой указал, что решение суда вынесено с нарушением норм материального и процессуального права. Апелляционным определением Московского городского суда от 20 октября 2021 г. решение первой инстанции было отменено, а по делу принято новое – об отказе в удовлетворении исковых требований Татьяны Елагиной и удовлетворении встречных требований департамента.

Апелляционная инстанция также указала, что Татьяна Елагина не была лишена возможности поддерживать отношения с наследодателем, интересоваться ее судьбой, состоянием здоровья при должной степени осмотрительности и заботливости; она могла и должна была знать о ее смерти и, соответственно, получить информацию о воле наследодателя в отношении спорного имущества. При этом суд исходил из того, что наследников, принявших наследство после смерти наследодателя, не имеется. Кассация согласилась с выводами апелляции.

При этом суд исходил из того, что наследников, принявших наследство после смерти наследодателя, не имеется. Кассация согласилась с выводами апелляции.

В кассационной жалобе в Верховный Суд Татьяна Елагина просила отменить постановления судов апелляционной и кассационной инстанций. Изучив материалы дела, Суд напомнил, что в силу ст. 1111 ГК РФ наследование осуществляется по завещанию, по наследственному договору и по закону. Наследование по закону имеет место, если оно не изменено завещанием, а также в иных случаях, установленных Кодексом. Так, завещатель вправе по своему усмотрению завещать имущество любым лицам, любым образом определить доли наследников в наследстве, лишить наследства одного, нескольких или всех наследников по закону, не указывая причин, а в случаях, предусмотренных ГК, –включить в завещание иные распоряжения.

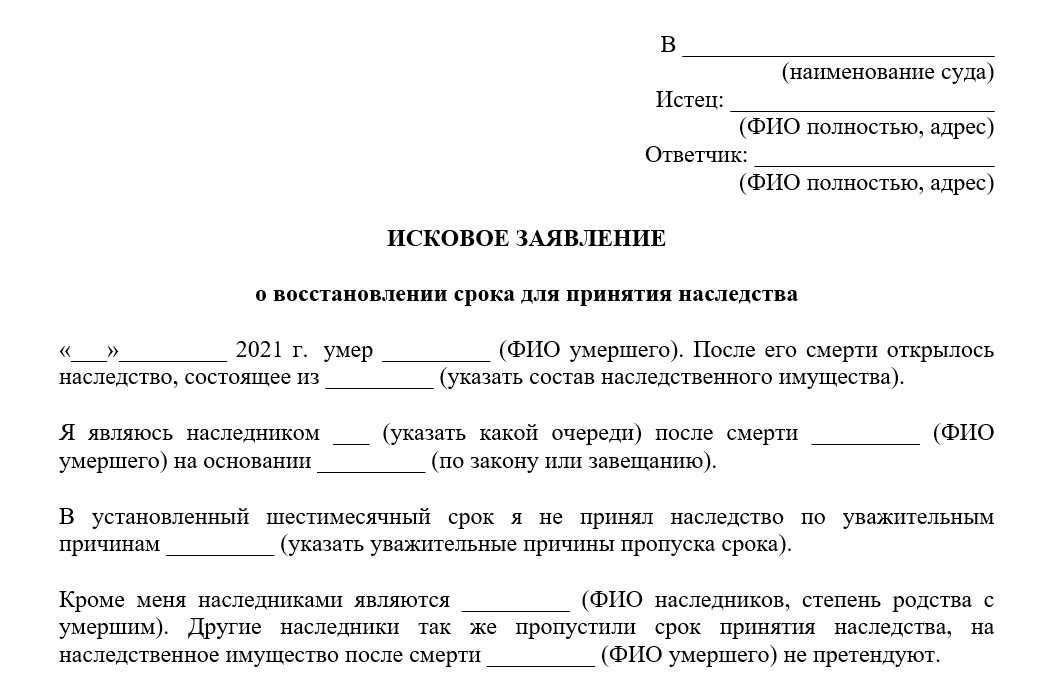

ВС разъяснил, что наследство может быть принято в течение 6 месяцев со дня открытия наследства. Согласно абз. 1 п. 1 ст. 1155 ГК по заявлению наследника, пропустившего установленный для принятия наследства срок, суд может восстановить его и признать наследника принявшим наследство.

Обращаясь к п. 40 Постановления Пленума от 29 мая 2012 г. № 9, Суд указал, что требования о восстановлении срока принятия наследства и признании наследника принявшим наследство могут быть удовлетворены лишь при доказанности совокупности обстоятельств:

- наследник не знал и не должен был знать об открытии наследства или пропустил установленный срок по другим уважительным причинам (тяжелая болезнь, беспомощное состояние, неграмотность и т.п.), если они препятствовали принятию наследства в течение всего срока, установленного законом;

-

обращение в суд наследника, пропустившего срок принятия наследства, с требованием о его восстановлении последовало в течение 6 месяцев после отпадения причин пропуска этого срока.

Указанный срок, установленный для обращения в суд с данным требованием, восстановлению не подлежит, и наследник, пропустивший его, лишается права на восстановление срока принятия наследства.

Указанный срок, установленный для обращения в суд с данным требованием, восстановлению не подлежит, и наследник, пропустивший его, лишается права на восстановление срока принятия наследства.

Судебная коллегия обратила внимание, что обжалуемые судебные постановления указанным требованиям закона не соответствуют. Так, отказывая в удовлетворении исковых требований Татьяны Елагиной, суд апелляционной инстанции ограничился формальным указанием на отсутствие доказательств, свидетельствующих о не зависящих от истца обстоятельствах, препятствовавших получить информацию о жизни наследодателя, своевременно узнать о ее смерти. В связи с этим апелляционный суд пришел к выводу, что доказательств уважительности причин пропуска срока для принятия наследства, а также наличия обстоятельств, препятствовавших реализации наследственных прав в установленный законом срок, истцом не представлено.

ВС также заметил, что обстоятельства, указанные заявителем в качестве обоснования наличия уважительности причин пропуска срока для принятия наследства, правовой оценки со стороны суда апелляционной инстанции не получили. К таким обстоятельствам относится то, что заявитель не знала и не могла знать о том, что является наследником умершей, поскольку не была связана с ней родственными или дружескими отношениями. При этом предусмотренных законом обязательств по содержанию и оказанию помощи наследодателю у нее также не имелось, а о наличии завещания ей стало известно лишь после телеграммы нотариуса, поясняется в определении.

К таким обстоятельствам относится то, что заявитель не знала и не могла знать о том, что является наследником умершей, поскольку не была связана с ней родственными или дружескими отношениями. При этом предусмотренных законом обязательств по содержанию и оказанию помощи наследодателю у нее также не имелось, а о наличии завещания ей стало известно лишь после телеграммы нотариуса, поясняется в определении.

Судебная коллегия посчитала, что выводы суда апелляционной инстанции относительно отсутствия доказательств, свидетельствующих о не зависящих от истца обстоятельствах, препятствовавших получить информацию о жизни наследодателя, своевременно узнать о ее смерти, нельзя признать обоснованными. В определении подчеркивается, что о наличии завещания нотариусу стало известно в январе 2017 г., однако повторные запросы по наследственному делу, в том числе о месте жительства наследников, были направлены только в июле 2019 г. – то есть более чем через два года после первоначальных запросов.

Указанные обстоятельства, добавил ВС, подлежали установлению и оценке в совокупности с другими юридически значимыми обстоятельствами по делу с учетом положений п. 2 ст. 1119 ГК об отсутствии у завещателя обязанности сообщать кому-либо о наличии завещания и его содержании.

Таким образом, Верховный Суд заключил, что апелляционная инстанция формально подошла к рассмотрению спора, не исследовав должным образом представленные в материалах дела доказательства и не установив юридически значимые обстоятельства, которые не вошли в предмет доказывания и, соответственно, не получили правовой оценки. В свою очередь, суд кассационной инстанции допущенные апелляцией нарушения норм права не выявил и не устранил. В связи с этим ВС отменил обжалуемые судебные акты, направив дело на новое апелляционное рассмотрение.

Читайте также

Проблемы в общении между наследниками и наследодателем надо решать заранее

Комментарий позиций ВС по делам о наследстве из Обзора № 2 за 2019 г.

12 Августа 2019 Мнения

В комментарии «АГ» адвокат АП г. Москвы Светлана Свириденко, представляющая интересы заявителя жалобы, отметила, что, несмотря на то что суд первой инстанции рассматривал дело почти год, он пришел к верному выводу, что Татьяна Елагина не знала и не могла знать о том, что является наследником А. Захаровой.

Адвокат добавила, что, получив телеграмму о необходимости явиться к нотариусу по вопросу наследства А. Захаровой, Татьяна Елагина через 16 дней подала заявление о принятии наследства. Светлана Свириденко пояснила, что доверитель, получив обоснованный отказ в связи с пропуском срока для принятия наследства, обратилась в суд с иском о его восстановлении. «Основанием иска являлись следующие безусловные факты: Татьяна Елагина не являлась родственницей наследодателя, не могла и не должна была знать ни о факте ее смерти, ни о том, что открылось наследство, ни о том, что в отношении нее А. Захаровой составлено завещание, по которому истец является не просто наследником, а подназначенным наследником», – поделилась адвокат.

Она отметила, что, несмотря на данные объективные обстоятельства, суд апелляционной инстанции ошибочно решил, что пропуск срока для принятия наследства связан с тем, что Татьяна Елагина не проявляла заботы о наследодателе и имела возможность получить информацию о состоянии ее здоровья и смерти.

Светлана Свириденко положительно оценила выводы Верховного Суда, указав, что, направляя дело на новое рассмотрение, он верно установил юридически значимые обстоятельства.

Адвокат АП г. Москвы Ирина Язева, комментируя «АГ» выводы, изложенные в определении, подчеркнула, что в данной ситуации истец не могла догадаться об открытии наследства, как и не могла знать о завещании умершей. По мнению адвоката, это логично, поскольку истец не состояла в родственных или дружеских отношениях с наследодателем.

«Не могу сказать, что определение содержит новое толкование норм права, поскольку решение по данному делу зависело лишь от оценки доказательств по делу. Однако, однозначно, оно поможет лицам, пропустившим срок для принятия наследства, правильно сформулировать позицию по делу и до обращения в суд оценить шансы на успех», – заключила Ирина Язева.

Однако, однозначно, оно поможет лицам, пропустившим срок для принятия наследства, правильно сформулировать позицию по делу и до обращения в суд оценить шансы на успех», – заключила Ирина Язева.

Адвокат АБ г. Москвы «Инфралекс» Ирина Зимина полагает, что определение ВС представляет интерес с точки зрения указания нижестоящим судам на необходимость установления юридически значимых обстоятельств по аналогичным делам и исследования представленных сторонами доказательств по делу. Особенностью данного дела является то, что о восстановлении срока для принятия наследства просило лицо, не связанное родственными связями с наследодателем, не имевшее каких-либо обязательств по содержанию и оказанию помощи наследодателю, пояснила адвокат.

По мнению Ирины Зиминой, в силу п. 1 ст. 1155 ГК суды должны были учесть данное обстоятельство при решении вопроса о пропуске срока для принятия наследства по уважительной причине. Также суды не приняли во внимание, что с момента открытия наследственного дела до момента извещения нотариусом истца о том, что она является наследницей по завещанию, прошло больше двух лет, что также является обстоятельством, препятствующим истцу принять наследство в установленный законом срок, подчеркнула адвокат.

Прокурор разъясняет — Прокуратура Хабаровского края

- 14 сентября 2020, 15:48

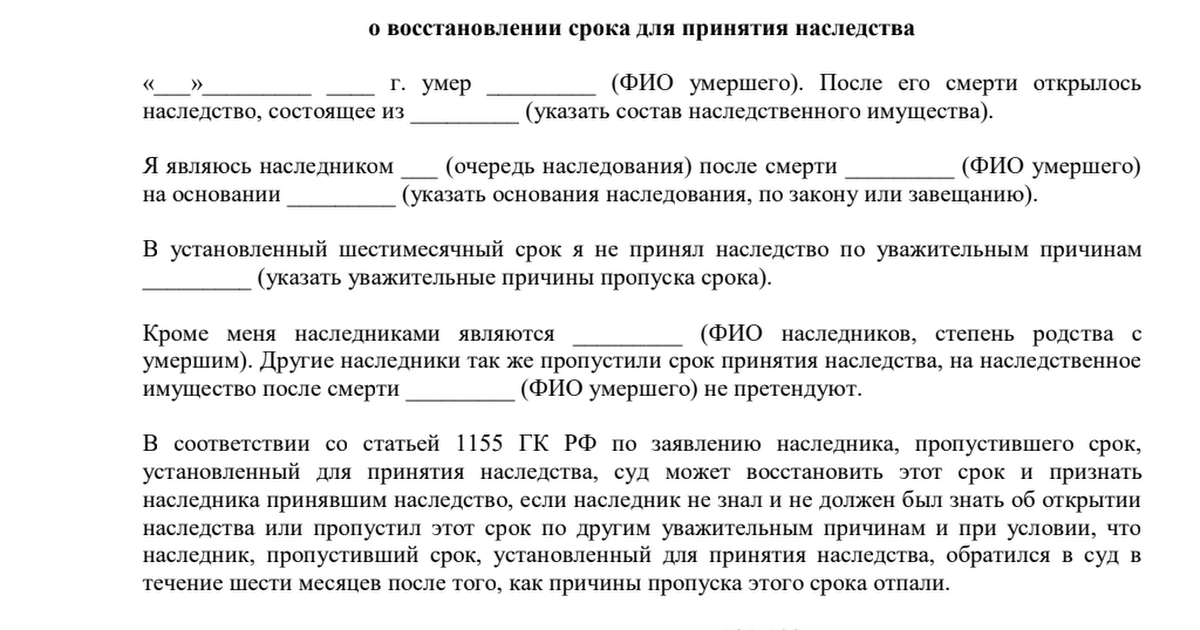

Восстановление пропущенного срока для принятия наследства

Текст

Поделиться

В соответствии с пунктом 1 статьи 1152 Гражданского кодекса Российской Федерации (далее — ГК РФ) для приобретения наследства наследник должен его принять.

Наследство может быть принято в течение шести месяцев со дня открытия наследства (пункт 1 статьи 1154 ГК РФ).

В силу пункта 1 статьи 1155 ГК РФ по заявлению наследника, пропустившего срок, установленный для принятия наследства (статья 1154), суд может восстановить этот срок и признать наследника принявшим наследство, если наследник не знал и не должен был знать об открытии наследства или пропустил этот срок по другим уважительным причинам и при условии, что наследник, пропустивший срок, установленный для принятия наследства, обратился в суд в течение шести месяцев после того, как причины пропуска этого срока отпали.

В пункте 40 постановления Пленума Верховного Суда Российской Федерации № 9 от 29 мая 2012 года «О судебной практике по делам о наследовании» разъяснено, что требования о восстановлении срока принятия наследства и признании наследника принявшим наследство могут быть удовлетворены лишь при доказанности совокупности следующих обстоятельств: а) наследник не знал и не должен был знать об открытии наследства или пропустил указанный срок по другим уважительным причинам. К числу таких причин следует относить обстоятельства, связанные с личностью истца, которые позволяют признать уважительными причины пропуска срока исковой давности: тяжелая болезнь, беспомощное состояние, неграмотность и т.п. (статья 205 ГК РФ), если они препятствовали принятию наследником наследства в течение всего срока, установленного для этого законом. Не являются уважительными такие обстоятельства, как кратковременное расстройство здоровья, незнание гражданско-правовых норм о сроках и порядке принятия наследства, отсутствие сведений о составе наследственного имущества и т. п.; б) обращение в суд наследника, пропустившего срок принятия наследства, с требованием о его восстановлении последовало в течение шести месяцев после отпадения причин пропуска этого срока. Указанный шестимесячный срок, установленный для обращения в суд с данным требованием, не подлежит восстановлению, и наследник, пропустивший его, лишается права на восстановление срока принятия наследства.

п.; б) обращение в суд наследника, пропустившего срок принятия наследства, с требованием о его восстановлении последовало в течение шести месяцев после отпадения причин пропуска этого срока. Указанный шестимесячный срок, установленный для обращения в суд с данным требованием, не подлежит восстановлению, и наследник, пропустивший его, лишается права на восстановление срока принятия наследства.

Из приведенных норм закона и разъяснений Пленума следует, что право восстановить наследнику срок принятия наследства предоставляется суду только в случае, если наследник представит доказательства, что он не только не знал об открытии наследства — смерти наследодателя, но и не должен был знать об этом по объективным, независящим от него обстоятельствам.

Другой уважительной причиной пропуска срока принятия наследства, влекущей возможность его восстановления судом, являются обстоятельства, связанные с личностью истца.

При этом обстоятельства, связанные с личностью наследодателя, не могут служить основанием для восстановления наследнику срока для принятия наследства (например, редкое общение с наследодателем ввиду неприязненных отношений, неуведомление наследника о смерти наследодателя — не являются уважительными, поскольку не лишали возможности проявить внимание к судьбе наследодателя и при наличии такого интереса своевременно узнать о его смерти и, соответственно, реализовать свои наследственные права в предусмотренном порядке и в установленный законом срок).

Разъясняет Прокуратура Хабаровского края 14.09.2020 года

В соответствии с пунктом 1 статьи 1152 Гражданского кодекса Российской Федерации (далее — ГК РФ) для приобретения наследства наследник должен его принять.

Наследство может быть принято в течение шести месяцев со дня открытия наследства (пункт 1 статьи 1154 ГК РФ).

В силу пункта 1 статьи 1155 ГК РФ по заявлению наследника, пропустившего срок, установленный для принятия наследства (статья 1154), суд может восстановить этот срок и признать наследника принявшим наследство, если наследник не знал и не должен был знать об открытии наследства или пропустил этот срок по другим уважительным причинам и при условии, что наследник, пропустивший срок, установленный для принятия наследства, обратился в суд в течение шести месяцев после того, как причины пропуска этого срока отпали.

В пункте 40 постановления Пленума Верховного Суда Российской Федерации № 9 от 29 мая 2012 года «О судебной практике по делам о наследовании» разъяснено, что требования о восстановлении срока принятия наследства и признании наследника принявшим наследство могут быть удовлетворены лишь при доказанности совокупности следующих обстоятельств: а) наследник не знал и не должен был знать об открытии наследства или пропустил указанный срок по другим уважительным причинам. К числу таких причин следует относить обстоятельства, связанные с личностью истца, которые позволяют признать уважительными причины пропуска срока исковой давности: тяжелая болезнь, беспомощное состояние, неграмотность и т.п. (статья 205 ГК РФ), если они препятствовали принятию наследником наследства в течение всего срока, установленного для этого законом. Не являются уважительными такие обстоятельства, как кратковременное расстройство здоровья, незнание гражданско-правовых норм о сроках и порядке принятия наследства, отсутствие сведений о составе наследственного имущества и т.п.; б) обращение в суд наследника, пропустившего срок принятия наследства, с требованием о его восстановлении последовало в течение шести месяцев после отпадения причин пропуска этого срока. Указанный шестимесячный срок, установленный для обращения в суд с данным требованием, не подлежит восстановлению, и наследник, пропустивший его, лишается права на восстановление срока принятия наследства.

К числу таких причин следует относить обстоятельства, связанные с личностью истца, которые позволяют признать уважительными причины пропуска срока исковой давности: тяжелая болезнь, беспомощное состояние, неграмотность и т.п. (статья 205 ГК РФ), если они препятствовали принятию наследником наследства в течение всего срока, установленного для этого законом. Не являются уважительными такие обстоятельства, как кратковременное расстройство здоровья, незнание гражданско-правовых норм о сроках и порядке принятия наследства, отсутствие сведений о составе наследственного имущества и т.п.; б) обращение в суд наследника, пропустившего срок принятия наследства, с требованием о его восстановлении последовало в течение шести месяцев после отпадения причин пропуска этого срока. Указанный шестимесячный срок, установленный для обращения в суд с данным требованием, не подлежит восстановлению, и наследник, пропустивший его, лишается права на восстановление срока принятия наследства.

Из приведенных норм закона и разъяснений Пленума следует, что право восстановить наследнику срок принятия наследства предоставляется суду только в случае, если наследник представит доказательства, что он не только не знал об открытии наследства — смерти наследодателя, но и не должен был знать об этом по объективным, независящим от него обстоятельствам.

Другой уважительной причиной пропуска срока принятия наследства, влекущей возможность его восстановления судом, являются обстоятельства, связанные с личностью истца.

При этом обстоятельства, связанные с личностью наследодателя, не могут служить основанием для восстановления наследнику срока для принятия наследства (например, редкое общение с наследодателем ввиду неприязненных отношений, неуведомление наследника о смерти наследодателя — не являются уважительными, поскольку не лишали возможности проявить внимание к судьбе наследодателя и при наличии такого интереса своевременно узнать о его смерти и, соответственно, реализовать свои наследственные права в предусмотренном порядке и в установленный законом срок).

Разъясняет Прокуратура Хабаровского края 14.09.2020 года

Пропущен срок уплаты налогов? Вот что вам следует делать

Никто не хочет иметь проблем с налоговой инспекцией. Если вы пропустили крайний срок подачи в этом году, не паникуйте — но действуйте быстро.

Большинство налогоплательщиков должны были подать налоговую декларацию за 2021 год до 18 апреля, если только они не проживают в штате Мэн или Массачусетс, где резиденты должны подать декларацию до 19 апреля из-за государственного праздника День патриотов. Налогоплательщики, подавшие отсрочку, должны будут подать декларацию до 17 октября, хотя они все равно должны были уже подсчитать и уплатить все причитающиеся налоги.

В глазах Налоговой службы (IRS) несоблюдение крайнего срока уплаты налогов имеет значение только в том случае, если у вас есть налоговый счет. Другими словами, налогоплательщики, которые стояли в очереди на получение возмещения налога после подачи своих деклараций, не получат никаких штрафов или сборов.

«Как и во всем, что касается IRS, деньги, которые вы им должны, сильно отличаются от денег, которые они должны вам», — говорит Роб Кордаско, дипломированный бухгалтер, основатель бухгалтерской фирмы Cordasco & Company.

Но если у вас есть непогашенная налоговая задолженность, вам следует рассмотреть все возможные варианты. 18 апреля также стало крайним сроком для запроса продления в IRS.

18 апреля также стало крайним сроком для запроса продления в IRS.

Вот что делать, если вы пропустили крайний срок уплаты налога, независимо от того, стоите ли вы в очереди на возмещение или должны деньги IRS.

1. Подайте как можно скорее

Если календарь переместился с 18 апреля на более поздний срок, и вы пропустили крайний срок уплаты налогов, вам необходимо подать налоговую декларацию немедленно, независимо от того, есть ли у вас налоговый счет.

Это связано с тем, что подача налоговой декларации — это ваша основная возможность потребовать возврата любых денег, которые вы переплатили в IRS в течение года, а также кредитов, на которые вы имеете право.

Подчеркнув срочность подачи документов, Конгресс расширил многие из этих налоговых льгот исключительно на 2021 налоговый год. Например, миллионы домохозяйств в США стояли в очереди на получение до 1600 или 1000 долларов дополнительных налоговых льгот на детей, чем обычно, а также до 5900 долларов дополнительно, чтобы возместить любые деньги, которые они потратили в течение года на уход за детьми.

В этом году возврат налогов вырос на 11,5% по сравнению с прошлым годом, при этом IRS выплачивает налогоплательщикам средний возврат в размере 3226 долларов, согласно последним данным IRS.

«Если вам причитается возмещение, штрафы не применяются, потому что нет невыплаченного остатка», — говорит Лиза Фезернгилл, национальный директор по планированию благосостояния в Comerica Bank.

Налогоплательщики будут иметь до трех лет после первоначальной даты уплаты налога, чтобы подать декларацию и потребовать возмещения. Например, налоговую декларацию за 2021 год вы сможете подать до 18 апреля 2025 года. Но если вы решите ждать так долго, помните, что IRS просто удержит деньги, которые технически принадлежат вам. Если вы забудете подать заявку, вы потеряете возмещение.

Однако, если у вас есть задолженность по налогам, вам следует подать заявление как можно скорее — как для спокойствия при урегулировании, так и для уменьшения дополнительных расходов, которые будут увеличиваться по мере того, как вы будете ждать дольше.

2. Знайте о штрафах и сборах

Если вы не уплатите свой налоговый счет вовремя, помните о двух основных штрафах и сборах, которые вам грозят: штраф за непредставление декларации и штраф за неуплату налогов. -оплата штрафа. Оба сразу начинают накапливаться 19 апреля, и все они могут суммироваться, значительно увеличивая ваши налоговые обязательства.

«По сути, эти штрафы и связанные с ними проценты аналогичны долгам по кредитным картам», — говорит Тони Молина, бухгалтер-консультант, евангелист продуктов в Wealthfront. «Вы должны позаботиться об этом как можно скорее».

Вот как они работают:

- Непредставление декларации: Этот штраф составляет 5 процентов от неуплаченных налогов, увеличиваясь на 5 процентов за каждый месяц до 25 процентов. Другими словами, штраф достигает максимума, когда вы опоздаете на пять месяцев. Если ваша налоговая декларация просрочена более чем на 60 дней, минимальный штраф составляет 435 долларов США.

- Неуплата: Этот сбор составляет 0,5 процента от вашего налогового остатка за каждый месяц, когда налог остается неуплаченным. Если вы не заплатите налог в течение 10 дней после получения уведомления от IRS, этот штраф будет увеличиваться на 1 процент в месяц. Штраф не будет превышать 25 процентов от неуплаченных налогов.

Налоговое управление США применяет эти сборы в полном объеме, даже если вы полностью уплатите налог до окончания месяца.

В тех случаях, когда применяются оба штрафа, IRS уменьшает процент штрафа за непредставление декларации на сумму штрафа за неуплату за этот месяц. Например, в первый месяц непогашенного налогового баланса IRS применит штраф в размере 4,5% за непредставление декларации и штраф в размере 0,5% за неуплату.

IRS также начисляет проценты на любой непогашенный остаток, будь то штраф или неуплаченный налог.

Агентство устанавливает эту процентную ставку ежеквартально, но в настоящее время эта ставка составляет 4 процента для недоплат.

В некоторых случаях налогоплательщики могут претендовать на освобождение от уплаты штрафа, особенно если они никогда раньше не заполняли декларацию или не платили с опозданием. IRS говорит, что может снять штрафы, если вы сможете доказать разумную причину невыполнения своих обязательств.

3. Если вы не можете оплатить счет, настройте план платежей

Многие американцы могут не платить налоги, потому что знают, что не могут оплатить свой счет.

Но если вас беспокоит доступность, эксперты говорят, что вы все равно должны подать заявку немедленно. Вы сможете настроить план рассрочки с IRS, который также поможет вам ограничить количество штрафов и сборов, которые вы получаете.

Например, если у вас есть утвержденный план платежей даже после пропуска крайнего срока уплаты налогов, штраф за неуплату уменьшается до 0,25% каждый месяц в течение срока действия вашего плана платежей, сообщает IRS.

«Соглашение в рассрочку — это IRS, предоставляющая вам возможность платить налоги с течением времени», — говорит Кордаско. «Процентная ставка, которую они взимают с вас за такие договоренности, намного более благоприятна, чем штраф за просрочку платежа».

«Процентная ставка, которую они взимают с вас за такие договоренности, намного более благоприятна, чем штраф за просрочку платежа».

Планы выплат, на которые вы имеете право, зависят от вашей индивидуальной ситуации и налоговых обязательств. Если вы вернете IRS в течение 180 дней, вам будет предложен краткосрочный план платежей. Долгосрочные планы могут быть настроены на ежемесячной основе, и многие соглашения предусматривают прямое списание средств с вашего счета.

По словам Featherngill из Comerica, вы можете подать заявку на план оплаты по почте, телефону, лично или через Интернет, но последний, как правило, самый дешевый, когда речь идет о сборах за установку. Настройка долгосрочного плана платежей по телефону, почте или лично, например, может стоить до 225 долларов США по сравнению с максимум 130 долларов США, если вы подаете заявку онлайн.

«С обоими планами вы по-прежнему должны будете платить стандартные штрафы за просрочку платежа и начисленные проценты, поэтому лучше всего настроить план, который лучше всего подходит для вашей ситуации», — говорит Молина из Wealthfront. «Недостатком является то, что если вы пропустите крайний срок и не согласуете план с IRS, вы, вероятно, понесете еще больше штрафов в будущем помимо стандартных штрафов за просрочку».

«Недостатком является то, что если вы пропустите крайний срок и не согласуете план с IRS, вы, вероятно, понесете еще больше штрафов в будущем помимо стандартных штрафов за просрочку».

Итог

Подача налоговых деклараций — сложный процесс, но это часть жизни и работы в США. У налогоплательщиков есть варианты, если они пропустят крайний срок, но чем дольше они ждут, чтобы выяснить свой план игры, тем дороже эти штрафы и сборы будут расти.

Дополнительная информация:

- График возврата налогов на 2022 год: сколько времени потребуется, чтобы получить возврат налога

- 7 главных налоговых советов для инвесторов

- Что такое долгосрочный налог на прирост капитала?

Штрафы за несвоевременную подачу или несвоевременный платеж; Пропущенный срок 2022

Налоговая декларация за 2021 год должна была быть подана 18 апреля 2022 года. Вы можете столкнуться с несвоевременной подачей налоговой декларации и/или штрафами за несвоевременную уплату налогов, если вы подадите декларацию после установленного срока и задолжали по налогам. Однако вам не грозит штраф за несвоевременную подачу декларации, если вы подаете что-либо (возврат или продление), даже если вы не можете ничего заплатить (налоги) к налоговому дню. Запуск и eFileIT! Даже если у вас есть задолженность по налогам и вы не можете это сделать к крайнему сроку уплаты налогов, подайте в электронном виде отсрочку уплаты налога, отсрочку уплаты налога штата или налоговую декларацию, поскольку штрафы за несвоевременную подачу налогов обычно выше, чем штрафы за несвоевременную уплату налогов. Используйте PENALTYucator для оценки потенциальных штрафов IRS.

Однако вам не грозит штраф за несвоевременную подачу декларации, если вы подаете что-либо (возврат или продление), даже если вы не можете ничего заплатить (налоги) к налоговому дню. Запуск и eFileIT! Даже если у вас есть задолженность по налогам и вы не можете это сделать к крайнему сроку уплаты налогов, подайте в электронном виде отсрочку уплаты налога, отсрочку уплаты налога штата или налоговую декларацию, поскольку штрафы за несвоевременную подачу налогов обычно выше, чем штрафы за несвоевременную уплату налогов. Используйте PENALTYucator для оценки потенциальных штрафов IRS.

Важное обновление IRS о снижении штрафных санкций от 26 августа 2022 г.: IRS объявило, что в связи с пандемией они будут предоставлять налоговые льготы Covid для определенных налоговых деклараций за 2019 и 2020 годы. IRS будет возвращать до 1,2 миллиарда долларов США в общей сложности 1,6 миллионам отвечающих требованиям индивидуальных налогоплательщиков (форма 1040) и предприятий (форма 1120), которые поздно подали свои налоги за 2019 или 2020 год.

Компенсации должны быть выданы тем, кто поздно подал и заплатил за непредставление штрафа; те, кто ожидает штрафа за несвоевременную подачу документов, но еще не подали или не заплатили его, могут рассчитывать на снижение штрафа за несвоевременную подачу документов. Это освобождение применимо только к неуплате штрафа, но не к неуплате штрафа. Возврат осуществляется автоматически, то есть правомочным лицам не нужно подавать на него заявление или требовать его. Если был наложен штраф за несвоевременную подачу документов, он будет уменьшен или удален; если он уже оплачен, налогоплательщик или компания получат возмещение или кредит на этот платеж. Большинство возмещений должны быть выданы к концу сентября.

Чтобы воспользоваться этим преимуществом, вам необходимо подать налоговую декларацию за 2019 и/или 2020 год не позднее 30 сентября 2022 года . Крайний срок подачи электронной заявки — 17 октября 2022 г., но вам нужно будет подать налоговую декларацию до конца сентября, чтобы соответствовать требованиям.

IRS утверждает, что они смогут обрабатывать просроченные декларации быстрее, предоставив эту помощь, с целью вернуться к нормальной работе для 2022 года. Возвраты за сезон подачи 2023 года.

Подробная информация об освобождении от уплаты налогов за несвоевременную подачу налоговой декларации за 2019 г., Налоговые декларации за 2020 год

Хотите знать, столкнетесь ли вы с федеральными штрафами за непредставление налоговой декларации до налогового дня? Ознакомьтесь с приведенной ниже информацией:

- Когда применяются штрафы: Если вы должны уплатить налоги и не подаете вовремя налоговую декларацию или отсрочку. Вы понесете штраф за несвоевременную подачу документов и/или штрафы за несвоевременную уплату налогов, включая проценты IRS. Таким образом, подайте либо налоговую декларацию, либо налоговую отсрочку до налогового дня, даже если вы не сможете заплатить какие-либо налоги, причитающиеся к налоговому дню, поскольку это устранит штраф за несвоевременную подачу налоговой декларации, который обычно больше, чем штраф за несвоевременную уплату налога.

Продление распространяется только на крайний срок уплаты налогов до 15 октября — 17 октября 2022 года; не продлевает срок уплаты налога. Вы можете быть оштрафованы, если вовремя подадите налоговую декларацию или налоговую декларацию, но не заплатите причитающиеся налоги в установленный срок.

Продление распространяется только на крайний срок уплаты налогов до 15 октября — 17 октября 2022 года; не продлевает срок уплаты налога. Вы можете быть оштрафованы, если вовремя подадите налоговую декларацию или налоговую декларацию, но не заплатите причитающиеся налоги в установленный срок. - Когда штрафы обычно не применяются: Если вы ожидаете возмещения налога и не подаете налоговую декларацию вовремя. Если вы подадите налоговую декларацию в течение трех лет, вы получите полную сумму вашего возмещения, если только вы не задолжали налоги за предыдущий год или другой долг, и IRS или штат не компенсируют его.

Помните, что штрафы за непредставление налоговой декларации или отсрочку уплаты налогов выше, чем за неуплату причитающихся налогов. Штраф за несвоевременную подачу налоговой декларации составляет 4,5-5% в месяц от причитающейся суммы налога плюс проценты по сравнению со штрафом за просрочку платежа в размере 0,5% в месяц плюс проценты. Таким образом, лучше подать налоговую декларацию или налоговую отсрочку в электронном виде и заплатить столько налогов, сколько вы можете себе позволить, чем не подавать вообще.

Таким образом, лучше подать налоговую декларацию или налоговую отсрочку в электронном виде и заплатить столько налогов, сколько вы можете себе позволить, чем не подавать вообще.

Если вы только опаздываете с подачей документов, то есть вы уплатили причитающийся налог, применяется максимальный штраф за позднюю подачу в размере 5%. Если вы опаздываете с подачей и оплатой, то ваш штраф за несвоевременную подачу уменьшается на штраф за просрочку платежа, что приводит к штрафу в размере 4,5%. Если вы только просрочили оплату, то есть вы подали налоговую декларацию или налоговую декларацию, но не заплатили, вам грозит только штраф в размере 0,5%. Эти штрафы со временем будут увеличиваться, максимум до 25% от суммы неуплаченных налогов.

Какой самый высокий штраф IRS?

В среднем вам грозит штраф в размере 5%, если вы не подадите декларацию и не заплатите налоги. Это будет накапливаться каждый месяц, что это поздно, до пяти месяцев. Если вы ждете 60 или более дней после установленного срока, то минимальный штраф составляет либо 435 долларов США, либо 100% неуплаченного налога, в зависимости от того, что меньше. Если вы подаете, но не платите, то будет начислен только штраф в размере 0,5%, который будет увеличиваться в месяц, пока не будет достигнуто 25%. См. уведомления IRS, которые вы можете получить, если не платите налоги или не подаете документы в установленный срок.

Если вы подаете, но не платите, то будет начислен только штраф в размере 0,5%, который будет увеличиваться в месяц, пока не будет достигнуто 25%. См. уведомления IRS, которые вы можете получить, если не платите налоги или не подаете документы в установленный срок.

Вместо того, чтобы платить налоги, сбалансируйте свои удержания с вашим работодателем, чтобы вы ничего не должны в конце года. eFile.com предлагает четыре инструмента планирования W-4, которые помогут сбалансировать ваши удержания, чтобы вы могли сохранить больше своих денег в течение года.

Подготовьте и Электронный файл что-нибудь, даже если вы ничего не можете заплатить . Почему? Штрафы за просрочку подачи обычно выше, чем штрафы за просрочку платежа. Подготовьте и подайте налоговую декларацию за 2021 год в электронном виде прямо сейчас. Нажмите ниже, чтобы использовать инструмент eFile.com PENALTYuctor и рассчитать любые штрафы или проценты, которые вы можете заплатить IRS из-за пропущенного срока или просроченного платежа.

Запустите PENALTYucator прямо сейчас

В следующих разделах ниже содержится подробная информация о несвоевременной подаче налоговой декларации и штрафах за ее уплату. У них также есть сроки подачи налоговых деклараций, чтобы потребовать возмещения налогов, и что делать, если вы не можете заплатить причитающиеся налоги.

Миф о наказании

Правда о наказании

«Электронная подача или подача налоговой отсрочки отсрочивает мои налоговые платежи и позволяет избежать любых штрафов IRS».

Даже если вы получите продление, вам все равно придется заплатить как минимум 90 % (80 % для соответствующих критериям возвратов за 2021 год) от вашего баланса, чтобы избежать штрафа за просрочку уплаты налога.

«Штраф за непредставление налоговой декларации или продление до налогового дня небольшой. Неуплата обходится дороже.»

Отсутствие электронной подачи или подачи налоговой декларации или продления в десять раз дороже, чем неуплата налогов вовремя! (5% против 0,5%)

«Если с даты подачи налоговой декларации прошло три года, вам больше не нужно подавать налоговую декларацию за этот год».

По прошествии трех лет вы больше не можете требовать возмещения налога за этот год, но по-прежнему можете подать налоговую декларацию. Однако, если вы должны уплатить налоги, вам необходимо как можно скорее подать налоговую декларацию, а также задолженность по налогам и штрафам (штрафы за несвоевременную подачу налоговой декларации за каждый месяц, когда ваша налоговая декларация не подана).

Можете ли вы по-прежнему подать налоговую декларацию и потребовать возмещения/уплаты причитающихся налогов?

Ознакомьтесь с приведенной ниже таблицей, чтобы узнать, когда и как требовать возмещения налога. Если вы должны уплатить налоги, подайте налоговую декларацию и представьте налоговый платеж как можно скорее, чтобы уменьшить штрафы и штрафы за несвоевременную подачу и уплату налогов. Вы можете требовать возмещения налога только в течение трех лет после первоначальной даты выплаты. По истечении этой даты деньги поступают в Казначейство США. Не становитесь частью статистики! Подайте декларацию за предыдущий год как можно скорее. Независимо от того, пропустите ли вы возврат налога, вам следует подумать о подаче декларации за предыдущий год, даже если вы не получите возмещение налога.

Независимо от того, пропустите ли вы возврат налога, вам следует подумать о подаче декларации за предыдущий год, даже если вы не получите возмещение налога.

электронная подача больше не доступна для просроченных деклараций; воспользуйтесь ссылками в таблице, чтобы найти и заполнить все формы налоговой декларации за предыдущий год. Здесь, на eFile.com, подготавливайте отчет за текущий год каждый год, чтобы вам не пришлось беспокоиться об обработке сложных налоговых форм, выполнении математических расчетов и отправке всех ваших форм по почте. Подготовьте и подайте свои декларации в электронном виде на eFile.com и избегайте всех этих хлопот и путаницы.

Налоговый год

Крайний срок подачи налоговой декларации

Заявка на возмещение/Подача заявки по

Инструкции по подаче заявки на возмещение

2020

17 мая 2021 г.

15 апреля 2024 г.

Электронный файл больше не доступен.

Подготовьте и подайте налоговую декларацию за 2020 год на бумаге.

2019

15 июля 2020 г.

15 апреля 2023 г.

Электронный файл больше не доступен.

Подготовьте и подайте налоговую декларацию за 2019 год на бумаге.

2018

15 апреля 2019 г.

Просрочено

Вы больше не можете требовать возврата налога за 2017 год.

Подготовьте и подайте налоговую декларацию за 2018 год на бумаге.

2017

18 апреля 2018 г.

Просрочено

Вы больше не можете требовать возврата налога за 2017 год.

Подготовьте и подайте налоговую декларацию за 2017 год на бумаге.

Срок действия всех возвратов за 2018 год и предыдущие годы истек. Если вам причиталось возмещение за эти годы, оно было передано федеральному правительству. Если вы задолжали налоги в эти годы, подайте и заплатите как можно скорее.

Какой штраф за несвоевременную подачу налоговой декларации?

Если вы подадите налоговую декларацию за 2021 год после установленного срока и не получили продление, то вам будет наложен штраф в размере 5% от вашего остатка, причитающегося за месяц или часть месяца, если декларация подается с опозданием (на срок до пяти месяцы). Сумма штрафа за непредставление документов будет уменьшена на сумму, которую вы должны заплатить за неуплату штрафа за любой месяц, в котором применяются оба штрафа. Если вы подаете декларацию с опозданием более чем на 60 дней, ваш минимальный штраф за непредставление декларации будет составлять 100 % от суммы неуплаченных налогов 9.0040 или 435 долларов США (в зависимости от того, что меньше).

Сумма штрафа за непредставление документов будет уменьшена на сумму, которую вы должны заплатить за неуплату штрафа за любой месяц, в котором применяются оба штрафа. Если вы подаете декларацию с опозданием более чем на 60 дней, ваш минимальный штраф за непредставление декларации будет составлять 100 % от суммы неуплаченных налогов 9.0040 или 435 долларов США (в зависимости от того, что меньше).

Например, если вы должны 100 долларов США в виде налогов по налоговой декларации за 2021 год, ваш дополнительный штраф за непредставление налоговой декларации будет составлять 4,50 доллара США в месяц (уменьшен с 5 долларов США из-за одновременного штрафа за неуплату). Однако если вы подали налоговую декларацию с опозданием более чем на 60 дней, минимальный штраф за непредставление налоговой декларации составляет 100 % от суммы налога, которую вы должны уплатить (100 долларов США), или 435 долларов США в зависимости от того, какая из этих сумм меньше.

Какой штраф за несвоевременную уплату налогов?

Если вы не уплатите всю причитающуюся сумму к крайнему сроку уплаты налога, , даже если вы подадите продление , на вас будет наложен штраф в размере 0,5% от вашего остатка, причитающегося за месяц или часть месяца после истечения срока. Сумма вашего штрафа за неуплату не будет превышать 25% вашей задолженности по налогам.

Сумма вашего штрафа за неуплату не будет превышать 25% вашей задолженности по налогам.

Если вы не оплатите причитающуюся сумму в полном объеме, вы также должны будете заплатить проценты на невыплаченную сумму. Процентная ставка устанавливается ежеквартально федеральным правительством. Текущая процентная ставка 2021 года за недоплату налогов составляет 3%.

Должен ли я платить штрафы за несвоевременную подачу документов и оплату?

Как правило, вы должны платить штрафы и проценты, если вы должны заплатить налоги и подать и/или заплатить с опозданием. Чтобы узнать, можете ли вы столкнуться со штрафами IRS за несвоевременную подачу документов и/или несвоевременный платеж, найдите приведенный ниже сценарий, который относится к вам:

.1. Вы НЕ подали электронную налоговую декларацию за 2021 налоговый год до 18 апреля 2022 года, но ожидаете возмещения.

Как правило, вам не грозят штрафы, но вы должны подать налоговую декларацию, чтобы получить возврат налога. У вас будет 3 года с первоначальной даты оплаты или до 18 апреля 2025 года, чтобы подать налоговую декларацию за 2021 год и потребовать возмещения налога. После 18 апреля 2025 года вы больше не можете требовать возмещения за 2021 год, и деньги пойдут в Казначейство США. Смотрите информацию о невостребованных возвратах налогов.

У вас будет 3 года с первоначальной даты оплаты или до 18 апреля 2025 года, чтобы подать налоговую декларацию за 2021 год и потребовать возмещения налога. После 18 апреля 2025 года вы больше не можете требовать возмещения за 2021 год, и деньги пойдут в Казначейство США. Смотрите информацию о невостребованных возвратах налогов.

Что дальше? Подготовьте и подайте налоговую декларацию в электронном виде через eFile.com как можно скорее, но не позднее 15 октября 17 октября 2022 года. По истечении крайнего срока в октябре вам нужно будет вручную подготовить и подать налоговую декларацию за 2021 год по почте.

2. Вы ДЕЙСТВИТЕЛЬНО подали электронную декларацию или вовремя подали федеральную налоговую декларацию, и у вас есть задолженность по налогам.

Скорее всего, вам придется заплатить штраф в размере 0,5% от причитающегося вам остатка за каждый месяц (или часть месяца), в течение которого ваши налоги остаются неуплаченными после установленного срока. Максимальная сумма этого штрафа составляет 25% от неуплаченных налогов.

Максимальная сумма этого штрафа составляет 25% от неуплаченных налогов.

Что дальше? Заплатите часть или все налоги как можно скорее. Если вы не можете заплатить всю сумму за один раз, вы можете заключить соглашение о рассрочке с IRS.

3. Вы НЕ подали в электронном виде или не подали федеральную налоговую декларацию или продление вовремя, и у вас есть задолженность по налогам.

Вы, скорее всего, столкнетесь с двумя типами штрафов: за несвоевременную подачу налоговой декларации или продления и за несвоевременную уплату налогов.

Штраф за непредставление налоговой декларации составляет 5% от вашего остатка, причитающегося за каждый месяц (или часть месяца), в течение которого ваши налоги остаются неуплаченными. Сумма, которую вы должны заплатить за этот штраф, будет уменьшена на сумму, которую вы должны заплатить за неуплату штрафа. Максимальная сумма этого штрафа составляет 25% от неуплаченных налогов. Если вы подадите налоговую декларацию с опозданием более чем на 60 дней, минимальный штраф за непредставление составит 100% от суммы неуплаченных налогов или 435 долларов США, в зависимости от того, что меньше.

Если вы подадите налоговую декларацию с опозданием более чем на 60 дней, минимальный штраф за непредставление составит 100% от суммы неуплаченных налогов или 435 долларов США, в зависимости от того, что меньше.

Штраф за неуплату составляет 0,5% от вашего остатка, причитающегося за каждый месяц (или часть месяца), в течение которого ваши налоги остаются неуплаченными. Этот штраф не будет превышать 25% от суммы ваших неуплаченных налогов.

Если оба штрафа применяются к вам в течение одного месяца, штраф за непредставление документов уменьшается на 0,5% в месяц. Ограничение в 25% применяется к обоим штрафам вместе.

Что дальше? Подготовьте и подайте налоговую декларацию в электронном виде через eFile.com как можно скорее, но не позднее 15 октября 17 октября 2022 года. После крайнего срока в октябре вам нужно будет подготовить и подать налоговую декларацию за 2021 год по почте. Кроме того, как можно скорее заплатите часть или все налоги. Если вы не можете заплатить всю сумму сейчас, вы можете заключить соглашение об оплате с IRS.

4. Вы ДЕЙСТВИТЕЛЬНО подали заявление в электронной форме или заявление о продлении, принятом Налоговым управлением США, вовремя и у вас есть задолженность по налогам, но вы их не заплатили.

Если вы оплатите не менее 90% причитающегося остатка при получении федерального продления, вы не будете оштрафованы за просрочку платежа. В противном случае вам придется заплатить штраф за неуплату в размере 0,5% от вашего остатка за каждый месяц (или часть месяца), в течение которого ваши налоги остаются неуплаченными. Максимальный размер этого штрафа составляет 25% от неуплаченных налогов.

Вы должны подать налоговую декларацию за 2021 г. в электронном виде или подать ее до крайнего срока в октябре, в противном случае вы начнете сталкиваться со штрафом за непредставление, который составляет 5% от вашего остатка, причитающегося за каждый месяц (или часть месяца), в котором ваши налоги остаются неоплаченными. Сумма, которую вы должны заплатить за этот штраф, будет уменьшена на сумму, которую вы должны заплатить за неуплату штрафа, если вы должны заплатить оба штрафа в любом месяце. Сумма штрафа за непредставление налоговой декларации не будет превышать 25 % от причитающегося вам остатка, но если вы подадите налоговую декларацию более чем через 60 дней после продленного срока, минимальный штраф за непредставление составит 100 % неуплаченные налоги или 435 долларов США, в зависимости от того, что меньше.

Сумма штрафа за непредставление налоговой декларации не будет превышать 25 % от причитающегося вам остатка, но если вы подадите налоговую декларацию более чем через 60 дней после продленного срока, минимальный штраф за непредставление составит 100 % неуплаченные налоги или 435 долларов США, в зависимости от того, что меньше.

Что дальше? Подготовьте и подайте в электронном виде налоговую декларацию за 2021 год на eFile.com до крайнего срока в октябре и заплатите как можно скорее. Если вы не можете оплатить всю сумму сейчас, возможно, вы сможете заключить план уплаты налогов в рассрочку IRS. Если вы подали расширение на eFile.com, узнайте, как подать налоговую декларацию после того, как ваше расширение было принято IRS.

5. Вы ДЕЙСТВИТЕЛЬНО подавали в электронном виде или подавали налоговую декларацию или продление налога, но она была отклонена, и вы НЕ подавали ее повторно, И у вас есть задолженность по налогам.

Эта ситуация аналогична ситуации, когда вы вообще не подали налоговую декларацию, и вы, вероятно, столкнетесь с штрафами за непредставление налоговой декларации и штрафами за неуплату, как описано выше.

6. У вас есть уважительная причина для того, чтобы не подать налоговую декларацию или не уплатить вовремя причитающиеся налоги.

Как правило, вам не придется платить штраф за непредставление или неуплату. Есть несколько сценариев, когда налогоплательщик может получить продление срока подачи:

- Военные, находящиеся на действительной военной службе за пределами США (2 месяца)

- Гражданин США, находящийся за границей (2 месяца)

- Находится в зоне стихийного бедствия, объявленной на федеральном уровне (даты подачи документов см. на странице).

7. Вы ДЕЙСТВИТЕЛЬНО подали электронную заявку или подали заявление о продлении, принятом Налоговым управлением США, и ожидаете возврата налога или должны 0 долларов США по налогам.

Независимо от того, использовали ли вы eFile.com для подготовки и подачи электронной налоговой декларации за 2021 г. , ваша декларация была принята, и вы либо должны 0 долларов США в виде налогов, либо ожидаете возмещения путем прямого депозита. В этом случае вы не столкнетесь с какими-либо штрафами, если IRS не компенсирует ваш возврат по какой-либо причине. Следите за статусом вашего возмещения, чтобы быть в курсе последних новостей.

, ваша декларация была принята, и вы либо должны 0 долларов США в виде налогов, либо ожидаете возмещения путем прямого депозита. В этом случае вы не столкнетесь с какими-либо штрафами, если IRS не компенсирует ваш возврат по какой-либо причине. Следите за статусом вашего возмещения, чтобы быть в курсе последних новостей.

Что делать, если вы не можете заплатить налоги или штрафы, которые должны заплатить?

Если вы не можете уплатить по крайней мере 90% причитающихся налогов к исходному крайнему сроку уплаты налогов, вам, скорее всего, придется заплатить штраф. Как вы можете оплатить свой налоговый счет, когда остаток к уплате продолжает складываться? Уплатите причитающийся налог в меру своих финансовых возможностей и, по крайней мере, подайте декларацию или продление как можно скорее.

Решение 1. Найдите альтернативные способы оплаты

Например, если вы используете кредитную карту или кредит для оплаты налогового счета, проценты могут быть меньше, чем штрафы IRS, с которыми вы столкнетесь.

Указанный срок, установленный для обращения в суд с данным требованием, восстановлению не подлежит, и наследник, пропустивший его, лишается права на восстановление срока принятия наследства.

Указанный срок, установленный для обращения в суд с данным требованием, восстановлению не подлежит, и наследник, пропустивший его, лишается права на восстановление срока принятия наследства.

Продление распространяется только на крайний срок уплаты налогов до 15 октября — 17 октября 2022 года; не продлевает срок уплаты налога. Вы можете быть оштрафованы, если вовремя подадите налоговую декларацию или налоговую декларацию, но не заплатите причитающиеся налоги в установленный срок.

Продление распространяется только на крайний срок уплаты налогов до 15 октября — 17 октября 2022 года; не продлевает срок уплаты налога. Вы можете быть оштрафованы, если вовремя подадите налоговую декларацию или налоговую декларацию, но не заплатите причитающиеся налоги в установленный срок.