НДФЛ с больничного листа — как считается и кто оплачивает

Вопрос о том, кто должен платить НДФЛ с больничного листа и компенсацию заработной платы часто становится актуальным для работников бюджетной сферы, а также для трудящихся на частных предприятиях.

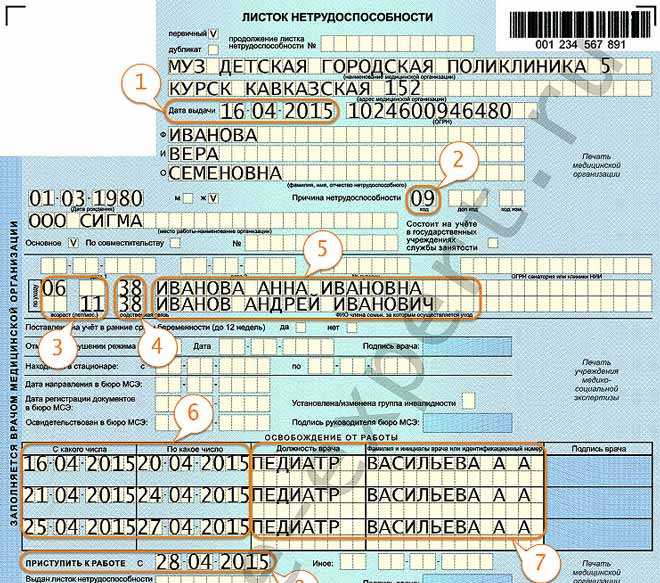

Начнем с расшифровки: «НДФЛ» – налог на доходы физических лиц, а «Больничный лист» – документ, который подтверждает, что работник отсутствовал на работе по уважительной причине – по болезни или травме. При этом травма может быть, как производственной – полученной в результате выполнения своих обязанностей или в течение рабочего времени, так и непроизводственной – полученной в выходные дни или после конца рабочего времени (дня или смены).

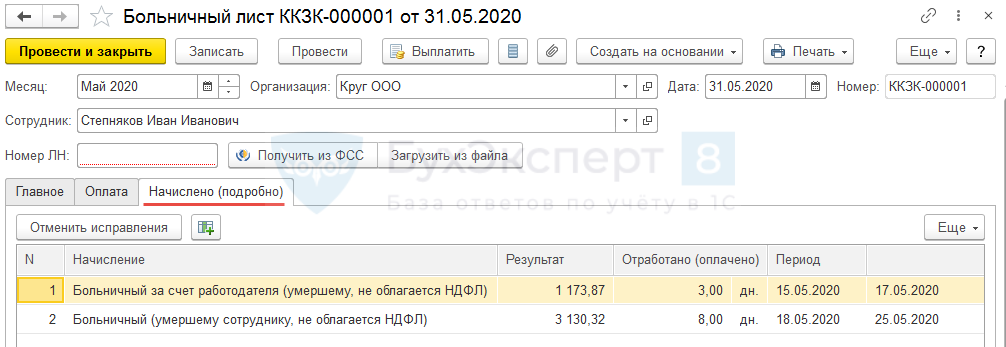

На главный вопрос «берут ли подоходный налог с больничного листа?» ответ краткий – да, кроме перечисленных ниже случаев.

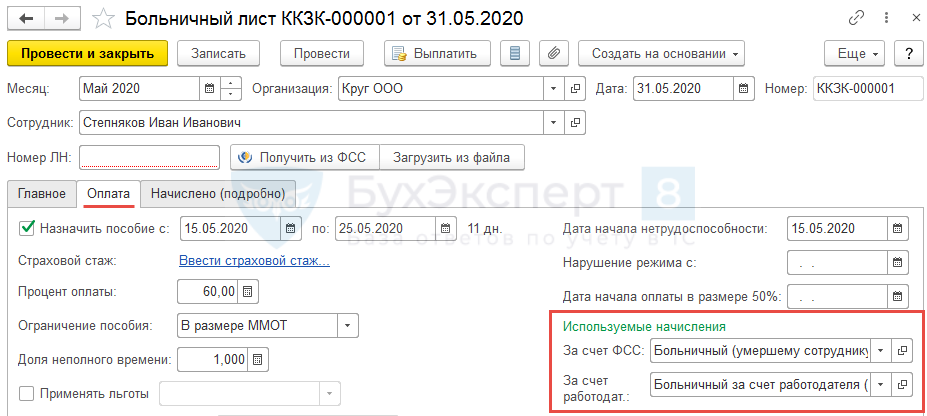

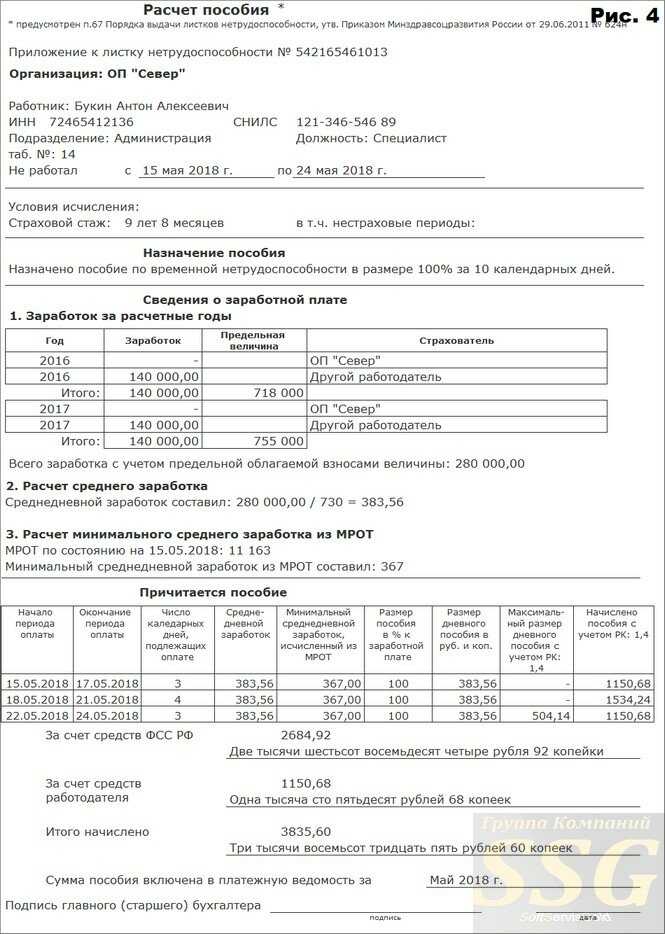

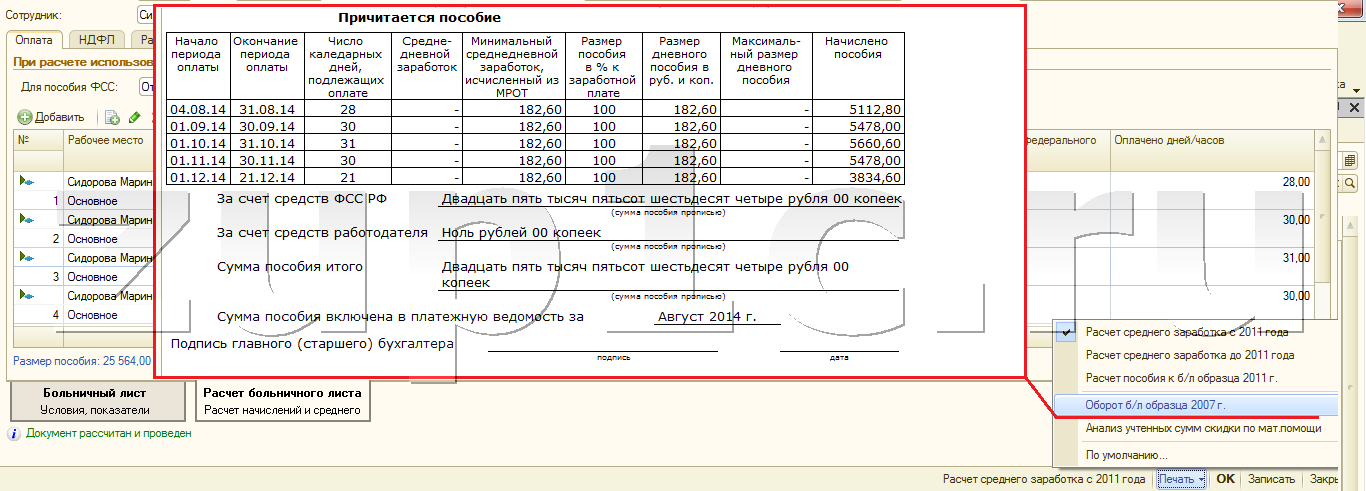

Важно. Первые три дня нетрудоспособности оплачиваются за счет работодателя, последующие платит ФСС (соц. страхование). При этом отпуск по беременности и родам ФСС оплачивает полностью.

Но берется ли подоходный налог с больничного? Для того чтобы ответить на этот вопрос, сначала нужно разобраться с получением документа о болезни.

Содержание

- Как получить больничный?

- Вопросы налогообложения: облагается ли больничный НДФЛ?

- Какими налогами облагается компенсация кроме подоходного?

- Какие налоги предусмотрены в случае болезни ребенка?

- Почему берут налоги?

- Как считают компенсацию?

Как получить больничный?

Чтобы его получить, нужно знать, подходит ли ваша проблема для этого. Он выдаётся по таким причинам:

- по уходу за ребенком или другим родственником;

- по причине беременности и родов;

- при необходимости продолжить лечение на стационаре или в санатории.

На основании этого документа рассчитывается компенсация зарплаты, которую мог получить работник за период отсутствия на рабочем месте. Документ о болезни признаётся действительным, если он оформлен в медучреждении с официальной лицензией.

Важно. По документам, выданным частными кабинетами, этот период может быть не оплачен, если нет соответствующих лицензий. Поэтому будьте бдительны, обращаясь в подобные заведения.

Причины и правила оформления этих документов описаны в Приказе № 624 Минздрава.

Теперь давайте разберемся, какие налоги вычитаются из суммы компенсации.

Вопросы налогообложения: облагается ли больничный НДФЛ?

На момент написания статьи, в 2017 году, начисляется НФДЛ с больничного листа в размере 13%. Эта сумма взимается при начислении сотруднику компенсации.

Стоит отметить, что работник имеет право на компенсацию в течении срока действия документа о болезни и лечении – полгода.

В НК РФ, а именно в 217-й статье, описано, начисляется ли НДФЛ на больничный и какие другие выплаты попадают под налоги.

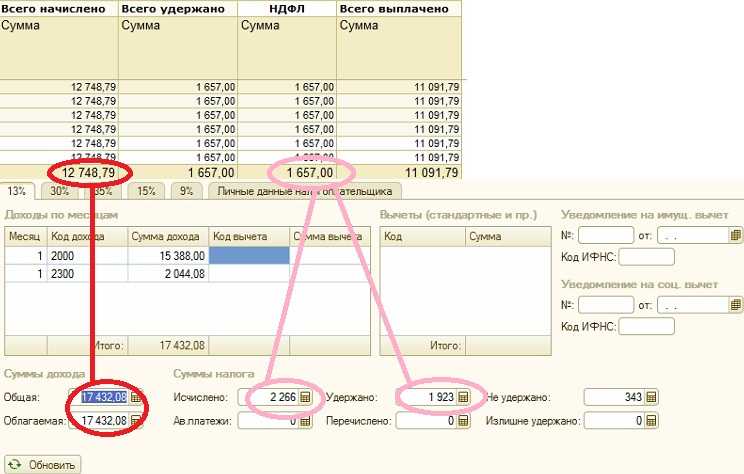

Интересно. В РФ есть приложение к Приказу о Доходах – «Коды доходов». Код больничного в «справке 2» – 2300. Эти коды используются в отчетах по уплате предприятиями по итогам каждого налогового периода. Для отображения заработков работников и расчета НДФЛ код применяется для сокращения объемов отчета.

Для отображения заработков работников и расчета НДФЛ код применяется для сокращения объемов отчета.

Какими налогами облагается компенсация кроме подоходного?

Получается так, что пособие, которое вы получаете в это время, является аналогом заработной платы и подлежит тем же вычетам.

Больничный облагается:

- взносами в Пенсионный Фонд;

- подоходным налогом;

- выплатами на соц. Нужды.

Интересно. НФДЛ с больничного листа начисляется, и стоит понимать, что подоходный и НДФЛ – это одно и то же.

Какие налоги предусмотрены в случае болезни ребенка?

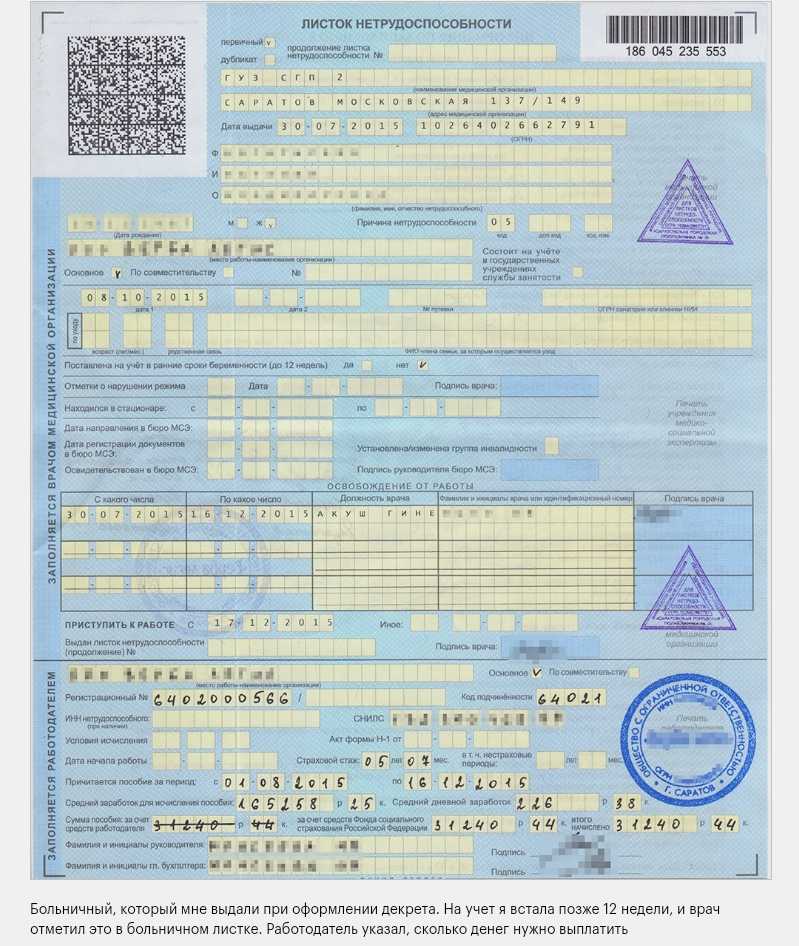

С периода нетрудоспособности по беременности и родам на 2017-й год не отчисляется ничего ни в государственный бюджет, ни в ФСС. После сдачи документов о необходимости ухода, в т. ч. соответствующей справки по этой причине работодателю, женщина получает компенсации в полном размере в течение 10 дней. Законом установлено, что доход такого рода не подлежит налогообложению.

При этом если вы возьмете больничный «по уходу за ребенком», он приравнивается к обычному. То есть происходят все необходимые платежи.

То есть происходят все необходимые платежи.

Детские выплаты до 1.5 лет, а также компенсация по уходу за ребенком до 3-х лет не облагаются.

Почему берут налоги?

Мы уже узнали, облагается ли НДФЛ больничный лист, теперь нужно поговорить о причинах этого.

Давайте рассмотрим основные тезисы причин обложения:

- Данные выплаты заменяют заработную плату, поэтому налогоплательщик должен продолжать отчисления.

- Работник не платит эти деньги лично, ведь этим занимается бухгалтерия предприятия. Перед начислением денег на его счет сумма уменьшается на размер отчислений.

- Начисления осуществляются не из государственного бюджета, а за счет ФСС и работодателя. Пожалуй, это и есть основной причиной начисления НДФЛ с больничного листа.

Если выплата происходит из госбюджета, её не облагают ничем, как, например, детские пособия и др.

Страховые взносы с больничного работодатель производит.

Как считают компенсацию?

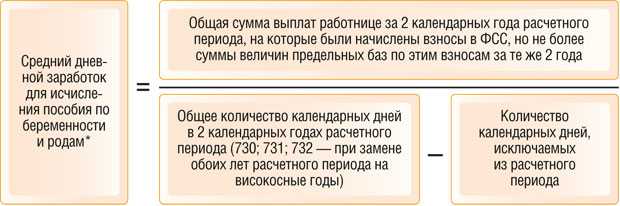

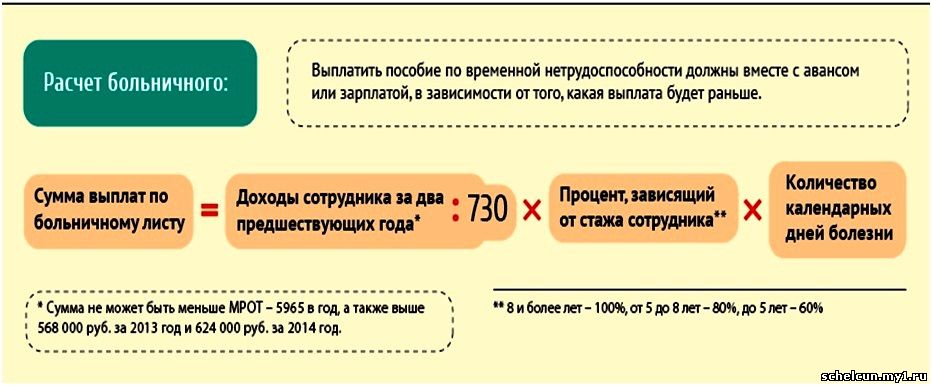

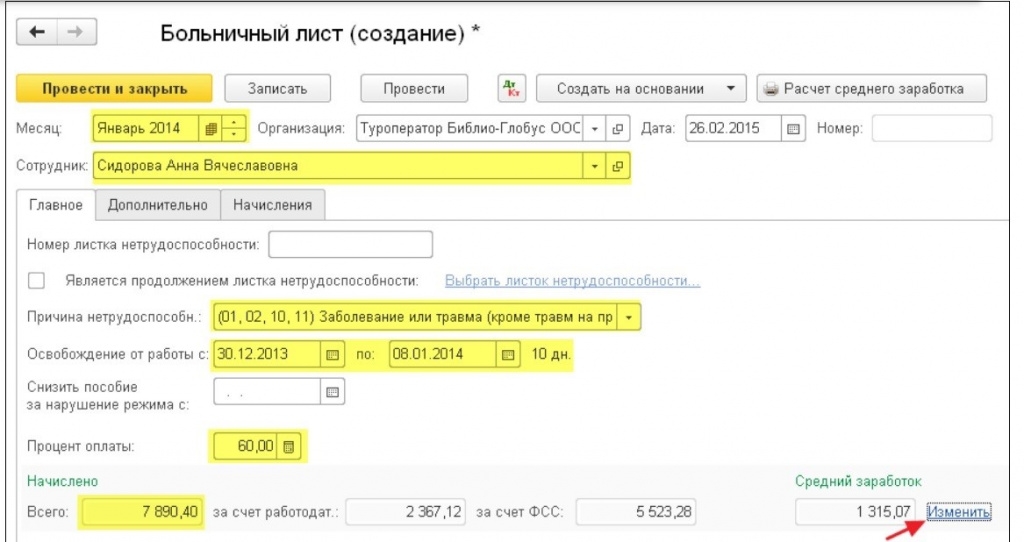

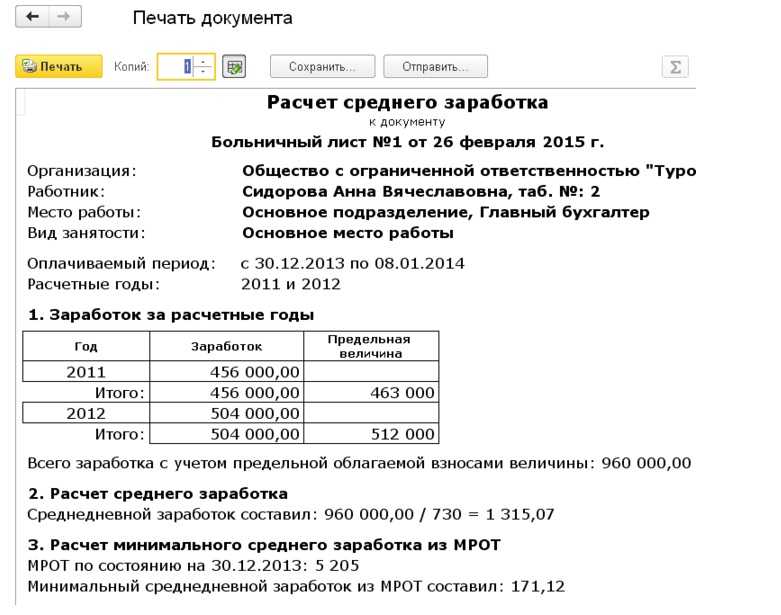

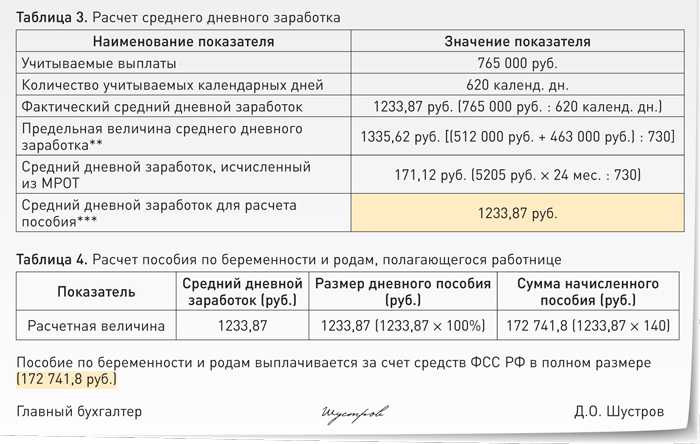

В первую очередь высчитывают средний доход человека за два последних года – сумма заработка делится на 730 дней.

Важно. Может понадобиться справка о з/п с предыдущего места работы.

Далее считают стоимость 1 дня у конкретного человека, и умножают на количество дней, пропущенных по болезни и лечению. А потом начисляются на больничный лист НДФЛ и другие. И получается итоговая сумма компенсации для выплаты. Повторимся: страховые взносы с больничного за счет работодателя не взымаются.

Интересно. Полученная сумма сравнивается с минимальным и максимальным допустимым размером для выплаты и её коррекции. А два предыдущих года можно заменить другими, например, если труженик в это время был в декрете.

Если у вас нет двух лет трудового стажа, то расчёт налогов с больничного делают согласно минимальному размеру заработной платы.

Государство приравняло компенсацию к основному доходу, поэтому за больничный НДФЛ и другие суммы начисляются в установленном порядке. При этом случаи «по беременности и родам», а также «о временной нетрудоспособности» не облагаются.

Отпуска по уходу за ребенком или по причине его болезни приравниваются в вопросах налогообложения ко «взрослым», с них удерживается подоходный налог. При этом больничные не облагаются страховыми взносами.

При этом больничные не облагаются страховыми взносами.

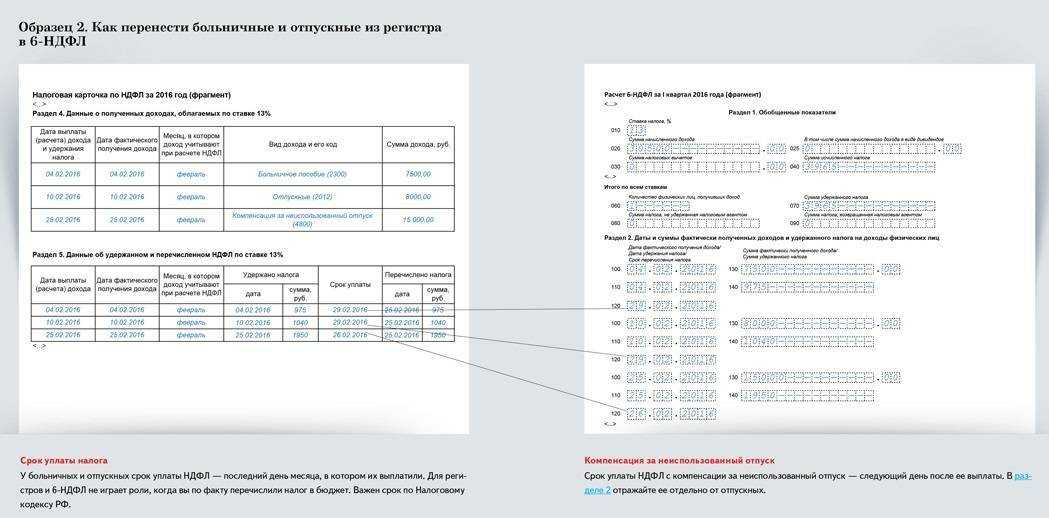

Уплата НДФЛ с отпускных и больничных

Если компания выдала сотрудникам в течение месяца больничные или отпускные, то в последний день месяца необходимо перечислить в бюджет НДФЛ, удержанный с этих выплат. Если эта дата выпадает на выходной и праздник, то срок переносится на ближайший рабочий день.

Следовательно, перечислить налог с указанных сумм, выданных работникам в декабре 2021 года, необходимо не позднее 10.01.2022 (с учетом выходных и праздников).

Действия по уплате, образец платежки на перечисление налога в бюджет, а также особенности отражения данных выплат в 6-НДФЛ представлены в нашей статье.

Срок уплаты НДФЛ с отпускных и больничных

Налоговые агенты должны перечислять НДФЛ не позднее дня, следующего за днем выплаты дохода. Таково требование п. 6 ст. 226 НК РФ.

Однако при выплате отпускных и пособий дата уплаты налога иная. Компании в этом случае обязаны перечислить в бюджет НДФЛ не позднее последнего числа месяца, в котором производились такие выплаты.

Компании в этом случае обязаны перечислить в бюджет НДФЛ не позднее последнего числа месяца, в котором производились такие выплаты.

Таким образом, если организация оплачивает отпуск или больничный работника в декабре 2021 года, то перечислить НДФЛ в бюджет нужно не позднее 10.01.2022.

А если работодатель доплачивает сотрудникам до оклада по отпускам и больничным? В какие сроки нужно заплатить НДФЛ с таких доплат?

Датой фактического получения дохода в виде доплаты до оклада в данной ситуации является дата выплаты указанного дохода.

Дело в том, что доплата до оклада при оплате отпуска и больничного листа не является ни пособием, ни оплатой отпуска – это отдельный вид дохода. Датой фактического получения дохода в виде пособий по временной нетрудоспособности и оплаты отпуска, в том числе в виде доплаты до оклада по пособиям и отпускным, считается день выплаты дохода (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

При этом согласно нормам НК РФ и разъяснениям налогового органа сроки перечисления НДФЛ по доходу в виде доплаты и доходу в виде оплаты отпуска и пособия по временной нетрудоспособности различны. По доходам в виде оплаты отпуска и пособия – это последнее число месяца, в котором производилась выплата, а по доходу в виде доплаты до оклада – день, следующий за днем выплаты дохода сотруднику (пп. 4, 6 ст. 226 НК РФ).

По доходам в виде оплаты отпуска и пособия – это последнее число месяца, в котором производилась выплата, а по доходу в виде доплаты до оклада – день, следующий за днем выплаты дохода сотруднику (пп. 4, 6 ст. 226 НК РФ).

Следовательно, бухгалтер будет оформлять отдельные платежки на перечисление НДФЛ с сумм отпускных и больничных и на уплату налога с доплат к этим выплатам.

Порядок заполнения платежного поручения на перечисление НДФЛ с отпускных и больничных

При перечислении налога на доходы в бюджет следует руководствоваться положениями Приказа Минфина РФ от 12.11.2013 № 107н. Данным документом предусмотрено, что в реквизите «107» платежки указывается конкретная дата уплаты налога (сбора) для каждого срока в случае, если законодательством установлено более одного срока уплаты налогового платежа.

ФНС РФ в письме от 01.09.2016 № БС-3-11/4028@ разъяснила, как заполнить платежку при перечислении НДФЛ с отпускных и больничных. Если же компания перечисляет налог с указанных выплат, то можно оформить одну платежку. В реквизите «107» следует указать «МС», так как периодичность уплаты налога — месяц (например, если выплата произведена в декабре – «МС.12.2021»).

В реквизите «107» следует указать «МС», так как периодичность уплаты налога — месяц (например, если выплата произведена в декабре – «МС.12.2021»).

При этом ФНС РФ отметила, что если налоговый агент производит выплаты с разными сроками уплаты НДФЛ, то на перечисление НДФЛ нужно оформлять разные платежки.

Таким образом, при перечислении НДФЛ с зарплаты, отпускных и больничных оформляются отдельные платежки, так как сроки уплаты налога с данных выплат разные.

Самые распространенные ошибки в платежках на уплату НДФЛ читайте здесь.

Обратите внимание: в связи с введением с 2021 года прогрессивной шкалы по НДФЛ перечень КБК по налогу дополнен. Эти и другие поправки по НДФЛ смотрите в таблице.

С 1 января 2021 года изменились реквизиты банковских счетов Федерального казначейства для уплаты налогов. Информация о новых казначейских счетах опубликована в письме ФНС России от 08.10.2020 № КЧ-4-8/16504@.

При заполнении платежного поручения необходимо обращать особое внимание на заполнение реквизита 17 — «Номер счета получателя средств».

Стало обязательным указание номера банковского счета (корреспондентского счета), значение которого будет указываться в реквизите 15 — «Номер счета банка получателя средств» платежного поручения.

Образец заполнения платежного поручения на уплату НДФЛ с больничных и отпускных выплат

6-НДФЛ: как отразить отпускные и больничные

Суммы отпускных нужно отражать в форме 6-НДФЛ за тот период, в котором они выплачены работникам. Обратите внимание: начисленные, но не выплаченные отпускные не включаются в расчет по форме 6-НДФЛ (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

В форме 6-НДФЛ отпускные отражаются следующим образом.

Раздел 1:

- строка 020 – отпускные выплаты, перечисленные сотрудникам в отчетном периоде, вместе с НДФЛ;

- строки 040 и 070 — НДФЛ с выплаченных отпускных.

Раздел 2:

- строки 100 и 110 — даты выплаты отпускных, выплаченных в последнем квартале отчетного периода;

- строка 120 — последний день месяца, в котором выплачены отпускные. Если этот день выпадает на выходной, нужно указать следующий рабочий день;

- строка 130 — отпускные вместе с НДФЛ;

- строка 140 – НДФЛ, удержанный с отпускных.

Если организация (налоговый агент) производит перерасчет суммы отпускных и, соответственно, суммы НДФЛ, то в разделе 1 расчета по форме 6-НДФЛ отражаются итоговые суммы с учетом перерасчета (письмо ФНС РФ от 24.05.2016 № БС-4-11/9248).

Пособия по больничным отражаются в форме 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные пособия в расчет не включаются (письма ФНС РФ от 25.01.2017 № БС-4-11/1249@, от 01.08.2016 № БС-4-11/13984@).

Доход в виде пособия по временной нетрудоспособности считается полученным в день его выплаты (перечисления на счет налогоплательщика). Следовательно, по строке 020 раздела 1 расчета по форме 6-НДФЛ данный доход отражается в том периоде представления, в котором этот доход считается полученным.

В разделе 2 расчета по форме 6-НДФЛ данная операция отражается следующим образом:

- строки 100 и 110 — дата выплаты;

- строка 120 — последний день месяца, в котором выплачены пособия.

Если это выходной, указывается первый рабочий день следующего месяца.

- строка 130 — пособия вместе с НДФЛ;

- строка 140 — удержанный с пособий налог.

Если отпуск сотрудника начался в одном квартале, а закончился в другом, то никаких особенностей в заполнении формы 6-НДФЛ в данном случае нет. Ведь отпускные отражаются в форме за тот период, когда они фактически выданы работнику.Правда, если последний день квартала выпал на выходной, то нюансы заполнения 6-НДФЛ все же есть. Они описаны в письме ФНС РФ от 05.04.2017 № БС-4-11/6420@.

В этом случае суммы, выплаченные в последнем месяце квартала, нужно отразить только в разделе 1. В раздел 2 отпускные включаются лишь в отчет за следующий квартал.

Как отразить пересчет отпускных в форме 6-НДФЛ, читайте здесь.

Как отразить больничное пособие в форме 6-НДФЛ читайте в нашей статье.

Автор: Сучкова Татьяна

Правила, регулирующие новую программу оплачиваемого отпуска по семейным обстоятельствам и отпуску по болезни штата Орегон, а также процесс подачи заявки на эквивалентный план завершены Страховая программа (PFMLI). Программа PFMLI будет финансироваться за счет взносов работодателей и работников в виде отчислений из заработной платы, начиная с 1 января 2023 года, и будет предоставлять работникам до 12 недель оплачиваемого отпуска для отпуска, который квалифицируется как отпуск по семейным обстоятельствам, медицинский отпуск или отпуск по соображениям безопасности, отсутствие неуместно трудности, начиная с 3 сентября 2023 года. Ниже приводится краткий обзор наиболее важных правил, регулирующих программу PFMLI, и того, как работодатель может подать эквивалентную заявку на участие в плане.

Краткая переподготовка по PFMLI

Программа PFMLI широка и охватывает любого работодателя, у которого есть один или несколько сотрудников, работающих в любом месте в Орегоне, но только работодатели с 25 или более сотрудниками должны будут платить в фонд через работодателя и работника. налоги на заработную плату. Работодатели и работники разделят расходы по ставке взноса в размере 1%; работодатели будут платить 40% взноса, а работники будут платить 60%. Например, работодатель с 25 или более сотрудниками, который ежегодно выплачивает 1 миллион долларов в фонд заработной платы, внесет в программу 10 000 долларов, из которых 6 000 долларов будут поступать от заработка сотрудников, а 4 000 долларов — от работодателя. OED определяет размер работодателя, рассматривая всех сотрудников компании, а не только сотрудников в штате Орегон.

налоги на заработную плату. Работодатели и работники разделят расходы по ставке взноса в размере 1%; работодатели будут платить 40% взноса, а работники будут платить 60%. Например, работодатель с 25 или более сотрудниками, который ежегодно выплачивает 1 миллион долларов в фонд заработной платы, внесет в программу 10 000 долларов, из которых 6 000 долларов будут поступать от заработка сотрудников, а 4 000 долларов — от работодателя. OED определяет размер работодателя, рассматривая всех сотрудников компании, а не только сотрудников в штате Орегон.

Как правило, чтобы иметь право на получение пособий, работник должен: 1) заработать не менее 1000 долларов США в качестве заработной платы либо в базовом, либо в другом базовом году; 2) внес в фонд PFMLI в течение базового года или альтернативного базового года; 3) пережил квалификационное событие, требующее отпуска по семейным обстоятельствам, отпуска по болезни или безопасного отпуска; 4) текущая занятость в штате Орегон; 5) подал заявление на получение пособия; 6) еще не превысили свои максимальные размеры оплачиваемых отпусков и пособий; и 7) отсутствие фактического лишения права на льготы, такие как право на получение компенсации работникам или пособия по безработице.

Работники, имеющие право на льготы PFMLI, имеют право на 12 недель оплачиваемого отпуска по семейным обстоятельствам, болезни или в целях безопасности. Работники, у которых есть ограничения, связанные с беременностью, родами или сопутствующими заболеваниями, включая лактацию, имеют право на дополнительный двухнедельный отпуск. Правила определяют отпуск по семейным обстоятельствам как отпуск по уходу за ребенком и установлению связи с ним в течение первого года после рождения ребенка; больничный как отпуск по состоянию здоровья самого работника или по уходу за членом семьи с тяжелым состоянием здоровья; и безопасный отпуск в качестве отпуска, необходимого в результате домашнего насилия, домогательств, сексуальных домогательств или преследований.

Важно отметить, что если квалификационная причина отпуска также дает право на неоплачиваемый отпуск в соответствии с Законом штата Орегон об отпуске по семейным обстоятельствам (OFLA) или федеральным Законом об отпуске по болезни семьи (FMLA), то работник должен взять такой отпуск одновременно, до 16 недель в совокупности. оплачиваемый и неоплачиваемый отпуск в течение одного льготного года (или 18 недель, если работник берет отпуск в связи с беременностью, родами или связанными с этим обстоятельствами).

оплачиваемый и неоплачиваемый отпуск в течение одного льготного года (или 18 недель, если работник берет отпуск в связи с беременностью, родами или связанными с этим обстоятельствами).

Если средняя недельная заработная плата работника равна или меньше 65 % средней недельной заработной платы по штату, как определено OED, то работник имеет право на 100 % своей средней недельной заработной платы во время отпуска. Если средняя недельная заработная плата работника превышает 65% средней недельной заработной платы, установленной OED, то они будут иметь право на 65% средней недельной заработной платы плюс 50% средней недельной заработной платы работника, которая превышает 65% от средняя недельная заработная плата до максимального недельного пособия (которое составляет 120% от средней недельной заработной платы штата). Работодатель не несет ответственности за выплату этой заработной платы, пока работник находится в отпуске; программа PFMLI выплатит эти суммы.

Правила разъясняют требования PFMLI

Процесс подачи заявления на получение пособий

Начиная с 3 сентября 2023 г. сотрудники могут подавать заявление на получение пособий PFMLI через OED не позднее, чем за 30 календарных дней до или после начала отпуска.

сотрудники могут подавать заявление на получение пособий PFMLI через OED не позднее, чем за 30 календарных дней до или после начала отпуска.

OED уведомит работодателя о том, что работник подал заявление на пособие, и работодатель может ответить на OED, если работник не предоставил необходимое уведомление о необходимости отпуска (как более подробно обсуждается ниже).

Покрываемое использование (отпуск по семейным обстоятельствам)

Сотрудники могут использовать льготы PFMLI для семейных, медицинских и безопасных целей отпуска.

В отношении новых детей в связи с этим в правилах приведены примеры того, сколько отпусков могут взять работники, когда период временной связи пересекает два льготных года, и когда работники берут отпуск в связи с разными детьми. Правила предусматривают, что для одного ребенка работник не может брать 12 недель отпуска по семейным обстоятельствам в течение одного льготного года и 12 недель отпуска по семейным обстоятельствам в последующем льготном году, даже если оба предлагаемых отсутствия произошли в течение 12 месяцев после рождение, усыновление или усыновление ребенка. Вместо этого отпуск по семейным обстоятельствам, взятый работником в первый год выплаты пособия для нового ребенка, по сравнению с отпуском, который работник может взять в последующем году обязательного отпуска; снова, ограниченный в 12 недель.

Вместо этого отпуск по семейным обстоятельствам, взятый работником в первый год выплаты пособия для нового ребенка, по сравнению с отпуском, который работник может взять в последующем году обязательного отпуска; снова, ограниченный в 12 недель.

Однако если работник хочет взять отпуск по совместительству для двух или более детей, общая продолжительность отпуска по семейным обстоятельствам в течение этих двух льготных лет может превышать 12 недель. В правилах приводится пример работника, имеющего близнецов, с 10-недельным отпуском по совместительству для одного ребенка в течение первого льготного года и 12-недельным совместным отпуском для другого ребенка в течение второго льготного года.

Работники также могут взять отпуск по семейным обстоятельствам для ухода за членом семьи с серьезным заболеванием. В этом контексте правила определяют «уход» как «физическую или психологическую помощь». Они определяют «физическую помощь» как обслуживание члена семьи по основным медицинским вопросам, повседневной деятельности, обеспечению безопасности или питанию, когда этот член семьи не может удовлетворить эти потребности самостоятельно, или транспортировку члена семьи к поставщику медицинских услуг, когда член семьи не может передвигаться самостоятельно. Правила определяют «психологическую помощь» как обеспечение комфорта, уверенности, товарищеского общения с членом семьи или выполнение административных задач для члена семьи, или организация изменений в уходе за членом семьи, таких как, помимо прочего, перевод в учреждение сестринского ухода. дом.

Правила определяют «психологическую помощь» как обеспечение комфорта, уверенности, товарищеского общения с членом семьи или выполнение административных задач для члена семьи, или организация изменений в уходе за членом семьи, таких как, помимо прочего, перевод в учреждение сестринского ухода. дом.

Промежуточный отпуск

В соответствии с уставом PFMLI, пособия могут быть запрошены за отпуск, который берется частями, равными одному рабочему дню или одной рабочей неделе. Согласно правилам, заявители могут брать либо последовательные, либо непоследовательные периоды отпуска с шагом, равным одному рабочему дню или одной рабочей неделе.

В отношении отпуска продолжительностью менее одной рабочей недели правила предусматривают, что сумма отпуска, которую могут взять заявители, будет равна среднему количеству рабочих дней, которые они обычно отрабатывают. Кроме того, еженедельное пособие будет рассчитываться пропорционально количеству рабочих дней отпуска, взятых в течение рабочей недели, а сумма пособия за рабочий день будет рассчитываться путем деления суммы еженедельного пособия на среднее количество рабочих дней, которые заявитель обычно отработал бы в течение рабочей недели.

Для заявителей, имеющих более одного работодателя, правила требуют, чтобы отпуск на рабочий день или рабочую неделю был взят у всех работодателей. Например, если заявитель работает на одного работодателя утром и на другого работодателя вечером, но ему нужно будет взять отпуск только утром или вечером, человек не будет иметь право на получение пособия PFMLI. Точно так же, если заявитель делит четырехдневную рабочую неделю поровну между двумя работодателями, чтобы претендовать на пособие PFMLI в размере рабочей недели, заявитель не может работать ни у одного из работодателей в течение этой рабочей недели.

Подтверждение права на пособие

Чтобы получить отпуск по семейным обстоятельствам для ухода за ребенком и связи с ним в течение первого года после рождения ребенка или в течение первого года после помещения ребенка в приемную семью или на усыновление, работник должен предоставить подтверждение, отражающее имя работника как родителя или опекуна ребенка после рождения или помещения ребенка в приемную семью или усыновление, имя ребенка и дату рождения или помещения ребенка. Такая проверка может включать, помимо прочего, свидетельство о рождении ребенка или другой документ, выданный поставщиком медицинских услуг ребенку или беременной сотруднице, или копию постановления суда, подтверждающего помещение, или документ из приемной семьи, агентства по усыновлению, или социальный работник, участвующий в размещении, который подтверждает размещение.

Такая проверка может включать, помимо прочего, свидетельство о рождении ребенка или другой документ, выданный поставщиком медицинских услуг ребенку или беременной сотруднице, или копию постановления суда, подтверждающего помещение, или документ из приемной семьи, агентства по усыновлению, или социальный работник, участвующий в размещении, который подтверждает размещение.

Работник, ищущий отпуск по болезни или по семейным обстоятельствам в связи с тяжелым состоянием своего здоровья или здоровья члена своей семьи, должен предоставить, в дополнение к личной информации о заявителе или члене семьи, справку о соответствующем поставщике медицинских услуг, типе медицинской практики или специализации, а также контактная информация, а также приблизительная дата начала серьезного состояния здоровья, разумная оценка продолжительности состояния или периода восстановления, а также разумная оценка частоты и продолжительности прерывистого отпуска и предполагаемый график лечения, если применимо.

Наконец, сотрудник, ищущий безопасный отпуск в связи с насилием в семье, домогательством, сексуальным насилием или преследованием, должен предоставить подтверждение основания для безопасного отпуска, включая копию полицейского отчета или официальную жалобу, указывающую, что сотрудник или его ребенок были жертва домашнего насилия, домогательств, сексуальных посягательств или преследований, охранный судебный приказ или другие доказательства из суда или агентства о том, что истец или ребенок участвовал или готовился к соответствующему судебному разбирательству, или документы от адвоката, сотрудника правоохранительных органов, поставщика медицинских услуг, лицензированного специалиста или консультанта в области психического здоровья, представителя духовенства или поставщика услуг для жертв, что заявитель или ребенок проходил соответствующее лечение или консультирование, получал услуги или переезжал. Следует отметить, что правило предусматривает исключение из требования проверки по уважительной причине, если, например, сотрудник испытывает трудности с получением проверки из-за отсутствия доступа к услугам или из-за опасений за безопасность сотрудника или его ребенка. В этом случае заявитель может предоставить письменное заявление, подтверждающее, что он берет отпуск.

В этом случае заявитель может предоставить письменное заявление, подтверждающее, что он берет отпуск.

Сотрудникам может потребоваться предоставить дополнительную проверку для установления права или квалификации на льготы, и они должны ответить на такие запросы в течение 14 дней с даты запроса информации, если запрос отправлен по почте, или в течение 10 дней, если запрос отправлен через телефонное сообщение, электронная почта или другие электронные средства.

Уведомление сотрудников для работодателей и уведомление работодателей для сотрудников

В окончательной редакции правил уточняется, когда и как работники должны уведомлять своего работодателя перед уходом в отпуск. Если отпуск предсказуем, например, отпуск, необходимый в связи с ожидаемыми родами, запланированным размещением ребенка или запланированным лечением, то работодатель может потребовать, чтобы работник предоставил письменное уведомление не менее чем за 30 дней. Если отпуск непредвиденный, то работник должен устно уведомить работодателя в течение 24 часов с момента начала отпуска и должен предоставить письменное уведомление в течение трех дней после начала отпуска. Для безопасного отпуска сотрудники должны заблаговременно уведомить об этом, за исключением случаев, когда это невозможно.

Для безопасного отпуска сотрудники должны заблаговременно уведомить об этом, за исключением случаев, когда это невозможно.

Работодатель, требующий «письменного уведомления», может потребовать от работников предоставить тип отпуска, объяснение необходимости отпуска, предполагаемое время и продолжительность отпуска. Примечательно, что работодатель должен разрешить сотрудникам направлять уведомление в рукописном или машинописном виде или посредством электронных сообщений, включая текстовые сообщения и электронную почту, которые «согласуются с известной, разумной и общепринятой политикой работодателя». Сотрудникам также не нужно специально упоминать программу PFMLI при уведомлении своего работодателя.

Работодатель должен изложить требования к «письменному уведомлению» в своей письменной политике и процедурах и должен предоставить копию всем соответствующим сотрудникам во время найма и каждый раз, когда политика и процедуры изменяются. Политика должна быть на языке, который работодатель обычно использует для общения с работником, и должна включать описание штрафных санкций, которые могут быть наложены государством за несоблюдение требований работодателя об уведомлении.

Сотрудники, не предоставившие обязательное уведомление об отпуске, могут быть подвергнуты штрафу в размере 25%-го сокращения суммы первого еженедельного пособия.

Утвержденные эквивалентные планы

Работодатели, которые предоставляют оплачиваемые отпуска, равные или превышающие те, которые предоставляются PFMLI, и сотрудники, работающие на работодателя с эквивалентным планом, не должны платить взносы в программу PFMLI. Эквивалентные планы должны предоставлять те же или лучшие льготы, что и программа PFMLI, всем работникам, работающим полный и неполный рабочий день, сезонным и временным работникам, и не могут быть более строгими или стоить работникам больше, чем базовая ставка, установленная OED. Хотя OED не намерено предоставлять примеры эквивалентных планов, оно выпустило контрольный список и руководство для работодателей, с которыми можно ознакомиться.

6 сентября 2022 г. OED развернула заявки на эквивалентные планы для работодателей, которые уже предлагают оплачиваемый отпуск работникам или думают об этом. Работодатели должны заплатить невозмещаемый сбор в размере 250 долларов США, чтобы подать заявку через онлайн-портал OED, Frances Online. Распечатанная форма заявки на эквивалентный план находится здесь: Заявление на эквивалентный план. OED в настоящее время требует, чтобы работодатели предоставили не менее 30 дней для принятия решения по заявке на эквивалентный план.

Работодатели должны заплатить невозмещаемый сбор в размере 250 долларов США, чтобы подать заявку через онлайн-портал OED, Frances Online. Распечатанная форма заявки на эквивалентный план находится здесь: Заявление на эквивалентный план. OED в настоящее время требует, чтобы работодатели предоставили не менее 30 дней для принятия решения по заявке на эквивалентный план.

Чтобы получить освобождение от уплаты взносов с 1 января 2023 г., работодатели должны подать заявку на эквивалентный план до 30 ноября 2022 г. . Если работодатель не может подать заявку на эквивалентный план до крайнего срока 30 ноября, он может подать Декларацию о намерениях, признавая и соглашаясь с тем, что он намерен предложить эквивалентный план. Работодатели, использующие вариант Декларации о намерениях, должны затем подать заявку на эквивалентный план до 31 мая 2023 г. . Эквивалентные планы вступают в силу с 3 сентября 2023 г. .

Работодатели, подавшие утвержденное заявление на эквивалентный план в период с 1 июня 2023 г. по 30 июня 2023 г., будут освобождены от взносов в программу PFMLI с 1 октября 2023 г. Если работодатель не подал ни Декларации о намерениях, ни эквивалентного заявления на план к 30 июня 2023 года ожидается, что работодатель внесет вклад в программу PFMLI в течение всего года. Важно отметить, что работодатели, подающие Декларацию о намерениях, должны по-прежнему вычитать взносы сотрудников и хранить их в доверительном управлении с 1 января 2023 года до тех пор, пока OED не одобрит заявку на эквивалентный план.

по 30 июня 2023 г., будут освобождены от взносов в программу PFMLI с 1 октября 2023 г. Если работодатель не подал ни Декларации о намерениях, ни эквивалентного заявления на план к 30 июня 2023 года ожидается, что работодатель внесет вклад в программу PFMLI в течение всего года. Важно отметить, что работодатели, подающие Декларацию о намерениях, должны по-прежнему вычитать взносы сотрудников и хранить их в доверительном управлении с 1 января 2023 года до тех пор, пока OED не одобрит заявку на эквивалентный план.

Если OED отклоняет заявку на эквивалентный план, то работодатель должен продолжать собирать и платить взносы PFMLI, но может подать апелляцию в OED или Управление административных слушаний.

Работодатели должны повторно подавать заявку на утверждение своих планов ежегодно в течение первых трех лет или в случае внесения каких-либо существенных изменений в их утвержденный план. Через три года работодателям больше не нужно будет повторно подавать заявку на утверждение, и их эквивалентные планы останутся в силе до тех пор, пока не будут отозваны или прекращены.

Следующие шаги для работодателей

Теперь, когда эти правила PFMLI завершены, работодатели должны подготовиться к пересмотру и, при необходимости, пересмотру своих политик PFML для внедрения в 2023 году и рассмотреть, какие требования они хотят ввести в отношении обязательного уведомления сотрудников. заявление на отпуск. Работодатели, желающие быть освобожденными от ежеквартальных взносов с 1 января 2023 г., должны подать либо заявление об эквивалентном плане, либо декларацию о намерениях до 30 ноября 2022 г. . Кроме того, OED, вероятно, выпустит еще один набор окончательных правил к концу сентября 2022 года. Работодателям рекомендуется ознакомиться с веб-сайтом программы PFMLI, который содержит часто задаваемые вопросы, специально предназначенные для работодателей, чтобы обеспечить их соблюдение.

Отпуск по болезни — Служба кадров системы

Имеющие право сотрудники могут использовать отпуск по болезни в связи с болезнью, травмой или необходимостью получить медицинскую или стоматологическую консультацию для сотрудника, супруга сотрудника, партнера по гражданскому союзу, домашнего партнера одного пола, детей , родители, братья и сестры, внуки, бабушки и дедушки и члены семьи сотрудника. К «детям» относятся биологические, усыновленные, приемные, пасынки, подопечные, дети, за которыми стоит работник Вместо родителей и дети, которые являются членами семьи работника. «Родитель» – это биологический родитель, приемный родитель, тесть или лицо, которое заменяло родителя по отношению к сотруднику.

К «детям» относятся биологические, усыновленные, приемные, пасынки, подопечные, дети, за которыми стоит работник Вместо родителей и дети, которые являются членами семьи работника. «Родитель» – это биологический родитель, приемный родитель, тесть или лицо, которое заменяло родителя по отношению к сотруднику.

Отпуск по болезни также может быть использован в случае беременности или после рождения или усыновления ребенка для ухода за ним, но не более 12 недель.

Выберите одну из следующих ссылок или прокрутите вниз для получения конкретной информации:

Право на участие

Начисления

Использование

Отчетность

Продление льгот

Перенос отпуска по болезни

Прекращение

Ресурсы

Право на участие

Сотрудники государственной службы, проходящие стажировку, ученика, учащегося, временное или статусное назначение, имеют право.

Академические сотрудники, имеющие право на участие в Пенсионной системе государственных университетов или Федеральной пенсионной системе, имеющие 50-процентное назначение и назначенные на срок не менее девяти месяцев, имеют право.

Исполнительный указ 13706 требует, чтобы некоторые работодатели, заключившие договор с федеральным правительством, ежегодно предоставляли своим работникам до пятидесяти шести (56) часов (семи рабочих дней) оплачиваемого отпуска по болезни, в том числе для ухода за семьей и отсутствия в связи с домашним насилием, сексуальными нападение и преследование. Соответственно, сотрудники, выполняющие работу по федеральному контракту или в связи с ним, на который распространяется действие Указа 13706, и которые не имеют права на получение пособий по отпуску по болезни, будут получать пособия по отпуску по болезни в соответствии с условиями этого Указа. Министерство труда отметило, что федеральные гранты исключены из сферы действия Распоряжения № 13706, а также сотрудники, выполняющие работу в связи с охваченными контрактами менее двадцати процентов (20 %) отработанного времени в конкретную рабочую неделю. Университет может ограничить количество оплачиваемых отпусков по болезни, которые сотрудники могут накапливать в соответствии с Исполнительным указом 13706, до 56 часов в год, но должен разрешить этим сотрудникам переносить накопленные, неиспользованные отпуска по болезни с одного года на другой. Университет также может ограничить количество оплачиваемых отпусков по болезни, накопленных сотрудниками, до 56 часов в любой момент времени. Сотрудники, имеющие право на отпуск по болезни в соответствии с Исполнительным указом 13706, могут использовать этот отпуск в связи с (1) физическим или психическим заболеванием, травмой или состоянием здоровья работника, (2) получением диагноза, уходом или профилактической помощью от поставщика медицинских услуг. работником, (3) забота о медицинских потребностях любого другого лица, связанного кровным родством или родством, чья тесная связь с сотрудником является эквивалентом семейных отношений, или (4) насилие в семье, сексуальное насилие или преследование, если отсутствие связано с оказанием медицинской помощи, получением дополнительной консультации, ходатайством о переселении, обращением за помощью в организацию по оказанию помощи жертвам, обращением в суд или оказанием помощи ребенку сотрудника, родителю, супругу, домашнему партнеру или любому другому лицу, имеющему отношение к делу.

Университет также может ограничить количество оплачиваемых отпусков по болезни, накопленных сотрудниками, до 56 часов в любой момент времени. Сотрудники, имеющие право на отпуск по болезни в соответствии с Исполнительным указом 13706, могут использовать этот отпуск в связи с (1) физическим или психическим заболеванием, травмой или состоянием здоровья работника, (2) получением диагноза, уходом или профилактической помощью от поставщика медицинских услуг. работником, (3) забота о медицинских потребностях любого другого лица, связанного кровным родством или родством, чья тесная связь с сотрудником является эквивалентом семейных отношений, или (4) насилие в семье, сексуальное насилие или преследование, если отсутствие связано с оказанием медицинской помощи, получением дополнительной консультации, ходатайством о переселении, обращением за помощью в организацию по оказанию помощи жертвам, обращением в суд или оказанием помощи ребенку сотрудника, родителю, супругу, домашнему партнеру или любому другому лицу, имеющему отношение к делу. по крови или родству, чья тесная связь с сотрудником эквивалентна семейным отношениям при участии в любом из этих видов деятельности.

по крови или родству, чья тесная связь с сотрудником эквивалентна семейным отношениям при участии в любом из этих видов деятельности.

Начисления

Сотрудникам государственной службы начисляется отпуск по болезни без ограничения по ставке 0,0462 часа за каждый час, не считая сверхурочной работы, в течение которого сотрудник находится в оплачиваемом статусе (примерно 12 дней в году для полного рабочего дня). Для освобожденных (не имеющих права на сверхурочную работу) государственных служащих каждый год предоставляется 13 дополнительных некумулятивных дней отпуска по болезни, если 12 совокупных дней исчерпаны.

Академические работники получают 12 кумулятивных и 13 некумулятивных дней отпуска по болезни за год назначения. Назначения на неполный рабочий день получают пропорциональную долю. В случае назначения на срок менее полного года, 12-дневный совокупный отпуск и 13-дневный несовпадающий отпуск распределяются пропорционально. Дополнительный отпуск по болезни за летний период не начисляется.

Использование

Сотрудники должны получить разрешение от своих начальников, чтобы оплачивать отсутствие за счет накопленных отпусков по болезни. Начальник работника может потребовать от работника предоставить доказательства, подтверждающие причину отсутствия, включая справку от врача или медицинскую справку FMLA, если применимо. Использование отпуска по болезни по семейным обстоятельствам и отпуска по болезни (FML) или отпуска по экономической безопасности и безопасности жертв (VESSA) не расширяет права FMLA или VESSA.

Ведомственные процедуры уведомления о необходимости использования пособия по болезни могут различаться. Свяжитесь со своим непосредственным руководителем, чтобы узнать о конкретных процедурах в вашем отделе.

Накопленный больничный не может быть использован для отпуска.

По истечении срока отпуска по болезни сотрудники, участвующие в Программе общих льгот, могут иметь право на получение дополнительных пособий по отпуску по болезни.

Отчетность

Государственные служащие сообщают об использовании отпусков по болезни раз в две недели при заполнении своих обычных отчетов о времени и посещаемости.

Академические отчеты публикуются два раза в год, в мае и августе. Отчетность может происходить чаще на основе ведомственных процедур.

Продление льгот

При использовании накопленного отпуска по болезни сотрудники продолжают получать те же государственные и университетские льготы, что и при активной работе. Все уплачиваемые государством взносы продолжают действовать.

Перенос больничного листа

При переходе сотрудника из одной группы сотрудников в другую (преподавание в государственную службу или наоборот) зачет отпуска по болезни будет перенесен. Все переводы зачетных отпусков по болезни требуют представления соответствующих записей, подтверждающих накопленный и неиспользованный отпуск по болезни до перевода. Для получения помощи в переводе больничного листа нанимающее подразделение должно обратиться в отдел кадров кампуса.

Сотрудники не имеют права на денежные выплаты за начисленные больничные при переводе.

Перевод отпуска по болезни из другого государственного учреждения или другого учреждения, подпадающего под действие Системы государственной службы университетов штата Иллинойс. Чтобы запросить перевод, перерыв в работе между уходом из предыдущего агентства/учреждения штата и поступлением в Университет штата Иллинойс не может превышать 120 дней. Сотрудник должен связаться с соответствующим офисом в предыдущем агентстве/учреждении, которое может проверить информацию об отпуске и заполнить форму «Запрос на перенос совокупного/некомпенсируемого отпуска по болезни»:

Запрос на перенос совокупного/некомпенсируемого отпуска по болезни

Университет штата Иллинойс не принимает оплачиваемый отпуск по болезни от других агентств/учреждений. Работникам должны были быть выплачены все оставшиеся компенсируемые отпуска по болезни на момент увольнения. Некомпенсируемый отпуск по болезни может быть перенесен и зачислен на некомпенсируемый баланс сотрудника в Университете Иллинойса. Перенос отпуска не принимается в Университете Иллинойса.

Перенос отпуска не принимается в Университете Иллинойса.

Формы

Форма отказа от отпуска по болезни

Увольнение

Государственный служащийАкадемический персоналВыплата по отпуску по болезни

При увольнении сотрудники с неиспользованным накопленным отпуском по болезни, полученным в период с 1 января 1984 г. по 31 декабря 1997 г., могут выбрать компенсацию в размере до половины суммы.Весь неиспользованный отпуск по болезни, накопленный до 1 января 1984 г., 1 января 1998 г. или после этой даты и/или накопленный в период, когда он не имел права на компенсацию в соответствии с Законом о государственных финансах, не подлежит оплате, но может быть использован для зачета услуг в соответствии с правила пенсионной системы государственных университетов.

Ссылки на политику государственной службы

Политика и правила — Выход на пенсию

Политика и правила — Продолжение группового страхования после выхода на пенсию

Политика и правила — Компенсация по отпуску по болезни при увольнении

Выплата по отпуску по болезни

Половина всех неиспользованных накопленных компенсируемых отпусков по болезни, полученных в период с 1 января 1984 г.по 31 декабря 1997 г., выплачивается при выходе на пенсию. Оставшаяся часть используется для установления сервисного кредита в SURS. Если сотрудники предпочитают, они могут принять решение о том, чтобы все84 неиспользованных дня отпуска по болезни используются для зачета услуг в пенсионной системе.

Когда сотрудники увольняются из Университета до завершения своего контракта, отпуск по болезни должен распределяться пропорционально части отработанного года. Если на дату увольнения работники использовали больше отпусков по болезни, чем они заработали, стоимость использованных незаработанных дней будет вычтена из последней зарплаты работника. Если сумма погашения не будет вычтена из окончательного чека, сотрудник будет обязан возместить Университету стоимость использованных незаработанных дней.

Ссылки на академическую политику

Урбана: Административное руководство кампуса — отпуск по болезни

Чикаго: Выплата выходных пособий академическим работникам

Спрингфилд: обратитесь в отдел кадров кампуса.