Как производить удержание по исполнительным документам

Рассмотрим, должен ли наниматель производить удержания по исполнительным документам из аванса, среднего заработка, выплаченного работнику за время нахождения в отпуске, материальной помощи. Можно ли единовременно перечислить сумму удержаний в течение месяца со всех полученных доходов?

Порядок и виды доходов, с которых подлежит удержанию денежная сумма в счет исполнения по исполнительным документам, установлен гл. 9 Закона Республики Беларусь от 24.10.2016 № 439-З «Об исполнительном производстве» (далее – Закон). В силу положений Закона обращение взыскания по исполнительным документам распространяется на заработную плату и иные, приравненные к ней, доходы (часть третья ст. 103 Закона).

Заработная плата представляет собой вознаграждение за труд, которое наниматель обязан выплатить работнику за выполненную работу в зависимости от ее сложности, количества, качества, условий труда и квалификации работника с учетом фактически отработанного времени, а также за периоды, включаемые в рабочее время (ст. 57 Трудового кодекса Республики Беларусь, далее – ТК).

57 Трудового кодекса Республики Беларусь, далее – ТК).

Заработная плата включает в себя тарифную часть (оклад), компенсирующие выплаты (доплаты работникам, вызванные определенными условиями работы, например, работой с вредными и опасными условиями) и стимулирующие выплаты (направлены на повышения качественно-количественных показателей труда, например, повышение за контрактную форму найма).

ТК не раскрывает значение понятия «аванс» (вернее, «аванс, выданный в счет заработной платы»), хотя он и встречается в п. 1 части второй ст. 107 ТК.

Анализируя действующее законодательство, аванс можно определить как предварительную оплату. В данном случае аванс – это предварительная выплата вознаграждения за труд, которое наниматель обязан выплатить работнику.

Полагаем, что аванс можно отнести к заработной плате и иным доходам, установленным актами законодательства, приравненным к заработной плате, поэтому удержание производить нужно (абзац 14 части третьей ст. 103 Закона).

Применительно к «отпускным», представляющим собой средний заработок, выплачиваемый работнику за время его нахождения в трудовом отпуске, полагаем, что с них удержания производить также можно (в отличие от схожего объекта – выходного пособия и компенсации за неиспользованный отпуск, выплачиваемых при увольнении работника в силу ст. 109 Закона).

109 Закона).

Говоря о «материальной помощи», оказываемой нанимателем работнику (в т.ч. бывшему), а также членам его семьи, предусмотренной в локальном нормативном правовом акте (коллективном договоре, положении об оплате труда, положении об оказании материальной помощи, трудовом договоре), полагаем, что если материальная помощь оказывается в денежной, а не натуральной форме, такие суммы будут относиться к иным доходам, установленным актами законодательства, приравненным к заработной плате, поэтому удержание производить нужно (абз. 14 части третьей ст. 103 Закона).

При этом Закон содержит также перечень доходов, с которых удержание не может быть произведено (ст. 109). В частности, не подлежат удержанию денежные суммы с доходов, полученных в качестве:

– выходного пособия и компенсации за неиспользованный отпуск, выплачиваемых при увольнении работника;

– компенсационных выплат в связи со служебной командировкой, с переводом, приемом или направлением на работу в другую местность, амортизацией инструмента, принадлежащего работнику, и других компенсаций, предусмотренных законодательством о труде;

– единовременных премий, выдаваемых не из фонда заработной платы и т. д., не относящихся к вопросу.

д., не относящихся к вопросу.

Следовательно, удержание производится как с окладной (фиксированной) части заработной платы, так и с иных произведенных доплат, связанных с условиями осуществления работником трудовой деятельности с учетом исключений, установленных ст. 109 Закона. В случае же премирования работника удержание зависит от того, в каком порядке производится поощрение работника (включена премия в фонд заработной платы либо нет).

Все виды иных доходов, с которых наниматель обязан производить удержание, определены частью третьей ст. 103 Закона. Перечень видов дохода должника при этом является условно закрытым в силу указания на то, что иные виды доходов, с которых производится удержание, могут быть определены на основании актов законодательства (абз. 14 части третьей ст. 103 Закона).

К иным актам законодательства следует относить постановление Совета Министров Республики Беларусь от 12.08.2002 № 1092 «О перечне видов заработка и (или) иного дохода, из которых производится удержание алиментов на содержание несовершеннолетних детей» (далее – перечень № 1092).

В частности, наниматель обязан удерживать денежные суммы в целях уплаты алиментов:

– с имеющих регулярный или периодический характер премий (вознаграждений), предусмотренных системами оплаты труда, и других поощрительных выплат, а также по итогам работы за год;

– суммы среднего заработка, сохраняемого за работником за время трудового (основного и дополнительного) и социального отпусков;

– суммы материальной помощи, за исключением определенных подп. 1.11 п. 1 перечня № 1092 случаев, и пр.

При выплате работнику дохода наниматель обязан произвести удержание денежной суммы в целях последующего перечисления удержанного в отдел принудительного исполнения либо должнику. При этом перечисление производится в течение 3 дней с момента выплаты работнику дохода (часть третья ст. 106 Закона). Таким образом, срок исполнения обязанностей должника по обращению взыскания на заработную плату и иные доходы должника является строго фиксированным. «Накопление» денежных средств и их единовременное перечисление являются нарушением, которое напрямую затрагивает интересы должника и может повлечь для него неблагоприятные последствия в форме дополнительных штрафных санкций за допущенную просрочку.

Таким образом, вид дохода, с которого наниматель должен произвести удержание и уплату денежных сумм, напрямую зависит от сущности требования. При этом срок перечисления денежных средств является строго определенным и не может быть изменен нанимателем.

Антон Карпекин, старший юрист ООО «Юридическое агентство «КлеверКонсалт» Татьяна Верстак, младший юрист ООО «Юридическое агентство «КлеверКонсалт»

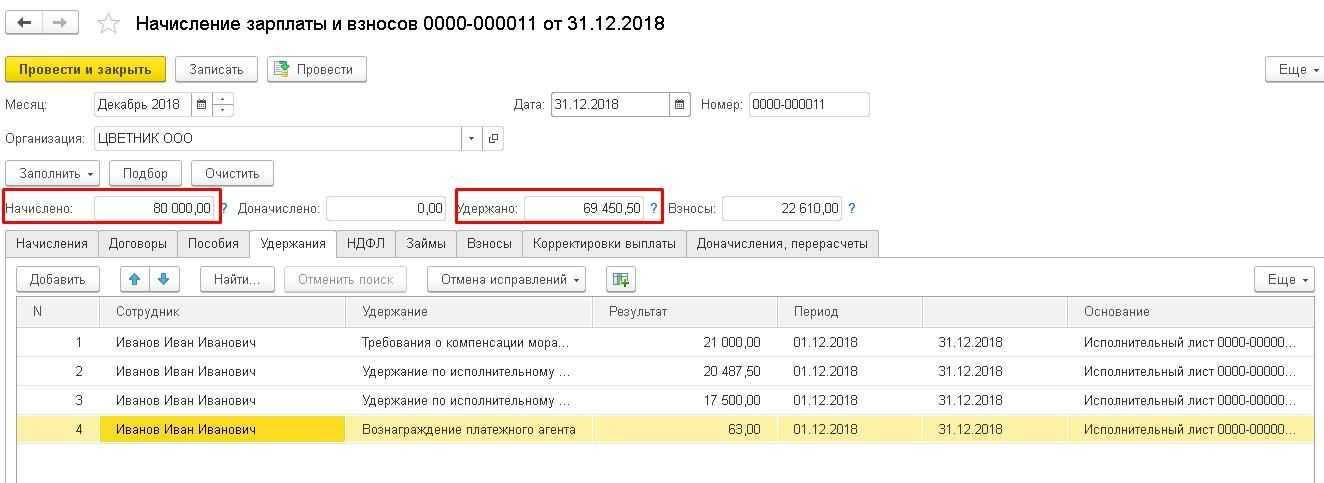

Не проходит удержание за исп.листу при начислении за 1 пол месяца — Расчет зарплаты

katapusina (katapusina)

1

Коллеги, просьба помочь.

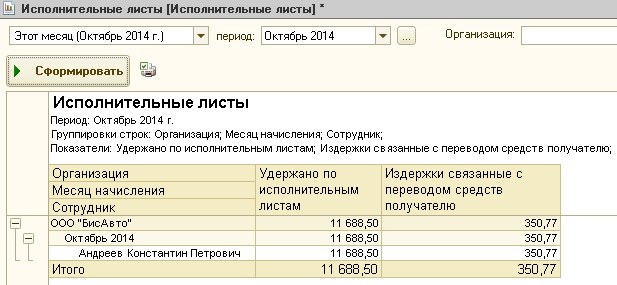

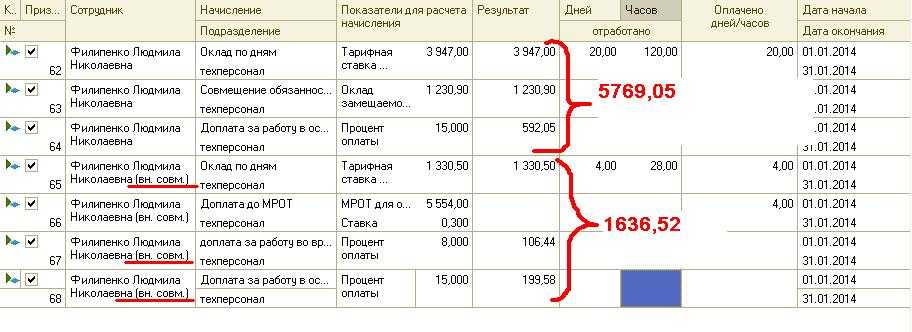

Внесли 6 (шесть) исполнительных по сотруднику в конце июня, в июне удержалось.

Сейчас, в июле, при проведении начисления за 1 пол месяца не делает удержания. Проверили, если за месяц начислить зп, то делает.

Вероятно, где-то не поставили галочку. Просьба помочь.

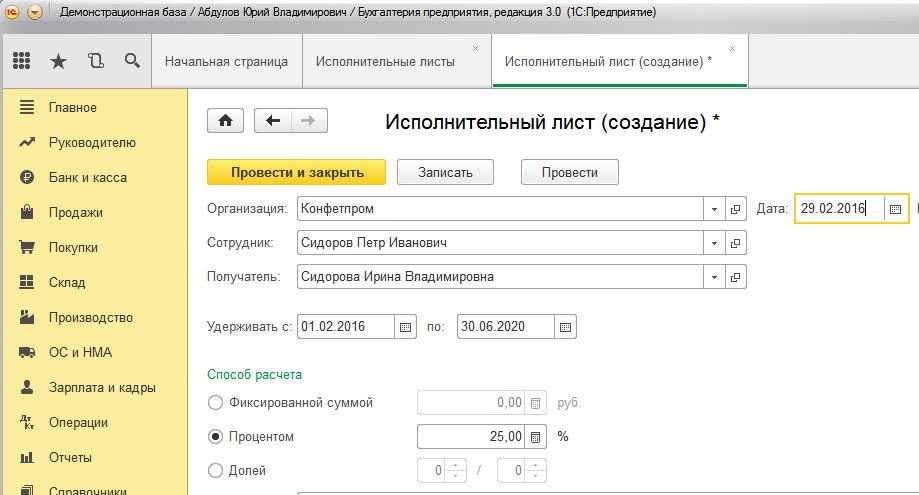

И второй вопрос сразу, как так внести все исполнительный чтобы 1С ЗУП сама считала по каждому % . Связывалась с приставами, по этому де сотруднику еще 3 листа в пути… Но пройдут они уже следующим месяцем у нас.

Zamzav_Glav (Zamzav_Glav)

2

А должна? за первую половину как можно посчитать то?

NiGMaNew (NiGMaNew)

3

katapusina:

при проведении начисления за 1 пол месяца не делает удержания.

И совершенно правильно поступает.

В данной ситуации задача расчётчика – обеспечить возможность удержания по ИЛ при расчёте з/п за месяц. То есть соответственно снизить размер выплачиваемого работнику аванса.

id336859560 (id336859560)

4

Нет, неправильно. Программа должна удержать с начисления за первую половину тоже. У меня удерживает

id336859560 (id336859560)

5

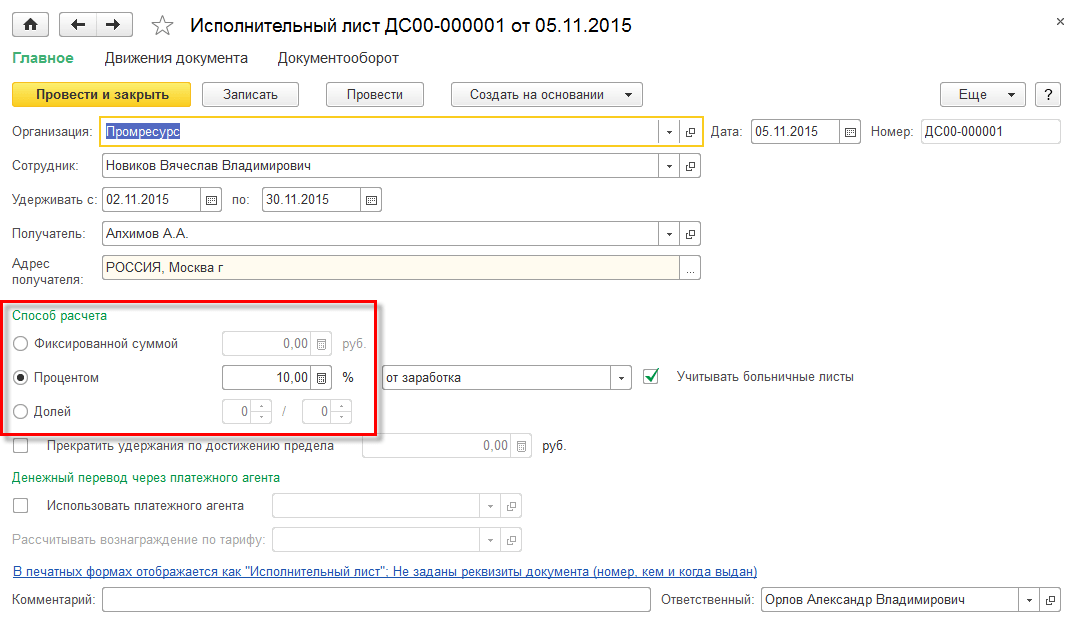

Где то не стоит галка. В исполнительном смотрели? (в создании в ЗУП)

katapusina (katapusina)

6

Удержание как по бух, так и по юр логике должно быть. Ибо сотруднику выплачивается зп за 1 половину месяца. НЕ отображается в “удержании” в начислении за 1 половину…

Но если за месяц-удерживает. Вот пытаюсь понять где проблема.

katapusina (katapusina)

7

id336859560:Где то не стоит галка.

В исполнительном смотрели? (в создании в ЗУП)

Вот и пытаюсь понять где… Одно если бы совсем не удерживало, но специально сделала начисление за весь июль. Там удерживает.

Zamzav_Glav (Zamzav_Glav)

8

Да не должно ничего удерживать… Как вы НДФЛ за полмесяца посчитаете? Или считаете? и перечисляете-удерживаете?

id336859560 (id336859560)

9

Как удерживаю НДФЛ??? А вы с аванса НДФЛ не удерживаете? Вы разберитесь вообще о чем вы пишите. А удерживать и перечислять это разные вещи. Если у вас 50% удержание по исп листу, и вы с аванса не удерживаете, то в момент выплаты за вторую половину месяца ему и получать собственно нечего будет, так по вашей логике?

Если у вас 50% удержание по исп листу, и вы с аванса не удерживаете, то в момент выплаты за вторую половину месяца ему и получать собственно нечего будет, так по вашей логике?

И НДФЛ и удержание по исп листу удерживается как с аванса так и с выплаты за вторую половину месяца (так называемая ЗП). НДФЛ с аванса перечислять не нужно. А удержание по ИЛ в течении 3х дней с момента выплаты. Любой выплаты. Но никто этого не делает, перечисляют все по ИЛ раз в месяц, при выплате зп.

id336859560 (id336859560)

10

Александр, судя по нику вы НЕ БУХ. Зачем людей с ума сводите своими умными советами? Кто нибудь вас ненароком послушает и примет к действию. А если Вы не в теме и вам интересно что как и почему, то нужно СПРОСИТЬ. Вопрос задать, ага?

Zamzav_Glav (Zamzav_Glav)

11

id336859560:

А вы с аванса НДФЛ не удерживаете?

Нет. Не удерживаем. Предусмотреть и удержать — это разные вещи. Аванс и заработная плата за первую половину месяца в логике 1С — это тоже разные вещи.

По делу — у тех у кого “сложные случаи” с ИЛ мы аванс начисляем особым образом. Чтоб хватало на ИЛ.

Zamzav_Glav (Zamzav_Glav)

12

id336859560:

Программа должна удержать с начисления за первую половину тоже.

У меня удерживает

Вот и подскажите человеку где галочку поставить, чтоб удерживала. В начальных настройках программы. Как их запустить и где найти…

Zamzav_Glav (Zamzav_Glav)

13

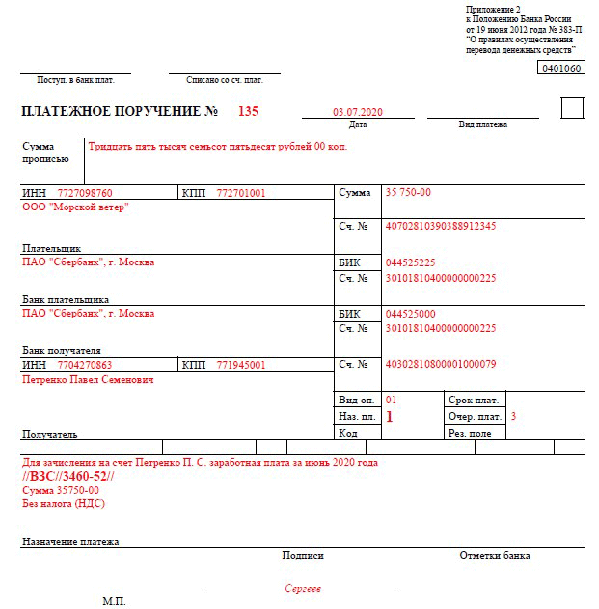

По документу: УКАЗАНИЕ от 14 октября 2019 г. N 5286-У с 01.06.2020 г. возникли следующие вопросы:

- нужно ли перечислении аванса сотруднику указывать сумму удержанного исполнительного листа, если перечисление алиментов только при окончательном расчете

- нужно ли указывать в п/п коды вида доходов при перечислении физическим лицам ( не сотрудникам) по договору аренды имущества

Действие Указа с 01.06.2020, но необходимо произвести правильную настройку системы платежей.

Сообщаю Вам следующее:

В соответствии со ст.

Лица, выплачивающие гражданину заработную плату и (или) иные доходы , в отношении которых статьей 99 настоящего Федерального закона установлены ограничения и (или) на которые в соответствии со статьей 101 настоящего Федерального закона не может быть обращено взыскание, обязаны указывать в расчетных документах соответствующий код вида дохода. (ст. 1, Федеральный закон от 21.02.2019 N 12-ФЗ «О внесении изменений в Федеральный закон «Об исполнительном производстве»).

В общем случае, удержания по исполнительным листам при выплате аванса не производятся. В то же время запрета на такие удержания в законодательстве нет.

В то же время запрета на такие удержания в законодательстве нет.

В действительности алименты любого рода подвергаются отчислению раз в месяц. Но если бухгалтерия решит производить отчисление частями или удерживать с аванса, то это не считается незаконным. В таких случаях подается заявление в саму бухгалтерию с просьбой изменить день и отчислять сумму с основной зарплаты. По сути, даже если такие отчисления производят, ничего не изменяется: сумма остается идентичной в любом случае.

С учетом изложенного, при перечисление аванса сотруднику указывается сумма удержанного исполнительного листа, если производилась выплата алиментов.

Указывать в платежном поручении код вида доходов при перечислении физическим лицам ( не сотрудникам) по договору аренды имуществ не нужно, по причине отсутствия такого вида кода дохода в Указаниях от 14.10. 2019 № 5286-У «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств»

ZZZhanna (Жанна)

14

id336859560:

А вы с аванса НДФЛ не удерживаете? Вы разберитесь вообще о чем вы пишите. А удерживать и перечислять это разные вещи

УДЕРЖИВАТЬ НДФЛ с аванса (с заработной платы за первую половину месяца) нельзя, т.к. еще не наступила дата дохода. Мыслите Вы правильно, сумму на уплату НДФЛ надо “зарезервировать”, чтобы потом не было переплаты, но законодательством это не предусмотрено и теоретически может быть даже наказуемо. Тем более нет права удержать НДФЛ и не перечислять его в бюджет.

Так что Вы зря на человека наезжаете, он как раз прав.

nastuha182007 (Анастасия )

15

На эту запись поступили жалобы от сообщества, поэтому она временно скрыта.

Взыскание задолженности по подоходному налогу с населения

Начисление третьей стороной позволяет CRA возложить на третью сторону юридическую ответственность за уплату чужой налоговой задолженности. Третьей стороной может быть финансовое учреждение, супруг, деловой партнер, директор, другое физическое или юридическое лицо.

Ниже приведены некоторые примеры оценки третьей стороной:

Независимая (связанная) оценка передачи

Если у вас есть долг перед CRA , то передайте имущество физическому или юридическому лицу, которое не является независимым, могут быть последствия.

Если имущество было передано за меньше, чем справедливая рыночная стоимость , CRA может выдать оценку в отношении получателя имущества. Сумма оценки будет составлять разницу между справедливой рыночной стоимостью имущества и тем, что получатель заплатил за него. Оценка будет включать только задолженность, возникшую до даты передачи включительно.

Оценка будет включать только задолженность, возникшую до даты передачи включительно.

Для получения дополнительной информации см. Фолио S1-F5-C1 по подоходному налогу, Связанные лица и Торговля на расстоянии вытянутой руки.

Несоблюдение требования об оплате (RTP)

Если вы получили RTP от CRA , вы по закону обязаны соблюдать его. Если вы не выполните требования, вы будете нести ответственность за сумму, которую вы не заплатили, и CRA предпримет юридические действия, чтобы взыскать эту сумму с вас.

В качестве получателя RTP вы несете ответственность, если вы:

- не платите CRA , когда вы должны деньги налогоплательщику

- продолжать выплачивать суммы налогоплательщиков, которые вы обязаны платить по закону, в CRA

- платить кому-либо от имени налогоплательщика, например, родственнику или другому кредитору, вместо CRA

- заем или аванс налогоплательщику в течение 90 дней, как указано в условиях RTP

Неполучение свидетельства о признании несостоятельности

Как законный представитель недвижимости, бизнеса или имущества вы должны подать заявление на получение свидетельства о признании недвижимого имущества, прежде чем распределять какие-либо активы, если только вы не являетесь доверительным управляющим в деле о банкротстве.

В исполнительном смотрели? (в создании в ЗУП)

В исполнительном смотрели? (в создании в ЗУП) У меня удерживает

У меня удерживает