В организацию поступил исполнительный лист напрямую от взыскателя. Удержания по нему и перечисления взыскателю бухгалтер должен производить два раза в месяц?

Главная \ Бесплатные консультации \ Кадровые изменения \ В организацию поступил исполнительный лист напрямую от взыскателя. Удержания по нему и перечисления взыскателю бухгалтер должен производить два раза в месяц?

Точно можно этим воспользоваться?

|

Консультация предоставлена 01.03.2018 года

В организацию поступил исполнительный лист напрямую от взыскателя.

Удержания по нему и перечисления взыскателю бухгалтер должен производить два раза в месяц — с аванса и с окончательного расчета или один раз в месяц — только с выплаты зарплаты за тот месяц, за который она начислена?

Рассмотрев вопрос, мы пришли к следующему выводу:

Работодатель должен производить удержание необходимой суммы с каждой выплаты, которая полагается работнику.

Обоснование вывода:

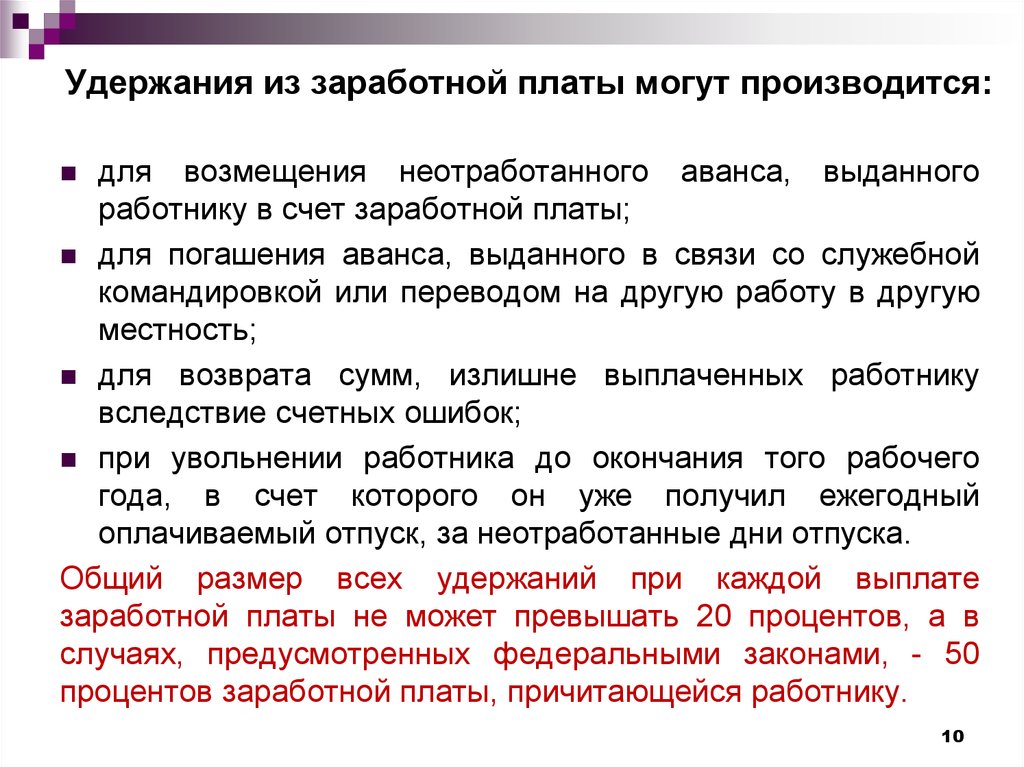

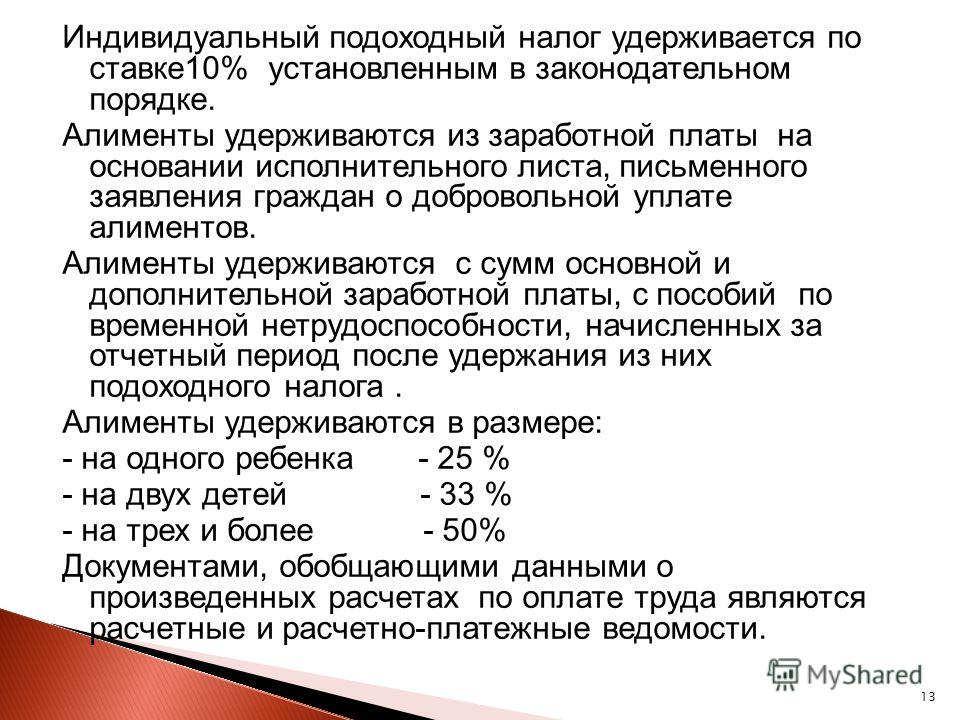

В соответствии со ст. 137 ТК РФ удержания из заработной платы работника производятся только в случаях, предусмотренных Трудовым кодексом РФ и иными федеральными законами.

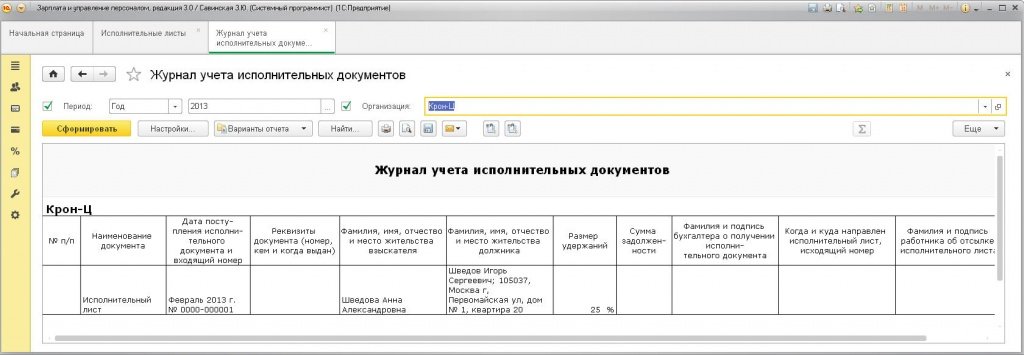

Согласно ч. 3 ст. 98 Закона N 229-ФЗ лица, выплачивающие должнику заработную плату или иные периодические платежи, со дня получения исполнительного документа от взыскателя или его копии от судебного пристава — исполнителя обязаны удерживать денежные средства из заработной платы и иных доходов должника в соответствии с требованиями, содержащимися в исполнительном документе. Перечислить удержанные денежные средства взыскателю необходимо в трехдневный срок со дня выплаты заработной платы. При этом перевод и перечисление денежных средств производятся только за счет должника.

Таким образом, в рассматриваемой ситуации в силу прямого указания закона обязанность производить удержания из выплачиваемых работнику доходов возникает у работодателя со дня получения исполнительного листа (его копии).

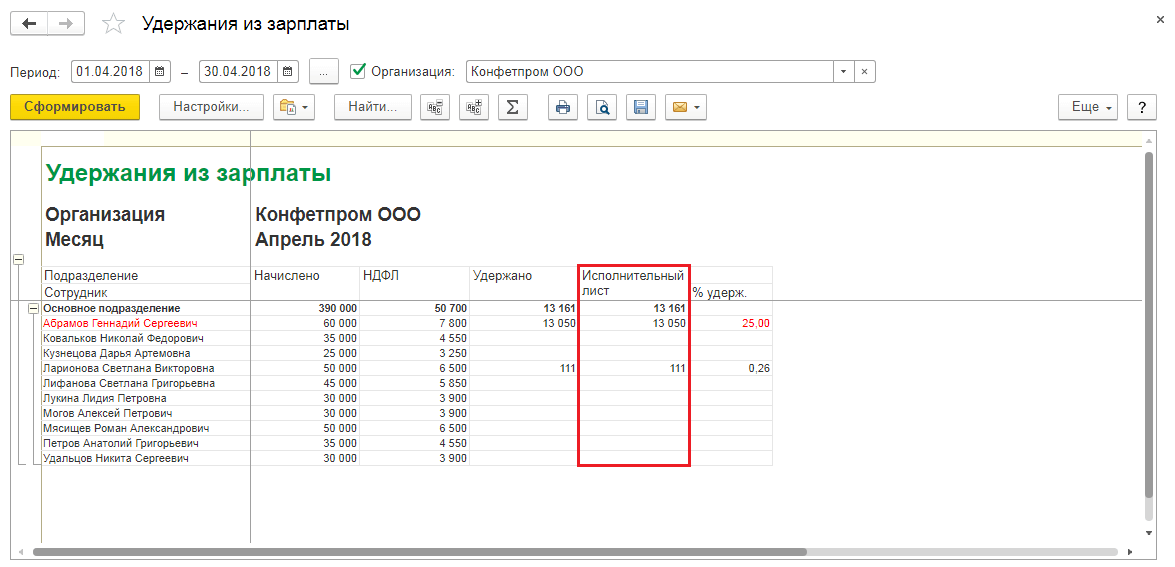

Размер удержания из заработной платы и иных доходов должника исчисляется исходя из суммы, оставшейся после удержания налогов (второй абзац п. 1 ст. 210 НК РФ, ч. 1 ст. 99 Закона N 229-ФЗ).

Исходя из этого, существует мнение, что удержание с должника соответствующей суммы должно осуществляться один раз в месяц при окончательном расчете его дохода.

Однако, на наш взгляд, такой подход является не совсем верным и может привести к возникновению ситуаций, при которых работодатель будет лишен возможности удержать из заработка работника необходимую сумму.

Так, по общему правилу заработная плата выплачивается не реже чем каждые полмесяца. Часть шестая ст. 136 ТК РФ не затрагивает вопрос о размере выплат за каждый из периодов, за который выплачивается заработная плата, при этом в ней идет речь именно о выплате заработной платы.

В свою очередь, у сотрудника до окончания месяца могут быть периоды, в течение которых он не будет работать (например, отпуск без сохранения заработной платы), и, соответственно, у него может не быть заработной платы к выдаче по окончании месяца с учетом того, что ранее он уже получил аванс. В таком случае при неудержании сумм по исполнительному листу с выплаты, которая была осуществлена работодателем ранее в том же месяце, складывается ситуация, когда работодатель, при отсутствии до конца этого же месяца отработанных дней и, как следствие, заработной платы за эти дни, не сможет исполнить обязанность по удержанию, которая Законом N 229-ФЗ возлагается именно на него.

Таким образом, по нашему мнению, работодатель должен производить удержание необходимой суммы с каждой выплаты, которая полагается работнику независимо от положений НК РФ, устанавливающего требование о необходимости удержания НДФЛ непосредственно из доходов сотрудника, датой фактического получения которого признается последний день месяца, за который ему был начислен доход (смотрите постановление Восьмого арбитражного апелляционного суда от 18.07.2011 N 08АП-4485/11, а также решение Локтевского районного суда Алтайского края от 08.05.2013 по делу N 12-57).

Если исполнительный документ получен работодателем уже после очередной выплаты заработной платы за период, за который в соответствии с исполнительным документом должно быть осуществлено удержание, то осуществить его следует только из следующей выплаты в соответствии с размером, установленным в исполнительном документе.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Наумчик Иван

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Комарова Виктория

Как снизить процент удержания от зарплаты по исполнительному листу?

Деньги

Кредит онлайн

Кредитный рейтинг

Подбор кредитной карты

Займы

Потребительские кредиты

Автокредиты

Кредитные карты

Ипотека

Ипотека в новостройках

Вклады

Куда вложить деньги

Дебетовые карты

Брокерское обслуживание

Курсы обмена валют

Рейтинг банков

Список банков

Отзывы о банках

Рейтинг МФО

Список МФО

Отзывы об МФО

Страхование

ОСАГО

Каско

Страхование ипотеки

Страхование путешественников

Страхование квартиры

Страхование спортсменов

Добровольное медицинское страхование

От критических заболеваний

Страхование от укуса клеща

Страхование дома и дачи

Проверка КБМ

Рейтинг страховых компаний

Список страховых компаний

Отзывы о страховых компаниях

Статьи о страховании

Для бизнеса

Расчетно-кассовое обслуживание

Кредиты

Банковские гарантии

Эквайринг

Вклады

Регистрация бизнеса

Бухгалтерские услуги

Бизнес на маркетплейс

Рейтинг банков для бизнеса

Статьи о бизнесе

Отзывы о банках

Образование

Подготовка к ЕГЭ и ОГЭ

Программирование

Аналитика

Маркетинг

Управление

Дизайн

Разработка на Python

1С-программирование

QA-тестирование

Графический дизайн

Веб-дизайн

Английский язык

Рейтинг курсов

Отзывы о курсах

Статьи о курсах

Журнал

Статьи

Новости

Спецпроекты

Тесты и игры

Вопросы и ответы

Блоги компаний

Рейтинг экспертов

Карты

Вклады

Кредиты

Инвестиции

Недвижимость

Страхование

Советы

Форматы

СтатьиНовостиВопросы и ответыТесты и игрыСпецпроектыБлоги компанийКредит

Спрашивает

Вячеслав Михайлович

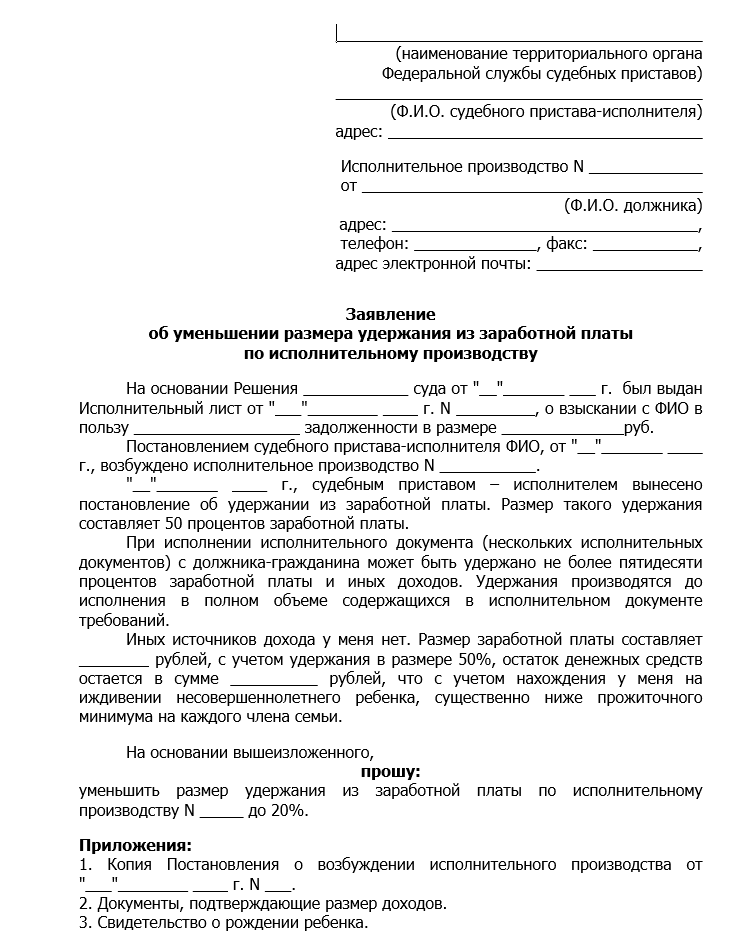

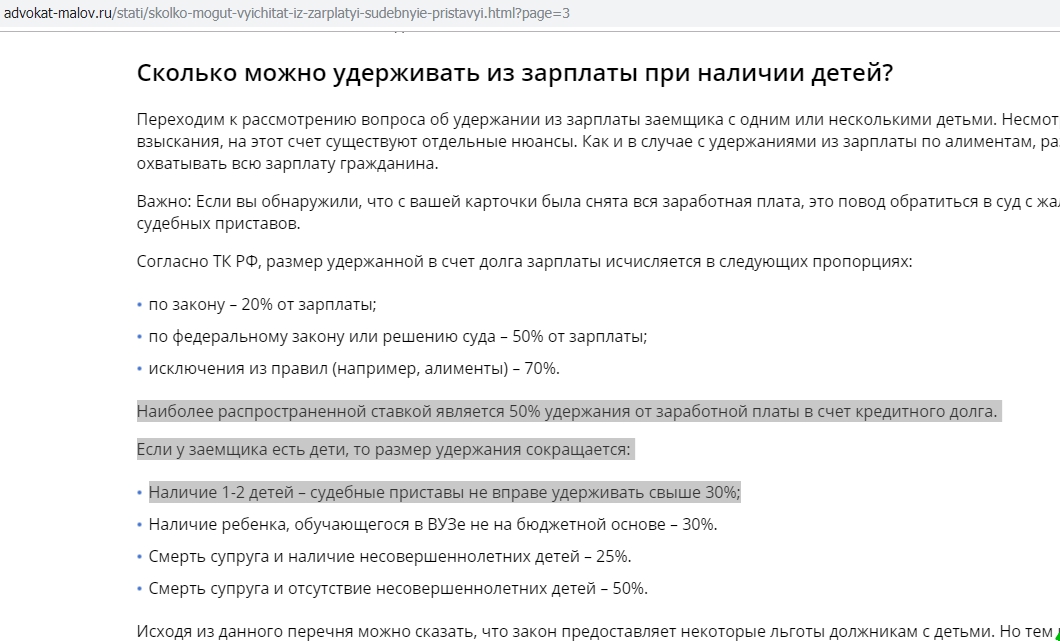

Хотел бы уточнить по поводу удержания из заработной платы по исполнительному листу в 50%. Подскажите, пожалуйста, какое именно заявление я могу подать в ФССП, чтобы снизили процент снятия из з/п? И есть какой то шаблон-пример заполнения такого заявления?

Подскажите, пожалуйста, какое именно заявление я могу подать в ФССП, чтобы снизили процент снятия из з/п? И есть какой то шаблон-пример заполнения такого заявления?

Отвечает

Редакция Сравни

КредитКредитная картаКредитная история+3

Спрашивает

Анна Левочкина

Если взять товар в рассрочку в магазине, то попадёт ли информация о том, как она выплачивается, в бюро кредитных историй (БКИ)?

КредитПраво

Спрашивает

Анна Левочкина

Можно ли избежать просрочек и попросить кредитные каникулы?

Отвечает

Кот-юрист

КредитЛичные финансы+4

Спрашивает

Валентина Фомина

КредитЛичные финансы

Спрашивает

Валентина Фомина

КредитПраво

Спрашивает

Валентина Фомина

КредитКредитная история+9

Спрашивает

Валентина Фомина

Сравни. ру

ру

Вопросы и ответы

Как снизить процент удержания от зарплаты по исполнительному листу?

Сколько удержать из зарплаты работника

Перед отправкой нам платежа

Вычтите из валового дохода вашего сотрудника следующее:

- Федеральный подоходный налог

- Социальная выплата

- Государственный подоходный налог

- Государственное страхование по инвалидности

| Период оплаты | Оплата после вычитания | Отправьте нам эту сумму |

|---|---|---|

| Еженедельно | $0 — $217,50 | $0 |

| 217,51–290,00 $ | ||

290,01 долл. США или больше США или больше | 25% оплаты после вычетов | |

| Каждые 2 недели (раз в две недели) | $0 — $435,00 | $0 |

| 435,01–580,00 $ | Сумма свыше $435,00 | |

| 580,01 долл. США или больше | 25% оплаты после вычетов | |

| Два раза в месяц (раз в полгода) | $0 — $471,25 | $0 |

| 471,26 $ — 628,28 $ | Сумма свыше $471,25 | |

628,29 долл. США или больше США или больше | 25% оплаты после вычетов | |

| Ежемесячно | $0 — $942,50 | $0 |

| 942,51 $ — 1 256,00 $ | Сумма свыше $942,50 | |

| 1 256,01 долл. США или больше | 25% оплаты после вычетов |

Эта функция перевода Google™, представленная на веб-сайте Совета по налогу на франшизу (FTB), предназначена только для общей информации. Проконсультируйтесь с переводчиком для официальных дел.

Веб-страницы на английском языке на веб-сайте FTB являются официальным и точным источником налоговой информации и услуг, которые мы предоставляем. Любые различия, возникшие в переводе, не являются обязательными для FTB и не имеют юридической силы для целей соблюдения или правоприменения. Если у вас есть какие-либо вопросы, связанные с информацией, содержащейся в переводе, обратитесь к англоязычной версии.

Любые различия, возникшие в переводе, не являются обязательными для FTB и не имеют юридической силы для целей соблюдения или правоприменения. Если у вас есть какие-либо вопросы, связанные с информацией, содержащейся в переводе, обратитесь к англоязычной версии.

Мы переводим некоторые страницы на сайте FTB на испанский язык. На этих страницах нет приложения для перевода Google™. Полный список официальных страниц FTB на испанском языке см. на La esta pagina en Espanol (домашняя страница на испанском языке).

Мы не можем гарантировать точность этого перевода и не несем ответственности за любую неточную информацию или изменения в макете страницы, вызванные приложением для перевода.

Формы, публикации и все приложения, такие как ваша учетная запись MyFTB, не могут быть переведены с помощью этого приложения для перевода Google™. Формы и публикации можно найти в инструменте поиска форм и публикаций.

Выберите язык

Типы и как они рассчитываются

Что такое удерживаемый налог?

Термин удержанный налог относится к деньгам, которые работодатель вычитает из валовой заработной платы работника и выплачивает непосредственно правительству. Подавляющее большинство людей, работающих в Соединенных Штатах, подлежат удержанию налога. Удержанная сумма является зачетом подоходного налога, который работник должен заплатить в течение года. Иностранцы-нерезиденты также облагаются налогом у источника на заработанный доход, а также на другие доходы, такие как проценты и дивиденды от ценных бумаг американских компаний, которыми они владеют.

Подавляющее большинство людей, работающих в Соединенных Штатах, подлежат удержанию налога. Удержанная сумма является зачетом подоходного налога, который работник должен заплатить в течение года. Иностранцы-нерезиденты также облагаются налогом у источника на заработанный доход, а также на другие доходы, такие как проценты и дивиденды от ценных бумаг американских компаний, которыми они владеют.

Ключевые выводы

- Удерживаемый налог — это установленная сумма подоходного налога, которую работодатель удерживает из заработной платы работника.

- Работодатели перечисляют удержанные налоги непосредственно в IRS на имя работника.

- Полученные деньги засчитываются в счет годового подоходного налога работника.

- Если удерживается слишком много денег, сотрудник получает возмещение налога или, возможно, ему придется заплатить IRS, если удерживается недостаточно.

- Удерживаемый налог удерживается с резидентов и нерезидентов США, которые зарабатывают деньги из американских источников.

Удерживаемый налог

Понимание удержанного налога

Удержание налога — это способ, с помощью которого правительство США поддерживает свою систему подоходного налога с выплатой по мере использования (или с выплатой по мере заработка). Это означает налогообложение физических лиц у источника дохода, а не попытки взимать подоходный налог после получения заработной платы.

Вот как это работает. Всякий раз, когда сотруднику платят, его работодатель удерживает определенный процент от его зарплаты в качестве подоходного налога. Затем он выплачивается работодателем в Службу внутренних доходов (IRS). Вычитаемая сумма указана в платежной ведомости работника, а общую сумму, вычитаемую ежегодно, можно найти в Форме W-2: Отчет о заработной плате и налогах. Работодатели ежегодно отправляют своим сотрудникам формы W-2, чтобы они могли подать годовую налоговую декларацию.

Сумма вычета зависит от ряда факторов. Эти соображения включают в себя сумму, которую зарабатывает сотрудник, статус регистрации, любые удерживаемые надбавки, заявленные сотрудником, и требует ли сотрудник удержания дополнительного дохода. Если это оправдано, любое превышение выплачивается сотруднику IRS в качестве возмещения налога.

Если это оправдано, любое превышение выплачивается сотруднику IRS в качестве возмещения налога.

Налоговое управление рекомендует проверять удержанный налог в начале года и всякий раз, когда в налоговое законодательство вносятся какие-либо изменения. Вы также должны проверять его всякий раз, когда у вас происходят какие-либо изменения в образе жизни (статус подачи документов, брак, развод), заработной плате или когда меняются налоговые льготы и вычеты.

Особые указания

В большинстве штатов США также взимаются подоходные налоги штата и используются системы удержания налогов для сбора налогов со своих жителей. Штаты используют комбинацию формы IRS W-4 и своих собственных рабочих листов.

Девять штатов не взимают подоходный налог с резидентов. К ним относятся Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас и Вайоминг. Удерживаемый налог применяется только к высокооплачиваемым лицам, проживающим в Вашингтоне. Резиденты Нью-Гэмпшира платят подоходный налог только с процентов и дивидендов. Однако штат Нью-Гэмпшир облагает налогом дивиденды и доходы от инвестиций, хотя и проголосовал за постепенный отказ от этой практики к 2027 году9.0005

Однако штат Нью-Гэмпшир облагает налогом дивиденды и доходы от инвестиций, хотя и проголосовал за постепенный отказ от этой практики к 2027 году9.0005

История удержания налогов

Удержание налогов впервые произошло в Соединенных Штатах в 1862 году по приказу президента Авраама Линкольна, чтобы помочь финансировать гражданскую войну. Федеральное правительство также ввело акцизные налоги с той же целью. Удержанный налог и подоходный налог были отменены после Гражданской войны в 1872 году.

Нынешняя система сопровождалась значительным повышением налогов, когда она была введена в 1943 году. В то время считалось, что будет сложно собирать налоги, не получая их из источника. Большинство сотрудников облагаются налогом у источника при приеме на работу и заполнении формы W-4. В форме оценивается сумма налогов, подлежащих уплате.

Удерживаемый налог является одним из двух видов налога на заработную плату. Другой тип выплачивается правительству работодателем и основан на заработной плате отдельного работника. Он способствует финансированию социального обеспечения и федеральных программ по безработице (начиная с Закона о социальном обеспечении 1935 г.), а также Medicare (с 1966 г.).

Он способствует финансированию социального обеспечения и федеральных программ по безработице (начиная с Закона о социальном обеспечении 1935 г.), а также Medicare (с 1966 г.).

Виды удерживаемых налогов

Служба внутренних доходов (IRS) использует два различных типа удерживаемых налогов для обеспечения надлежащего удержания налога в различных ситуациях: удерживаемый налог для резидентов США и нерезидентов. Подробнее о каждом из них мы расскажем ниже.

Удерживаемый налог для резидента США

Первый и наиболее часто обсуждаемый удержанный налог — это налог на личный доход резидентов США, который должен собирать каждый работодатель в Соединенных Штатах. В соответствии с существующей системой работодатели собирают удерживаемый налог и перечисляют его непосредственно правительству, а остальную часть работники платят при подаче налоговой декларации в апреле каждого года.

Если удержано слишком много налога, это приводит к возврату налога. Однако, если было удержано недостаточно налогов, физическое лицо будет должно деньги IRS.

Как правило, вы хотите, чтобы около 90 % вашего предполагаемого подоходного налога удерживалось и направлялось правительству. Это гарантирует, что вы никогда не опоздаете с подоходным налогом (что может привести к большим штрафам) и что вы не будете перегружены налогами в течение всего года.

Инвесторы и независимые подрядчики освобождаются от уплаты налога у источника, но не от налога на прибыль — они обязаны платить расчетный налог ежеквартально. Если эти категории налогоплательщиков отстают, они могут подлежать дополнительному удержанию налога, что представляет собой более высокую ставку удержания налога, установленную на уровне 24%.

Вы можете легко выполнить проверку зарплаты, используя оценщик удержания налога IRS. Этот инструмент помогает определить правильную сумму налога, удерживаемого с каждой зарплаты, чтобы убедиться, что вы не задолжали больше в апреле. Чтобы использовать оценщик, вам понадобятся ваши самые последние платежные квитанции, ваша самая последняя декларация о подоходном налоге, ваш предполагаемый доход за текущий год и другая информация.

Нерезидент Удерживаемый налог

Другая форма налога у источника взимается с иностранцев-нерезидентов, чтобы обеспечить уплату надлежащих налогов с источников дохода в Соединенных Штатах. Иностранец-нерезидент — это лицо, родившееся за границей и не прошедшее тест на грин-карту или тест на существенное присутствие.

Все иностранцы-нерезиденты должны подавать форму 1040NR, если они занимаются торговлей или бизнесом в Соединенных Штатах в течение года. Если вы являетесь иностранцем-нерезидентом, существуют стандартные таблицы вычетов и освобождений IRS, которые помогут вам выяснить, когда вы должны платить налоги в США и какие вычеты вы можете требовать. Если между вашей страной и США существует соглашение об избежании двойного налогообложения, это также может повлиять на удерживаемый налог.

Расчет удерживаемого налога

IRS ежегодно публикует и обновляет предельные налоговые ставки. Ставки на 2022 налоговый год выделены в таблице ниже:

| Предельные налоговые ставки на 2022 год | ||

|---|---|---|

| Ставка налога | Диапазон доходов Холост, женат Подача документов отдельно | Диапазон доходов Женат/замужем Подача документов совместно |

| 10% | 10 274 долларов США или меньше | 20 549 долларов СШАили меньше |

| 12% | от 10 275 до 41 774 долларов США | от 20 550 до 83 549 долларов США |

| 22% | от 41 775 до 89 074 долларов США | от 83 550 до 178 149 долларов США |

| 24% | от 89 075 до 170 049 долларов США | от 178 150 до 340 099 долларов США |

| 32% | от 170 050 до 215 949 долларов США | от 340 100 до 431 899 долларов США |

| 35% | от 215 950 до 539 899 долларов | от 431 900 до 647 849 долларов США |

| 37% | 539 900 долларов США и более | 647 850 долларов США и более |

Вы можете рассчитать удерживаемый налог с помощью Оценщика удержания налогов IRS. Чтобы получить точную цифру, вам понадобится некоторая базовая информация. При заполнении онлайн-формы обязательно имейте под рукой следующее:

Чтобы получить точную цифру, вам понадобится некоторая базовая информация. При заполнении онлайн-формы обязательно имейте под рукой следующее:

- Ваш статус подачи

- Ваш источник дохода

- Любые дополнительные источники дохода

- Дата окончания вашего последнего платежного периода

- Ваша заработная плата за период и с начала года (с начала года) составляет

- Сумма федерального подоходного налога за период выплаты и общая сумма, уплаченная с начала года

- Принимаете ли вы стандартизированные или детализированные отчисления

- Сумма любых налоговых льгот, которые вы получаете

Оценщик сообщает вам, на какую сумму возмещения или налогового счета вы можете рассчитывать. Вы также можете выбрать расчетную удерживаемую сумму, которая подходит именно вам.

Какова цель удержания налога?

Целью удержания налога является обеспечение того, чтобы работники с комфортом платили причитающийся им подоходный налог. Он поддерживает систему сбора налогов с оплатой по мере использования в Соединенных Штатах. Он борется с уклонением от уплаты налогов, а также с необходимостью отправлять налогоплательщикам большие, недоступные налоговые счета в конце налогового года.

Он поддерживает систему сбора налогов с оплатой по мере использования в Соединенных Штатах. Он борется с уклонением от уплаты налогов, а также с необходимостью отправлять налогоплательщикам большие, недоступные налоговые счета в конце налогового года.

Сколько налогов вы должны были удержать?

Сумма подоходного налога, которую вы уплачиваете с каждой зарплаты, зависит от нескольких факторов, включая общий годовой заработок и ваш статус подачи документов.

Почему мой работодатель удержал слишком много или слишком мало налогов?

Удержание федерального налога основано на информации, которую вы предоставляете в форме W-4, которую вы заполняете и предоставляете своему работодателю при поступлении на работу. Если вы значительно переплачиваете или недоплачиваете подоходный налог, вам, вероятно, придется заполнить эту форму еще раз, указав более актуальную информацию.

Кто имеет право на освобождение от удержания?

Работники, у которых нет обязательств по уплате налогов за предыдущий год и которые ожидают, что у них не будет обязательств по уплате налогов за текущий год, могут использовать Форму W-4, чтобы проинструктировать своего работодателя не вычитать какой-либо федеральный подоходный налог из их заработной платы. Это освобождение действует в течение календарного года.

Это освобождение действует в течение календарного года.

Как рассчитать удерживаемый налог?

Вы можете использовать Оценщик подоходного налога на веб-сайте IRS, чтобы определить свои обязательства по удержанному налогу. Этот инструмент может помочь вам определить, получите ли вы возмещение или должны будете заплатить налоги, и в каком размере.

Практический результат

Любой, кто получает доход, несет ответственность за уплату подоходного налога. Вы можете быть одним из многих, кто получит возврат налога после подачи налоговой декларации. В противном случае вы можете оказаться должны деньги IRS, когда придет время уплаты налогов. Часть вашего налогового счета зависит от удерживаемого вами налога. Это сумма денег, которую ваш работодатель удерживает из вашей зарплаты и выплачивает правительству от вашего имени. Если вы обнаружите, что платите больше денег в день подачи налоговой декларации, вы можете уменьшить эту сумму, попросив удержать дополнительные деньги из своей зарплаты.