Как правильно написать расписку о передаче денег

Расписка — это документ, который подтверждает, что одна сторона передала определенную сумму денег другой. Расписку составляют не только при передаче денег между обычными людьми. Документ оформляют, когда проводят расчеты с индивидуальными предпринимателями, юридическими лицами. Если составить расписку неправильно, можно потерять деньги, не получить оговоренные проценты.

Рассказываем, как правильно составить расписку, в каких случаях оформляют документ и что нужно написать, чтобы доказать в суде свою правоту, если вторая сторона отказывается возвращать деньги.

Расписка подтверждает, что одна сторона получила от другой деньги. Фото: www.rubaltic.ru

Для чего нужна расписка — нюансы оформления документа

Расписку оформляют, чтобы подтвердить, что одна сторона приняла деньги от второй стороны. Кроме суммы, которая получена, расписка включает такую информацию:

- для чего были переданы деньги;

- на каких условиях получены средства;

- как деньги должны возвращаться, если это предусмотрено.

Если между сторонами возникнут разногласия по любому вопросу — использование полученных денег, их возврат, процент за предоставление, они могут обратиться в суд. В суде именно расписка будет доказывать факт передачи денег и условия, о которых обе стороны договорились.

Когда пишут расписку

Поводов для оформления расписки о получении денег может быть несколько:

- предоставление денег в долг;

- оплата аренды объекта: транспортного средства, техники, недвижимости;

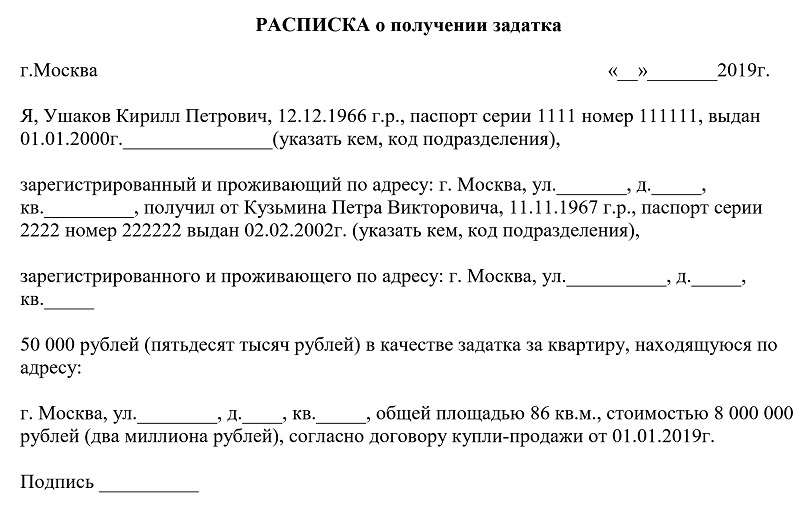

- внесение задатка за покупку квартиры, дома, земельного участка и другого имущества;

- покупка имущества;

- получение выплат. Например, алиментов на содержание ребенка;

- внесение предоплаты или оплата за оказание услуг, выполнение работ.

Если деньги передают для временного пользования, чаще всего оформляют не расписку, а долговое обязательство. Такой документ включает больше информации о порядке передачи денег, особенностях их использования и правилах возврата.

Закон не запрещает по желанию сторон оформлять расписку, но тогда нужно указать в ней все условия, которые были оговорены сторонами перед передачей денег.

Имеет ли расписка юридическую силу?

Расписка имеет юридическую силу — это документ, который подтверждает передачу денег. Она используется в качестве приложения к другим договорам или может оформляться как самостоятельный документ.

Юридическую силу имеет только оригинал расписки. Фото: dolgi.org

Законную силу расписка имеет даже при условии, что в ней есть грамматические ошибки. Но они не должны быть такими, которые не дают возможности установить существенные условия предоставления денег. Например, в качестве доказательства передачи денег могут не принять расписку, в которой из-за ошибок невозможно определить сумму, отраженную в документе прописью.

В качестве доказательства того, что деньги были переданы второй стороне, нужно хранить именно оригинал документа. Если возникнет необходимость для обратиться в суд, копия документа не подойдет — на заседаниях потребуют предоставить оригинал.

Кто пишет расписку

Расписку должен писать тот человек или официальный представитель физического или юридического лица, который принимает деньги.

В некоторых случаях допускается оформление расписки не тем, кто принимает деньги, а его официальным представителем. Но сначала пишут доверенность на получение денег другим человеком. Тогда в расписке обязательно указывают, что деньги приняты на основании доверенности, отражают номер доверенности и данные о том, где и когда ее выдали.

Что будет, если не оформлять расписку

Расписка не относится к обязательным документам, без которых невозможно дать деньги в долг, оставить предоплату, внести залог. Но если ее не будет, одной из сторон будет тяжело доказать, что деньги передавались.

Если стороны решили не оформлять расписку, но возникли какие-либо разногласия, доказательством передачи денег могут служить:

- чеки об операции перевода средств между счетами. При переводе денег нужно указать назначение платежа.

Если деньги передаются по предварительно составленному договору, в назначении пишут название договора и дату составления документа;

Если деньги передаются по предварительно составленному договору, в назначении пишут название договора и дату составления документа; - сохраненная переписка между лицом, которое передало деньги, и тем, кто их принял. Это могут быть письма, отправленные на почтовый ящик, сообщения в мессенджерах;

- квитанция об оплате;

- записи телефонного разговора.

При передаче денег на счет нужно указывать назначение платежа. Фото: iv-capriz.com

Как написать расписку на деньги — надо ли заверять у нотариуса

Как и оформление расписки, так и ее заверение у нотариуса не обязательны. Но стороны могут договориться и по собственному желанию подписать документ у нотариуса.

Поскольку обращение к нотариусу связано с дополнительными расходами, документ заверяют в случаях, когда речь идет о передаче крупных сумм.

Для чего нужны свидетели

Присутствие свидетелей не обязательно — достаточно оформления документа, свидетельствующего о передаче денег. Но если одна из сторон хочет, чтобы средства передавались в присутствии третьих лиц, закон не запрещает так делать.

В качестве свидетелей лучше приглашать незаинтересованных лиц — желательно, чтобы это не были родственники одной из сторон или друзья. Например, если оформляют предоплату за оказание услуг по ремонту дома, в качестве свидетелей можно пригласить соседей.

Если для передачи денег приглашают свидетелей, то сведения о них вносят в расписку. Свидетели должны быть готовы участвовать в судебном заседании, если потребуется подтвердить, что средства на самом деле передавали. Но свидетели не несут никакой ответственности за должника и не могут привлекаться для того, чтобы человек вернул деньги.

Как писать расписку на деньги

При передаче денег в документе нужно отразить информацию о том, кто передает деньги, кто их принимает, какая сумма передается, на каких условиях.

Документ можно напечатать на компьютере, но лучше написать расписку от руки. Одна из сторон может заявить, что денег не получала. В таком случае графологическая экспертиза подтверждает, что документ на самом деле написан человеком, чьи имя, фамилия и отчество указаны в расписке.

Расписку оформляют в одном экземпляре. Она хранится у того, кто передал деньги, и служит подтверждением факта получения средств.

Бывает, что расписка составляется в качестве дополнительного документа к договору. Например, при передаче денег по соглашению о задатке, которое оформляют перед продажей квартиры или дома. Пренебрегать составлением документа не нужно — договор о задатке свидетельствует только о намерении одной стороны передать деньги, а другой – получить их. А расписка уже подтверждает, что деньги переданы.

Расписка может подтверждать получение денег по соглашению о задатке. Фото: https://juridicheskii.ru/consult/2935

Требования к расписке о получении денег – что писать в документе?

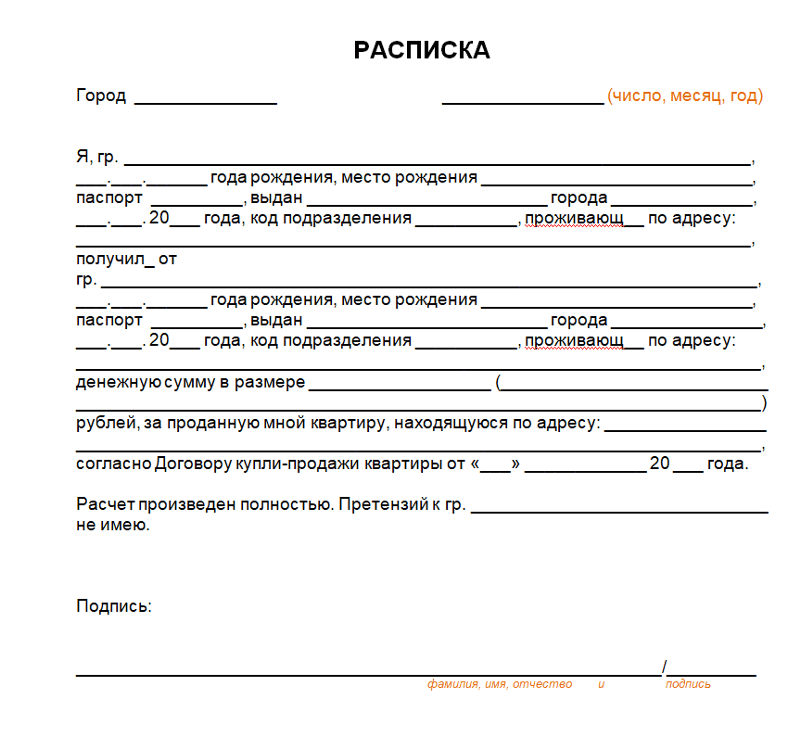

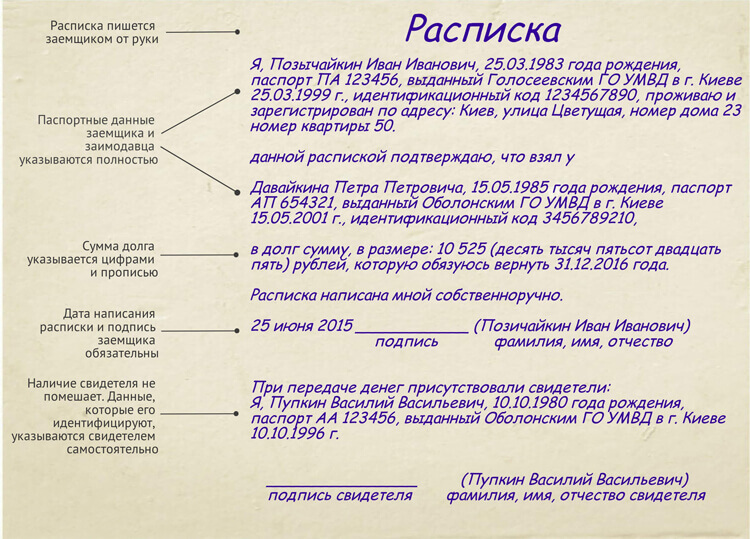

В расписке должна быть такая информация:

- место, где документ составлен. Не нужно указывать точный адрес, где передавались деньги — достаточно написать название города или населенного пункта;

- дата, на которую составлялся документ. Она совпадает с датой, на которую были переданы деньги;

- фамилия, имя и отчество человека, который передает деньги, его паспортные данные, адрес регистрации;

- фамилия, имя и отчество человека, который принимает деньги, его паспортные данные и адрес регистрации;

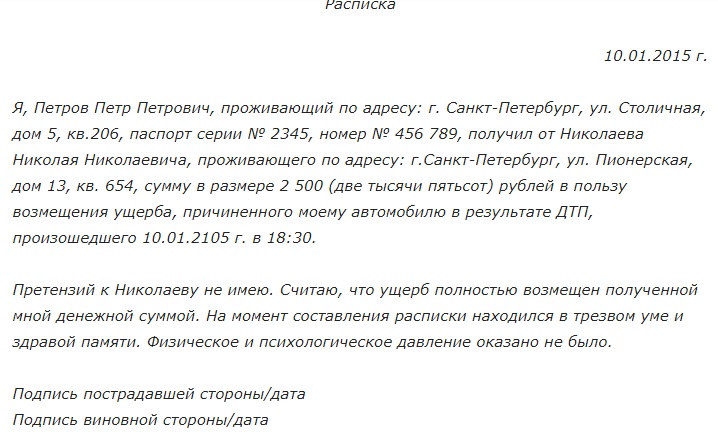

- информация о том, с какой целью передаются средства — предоставление денег в долг, внесение предоплаты за покупку квартиры, перечисление алиментов;

- указание реквизитов договора, по положениям которого должны быть переданы деньги.

Это может быть предварительный договор купли-продажи дома, соглашение о задатке, договор займа или другой документ;

Это может быть предварительный договор купли-продажи дома, соглашение о задатке, договор займа или другой документ; - сумма, которая была передана. Ее указывают цифрами и прописью — это исключает риск опечатки, когда указанная в расписке информация не будет соответствовать действительности;

- подпись человека, который принял деньги;

- подпись свидетелей, которые присутствовали при передаче денег, если они были.

В расписке указывают, для чего передаются деньги. Фото: rb112br.ru

При оформлении расписки дополнительно указываются:

- ИНН и ОГРН, если одна из сторон — индивидуальный предприниматель;

- ФИО руководителя компании, занимаемая должность, полное наименование юридического лица, ИНН и ОГРН компании, если деньги передает или принимает юридическое лицо;

- курс на день получения средств, когда сумма передается в валюте;

- сроки возврата денег, если предусмотрен их возврат;

- сроки возврата средств в случае наступления определенных обстоятельств;

- размер штрафов и пени на случай, если деньги не будут возвращены в срок;

- способ возврата денег.

Указывают, как человек должен вернуть деньги — наличными или переводом на банковскую карту. Если предусмотрен способ возврата в рассрочку, такую информацию тоже отражают. Еще при возврате в рассрочку дополнительно пишут график с суммами — когда и сколько денег нужно вернуть;

Указывают, как человек должен вернуть деньги — наличными или переводом на банковскую карту. Если предусмотрен способ возврата в рассрочку, такую информацию тоже отражают. Еще при возврате в рассрочку дополнительно пишут график с суммами — когда и сколько денег нужно вернуть; - если деньги предоставляли под проценты, это тоже нужно указать — прописать размер процентной ставки.

Если деньги передает юридическое лицо или ИП, это указывают в расписке. Фото: psinshoko.ru

Если деньги передают по предварительно заключенному договору, то в расписке можно не писать все условия их использования или возврата. Такую информацию указывают в договоре. Например, в предварительном договоре купли-продажи дома пишут, что в случае его расторжения нужно вернуть задаток в течение 3 дней. Кроме этого указывают, как поступают с деньгами в зависимости от причины расторжания договора: задаток просто возвращают, не возвращают или возвращают в двойном размере.

Как назначать процент за пользование деньгами

Любой человек, физическое или юридическое лицо имеет право дать денег взаймы. В соответствии с положениями Гражданского кодекса РФ за использование денег сторона, которая их предоставляет, может установить процент. При отражении информации о процентах нужно учитывать законодательные нормы:

В соответствии с положениями Гражданского кодекса РФ за использование денег сторона, которая их предоставляет, может установить процент. При отражении информации о процентах нужно учитывать законодательные нормы:

- если установить слишком высокий процент, вторая сторона может потребовать их уменьшения через суд;

- если в расписке не была указана величина процентов, автоматически может быть использована ключевая ставка Центрального банка РФ на момент предоставления долга;

- если деньги были предоставлены в долг и должник вернет их раньше, то он может заплатить меньший процент. Например, одна сторона дала денег на год под 8%. Но если вторая сторона смогла вернуть их раньше — через 6 месяцев, то она имеет право заплатить только 4%.

Частые ошибки при составлении расписки

Ошибкой будет, если в расписке:

- не указано название документа;

- нет полной информации о том человеке, который принял деньги. Например, указаны только фамилия, имя и отчество, но нет данных паспорта и адреса регистрации;

- на документе не расшифрована подпись — не указана фамилия, имя и отчество человека, который ее поставил;

- не указано, когда переданы деньги;

- не написано, когда нужно вернуть деньги.

Это может быть конкретная дата или срок после того, как средства получены;

Это может быть конкретная дата или срок после того, как средства получены; - не указана сумма штрафа или пени, которую должна выплатить вторая сторона в случае, если она не вернет деньги вовремя.

Распространенная ошибка – отсутствие в расписке срока, на который предоставлены деньги. Фото: nedicom.ru

Еще при оформлении расписки нужно учитывать:

- подпись в документе ставят только после того, как деньги будут получены. Если расписка будет составлена до передачи средств, одна из сторон может заявить, что деньги были получены, и требовать их возврата;

- если после оформления расписки в ней заметили ошибки, не нужно их исправлять. Лучше написать новый документ — в противном случае одна из сторон может заявить о том, что информация была изменена уже после того, как расписку подписали;

- если человек проживает не по месту регистрации, лучше в расписке указать информацию о месте его фактического пребывания. Так будет легче найти должника, если он вовремя не вернет деньги.

Что делают с распиской после того, как вернули деньги

Если деньги вернули назад, нужно забрать расписку у человека, который предоставлял средства. Если по каким-либо причинам нет возможности этого сделать, вторая сторона должна написать расписку о том, что получила деньги назад. В расписке указывают, за что предоставлялась сумма, в какие сроки она была возвращена и отражается информация об отсутствии претензий.

Человек, который возвращает деньги, полученные в рассрочку, вправе просить от кредитора оформления расписок, которые будут подтверждать проведение каждой выплаты. Если таких расписок не будет, кредитор может заявить, что не получал денег в оговоренные сроки, и требовать выплаты штрафа или пени.

Что делать, если не возвращают деньги

По закону тот, кто передал деньги и не получил их в оговоренный в расписке срок, имеет право требовать их возврата через суд. Сделать это можно на следующий день после просрочки.

Если в расписке не было указано, когда нужно вернуть деньги, по нормам Гражданского кодекса РФ вторая сторона имеет право это сделать в течение 30 дней после требования. Чтобы иметь доказательства того, что требование было направлено должнику, его лучше передавать заказным письмом.

Чтобы иметь доказательства того, что требование было направлено должнику, его лучше передавать заказным письмом.

Исковое заявление в суд можно направить лично или заказным письмом. К исковому заявлению прикладывают копию расписки — оригинал нужно предоставить уже в ходе судебного разбирательства.

В суд можно обратиться в течение 3 лет с того момента, как были нарушены права одной из сторон договора. Но если существенные причины помещали истцу направить обращение до истечения такого срока, суд может его увеличить и принять иск к рассмотрению позже.

Если деньги, предоставленные в долг, не возвращают, можно обратиться в суд. Фото: taradmin.ru/meditsinskoe-pravo

Чтобы защитить свои права в суде:

- Сторона, права которой были нарушены, пишет иск и передает его в суд.

- Суд направляет ответчику повестку для приглашения его на судебные заседания.

- Стороны участвуют в судебном разбирательстве.

- Суд выносит решение. Оно вступает в силу в течение 1 месяца при условии, что одна из сторон не решит обжаловать его в суде вышестоящей инстанции.

Расписка в получении денежных средств: что запомнить

- Расписка – официальный документ, имеющий юридическую силу. Расписка подтверждает, что деньги были переданы одной стороной и получены другой.

- В расписке нужно указать данные о том, кто передает деньги, кто их получает, дате предоставления и сумме. Дополнительно отражают условия, на которых деньги переданы, и как их нужно возвращать.

- Расписку не нужно заверять у нотариуса. Но это можно сделать при желании одной из сторон.

- При необходимости деньги передают в присутствии свидетелей. Информацию о них тоже указывают в расписке.

- Оригинал расписки хранится у того, кто передал деньги.

- Если деньги должны быть возвращены, но одна из сторон этого не сделала, обращаются в суд. Суд может вынести решение о принудительном взыскании средств.

Раздел совместно нажитого имущества при разводе супругов

Семейная ипотека с господдержкой в 2021 году: кому положена, как получить, преимущества программы

Как выделить долю ребенку в ипотечной квартире, купленную с использованием материнского капитала

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

Как составить расписку о передаче денег в долг в Казахстане

Опубликовано:

Расписка поможет обезопасить в спорных ситуациях и того, кто одолжил деньги, и того, кто взял. Как правильно ее составлять и какие данные нужно вносить, узнали журналисты Нурфин.

Как правильно ее составлять и какие данные нужно вносить, узнали журналисты Нурфин.

Расписка составляется, когда один человек дает деньги в займы другому. Это не обязательное условие и зависит от степени доверия между людьми. Но, если придется доказывать факт передачи денег, срок долга и другое, то без расписки не обойтись.

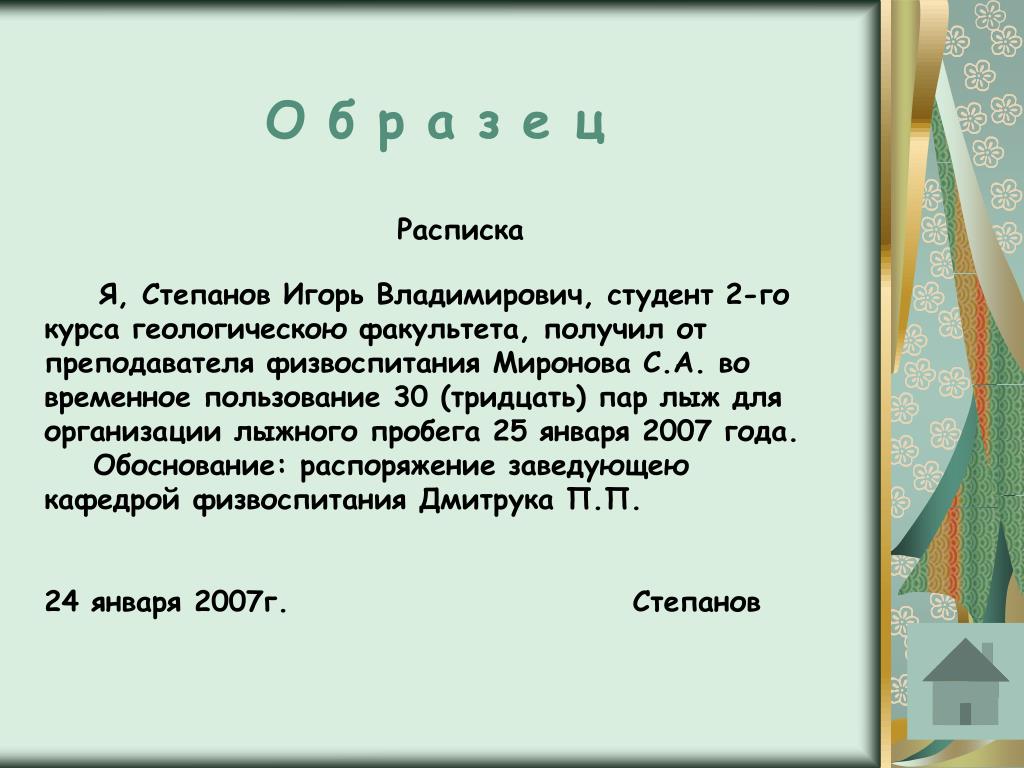

- Расписка всегда пишется от руки того человека, который берет деньги в долг. Поэтому для ее написания достаточно чистого листа бумаги, шариковой ручки и личных данных обеих сторон.

- Рукописный документ надо так и озаглавить: «Расписка».

- На следующей строке, слева нужно написать город, в котором были переданы деньги, и составилось обещание об их возврате.

- В тексте расписки пишем, кто и у кого занял деньги. При этом указывается полное имя без сокращений, номер документа, ИИН, дата рождения и адрес прописки обеих сторон.

- Далее указываем, какая сумма была взята.

Цифрами и прописью.

Цифрами и прописью. - После этого пишем, до какого числа будут возвращены деньги.

- Внизу указываем дату составления расписки, возле которой подписываются кредитор и заемщик. Возле подписи нужно указать свое полное имя.

По виду расписка может отличаться, но основные данные должны быть в ней расписаны обязательно.

Это может защитить не только того человека, который одолжил деньги, но и того, кто взял. Например, от необоснованных претензий, связанных с размером суммы и периодом возврата.

Образец расписки: UGCВозвращение долгаПо договоренности сторон, долг можно возвращать и частями. Это нужно отметить в рукописном документе. А на оставшуюся сумму лучше составлять новую расписку, чтобы документально закрепить уменьшение долга и новый срок возврата.

Если предусмотрено возвращение долга с процентами, то это тоже нужно отметить в расписке. Потому что, кредитор при этом должен заплатить подоходный налог.

Если никаких процентов в расписке не отмечено, то их требование не законно. А если истек срок возвращения долга, а заемщик не отдает деньги – то необходимо обратиться в суд, где и поможет расписка.

А если истек срок возвращения долга, а заемщик не отдает деньги – то необходимо обратиться в суд, где и поможет расписка.

Под расписку можно одолжить не только деньги, а также документы и имущество. Но в тексте, подтверждающем передачу и срок возврата, нужно уточнить номера и другие уникальные признаки бумаг и предметов.

Вместе с распиской также можно оформить договор займа, но к его составлению намного больше претензий: должны быть соответствующая законодательству форма и наличие облигации.

Поэтому для подтверждения денежного долга между двумя физическими лицами можно ограничиться распиской. Заверять ее у нотариуса не обязательно.

Но рекомендуется писать такой документ и осуществлять передачу денег при свидетелях, данные которых также будут занесены в расписку. Если дело дойдет до суда, их подтверждения также станут весомой частью доказательной базы.

Новости Казахстана. Фото и Видео. Эксклюзивы. Подпишись на нас в Telegram >>>

Подпишись на нас в Telegram >>>

Оригинал статьи: https://www.nur.kz/nurfin/personal/1854254-kak-sostavit-raspisku-o-peredace-deneg-v-dolg-v-kazahstane/

Автор: Екатерина СохареваКак написать квитанцию

Написание квитанций и выдача их клиентам является неотъемлемой частью любого бизнеса. Для предприятий квитанции являются важными записями, которые показывают полученные и заработанные деньги. Это упрощает ведение бухгалтерского и налогового учета. Для клиентов квитанции служат доказательством завершенных транзакций, которые они также могут использовать для личных записей.

Для чеков не существует стандартного формата или дизайна. Однако, вне зависимости от структуры, квитанции обычно содержат одну и ту же информацию.

Что такое квитанция?

Квитанция — это документ, который поставщик или владелец бизнеса предоставляет платежеспособным покупателям или клиентам. Они служат доказательством покупки для клиентов.

Они служат доказательством покупки для клиентов.

Хотя квитанции различаются по содержанию и стилю, они обычно содержат следующее:

- Название компании, адрес и контактная информация

- Дата транзакции

- Номер квитанции или номер ссылки

- Товары или услуги, проданные

- Цена за единицу каждого элемента в списке

- Скидка

- Налог (НДС)

- Сборы (доставка или дополнительные сборы)

- Общая уплаченная сумма

- Способ оплаты

- Политика возврата

Предприятия обычно используют систему точек продаж (POS) для печати чеков.

Когда нужно выдавать квитанцию?

Вы должны выдавать своим клиентам квитанцию всякий раз, когда они оплачивают товары или услуги, которые вы предоставили. Мы советуем предприятиям выдавать квитанции всем клиентам для ведения учета. Если вы предоставили своим клиентам счет-фактуру, вы можете использовать его в качестве квитанции, подписав и поставив дату, чтобы показать, что он был оплачен.

Квитанции являются важной документацией для ведения бухгалтерского учета и подачи налоговых деклараций, поэтому храните их копии в безопасном и организованном порядке.

Какая информация должна быть включена в квитанцию?

Чеки отличаются по стилю и дизайну. Большинство компаний делают свои квитанции простыми и понятными, подчеркивая только важные детали, такие как номер квитанции, продукты, цены, налог и сумму.

Если вы являетесь владельцем бизнеса или поставщиком услуг, ваша квитанция должна содержать следующие данные:

- Информация о вашей компании, включая название, адрес, номер телефона и адрес электронной почты

- Дата транзакции с указанием числа, месяца и года

- Разбивка продуктов или услуг с кратким описанием каждого элемента, проданное количество и цена за единицу

- Общая сумма сделки с учетом налогов и сборов указывается отдельно

- Способ оплаты — наличные, дебетовая или кредитная карта

Как я могу выдать квитанцию?

Вы можете выдавать квитанции двумя способами: в цифровом виде или на бумаге. Вы можете написать его от руки или распечатать.

Вы можете написать его от руки или распечатать.

Цифровые квитанции

Многие предприятия теперь выбирают цифровые квитанции, потому что они быстрые, эффективные и экономичные. Они приобретают кассовый аппарат со встроенным принтером для генерации чеков. Они также используют системы торговых точек для программирования налоговых ставок, скидок и кодов прямо в реестре, поэтому им не нужно выполнять расчеты вручную.

Кроме того, все больше предпринимателей предпочитают предоставлять электронные квитанции, и этот вариант становится безумно популярным. После создания владельцы бизнеса отправляют его своим клиентам по электронной почте.

Если вы хотите предоставить хорошо отформатированную квитанцию, вы можете использовать любой из наших бесплатных шаблонов квитанций. Вы можете распечатать их или отправить прямо на электронную почту вашего клиента. Все больше компаний предпочитают отправлять квитанции по электронной почте, потому что это практично — как с точки зрения времени, так и денег.

Бумажные квитанции

Если у вас нет торговой точки или программного обеспечения для создания цифровых квитанций, вы можете выбрать рукописные квитанции. Не волнуйтесь — они работают так же хорошо. Вы можете приобрести чековую книжку у продавца канцтоваров. Обычно они предлагают две копии квитанции: одну для вас, а другую для покупателя.

С другой стороны, вы можете загрузить любой из наших шаблонов квитанций. После загрузки шаблона настройте его, добавив логотип своей компании и детали, чтобы он официально стал вашим. Распечатайте несколько копий шаблона квитанции или сохраните их на своем компьютере и заполните поля перед печатью.

Вам нужно сохранять все чеки?

Настоятельно рекомендуется вести учет всех ваших квитанций. Они являются важной документацией ваших транзакций — они служат доказательством покупки и необходимы для подачи налоговых деклараций (если ваш бизнес зарегистрирован в качестве плательщика НДС, вам потребуются копии квитанций об уплате НДС, чтобы потребовать их обратно).

Кроме того, квитанции могут помочь в разрешении споров, особенно если в них указаны условия и правила возврата.

Если вы являетесь потребителем, мы также рекомендуем вести учет ваших квитанций. С помощью квитанций вы можете просмотреть приобретенные товары и оценить, получили ли вы их полностью. Квитанции также необходимы для целей бухгалтерского учета. Если вы хотите более осмотрительно распоряжаться своими финансами, советуем сохранять все чеки.

Как сделать цифровые квитанции?

Электронные квитанции в настоящее время становятся все более популярными. Вы можете создавать цифровые квитанции с помощью программного обеспечения, такого как Microsoft Word или Spreadsheet. Google Docs и Google Sheets также являются возможными вариантами — они бесплатны, легко доступны и доступны на нескольких платформах.

Если вам не хватает этих инструментов, вы можете использовать любой из наших бесплатных шаблонов квитанций. После загрузки шаблона все, что вам нужно сделать, это заполнить поля, и все готово.

В: Мне тоже нужны цифровые счета. Где я могу их получить?

Счета-фактуры представляют собой документы, в которых указаны товары или услуги, оказанные поставщиком. Он содержит такую информацию, как проданные товары, цена, скидка, налог и общая сумма к оплате. Клиент может оплатить счет позже, в зависимости от соглашения обеих сторон.

Spark Invoice Maker — это интеллектуальное приложение, позволяющее создавать цифровые счета, которые можно распечатать или отправить клиентам в электронном виде. Spark Invoice позволяет быстро и легко выставлять счета, поэтому вам не придется тратить свое драгоценное время на изучение Microsoft Word или электронных таблиц.

Этот генератор счетов автоматически выполнит расчеты, а это значит, что вам не нужно беспокоиться о том, что вы ошибетесь в сумме. Он удобен в использовании и идеально подходит для любого типа бизнеса — большого или малого.

Когда вы загружаете приложение, вам необходимо добавить информацию о вашей компании (название, адрес, контактный номер и логотип), информацию о клиенте, список товаров или услуг, приобретенных клиентом, цену за единицу каждого товара и дополнительные примечания (по желанию). Spark Invoice мгновенно сгенерирует хорошо отформатированный профессиональный счет в формате PDF.

Spark Invoice мгновенно сгенерирует хорошо отформатированный профессиональный счет в формате PDF.

Затем вы можете выбрать отправку счета непосредственно вашему клиенту по электронной почте или через другие платформы обмена сообщениями из приложения. Или вы можете сохранить его в предпочитаемом вами облачном хранилище, а затем загрузить квитанцию в формате PDF.

В: Мне нужно сделать оценку/расценки. Что я могу использовать?

Spark Invoice Maker — это не просто приложение для создания счетов. Вы также можете использовать его для создания оценок.

Примечание. Смета или коммерческое предложение — это часть документа, в котором указывается стоимость продуктов или услуг, предлагаемых поставщиком — клиентам, которые ищут варианты или хотят сравнить цены между компаниями, как правило, в качестве оценок.

Одна из лучших особенностей Spark Invoice заключается в том, что вы можете мгновенно превратить свои оценки в счет — достаточно одного касания. Это сэкономит вам много времени от повторного ввода той же информации.

Квитанции, расценки и счета: в чем разница?

Некоторые могут путать квитанции, расценки и счета-фактуры. Однако эти три документа отличаются друг от друга и должны использоваться по-разному в различных ситуациях.

Предложение показывает количество продуктов или услуг, которые клиент должен заплатить, если он решит продолжить транзакцию. Это помогает клиентам / потребителям быть финансово подготовленными, прежде чем заключать сделку.

С другой стороны, в счете указывается общая сумма, подлежащая оплате клиентом. Он показывает разбивку продуктов или услуг, предоставляемых поставщиком. Клиент может заплатить поставщику в течение определенного периода после выставления счета. Тем не менее, способы и варианты оплаты варьируются в зависимости от соглашения поставщика и заказчика.

Некоторые предприятия взимают плату за просрочку платежа, когда клиент не платит в установленные сроки. Взимание платы за просрочку — отличный способ побудить клиентов платить вовремя. Другой вариант — предоставить скидки клиентам, которые платят раньше.

Другой вариант — предоставить скидки клиентам, которые платят раньше.

Теперь поговорим о квитанциях. Квитанции — это документы, которые поставщик предоставляет покупателю после завершения транзакции. Это означает, что клиент должен оплатить всю сумму. Если клиент платит только часть суммы, поставщик может предоставить кассовый чек с указанием полученной суммы и суммой остатка.

В квитанции также должен быть указан выбранный клиентом способ оплаты — наличные, дебетовая или кредитная карта.

Чтобы помочь вам лучше понять разницу между этими тремя, давайте взглянем на эту ситуацию:

Росс ищет новый комплект камер видеонаблюдения для своего нового дома. Он связался с компанией А и спросил, сколько стоит их камера видеонаблюдения. Компания А заявила, что их комплект безопасности стоит 1800 долларов, включая установку.

Думая, что он мог бы найти более дешевые варианты, Росс связался с компанией B, компанией C и компанией D и попросил расценки.

Он получил следующее:

Компания А: 1800 долларов; включает пять камер и плату за установку.

Компания B: 1700 долларов; включает четыре камеры, плату за установку и гарантию на 1 год.

Компания C: 1400 долларов; включает пять камер + 200 долларов за установку.

Компания D: 1200 долларов США; включает в себя три камеры, плату за установку и гарантию на 1 год.

Росс выбрал компанию B, и всего через день компания B прислала ему счет с указанием предметов, включенных в пакет, вместе с их ценой. Так как Росс является новым покупателем, компания Б решила предоставить ему скидку 10%, указанную в счете-фактуре.

Компания Б дала Россу две недели на оплату. После оплаты наличными компания B выдала ему квитанцию в качестве доказательства платежа.

Final Takeaway

Квитанции являются важной частью бизнеса. Это поможет вам отслеживать прибыль, делая управление денежными потоками более управляемым. Квитанции служат доказательством оплаты и необходимы для ведения бухгалтерского учета и подачи налоговых деклараций. Если вы не выдаете квитанции, значит, вы делаете все неправильно.

Если вы не выдаете квитанции, значит, вы делаете все неправильно.

Вы можете предъявлять квитанции в рукописном, печатном или электронном виде. Примечательно, что сегодня большинство предприятий выбирают безбумажные электронные квитанции, потому что они удобны и сокращают расходы.

Если вам нужен шаблон чека для распечатки или использования в цифровом виде, вы можете использовать любой из наших бесплатных шаблонов чеков или шаблонов кассовых чеков. Загрузите предпочитаемый дизайн, а затем настройте его, добавив информацию о своей компании и логотип. Все, что вам нужно сделать, это заполнить поля, и все готово.

Таким образом, квитанции, счета-фактуры и расценки различны и должны использоваться в разных ситуациях:

Расценки: заявления, которые показывают цены на товары и услуги, которые клиент должен заплатить, если он их выполнит.

Счета: документ, показывающий общую сумму товаров и услуг, которые поставщик или фрилансер предоставил клиенту. Счет не всегда нужен.

Квитанции: документ, который поставщики выдают покупателям после совершения платежа. Квитанции необходимы для каждой завершенной транзакции.

Spark Invoice Maker позволяет без проблем создавать счета. Это быстро, просто и удобно — функции, которые вам понравятся, если вы всегда в пути. С помощью Spark Invoice вы можете создавать оценки и счета за считанные секунды. Spark Invoice Maker — это бесплатное приложение для создания счетов, доступное на устройствах iOS и Android.

Как написать квитанцию?

Вы владелец небольшого бизнеса, например, местного цветочного магазина? Или, может быть, думаете о создании собственного малого бизнеса по продаже шаров для боулинга? Если вы продаете или думаете о продаже товаров или услуг, вы должны знать, что вам нужно сделать, чтобы ваш клиент сохранил запись о транзакции.

Но как вы на самом деле выписываете квитанцию для своих клиентов? Это практическое руководство проведет вас через то, что вам нужно сделать, когда вам необходимо предоставить подтверждение транзакции.

Оглавление

Когда необходимо предоставить подтверждение транзакции?

В соответствии с Законом Австралии о защите прав потребителей компания должна предоставить «подтверждение сделки», если общая стоимость предоставленных товаров или услуг превышает долларов США без учета налога на товары и услуги. Кроме того, это «подтверждение транзакции» должно быть предоставлено как можно скорее после предоставления товаров или услуг. Если транзакция составила менее 75 долларов США без учета налога на товары и услуги, предприятия должны предоставить квитанцию в течение 28 дней только по запросу.

Какие документы могут быть доказательством сделки?

Только некоторые документы юридически признаются доказательством сделки. Подтверждение транзакции может быть представлено в следующих формах:

- Налоговая накладная;

- Кассовый чек;

- Выписка по кредитной или дебетовой карте;

- Рукописная квитанция;

- Договор об отсрочке; или

- Номер подтверждения или квитанции для телефонной или интернет-транзакции.

Это наиболее распространенные документы, предоставляемые людям при покупке товара или услуги. Скорее всего, вам были предоставлены некоторые доказательства транзакции, когда вы приобрели товар в качестве потребителя.

Как написать квитанцию

Шаг 1. Дайте понять, что это подтверждение транзакции

Во-первых, вам нужно показать, что документ, который вы пишете, предназначен для идентификации в качестве доказательства транзакции. Вы должны определить документ в начале и написать, что это за документ, будь то квитанция, налоговая накладная или другой тип документа.

Шаг 2. Укажите, когда произошла транзакция

Вы должны указать дату транзакции в подтверждении покупки. Вы можете указать время для своих собственных записей, но вы не обязаны указывать что-то большее, чем просто календарную дату, когда произошла транзакция.

Шаг 3. Определите стороны сделки

В подтверждении сделки вы должны указать соответствующие стороны, участвующие в продаже товара или услуги.

- Название и личность вашей компании; и

- Австралийский бизнес-номер вашей компании (ABN) или Австралийский номер компании (ACN), в зависимости от того, какой из них есть у вашей компании.

Если вы не можете вспомнить свой ABN или ACN, вы можете выполнить поиск своей компании в реестрах ASIC и найти свой номер в Интернете.

Кроме того, если сумма продажи превышает 1000 долларов США, в счете-фактуре должны быть указаны личность покупателя или ABN.

Шаг 4. Идентификация Товара или Услуги по сделке

И, наконец, подтверждение сделки должно содержать в документе следующую информацию:

- Поставляемые товары или услуги; и

- Цена товара или услуги.

Заключение

Это наше базовое руководство, которое поможет вашему малому бизнесу выписать квитанцию или подтверждение транзакции для ваших потребителей, если вы собираетесь вести бизнес в Австралии.