ITECH — Сайт «PPF Страхование жизни»

Описание

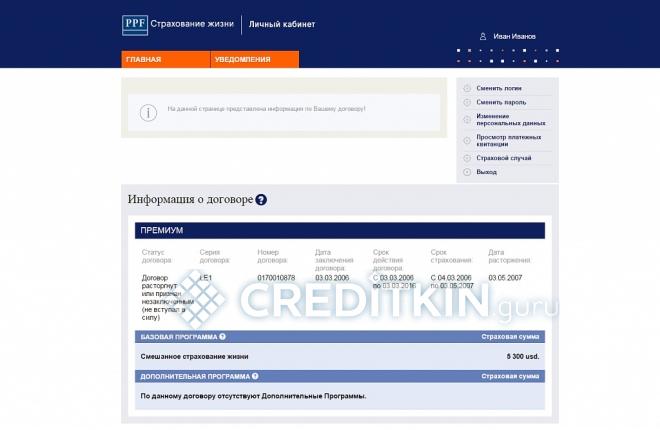

Многие уверены, что выбрать программу страхования жизни — это сложно и долго. Официальные и строгие сайты, объемные и непонятные описания вызывают желание закрыть браузер и отложить вопрос.

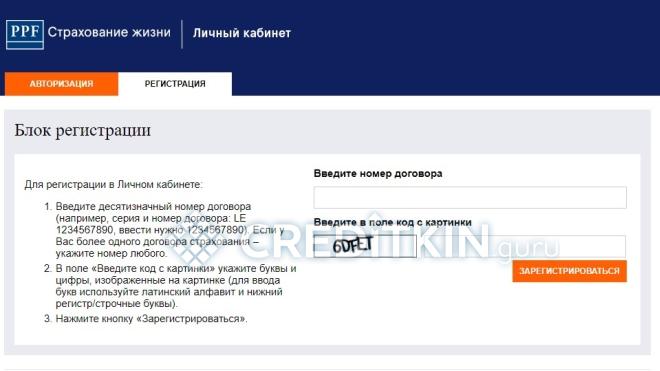

Вместе с PPF Страхование жизни мы показали, что всё может быть по-другому. На новом сайте компания рассказывает о своих продуктах простым языком. Благодаря грамотной типографике информацию очень удобно воспринимать. Душевные иллюстрации и тёплые цвета отлично передают главные преимущества PPF – заботу о клиентах и надежность. Сайт дружелюбный и понятный, с ним легко найти общий язык и получить ответ в 3 клика.

PPF Страхование жизни ведёт с пользователями настоящий диалог, потому что страхование жизни — это забота о близких.

Many of us believe that choosing a life insurance program is difficult and tedious. Official and strict sites, voluminous and incomprehensible descriptions cause a desire to close the browser immediately and postpone the issue.

Together with PPF Life Insurance, we have shown that everything can be different. On the new website, the company talks about its products in simple everyday language. Thanks to competent typography, information is convenient to understand. Warm illustrations and nice colors perfectly convey the main advantages of PPF Life Insurance – care for customer and reliability. The site is user-friendly and understandable, it is easy to find a common language with it and get an answer in 3 clicks.

PPF Life Insurance leads a real dialogue with users, because life insurance is a concern for loved ones.

Поставленная задача и ее решение

Проблема:

Сайт не продает продукт компании. Сайт и продукт одинаково сложны для понимания. Все продажи происходят только через менеджера по телефону, который пересказывает и объясняет информацию с сайта.

Решение:

Для начала мы выявили основные барьеры для покупки.

– Пользователь не понимает, для чего ему нужен данный продукт. «Мне это не нужно, со мной ничего не случится.»

– У пользователя есть вклад, и он считает, что сам может позаботиться о близких при наступлении страхового случая.

Для того, чтобы правильно выстроить диалог с пользователем, мы провели несколько встреч с ведущими менеджерами и директором по продажам PPF Страхование жизни. Они рассказывали нам о продукте, так, как делают это для своих клиентов. В основу информационной архитектуры сайта и требований к контенту легли живые диалоги с клиентами.

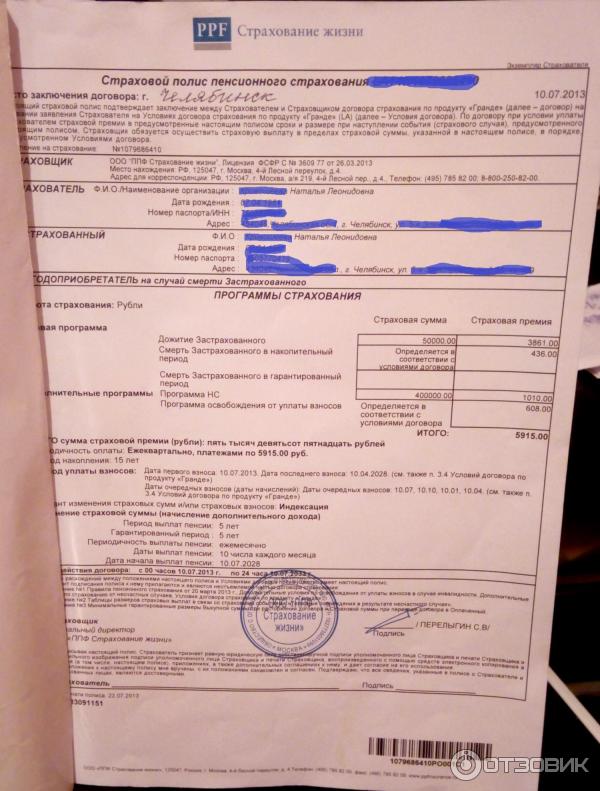

На новом сайте мы рассказали структурировано и простым языком, что из себя представляет полис страхования жизни. Например, на каждой странице продукта есть блок «Как работает полис» – реальный пример из жизни настоящего человека. С помощью него пользователь быстро понимает, в каком случае он получит выплату, какой может быть размер выплаты, какой страховой взнос он будет платить и т.д.

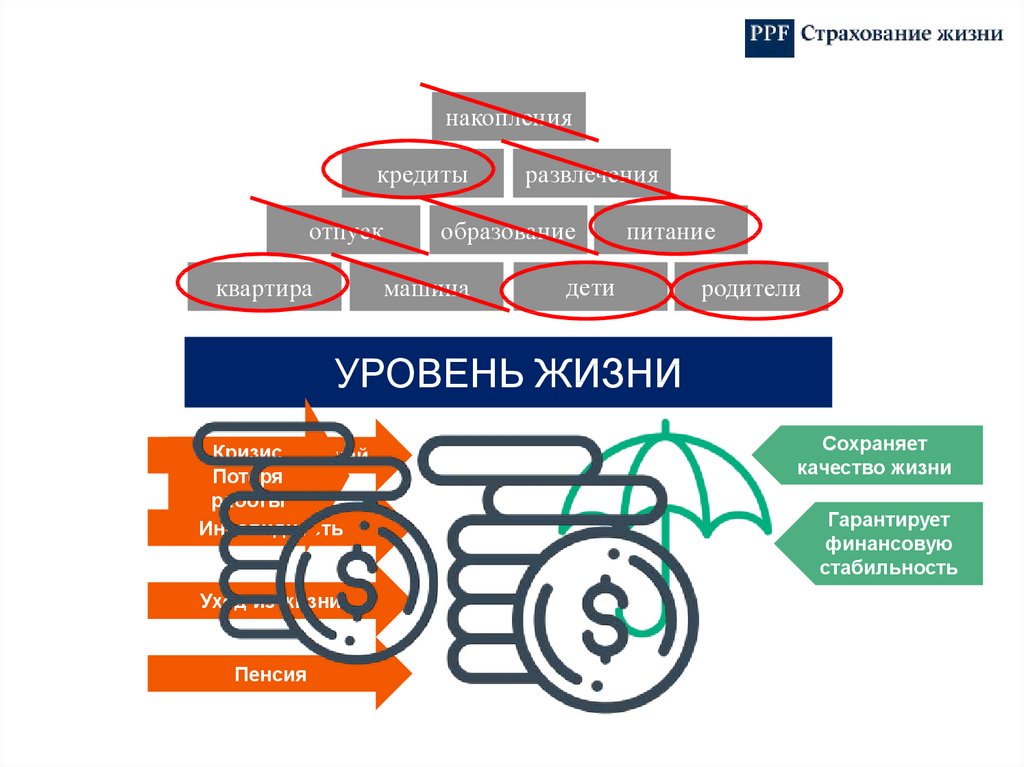

С помощью текстов, изображений и иллюстраций мы выстроили целостную коммуникацию с пользователем сайта. Основное сообщение, которое мы до него доносим: «Страхование жизни — это не средство заработка на страховом случае, а поддержка семьи застрахованного. Нужно позаботиться о своем будущем и будущем своей семьи, и PPF Страхование жизни готовы в этом помочь».

Скриншоты

Tweet

Share

Share

Сравнение PPF и страхования жизни: что на первом месте?

C.Ramanathan

Некоторые люди сравнивают страхование жизни с другими сберегательными инструментами, такими как PPF, поскольку оба могут быть средством сбережения, а также позволяют уменьшить налоговые расходы. Однако, строго говоря, PPF и страхование жизни на самом деле являются двумя совершенно разными инструментами, у которых мало общих черт. Надлежащее финансовое планирование опирается на два столпа защиты и экономии. Защита всегда стоит на первом месте, потому что, если вы полностью застрахованы, даже если с вами случится что-то неприятное, ваша семья сможет поддерживать свой уровень жизни без каких-либо проблем.

ППФ

Государственный резервный фонд (PPF) — это излюбленная схема долгосрочных долговых обязательств инвесторов и экономистов, которая находится под эгидой правительства. Минимум 500 рупий и максимум 1,50 лакха рупий могут быть внесены на счет PPF за один финансовый год. Эта сумма депозита также вычитается из налогооблагаемого дохода в соответствии с разделом 80C Закона о подоходном налоге. Поскольку PPF представляет собой схему EEE, вклад, проценты и сумма погашения не облагаются налогом.

Страхование жизни

Страхование жизни требует, чтобы премия выплачивалась через регулярные промежутки времени, чтобы воспользоваться защитой или покрытием рисков. Сумма покрытия риска, предусмотренная полисом, называется суммой, гарантированной по полису. Эта страховая сумма выплачивается в случае смерти или наступления срока погашения в зависимости от типа приобретенного страхования жизни, т. е. является ли это простым срочным планом или срочным плюс сберегательным планом. Премия, уплаченная за полис страхования жизни, также дает вам налоговые льготы в соответствии с разделом 80C. Это также схема EEE при соблюдении определенных условий.

е. является ли это простым срочным планом или срочным плюс сберегательным планом. Премия, уплаченная за полис страхования жизни, также дает вам налоговые льготы в соответствии с разделом 80C. Это также схема EEE при соблюдении определенных условий.

Как сравнить

Лучший способ сравнить оба варианта — изучить, насколько каждый из них соответствует критериям, по которым клиенты оценивают варианты инвестирования. Однако для целей сравнения мы будем рассматривать только полисы страхования жизни со сберегательной составляющей, так как только этот тип можно рассматривать как сберегательный инструмент и, следовательно, сравнивать с PPF.

На что обращают внимание клиенты при выборе инвестиционного инструмента? Ни один инструмент не будет обладать всеми необходимыми функциями. Некоторые взаимоисключающие. Компромисс и балансировка, основанные на потребностях, инвестиционных целях, способности нести риск, временных ограничениях и т. д., будут решающими факторами.

Сравним два инструмента по нескольким критериям инвестирования:

Безопасность и законность

И PPF, и страхование жизни являются законными способами инвестирования и считаются достаточно безопасными. PPF является схемой центрального правительства, и страхование жизни в Индии предлагается государственной корпорацией страхования жизни (LIC) и страховыми компаниями частного сектора, которые регулируются IRDAI, созданным правительством.

Выход

Доходность PPF в настоящее время составляет 8,7% годовых с годовым начислением сложных процентов, но может быть изменена правительством. В страховании жизни доходность по выплате при погашении варьируется от страховщика к страховщику, а также от одного полиса к другому. Как правило, доходность пособия по истечении срока погашения может составлять от 4% до 6%, но невозможно предсказать «доходность» пособия в связи со смертью, поскольку она может в несколько раз превышать уплаченную премию (или инвестированную сумму) в зависимости от времени смерти от смерти.

Гибкость, предлагаемая инвестиционным инструментом

В PPF инвестор может инвестировать любую сумму от минимум 500 рупий до максимум 1,50 лакха рупий за финансовый год. Эту сумму можно инвестировать единовременно или 12 частями в течение года. В страховании жизни взнос (разовый/годовой/полугодовой/ежеквартальный/ежемесячный), называемый премией, является фиксированным и не гибким. Покупатель может выбрать страховую сумму и, соответственно, надбавку к уплате во время покупки полиса в соответствии со своими требованиями и платежеспособностью. Однако после того, как полис куплен, премия, подлежащая уплате, не может быть изменена. В большинстве полисов не установлен максимальный предел гарантированной суммы, которую можно купить при соблюдении определенных условий.

И PPF, и схемы страхования жизни можно легко возобновить, если вы перестанете инвестировать/платить страховые взносы из-за каких-то проблем. Срок владения PPF составляет 15 лет с возможностью многократного продления на период от 5 до 25 лет. В страховании жизни период полиса может быть выбран вами с учетом определенных ограничений/потолков, которые варьируются от полиса к полису. Можно даже до смерти. Человек может принять любое количество полисов, но на человека разрешена только одна учетная запись PFF.

В страховании жизни период полиса может быть выбран вами с учетом определенных ограничений/потолков, которые варьируются от полиса к полису. Можно даже до смерти. Человек может принять любое количество полисов, но на человека разрешена только одна учетная запись PFF.

Ликвидность

В PPF снятие разрешено каждый год с 7-го финансового года с года открытия счета. Сумма вывода подлежит ограничениям, и счет не может быть закрыт, а полная сумма не может быть снята до истечения 15 лет. Кредит предоставляется по истечении 3-го финансового года с момента открытия счета в PPF. Как правило, в полисе страхования жизни минимальный период блокировки, по истечении которого полис может быть инкассирован (т. е. приобретает выкупную стоимость), составляет 3 года. Вы можете взять кредит/деньги стоимость после блокировки в период политики.

Использование в качестве финансового инструмента

Полис страхования жизни является «имуществом» с юридическим статусом. Право на это имущество может быть передано, заложено, заложено, подарено или продано в соответствии с законодательством, применимым к этим процессам.

Право на это имущество может быть передано, заложено, заложено, подарено или продано в соответствии с законодательством, применимым к этим процессам.

Полис страхования жизни с таким статусом предлагает различные льготы на проживание:

Вы можете взять кредит на полис у страховщика. Денежная стоимость полиса может быть использована в качестве залога для заимствования денег из других источников, например. персональный кредит, автокредит и т. д. Для всех этих вы должны назначить политику в банк или учреждение, которое дает кредит. Вы можете воспользоваться траттами в своем банке, назначив политику. Сумма овердрафта обычно находится в пределах выкупной стоимости, которая, однако, продолжает увеличиваться с каждой выплатой премии. Полис также может быть назначен на получение жилищного кредита. Здесь сумма кредита не ограничивается выкупной стоимостью, но равна стоимости претензии в связи со смертью или погашением полиса.

НПФ не может быть заложен или использован в качестве залога, так как на него не может быть наложен арест кредиторами или решением суда

Экономия на налогах

Инвестиции в оба получают скидку по Разделу 80C в соответствии с Законом о подоходном налоге до максимальной суммы в 1,50 лакха рупий (конечно, этот предел включает другие разрешенные способы экономии в соответствии с Разделом 80C). Доход не облагается налогом в PPF. Претензия по страхованию жизни при погашении будет рассматриваться как налогооблагаемый доход только в том случае, если уплачиваемая премия в год превышает 10% страховой суммы. В противном случае он также не облагается налогом. Пособие по смерти полностью не облагается налогом.

Доход не облагается налогом в PPF. Претензия по страхованию жизни при погашении будет рассматриваться как налогооблагаемый доход только в том случае, если уплачиваемая премия в год превышает 10% страховой суммы. В противном случае он также не облагается налогом. Пособие по смерти полностью не облагается налогом.

Удобство / свобода от ухода

PPF можно открыть в почтовых отделениях или специализированных банках. Инвестиции на счет PPF должны производиться периодически. Напоминания/уведомления не отправляются. Однако страховые компании отправляют вам напоминания через агента и по почте/SMS. Для обоих вы можете назначить кого-то, кто получит сумму в случае вашей смерти.

Принуждение к сохранению инвестиций

Нет принуждения в обоих случаях. В PPF, если вы прекратите вносить взносы в любое время, вы все равно сможете получить их по истечении 15 лет. Если вы хотите возобновить взносы на свой счет PPF после перерыва в несколько лет, вы можете сделать это при соблюдении определенных условий. В случае страхового полиса, если страховые взносы уплачивались в течение предварительно определенного минимального количества лет (обычно три года) первоначально, тогда полис приобретает статус оплаченного или оплаченную стоимость. Как только это произойдет, вы можете отказаться от полиса и получить возмещение, хотя и в убыток. В качестве альтернативы вы можете оставить оплаченный полис как таковой (с пропорционально уменьшенной гарантированной суммой) без внесения дополнительных страховых взносов. Однако, если вы перестанете платить страховые взносы в течение первых трех (или числа, указанного в полисе) лет срока действия полиса, тогда полис полностью прекращает свое действие и ничего не подлежит выплате.

В случае страхового полиса, если страховые взносы уплачивались в течение предварительно определенного минимального количества лет (обычно три года) первоначально, тогда полис приобретает статус оплаченного или оплаченную стоимость. Как только это произойдет, вы можете отказаться от полиса и получить возмещение, хотя и в убыток. В качестве альтернативы вы можете оставить оплаченный полис как таковой (с пропорционально уменьшенной гарантированной суммой) без внесения дополнительных страховых взносов. Однако, если вы перестанете платить страховые взносы в течение первых трех (или числа, указанного в полисе) лет срока действия полиса, тогда полис полностью прекращает свое действие и ничего не подлежит выплате.

Однако страховщик неоднократно будет напоминать вам о продолжении схемы. Полисы страхования жизни могут быть восстановлены при соблюдении определенных условий и уплате просроченных премий с процентами и другими сборами.

Присоединение кредиторов

Сумма PPF не может быть прикреплена кредиторами. Как правило, полисы страхования жизни могут быть прикреплены. Однако в соответствии с Законом об имуществе замужних женщин (MWP) можно оформить полис, на который кредиторы не могут наложить арест.

Как правило, полисы страхования жизни могут быть прикреплены. Однако в соответствии с Законом об имуществе замужних женщин (MWP) можно оформить полис, на который кредиторы не могут наложить арест.

Что, если вмешается Смерть?

В PPF все, что будет сохранено до смерти, будет выплачено кандидату с процентами. В страховании жизни страховая сумма (застрахованная сумма) с возмещением от несчастного случая, если применимо, будет выплачена номинальному лицу, независимо от количества фактически уплаченных премий.

Пример покажет, почему элемент риска для жизни является первоочередной потребностью в финансовом планировании, т. е. сначала защита, затем сбережения: человек в возрасте 30 лет с хорошим налогооблагаемым доходом хочет создать свод для использования через 15 лет для свадьбы его дочь, которой сейчас 5 лет. У него нет страховки. Он планирует вносить 1 00 000 рупий каждый год в течение 15 лет в PPF, ожидая получить 31 17 278 рупий в конце 15 лет, и это не будет облагаться налогом.

Если он воспользуется полисом пожертвований на 15 лет с пособием по несчастным случаям и будет платить около 1 00 000 рупий в год, он может получить страховое покрытие примерно на 15 00 000 рупий с бонусом, взяв в качестве примера текущий план пожертвований LIC. Предполагая, что ставка бонуса составляет 38 на 1000, по истечении 15 лет он получит необлагаемую налогом выручку в размере около 23 55 000 рупий.

Теперь, если этот молодой человек умрет через 3 года, скажем, за рулем своего автомобиля, от PPF семья получит только 3,55 294 рупий. По полису страхования жизни семья получит базовую страховую сумму в размере рупий. 15 000 000 плюс бонус в размере рупий. 1 71 000 на три года плюс пособие по несчастным случаям в размере 15 00 000 рупий на общую сумму 31 71 000 рупий. Даже если смерть не связана с несчастным случаем и пособие по несчастному случаю не предоставляется, семья все равно получит 16 71 000 рупий без налогов.

Следует отметить, что в случае страхования жизни имущество (здесь положение о браке) создается в момент, когда он оформляет полис, и он платит за имущество в течение 15 лет или до тех пор, пока он живет.

В случае PPF он должен платить за 15 лет, т.е. создать, а затем получить корпус, так как недвижимость будет готова только после последнего платежа. Если смерть вмешается, он получит только то, что заплатил с процентами.

Инвесторам рекомендуется проверить доходность обоих инструментов и провести собственные расчеты и сравнения при принятии решения об инвестировании. Однако здесь делается акцент на том, что в страховании жизни вы создаете и сохраняете. Во всех других формах сбережений вы откладываете и создаете, при условии, что доживете до завершения схемы.

Теперь вы решаете, какой способ лучше обеспечить будущие нужды и какой инструмент более универсален с точки зрения использования, пока действует?

Сначала защита, потом экономия — лучший совет. Ваше планирование должно основываться на двух столпах: защите и сохранении.

Автор Rtd. Исполнительный директор, Корпорация страхования жизни Индии

Государственный резервный фонд | Что такое PPF и зачем в него инвестировать?

Оценено пользователями

Инвестиционные планы созданы для сохранения и приумножения ваших с трудом заработанных денег, чтобы вы могли обеспечить финансовую безопасность своих близких и себя. Среди различных инвестиционных планов, доступных в настоящее время в Индии, Государственный резервный фонд или PPF является одним из самых популярных инвестиций для экономии налогов в Индии. Тем не менее, многие из нас на самом деле не имеют полного представления о том, что такое PPF и о его преимуществах. Чтобы помочь вам, мы подготовили исчерпывающее руководство, в котором рассказывается, что такое счет PPF, как его открыть, его преимущества и кто имеет право на эти инвестиции.

Среди различных инвестиционных планов, доступных в настоящее время в Индии, Государственный резервный фонд или PPF является одним из самых популярных инвестиций для экономии налогов в Индии. Тем не менее, многие из нас на самом деле не имеют полного представления о том, что такое PPF и о его преимуществах. Чтобы помочь вам, мы подготовили исчерпывающее руководство, в котором рассказывается, что такое счет PPF, как его открыть, его преимущества и кто имеет право на эти инвестиции.

Давайте начнем с понимания того, что такое учетная запись PPF?

Что такое учетная запись PPF? Прежде чем планировать инвестиции, важно знать все о том, что такое учетная запись PPF и как она работает. Государственный резервный фонд или PPF был создан в 1968 году и до сих пор остается одним из популярных долгосрочных инвестиционных планов в Индии. Это идеальный план для всех тех, кто хочет достичь своих долгосрочных целей и планирует создать финансовый фонд для выхода на пенсию. Этот план поставляется с фиксированным периодом в 15 лет, хотя инвестор может частично снять средства после 7 9.0138-й год полиса.

Этот план поставляется с фиксированным периодом в 15 лет, хотя инвестор может частично снять средства после 7 9.0138-й год полиса.

Теперь, когда вы знаете, что такое счет PPF, давайте теперь рассмотрим несколько преимуществ инвестирования в инвестиционный план Государственного резервного фонда.

Преимущества и особенности Государственного резервного фонда или PPFМногочисленные причины делают инвестиционный план Государственного резервного фонда идеальным долгосрочным инвестиционным планом. Ниже перечислены некоторые преимущества плана PPF.

1.

Финансовая безопасность Одним из ключевых преимуществ инвестирования в инвестиционный план PPF является то, что он обеспечивает финансовую безопасность вам и вашим близким. В худшем случае, если вы преждевременно и прискорбно уйдете из жизни и не сможете оказать финансовую поддержку своей семье, инвестиционный план PPF обеспечит их финансовую безопасность и возможность управлять своей жизнью без проблем.

2.

Налоговые льготыЕще одним важным преимуществом инвестирования в инвестиционный план PPF являются налоговые льготы , которые он предлагает. Подписчик PPF может претендовать на сумму до рупий. 1,5 лакха в виде налогового вычета на инвестиции, сделанные в финансовом году в соответствии с разделом 80C Закона о подоходном налоге 1961 года. Кроме того, проценты, полученные подписчиком, также освобождаются от налога.

3.

Ваша пенсия обеспеченаКогда мы выходим на пенсию, мы хотим наслаждаться золотыми годами с нашими близкими, не сталкиваясь с какими-либо финансовыми трудностями. Инвестирование в инвестиционный план PPF помогает обеспечить вашу финансовую безопасность даже после выхода на пенсию.

4.

Предоставление кредита на ваш счет PPF Мы никогда не знаем, когда мы можем столкнуться с чрезвычайной финансовой ситуацией и, возможно, нам придется взять кредит. Те, кто инвестировал в инвестиционный план PPF, могут выбрать кредит под эту политику в течение 3 rd и 6 th года полиса. Максимальная сумма кредита, которой вы можете воспользоваться, составляет 25 % от общей суммы, доступной на конец 2 -го года открытия счета PPF. Этот объект выгоден для инвесторов, которые ищут кредиты для краткосрочных финансовых потребностей. Еще одним преимуществом этого средства является то, что оно помогает вам защитить свои ценные активы, такие как дом и автомобиль, и убедиться, что вам не нужно брать кредит, используя свои активы в качестве обеспечения.

Максимальная сумма кредита, которой вы можете воспользоваться, составляет 25 % от общей суммы, доступной на конец 2 -го года открытия счета PPF. Этот объект выгоден для инвесторов, которые ищут кредиты для краткосрочных финансовых потребностей. Еще одним преимуществом этого средства является то, что оно помогает вам защитить свои ценные активы, такие как дом и автомобиль, и убедиться, что вам не нужно брать кредит, используя свои активы в качестве обеспечения.

4.

Предоставление кредита на ваш счет PPF Мы никогда не знаем, когда мы можем столкнуться с чрезвычайной финансовой ситуацией и, возможно, нам придется взять кредит. Те, кто инвестировал в инвестиционный план PPF, могут выбрать кредит под эту политику в течение 3 rd и 6 th года полиса. Максимальная сумма кредита, которой вы можете воспользоваться, составляет 25 % от общей суммы, доступной на конец 2 -го года открытия счета PPF. Этот объект выгоден для инвесторов, которые ищут кредиты для краткосрочных финансовых потребностей. Еще одним преимуществом этого средства является то, что оно помогает вам защитить свои ценные активы, такие как дом и автомобиль, и убедиться, что вам не нужно брать кредит, используя свои активы в качестве обеспечения.

Еще одним преимуществом этого средства является то, что оно помогает вам защитить свои ценные активы, такие как дом и автомобиль, и убедиться, что вам не нужно брать кредит, используя свои активы в качестве обеспечения.

Вы можете открыть счет PPF как онлайн, так и офлайн. Традиционный офлайн-метод включает посещение ближайшего отделения банка или почтового отделения Индии, чтобы заполнить и отправить форму открытия счета PPF вместе с соответствующими документами KYC. Однако в наши дни вы можете открыть учетную запись PPF онлайн, не выходя из дома.

Ниже перечислены основные шаги, которые необходимо выполнить, чтобы открыть свою учетную запись в Государственном страховом фонде онлайн:

1.

Войти в систему Первым шагом к открытию учетной записи PPF является вход в ваш банковский счет. В настоящее время банки государственного сектора, а также несколько ведущих банков частного сектора позволяют вам открыть счет PPF. После входа в свой банковский счет нажмите на вкладку, которая предлагает владельцу счета открыть счет PPF

После входа в свой банковский счет нажмите на вкладку, которая предлагает владельцу счета открыть счет PPF

2.

Заполните свои данныеПосле нажатия на вкладку вы будете перенаправлены на новую страницу, на которой у вас будет для заполнения ваших личных данных, таких как имя, возраст, адрес, PAN, Aadhaar и т. д.

3.

Подтвердите свои данныеСледующим шагом будет проверка предоставленных вами данных, а затем нажмите продолжить.

4.

Ваша учетная запись будет созданаПосле того, как вы подтвердите свои данные, будет создана ваша учетная запись PPF, и отобразится номер вашей учетной записи.

5.

KYC учетной записи PPFПосле создания учетной записи посетите отделение банка, чтобы пройти KYC вашей PPF в течение 30 дней после регистрации, чтобы процесс продвинулся вперед.

Кто имеет право инвестировать в инвестиционный план Государственного резервного фонда? 1.![]() Любой гражданин Индии может открыть инвестиционный счет в Государственном резервном фонде на свое имя или от имени несовершеннолетнего.

Любой гражданин Индии может открыть инвестиционный счет в Государственном резервном фонде на свое имя или от имени несовершеннолетнего.

2. Однако вы должны помнить, что вы не можете открыть совместный счет для PPF, хотя вы можете добавить номинальное лицо, например своего супруга, родителей или детей.

Теперь у вас есть исчерпывающая информация о том, что такое учетная запись PPF, ее функции и преимущества, а также о том, кто имеет право открыть учетную запись PPF. Инвестируя в инвестиционный план PPF, вы и ваша семья будете жить мирной жизнью и не столкнетесь с финансовыми трудностями. Более того, инвестируя в PPF, вы сможете с легкостью достичь различных долгосрочных целей, таких как образование ребенка и брак, покупка дома и т. д.

1. Любой гражданин Индии может открыть инвестиционный счет в Государственном резервном фонде на свое имя или от имени несовершеннолетнего.

2. Однако вы должны помнить, что вы не можете открыть совместный счет для PPF, хотя вы можете добавить номинальное лицо, например своего супруга, родителей или детей.

Теперь у вас есть исчерпывающая информация о том, что такое учетная запись PPF, ее функции и преимущества, а также о том, кто имеет право открыть учетную запись PPF. Инвестируя в инвестиционный план PPF, вы и ваша семья будете жить мирной жизнью и не столкнетесь с финансовыми трудностями. Более того, инвестируя в PPF, вы сможете с легкостью достичь различных долгосрочных целей, таких как образование ребенка и брак, покупка дома и т. д.

Часто задаваемые вопросыQ1.

Что такое учетная запись PPF? Очень важно хорошо знать, что такое аккаунт PPF, прежде чем инвестировать в него. Государственный резервный фонд или PPF является одним из популярных долгосрочных инвестиционных планов в Индии. Национальный сберегательный институт Министерства финансов предложил в 1968 году возможность инвестировать в Государственный резервный фонд. Это идеальный план для всех тех, кто стремится достичь своих долгосрочных целей и планирует финансовый корпус на пенсионный период. Этот план поставляется с фиксированным периодом в 15 лет, хотя инвестор может частично снять средства после 7 9.0138-й год полиса.

Этот план поставляется с фиксированным периодом в 15 лет, хотя инвестор может частично снять средства после 7 9.0138-й год полиса.

Несколько преимуществ инвестирования в инвестиционный план Государственного резервного фонда:

1. Финансовая безопасность для вас и ваших близких

2. Экономия налогов

3. Ваша пенсия финансово обеспечена

4. Предоставление кредита на баланс вашего счета PPF

5. Возможность частичного снятия и досрочного закрытия счета в соответствии с применимыми условиями

Q3. Что такое предоставление кредита в соответствии с инвестиционным планом резервного фонда? Мы никогда не знаем, когда у нас может возникнуть финансовая ситуация и нам придется взять кредит или долг. Те, кто инвестировал в инвестиционный план PPF, могут выбрать кредит по своему плану в течение 3-го и 6-го года инвестиций. Этот объект выгоден для инвесторов, которые ищут кредиты для краткосрочных финансовых потребностей. Еще одним преимуществом этого средства является то, что оно помогает вам защитить ваши ценные активы, такие как дом и автомобиль, и гарантировать, что вам не придется брать кредит под эти активы.

Этот объект выгоден для инвесторов, которые ищут кредиты для краткосрочных финансовых потребностей. Еще одним преимуществом этого средства является то, что оно помогает вам защитить ваши ценные активы, такие как дом и автомобиль, и гарантировать, что вам не придется брать кредит под эти активы.

Нет, счет Государственного резервного фонда или PPF не может вестись совместно вами и вашей женой. Однако вы можете сделать свою жену номинальным лицом вашей учетной записи PPF.

Q5. На какие налоговые льготы вы можете претендовать в рамках инвестиционного плана PPF?Подписчик PPF может потребовать до рупий. 1,5 лакха налогового вычета за один финансовый год в соответствии с разделом 80C Закона о подоходном налоге, 19.61. Кроме того, проценты, полученные от PPF, также не облагаются налогом.

Q6. Какова процентная ставка для инвестиционного плана государственного резервного фонда? Процентная ставка по инвестиционному плану Государственного резервного фонда или PPF составляет 7,1% годовых за квартал, заканчивающийся 30 числа июня 2022 года.