Освобождение от уплаты налогов многодетным \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Освобождение от уплаты налогов многодетным

Подборка наиболее важных документов по запросу Освобождение от уплаты налогов многодетным (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Налоги:

- 303 счет

- 852 КВР

- Адреса ифнс

- Акт сверки с налоговой

- Апелляционная жалоба в вышестоящий налоговый орган образец

- Ещё…

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Постановление Двадцатого арбитражного апелляционного суда от 09.06.2020 N 20АП-2793/2020 по делу N А68-6656/2018

Требование: Об отмене определения о взыскании судебных расходов.

Решение: Определение оставлено без изменения.Ссылка заявителя жалобы на обременительность для него взысканной суммы судебных расходов не принимается судом. Кадастровый инженер Родин А.В. не относится к числу лиц, обладающих правом на льготы или освобожденных от уплаты государственной пошлины (ст. 333.37, 333. 35 НК РФ). Помимо этого, ни наличие права на освобождение от уплаты государственной пошлины на основании подпункта 1.1 пункта 1 статьи 333.37 Налогового кодекса Российской Федерации, ни тяжелое финансовое положение, ни многодетность, не влечет за собой освобождение от исполнения обязанности по возмещению судебных расходов, понесенных стороной, в пользу которой принято решение, в соответствии со статьей 110 АПК РФ.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Статья: Перечень важных документов на стадии принятия

(«Главная книга», 2022, N 10)Предлагается освободить многодетных родителей от уплаты налога на имущество физических лиц по каждому виду облагаемых объектов (например, с одной квартиры, с одного дома и т. д.). Льготой смогут воспользоваться родители, считающиеся многодетными и нуждающиеся в дополнительной социальной поддержке в соответствии с региональным законодательством.

д.). Льготой смогут воспользоваться родители, считающиеся многодетными и нуждающиеся в дополнительной социальной поддержке в соответствии с региональным законодательством.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

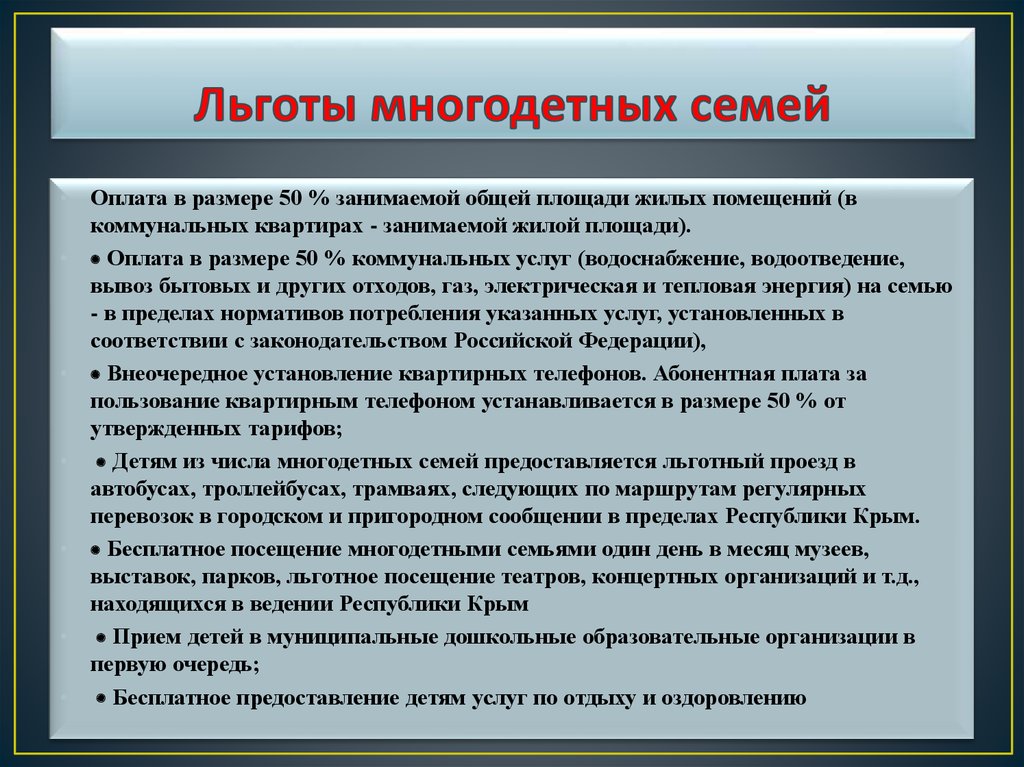

Ситуация: Какие льготы имеют многодетные родители?

(«Электронный журнал «Азбука права», 2022)Так, в г. Москве один из родителей (усыновителей) в многодетной семье освобождается от уплаты транспортного налога за одно зарегистрированное за ним транспортное средство. Льгота не распространяется на водные, воздушные транспортные средства, снегоходы и мотосани (п. 10 ч. 1, ч. 3 ст. 4 Закона г. Москвы от 09.07.2008 N 33).

Многодетные семьи, владельцы нескольких квартир, пенсионеры – кому и как платить имущественные налоги

Если у вас в собственности есть земельный участок и недвижимость, не забудьте оплатить имущественные налоги до 16 ноября. Эта дата – крайний срок. Все плательщики получили соответствующие извещения еще до 1 сентября.

Эта дата – крайний срок. Все плательщики получили соответствующие извещения еще до 1 сентября.

Особенности уплаты

Екатерина Зарецкая, заместитель начальника управления налогообложения доходов и имущества физлиц Министерства по налогам и сборам

– Исчисление налога на недвижимость производится исходя из стоимости капитального строения, здания, сооружения. Порядок ее определения прописан в Указе Президента от 28 марта 2008 г. № 187. Ставка земельного налога зависит от вида налоговой базы, которая применяется при исчислении. Если используется кадастровая стоимость объекта, ставка земельного налога составляет 0,1 процента, а при определении земельного налога исходя из площади земельного участка в качестве ставки выступает фиксированная сумма, которая зависит от целевого использования участка, – рассказала Екатерина Зарецкая.

Кому положены льготы

Пенсионеры по возрасту, ветераны ВОВ, а также лица, проходящие альтернативную или срочную военную службу, многодетные семьи освобождаются от уплаты имущественных налогов. Последняя категория достаточно многочисленная: 90 000 человек получили льготу по уплате налога на недвижимость, 53 000 – по земельному налогу.

Если у вас в собственности два и более жилых помещения, то налоговая льгота предоставляется на одно из них. Владельцев нескольких жилых помещений (более одного) сегодня в стране 195 000 человек. Выбор льготируемого помещения осуществляется на основе уведомления в налоговую инспекцию. От уплаты налога на недвижимость освобождаются жители сельской местности. При этом необходимо здесь же быть зарегистрированным и работать. Екатерина Зарецкая также обратила внимание на некоторые нюансы предоставления налоговых льгот. Например, если в доме пенсионера зарегистрировано трудоспособное лицо, то льгот по уплате имущественных налогов не предусматривается.

О неплательщиках

За несвоевременную уплату имущественных налогов начисляются пени. Предусмотрена административная ответственность в случае неуплаты налогов, превышающих одну базовую величину. Если по каким-то причинам человек забыл оплатить налоги, подключаются специалисты: отправляют СМС-уведомления или звонят. На вопрос, сколько людей уже рассчитались с государством, эксперт ответила:

– Как правило, большинство предпочитает оплачивать в срок. Бывают ситуации, когда человеку необходимо время для уточнения начислений. Специалисты налоговой подскажут, каким образом формировалась та или иная сумма.

Татьяна Шимук, «Рэспубліка», 11 ноября 2020 г.

Теги: МНС, налоги, имущество, земельные вопросы, недвижимость

Имеют ли родители пятерых детей право на освобождение от налогов? | Finance

By: Angela M. Wheeland

Wheeland

Размер вашей семьи не определяет, имеете ли вы право претендовать на освобождение от уплаты налогов.

Photos.com/PhotoObjects.net/Getty Images

По данным Налоговой службы, чтобы подать заявление об освобождении от налогов, вы не должны иметь никаких налоговых обязательств за предыдущий налоговый год и ожидать того же в текущем году. Ваши иждивенцы играют большую роль в сумме, которую ваш работодатель удерживает из вашей зарплаты, и могут влиять на ваши налоги, но не определяют, можете ли вы требовать освобождения от налогов. Как правило, если вы получаете обратно все свои удержания подоходного налога в качестве возмещения, вы имеете право подать заявление на освобождение.

Вычеты и ваша налоговая ответственность

Когда вы подаете налоговую декларацию, для каждого иждивенца, которого вы требуете, IRS позволяет вам вычесть определенную сумму из вашего налогооблагаемого дохода, также известную как освобождение. С 2013 года вы можете вычесть из налогооблагаемого дохода ставку освобождения от налогов в размере 3900 долларов США на каждого иждивенца, себя и своего супруга. Кроме того, вы можете вычесть стандартный вычет, который основан на вашем статусе подачи. Когда вы подаете заявление вместе с супругом, вы можете вычесть 12 200 долларов США из своего налогооблагаемого дохода. Если у вас достаточно отчислений, ваш налогооблагаемый доход может упасть до нуля. На этом этапе у вас не будет дохода, подлежащего налогообложению IRS, и, следовательно, налоговых обязательств. Например, в 2013 налоговом году семья из семи человек могла заработать 39 долларов.500 долларов США и не должны платить налоги, поскольку стандартный вычет в размере 12 200 долларов США и налоговый вычет в размере 27 300 долларов США уменьшают налогооблагаемый доход до нуля. Если та же семья зарабатывает 60 000 долларов, они будут нести налоговые обязательства в размере 2 183 долларов.

Кроме того, вы можете вычесть стандартный вычет, который основан на вашем статусе подачи. Когда вы подаете заявление вместе с супругом, вы можете вычесть 12 200 долларов США из своего налогооблагаемого дохода. Если у вас достаточно отчислений, ваш налогооблагаемый доход может упасть до нуля. На этом этапе у вас не будет дохода, подлежащего налогообложению IRS, и, следовательно, налоговых обязательств. Например, в 2013 налоговом году семья из семи человек могла заработать 39 долларов.500 долларов США и не должны платить налоги, поскольку стандартный вычет в размере 12 200 долларов США и налоговый вычет в размере 27 300 долларов США уменьшают налогооблагаемый доход до нуля. Если та же семья зарабатывает 60 000 долларов, они будут нести налоговые обязательства в размере 2 183 долларов.

Кредиты и ваша налоговая ответственность

Вычеты влияют на ваш налогооблагаемый доход, но налоговые кредиты уменьшают ваши налоговые обязательства доллар за долларом. Некоторые налоговые льготы, такие как кредит на заработанный доход, кредит на уход за детьми и иждивенцами, кредиты на образование и налоговый кредит на детей, могут значительно компенсировать уплаченный вами налог. Например, если семья из семи человек зарабатывает 60 000 долларов и имеет налоговые обязательства в размере 2 183 долларов, кредит на уход за детьми и иждивенцами в размере 3 000 долларов устраняет все налоговые обязательства.

Например, если семья из семи человек зарабатывает 60 000 долларов и имеет налоговые обязательства в размере 2 183 долларов, кредит на уход за детьми и иждивенцами в размере 3 000 долларов устраняет все налоговые обязательства.

Форма W-4

Форма W-4 поможет вам рассчитать необходимое количество налоговых пособий и ставку удержания. В большинстве случаев вам нужно заполнить только одну форму W-4, но если ваше семейное положение, семейное положение или финансовое положение изменятся, вам следует заполнить новую форму, чтобы изменить сумму налогов, удерживаемых вашим работодателем.

Ставка удержания

В Форме W-4 указаны три ставки удержания: одинокие, состоящие в браке и состоящие в браке, но удерживаемые по единой ставке. В большинстве случаев, если вы удерживаете по единой ставке, ваш работодатель будет удерживать больше подоходного налога, чем если вы удерживаете по ставке для супругов. Плательщики единого налога обычно должны платить больше налогов на доход, потому что IRS налагает более высокую ставку налога на доход единого налогоплательщика. Если вы заявляете, что состоите в браке, но удерживаете по единой ставке, IRS будет удерживать те же налоги, что и тот, кто утверждает, что не женат. Эта ставка удержания удобна, если супруга налогоплательщика работает не по найму или любой из супругов работает более чем на одной работе.

Если вы заявляете, что состоите в браке, но удерживаете по единой ставке, IRS будет удерживать те же налоги, что и тот, кто утверждает, что не женат. Эта ставка удержания удобна, если супруга налогоплательщика работает не по найму или любой из супругов работает более чем на одной работе.

Удерживаемые пособия

Начиная с 2013 г., для каждого удерживаемого пособия, заявленного вами в Форме W-4, ваш работодатель должен не учитывать 75 долларов вашего дохода для еженедельной заработной платы или 150 долларов для двухнедельной заработной платы. Если вы заявляете о своих пятерых детях, вас и вашем супруге в форме W-4, вы можете потребовать семь удерживаемых пособий. Это позволяет вам зарабатывать 525 долларов в неделю или 1050 долларов в две недели до того, как ваш работодатель введет налоги. Заявляя об освобождении, ваш работодатель не будет удерживать налоги, независимо от вашего дохода. Если ваш доход значительно превышает сумму удерживаемого налога, вы можете задолжать крупный налоговый счет в конце года.

Справочные материалы

- Налоговая служба: Форма W-4 — Свидетельство об удержании подоходного налога с работника

- Налоговая служба: Циркуляр E

- Forbes: Налоговые ставки за 2013 г.

Writer Bio

Анджела М. Уилэнд специализируется на вопросах, связанных с налогообложением, технологиями, азартными играми и уголовным правом. Она участвовала в создании нескольких веб-сайтов и является ведущим редактором контента для веб-сайта, посвященного строительству. Уилэнд имеет степень младшего специалиста в области бухгалтерского учета и уголовного правосудия. С 2006 года она владеет и управляет собственным бизнесом по подготовке подоходного налога.

6 Лучшие налоговые вычеты и кредиты для семей

Обновлено для 2021 налогового года.

У вас много расходов, пока ваши дети маленькие. К счастью, некоторые из этих расходов могут прямо или косвенно превратиться в налоговые льготы и льготы, которые могут означать большую экономию на вашем налоговом счете.

Взгляните на следующие налоговые льготы, чтобы определить, какие из них могут быть выгодны для вашей семьи в этом налоговом сезоне.

1. Налоговый кредит по уходу за детьми и иждивенцами

Налоговая льгота по уходу за детьми и иждивенцами позволяет многим семьям значительно сэкономить на налогах. Если вы платили кому-то за уход за вашим ребенком или другим правомочным иждивенцем, пока вы работали или искали работу, вы можете претендовать на этот кредит.

Квалификационные расходы для этой налоговой льготы включают плату за детский сад или няню, плату за дневной/летний лагерь, а также плату за детский сад, дошкольное учреждение или подготовительную школу. Расходы на уход на дому за иждивенцами-инвалидами также учитываются.

Эта налоговая льгота значительно изменилась в 2021 налоговом году:

- Максимальный процент кредита увеличен до 50 процентов (по сравнению с 35 процентами) в зависимости от вашего скорректированного валового дохода (AGI).

- Вы можете претендовать на сумму до 4000 долларов США за одного иждивенца, отвечающего требованиям, и до 8000 долларов США за двух или более иждивенцев, отвечающих требованиям (от 3000 долларов США и 6000 долларов США соответственно).

- Пороговое значение AGI, при котором кредит начинает постепенно прекращаться, увеличено до 125 000 долларов США (по сравнению с 15 000 долларов США).

- В отличие от предыдущих лет, этот налоговый кредит подлежит полному возврату в 2021 году, что означает, что вы можете запросить кредит в качестве возмещения налога, даже если у вас нет налоговых обязательств.

Вы можете пользоваться этим кредитом до тех пор, пока вашему ребенку не исполнится 13 лет. Вы также можете воспользоваться кредитом для детей старше 13 лет и других иждивенцев, которые физически или умственно неспособны позаботиться о себе. Они должны жить с вами более полугода.

Вместо получения кредита вы можете воспользоваться льготами по уходу за иждивенцами, предлагаемыми вашим работодателем. Эти льготы могут включать взносы, выплачиваемые вашим работодателем вам или непосредственно поставщику медицинских услуг. Вам не нужно платить социальное обеспечение или подоходный налог с этих денег, что обеспечивает лучшую экономию налогов, чем кредит по уходу за ребенком и иждивенцем.

Эти льготы могут включать взносы, выплачиваемые вашим работодателем вам или непосредственно поставщику медицинских услуг. Вам не нужно платить социальное обеспечение или подоходный налог с этих денег, что обеспечивает лучшую экономию налогов, чем кредит по уходу за ребенком и иждивенцем.

Еще одним преимуществом, которое предлагают многие работодатели, является гибкий счет расходов на уход за иждивенцами, который позволяет вам вносить деньги до вычета налогов и использовать их для оплаты расходов по уходу за ребенком.

2. Налоговый кредит на детей

Налоговый кредит на детей (CTC) также значительно изменился для семей в 2021 году:

- Максимальная сумма кредита увеличилась с 2000 до 3600 долларов США на каждого ребенка в возрасте до 5 лет и до 3000 долларов США на детей в возрасте до 5 лет. 6-17.

- Дети в возрасте 17 лет теперь имеют право на получение кредита — раньше только дети до 17 лет могли претендовать на него.

- Многие семьи получили часть своих CTC в качестве авансовых ежемесячных платежей в 2021 году.

- CTC подлежит полному возврату в 2021 году, поэтому вы можете запросить кредит, даже если вы не должны платить налоги. В предыдущие годы только часть налогового кредита на детей подлежала возврату.

- Сумма дополнительного кредита начинает постепенно отменяться, когда ваш AGI составляет 150 000 долларов США для лиц, подающих совместную регистрацию, 112 500 долларов США для лиц, подающих документы на основе глав домохозяйств, или 75 000 долларов США для лиц, подающих отдельные документы.

3. Зачет за заработанный доход (EIC, EITC или налоговый зачет работающей семьи)

Налоговая скидка на заработанный доход (EITC) помогает работающим налогоплательщикам с умеренным и низким доходом сводить концы с концами. Это может означать значительную сумму денег, в зависимости от уровня вашего дохода.

Работающие взрослые в возрасте 19 лет и старше с детьми или без них теперь имеют право на получение кредита на заработанный доход (с некоторыми исключениями для студентов, бездомной молодежи и тех, кто ранее находился в приемных семьях).

Благодаря Американскому плану спасения максимальная сумма налогового кредита, на которую вы можете претендовать в 2021 году без детей, составляет 1502 доллара (в 2022 году она уменьшится до 560 долларов). Максимальная сумма, на которую вы можете претендовать с тремя или более детьми, составляет 6 728 долларов США (6,9 долларов США).35 в 2022 году).

Этот кредит также подлежит возмещению, поэтому вы можете вернуть деньги, даже если у вас был удержан небольшой подоходный налог или он не был удержан.

Чтобы претендовать на эту налоговую льготу, ваш доход должен быть ниже определенного порога в зависимости от вашего статуса подачи. Попробуйте воспользоваться нашим калькулятором EITC, чтобы узнать, можете ли вы претендовать на кредит и какова может быть его сумма.

4. Кредит на усыновление

Если вы усыновили или оплатили расходы на усыновление в 2021 году, налоговый кредит на усыновление может стать финансовым спасением. Кредит возмещает квалифицированные расходы на усыновление доллар за долларом до 14 440 долларов в 2021 году9. 0003

0003

Судебные расходы, гонорары адвокатов и агентств, а также транспортные расходы являются вычитаемыми расходами для этого кредита.

Если ваш измененный AGI превышает 216 660 долларов США в 2021 году, ваш кредит уменьшается. Если это 256 660 долларов США или выше, вы не сможете претендовать на налоговый кредит на усыновление.

5. Статус подачи заявления главы семьи или вдовы (вдовы)

Подача заявления в качестве главы семьи или вдовы не является кредитом, но может сэкономить вам деньги.

Если вы одиноки, вы обычно используете статус одиночной подачи. Однако, если у вас есть ребенок и вы платите более половины стоимости содержания дома для этого отвечающего критериям ребенка, вы можете подать заявление в качестве главы семьи.

Если ваш супруг умер в 2021 году и у вас есть ребенок-иждивенец или приемный ребенок, проживающий с вами, вы можете подать заявление в качестве подходящей вдовы. С этим статусом подачи вы можете использовать совместные ставки налоговой декларации и самую высокую стандартную сумму вычета.

Во многих случаях вы будете платить меньшую сумму при подаче налоговой декларации либо в статусе главы семьи, либо вдовы (вдовы), чем если бы вы подавали декларацию как незамужняя.

6. Налоговые льготы на образование

Дети не становятся дешевле по мере взросления, особенно когда они поступают в колледж. К счастью, налоговые льготы на образование могут значительно помочь.

Вы можете запросить кредит American Opportunity Credit на сумму до 2500 долларов США, потраченных на обучение, оплату, книги, расходные материалы и оборудование для себя, своего супруга и детей-иждивенцев. Сумма American Opportunity Credit, на которую вы имеете право, уменьшается, когда ваш модифицированный AGI превышает 80 000 долларов США (160 000 долларов США, если вы подаете совместную заявку).

Если вы не имеете права на получение американской налоговой льготы на возможности, вместо этого вы можете иметь право на получение пожизненной учебной кредитной программы .