Раздел 12. Расчет обязательной доли в наследстве \ КонсультантПлюс

Раздел 12. Расчет обязательной доли в наследстве

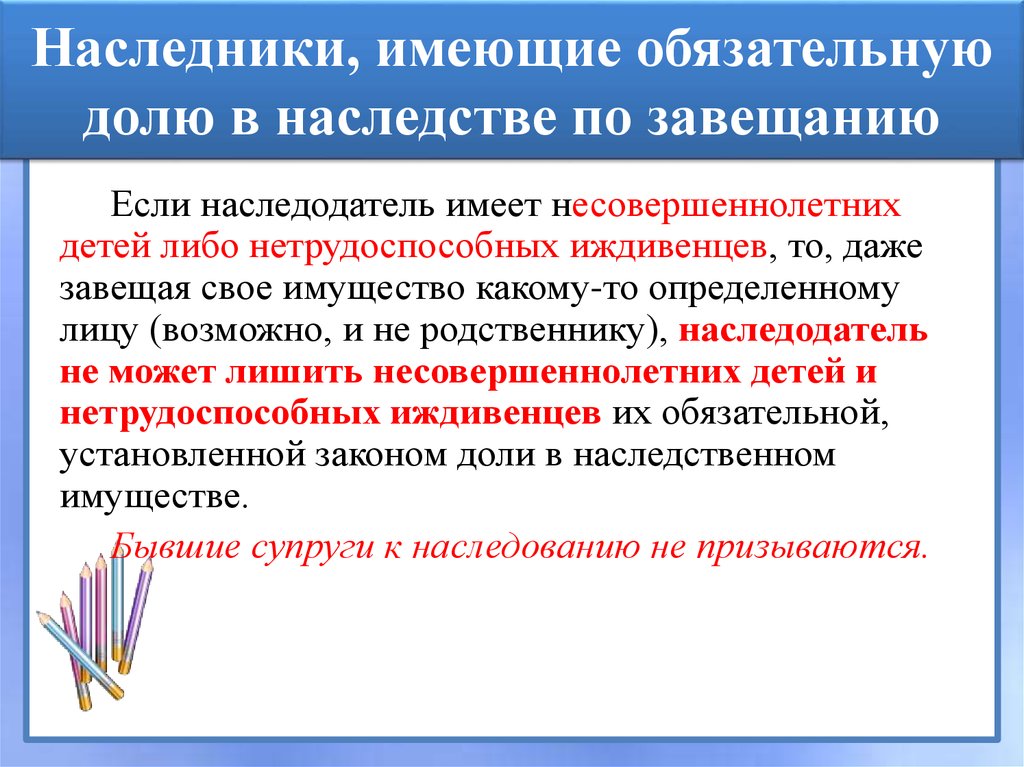

12.1. Для определения размера обязательной доли в наследстве принимаются во внимание все наследники, которые были бы призваны к наследованию по закону (в том числе по праву представления) при отсутствии завещания, а также наследники по закону, зачатые при жизни наследодателя и родившиеся живыми после открытия наследства (п. 1 ст. 1116 ГК РФ, п.п. «в» п. 32 Постановления Пленума Верховного Суда РФ N 9). Наследники по закону, отстраненные от наследования как недостойные наследники (ст. 1117 ГК РФ), при исчислении обязательной доли в расчет не принимаются.

12.2. Круг наследников по закону, необходимый для исчисления размера обязательной доли, определяется нотариусом на основании сведений, полученных из заявлений наследников, явившихся к нотариусу или передавших соответствующие заявления, и материалов наследственного дела.

При наличии разногласий наследников о круге наследников по закону, по заявлению заинтересованного лица, нотариус, в зависимости от конкретной ситуации, откладывает либо приостанавливает в установленном законом порядке выдачу свидетельства о праве на наследство (ст. 41 Основ).

41 Основ).

12.3. Для определения размера обязательной доли в наследстве принимается во внимание стоимость всего наследственного имущества (как в завещанной, так и в незавещанной части), а также стоимость завещательного отказа, исключительных прав на результат интеллектуальной деятельности, стоимость предметов домашней обстановки и обихода, независимо от того, проживал кто-либо из наследников совместно с наследодателем (пп. «в» п. 32 Постановления Пленума Верховного Суда РФ N 9).

12.4. Если завещание совершено до 1 марта 2002 года, размер обязательной доли определяется в соответствии со ст. 535 ГК РСФСР (1964 г.), а начиная с указанной даты — пост. 1149 ГК РФ.

Правила статьи 535 ГК РСФСР об определении размера обязательной доли в наследстве применяются в случае, если завещание (завещания) совершены до 1 марта 2002 года, и после указанной даты другого завещания не совершалось.

При наличии не противоречащих друг другу неотмененных завещаний на часть имущества, совершенных до 1 марта 2002 года и после указанной даты, признается, что воля завещателя по распоряжению имуществом на случай смерти сформирована к моменту совершения последнего завещания. Таким образом, с учетом последнего волеизъявления завещателя, выраженного после 1 марта 2002 года, расчет размера обязательной доли в наследстве должен производиться в порядке, предусмотренном статьей 1149 ГК РФ.

Таким образом, с учетом последнего волеизъявления завещателя, выраженного после 1 марта 2002 года, расчет размера обязательной доли в наследстве должен производиться в порядке, предусмотренном статьей 1149 ГК РФ.

До выдачи свидетельства о праве на наследство по завещанию и о праве на наследство по закону обязательному наследнику нотариус определяет размер обязательной доли и долей наследников по завещанию.

12.5. Право на обязательную долю в наследстве удовлетворяется из той части наследственного имущества, которая завещана, лишь в случаях, если все наследственное имущество завещано или его незавещанная часть недостаточна.

Пример:

1. Наследодателем совершено завещание, согласно которому вклад на сумму 100 т. р. завещан наследнику А., автомобиль стоимостью 80 т. р. завещан наследнику Б. Имеется незавещанное имущество на сумму 90 т. р. Наследниками по закону являются А., Б. и нетрудоспособный наследник С.

Наследник С. заявил о выделении обязательной доли. Размер обязательной доли наследника С. — 1/2 от 1/3 стоимости всего наследственного имущества и, следовательно, составит 45 т. р. (100 т. р. + 80 т. р. + 90 т. р. = 270 т. р. : 3 = 90 т. р.: 2 — 45 т. р.).

— 1/2 от 1/3 стоимости всего наследственного имущества и, следовательно, составит 45 т. р. (100 т. р. + 80 т. р. + 90 т. р. = 270 т. р. : 3 = 90 т. р.: 2 — 45 т. р.).

Поскольку стоимость законной доли каждого из трех наследников по закону составляет 30 т. р. (90 т. р.: 3), обязательному наследнику С. дополнительно должны быть выделены 15 т. р. за счет стоимости незавещанного имущества, причитающегося наследникам А. и Б.

После удовлетворения обязательной доли наследнику С. оставшееся незавещанное имущество стоимостью 45 т. р. распределяется между не имеющими права на обязательную долю в наследстве наследниками А. и Б. в равных долях, то есть по 22, 5 т. р. каждому.

В долях это составит: наследнику С. — 1/2, наследникам А. и. Б по доле незавещанного имущества. Свидетельство о праве на наследство по завещанию выдается наследникам А. и Б. в соответствии с волей наследодателя.

Если бы в рассматриваемом случае стоимость незавещанного имущества составляла 30 т. р., то размер обязательной доли наследника С. в наследстве составил бы 35 т. р. — 1/6 от 210 т. р. (100 т. р. + 80 т. р. + 30 т. р.). Таким образом, стоимости незавещанного имущества недостаточно для удовлетворения права наследника С. на обязательную долю. Недостающая часть (5 т. р.) должна в таком случае удовлетворяться за счет завещанного наследникам А. и Б. имущества пропорционально его стоимости, то есть 2 780 р. из стоимости имущества, завещанного А, и 2 220 р. из стоимости имущества, завещанного Б.

р., то размер обязательной доли наследника С. в наследстве составил бы 35 т. р. — 1/6 от 210 т. р. (100 т. р. + 80 т. р. + 30 т. р.). Таким образом, стоимости незавещанного имущества недостаточно для удовлетворения права наследника С. на обязательную долю. Недостающая часть (5 т. р.) должна в таком случае удовлетворяться за счет завещанного наследникам А. и Б. имущества пропорционально его стоимости, то есть 2 780 р. из стоимости имущества, завещанного А, и 2 220 р. из стоимости имущества, завещанного Б.

В долях это составит: наследнику С. — 3/100 в имуществе, завещанном наследнику А., и 97/100 наследнику по завещанию А. Наследнику С. — 3/100 в имуществе, завещанном наследнику Б. и 97/100 наследнику по завещанию Б.

12.6. Наследникам по завещанию доли определяются за вычетом долей, причитающихся обязательным наследникам. Доли наследников по завещанию уменьшаются за счет вычета обязательных долей пропорционально долям, причитающимся наследникам по завещанию.

Наследодателем завещано все его имущество наследникам А. и Б. в долях: наследнику А. — 2/3 доли, наследнику Б. — 1/3.

и Б. в долях: наследнику А. — 2/3 доли, наследнику Б. — 1/3.

Наследниками по закону являются А., Б. и нетрудоспособный наследник С.

Размер обязательной доли наследника С. определяется как половина того, что он унаследовал бы при отсутствии завещания, то есть 1/2 от 1/3, и составляет 1/6 долю всего наследства.

Все наследство принимаем за 1. Таким образом, наследникам по завещанию остается за минусом обязательной доли 5/6 долей наследства (1 — 1/6 = 5/6).

Оставшаяся после удовлетворения права на обязательную долю в наследстве доля 5/6 в наследстве распределяется между наследниками пропорционально долям, предусмотренным в завещании, а именно наследнику А. — 5/9 наследства (2/3 доли от 5/6), наследнику Б. — 5/18 наследства (1/3 доля от 5/6).

12.7. Требования о первоочередном удовлетворении права на обязательную долю в наследстве за счет завещанного имущества при достаточности незавещанного имущества, в том числе с согласия наследников по завещанию, удовлетворению не подлежат (пп. «г» п. 32 Постановления Пленума Верховного Суда РФ N 9).

«г» п. 32 Постановления Пленума Верховного Суда РФ N 9).

12.8. Если наследнику, имеющему право на обязательную долю в общем имуществе наследодателя, причитается доля при наследовании по закону или по завещанию, равная обязательной доле или превышающая ее, право на обязательную долю не удовлетворяется.

12.9. Наследник, имеющий право на обязательную долю в наследстве и являющийся выгодоприобретателем наследственного фонда — наследника по завещанию, сохраняет право на обязательную долю в наследстве, если заявит об отказе от всех прав выгодоприобретателя. Заявление об отказе от прав выгодоприобретателя наследственного фонда может быть подано указанным наследником в наследственное дело в течение срока для принятия наследства (ч. 1 п. 5 ст. 1149 ГК РФ).

12.10. Наследник, не потребовавший выделения обязательной доли в наследстве, не лишается права наследовать по закону в качестве наследника соответствующей очереди (пп. «е» п. 32 Постановления Пленума Верховного Суда РФ N 9).

12.11. При выдаче свидетельства о праве на наследство по закону на обязательную долю нотариус проверяет наличие документов, подтверждающих факт нетрудоспособности наследника на день открытия наследства и (или) нахождения его на иждивении наследодателя в соответствии с требованиями ст. 1148, 1149 ГК РФ, ст. 8.2 Федерального закона от 26.11.2011 N 147-ФЗ, п. 31 Постановления Пленума Верховного Суда РФ N 9.

12.12. Нетрудоспособный гражданин — получатель ренты по договору пожизненного содержания с иждивением, заключенному с наследодателем — плательщиком ренты (ст. 601 ГК РФ), не наследует по закону в качестве иждивенца наследодателя (пп. «в» п. 31 Постановления Пленума Верховного Суда РФ N 9).

12.13. Если в материалах наследственного дела имеются доказательства о фактическом принятии наследства наследником, имеющим право на обязательную долю, и такой наследник не заявил об ином, свидетельство о праве на наследство по завещанию выдается наследнику (наследникам) по завещанию с учетом рассчитанной и удовлетворенной обязательной доли в наследстве, которая остается открытой.

Определение доли в наследственном имуществе в Киеве и по всей Украине

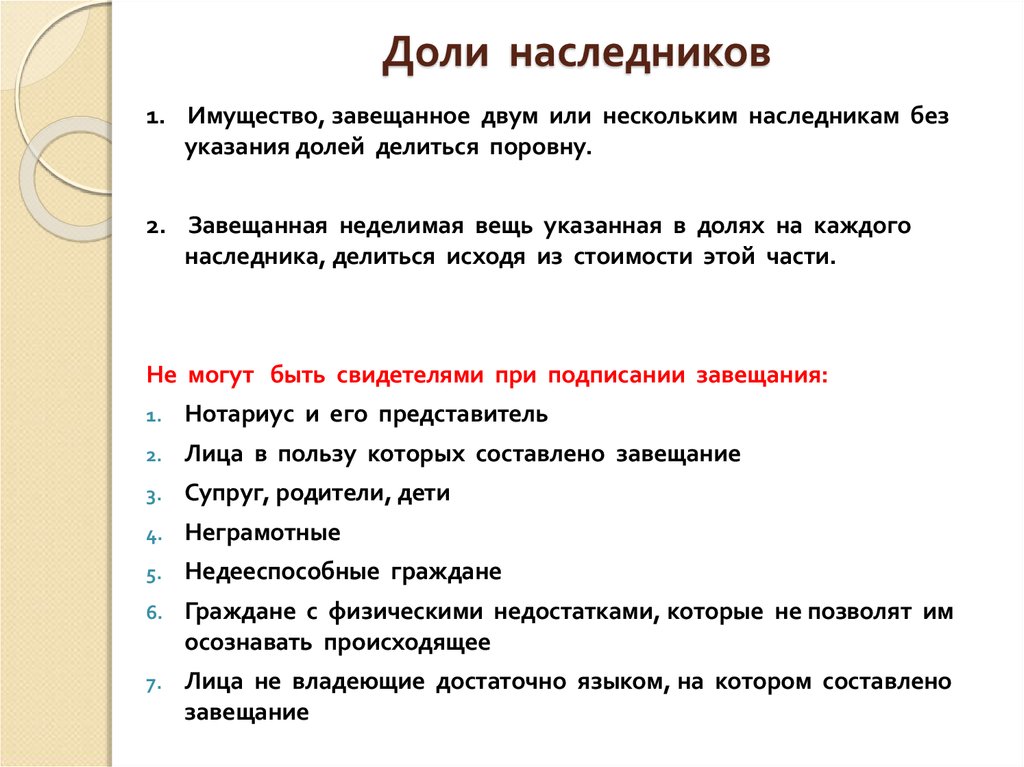

Когда наследников несколько, раздел наследственного имущества достаточно часто проходит с определенными трудностями. Даже если наследодатель оставил завещание, в данном документе не всегда четко прописываются доли наследников. Также в ряде случаев приходится учитывать наличие лиц, располагающих правом на обязательную долю в наследстве.

Если вас интересует расчет и определение доли в наследственном имуществе, обращайтесь к юристам с опытом, которых вы сможете найти в адвокатском объединении АЛТЕКСА. Мы разъясним вам с правовой точки зрения все нюансы вашей ситуации, а также предложим варианты решения проблемы в досудебном и/ или судебном порядке. Исходя из опыта, мы всегда учитываем в наследственных делах не только обстоятельства, подлежащие объективной правовой оценке, но и личностные взаимоотношения между людьми, которые претендуют на наследство.

По какому алгоритму предоставляется помощь юриста при определении доли в наследственном имуществе?

На консультации адвокат первым делом выясняет следующие принципиальные моменты для расчета доли в наследстве:

- Оставил ли наследодатель завещание? Распределены ли доли в наследственном имуществе по завещанию?

- Придется ли учитывать наследников с правом обязательной доли?

***Круг таких субъектов представлен в статье 1241 Гражданского кодекса Украины (ГКУ).

- Не присутствуют ли среди наследников лица, которые не имеют права на наследство?

***Круг таких субъектов определяется ст.1224 ГКУ.

Как при наследовании по закону, так и при наследовании по завещанию размер долей в наследственном имуществе можно изменить. При наличии согласия между наследниками заключается соответствующий письменный договор, который подлежит нотариальному заверению (ч.3 ст.1267 ГКУ). В определенных случаях адвокат способствует достижению подобного компромисса между наследниками, так как судебное разбирательство зачастую влечет за собой существенные затраты сил и финансов.

Увеличение/ уменьшение долей в наследственном имуществе может произойти также при определенных обстоятельствах без договоренностей между наследниками или суда.

Условия увеличения долей наследников в наследстве:

- Отказ одного из наследников от наследства с указанием другого наследника, в пользу которого совершается отказ.

- Непринятие наследства одним из наследников.

- Признание завещания недействительным (раздел имущества по более раннему завещанию или по закону).

- Признание одного из наследников недостойным и лишение его права на наследство.

При таких обстоятельствах применяется принцип приращения наследственных долей, то есть увеличения долей одних наследников за счет доли, которая предназначалась другому наследнику.

В чем заключается помощь адвоката при рассмотрении дел об определении долей наследства судом?

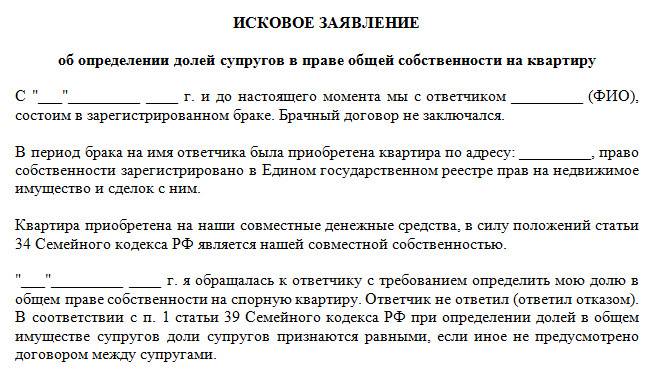

Причин, которые приводят наследников в суд с иском об определении долей в наследственном имуществе достаточно много. Нередко подобные проблемы связаны с наличием совместной собственности супругов (когда наследодатель пребывал в браке).

Определение долей в наследстве в суде происходит в тех случаях, когда наследники по завещанию оспаривают выделения обязательной доли. Согласно законодательным нормам, наследники, располагающие правом на обязательную долю, должны получить не менее 50% от доли, которая им причиталось бы при отсутствии завещания.

Адвокат по делам об определении размера долей наследников через суд готов действовать в интересах клиента в подобных и во многих других ситуациях. Убедительная аргументация и подбор доказательств обеспечивают очень хорошие шансы на успех.

|

Задай свой вопрос Адвокату! |

Заказать услугу |

Сотрудники

Стоимость недвижимости на основе цен на акции

Акции могут быть переданы бенефициарам, как и любой другой актив, который является частью плана наследования умершего. Однако включение акций в план недвижимости может стать немного сложным. Если стоимость наследства превышает освобождение от налога на наследство, действующее на момент смерти умершего, то душеприказчик должен подать декларацию о налоге на наследство, которая включает оценку всех активов наследства, включая акции. Даже если стоимость имущества не требует подачи декларации о налоге на имущество, в соответствии с действующим налоговым законодательством душеприказчик должен знать стоимость акций на дату смерти, чтобы они могли получить «повышение» (или понижение) в стоимостной основе. Поскольку стоимость акций может резко меняться изо дня в день или даже в течение одного дня, справедливая оценка этих активов является важной частью определения стоимости всего имущества.

Даже если стоимость имущества не требует подачи декларации о налоге на имущество, в соответствии с действующим налоговым законодательством душеприказчик должен знать стоимость акций на дату смерти, чтобы они могли получить «повышение» (или понижение) в стоимостной основе. Поскольку стоимость акций может резко меняться изо дня в день или даже в течение одного дня, справедливая оценка этих активов является важной частью определения стоимости всего имущества.

Когда акции включены в план наследования, исполнитель должен решить, следует ли оценивать акции на дату смерти человека или можно использовать альтернативную дату оценки.

Использование даты смерти для оценки акций

Как правило, когда акции передаются по наследству, дата смерти используется в качестве основы для определения их справедливой рыночной стоимости (FMV). Справедливая рыночная стоимость – это сумма, которую любой разумный человек, знающий стоимость акций, заплатил бы за их покупку. Дата смерти является датой оценки по умолчанию, и ее необходимо использовать, когда имущество недостаточно велико, чтобы платить какие-либо налоги на наследство. Альтернативная дата оценки недоступна, если налог на недвижимость не уплачивается.

Альтернативная дата оценки недоступна, если налог на недвижимость не уплачивается.

Но оценка акций в определенный день также может представлять проблему, так как цены на большинство акций часто меняются в течение дня. Недостаточно просто выбрать любую ценовую точку или использовать цену закрытия на дату смерти, чтобы определить стоимость, поскольку это может привести к несправедливо высокому или низкому значению. Справедливая рыночная стоимость определяется путем получения среднего значения самой высокой цены продажи и самой низкой цены продажи акций на эту дату.

Например, если самая высокая цена продажи акций на дату смерти составляла 42 доллара, а самая низкая цена продажи — 40 долларов, то среднее значение составит 41 доллар. Эта цифра будет использоваться для расчета стоимости акций для поместья.

Использование альтернативной даты оценки для оценки акций

В случаях, когда налог на наследство подлежит уплате, исполнитель может выбрать использование альтернативной даты оценки для уменьшения налога на наследство. Этот вариант доступен только в том случае, если имущество должно платить налоги, потому что, если имущество должно 0 долларов, налог на наследство не может быть дополнительно уменьшен. Если исполнитель решит использовать альтернативную дату оценки, он не может выбрать какую-либо дату — он должен выбрать либо дату через 6 месяцев после даты смерти, либо дату, когда актив был продан (до окончания 6-месячного периода). Кроме того, исполнитель не может оценить некоторые активы на дату смерти, а другие — на альтернативную дату оценки. Если выбрана альтернативная дата оценки, она будет применяться ко всему имуществу умершего, включенному в план наследования.

Этот вариант доступен только в том случае, если имущество должно платить налоги, потому что, если имущество должно 0 долларов, налог на наследство не может быть дополнительно уменьшен. Если исполнитель решит использовать альтернативную дату оценки, он не может выбрать какую-либо дату — он должен выбрать либо дату через 6 месяцев после даты смерти, либо дату, когда актив был продан (до окончания 6-месячного периода). Кроме того, исполнитель не может оценить некоторые активы на дату смерти, а другие — на альтернативную дату оценки. Если выбрана альтернативная дата оценки, она будет применяться ко всему имуществу умершего, включенному в план наследования.

Исполнитель может выбрать альтернативную дату оценки только в том случае, если стоимость имущества и соответствующие налоги на имущество будут ниже, чем если бы использовалась дата смерти. С 2021 года Налоговая служба (IRS) требует, чтобы поместья с совокупными валовыми активами и предыдущими налогооблагаемыми подарками на сумму, превышающую 11,70 миллиона долларов, подали федеральную налоговую декларацию и уплатили применимый налог на наследство. Этот порог применяется к поместью граждан США и постоянным местам жительства в США. Если человек не считается резидентом США (например, кто-то, кто находится здесь по рабочей или студенческой визе), тогда потребуется декларация по налогу на имущество, если «активы, находящиеся в США», стоят более 60 000 долларов США (шестьдесят тысяча).

Этот порог применяется к поместью граждан США и постоянным местам жительства в США. Если человек не считается резидентом США (например, кто-то, кто находится здесь по рабочей или студенческой визе), тогда потребуется декларация по налогу на имущество, если «активы, находящиеся в США», стоят более 60 000 долларов США (шестьдесят тысяча).

Предположим, у вас есть имущество общей стоимостью около 20 миллионов долларов, из которых около 2 миллионов долларов находятся в запасах на дату смерти. Если через шесть месяцев после даты смерти стоимость акций и общих активов уменьшилась, например, до 19,5 млн долларов и 1,8 млн долларов, то исполнитель может использовать эти цифры для оценки, что уменьшит сумму налога на наследство. должен. Если, с другой стороны, стоимость увеличится до 21 млн долларов и 2,3 млн долларов соответственно, альтернативная дата оценки будет невозможна.

Учет колебаний стоимости акций в вашем наследственном плане

При надлежащем управлении опытным юристом по имущественному планированию право собственности на акции может плавно и эффективно передаваться бенефициарам без необходимости суда по наследственным делам. Но дикие колебания стоимости акций могут иметь более широкое влияние на ваш общий план недвижимости, который следует полностью понять, прежде чем вы решите, как двигаться дальше.

Но дикие колебания стоимости акций могут иметь более широкое влияние на ваш общий план недвижимости, который следует полностью понять, прежде чем вы решите, как двигаться дальше.

Например, если вы оставляете определенные суммы финансирования для определенных бенефициаров, у других может остаться меньше, чем вы рассчитывали. Например, предположим, что у вас есть поместье с ликвидными активами на 4 миллиона долларов, и вы оставляете 1 миллион долларов благотворительным организациям. Когда вы создали план недвижимости, эта цифра представляла 25% ваших ликвидных активов. Если после вашей смерти фондовый рынок упадет на 25%, то теперь 1 миллион долларов представляет собой 33% ваших ликвидных активов. Итак, предположим, вы намеревались оставить 3 миллиона долларов другим бенефициарам в своем первоначальном плане. В этом случае колебания цен на акции могут существенно повлиять на этот показатель (как в положительную, так и в отрицательную сторону).

Хороший способ избежать этого сценария — использовать язык, в котором указаны как цена, так и процент, например: «Именованная благотворительная организация должна получить 1 миллион долларов или 25% моих ликвидных активов, в зависимости от того, какая сумма меньше». Избегая указания конкретных сумм и использования процентов, ваше имущество может определить фактические цифры, когда речь идет об акциях.

Избегая указания конкретных сумм и использования процентов, ваше имущество может определить фактические цифры, когда речь идет об акциях.

Сильные колебания стоимости акций также могут вызвать разногласия среди бенефициаров. Если некоторые бенефициары получают активы с более стабильной оценкой (например, недвижимость), а другие бенефициары получают акции, которые либо сильно обесценились, либо выросли в цене, может возникнуть негодование.

В любом случае включение запасов является одним из нескольких потенциально усложняющих факторов в процессе планирования недвижимости. Люди должны понимать все потенциальные последствия и подводные камни, которые могут возникнуть, когда этим активам необходимо присвоить ценность и передать их. Квалифицированный адвокат по планированию имущества может помочь вам понять, как ваши акции могут быть оценены после смерти, и разработать стратегии, учитывающие значительные колебания цен на акции. Эти стратегии гарантируют, что ваш имущественный план отразит ту передачу активов, которую вы намеревались.

Определение права собственности на активы в имуществе

Вопрос о том, владел ли умерший активом самостоятельно или с кем-то еще, повлияет на то, должен ли актив пройти процедуру завещания. Если они владели активом вместе с кем-то другим, исполнитель захочет определить форму собственности, например, совместную аренду или аренду в полном объеме. Некоторые активы подлежат выплате при смерти или передаче при смерти, что означает, что они могут быть переданы указанному бенефициару напрямую, без прохождения завещания.

Во-первых, вы должны просмотреть правоустанавливающий документ на актив, например, акт на недвижимость. Однако даже если это предполагает, что актив принадлежал только умершему, это может быть не концом истории. Иногда законы штата или соглашения между наследодателем и кем-либо еще изменяют право собственности на актив. Например, в некоторых штатах с совместной собственностью оставшийся в живых супруг может получить половину имущества умершего.

Имущество, находящееся в совместной аренде или аренде полностью

Если вы найдете упоминание о совместной аренде или совместной аренде с правом наследования, это означает, что умерший, вероятно, держал актив в совместной аренде с кем-то еще. В результате, если другой совместитель все еще жив, он автоматически получит долю умершего в собственности без прохождения завещания. Каждый совместный арендатор обычно имеет равную долю имущества. Язык, необходимый для создания совместной аренды, варьируется от штата к штату, поэтому вам может понадобиться проконсультироваться с юристом, чтобы определить, предполагает ли формулировка в документе совместную аренду или другую форму собственности, например, полную аренду.

В результате, если другой совместитель все еще жив, он автоматически получит долю умершего в собственности без прохождения завещания. Каждый совместный арендатор обычно имеет равную долю имущества. Язык, необходимый для создания совместной аренды, варьируется от штата к штату, поэтому вам может понадобиться проконсультироваться с юристом, чтобы определить, предполагает ли формулировка в документе совместную аренду или другую форму собственности, например, полную аренду.

Аренда в целом распространяется только на супружеские пары в определенных штатах или пары, состоящие в гражданском союзе или домашнем партнерстве в этих штатах. Некоторые штаты делают его доступным только для недвижимости. Имущество в аренде полностью переходит к пережившему супругу без необходимости завещания. В правоустанавливающем документе или акте может быть указано, что имущество полностью находилось в аренде, или закон штата может предполагать, что таким образом им владела супружеская пара. Опять же, вы можете проконсультироваться с юристом, чтобы понять правовые презумпции в вашем штате.

В некоторых штатах предполагается, что определенное имущество, принадлежащее супружеской паре, находится в совместной аренде, если не указано иное. Другие штаты разрешают супружеской паре создавать совместную аренду, используя слово «или» между своими именами вместо «и», например, название автомобиля на имя «Мадлен Снайдер или Грегори Снайдер».

Собственность, находящаяся в качестве совместной собственности

В штате с совместной собственностью пара могла иметь право собственности на актив как общую собственность с правом наследования. Это означает, что оставшийся в живых супруг автоматически получит долю умершего в активе без прохождения завещания, независимо от того, предусмотрено ли в завещании умершего иное.

Даже если актив не был конкретно передан в качестве совместной собственности с правом наследования, он может быть классифицирован как общая собственность в соответствии с законодательством штата, независимо от того, принадлежал ли он одному или обоим супругам.

Умерший может оставить свою половину общего имущества кому угодно, не обязательно пережившему супругу. Если они оставляют его пережившему супругу, его можно передать через упрощенный процесс завещания. Если наследодатель специально не оставил его кому-либо, кроме своего супруга, супруг получит его автоматически.

- 1 Аризона

- 3 Айдахо

- 4 Луизиана

- 5 Невада

- 6 Нью-Мексико

- 7 Техас

- 8 Вашингтон

- 9 Висконсин

Аляска, Южная Дакота и Теннесси разрешают супругам участвовать в системе совместной собственности, если они отвечают определенным требованиям, которые различаются в зависимости от штата.

Особые ситуации, связанные с общественной собственностью

Несколько штатов, в том числе Техас и Вашингтон, разрешают парам заключать соглашения о совместной собственности. Они предусматривают, что определенный актив является отдельной собственностью или совместной собственностью, независимо от того, как он будет классифицироваться в соответствии с законодательством штата. В результате некоторые пары соглашаются считать все свое имущество совместной собственностью после смерти первого супруга. Соглашение о совместном имуществе превалирует над противоречащим положением в завещании, поскольку оно является обязывающим договором. Государства расходятся во мнениях относительно того, может ли соглашение о совместном имуществе предусматривать, что третье лицо может наследовать совместное имущество после смерти второго супруга.

В некоторых штатах, таких как Калифорния, активы, которые были приобретены в штате, который не соблюдает правила общей собственности, будут рассматриваться так же, как и общая собственность, если активы были бы общей собственностью, если бы они были приобретены в штате, где действует общая собственность. .

.

Имущество, находящееся в живом доверительном управлении

Иногда человек пытается избежать завещания, помещая свои активы в живой траст. Вы должны зарегистрировать доверительное имущество в своей инвентаризации и получить оценку его стоимости, чтобы определить любые обязательства по федеральному налогу на недвижимость. Вам следует просмотреть трастовый документ и список активов, прилагаемых к нему, чтобы определить объем траста. Любые элементы, содержащиеся в расписании, должны фактически принадлежать доверительному управляющему, чтобы их можно было передать как часть траста. Вам нужно будет передать имущество траста бенефициарам, если вы были назначены преемником доверительного управляющего траста после смерти умершего.

Собственность, находящаяся в общей аренде

Если в документе о праве собственности не указано, каким образом осуществляется владение общим имуществом, а закон штата не предполагает, что право собственности находится в совместной аренде или аренде в полном объеме или в качестве совместной собственности с правом наследования, совладельцы могут владеть общей собственностью.