Кто может быть наследником?

Ответ:

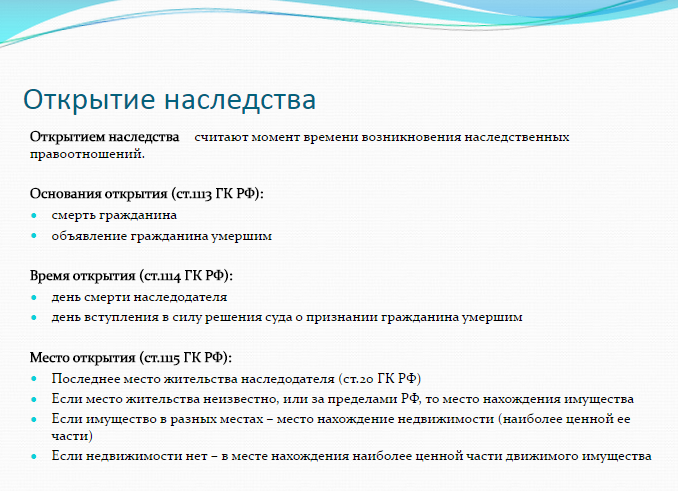

Наследство открывается со смертью гражданина (ст. 1113 Гражданского кодекса Российской Федерации). Перечень лиц, которые могут призываться к наследованию, указан в статье 1116 Части третьей Гражданского кодекса РФ, которая действует с 1 марта 2002 года. К наследованию призываются по завещанию или по закону, возможны и оба этих основания при наличии завещанного и не завещанного имущества.

Наследниками могут быть физические, юридические лица, Российская Федерация, субъекты РФ, муниципальные образования, иностранные государства и международные организации. Необходимо отметить, что юридические лица, субъекты РФ, муниципальные образования, иностранные государства и международные организации могут наследовать только по завещанию. Физические лица и Российская Федерация могут наследовать как по завещанию, так и по закону.

Круг наследников по завещанию ограничивается волей наследодателя. Круг наследников по закону и очередность принятия ими наследства четко определены в главе 63 Гражданского кодекса РФ и зависят от степени родства. В законе это указывается следующим образом: считается количество рождений, отделяющих родственников одного от другого. При этом рождение самого наследодателя в это число не входит (ст. 1145 Гражданского кодекса Российской Федерации). Наследники первой очереди по закону – это дети, родители, супруг наследодателя (внуки наследодателя и их потомки могут быть наследниками первой оереди по праву представления /в случае смерти их родителей до смерти наследодателя/). Дальнейшие очереди наследников по закону указаны в ст. ст. 1143-1145 Гражданского кодекса Российской Федерации.

В законе это указывается следующим образом: считается количество рождений, отделяющих родственников одного от другого. При этом рождение самого наследодателя в это число не входит (ст. 1145 Гражданского кодекса Российской Федерации). Наследники первой очереди по закону – это дети, родители, супруг наследодателя (внуки наследодателя и их потомки могут быть наследниками первой оереди по праву представления /в случае смерти их родителей до смерти наследодателя/). Дальнейшие очереди наследников по закону указаны в ст. ст. 1143-1145 Гражданского кодекса Российской Федерации.

К наследникам физическим лицам относятся и граждане Российской Федерации, и иностранные граждане, и лица без гражданства. Они наследуют с момента рождения независимо от дееспособности и возраста. При этом закон (ст. 1116 Гражданского кодекса Российской Федерации) предусматривает, что наследниками могут быть и еще не родившиеся, но зачатые при жизни наследодателя дети. Право на получение наследства или доли в нем возникает лишь в том случае, если этот ребенок родился живым. В ином случае его доля распределяется между другими наследниками.

В ином случае его доля распределяется между другими наследниками.

К наследованию могут быть призваны только те граждане, которые живы в день смерти наследодателя. Если лица, являющиеся наследниками друг друга, умирают в один день (так называемые «комориенты»), правопреемства у них между собой не возникает и к наследованию призываются наследники каждого из них.

Юридические лица могут наследовать независимо от их организационно-правовой формы, но только в том случае, если они существовали при жизни и в день смерти наследодателя, и не прекратили свое существование в течение 6 месяцев для принятия наследства. Если юридическое лицо, которому наследодатель завещал имущество, ликвидировано, то имущество наследуется по закону, если нет иных завещаний. Юридическое лицо, как и гражданин, вправе отказаться от наследства. Что касается муниципальных образований, международных организаций, иностранных государств, то здесь наследование происходит только по завещанию. Наиболее распространены случаи завещания неправительственным организациям, например Международной организации Красного креста и Красного полумесяца или Гринпис.

Если гражданин при жизни не оставил завещания, не имеет родственников и иждивенцев, которые могли бы завещать по закону, или все наследники по закону и по завещанию отказались от наследства или признаны недостойными наследниками, то имущество считается выморочным и в силу статьи 1151 Гражданского кодекса РФ переходит Российской Федерации в лице органов, отвечающих за исполнение данного вопроса.

Порядок исчисления имущественных налогов в отношении перешедших по наследству земельного участка, строения, помещения и сооружения | ФНС России

Дата публикации: 14.08.2014 09:26 (архив)

На основании пп. 3 п. 3 ст. 44 Налогового кодекса Российской Федерации (далее — Кодекс) обязанность по уплате налога прекращается со смертью налогоплательщика или с признанием его умершим в порядке, установленном гражданским законодательством Российской Федерации.Статьей 396 Кодекса установлено, что в отношении земельного участка (его доли), перешедшего (перешедшей) по наследству к физическому лицу, земельный налог исчисляется начиная с месяца открытия наследства.

За строение, помещение и сооружение налог на имущество физических лиц взимается с наследников с момента открытия наследства (ст. 5 Закона Российской Федерации от 09.12.1991 N 2003-1 «О налогах на имущество физических лиц» (далее — Закон N 2003-1)).

Статьями 1113, 1114, 1152 Гражданского кодекса Российской Федерации предусмотрено, что наследство открывается со смертью гражданина. Днем открытия наследства является день смерти гражданина.

Принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации.

Согласно ст. 388 Кодекса налогоплательщиками земельного налога признаются организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со ст. 389 Кодекса, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Налогоплательщиками налогов на имущество физических лиц признаются физические лица — собственники имущества, признаваемого объектом налогообложения (ст. 1 Закона N 2003-1).

Физические лица уплачивают налог на основании налогового уведомления. Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Пунктом 6 ст. 85 Кодекса установлено, что органы, уполномоченные совершать нотариальные действия, и нотариусы, занимающиеся частной практикой, обязаны сообщать о выдаче свидетельств о праве на наследство в налоговые органы соответственно по месту своего нахождения, месту жительства не позднее пяти дней со дня соответствующего нотариального удостоверения. В составе сведений, представляемых в налоговые органы по форме, утвержденной Приказом ФНС России от 17.09.2007 N ММ-3-09/536@, указываются сведения о наследниках и о наследуемых объектах недвижимого имущества.

Учитывая, что принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, при поступлении от органа, уполномоченного совершать нотариальные действия, сведений о выдаче наследнику свидетельства о праве на наследство налоговый орган (при наличии сведений, достаточных для исчисления имущественных налогов) направляет лицу, вступившему в наследство, налоговое уведомление об уплате земельного налога и налога на имущество физических лиц.

Поделиться:

Отказ от гражданства США может означать высокий налог на наследство Рой Берг и Кевин Киркпатрик

Отказ от гражданства США или отказ от давней грин-карты не обязательно означает навсегда разорвать все связи с США. У многих бывших американцев, особенно в соседних Канаде и Мексике, также есть семьи и друзья, которые все еще являются жителями или гражданами США и которым они хотят в конечном итоге подарить или завещать активы. В соответствии с разделом 2801 Налогового кодекса США граждане или резиденты США, получившие подарок или наследство от «охваченных экспатриантов» (согласно определению в 877), облагаются налогом на наследство в размере 40% от стоимости подарка или наследства. Положения, недавно предложенные Министерством финансов США, разъясняют, как и когда будет взиматься этот налог. Новые предлагаемые правила подчеркивают важность тщательного планирования отказов, подарков и завещаний.

Закон, лежащий в основе предлагаемых правил, не нов, но точные размеры того, как его можно применять, различны. Конгресс ввел требование об уплате получателями налога на подарки от «застрахованных экспатриантов» в 2008 году, но это положение еще не вступило в силу, поскольку до недавнего времени министерство финансов не издало никаких исполнительных правил.[1] Что, возможно, наиболее поразительно в предлагаемых правилах, так это то, что они создают опровержимую презумпцию, которая возлагает на получателя подарка или наследства обязанность продемонстрировать IRS, что полученные подарки не исходили от бывших американцев, которых один из трех считает «покрытыми экспатриантами». тесты в Налоговом кодексе.[2] Альтернативой является уплата получателем налога в размере 40%, [3] и правила не предусматривают 9Исключение 0007 de minimus , которое позволяет небольшим подаркам от застрахованного экспатрианта не регистрироваться и не облагаться налогами.

Как подарки (сделанные при жизни дарителя), так и завещания (сделанные по завещанию) подпадают под этот предлагаемый режим, если правила изданы в окончательной или временной форме. [5] Применяются ли правила или нет, будет определяться в момент получения подарка гражданином США, резидентом или держателем грин-карты, а не в момент отъезда бывшего американца или в случае, если он приобрел недвижимость до или после сдачи своего паспорта в США. паспорт или грин-карта.[6] Получателю подарка разрешается подать «защитный возврат», чтобы начать течение срока давности, но правила указывают, что для этого нового защитного возврата потребуется по существу тот же объем информации, который должен был бы предоставить сам даритель. [ 7] Исключения составляют переводы между супругами[8], благотворительным организациям[9].] и для некоторых оговорок с оговорками,[10] однако подарки, которые в противном случае были бы освобождены от налогов и отчетности, поскольку они ниже годового порога с поправкой на инфляцию, не исключаются новыми правилами.[11]

[5] Применяются ли правила или нет, будет определяться в момент получения подарка гражданином США, резидентом или держателем грин-карты, а не в момент отъезда бывшего американца или в случае, если он приобрел недвижимость до или после сдачи своего паспорта в США. паспорт или грин-карта.[6] Получателю подарка разрешается подать «защитный возврат», чтобы начать течение срока давности, но правила указывают, что для этого нового защитного возврата потребуется по существу тот же объем информации, который должен был бы предоставить сам даритель. [ 7] Исключения составляют переводы между супругами[8], благотворительным организациям[9].] и для некоторых оговорок с оговорками,[10] однако подарки, которые в противном случае были бы освобождены от налогов и отчетности, поскольку они ниже годового порога с поправкой на инфляцию, не исключаются новыми правилами.[11]

Когда правила станут окончательными, новые правила будут особенно тяжело ощущаться семьями, в которых один член отказался от гражданства США, а другие члены семьи — нет. Таких возможностей много. Подумайте, например, о матери с двойным гражданством, которая открыла RESP для своего ребенка, а позже решила отказаться от своего американского гражданства. Если ребенок недостаточно взрослый, чтобы отказаться, или хочет сохранить двойное гражданство, чтобы иметь возможность когда-нибудь работать в США, подарки этому ребенку будут подлежать требованию отчетности. Такие подарки, вероятно, включают выплаты от RESP[12], а это означает, что на ребенка будет возложена обязанность продемонстрировать IRS, почему взносы, сделанные его матерью в его RESP, не были получены от «застрахованного экспатрианта».

Таких возможностей много. Подумайте, например, о матери с двойным гражданством, которая открыла RESP для своего ребенка, а позже решила отказаться от своего американского гражданства. Если ребенок недостаточно взрослый, чтобы отказаться, или хочет сохранить двойное гражданство, чтобы иметь возможность когда-нибудь работать в США, подарки этому ребенку будут подлежать требованию отчетности. Такие подарки, вероятно, включают выплаты от RESP[12], а это означает, что на ребенка будет возложена обязанность продемонстрировать IRS, почему взносы, сделанные его матерью в его RESP, не были получены от «застрахованного экспатрианта».

В качестве альтернативы представьте себе сценарий брака, в котором один из супругов родился и вырос в США, в конечном итоге женился на канадце и прожил большую часть своей взрослой жизни в Канаде и построил здесь успешный бизнес. Если этот человек в конечном итоге решит отказаться от своего американского гражданства, но позже захочет передать часть своего состояния семье, оставшейся в США, американские получатели ее имущества должны будут продемонстрировать IRS, что подарки не исходили от застрахованного экспатрианта. Если собственность должна была быть передана по завещанию, распутывание дел бывшей американки, чтобы определить, правильно ли она эмигрировала, может оказаться фактической невозможностью.

Если собственность должна была быть передана по завещанию, распутывание дел бывшей американки, чтобы определить, правильно ли она эмигрировала, может оказаться фактической невозможностью.

Важно подчеркнуть, что это только предлагаемые правила. Мало того, что правила могут измениться на основе публичных комментариев в январе[13], но и IRS также не указала предполагаемую дату вступления в силу.[14] Существует большое количество нормативных актов, которые десятилетиями томятся в своего рода «чистилище предложений»[15]. Кроме того, от налогоплательщиков никогда не требуется соблюдать предлагаемые правила до даты их окончательной доработки и принятия, и IRS не предлагает, чтобы налогоплательщики применяли эти правила задним числом: в предлагаемых правилах говорится, что «налогоплательщики может опираться на окончательные правила этой части для периода, начинающегося 17 июня 2008 г.» (курсив мой).[16]

Тем не менее, тот факт, что Министерство финансов, наконец, опубликовало предложенные правила и рассматривает их посредством уведомления и комментариев, может указывать на то, что IRS серьезно относится к их принятию и пытается обеспечить их соблюдение. Эти правила будут считаться «толковательными», а не «законодательными», поскольку в § 2801 нет конкретной передачи нормотворческих полномочий от Конгресса Министерству финансов.[17] В соответствии с Законом США об административных процедурах разъясняющие положения технически не требуют публичного уведомления и комментариев до их принятия.[18] Но положения о толковании, которые проходят уведомление и комментарии, обычно пользуются большим уважением со стороны судов.[19]] Таким образом, отправляя эти правила через процедуры публичного уведомления и комментариев, а не просто принимая их или выпуская их во временной форме, IRS может демонстрировать свое намерение сделать правила обязательными для исполнения законом.

Эти правила будут считаться «толковательными», а не «законодательными», поскольку в § 2801 нет конкретной передачи нормотворческих полномочий от Конгресса Министерству финансов.[17] В соответствии с Законом США об административных процедурах разъясняющие положения технически не требуют публичного уведомления и комментариев до их принятия.[18] Но положения о толковании, которые проходят уведомление и комментарии, обычно пользуются большим уважением со стороны судов.[19]] Таким образом, отправляя эти правила через процедуры публичного уведомления и комментариев, а не просто принимая их или выпуская их во временной форме, IRS может демонстрировать свое намерение сделать правила обязательными для исполнения законом.

Те, кто отказался от своего гражданства США, рассматривают возможность отказа от своего гражданства США или отказа от давней грин-карты, должны знать об этих предлагаемых правилах и их последствиях. Подробности этих правил, способ их введения и допущения, которые они выдвигают, свидетельствуют о сохраняющейся важности тщательного планирования во избежание непредвиденных последствий. Давать действительно может быть лучше, чем получать, но бывшим американцам, думающим о трансграничных переводах богатства, вероятно, придется быть все более осторожными, чтобы их подарки не сопровождались непреднамеренными налоговыми счетами.

Давать действительно может быть лучше, чем получать, но бывшим американцам, думающим о трансграничных переводах богатства, вероятно, придется быть все более осторожными, чтобы их подарки не сопровождались непреднамеренными налоговыми счетами.

[1] I.R.S. Объявление 2009–57 (20 июля 2009 г.).

[2] I.R.C. § 877(а)(2).

[3] Проп. Рег. § 28.2801-7(б)(2).

[4] Проп. Рег. § 28.2801-3(с)(1).

[5] Проп. Рег. § 28.2801-2(fg).

[6] Идентификатор .

[7] Проп. Рег. § 28.6011-1(б).

[8] Проп. Рег. § 28.2801-3(с)(4).

[9] Проп. Рег. § 28.2801-3(с)(3).

[10] Проп. Рег. § 28.2801-3(с)(5).

[11] Проп. Рег. § 28.2801-3(с)(1).

[12] См., например, Rev. Proc. 2014–55, который освобождает RRSP и RRIF от требований к представлению информации, но ничего не говорит о RESP и TFSA.

[13] Даты периода уведомления и комментариев см. в Руководстве по разделу 2801 «О взимании налога на определенные подарки и завещания от экспатриантов, на которые распространяется действие страховки», 80 Fed. Рег. 54 447 (предложен 10 сентября 2015 г.) (должен быть кодифицирован в 28 CFR, п. 28).

Рег. 54 447 (предложен 10 сентября 2015 г.) (должен быть кодифицирован в 28 CFR, п. 28).

[14] Идентификатор .

[15] См., напр. , Сокровища. Рег. § 1.898-1, опубликованный в 1993 г. (параграф 151,485 Preamble to Prop. Reg., 01.05.93, Fed. Reg. Vol. 58, No. 2, p. 290).

[16] Проп. Рег. § 28.2801-1(б).

[17] Это означает, что полномочия Министерства финансов предписывать правила для § 2801 проистекают из мандата § 7805 (a), согласно которому «Секретарь должен предписывать все необходимые правила и положения, которые могут быть необходимы для обеспечения соблюдения» I.R.C. в общем.

[18] 5 U.S.C. § 553(б)(3)(А) (2015).

[19] См. Мэйо Найдено. для мед. Образовательный & Research против Соединенных Штатов, 131 S. Ct. 704, 714 (2011).

4 Важные финансовые соображения при наследовании денег

Когда родитель или другой любимый человек умирает и оставляет вам наследство, деньги и их налоговый режим, скорее всего, не первое, о чем вы думаете. Но по мере продвижения вперед важно понимать, что при наследовании денег необходимо учитывать финансовые соображения.

Но по мере продвижения вперед важно понимать, что при наследовании денег необходимо учитывать финансовые соображения.

Уилл Крич, специалист по планированию благосостояния в First Citizens Bank, предлагает эти советы по планированию и подготовке, которые, как мы надеемся, облегчат вам процесс принятия решения о том, что делать с наследством.

1 Узнайте о пожеланиях своих родителей в отношении наследства

Хотя это может быть трудным разговором, стоит как можно скорее поговорить с родителями о том, что входит в их общий план наследства, включая любые запланированные наследства. Попросите их поделиться всеми документами по планированию имущества, включая медицинские директивы, такие как завещание, доверенность на медицинское обслуживание и финансовую доверенность. Крич говорит, что родители должны просматривать и обновлять эти документы — вместе с документами о завещании и доверительном управлении — не реже одного раза в несколько лет.

«После обновления этих документов мы рекомендуем родителям организовать семейное собрание со своими детьми, чтобы они могли обсудить свои пожелания и план своего имущества», — говорит Крич. «Мы рекомендуем проводить эти встречи с финансовым планировщиком родителей, чтобы планировщик мог ответить на любые вопросы».

«Мы рекомендуем проводить эти встречи с финансовым планировщиком родителей, чтобы планировщик мог ответить на любые вопросы».

Согласно исследованию «Деньги и семья», проведенному Ameriprise Financial в 2022 году, только 19% людей заявили, что они полностью откровенны с семьей при обсуждении планирования своего имущества, хотя 67% говорят, что для них важна передача наследственного богатства наследникам.

2 Рассмотрите возможные налоги на наследство

Если имущество ваших родителей соответствует определенному порогу, после их смерти вам придется платить федеральный налог на наследство. В 2022 году 12 штатов и округ Колумбия также имели свои собственные налоги на недвижимость. На 2022 год освобождение от федерального налога на недвижимость составляет 12,06 млн долларов для человека и 24,12 млн долларов для пары в течение всей жизни. Большая часть любой стоимости недвижимости сверх этих льгот облагается налогом по ставке 40%. Сумма освобождения ежегодно корректируется с учетом инфляции.

Тем не менее, 1 января 2026 года освобождение, согласно действующему законодательству, должно сократиться наполовину, или примерно до 6 миллионов долларов в сегодняшних долларах. Эти лимиты могут быть изменены в законодательстве и неоднократно обновлялись за последние несколько десятилетий, поэтому проконсультируйтесь со своими специалистами по налогам и недвижимости, чтобы убедиться, что вы знаете текущий статус.

Ваши родители могут уменьшить свой налог на наследство, подарив вам или кому-либо еще, включая благотворительные, до 16 000 долларов США на человека в год, при этом получатель не должен платить налог на подарок, если он не исходит от иностранца. источник.

3 Понять, как обращаются с различными активами

Для некоторых получить наследство может быть сложнее, чем просто получить пачку денег. И разные типы активов могут иметь разные налоговые последствия, в зависимости от того, что вы делаете при их получении.

Денежные средства

Если вы получаете наличные по завещанию родителей, вы, как правило, не должны платить подоходный налог с наследства.

Акции, облигации, предприятия и недвижимость

Вы также не платите подоходный налог с унаследованных ценных бумаг, таких как публично торгуемые акции и облигации, или с любых долей участия в частных предприятиях, компаниях с ограниченной ответственностью или корпорациях — до тех пор, пока вы их не продадите. Для унаследованных ценных бумаг и недвижимости существует дополнительная налоговая льгота, заключающаяся в повышении налоговой базы — это означает, что обе они обновляются до справедливой рыночной стоимости в день смерти вашего родителя или через 6 месяцев после этой даты.

Например, если ваш родитель купил акции на 10 000 долларов, и к моменту их смерти они подорожали до 30 000 долларов, вы не будете платить налог на прирост капитала с увеличения стоимости, если продаете акции, когда унаследовали их, потому что их базовая стоимость сбрасывается до рыночной цены на дату смерти. Если вы удерживаете акции и продаете их позже, вы платите налоги только на то, насколько они подорожали по сравнению с их стоимостью в 30 000 долларов в день, когда вы их унаследовали.

Те же правила применяются, если вы наследуете собственность. Если вы используете его как свое личное место жительства в течение как минимум 2 из 5 лет перед его продажей, вы можете вычесть дополнительные 250 000 долларов США — или 500 000 долларов США для пары — из продажной цены на ваши налоги. Если вы используете его в качестве сдаваемого в аренду имущества, весь доход от аренды облагается налогом, но вы можете вычесть расходы и амортизацию дома из ваших налогов. Поговорите со специалистом по налогам или финансовым консультантом для получения более подробной информации о вашей конкретной ситуации.

Пенсионные счета

В соответствии с Законом SECURE от 2019 г. лица, не являющиеся супругами, которые унаследовали 401 (k), традиционный IRA или Roth IRA , имеют только 10 лет, чтобы снять все средства со счета, при условии, что человек, который ушел у вас аккаунт был уже в том возрасте, когда они были обязаны брать требуемые минимальные раздачи. В 2022 году этот возраст равен 72 годам. В 2023 году — 73 годам. Буду платить подоходный налог с налогооблагаемой части распределения. Убедитесь, что это внезапное увеличение средств не приведет вас к более высокой налоговой категории.

В 2022 году этот возраст равен 72 годам. В 2023 году — 73 годам. Буду платить подоходный налог с налогооблагаемой части распределения. Убедитесь, что это внезапное увеличение средств не приведет вас к более высокой налоговой категории.

Страховые полисы и аннуитеты

Никакой подоходный налог не взимается с унаследованных полисов страхования жизни, если вы решите получить выручку в виде единовременной суммы. Если вы решите брать платежи в рассрочку, проценты, начисляемые на остаток по счету, облагаются налогом.

Налогом не облагаются деньги, унаследованные в результате аннуитета, обеспечивающего пособие в случае смерти. Выплаты, которые вы можете получать в рамках аннуитета с правом дожития (что означает, что вы наследуете право на получение регулярных платежей по аннуитету), облагаются подоходным налогом. Как пособие в связи со смертью, так и пособие в связи с потерей кормильца устанавливаются при покупке аннуитета.

4 Просмотрите любые уникальные сценарии, связанные с трастом

Когда вы наследуете актив от своих родителей через траст, может быть задействовано множество переменных, поскольку трасты обеспечивают большую гибкость.

«Траст дает родителям возможность установить больший контроль над тем, что они хотят сделать со своим имуществом», — говорит Крич. «Если у них есть семейный пляжный домик, они могут установить условия, как долго он должен оставаться в семье, прежде чем будет продан. Или, если есть младший ребенок, который еще не пошел в колледж, они могут создать траст, чтобы гарантировать, у ребенка есть средства, чтобы получить высшее образование».

Если это безотзывный траст, траст будет платить налоги на активы до того, как они перейдут к вам. Кроме того, активы в доверительном управлении не получают повышения до текущей справедливой рыночной стоимости.

Хотя обычно вам не нужно платить налог на наследство, важно отметить, что в 2022 году в шести штатах были налоги на наследство, которые могут применяться к стоимости одного наследства, переданного бенефициарам.

Особенности ухода за детьми

Если вы были одним из 47 миллионов американцев, ухаживавших за стареющим родителем до его смерти, у вас могут быть другие финансовые соображения.

«Чтобы избежать этого сценария, родитель и ребенок должны взять финансовую доверенность в свое финансовое учреждение», — говорит он. «Это позволяет добавить ребенка в учетную запись, чтобы он мог помочь с управлением деньгами, но когда родитель умирает, активы будут следовать их плану наследования и не будут непреднамеренно переходить исключительно к опекуну ребенка, который был добавлен в качестве совладельца. »

Неоплачиваемый США лица, обеспечивающие уход, тратят в среднем 7 242 долл. США в год из собственных средств на уход за престарелым родителем (