Налоги на детей на имущество: нужно ли платить — 26 октября 2022

Почему налоговая шлет письма детям и что делать с этими документами — 8 полезных карточек

- 1. Моему ребенку приходят письма от налоговой. Это ошибка?

- 2. Разве ребенок может сам платить налоги?

- 3. Как заплатить налог за ребенка?

- 4. Как получить доступ к личному кабинету ребенка?

- 5. А на «Госуслугах» я увижу налоговые уведомления?

- 6. Ребенку исполнилось 18, может ли родитель по-прежнему оплачивать его налоги?

- 7. Есть ли льготы при уплате налогов за детей?

- 8. Что будет, если вовремя не заплатить?

1

Моему ребенку приходят письма от налоговой. Это ошибка?

Нет, это не ошибка. Несовершеннолетний действительно должен платить налоги, если является собственником жилья или доли в нем. А также земельного участка и других объектов недвижимости.

Поделиться

2

Разве ребенок может сам платить налоги?

Гражданские права у ребенка появляются с момента рождения. В том числе, возможность быть собственником недвижимости. А собственники недвижимости должны платить налог на имущество физических лиц.

В том числе, возможность быть собственником недвижимости. А собственники недвижимости должны платить налог на имущество физических лиц.

Родители, опекуны, законные представители ребенка имеют право совершать от их имени сделки, соответственно, и налоги за ребенка они тоже должны платить.

Поделиться

3

Как заплатить налог за ребенка?

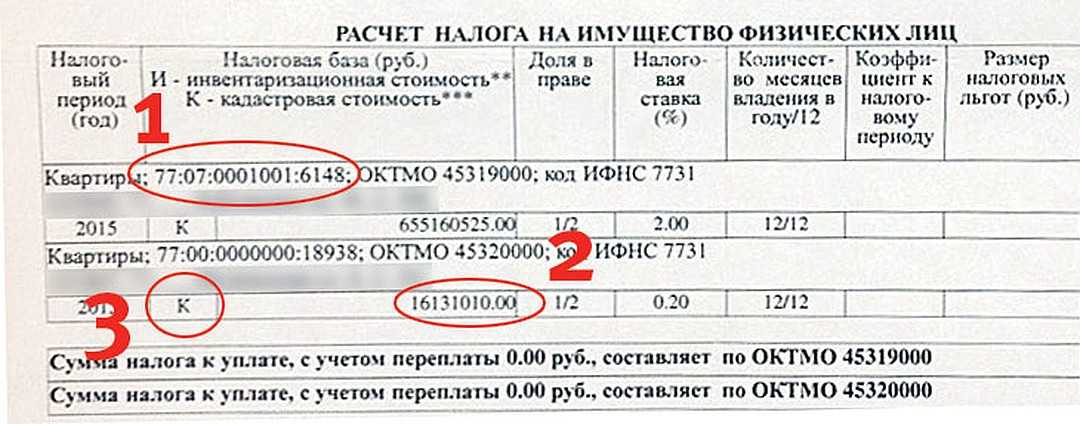

Напоминаем, что есть несколько способов уплаты налогов на имущество. В электронном виде: через сайт ФНС России с помощью сервиса «Уплата налогов, страховых взносов физических лиц», через Личный кабинет налогоплательщика для физических лиц, а также через приложение для мобильных устройств «Налоги ФЛ». Или по платежным документам: через кассы, терминалы банков, в офисах «Почты России».

Чтобы заплатить налог за ребенка в Личном кабинете налогоплательщика, нужно открыть вкладку «Семейный доступ». В этой вкладке нажимаете кнопку «Добавить пользователя», далее вводите логин (ИНН) Личного кабинета несовершеннолетнего ребенка и нажимаете кнопку «Отправить запрос» (в Личном кабинете несовершеннолетнего ребенка может быть не более двух подтвержденных запросов). Дальше переходите в Личный кабинет ребенка и подтверждаете свой запрос.

Дальше переходите в Личный кабинет ребенка и подтверждаете свой запрос.

Добавленные в этот список несовершеннолетние дети исключаются из него автоматически после 18 лет. Это можно сделать и раньше, по желанию любой из сторон, для этого нужно нажать крестик у добавленного в списке пользователя и подтвердить исключение.

В разделе «Налоги» появится всплывающий список, куда входят только добавленные несовершеннолетние дети. Переключая пользователей в этом списке, можно заплатить налоги любым удобным способом: банковской картой, через онлайн-банк или по квитанции.

Кстати, пользователи личных кабинетов налогоплательщика налоговые уведомления по почте не получат, за исключением тех налогоплательщиков, которые сообщили в налоговую, что хотят получать документы именно в бумажном виде.

Поделиться

4

Как получить доступ к личному кабинету ребенка?

Возможность подключить «Семейный доступ» появляется только в том случае, если пользователями личных кабинетов являются как родители, так и их дети.

Доступ к личному кабинету ребенка можно получить с помощью логина и пароля, указанных в регистрационной карте. За картой родителям и законным представителям нужно обратиться лично в любую налоговую инспекцию.

С собой возьмите документы, удостоверяющие личность родителя (законного представителя) и ребенка. Пользователи портала «Госуслуги» могут подключиться к личному кабинету налогоплательщика самостоятельно с помощью подтвержденной учетной записи портала.

Поделиться

5

А на «Госуслугах» я увижу налоговые уведомления?

Нет, налоговые уведомления не размещаются на портале «Госуслуги». Там вы можете увидеть лишь сумму своего долга после 1 декабря — в том случае, если вы не успели заплатить налог до этого срока.

Если вы не получали никаких уведомлений, но полагаете, что они должны быть, нужно направить заявление об этом через личный кабинет налогоплательщика. Также можно воспользоваться сервисом «Обратиться в ФНС России» или прийти в любую налоговую инспекцию.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумаге под расписку в любой налоговой либо через МФЦ. Для этого нужно написать соответствующее заявление.

Поделиться

6

Ребенку исполнилось 18, может ли родитель по-прежнему оплачивать его налоги?

Да, может. Налоги можно заплатить не только за себя и несовершеннолетних детей, но и за других лиц, в том числе за троих детей, которым уже исполнилось 18. Также можно оплачивать налоги других родственников через сервис «Уплата налогов за третьих лиц».

Поделиться

7

Есть ли льготы при уплате налогов за детей?

Действительно, для несовершеннолетних есть льготы по имущественным налогам. Список льгот есть в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Поделиться

8

Что будет, если вовремя не заплатить?

Срок уплаты физическими лицами имущественных налогов за 2021 год истекает 1 декабря 2022 года. После этого неуплаченные налоги становятся долгом, который будет расти каждый день до полного погашения.

После этого неуплаченные налоги становятся долгом, который будет расти каждый день до полного погашения.

То есть, ежедневно на эту сумму будут начислять пени, потом придется платить госпошлину за рассмотрение дела в суде, исполнительный сбор, расходы на совершение исполнительных действий.

Недавно мы рассказывали о том, как получить налоговый вычет за детские секции.

Поделиться

По теме

07 ноября 2022, 08:00

У вас остался месяц: какие налоги нужно заплатить до декабря (и как на них сэкономить)28 ноября 2022, 09:00

«Ребенок только пошел работать». С 17-летнего парня взыскали налоги за отца, умершего 15 лет назад16 сентября 2022, 10:00

Родители, верните деньги! Как заставить государство возместить расходы за кружки и секции30 января 2023, 13:00

Как защититься от продавца-банкрота и соседей-дебоширов? Инструкция для тех, кто собрался покупать квартиру27 декабря 2022, 06:30

Можно покупать у родственников и даже в Адыгее. Что поменялось в процессе покупки жилья с помощью «херсонских» сертификатов

Что поменялось в процессе покупки жилья с помощью «херсонских» сертификатов

Анна Богданова

Обозреватель

ДетиИмущественный налогНалогиНалоговая инспекция

- ЛАЙК0

- СМЕХ0

- УДИВЛЕНИЕ0

- ГНЕВ0

- ПЕЧАЛЬ0

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

КОММЕНТАРИИ0

Что я смогу, если авторизуюсь?

Новости СМИ2

Новости СМИ2

кто и когда платит, какие есть льготы?

Пять лет назад Марина купила квартиру. Собственность оформила на себя и маленьких детей. Каждый год ей приходят квитанции на уплату имущественного налога, а сыну и дочери — нет. Марина хотела сходить в налоговую и уточнить, надо ли платить налог за детей. Но передумала: налоговикам виднее — был бы долг, прислали бы письмо.

Точно также рассуждают многие россияне — если нет налогового требования, то и платить не нужно. А между тем у их детей может накопиться приличная задолженность по налогам. Отвечать за неё придётся родителям. Разбираемся в тонкостях законодательства: должны ли дети платить налоги, как получать квитанции за них и что будет за неуплату.

Отвечать за неё придётся родителям. Разбираемся в тонкостях законодательства: должны ли дети платить налоги, как получать квитанции за них и что будет за неуплату.

Фото: «Выберу.ру»/Иван Анчуков

Надо ли платить налоги детям

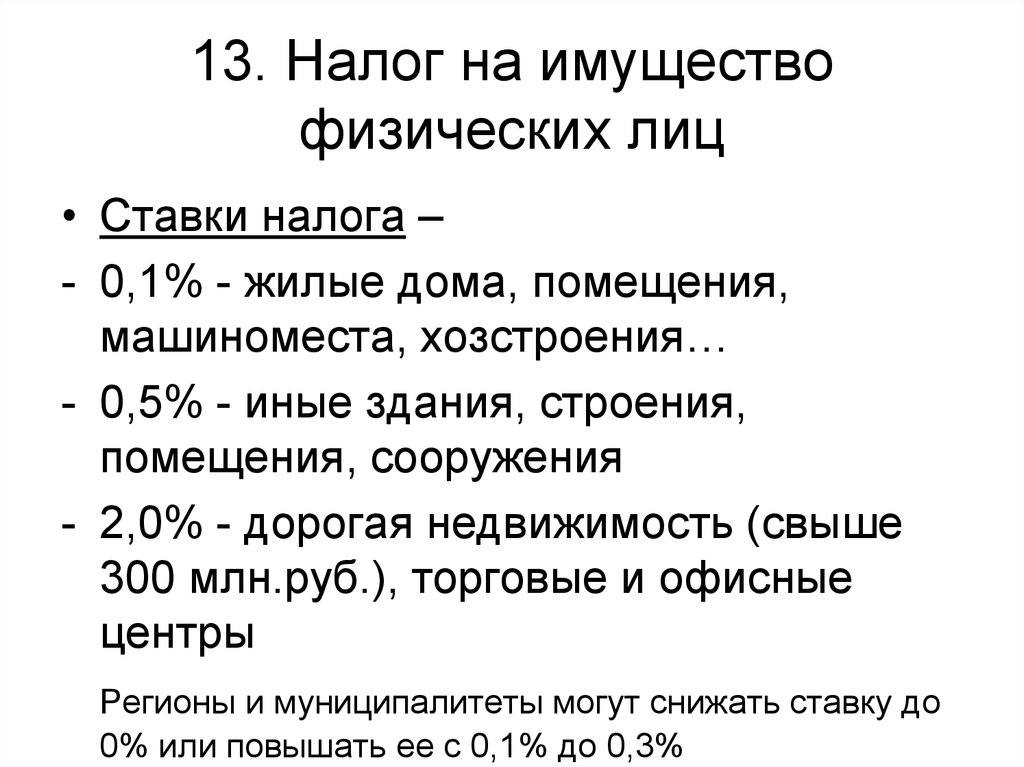

Налоговый кодекс не делит налогоплательщиков на взрослых и детей. Все, у кого есть имущество, — недвижимость или транспорт — платят имущественный налог. Все, у кого есть доход — например, от продажи квартиры — платят подоходный налог.

Имущественные налоги

Как только на несовершеннолетнего оформляют собственность, он автоматически становится налогоплательщиком. К примеру, родители купили квартиру на маткапитал и выделили долю ребёнку или бабушка завещала ему дом в деревне.

Родителям не нужно передавать в налоговую документы о праве собственности и получать ИНН на ребёнка. ФНС сама увидит эту сделку и зарегистрирует нового налогоплательщика, а в следующем году насчитает налог и отправит налоговое уведомление.

Имущественные налоги за прошлый год нужно заплатить до 1 декабря.

НДФЛ

Дети должны платить налоги и в том случае, если у них есть доход. К примеру, от продажи недвижимости или автомобиля, которые оформлены на них. Это правило действует, если:

- недвижимость находилась в собственности менее трёх лет — если она была получена по договору дарения, приватизации или ренты;

- недвижимость находилась в собственности менее пяти лет — если она была получена в результате другой сделки, например, купли-продажи;

- транспорт находился в собственности менее трёх лет;

- цена продажи превышает цену покупки.

Пример: родители купили машину за 650 000 ₽ и записали на ребёнка. Через пару лет они решили поменять авто и продали его за 700 000 ₽. С дохода 50 000 ₽ нужно заплатить налог 13% — 6500 ₽.

Если сумму имущественного налога ФНС считает самостоятельно, то после продажи собственности надо оформить декларацию. Сделать это необходимо до 30 апреля следующего года. За детей декларацию подают родители, они же платят налог.

За детей декларацию подают родители, они же платят налог.

Если подросток получает доход, работая по трудовому договору, работодатель сам удерживает налог из его зарплаты и перечисляет в бюджет.

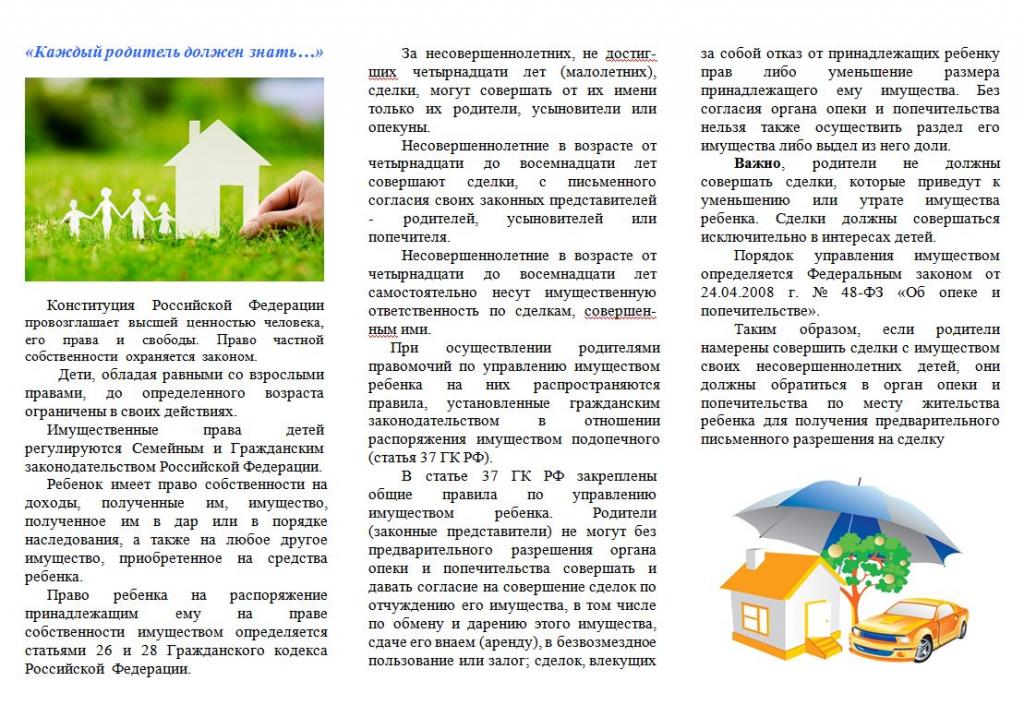

Кто платит налоги за детей

Интересы детей до 14 лет во всех инстанциях представляют родители или другие законные представители — опекуны, усыновители, попечители. В частности, взрослые обязаны платить за детей налоги и вовремя подавать документы в налоговую, если это нужно.

Дети старше 14 лет уже могут платить сами за себя. Но перед законом за них всё ещё отвечают родители, поэтому налоговые требования будут приходить взрослым.

Как получать налоговые уведомления за детей

Сейчас бумажные квитанции почти не рассылают — налоговые уведомления приходят в личный кабинет налогоплательщика на сайте ФНС. Но у несовершеннолетних такого кабинета нет. Чтобы получать электронные уведомления за своих детей, родителям нужно привязать детский ИНН к своему профилю или открыть новый личный кабинет на каждого ребёнка. Ниже пошагово рассказываем, как это сделать.

Ниже пошагово рассказываем, как это сделать.

1. Получите доступ к сайту ФНС

Это можно сделать двумя способами.

- Прийти в налоговую инспекцию своего района и подать заявление, чтобы вам выдали регистрационную карту — логин и пароль от личного кабинета ребёнка на сайте ФНС. С собой нужно взять свой паспорт, свидетельство о рождении или паспорт ребёнка. Несовершеннолетний старше 14 лет может прийти самостоятельно с паспортом.

- Создать учётную запись ребёнка на «Госуслугах». Для этого нужно зарегистрировать новый личный кабинет на портале, затем лично подтвердить профиль в МФЦ. Для этого также потребуются ваш паспорт, свидетельство о рождении или паспорт ребёнка. Возрастных ограничений для регистрации на «Госуслугах» нет.

2. Зайдите в личный кабинет ребёнка на сайте ФНС

После подтверждения личности вы сможете заходить в личный кабинет ребёнка на сайте ФНС — с помощью логина и пароля или через учётную запись «Госуслуг». Здесь видны все начисленные налоги, их можно оплачивать онлайн.

3. Привяжите детский личный кабинет к своему

Кроме того, родители могут настроить свой профиль на сайте ФНС, чтобы туда поступали уведомления по детским налогам.

- Зайдите в личный кабинет и откройте профиль.

- Пролистайте разделы до вкладки «Семейный доступ».

- Нажмите «Добавить пользователя».

- Введите ИНН ребёнка. Если вы его не знаете, зайдите в сервис ФНС «Сведения об ИНН физического лица». Введите фамилию, имя, отчество, детям младше 14 лет — серию и номер свидетельства о рождении, старше 14 лет — данные паспорта.

- Отправьте запрос.

После этого дети-налогоплательщики будут отображаться в личном кабинете родителя. Можно переключаться между своими налогами и детскими, оплачивать их прямо на сайте, скачивать и распечатывать квитанции. При желании записи о детях в личном кабинете ФНС можно удалить. После совершеннолетия эти данные исчезнут автоматически.

Проверять и оплачивать налоги детей можно в приложении «Налоги ФЛ».

Лайфхак: некоторые банковские приложения синхронизированы с базой ФНС. В них можно быстро проверить просроченные налоги по ИНН, даже если вы не открывали для ребёнка личный кабинет. Например, такой сервис доступен в «Сбербанк Онлайн».

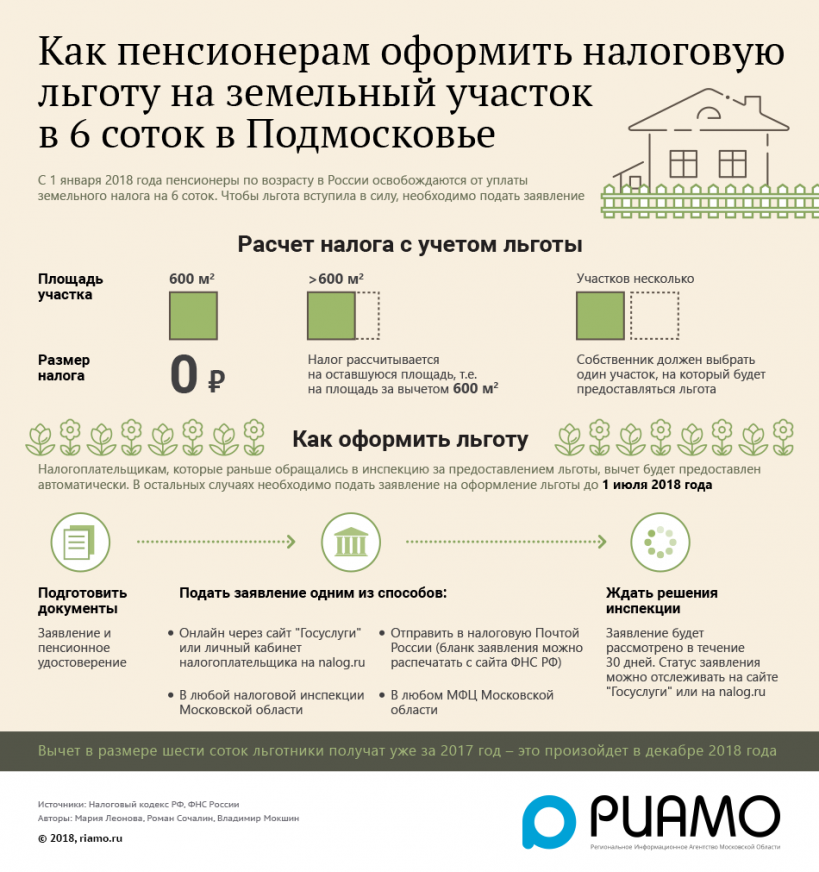

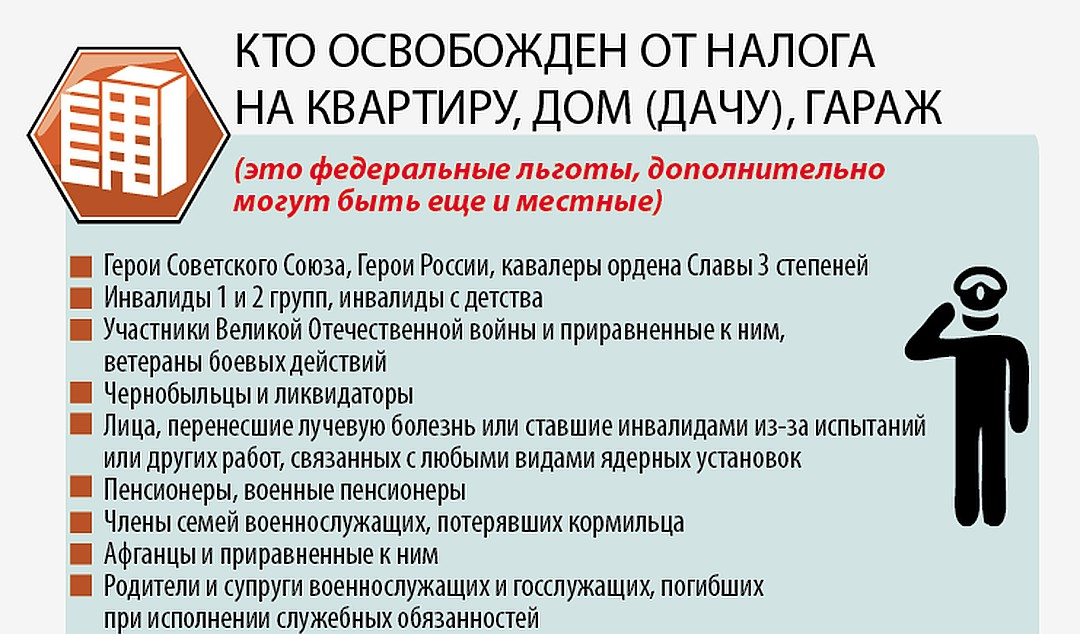

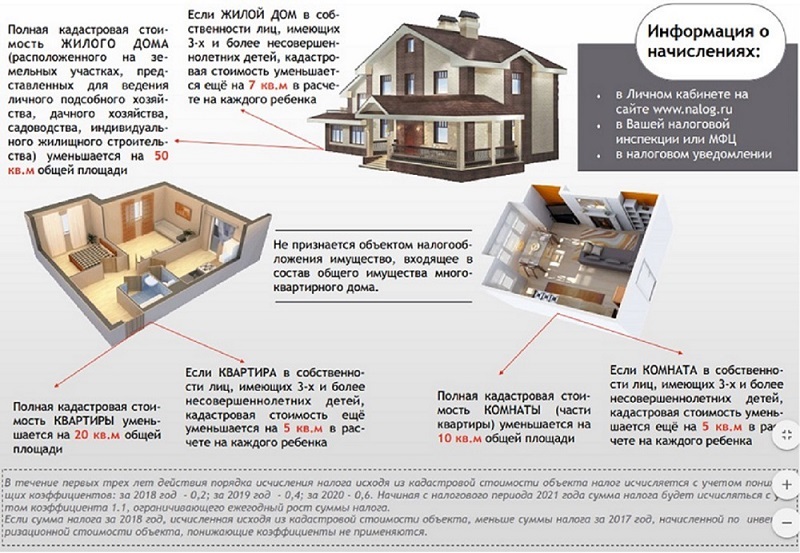

Льготы на имущественный налог

Налоговая льгота полагается детям с инвалидностью и тем, кто получает пенсию — например, по потере кормильца. Им разрешается не платить налог на один объект недвижимости, находящийся в собственности.

Например, отец оставил сыну в наследство земельный участок и квартиру. Можно оплачивать только земельный налог, а налог на квартиру не платить.

В регионах могут быть предусмотрены местные льготы. Так, в Москве инвалиды I и II групп, в том числе дети, не платят транспортный налог на автомобиль мощностью до 200 л. с.

Узнать, какие налоговые льготы полагаются вашему ребёнку, можно на сайте ФНС в разделе «Справочная информация о ставках и льготах по имущественным налогам». В форме поиска укажите:

В форме поиска укажите:

- вид налога — транспортный, земельный или на имущество физлиц;

- налоговый период — за прошлый год;

- свой регион.

Если вашему ребёнку полагается льгота, надо отправить в налоговую заявление по форме КНД 1150063 и приложить к нему подтверждающую справку — например, об инвалидности. Обращение можно подать в личном кабинете на сайте ФНС, лично в МФЦ или налоговой инспекции.

Заявление на льготу рассматривают в течение 30 дней. Если не хватает каких-то сведений или бумаг, этот срок могут продлить ещё на 30 дней — в таком случае заявителю отправят уведомление.

Подать заявление на предоставление налоговой льготы нужно до 31 декабря того года, за который начисляется налог. Если вы подадите документы 23 ноября 2022 года, налоги за 2022 году придут уже с учётом льготы.

Если опоздаете и обратитесь 17 января 2023 года, за 2022 год заплатите полную сумму налога, а за 2023 — за вычетом льготы. Потом суммы излишне уплаченного налога можно будет вернуть или зачесть в счёт будущих платежей. Для этого в течение трёх лет после переплаты нужно написать заявление в налоговую.

Для этого в течение трёх лет после переплаты нужно написать заявление в налоговую.

Льготы на налог с продажи имущества

С 1 января 2022 года семьи с двумя и более детьми могут не платить налог с продажи недвижимости. Президент подписал закон, который внёс изменения в ст. 217 второй части Налогового кодекса. У нововведения есть важные нюансы.

- Налоговая льгота полагается только при продаже жилья на вторичном рынке. При продаже квартиры в новостройке она не действует.

- В семье должны быть двое или более детей до 18 лет. К ним приравниваются студенты-очники до 24 лет.

- После продажи нужно купить новое жильё в течение года, но не позднее 30 апреля следующего года. Если вы продали квартиру 30 октября 2022 года, а новую купили 15 мая 2023 года, льгота не полагается.

- Общая площадь или кадастровая стоимость нового жилья должны быть больше предыдущего. Например, вы продали трёшку площадью 75 кв. м и купили двушку 49 кв. м с меньшей кадастровой стоимостью — льготы не будет.

Если по кадастру цена новой квартиры выше, налог можно не платить.

Если по кадастру цена новой квартиры выше, налог можно не платить. - Собственнику не должно принадлежать более 50% в другом жилье большей площадью. Например, вы продаете квартиру 60 кв. м, которая принадлежит ребёнку. Но у него есть ¾ в другой квартире площадью 70 кв. м — в этом случае налоговая льгота не полагается. Если же ему принадлежит ⅓ квартиры или её площадь менее 60 кв. м, налог платить не нужно.

- Можно приобрести строящееся жильё. Но льгота действует только в том случае, если вы полностью оплатили договор долевого участия. Если вы оплатите только часть стоимости квартиры, придётся заплатить налог.

Льгота не распространяется на проданную недвижимость с кадастровой стоимостью более 50 000 000 ₽.

Например, семья купила квартиру в 2021 году за 3 000 000 ₽, а в начале 2022 года продала её за 3 200 000 ₽. Раньше разница в 200 000 ₽ всегда считалась доходом, с которого нужно заплатить налог 13% — 26 000 ₽. Требование распространялось в том числе и на собственников-детей. Если ребёнок владел ⅓ квартиры, ему нужно было заплатить в казну 8666 ₽. Теперь, если вы выполните все условия для получения налоговой льготы, платить ничего не нужно.

Если ребёнок владел ⅓ квартиры, ему нужно было заплатить в казну 8666 ₽. Теперь, если вы выполните все условия для получения налоговой льготы, платить ничего не нужно.

Что будет, если не платить

Если вовремя не платить налоги за ребёнка, налоговая начислит пени или выпишет штраф. Если родители не гасят задолженность длительное время, ФНС может обратится в суд. Тогда право взыскивать долг переходит к судебным приставам — они могут списывать деньги с банковских счетов родителей, арестовать их имущество, запретить выезд за границу.

Итак, подытожим:

- Дети платят налоги наравне со взрослыми.

- Ответственность за уплату налогов за ребёнка несут родители.

- Чтобы получать налоговые уведомления за детей, нужно создать личный кабинет ребёнка на сайте ФНС — через налоговую или «Госуслуги».

- Для некоторых категорий несовершеннолетних налогоплательщиков предусмотрены налоговые льготы — о них можно узнать на сайте ФНС.

СООБРАЖЕНИЯ О НАЛОГЕ НА НЕДВИЖИМОСТЬ ПРИ НАСЛЕДОВАНИИ И ПЛАНАХ НА ИМУЩЕСТВО

В Калифорнии владельцы собственности могут передавать определенное недвижимое имущество своим детям без увеличения налога на недвижимость. Однако лишь немногие учитывают вопросы налога на имущество при планировании наследования. В этой статье мы обсудим потенциальные методы, а также подводные камни, которые следует учитывать при передаче недвижимости в Калифорнии при планировании наследования.

Однако лишь немногие учитывают вопросы налога на имущество при планировании наследования. В этой статье мы обсудим потенциальные методы, а также подводные камни, которые следует учитывать при передаче недвижимости в Калифорнии при планировании наследования.

Предложение 13 («Предложение 13») было принято в Калифорнии в 1978 и замораживает оценочную (или налогооблагаемую) стоимость недвижимого имущества в Калифорнии на уровне справедливой рыночной стоимости имущества на дату покупки (или, в случае имущества, которое было приобретено до 1978 г., справедливой рыночной стоимости имущества на 1 марта 1975 г.). Тем не менее, Предложение 13 позволяет окружным заседателям переоценивать стоимость любой части недвижимого имущества, на котором завершено новое строительство. Окружным оценщикам также разрешено в соответствии с Предложением 13 увеличивать оценочную стоимость недвижимого имущества до коэффициента инфляции, не превышающего 2% в год.

Подумайте, какая недвижимость является вашим основным местом жительства. Передача основного места жительства от родителей к детям не подлежит повторной оценке в соответствии с Предложением 13. Существует множество факторов, определяющих, какой дом является вашим основным местом жительства. Тем не менее, если вам посчастливилось владеть более чем одним местом жительства в Калифорнии, вам следует подумать, какой дом лучше всего соответствует вашему основному месту жительства и когда такая передача должна быть осуществлена вашим детям. Обратите внимание, что количество применений исключения по основному месту жительства не ограничено; однако владелец недвижимости может иметь только одно основное место жительства в любой момент времени.

Передача основного места жительства от родителей к детям не подлежит повторной оценке в соответствии с Предложением 13. Существует множество факторов, определяющих, какой дом является вашим основным местом жительства. Тем не менее, если вам посчастливилось владеть более чем одним местом жительства в Калифорнии, вам следует подумать, какой дом лучше всего соответствует вашему основному месту жительства и когда такая передача должна быть осуществлена вашим детям. Обратите внимание, что количество применений исключения по основному месту жительства не ограничено; однако владелец недвижимости может иметь только одно основное место жительства в любой момент времени.

Примите во внимание оценку недвижимого имущества при принятии решения о применении исключения для родителей и детей на 1 миллион долларов. В дополнение к освобождению от передачи основного места жительства передача дополнительного недвижимого имущества оценочной стоимостью до 1 миллиона долларов США («исключение 1 миллиона долларов США») от родителей к детям также исключается из переоценки. Исключение в размере 1 миллиона долларов США на передачу дополнительного недвижимого имущества основано на оценочной стоимости на момент передачи, а не на справедливой рыночной стоимости переданного имущества. Если владелец недвижимости владеет более чем одной недвижимостью, которая не является основным местом жительства, важно рассмотреть, какая недвижимость (какие объекты) получит наибольшую выгоду от применения исключения на 1 миллион долларов. Как правило, недвижимость (и), стоимость которой выросла больше всего с момента приобретения, получит наибольшую выгоду от применения Исключения на 1 миллион долларов.

Исключение в размере 1 миллиона долларов США на передачу дополнительного недвижимого имущества основано на оценочной стоимости на момент передачи, а не на справедливой рыночной стоимости переданного имущества. Если владелец недвижимости владеет более чем одной недвижимостью, которая не является основным местом жительства, важно рассмотреть, какая недвижимость (какие объекты) получит наибольшую выгоду от применения исключения на 1 миллион долларов. Как правило, недвижимость (и), стоимость которой выросла больше всего с момента приобретения, получит наибольшую выгоду от применения Исключения на 1 миллион долларов.

Владение инвестициями или коммерческой недвижимостью в компании с ограниченной ответственностью («ООО») или другом юридическом лице обеспечивает защиту ответственности владельца собственности. Однако передача недвижимого имущества, принадлежащего юридическим лицам, от родителей к детям не исключается из переоценки. Рассмотрите возможность удержания недвижимого имущества в ООО до тех пор, пока не станет очевидным неизбежная передача недвижимого имущества вашим детям. Вместо того, чтобы передавать свою долю в ООО или юридическом лице своим детям, подумайте о том, чтобы сначала передать имущество на свое имя, а затем передать его своим детям, что позволит вам воспользоваться преимуществом исключения родителей и детей из переоценки. Не всегда предсказуемо, когда перевод неизбежен, например, в случае неожиданной смерти владельца собственности. Следует соблюдать осторожность, чтобы обеспечить последовательность и порядок осуществления переводов, чтобы не вызвать переоценку.

Вместо того, чтобы передавать свою долю в ООО или юридическом лице своим детям, подумайте о том, чтобы сначала передать имущество на свое имя, а затем передать его своим детям, что позволит вам воспользоваться преимуществом исключения родителей и детей из переоценки. Не всегда предсказуемо, когда перевод неизбежен, например, в случае неожиданной смерти владельца собственности. Следует соблюдать осторожность, чтобы обеспечить последовательность и порядок осуществления переводов, чтобы не вызвать переоценку.

Рассмотрим способ приобретения недвижимого имущества юридическим лицом. Если вы намереваетесь приобрести и владеть недвижимым имуществом в ООО или другом юридическом лице, может быть выгодно, чтобы юридическое лицо получило право собственности на имущество непосредственно у продавца при покупке имущества. Поскольку ООО получает право собственности напрямую, последующая передача доли в ООО двум (2) или более детям (или другому получателю(ям)) не может вызвать переоценку до тех пор, пока ни один получатель не получит более пятидесяти процентов (50 %) доли участия в ООО.

Планирование преобразования или слияния юридических лиц с учетом налогов на имущество. Часто владельцы недвижимости желают преобразовать старые полные товарищества в товарищества с ограниченной ответственностью или компании с ограниченной ответственностью. Как правило, преобразование требует подачи определенных форм государственному секретарю. Неосознанно владельцы недвижимости запишут акт о передаче недвижимого имущества вновь преобразованному юридическому лицу. Следует избегать передачи любого недвижимого имущества от старой организации к новой. Регистрация актов передачи от старого юридического лица к вновь преобразованному юридическому лицу может привести к тому, что в отношении недвижимого имущества будут применяться правила «изменения права собственности», которые ранее могли не применяться.

Чтобы проиллюстрировать этот момент, подумайте о недвижимости, которая была приобретена полным товариществом до 1975 года, а затем товарищество было преобразовано в ООО. По требованию кредитора или титульной компании собственник имущества регистрирует акт о передаче имущества от старого полного товарищества к преобразованному ООО. Эта передача предназначена только для подтверждения права собственности на имя новой организации; однако для целей налога на имущество регистрация такой передачи может привести к тому, что ООО будет подчиняться правилам «изменения права собственности», которые не применялись к до 19 лет.75 полного товарищества, что в конечном итоге может привести к переоценке имущества, которой можно было бы избежать.

Подумайте, как недвижимое имущество распределяется в вашем доверительном документе или завещании. Часто родители, стремясь к справедливости, распоряжаются, чтобы имущество распределялось поровну между их детьми. Их документы о доверительном управлении или последние завещания могут не предоставлять доверительному управляющему или душеприказчику достаточную гибкость для выделения одного недвижимого имущества одному ребенку, оставляя активы равной стоимости другому ребенку. Без соответствующей формулировки, дающей доверительному управляющему или душеприказчику достаточную свободу действий в трастовом документе или завещании, непропорциональное распределение недвижимого имущества может считаться передачей между братьями и сестрами и частично лишать прав переданного недвижимого имущества любого применимого родителя-ребенка. исключение переоценки. Важно, чтобы трастовый документ или последний содержал соответствующий язык, чтобы предоставить доверительному управляющему или душеприказчику гибкость для осуществления непропорциональных распределений, чтобы оптимизировать любое применимое исключение родитель-потомок для передачи недвижимого имущества.

Без соответствующей формулировки, дающей доверительному управляющему или душеприказчику достаточную свободу действий в трастовом документе или завещании, непропорциональное распределение недвижимого имущества может считаться передачей между братьями и сестрами и частично лишать прав переданного недвижимого имущества любого применимого родителя-ребенка. исключение переоценки. Важно, чтобы трастовый документ или последний содержал соответствующий язык, чтобы предоставить доверительному управляющему или душеприказчику гибкость для осуществления непропорциональных распределений, чтобы оптимизировать любое применимое исключение родитель-потомок для передачи недвижимого имущества.

Недвижимое имущество может храниться и передаваться различными способами. Предложение 13 обеспечивает защиту владельцев недвижимости в Калифорнии от переоценки. При тщательном планировании на каждом этапе владения собственностью и планировании наследования защита, предусмотренная Предложением 13, может быть распространена на будущие поколения. Несмотря на то, что была выражена некоторая поддержка в отношении преобразования существующей системы налогообложения собственности в Калифорнии в систему с разделенным реестром, в которой нежилая и жилая недвижимость рассматриваются по-разному, это предложение еще не получило достаточной поддержки. Еще неизвестно, пройдет ли предложение о разделении списка в законодательной форме или в форме референдума. Между тем, размышления и рассмотрение вопроса о налогах на имущество при планировании наследования могут оказаться чрезвычайно полезными для следующего поколения.

Несмотря на то, что была выражена некоторая поддержка в отношении преобразования существующей системы налогообложения собственности в Калифорнии в систему с разделенным реестром, в которой нежилая и жилая недвижимость рассматриваются по-разному, это предложение еще не получило достаточной поддержки. Еще неизвестно, пройдет ли предложение о разделении списка в законодательной форме или в форме референдума. Между тем, размышления и рассмотрение вопроса о налогах на имущество при планировании наследования могут оказаться чрезвычайно полезными для следующего поколения.

Важно, чтобы трастовый документ или последний содержал соответствующие формулировки, чтобы предоставить доверительному управляющему или исполнителю гибкость для осуществления непропорциональных распределений, чтобы оптимизировать любое применимое исключение родитель-потомок для передачи недвижимого имущества.

Эта статья предназначена только для предоставления общей информации, а не для предоставления юридических консультаций или мнений. Содержание этой статьи не следует толковать и на него нельзя полагаться как на юридическую или налоговую консультацию в каких-либо конкретных обстоятельствах или фактической ситуации. Информация, представленная в этой статье на момент публикации в печати или в Интернете, может не отражать самые последние изменения в законодательстве. Для консультации по конкретным юридическим вопросам следует обращаться к адвокату.

Содержание этой статьи не следует толковать и на него нельзя полагаться как на юридическую или налоговую консультацию в каких-либо конкретных обстоятельствах или фактической ситуации. Информация, представленная в этой статье на момент публикации в печати или в Интернете, может не отражать самые последние изменения в законодательстве. Для консультации по конкретным юридическим вопросам следует обращаться к адвокату.

Оценщик округа Риверсайд – Секретарь округа – Регистратор

Браузер не поддерживается

Пожалуйста, попробуйте один из следующих браузеров для более удобного посещения нашего веб-сайта./>

Если вы уже используете один из следующих браузеров, обновите его до последней версии.

Google Chrome

Microsoft Edge

Mozilla Firefox

Safari

Отказ от ответственности: Если вы заходите на наш веб-сайт с помощью Internet Explorer,

При своевременной подаче заявления передача основного места жительства между родителями и детьми (а также передача любого другого недвижимого имущества на сумму до 1 млн долларов США между родителями и детьми) исключается из переоценки. Переводы между бабушками и дедушками и внуками также могут подпадать под это исключение, если оба родителя правомочных внуков умерли. Однако зять или невестка дедушки и бабушки, которые являются приемными родителями внука, не обязательно должны быть умершими. Применяются некоторые ограничения; пожалуйста, свяжитесь с нашим офисом для получения дополнительной информации. Для получения дополнительной информации см. брошюру «Исключение родителей и детей оценщика».

Если у вас есть какие-либо вопросы и/или вы хотите поговорить с представителем из нашего раздела «Заголовок», нажмите кнопку «Записаться на прием», чтобы назначить встречу для обратного звонка из нашего раздела «Заголовок». Пожалуйста, включите как можно больше информации.

Запланировано на прием

Асценсор-ролик-детская брошюра

Форма иска о освобождении домовладельца

ИСКЛЮЧЕНИЕ ИСКЛЮЧЕНИЯ ИЛИ Дедушни и бабушка.0003

- Изменения вступают в силу 16 февраля 2021 года.

- Заменяет существующее исключение новым исключением для передачи семейного дома между родителями и детьми и, при определенных обстоятельствах, между бабушками и дедушками и внуками.

- Заявка должна быть подана в офис оценщика для рассмотрения на предмет исключения.

- Только передача семейных домов или ферм теперь считается исключением.

- Требуется частичная переоценка, если оценочная стоимость семейного дома превышает сумму налогооблагаемой стоимости плюс 1 миллион долларов.

- Чтобы получить это пособие, получатель должен подать заявление домовладельцев об освобождении от налога в течение одного года с даты передачи.

- Устраняет исключение для любого другого типа собственности.

Примечание.