Налоги на детей на имущество: нужно ли платить — 26 октября 2022

1

Моему ребенку приходят письма от налоговой. Это ошибка?

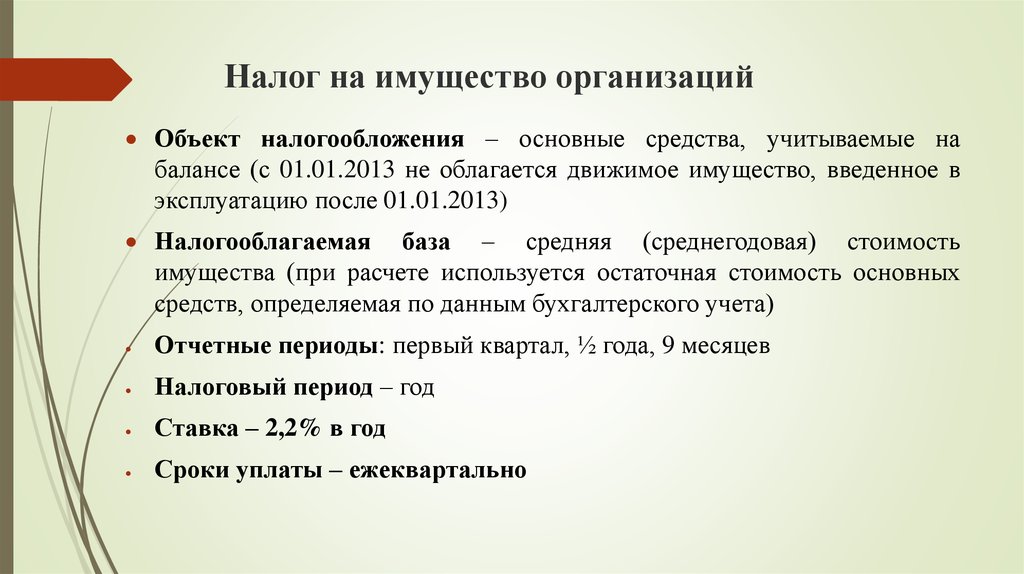

Нет, это не ошибка. Несовершеннолетний действительно должен платить налоги, если является собственником жилья или доли в нем. А также земельного участка и других объектов недвижимости.

Поделиться

2

Разве ребенок может сам платить налоги?

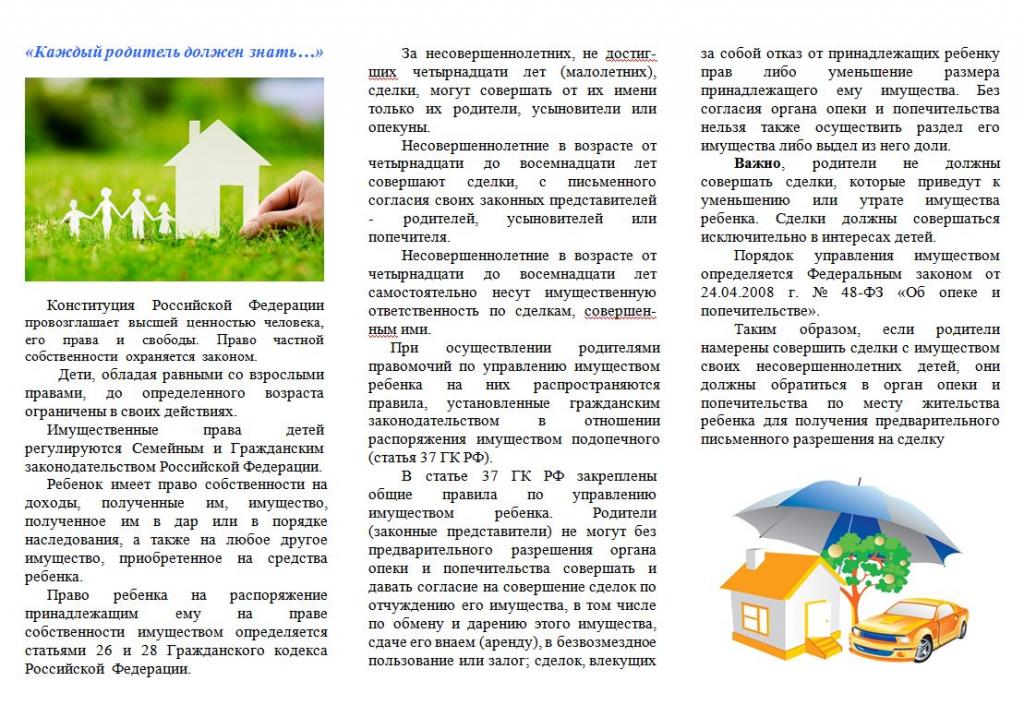

Гражданские права у ребенка появляются с момента рождения. В том числе, возможность быть собственником недвижимости. А собственники недвижимости должны платить налог на имущество физических лиц.

Родители, опекуны, законные представители ребенка имеют право совершать от их имени сделки, соответственно, и налоги за ребенка они тоже должны платить.

Поделиться

3

Как заплатить налог за ребенка?

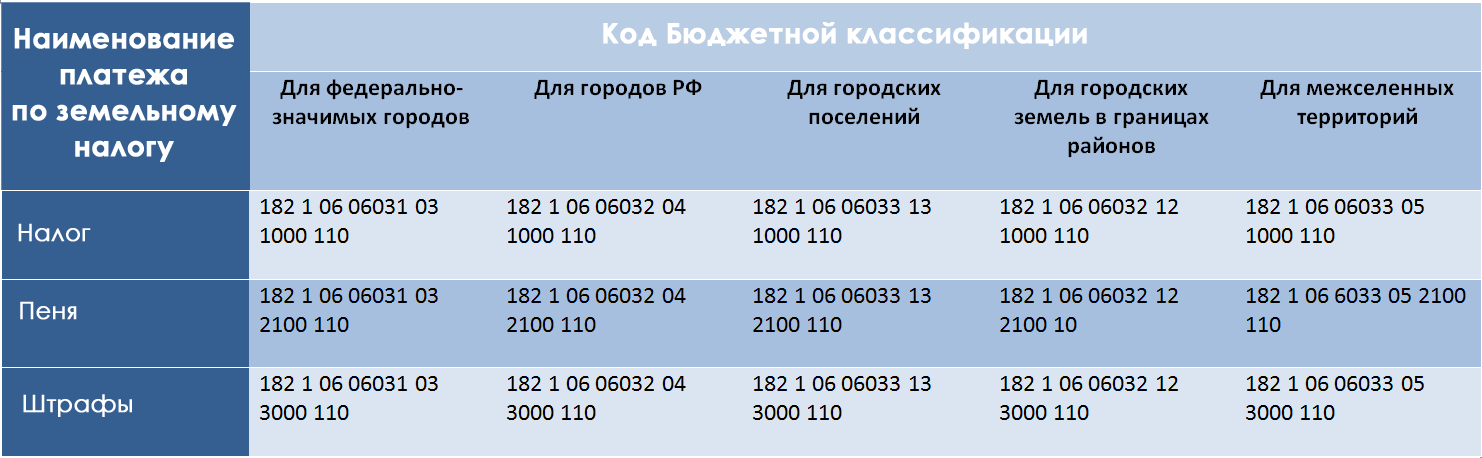

Напоминаем, что есть несколько способов уплаты налогов на имущество. В электронном виде: через сайт ФНС России с помощью сервиса «Уплата налогов, страховых взносов физических лиц», через Личный кабинет налогоплательщика для физических лиц, а также через приложение для мобильных устройств «Налоги ФЛ». Или по платежным документам: через кассы, терминалы банков, в офисах «Почты России».

Или по платежным документам: через кассы, терминалы банков, в офисах «Почты России».

Чтобы заплатить налог за ребенка в Личном кабинете налогоплательщика, нужно открыть вкладку «Семейный доступ». В этой вкладке нажимаете кнопку «Добавить пользователя», далее вводите логин (ИНН) Личного кабинета несовершеннолетнего ребенка и нажимаете кнопку «Отправить запрос» (в Личном кабинете несовершеннолетнего ребенка может быть не более двух подтвержденных запросов). Дальше переходите в Личный кабинет ребенка и подтверждаете свой запрос.

Добавленные в этот список несовершеннолетние дети исключаются из него автоматически после 18 лет. Это можно сделать и раньше, по желанию любой из сторон, для этого нужно нажать крестик у добавленного в списке пользователя и подтвердить исключение.

В разделе «Налоги» появится всплывающий список, куда входят только добавленные несовершеннолетние дети. Переключая пользователей в этом списке, можно заплатить налоги любым удобным способом: банковской картой, через онлайн-банк или по квитанции.

Кстати, пользователи личных кабинетов налогоплательщика налоговые уведомления по почте не получат, за исключением тех налогоплательщиков, которые сообщили в налоговую, что хотят получать документы именно в бумажном виде.

Поделиться

4

Как получить доступ к личному кабинету ребенка?

Возможность подключить «Семейный доступ» появляется только в том случае, если пользователями личных кабинетов являются как родители, так и их дети.

Доступ к личному кабинету ребенка можно получить с помощью логина и пароля, указанных в регистрационной карте. За картой родителям и законным представителям нужно обратиться лично в любую налоговую инспекцию.

С собой возьмите документы, удостоверяющие личность родителя (законного представителя) и ребенка. Пользователи портала «Госуслуги» могут подключиться к личному кабинету налогоплательщика самостоятельно с помощью подтвержденной учетной записи портала.

Поделиться

5

А на «Госуслугах» я увижу налоговые уведомления?

Нет, налоговые уведомления не размещаются на портале «Госуслуги». Там вы можете увидеть лишь сумму своего долга после 1 декабря — в том случае, если вы не успели заплатить налог до этого срока.

Там вы можете увидеть лишь сумму своего долга после 1 декабря — в том случае, если вы не успели заплатить налог до этого срока.

Если вы не получали никаких уведомлений, но полагаете, что они должны быть, нужно направить заявление об этом через личный кабинет налогоплательщика. Также можно воспользоваться сервисом «Обратиться в ФНС России» или прийти в любую налоговую инспекцию.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумаге под расписку в любой налоговой либо через МФЦ. Для этого нужно написать соответствующее заявление.

Поделиться

6

Ребенку исполнилось 18, может ли родитель по-прежнему оплачивать его налоги?

Да, может. Налоги можно заплатить не только за себя и несовершеннолетних детей, но и за других лиц, в том числе за троих детей, которым уже исполнилось 18. Также можно оплачивать налоги других родственников через сервис «Уплата налогов за третьих лиц».

Поделиться

7

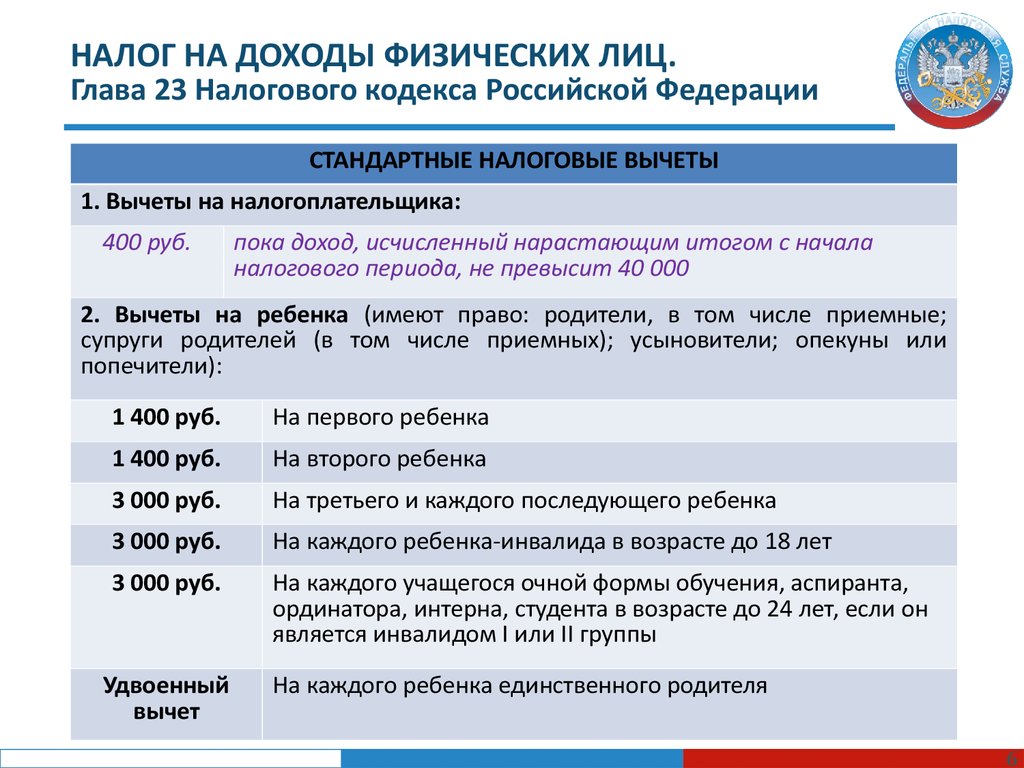

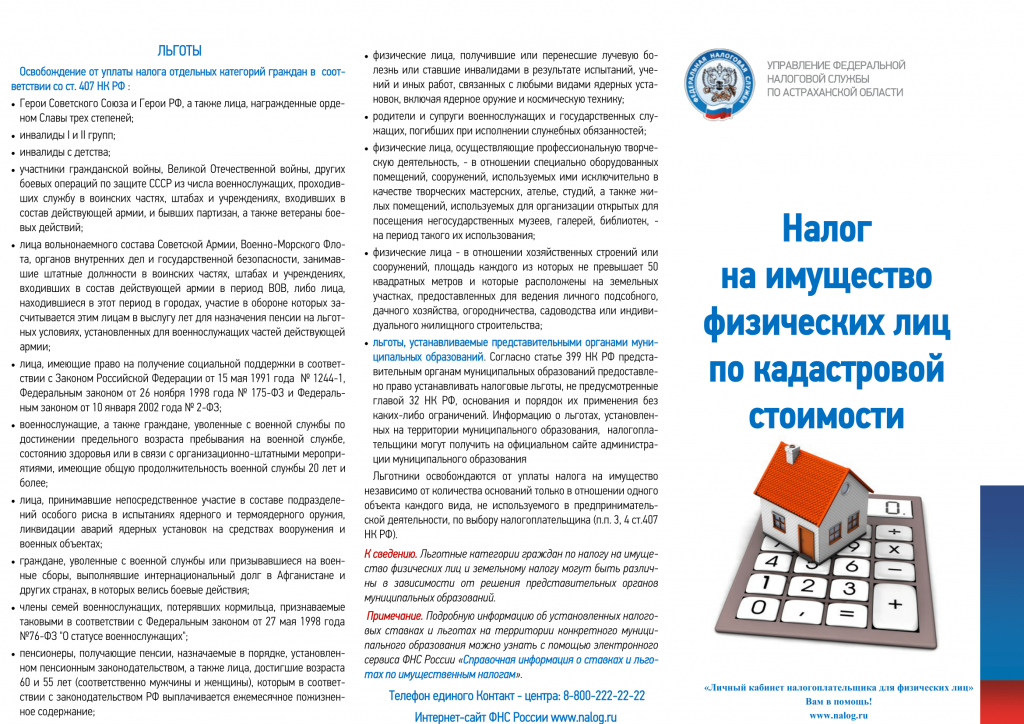

Есть ли льготы при уплате налогов за детей?

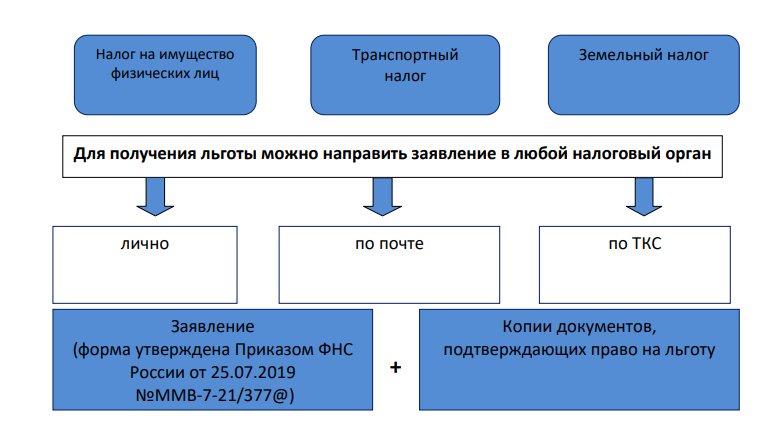

Действительно, для несовершеннолетних есть льготы по имущественным налогам. Список льгот есть в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Список льгот есть в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Поделиться

8

Что будет, если вовремя не заплатить?

Срок уплаты физическими лицами имущественных налогов за 2021 год истекает 1 декабря 2022 года. После этого неуплаченные налоги становятся долгом, который будет расти каждый день до полного погашения.

То есть, ежедневно на эту сумму будут начислять пени, потом придется платить госпошлину за рассмотрение дела в суде, исполнительный сбор, расходы на совершение исполнительных действий.

Недавно мы рассказывали о том, как получить налоговый вычет за детские секции.

Поделиться

По теме

07 ноября 2022, 08:00

У вас остался месяц: какие налоги нужно заплатить до декабря (и как на них сэкономить)28 ноября 2022, 09:00

«Ребенок только пошел работать». С 17-летнего парня взыскали налоги за отца, умершего 15 лет назад16 сентября 2022, 11:00

Родители, верните деньги! Как заставить государство возместить расходы за кружки и секции30 января 2023, 13:00

Как защититься от продавца-банкрота и соседей-дебоширов? Инструкция для тех, кто собрался покупать квартиру14 февраля 2023, 11:00

«Загнали всех на «Госуслуги», а мы теперь отдувайся»: на рабочую завода оформили микрозаём под 365 % годовых

Анна Богданова

Обозреватель

ДетиИмущественный налогНалогиНалоговая инспекция

- ЛАЙК0

- СМЕХ0

- УДИВЛЕНИЕ0

- ГНЕВ3

- ПЕЧАЛЬ0

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

КОММЕНТАРИИ1

Читать все комментарии

Гость

Войти

Новости СМИ2

Новости СМИ2

Оплата налога на имущество: где, как и сколько

Частный судебный исполнитель в Казахстане: контактная информация и тарифы за услуги

Что нужно знать о правилах ввоза из-за границы товаров для личного пользования

Счетчики на электроэнергию: как использовать и когда менять

Контакты департамента государственных доходов городов Астана, Алматы, Шымкент и областных центров РК

Кто оплачивает налог на имущество?

Плательщиками налога на имущество физических лиц являются физические лица, имеющие объект налогообложения.

Объектом обложения налогом на имущество физических лиц являются находящиеся на территории Республики Казахстан:

1. жилища, здания, дачные постройки, гаражи, парковочные места и иные строения, сооружения, помещения, принадлежащие им на праве собственности;

2. земельные участки, принадлежащие физическим лицам на праве собственности.

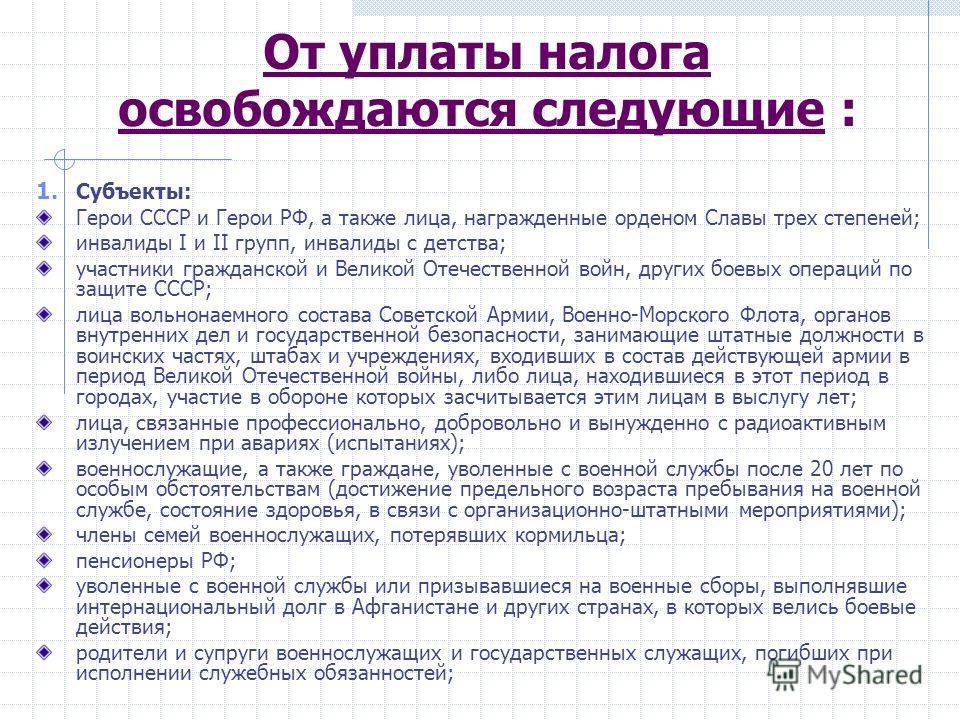

Кто не оплачивает налог на имущество?

Плательщиками налога на имущество физических лиц не являются:

- герои Советского Союза, герои Социалистического Труда, лица, удостоенные званий «Халық қаһарманы», «Қазақстанның Еңбек Epi», награжденные орденом Славы трех степеней и орденом «Отан», – в пределах 1000-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, от общей стоимости всех объектов налогообложения, указанных в подпункте 1) статьи 528 Налогового кодекса;

- ветераны Великой Отечественной войны, ветераны, приравненные по льготам к ветеранам Великой Отечественной войны, и ветераны боевых действий на территории других государств, лица, награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, а также лица, проработавшие (прослужившие) не менее шести месяцев с 22 июня 1941 года по 9 мая 1945 года и не награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, лица с инвалидностью по:

-

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

-

придомовым земельным участкам;

-

земельным участкам, предоставленным для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки;

-

земельным участкам, занятым под гаражи;

-

в пределах 1500-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, от общей стоимости всех объектов налогообложения, указанных в подпункте 1) статьи 528 Налогового кодекса;

- дети-сироты и дети, оставшиеся без попечения родителей, на период до достижения ими 18-летнего возраста по:

-

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

-

придомовым земельным участкам;

-

земельным участкам, предоставленным для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки;

-

земельным участкам, занятым под гаражи;

-

объектам налогообложения, указанным в подпункте 1) статьи 528 Налогового кодекса;

- один из родителей лица с инвалидностью с детства, ребенка с инвалидностью по:

-

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

-

-

земельным участкам, предоставленным для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки;

-

земельным участкам, занятым под гаражи;

-

многодетные матери, удостоенные звания «Мать-героиня», награжденные подвеской «Алтын алқа», отдельно проживающие пенсионеры по:

-

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

-

в пределах 1000-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, от общей стоимости всех объектов налогообложения, указанных в подпункте 1) статьи 528 Налогового кодекса.

-

для целей настоящего Кодекса под отдельно проживающими пенсионерами понимаются пенсионеры, по юридическому адресу (адресу места их жительства) которых зарегистрированы исключительно пенсионеры;

- индивидуальные предприниматели по объектам налогообложения, используемым в предпринимательской деятельности, за исключением жилищ и других объектов, по которым налоговая база определяется в соответствии со статьей 529 Налогового кодекса, и налог исчисляется налоговыми органами в соответствии со статьей 532 Налогового кодекса;

-

физические лица – собственники квартиры (комнаты), по доле собственника квартиры (комнаты), в земельном участке, занятом многоквартирным жилым домом.

Определение налогоплательщика в отдельных случаях

- При передаче государственным учреждением объектов налогообложения в доверительное управление налогоплательщик определяется в соответствии со статьей 41 Налогового кодекса.

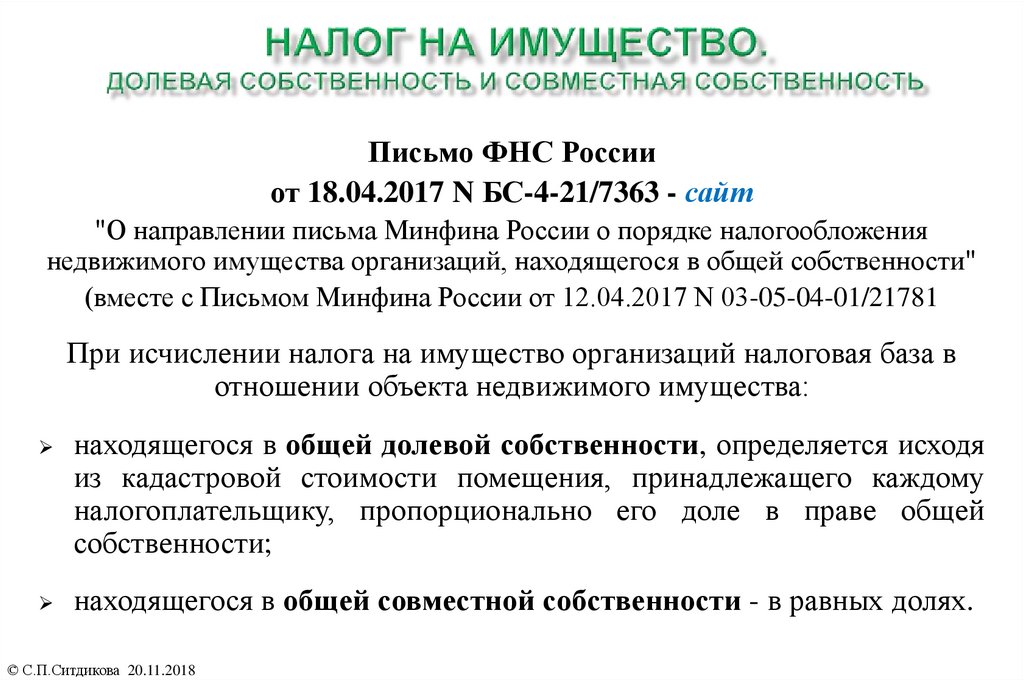

- Если объект налогообложения находится в общей долевой собственности нескольких лиц, налогоплательщиком признается каждое из этих лиц.

- Плательщиком налога по объектам налогообложения, находящимся в общей совместной собственности, может являться один из собственников данного объекта налогообложения по согласованию между ними.

При этом по объектам налогообложения, находящимся в общей совместной собственности, по которым государственная регистрация права собственности произведена после 31 декабря 2016 года, плательщиком налога может являться один из собственников данного объекта налогообложения, указанный собственниками в заявлении на осуществление государственной регистрации права собственности на такой объект.

Как и когда оплатить налог на имущество?

Порядок исчисления и уплаты налога

- Исчисление налога по объектам налогообложения физических лиц производится налоговыми органами не позднее 1 июля года, следующего за отчетным налоговым периодом, по месту нахождения объекта налогообложения, независимо от места жительства налогоплательщика, путем применения соответствующей ставки налога к налоговой базе с учетом фактического срока владения на праве собственности по объектам налогообложения физических лиц, права на которые были зарегистрированы до 1 января года, следующего за отчетным налоговым периодом.

- Если в течение налогового периода объект налогообложения находится на праве собственности менее двенадцати месяцев, налог на имущество, подлежащий уплате по таким объектам, рассчитывается путем деления суммы налога, определенной в соответствии с пунктом 1 настоящей статьи, на двенадцать и умножения на количество месяцев фактического периода нахождения объекта налогообложения на праве собственности.

При этом фактический период нахождения объекта на праве собственности определяется с начала налогового периода (в случае если объект находился на праве собственности на такую дату) или с 1 числа месяца, в котором возникло право собственности на объект, до 1 числа месяца, в котором было передано право собственности на такой объект, или до конца налогового периода (в случае если объект находится на праве собственности на такую дату).

- За объект налогообложения, находящийся в общей долевой собственности нескольких физических лиц, налог исчисляется пропорционально их доле в этом имуществе.

- При уничтожении, разрушении, сносе объекта налогообложения перерасчет суммы налога производится при наличии документов, выдаваемых уполномоченным государственным органом, подтверждающих факт уничтожения, разрушения, сноса.

- В случае возникновения или прекращения в течение налогового периода права на применение положений подпунктов 1)-5) пункта 2 статьи 526 Налогового кодекса такие положения:

- при возникновении права — применяются с 1 числа месяца, в котором такое право возникло, до окончания налогового периода или до 1 числа месяца, в котором такое право прекращается;

- при прекращении права — не применяются с 1 числа месяца, в котором такое право прекращается.

- Если иное не установлено пунктом 7 статьи 532 Налогового кодекса, уплата налога производится в бюджет по месту нахождения объектов обложения не позднее 1 октября года, следующего за отчетным налоговым периодом.

- Сумма налога, подлежащая уплате за фактический период владения объектом налогообложения лицом, передающим право собственности, должна быть внесена в бюджет не позднее дня государственной регистрации права собственности.

При этом в целях исчисления налога на имущество физических лиц в случае, предусмотренном частью первой настоящего пункта, используется налоговая база, определенная за налоговый период, предшествующий году, в котором произведена передача права собственности на объект налогообложения.

- При изменении границ административно-территориальной единицы налог на имущество физических лиц, находящееся в населенном пункте на территории, которая в результате такого изменения границ переведена в границы другой административно-территориальной единицы, за налоговый период, в котором произведено такое изменение, исчисляется исходя из базовой стоимости, установленной для категории населенного пункта, в границах которого находился данный населенный пункт до даты такого изменения.

Налоговый период для исчисления и уплаты налога на имущество

- Налоговым периодом для исчисления налога на имущество физических лиц является календарный год с 1 января по 31 декабря.

- При уничтожении, разрушении, сносе объектов налогообложения физических лиц в расчет налогового периода включается месяц, в котором произошел факт уничтожения, разрушения, сноса объектов налогообложения.

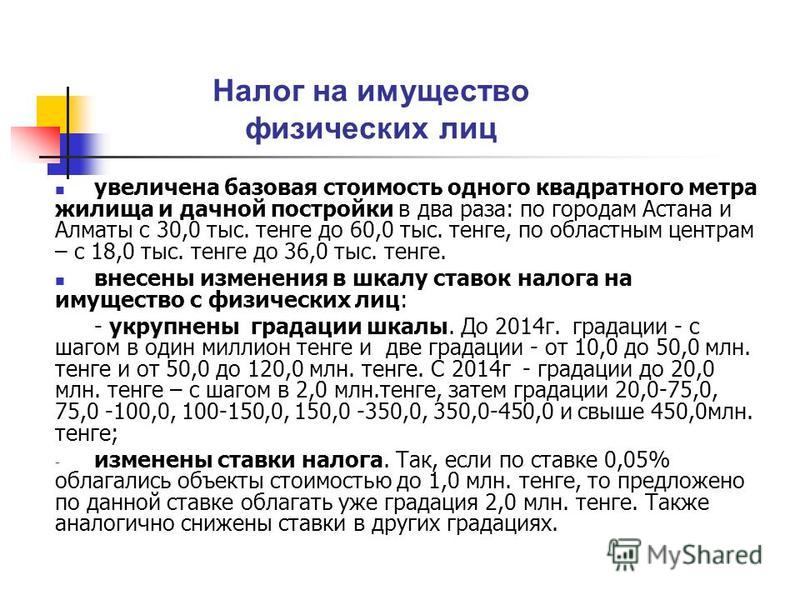

Сколько? Ставки налога на имущество.

|

|

Стоимость объекта налогообложения |

Ставка налога |

|

1. |

до 2 000 000 тенге включительно |

0,05 процента от стоимости объектов налогообложения |

|

2. |

свыше 2 000 000 тенге до 4 000 000 тенге включительно |

1 000 тенге + 0,08 процента с суммы, превышающей 2 000 000 тенге |

|

3. |

свыше 4 000 000 тенге до 6 000 000 тенге включительно |

2 600 тенге + 0,1 процента с суммы, превышающей 4 000 000 тенге |

|

4. |

свыше 6 000 000 тенге до 8 000 000 тенге включительно |

4 600 тенге + 0,15 процента с суммы, превышающей 6 000 000 тенге |

|

5. |

свыше 8 000 000 тенге до 10 000 000 тенге включительно |

7 600 тенге + 0,2 процента с суммы, превышающей 8 000 000 тенге |

|

6. |

свыше 10 000 000 тенге до 12 000 000 тенге включительно |

11 600 тенге + 0,25 процента с суммы, превышающей 10 000 000 тенге |

|

7. |

свыше 12 000 000 тенге до 14 000 000 тенге включительно |

16 600 тенге + 0,3 процента с суммы, превышающей 12 000 000 тенге |

|

8. |

свыше 14 000 000 тенге до 16 000 000 тенге включительно |

22 600 тенге + 0,35 процента с суммы, превышающей 14 000 000 тенге |

|

9. |

свыше 16 000 000 тенге до 18 000 000 тенге включительно |

29 600 тенге + 0,4 процента с суммы, превышающей 16 000 000 тенге |

|

10. |

свыше 18 000 000 тенге до 20 000 000 тенге включительно |

37 600 тенге + 0,45 процента с суммы, превышающей 18 000 000 тенге |

|

11. |

свыше 20 000 000 тенге до 75 000 000 тенге включительно |

46 600 тенге + 0,5 процента с суммы, превышающей 20 000 000 тенге |

|

12. |

свыше 75 000 000 тенге до 100 000 000 тенге включительно |

321 600 тенге + 0,6 процента с суммы, превышающей 75 000 000 тенге |

|

13. |

свыше 100 000 000 тенге до 150 000 000 тенге включительно |

471 600 тенге + 0,65 процента с суммы, превышающей 100 000 000 тенге |

|

14. |

свыше 150 000 000 тенге до 350 000 000 тенге включительно |

796 600 тенге + 0,7 процента с суммы, превышающей 150 000 000 тенге |

|

15. |

свыше 350 000 000 тенге до 450 000 000 тенге включительно |

2 196 600 тенге + 0,75 процента с суммы, превышающей 350 000 000 тенге |

|

16. |

свыше 450 000 000 тенге |

2 946 600 тенге + 2 процента с суммы, превышающей 450 000 000 тенге |

Налоги на залоговое имущество Часто задаваемые вопросы – Казначей и сборщик налогов

Годовой счет по налогу на залоговое имущество

Ежегодный счет, который включает в себя общий налоговый сбор, голосующую задолженность и прямые начисления, который Департамент казначейства и сборщика налогов рассылает каждому по почте финансового налогового года всем владельцам собственности округа Лос-Анджелес до 1 ноября двумя частями.

Скорректированный ежегодный счет по налогу на имущество под залог

Счет, который заменяет ежегодный счет по налогу на имущество под залог по следующим причинам: изменение или исправление оценочной стоимости имущества; разрешение на освобождение, которое ранее не применялось; исправление прямой оценки имущества муниципалитетом или особым районом; или включение штрафа за несоблюдение определенных требований Управления оценщика, установленных законом (это исключает штраф в результате просроченного платежа).

Ad Valorem

«По стоимости» — по стоимости. Например, Управление оценщика рассчитывает налоги на имущество на основе оценочной стоимости имущества.

Неадвалорный

«Не по стоимости».

Оценка

Ставка или стоимость имущества для целей налогообложения.

Идентификационный номер оценщика (AIN)

10-значный номер (он же картограф, страница и участок), который идентифицирует каждый объект недвижимости для целей налогообложения имущества, например, 1234-567-890.

California Relay Service

Телекоммуникационная служба ретрансляции, обеспечивающая полную телефонную доступность для глухих, слабослышащих или слабослышащих людей.

Заявление о закрытии/расчете

Документ, в котором содержится информация о заключении сделки с недвижимостью, включая депозиты условного депонирования для уплаты налога на имущество, комиссионных, комиссии по кредиту, баллов, страхования от рисков и ипотечного страхования. Также называется отчетом о расчетах HUD-1 или расчетным листом.

Также называется отчетом о расчетах HUD-1 или расчетным листом.

Текущий год

Текущий налоговый год, в котором Департамент казначея и сборщика налогов выпускает ежегодный счет по налогу на недвижимость под залог.

Текущая оценочная стоимость

Оценочная стоимость, которую Управление оценщика присваивает имуществу.

Текущая рыночная стоимость

Оценочная стоимость недвижимости при перепродаже.

Просрочка/Просрочка платежа

Каждый просроченный платеж за текущий год.

Дефолт

Неуплаченные налоги на имущество на конец финансового налогового года.

Прямая оценка

Стоимость услуг или льгот (например, удаление сорняков, озеленение, борьба с наводнениями, вывоз мусора, канализация, ремонт тротуаров и освещение), которые Департамент аудиторов-контролеров добавляет в защищенную налоговую ведомость по запросу местных налоговых органов.

Электронный чек

Электронная форма платежа через Интернет, предназначенная для выполнения той же функции, что и обычный бумажный чек.

Упущенная оценка

Налогооблагаемое или подлежащее оценке событие за предыдущий год, которое ускользнуло от Управления оценщика, которое в результате не было добавлено к скорректированной оценочной стоимости имущества в Ежегодном счете по налогу на залоговое имущество за предыдущий год.

Условное депонирование

Договорное соглашение, по которому третья сторона (титульная компания или компания условного депонирования) получает и выплачивает деньги или документы, связанные с продажей имущества.

Заявление о условном депонировании

Выписка с разбивкой по кредитам, дебетам и платежам для покупателя и продавца при заключении сделки с недвижимостью.

Освобождение

Защита или освобождение от части налогов на имущество.

Финансовый налоговый год/налоговый год

Финансовый налоговый год длится с 1 июля по 30 июня; налоговый год относится к финансовому налоговому году. Например, 2018-19 финансовый налоговый год длится с 1 июля 2018 года по 30 июня 2019 года, а налоговый год — 2018-19..

План с пятью выплатами

Пятилетний план платежей, который позволяет выплачивать просроченные налоги на недвижимость с шагом 20% от суммы погашения с процентами, наряду с налогами на недвижимость за текущий год ежегодно.

План с четырьмя выплатами

Четырехлетний план платежей, который позволяет ежегодно уплачивать неучтенные налоги за предыдущий год с 20-процентным увеличением налога на имущество без штрафов или процентов, наряду с налогами на имущество за текущий год.

Счет конфискации/условного депонирования

Счет, который налогоплательщик открывает у своего кредитора для уплаты налога на имущество.

Военные приказы

Документация, необходимая военнослужащим для подачи заявления на освобождение от штрафов по налогу на имущество.

Оплатить онлайн

Для осуществления электронного платежа по налогу на имущество через веб-сайт Департамента казначейства и сборщика налогов. Это не платеж через онлайн-оплату счетов вашего банка или функции домашнего банкинга.

Персональный идентификационный номер (PIN)

Цифровой код, необходимый для совершения электронных финансовых операций. ПИН-код можно найти в любом оригинале налоговой накладной на недвижимость.

Почтовый штемпель

Маркировка Почтовой службы США (USPS) на конверте или посылке, указывающая дату и время, когда почтовое отправление было взято на хранение USPS. Посетите https://ttc.lacounty.gov/avoid-penalties-by-understanding-postmarks/ для получения образцов.

Предыдущий год

Налоги на недвижимость, которые не были уплачены или упущены в течение предыдущего налогового года.

Отсрочка уплаты налога на имущество

Государственная программа, предлагающая пожилым, слепым или нетрудоспособным гражданам отсрочить уплату налога на имущество за текущий год по основному месту жительства, если они соответствуют определенным критериям.

Публичный аукцион

Аукцион, проводимый в соответствии с разделом 3691 Налогового и налогового кодекса штата Калифорния, на котором Департамент казначейства и сборщиков налогов выставляет на аукцион и продает неуплаченное по налогам имущество, находящееся в его владении.

Переоценка

Ставка или стоимость имущества при смене владельца или завершении нового строительства.

Исключение переоценки

Заявление налогоплательщика об исключении из переоценки стоимости имущества после выполнения определенных условий (например, передача имущества от родителя/прародителя ребенку/внуку или передача стоимости базового года).

Форма запроса информации о налоге на недвижимость под залог

Форма для запроса информации о нескольких объектах одновременно.

Плата за услуги

Плата за обработку всех транзакций по кредитным/дебетовым картам для уплаты налога на имущество.

Замена квитанции об уплате налога на имущество под залог имущества

Замена квитанции, используемой для уплаты налога на недвижимость по утерянным или отсутствующим оригиналам квитанций. Этот законопроект не содержит личного идентификационного номера или разбивки общего сбора, задолженности по голосованию или прямых взносов.

Дополнительный счет по налогу на залоговое имущество

Доначисление налога на имущество, выставленное в результате переоценки стоимости имущества при смене собственника или завершении нового строительства.

Оценщик дополнительных налогов

Инструмент для оценки ожидаемой суммы дополнительных налогов на обеспеченное имущество при недавней покупке недвижимости. Пожалуйста, посетите https://assessor.lacounty.gov/supplemental-tax-estimator/.

Пожалуйста, посетите https://assessor.lacounty.gov/supplemental-tax-estimator/.

Налогооблагаемое событие

Событие, которое требует от Управления оценщика оценки или переоценки стоимости имущества (например, смена владельца или завершение нового строительства).

Налоговое агентство

Местное агентство в пределах определенной налоговой зоны (например, школы, пожарная охрана, водоснабжение, парки, районы, департаменты, общественные службы и т. д.).

Оборудование TDD

Телекоммуникационное устройство, такое как телетайп, предназначенное для людей с нарушениями слуха или речи.

Сторонний обработчик платежей

Контрактный поставщик округа Лос-Анджелес, который обрабатывает все платежи по налогу на имущество по кредитным/дебетовым картам.

Департамент доходов штата Флорида — Некоммерческие организации и налог с продаж и использования

Закон штата Флорида разрешает некоторым некоммерческим организациям, которые

учреждений, описанных в Разделе 213. 12(2), FS, освобождение от налога с продаж и использования во Флориде. Чтобы иметь право на освобождение, закон Флориды требует, чтобы некоммерческая

организации получают сертификат об освобождении от налога с продаж (Customer’s Certificate of Exemption, Form DR-14) в Департаменте Флориды.

доходов.

12(2), FS, освобождение от налога с продаж и использования во Флориде. Чтобы иметь право на освобождение, закон Флориды требует, чтобы некоммерческая

организации получают сертификат об освобождении от налога с продаж (Customer’s Certificate of Exemption, Form DR-14) в Департаменте Флориды.

доходов.

Организации, имеющие сертификат об освобождении потребителей во Флориде, могут представить копию сертификата торговому дилеру для покупать или арендовать облагаемые налогом предметы или услуги, освобожденные от налогов, как это разрешено законодательством Флориды. Оплата покупки должна быть произведена за счет средств организации. Когда оплата произведена на личные средства доверенного лица покупка облагается налогом, даже если представитель впоследствии возмещает расходы за счет средств организации.

Как получить свидетельство об освобождении потребителя во Флориде

Подать заполненное заявление на получение свидетельства об освобождении потребителя

(Форма ДР-5

) с кафедрой. Инструкции по подаче заявления содержат подробную информацию о критериях исключения и

информация, которая должна быть предоставлена Департаменту для каждого типа некоммерческой организации, имеющей право на получение статуса потребителя во Флориде.

Свидетельство об освобождении (форма DR-14).

Инструкции по подаче заявления содержат подробную информацию о критериях исключения и

информация, которая должна быть предоставлена Департаменту для каждого типа некоммерческой организации, имеющей право на получение статуса потребителя во Флориде.

Свидетельство об освобождении (форма DR-14).

Некоммерческие организации, соответствующие критериям

501(c)(3) Благотворительные организации

Организации, определенные Налоговой службой (IRS) в настоящее время освобожденными от уплаты федерального подоходного налога в соответствии с разделом Налогового кодекса (IRC) 501(с)(3).

Статус вашей организации, освобожденной от уплаты федеральных налогов, будет подтвержден с использованием предоставленного FEIN и освобождения от налогов IRS. Organizations Select Check, публикация организаций, освобожденных от уплаты федерального подоходного налога в соответствии с разделом 501(c)(3) IRC.

Покупка и аренда товаров или услуг, а также аренда или аренда недвижимого имущества и жилых или спальных помещений некоммерческими организациями

организация, используемая для осуществления обычной некоммерческой деятельности организации, освобождается.

Общественные кладбища

Некоммерческие корпорации, признанные IRS в настоящее время освобожденными от уплаты федерального подоходного налога в соответствии с Разделом 501(c)(13) IRC, которые управлять кладбищем, переданным в дар общине.

Покупка и аренда предметов или услуг квалифицированной некоммерческой корпорацией, используемой для содержания пожертвованного кладбища, не облагается налогом.

Кредитные союзы

Государственные и федеральные кредитные союзы. Национальная администрация кредитных союзов учреждает кредитные союзы.

Покупка и аренда кредитным союзом не облагаются налогом.

Ассоциации ярмарок

Некоммерческие ассоциации ярмарок, зарегистрированные и разрешенные Департаментом сельского хозяйства и бытового обслуживания Флориды в соответствии с Главой 616 F.S.

Исключением являются:

- Продажа, использование, сдача внаем, аренда или предоставление лицензии на использование предметов, услуг или недвижимого имущества, совершенные непосредственно квалифицированной справедливой ассоциацией или ею;

- Аренда и субаренда предметов или недвижимого имущества между владельцем центрального аттракциона и концессионером, продавцом, экспонентом или лицензиатом для оснащения аттракционов;

- Плата квалифицированной выставочной ассоциации или ее агентов за парковку, допуск или временную парковку транспортных средств, используемых в качестве спальных мест;

- Плата за арендную плату владельца центрального аттракциона и владельца аттракциона за оснащение аттракционов на общественной ярмарке или экспозиция; и

- Прочие операции, осуществляемые непосредственно выставочной ассоциацией в связи с финансированием, строительством и проведением ярмарки, выставки или другого мероприятия или

объект, разрешенный Разделом 616.

08, F.S.

08, F.S.

Флоридская ассоциация пенсионеров-педагогов

Флоридская ассоциация пенсионеров-педагогов и ее подразделения (отделения).

Закупки канцелярских товаров, оборудования и публикаций, осуществляемые Ассоциацией или ее подразделениями (отделениями), освобождаются от налога.

Библиотечные кооперативы

Библиотечные кооперативы, имеющие письмо или свидетельство, выданное в соответствии с разделом 257.41(2) F.S. Отделом библиотечных и информационных служб штата Флорида Госдепартамент.

Покупка и аренда товаров или услуг, а также аренда или аренда недвижимого имущества и жилых или спальных помещений сертифицированным Библиотечный кооператив освобождается.

Некоммерческая кооперативная больничная прачечная

Некоммерческая корпорация Флориды, рассматриваемая как кооператив в соответствии с подразделом T IRC для целей федерального подоходного налога, единственной целью которой является предоставление услуг прачечной. поставки и услуги своим членам, признанным IRS в качестве некоммерческих организаций 501(c)(3).

поставки и услуги своим членам, признанным IRS в качестве некоммерческих организаций 501(c)(3).

Покупка и аренда товаров или услуг, а также аренда или аренда недвижимого имущества и жилых или спальных помещений некоммерческими организациями кооперативная больничная прачечная освобождена.

Некоммерческие системы водоснабжения

Некоммерческие корпорации, признанные IRS организациями 501(c)(4) или 501(c)(12), единственной целью которых является строительство, техническое обслуживание или эксплуатация система во Флориде.

Покупка и аренда товаров или услуг, а также аренда или аренда недвижимого имущества и жилых или спальных помещений некоммерческими организациями система водоснабжения освобождена.

Организации, приносящие пользу несовершеннолетним

Флоридская некоммерческая корпорация, основной целью которой является обеспечение деятельности, способствующей развитию хорошего характера или спортивного мастерства, или

образовательное или культурное развитие несовершеннолетних. Только уровень организации, в которой есть наемный исполнительный директор или избранный неоплачиваемый исполнительный директор.

квалифицируется офицер.

Только уровень организации, в которой есть наемный исполнительный директор или избранный неоплачиваемый исполнительный директор.

квалифицируется офицер.

Исключением являются:

- Покупка и аренда товаров или услуг, а также аренда или аренда недвижимого имущества и жилых или спальных помещений для организации пользу несовершеннолетних.

- Продажа подаренного имущества (любого имущества, переданного организации менее чем за 50 процентов его справедливой рыночной стоимости) организацией, получающей выгоду несовершеннолетние.

Организации родителей-учителей и ассоциации родителей-учителей

Любая организация родителей-учителей (PTO) или ассоциация родителей-учителей (PTA), связанная со школой от K до 12 лет, целью которой является сбор средств для школа.

Для получения дополнительной информации см. веб-страницу Департамента «Информация о налогах с продаж для школьных ассоциаций и организаций».

Религиозные учреждения с установленным физическим местом для отправления культа

Любая церковь, синагога или другое религиозное учреждение с установленным физическим местом для отправления культа, в котором проводятся некоммерческие религиозные службы и мероприятия. регулярно проводятся и проводятся.

регулярно проводятся и проводятся.

Исключением являются:

- Покупка и аренда товаров или услуг непосредственно, а также аренда или аренда недвижимого имущества и жилых или спальных помещений непосредственно у квалифицированное религиозное учреждение, используемое для осуществления своей обычной некоммерческой религиозной деятельности.

- Продажа и аренда предметов материального личного имущества квалифицированным религиозным учреждением.

Религиозные учреждения как поставщики бесплатного транспорта

Любая некоммерческая организация, единственной целью которой является предоставление бесплатных транспортных услуг членам церкви, их семьям и другим прихожанам.

Покупка и аренда товаров или услуг непосредственно, а также аренда или аренда недвижимого имущества и жилых или спальных помещений непосредственно квалифицированным

поставщик транспортных услуг, используемый при оказании бесплатных транспортных услуг членам церкви, их семьям и другим прихожанам, освобождается от уплаты налога.

Религиозные учреждения как управляющие или административные учреждения

Любой некоммерческий штат, некоммерческий округ или другой некоммерческий управляющий или административный орган, который помогает или регулирует обычную деятельность религиозные учреждения.

Покупка и аренда товаров или услуг непосредственно, а также аренда или аренда недвижимого имущества и жилых или спальных помещений непосредственно, квалифицированная некоммерческая управляющая или административная должность, используемая для осуществления своей обычной некоммерческой религиозной деятельности, освобождается.

Школы, колледжи и университеты

Любая школа, колледж или университет, финансируемая государством.

Покупка и аренда товаров или услуг, а также аренда или аренда недвижимого имущества и жилых или спальных помещений квалифицированным школа, колледж или университет освобождены.

Для получения дополнительной информации о школах от K до 12 см. веб-страницу Департамента «Информация о налогах с продаж для школьных ассоциаций и организаций».

Организации ветеранов

Любая зарегистрированная на национальном уровне или признанная организация ветеранов и ее вспомогательные организации, которые в настоящее время освобождены от уплаты федерального подоходного налога в соответствии с разделом IRC. 501(с)(4) или 501(с)(19).

Исключением являются:

- Покупка и аренда предметов или услуг, а также аренда или аренда недвижимого имущества и жилых или спальных помещений квалифицированным ветеранским организация и ее вспомогательные органы, используемые для осуществления обычной деятельности ветеранской организации.

- Продажа продуктов питания и напитков квалифицированными ветеранскими организациями в связи с обычной деятельностью ветеранских организаций членам квалифицированных ветеранские организации.

Добровольные пожарные части

Любая некоммерческая корпорация Флориды, которая является добровольной пожарной службой.

Закупки оборудования и расходных материалов для пожарных и спасательных служб добровольной пожарной службой не облагаются налогом.

Продажи правительству США и федеральным агентствам

Правительство Соединенных Штатов или какое-либо из его федеральных агентств не обязаны получать потребительский сертификат штата Флорида. освобождение; тем не менее, многие федеральные агентства получают сертификат, чтобы предъявить его розничным дилерам во Флориде, чтобы задокументировать их безналоговый статус.

Истечение срока действия сертификатов

Срок действия сертификатов об освобождении от уплаты налога с продаж истекает через пять лет. Департамент проверяет каждый сертификат об освобождении за шестьдесят (60) дней до текущего сертификата. истекает.

Для некоммерческих организаций, расположенных во Флориде, Департамент использует доступную общедоступную информацию, чтобы определить, продолжает ли организация соответствовать требованиям.

для получения свидетельства об освобождении от уплаты налога с продаж. Если организация продолжает соответствовать установленным законом критериям освобождения, выдается новый сертификат об освобождении. Если дополнительные

необходима информация, в организацию направляется письмо с запросом документации.

Если дополнительные

необходима информация, в организацию направляется письмо с запросом документации.

Некоммерческим организациям, расположенным за пределами Флориды, Департамент отправляет письмо с запросом о том, желает ли организация или организация сертификат продлен. В письме также содержится список документов, необходимых Департаменту для продления сертификата об освобождении.

Если некоммерческая организация не отвечает на письменные запросы о предоставлении информации или документации или Департамент не может подтвердить, что организация продолжает претендовать на освобождение, в организацию направляется письменное уведомление об отказе в продлении сертификата об освобождении.

Продажи некоммерческими организациями

За некоторыми исключениями, когда некоммерческая организация продает налогооблагаемые товары или услуги либо сдает в аренду или сдает в аренду коммерческую недвижимость или имущество, временно сдаваемое в аренду

другие во Флориде, организация должна зарегистрироваться в Департаменте для сбора, отчетности и перечисления налога с продаж.

Церкви, синагоги и другие религиозные учреждения с установленным физическим местом для богослужений, в которых проводятся некоммерческие религиозные службы и деятельность регулярно проводимые и проводимые могут продавать, сдавать в аренду или сдавать в аренду объекты материального личного имущества, освобожденного от налога. Это исключение не применяется, когда религиозные учреждения сдавать в аренду или сдавать в аренду коммерческую недвижимость или жилые или спальные помещения другим лицам. Чтобы пройти квалификацию, религиозное учреждение должно иметь Флориду. Свидетельство об освобождении потребителя как религиозного учреждения с установленным физическим местом для отправления культа. Такие религиозные учреждениям требуется только зарегистрироваться в Департаменте для сбора, отчетности и перечисления налога с продаж, причитающегося с аренды или сдачи в аренду коммерческой недвижимости или жилые или спальные помещения.

Некоммерческие корпорации, основной целью которых является обеспечение деятельности, способствующей развитию хорошего характера или хорошего спортивного мастерства, либо образовательной или

культурное развитие несовершеннолетних, может продавать подаренное имущество, освобожденное от налога. Чтобы соответствовать требованиям, некоммерческая корпорация должна иметь Флориду.

Свидетельство об освобождении потребителя как организация, приносящая пользу несовершеннолетним.

Чтобы соответствовать требованиям, некоммерческая корпорация должна иметь Флориду.

Свидетельство об освобождении потребителя как организация, приносящая пользу несовершеннолетним.

Для получения дополнительной информации о продажах школ от K до 12 см. Веб-страница «Информация о налоге с продаж для школьных ассоциаций и организаций».

Зарегистрируйтесь для сбора и перечисления налога с продаж

Вы должны зарегистрироваться в Департаменте для сбора, отчетности и перечисления налога с продаж, если ваша некоммерческая организация продает налогооблагаемые товары или услуги, или сдает в аренду или сдает в аренду коммерческую недвижимость или временно арендуемое имущество другим лицам во Флориде. Вы можете зарегистрироваться с помощью система онлайн-регистрации или отправить документ Заявление о налогообложении бизнеса во Флориде (форма DR-1).

После регистрации вам будет отправлено свидетельство о регистрации (форма DR-11),

Ежегодный сертификат о перепродаже во Флориде для уплаты налога с продаж (форма DR-13) и формы налоговых деклараций.