Имеет ли право банк начислять проценты по кредитным обязательствам с момента вступления в права наследства и до получения наследственной массы? — Адвокат в Самаре и Москве — представительство в суде и юридические услуги

Здравствуйте. После смерти наследодателя, наследнику перешли долги по кредитным обязательствам. Наследственная масса на момент вступления в права наследства отсутствует. Банк по долгам подал иск в суд на наследника. В настоящий момент в суде рассматривается уголовное дело по незаконному завладению сторонним лицом имуществом наследодателя, которое после судебных разбирательств будет включено в наследственную массу и передано наследнику. Судебный процесс по уголовному делу может длиться долго. Имеет ли право банк за весь период с момента вступления в права наследства и до получения наследственной массы (окончания судебных разбирательств по уголовному делу) начислять проценты по кредитным обязательствам? Наследник готов отвечать по наследуемым долгам, но на настоящий момент не владеет информацией, какой будет номинальная стоимость наследственной массы и покроет ли долги перед банком.

Какими должны быть его действия, и может ли он повлиять на дальнейшее начисление процентов по кредитам?

Адвокат Антонов А.П.

Добрый день!

Согласно ст. 215 ГПК, Суд обязан приостановить производство по делу в случае:

смерти гражданина, являющегося стороной в деле или третьим лицом с самостоятельными требованиями, если спорное правоотношение допускает правопреемство;

признания стороны недееспособной или отсутствия законного представителя у лица, признанного недееспособным;

участия ответчика в боевых действиях, выполнения задач в условиях чрезвычайного или военного положения, а также в условиях военных конфликтов или просьбы истца, участвующего в боевых действиях либо в выполнении задач в условиях чрезвычайного или военного положения, а также в условиях военных конфликтов;

невозможности рассмотрения данного дела до разрешения другого дела, рассматриваемого в гражданском, административном или уголовном производстве, а также дела об административном правонарушении.

Согласно п. 10 «Обзора судебной практики Верховного Суда Российской Федерации N 2 (2018)» (утв. Президиумом Верховного Суда РФ 04.07.2018), В отличие от процентов за просрочку исполнения денежного обязательства проценты за пользование суммой займа подлежат уплате наследниками заемщика с момента открытия наследства.

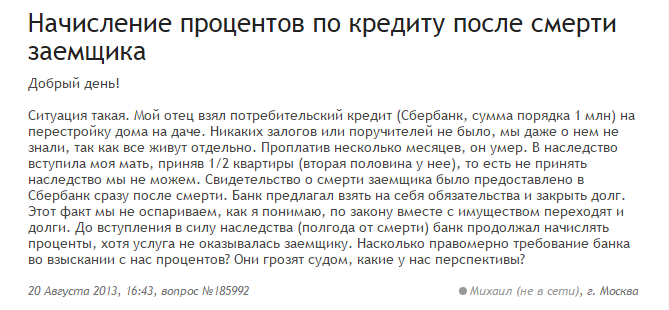

М.И., М.А. — сын и супруга умершего 19 января 2015 г. М. — обратились в суд с иском к банку о признании обязательств по кредитному договору исполненными, взыскании компенсации морального вреда и расходов на оплату юридических услуг.

В обоснование требований указали, что 28 июля 2014 г. между М. и банком заключен договор потребительского кредита. После смерти отца М.И. направил ответчику письменное уведомление о смерти заемщика, а также заявление о приостановлении начисления процентов и исполнения обязательств по договору потребительского кредита до вступления наследников в наследство.

Решением суда в удовлетворении исковых требований отказано.

Определением суда апелляционной инстанции решение суда первой инстанции в части отказа в удовлетворении исковых требований о признании договора потребительского кредита исполненным и взыскании расходов на представителя отменено, в отмененной части принято новое решение, которым признан исполненным договор потребительского кредита от 28 июля 2014 г., заключенный между М. и банком, с банка в пользу М.И. взысканы расходы на оплату услуг представителя.

Отменяя решение суда в указанной части, судебная коллегия указала, что начисление процентов по кредиту после смерти должника и до принятия наследниками наследства является незаконным, а поскольку основной долг по кредитному договору наследниками погашен, то обязательства по договору являются исполненными.

Согласно ст. 418 ГК РФ обязательство прекращается смертью должника, если исполнение не может быть произведено без личного участия должника либо обязательство иным образом неразрывно связано с личностью должника.

В силу положений ст. 1112 данного кодекса в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности.

Из приведенных правовых норм следует, что обязательства, возникшие из кредитного договора, смертью должника не прекращаются и входят в состав наследства.

Проценты, подлежащие уплате в соответствии со ст. 395 ГК РФ, взимаются за неисполнение денежного обязательства наследодателем по день открытия наследства, а после открытия наследства за неисполнение денежного обязательства наследником, по смыслу п. 1 ст. 401 ГК РФ, — по истечении времени, необходимого для принятия наследства (приобретения выморочного имущества). Размер задолженности, подлежащей взысканию с наследника, определяется на время вынесения решения суда.

Проценты, подлежащие уплате в соответствии со ст. 395 ГК РФ, взимаются за неисполнение денежного обязательства наследодателем по день открытия наследства, а после открытия наследства за неисполнение денежного обязательства наследником, по смыслу п. 1 ст. 401 ГК РФ, — по истечении времени, необходимого для принятия наследства (приобретения выморочного имущества). Размер задолженности, подлежащей взысканию с наследника, определяется на время вынесения решения суда. Вместе с тем, установив факт злоупотребления правом, например, в случае намеренного без уважительных причин длительного непредъявления кредитором, осведомленным о смерти наследодателя, требований об исполнении обязательств, вытекающих из заключенного им кредитного договора, к наследникам, которым не было известно о его заключении, суд согласно п. 2 ст. 10 ГК РФ отказывает кредитору во взыскании указанных выше процентов за весь период со дня открытия наследства, поскольку наследники не должны отвечать за неблагоприятные последствия, наступившие вследствие недобросовестных действий со стороны кредитора.

Согласно п. 4 совместного постановления Пленумов Верховного Суда Российской Федерации и Высшего Арбитражного Суда Российской Федерации от 8 октября 1998 г. N 13/14 «О практике применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами» проценты, предусмотренные п. 1 ст. 395 Кодекса, по своей правовой природе отличаются от процентов, подлежащих уплате за пользование денежными средствами, предоставленными по договору займа (ст. 809 ГК РФ), кредитному договору (ст. 819 ГК РФ) либо в качестве коммерческого кредита (ст. 823 ГК РФ). Поэтому при разрешении споров о взыскании процентов годовых суд должен определить, требует ли истец уплаты процентов за пользование денежными средствами, предоставленными в качестве займа или коммерческого кредита, либо существо требования составляет применение ответственности за неисполнение или просрочку исполнения денежного обязательства (ст. 395 ГК РФ).

По смыслу указанных разъяснений обязательства по уплате процентов за пользование денежными средствами входят в состав наследства, данные проценты продолжают начисляться и после открытия наследства, а проценты, предусмотренные ст.

В нарушение приведенных норм материального права и разъяснений Пленума Верховного Суда Российской Федерации судом апелляционной инстанции сделан прямо противоположный вывод о том, что наследником не подлежат уплате проценты за пользование кредитом.

Таким образом, суд должен приостановить производство по иску банка, до разрешения другого дела, рассматриваемого в уголовном судопроизводстве. Проценты, начисляемые по кредиту, в течении судебных производств продолжат начисляться.

С уважением, адвокат Анатолий Антонов, управляющий партнер адвокатского бюро «Антонов и партнеры.

Остались вопросы к адвокату?Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Дата актуальности материала: 12. 04.2022

04.2022

Кредит в наследство 2023

«Юридическая работа в кредитной организации», 2014, N 4

Кредитование физических лиц активно развивается, при этом неизбежно возникают вопросы, связанные со смертью заемщиков и переходом долга по кредитному договору наследникам. Должен ли банк прекратить начисление процентов и неустойки после смерти заемщика? Можно ли не начислять проценты после открытия наследства? Возникает ли у наследников заемщика доход в виде материальной выгоды от экономии на невыплачиваемых процентах для целей исчисления НДФЛ? Возникает ли у банка как налогового агента обязанность по исчислению налога и информированию налоговых органов? Попробуем разобраться во всем этом.

Вопросы по обслуживанию кредита после смерти заемщика возникают как у наследников заемщика, так и у банка-кредитора. Наследники считают недопустимым начисление процентов после смерти заемщика и предъявляют к банкам претензии о неправомерности требований к ним относительно уплаты процентов и неустойки, начисленных после открытия наследства.

Банки же, в свою очередь, тоже испытывают затруднения. Должны ли они прекратить начисление процентов и неустойки после смерти заемщика? Вправе ли не начислять их после открытия наследства? В случае неначисления процентов по кредиту с момента смерти наследодателя возникает ли у наследников заемщика доход в виде материальной выгоды от экономии на процентах для целей исчисления НДФЛ? И появляются ли соответствующие обязанности у банка как налогового агента по исчислению налога и информированию налоговых органов?

Пытаясь урегулировать перечисленные проблемы, ряд банков включает в кредитные договоры пункт о том, что в случае смерти заемщика начисление процентов за пользование кредитом прекращается. В качестве обоснования указанной позиции в кредитные договоры включается пункт о том, что в случае смерти заемщика срок договора считается оконченным, в связи с чем согласно п. 3 ст. 425 ГК РФ начисление процентов за пользование кредитом прекращается, но обязательство по возврату кредита, уплате ранее начисленных процентов и иные ранее возникшие обязательства продолжают действовать <1>.

Иногда с наследниками заключаются дополнительные соглашения к кредитному договору, которые регулируют порядок погашения долга наследником и устанавливают период начисления процентов за пользование кредитом наследником и правила применения неустойки за просрочку.

Но как быть банку в тот период, когда не ясно, есть ли у умершего заемщика наследники и наследство, примут ли наследники наследство. Ведь даже если исходить из необходимости уплаты процентов за пользование кредитом наследниками, остается неясным, должны ли они платить проценты за тот срок, который прошел со дня смерти до принятия наследства и вправе ли банк прекратить (приостановить) начисление процентов со дня смерти до вступления в права наследства.

Проценты за кредит: платить или не платить?

Неопределенность по вопросу начисления процентов за пользование кредитом и неустойки за нарушение сроков платежей по кредиту после смерти заемщика порождают споры между наследниками и банками, запросы банков в Банк России, налоговые и иные органы с просьбами разъяснить порядок начисления процентов и неустойки, учета задолженности умершего и иные связанные вопросы.

Согласно п. 1 ст. 1110 ГК РФ при наследовании имущество умершего переходит к другим лицам в порядке универсального правопреемства, то есть в неизменном виде как единое целое и в один и тот же момент, если из правил Кодекса не следует иное. При этом в соответствии со ст. 1112 ГК РФ в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности. Не входят в состав наследства права и обязанности, неразрывно связанные с личностью наследодателя.

Особенностью отечественного наследственного права является рассмотрение наследования как универсального правопреемства, то есть в неизменном виде, как единое целое и в один и тот же момент. Смерть прекращает лишь те отношения, которые обусловлены личными качествами умершего: право на имя, обязанности автора по авторскому договору заказа, а также тесно связанные с личностью умершего права и обязанности алиментного характера, по возмещению вреда и ряд других. Большинство же имущественных прав и обязанностей умершего гражданина переходит к другим лицам <1>.

Большинство же имущественных прав и обязанностей умершего гражданина переходит к другим лицам <1>.

Обязательство по возврату кредита не является неразрывно связанным с личностью наследодателя, по данному вопросу споров не возникает. Однако обязанность по уплате процентов признается иногда таковой. Так, к примеру, Тюменский областной суд в Апелляционном определении от 27.02.2012 по делу N 33-744/2012, отказывая в удовлетворении иска кредитной организации к наследнику, указал, что «начисление процентов на сумму основного долга по кредитному договору с заемщиком, в отношении которого кредитные обязательства прекратились в связи с его смертью, противоречит ст. 418 ГК РФ» <2>.

<2> Апелляционное определение Тюменского областного суда от 27.02.2012 по делу N 33-744/2012.Данный вывод представляется неверным. Статья 418 ГК РФ устанавливает, что обязательство прекращается со смертью должника, если исполнение не может быть произведено без личного участия должника либо обязательство иным образом неразрывно связано с личностью должника. Денежные обязательства не связаны с личностью должника или кредитора, кроме случаев, прямо предусмотренных законом или договором.

Денежные обязательства не связаны с личностью должника или кредитора, кроме случаев, прямо предусмотренных законом или договором.

Понятие универсального правопреемства, использованное законодателем, предполагает, что к наследникам переходят не отдельные субъективные имущественные права и обязанности, а весь объем прав и обязанностей, принадлежащий умершему лицу (кроме тех, которые неразрывно связаны с личностью наследодателя). Это положение конкретизируется в п. 1 ст. 1175 ГК РФ, предусматривающем солидарную ответственность наследников, принявших наследство, по долгам наследодателя.

Вместе с тем формулировка о том, что имущество умершего переходит к другим лицам в неизменном виде, как единое целое, толкуется по-разному. Долгое время судебная практика была совершенно неоднородной.

Большинство правоприменителей исходило из того, что переход в неизменном виде следует понимать как фиксацию долга/обязательства на дату смерти. Долгое время большая часть судебных решений по спорам между банками и наследниками заемщиков основывалась на том, что наследники отвечают по обязательствам, принадлежащим наследодателю на день открытия наследства, то есть на день смерти наследодателя. Из этого делался вывод, что обязанность погашать проценты по кредитному договору, начисленные после смерти должника, возлагается на наследников неправомерно <1>. Суды исходили из того, что фактически заемщик пользовался кредитом до своей смерти, после указанной даты пользование кредитом прекратилось, а потому требование о взыскании процентов за пользование кредитом после смерти заемщика, то есть за период, в котором пользования кредитом не было, неправомерно <2>. Проценты за пользование кредитом и неустойка, начисленные после смерти заемщика, не входят в состав наследственной массы как долги, а потому начисление процентов за пользование кредитом и неустойки после смерти заемщика является неправомерным <3>.

Из этого делался вывод, что обязанность погашать проценты по кредитному договору, начисленные после смерти должника, возлагается на наследников неправомерно <1>. Суды исходили из того, что фактически заемщик пользовался кредитом до своей смерти, после указанной даты пользование кредитом прекратилось, а потому требование о взыскании процентов за пользование кредитом после смерти заемщика, то есть за период, в котором пользования кредитом не было, неправомерно <2>. Проценты за пользование кредитом и неустойка, начисленные после смерти заемщика, не входят в состав наследственной массы как долги, а потому начисление процентов за пользование кредитом и неустойки после смерти заемщика является неправомерным <3>.

<2> Определение Московского областного суда от 14.02.2012 по делу N 33-3697/2012.

<3> Кассационное определение Хабаровского краевого суда от 18.01.2012 по делу N 33-180.

Однако в Постановлении от 29.05.2012 N 9 «О судебной практике по делам о наследовании» (далее — Постановление N 9) Пленум Верховного Суда РФ закрепил иной подход. В п. 58 Постановления отмечено, что под долгами наследодателя, по которым отвечают наследники, следует понимать все имевшиеся у наследодателя к моменту открытия наследства обязательства, не прекращающиеся со смертью должника (ст. 418 ГК РФ), независимо от наступления срока их исполнения, а равно от времени их выявления и осведомленности о них наследников при принятии наследства. В п. 59 Постановления Пленум указал, что смерть должника не является обстоятельством, влекущим досрочное исполнение его обязательств наследниками. Наследник должника по кредитному договору обязан возвратить кредитору полученную наследодателем денежную сумму и уплатить проценты на нее в срок и в порядке, которые предусмотрены договором займа. Пункт 61 Постановления разъясняет: поскольку смерть должника не влечет прекращения обязательств по заключенному им договору, наследник, принявший наследство, становится должником и несет обязанности по их исполнению со дня открытия наследства (в частности, в случае, если наследодателем был заключен кредитный договор, наследник несет обязанности по возврату денежной суммы, полученной наследодателем, и уплате процентов на нее). Проценты, подлежащие уплате в соответствии со ст. 395 ГК РФ, взимаются за неисполнение денежного обязательства наследодателем по день открытия наследства, а после открытия наследства за неисполнение денежного обязательства наследником по смыслу п. 1 ст. 401 ГК РФ — по истечении времени, необходимого для принятия наследства. Вместе с тем, установив факт злоупотребления правом, например, в случае намеренного без уважительных причин длительного непредъявления кредитором, осведомленным о смерти наследодателя, требований об исполнении обязательств, вытекающих из заключенного им кредитного договора, к наследникам, которым не было известно о его заключении, суд отказывает кредитору во взыскании процентов за весь период со дня открытия наследства, поскольку наследники не должны отвечать за неблагоприятные последствия, наступившие вследствие недобросовестных действий со стороны кредитора (п. 61 Постановления).

Проценты, подлежащие уплате в соответствии со ст. 395 ГК РФ, взимаются за неисполнение денежного обязательства наследодателем по день открытия наследства, а после открытия наследства за неисполнение денежного обязательства наследником по смыслу п. 1 ст. 401 ГК РФ — по истечении времени, необходимого для принятия наследства. Вместе с тем, установив факт злоупотребления правом, например, в случае намеренного без уважительных причин длительного непредъявления кредитором, осведомленным о смерти наследодателя, требований об исполнении обязательств, вытекающих из заключенного им кредитного договора, к наследникам, которым не было известно о его заключении, суд отказывает кредитору во взыскании процентов за весь период со дня открытия наследства, поскольку наследники не должны отвечать за неблагоприятные последствия, наступившие вследствие недобросовестных действий со стороны кредитора (п. 61 Постановления).

Из данного Постановления, на наш взгляд, однозначно усматривается, что требования к наследникам об уплате процентов за пользование кредитом, в том числе за период после смерти (с даты открытия наследства), правомерны и что наследники должны нести все обязанности по кредитному договору, в том числе и по уплате процентов.

Однако даже после издания указанного Постановления Пленума Верховного Суда РФ продолжают приниматься судебные акты о том, что банк не вправе начислять проценты после смерти заемщика. В качестве примера можно привести Апелляционное определение Московского городского суда от 14.08.2012 по делу N 11-15219, в котором указано: так как на момент смерти наследник не являлся должником, просрочившим обязательство по возврату долга, у него не возникло обязанностей по уплате процентов за пользование займом, и, как следствие, не могла возникнуть обязанность по выплате штрафных процентов, в связи с чем проценты за пользование кредитом после смерти заемщика не подлежат начислению <1>.

<1> Определение Московского областного суда от 14.08.2012 по делу N 11-15219.Данная позиция представляется необоснованной. Смерть должника не прекращает начисление процентов за пользование кредитом, следовательно, наследники должны нести ответственность по уплате процентов за пользование кредитом в размере стоимости перешедшего к ним в порядке наследования наследственного имущества. Принятое наследство, в силу положений п. 4 ст. 1152 ГК РФ признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия.

Принятое наследство, в силу положений п. 4 ст. 1152 ГК РФ признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия.

Встречается мнение, что наследник не должен исполнять все условия кредитного договора, так как принятие наследства и обязанность вернуть долг не означает принятие обязанности по соблюдению всех условий кредитного договора. К примеру, Верховный суд Республики Карелия в Апелляционном определении от 25.12.2012 по делу N 33-3792/2012 <1> счел неправомерным списание банком внесенной ответчиком суммы долга в порядке очередности, установленной кредитным договором, пятью различными платежами в различные даты, поскольку на наследнике должника лежит обязанность по возмещению суммы займа и процентов на него, а не обязанность по соблюдению всех условий кредитного договора, заключенного с должником-наследодателем. Суд пришел к выводу, что в соответствии с положениями ст. ст. 420, 421 ГК РФ ответчик не является стороной заключенного с банком кредитного договора, поэтому не несет обязанностей по исполнению всех его условий.

Данный подход видится неверным. Переход наследственного имущества умершего наследникам в порядке универсального правопреемства, то есть в неизменном виде, как единое целое, на наш взгляд, означает переход к наследнику всех прав и обязанностей по соответствующему кредитному договору, в том числе по внесению платежей в погашение долга с соблюдением определенной договором очередности, по уплате процентов за пользование кредитом, неустойки за ненадлежащее исполнение обязательств по договору, так как данные обязанности и условия договора не могут быть признаны связанными с личностью наследодателя.

Большинство же принятых судебных актов после издания вышеуказанного Постановления Пленума Верховного Суда РФ опирается на то, что возврат кредита на условиях кредитного договора и начисление процентов за пользование кредитом после смерти заемщика правомерен <2>.

<2> См. подробнее Апелляционные определения Астраханского областного суда от 06.02.2013 по делу N 33-443/2013, от 30.01.2013 по делу N 33-96/2013, Саратовского областного суда от 29.01.2013 по делу N 33-349, Ярославского областного суда от 13.09.2012 по делу N 33-4862/2012, Орловского областного суда от 30.05.2012 по делу N 33-839.

подробнее Апелляционные определения Астраханского областного суда от 06.02.2013 по делу N 33-443/2013, от 30.01.2013 по делу N 33-96/2013, Саратовского областного суда от 29.01.2013 по делу N 33-349, Ярославского областного суда от 13.09.2012 по делу N 33-4862/2012, Орловского областного суда от 30.05.2012 по делу N 33-839.Неустойка за просрочку

Относительно неустойки позиция судебных инстанций после выхода Постановления N 9 также изменилась. Требования об уплате неустойки за просрочку исполнения обязательств по кредитному договору в период после смерти заемщика в отношении наследников теперь в большинстве случаев стали признаваться правомерными. К примеру, Ярославский областной суд в Апелляционном определении от 13.09.2012 по делу N 33-4862/2012 указал: в связи с тем что уплата неустойки за просрочку исполнения также является обязательством наследников, банк вправе потребовать от наследников исполнения обязательств в том числе и в части уплаты неустойки в порядке и размерах, установленных кредитным договором с момента открытия наследства <1>.

Данный подход представляется обоснованным. Наследство открывается со смертью гражданина (или объявлением его умершим), с этого же момента возникает право наследования. Принятое наследство в силу положений п. 4 ст. 1152 ГК РФ, признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия. Следовательно, наследственное обязательство считается принятым наследниками со дня открытия наследства, права и обязанности по кредитному договору считаются перешедшими к наследникам с этой же даты.

Безусловно, необходимо учитывать время, требуемое наследнику для принятия наследства, иные объективные причины, свидетельствующие об отсутствии вины наследника в просрочке оплаты по кредиту. Как указано в Постановлении N 9, размер задолженности наследника должен определяться в каждом случае индивидуально с учетом времени, необходимого для принятия наследства, времени получения наследниками информации о заключении наследодателем кредитного договора, действий кредитной организации (в том числе отсутствие коммуникаций наследникам со стороны банка, осведомленного о факте смерти и о наследниках), иных обстоятельств. Безусловно, при наличии объективных оснований неустойка за просрочку возврата кредита и неустойка за просрочку уплаты процентов за пользование кредитом подлежат снижению.

Безусловно, при наличии объективных оснований неустойка за просрочку возврата кредита и неустойка за просрочку уплаты процентов за пользование кредитом подлежат снижению.

Экономия на процентах и исчисление налога

В целях достижения договоренности с наследниками о дате начала выплаты унаследованного долга с учетом времени, которое потребовалось наследникам для вступления в наследство, и иных факторов, а также в целях согласования с наследником иных условий исполнения обязательств по кредитному договору целесообразным является подписание с наследником соответствующего соглашения. Однако в случае если банк, учитывая объективные причины и обращения наследников о снижении долговой нагрузки на период принятия наследства, отказывается от требований к наследнику об уплате процентов за пользование кредитом в течение срока вступления в наследство, у наследника возникает материальная выгода, а у банка — соответствующие обязанности налогового агента. Отсутствие информирования со стороны банков налоговых органов даже порождает обвинения банков в умышленном и злонамеренном поиске материальной выгоды <1>.

Однако подобные действия банков в действительности обусловлены положениями законодательства и разъяснениями контролирующих органов. Согласно ст. 212 НК РФ материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, является доходом налогоплательщика, полученным в виде материальной выгоды. Минфин России отметил, что у наследников заемщика для целей исчисления НДФЛ доход в виде материальной выгоды от экономии на процентах, если с момента смерти наследодателя проценты по кредиту не начисляются, не возникает по причине отсутствия договорных отношений между банком и наследниками <2>.

<2> Письмо Минфина России от 07.11.2012 N 03-04-06/9-309.Таким образом, решающим фактором, влекущим налоговые последствия для наследника, будет наличие соглашения с банком о порядке погашения задолженности и фиксации сроков платежей, а также снижение долга наследника перед банком. Если же решение банка о снижении финансовой нагрузки на наследника является односторонним и не зафиксировано в письменном соглашении, доход в виде материальной выгоды и соответствующие налоговые последствия для наследника не наступают.

Если же решение банка о снижении финансовой нагрузки на наследника является односторонним и не зафиксировано в письменном соглашении, доход в виде материальной выгоды и соответствующие налоговые последствия для наследника не наступают.

Можно констатировать, что практика применения норм о наследовании долга по кредитному договору свидетельствует о несовершенной правовой базе в этой области и существующей потребности дальнейшего совершенствования нормативных актов и правоприменительной практики в данной сфере.

Е.А.Боннер

К. ю. н.,

банковский юрист

Что происходит с ипотекой в случае смерти?

Зачем использовать нас?

Какой бы ни была ваша ситуация, в OnlineMortgageAdvisor мы знаем, что обстоятельства у всех разные. Вот почему мы работаем только с опытными брокерами, которые имеют подтвержденный опыт в обеспечении одобрения ипотеки. Закажите звонок, и опытный брокер перезвонит вам в выбранное вами время в течение 24 часов.

- Более высокий шанс одобрения

- Не влияет на кредитный рейтинг

- Мы не берем комиссию

- Для вас каждый шаг пути

- Оценка «отлично» на Trustpilot, Feefo и Google

Если у вас есть какие-либо вопросы,

не стесняйтесь звонить нам по телефону 0808 189 2301

Задумывались ли вы о том, что будет с вашей ипотекой, если вы или ваш партнер умрете до того, как погасите ее? Наш гид поможет вам подготовиться к худшему.

Начать Задайте нам вопрос

Задайте нам вопрос

Мы знаем, что обстоятельства у всех разные, поэтому мы работаем с ипотечными брокерами, которые являются экспертами во всех областях ипотеки.

Задайте нам вопрос, и мы пригласим на помощь лучшего эксперта.

Спросите нас о чем угодно! *

Как быстро вы хотите продолжить? * Пожалуйста, выберите один из вариантовСегодняНа этой неделеВ этом месяцеВ течение следующих 3 месяцевПозже

1 из 3

Что из нижеперечисленного лучше всего подходит к вашей ситуации? Пожалуйста, выберите один из вариантовЯ покупаю впервыеЯ переезжаю домойЯ перезакладываюЯ покупаю сдаваемое в аренду имуществоЯ перезакладываю сдаваемое в аренду имуществоНичего из вышеперечисленного

Какова примерная стоимость недвижимости? *

£

И сколько вы хотите взять взаймы в общей сложности? *

£

Каков общий приблизительный годовой доход всех заявителей до налогообложения? *

£

2 из 3

Имя *

Фамилия *

Электронная почта *

Номер телефона *

Почтовый индекс *

3 из 3 Отправлять!

Не влияет на кредитный рейтинг

4,8 из 5 звезд в Trustpilot, Feefo и Google! Нашим клиентам нравится онлайн-консультант по ипотечным кредитам

Автор: Пит Маглестон — Ипотечный консультант, MD

Обновлено: 10 марта 2023 г.

Учитывая непредсказуемость ипотечного рынка, мы хотим, чтобы вы были полностью уверены в наших услугах и верили, что вы получаете лучшую доступную ставку и самые высокие шансы на одобрение ипотеки.

Если вы обеспокоены или не знаете, что делать дальше, свяжитесь с нами , и мы подберем вам специалиста, который даст вам правильный совет для вас и ваших обстоятельств.

С чего начать

Когда вы только что купили новый дом и с нетерпением ждете возможности обустроиться, скорее всего, смерть — это последнее, о чем вы хотите думать. Но для душевного спокойствия для вас и ваших близких важно иметь представление о том, что произойдет с вашей ипотекой, если вы и кто-либо еще, участвующий в деле, умрете до того, как полностью погасите ее.

В этом руководстве мы рассмотрим различные сценарии, которые могут возникнуть, когда один или несколько заемщиков умирают раньше, чем ожидалось, и как можно справиться с возникшей ситуацией, включая то, что происходит с оставшейся задолженностью, кто несет ответственность за погашение и почему работа со специализированным брокером имеет важное значение для любого, кто непосредственно замешан в смерти ипотечного заемщика.

Нажмите на ссылки ниже, чтобы узнать больше по каждой теме.

Что происходит с ипотекой, когда кто-то умирает?

Когда залогодержатель умирает, долг не умирает вместе с ним. Он должен быть выплачен душеприказчиком из наследства до того, как какие-либо сбережения будут переданы семье или другим указанным в завещании бенефициарам.

На то, что именно происходит с ипотекой и кто несет ответственность, влияют несколько факторов, в том числе:

- Тип ипотеки

- Размер задолженности — как по ипотеке умершего заемщика, так и по другим долгам

- Имеются ли оставшиеся в живых заемщики

- Как они владели имуществом

- Отношение оставшихся заемщиков к умершему

- Было ли у них завещание (и что в нем было)

- Имеется ли полис страхования жизни

Если во время завещания будет установлено, что ипотека не может быть выплачена оставшимися в живых родственниками, или если ни одно имя не может быть найдено, кредитор имеет право погасить задолженность путем продажи имущества.

А как насчет процентной ипотеки?

Принцип и процесс того, что происходит в случае смерти держателя ипотечного кредита, в основном одинаковы для любого типа ипотечного кредита, поскольку долг в конечном итоге должен быть погашен какой-либо другой стороной после заключения завещания и прав собственности. перенесено.

При процентной ипотеке первоначальная сумма займа остается неизменной на протяжении всего срока. Заемщик согласовал бы стратегию погашения с кредитором, и в большинстве случаев это будет принято их имуществом, если они умрут раньше, чем ожидалось.

Тем не менее, в некоторых соглашениях только о процентах средство погашения зависит от эффективности активов, таких как акции и доли, стоимость которых, как ожидается, со временем будет расти. В случае безвременной смерти эти активы могут не успеть созреть, и в этом случае имущество обычно приходится продавать для погашения остатка.

Купить для сдачи в аренду

Если вы владеете сдаваемым в аренду имуществом по ипотеке и умираете до истечения срока, управление этим имуществом и арендаторами на момент вашей смерти первоначально возлагается на исполнителя вашего воля.

Ответственность в качестве арендодателя затем переходит к любому, указанному в вашем завещании в качестве бенефициара, и, если они решат сохранить недвижимость, кредитор должен будет оценить их на предмет ипотеки для выкупа с целью сдачи в аренду и заключить новые договоры аренды. составлены на их имя.

Любое лицо, унаследовавшее недвижимость для сдачи в аренду, может иметь налоговые последствия, поэтому важно проконсультироваться с квалифицированным налоговым консультантом, а также с ипотечным брокером в секторе инвестиционной недвижимости, чтобы получить правильный совет.

Увеличьте свои шансы на одобрение с помощью специализированного брокера

Начать Задайте нам вопрос

Задайте нам вопрос

Мы знаем, что обстоятельства у всех разные, поэтому мы работаем с ипотечными брокерами, которые являются экспертами во всех областях ипотеки.

Задайте нам вопрос, и мы пригласим на помощь лучшего эксперта.

Спросите нас о чем угодно! *

Как быстро вы хотите продолжить? * Пожалуйста, выберите один из вариантовСегодняНа этой неделеВ этом месяцеВ следующие 3 месяцаСпустя

1 из 3

Что из нижеперечисленного лучше всего подходит к вашей ситуации? Пожалуйста, выберите один из вариантовЯ покупаю впервыеЯ переезжаю домойЯ перезакладываюЯ покупаю сдаваемое в аренду имуществоЯ перезакладываю сдаваемое в аренду имуществоНичего из вышеперечисленного

Какова примерная стоимость недвижимости? *

£

И сколько вы хотите взять взаймы в общей сложности? *

£

Каков общий приблизительный годовой доход всех заявителей до налогообложения? *

£

2 из 3

Имя *

Фамилия *

Электронная почта *

Номер телефона *

Почтовый индекс *

3 из 3 Отправлять!

Что происходит с выплатами по ипотеке во время завещания?

На протяжении всего процесса завещания любые долги обычно покрываются имуществом умершего заемщика. Это может включать выплаты по ипотеке, но большинство кредиторов согласятся приостановить действие счета, поэтому бенефициарам не нужно производить выплаты в течение этого периода. Однако, в зависимости от условий ипотеки, проценты могут продолжать начисляться, даже если платежи заморожены.

Это может включать выплаты по ипотеке, но большинство кредиторов согласятся приостановить действие счета, поэтому бенефициарам не нужно производить выплаты в течение этого периода. Однако, в зависимости от условий ипотеки, проценты могут продолжать начисляться, даже если платежи заморожены.

Если вы унаследовали имущество и любые связанные с ним долги, важно обратиться за профессиональной консультацией в период завещания, так как это дает вам возможность изучить варианты, привести свои финансы в порядок и принять решение о ваших следующих шагах, например, взять в ипотеку или продать.

Что делать, если вы не можете позволить себе выплаты?

Если вы наследуете имущество, но не можете самостоятельно покрыть расходы на погашение ипотечного кредита, хорошая новость заключается в том, что по закону вы не обязаны это делать, но это, конечно, будет означать потерю ваших прав на имущество.

Если вы предпочитаете сохранить заложенное имущество, унаследованное вами, у вас должны быть варианты, многие из которых могут позволить вам сохранить имущество на более доступных условиях.

Сюда могут входить:

- Просьба к кредитору предоставить вам отсрочку платежа, пока вы собираете дополнительные средства.

- Увеличение срока ипотеки: это может уменьшить ежемесячные платежи до суммы, которой вы можете управлять.

- Изменение ипотечного кредита с погашения только на проценты

- Перезакладывание для поиска кредитора с более низкой процентной ставкой для уменьшения платежей

- Продажа и переоборудование в более доступную недвижимость

- Выплата части ипотеки денежными средствами по страховке/пособие в связи со смертью работодателя

Какой бы маршрут вы ни выбрали, в этой ситуации крайне важно обратиться за профессиональной консультацией, поскольку универсального ответа не существует. Брокеры-специалисты, с которыми мы работаем, уже помогли бесчисленному количеству клиентов, оказавшихся в аналогичной ситуации, и идеально подходят для того, чтобы помочь вам найти лучший путь вперед.

Мы настолько уверены в своем сервисе, что

гарантируем

его.

Мы знаем, что для вас важно быть полностью уверенными в наших услугах и верить в то, что вы получаете наилучшие шансы на одобрение ипотечного кредита по наилучшей доступной ставке. Мы гарантируем одобрение вашей ипотеки там, где другие не могут, или мы дадим вам 100 фунтов стерлингов*

Начать Узнайте больше

Как брокер может помочь с переводом ипотечного кредита после смерти?

Вы можете подойти к этому по-разному, и брокер должен подсказать вам лучший вариант в ваших обстоятельствах.

Например, в некоторых случаях может быть необходимо — или это может иметь финансовый смысл — повторно заложить, прежде чем оформить закладную на чье-то имя. В других случаях существующий кредитор может согласиться на передачу капитала, когда новый заемщик просто назначается вместо умершего без изменения условий.

Передача ипотечного кредита также имеет значительные налоговые последствия, поэтому важно получить совет от независимого финансового консультанта, который поможет вам сориентироваться в этой зачастую сложной ситуации.

Нужно ли писать завещание, если у вас ипотека?

Настоятельно рекомендуется составить завещание и включить в него инструкции о том, что должно произойти с вашей собственностью и любой оставшейся ипотечной задолженностью, поскольку это может помочь решить любые вопросы о том, кто должен унаследовать эти важные активы и обязательства в случае вашей смерти.

Это особенно важно, если ипотека выдана на одно имя (единоличное владение), но вы живете с партнером, или если вы и ваш партнер владеете недвижимостью как общие арендаторы, потому что в этих сценариях собственность не в противном случае автоматически переходит к оставшемуся в живых партнеру.

Что произойдет, если один человек умрет по совместной ипотеке?

В случае совместной ипотеки это в значительной степени зависит от формы собственности, т. е. совместной аренды или общих арендаторов, а также от того, написал ли умерший заемщик завещание.

- Совместная аренда: Выживший партнер автоматически унаследует весь оставшийся ипотечный долг вместе с имуществом.

Непогашенный остаток может быть покрыт выплатой по страхованию жизни, но в противном случае оставшийся в живых партнер, как правило, должен будет доказать кредитору, что он может позволить себе текущие выплаты в качестве единственного заемщика

Непогашенный остаток может быть покрыт выплатой по страхованию жизни, но в противном случае оставшийся в живых партнер, как правило, должен будет доказать кредитору, что он может позволить себе текущие выплаты в качестве единственного заемщика - Совместные арендаторы: Если двое или более заемщиков владеют недвижимостью в качестве «общих арендаторов» и один заемщик умирает раньше, чем ожидалось, права собственности и ответственность по ипотеке будут зависеть от того, оставили ли они завещание и от их пожеланий относительно что произойдет с этой долей в случае их смерти

Абсолют Фаб: Взял ипотеку как бывший банкрот!!!

Как бывший банкрот с квалифицированным аннулированием я должен был взять несколько промежуточных кредитов, чтобы покрыть свой долг. Я нашел онлайн-консультанта по ипотечным кредитам, который предложил фантастическую, но конкретную информацию о моих проблемах. В течение 6 недель мы обменялись контрактами, и теперь у меня нет долгов, и мой дом в безопасности.

С бат

Они сделали все возможное

Отличный персонал и приятное общение. Помогли нам понять процесс и сделали все возможное, чтобы помочь в сложной ситуации. Другие компании даже не беспокоились, но большое вам спасибо!

Аннеке Вулли, 12 дней назад

Наш советник был великолепен с самого начала!

Аарон сделал все возможное. Он работал допоздна, поддерживал со мной связь и неустанно работал, чтобы найти для меня лучшую ипотеку, какую только мог.0005

Джеймс, 10 дней назад

Когда вы должны уведомить поставщика ипотечного кредита?

Вы должны сообщить об этом кредитору как можно скорее после смерти лица, указанного в ипотечных документах. Кредиторы, как правило, очень понимающие в этой ситуации и, как правило, соглашаются на отсрочку платежа на время урегулирования наследственной массы.

Хотя для вас это важное событие в жизни, для кредиторов это обычное явление, и вам необходимо следовать определенным стандартным процедурам, например, отправить им копию свидетельства о смерти, как только вы сможете это сделать. .

.

Что происходит с обратной ипотекой после смерти?

Этот тип ипотеки, обычно называемый в Великобритании «пожизненной ипотекой», представляет собой соглашение, которое позволяет домовладельцам в возрасте 55 лет и старше высвобождать часть капитала в своей существующей собственности и использовать его в качестве обеспечения для дальнейшего заимствования.

После смерти долг погашается их имуществом, обычно, но не всегда, путем продажи имущества. Любой оставшийся капитал затем распределяется между бенефициарами, которые указаны в их завещании.

Поговорите со специалистом по ипотечным кредитам после смерти в Великобритании

Хотя вопросы наследования и передачи ипотечного кредита могут показаться особенно сложными и в лучшие времена, опытный брокер видел бесчисленное множество подобных ситуаций, и он будет идеально расположен чтобы помочь вам найти решение, которое работает в вашу пользу. Сделайте запрос сегодня или позвоните нам по телефону 0808 189 2301, и мы свяжем вас с брокером, который специализируется на ипотечных соглашениях после смерти.

Увеличьте свои шансы на одобрение с помощью специализированного брокера

Начать Задайте нам вопрос

Задайте нам вопрос

Мы знаем, что обстоятельства у всех разные, поэтому мы работаем с ипотечными брокерами, которые являются экспертами во всех областях ипотеки.

Задайте нам вопрос, и мы пригласим на помощь лучшего эксперта.

Спросите нас о чем угодно! *

Как быстро вы хотите продолжить? * Пожалуйста, выберите один из вариантовСегодняНа этой неделеВ этом месяцеВ следующие 3 месяцаСпустя

1 из 3

Что из нижеперечисленного лучше всего подходит к вашей ситуации? Пожалуйста, выберите один из вариантовЯ покупаю впервыеЯ переезжаю домойЯ перезакладываюЯ покупаю сдаваемое в аренду имуществоЯ перезакладываю сдаваемое в аренду имуществоНичего из вышеперечисленного

Какова примерная стоимость недвижимости? *

£

И сколько вы хотите взять взаймы в общей сложности? *

£

Каков общий приблизительный годовой доход всех заявителей до налогообложения? *

£

2 из 3

Имя *

Фамилия *

Электронная почта *

Номер телефона *

Почтовый индекс *

3 из 3 Отправлять!

Часто задаваемые вопросы

Могу ли я взять на себя ипотеку моих родителей, если они умрут?

Если вы унаследуете заложенное имущество ваших родителей, вы можете взять на себя выплаты, если вы сможете найти подходящего кредитора и соответствовать их критериям приемлемости. Опытный брокер должен помочь вам найти того, кто имеет хороший опыт помощи людям в вашей ситуации, поэтому важно, чтобы вы связались с ним как можно скорее после того, как узнали о своем наследстве.

Опытный брокер должен помочь вам найти того, кто имеет хороший опыт помощи людям в вашей ситуации, поэтому важно, чтобы вы связались с ним как можно скорее после того, как узнали о своем наследстве.

Можно ли оставить ипотеку на имя умершего?

В краткосрочной перспективе ответ положительный, но есть веские причины удалить его и добавить имя нового заемщика как можно скорее. Самое главное, что пока ипотека оформлена на имя умершего человека, кредитор имеет право вернуть собственность, поэтому мы рекомендуем сообщить им о ситуации как можно скорее.

Имею ли я право на имущество моего мужа, если он умрет, а моего имени не будет в документе?

Отсутствие имени в ипотечном документе или в документах на само имущество не имеет значения, если вы были женаты на умершем совладельце (или если вы не были женаты, но названы бенефициаром в их завещании). Вы все еще можете наследовать имущество.

В любом случае, если ваше имя не указано в документах, вам необходимо будет зарегистрировать право собственности на ваше имя в Земельном кадастре в рамках процесса вступления в собственность собственности и любых ипотечных соглашений. Ваше имя также будет добавлено в ипотечные документы — независимо от того, согласится ли кредитор добавить вас в существующую учетную запись или вы перезаложите кредит у другого кредитора.

Ваше имя также будет добавлено в ипотечные документы — независимо от того, согласится ли кредитор добавить вас в существующую учетную запись или вы перезаложите кредит у другого кредитора.

Задайте нам вопрос

Мы знаем, что обстоятельства у всех разные, поэтому мы работаем с ипотечными брокерами, которые являются экспертами в поиске правильного решения.

Задайте нам вопрос, и мы пригласим на помощь лучшего эксперта.

Спросите нас о чем угодно! *

Как быстро вы хотите продолжить? * Пожалуйста, выберите один из вариантовСегодняНа этой неделеВ этом месяцеВ течение следующих 3 месяцевПозже

1 из 3

Что из нижеперечисленного лучше всего подходит к вашей ситуации? Пожалуйста, выберите один из вариантовЯ покупаю впервыеЯ переезжаю домойЯ перезакладываюЯ покупаю сдаваемое в аренду имуществоЯ перезакладываю сдаваемое в аренду имуществоНичего из вышеперечисленного

Какова примерная стоимость недвижимости? *

£

И сколько вы хотите взять взаймы в общей сложности? *

£

Каков общий приблизительный годовой доход всех заявителей до налогообложения? *

£

2 из 3

Имя *

Фамилия *

Электронная почта *

Номер телефона *

Почтовый индекс *

3 из 3 Отправлять!

Статьи по теме

Об авторе

Пит, специалист по ипотечным кредитам, порезал себе зубы прямо в разгар кредитного кризиса. С большим количеством людей, нуждающихся в помощи, и с несколькими поставщиками ипотечных кредитов, Пит добился больших успехов, приложив дополнительные усилия, чтобы найти ипотечные кредиты для людей, которых многие другие считали безнадежными. Полученный им опыт в сочетании с его любовью помогать людям в достижении их целей привели его к созданию онлайн-консультанта по ипотечным кредитам с одной четкой целью — помочь как можно большему количеству клиентов получить правильный совет, независимо от потребностей или происхождения.

С большим количеством людей, нуждающихся в помощи, и с несколькими поставщиками ипотечных кредитов, Пит добился больших успехов, приложив дополнительные усилия, чтобы найти ипотечные кредиты для людей, которых многие другие считали безнадежными. Полученный им опыт в сочетании с его любовью помогать людям в достижении их целей привели его к созданию онлайн-консультанта по ипотечным кредитам с одной четкой целью — помочь как можно большему количеству клиентов получить правильный совет, независимо от потребностей или происхождения.

Присутствие Пита в отрасли как специалиста по финансам продолжает расти, и он регулярно цитируется и пишет как в местной, так и в национальной прессе, а также в отраслевых изданиях, ведет регулярную колонку в Mortgage Introducer и будучи эксклюзивным экспертом по ипотеке для LIVEMoney. Пит, конечно же, также пишет для OMA!

Узнайте больше о Пите

Пит Маглестон

Консультант по ипотечным кредитам, доктор медицины

Продолжить чтение

*На основании нашего исследования содержание этой статьи является точным на момент ее написания. Критерии и политика кредитора регулярно меняются, поэтому поговорите с одним из консультантов, с которыми мы работаем, чтобы получить самую точную и актуальную информацию. Информация на сайте не является индивидуальным советом для каждого отдельного читателя и, как таковая, не является финансовым советом. Все консультанты, работающие с нами, обладают полной квалификацией для предоставления консультаций по ипотеке и работают только с фирмами, которые уполномочены и регулируются Управлением финансового надзора. Они предложат любые советы конкретно для вас и ваших потребностей.

Критерии и политика кредитора регулярно меняются, поэтому поговорите с одним из консультантов, с которыми мы работаем, чтобы получить самую точную и актуальную информацию. Информация на сайте не является индивидуальным советом для каждого отдельного читателя и, как таковая, не является финансовым советом. Все консультанты, работающие с нами, обладают полной квалификацией для предоставления консультаций по ипотеке и работают только с фирмами, которые уполномочены и регулируются Управлением финансового надзора. Они предложат любые советы конкретно для вас и ваших потребностей.

Некоторые виды ипотечных кредитов не регулируются FCA. Тщательно подумайте, прежде чем обеспечивать другие долги против вашего дома. Поскольку ипотека обеспечена залогом вашего дома, он может быть изъят, если вы не будете вносить платежи по ипотеке. Акции, высвобожденные из вашего дома, также будут защищены от него.

Зачем использовать нас?

В OnlineMortgageAdvisor мы знаем, что обстоятельства у всех разные. Вот почему мы работаем только с опытными брокерами, которые имеют проверенный опыт в поиске лучших решений.

Вот почему мы работаем только с опытными брокерами, которые имеют проверенный опыт в поиске лучших решений.

- Мы не берем комиссию

- Рядом с вами от начала до конца

- Гарантия одобрения ипотечного кредита или возврат 100 фунтов стерлингов*

- Не влияет на кредитный рейтинг

- Брокеры, регулируемые FCA и аккредитованные OMA

- Оценка «отлично» на Trustpilot, Feefo и Google

Если у вас есть какие-либо вопросы,

не стесняйтесь звонить нам по телефону 0808 189 2301

Не пропустите

Будь то повышение ваших ставок или шансов на одобрение, подписка, чтобы узнать больше от нас, может быть самым разумным шагом, который вы сделаете для своей следующей ипотеки.

- Важные новости о внутреннем рынке

- Новые продукты кредитора

- Советы и рекомендации специалистов

- Повысьте свои шансы на одобрение ипотеки

Если у вас есть какие-либо вопросы,

не стесняйтесь звонить нам по телефону 0808 189 2301

Вот 6 шагов, которые мы рекомендуем

Автор Майкл Брэнсон 74 комментарияЕсли вы являетесь наследником заемщика, у которого прошла обратная ипотека, вот шаги, которые мы рекомендуем вам выполнить:

Время погашения обратной ипотеки

Как правило, у вас будет до 6 месяцев на рефинансирование обратной ипотеки. ипотеки в кредит самостоятельно, или до 12 месяцев, чтобы продать. (Каждые 3 месяца требуется продление кредита обслуживающей организацией.)

Шаг 1.

Найдите последний обратный выписку по ипотеке. У нас есть руководство о том, как вы можете прочитать заявление, чтобы вы знали, с чем имеете дело.

Шаг 2.

Свяжитесь со старшим специалистом по недвижимости в вашем районе. Возможно, вы даже не захотите продавать дом наверняка, но лучше всего знать, сколько дом, скорее всего, принесет продажа. Этот тип специалиста также может помочь вам с информацией о продаже недвижимости, если вам это нужно.

Шаг 3. (Можно работать одновременно с первым и вторым)

Усовершенствуйте свое право собственности на недвижимость. Дом, возможно, должен пройти процедуру завещания, чтобы продать или передать право собственности вам, родственнику или третьему лицу. Свяжитесь с адвокатом по недвижимости, чтобы определить лучший и самый быстрый способ сделать это (если у заемщика есть адвокат, это было бы отличным началом).

Дом, возможно, должен пройти процедуру завещания, чтобы продать или передать право собственности вам, родственнику или третьему лицу. Свяжитесь с адвокатом по недвижимости, чтобы определить лучший и самый быстрый способ сделать это (если у заемщика есть адвокат, это было бы отличным началом).

Адвокат может сообщить вам о любых возможных задержках или обязательствах по передаче права собственности, но вы не можете передать право собственности кому-либо еще при продаже или иным образом, если оно по-прежнему принадлежит первоначальному владельцу.

Шаг 4.

Решите, хотите ли вы сохранить дом, отдать его члену семьи, продать его или уйти и позволить кредитору забрать его. Если вы решите сохранить дом, вам нужно будет выплатить остаток по ипотеке или 95% от текущей рыночной стоимости, если остаток превышает стоимость дома.

Если вы решите продать дом или отдать его другому члену семьи, наличие готового старшего агента по недвижимости и право собственности на ваше имя поможет вам двигаться в правильном направлении.

Шаг 5.

Поговорите со своим кредитором по обратной ипотеке. Как только вы примете все свои решения и будете готовы действовать, если кредитор еще не связался с вами, вы готовы связаться с кредитором, чтобы сообщить ему о своих планах. Кредитор, вероятно, уже узнал об уходе.

Возможно, они связались с вами, чтобы сообщить, что кредит подлежит оплате, но у них может не быть вашей информации. Если вы знаете, что хотите сделать, и можете связаться с ними, чтобы сообщить о своих планах, еще до того, как они уведомят вас (их контактная информация будет указана в заявлении), то ваши планы не будут отложены из-за того, что они не будут готовы действовать, когда вы будете готовы действовать. готов продать или рефинансировать кредит.

У них есть вещи, которые они должны сделать со своей стороны, включая оценку, обращение в HUD и т. д., и если вы готовы продолжить, вы можете устранить ненужные задержки.

Шаг 6.

Если все планы указывают на то, что недвижимость не стоит того, чтобы ее продавать, и вы не хотите ее оставлять, будьте готовы уйти. Убедитесь, что все вещи вашего близкого человека удалены из имущества, которое вы хотите оставить.

Убедитесь, что все вещи вашего близкого человека удалены из имущества, которое вы хотите оставить.

Тогда старший специалист по недвижимости, с которым вы консультировались в начале, возможно, свяжет вас со специалистом по продаже недвижимости в вашем доме. Эти люди проведут продажу всех личных вещей, которые вы не убрали, а затем пожертвуют все оставшиеся вещи в конце продажи.

Во многих случаях это может помочь оплатить некоторые последние расходы, а также обеспечить некоторые налоговые льготы за счет пожертвований. Обязательно поговорите со своим налоговым специалистом, чтобы определить, какие квитанции и т. д. вам потребуются для подачи окончательных налоговых деклараций.

Топ 5 часто задаваемых вопросов

Q.

Вы должны погасить обратную ипотеку?

Да, обратная ипотека — это такой же кредит, как и любой другой кредит, требующий погашения. Самое замечательное в обратных ипотечных кредитах заключается в том, что вы можете выбирать, когда и как вы погашаете кредит. Плата по кредиту не требуется до тех пор, пока хотя бы один из первоначальных заемщиков (или правомочный супруг, не являющийся заемщиком) по кредиту продолжает жить в доме и платить налоги, страховку и любые другие сборы за недвижимость ( т. е. взносы в ТСЖ) вовремя. Срок погашения кредита наступает после того, как последний заемщик или соответствующий супруг покидает дом, но вы можете сделать платеж до этого времени без штрафа за досрочное погашение, если хотите (но это не обязательно).

Плата по кредиту не требуется до тех пор, пока хотя бы один из первоначальных заемщиков (или правомочный супруг, не являющийся заемщиком) по кредиту продолжает жить в доме и платить налоги, страховку и любые другие сборы за недвижимость ( т. е. взносы в ТСЖ) вовремя. Срок погашения кредита наступает после того, как последний заемщик или соответствующий супруг покидает дом, но вы можете сделать платеж до этого времени без штрафа за досрочное погашение, если хотите (но это не обязательно).

Q.

Можно ли досрочно погасить обратную ипотеку?

Да, можно. Обратные ипотечные кредиты не имеют штрафов за досрочное погашение. Вы можете сделать полную или частичную оплату, если вы решите это сделать.

Q.

Что произойдет, если вы не выплатите обратную ипотеку?

Обратная ипотечная ссуда подлежит оплате только в том случае, если в доме нет первоначальных заемщиков или правомочных супругов, или если вы не вносите своевременные платежи за недвижимость. Если остаток не будет погашен за счет продажи, рефинансирования или других приемлемых средств, ссуда будет обращена в собственность, как и любая другая ссуда, но ссуда является ссудой без права регресса, что означает, что единственная гарантия, которую имеет кредитор, — это свойство.

Если остаток не будет погашен за счет продажи, рефинансирования или других приемлемых средств, ссуда будет обращена в собственность, как и любая другая ссуда, но ссуда является ссудой без права регресса, что означает, что единственная гарантия, которую имеет кредитор, — это свойство.

Q.

Могут ли наследники отказаться от обратной ипотеки?

Наследник(и) дома с обратной ипотечной ссудой может фактически отказаться от собственности, если они того пожелают. Обратная ипотечная ссуда — это ссуда без права регресса, и вы никогда не должны платить больше, чем стоимость дома. Если наследник унаследовал дом, в котором накопленный остаток должен был быть выше текущей стоимости дома, он может передать имущество кредитору, обслуживающему кредит, без каких-либо дополнительных обязательств перед кредитором.

Q.

Что произойдет, если вы унаследуете дом по обратной ипотеке?

Первым шагом для любого наследника будет убедиться, что он имеет право говорить с кредитором. Большинство кредиторов не могут говорить с третьей стороной о кредите, если только это лицо не получило предварительное разрешение от своего заемщика или если оно не является новым правообладателем. Поэтому, если вы заранее знаете, что вы должны унаследовать недвижимость с какой-либо ссудой на ней, вам следует поговорить с владельцем и убедиться, что существует траст, назвавший вас в качестве преемника-бенефициара, и что они добавляют вас к титулу заранее или что они, по крайней мере, напишут своему кредитору письмо, разрешающее вам говорить с ними и с вами по всем вопросам, касающимся кредита. Затем предпримите немедленные шаги, чтобы определить, что вы хотите делать с собственностью. Помните, что вы не можете продать или рефинансировать дом, пока он не станет вашим владельцем, что может потребовать завещания. Обратная ипотека будет подлежать оплате, и кредитор будет следить за тем, чтобы вы предпринимали позитивные шаги для погашения кредита (погашение кредита своими средствами или новый кредит на ваше имя или продажа имущества и его погашение).

Большинство кредиторов не могут говорить с третьей стороной о кредите, если только это лицо не получило предварительное разрешение от своего заемщика или если оно не является новым правообладателем. Поэтому, если вы заранее знаете, что вы должны унаследовать недвижимость с какой-либо ссудой на ней, вам следует поговорить с владельцем и убедиться, что существует траст, назвавший вас в качестве преемника-бенефициара, и что они добавляют вас к титулу заранее или что они, по крайней мере, напишут своему кредитору письмо, разрешающее вам говорить с ними и с вами по всем вопросам, касающимся кредита. Затем предпримите немедленные шаги, чтобы определить, что вы хотите делать с собственностью. Помните, что вы не можете продать или рефинансировать дом, пока он не станет вашим владельцем, что может потребовать завещания. Обратная ипотека будет подлежать оплате, и кредитор будет следить за тем, чтобы вы предпринимали позитивные шаги для погашения кредита (погашение кредита своими средствами или новый кредит на ваше имя или продажа имущества и его погашение). с выручкой от продажи). И если остаток кредита выше текущей стоимости, у вас также есть возможность погасить кредит в 95% от текущей рыночной стоимости или суммы задолженности, в зависимости от того, что меньше, но вы должны быть уверены, что сможете получить новый кредит на 95% от стоимости, если у вас нет доступных средств. Если вы не хотите сохранять или продавать дом, вы можете связаться с кредитором и позволить ему забрать имущество и ничего не должны кредитору. Чтобы передать дом кредитору, вы должны иметь право собственности. В противном случае кредитор может начать процедуру обращения взыскания (что не повлияет ни на вас, ни на ваш кредит).

с выручкой от продажи). И если остаток кредита выше текущей стоимости, у вас также есть возможность погасить кредит в 95% от текущей рыночной стоимости или суммы задолженности, в зависимости от того, что меньше, но вы должны быть уверены, что сможете получить новый кредит на 95% от стоимости, если у вас нет доступных средств. Если вы не хотите сохранять или продавать дом, вы можете связаться с кредитором и позволить ему забрать имущество и ничего не должны кредитору. Чтобы передать дом кредитору, вы должны иметь право собственности. В противном случае кредитор может начать процедуру обращения взыскания (что не повлияет ни на вас, ни на ваш кредит).

ARLO рекомендует следующие полезные ресурсы:

- Обратная ипотека после смерти: что должны знать наследники и семья.

- Спросите наследников ARLO™ и зрелость

- Моя статья Forbes «Как наследники должны обращаться с обратной ипотекой после смерти»

Реверсивный кредитор № 1 в Америке отмечает 18-летие превосходства.