Прокурор разъясняет — Прокуратура Кабардино-Балкарской Республики

Прокурор разъясняет

- 17 марта 2022, 00:54

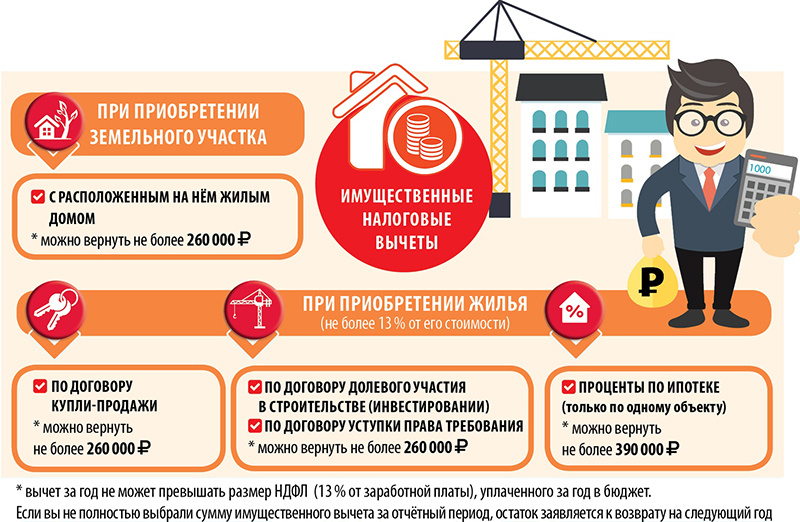

Налоговый вычет

Текст

Поделиться

В соответствии с п. 1 ст. 220 Налогового кодекса Российской Федерации в случае использования материнского капитала для улучшения жилищных условий граждане должны вычесть сумму материнского капитала из расходов на жилье для возврата НДФЛ.

При покупке жилья в ипотеку можно сразу получить налоговый вычет со всей стоимости приобретенного объекта. Если после получения вычета семья получит право на материнский капитал и произведет за счет него погашение кредитных обязательств по ипотечному договору, часть налогового вычета подлежит возврату в бюджет, так как часть суммы семья оплатит не своими деньгами, значит, права на налоговый вычет из этой суммы не будет.

Согласно пп. 2 п. 2 ст. 220 Налогового кодекса РФ доходы детей при продаже их долей могут быть уменьшены на подтвержденные расходы. Минимальный срок владения долями детей исчисляется с того момента, когда доли были выделены. Даже если родители приобрели жилье 10 лет назад, а после погашения ипотеки выполнили свою обязанность по выделению детям долей, срок владения этими долями исчисляется с момента их выделения.

С 2019 года при расчете НДФЛ от продажи детских долей, которые выделили из материнского капитала, доходы детей можно уменьшить на подтверждающие расходы родителей при условии, что за квартиру платили именно родители или супруги родителей.

Прокуратура КБР. Старший помощник прокурора республики по

правовому обеспечению

Налоговый вычет

В соответствии с п. 1 ст. 220 Налогового кодекса Российской Федерации в случае использования материнского капитала для улучшения жилищных условий граждане должны вычесть сумму материнского капитала из расходов на жилье для возврата НДФЛ. Если граждане приобретают жилье с использованием материнского капитала получить налоговый вычет можно только с той суммы, которая оплачена из собственных средств без учета суммы материнского капитала.

При покупке жилья в ипотеку можно сразу получить налоговый вычет со всей стоимости приобретенного объекта. Если после получения вычета семья получит право на материнский капитал и произведет за счет него погашение кредитных обязательств по ипотечному договору, часть налогового вычета подлежит возврату в бюджет, так как часть суммы семья оплатит не своими деньгами, значит, права на налоговый вычет из этой суммы не будет.

Согласно пп. 2 п. 2 ст. 220 Налогового кодекса РФ доходы детей при продаже их долей могут быть уменьшены на подтвержденные расходы. Минимальный срок владения долями детей исчисляется с того момента, когда доли были выделены. Даже если родители приобрели жилье 10 лет назад, а после погашения ипотеки выполнили свою обязанность по выделению детям долей, срок владения этими долями исчисляется с момента их выделения. Это необходимо учитывать в случае продажи такого жилья, так как срок владения им влияет на обязанность по уплате налога при его реализации.

С 2019 года при расчете НДФЛ от продажи детских долей, которые выделили из материнского капитала, доходы детей можно уменьшить на подтверждающие расходы родителей при условии, что за квартиру платили именно родители или супруги родителей.

Прокуратура КБР. Старший помощник прокурора республики по

правовому обеспечению

Налоговые льготы при покупке дома

Покупка первого дома — это огромный шаг. Когда вы покидаете мир сдачи в аренду, вы начинаете наращивать капитал в сфере недвижимости. И дядя Сэм готов помочь облегчить боль от высоких ипотечных платежей.

Вычеты, доступные вам как домовладельцу, вероятно, существенно уменьшат ваш налоговый счет. И, если вы до сих пор требовали стандартного вычета, дополнительные списания от владения домом почти наверняка сделают вас пунктуатором. Внезапно государственные налоги, которые вы платите, и ваши благотворительные пожертвования также будут приносить налоговые вычеты.

Проценты по ипотеке . Для большинства людей самые большие налоговые льготы при владении домом связаны с вычетом процентов по ипотеке. Вы можете вычесть проценты по долгу в размере до 1 миллиона долларов США, использованному для приобретения вашего дома. Ваш кредитор отправит вам форму 1098 в январе с указанием процентов по ипотеке, которые вы заплатили в течение предыдущего года. Это сумма, которую вы вычитаете из Графика А. Убедитесь, что в 1098 включены все проценты, которые вы заплатили с даты закрытия дома до конца этого месяца. Эта сумма указана в вашем расчетном листе для покупки дома. Вы можете вычесть его, даже если кредитор не включил его в форму 109.8. Если вы находитесь в категории 25% налога, вычет процентов в основном означает, что дядя Сэм платит за вас 25%. Вычет в размере 1000 долларов уменьшит ваш налоговый счет на 250 долларов.

Подпишитесь на Kiplinger’s Personal Finance

Будьте умнее и лучше информированным инвестором.

Сэкономьте до 74%

Подпишитесь на бесплатные электронные информационные бюллетени Kiplinger

Получайте прибыль и процветайте благодаря лучшим экспертным советам Kiplinger по вопросам инвестирования, налогообложения, выхода на пенсию, личных финансов и многому другому прямо на вашу электронную почту.

Прибыль и процветание с лучшими экспертными советами Kiplinger — прямо на вашу электронную почту.

Очки . Когда вы покупаете дом, вам обычно приходится платить «очки» кредитору, чтобы получить ипотечный кредит. Обычно эта плата составляет процент от суммы кредита. Если кредит обеспечен вашим домом, а количество баллов, которое вы платите, является типичным для вашего региона, баллы вычитаются в качестве процентов, если вы заплатили достаточно наличных при закрытии — например, в виде первоначального взноса — для покрытия баллов. Например, если вы заплатили два балла по ипотеке на 300 000 долларов — 6 000 долларов — вы можете вычесть баллы, если вложили в сделку не менее 6 000 долларов. И, хотите верьте, хотите нет, вы можете вычесть баллы, даже если вы убедили продавца заплатить их за вас в рамках сделки. Вычитаемая сумма должна быть указана в вашем 1098 форма. (Другое правило применяется, если вы платите баллы за рефинансирование ипотечного кредита. В этом случае расходы должны постепенно списываться в течение срока действия нового кредита — например, 1/30 в год для 30-летнего кредита. И это Вам решать, не забывать делать вычет каждый год.Кредитор вам не напомнит.) Налоги на недвижимость. Вы также можете вычесть местные налоги на недвижимость, которые вы платите каждый год. Сумма может быть указана в форме, которую вы получаете от своего кредитора, если вы платите налоги через счет условного депонирования. Однако, если вы платите их непосредственно муниципалитету, проверьте свои записи или реестр чековой книжки.

И это Вам решать, не забывать делать вычет каждый год.Кредитор вам не напомнит.) Налоги на недвижимость. Вы также можете вычесть местные налоги на недвижимость, которые вы платите каждый год. Сумма может быть указана в форме, которую вы получаете от своего кредитора, если вы платите налоги через счет условного депонирования. Однако, если вы платите их непосредственно муниципалитету, проверьте свои записи или реестр чековой книжки.

В год, когда вы приобрели дом, вы, вероятно, возместили продавцу налоги на недвижимость, которые он или она уплатили заранее за то время, когда вы действительно владели домом. Если да, то эта сумма будет указана в вашем расчетном листе. Но вы можете включить эту сумму в свой налоговый вычет на недвижимость. Обратите внимание, что вы не можете вычитать платежи на свой счет условного депонирования в качестве налогов на недвижимость. Ваши депозиты — это просто деньги, отложенные для покрытия будущих налоговых платежей. Вы можете вычесть только фактические платежи по налогу на недвижимость, произведенные в течение года, со счета вашего кредитора. Премии PMI. Покупатели, которые вносят первоначальный взнос менее 20% от стоимости дома, обычно застревают в уплате страховых взносов по частному ипотечному страхованию (PMI) — дополнительной комиссии, которая защищает кредитора, если заемщик не может погасить кредит. По ипотечным кредитам, выданным после 2006 г., премии PMI, уплаченные в 2011 г., могут быть вычтены покупателями жилья. Это списание постепенно прекращается, когда доход превышает 50 000 долларов США при подаче отдельных деклараций, состоящих в браке, и превышает 100 000 долларов США по всем другим декларациям. В нынешнем виде срок списания истек в конце 2011 г. Неясно, продлит ли Конгресс его на 2012 г.

Премии PMI. Покупатели, которые вносят первоначальный взнос менее 20% от стоимости дома, обычно застревают в уплате страховых взносов по частному ипотечному страхованию (PMI) — дополнительной комиссии, которая защищает кредитора, если заемщик не может погасить кредит. По ипотечным кредитам, выданным после 2006 г., премии PMI, уплаченные в 2011 г., могут быть вычтены покупателями жилья. Это списание постепенно прекращается, когда доход превышает 50 000 долларов США при подаче отдельных деклараций, состоящих в браке, и превышает 100 000 долларов США по всем другим декларациям. В нынешнем виде срок списания истек в конце 2011 г. Неясно, продлит ли Конгресс его на 2012 г.

Не переоценивайте значение своих отчислений. Если покупка дома впервые переместит вас в ряды товароведов, будьте осторожны и не переоценивайте сумму, которую вы сэкономите на налогах. Допустим, вы будете платить 1500 долларов в месяц по ипотечному кредиту и 3000 долларов в год в виде налогов на недвижимость. Итого 21 000 долларов в год. Если вы находитесь в группе с 25-процентным налогом, вы можете подумать, что сэкономите 5250 долларов в год. Но помните, что перечисление означает отказ от стандартного вычета, который составляет 11 900 долларов США для супружеских пар в 2012 году. Только в той степени, в которой ваш домовладелец списывает плюс другие вычеты (например, на благотворительные взносы и подоходный налог штата) превышает 11,9 долларов США.00 вы получаете налоговую льготу.

Если вы находитесь в группе с 25-процентным налогом, вы можете подумать, что сэкономите 5250 долларов в год. Но помните, что перечисление означает отказ от стандартного вычета, который составляет 11 900 долларов США для супружеских пар в 2012 году. Только в той степени, в которой ваш домовладелец списывает плюс другие вычеты (например, на благотворительные взносы и подоходный налог штата) превышает 11,9 долларов США.00 вы получаете налоговую льготу.

Выплаты IRA без штрафных санкций для первых покупателей . В качестве дополнительного стимула для покупателей жилья Конгресс предлагает отказаться от обычного 10-процентного штрафа для тех, кто впервые покупает жилье и снимает наличные с традиционных пенсионных счетов до достижения возраста 59,5 лет. В любом возрасте вы можете снять до 10 000 долларов США без штрафных санкций, чтобы купить или построить первый дом для себя, своего супруга, своих детей, внуков или даже своих родителей. Эти 10 000 долларов — это пожизненный лимит, а не годовой. Муж и жена могут получить от IRA по 10 000 долларов каждый без штрафных санкций.

Муж и жена могут получить от IRA по 10 000 долларов каждый без штрафных санкций.

Чтобы соответствовать требованиям, деньги должны быть использованы для покупки или строительства первого дома в течение 120 дней с момента их снятия. И, поймите это, вам действительно не нужно быть покупателем жилья впервые, чтобы претендовать на это. Вы считаетесь новичком, если у вас не было дома в течение двух лет. Звучит здорово, но есть серьезный недостаток. Несмотря на то, что штраф в размере 10% отменяется, деньги по-прежнему будут облагаться налогом в вашей высшей категории (за исключением случаев, когда это относится к необлагаемым налогом взносам). Это означает, что 40% или более из 10 000 долларов пойдут сборщикам налогов на федеральном уровне и уровне штата, а не на авансовый платеж.

Из этого правила также следует IRA Roth, и это делает IRA Roth отличным способом накопить на первый дом. Во-первых, вы всегда можете вывести свои взносы в Roth IRA без уплаты налогов и штрафов в любое время и для любых целей. И, как только счет будет открыт как минимум на пять лет, вы также можете снять до 10 000 долларов США в виде налога на прибыль и без штрафов, чтобы купить первый дом.

И, как только счет будет открыт как минимум на пять лет, вы также можете снять до 10 000 долларов США в виде налога на прибыль и без штрафов, чтобы купить первый дом.

[разрыв страницы]

Кредит на покупку жилья впервые . Если вы получили кредит в размере 7500 долларов США для первого покупателя жилья на покупку дома в 2008 году, начиная с 2010 года вы должны были начать погашение кредита, добавляя 500 долларов США каждый год в свой налоговый счет — в течение 15 лет. Кредит в размере 8000 долларов США для новых покупателей и кредит в размере 6500 долларов США для постоянных жителей, которые купили дома в 2009 году.и 2010 не нужно возвращать… если только вы не перестанете использовать дом в качестве основного места жительства в течение трех лет с момента его покупки. Если вы съезжаете с места до истечения этих 36 месяцев, вы должны погасить кредит с налоговой декларацией за год, когда вы покинули дом. Примечание. Вам никогда не придется возвращать больше, чем прибыль от продажи дома; поэтому, если вы продаете дом с убытком в течение первых трех лет, вам не нужно возвращать кредит.

Есть также несколько других исключений из требования о погашении. От него отказываются, например, в случае смерти или если дом «недобровольно переоборудуется» из вашего основного места жительства (т. е. разрушается во время шторма) и вы покупаете новое основное место жительства в течение двух лет. Еще одно исключение отменяет требование о возврате, если владелец передает дом супругу или бывшему супругу в случае развода. И военнослужащие, которые перестают использовать дом в качестве основного места жительства в течение трех лет в результате того, что они находятся на расстоянии более 50 миль от дома на срок более 9 лет.0 дней или на неопределенный срок не обязаны погашать кредит. Однако, если не применяется ни одно из исключений, тот, кто продает дом или прекращает использовать дом в качестве своего основного места жительства в течение первых 36 месяцев после покупки, должен будет погасить кредит. путем добавления его к налогу, причитающемуся за год продажи.

Кредит покупателя жилья округа Колумбия . Хотя срок действия общенационального кредита на покупку жилья в первый раз истек, покупатели в столице страны, впервые приобретающие жилье, могут получить федеральный кредит в размере 5000 долларов на покупку дома в 2011 году. Даже если вы владели домом в другом месте (включая пригород округа Колумбия), вы можете претендовать на эту приятную налоговую льготу, если дом, который вы купили, был первым, которым вы владеете в округе Колумбия. округ Колумбия до … если вы не были владельцем хотя бы один год.

Хотя срок действия общенационального кредита на покупку жилья в первый раз истек, покупатели в столице страны, впервые приобретающие жилье, могут получить федеральный кредит в размере 5000 долларов на покупку дома в 2011 году. Даже если вы владели домом в другом месте (включая пригород округа Колумбия), вы можете претендовать на эту приятную налоговую льготу, если дом, который вы купили, был первым, которым вы владеете в округе Колумбия. округ Колумбия до … если вы не были владельцем хотя бы один год.

Эта налоговая льгота постепенно отменяется по мере роста дохода от 70 000 до 90 000 долларов США по разовым декларациям и от 110 000 до 130 000 долларов США по совместным декларациям. На данный момент кредит не распространяется на 2012 год, хотя Конгресс может проголосовать за его продление до продаж 2012 года. Если вы думаете о покупке в округе Колумбия, внимательно следите за этим моментом.

Домашние улучшения . Сохраняйте квитанции и записи обо всех улучшениях, которые вы вносите в свой дом, таких как озеленение, штормовые окна, заборы, новая энергоэффективная печь и любые дополнения. Вы не можете вычесть эти расходы сейчас, но когда вы продаете свой дом, стоимость улучшений добавляется к покупной цене вашего дома, чтобы определить базовую стоимость вашего дома для целей налогообложения. Хотя большая часть прибыли от продажи дома теперь не облагается налогом, налоговая служба может потребовать часть вашей прибыли при продаже. Отслеживание вашей базы поможет ограничить потенциальный налоговый счет.

Вы не можете вычесть эти расходы сейчас, но когда вы продаете свой дом, стоимость улучшений добавляется к покупной цене вашего дома, чтобы определить базовую стоимость вашего дома для целей налогообложения. Хотя большая часть прибыли от продажи дома теперь не облагается налогом, налоговая служба может потребовать часть вашей прибыли при продаже. Отслеживание вашей базы поможет ограничить потенциальный налоговый счет.

Энергетические кредиты . Время от времени Конгресс вводит налоговые льготы, чтобы побудить американцев сделать свои дома более энергоэффективными. Например, в 2011 г. вы можете получить кредит в размере 10% от стоимости квалифицированных улучшений энергоэффективности, таких как добавление изоляции, энергосберегающих наружных окон и дверей и некоторых крыш. Стоимость установки этих элементов не в счет. Кредит имел пожизненный лимит в 500 долларов, из которых только 200 долларов можно было использовать для окон. Например, если общая сумма кредитов на некоммерческое энергетическое имущество, полученных в предыдущие годы с 2005 года, превышает 500 долларов США, кредит не может быть востребован по доходам за 2011 год. Срок действия кредита истек в конце 2011 года, и на момент написания этой статьи он не был продлен. Однако существует отдельный кредит, который покрывает 30% стоимости систем производства солнечной, геотермальной и ветровой энергии без ограничения в долларах. Этот кредит доступен до 2016 года.

Срок действия кредита истек в конце 2011 года, и на момент написания этой статьи он не был продлен. Однако существует отдельный кредит, который покрывает 30% стоимости систем производства солнечной, геотермальной и ветровой энергии без ограничения в долларах. Этот кредит доступен до 2016 года.

Не облагаемая налогом прибыль от продажи . Еще одним важным преимуществом владения домом является то, что налоговое законодательство позволяет вам укрывать большую сумму прибыли от налога при соблюдении определенных условий. Если вы одиноки и проживаете в доме не менее двух из пяти лет перед продажей, то прибыль до 250 000 долларов не облагается налогом. Если вы состоите в браке и подаете совместную декларацию, до 500 000 долларов прибыли не облагаются налогом, если хотя бы один из супругов владел домом в качестве основного дома в течение двух из пяти лет до продажи, и в нем проживали муж и жена. в течение двух из пяти лет до продажи. Таким образом, во многих случаях домовладельцы не будут платить налог на прибыль от продажи дома. (Если вы продаете с убытком, вы не можете вычесть убыток.)

(Если вы продаете с убытком, вы не можете вычесть убыток.)

Вы можете использовать это исключение каждый раз, когда продаете основной дом, если вы владели им и жили в нем в течение двух из пяти лет, предшествовавших продаже, и не использовали исключение для другого дома в течение последних двух лет. Если ваша прибыль превышает лимит в 250 000/500 000 долларов, превышение указывается как прирост капитала в Приложении D. пятилетних испытаний. Частичное исключение доступно, если вы продаете свой дом до прохождения этих тестов из-за смены работы или изменения здоровья или из-за других непредвиденных обстоятельств, таких как развод или многоплодие от одной беременности. Частичное исключение не означает, что вы можете исключить часть своей прибыли; это означает, что вы получаете часть исключения в размере 250 000/500 000 долларов США. Если вы соответствуете требованиям и жили в доме в течение одного из пяти лет до продажи, например, вы можете исключить до 125 000 долларов прибыли, если вы одиноки, или 250 000 долларов, если вы состоите в браке — 50% исключения те, кто проходит тест «два из пяти лет».

ТАКЖЕ СМОТРИ: Руководство по выживанию для покупателя жилья

Вернуться к: Налоговое планирование на все случаи жизни

Когда обновлять форму W-4

В налоговой системе США большинство физических лиц используют подход «плати по мере заработка» (PAYE), при котором расчетный подоходный налог уплачивается в течение года, а затем учитывается в налоговый день следующего года. Федеральное правительство по закону требует от работодателей налогоплательщиков удерживать часть дохода своих сотрудников в счет уплаты налогов путем вычета части их регулярной заработной платы.

Чтобы рассчитать точную сумму, которую они удерживают, работодатели полагаются на информацию, которую все новые сотрудники заполняют в формах формы W-4. Если удержан слишком большой налог, работники получают возмещение. Однако за год многое может измениться. В определенных обстоятельствах имеет смысл пересмотреть сумму удерживаемого налога.

Key Takeaways

- Налоговая система Соединенных Штатов с выплатой заработной платы поощряет налогоплательщиков удерживать федеральный подоходный налог из своей зарплаты.

- Ваше семейное положение (и его изменения) оказывает существенное влияние на вашу налоговую декларацию.

- По мере расширения вашей семьи и увеличения числа иждивенцев вы можете иметь право на дополнительные вычеты и налоговые льготы, а это означает, что вам, возможно, придется удерживать меньше налогов.

- Крупные жизненные покупки, такие как покупка вашего первого дома, приводят к налоговым льготам, которые уменьшают сумму причитающихся налогов.

- Вы можете изменить сумму удержания, отправив исправленную форму W-4 своему работодателю.

Когда следует изменить размер удерживаемого налога

У большинства физических лиц есть срок до 18 апреля 2022 г., чтобы подать декларацию по федеральному подоходному налогу за 2021 г. У налогоплательщиков в штатах Мэн и Массачусетс есть время до 19 апреля в связи с Днем патриотов в этих штатах. Все налогоплательщики, которые запрашивают продление срока подачи, должны будут подать документы до 17 октября 2022 года.

События, запускающие изменения

Сумма удержанного налога определяется следующими соображениями:

- Независимо от того, подаете ли вы заявку на «женатую» или «одинокую» ставку в своей форме W-4

- Сумма дохода, который вы зарабатываете (на одной или нескольких работах)

- Желаете ли вы удержать дополнительные средства

- Количество пособий вы имеете право на

Изменения в вашей семейной ситуации, такие как рождение ребенка или потеря работы супругом, могут немедленно повлиять на вашу налоговую ситуацию. В таких ситуациях имеет смысл изменить сумму удержания, чтобы избежать уплаты налога в большем размере, чем это необходимо.

Брак

Если вы состоите в браке и подаете совместную налоговую декларацию, ваши налоги могут быть затронуты двумя способами. Во-первых, если ваш супруг получает доход, общее удержание вашего домашнего хозяйства может увеличиться. Во-вторых, если ваш супруг(а) не работает, общее удержание, скорее всего, уменьшится. Есть также ситуации, в которых имеет смысл подавать отдельные документы.

Есть также ситуации, в которых имеет смысл подавать отдельные документы.

Развод

Развод может изменить доход вашей семьи, но есть еще вопрос об алиментах. Алименты начали получать другой налоговый режим с 2019 года.благодаря Закону о сокращении налогов и занятости, подписанному в 2017 году. В соответствии с новой налоговой парадигмой алименты больше не будут облагаться налогом для плательщика, а получатели не должны декларировать алименты в качестве дохода.

Рождение или усыновление

Рождение или усыновление ребенка немедленно добавляет иждивенца в вашу семью и снижает общее налоговое бремя, чтобы компенсировать расходы на воспитание детей. Чтобы максимально быстро извлечь выгоду из кредитов и увеличения вычета, рассмотрите возможность уменьшения удержания.

Когда ваши дети вырастут и переедут, вам следует рассмотреть вопрос о корректировке вашего удержания, так как вы, возможно, больше не имеете права требовать их в качестве иждивенца.

Новый дом (или другие крупные покупки)

При покупке дома вы можете обновить сумму удержания в ожидании налоговых льгот. Есть ряд кредитов для покупателей жилья впервые, и список налоговых льгот, утвержденных IRS, регулярно меняется.

Это относится к любым крупным вычетам или кредитам, на которые вы можете получить право в течение определенного года, включая кредиты на образование, расходы на уход за иждивенцами, медицинские расходы и благотворительные пожертвования.

Значительное увеличение доходов, не связанных с заработной платой

Вы должны скорректировать свое удержание с учетом любого дохода, не связанного с заработной платой, от побочного бизнеса, дивидендов по акциям или процентного дохода. Например, если вы успешно инвестировали и продали акции или криптовалюту с целью получения прибыли, эти доходы подлежат краткосрочному или долгосрочному приросту капитала в зависимости от периода владения.

Работа на двух работах

Домохозяйства с двумя доходами и лица, работающие на нескольких работах, уязвимы для удержания неравенства. Это особенно верно, если каждый сертификат удержания заполнен, чтобы удержать сумму, специфичную для каждой работы. Например, работа на двух разных работах, каждая из которых оплачивает 25 000 долларов США, подталкивает налогоплательщика к 22% налоговой категории в 2021 году. Однако независимо друг от друга каждый налоговый сертификат может предполагать, что налогоплательщик ограничивается 12% налоговой группой.

Это особенно верно, если каждый сертификат удержания заполнен, чтобы удержать сумму, специфичную для каждой работы. Например, работа на двух разных работах, каждая из которых оплачивает 25 000 долларов США, подталкивает налогоплательщика к 22% налоговой категории в 2021 году. Однако независимо друг от друга каждый налоговый сертификат может предполагать, что налогоплательщик ограничивается 12% налоговой группой.

Точно так же потеря второй работы позволяет вам уменьшить удержание на оставшейся работе или потребовать пособия, которые вы ранее удерживали.

Получение права удержания

IRS предоставляет функции полезного калькулятора удержания на своем веб-сайте. Кроме того. Форма W-4 содержит инструкции в дополнение к отдельному набору инструкций. Ниже приводится обзор шагов по пересмотру вашего удержания налога.

Воспользуйтесь онлайн-оценщиком налоговых удержаний IRS, чтобы оценить размер ваших федеральных подоходных налогов.

Если вы обнаружите, что изменения в ваших налогах достаточно велики, свяжитесь со своим работодателем о желании пересмотреть удержание федерального подоходного налога.

Ваш работодатель может дать вам пустую форму W-4 для заполнения или направить вас на электронную платформу для подачи информации.

Ваш работодатель может дать вам пустую форму W-4 для заполнения или направить вас на электронную платформу для подачи информации.Если у вас несколько работ или если вы и ваш супруг работаете, заполните Шаг 2 формы W-4. Информация, полученная на этом этапе, используется в следующих шагах.

Если у вас есть иждивенцы, заполните шаг 3 формы W-4. Этот шаг определяет, какая часть вашего дохода уменьшается из-за иждивенцев, на которых вы заявляете.

Если вы работаете на нескольких работах, вы можете принять решение об удержании всех налогов с одной формы W-4. Чтобы выбрать этот вариант, введите сумму, которая была бы удержана в вашей другой должности, на шаге 4(a) формы W-4. Не забудьте отказаться от удержания на работе, если вы выберете этот вариант.

Если вы ожидаете получения других налоговых льгот в течение года, вы можете дополнительно уменьшить свою налоговую базу. На шаге 4(b) формы W-4 введите сумму, которую, как вы ожидаете, не нужно будет платить.

Например, налогоплательщики, покупающие свой первый дом, имеют право на дополнительные налоговые вычеты, хотя это должно быть преднамеренно включено в форму W-4 в этой строке, чтобы надлежащим образом отразить эту выгоду.

Например, налогоплательщики, покупающие свой первый дом, имеют право на дополнительные налоговые вычеты, хотя это должно быть преднамеренно включено в форму W-4 в этой строке, чтобы надлежащим образом отразить эту выгоду.Если вы ожидаете, что вам придется платить больше налогов, вы можете выбрать удержание дополнительной суммы, введя дополнительную сумму на шаге 4 (c).

После отправки исправленной формы в вашу компанию убедитесь, что были внесены соответствующие изменения, сравнив ваши предыдущие и текущие отчеты о заработной плате. Изменения удерживаемой суммы могут быть отложены на один или два платежных цикла.

Координация с супругом

Хотя вы не можете претендовать на те же пособия, что и ваш супруг, вы можете разделить их пополам

Лучше удерживать больше или меньше налогов?

Если вы хотите избежать уплаты налогов в рамках налоговой декларации, лучше удерживать больше налогов. Однако есть упущенная возможность, когда вы удерживаете больше, чем вам нужно. Переплачивая налоги до наступления срока их уплаты, вы теряете возможность инвестировать эти средства и потенциально увеличить свой капитал.

Однако есть упущенная возможность, когда вы удерживаете больше, чем вам нужно. Переплачивая налоги до наступления срока их уплаты, вы теряете возможность инвестировать эти средства и потенциально увеличить свой капитал.

Повлияет ли изменение удержания на мою зарплату?

Да, изменение вашего удержания налога изменит вашу заработную плату, но ваша валовая заработная плата не изменится. Увеличение удержания налога снижает чистую сумму вашей зарплаты, а уменьшение удержания увеличивает сумму, которую вы забираете домой.

Как обновить удерживаемую сумму?

Если ваш работодатель удерживает налоги от вашего имени, вы можете представить исправленный сертификат работника об удержании налогов (форма W-4).

Практический результат

Люди могут годами обходиться без существенного изменения своего статуса удержания. Но когда в жизни происходят изменения, стоит потратить время на повторную подачу формы W-4. Если вы заплатите слишком много правительству в течение года, вам вернут деньги.