Полиция запуталась в сети обменников

Нацполиция заподозрила 26 валютообменных сетей, контролирующих свыше половины рынка небанковских обменных пунктов, в нанесении ущерба государству. Правоохранители начали расследовать злоупотребление полномочиями и вывод капиталов из финансовых компаний после получения ими лицензий. В Нацбанке удивлены такими подозрениями, а юристы отмечают, что полиции будет сложно обосновать подобные серьезные обвинения (укр.).

Полиция заинтересовалась рынком обмена валют. Сразу 26 сетей обмена валют, которые имеют лицензии Нацбанка, а это три четверти всех небанковских участников этого рынка, стали фигурантами уголовного производства.

Следователи Печерского управления полиции ГУ Нацполиции в Киеве подозревают сотрудников этих компаний в злоупотреблении полномочиями при получении генеральных лицензий на осуществление валютных операций. Об этом говорится в материалах уголовного производства № 42018101060000190, внесенного 10 сентября в Единый реестр досудебных расследований, сообщает FinClub.

«Досудебным расследованием установлено, что служебные лица небанковских финансовых учреждений путем злоупотребления полномочиями при получении генеральных лицензий на осуществление валютных операций предоставили Нацбанку информацию об источниках происхождения собственного уставного капитала. После отражения в финансовой отчетности факта формирования уставного капитала небанковские финансовые учреждения перечислили средства на счета неустановленных физических и юридических лиц, что повлекло тяжелые последствия интересам государства», – говорится в материалах дела.

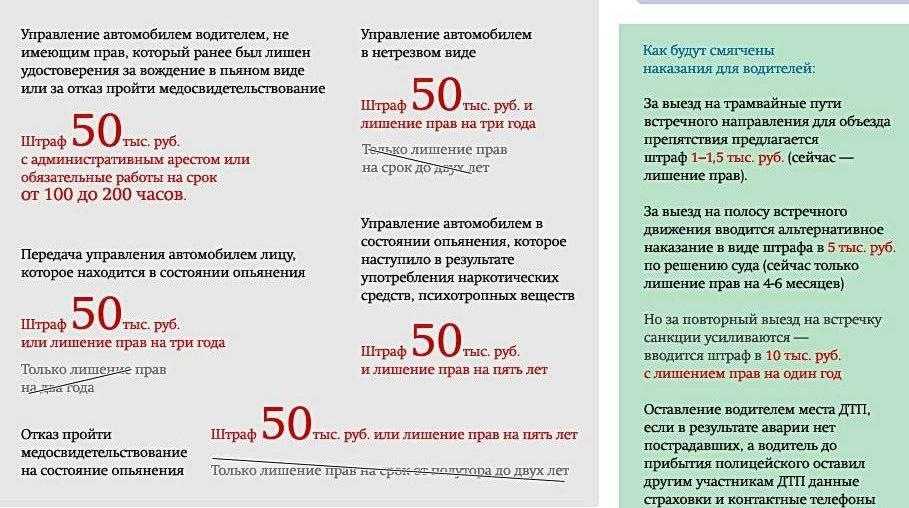

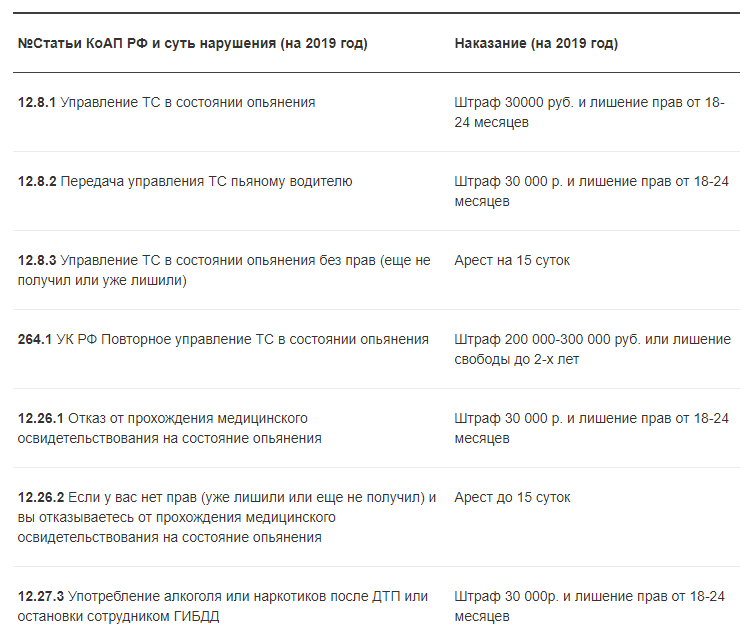

За это в рамках ч. 2 ст. 364-1 УК им грозит штраф 6,8-15,3 тыс. грн, арест на срок до шести месяцев либо лишение свободы на срок от трех до шести лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет.

Фигурантами уголовного производства стали 26 финансовых компаний: «Профинеф», «Премиум Финанс», «Валта Груп», «Европочта», «Аксиома», «Финод», «Либерти Финанс», «ИКС», «Европейская платежная система», «Финансовая гарантия», «Пост финанс», «24 Онлайн», «Финансовая компания Партнер», «Иноме Груп», «ДСД Финанс», «Голден груп», «Украинская финансовая группа», «Дживвайп финанс», «Альфа инвест», «Конверсия», «Смарт финэксперт», «Финансовый мир», «Стандарт финанс групп», «Альфа-инвест груп», «Виктория», «Финансовое учреждение ГГЛА».

Лишь две компании – «Виктория» и «Финансовое учреждение ГГЛА» – работают на рынке с 2011 года, тогда как остальные 24 компании вышли на рынок валютообменных операций недавно – получили лицензии в 2015-2017 годах. Но у одной из них Нацбанк уже отозвал лицензию: 11 октября ее лишилась финкомпания «Икс».

К текущему моменту 33 компании имеют право проводить валютообменные операции. В поле зрения следователей не попали «Октава Финанс», «Магнат», «Лев Капитал», «ВАП-Капитал», «Артем», «Аверс №1», «А Финанс» и «Укрпочта».

Полиция, начав уголовное производство, тут же начала проводить выемку документов. По данным Госреестра судебных решений, Печерский районный суд Киева с 9 по 18 октября принял решения о выемке документов уже в 19 компаниях из 26, деятельность которых расследуется.

Речь идет о документах, подтверждающих источники происхождения средств для формирования капитала небанковского финансового учреждения, декларациях об имущественном состоянии и доходах владельцев учреждения, документах налоговой об уплате налогов, документов, подтверждающих все изменения права собственности на небанковское финансовое учреждение за период, предшествующий одному месяцу до даты получения генеральной лицензии НБУ на осуществление валютных операций и по дату постановления суда и т.

Кроме того, суд запросил справки банков, обслуживающих счета финансовых учреждений, которые содержат информацию о движении средств на счетах с даты открытия счета по дату решения суда и об остатках на счетах по состоянию на эту дату. «Вышеупомянутые документы имеют существенное значение для установления важных обстоятельств в уголовном производстве, так как содержат сведения, без получения которых невозможно всесторонне, полно и объективно исследовать обстоятельства уголовного производства», – говорится в определении Печерского районного суда Киева.

Все в рамках дозволенного

Из упомянутого списка компаний комментарий удалось получить только в финансовых компаниях «Финансовый мир» и «Конверсия», которые входят в банковскую группу Укрстройинвестбанка Светланы Демьяненко. Решение о выемке документов в ФК «Конверсия» принято 9 октября, а ФК «Финансовый мир» – 16 октября.

«Ни ФК «Финансовый мир», ни ФК «Конверсия» не совершали никаких перечислений средств, внесенных в уставный капитал финансовых компаний, на счета неустановленных юридических и физических лиц. Следовательно, обвинения полиции, которые положены в основу определения суда, связаны исключительно с субъективным восприятием органом досудебного следствия информации, которая касается других финансовых учреждений и к которым участники банковской группы не имеют никакого отношения», – пояснили FinClub в банковской группе.

Следовательно, обвинения полиции, которые положены в основу определения суда, связаны исключительно с субъективным восприятием органом досудебного следствия информации, которая касается других финансовых учреждений и к которым участники банковской группы не имеют никакого отношения», – пояснили FinClub в банковской группе.

В группе считают, что «информация в определении Печерского районного суда является исключительно юридическим фактом, что может вызывать проверку такой информации». «Она не является обвинением, безоговорочным доказательством и подтверждением субъективной мысли органа досудебного следствия об отнесении этих обществ к субъектам хозяйствования, которые осуществляли перечисление средств на счета неустановленных досудебным следствием лиц», – сообщили в банковской группе.

Более того, «за период деятельности финансовых учреждений Нацбанком не устанавливалось никаких нарушений финансовыми учреждениями требований нормативно-правовых актов в части обеспечения надлежащего и достаточного размера собственного капитала».

Не выявили никаких нарушений и аудиторы, которые осуществляли аудиторскую проверку финансово-хозяйственной деятельности общества: они подтвердили, что денежные средства, за счет которых сформирован капитал компаний, находятся на счетах компаний. «Вопрос правильности формирования уставного капитала компаний, и его прозрачности в частности, неоднократно становился предметом проверки лицензиатов Нацбанком, которым осуществлялся анализ структуры финансового учреждения с целью подтверждения прозрачности структуры собственности обществ, а также их соответствие требованиям пункта 5 главы 6 Положения о порядке предоставления небанковским финансовым учреждениям, национальному оператору почтовой связи генеральных лицензий на осуществление валютных операций», – сообщили в банковской группе.

У регулятора нет претензий

В Нацбанке, который и выдавал финкомпаниям генеральные лицензии на осуществление операций с валютой, сообщили FinClub, что к ним «не обращались органы Национальной полиции в рамках этого досудебного расследования».

Более того, «после выдачи лицензии Национальный банк осуществляет контроль за наличием минимального размера собственного капитала в зависимости от количества пунктов обмена валют, в которых компания осуществляет свою деятельность». «Компании также информируют НБУ об источниках происхождения средств, направленных на увеличение капитала в случае его увеличения», – пояснили в пресс-службе.

Нацбанк кардинально пересмотрел требования к лицензированию валютообменных компаний в начале 2016 года. Он повысил требования к минимальному уставному капиталу 200 тыс. евро (порядка 5,5 млн грн на тот момент) до 20 млн грн. Такой капитал позволял иметь до 100 отделений. За каждое дополнительное увеличение их количества на 50 офисов Нацбанк требовал докапитализации на 5 млн грн. Однако в конце 2017 года Нацбанк смягчил минимальные требования. Теперь для работы валютообменной сети, которая насчитывает не более 50 отделений, достаточно 10 млн грн, а каждые последующие 50 отделений потребуют докапитализации на 10 млн грн.

При этом многие компании регулярно пересматривали размер своих уставных капиталов, как увеличивали их из-за новых требований НБУ, так и снижали их, если потребность в капитале была чрезмерной. Например, по данным системы YouControl, «Украинская финансовая группа» в 2016 году сократила капитал с 144,2 млн грн до 72,1 млн грн, но уже к 2018-му увеличила его до 115,1 млн грн. А ФК «Конверсия» в 2016 году сначала увеличила капитал с 7 до 35 млн грн, а потом сократила его до 21,2 млн грн. Возможно, в полиции посчитали, что сокращение капитала после получения лицензии является «выводом капитала».

Примечательно, что большая часть документов, которые компании должны предоставить следователям, касается источника происхождения средств. Почти год назад аналогичные документы Нацполиция затребовала по 37 банкам – тогда сотрудников НБУ обвиняли в невыполнении собственных служебных обязанностей «по проверке происхождения денежных средств, которые направляются на капитализацию банков». «Они достоверно знали о несоответствии их происхождения указанному в предоставленных документах», – говорилось в определении суда.

Призрачные перспективы

Юристы не видят оснований для серьезных обвинений. «Из имеющейся информации сложно судить о фактических обстоятельствах дела, а, следовательно, и об обоснованности обвинения. Не понятно даже, вручено ли кому-нибудь из фигурантов подозрение о совершении преступления, предусмотренного ч. 2 ст. 364-1 УК», – считает юрист ЮФ «ECOVIS Бондарь и Бондарь» Александр Повар.

Александр Повар напомнил, что законодательство не запрещает юрлицам пользоваться деньгами, за счет которых был сформирован уставный капитал, по собственному усмотрению в любое время, хотя и сразу после формирования уставного капитала. «Более того, собственный капитал – это не обязательно денежные средства, это может быть любое имущество, которое имеет соответствующую стоимость. Уменьшение собственного капитала может стать основанием для аннулирования лицензии Национальным банком. Но само по себе использование средств, внесенных как пополнение уставного капитала, на оплату хозяйственных обязательств, не может быть основанием для привлечения к ответственности», – считает партнер АО «Кролевецкий и Партнеры», руководитель практики корпоративного права и международного структурирования бизнеса Алексей Зайцев.

При этом просто сформировать капитал мало: небанковские финучреждения, получившие генлицензии, должны в течение срока действия лицензии обеспечивать наличие минимального собственного капитала. «Также для таких юрлиц установлены требования по размерам наличных и безналичных средств на банковских счетах. Сейчас это 10 млн грн. Вероятно, что-то из перечисленного было нарушено и государству были причинены некие убытки, что и стало основанием для открытия уголовного дела», – предполагает Александр Повар.

Читайте: UnionPay вышла на украинский рынок

Партнер АО «Кролевецкий и Партнеры», руководитель практики уголовного права Илья Ткаченко отмечает, что, согласно ч. 2 ст. 364-1 УК, для установления наличия состава преступления следователи должны установить нарушение интересов такого финансового учреждения со стороны должностных лиц этого же финансового учреждения.

Юрист говорит, что ст. 477 Уголовно-процессуального кодекса предусматривает регистрацию преступлений, предусмотренных ст. 364-1 УК, «исключительно на основании заявления потерпевшего». «Необходимо для начала понять, кто является инициатором этого уголовного производства, то есть на основании чьего заявления внесены сведения в ЕРДР. Если сведения внесены на основании рапорта какого-то сотрудника, то здесь необходимо рассматривать вопрос под призмой давления на бизнес, так как в таком случае такое производство зарегистрировано юридически незаконно. Если в материалах уголовного производства есть чье-либо заявление, то необходимо понять, причинен ли заявителю ущерб. Кроме того, необходимо отметить, что такие уголовные расследования могут иметь цель «очищения рынка» от конкурентов», – поясняет Илья Ткаченко.

364-1 УК, «исключительно на основании заявления потерпевшего». «Необходимо для начала понять, кто является инициатором этого уголовного производства, то есть на основании чьего заявления внесены сведения в ЕРДР. Если сведения внесены на основании рапорта какого-то сотрудника, то здесь необходимо рассматривать вопрос под призмой давления на бизнес, так как в таком случае такое производство зарегистрировано юридически незаконно. Если в материалах уголовного производства есть чье-либо заявление, то необходимо понять, причинен ли заявителю ущерб. Кроме того, необходимо отметить, что такие уголовные расследования могут иметь цель «очищения рынка» от конкурентов», – поясняет Илья Ткаченко.

По его мнению, непонятным остается, каким образом сам факт вывода денежных средств из уставного капитала финансовых учреждений наносит ущерб государству, поскольку для установления факта вреда должна быть причинно-следственная связь. «То есть правоохранительные органы пытаются установить, что само действие по выводу средств из уставного капитала финансовых учреждений привело к существенному вреду государству, что очень сомнительно», – считает Илья Ткаченко.

Виктория Руденко

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

Как выглядит сейчас рынок небанковских обменных пунктов

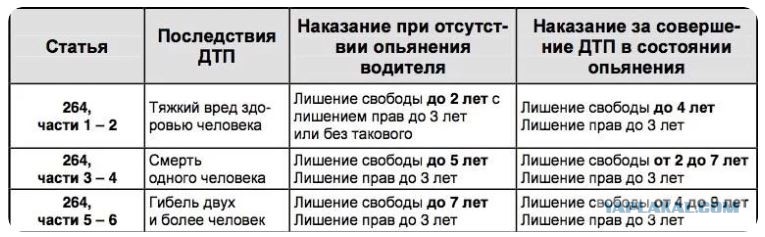

| № | Компания | ЕГРПОУ | Дата выдачи лицензии | Дата окончания лицензии | Количество обменных пунктов |

| 1 | «Профинеф» | 40671628 | 10.02.2017 | 09.02.2020 | 8 |

| 2 | «Премиум Финанс» | 39727881 | 28.12.2016 | 21.12.2019 | 100 |

| 3 | «Валта Груп» | 40153285 | 16.12.2016 | 15.12.2019 | 69 |

| 4 | «Европочта» | 40214866 | 16. 12.2016 12.2016 |

15.12.2019 | 33 |

| 5 | «Аксиома» | 40180277 | 19.07.2016 | 12.07.2019 | 85 |

| 6 | «Финод» | 38352312 | 06.06.2016 | 05.06.2019 | 332 |

| 7 | «Либерти Финанс» | 39806926 | 03.06.2016 | 31.05.2019 | 72 |

| 8 | «ИКС» | 39966971 | 25.05.2016 | 17.05.2019 | н/д |

| 9 | «Европейская платежная система» | 39269220 | 25.05.2016 | 24.05.2019 | 1 |

| 10 | «Финансова гарантия» | 39730627 | 13.04.2016 | 11.04.2019 | 100 |

| 11 | «Пост финанс» | 38324133 | 21. 03.2016/05.07.2018 03.2016/05.07.2018 |

21.03.2019 | 5 |

| 12 | «24 Онлайн» | 39945438 | 21.03.2016 | 21.03.2019 | 18 |

| 13 | «Финансовая компания Партнер» | 39013677 | 15.03.2016 | 15.03.2019 | 6 |

| 14 | «Иноме Груп» | 39260233 | 15.03.2016 | 15.03.2019 | 36 |

| 15 | «ДСД Финанс» | 39656355 | 15.03.2016 | 15.03.2019 | 1 |

| 16 | «Голден груп» | 39577148 | 15.03.2016 | 15.03.2019 | 146 |

| 17 | «Украинская финансовая группа» | 14285934 | 30.12.2015 | 28.12.2018 | 426 |

| 18 | «Дживвайп финанс» | 39294917 | 23. 12.2015 12.2015 |

23.12.2018 | 59 |

| 19 | «Альфа инвест» | 39987043 | 27.11.2015 | 26.11.2018 | 299 |

| 20 | «Конверсия» | 39216619 | 20.11.2015 | 19.11.2018 | 79 |

| 21 | «Смарт финэксперт» | 38313650 | 20.11.2015 | 19.11.2018 | 31 |

| 22 | «Финансовый мир» | 39164414 | 20.11.2015 | 19.11.2018 | 100 |

| 23 | «Стандарт финанс групп» | 39128344 | 20.11.2015 | 19.11.2018 | 22 |

| 24 | «Альфа-инвест груп» | 39013808 | 20.11.2015 | 19.11.2018 | 201 |

| 25 | «Виктория» | 34727227 | 20. 06.2011 06.2011 |

бессрочные | 17 |

| 26 | «Финансовое учреждение ГГЛА» | 37002155 | 08.06.2011 | бессрочные | 27 |

| 27 | «Октава Финанс» | 39628794 | 20.11.2015 | 19.11.2018 | 536 |

| 28 | «Магнат» | 39307260 | 20.11.2015 | 19.11.2018 | 473 |

| 29 | «Укрпочта» | 21560045 | 23.05.2017 | 23.05.2020 | 27 |

| 30 | «Лев Капитал» | 40688762 | 06.09.2017 | 05.09.2020 | 25 |

| 31 | «ВАП-Капитал» | 38315548 | 26.09.2017 | 26.09.2020 | 2 |

| 32 | «Артем» | 40428605 | 08. 12.2017 12.2017 |

07.12.2020 | 78 |

| 33 | «Аверс №1» | 34819265 | 03.07.2018 | 02.07.2021 | 24 |

| 34 | «А Финанс» | 41919171 | 16.10.2018 | 15.10.2021 | 1 |

| * отозвана лицензия 11.10.2018 |

Генеральный прокурор Джеймс предупреждает коллекторов о новых постановлениях штата, запрещающих судебные иски по старым долгам

Новые законы штата о защите долгов потребителей вступают в силу в апреле

Сокращение срока давности для коллекторов с шести до трех лет

AG Джеймс призывает потребителей, считающих себя жертвами

неправомерного долга Службы взыскания долгов, подать жалобу в OAG

НЬЮ-ЙОРК. Генеральный прокурор Нью-Йорка Летиция Джеймс направила письма крупнейшим компаниям, выпускающим кредитные карты, и крупным коллекторским компаниям, работающим в Нью-Йорк, предупредив их о новых правилах штата, которые не позволяют им предъявлять иски потребителям за старые долги. Закон о справедливости потребительского кредитования от 2021 года, который был подписан в ноябре прошлого года, вступит в силу в следующем месяце и сократит срок исковой давности для взыскания потребительского долга с шести до трех лет. Новые государственные постановления последовали за аналогичными общенациональными постановлениями Бюро финансовой защиты потребителей, которые вступили в силу в конце прошлого года. В письме генерального прокурора Джеймс ясно сказано, что ее офис готов обеспечить соблюдение этих правил для защиты уязвимых жителей Нью-Йорка.

Закон о справедливости потребительского кредитования от 2021 года, который был подписан в ноябре прошлого года, вступит в силу в следующем месяце и сократит срок исковой давности для взыскания потребительского долга с шести до трех лет. Новые государственные постановления последовали за аналогичными общенациональными постановлениями Бюро финансовой защиты потребителей, которые вступили в силу в конце прошлого года. В письме генерального прокурора Джеймс ясно сказано, что ее офис готов обеспечить соблюдение этих правил для защиты уязвимых жителей Нью-Йорка.

«Слишком долго сборщики долгов использовали несправедливую и оскорбительную тактику для ненадлежащего взыскания долгов», — сказал генеральный прокурор Джеймс . «Злоупотребление взысканием долгов в прошлом больше всего навредило жителям Нью-Йорка с низким и средним доходом и еще больше погрузило их в финансовые трудности. Эти новые правила дадут нам более надежные инструменты для защиты наиболее уязвимых жителей Нью-Йорка от хищных сборщиков долгов. Мой офис связался со всеми крупными коллекторами в штате и крупнейшими компаниями, выпускающими кредитные карты, чтобы убедиться, что они соблюдают новые законы, начиная с первого дня без каких-либо оправданий. Я призываю всех жителей Нью-Йорка, которые считают, что они стали жертвой неправомерного взыскания долгов, обращаться в мой офис. У потребителей есть права, и мой офис стремится их защищать».

Мой офис связался со всеми крупными коллекторами в штате и крупнейшими компаниями, выпускающими кредитные карты, чтобы убедиться, что они соблюдают новые законы, начиная с первого дня без каких-либо оправданий. Я призываю всех жителей Нью-Йорка, которые считают, что они стали жертвой неправомерного взыскания долгов, обращаться в мой офис. У потребителей есть права, и мой офис стремится их защищать».

Закон о справедливости потребительского кредитования от 2021 года усиливает защиту прав потребителей, требуя от коллекторов быть более прозрачными и честными при общении с потребителями. В своем письме в отрасль генеральный прокурор Джеймс предупредила сборщиков долгов об их обязанностях в соответствии с федеральным законодательством и законодательством штата:

- Ограничить общение с потребителями . В соответствии с законами штата и федеральными законами сборщики долгов в течение многих лет обязаны избегать беспокоящих сообщений; новые правила теперь добавляют четкие правила к этому общему обязательству:

- Коллекторы не могут звонить потребителям более семи раз в любой семидневный период;

- После установления контакта с потребителем по телефону коллекторы должны подождать семь дней, прежде чем позвонить снова;

- Сборщики долгов не могут звонить вам с 9 вечера до 8 утра по местному времени;

- Сборщики долгов не могут связываться с потребителями любыми или всеми средствами связи (электронная почта, текстовые сообщения, телефон и т.

д.) или на рабочем месте потребителя, если потребитель просит их не делать этого;

д.) или на рабочем месте потребителя, если потребитель просит их не делать этого; - Сборщики долгов, как правило, не могут связываться с потребителями по рабочему адресу электронной почты, общедоступным публикациям в социальных сетях или через третьих лиц (хотя при некоторых обстоятельствах они могут связываться с третьими лицами для получения информации о местонахождении потребителя).

- Сообщите потребителям факты — Сборщики долгов должны предоставить потребителям ключевую информацию об их долгах в течение пяти дней с момента их первого сообщения. Эти «уведомления о проверке» должны включать:

- Название компании или лица, которому потребитель изначально был должен;

- Дата и сумма первоначального долга; и

- Детализация сборов, процентов, платежей и кредитов, которые были добавлены к первоначальному долгу или вычтены из него.

- Серьезно относитесь к долговым спорам — Потребители имеют право оспорить долг, а коллекторы должны предоставить информацию о том, как оспорить долг, в уведомлении о проверке.

Как только потребитель оспаривает долг, коллектор должен прекратить все попытки взыскания с этого потребителя до тех пор, пока коллектор не предоставит информацию, подтверждающую его требование о выплате долга.

Как только потребитель оспаривает долг, коллектор должен прекратить все попытки взыскания с этого потребителя до тех пор, пока коллектор не предоставит информацию, подтверждающую его требование о выплате долга. - Предоставьте потребителям полную информацию о любом судебном иске о долгах, хранящихся в файлах коллекторов. Сборщики долгов, подающие иск против потребителя, должны включить в самое первое заявление, поданное в этом иске, подробную информацию о долге, включая имя первоначального лица или компании, перед которой потребитель был должен долг, последние четыре цифры кода потребителя. номер счета, дату последнего платежа и детализацию требуемой суммы. Они также должны приложить оригинал договора, создающего долг (в большинстве случаев).

- Избегайте судебного иска или угрозы подать в суд на потребителей за долги с истекшим сроком давности. В соответствии с давним законодательством штата Нью-Йорк коллекторы должны иметь разумные процедуры для определения того, имеют ли долги, которые они держат, просроченный срок давности, и уведомлять потребителей, прежде чем принимать платеж от них, если долг, который они взыскивают, является просроченным.

. Правила CFPB уточняют, что подача иска или угроза подать в суд на потребителя за просроченный долг — даже подразумеваемая угроза подать в суд — является автоматическим нарушением федерального закона.

. Правила CFPB уточняют, что подача иска или угроза подать в суд на потребителя за просроченный долг — даже подразумеваемая угроза подать в суд — является автоматическим нарушением федерального закона. - Будьте в курсе нового, более короткого срока исковой давности, применимого к потребительским долгам . С 7 апреля 2022 года кредиторы не могут подавать в суд или угрожать подать в суд на потребителей (явно или косвенно) по долгам старше трех лет, по сравнению с шестью годами в большинстве случаев. Более того, любой платеж, который потребитель производит по истечении этого трехлетнего периода, не может быть использован для возмещения просроченной задолженности.

- Потребители предупреждены о том, что до 7 апреля 2022 года, если они произведут платеж по долгу, который слишком стар для судебного иска, платеж может возобновить способность кредитора подать на них в суд на полную сумму старого долга.

В декабре генеральный прокурор Джеймс издал предупреждение для потребителей, чтобы уведомить потребителей о новых федеральных правилах в отношении долга потребителей и проинформировать их об их правах. Федеральные правила ограничивают, как и когда коллекторам разрешено связываться с потребителями. Эти правила также требуют от коллекторов предоставления потребителям подробной информации о происхождении и истории долга, который они хотят взыскать.

Федеральные правила ограничивают, как и когда коллекторам разрешено связываться с потребителями. Эти правила также требуют от коллекторов предоставления потребителям подробной информации о происхождении и истории долга, который они хотят взыскать.

«Ни один потребитель не может быть привлечен к ответственности за долг, который он не имеет по закону или который кредитор не имеет права взыскать», — сказал Сенатор штата Кевин Томас . «В качестве председателя Комитета по защите прав потребителей я упорно боролся за принятие Закона о справедливости потребительского кредитования, чтобы жители Нью-Йорка могли быть защищены от возмутительных и обманных практик взыскания долгов. Я благодарю генерального прокурора Нью-Йорка Летицию Джеймс за ее стремление защищать права жителей Нью-Йорка и привлекать к ответственности компании, нарушающие закон».

«Я благодарю генерального прокурора Джеймса за ее многолетнее лидерство в защите потребителей, и в частности тех, кто неправомерно преследуется сборщиками долгов», — сказал Член Ассамблеи Хелен Э. Вайнштейн . «Я горжусь тем, что работаю с ней над законом, который я спонсировал, Законом о справедливости потребительского кредита, который скоро вступит в силу и защитит уязвимых жителей Нью-Йорка от неправомерных методов взыскания долгов».

Вайнштейн . «Я горжусь тем, что работаю с ней над законом, который я спонсировал, Законом о справедливости потребительского кредита, который скоро вступит в силу и защитит уязвимых жителей Нью-Йорка от неправомерных методов взыскания долгов».

Генеральная прокуратура (OAG) возбудила десятки принудительных действий и добилась многочисленных расчетов против коллекторов, которые применяли ненадлежащую тактику взыскания долгов. В 2019 году генеральный прокурор Джеймс сотрудничал с Федеральной торговой комиссией, чтобы получить постановления суда, запрещающие схему распределения и сбора миллионов долларов в виде «фантомных долгов» — фальшивых долгов, которые потребители не должны. Ранее OAG достигла соглашений с четырьмя крупнейшими покупателями долговых обязательств в стране, которые регулярно возбуждали несвоевременные судебные иски против потребителей в Нью-Йорке, часто получая решения по умолчанию, когда потребители не реагировали на судебные иски. В результате действий OAG многим компаниям и частным лицам было навсегда запрещено заниматься взысканием долгов в Нью-Йорке.

Генеральный прокурор Джеймс призывает жителей Нью-Йорка знать свои права и сообщать в ее офис о коллекторах, если они не соблюдают закон или совершают обманные, домогательные или оскорбительные действия. Потребителям, у которых есть такой опыт работы со сборщиками долгов, настоятельно рекомендуется подавать жалобы в OAG онлайн или звонить в службу поддержки клиентов OAG по телефону 1-800-771-7755.

Влияние пандемии на взыскание частных долгов

11 мая 2020 г. — Статья Пока мы ориентируемся в постоянно меняющемся экономическом ландшафте, созданном COVID-19пандемии становится все более очевидным одно: мы находимся в неизведанных водах. Каждый день мы пытаемся изучить влияние COVID-19 на наши личные и деловые отношения, и все же никто из нас не знает, что может произойти или как долго могут длиться последствия пандемии. Конечно, мы знаем, что COVID-19 уже повлиял на способность как людей, потерявших работу, так и предприятий, которым пришлось временно закрыться, выплатить свои долги, но как это влияет на компании, которым причитаются деньги? В условиях роста проблемной задолженности компаниям и их консультантам потребуется практическое знание своих прав, чтобы иметь дело с дефолтами, которые, несомненно, произойдут по всей цепочке создания стоимости и поставок компании.

Краткий обзор прав кредиторов

Когда клиент компании не может погасить свои долги, компания (или кредитор) имеет несколько доступных средств правовой защиты, чтобы помочь взыскать деньги с клиента (или должника). Эти методы обычно включают традиционные средства правовой защиты «самопомощи», такие как обращение непосредственно к должнику с требованием платежа или, если это не удается, передача счета должника внешнему коллектору или агентству по взысканию долга для попытки взыскания долга. Если долг обеспечен залогом, кредитор может также иметь право на получение этого залога для обеспечения выплаты долга. Обеспеченный кредитор имеет приоритет перед необеспеченным кредитором, если существуют конкурирующие требования в отношении предмета залога или любых ожидаемых доходов от его продажи. Большинство потребительских сделок не обеспечены, но финансирование дома и автомобиля обычно обеспечивается приобретаемой недвижимостью. Если автокредит обеспечен, а должник не в состоянии произвести платежи, кредитор может забрать автомобиль, чтобы покрыть хотя бы часть оставшегося долга. Это также может относиться к аренде оборудования или товарам, приобретаемым по контракту.

Это также может относиться к аренде оборудования или товарам, приобретаемым по контракту.

Но иногда эти самопомощь не помогают. В таких случаях кредитор может обратиться в суд для взыскания просроченной задолженности. В некоторых чрезвычайных ситуациях кредитор может даже иметь возможность наложить арест на имущество должника до того, как суд вынесет решение по делу. Однако, как правило, это чрезвычайные меры, и их следует применять только тогда, когда другие методы будут бесполезны или бесполезны, например, когда речь идет о скоропортящихся товарах, или когда предмет залога, если оставить его под контролем должника, быстро обесценится настолько, что стоит гораздо меньше после месяцев или лет судебных разбирательств.

Нынешнее воздействие COVID-19

Пандемия COVID-19 заставила многие регулирующие органы и другие заинтересованные стороны сделать публичные заявления с требованием, чтобы кредиторы и коллекторы работали с потребителями во время пандемии COVID-19. Например, 22 марта 2020 г. Совет управляющих Федеральной резервной системы, Бюро финансовой защиты потребителей, Федеральная корпорация по страхованию депозитов, Национальное управление кредитных союзов, Управление валютного контролера и Конференция органов надзора за государственными банками выпустили совместный пресс-релиз, призывающий финансовые учреждения работать с заемщиками, пострадавшими от COVID-19.[1]

Совет управляющих Федеральной резервной системы, Бюро финансовой защиты потребителей, Федеральная корпорация по страхованию депозитов, Национальное управление кредитных союзов, Управление валютного контролера и Конференция органов надзора за государственными банками выпустили совместный пресс-релиз, призывающий финансовые учреждения работать с заемщиками, пострадавшими от COVID-19.[1]

Многие штаты также приняли или приняли более строгие законодательные или политические нормы, направленные на защиту тех, кто испытывает экономические трудности. Эти законодательные или политические поправки варьируются от штата к штату, но некоторые недавние примеры включают:

- Округ Колумбия: округ Колумбия, раздел 207 Закона 23-286, принятый 13 апреля 2020 г., говорится, что во время чрезвычайной ситуации с COVID-19 , и в течение шестидесяти дней после этого ни кредитор, ни коллектор не могут (1) инициировать или угрожать судебным иском о взыскании; (2) инициировать, угрожать или действовать в отношении ареста, конфискации, ареста или повторного владения; или (3) посещать, угрожать посещением или лично противостоять потребителю.

Кроме того, это положение предусматривает, что, за исключением некоторых исключений, ни один коллектор не должен связываться с потребителем в течение этого периода.[2]

Кроме того, это положение предусматривает, что, за исключением некоторых исключений, ни один коллектор не должен связываться с потребителем в течение этого периода.[2] - Грузия: 14 марта 2020 г. Верховный суд Грузии издал Приказ об объявлении чрезвычайного положения в судебной сфере[3]. 16 марта 2020 г. все слушания и услуги, связанные с конфискацией личного имущества, арестом и слушаниями после вынесения решения, были приостановлены в магистратском суде округа Фултон. Аналогичным образом, в округе Мейкон-Бибб дела о лишении права собственности в магистратском суде были отложены, и Управление шерифа по гражданским и магистратским судам не будет рассматривать жалобы, лишения собственности или новые аресты до тех пор, пока не будет отменено чрезвычайное распоряжение.[5] 4 мая 2020 г. Верховный суд Джорджии объявил, что чрезвычайное судебное положение в масштабах штата будет продлено до 12 июня 2020 г.[6]

- Иллинойс: 28 марта 2020 г.

губернатор Дж. Б. Притцкер запретил самостоятельное изъятие транспортных средств с 27 марта 2020 г. до окончания объявленного чрезвычайного положения [7], а 14 апреля 2020 г. он издал распоряжение. приостановка действия разделов Гражданско-процессуального кодекса штата Иллинойс, которые разрешают вручение повесток о наложении ареста, повесток о вычете из заработной платы или приказа об обнаружении активов у должника-потребителя или получателя взыскания.[8] 30 апреля 2020 года действие этих указов было продлено до 29 мая., 2020.[9]

губернатор Дж. Б. Притцкер запретил самостоятельное изъятие транспортных средств с 27 марта 2020 г. до окончания объявленного чрезвычайного положения [7], а 14 апреля 2020 г. он издал распоряжение. приостановка действия разделов Гражданско-процессуального кодекса штата Иллинойс, которые разрешают вручение повесток о наложении ареста, повесток о вычете из заработной платы или приказа об обнаружении активов у должника-потребителя или получателя взыскания.[8] 30 апреля 2020 года действие этих указов было продлено до 29 мая., 2020.[9] - Массачусетс: 27 марта 2020 г. генеральный прокурор штата Массачусетс издал чрезвычайное постановление, призванное защитить потребителей от недобросовестной практики взыскания долгов во время кризиса COVID-19.[10] Постановление предусматривает, среди прочего, что для любого кредитора или сборщика долгов является несправедливым или вводящим в заблуждение (1) возбуждение, подача или угроза подачи любого нового иска о взыскании долга; (2) инициировать, угрожать инициировать или действовать в отношении любого ареста, конфискации, ареста или удержания заработной платы, доходов, имущества или средств для выплаты долга кредитору; (3) инициировать, угрожать инициировать или действовать в случае изъятия любого транспортного средства; (4) посещение или угроза посещения домохозяйства должника в любое время; (5) посещение или угроза посещения места работы должника в любое время; и (6) противостоять должнику или общаться лично с должником по поводу взыскания долга в любом общественном месте в любое время.

[11] Постановление также запрещает сборщикам долгов инициировать общение с любым должником по телефону (если такое общение не запрошено клиентом).[12] Оба эти положения применяются в отношении 90 дней после даты вступления в силу постановления (до 25 июня 2020 г.) или до истечения периода чрезвычайного положения, в зависимости от того, что наступит раньше.[13]

[11] Постановление также запрещает сборщикам долгов инициировать общение с любым должником по телефону (если такое общение не запрошено клиентом).[12] Оба эти положения применяются в отношении 90 дней после даты вступления в силу постановления (до 25 июня 2020 г.) или до истечения периода чрезвычайного положения, в зависимости от того, что наступит раньше.[13]

20 апреля 2020 г. ACA International подала жалобу в Окружной суд США округа Массачусетс, оспаривающую это чрезвычайное положение.[14] Жалоба оспаривает конституционность постановления в соответствии с Первой и Четырнадцатой поправками к Конституции США и статьями 10 и 30 Конституции штата Массачусетс.[15] В жалобе также утверждается, что постановление нарушает закон штата Массачусетс о борьбе с пощечинами, запрещается судебной привилегией штата Массачусетс и выходит за рамки полномочий генерального прокурора штата Массачусетс.[16]

- Нью-Йорк : 17 марта 2020 г. губернатор Нью-Йорка Эндрю М.

Куомо и генеральный прокурор Летиция Джеймс объявили, что штат временно приостановит сбор медицинских и студенческих долгов перед штатом как минимум за 30 — дневной период в связи с растущим финансовым ухудшением в результате распространения COVID-19.[17] 17 апреля 2020 г. губернатор Куомо и генеральный прокурор Джеймс объявили, что приостановка сбора государственного долга была продлена на дополнительный 30-дневный период, до 17 мая 2020 г.[18]. В это время генеральный прокурор проведет переоценку потребностей жителей штата в еще одном возможном продлении.[19]] Это временное замораживание взыскания не распространяется на долги перед федеральным правительством или частными кредиторами, но в зависимости от реакции в других штатах его зонтик может быть расширен в любое время.

Куомо и генеральный прокурор Летиция Джеймс объявили, что штат временно приостановит сбор медицинских и студенческих долгов перед штатом как минимум за 30 — дневной период в связи с растущим финансовым ухудшением в результате распространения COVID-19.[17] 17 апреля 2020 г. губернатор Куомо и генеральный прокурор Джеймс объявили, что приостановка сбора государственного долга была продлена на дополнительный 30-дневный период, до 17 мая 2020 г.[18]. В это время генеральный прокурор проведет переоценку потребностей жителей штата в еще одном возможном продлении.[19]] Это временное замораживание взыскания не распространяется на долги перед федеральным правительством или частными кредиторами, но в зависимости от реакции в других штатах его зонтик может быть расширен в любое время.

Поскольку эти правила постоянно меняются по мере развития ситуации, кредиторам следует проверить свои местные законы и правила для получения дополнительной информации, прежде чем пытаться взыскать какие-либо непогашенные счета в течение этого времени.

Что могут сделать предприятия, чтобы подготовиться к будущему?

Правда в том, что никто не может точно предсказать, как долго будут действовать эти «временные» ограничения и даже будут ли они полностью сняты. Тем временем предприятия задаются вопросом, что они могут сделать для защиты своих финансовых интересов, в то время как государства защищают своих клиентов. На этом этапе кредиторы должны подумать о следующем:

Во-первых, соберите как можно больше информации о своих должниках. Рассмотрите возможность сбора информации, которую вы, возможно, не хотели собирать в прошлом. Когда пандемия закончится и все вернется на круги своя, возникнут непогашенные долги, которые нужно будет взыскать. Если возможно, получите текущую финансовую и операционную информацию о заемщике сейчас, чтобы проверить общее финансовое состояние заемщика и установить степень любых существенных изменений, вызванных пандемией. Также рассмотрите возможность выпуска соответствующих уведомлений о невыполнении обязательств (если это разрешено законом), чтобы инициировать применимые периоды исправления и предоставить вашему бизнесу возможность использовать средства правовой защиты, если это необходимо, для защиты и сохранения любых залоговых или других прав.

Во-вторых, важно помнить, что вы захотите сохранить хороших клиентов, когда пандемия закончится. Другими словами, если клиенты в настоящее время находятся в состоянии дефолта или приближаются к дефолту, подумайте, возник бы ли этот дефолт при других обстоятельствах, например, если бы пандемия COVID-19 не была фактором. Когда пыль уляжется и финансы заемщика вернутся к норме (или почти к норме), хорошие клиенты, которые ранее не объявляли дефолтов, снова вернутся к выплате своих долгов. Конечно, скорее всего, будут по крайней мере некоторые клиенты, которые не восстановятся, поэтому также важно определить вероятность «возврата к финансовому благополучию» каждого отдельного клиента. В связи с этим необходимо учитывать следующие факторы: Какие обстоятельства привели к сокращению дохода клиента? Это был отпуск? Болезнь? Были ли они вынуждены временно закрыть свой бизнес из-за распоряжения правительства? Они в защищенной отрасли?

В это нестабильное время вполне естественно, что компании, которым задолжали деньги, хотят вернуть их. Однако иногда лучше сделать шаг назад, чтобы дождаться, когда уляжется пыль. В то же время клиенты, безусловно, будут ожидать терпимости от кредиторов в течение этого времени, и кредиторы должны требовать того же взамен. Лучше потратить дополнительное время и обеспечить правильный результат для обеих сторон, чем выдвигать требования, которые ни одна из сторон не может выполнить на данном этапе. Хотя время покажет, мы прогнозируем, что те, кто никогда не совершал правонарушений, первыми захотят обновить свои счета.

Однако иногда лучше сделать шаг назад, чтобы дождаться, когда уляжется пыль. В то же время клиенты, безусловно, будут ожидать терпимости от кредиторов в течение этого времени, и кредиторы должны требовать того же взамен. Лучше потратить дополнительное время и обеспечить правильный результат для обеих сторон, чем выдвигать требования, которые ни одна из сторон не может выполнить на данном этапе. Хотя время покажет, мы прогнозируем, что те, кто никогда не совершал правонарушений, первыми захотят обновить свои счета.

Автор: Уильям Т. Вуд, III (партнер, Атланта) Редактор: С. Кристофер Коллиер (старший партнер, Атланта)

Hawkins Parnell & Young Соединенные Штаты преодолевают беспрецедентные юридические проблемы, связанные с пандемией COVID-19. Посетите наш Ресурсный центр COVID-19 , чтобы получить последние сведения и рекомендации.

[1] Агентства предоставляют дополнительную информацию для поощрения финансовых учреждений к работе с заемщиками, пострадавшими от COVID-19, https://www. federalreserve.gov/newsevents/pressreleases/bcreg20200322a.htm

federalreserve.gov/newsevents/pressreleases/bcreg20200322a.htm

[2] Закон округа Колумбия 23-286, раздел 207, http://lims.dccouncil.us/Download/44543/B23-0733-SignedAct .pdf

[3] Главный судья объявляет о чрезвычайном положении в судебном порядке в масштабе штата, https://www.gasupreme.us/judicial-emergency/

[4] Влияние чрезвычайного положения на мировой суд, https://www.magistratefulton.org /DocumentCenter/View/2765/Court-letter-to-Fulton-County-031620

[5] Замедление распространения COVID-19, https://www.maconbibb.us/covid19/

[6] Председатель Верховного суда продлит срок чрезвычайного судебного Реагирование на COVID-19 (Распоряжение о COVID-19 № 14), https://www2.illinois.gov/Pages/Executive-Orders/ExecutiveOrder2020-16.aspx

[8] Распоряжение о реагировании на COVID-19 (Постановление о COVID-19 № 23), https://www2.illinois.gov/Pages/Executive-Orders/ExecutiveOrder2020-25.aspx

[9] Прокламация губернатора о стихийных бедствиях, https://www2. illinois.gov/sites/gov/Documents/CoronavirusDisasterProc-4-30-2020.pdf

illinois.gov/sites/gov/Documents/CoronavirusDisasterProc-4-30-2020.pdf

[10] Дополнение к форме регистрации государственного секретаря штата Массачусетс, 940 CMR 35:00, Недобросовестная и вводящая в заблуждение практика взыскания долгов во время чрезвычайного положения, вызванного COVID-19, https://www.mass.gov/doc/ma-reg/download

[11] Ид.

[12] Ид.

[13] Ид.

[14] ACA Int’l v. Maura Healey , Гражданский иск № 1:20-cv-10767-RGS (D. Mass.), [ссылка на жалобу в формате PDF]

[15] Id.

[16] Ид.

[17] Генеральный прокурор Джеймс и губернатор Куомо временно приостанавливают взыскание государственного долга в ответ на коронавирус, https://ag.ny.gov/press-release/2020/attorney-general-james-and-Governor-cuomo- временно-приостановить-государственный-долг

[18] Генеральный прокурор Джеймс и губернатор Куомо продлевают приостановку сбора государственного долга в ответ на коронавирус, защита кошельков жителей Нью-Йорка, https://ag.

д.) или на рабочем месте потребителя, если потребитель просит их не делать этого;

д.) или на рабочем месте потребителя, если потребитель просит их не делать этого; Как только потребитель оспаривает долг, коллектор должен прекратить все попытки взыскания с этого потребителя до тех пор, пока коллектор не предоставит информацию, подтверждающую его требование о выплате долга.

Как только потребитель оспаривает долг, коллектор должен прекратить все попытки взыскания с этого потребителя до тех пор, пока коллектор не предоставит информацию, подтверждающую его требование о выплате долга. . Правила CFPB уточняют, что подача иска или угроза подать в суд на потребителя за просроченный долг — даже подразумеваемая угроза подать в суд — является автоматическим нарушением федерального закона.

. Правила CFPB уточняют, что подача иска или угроза подать в суд на потребителя за просроченный долг — даже подразумеваемая угроза подать в суд — является автоматическим нарушением федерального закона. Кроме того, это положение предусматривает, что, за исключением некоторых исключений, ни один коллектор не должен связываться с потребителем в течение этого периода.[2]

Кроме того, это положение предусматривает, что, за исключением некоторых исключений, ни один коллектор не должен связываться с потребителем в течение этого периода.[2] губернатор Дж. Б. Притцкер запретил самостоятельное изъятие транспортных средств с 27 марта 2020 г. до окончания объявленного чрезвычайного положения [7], а 14 апреля 2020 г. он издал распоряжение. приостановка действия разделов Гражданско-процессуального кодекса штата Иллинойс, которые разрешают вручение повесток о наложении ареста, повесток о вычете из заработной платы или приказа об обнаружении активов у должника-потребителя или получателя взыскания.[8] 30 апреля 2020 года действие этих указов было продлено до 29 мая., 2020.[9]

губернатор Дж. Б. Притцкер запретил самостоятельное изъятие транспортных средств с 27 марта 2020 г. до окончания объявленного чрезвычайного положения [7], а 14 апреля 2020 г. он издал распоряжение. приостановка действия разделов Гражданско-процессуального кодекса штата Иллинойс, которые разрешают вручение повесток о наложении ареста, повесток о вычете из заработной платы или приказа об обнаружении активов у должника-потребителя или получателя взыскания.[8] 30 апреля 2020 года действие этих указов было продлено до 29 мая., 2020.[9] [11] Постановление также запрещает сборщикам долгов инициировать общение с любым должником по телефону (если такое общение не запрошено клиентом).[12] Оба эти положения применяются в отношении 90 дней после даты вступления в силу постановления (до 25 июня 2020 г.) или до истечения периода чрезвычайного положения, в зависимости от того, что наступит раньше.[13]

[11] Постановление также запрещает сборщикам долгов инициировать общение с любым должником по телефону (если такое общение не запрошено клиентом).[12] Оба эти положения применяются в отношении 90 дней после даты вступления в силу постановления (до 25 июня 2020 г.) или до истечения периода чрезвычайного положения, в зависимости от того, что наступит раньше.[13] Куомо и генеральный прокурор Летиция Джеймс объявили, что штат временно приостановит сбор медицинских и студенческих долгов перед штатом как минимум за 30 — дневной период в связи с растущим финансовым ухудшением в результате распространения COVID-19.[17] 17 апреля 2020 г. губернатор Куомо и генеральный прокурор Джеймс объявили, что приостановка сбора государственного долга была продлена на дополнительный 30-дневный период, до 17 мая 2020 г.[18]. В это время генеральный прокурор проведет переоценку потребностей жителей штата в еще одном возможном продлении.[19]] Это временное замораживание взыскания не распространяется на долги перед федеральным правительством или частными кредиторами, но в зависимости от реакции в других штатах его зонтик может быть расширен в любое время.

Куомо и генеральный прокурор Летиция Джеймс объявили, что штат временно приостановит сбор медицинских и студенческих долгов перед штатом как минимум за 30 — дневной период в связи с растущим финансовым ухудшением в результате распространения COVID-19.[17] 17 апреля 2020 г. губернатор Куомо и генеральный прокурор Джеймс объявили, что приостановка сбора государственного долга была продлена на дополнительный 30-дневный период, до 17 мая 2020 г.[18]. В это время генеральный прокурор проведет переоценку потребностей жителей штата в еще одном возможном продлении.[19]] Это временное замораживание взыскания не распространяется на долги перед федеральным правительством или частными кредиторами, но в зависимости от реакции в других штатах его зонтик может быть расширен в любое время.