Тонкости и правила раздела имущества при разводе

Как бы это ни было печально, не всем семейным парам удается сохранить отношения. Людям приходится подавать на развод по разным обстоятельствам, и дополнительным стрессом в этой ситуации становится раздел недвижимого имущества. Что по закону РК положено бывшим супругам, как проходит процедура раздела? Эти и другие нюансы рассмотрим в статье.

Имущество супругов с точки зрения законаПрава и обязанности супругов в Казахстане регулируются Кодексом «О браке и семье». Согласно своду, разделу между супругами подлежит лишь общее, то есть совместно нажитое недвижимое имущество. Права на него бывшие муж и жена имеют в равной степени, независимо от того, кто больше зарабатывал, занимался детьми или вел хозяйство. Закон гласит, что каждой из сторон положено 50 %.

Вопреки бытующему мнению, дети не имеют права на недвижимость при разделе. Супруг, взявший на себя обязательства проживать и воспитывать детей, все равно получит половину.

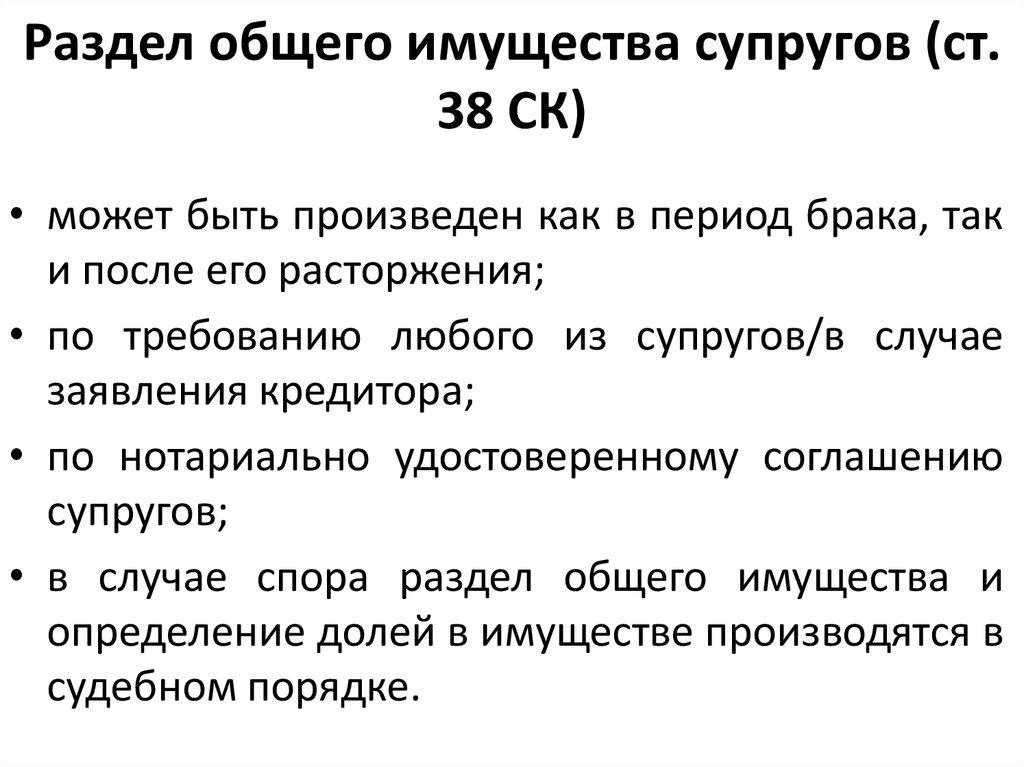

Хотя в некоторых случаях доли могут измениться. Этому способствуют:

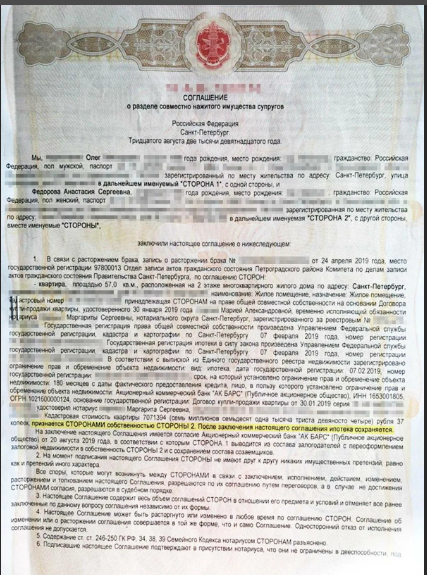

- Наличие брачного договора.

- Договор о разделе недвижимого имущества.

- Решение суда.

Личная собственностьКакие документы нужны при перепланировке

Личное недвижимое имущество не относится к категории совместно нажитого. В период развода такая недвижимость разделу не подлежит, что закреплено в 7 главе вышеупомянутого Кодекса.

Личной собственностью сторон считается:

- Имущество, приобретенное до регистрации отношений.

- Недвижимость, полученная путем наследования или дарения (даже в период брака).

- Собственность, приобретенная за личные средства одной стороны, при раздельном проживании и фактическом прекращении отношений с другой стороной.

Обратите внимание, что по закону, личное имущество может быть признано общим. Для этого одной из сторон необходимо подтвердить и доказать вложения, которые повлекли значительное повышение стоимости данного имущества. Например, если речь идет о квартире, то это будет капитальный ремонт. Финансовые вложения при этом потребуется доказать платежными документами, чеками.

Например, если речь идет о квартире, то это будет капитальный ремонт. Финансовые вложения при этом потребуется доказать платежными документами, чеками.

Недвижимое имущество разделить фактически сложно. Если земельный участок и можно размежевать, то «распилить» квартиру или гараж с сохранением функционального назначения не удастся.

В таких случаях решение выносит суд. Наиболее распространенные варианты:

- Продажа имущества и раздел вырученных средств.

- Закрепление имущества за одним из супругов с привлечением к обязательствам выплаты половины стоимости второму.

Стоит знать, что на раздел имущества можно подать как сразу при разводе, так и в течение 3 лет с даты расторжения брака.

Суд или обоюдное согласие?Основные этапы купли-продажи недвижимости

Раздел недвижимого имущества можно осуществить по взаимному согласию супругов. Однако при разводе не всегда удается это сделать «полюбовно». Часто эмоции мешают сторонам договориться. В таких ситуациях спасет только обращение в суд.

Однако при разводе не всегда удается это сделать «полюбовно». Часто эмоции мешают сторонам договориться. В таких ситуациях спасет только обращение в суд.

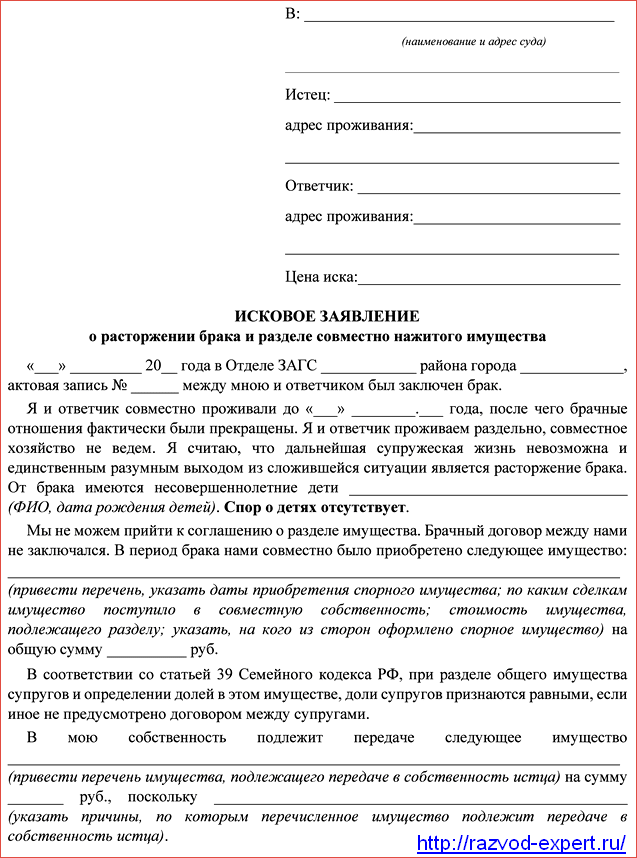

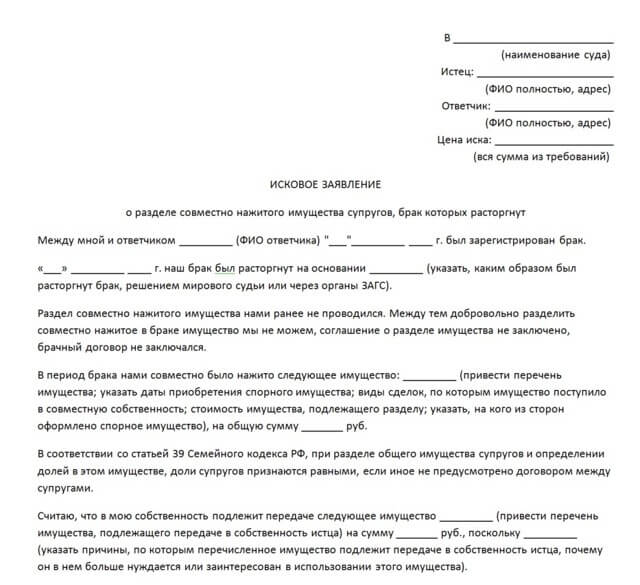

Чтобы обратиться за помощью к закону, нужно подать заявление в суд по месту жительства. Сделать это может как одна сторона, так и оба экс-супруга. Заявителю потребуются такие документы:

- Заявление в установленной форме.

- Перечень недвижимости, на которую претендует заявитель.

- Правоустанавливающие документы.

- Документы, подтверждающие стоимость недвижимости.

- Свидетельство о расторжении брака.

- Чек об уплате госпошлины.

Как и совместно нажитое имущество, долги так же делятся поровну. Поэтому квартиру, приобретенную в ипотеку, можно разделить так:

- Жилье переходит в личную собственность одного супруга с выкупом доли и выплатой кредита второго.

- Продажа квартиры, выплата долга и равноценный раздел оставшейся суммы между сторонами.

- Квартира делится пополам, долг делится пополам, а бывшие супруги раздельно выплачивают свою задолженность банку.

Если сторона сможет подтвердить в суде свою непричастность к долгам, то суд освободит ее от платежей банку. Для этого потребуется доказать, что займ был направлен на личные потребности второго супруга. Здесь важно знать, что брачный договор не освобождает от выплаты задолженности, а кредиторы должника вправе потребовать пересмотра условий брачного договора через суд.

Результат разделаОсновные этапы купли-продажи недвижимости

После вынесения судебного решения стороны получают акт о разделе имущества. Этот документ передается бывшими супругами в ЦОН для регистрации прав.

С оформлением документов лучше не затягивать. Бывают случаи, когда одна из сторон продает или дарит имущество, пока еще числится единственным владельцем. Разрешить такую ситуацию, конечно, возможно, но это повлечет дополнительные траты на юристов, судебные тяжбы.

Правовая осведомленность при разделе имущества поможет избежать сложностей и сохранить взаимоуважительные отношения между сторонами после развода.

Подписывайтесь на наш телеграм-канал, там всегда всё самое свежее и интересное.

Налоговые соображения для разводящихся супругов

Ник Пассини, CPA, MST, Давенпорт, Айова, и Одри Янг, JD, LL.M., Вашингтон

Редактор: Минди Тайсон Вебер, CPA, M.Tax.

Планирование брака является основой планирования налога на имущество и подоходного налога для индивидуальных налогоплательщиков, но даже хорошо продуманный план страдает, когда супружеская пара решает развестись. Во время бракоразводного процесса крайне важно, чтобы каждый налогоплательщик работал с налоговым консультантом, чтобы понять последствия расторжения брака в отношении налога на имущество, дарения и подоходного налога. Несколько положений Налогового кодекса применяют правила здравого смысла к разделу собственности на активы и реализуют общее правило, согласно которому развод не должен облагаться налогом. Однако другие разделы Кодекса могут создать неожиданные трудности для разводящихся супругов. В этом пункте излагаются соображения по управлению и правильному расчету времени урегулирования семейной собственности с точки зрения налогообложения.

Однако другие разделы Кодекса могут создать неожиданные трудности для разводящихся супругов. В этом пункте излагаются соображения по управлению и правильному расчету времени урегулирования семейной собственности с точки зрения налогообложения.

Первое ключевое положение — гл. 2516, правило налога на дарение, которое делает необлагаемыми налогом определенные платежи и переводы между бывшими супругами, которые в противном случае облагались бы налогом. Однако гл. 2516 применяется только к платежам и переводам, осуществляемым на основании письменного соглашения, регулирующего супружеские и имущественные права разводящихся супругов или предусматривающего содержание несовершеннолетних детей. Кроме того, окончательное решение о разводе должно быть принято не позднее, чем через два года после заключения письменного соглашения и не ранее, чем за один год до заключения соглашения. Хотя фактические платежи не обязательно должны производиться в течение трехлетнего периода, они должны быть связаны с соглашением. сек. 2516 предусматривает, что передача будет считаться осуществленной за полное и адекватное рассмотрение, что сводит на нет подарок.

сек. 2516 предусматривает, что передача будет считаться осуществленной за полное и адекватное рассмотрение, что сводит на нет подарок.

Сек. 2516 охватывает как прямую передачу, так и передачу в доверительное управление, но только в пределах стоимости супружеских и имущественных прав бывшего супруга и разумного пособия на содержание несовершеннолетних детей. Налогоплательщики, которые пытались утверждать, что выплаты или дискреционные выплаты взрослым детям должны подпадать под ст. 2516 не увенчались успехом, о чем свидетельствует Меморандум о технических рекомендациях 200011008, в котором IRS постановило, что поступления по страхованию жизни, выплачиваемые взрослым детям, не защищены гл. 2516.

Еще одно правило налога на дарение, которым должны руководствоваться разводящиеся супруги, — это ст. 2513, который регулирует выборы с разделением даров. Поскольку этот закон предписывает, чтобы супруг-донор и супруг, не являющийся донором, выражали свое согласие на выбор в пользу разделения дара и чтобы супруги состояли в браке на момент дарения (и ни один из них не может вступать в повторный брак в течение календарного года), это важно для разводящихся супругов. включить время развода в планирование подарка.

включить время развода в планирование подарка.

Чтобы подписанное согласие не стало предметом разногласий, оптимально, чтобы супруг, не являющийся донором, согласился в соглашении об урегулировании имущества подписать форму 709., Соединенные Штаты Налоговая декларация о дарении (и передаче без учета поколения), когда она будет завершена, согласие на выбор в пользу разделения дарения. Давший согласие супруг не обязан подавать отдельную декларацию о налоге на дарение, но важно, чтобы каждый из супругов понимал, что при разделе дарения все обязательства по налогу на дарение являются солидарными, и все подарки, подлежащие разделу дарения в календарном году, подлежат к выборам с разделением подарков.

Многие имущественные планы разрабатываются с положениями о «выталкивании», которые вступают в силу при разводе, когда супруги больше не живут вместе, или при подаче петиции о юридическом раздельном проживании или расторжении брака. Типичное положение о выселении предусматривает, что бывший супруг и все члены его или ее семьи (за исключением потомков разводящейся пары) считаются умершими, не оставив завещания на дату инициирующего события. Таким образом, эти лица не могут выступать в качестве попечителей или защитников траста, а также исключаются из числа бенефициаров. Эти положения распространены в завещаниях и безотзывных трастах, в том числе супружеских трастах с ограниченным доступом (SLAT), трастах с сохранением аннуитета доверителя (GRAT) и умышленно дефектных трастах доверителя (IDGT).

Таким образом, эти лица не могут выступать в качестве попечителей или защитников траста, а также исключаются из числа бенефициаров. Эти положения распространены в завещаниях и безотзывных трастах, в том числе супружеских трастах с ограниченным доступом (SLAT), трастах с сохранением аннуитета доверителя (GRAT) и умышленно дефектных трастах доверителя (IDGT).

Многие консультанты рекомендуют эти положения, чтобы избежать принудительного статуса доверителя. Согласно гл. 672(e)(1)(A), лицо, предоставившее право, рассматривается как обладающее какой-либо властью или интересами, принадлежащими «любому лицу, которое было супругом лица, предоставившего право, во время создания таких полномочий или интересов». Если бывший супруг остается бенефициаром или доверительным управляющим, лицо, предоставляющее право, теряет возможность отключить статус траста лица, предоставляющего право. Крайне важно запланировать прекращение статуса траста доверителя, особенно если у траста есть непогашенные обязательства.

Сек. 682 предназначен для отмены правил траста доверителя и приводит к тому, что доход траста, который распределяется между бывшим супругом, включается в его или ее валовой доход. Доход, распределяемый на содержание несовершеннолетних детей, остается подлежащим налогообложению лица, предоставляющего право. Открытый вопрос здесь заключается в том, какое определение дохода применяется для целей гл. 682, так как доход не определен в ст. 682 правил. Поскольку разд. 682 предназначен для отмены правил траста доверителя, большинство консультантов считают, что Sec. 671 применяется таким образом, что доход не ограничивается доверительным бухгалтерским доходом, а скорее должен интерпретироваться как налогооблагаемый доход. Учитывая эту неопределенность, рекомендуется, чтобы письменное мировое соглашение, регулирующее выплаты бывшему супругу от траста доверителя, которое подпадает под действие ст. 682 включают положение о возмещении налогов, чтобы бывшие супруги согласились с тем, что, если IRS примет противоположное толкование определения дохода, потерпевшая сторона может получить возмещение.

Сек. 1041 является подоходным налогом аналогом гл. 2516 и способствует достижению законодательной цели предотвращения признания дохода, прибыли или убытка при передаче имущества между супругами в случае развода. Эта процедура непризнания в соответствии с гл. 1041 и темп. Рег. сек. 1.1041-1T может (или во многих случаях должен) оставаться в силе после самого развода и применяется к передачам прав между бывшими супругами, если сделка происходит (1) не позднее чем через год после прекращения брака или (2) не позднее чем через шесть лет после расторжения брака. брак прекращается и заключается в соответствии с документом о разводе или раздельном проживании либо изменением или поправкой к такому документу. Хотя передача собственности сама по себе не приводит к налогообложению дохода, консультантам все же следует изучить последствия окончательного выбытия этих активов. Таким образом, при разделе совместно нажитого имущества супруги должны ориентироваться не только на справедливую рыночную стоимость (FMV). Рассмотрим активы на приведенном ниже рисунке, приняв для простоты обычную ставку налога на прибыль в размере 40% и ставку налога на долгосрочный прирост капитала в размере 20%.

Рассмотрим активы на приведенном ниже рисунке, приняв для простоты обычную ставку налога на прибыль в размере 40% и ставку налога на долгосрочный прирост капитала в размере 20%.

Однако такой анализ может чрезмерно упростить дело. Вполне вероятно, что 100 долларов в IRA Roth стоят больше, чем 100 долларов наличными, из-за возможности будущего безналогового роста. Кроме того, ограничения на признание убытков капитала могут ограничивать их использование и, следовательно, их стоимость. Разводящиеся супруги могут также пожелать совместно спланировать минимизацию их общего будущего налогового воздействия, поскольку определенные активы могут быть более ценными в руках одного человека, чем в руках другого, в зависимости от налоговых атрибутов людей, ожидаемой продолжительности жизни, эффективных налоговых ставок или способности использовать убытки. Соглашения о распределении налогов могут быть включены в постановление о разводе и помочь в проверке экономических последствий, когда активы не могут быть легко разделены иным образом, но эти соглашения могут быть сложными и трудными в управлении.

Особое внимание следует уделить структурированию передачи собственности, как указано в гл. 1041 обычно распространяется только на переводы между супругами или переводы третьей стороне от имени супруга (например, оплата услуг адвокатов). Структурирование соображений может быть таким же простым, как выбор между дроблением публично торгуемых акций (что не приведет к получению прибыли) или продажей акций и разделением или переводом денежных средств (что приведет к получению прибыли). Однако эти типы анализа становятся более сложными в случае тесно связанных предприятий или в других ситуациях, когда разводящиеся супруги владеют активами в товариществах или других юридических лицах.

Пример 1: A и B разведенные супруги. Они намерены разделить свое семейное имущество в соответствии с постановлением о разводе и ожидают, что все имущество будет передано и разделено в течение шести месяцев после расторжения брака. A владеет 50% долей в XYZ LLC, которая облагается налогом как товарищество. FMV ее доли составляет 200 000 долларов США, а ее налоговая база в активе составляет 100 000 долларов США.

FMV ее доли составляет 200 000 долларов США, а ее налоговая база в активе составляет 100 000 долларов США.

Если XYZ должны были выкупить часть процентов A’ в обмен на 100 000 долларов наличными, прибыль не будет признана, поскольку A будет иметь достаточную налоговую базу для покрытия распределения. A затем может перевести 100 000 долларов США B в необлагаемом налогом разделе. 1041 транзакция. Однако у A останется доля в XYZ на сумму 100 000 долларов с нулевой налоговой базой.

Если бы A вместо этого передала 50% своей доли в XYZ до B и XYZ должны были выкупить его проценты, результат мог быть другим. Сразу же после передачи B и A будут владеть долями в XYZ на сумму 100 000 долларов США и с налоговой базой 50 000 долларов США. Поскольку погашение B’ s не будет переводом между супругами (или платежом от имени супруга третьему лицу), оно, вероятно, не будет защищено гл. 1041. Таким образом, выкуп будет налогооблагаемым событием до B , который признает доход в размере 50 000 долларов США. Тем не менее, это признание было бы потенциально выгодным для оставшихся партнеров XYZ (включая A ), которые могли бы увеличить налоговую базу активов XYZ в соответствии со ст. 734.

1041. Таким образом, выкуп будет налогооблагаемым событием до B , который признает доход в размере 50 000 долларов США. Тем не менее, это признание было бы потенциально выгодным для оставшихся партнеров XYZ (включая A ), которые могли бы увеличить налоговую базу активов XYZ в соответствии со ст. 734.

Как правило, ООО или другое подобное юридическое лицо, которое принадлежит исключительно одному супругу, считается неучитываемым юридическим лицом. Этот режим неучитываемого юридического лица может также применяться, когда супруги делят собственность в результате их проживания в государстве, находящемся в совместном владении. Однако режим неучитываемых юридических лиц не применяется к доле LLC, принадлежащей супругам в разных штатах собственности — эти юридические лица, как правило, должны рассматриваться как товарищества для целей налогообложения. Таким образом, можно представить множество сценариев, в которых сделки, происходящие в рамках развода, могут создать или расторгнуть партнерство для целей налогообложения.

Пример 2: До развода AB LLC принадлежала исключительно A (или обоим супругам как совместная собственность). Если в результате развода AB LLC становится собственностью как A , так и B , организация больше не игнорируется и теперь подпадает под действие правил и положений Подглавы K, включая требование подачи декларации о партнерстве. И наоборот, если AB LLC принадлежало 50/50 в отдельном имущественном государстве и развод оставил A в качестве единственного владельца предприятие прекращает свое существование для целей налогообложения прибыли.

Часто семейный дом является одним из самых значительных активов пары. В то время как разд. 1041 препятствует признанию прибыли от передачи этого актива от одного супруга к другому, следует проанализировать последствия последующей продажи дома. сек. 121 позволяет супружеской паре укрыть 500 000 долларов дохода, связанного с продажей основного места жительства, в котором они жили в течение двух из последних пяти лет. Кроме того, для целей теста «два из последних пяти лет» владелец может рассматривать периоды, когда его или ее бывший супруг проживал в доме в соответствии с постановлением о разводе, как если бы владелец все еще проживал в доме. Однако, если имущество не находится в совместном владении после развода (и продающий супруг не вступает в повторный брак), продающий супруг может укрыть только 250 000 долларов прибыли от продажи жилья. Таким образом, если намерение состоит в том, чтобы продать дом вскоре после развода, может быть выгодно заключить соглашение о совместной продаже дома и разделе выручки.

Кроме того, для целей теста «два из последних пяти лет» владелец может рассматривать периоды, когда его или ее бывший супруг проживал в доме в соответствии с постановлением о разводе, как если бы владелец все еще проживал в доме. Однако, если имущество не находится в совместном владении после развода (и продающий супруг не вступает в повторный брак), продающий супруг может укрыть только 250 000 долларов прибыли от продажи жилья. Таким образом, если намерение состоит в том, чтобы продать дом вскоре после развода, может быть выгодно заключить соглашение о совместной продаже дома и разделе выручки.

Наконец, очень важно, чтобы налогоплательщики получили квалифицированный приказ о семейных отношениях (QDRO), если пенсионные счета переводятся в соответствии с постановлением о разводе. QDRO должен включать имя и почтовый адрес как участника плана, так и альтернативного получателя платежа.

В заключение, налогоплательщики должны работать со своими бухгалтерами и адвокатами, чтобы убедиться, что развод не является событием признания и что права собственности расторгаются наиболее выгодным с точки зрения налогообложения или, по крайней мере, нейтральным с точки зрения налогообложения способом.

Редактор Примечания

Минди Тайсон Вебер — старший директор Washington National Tax компании RSM US LLP.

Для получения дополнительной информации об этих предметах свяжитесь с г-жой Вебер по телефону 404-373-9605 или по электронной почте [email protected].

Если не указано иное, участники являются членами или связаны с RSM US LLP.

Раздел имущества супругов в Вирджинии | Отдел имущества

Вирджиния призывает к справедливому распределению активовИногда самая легкая часть развода в Вирджинии – решиться на развод. Как только это будет решено, раздел имущества может стать для некоторых огромной проблемой. Супруги не хотят показаться жадными, но они хотят убедиться, что получают то, что им нужно или на что они имеют право. Мы можем обеспечить справедливое распределение вашей собственности либо через посредничество, либо через судебную систему.

В штате Вирджиния, если вы не можете полностью договориться по всем аспектам раздела имущества, ваше совместное имущество должно быть разделено между двумя супругами по справедливости.

Когда ваше имущество распределяется по справедливости, суды, как правило, рассматривают только ваше военное имущество, то есть все имущество, находящееся в совместном владении, и любое имущество, приобретенное со дня вашего брака до окончательного развода. Раздельное имущество — это то, чем вы владели до вступления в брак или после развода, а также любое имущество, полученное в качестве наследства или подарка. Отдельное имущество, как правило, принадлежит вам, но если по какой-то причине стоимость части этого имущества увеличилась во время брака благодаря активным усилиям любой из сторон, оно может в конечном итоге стать совместной собственностью.

Весь процесс определения совместной собственности по сравнению с раздельной может быть особенно утомительным после того, как пара прожила в браке несколько лет, потому что грань между «моим» и «нашим» может стать немного размытой. Если вы действительно хотите попытаться разобраться во всем самостоятельно, прежде чем позволить суду решать за вас, посредничество — прекрасный вариант. Smith Strong будет способствовать продуктивному обсуждению и поможет вам добиться справедливого раздела всего вашего имущества.

Вот несколько ситуаций и эмоций, с которыми обычно сталкиваются наши клиенты. Кто-нибудь из них звучит знакомо?

- «Мы все еще выплачиваем ипотеку за наш дом, и нам нужен кто-то, кто составит договоры и документы, чтобы один из нас мог оставить себе дом и освободить другого от ипотеки».

- «Я хочу избежать выплаты супружеских алиментов. Могу я просто дать ей больше имущества?

- «Я бы хотел, чтобы моя супруга не участвовала в моем пенсионном счете, если я могу, нет ли способа разделить мой пенсионный счет?»

Раздел имущества может быть одним из самых неприятных моментов развода, и нет никаких причин позволять этому продолжаться снова и снова. Когда вы работаете со Smith Strong, наша фирма постарается обеспечить справедливое и быстрое разделение вашего имущества.

Когда вы работаете со Smith Strong, наша фирма постарается обеспечить справедливое и быстрое разделение вашего имущества.

Мы обслуживаем клиентов в столичных районах Ричмонда и Вильямсбурга, поэтому позвоните нам сегодня по телефону 804-325-1245 или 757-941-4298 , чтобы получить всестороннюю встречу SmartStart по подготовке дела.

Что ожидать на первой встречеНа нашей первой встрече мы предоставим:

- Простое и понятное объяснение закона;

- Беспристрастная оценка вашего дела; и

- План достижения наилучшего возможного результата путем урегулирования или судебного разбирательства.

Мы обеспечиваем персональное внимание каждому клиенту посредством умелого общения, согласования плана действий после внимательного выслушивания уникальной ситуации и целей клиента.

Почему вам нужен адвокат Адвокат-основатель Ван Смит часто говорит: «Я живу просто и несу этот дух в своей практике. Я не усложняю жизнь своим клиентам. Я предлагаю практические решения, адаптированные для каждой ситуации. Наша главная цель — помочь клиентам пройти через этот переход и вернуться к полноценной жизни как можно быстрее и с минимальными затратами».

Я не усложняю жизнь своим клиентам. Я предлагаю практические решения, адаптированные для каждой ситуации. Наша главная цель — помочь клиентам пройти через этот переход и вернуться к полноценной жизни как можно быстрее и с минимальными затратами».

Итак, зачем вам адвокат по семейному праву? Не усугубит ли это ситуацию? Почему бы не подождать с вызовом адвоката, если ситуация действительно выйдет из-под контроля?

Когда вы расторгаете брак, заманчиво просто подписать документы, найденные в Интернете, и двигаться вперед, однако вам с самого начала нужен адвокат, чтобы обеспечить ваши долгосрочные цели — в отношении ваших финансов, детей и будущего — которые встретились. Тщательное планирование сейчас убережет вас от возвращения в суд, жизни с сожалением или терпеть плохо составленный план поддержки или опеки позже. Прежде чем подписывать соглашение, вы должны понимать свои возможности.

Предостерегающая цитата от одного предыдущего клиента: «Я даже не исследовал, что я мог бы получить в виде супружеской поддержки, при разделе пенсионных планов, пересмотре семейного имущества, доли в бизнесе моего супруга или страховании жизни — что угодно.