Список документов для покупки квартиры с использованием материнского капитала

1 шаг

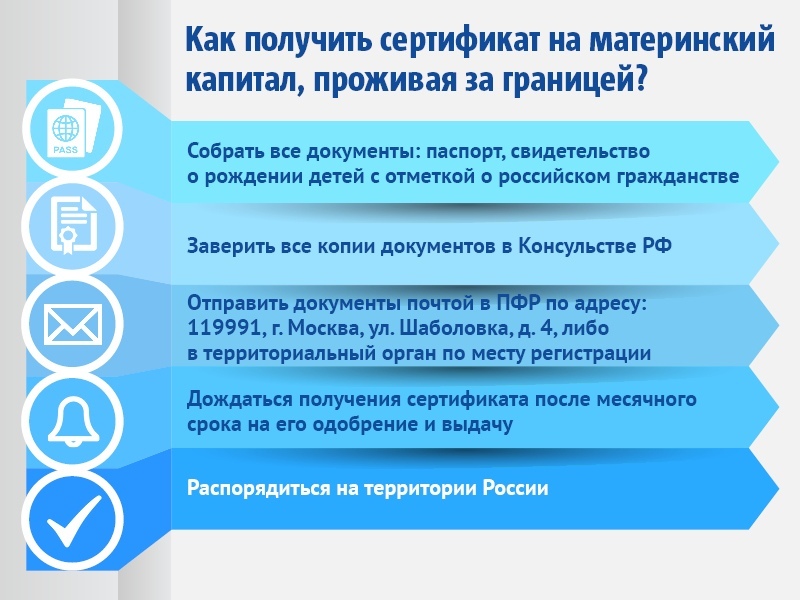

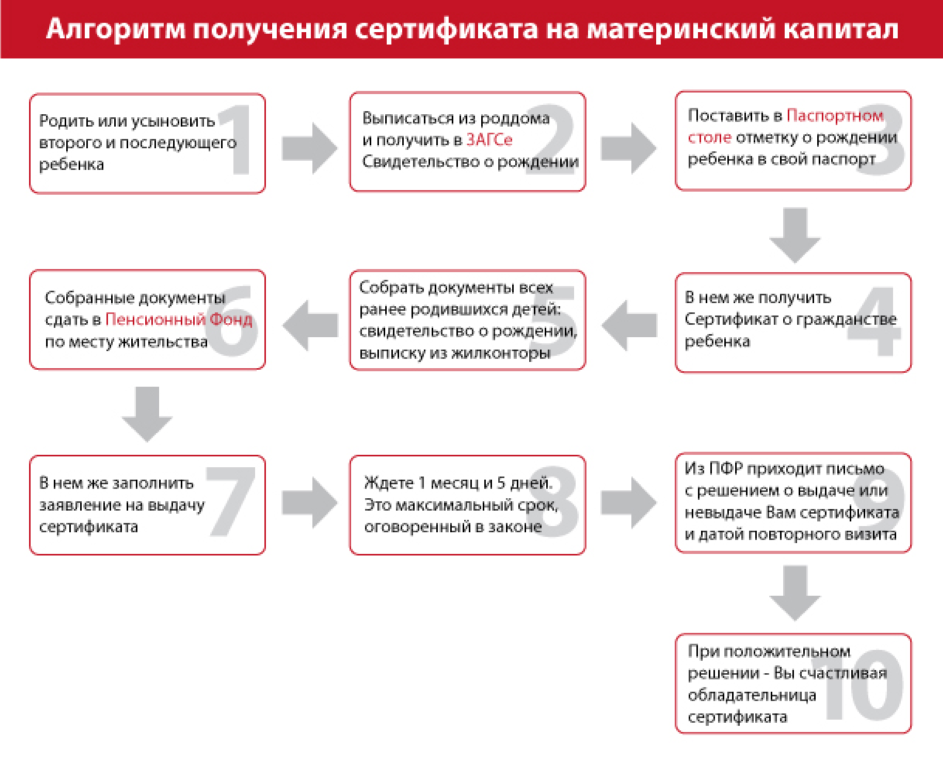

Получить сертификат на материнский (семейный) капитал

С 15 апреля 2020 года сертификат оформляется автоматически при рождении ребенка и направляется в личный кабинет на сайте ПРФ или портале «Госуслуги».

Если сертификат не был оформлен автоматически или вы являетесь приемными родителями нужно подать документы в Пенсионный фонд России:

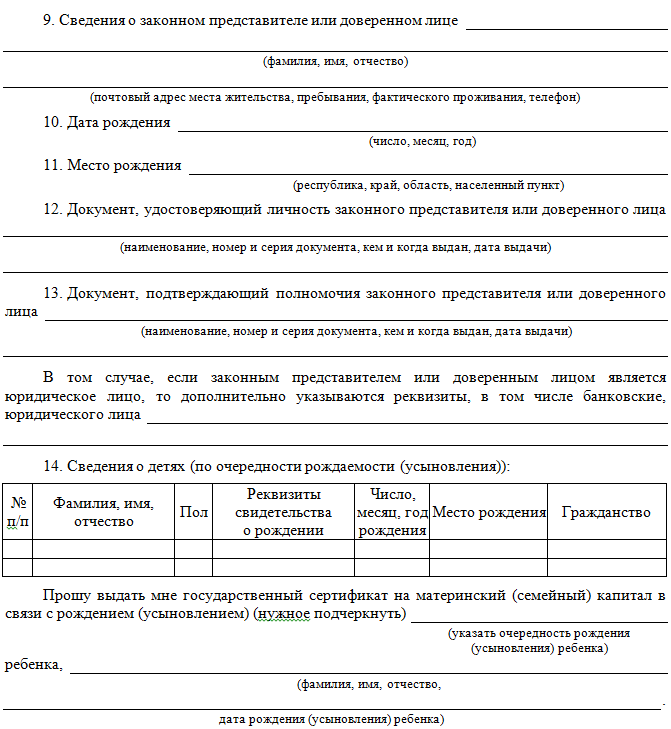

Список документов:

2 шаг

Дождаться выдачи сертификата на материнский (семейный) капитал

3 шаг

Убедиться, что квартира соответствует всем условиям:

- находится на территории России;

- пригодна для проживания;

- сделка по приобретению квартиры проходит по безналичному расчету.

4 шаг

Оформить договор о покупке квартиры:

- оговорить в договоре условие, что квартира покупается с использованием маткапитала;

- убедиться, что в договоре прописаны банковские реквизиты получателя денег.

5 шаг

Зарегистрировать в Росреестре свое право собственности и право собственности ребенка на квартиру:

- на сайте Росреестра;

- через МФЦ;

- по почте.

6 шаг

Подать заявление о распоряжении средствами материнского капитала в Пенсионный фонд России:

- через портал «Госуслуги»;

- через МФЦ;

- через территориальное отделение ПФР;

- через банк, в котором оформлена ипотека (если банк заключил договор с ПФР).

Список документов:

- Заявление о распоряжении материнским капиталом;

- Паспорт гражданина РФ;

- Копия договора купли-продажи квартиры;

- Выписка из Единого государственного реестра недвижимости.

При покупке жилья на этапе строительства:

- Копия договора участия в долевом строительстве.

Если семья вступает в жилищный кооператив:

- Выписка из реестра членов кооператива, подтверждающая членство владельца сертификата в кооперативе, либо подтверждение подачи заявления о приеме в члены жилищного накопительного кооператива, либо решение о приеме в члены жилищного, жилищно-строительного кооператива;

- Справка о внесенной сумме паевого взноса за жилое помещение и об оставшейся неуплаченной сумме паевого взноса;

- Копия устава кооператива.

Если покупка квартиры осуществляется в ипотеку:

- Договор ипотеки. Если ипотека была рефинансирована — это относится и к ранее заключенному кредитному договору на приобретение или строительство жилья;

- Выписка из Единого государственного реестра недвижимости;

- Документ, подтверждающий получение денежных средств по договору ипотеки на счет, открытый лицом, получившим сертификат, в банке

7 шаг

Дождаться перечисления средств ПФР на счет, указанный в договоре купли-продажи

можно ли использовать, какие документы необходимы

Материнский капитал — отличное подспорье для семьи, в которой родился второй ребенок (с 1 января 2020 года эта мера поддержки распространяется и на тех, кто впервые стал родителями). Приобретение дома на деньги материнского капитала — пожалуй, одно из самых выгодных вложений. Как ни крути, инвестиции в недвижимость очень надежны. Так что, если у вас родился ребенок, и государство выделило вам сертификат, покупка дома под материнский капитал — отличная идея! Рассказываем, как ее реализовать в 2022 году.

Приобретение дома на деньги материнского капитала — пожалуй, одно из самых выгодных вложений. Как ни крути, инвестиции в недвижимость очень надежны. Так что, если у вас родился ребенок, и государство выделило вам сертификат, покупка дома под материнский капитал — отличная идея! Рассказываем, как ее реализовать в 2022 году.

Елена Благинина Журналист КП Павел Навалихин Юрист

Содержание

- Можно ли использовать деньги

- Пошаговая инструкция

- Какие документы необходимы

- Требования к жилому дому и участку

- Заключение сделки

- Советы юристов

Можно ли использовать деньги

Понятно, что сумма свыше полумиллиона вряд ли позволит купить хороший дом, поэтому законодатель разрешает наряду с материнским капиталом использовать и свои денежные средства.

Пошаговая инструкция по покупке дома

- Найдите дом, который вы хотите купить. Он должен не только нравиться вам, но и отвечать ряду требований. В частности, он не должен быть признан непригодным для проживания или подлежать выкупу для государственных или муниципальных нужд. Кроме того, дом обязательно должен находиться на территории РФ.

- Встретьтесь с продавцом и обсудите, как будет производиться оплата по договору купли-продажи. Составьте договор.

а) Если документ составлен с рассрочкой платежа и в нем указано, что дом перейдет в вашу собственность только после оплаты всей суммы, следует сперва обратиться в Пенсионный фонд России с заявлением о том, что вы собираетесь потратить средства материнского капитала на жилье.

б) Если в договоре не прописано, что право собственности на новый дом перейдет к вам только после полной оплаты, то сначала надо обратиться в Росреестр и оформить государственную регистрацию перехода права собственности. Уже после этого смело идите в Пенсионный фонд — писать заявление о распоряжении средствами материнского капитала.

- Действуйте согласно условиям договора и ждите, когда Пенсионный фонд переведет продавцу оставшуюся сумму. На практике в течение двух месяцев после подачи заявления продавец получает деньги со счета сертификата на свой банковский счет.

Какие документы необходимы

Покупка дома под материнский капитал в 2022 году, безусловно, займет у вас время. Один из самых ответственных моментов — подача документов в Пенсионный фонд. Собирать их, как правило, не сложно, но во избежание «пересдачи» надо подойти к сбору серьезно. Итак, в пакет входят:

- Сертификат на материнский капитал

- Паспорт владельца сертификата или его представителя (представителю также нужна доверенность, подтверждающая полномочия).

- Копия договора купли-продажи дома и земельного участка. Обратите внимание, что стоимость дома должна быть указана отдельно от цены на землю, так как потратить деньги материнского сертификата можно только на недвижимость.

- Выписка из госреестра, в которой прописана информация о правах на дом и землю.

Есть исключение — когда в договоре купли-продажи заранее прописано, что право собственности перейдет только после полной выплаты.

Есть исключение — когда в договоре купли-продажи заранее прописано, что право собственности перейдет только после полной выплаты. - Справка о размерах оставшегося долга по договору, если дом покупается в рассрочку.

Важно! Если одной из сторон сделки станет не мама ребенка, на которую оформлен сертификат, а ее супруг, то нужен будет также его паспорт и свидетельство о браке.

это интересно

Материнский капитал на покупку квартиры

Разбираемся вместе с юристом, как можно потратить материнский капитал, какие документы нужны для приобретения жилья, и можно ли его потом продать

Подробнее

Требования к жилому дому и участку

— Обратите внимание, что на деньги материнского капитала можно купить только дом, а не участок, — рассказывает юрист Павел Навалихин. — Но важно, чтобы участок был оформлен так, что на нем можно строить недвижимость. Сам дом должен быть жилым, не аварийным и не самовольной постройкой, на него обязательно должны быть оформлены права. Кроме того, дом должен быть предназначен для круглогодичного проживания и, естественно, находиться на территории РФ.

Кроме того, дом должен быть предназначен для круглогодичного проживания и, естественно, находиться на территории РФ.

Кстати, в марте 2020 года вступил в силу закон о направлении материнского капитала на строительство или реконструкцию объекта индивидуального жилищного строительства на садовом земельном участке при условии, что дача зарегистрирована как жилой дом.

Заключение сделки

— Сделка заключается как обычно, но в договоре купли-продажи может быть прописано: с рассрочкой платежа он составлен или нет, — объясняет Навалихин. — От этого напрямую зависит порядок обращения за материнским капиталом (см. «Пошаговая инструкция при покупке дома»). Также в договоре будет указано, что недвижимость приобретается, в том числе, за счет средств сертификата.

Советы юристов

— Я рекомендую перед покупкой тщательно проверять историю дома, узнавать, кто там прописан и не нарушены ли чьи-то права, — советует Павел Навалихин. — Это важно для того, чтобы потом не было неприятных сюрпризов. Если же вы не уверены, что сможете проверить все это самостоятельно, лучше обратиться к юристам — они знают, как быстро и надежно проверить, «чистый» ли дом.

Если же вы не уверены, что сможете проверить все это самостоятельно, лучше обратиться к юристам — они знают, как быстро и надежно проверить, «чистый» ли дом.

Закрытие дома во время отпуска по беременности и родам

С 25 июня 2018 г. мы внесли некоторые изменения в процедуру одобрения ипотеки. Вы можете узнать больше о нашем процессе Power Buyer Process TM .

Когда несколько лет назад я была в декретном отпуске, мы жили в нашем новом доме около 10 месяцев. Так что, к сожалению, в моем списке дел, казалось бы, была тысяча проектов по благоустройству дома, в дополнение ко всему, что пришло, когда я впервые стала матерью.

Но многие родители готовятся к рождению ребенка, одновременно совмещая сложную задачу поиска дома или закрытия дома. У будущих мам могут возникнуть вопросы об одобрении ипотеки во время отпуска по беременности и родам, поэтому ниже я делюсь информацией, которая, надеюсь, окажется полезной.

Отпуск по беременности и родам, как правило, не должен препятствовать утверждению вашего дома, но вы должны понимать последствия вашего отпуска. Когда женщины уходят в декретный отпуск, они обычно возвращаются на работу в течение 90 дней.

Когда женщины уходят в декретный отпуск, они обычно возвращаются на работу в течение 90 дней.

«В большинстве случаев женщины берут полные 12 недель, которые им предоставляет компания», — говорит Линда Виллароса, опытный специалист по льготам в Quicken Loans в Детройте. «Некоторые мамы действительно хотят продлить свой отпуск, но это случается нечасто». В некоторых случаях, тем не менее, матери предпочитают взять отпуск до года после рождения ребенка.

Итак, какие документы требуются во время отпуска по беременности и родам, кроме тех, которые должны предоставить другие претенденты на ипотечный кредит? Ну, если вы покупаете дом, вы должны подтвердить свой доход одним из следующих способов:

- Предоставить налоговую квитанцию T4 за год, предшествующий отпуску по беременности и родам (только для штатных сотрудников)

- Предоставьте письмо, подтверждающее вашу занятость, в котором указано, когда вы были приняты на работу, когда вы планируете вернуться на работу и ваша годовая зарплата.

Если вам платят почасово, следует указать количество часов, которые вы работаете в неделю, а если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать согласованность.

Если вам платят почасово, следует указать количество часов, которые вы работаете в неделю, а если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать согласованность.

«Во время отпуска по беременности и родам ваш доход останавливается, но в то же время это не так», — сказал Виллароса. «В отпуске вам частично платят за счет краткосрочной нетрудоспособности, оплачиваемых нерабочих часов и Закона об отпуске по семейным обстоятельствам. Затем, в зависимости от того, как долго вы работаете в компании, вы временно будете получать от 30% до 70% своей обычной зарплаты».

Сокращение дохода и статус временного отпуска могут повлиять на процесс подачи заявления и могут потребовать от вас дополнительных действий, чтобы подтвердить право на участие. Правила ипотечной индустрии стали более строгими, чем даже 10 лет назад. Согласно руководящим принципам, установленным Fannie Mae, Freddie Mac и Министерством жилищного строительства и городского развития США, отпуск по беременности и родам считается временным отпуском в сфере кредитования. В результате в прошлом некоторые будущие матери сообщали, что их отпуск вызывал опасения со стороны некоторых ипотечных кредиторов. Однако благодаря Закону о справедливом жилищном обеспечении ипотечные кредиторы не могут дискриминировать и отказывать в одобрении кредита или рефинансировании из-за беременности или отпуска по беременности и родам.

В результате в прошлом некоторые будущие матери сообщали, что их отпуск вызывал опасения со стороны некоторых ипотечных кредиторов. Однако благодаря Закону о справедливом жилищном обеспечении ипотечные кредиторы не могут дискриминировать и отказывать в одобрении кредита или рефинансировании из-за беременности или отпуска по беременности и родам.

«Наша команда всегда обрабатывает много новостей о детях и готовит матерей к отпуску. Мы заранее планируем с ними «детскую беседу», чтобы мы могли обсудить все, что им нужно знать», — говорит Виллароса. «Мы обсуждаем продолжительность их отпуска, дату их выплаты, их заработную плату во время отпуска — и мы описываем их преимущества».

По словам Вильяроса, цель состоит в том, чтобы убедиться, что у будущих матерей нет нерешенных вопросов по полису или медицинскому страхованию.

По закону покупатели жилья должны пройти устную проверку занятости в течение 10 дней после закрытия сделки. Это означает, что ваш кредитор позвонит вашему работодателю, чтобы убедиться, что вы все еще работаете, и узнать информацию о вашей зарплате.

«Мне кто-то звонил и просил написать письмо, подтверждающее их занятость и размер регулярной зарплаты», — говорит Виллароса. «Меня также попросили заполнить форму для матери в отпуске, которая пыталась претендовать на арендную плату. Мы всегда рады помочь, когда поступают такие запросы».

Поскольку в вашей заявке на получение ипотечного кредита нет места для вопроса о том, беременны ли вы, хорошим практическим правилом является честность со своим кредитором в отношении того, что происходит в вашей жизни.

«Один совет, который я могу дать будущим родителям, — планировать заранее и оплачивать счета заранее, если это возможно, в связи с предстоящей потерей дохода», — говорит она. «Иногда происходит задержка в обработке платежей за отпускных, хотя их счета продолжают поступать!»

Теперь, при условии, что вы выполнили все пункты из списка дел для ребенка, вы максимально готовы к связке радости и к процессу подачи заявки на ипотечный кредит.

Сделайте первый шаг к покупке дома.

Получите одобрение, чтобы узнать, на что вы имеете право.

Начать мое одобрение

5 вещей, которые должны быть предварительно одобрены для получения ипотечного кредита

Покупки на дому часто начинаются в офисе кредитора с подачи заявки на ипотеку, а не в день открытых дверей. Большинство продавцов ожидают, что покупатели получат предварительное одобрение на финансирование, и обычно готовы вести переговоры с теми, кто докажет, что они могут получить кредит.

Ключевые выводы

- Продавец жилья часто запрашивает письмо с предварительным одобрением ипотеки, прежде чем вести переговоры с покупателем.

- Предварительное одобрение требует подтверждения занятости, имущества, декларации о подоходном налоге и соответствующей кредитной истории.

- Письма с предварительным одобрением ипотеки обычно действительны от 60 до 90 дней.

- После предварительного одобрения кредитор предоставит максимальную сумму кредита, что поможет установить ценовой диапазон для покупателя дома.

Предварительная квалификация и предварительное утверждение

Предварительная оценка ипотечного кредита может быть полезна в качестве оценки того, сколько человек может позволить себе потратить на дом, но предварительное одобрение, часто действительное в течение 60–90 дней, более ценно. Это означает, что кредитор проверил кредитоспособность покупателя, проверил активы и подтвердил занятость, чтобы утвердить конкретную сумму кредита.

Покупатели получают выгоду, консультируясь с кредитором, получая письмо с предварительным одобрением и обсуждая варианты кредита и составление бюджета. Кредитор предоставит максимальную сумму кредита, что поможет установить диапазон цен для домашнего покупателя. Ипотечный калькулятор может помочь покупателям оценить затраты.

5 вещей, необходимых для получения предварительного одобрения ипотеки

Требования для предварительного одобрения

Предварительное одобрение ипотеки требует, чтобы покупатель заполнил заявку на ипотеку и предоставил подтверждение активов, подтверждение дохода, хорошую кредитную историю, подтверждение занятости и важную документацию.

Предварительное одобрение основывается на кредитном рейтинге FICO покупателя, соотношении долга к доходу (DTI) и других факторах, в зависимости от типа кредита.

За исключением крупных кредитов, все кредиты соответствуют рекомендациям Fannie Mae и Freddie Mac. Некоторые кредиты предназначены для покупателей жилья с низким и умеренным доходом или для тех, кто впервые покупает жилье. Другие, такие как ссуды по делам ветеранов (VA), которые не требуют внесения предоплаты, предназначены для ветеранов и военнослужащих США.

Эмили Робертс {Авторское право} Investopedia, 2019.

1. Подтверждение дохода

Потенциальные покупатели жилья должны предоставить отчеты о заработной плате W-2 и налоговые декларации за последние два года, текущие платежные квитанции, которые показывают доход и доход с начала года, а также подтверждение дополнительных источников дохода, таких как алименты или бонусы.

2. Подтверждение активов

Выписки с банковского и инвестиционного счетов заемщика доказывают, что у них есть средства для необходимого первоначального взноса, закрытия счетов и денежных резервов.

3. Хороший кредит

Большинству кредиторов требуется балл FICO 620 или выше для одобрения обычного кредита или 580 для кредита Федерального управления жилищного строительства. Кредиторы обычно резервируют самые низкие процентные ставки для клиентов с кредитным рейтингом 760 или выше.

На приведенной ниже диаграмме показаны ежемесячные платежи по основному долгу и процентам по 30-летней ипотеке с фиксированной процентной ставкой на основе диапазона оценок FICO для трех общих сумм кредита. Инструмент процентной ставки от Бюро финансовой защиты потребителей позволяет покупателям увидеть, как кредитный рейтинг, тип кредита, цена дома и сумма первоначального взноса могут повлиять на процентную ставку.

По кредиту в размере 250 000 долларов человек с оценкой FICO в самом низком диапазоне (620–639) будет платить 1288 долларов в месяц, в то время как домовладелец в самом высоком (760–850) диапазоне будет платить всего 1062 доллара, разница составляет 2712 долларов в год.

| Диапазон оценок FICO | 620-639 | 640-659 | 660-679 | 680-699 | 700-759 | 760-850 |

| Процентная ставка | 4,656% | 4,100% | 3,670% | 3,456% | 3,279% | 3,057% |

| Кредит в размере 350 000 долларов США | 1 804 долл. США | 1691 долл. США | 1 605 долл. США | 1563 долл. | 1529 долларов США | 1 486 долл. США |

| Кредит в размере 250 000 долларов США | 1 288 долларов США | 1 208 долл. США | 1146 долларов | 1 116 долл. США | 1092 долл. США | 1062 долл. США |

| Кредит в размере 150 000 долларов США | 773 долл. США | 725 долл. США | 688 долларов | 670 долл. США | 655 долл. США | 637 долл. США |

Поскольку процентные ставки часто меняются, используйте этот Калькулятор кредитных сбережений FICO, чтобы перепроверить баллы и ставки.

4. Проверка занятости

Кредиторы не только проверяют занятость с помощью платежных квитанций покупателя, но, скорее всего, звонят работодателю, чтобы подтвердить занятость и зарплату заемщика.

Покупатели, работающие не по найму, предоставляют дополнительную информацию, такую как стабильность дохода заемщика, местонахождение и характер бизнеса, финансовая устойчивость бизнеса и способность бизнеса продолжать генерировать и распределять доход, достаточный для того, чтобы заемщик мог зарабатывать. платежи по ипотеке.

5. Другая документация

Личные документы и удостоверение личности, необходимые для предварительного одобрения, включают водительские права заемщика, номер социального страхования и разрешение, позволяющее кредитору получить кредитный отчет.

Предварительное одобрение и одобрение

Кредитор должен предоставить документ, называемый оценкой кредита, в течение трех рабочих дней после получения заполненной заявки на ипотеку. В нем указаны предварительно одобренная сумма кредита и максимальная сумма кредита, условия и тип ипотеки, процентная ставка, предполагаемые проценты и платежи, предполагаемые затраты на закрытие, оценка налогов на имущество и страхование домовладельца.

Файл кредита в конечном итоге будет передан андеррайтеру кредита, который также проследит за тем, чтобы заемщик соблюдал правила для конкретной кредитной программы, чтобы определить полное одобрение. Если с момента предварительного одобрения в финансовом положении покупателя ничего не изменилось, покупатель и кредитор могут приступить к закрытию кредита. Окончательное одобрение кредита происходит, когда покупатель проводит оценку дома и кредит применяется к собственности.

Что делать, если вы не получили предварительное одобрение?

После рассмотрения заявки на ипотеку кредитор предоставит решение о предварительном одобрении, отказе или предварительном одобрении с условиями. Эти условия могут потребовать от заемщика предоставить дополнительную документацию или уменьшить существующую задолженность, чтобы соответствовать руководящим принципам кредитования. В случае отказа кредитор должен объяснить и предложить варианты повышения шансов заемщика на предварительное одобрение.

Часто задаваемые вопросы

Насколько заранее я должен получить предварительное одобрение на ипотеку?

Лучше всего получить предварительное одобрение на ипотеку до того, как вы начнете искать дома, так как это помогает определить максимальную сумму одобрения кредита. Предварительное одобрение также определяет такие препятствия, как чрезмерная задолженность или плохая кредитная история.

Почему важно получить предварительное одобрение?

Получение предварительного одобрения на ипотеку дает покупателю дома возможность торговаться, поскольку он уже имеет ипотечное финансирование и поэтому может сделать разумное предложение продавцу дома, в котором он заинтересован. В противном случае потенциальный покупатель должен был бы подать заявку на получение ипотечного кредита, прежде чем делать предложение, и потенциально потерял бы возможность делать ставки на дом.

Что такое коэффициент LTV?

Отношение кредита к стоимости (LTV) представляет собой оценку кредитного риска, которую финансовые учреждения и другие кредиторы изучают перед утверждением ипотеки и сравнивают стоимость кредита с рыночной стоимостью имущества. Как правило, кредиты с высоким коэффициентом LTV считаются кредитами с более высоким риском. Поэтому, если ипотека одобрена, кредит имеет более высокую процентную ставку.

Как правило, кредиты с высоким коэффициентом LTV считаются кредитами с более высоким риском. Поэтому, если ипотека одобрена, кредит имеет более высокую процентную ставку.

Что такое коэффициент DTI?

Отношение долга к доходу (DTI) — это процент вашего валового ежемесячного дохода, который идет на выплату ежемесячных платежей по долгам и используется кредиторами для определения вашего кредитного риска.

Итог

Предварительное одобрение ипотеки — это проверка финансов покупателя дома, и кредиторы требуют пяти пунктов, чтобы гарантировать, что заемщики погасят свой кредит. Потенциальные заемщики заполняют заявку на ипотеку и предоставляют подтверждение активов, подтверждение дохода, кредитный отчет, подтверждение занятости и важную документацию для получения предварительного одобрения.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами.

Есть исключение — когда в договоре купли-продажи заранее прописано, что право собственности перейдет только после полной выплаты.

Есть исключение — когда в договоре купли-продажи заранее прописано, что право собственности перейдет только после полной выплаты. Если вам платят почасово, следует указать количество часов, которые вы работаете в неделю, а если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать согласованность.

Если вам платят почасово, следует указать количество часов, которые вы работаете в неделю, а если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать согласованность.

США

США