Можно ли обналичить маткапитал? | ОБЩЕСТВО

Примерное время чтения: 1 минута

273

Еженедельник «Аргументы и Факты» № 18. АиФ-Прикамье 05/05/2021Категория: Архив Вопрос-ответ из газеты: Еженедельник «Аргументы и Факты» № 18 05/05/2021

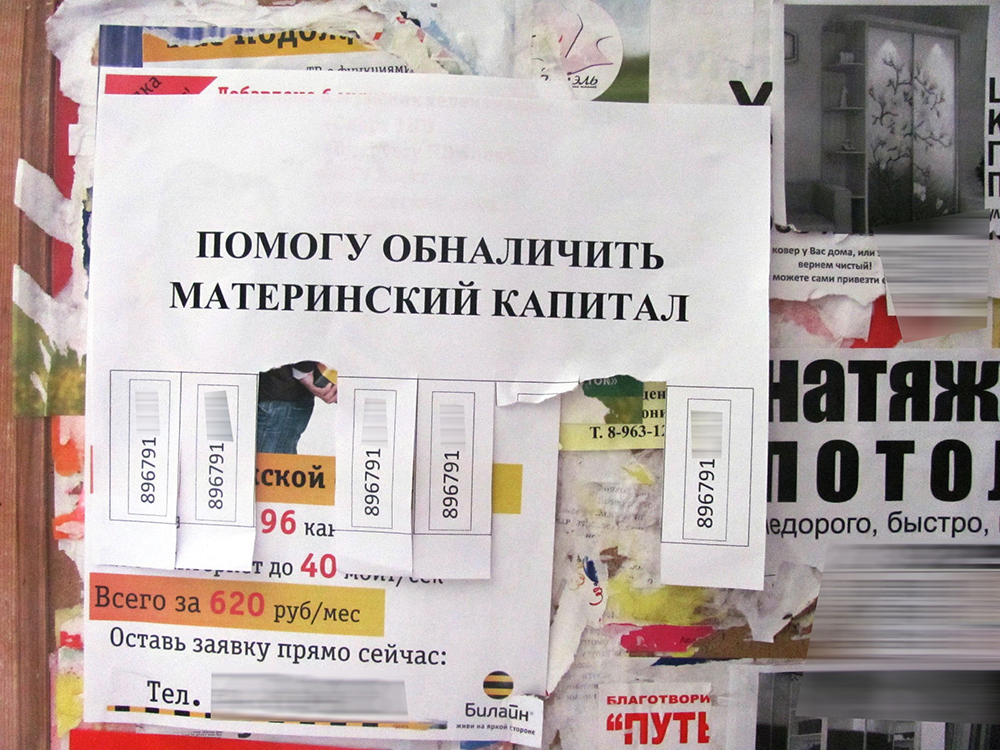

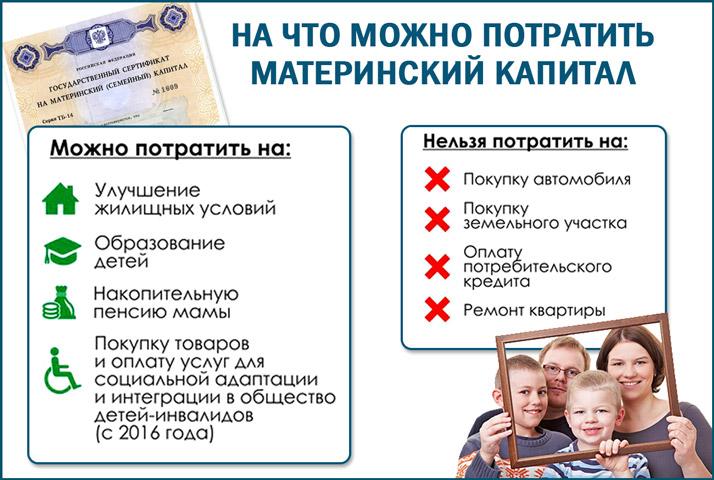

Иногда вижу объявления, где некие фирмы предлагают обналичить маткапитал законно. Всегда думала, что это запрещено. Можно ли всё-таки законно обналичить материнский капитал?

Отвечает управляющий отделением ПФР по Пермскому краю Станислав Аврончук.

«Нет, нельзя. Мошенники часто предлагают якобы юридическую помощь в обналичивании, в том числе – оформить доверенность на распоряжение средствами маткапитала.

маткапиталмошенничествосертификат

Следующий материал

Также вам может быть интересно

- Как получить сертификат на маткапитал в Прикамье?

- В Прикамье семью заставили покупать бесплатный сертификат на жильё

- Бумажный сертификат на маткапитал заменили электронным?

- В Прикамье женщина выдумала ребёнка, чтобы получить маткапитал

- 200-тысячная семья в Прикамье получила сертификат на маткапитал

Новости smi2. ru

ru

Вот как платить 0% налога на прирост капитала с шестизначным доходом

Luminola | Е+ | Getty Images

Вполне естественно зацикливаться на потерях портфеля, особенно когда индекс S&P 500 за год упал более чем на 20%.

Но после нескольких лет роста у вас все еще может быть прибыль, и прибыль может претендовать на нулевую ставку налога, в зависимости от вашего дохода.

Пороги могут быть выше, чем вы ожидаете — даже шестизначные суммы совместного дохода супружеской пары, говорят финансовые эксперты.

Многие инвесторы думают о двух ставках долгосрочного прироста капитала: 15% и 20%, пояснил Дейл Браун, председатель совета директоров Salem Investment Counselors в Уинстон-Салеме, Северная Каролина, которая заняла шестое место в списке FA 100 CNBC за 2022 год.

Но на самом деле существует четыре ставки — 0%, 15%, 20% и 23,8%, с надбавкой 3,8% для более высокооплачиваемых. «У меня были клиенты с низким шестизначным доходом, которые не платили налоги», — сказал Браун.

Вот как: В ставках используется «налогооблагаемый доход», рассчитанный путем вычитания большего из стандартных или постатейных вычетов из вашего скорректированного валового дохода, который представляет собой заработок за вычетом так называемых вычетов «над чертой».

В 2022 году вы можете претендовать на получение долгосрочной ставки прироста капитала по ставке 0% с налогооблагаемым доходом в размере 41 675 долларов США или меньше для одиноких заявителей и 83 350 долларов или меньше для супружеских пар, подающих совместную регистрацию.

Шестизначные доходы могут претендовать на ставку 0%

Хотя пара, зарабатывающая 100 000 долларов, может предположить, что они не имеют права на ставку долгосрочного прироста капитала 0%, Браун сказал, что инвесторы должны обработать цифры.

Например, у пенсионеров есть 30 000 долларов в виде не облагаемых налогом процентов, 25 000 долларов в виде регулярного дохода и 75 000 долларов в виде долгосрочного прироста капитала и дивидендов. Их валовой доход составляет 100 000 долларов, поскольку он не включает проценты, не облагаемые налогом.

Их валовой доход составляет 100 000 долларов, поскольку он не включает проценты, не облагаемые налогом.

После вычитания стандартного вычета в размере 27 300 долларов – 25 900 долларов США плюс дополнительные 1 400 долларов США для заявителя старше 65 лет – у них остается налогооблагаемый доход в размере 72 700 долларов США, что соответствует нулевой ставке налога на долгосрочный прирост капитала на 2022 год.

Часть ваш заработок может находиться в диапазоне 0%

Даже если налогооблагаемый доход пары превышает 83 350 долларов США, часть их доходов может попадать в категорию долгосрочного прироста капитала 0%, сказал Браун.

Предположим, что у той же пары пенсионеров было 30 000 долларов необлагаемых налогом процентов, 25 000 долларов регулярного дохода и 100 000 долларов долгосрочного прироста капитала и дивидендов.

смотреть сейчас

В этом случае их валовой доход составляет 125 000 долларов США, а налогооблагаемый доход составляет 97 700 долларов США. Поскольку стандартный вычет в размере 27 300 долларов США превышает 25 000 долларов США регулярного дохода, 97 700 долларов США полностью представляют собой долгосрочный прирост капитала и дивиденды.

Поскольку стандартный вычет в размере 27 300 долларов США превышает 25 000 долларов США регулярного дохода, 97 700 долларов США полностью представляют собой долгосрочный прирост капитала и дивиденды.

Это означает, что 83 350 долларов США облагаются налогом по нулевой ставке, а пара должна платить 15% долгосрочного налога на прирост капитала с оставшихся 14 350 долларов США.

«Это преимущество нулевого процента», — сказал Браун.

Учитывать «сбор налоговых поступлений» в группе 0%

Когда фондовый рынок падает, многие инвесторы сосредотачиваются на сборе налоговых убытков или используют убытки для компенсации другой прибыли.

Но вы также можете попытаться получить прибыль, если ваши активы все еще выросли по сравнению с предыдущими годами, сказал Кори Робинсон, вице-президент и управляющий портфелем Tom Johnson Investment Management в Оклахома-Сити, который занимает 30-е место в списке FA 100.

«Преимущество в том, что нет налогов, будь то дивиденды или прирост капитала», пока вы ниже порога налогооблагаемого дохода, сказал он.

В этом прелесть получения прибыли. Вы можете сразу реинвестировать.

Кори Робинсон

Вице-президент и управляющий портфелем в Tom Johnson Investment Management

У инвесторов с нулевой процентной ставкой есть шанс снизить налоги на будущую прибыль.

Поскольку налоги основаны на разнице между стоимостью при продаже и первоначальной ценой покупки, вы можете продать прибыльный актив и выкупить его, чтобы увеличить цену покупки.

«В этом прелесть получения прибыли: вы можете немедленно реинвестировать», — сказал Робинсон, объясняя, почему инвесторам не нужно беспокоиться о так называемом правиле фиктивной продажи.

Хотя правило фиктивной продажи блокирует собранные убытки, если вы покупаете «практически идентичный» актив в течение 30 дней до или после продажи, это же правило не применяется к прибыли, сказал он.

Получение прибыли в годы с более низкой доходностью

Независимо от того, продаете ли вы активы для получения дохода или используете долгосрочную налоговую стратегию, у вас могут быть возможности для получения прибыли в годы с более низкой доходностью, сказал Браун.

Например, может возникнуть разрыв в доходах, если вы выходите на пенсию, но не сразу получаете социальное обеспечение, пенсию или снятие средств с пенсионных счетов до вычета налогов, сказал он.

Вы также можете иметь более низкий налогооблагаемый доход в течение года с временной потерей работы, сказал Браун.

«Самое главное — это своевременность», — добавил Робинсон, объясняя, насколько важно оценить налогооблагаемый доход, прежде чем пытаться получить прибыль.

Пояснение: в более ранней версии истории для стандартного вычета 2022 года использовалось округленное число, которое было немного меньше. История проясняется с помощью реальных цифр.

Dyal HomeCourt выходит из Suns в сделке на 4 миллиарда долларов, досрочное возвращение фонда – Sportico.com

Перейти к основному содержанию

Войти

Dyal HomeCourt инвестировала в Suns в июле 2021 года при оценке в 1,55 миллиарда долларов. Он закрывается 18 месяцев спустя в рамках покупки Мэта Ишбиа за 4 миллиарда долларов. Иллюстрация Коры Вельтман, фото Кристиана Петерсена/Getty Images

Поскольку частные инвестиционные компании стремятся к спортивным франшизам как к новому классу активов, в отрасли возник один животрепещущий вопрос: Какова стратегия выхода?

На этой неделе пришел ранний ответ. В рамках рекордной покупки Матом Ишбиа клуба «Финикс Санз» НБА, которая завершилась во вторник, большинство партнеров команды с ограниченной ответственностью были выкуплены по цене в 4 миллиарда долларов. Согласно многочисленным источникам, знакомым с этой сделкой, она включает в себя по крайней мере часть акций франшизы, принадлежащих фонду прямых инвестиций Dyal HomeCourt, который купил команду в июле 2021 года по оценке в 1,55 миллиарда долларов. Это рост на 158% примерно за 18 месяцев.

Вероятно, это первый крупный выход из эры прямых инвестиций в НБА и важное доказательство концепции для растущего числа фирм, стремящихся создать портфели вокруг спортивных франшиз. NBA, MLB, NHL и MLS за последние два года изменили свои правила владения, чтобы позволить фондам покупать пассивные, миноритарные доли, и HomeCourt, который является частью управляющей активами Blue Owl (NYSE: OWL), является одним из многих. групп, собирающих и размещающих капитал, чтобы воспользоваться преимуществами.

Представитель Ишбии отказался от комментариев. Представитель Blue Owl не ответил на многочисленные запросы о комментариях.

Ишбиа покупает контрольный пакет акций Suns по этой цене в 4 миллиарда долларов, что является рекордной сделкой для команды НБА. Это включает в себя примерно 37% контрольного пакета акций, принадлежащего Роберту Сарверу, который продал франшизу после сообщений в новостях, и последующее независимое расследование показало, что он использовал расистские и сексистские высказывания и унижал сотрудников-женщин.

Дьял изначально планировал сохранить свою полную позицию в команде, когда еще в декабре было достигнуто соглашение с Ишбией. Вместо этого он продает по крайней мере часть своей позиции. Среди немногих оставшихся LP есть Джам Наджафи, основатель и генеральный директор The Najafi Companies, который во вторник заявил о своей поддержке Ishbia.

Dyal была первой частной инвестиционной компанией, получившей разрешение инвестировать в НБА в рамках более широкого партнерства 2020 года, и по состоянию на ноябрь прошлого года ее активы включали 283 миллиона долларов и позиции в «Сакраменто Кингз» и «Атланта Хокс». Arctos Sports Partners, еще одна фирма, занимающаяся частными инвестициями в спорте, привлекла более 5 миллиардов долларов и заключила более десятка сделок. (Хотя Sportico ничего не знает о каком-либо фонде, который продал долю в NBA, Arctos продал часть своей доли в Fenway Sports Group, по словам кого-то, знакомого со спецификой, хотя финансовые подробности не сообщались. )

)

Эпоха прямых инвестиций в каком-то странном парадоксе является своего рода самосбывающимся пророчеством. Институциональные инвесторы считают, что спортивные команды будут продолжать быстро расти, а владельцы считают, что допуск институциональных инвесторов в свою лигу поможет спортивным командам быстро вырасти. Средняя стоимость команды НБА на 16 % больше, чем в 2021 году, согласно Номера Sportico . Команды НХЛ выросли на 9%, а клубы МЛС — на 6%. НФЛ — последняя крупная лига США, которая до сих пор запрещает компаниям, занимающимся частными инвестициями, покупать команды, но давление растет даже в самой богатой спортивной лиге мира.

Приобретение контроля — не единственный способ, с помощью которого частные инвестиционные компании могут выйти из своих франчайзинговых позиций. В то время как некоторые из них имеют временной горизонт от семи до 10 лет, как и в случае более традиционных инвестиций, управляющие фондами полагают, что в будущем у них также будут доступные покупатели только для их долей, будь то состоятельные частные лица или другие фирмы.

Ишбиа является председателем и генеральным директором United Wholesale Mortgage. Его сделка включает в себя Феникса Меркьюри из WNBA и организацию, которая управляет ареной на 17 000 мест, где играют две команды. Брат Ишбии Джастин, основатель и генеральный директор Shore Capital Partners, будет заместителем управляющего команды.

При содействии Скотта Сошника.

Разнообразие

«Let’s Dance» Дэвида Боуи в 40 лет: продюсер Найл Роджерс и инженер Боб Клирмаунтин о создании мультиплатинового прорыва певца

Роллинг Стоун

Тейлор Свифт возобновляет тур Eras Tour с «Speak Now» и Break Up Easter Egg Hunt

АртНьюс

Спорная картина в Пале-де-Токио не причиняет вреда детям, заявляет Государственный совет Франции

БГР

Apple работает над iOS 16.