Госпошлина при разделе имущества между супругами в 2022 году через суд

Не смогли договориться с женой по поводу раздела квартиры. Готовите исковое заявление в суд, но не знаете какой размер госпошлины оплатить. В этой статье расскажу, как рассчитывается госпошлина при разделе имущества. Узнаете алгоритм действий истца при оплате, а также порядок предоставления отсрочки или рассрочки выплаты.

Оглавление

- 1 В каких случаях уплачивается госпошлина

- 2 Какими законодательными актами регулируются вопросы уплаты госпошлины

- 3 Кто оплачивает госпошлину

- 4 Какой порядок действий при оплате госпошлины

- 4.1 Как определить состав имущества

- 4.2 Как рассчитать госпошлину

- 4.2.1 Как рассчитать госпошлину при расторжении брака

- 4.2.2 Как быть с оплатой после расторжения брака

- 4.2.3 Как рассчитывается при разделе квартиры

- 4.2.4 Как рассчитывается при разделе имущества, если есть дети

- 4.2.5 Как быть с пошлиной, если делятся долги

- 4.

2.6 Как рассчитать госпошлину при выделении доли

2.6 Как рассчитать госпошлину при выделении доли - 4.2.7 Оплачивается ли госпошлина при применении мер обеспечения иска

- 4.3 Как оценивается имущество для расчета иска

- 4.4 Как оплатить госпошлину

- 4.4.1 Где получить реквизиты для оплаты

- 4.4.2 Какие документы по оплате прикладываются к иску

- 5 Кто освобождается от уплаты

- 6 Возможна ли отсрочка или рассрочка уплаты

- 7 В каких случаях госпошлина возвращается истцу

- 7.1 Возвращается ли пошлина, если в суде заключено мировое соглашение

- 8 Облагается ли госпошлиной соглашение о разделе имущества

- 9 Что делать, если рассчитать госпошлину не получилось

- 10 Запомнить

В каких случаях уплачивается госпошлина

Государственная пошлина представляет собой сбор, который уплачивается за совершение юридически значимых действий при обращении в государственные инстанции. Когда правоотношения связаны с разделом совместной собственности, уплата такого сбора предусмотрена в случаях:

- Заключения соглашения о разделе имущества.

- Решения вопроса в судебном порядке.

- Переоформления права собственности после раздела имущества.

Какими законодательными актами регулируются вопросы уплаты госпошлины

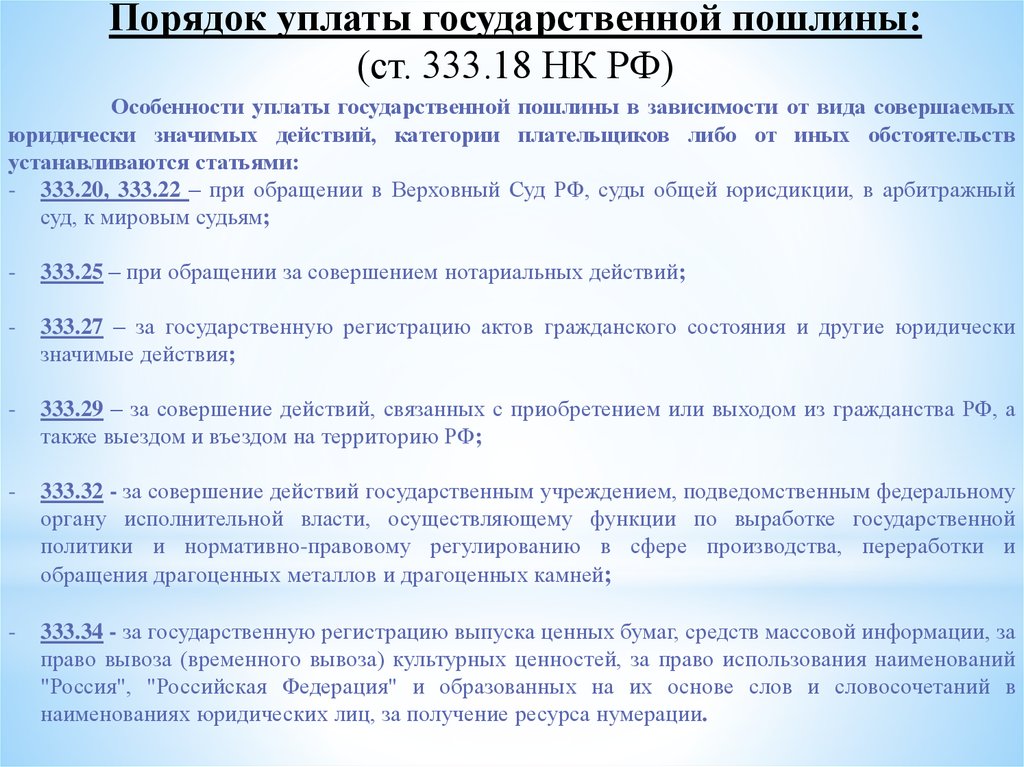

Вопросы уплаты обязательного сбора при разделе совместно нажитого имущества супругов как одновременно с расторжением брака, так и в статусе бывших супругов, регулируются:

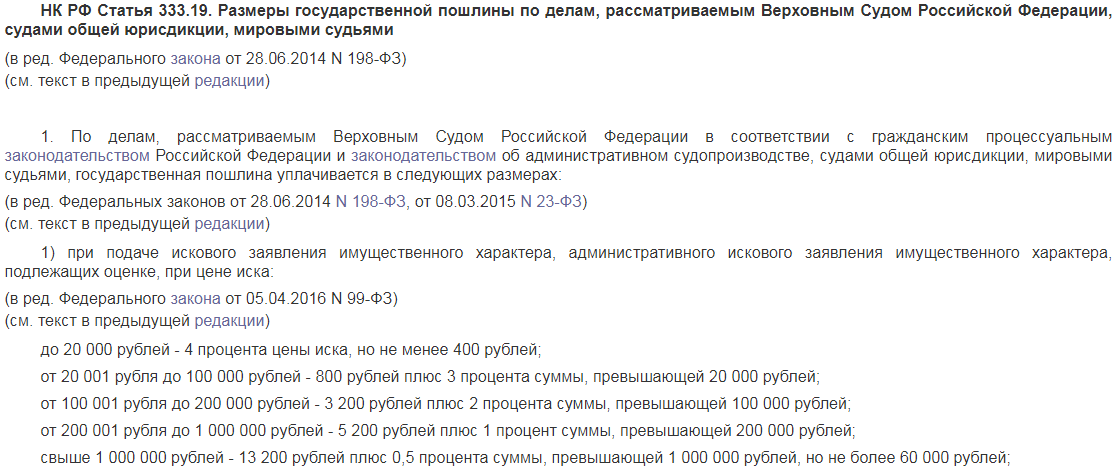

- Налоговым кодексом РФ — устанавливает ставки, льготы и порядок предоставления отсрочки/рассрочки при уплате обязательного сбора — ст. 333.19, ст. 333.20, ст. 333.36 НК РФ.

- Семейным кодексом РФ — закрепляет право мужа/жены на решение вопросов о разделе имущества в добровольном порядке, на основании брачного договора или посредством обращения в суд — п. 3 ст. 38 СК РФ.

- Гражданским процессуальным кодексом РФ — устанавливает обязанность истца представить доказательства уплаты госпошлины при подаче исковых заявлений — ст. 132 ГПК РФ.

Кто оплачивает госпошлину

Госпошлина при разделе имущества супругов уплачивается истцом перед обращением в суд по такому делу. В соответствии со ст. 132 ГПК РФ при подаче документов в суд к иску обязательно прилагается квитанция об уплате обязательного сбора.

В противном случае исковое заявление будет оставлено без движения. Или возвращено истцу, если в установленный определением суда срок не будут устранены обстоятельства, послужившие причиной для оставления иска без движения — ст. 135 ГПК РФ.

Ходатайство о возмещении ответчиком части уплаченных средств истцу в случае удовлетворения его требований можно приложить к исковому заявлению. При этом в судебном акте отражается кто оплачивает обязательный сбор и в каком размере.

Если такое ходатайство не было подано вместе с иском или заявлено во время судебного разбирательства, сделать это можно в течение трех месяцев. Исчисление указанного срока начинается со дня вступления в законную силу последнего судебного акта, которым рассмотрение дела закончилось — ст. 103.1 ГПК РФ.

103.1 ГПК РФ.

Заявление подается в суд, который рассматривал исковое заявление в качестве суда первой инстанции. В этом случае в определении суда отражается обязанность ответчика оплатить госпошлину.

Образец ходатайства о возмещении расходов по уплате госпошлины

Образец ходатайства о возмещении расходов по уплате госпошлины (DOC, 32 КВ)

Образец заявления о взыскании судебных расходов после вынесения решения суда

Образец заявления о взыскании судебных расходов после вынесения решения суда (DOC, 32 КВ)

Какой порядок действий при оплате госпошлины

Действия истца при оплате обязательного сбора можно представить в виде следующего алгоритма:

- Определить, какое имущество и в какой доле желаете оставить себе.

- Рассчитать госпошлину при разделе имущества.

- Получить реквизиты для оплаты.

- Оплатить обязательный сбор и получить квитанцию/чек.

- Подать исковое заявление и приложить к нему подтверждающий оплату документ.

Как определить состав имущества

Поделить можно любое имущество, которое было приобретено супругами в период брака — ст. 34 СК РФ. Необходимо также учитывать, что вещи индивидуального пользования, а также то, что было приобретено мужем или женой до заключения брачного союза, получено в дар или по наследству, не делится — ст. 36 СК РФ.

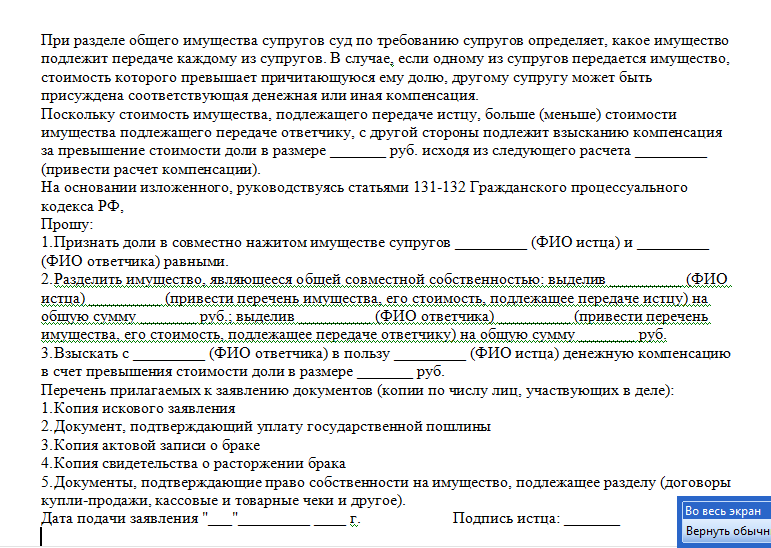

После того как вы определились с составом собственности, в исковом заявлении необходимо изложить свои требования по ее распределению между сторонами. А именно, указать, на какие из объектов и в какой доле претендуете.

См. также:

Как делится имущество при разводе в 2022 году — подробный обзор

Как рассчитать госпошлину

Госпошлина на раздел имущества напрямую зависит от его цены. Причем не всей спорной совместной собственности, а только той части, на которую претендует истец.

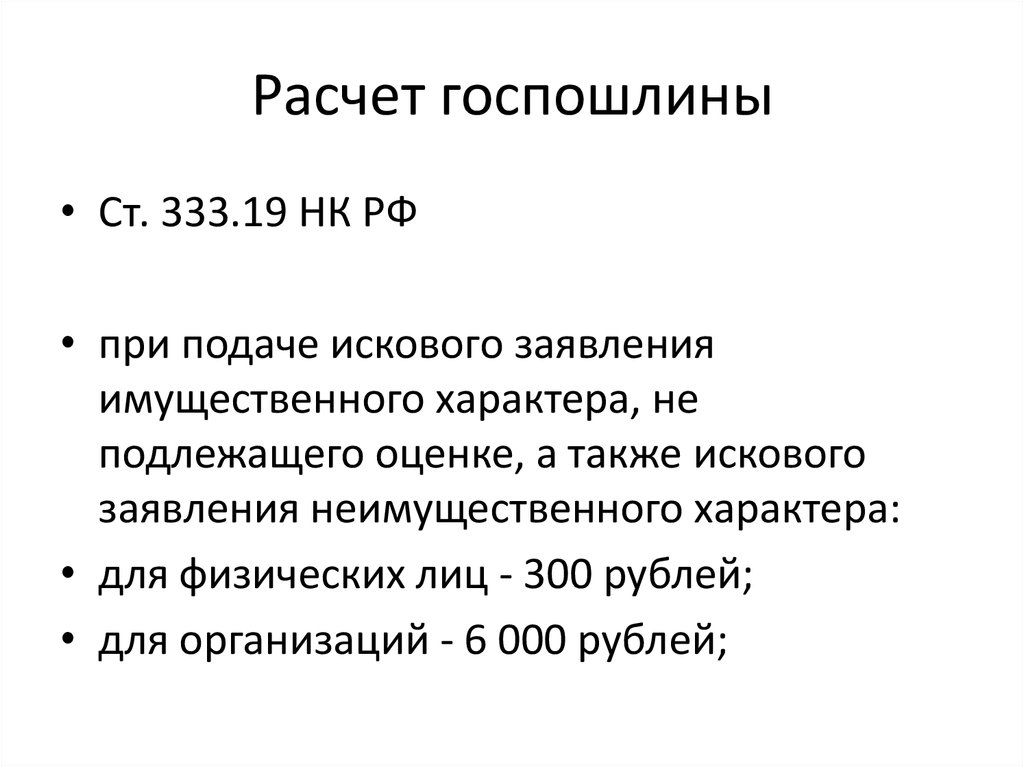

Размер госпошлины при разделе имущества установлен пп. 1 п. 1 ст. 333.19 НК РФ. Состоит она из двух частей: фиксированной ставки и процентов от суммы, которая выше установленного предела.

При этом есть ограничения верхнего и нижнего предела итоговой суммы обязательного сбора. Он не может быть меньше 400 р. и превышать 60 тыс. р.

Ставки госпошлины представлены в таблице.

| Цена иска | Фиксированный размер (р.) | Процент | Пример расчета |

| До 20 тыс. р. | — | 4% от цены иска | При цене иска 15 тыс. р., необходимо заплатить 600 р. (15 000 — 4%). А вот если цена иска 5 500 р., то госпошлина будет не 220 р., а 400. |

| От 20 001 р. до 100 тыс. р. | 800 | 3% от суммы больше 20 тыс. р. | Если цена иска 58 тыс. р. госпошлина составит 1 940 р. (800 + (38 тыс. — 3%)) |

| От 100 001 до 200 тыс. р. | 3 200 | 2% от суммы более 100 тыс. р. | Когда стоимость собственности 180 тыс. р. оплачивается 4 800 р. (3 200 + (80 000 — 2%)) |

| От 200 001 до 1 млн р. | 5 200 | 1% от суммы более 200 тыс. р. | При цене иска 550 тыс. |

| Более 1 млн р. | 13 200 | 0,5% от суммы более 1 млн р. | При цене иска 5 млн госпошлина 33 200 р. (13 200 + (4 000 000 — 0,5%)) Если цена иска 30 млн р., то оплате подлежит 60 тыс. р., как максимально допустимый предел. |

Для расчета можно воспользоваться онлайн-калькулятором, который обычно имеется на сайте суда.

Когда спорная собственность не подлежит оценке, размер сбора 300 р. — пп. 3 п. 1 ст. 333.19 НК РФ.

Итоговая сумма пошлины указывается в мотивированном судебном акте. В котором будет указано, кому и в какой доле суд присудил имущество. Соответственно ее размер может увеличиться или уменьшиться.

Ниже рассмотрим, как рассчитать госпошлину в зависимости от вида имущества и наличия детей, долгов, долей в общей собственности.

Как рассчитать госпошлину при расторжении брака

Иск в этом случае содержит требования о разводе и разделе общего имущества супругов. Когда требования по распределению совместной собственности рассматриваются судом при расторжении брака, оплате подлежит обязательный сбор — пп. 12 п. 1 ст. 333.20 НК РФ:

Когда требования по распределению совместной собственности рассматриваются судом при расторжении брака, оплате подлежит обязательный сбор — пп. 12 п. 1 ст. 333.20 НК РФ:

- За бракоразводный процесс — в размере 600 р. — пп. 5 п. 1 ст. 333.19 НК РФ.

- За действия по разделу имущества — расчет производится в соответствии с данными, указанными в вышеприведенной таблице — пп. 1 п. 1 ст. 333.19 НК РФ.

При разделе имущества при разводе пошлины можно оплатить как по отдельности, так и одним чеком, а подтверждающие документы приложить к иску.

После вступления в силу решения суда по такому делу пошлиной облагается также получение в органах загс свидетельства о разводе — пп. 2 п. 1 ст. 333.26 НК РФ. Оплатить ее должен каждый из супругов.

См. также:

Иск о расторжении брака и разделе совместно нажитого имущества в 2022 году — как составить + образец

Как быть с оплатой после расторжения брака

Когда стороны после развода решают через суд кому и какие объекты достанутся, пошлина исчисляется от стоимости требуемой доли спорного имущества. По ставкам, предусмотренным для подачи искового заявления имущественного характера (см. таблицу выше).

По ставкам, предусмотренным для подачи искового заявления имущественного характера (см. таблицу выше).

Как рассчитывается при разделе квартиры

Государственная пошлина при подаче искового заявления о разделе квартиры зависит от доли в квартире, на которую претендует истец.

Например. Когда в суде стоит вопрос раздела квартиры стоимостью 5 млн р. в равных долях, то стоимость доли, на которую вы претендуете, составляет 2,5 млн р. (половина от стоимости недвижимости). Цена иска составит 2,5 млн р., от которой и будет рассчитываться госпошлина при разделе квартиры. Соответственно, придется заплатить 20 700 р. (13 200 + 7 500).

Дополнительно оплачивается пошлина 600 р. когда развод происходит с одновременным разделом совместно нажитого имущества супругов.

См. также:

Как разделить квартиру при разводе в 2022 году — инструкция от адвокатов

Как рассчитывается при разделе имущества, если есть дети

Если при подаче искового заявления о разделе собственности истец предъявляет требования об увеличении причитающейся доли, например, с учетом интересов несовершеннолетних детей, за основу берется оцененная стоимость такой доли. Ставки обязательного сбора аналогичны указанным в таблице.

Ставки обязательного сбора аналогичны указанным в таблице.

Например. Жена претендует на ⅔ квартиры стоимостью 6 млн р. Цена иска для расчета обязательного сбора составит 4 млн р. Соответственно сумма пошлины 28 200 р., где фиксированный размер 13 200 р., а процент 15 000 р. (3 000 000 — 0,5%).

Если раздел происходит одновременно с расторжением брака и решением вопроса с кем останутся дети, дополнительно оплачивается 600 р. За рассмотрение требований по взысканию алиментов обязательный сбор составляет 150 р.

Как быть с пошлиной, если делятся долги

Общие обязательства, равно как и активы, нажитые во время брака, являются совместной собственностью мужа и жены — п. 15 Постановление Пленума Верховного Суда РФ № 15 от 05.11.1998 г.

Соответственно общие долги супругов/бывших супругов распределяются между сторонами и зависят от размера той доли, которая им присуждается — п. 3 ст. 39 СК РФ. Пошлина при подаче иска рассчитывается в соответствии с пп. 1 п. 1 ст. 333. 19 НК РФ.

19 НК РФ.

Но у граждан возникает вопрос, как определить цену иска с учетом долгов. Еще более актуальной проблема становится, когда предметом спора является только раздел долгов супругов.

Законодательством это вопрос четко не урегулирован, но на практике оплата пошлины производится исходя из стоимости долгов мужа/жены.

См. также:

Как распределяются общие долги супругов при разделе общего имущества в 2022 году — советы адвоката

Как рассчитать госпошлину при выделении доли

Обязательный сбор по таким искам зависит от того, в каком порядке была установлена общая долевая собственность на спорное имущество (судебном или внесудебном).

При наличии решения суда, которым определена долевая собственность, размер пошлины составит 300 р., как за требование не подлежащее оценке — пп. 3 п. 1 ст. 333.19 НК РФ. Когда решения суда о выделении долей нет, расчет обязательного сбора производится в соответствии с пп. 1 п. 1 ст. 333.19 НК РФ (см. таблицу выше).

Оплачивается ли госпошлина при применении мер обеспечения иска

Для того чтобы один из супругов не успел распорядиться совместным имуществом до рассмотрения судом иска о разделе собственности, истец может ходатайствовать о применении мер обеспечения иска. Например, просить суд наложить арест на квартиру и/или машину.

Например, просить суд наложить арест на квартиру и/или машину.

Подача такого ходатайства не облагается дополнительной пошлиной.

Как оценивается имущество для расчета иска

В соответствии со ст. 91 ГПК РФ цена иска определяется исходя из стоимости объектов, подлежащих разделу, которые указаны в исковом заявлении.

Цена имущества определяется одним из следующих способов:

- Инвентаризационная стоимость — отражается в справке, полученной в БТИ. Чаще всего не показывает реальную цену объекта недвижимости. Это может повлечь за собой неравный раздел или уменьшение компенсации, которую вы планируете получить.

- Кадастровая стоимость — узнать ее можно путем получения выписки из ЕГРН. Кадастровая стоимость тоже может отличаться от реальной цены.

- Самостоятельно — в этом случае можно опираться на стоимость, указанную в договорах, по которым оно было приобретено, заключениях страховых компаний. При условии, что эти документы сравнительно свежие.

Или самостоятельно проанализировать цены на аналогичное имущество со схожими исходными данными в вашем регионе на сайтах продажи.

Или самостоятельно проанализировать цены на аналогичное имущество со схожими исходными данными в вашем регионе на сайтах продажи. - С привлечением независимого оценщика — в этом случае вы получите заключение сертифицированного оценщика из СРО, в котором будет указана стоимость объекта оценки. Процедура эта может быть довольно затратной. Особенно при наличии большого количества спорной собственности.

В случае разрешения спора о разделе общего имущества в судебном порядке оценка имущества является обязательной в случае возникновения спора о его стоимости — ст. 8 ФЗ “Об оценочной деятельности в РФ”. Одна из сторон или обе стороны могут ходатайствовать о проведении независимой экспертизы стоимости имущества.

Как оплатить госпошлину

Сумма пошлины может быть внесена несколькими способами

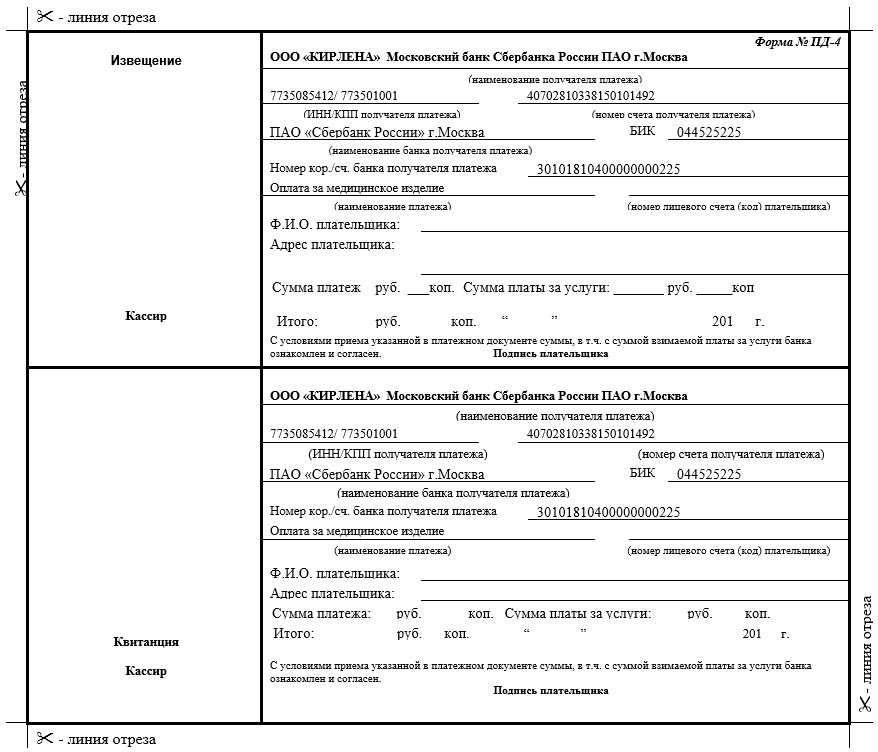

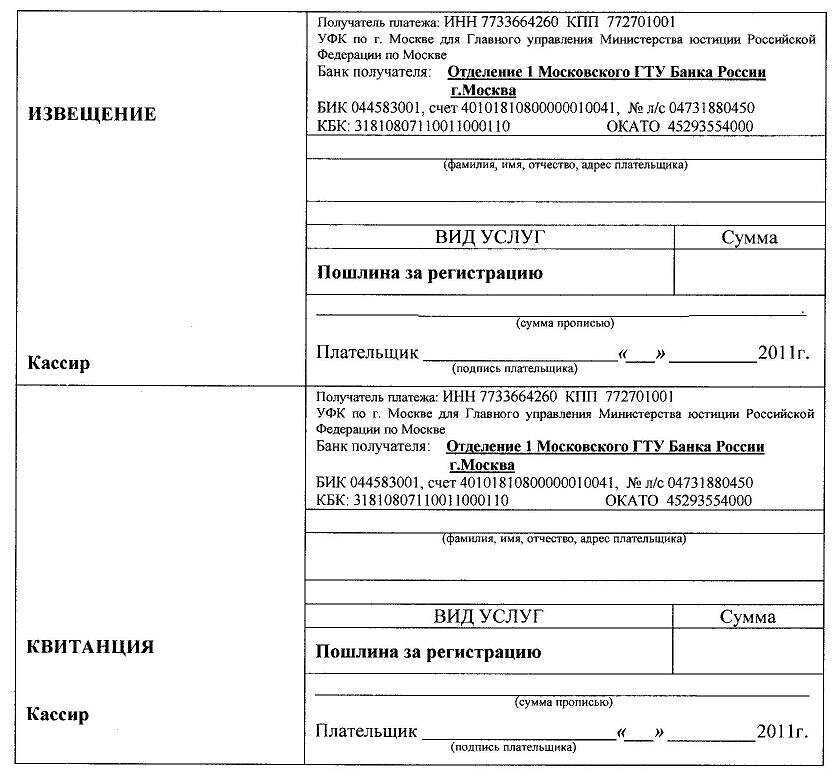

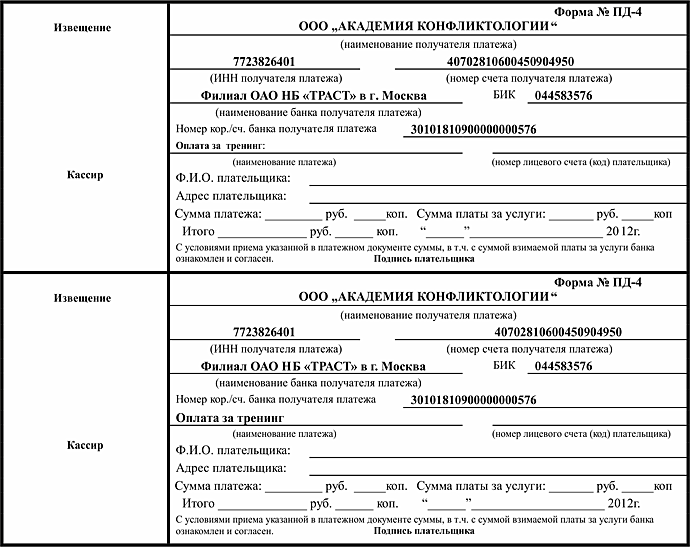

Как было отмечено выше, госпошлина при разделе совместно нажитого имущества супругов оплачивается перед подачей искового заявления:

- Через банк.

- С помощью банковского терминала.

- Через электронный кошелек — при наличии зарегистрированного на вас электронного кошелька и достаточной суммы на балансе.

Для оплаты потребуются ИНН, реквизиты счета, паспортные данные плательщика.

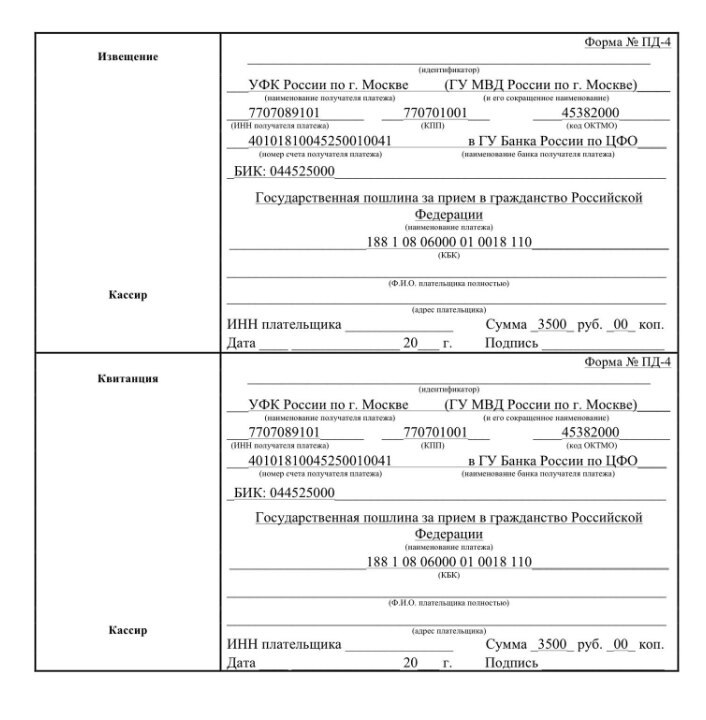

Где получить реквизиты для оплаты

Реквизиты можно получить в суде, в который подается иск о разделе имущества супругов. Это можно сделать одним из следующих способов:

- Уточнить в приемной суда, в который будете подавать иск, по телефону или обратившись лично.

- Посмотреть на сайте судебного органа.

Какие документы по оплате прикладываются к иску

Документами, подтверждающими оплату госпошлины при разделе имущества супругов, являются:

- Квитанция банка — при оплате через финансово-кредитное учреждение.

- Чек — при оплате через терминал или электронный кошелек. В последнем случае чек необходимо распечатать самостоятельно, выбрав необходимую транзакцию в истории платежей.

Чек также может быть отправлен на электронную почту, привязанную к кошельку.

Чек также может быть отправлен на электронную почту, привязанную к кошельку.

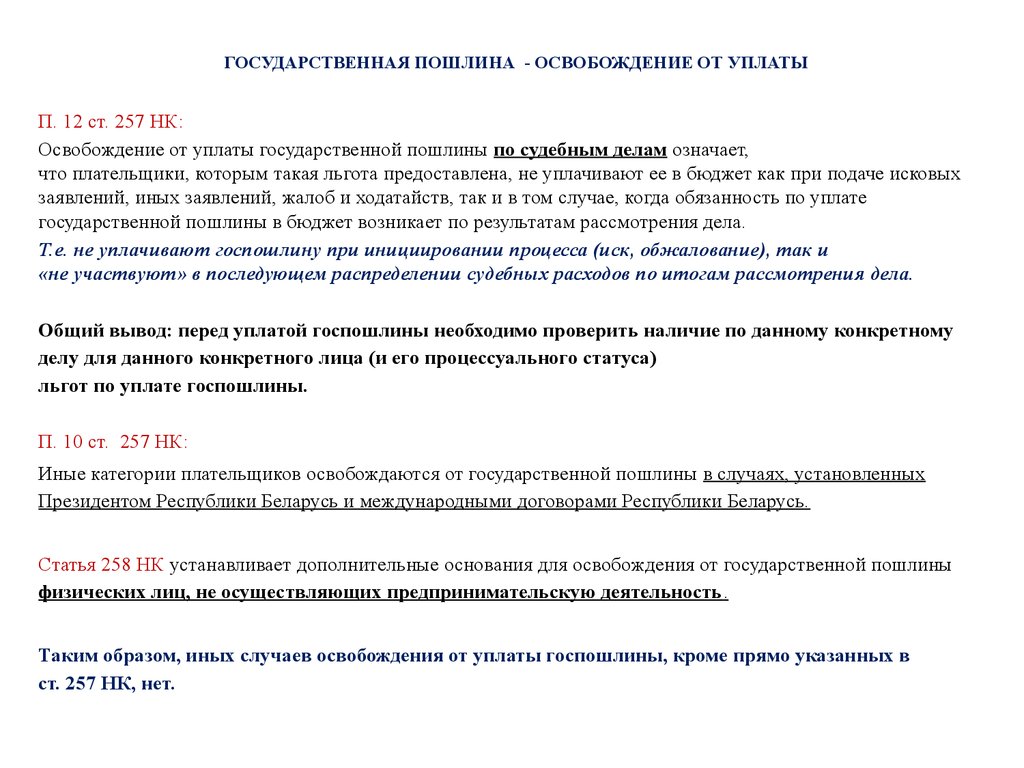

Кто освобождается от уплаты

В соответствии с действующим законодательством, инвалиды 1 и 2 гр. освобождаются от уплаты обязательного сбора за рассмотрение дела в суде — ст. 333.36 НК РФ:

Однако, если цена имущества превысила 1 млн р., подлежащая оплате сумма рассчитывается в соответствии с пп. 1 п. 1 ст. 333.19 НК РФ. При условии вычета суммы госпошлины, которую пришлось бы оплатить при цене иска 1 млн р.

А также не уплачивается обязательный сбор за подачу апелляционной или кассационной жалобы на решение суда о расторжении брака.

Образец ходатайства об освобождении от уплаты госпошлины

Образец ходатайства об освобождении от уплаты госпошлины (DOC, 32 КВ)

Возможна ли отсрочка или рассрочка уплаты

Предоставление отсрочки/рассрочки регламентировано ст. 90 ГПК РФ и ст. 333.41 НК РФ. Причинами отсрочки или рассрочки выплаты могут быть:

- Тяжелое материальное положение.

- Наличие нетрудоспособных иждивенцев.

- Потеря источника дохода.

- Серьезное заболевание, требующее дорогостоящей терапии.

Указанный перечень не является исчерпывающим. Получить отсрочку можно также в случае раздела имущества, находящегося у ответчика или оформленного на него. Когда он отказывается предоставить правоустанавливающие документы для получения справок о стоимости объекта или для обращения к оценщику.

В этом случае к иску прикладывается ходатайство об истребовании доказательств и о предоставлении отсрочки уплаты до выявления цены иска.

Для получения отсрочки или рассрочки необходимо подать соответствующее заявление в суд. К заявлению о предоставлении послаблений при осуществлении выплат прикладываются соответствующие доказательства (справка о доходах, наличии иждивенцев и др.).

Предоставление рассрочки не является обязанностью суда. При принятии такого решения будут учитываться все обстоятельства и представленные доказательства. В некоторых случаях суд может не только удовлетворить ходатайство, но и снизить размер госпошлины.

В некоторых случаях суд может не только удовлетворить ходатайство, но и снизить размер госпошлины.

Образец заявления об отсрочке или рассрочке уплаты госпошлины

Образец заявления об отсрочке или рассрочке уплаты госпошлины (DOC, 32 КВ)

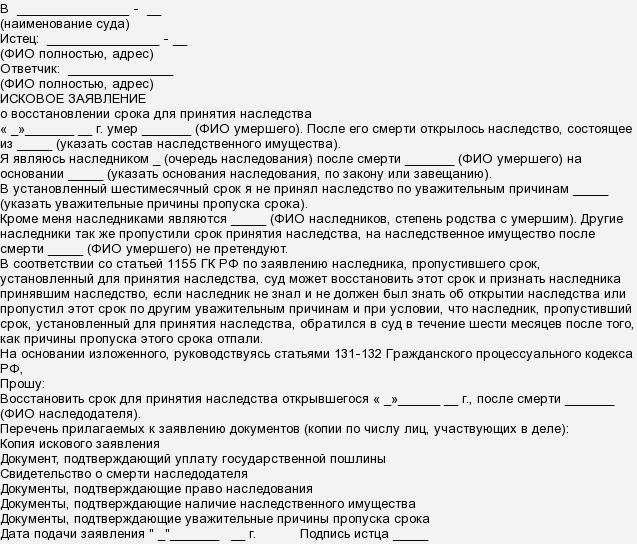

В каких случаях госпошлина возвращается истцу

Чтобы возвратить деньги, придется обратиться в суд и в налоговую

Уплаченная сумма пошлины может быть возвращена заявителю — ст. 333.40 НК РФ:

- При возвращении искового заявления или отказе в его принятии.

- В случае когда было прекращено производство по делу, или иск оставлен без рассмотрения.

- Если исковое заявление по каким-либо причинам так и не было подано.

Когда в ходе судебного разбирательства установлено, что цена иска ниже заявленной, возврату подлежит излишне уплаченная сумма госпошлины при разделе имущества.

Алгоритм действий для возврата уплаченной госпошлины выглядит следующим образом:

- Обратиться с заявлением в канцелярию суда и приложить платежный документ.

Когда требования заявителя обоснованы, выдается соответствующее определение/справка из судебного органа.

Когда требования заявителя обоснованы, выдается соответствующее определение/справка из судебного органа. - Написать заявление на имя руководителя налоговой службы по месту нахождения суда и приложить доказательства — квитанцию об оплате, документы из суда. Возврат пошлины производится в течение месяца. Исчисление которого начинается со дня принятия заявления.

Важно! Срок давности для обращения составляет 3 года.

В удовлетворении заявления может быть отказано. Причины такого отказа будут отражены в ответе ФНС. Чаще всего отрицательный ответ поступает, когда заявителем не представлены необходимые документы, неверно указаны данные либо отсутствуют основания для возврата.

Образец заявления в суд о возврате пошлины

Образец заявления в суд о возврате пошлины (DOC, 32 КВ)

Образец заявления в налоговый орган о возврате пошлины

Образец заявления в налоговый орган о возврате пошлины (DOC, 32 КВ)

Возвращается ли пошлина, если в суде заключено мировое соглашение

Если в ходе судебного разбирательства о разделе общего имущества супругов сторонами было достигнуто и утверждено судом мировое соглашение, возвращается 70% уплаченной суммы — пп. 3 п. 1 ст. 333.40 НК РФ. Такое же правило действует в случае, если истец отказался от иска или ответчик признал исковые требования до принятия судом первой инстанции решения по делу.

3 п. 1 ст. 333.40 НК РФ. Такое же правило действует в случае, если истец отказался от иска или ответчик признал исковые требования до принятия судом первой инстанции решения по делу.

Когда стороны самостоятельно договорились о распределении расходов по уплате обязательного сбора, это отражается в условиях мирового соглашения.

Например, истец (ответчик) может взять на себя обязательство оплатить всю сумму госпошлины. Тогда ее размер будет зависеть не от присужденной доли, а от стоимости всей спорной собственности.

Облагается ли госпошлиной соглашение о разделе имущества

Для соглашения о разделе имущества законодательством предусмотрено обязательное нотариальное удостоверение — п. 2 ст. 38 СК РФ. Стоимость составления документа у нотариуса складывается из госпошлины и оплаты правовых и технических услуг (далее — УПТХ).

Ставка обязательного сбора составляет 0,5% от цены имущества, но не меньше 300 р. и не больше 20 тыс. р.— пп. 5 п. 1 ст. 333.24 НК РФ.

Стоимость УПТХ устанавливается Федеральной нотариальной палатой РФ ежегодно для каждого региона. Узнать, сколько стоит заключить соглашения можно на сайте ФНП.

Узнать, сколько стоит заключить соглашения можно на сайте ФНП.

Например, в Санкт-Петербурге стоимость УПТХ при удостоверении соглашения о разделе совместной собственности от 6 000 до 8 500 р. В зависимости от сложности документа и количества объектов собственности.

Таким образом, заключение у нотариуса в Санкт-Петербурге соглашения о разделе земельного участка стоимостью 10 млн р. обойдется в 26 тыс. р. Где госпошлина 20 тыс. р. (как максимально допустимый предел), а УПТХ — 6 тыс. р.

Для сравнения, стоимость УПТХ за аналогичную услугу в Москве составляет 8 тыс. р. и увеличивается на тысячу за каждый дополнительный объект, но не может быть больше 12 тыс. р.

Если взять за основу вышеуказанный пример, то удостоверение соглашения в Москве обойдется в 28 тыс. р., где нотариальный сбор 20 тыс. р., а УПТХ 8 тыс. р.

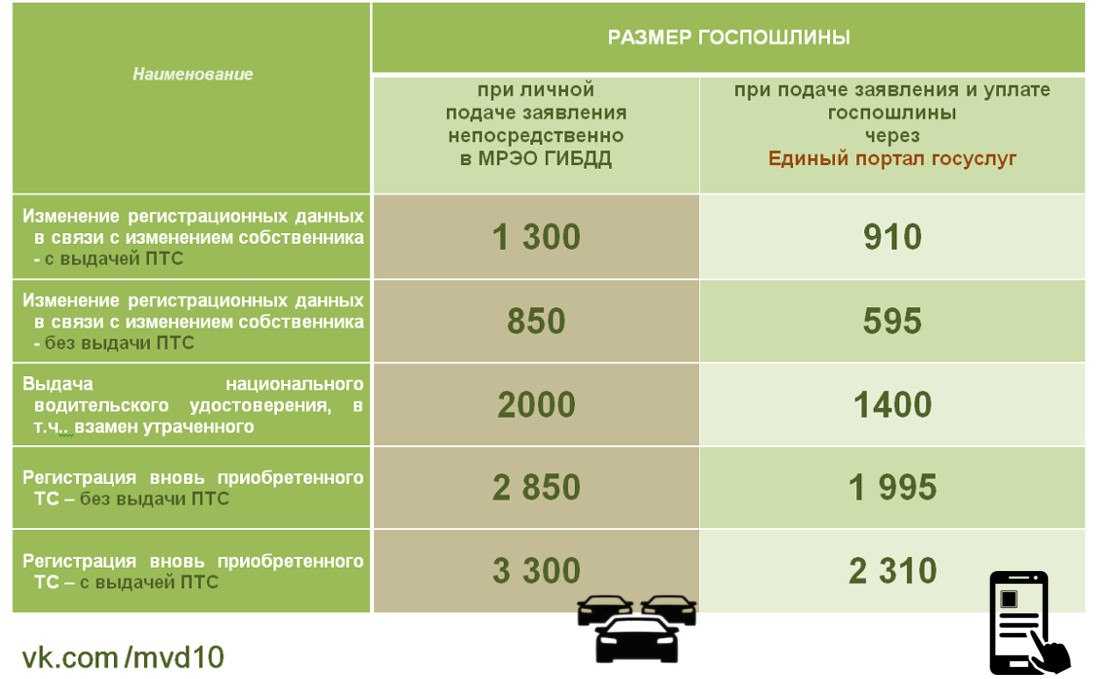

Государственная регистрация перехода права собственности на недвижимое имущество в Росреестре облагается пошлиной в размере 2 тыс. р. А вот оформление права собственности на машину в ГИБДД с сохранением государственных регистрационных знаков обойдется в 850 р. А в случае их замены в 2 850 р.

А в случае их замены в 2 850 р.

См. также:

Соглашение о разделе совместно нажитого имущества супругов в 2022 году

Что делать, если рассчитать госпошлину не получилось

Если у гражданина так и не получилось определить цену имущества, которое он желает получить, судья может предварительно установить размер государственного сбора — пп. 9 п. 1 ст. 333.20 НК РФ. После вступления в законную силу решения суда, которым определена цена иска, у стороны есть 10 дней, чтобы внести недостающую сумму.

Запомнить

- Госпошлина за раздел имущества уплачивается перед подачей иска в суд, а подтверждающий оплату документ прилагается к исковому заявлению.

- Величина сбора зависит от стоимости той части имущества, которое истец желает оставить себе. Но не может быть меньше 400 р. и превышать 60 тыс. р.

- Определить цену спорной совместной собственности можно, основываясь на инвентаризационной, кадастровой стоимости, самостоятельно посмотреть в интернете или обратиться к сертифицированному оценщику.

- Госпошлина при расторжении брака и разделе совместной собственности складывается из пошлины за развод и за разделение общего имущества супругов.

- Можно оплатить госпошлину в кассе банка, через терминал или электронный кошелек.

- В случае финансовых затруднений, суд, по заявлению истца, может предоставить отсрочку или рассрочку оплаты обязательного сбора.

- Если иск так и не был подан или суд оставил его без рассмотрения, уплаченную сумму обязательного сбора можно вернуть, обратившись с заявлением в ФНС. К обращению обязательно прикладывается квитанция об оплате и документы из суда, подтверждающие наличие оснований на возврат денег.

Постараетесь самостоятельно рассчитать сумму госпошлины? Попросите суд предоставить вам рассрочку для оплаты?

Раздел имущества и налоги: подробности

Безналоговые переводы

Налоговые последствия раздела имущества супругов могут создать некоторую головную боль. Большинство пар имеют несколько видов собственности; личное имущество, недвижимость, инвестиционные и пенсионные счета и даже деловые интересы. Для обоих супругов крайне важно определить и учесть соответствующие налоговые последствия, которые могут возникнуть при разделе активов и обязательств.

Большинство пар имеют несколько видов собственности; личное имущество, недвижимость, инвестиционные и пенсионные счета и даже деловые интересы. Для обоих супругов крайне важно определить и учесть соответствующие налоговые последствия, которые могут возникнуть при разделе активов и обязательств.

Важно отметить, что до 1984, когда супруги передавали имущество при раздельном проживании, в результате передача рассматривалась как убыток или прибыль и отражалась как таковая в IRS. К счастью, Закон о налоговой реформе изменил закон, позволив супругам передавать имущество, связанное с разводом, без признания и сообщения об убытках или прибылях.

Независимо от того, как эта передача называется (подарок, продажа, обмен и т.д.), действует одно и то же правило. Правило также применяется, даже если стороны так и не получили решение о разводе; термин «случай развода» на самом деле не требует развода сторон.

Как правило, в юридический документ, касающийся передачи, включается положение о том, что любая передача не облагается налогом. Однако, даже если передача происходит без наличия юридического документа, часто существует презумпция того, что передача была «случайным разводом» и, следовательно, не влечет за собой налоговых последствий. Чтобы эта презумпция вступила в силу, обмен имуществом должен быть связан с расторжением брака или иметь место в течение одного календарного года после расторжения брака. Имейте в виду, что даже если передача предусмотрена юридическим документом, она должна произойти в течение 6 лет после расторжения брака, иначе передача больше не будет считаться необлагаемой налогом.

Однако, даже если передача происходит без наличия юридического документа, часто существует презумпция того, что передача была «случайным разводом» и, следовательно, не влечет за собой налоговых последствий. Чтобы эта презумпция вступила в силу, обмен имуществом должен быть связан с расторжением брака или иметь место в течение одного календарного года после расторжения брака. Имейте в виду, что даже если передача предусмотрена юридическим документом, она должна произойти в течение 6 лет после расторжения брака, иначе передача больше не будет считаться необлагаемой налогом.

Однако, если имущество передается третьему лицу в связи с разводом, супруг, который получает выгоду от передачи, будет включать сумму прироста капитала в качестве дохода при подаче налоговой декларации. Будет применяться как федеральный налог, так и налог штата на прирост капитала. Сумма налога, которую супругу придется заплатить с такой прибыли, будет зависеть от применимой налоговой категории и того, как долго актив находился во владении до продажи. Таким образом, даже если продажа семейной резиденции третьей стороне может быть связана с разводом и предусмотрена соглашением о раздельном проживании, налог на прирост капитала все равно будет применяться.

Таким образом, даже если продажа семейной резиденции третьей стороне может быть связана с разводом и предусмотрена соглашением о раздельном проживании, налог на прирост капитала все равно будет применяться.

Существует исключение из указанного выше правила о третьей стороне. Такая передача по-прежнему может рассматриваться как не облагаемая налогом в том случае, если передача третьему лицу осуществляется в интересах супруга. Например, если один из супругов переводит средства непосредственно в банк для погашения долга другого супруга, такой перевод может считаться не облагаемым налогом. На всякий случай в соглашении о раздельном проживании или другом юридическом документе, в котором обсуждается передача, должно быть четко указано, что это делается в интересах супруга и предполагается, что передача не облагается налогом.

Несмотря на это правило безналоговой передачи, некоторые передачи по своей сути создают налогооблагаемые события, о которых должны знать оба супруга.

Пенсионные счета

Сегодня существует множество пенсионных счетов; 401ks, взаимные фонды, пенсии, IRA, взаимные фонды, и этот список можно продолжить. Каждый из этих счетов имеет благоприятные налоговые качества, чтобы стимулировать людей копить на пенсию. Хотя любой конкретный пенсионный счет может принадлежать только одному супругу, деньги, заработанные или внесенные на пенсионный счет в течение брака, считаются военным имуществом и должны быть каким-либо образом разделены при расторжении брака.

Каждый из этих счетов имеет благоприятные налоговые качества, чтобы стимулировать людей копить на пенсию. Хотя любой конкретный пенсионный счет может принадлежать только одному супругу, деньги, заработанные или внесенные на пенсионный счет в течение брака, считаются военным имуществом и должны быть каким-либо образом разделены при расторжении брака.

Независимо от правила IRS, разрешающего безналоговые переводы между супругами, существуют определенные налоговые последствия, которые автоматически срабатывают при передаче пенсионных счетов. Если вы просто закроете IRA или обналичите 401K досрочно, чтобы разделить средства со своим бывшим супругом, это, тем не менее, создаст налогооблагаемое событие и может иметь серьезные финансовые последствия.

Для квалифицированных планов работодателей, таких как 401Ks и пенсии, лучший способ гарантировать, что перевод всех или части средств бывшему супругу не приведет к налоговым штрафам, — это получить Qualified Domestic Relations Order (QDRO).

Проще говоря, QDRO. является юридическим инструментом, который позволяет лицу передавать права на пенсионный счет другому лицу. Этот приказ позволит отделить счет и снять его без налоговых штрафов, если средства депонированы на другом пенсионном счете. Сам приказ будет отправлен администратору плана после того, как он будет подписан судьей, и он проинструктирует администратора о том, как должны распределяться средства.

Имейте в виду, что просто указание того, как учетная запись должна быть разделена в вашем соглашении о разделении, не даст вам того же результата — администратор плана не будет распределять долю плана без действительного QDRO. Точно так же, если владелец квалифицированного плана просто изымает средства непосредственно из плана, чтобы распределить их, это приведет к налогооблагаемому событию. Мало того, что налоги будут причитаться из-за досрочного выхода, но выход может даже подтолкнуть этого супруга к более высокой налоговой категории, привести к тому, что ваши другие инвестиции будут облагаться подоходным налогом, и даже вызвать некоторые из освобождений, которые вы в противном случае имели бы право попасть в фазу. — выходной порог. Этого эффекта домино можно легко избежать, выполнив действительный QDRO.

— выходной порог. Этого эффекта домино можно легко избежать, выполнив действительный QDRO.

Если рассматриваемый пенсионный счет является IRA, а не квалифицированным планом, нет необходимости получать QDRO. Баланс IRA может быть разделен без уплаты налогов, если он надлежащим образом включен в утвержденный судом декрет о разводе или соглашение о раздельном проживании. Эта транзакция будет характеризоваться как перевод или пролонгация и является не облагаемой налогом транзакцией, если средства депонированы на другой пенсионный счет. Юридический документ, предписывающий пролонгацию или передачу, должен быть подробным и содержать информацию о том, кому принадлежит счет, какой процент должен быть переведен, и даже включать соответствующие номера счетов.

Опционы на акции

Если супруги делят опционы на акции, это может создать головную боль. Во-первых, часто бывает трудно оценить еще не исполненные опционы. В отличие от автомобиля или дома, справедливая рыночная стоимость неисполненных опционов на акции действительно трудно определить в долларах. Кроме того, может быть трудно определить, действительно ли опционы являются собственностью супругов или их следует рассматривать как отдельные – на этот вопрос трудно ответить, если не ясно, что опционы были предоставлены в качестве вознаграждения за проделанную работу во время брака.

Кроме того, может быть трудно определить, действительно ли опционы являются собственностью супругов или их следует рассматривать как отдельные – на этот вопрос трудно ответить, если не ясно, что опционы были предоставлены в качестве вознаграждения за проделанную работу во время брака.

После того, как будет установлено, что опционы являются супружескими, и опционам присвоена стоимость, необходимо будет рассмотреть налоговые последствия. Налоговый штраф, который будет иметь место при передаче опционов на акции, зависит от того, являются ли опционы «обязательными опционами на акции» или «опционами на акции, не предусмотренными законом».

Передача опциона последнего типа приведет к тому, что доход будет облагаться налогом по обычной ставке после исполнения опциона. Эти опционы могут быть переданы без уплаты налогов в случае развода, и налоги не будут начисляться до тех пор, пока опцион не будет реализован. После того, как эти опционы будут реализованы, они будут подлежать удержанию по дополнительной ставке удержания, а налоги FICA будут вычтены.

Однако опционы на акции обрабатываются иначе. Когда законные опционы на акции продаются, в результате получается доход от прироста капитала из прибыли, полученной при продаже. Однако при передаче установленных законом опционов на акции они теряют свой статус установленных законом опционов на акции и становятся неустановленными законом опционами. Установленные законом опционы на акции имеют более благоприятный налоговый режим, поэтому принимающей супруге рекомендуется рассмотреть способы получения опционов без осуществления настоящей передачи.

Один из вариантов — согласиться на денежную стоимость опционов, когда они будут реализованы, и просто получить эту сумму единовременно от другого супруга. Другим вариантом является включение положения в соглашение о раздельном проживании или постановление суда о том, что супруг-работник, которому принадлежат опционы, будет владеть ими от имени другого супруга. Супруг, которому причитаются опционы, будет иметь право попросить другого супруга воспользоваться опционом в любое время по его или ее желанию. Поскольку при реализации опционов возникнут налоговые последствия, супруги должны договориться о том, что принимающий супруг берет только сумму, оставшуюся после начисления налогового штрафа.

Поскольку при реализации опционов возникнут налоговые последствия, супруги должны договориться о том, что принимающий супруг берет только сумму, оставшуюся после начисления налогового штрафа.

Очевидно, что передача опционов на акции может создать головную боль с налоговой точки зрения. Перед передачей каких-либо опционов на акции рекомендуется проконсультироваться с адвокатом или бухгалтером, чтобы оба супруга были полностью осведомлены о любых налоговых последствиях заранее.

Жилище супруга

Давайте обсудим налоговые последствия раздела семейного дома, так как это, как правило, самый крупный актив, подлежащий разделу, и семейное жилище, несомненно, будет разделено тем или иным образом после прекращения действия договора. свадьба. Существует несколько способов раздела имущества, некоторые из них приводят к налоговому событию, а другие квалифицируются как безналоговая передача имущества при разводе.

Если один из супругов остается в семейной резиденции, а другой супруг получает свою «долю» в доме, забирая другое имущество, налоговая проблема не возникает. Точно так же, если один из супругов вступает во владение домом, выкупив его у другого супруга, эта передача не облагается налогом.

Точно так же, если один из супругов вступает во владение домом, выкупив его у другого супруга, эта передача не облагается налогом.

С другой стороны, если супруги решат продать дом и разделить выручку, оба супруга будут платить налог на прирост капитала в размере прибыли каждой из сторон. Но если супруги выбрали этот вариант, они будут иметь право на исключение до 250 000 долларов США в результате продажи или передачи права собственности на основное место жительства. Это исключение применяется до тех пор, пока это было основным местом жительства сторон и соблюдается критерий владения и использования, установленный IRS.

И если оба супруга продолжают владеть резиденцией, немедленного налогового события не возникает. Иногда это предпочтительнее, когда один из родителей остается в доме с детьми, и намерение не состоит в том, чтобы продать дом до тех пор, пока годы спустя. В этом случае супруг, который остался в доме, признает любую прибыль от продажи, и будет применяться то же исключение в размере 250 000 долларов.

Страхование жизни

Нет требования, чтобы какой-либо из супругов имел полис страхования жизни, в котором бывший супруг указан в качестве бенефициара. Однако некоторые супруги могут согласиться сделать это в любом случае и зафиксировать это в соглашении о раздельном проживании. Например, возможно, супруг-иждивенец может потребовать от поддерживающего супруга сохранить полис страхования жизни для обеспечения будущих выплат алиментов, чтобы в случае смерти поддерживающего супруга зависимый супруг все еще имел поддержку в виде полиса страхования жизни. Полисы страхования жизни не облагаются налогом в случае развода, поэтому любая передача полиса не будет облагаться налогом.

Решение налоговых вопросов заблаговременно

Налоговые вопросы, возникающие при разделе совместно нажитого имущества, могут быть сложными, поэтому лучше решить их на раннем этапе бракоразводного процесса. Открыто говорите со своим адвокатом о любых налоговых проблемах и рассмотрите возможность консультации с CPA, если инвестиции в игру в вашей ситуации особенно сложны. Несерьезное отношение к налоговым последствиям раздела имущества может привести к крупным финансовым потерям, поэтому лучше уделить себе достаточно времени, чтобы разобраться с налоговыми последствиями раздела имущества супругов.

Несерьезное отношение к налоговым последствиям раздела имущества может привести к крупным финансовым потерям, поэтому лучше уделить себе достаточно времени, чтобы разобраться с налоговыми последствиями раздела имущества супругов.

сек. 518.58 Устав МН

§

Субд. 1a.Передача, обременение, сокрытие или отчуждение имущества супругов.

Во время рассмотрения дела о расторжении, раздельном проживании или аннулировании брака или при рассмотрении вопроса о возбуждении производства по делу о расторжении, раздельном проживании или аннулировании брака каждая сторона несет фидуциарную обязанность перед другой в отношении любой прибыли или убытков, полученных стороной, без согласия другого, от сделки или от любого использования стороной супружеских активов. Если суд установит, что сторона брака без согласия другой стороны намеревалась начать или во время рассмотрения текущего дела о расторжении брака, раздельном проживании или аннулировании, передала, обременила, скрыла или распорядилась брачным договором. активы, за исключением использования в ходе обычной хозяйственной деятельности или для удовлетворения жизненных потребностей, суд компенсирует другой стороне, ставя обе стороны в то же положение, в котором они находились бы, если бы передача, обременение, сокрытие или отчуждение не имели места. Бремя доказывания в соответствии с этим подразделом лежит на стороне, утверждающей, что другая сторона передала, обременила, скрыла или распорядилась имуществом супруга в связи с рассмотрением начала или во время рассмотрения текущего дела о расторжении брака, раздельном проживании или аннулировании без согласия супруга. заявитель, и что передача, обременение, сокрытие или отчуждение не были связаны с обычной хозяйственной деятельностью или жизненными потребностями. При компенсации стороне в соответствии с настоящим разделом суд при разделе совместно нажитого имущества может приписать всю стоимость актива и справедливый доход от актива стороне, которая передала его, обременила, скрыла или распорядилась им.

активы, за исключением использования в ходе обычной хозяйственной деятельности или для удовлетворения жизненных потребностей, суд компенсирует другой стороне, ставя обе стороны в то же положение, в котором они находились бы, если бы передача, обременение, сокрытие или отчуждение не имели места. Бремя доказывания в соответствии с этим подразделом лежит на стороне, утверждающей, что другая сторона передала, обременила, скрыла или распорядилась имуществом супруга в связи с рассмотрением начала или во время рассмотрения текущего дела о расторжении брака, раздельном проживании или аннулировании без согласия супруга. заявитель, и что передача, обременение, сокрытие или отчуждение не были связаны с обычной хозяйственной деятельностью или жизненными потребностями. При компенсации стороне в соответствии с настоящим разделом суд при разделе совместно нажитого имущества может приписать всю стоимость актива и справедливый доход от актива стороне, которая передала его, обременила, скрыла или распорядилась им. Использование доверенности или отсутствие запретительного судебного приказа против передачи, обременения, сокрытия или распоряжения имуществом супругов не может использоваться в качестве защиты в соответствии с этим подразделом.

Использование доверенности или отсутствие запретительного судебного приказа против передачи, обременения, сокрытия или распоряжения имуществом супругов не может использоваться в качестве защиты в соответствии с этим подразделом.

§

Subd. 4.Пенсионные планы.

(a) Раздел имущества супругов, который представляет собой выплаты или права пенсионного плана в форме будущих выплат пенсионного плана:

(1) подлежит выплате только в пределах суммы пособия пенсионного плана, подлежащего выплате в соответствии с условиями план;

(2) не подлежит выплате в течение периода, превышающего срок, в течение которого выплаты по пенсионному плану подлежат выплате получателю пособий по пенсионному плану;

(3) не подлежит выплате в виде единовременной суммы из активов пенсионного плана с установленными выплатами, приписываемых каким-либо образом супругу со статусом активного участника, пенсионера с отложенным выходом на пенсию или получателя пособия пенсионного плана;

(4) если бывший супруг, которому должны быть произведены выплаты, умирает до окончания указанного периода выплаты с правом на любые оставшиеся выплаты, приходящиеся на наследство или на более чем одного оставшегося в живых, выплачивается только доверенное лицо от имени наследства или группы наследников для последующего раздела доверительным управляющим; и

(5) в случае льгот или прав по государственному пенсионному плану с установленными выплатами, не может начаться до тех пор, пока участник государственного пенсионного плана не подаст действительное заявление на получение пособия по государственному пенсионному плану и пособие не станет подлежащим выплате.

2.6 Как рассчитать госпошлину при выделении доли

2.6 Как рассчитать госпошлину при выделении доли р. госпошлина составит 8 700 р.

р. госпошлина составит 8 700 р.