кто наследует долг, можно ли не платить за умершего родственника

Для жизниМалому бизнесу

Для жизниПолезные статьи

Смерть близкого человека всегда наступает внезапно. Очень часто после этого события родственникам приходится длительное время разбираться в финансовых делах умершего, и далеко не все знают, что унаследовать можно не только имущество, но и долги. Чтобы не оказаться в сложной ситуации, необходимо разобраться в тонкостях наследственного права. В этой статье мы расскажем, в каких ситуациях наследники обязаны выплачивать долги умершего, когда это делать не нужно и каким образом можно освободить себя от чужих долговых обязательств.

Оформить кредит

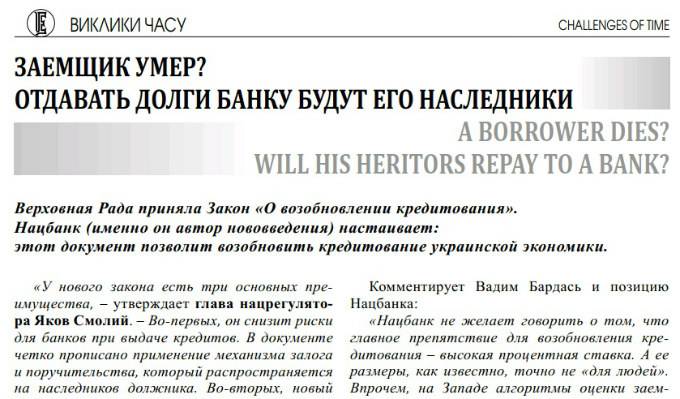

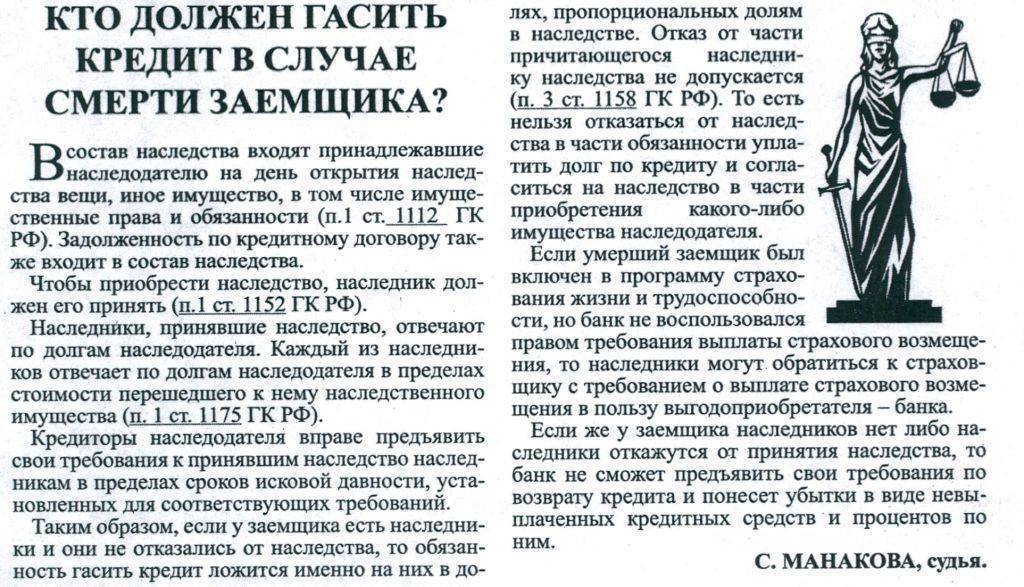

Что сказано в законодательстве о наследовании долгов умершего по кредиту?Статья 1112 Гражданского кодекса Российской Федерации «Наследство» дает однозначный ответ на вопрос о том, что именно наследуют родственники умершего. Это не только вещи и иное имущество, которое принадлежало наследодателю на момент его смерти, но и его имущественные права и обязанности. Под ними подразумеваются в том числе и долговые обязательства по кредитам.

Это не только вещи и иное имущество, которое принадлежало наследодателю на момент его смерти, но и его имущественные права и обязанности. Под ними подразумеваются в том числе и долговые обязательства по кредитам.

В той же статье есть уточнение, что в состав наследства не входят права и обязанности, которые были неразрывно связаны с личностью умершего должника. К этим исключениям, за которые не придется платить наследникам, относятся:

- Платежи по алиментам. Это касается ежемесячных выплат на содержание несовершеннолетнего ребенка, пожилых родителей, супруга и т. д. Но в случаях, когда на момент смерти у наследодателя был неоплаченный долг, подтвержденный судебным решением или приказом о взыскании алиментов, наследникам все же придется заплатить.

- Автомобильные штрафы. Штраф ГИБДД – это наказание за проступок конкретного человека, он не считается долгом и не передается по наследству.

- Возмещение ущерба имуществу и здоровью, а также морального ущерба. Так как именно усопший причинял вред, он и обязан отвечать перед пострадавшими. Но это невозможно, поэтому долг аннулируется.

- Заем у частного лица без документального подтверждения. Если умерший брал в долг деньги у знакомых, но при этом не была оформлена расписка или другой документ, подтверждающий этот факт, то наследники имеют право не платить.

- Неустойки по договорам. Данный тип штрафных санкций накладывается на должника в случае невыполнения им договорных обязательств. Так как наследники не являются непосредственными виновниками, они не обязаны расплачиваться за этот долг умершего, поэтому он «сгорает».

Все остальные долговые обязательства, в том числе кредиты умершего, переходят по наследству.

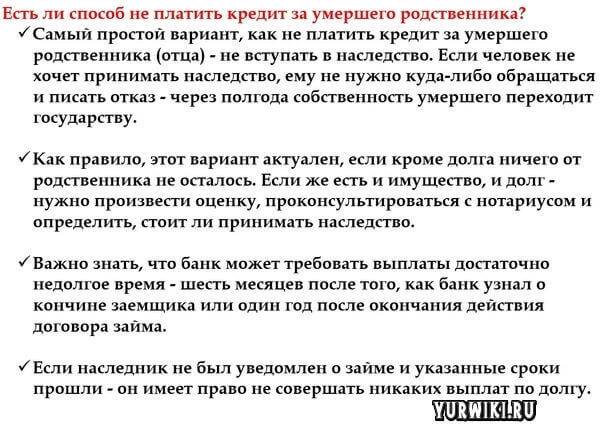

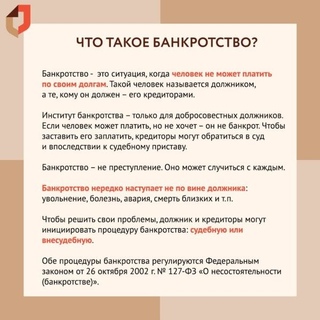

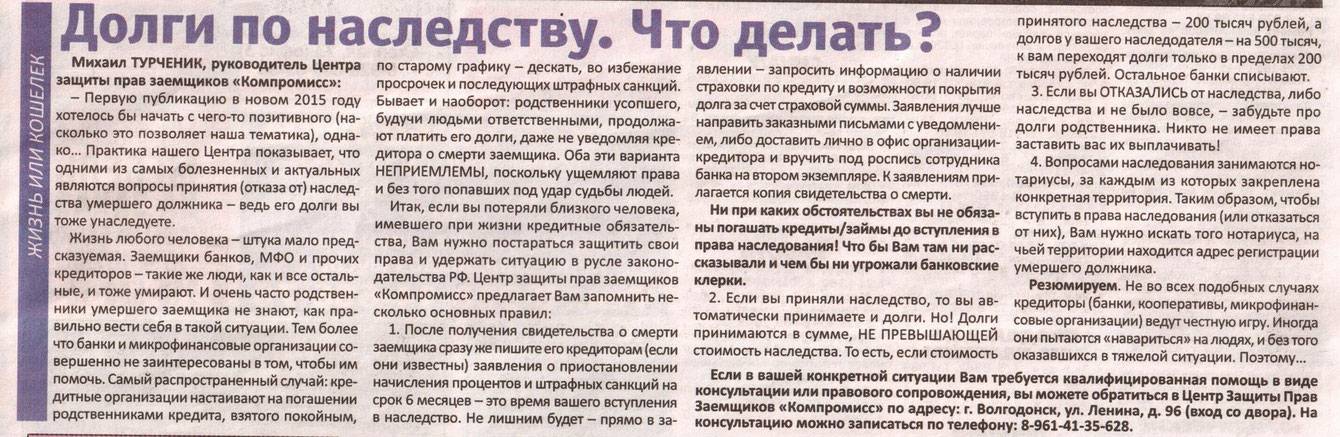

Такая возможность есть, но для этого придется отказаться от наследства. Причем сделать это частично не получится, у наследника есть 2 пути:

- Вступить в наследство в течение 6 месяцев со дня смерти наследодателя. При этом унаследовать не только имущество, но и долги.

- Оформить официальный отказ от наследства у нотариуса. Он может быть адресным направленным) или неадресным (ненаправленным). Это важно, если у наследодателя было несколько наследников с равными правами. В первом случае отказ пишется в пользу одного из других наследников по вашему выбору – права на наследство перейдут ему. В случае с неадресным отказом наследуемые вами имущество и долговые обязательства будут равномерно распределены между оставшимися наследниками.

Они, в свою очередь, также смогут отказаться от своих частей. После того, как отказ будет оформлен нотариально, отозвать его назад будет уже нельзя.

Они, в свою очередь, также смогут отказаться от своих частей. После того, как отказ будет оформлен нотариально, отозвать его назад будет уже нельзя.

Когда есть вероятность получить кредит по наследству после смерти родственника, стоит сначала оценить выгоды и риски. Если сумма долгов превышает стоимость имущества, возможно, стоит отказаться от вступления в наследство.

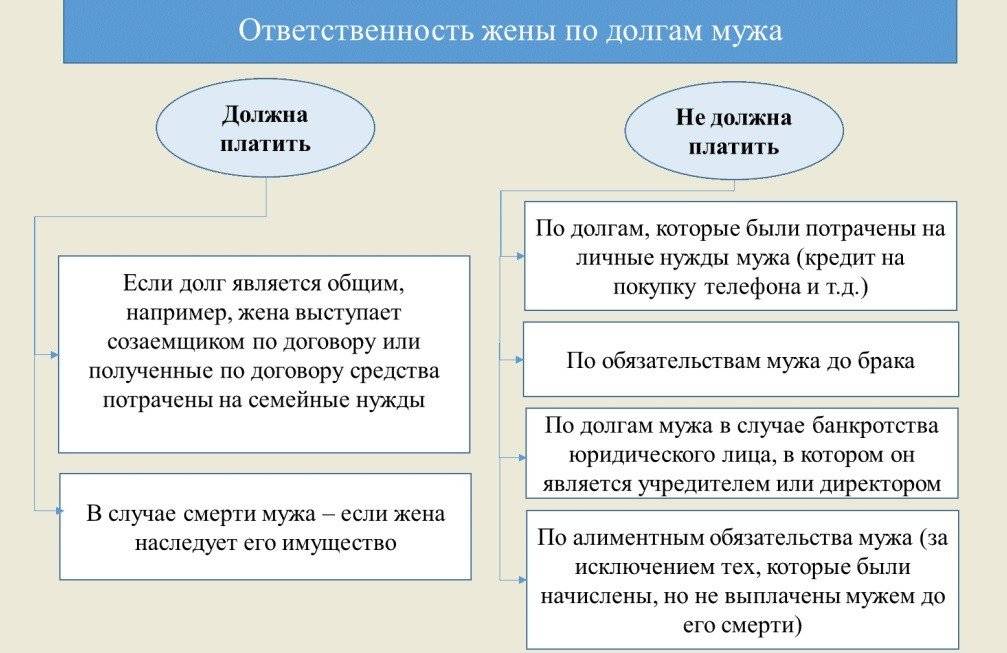

Каким будет размер выплат по кредиту, если наследников несколько?Наследство делится на равные части между наследниками первой очереди. К ним относятся: дети, супруг, а также родители наследодателя. Также по праву представления ими могут оказаться внуки и их потомки. Так как наследство в виде имущества делится поровну, то и кредиты умершего наследники должны будут выплачивать в равных частях. Родственники могут договориться между собой о том, как именно осуществлять платежи. Или же кто-то один может взять долги на себя с условием, что остальные наследники откажутся от своих частей наследства в его пользу.

Или же кто-то один может взять долги на себя с условием, что остальные наследники откажутся от своих частей наследства в его пользу.

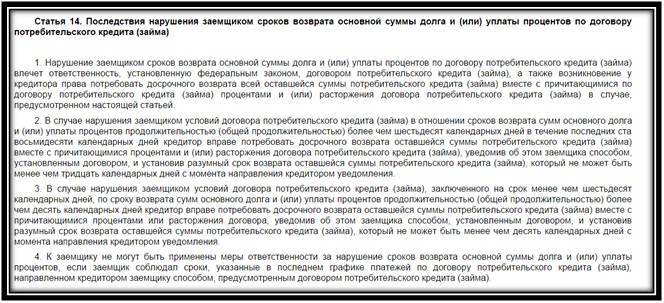

Проценты – это плата банку за возможность пользоваться его деньгами. Их начисление после смерти должника законно, и наследники обязаны оплачивать их наравне с основной частью кредита.

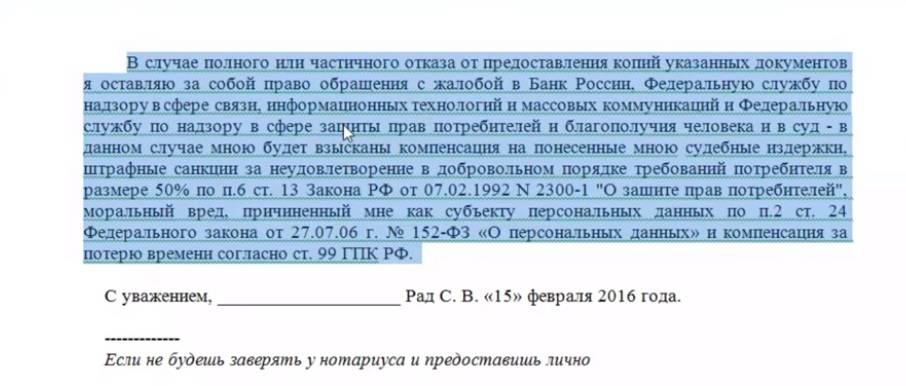

Ситуация со штрафами и пени немного иная. Оба эти вида наказания предполагают вину заемщика и неразрывно связаны с его личностью, поэтому наследники не обязаны их оплачивать. По закону до вступления родственниками в наследство (в течение 6 месяцев после смерти заемщика) банк не имеет права начислять штрафы и пени. Но банковская организация может и не знать о смерти должника, поэтому, чтобы не доказывать свою невиновность уже после начисления пеней, лучше сразу оповестить банк. Для этого нужно написать письменное заявление, в котором сообщить о смерти должника и попросить «заморозить» кредит умершего на полгода до момента вступления в наследство. В таком случае наследники имеют право не вносить платежи по кредиту до официального вступления в наследство, при этом банк не имеет права применять к ним штрафные санкции.

Для этого нужно написать письменное заявление, в котором сообщить о смерти должника и попросить «заморозить» кредит умершего на полгода до момента вступления в наследство. В таком случае наследники имеют право не вносить платежи по кредиту до официального вступления в наследство, при этом банк не имеет права применять к ним штрафные санкции.

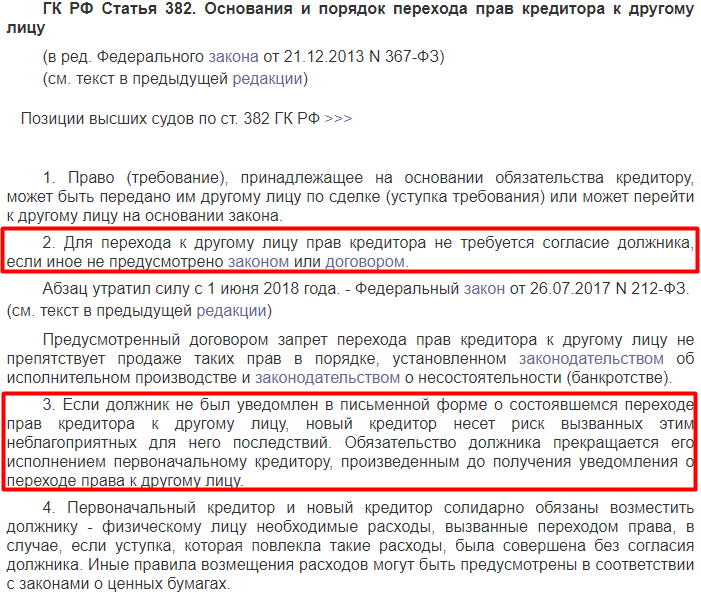

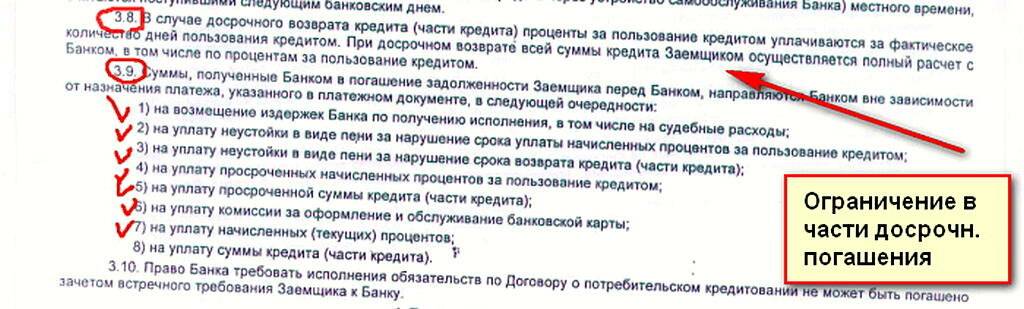

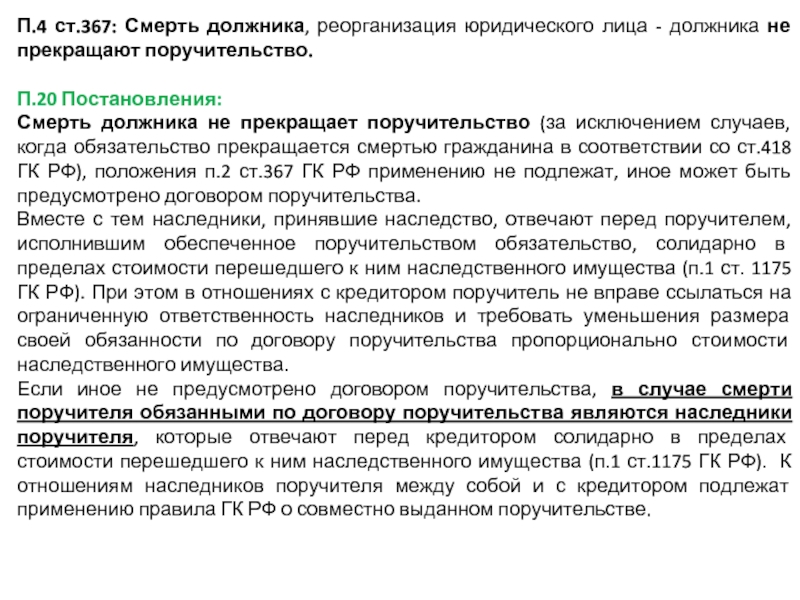

Поручитель – это человек, который официально гарантирует, что заемщик выполнит свои обязательства перед банком. В зависимости от того, как именно был составлен договор, поручитель также может нести финансовую ответственность по кредиту. Если это так, то после смерти должника поручитель продолжит быть ответственным за регулярную выплату кредита, даже если не является наследником. Но бывают и случаи, когда после смерти заемщика вся ответственность поручителя по кредитному договору заканчивается. Важно внимательно изучить договор, чтобы выяснить все нюансы.

Важно внимательно изучить договор, чтобы выяснить все нюансы.

Созаемщик – это человек, который делит с заемщиком долговые обязательства. Для банка между ними нет никакой разницы: созаемщик несет такую же ответственность по погашению долга, как и заемщик, поэтому долговые обязательства «автоматически» переходит к нему в случае, если заемщик умер или не может вносить платежи по другой причине.

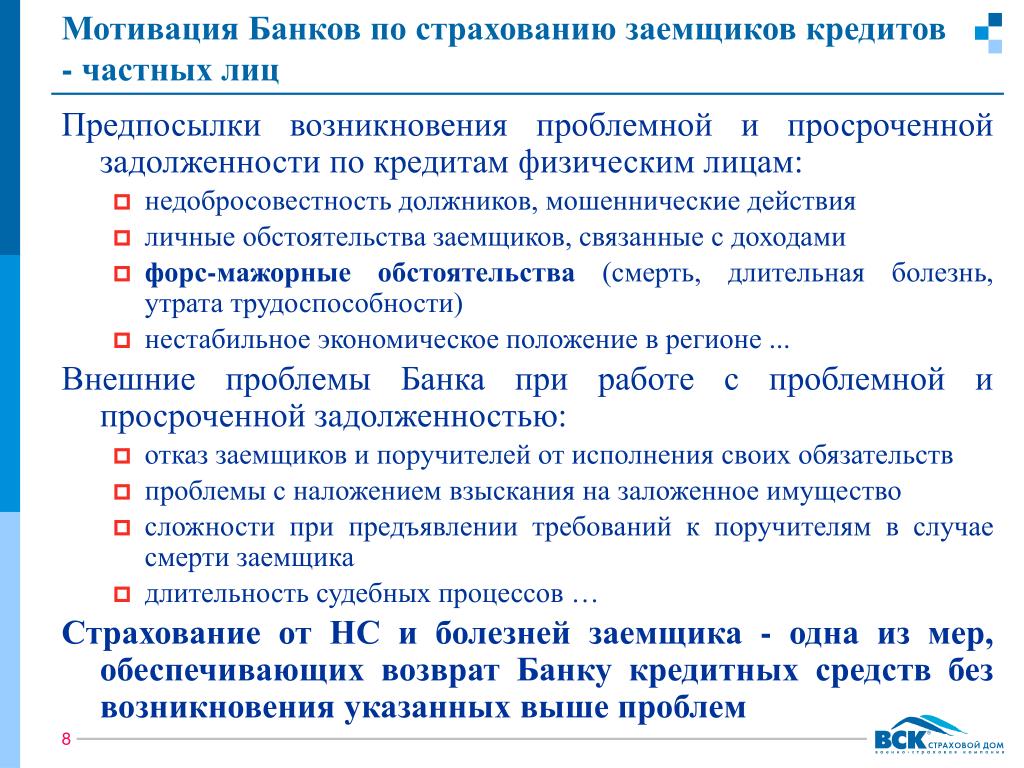

Многие кредиты, особенно на крупные суммы, страхуются в момент заключения кредитного договора. Если страховка была оформлена, наследники должны обратиться в страховую компанию. Будет проведена проверка, чтобы выяснить, является ли случай страховым или нет. Если ответ будет положительным, страховщик погасит кредит в пределах страховой суммы. Если наследники не знают точно, был застрахован кредит или нет, нужно обратиться в банк и задать там этот вопрос (вся информация хранится в деле должника).

Банк может самостоятельно обратиться к страховщику, но он не обязан это делать. Чаще всего это происходит, если страховка была оформлена в страховой компании, которая является партнером банка.

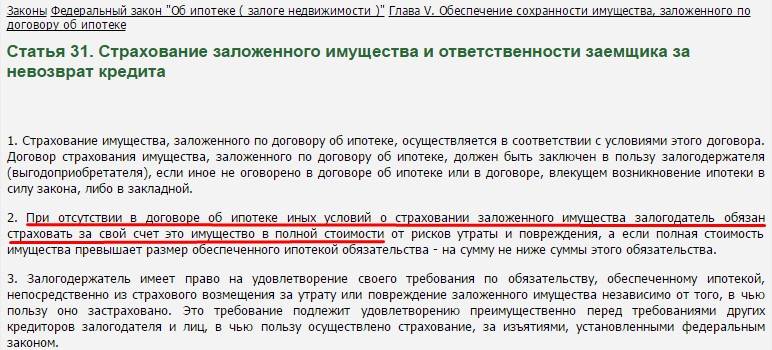

Ипотечная квартира или другое залоговое имущество после смерти заемщика переходит к наследникам в равных частях. При этом официально оно все еще будет находиться в залоге. Если наследники не будут выполнять кредитные обязательства, банк будет иметь право потребовать продать залоговое имущество, чтобы получить свои денежные средства. Но такие ситуации происходят крайне редко. Банки стараются идти навстречу клиентам, поэтому, если у наследников возникают трудности с погашением кредита, им лучше сразу обратиться в банковскую организацию и попросить пересмотреть график платежей. В большинстве случаев банки пойдут навстречу такой просьбе.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17Для звонков по Москве

8 800 700-91-00Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

119002, Москва, пл. Смоленская-Сенная, д. 28

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

LinkList.P» color=»brand-primary»>Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-УПродолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17Для звонков по Москве

8 800 700-91-00Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

119002, Москва, пл. Смоленская-Сенная, д. 28.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Заемщик умер был застрахован \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Заемщик умер был застрахован

Подборка наиболее важных документов по запросу Заемщик умер был застрахован (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Кредиты:

- Аннуитетные платежи

- Бюро кредитных историй

- Валютный кредит

- Вексельный кредит

- Взыскание задолженности по кредитному договору

- Показать все

- Кредиты:

- Аннуитетные платежи

- Бюро кредитных историй

- Валютный кредит

- Вексельный кредит

- Взыскание задолженности по кредитному договору

- Показать все

- Заем:

- Беспроцентный займ между взаимозависимыми лицами

- Беспроцентный займ между юридическими лицами

- Беспроцентный займ на приобретение жилья

- Беспроцентный займ от учредителя

- Беспроцентный займ сотруднику

- Показать все

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2022 год: Статья 927 «Добровольное и обязательное страхование» ГК РФ»Разрешая спор и отказывая в удовлетворении иска, суды обеих инстанций, руководствуясь положениями статей 420, 927, 929, 930, 938, 939, 940, 942, 943, 954, 957, 961, 963, 964 Гражданского кодекса Российской Федерации, исходили из того, что несвоевременное извещение страховщика о наступлении страхового случая служит самостоятельным основанием для отказа в выплате страхового возмещения, что прямо следует из текста договора страхования, отметив, что страховщик впервые был уведомлен о смерти заемщика 17. 02.2020, т.е. спустя 5 лет и 4 месяца после того, как Пантелеев М.А. умер; наступление страхового случая документально не подтверждено, в материалы дела не представлены документы, которые, согласно условиям заключенного договора страхования, должны быть предоставлены страховщику для получения страховой выплаты в случае смерти заемщика; страховой случай не может быть признан наступившим только на основании представленной истцом страховщику справки от 19.05.2020 N А-03016 о смерти заемщика; при отсутствии соответствующих сведений, подтверждающих окончательную причину смерти заемщика Пантелеева М.А., подтвержденных медицинскими документами, нельзя сделать вывод о том, что заявленное к возмещению событие является страховым и не исключено из страхового покрытия; истец как правопреемник банка не представил сведения о размере задолженности застрахованного лица по кредитному договору на дату смерти, предъявленная в иске к взысканию сумма страхового возмещения рассчитана не в соответствии с условиями договора страхования.

02.2020, т.е. спустя 5 лет и 4 месяца после того, как Пантелеев М.А. умер; наступление страхового случая документально не подтверждено, в материалы дела не представлены документы, которые, согласно условиям заключенного договора страхования, должны быть предоставлены страховщику для получения страховой выплаты в случае смерти заемщика; страховой случай не может быть признан наступившим только на основании представленной истцом страховщику справки от 19.05.2020 N А-03016 о смерти заемщика; при отсутствии соответствующих сведений, подтверждающих окончательную причину смерти заемщика Пантелеева М.А., подтвержденных медицинскими документами, нельзя сделать вывод о том, что заявленное к возмещению событие является страховым и не исключено из страхового покрытия; истец как правопреемник банка не представил сведения о размере задолженности застрахованного лица по кредитному договору на дату смерти, предъявленная в иске к взысканию сумма страхового возмещения рассчитана не в соответствии с условиями договора страхования. «

«

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Вопрос: Об учете банком в целях налога на прибыль страхового возмещения, полученного в связи со смертью или инвалидностью заемщика, а также задолженности заемщика, погашенной за счет этого возмещения.

(Письмо Минфина России от 19.08.2020 N 03-03-06/2/72834)Вопрос: Об учете банком в целях налога на прибыль страхового возмещения, полученного в связи со смертью или инвалидностью заемщика, а также задолженности заемщика, погашенной за счет этого возмещения.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Готовое решение: Какие последствия влечет смерть заемщика по договору займа

(КонсультантПлюс, 2023)Заимодавец получит страховую сумму, если договор страхования заключен в его пользу, то есть он указан в договоре как выгодоприобретатель. А если иной, кроме самого застрахованного заемщика, выгодоприобретатель в договоре страхования не назван, получить страховую сумму могут наследники заемщика (ст. 934 ГК РФ). Однако в ряде случаев страховщик может отказать в выплате страховой суммы. Например, если смерть застрахованного заемщика произошла в результате самоубийства, а договор страхования на этот момент действовал менее двух лет (п. п. 1, 3 ст. 963 ГК РФ).

934 ГК РФ). Однако в ряде случаев страховщик может отказать в выплате страховой суммы. Например, если смерть застрахованного заемщика произошла в результате самоубийства, а договор страхования на этот момент действовал менее двух лет (п. п. 1, 3 ст. 963 ГК РФ).

Что происходит с личным кредитом, если заемщик умирает?

Когда человек занимает деньги в банке или небанковской финансовой компании (NBFC), он или она должны не только вернуть деньги в оговоренный срок, но и сделать это вместе с другими сборами, такими как проценты.Кредитор может обратиться за помощью в зависимости от типа кредита. Если деньги были авансированы в счет актива, скажем, автомобиля в случае автомобильного кредита или недвижимости в случае жилищного кредита, они могут требовать залога и вступить во владение активом, предоставленным заемщиком в качестве обеспечения. . Этот комфорт отсутствует в случае личного кредита.

Бывают случаи, когда заемщик, к сожалению, умирает в середине периода погашения кредита. Отношение кредитора к таким кредитам зависит от типа рассматриваемого кредита.

Отношение кредитора к таким кредитам зависит от типа рассматриваемого кредита.Право собственности на имущество умершего переходит к законным наследникам. Таким образом, в случае обеспеченных кредитов законные наследники видят, как к ним переходит не только имущество умершего лица, но и его обязательства.

Примечательно, что наследники по закону имеют возможность вернуть причитающуюся сумму и забрать заложенное имущество во владение у кредитора.Личный кредит

В случае персонального кредита деньги выдаются без залога, поскольку это форма необеспеченного кредита. Если человек, взявший личный кредит, умирает в середине периода погашения, кредиторы не имеют права регресса. Это потому, что кредит не подкреплен какой-либо безопасности. В результате кредиторы должны списать стоимость непогашенного остатка личного кредита, если заемщик умирает до выплаты. Кредиторы не могут просить законных наследников умершего оплатить причитающийся остаток.

• Созаемщики:

Если личный кредит был взят более чем одним человеком и один из них умирает, ответственность за оставшуюся непогашенную часть ложится на созаявителя. Это сценарий, когда муж и жена взяли личный заем либо для увеличения приемлемой суммы займа, либо если у основного заемщика низкий балл CIBIL, а созаявитель с более высокой кредитоспособностью привлекается, чтобы успокоить кредитора. В неудачном случае, когда оба созаявителя вместе погибают в результате несчастного случая, кредитор снова не имеет права регресса, несмотря на то, что они являются созаемщиками.• Информирование Кредитора:

Члены семьи умершего должны сообщить кредитному учреждению о кончине лица, воспользовавшегося личным кредитом. Таким образом, кредитор получает раннее предупреждение и может списать сумму кредита как недействующий актив. При отсутствии этой информации, если у умершего есть деньги на банковском счете, а кредитный договор предусматривает прямое списание суммы кредита через EMI, то деньги будут продолжать списываться со счета даже после смерти заемщика.

Заключение

Что происходит с кредитом или, скорее, непогашенным остатком кредита, если заемщик умирает в середине периода погашения до закрытия кредитного счета, зависит от типа кредита.Если ссуда представляет собой долг, обеспеченный залогом, то кредитор может попросить законных наследников умершего заплатить, или залог будет востребован, а обеспечение, которое было предоставлено в качестве обеспечения, может быть принято во владение, а затем продано ушел, чтобы вернуть деньги. Однако в случае потребительского кредита обеспечения нет, и деньги необходимо списать. Кредитор не может просить законных наследников погасить непогашенный остаток личного кредита.

Однако, если в личном кредите есть созаявитель, независимо от того, является ли он законным наследником умершего или нет, он должен нести ответственность за весь непогашенный кредит. В любом случае заемщики должны брать ссуду только у известного кредитора, такого как IIFL Finance, чтобы гарантировать, что в случае их неудачной кончины члены их семей не окажутся под неправомерным давлением с целью погашения непогашенной суммы. IIFL предлагает личные кредиты до 5 лакхов быстро без каких-либо скрытых оговорок лицам с конкурентоспособными процентными ставками и гибкими вариантами погашения на срок до 42 месяцев.

IIFL предлагает личные кредиты до 5 лакхов быстро без каких-либо скрытых оговорок лицам с конкурентоспособными процентными ставками и гибкими вариантами погашения на срок до 42 месяцев.

Что происходит с задолженностью по студенческой ссуде, когда заемщик умирает?

5 минут чтения • Upsolve — это некоммерческий инструмент, который поможет вам подать заявление о банкротстве бесплатно. Подумайте о банкротстве TurboTax. Получите бесплатное обучение, поддержку клиентов и сообщество. Представлено в Forbes 4x и финансируется такими учреждениями, как Гарвардский университет, поэтому мы никогда не попросим вас предоставить кредитную карту. Ознакомьтесь с нашим бесплатным инструментом

В двух словах

Важно знать, как будут обрабатываться ваши студенческие кредиты, если вы умрете. Следует учитывать множество факторов, в том числе тип студенческой ссуды, которую вы имеете (федеральная студенческая ссуда или частная ссуда), подписывает ли кто-либо ссуду и живете ли вы в штате, находящемся в муниципальной собственности. Все это приводит к увольнению в связи со смертью. В этой статье мы сосредоточимся на том, будут ли погашены федеральные студенческие ссуды или частные студенческие ссуды после смерти заемщика. Вы также получите ответы о том, будет ли поручитель по кредиту или ваш супруг нести ответственность за ваш долг по студенческому кредиту после вашей смерти.

Все это приводит к увольнению в связи со смертью. В этой статье мы сосредоточимся на том, будут ли погашены федеральные студенческие ссуды или частные студенческие ссуды после смерти заемщика. Вы также получите ответы о том, будет ли поручитель по кредиту или ваш супруг нести ответственность за ваш долг по студенческому кредиту после вашей смерти.

Автор: прокурор Тори Брамбл.

Обновлено 15 мая 2023 г.

Согласно недавнему опросу, 70% заемщиков по студенческим кредитам не знают, как смерть повлияет на их долг по студенческим кредитам. Это имеет смысл, поскольку смерть — не та тема, о которой большинство людей хотят думать. Но важно знать, как будут обрабатываться ваши студенческие ссуды, если вы умрете. К сожалению, универсального ответа нет. Это будет зависеть от типа вашей студенческой ссуды (федеральная студенческая ссуда или частная ссуда), от того, подписал ли кто-нибудь ссуду, и от того, живете ли вы в штате с общественной собственностью. Все это приводит к увольнению в связи со смертью.

Все это приводит к увольнению в связи со смертью.

В этой статье мы сосредоточимся на том, будут ли погашены федеральные студенческие ссуды или частные студенческие ссуды после смерти заемщика. Вы также получите ответы о том, будет ли поручитель по кредиту или ваш супруг нести ответственность за ваш долг по студенческому кредиту после вашей смерти.

Как обрабатывается задолженность по федеральному студенческому кредиту, когда вы умираете?

Если вы умрете до того, как полностью погасите свои студенческие кредиты, тип вашего кредита будет одним из наиболее важных факторов, определяющих, как с ним обращаться. Если вы являетесь основным заемщиком федеральных студенческих ссуд, ваши ссуды будут погашены (прощены) федеральным правительством после вашей смерти. Это также известно как разряд смерти. Это означает, что будет нулевой баланс. Никто, включая вашу семью и ваше имущество, не должен будет выплачивать студенческие ссуды после вашей смерти.

Это относится ко всем типам федеральных студенческих ссуд, как к субсидированным, так и к несубсидированным федеральным ссудам, а также к федеральным ссудам с прямой консолидацией. Вашему имуществу не придется оплачивать платежи по кредиту или баланс.

Вашему имуществу не придется оплачивать платежи по кредиту или баланс.

После того, как вы умрете, кто-то должен будет уведомить вашу кредитную службу и сообщить им о вашей кончине. Часто это родители или супруги. После того, как ваше имущество будет открыто в суде по наследственным делам, этот человек должен предоставить доказательство смерти обслуживающему студенческому кредиту. Часто это делается путем представления копии свидетельства о смерти кредитной обслуживающей организации.

Parent Plus Loans

Если вы являетесь родителем, который взял кредит Parent PLUS для финансирования обучения вашего ребенка в колледже, этот долг будет погашен, если вы или учащийся умрете. Как и в случае с федеральными кредитами, для погашения кредита Parent PLUS после смерти член семьи или другой назначенный представитель должен предоставить обслуживающему лицу свидетельство о смерти.

Важно знать, что только один родитель может быть основным заемщиком по кредиту Parent PLUS. Это означает, что оба родителя студента не могут расписаться в получении студенческой ссуды. Если родитель, который не указан в списке заемщиков, умирает, оставшийся в живых родитель-заемщик все равно должен будет погасить студенческий кредит.

Это означает, что оба родителя студента не могут расписаться в получении студенческой ссуды. Если родитель, который не указан в списке заемщиков, умирает, оставшийся в живых родитель-заемщик все равно должен будет погасить студенческий кредит.

Кроме того, если у заявителя на получение кредита PLUS есть индоссант (созаемщик или поручитель), индоссант несет совместную ответственность за погашение кредита, если этого не делает основной заемщик. А с кредитами Parent PLUS и Graduate PLUS индоссант не обязан погашать кредит, если он погашен из-за смерти основного заемщика или ребенка, от имени которого был взят кредит.

Как обрабатывается задолженность по частному студенческому кредиту, когда вы умираете?

В отличие от федеральных студенческих ссуд, не существует универсальных правил того, как частные кредиторы должны обращаться с задолженностью по студенческим ссудам после смерти. Это зависит от политики кредитора в отношении погашения студенческих ссуд после смерти. Условия частных кредитов значительно различаются от кредитора к кредитору. Чтобы узнать, что происходит со студенческими кредитами после смерти студента/заемщика, вам необходимо проверить условия кредита. Внимательно ознакомьтесь с условиями вашего кредитного договора или программными документами кредитной организации, касающимися выписки в связи со смертью.

Условия частных кредитов значительно различаются от кредитора к кредитору. Чтобы узнать, что происходит со студенческими кредитами после смерти студента/заемщика, вам необходимо проверить условия кредита. Внимательно ознакомьтесь с условиями вашего кредитного договора или программными документами кредитной организации, касающимися выписки в связи со смертью.

Если вы самостоятельно брали студенческие ссуды, они, вероятно, будут вам прощены. Но, опять же, спросите своего кредитного специалиста о его политике, чтобы узнать, будут ли ликвидированы ваши конкретные кредиты. Частная студенческая ссуда, у которой есть поручитель (родитель или кто-то еще), может быть не погашена. В этой ситуации вашему родителю или другому поручителю, возможно, придется погасить кредит, потому что он не будет погашен.

Несколько частных кредиторов предлагают выписку по студенческой ссуде в связи со смертью. Эти кредиторы включают, помимо прочего, Sallie Mae и SoFi. Но некоторые частные кредиторы не предлагают выплаты после вашей смерти.

Закон об экономическом росте, регулятивных послаблениях и защите прав потребителей

Изменения в федеральном законе теперь предусматривают освобождение от выписки для заемщиков частных студенческих ссуд. В соответствии с дополнительными положениями Закона об экономическом росте, регулятивных послаблениях и защите прав потребителей кредиторы студенческих ссуд должны освободить созаемщика в случае смерти студента-заемщика, если ссуда была взята после 20 ноября 2018 г.

студенческий кредит до 20 ноября 2018 г., и у вашего кредитора нет официальной политики погашения кредита, кредитор, вероятно, будет иметь так называемый процесс рассмотрения с учетом сострадания. Если этот тип проверки одобрен, кредитор все еще может принять решение об увольнении заемщика или поручителя.

Что касается частных родительских ссуд, свяжитесь со своим кредитором, чтобы узнать его политику в отношении погашения ссуды после смерти родителя-заемщика или учащегося.

Bryan Digitalb Tomlinson★★★★★ 1 день назад

Они великолепны Быстро и легко использовать

Читать далее Google отзывы ⇾ Dave W★★★★★ 1 день назад

Очень полезно и простые в использовании инструкции. Сначала это казалось ошеломляющим, но теперь, когда я это сделал, это было не так уж плохо.

Сначала это казалось ошеломляющим, но теперь, когда я это сделал, это было не так уж плохо.

★★★★★ 3 дня назад

Очень полезно !!!!

Подробнее Google обзоры ⇾Начать работу с Upsolve

Будет ли выписка создавать налоговый счет?

В отличие от других программ списания студенческих кредитов, увольнение в связи со смертью не приводит к возникновению налогового счета. Студенческий долг, погашенный в связи со смертью, освобождается от подоходного налога (в соответствии с положением Закона о снижении налогов и занятости от 2017 года). А до 2025 года это положение распространяется на все федеральные и частные студенческие кредиты. Но если вас беспокоят налоговые последствия списания долгов, вам следует подумать о том, чтобы обратиться в налоговую службу (IRS) или к специалисту по налогам.

Несет ли переживший супруга ответственность за студенческие ссуды?

Ваш супруг(а) может нести ответственность за долги по студенческому кредиту после вашей смерти, но только в определенных ситуациях. Если вы взяли студенческий кредит до того, как поженились, ваш супруг, как правило, не будет нести ответственность за его погашение в случае вашей смерти. Из этого правила есть два исключения:

Если вы взяли студенческий кредит до того, как поженились, ваш супруг, как правило, не будет нести ответственность за его погашение в случае вашей смерти. Из этого правила есть два исключения:

Если ваш супруг/супруга вместе с вами подписали ваш частный студенческий кредит, они будут нести ответственность после вашей смерти.

Если вы и ваш супруг взяли совместный супружеский кредит, ваш супруг будет обязан выплатить этот кредит в случае вашей смерти.

В настоящее время Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон и Висконсин являются штатами с муниципальной собственностью. Если вы проживали в штате, находящемся в собственности сообщества, на момент вашей смерти и у вас была задолженность по студенческому кредиту, это может существенно повлиять на любое списание долга, которое у вас может быть. В штатах с общей собственностью ваш супруг может нести ответственность за погашение ваших кредитов после вашей смерти.

Примите меры для защиты себя и своих близких

Прежде чем умереть, важно поговорить с родителями, членами семьи и всеми, кого вы назначите для ведения финансовых дел, о ваших студенческих кредитах. Эти люди должны знать, есть ли у вас федеральные и/или частные студенческие ссуды, и кто является вашим кредитным специалистом, чтобы они знали, куда отправить свидетельство о смерти. Открытое общение помогает избежать осложнений и путаницы для ваших близких. Это может быть неудобный разговор, но им нужна эта информация.

Если у вас есть частный студенческий долг, обязательно ознакомьтесь с политикой вашего кредитора в отношении погашения после смерти. Если у них есть политика выписки, которая не включает вашего поручителя, проверьте, предлагают ли они выпуск поручителя, который может навсегда исключить поручителя из студенческой ссуды. Если у вашего кредитора нет этой политики, рассмотрите возможность рефинансирования кредита у частного кредитора, у которого есть освобождение от созаемщика или политика, которая включает погашение долга созаемщика в случае смерти студента/основного заемщика.

Кроме того, при сравнении вариантов частного студенческого кредита внимательно изучите политику кредитора по выписке в случае смерти. Если возможно, найдите кредитора, который освободит вас и вашего поручителя от ответственности по всем студенческим кредитам в случае смерти.

Наконец, подумайте о покупке более крупного полиса страхования жизни. При достаточной выплате ваше имущество может покрыть ваш оставшийся долг. Это позволит вашему поручителю освободиться от бремени долга по студенческому кредиту после вашей смерти.

Подведем итоги…

То, как поступите с задолженностью по студенческому кредиту, когда вы умрете, зависит от нескольких факторов. Вы должны посмотреть, есть ли у вас федеральные или частные студенческие кредиты. Если у вас есть федеральные студенческие ссуды, они будут погашены, когда вы умрете. Если у вас есть частный студенческий кредит, это будет зависеть от политики кредитора. Вы также захотите рассмотреть, есть ли у вас поручитель.

Они, в свою очередь, также смогут отказаться от своих частей. После того, как отказ будет оформлен нотариально, отозвать его назад будет уже нельзя.

Они, в свою очередь, также смогут отказаться от своих частей. После того, как отказ будет оформлен нотариально, отозвать его назад будет уже нельзя.