Как восстановить срок принятия наследства — когда и при каких обстоятельствах это можно сделать

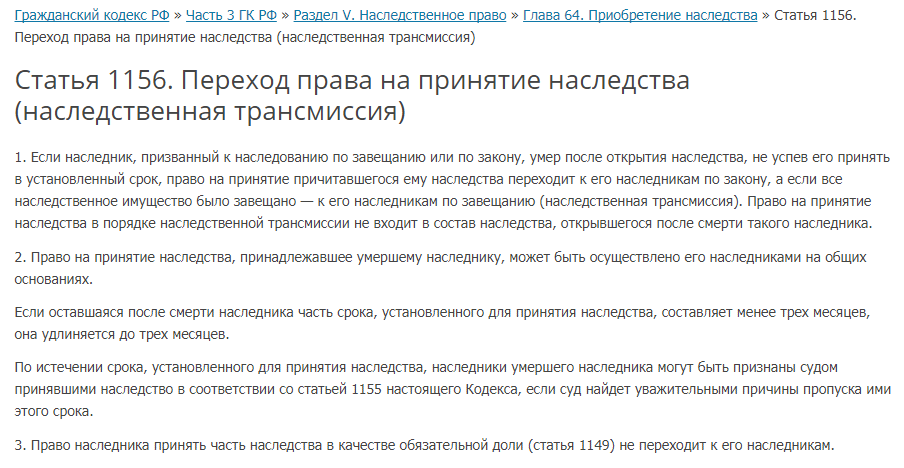

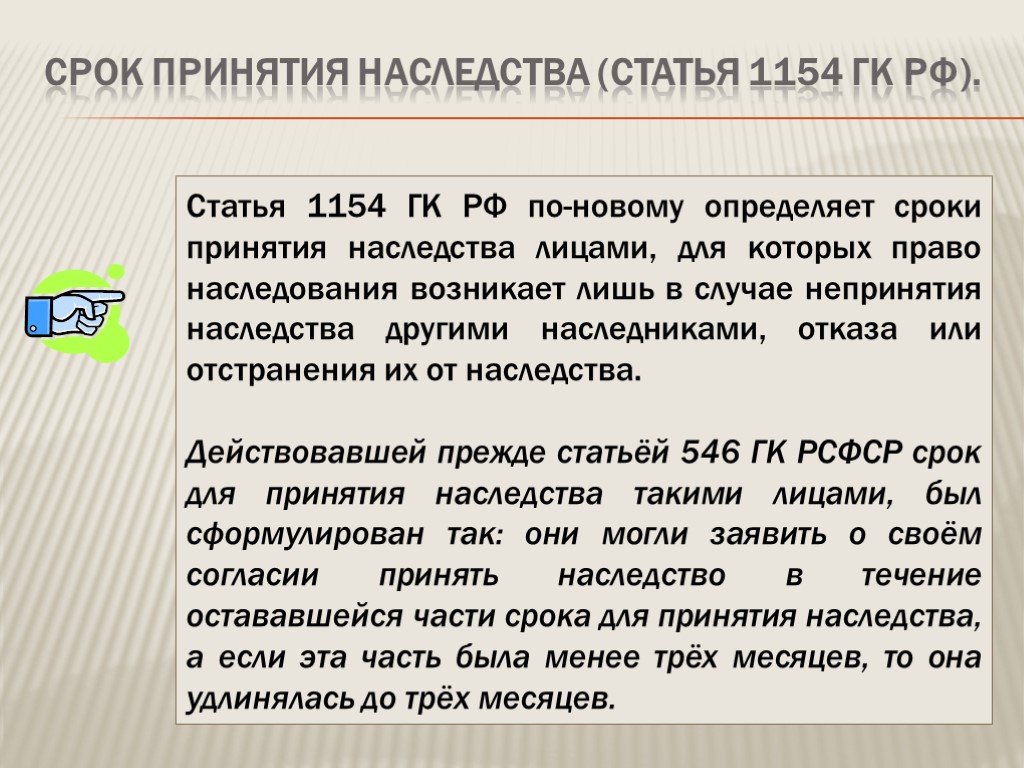

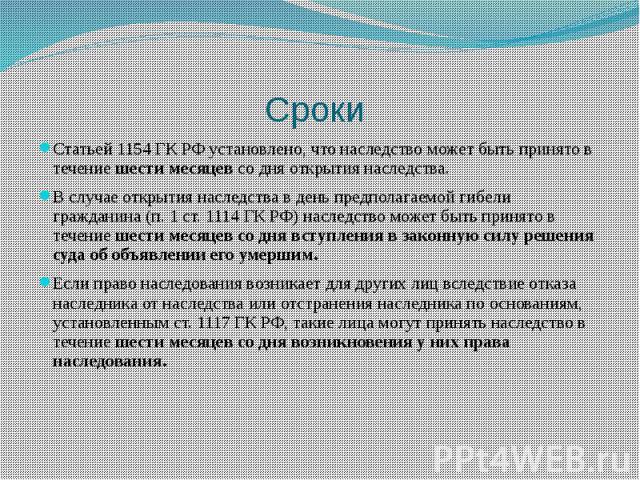

Для вступления в наследство нужно заявить о своих правах в течение определенного срока. По закону с того момента, как наследодатель умер, у тех, кто претендует на его имущество, есть 6 месяцев. Наследники не всегда успевают сделать это в отведенный период и рискуют лишиться положенного им имущества. Но если срок пропущен, это не всегда препятствует возможности наследования имущества усопшего — при определенных обстоятельствах срок может быть продлен.

Рассказываем, что будет, если пропустить положенный срок и при каких обстоятельствах можно получить имущество, даже если положенные 6 месяцев прошли.

По закону принять наследство нужно не позднее 6 месяцев со дня смерти наследодателя. Фото: freepik.comСколько времени дают на получение наследства

Когда умирает человек, ГК РФ дает потенциальным наследникам 6 месяцев. В этот период они должны заявить о своем праве получить дом, квартиру, машину или другие вещи, которые принадлежали умершему. При этом срок не меняется в зависимости от того, на каком основании лицо может получить часть или все имущество умершего.

При этом срок не меняется в зависимости от того, на каком основании лицо может получить часть или все имущество умершего.

Отведенный срок не означает, что в течение него нужно обязательно оформить все документально, например зарегистрировать право собственности на квартиру, которая досталась от умершей матери. Важно успеть заявить о своих правах или выполнить определенные действия. Для этого можно использовать один из таких способов:

- направить заявление нотариусу. По результатам обращения нотариус открывает наследственное дело. После того, как будут пройдены остальные обязательные этапы, нотариус выдаст свидетельство о праве на наследство. Такое свидетельство дает право стать законным собственником имущества;

- принять наследство фактически, но если для такого действия есть законные основания. Например, завещание, написанное умершим. Или если человек, принимающий наследство, является наследником по степени родства. Чтобы принять наследство таким способом, нужно выполнить действия, которые люди совершают по отношению к собственному имуществу.

Например, если речь идет о квартире, можно в нее вселиться, сделать там ремонт, установить сигнализацию, новые замки, оплатить жилищно-коммунальные услуги. Можно погасить долги умершего человека или получить деньги, которые ему кто-то должен. После выполнения таких действий необходимо обратиться к нотариусу — направить ему заявление с просьбой выдачи свидетельства о праве на наследство. К заявлению прилагают документы, свидетельствующие о праве на наследство, и документы, по которым можно судить о том, что наследство принято. Например, платежки, подтверждающие оплату услуг ремонтной бригаде, которая проводила работы в квартире наследодателя.

Например, если речь идет о квартире, можно в нее вселиться, сделать там ремонт, установить сигнализацию, новые замки, оплатить жилищно-коммунальные услуги. Можно погасить долги умершего человека или получить деньги, которые ему кто-то должен. После выполнения таких действий необходимо обратиться к нотариусу — направить ему заявление с просьбой выдачи свидетельства о праве на наследство. К заявлению прилагают документы, свидетельствующие о праве на наследство, и документы, по которым можно судить о том, что наследство принято. Например, платежки, подтверждающие оплату услуг ремонтной бригаде, которая проводила работы в квартире наследодателя.

Когда можно получить наследство позже установленного срока

Из общей нормы есть исключения — допускается продление установленного срока при определенных обстоятельствах. В частности, это возможно в случае, когда были обстоятельства, препятствовавшие претендовать на имущество умершего. Например, у Николая умер дедушка, а наследником был сын умершего – отец Николая. Но отец Николая в положенные законом 6 месяцев не обратился к нотариусу или написал отказ. В этой ситуации срок увеличивается на 3 месяца — Николай может обратиться к нотариусу в течение 3 месяцев после того, как его отец пропустил сроки или написал отказ.

Например, у Николая умер дедушка, а наследником был сын умершего – отец Николая. Но отец Николая в положенные законом 6 месяцев не обратился к нотариусу или написал отказ. В этой ситуации срок увеличивается на 3 месяца — Николай может обратиться к нотариусу в течение 3 месяцев после того, как его отец пропустил сроки или написал отказ.

Что будет, если пропустить срок

Если наследник пропускает сроки принятия наследства, его права на имущество утрачиваются. Доля, положенная ему, перераспределяется между другими наследниками. Например, у умершего было трое детей. Двое из них обратились к нотариусу, а третий — нет. В этой ситуации те двое детей, которые заявили о своих правах, получают по половине имущества умершего. Третьему не достается ничего. Если наследников этой же очереди нет, право претендовать на имущество возникает у наследников другой очереди. Например, у брата, бабушки, тети, которых относят к наследникам второй и третьей очереди.

Иногда родственники усопшего полагают, что нотариус обязан разыскать других наследников и известить их о том, что они могут получить наследство. Но нотариус извещает только тех наследников, о которых у него есть информация. При необходимости наследники сами могут узнать об открытии наследственного дела — с помощью сайта Федеральной нотариальной палаты. На сайте ФНП есть публичный реестр, где размещены все открытые наследственные дела. Чтобы получить информацию о конкретном деле, нужно зайти в реестр, ввести данные наследодателя и получить сведения о нотариусе, открывшем дело, и адресе, по которому он принимает.

Но нотариус извещает только тех наследников, о которых у него есть информация. При необходимости наследники сами могут узнать об открытии наследственного дела — с помощью сайта Федеральной нотариальной палаты. На сайте ФНП есть публичный реестр, где размещены все открытые наследственные дела. Чтобы получить информацию о конкретном деле, нужно зайти в реестр, ввести данные наследодателя и получить сведения о нотариусе, открывшем дело, и адресе, по которому он принимает.

Что делать, если пропущен срок

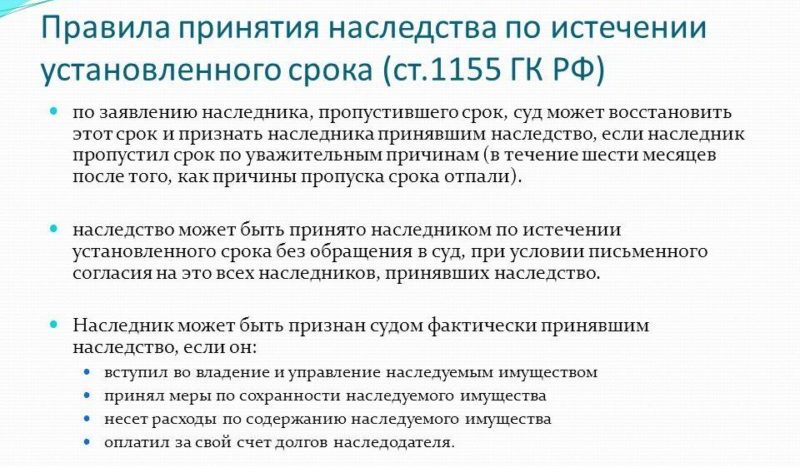

Для ситуаций, когда срок давности истек, предусмотрен механизм, который позволит получить причитающуюся часть имущества или все имущество умершего. Это допускается в случаях, когда были причины, помешавшие наследнику заявить о своих правах.

Закон не содержит точный перечень обстоятельств, позволяющих получить наследство после пропущенного срока. Каждый конкретный случай рассматривается в индивидуальном порядке. Ими могут быть такие:

- наследник тяжело болел и был госпитализирован на длительный срок.

Но такая ситуация учитывается не всегда. Ее не примут во внимание, если тот, кто находился в больнице, мог вызвать в медицинское учреждение нотариуса и подписать документы;

Но такая ситуация учитывается не всегда. Ее не примут во внимание, если тот, кто находился в больнице, мог вызвать в медицинское учреждение нотариуса и подписать документы; - была нарушена или еще не наступила дееспособность лица, претендующего на имущество. Например, если наследник достиг совершеннолетия после того, как прошел установленный срок;

- наследник узнал о смерти родственника или завещателя после того, как прошел отведенный срок. Но если причина этого – отказ наследника ухаживать за усопшим, срок могут не восстановить. Например, когда дочь намеренно не общалась со своей матерью, которая тяжело болела;

- наследник не знал о том, что есть завещание, куда он вписан;

- наследник находился длительное время в командировке в местности, откуда нельзя отправить документы или где нельзя заверить подпись;

- присутствовали форс-мажорные обстоятельства, например, военные действия на территории, где находился наследник,

- наследник утерял документы из-за наводнения, пожара, а восстановил их после 6 месяцев со дня смерти наследодателя;

- наследник — иностранный гражданин, который не мог получить визу.

Независимо от того, что помешало принять наследство вовремя, при обращении для восстановления срока нужно предоставить доказательство тех обстоятельств, которые препятствовали этому.

Способы восстановления срока принятия наследства

Это можно сделать путем внесудебного порядка или с помощью обращения в суд.

Внесудебный порядок

Есть несколько условий, которые позволят не обращаться в суд:

- кроме человека, который пропустил установленный период, есть другие наследники, хотя бы один из которых в установленный период заявил о своих правах;

- другие наследники не возражают против того, чтобы часть их доли отошла объявившемуся наследнику;

- объявившийся наследник оформил заявление и заверил его нотариально. Такое заявление может быть написано одним наследником или несколькими, пропустившими положенные сроки.

Внесудебный порядок восстановления срока принятия наследства предполагает, что есть другие наследники, которые готовы отказаться от части своей доли. Фото: freepik.comНаследники, которые готовы отказаться от своей доли, должны оформить письменное согласие. Устное заверение в том, что человек не против отказаться от части своей доли, не подходит. Если наследников несколько, каждый из них может написать отдельное согласие. Но при необходимости оформляют один документ, который подписывают все наследники, принявшие наследство.

Если с документами все в порядке, те свидетельства, которые были ранее выданы наследникам, перестают быть действительными – они аннулируются. А вся процедура начинается с самого начала — наследство распределяется уже с учетом всех наследников, в том числе и тех, которые восстановили свое право после пропущенного срока.

Обращение в суд

Перед обращением в судебный орган наследник оформляет исковое заявление, где указывает:

- название судебного органа, в который передается заявление;

- данные того, кто направляет заявление.

Указывают ФИО, данные паспорта, место регистрации и адрес фактического проживания, контактные данные для связи;

Указывают ФИО, данные паспорта, место регистрации и адрес фактического проживания, контактные данные для связи; - обстоятельства, помешавшие обратиться в установленный срок;

- просьба восстановить срок принятия наследства;

- перечень приложенных документов, подтверждающих причину пропуска установленного периода;

- дата составления и подпись заявителя.

К заявлению прикладывают:

- копию заявления, на которой ставится отметка о его принятии;

- квитанцию, подтверждающую оплату госпошлины;

- копии документов, с помощью которых истец собирается доказать наличие уважительной причины для пропуска установленного периода;

- копия завещания, если истец претендует на имущество умершего на его основании;

- копии документов, свидетельствующих о родстве. Их предоставляют, если истец намерен вступить в наследство по закону;

- копия свидетельства о смерти усопшего.

Фото: freepik.com

Фото: freepik.comЕсли суд удовлетворяет иск, имущество умершего делят с учетом нового наследника. Свидетельства, выданные ранее, которые позволяли получить имущество умершего другим наследникам, аннулируются.

Имущество умершего продали – что делать наследнику

Иногда происходят ситуации, когда права на наследство восстановлены, но имущество уже реализовано — подписан договор купли-продажи, переданы деньги и зарегистрировано право собственности на нового владельца. Например, решением суда было признано, что человек имеет право на половину дома. Но другой его родственник, получивший дом в наследство, уже успел его продать. В таком случае сделку могут признать недействительной — имущество возвращается назад, а те наследники, которые получили деньги за продажу имущества, должны вернуть их покупателю.

Допускается другой вариант — наследники, которые реализовали имущество, возмещают положенную наследнику долю деньгами. Но размер возмещения считают с учетом действительной стоимости имущества.

Почему завещание недвижимости может быть оспорено

«Я получила наследство по завещанию. Как его правильно оформить?» Пошаговая инструкция

Выбор квартиры на вторичном рынке: как найти хорошее жилье и что проверить перед покупкой

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

«Что делать, если не вступил в наследство в течение 6 месяцев?» — Яндекс Кью

Популярное

Сообщества

Юридические консультацииНаследство

Анонимный вопрос

·

107,0 K

Ответить1УточнитьМихаил Степнов

Юриспруденция

350

Юристы по гражданским делам. · 13 мая 2021 · zakonportal.ru

Выделяют два способа восстановления сроков для вступления в наследство:

- Досудебный порядок.

Потребуется получить письменное согласие всех наследников. Но наследник может не знать всех правопреемников, а также есть вероятность получения отказа от них.

Потребуется получить письменное согласие всех наследников. Но наследник может не знать всех правопреемников, а также есть вероятность получения отказа от них. - Судебный порядок. Все причины рассматриваются судом индивидуально. Законодательно не предусмотрен перечень уважительных оснований. Будут приниматься во внимание конкретные обстоятельства. Обращение в органы потребуется при наличии возражений других наследников, при пропуске сроков единственного наследника. Также можно обратиться, если все правопреемники не обратились в установленный срок.

Источник: https://zakonportal.ru/nasledstvo/propushhen-srok-vstupleniya-v-nasledstvo

==================================================

Будем благодарны, за 👍, если наш ответ был вам полезен!

По ссылке выше на сайте, вы можете задать свой вопрос юристу БЕСПЛАТНО. ✍

Бесплатная юридическая помощь по гражданским делам

Перейти на zakonportal. ru

ruКомментировать ответ…Комментировать…

Ирина Гукасян

Юриспруденция

396

Эксперт в недвижимости и в юриспруденции.Жилищное право ,право собственности.Исполнительн… · 20 дек 2019 · tenchat.ru/Iriinsta

В продолжении ответа Кота юриста советую идти в суд не просто с иском о восстановлении срока на вступление в наследство, а сразу признавать право собственности на наследуемый объект, чтобы после вступления решения в силу не обращаться больше к нотариусу, а сразу идти в росреестр.Так быстрее , проще , дешевле.Добавлю , что срок можно восстановить не всегда , а только… Читать далее

Врачу и юристу говорят правду.Запись на консультацию по Ватсап +79269507633

Перейти на tenchat.ru/Iriinsta21,0 K

Balentina Antonova

27 января 2021

А если уже 2 года прошло , другой собственник своих долей , может забрать и мою долю ?

Комментировать ответ…Комментировать…

Общество по защите прав потребителей

29

Команда опытных юристов по защите прав потребителей · 22 мар 2021 · prava-potrebitela. ru

ru

Отвечает

Половникова Анна Вячеславовна

Если пропущен 6 месячный срок для обращения к нотариусу, то принять наследство можно следующими способами: — совершить действия, свидетельствующие о фактическом принятии наследства (оплатить расходы на содержание наследственного имущества – коммунальные платежи, налоги, выполнить ремонт и т.д., Данный способ подойдет в том случае, если наследником пропущен 6-ти месячный… Читать далее

Юрист общества защиты прав потребителей в Санкт-Петербурге и ЛО.

Перейти на prava-potrebitela.ru Комментировать ответ…Комментировать…Первый

Адвокат Скворцова Ю. Ю.

5

15 нояб 2020

Отвечает

Юлия Скворцова

Если речь идёт, напимеро, о квартире, в которой вы проживаете или стали проживать после смерти наследотателя (гараж, которым пользуетесь, жилой дом), то через суд признать себя принявших наследство фактически и признать за собой право собственности.

Комментировать ответ…Комментировать…

Владимир Голубев

Юриспруденция

25

Адвокат. Консультирование и защита по сложным делам. · 28 янв 2020 · адвокат-голубев.рф

В дополнение к сказанному: Подается в суд общей юрисдикции исковое заявление о признании наследника принявшим наследство. В некоторых случаях (если другие наследники успели принять через нотариуса) также добавляется требование о восстановлении срока принятия наследства и к иску прилагаются доказательства, подтверждающие уважительные причины пропуска срока, установленно… Читать далее

Адвокат Голубев В.В.

Перейти на адвокат-голубев.рф/besplatnaya-konsultaciya-advokata.html12,4 K

Комментировать ответ…Комментировать…

Надежда Владимировна

Юриспруденция

225

Судебный юрист, соискатель к. ю.н., член Ассоциации юристов России, эксперт в СМИ,

сайт:… · 19 апр 2020

ю.н., член Ассоциации юристов России, эксперт в СМИ,

сайт:… · 19 апр 2020

Если вы проживали (а еще лучше: были и зарегистрированы в квартире наследодателя), оплачивали коммунальные услуги, вели с ним общее хозяйство, пользовались авто и проч.имуществом, то вы — ФАКТИЧЕСКИ приняли наследство. При пропуске срока принятия наследства в общем порядке (через нотариуса), необходимо обратиться в суд с заявлением об установлении юридического факта -… Читать далее

15,4 K

Комментировать ответ…Комментировать…

Кот-юрист

6,1 K

Автор Телеграм-канала «Кот-юрист». Эксперт по защите прав потребителей, кредитам… · 23 сент 2018 · kotjurist.com

В этом случае вступление в наследство тоже возможно. Если другие наследники не против того, что вы вступите в наследство позже, они могут оформить у нотариуса свое согласие. В этом случае обращаться в суд не придется.

50,4 K

Anton T

19 апреля 2020

а если есть второй наследник и он в другом городе и не хочет содействовать в оформлении или дать согласие. Оба… Читать дальше

Комментировать ответ…Комментировать…

Юрист по наследству на VamNasledstvo.ru

138

Консультация с юристом по телефону: 8 (800) 301-87-34. · 2 февр 2020 · vamnasledstvo.ru

Отвечает

Елена Лукьянова

Законодательство дает возможность наследникам, упустившим сроки, восстановить свои права.

Это касается только законных кандидатов:

1. Членов семьи в одной очередности;

2.

10,9 K

Комментировать ответ…Комментировать…

Первый

Кирилл Серебров

36

7 окт 2019

Как показывает практика, наследники, редко идут на компромисс, соглашаясь отказаться от выделенной им доли. Законодатель акцентирует внимание о порядке принятии наследства по истечению установленного срока. В соответствии с нормами **ст. 1155 ГК РФ**: 1. при наличии уважительных причин, почему наследник не знал об открытии наследства, или не смог своевременно подать… Читать далее

20,9 K

Комментировать ответ…Комментировать…

Анатолий Г.

88

23 сент 2018

Имущество перейдет другим родственникам, если они будут. Если родственников не нашлось, то собственность переходит во владение государства. Чтобы вернуть свое право на имущество, нужно доказать, что причина, по которой не успели, была уважительная. Например, не знали о том, что родственник умер. Или в этот период не успели посетить нотариуса из-за болезни, командировки… Читать далее

37,9 K

АГАТА

9 февраля 2020

У дяди нет наследников 1 очереди,2 очередь 15 племянников и у одного есть завещание от дяди,остальные неработоспосо… Читать дальше

Комментировать ответ…Комментировать…

Вы знаете ответ на этот вопрос?

Поделитесь своим опытом и знаниями

Войти и ответить на вопрос

Обратные ипотечные проблемы для наследников

Обратная ипотека может обеспечить столь необходимые наличные деньги для пожилых людей, чей собственный капитал в основном связан со стоимостью их дома. Обратная ипотека — это кредит для домовладельцев в возрасте 62 лет и старше, имеющих значительный собственный капитал.

Обратная ипотека — это кредит для домовладельцев в возрасте 62 лет и старше, имеющих значительный собственный капитал.

Обратная ипотека позволяет пожилым людям занимать деньги под стоимость своего дома и получать средства в виде единовременной суммы, фиксированного ежемесячного платежа или кредитной линии. Весь остаток кредита подлежит оплате, когда заемщик умирает, уезжает навсегда или продает дом.

Если заемщик умирает, его наследники могут унаследовать обратную ипотеку. Дальнейшие действия зависят от нескольких факторов, в том числе от того, кто унаследует кредит. Как правило, кредит должен быть погашен полностью, если только он не передается супругу. Но наследование обратной ипотеки может быть сложным делом, и были сообщения о проблемах, вызванных невосприимчивостью кредиторов, нечеткой документацией и обратной ипотекой, которые не должны были быть предоставлены в первую очередь.

В этой статье мы рассмотрим наиболее распространенные проблемы, с которыми могут столкнуться наследники при наследовании обратной ипотеки.

Key Takeaways

- Процесс наследования имущества с обратной ипотекой отличается в зависимости от того, являетесь ли вы супругом и/или созаемщиком по ипотеке, и когда она была выдана.

- Несмотря на недавние реформы, все еще бывают ситуации, когда вдова или вдовец могут потерять дом после смерти супруга.

- Если вы унаследовали обратную ипотеку от своих родителей или бабушек и дедушек, вам нужно будет полностью погасить ипотеку в течение года. До 2021 года крайний срок составлял шесть месяцев, но FHA продлило его в ответ на Covid-19.пандемия. По состоянию на июль 2022 года более длительный срок все еще действует.

- Если вы не можете продать его дороже, чем непогашенный долг, вы не будете нести ответственность за убытки, но вы также не получите деньги от продажи.

- Общение является ключом к решению этих проблем. Обязательно сообщите своему супругу и наследникам об обратной ипотеке до того, как они ее унаследуют.

Наследование обратной ипотеки в качестве супруга или созаемщика

Многие люди унаследуют обратную ипотеку от своего супруга. Как правило, обратные ипотечные кредиты должны быть погашены после смерти заемщика, и это обычно финансируется за счет продажи (или рефинансирования) имущества.

Как правило, обратные ипотечные кредиты должны быть погашены после смерти заемщика, и это обычно финансируется за счет продажи (или рефинансирования) имущества.

Однако особые правила определяют, что происходит с обратной ипотекой, если вы проживали со своим супругом в собственности, к которой прикреплена обратная ипотека. Правила в этой области сложны, но в основном зависят от нескольких факторов:

- Являетесь ли вы созаемщиком по обратному ипотечному кредиту. Если это так, вы сможете оставаться в доме и получать платежи по кредиту до тех пор, пока вы выполняете обязательства обратного ипотечного кредита.

- Когда вы взяли обратную ипотеку. Если вы не являетесь созаемщиком по обратной ипотеке, вы все равно можете остаться в своем доме, не выплачивая кредит. Это, в свою очередь, зависит от того, когда был выдан кредит (то есть когда он был взят). Чтобы остаться в доме, вы должны будете соответствовать требованиям супруга, не являющегося заемщиком, в соответствии с правилами Министерства жилищного строительства и городского развития США (HUD).

Получить право на получение статуса супруга, не являющегося заемщиком, может быть сложно, но этот процесс упрощается, если ваш супруг взял обратную ипотеку 4 августа 2014 г. или позднее.

Получить право на получение статуса супруга, не являющегося заемщиком, может быть сложно, но этот процесс упрощается, если ваш супруг взял обратную ипотеку 4 августа 2014 г. или позднее. - Были ли вы женаты на момент подписания кредитных документов и оставались ли вы в браке до самой смерти. Если это так, и ваш супруг взял обратную ипотеку после 4 августа 2014 года, вы будете квалифицированы как правомочный супруг, не являющийся заемщиком, и сможете оставаться в своем доме, не выплачивая обратную ипотечную ссуду.

Эти сложные правила могут создавать проблемы. Хотя оба супруга должны дать согласие на возврат ипотечных кредитов, оба не должны быть названы созаемщиками. Если два супруга живут вместе в доме, но только один из супругов указан в качестве заемщика по обратной ипотеке, то другой супруг рискует потерять дом, если супруг-заемщик умрет первым (или ему придется переехать в дом престарелых или дом престарелых на год и более). Только один супруг может быть заемщиком, если только один из супругов имеет право собственности на дом, возможно, потому, что он был унаследован или потому, что он стал собственностью до брака.

В идеале оба супруга будут владеть правом собственности и будут заемщиками по обратной ипотеке, чтобы после смерти первого супруга другой супруг продолжал иметь доступ к доходам от обратной ипотеки и мог продолжать жить в доме до самой смерти. Рекомендуется проконсультироваться с вашим специалистом по обслуживанию обратной ипотеки, чтобы убедиться, что ваши кредитные записи точны и что вы и ваш созаемщик оба получили кредит. Позвоните своему обслуживающему персоналу, чтобы узнать, какие имена указаны в вашем кредите, и попросите их прислать вам бумажную копию для ваших записей.

Помимо возможности мошенничества в отношении пожилых людей, обратная ипотека сопряжена с некоторыми законными рисками. Несмотря на недавние реформы, все еще бывают ситуации, когда вдова или вдовец могут потерять дом после смерти супруга.

Обратные ипотечные проблемы для наследников

Если вы наследуете недвижимость с обратной ипотекой, выданной против нее, и вы не являетесь ни созаемщиком, ни супругом умершего лица, вы должны выплатить обратную ипотеку кредитору. Это можно сделать тремя способами:

Это можно сделать тремя способами:

- Полностью погасить остаток по ипотеке за счет недвижимости или других средств.

- Полностью погасить остаток обратной ипотеки, получив «форвардную» ипотеку на имущество.

- Погасить обратную ипотеку из средств, вырученных от продажи имущества.

Лучший вариант для вас зависит от того, хотите ли вы сохранить право собственности на недвижимость. Если вы это сделаете, вам следует выбрать вариант 1 или 2. Вам придется погасить либо весь остаток кредита, либо 95% оценочной стоимости дома, в зависимости от того, что меньше.

Если вы не можете оплатить остаток по ипотеке другими способами или не хотите сохранять унаследованный дом, вы можете выбрать вариант 3. Это наиболее распространенный вариант. По данным Бюро финансовой защиты прав потребителей, большинство наследников продадут дом, чтобы получить необходимые деньги.

Этот процесс может стать источником проблем и страданий для семей, получающих дом по наследству. Это одна из причин, по которой обратная ипотека не рекомендуется пожилым людям, которые хотят оставить имущество своим наследникам. Традиционная форвардная ипотека с фиксированной процентной ставкой может предложить этим наследникам финансовое решение для обеспечения права собственности, но они могут не претендовать на такую ссуду. В этом случае заветный семейный дом может быть продан незнакомцу, чтобы быстро погасить обратную ипотечную задолженность.

Это одна из причин, по которой обратная ипотека не рекомендуется пожилым людям, которые хотят оставить имущество своим наследникам. Традиционная форвардная ипотека с фиксированной процентной ставкой может предложить этим наследникам финансовое решение для обеспечения права собственности, но они могут не претендовать на такую ссуду. В этом случае заветный семейный дом может быть продан незнакомцу, чтобы быстро погасить обратную ипотечную задолженность.

Вторая проблема может возникнуть, если, решив продать дом для погашения этого долга, цена, которую вы можете получить за него, ниже суммы непогашенного долга. Это может произойти, если имущество физически испортилось или было повреждено, стоимость домов в этом районе снизилась или заемщик пережил таблицу ожидаемой продолжительности жизни, используемую кредитором для определения первоначальной суммы кредита.

В этом случае вы защищены. Если дом продается по цене, превышающей непогашенный остаток по кредиту, то оставшиеся средства переходят к наследникам. Если дом продается дешевле, наследники ничего не получают, а страховка Федерального жилищного управления (FHA) покрывает дефицит кредитора. Другими словами, сумма обратного погашения ипотеки не может превышать выручку от продажи имущества. Если остаток по ипотеке остается после продажи, недвижимость домовладельцев не несет ответственности за эту сумму.

Если дом продается дешевле, наследники ничего не получают, а страховка Федерального жилищного управления (FHA) покрывает дефицит кредитора. Другими словами, сумма обратного погашения ипотеки не может превышать выручку от продажи имущества. Если остаток по ипотеке остается после продажи, недвижимость домовладельцев не несет ответственности за эту сумму.

Таким образом, у вас может не быть дома, чтобы унаследовать его, но у вас также не будет долга, который нужно погасить.

Многие проблемы возникают из-за того, что наследники не знают, что у их родителей или бабушек и дедушек есть обратная ипотека. Подготовьте всех членов семьи, не берущих в долг, живущих в доме, вместе решив, что они будут делать после вашей смерти, чтобы они знали, чего ожидать.

Наследование обратной ипотеки: хронология

Еще одним серьезным источником проблем при наследовании обратной ипотеки является плотный график, связанный с этим. Независимо от того, каковы ваши отношения с умершим человеком, вам нужно будет действовать быстро, чтобы сохранить контроль над тем, что происходит с его имуществом.

Вот типичный график того, что происходит с обратной ипотекой после смерти первоначального заемщика:

30 дней

Большинство кредиторов подписываются на базы данных, которые отслеживают свидетельства о смерти. В течение 30 дней после получения уведомления о смерти заемщика кредитор направляет в наследственную массу Уведомление об уплате долга. Уведомление содержит информацию о том, как наследники могут действовать:

- Погасить остаток кредита обратной ипотеки

- Продать недвижимость минимум за 95% от оценочной стоимости

- Предоставить кредитору документ о лишении права выкупа, т. е. передать дом кредитору для продажи

Наряду с этой информацией об обратном кредите кредитор также отправит список требований приемлемости на период отсрочки.

60 дней

Наследники обязаны получить оценку дома не позднее, чем через 30 дней после отправки Уведомления о выплате. Если есть оставшийся в живых супруг, не взявший взаймы, он может подать заявление на отсрочку, если требования, изложенные HUD, соблюдены.

6 месяцев

В течение этого периода наследники должны решить, хотят ли они продать дом, чтобы погасить обратную ипотечную ссуду. Помните: проценты по кредиту будут продолжать начисляться в течение этого времени. В течение шести месяцев после смерти заемщика кредитор может начать процесс обращения взыскания для погашения кредита, если не будут предприняты действия по погашению обратной ипотеки.

12 месяцев

До 2021 года срок погашения обратной ипотеки составлял шесть месяцев. Однако этот срок был продлен в ответ на Covid-19.пандемия. С сентября 2021 года FHA предоставило отсрочку погашения до шести месяцев, фактически продлив крайний срок до 12 месяцев.

По состоянию на июль 2022 года это руководство все еще действует. В феврале 2022 года FHA выпустило дополнительные разъяснения, подтверждающие, что продленный крайний срок останется в силе до тех пор, пока они не дадут кредиторам иное указание. Это дает наследникам до полного года после смерти заемщика, чтобы погасить остаток кредита или продать дом.

Что произойдет, если я унаследую дом по обратной ипотеке?

Это зависит от вашего отношения к умершему заемщику и ряда других факторов. Если вы унаследовали обратную ипотеку от своих родителей или бабушек и дедушек, вам нужно будет полностью погасить ипотеку в течение года (максимум). Для этого вы можете заплатить кредитору из собственных средств, рефинансировать имущество или продать его.

Может ли член семьи взять на себя обратную ипотеку?

Что произойдет, если владелец попадет в дом престарелых?

Обратная ипотека требует проживания. Если вы перейдете в дом престарелых на длительный период времени, тогда наступит срок погашения обратной ипотечной ссуды, дом может быть продан, и любые доходы от продажи дома могут лишить вас права на получение государственных пособий.

Итог

Наследники могут столкнуться с рядом проблем при наследовании обратной ипотеки. Процесс наследования имущества с обратной ипотекой отличается в зависимости от того, являетесь ли вы супругом и/или созаемщиком по ипотеке, и когда она была выдана. Несмотря на недавние реформы, все еще бывают ситуации, когда вдова или вдовец могут потерять дом после смерти супруга.

Несмотря на недавние реформы, все еще бывают ситуации, когда вдова или вдовец могут потерять дом после смерти супруга.

Если вы унаследовали обратную ипотеку от своих родителей или бабушек и дедушек, вам нужно будет полностью погасить ипотеку в течение года (максимум). Для этого вы можете заплатить кредитору из собственных средств, рефинансировать имущество или продать его. Если вы не можете продать его по цене, превышающей непогашенный долг, вы не будете нести ответственность за убытки, но и не получите денег от продажи.

Общение является ключом к тому, чтобы избежать этих проблем. Многие проблемы вызваны тем, что наследники не знают, что у их родителей или бабушек и дедушек есть обратная ипотека. Подготовьте всех членов семьи, которые не берут взаймы, вместе решив, что они будут делать после вашей смерти, чтобы они знали, чего ожидать.

Проблемы обратной ипотеки для наследников

Если вы берете обратную ипотеку, вы можете оставить свой дом своим наследникам после смерти.

Но вы оставите им меньше активов, и у них могут возникнуть проблемы с сохранением собственности.

Но вы оставите им меньше активов, и у них могут возникнуть проблемы с сохранением собственности.Если вы возьмете обратную ипотеку, вы сможете оставить свой дом своим наследникам после смерти, но вы оставите им меньше активов. Вашим наследникам также придется иметь дело с погашением обратной ипотеки, в противном случае кредитор, скорее всего, лишит права выкупа.

Как только вы узнаете больше об этом виде кредита и типах проблем, с которыми могут столкнуться ваши наследники, если они захотят сохранить имущество, вы, возможно, дважды подумаете, прежде чем его получить.

Как работает обратная ипотека?

«Обратная» ипотека — это особый тип кредита, при котором пожилые домовладельцы конвертируют часть капитала своего дома в наличные деньги. Наиболее популярным типом обратной ипотеки является застрахованная FHA ипотечная конверсионная ипотека (HECM). Страховка защищает кредитора, а не заемщика.

Этот вид кредита отличается от обычных «форвардных» ипотечных кредитов. При обратной ипотеке кредитор производит платежи домовладельцу, а не домовладелец делает платежи кредитору. Денежные средства обычно распределяются в виде единовременной суммы (с некоторыми ограничениями), ежемесячных сумм или кредитной линии. Вы также можете получить комбинацию ежемесячных платежей и кредитной линии.

При обратной ипотеке кредитор производит платежи домовладельцу, а не домовладелец делает платежи кредитору. Денежные средства обычно распределяются в виде единовременной суммы (с некоторыми ограничениями), ежемесячных сумм или кредитной линии. Вы также можете получить комбинацию ежемесячных платежей и кредитной линии.

Поскольку домовладелец получает платежи от кредитора, собственный капитал домовладельца в имуществе со временем уменьшается по мере увеличения суммы кредита.

Квалификационные требования

Как правило, чтобы получить обратную ипотеку HECM, заемщик должен быть не моложе 62 лет, занимать недвижимость в качестве основного места жительства и иметь значительный капитал в собственности или полностью владеть домом. Недвижимость должна быть в хорошем состоянии, и заемщик должен встретиться с консультантом по жилищным вопросам до получения кредита.

Кроме того, заемщик не может быть просроченным по какому-либо федеральному долгу, например, федеральному подоходному налогу или федеральному студенческому кредиту. И у заемщика должны быть финансовые ресурсы для оплаты текущих расходов на недвижимость, таких как содержание дома, налоги на недвижимость и страхование домовладельцев.

И у заемщика должны быть финансовые ресурсы для оплаты текущих расходов на недвижимость, таких как содержание дома, налоги на недвижимость и страхование домовладельцев.

Когда кредит должен быть погашен

При использовании HECM кредит обычно должен быть погашен, когда происходит одно из следующих событий:

- заемщик умирает

- дом больше не является основным местом жительства заемщика (или заемщик выезжает навсегда или уезжает по состоянию здоровья на 12 месяцев подряд или дольше)

- заемщик продает дом или передает право собственности, или

- заемщик не выполняет условия кредита, например, не в состоянии уплатить страховые взносы или налоги на имущество.

Что означает смерть заемщика для наследников

Когда человек с обратной ипотекой умирает, наследники могут унаследовать дом. Но они не получат право собственности на собственность бесплатно и ясно, потому что собственность является предметом обратной ипотеки.

Итак, скажем, домовладелец умирает после получения 150 000 долларов обратного ипотечного фонда. Наследники наследуют дом с учетом долга в размере 150 000 долларов, а также любых сборов и процентов, которые были начислены и будут продолжать начисляться до тех пор, пока долг не будет погашен.

Варианты для ваших наследников

По условиям HECM те, кто наследует дом, на который распространяется обратная ипотека, получают четыре варианта.

- Погасить кредит. Как правило, с HECM наследники могут платить меньшее из остатка по ипотеке или 95% от текущей оценочной стоимости дома. Страховка FHA покроет остаток кредита.

- Продайте дом и используйте вырученные средства для погашения обратной ипотеки. С помощью HECM наследники могут продать имущество за полную сумму долга по кредиту или сумму, которая составляет не менее 95% от текущей оценочной стоимости имущества.

- Передайте дом кредитору. В этом случае наследники передают право собственности кредитору, и кредитор становится новым владельцем дома.

- Ничего не делайте и позвольте кредитору лишить права выкупа. Если наследники ничего не предпримут, кредитор начнет обращение взыскания и таким образом получит право собственности на имущество.

Обратные ипотечные проблемы и ответственность наследников

По данным 2019 г.В статье, опубликованной в USA Today, наследники, которые хотят выплатить обратную ипотеку и сохранить дом, часто сталкиваются с месяцами бюрократической волокиты и разочарования при работе с кредитором.

Некачественная практика обслуживания кредита может помешать рутинной работе с документами, расчету долга и общению с заемщиками или наследниками.

Опыт одного человека

Как отмечается в статье, дочь одного заемщика по обратной ипотеке прислала форму, указывающую, что она хочет приобрести недвижимость, и была одобрена для традиционного финансирования. Но она все равно получила уведомление о неисполнении обязательств, что является первым шагом в несудебном лишении права выкупа в Калифорнии.

Обслуживающий персонал также объявил дом свободным, отключил воду во имя сохранения собственности и запланировал продажу имущества. Эта ситуация не редкость.

Вы можете потерять дом из-за потери права выкупа, прежде чем вы разработаете другой вариант

Министерство жилищного строительства и городского развития США (HUD), регулятор HECM, имеет инструкции, в которых говорится, что обслуживающие эти кредиты должны информировать оставшихся в живых и наследников о своих вариантах и разрешить кредит в течение шести месяцев после смерти.

Так что, как правило, согласно правилам, наследники должны иметь шесть месяцев, чтобы погасить долг. Если они продают недвижимость, а она все еще находится на рынке через шесть месяцев, или они все еще активно ищут финансирование, наследники могут связаться с поставщиком услуг и запросить продление на 90 дней при условии одобрения HUD. Можно запросить еще одно продление на 90 дней, опять же с одобрения HUD. Но руководящие принципы не запрещают обслуживающему персоналу добиваться обращения взыскания в течение этого времени. Фактически, политики HUD требуют, чтобы обслуживающие организации инициировали обращение взыскания в течение шести месяцев после дефолта.

Фактически, политики HUD требуют, чтобы обслуживающие организации инициировали обращение взыскания в течение шести месяцев после дефолта.

В то время как вы сталкиваетесь с задержками или дорожными препятствиями из-за проблемы с правом собственности, надвигающейся конфискации права выкупа или отсутствия информации от поставщика услуг, вам придется платить за содержание дома, налоги и страховку. Проценты и сборы будут продолжать начисляться на долг, пока вы пытаетесь отработать любой из вышеперечисленных вариантов.

Кроме того, наследники отмечают, что обслуживающий персонал часто не ведет переговоров и не общается во время процесса тренировки, и во многих случаях дома кончаются лишением права выкупа.

Обязательно изучите все варианты, прежде чем брать обратную ипотеку

Обратная ипотека сложна и, как правило, не лучший вариант для пожилых домовладельцев, которым нужны дополнительные деньги. Прежде чем брать обратную ипотеку и использовать свой собственный капитал, вы должны обязательно изучить все доступные варианты.

Например, если речь идет о квартире, можно в нее вселиться, сделать там ремонт, установить сигнализацию, новые замки, оплатить жилищно-коммунальные услуги. Можно погасить долги умершего человека или получить деньги, которые ему кто-то должен. После выполнения таких действий необходимо обратиться к нотариусу — направить ему заявление с просьбой выдачи свидетельства о праве на наследство. К заявлению прилагают документы, свидетельствующие о праве на наследство, и документы, по которым можно судить о том, что наследство принято. Например, платежки, подтверждающие оплату услуг ремонтной бригаде, которая проводила работы в квартире наследодателя.

Например, если речь идет о квартире, можно в нее вселиться, сделать там ремонт, установить сигнализацию, новые замки, оплатить жилищно-коммунальные услуги. Можно погасить долги умершего человека или получить деньги, которые ему кто-то должен. После выполнения таких действий необходимо обратиться к нотариусу — направить ему заявление с просьбой выдачи свидетельства о праве на наследство. К заявлению прилагают документы, свидетельствующие о праве на наследство, и документы, по которым можно судить о том, что наследство принято. Например, платежки, подтверждающие оплату услуг ремонтной бригаде, которая проводила работы в квартире наследодателя. Но такая ситуация учитывается не всегда. Ее не примут во внимание, если тот, кто находился в больнице, мог вызвать в медицинское учреждение нотариуса и подписать документы;

Но такая ситуация учитывается не всегда. Ее не примут во внимание, если тот, кто находился в больнице, мог вызвать в медицинское учреждение нотариуса и подписать документы;

Указывают ФИО, данные паспорта, место регистрации и адрес фактического проживания, контактные данные для связи;

Указывают ФИО, данные паспорта, место регистрации и адрес фактического проживания, контактные данные для связи; Потребуется получить письменное согласие всех наследников. Но наследник может не знать всех правопреемников, а также есть вероятность получения отказа от них.

Потребуется получить письменное согласие всех наследников. Но наследник может не знать всех правопреемников, а также есть вероятность получения отказа от них. Получить право на получение статуса супруга, не являющегося заемщиком, может быть сложно, но этот процесс упрощается, если ваш супруг взял обратную ипотеку 4 августа 2014 г. или позднее.

Получить право на получение статуса супруга, не являющегося заемщиком, может быть сложно, но этот процесс упрощается, если ваш супруг взял обратную ипотеку 4 августа 2014 г. или позднее.