Налоги за несовершеннолетних детей платят родители. – Городское поселение город Благовещенск

В настоящее время все больше несовершеннолетних детей становится собственниками имущества. Обычно дети получают доли в праве собственности на недвижимость, приобретенную с использованием средств материнского капитала, а также становятся собственниками имущества в порядке наследования.

Все владельцы квартир, земельных участков и транспортных средств признаются налогоплательщиками и обязаны уплачивать налоги в отношении находящегося в их собственности или владении имущества.

Кто должен платить имущественные налоги за детей?

Несовершеннолетние налогоплательщики участвуют в налоговых отношениях через своих законных представителей, к которым относятся их родители, усыновители или опекуны, которые в том числе исполняют обязанности несовершеннолетних детей по уплате налогов.

Несовершеннолетние в возрасте от 14-ти до 18-ти лет вправе с согласия законных представителей самостоятельно распоряжаться своим имуществом и уплачивать за него налоги.

Предусмотрены ли налоговые льготы для несовершеннолетних?

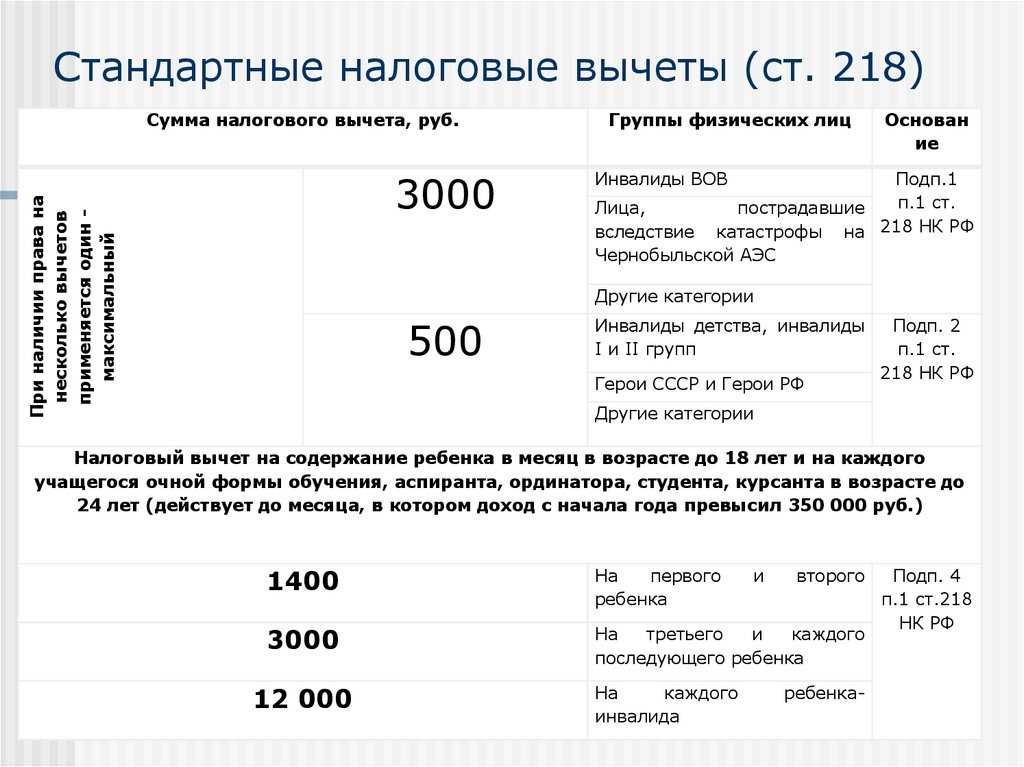

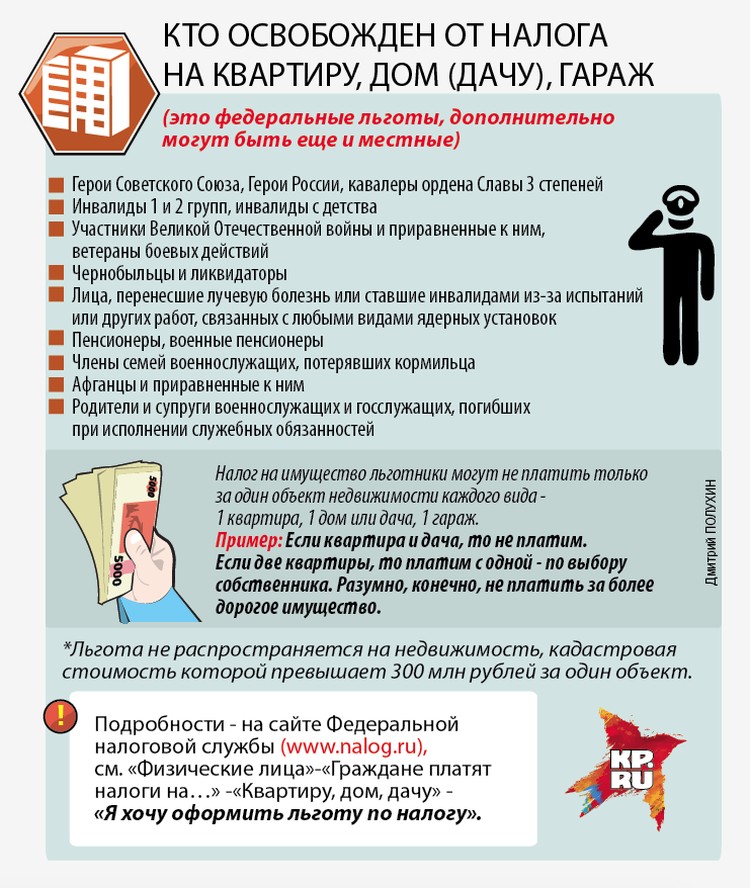

В отношении отдельных категорий несовершеннолетних установлены федеральные налоговые льготы. Так, например, дети-инвалиды не уплачивают налог на имущество физических лиц в отношении одного объекта каждого вида, а по земельному налогу получают вычет в размере необлагаемой налогом кадастровой стоимости 600 кв. м одного земельного участка.

Кроме того, льготы по налогу на имущество физических лиц и земельному налогу могут быть предоставлены несовершеннолетним муниципальными нормативными правовыми актами по месту нахождения недвижимости.

Например, в г.Уфа дети в многодетных семьях (имеющих трех и более детей) в возрасте до 18 лет имеют право на налоговую льготу в отношении одного объекта налогообложения, находящегося в собственности налогоплательщика.

Ознакомиться с полным перечнем налоговых льгот можно с помощью сервиса «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Как получить налоговое уведомление на ребенка?

Если по каким-либо причинам налоговое уведомление по объектам налогообложения, находящимся в собственности несовершеннолетнего, не получено, законный представитель может это сделать несколькими способами.

- Лично обратиться в любой налоговый орган или офис МФЦ. При себе необходимо иметь паспорт и свидетельство о рождении.

- Зарегистрировать ребенка в сервисе Личный кабинет налогоплательщика и получать налоговые уведомления в электронном виде. Для регистрации в Личном кабинете необходимо обратиться в любой налоговый орган или офис МФЦ. Подключиться к Личному кабинету также можно с паролем от Портала государственных услуг, если ребенок старше 14-ти лет.

- Есть возможность получения налогового уведомления на ребенка в Личном кабинете законного представителя. Для этого необходимо в Личном кабинете в разделе «Профиль» во вкладке «Семейный доступ» добавить пользователя – несовершеннолетнего ребенка, отправив запрос в его Личный кабинет.

Как правильно заплатить имущественные налоги за ребенка?

Заплатить налоги за ребенка можно теми же способами, как и за взрослого: в Личном кабинете налогоплательщика, в банке, на почте, через платежный терминал, в мобильных приложениях банков и т.д.

Самый быстрый способ уплаты — по УИН, штрихкоду или QR-коду. Все они уникальны для каждого платежа, и не требуют ввода реквизитов, суммы платежа и данных плательщика. В Личном кабинете налогоплательщика-ребенка все данные платежа и плательщика также сформируются автоматически, что исключит возможность неправильной уплаты налогов.

Что будет, если имущественные налоги за ребенка не заплатить?

Уплатить имущественные налоги за 2021 год необходимо не позднее 1 декабря 2022 года.

Если не заплатить налоги вовремя, налоговыми органами будут приняты меры по принудительному взысканию задолженности. Например, при наличии судебного приказа долг детей в упрощенном судебном порядке взыщут с законных представителей. При этом деньги будут списаны со счетов обоих родителей, ведь в соответствии с законодательством они отвечают за ребенка в равной мере.

При этом деньги будут списаны со счетов обоих родителей, ведь в соответствии с законодательством они отвечают за ребенка в равной мере.

Во избежание подобных ситуаций налоговые органы рекомендуют уплатить имущественные налоги, как за себя, так и за несовершеннолетних детей вовремя – не позднее 1 декабря.

детальный FAQ — Финансы на vc.ru

Что нужно знать тем, кто уезжает в Сербию пожить, учреждает бизнес в Сербии, покупает в Сербии недвижимость или получает наследство или подарки.

15 478 просмотров

На примере вопросов от живых клиентов составили FAQ, чтобы вам проще было разобраться с налоговыми обязательствами в Сербии. Да и сам формат FAQ, по нашему опыту, нравится читателям. На слайде мы расположили основную информацию по налогам в Сербии.

В следующих статьях мы в формате FAQ осветим налоги физлиц в других популярных странах, таких как Германия, Испания, Португалия, Кипр, Греция, Венгрия, Нидерланды, Индонезия. Уже выложен FAQ по Турции и FAQ по Армении. Если интересуют, какие обязательства остаются для уезжающих в России, смотрите эту статью или ее краткую версию для противников лонгридов.

Если интересуют, какие обязательства остаются для уезжающих в России, смотрите эту статью или ее краткую версию для противников лонгридов.

Чтобы не пропустить новые статьи, шаблоны документов или анонсы бесплатных вебинаров, подписывайтесь на наш канал в Telegram. В нем, как и на vc.ru, мы будем делиться другим полезным контентом по праву или налогам для бизнесменов, инвесторов и частных лиц.

Когда я стану налоговым резидентом Сербии?

Физическое лицо признается налоговым резидентом Сербии, если соблюдается любое из следующих условий:

В Сербии свой вклад в признание страны центром жизненных интересов могут вносить любые из следующих обстоятельств:

Приобретение недвижимости на территории Сербии;

Проживание семьи в Сербии;

- В Сербии учатся несовершеннолетние дети.

Резиденты Сербии уплачивают налог со своих мировых доходов, нерезиденты – только с доходов от источников в Сербии.

Я начал работать в Сербии по трудовому договору. Где я должен платить налоги и сколько?

Нерезиденты платят НДФЛ в Сербии, только если работают на сербскую компанию. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства (например, если удаленно работают в Сербии, продолжая оставаться российскими налоговыми резидентами). Если нерезиденты Сербии работают на иностранную компанию, то помимо уплаты налогов в стране своего резидентства может также потребоваться заплатить налоги в стране регистрации компании.

Резиденты платят НДФЛ в Сербии, даже если трудовой договор у них с иностранной компанией. Если договор с иностранной компанией, налоги также может потребоваться платить в стране регистрации иностранной компании.

Минимальная ставка НДФЛ в Сербии составляет 10% (часть дохода в размере 19 300 динаров не облагается налогом).

В Сербии де-факто сложная прогрессивная шкала налогообложения: если годовой доход физического лица превышает сумму трех среднегодовых зарплат

в Сербии (около $30,650 в 2021 году), такое лицо дополнительно (и самостоятельно) обязано уплатить по итогам года подоходный налог в размере 10% (тем самым налоговая нагрузка на сумму превышения вырастает до 20%).

Физические лица, годовой доход которых превышает сумму шести среднегодовых зарплат в Сербии (около $61,300), уплачивают дополнительно (и самостоятельно) по итогам года подоходный налог по ставке 15% (тем самым налоговая нагрузка на сумму дохода свыше указанного размера вырастает до 25%).

Налоговые ставки одинаковы для резидентов и нерезидентов.

Взнос на социальное обеспечение состоит из двух частей: 1) суммы, удерживаемой работодателем из заработной платы работника, и 2) суммы, выплачиваемой работодателем за счет собственных средств.

Ставки для работника:

Ставки для работодателя:

- Пенсионное страхование и страхование по инвалидности – 11%;

- Медицинское страхование – 5.15%.

Совокупно взносы на социальное обеспечение составляют 36.05%.

Минимальная налоговая база для взносов на социальное обеспечение – 35% от среднемесячной заработной платы, максимальная – ограничена размером пятикратной среднемесячной заработной платы (на практике это означает, что если зарплата превышает эквивалент $4,257 в месяц, то взносы на социальное обеспечение с суммы превышения платить не нужно).

Я работаю в Сербии как фрилансер. Где я должен платить налоги и сколько?

Фрилансеры, работающие в Сербии, уплачивают подоходный налог по таким же ставкам, как в найме.

Нерезиденты платят НДФЛ, если получают вознаграждение от сербских заказчиков. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства (например, если удаленно фрилансят в Сербии, продолжая оставаться российскими налоговыми резидентами). Если нерезиденты Сербии фрилансят на иностранного заказчика, то может потребоваться заплатить налоги также в стране, откуда происходит заказчик.

Резиденты платят НДФЛ, если получают вознаграждение от любых заказчиков. Если договор с иностранным заказчиком, налоги также может потребоваться платить в стране, откуда происходит заказчик.

Фрилансеры также уплачивают взносы на социальное обеспечение в Сербии:

Есть ли в Сербии льготы для иностранцев или иностранцев-учредителей бизнеса?

Если ваш годовой доход составляет от трех до шести среднегодовых зарплат в Сербии и вам меньше 40 лет, то можно претендовать на освобождение от самостоятельной уплаты дополнительного налога 10% НДФЛ (тем самым налоговая нагрузка вместо 20% становится 10%).

Если вы учреждаете инновационную компанию (стартап) в Сербии и сами работаете в нем по трудовому договору, то часть вашего годового дохода в размере 1 800 000 сербских динаров (около $16,000) полностью освобождается от НДФЛ и уплаты социальных взносов на период до 3 лет.

Также для вновь прибывших квалифицированных иностранцев с зарплатой свыше трех среднегодовых зарплат в Сербии снижаются ставки НДФЛ, удерживаемого работодателем (точнее – 70% их дохода освобождается от налогообложения и начисления страховых взносов). Такую льготу можно применять до 5 лет. От этого правила выигрывают в первую очередь работодатели, а косвенно – сотрудники, поскольку работодатель может им больше платить.

У меня есть недвижимость, которую я сдаю. Где я должен платить налоги и сколько?

Доход от сдачи недвижимости в аренду в Сербии облагается налогом по фиксированной ставке 20%. В отношении расходов, связанных с эксплуатацией такой недвижимости (например, расходы на ремонт), предусмотрен налоговый вычет в размере 25%.

Нерезиденты платят налог на доход от сдачи недвижимости в аренду в Сербии, если сдают сербскую недвижимость. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты сдают иностранную недвижимость, то может потребоваться заплатить налоги также в стране, где находится недвижимость.

Резиденты платят налог на доход от сдачи недвижимости в аренду в Сербии, если сдают любую недвижимость. Если недвижимость иностранная, налоги также может потребоваться платить в стране, где недвижимость расположена.

У меня есть недвижимое имущество в Сербии. Должен ли я платить налог на имущество и сколько?

В Сербии налог на расположенную на территории страны недвижимость платит каждый собственник, независимо от статуса резидентства. Налоговой базой является кадастровая стоимость недвижимости, установлена ставка 0.4%.

Я получил наследство или подарок на большую сумму. Где я должен платить налоги и сколько?

Где я должен платить налоги и сколько?

В Сербии существует налог на наследство и подарки. Его не платят, только если получают наследство или подарок от супруга, детей или родителей.

Если наследство или подарок получаете от братьев, сестер, бабушек или дедушек, то ставка составляет 1.5%. Для всех остальных случаев ставка составляет 2.5%.

При этом резиденты и нерезиденты Сербии могут быть обязаны заплатить налоги в стране, откуда происходит наследство или выплаты. Нерезиденты могут быть обязаны также заплатить налоги в стране своего резидентства.

Декларацию нужно подать в течение 10 дней с даты дарения или даты, когда решение органа о передаче наследства вступает в силу. Сам налог нужно заплатить в течение 15 дней с момента, как налоговый орган вынес решение об оценке суммы налога.

Я получаю дивиденды. Где я должен платить налоги и сколько?

Налог на дивиденды в Сербии составляет 15% для резидентов и 20% для нерезидентов.

Нерезиденты платят налог на дивиденды в Сербии, если получают дивиденды от сербских компаний. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты получают дивиденды от иностранной компании, то может потребоваться заплатить налоги также в стране регистрации компании.

Резиденты платят налог на дивиденды в Сербии, если получают дивиденды от любых компаний. Если дивиденды поступают от иностранной компании, налоги также может потребоваться платить в стране регистрации компании.

Я получаю проценты. Где я должен платить налоги и сколько?

Налог на проценты в Сербии составляет 15% как для резидентов, так и для нерезидентов.

Нерезиденты платят налог на проценты в Сербии, если получают их от сербских источников. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты получают проценты из-за рубежа, то может потребоваться заплатить налоги также в стране, откуда происходят проценты.

Резиденты платят налог на проценты в Сербии, если получают их от любых источников. Если проценты поступают из-за рубежа, налоги также может потребоваться платить в стране, откуда они поступают.

Я получаю роялти. Где я должен платить налоги и сколько?

Налог на роялти в Сербии составляет 20% как для резидентов, так и для нерезидентов.

В зависимости от типа роялти, можно применять вычет и освобождать определенный процент дохода от налогообложения:

- Доход от использования авторских прав – 50% освобождается;

- Доход от использования смежных прав – 43% освобождается;

- Доход от использования прав промышленной собственности (патенты, товарные знаки, промышленные образцы и т.п.) – 34% освобождается.

Нерезиденты платят налог на роялти в Сербии, если получают их от сербских источников. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты получают роялти из-за рубежа, то может потребоваться заплатить налоги также в стране, откуда происходят роялти.

Если нерезиденты получают роялти из-за рубежа, то может потребоваться заплатить налоги также в стране, откуда происходят роялти.

Резиденты платят налог на роялти в Сербии, если получают их от любых источников. Если роялти поступают из-за рубежа, налоги также может потребоваться платить в стране, откуда они поступают.

Я продал имущество. Где я должен платить налоги и сколько?

Доход от продажи имущества в Сербии (например, недвижимости, прав на интеллектуальную собственность, долей в юридических лицах) облагается налогом в размере 15%. Доход от продажи имущества, которым налогоплательщик владел не менее 10 лет, освобождается от налогообложения.

Работники освобождаются от уплаты налога и взносов на социальное обеспечение при продаже акций, если они приобрели акции бесплатно либо по льготной цене. Существуют исключения, когда сотрудник заплатит НДФЛ в Сербии по ставке 15% и социальные взносы:

При этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты продают имущество за рубежом, то может потребоваться заплатить налоги также в стране, на территории которой расположено имущество.

Если нерезиденты продают имущество за рубежом, то может потребоваться заплатить налоги также в стране, на территории которой расположено имущество.

Если резидент продает имущество за рубежом, налоги также может потребоваться платить в стране, на территории которой расположено имущество.

Я участвовал в программе мотивации и приобрел акции стартапа. Где я должен платить налоги и сколько?

Доход от приобретения акций считается в Сербии доходом, относящимся к доходам от найма, поэтому к нему применяются ставки НДФЛ и ставки взносов на социальное обеспечение.

При этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты приобретают акции иностранной компании, то может потребоваться заплатить налоги также в стране регистрации компании.

Если резидент приобретает акции иностранной компании, налоги может потребоваться платить в стране регистрации компании.

В сравнении с другими странами, иностранная компания может предлагать опционы сотрудникам своего сербского филиала или дочерней компании с существенными ограничениями. Рекомендуем прояснить условия и процедуру предоставления опционов отдельно.

Как подавать налоговую декларацию и платить налоги?

Физическое лицо обязано по итогам года подать годовую налоговую декларацию в Сербии и заплатить дополнительный налог, как мы писали выше в вопросе про ставки НДФЛ, если его доход в календарном году в три раза превысил размер среднегодовой заработной платы в Сербии. Если при выплате дохода налоговый агент не удерживал налог или источник доходов находится за рубежом, то подавать декларацию и уплачивать налог нужно независимо от того, превышен порог в 3 средних годовых зарплаты или нет.

Налоговым периодом является календарный год. Крайний срок подачи годовой налоговой декларации за предыдущий год – 15 мая. Налог также платится до 15 мая.

Подать декларацию в электронной форме можно на сайте Министерства финансов Республики Сербия (подробная инструкция на видео).

Слышал что-то про двойное налогообложение, для Сербии применимо и как мне грозит?

У Сербии заключены соглашения об избежании двойного налогообложения (СИДН) со множеством стран, в том числе и с Россией. СИДН нужны для того, чтобы в ситуации, когда две страны претендуют на взимание налога, налог нужно было уплачивать только в одной стране или в обеих, но так, чтобы общая налоговая нагрузка не превышала общую налоговую нагрузку при уплате всех налогов в стране с наибольшими ставками.

Если вы сомневаетесь, в какой стране уплачивать налог или можно ли будет зачесть налоги, уплаченные в одной из стран, в качестве расходов в другой стране, изучите положения соответствующего СИДН или обратитесь к налоговому консультанту.

Слышал что-то про договоры о социальном обеспечении (ДСО), для Сербии применимо и как мне поможет?

Обычно СИДН не регулируют социальные выплаты в пользу граждан (в таком случае они могут облагаться налогами в обеих странах) и обязанности по уплате разного рода социальных взносов (в таком случае может возникнуть риск уплаты в обеих странах). ДСО нужны для того, чтобы социальные выплаты облагались налогом и социальные взносы уплачивались только в одной стране. Если вы сомневаетесь, в какой стране уплачивать налог или в бюджет какой страны делать социальные взносы, изучите положения соответствующего ДСО или обратитесь к специалисту по социальному обеспечению.

ДСО нужны для того, чтобы социальные выплаты облагались налогом и социальные взносы уплачивались только в одной стране. Если вы сомневаетесь, в какой стране уплачивать налог или в бюджет какой страны делать социальные взносы, изучите положения соответствующего ДСО или обратитесь к специалисту по социальному обеспечению.

Между Сербией и Россией заключен Договор о социальном обеспечении.

Полезные материалы

Автор статьи – Егор Ларичкин из юридической фирмы Larmann Legal, которая помогает стартапам, инвесторам, традиционным компаниям и частным лицам по множеству вопросов. Чтобы не пропустить следующие статьи, шаблоны документов, презентации или вебинары, добавляйтесь в наш канал в Telegram.

Закон штата Массачусетс о налогах на имущество

Это часть: Закон штата Массачусетс о завещаниях и наследстве (планирование и управление)

Является частью: Закон штата Массачусетс о завещаниях и наследстве (планирование и управление)

- Похороны, кремация и похороны

- проблемы пожилых людей

- Налогообложение имущества

- Поместья

- Опекуны и опекуны

- Медицинские доверенности и завещания о жизни

- Нотариусы

- Налог на недвижимость

- Трасты

- Завещания

Это часть: Закон штата Массачусетс о городах и поселках

Является частью: Закон штата Массачусетс о городах и поселках

- Городские и городские постановления и подзаконные акты

- Анти-SLAPP

- Куры на заднем дворе

- Права на пляж

- Выборы и голосование

- Заборы, деревья и газоны

- Открытые встречи

- Поведение полиции

- Выбоины и дорожные дефекты

- Налог на недвижимость

- Публичные записи

- Дороги и улицы

- Снег и лед

- Налогообложение

- Название 5

- Городские собрания

- Зонирование

Это часть: Закон штата Массачусетс о защите прав потребителей, банковском деле и долгах

Является частью: Закон штата Массачусетс о защите прав потребителей, банковском деле и долгах

- Банкротство

- Защита потребителя

- Кредит, банковское дело и процентные ставки

- Взыскание долгов

- Налогообложение имущества

- выкупа

- Азартные игры и казино

- Усадьба

- Кража личных данных

- Интернет и онлайн-конфиденциальность

- Арендодатель и арендатор

- Лимонные законы (автомобили)

- Залоги механиков (на недвижимое имущество)

- Ипотечные кредиты, брокеры и кредиторы

- Налог на недвижимость

- изъятие

- Обратная ипотека

- Гарантийный депозит (арендодатель/арендатор)

- Покупки и возвраты

- Мелкие претензии

- Спам и нежелательная почта

- Подсчет воды для жильцов

- Налогообложение

- Телемаркетинг

- Арендаторы в заброшенных зданиях

- Перепродажа билетов (скальпирование)

- Коммунальные услуги

Это часть: Закон штата Массачусетс о жилье и недвижимости

Является частью: Закон штата Массачусетс о жилье и недвижимости

- Недвижимость в целом, включая куплю-продажу

- Неправомерное владение («права скваттеров»)

- Куры на заднем дворе

- Права на пляж

- Детекторы угарного газа

- Принудительное отчуждение

- Страхование от наводнения

- выкупа

- Домохозяйство

- Усадьба

- Отравление свинцом и контроль

- Залоги механиков

- Ипотечные кредиты, брокеры и кредиторы

- Соседи и деревья

- Налог на недвижимость

- Брокеры по недвижимости

- Обратная ипотека

- Дороги, улицы и тротуары

- Удаление снега и льда

- Раздел 5 септических правил

- Коммунальные услуги

- Зимнее отопление

- Зонирование

- Арендодатель и арендатор (в целом)

- Airbnb и другая краткосрочная аренда

- Детекторы угарного газа

- Судимости (CORI)

- Выселение

- Отравление свинцом и контроль

- Государственное и субсидируемое жилье

- Гарантийные депозиты

- Удаление снега и льда

- Подсчет воды для жильцов

- Арендаторы в заброшенных зданиях

- Коммунальные услуги

- Зимнее отопление

Подборка законов, дел и веб-источников по законодательству о налоге на имущество со ссылками на формы для подачи заявления на освобождение от налога на имущество, отсрочки, скидки и классификацию земель, а также информацию о процессе присвоения права собственности на налог, когда муниципалитет переходит в собственность имущества из-за неуплаты налога на имущество.

Если вы не можете найти информацию, которую ищете, или если у вас есть конкретный вопрос, обратитесь за помощью к нашим юридическим библиотекарям.

Пропустить оглавление

Содержание

Вы пропустили раздел оглавления.

законы штата Массачусетс

MGL c.58 Общие положения, касающиеся налогообложения

MGL c.59 Начисление местных налогов

- MGL c.59, § 5 Имущество; исключения

Включает положения об освобождении от налога на недвижимость слепых, пенсионеров, переживших супругов, несовершеннолетних детей и пожилых людей, ветеранов, а также религиозных и благотворительных организаций. - MGL c.59, § 21C Предложение 2-1/2

MGL c.60 Сбор местных налогов; в том числе:

- §§ 45, 54, 77-80B Коллекторские акты, налоговые поступления, продажи муниципалитетами и взыскание налоговых залогов

- § 79Продажа без обращения взыскания; запросы (действует с 2 апреля 2023 г.

)

)

MGL c.61 Классификация лесных угодий и продуктов леса

MGL c.61A Оценка и налогообложение сельскохозяйственных и садоводческих земель

MGL c.61B Классификация и налогообложение земель рекреационного назначения

Правила штата Массачусетс

830 CMR 58.3.1 Квалификация оценщиков

Любое лицо, избранное или назначенное оценщиком, должно пройти базовые курсы обучения и сдать экзамен, подготовленный Уполномоченным по доходам, в течение одного года после избрания или назначения или в течение двух лет после 16 сентября 2022 г., в зависимости от того, что наступит позже.

Избранное прецедентное право

Tallage Lincoln, LLC v. Williams, 485 Mass. 449 (2020)

Поскольку процесс взимания налогов после того, как владелец собственности не уплачивает налоги, очень сложен, это дело включает Приложение, разъясняющее законы и процесс взимания.

Town of Sudbury v. Commissioner of Corporations and Taxation, 366 Mass. 558 (1974)

Commissioner of Corporations and Taxation, 366 Mass. 558 (1974)

Это знаменательное решение подтвердило утверждение Садбери о том, что в местных методах оценки существовали большие различия, что приводило к несправедливому распределению местной помощи от штата. муниципалитетам. Это дело навсегда изменило местную практику оценки, и Департаменту доходов впоследствии потребовалось контролировать оценку недвижимости по полной и справедливой денежной стоимости. «Для собственника, который хочет знать» от Международной ассоциации оценщиков объясняет, как оценщики оценивают недвижимость.

Формы

Формы и руководства по налогу на имущество, Департамент доходов штата Массачусетс.

Налогоплательщики должны использовать эти формы и руководства для подачи заявления на освобождение от налога на недвижимость, отсрочку по налогу на недвижимость, снижение налога на недвижимость и заявку на классификацию земель (для классификации лесных и сельскохозяйственных или садоводческих и рекреационных земель). Эти формы подаются местным оценщикам.

Эти формы подаются местным оценщикам.

Бланки апелляций по недвижимости, Апелляционный налоговый совет штата Массачусетс.

Апелляционный налоговый совет штата Массачусетс является квазисудебным органом штата, предназначенным для проведения слушаний и вынесения решений по апелляциям по всем видам государственных и местных налогов, включая отказы в заявлениях о снижении налога на имущество. См. их Полезное руководство для налогоплательщиков и оценщиков.

Должности в муниципальных финансах: оценщик, сборщик и казначей.

Следующие ресурсы, предлагаемые Отделом местных служб Департамента доходов, определяют роли руководителей муниципальных финансов, связанных с налогом на имущество:

- Роль оценщика в муниципальных финансах

- Роль коллектора в муниципальных финансах

- Роль казначея в муниципальных финансах

Налоговые сборы: просроченные налоги на недвижимость.

веб-источников

Апелляционный налоговый совет

Ссылки на формы, выводы фактов и отчеты, правила практики и процедуры, решения с выводами и центр справки и ресурсов.

Пособие по юридическому образованию для пожилых людей, Ассоциация адвокатов штата Массачусетс, 2020 г. Скидка на отработку (MGL c.59, § 5K) для муниципалитетов, принявших эти программы, а также Налоговый кредит для старших автоматических выключателей (MGL c.62, § 6(k)).

Земельный суд по делам о лишении права выкупа заложенного имущества ресурсы

Земельный суд обладает юрисдикцией в отношении всех случаев обращения взыскания на налоговое удержание в штате Массачусетс. Ресурсы на этой странице содержат общее резюме и информацию, связанную с процессом обращения взыскания на налоговое удержание, которое появляется в MGL c.60.

Пределы сбора: введение в Предложение 2 ½, Департамент доходов штата Массачусетс.

Этот учебник для начинающих был написан для местных чиновников, чтобы они могли понять основы Предложения 2 ½. В нем объясняется, каким образом Предложение 2 ½ ограничивает налог на имущество, и как рассчитывается предел сбора, ограничение суммы налога на имущество, которое может взимать сообщество.

Налоги на имущество штата Массачусетс, Департамент доходов штата Массачусетс.

Объясняет основы налога на имущество, обсуждает исключения и скидки, Апелляционный налоговый совет, роль DOR и Предложение 2 ½.

Советы по снижению налога на имущество, Массачусетс, секретарь Содружества.

Факты и цифры по налогу на имущество, 2021 финансовый год, город Бостон.

В этом ежегодном издании представлен обзор налогов на недвижимость в Бостоне с использованием диаграмм и таблиц, иллюстрирующих исторические тенденции. Хотя цифры относятся к Бостону, большая часть представленной информации поможет объяснить, как любой муниципалитет Массачусетса оценивает и облагает налогом свою недвижимость.

Налоговый кредит на недвижимость для лиц в возрасте 65 лет и старше (известный как «Налоговый кредит на автоматический выключатель»), Департамент доходов штата Массачусетс.

Подробное объяснение налогового кредита на имущество для пожилых людей, которые платят более 10% своего дохода в виде налога на имущество, MGL c. 62, § 6(k).

62, § 6(k).

Отчеты, касающиеся данных и статистики по налогу на имущество, Департамент доходов штата Массачусетс, Отдел местных служб.

Список популярных отчетов, касающихся информации, собранной в ходе процесса определения годовой налоговой ставки, включает налоговую ставку, сборы, оценочную стоимость и многое другое для всех городов штата Массачусетс.

«Разделение различий: анализ изменений налоговых ставок», Департамент доходов штата Массачусетс, Отдел местных служб.

Хорошее объяснение процесса и истории принятия закона, дающего городам и поселкам возможность устанавливать различные налоговые ставки для определенных классов собственности (жилая, открытая, коммерческая и промышленная) по местному выбору в определенных правовых пределах. При разных налоговых ставках для разных классов собственности налоговое бремя может быть перенесено с жилого класса.

Что произойдет, если я не буду платить налоги на недвижимость в Массачусетсе? Нет.

В этой статье легко читается объяснение того, что произойдет, если вы не заплатите налог на недвижимость. Обсуждается роль банков в требовании счетов условного депонирования для уплаты налогов на недвижимость и объясняется право домовладельца на выкуп в случаях уплаты налогов.

Обсуждается роль банков в требовании счетов условного депонирования для уплаты налогов на недвижимость и объясняется право домовладельца на выкуп в случаях уплаты налогов.

Источники печати

Заметки Крокера об общих формах, 11-е изд., MCLE, вкладной лист, глава 30, Налоговые продажи, изъятия и титулы. Эта глава написана для юриста, занимающегося передачей имущества, который «главным образом заинтересован в освобождении от ответственности или в получении титулов в зависимости от налоговых титулов». Он ссылается на судебную практику по этому вопросу.

Муниципальное право и практика, 5-е изд., (Mass Practice v. 18B) Thomson/West, 2006 г. с приложением. Глава 36 Местное налогообложение, Глава 37 Сбор налогов.

Практика и процедура снижения налога на недвижимость, 6-е изд., MCLE, 2020 г.

Налогообложение, 5-е изд., (Mass Practice v. 4), 2009 г. с приложением. Часть 7 Налог на имущество.

| Последнее обновление: | 5 января 2023 г. |

|---|

Обратная связь

Спасибо, ваше сообщение отправлено в Юридические библиотеки судов первой инстанции!

Присоединиться к пользовательской панелиПередача имущества детям — Закон о наследственном имуществе музыкального города

Налог на дарение не взимается, если вы не передаете свою собственность при жизни. Когда вы умрете, независимо от того, передадите ли вы имущество своим детям в соответствии с законами о завещании, составите завещание и назовете их бенефициарами или передадите его в доверительное управление, если дети отвернутся и вскоре после этого продадут имущество, не должно быть быть любые вопросы налога на прибыль. Однако, если бенефициары владеют имуществом в течение нескольких лет, а затем продают, ваши бенефициары должны платить налог на прирост капитала независимо от цены продажи за вычетом оценочной стоимости на момент смерти. Большинству клиентов мы советуем провести оценку имущества, потому что это определяет стоимость.

Большинству клиентов мы советуем провести оценку имущества, потому что это определяет стоимость.

Согласно действующему законодательству, каждый из супругов может передать своим детям до 11 000 000 долларов без уплаты налога на наследство или дарение. Наследование дома не является налогооблагаемым событием, поскольку оно связано с подоходным налогом или налогом на прирост капитала. Часто клиенты рассматривают возможность передачи имущества своим детям, пока они еще живы. Это называется даром при жизни и может привести к налоговым последствиям. Когда вы покупаете недвижимость, покупная цена является вашей основой, которую мы используем, чтобы определить, будет ли какой-либо налог на продажу.

В соответствии с Кодексом IRS, если это один человек, существует освобождение от прироста стоимости в размере 250 000 долларов США. Если вы купили дом за 250 000 долларов, он вырос до 500 000 долларов, а вы продали его за 500 000 долларов, вы не будете платить налог из-за этого освобождения на 250 000 долларов. Но за каждый доллар сверх этой суммы вы будете платить налог на прирост капитала. Чтобы иметь право на освобождение домовладельца, вы должны быть владельцем и проживать в доме два из последних пяти лет. Проблема возникает, когда это не ваше основное место жительства, и вы не жили там эти два из последних пяти лет. Родители должны учитывать, что, когда они передают собственность ребенку, пока тот жив, они не только дарят собственность, но и дарят свою основу в собственности. Если я купил дом за 100 000 долларов и подарил его своему ребенку, когда этот ребенок продаст эту собственность, ему придется рассчитать налог на прирост капитала на основе продажной цены за вычетом этой основы в 100 000 долларов. Им придется заплатить 15-20 процентов налога на прирост капитала, в зависимости от предельной ставки дохода этого ребенка за этот год.

Но за каждый доллар сверх этой суммы вы будете платить налог на прирост капитала. Чтобы иметь право на освобождение домовладельца, вы должны быть владельцем и проживать в доме два из последних пяти лет. Проблема возникает, когда это не ваше основное место жительства, и вы не жили там эти два из последних пяти лет. Родители должны учитывать, что, когда они передают собственность ребенку, пока тот жив, они не только дарят собственность, но и дарят свою основу в собственности. Если я купил дом за 100 000 долларов и подарил его своему ребенку, когда этот ребенок продаст эту собственность, ему придется рассчитать налог на прирост капитала на основе продажной цены за вычетом этой основы в 100 000 долларов. Им придется заплатить 15-20 процентов налога на прирост капитала, в зависимости от предельной ставки дохода этого ребенка за этот год.

После того, как вы отдали имущество ребенку, оно перестает быть вашей собственностью. Если от этого был получен доход, этот доход теперь потерян. Если ребенок находится в более высокой налоговой категории и если это сдаваемое в аренду имущество, налогооблагаемый доход будет выше, поскольку он будет основываться на этой предельной ставке подоходного налога. Кроме того, у вашего ребенка могут быть кредиторы, о которых вы не знаете. Иногда дети не полностью прозрачны со своими родителями. Если они скоро разведутся или задолжали по алиментам или алиментам, не выполнили своих обязательств по студенческим кредитам или задолжали по налогам, имущество принадлежит тем различным кредиторам ребенка, которые в настоящее время владеют домом мамы или папы или арендованной собственностью.

Кроме того, у вашего ребенка могут быть кредиторы, о которых вы не знаете. Иногда дети не полностью прозрачны со своими родителями. Если они скоро разведутся или задолжали по алиментам или алиментам, не выполнили своих обязательств по студенческим кредитам или задолжали по налогам, имущество принадлежит тем различным кредиторам ребенка, которые в настоящее время владеют домом мамы или папы или арендованной собственностью.

Когда вы «просто добавляете имя ребенка в документ», вы, по сути, делаете его 50-процентным владельцем собственности. В случае пожилых родителей, которые рассматривают возможность ухода в доме престарелых и не имеют возможности оплатить этот уход, вам, возможно, придется полагаться на государственную программу Medicaid. В таких случаях после смерти родителя Medicaid присоединяется к дому и рассчитывает получить возмещение из той стоимости, которая все еще находится на имени родителя. Если вы пытаетесь защитить дом от иска со стороны Medicaid, лучше всего передать дом в фонд защиты активов Medicaid. Мы структурируем его таким образом, чтобы сохранить все налоговые льготы и претендовать на освобождение домовладельца в соответствии с правилами IRS. Поскольку оно было передано в безотзывное доверительное управление, в имуществе родителей не осталось ничего, что могло бы быть использовано Medicaid после их смерти.

Мы структурируем его таким образом, чтобы сохранить все налоговые льготы и претендовать на освобождение домовладельца в соответствии с правилами IRS. Поскольку оно было передано в безотзывное доверительное управление, в имуществе родителей не осталось ничего, что могло бы быть использовано Medicaid после их смерти.

Подарить ребенку свой дом через пожизненное имущество в большинстве случаев неплохая идея, которая является безвозвратной передачей ребенку. Если позже родители передумают, они должны получить согласие ребенка на отмену этой сделки. Если бы они хотели его продать, ребенок должен был бы подписать его, потому что это аннулировало бы будущее право ребенка владеть домом. Если между родителем и ребенком происходит ссора, это может осложнить ситуацию для родителей, когда они попытаются продать дом или позже решат передать его в доверительное управление или отдать другому ребенку. Они не могут делать эти вещи без согласия ребенка, которого они внесли в дело с сохраненным пожизненным имуществом.

Иногда люди пытаются обойти эти проблемы, продавая свою собственность детям по выгодной цене. IRS рассмотрит справедливую рыночную стоимость, а затем рассмотрит цену, по которой вы продали недвижимость, и разница будет рассматриваться как подарок. Если разница между рыночной стоимостью и ценой, по которой вы продали своим детям, превышает 15 000 долларов, это приводит к необходимости подачи декларации о налоге на дарение в IRS. Невыполнение этого требования может привести к штрафу в размере 25 000 долларов США. Если вы собираетесь сделать это, обязательно получите консультацию по вопросам налогообложения от компетентного специалиста, например, от бухгалтера-консультанта или налогового юриста.

При любом сценарии, когда вы продаете или дарите собственность детям, она больше не будет вашей собственностью. Дети будут иметь возможность выселить вас из этой собственности. Как только вы передадите право собственности, вы больше не будете иметь никакого контроля над этим имуществом. Вы передали это кому-то другому, чтобы он принял решение о том, есть ли у вас возможность жить там. Если вы собираетесь заключить одну из этих сделок, хорошо также заключить договор на проживание, который дает вам право жить в доме до конца жизни. Вы также могли бы, вероятно, продать его детям и сдать обратно. Однако, если дети покупают дом за полную стоимость, а вы продолжаете жить в нем и не платите арендную плату, это будет рассматриваться как подарок каждый месяц, исходя из справедливой рыночной стоимости арендной платы. Это должно быть сообщено родителям как доход или потенциально может привести к требованию подать эту налоговую декларацию о дарении.

Вы передали это кому-то другому, чтобы он принял решение о том, есть ли у вас возможность жить там. Если вы собираетесь заключить одну из этих сделок, хорошо также заключить договор на проживание, который дает вам право жить в доме до конца жизни. Вы также могли бы, вероятно, продать его детям и сдать обратно. Однако, если дети покупают дом за полную стоимость, а вы продолжаете жить в нем и не платите арендную плату, это будет рассматриваться как подарок каждый месяц, исходя из справедливой рыночной стоимости арендной платы. Это должно быть сообщено родителям как доход или потенциально может привести к требованию подать эту налоговую декларацию о дарении.

Много раз люди с большими состояниями ищут механизм снижения стоимости имущества, который уменьшает налог на наследство или налог на дарение, которые должны быть уплачены после их смерти. Одним из вариантов является квалифицированный траст для личного проживания («QPRT»). В QPRT родитель является доверителем, создающим траст, а дети — доверенными лицами. Каждый год часть имущества выталкивается за пределы имущества родителей, так что по истечении срока (8 или 10 лет) родители больше не владеют имуществом. Чтобы соответствовать кодексу IRS, по истечении года родители теперь должны платить арендную плату доверительному фонду по справедливой рыночной стоимости. В противном случае IRS может отозвать транзакцию и сделать вывод, что полная стоимость имущества по-прежнему является частью налогооблагаемого имущества родителя.

Каждый год часть имущества выталкивается за пределы имущества родителей, так что по истечении срока (8 или 10 лет) родители больше не владеют имуществом. Чтобы соответствовать кодексу IRS, по истечении года родители теперь должны платить арендную плату доверительному фонду по справедливой рыночной стоимости. В противном случае IRS может отозвать транзакцию и сделать вывод, что полная стоимость имущества по-прежнему является частью налогооблагаемого имущества родителя.

Если несовершеннолетний ребенок наследует имущество в Теннесси вне доверительного управления, должен быть опекун имущества, названный и назначенный судом для управления имуществом несовершеннолетнего. Суд захочет контролировать управление этим имуществом. Они потребуют учета любых активов на имя ребенка. Вам нужно будет учесть активы, находящиеся в наличии на начало отчетного периода, доход, полученный в течение отчетного периода, и обосновать любые произведенные выплаты. Суду необходимо знать о любых изменениях в форме активов, любых непогашенных обязательствах и стоимости активов в наличии на конец отчетного периода.

)

)