Как подписывать договор дарения за несовершеннолетнего \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Как подписывать договор дарения за несовершеннолетнего

Подборка наиболее важных документов по запросу Как подписывать договор дарения за несовершеннолетнего (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Дарение:

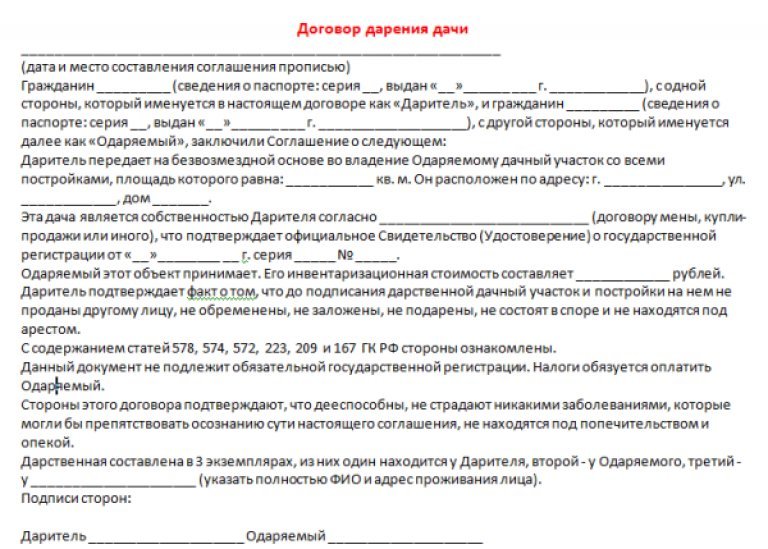

- Акт приема передачи земельного участка по договору дарения

- Акт приема передачи квартиры по договору дарения

- Алкоголь в подарок

- Взятка или подарок

- Госпошлина за регистрацию договора дарения

- Ещё…

- Несовершеннолетние:

- Административная ответственность несовершеннолетних

- Акт обследования жилищно бытовых условий

- Акт обследования жилищно-бытовых условий

- Алименты на несовершеннолетних детей

- Бабушка законный представитель

- Ещё.

..

..

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Интересная цитата из судебного решения: Отсутствие зарегистрированного брака не свидетельствует об отсутствии ведения общего хозяйства и соответствующих отношений»…Суд апелляционной инстанции критически относится к доводам должника о воспитании несовершеннолетнего ребенка одной, поскольку договор дарения от 21.04.2015 подписан от имени несовершеннолетнего сына его отцом Шарыповым Александром Михайловичем (Т. 4, л.д. 5), зарегистрированным по адресу должника: г. Ярославль, ул. Красноборская, д. 34 корп. 2, кв. 9. Отсутствие зарегистрированного брака не свидетельствует об отсутствии ведения общего хозяйства и соответствующих отношений.»

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Апелляционное определение Московского городского суда от 10. 09.2020 по делу N 33-31887/2020

09.2020 по делу N 33-31887/2020

Категория: Семейные споры.

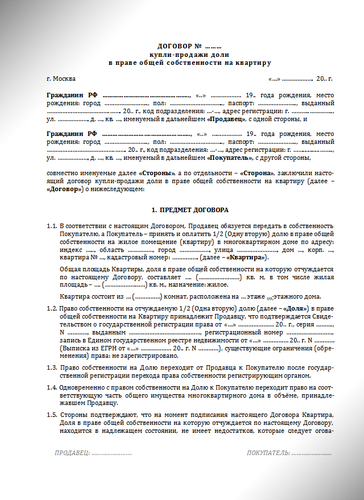

Требования: О разделе совместно нажитого имущества.

Обстоятельства: Истец указал, что, будучи в браке, ответчик приобрел на деньги истца долю квартиры. На момент расторжения брака квартира находилась во владении ответчика. Накануне подачи заявления о расторжении брака ответчик имел намерения подарить свою долю в квартире своей дочери от первого брака, против чего истец категорически возражал. В период брака между супругами был заключен договор о разделе общего имущества. Однако впоследствии ответчик отказался выполнять вышеуказанный договор.

Решение: Отказано.Ссылка в жалобе на то, что договор дарения ответчик подписывала как законный представитель несовершеннолетнего, при изложенных обстоятельствах правового значения не имеет и не свидетельствует об отсутствии права у ответчика права по распоряжению принадлежащего ей имущества по своему усмотрению.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

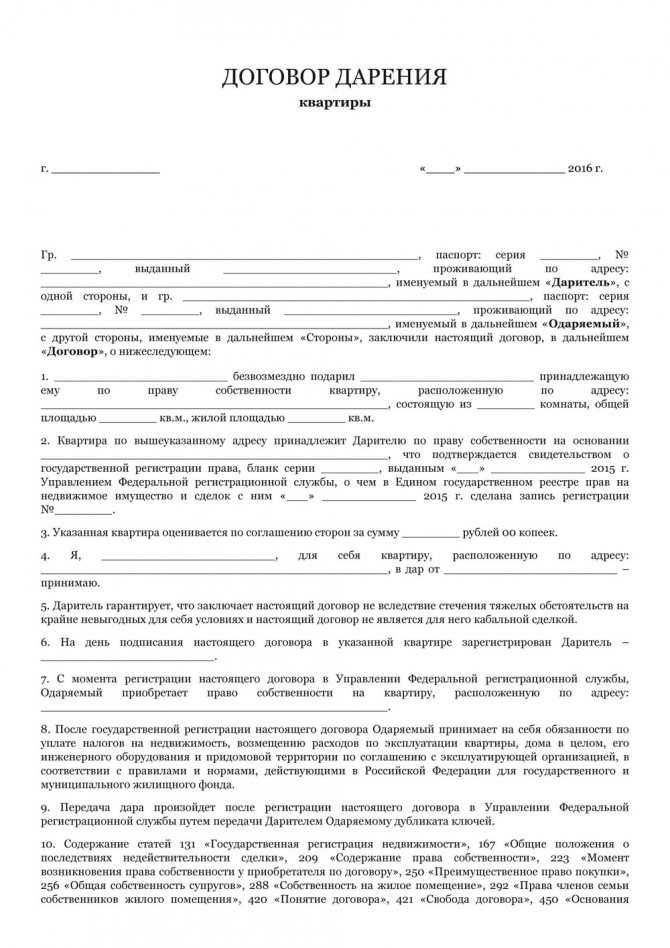

Ситуация: Как заключить договор дарения доли в квартире?

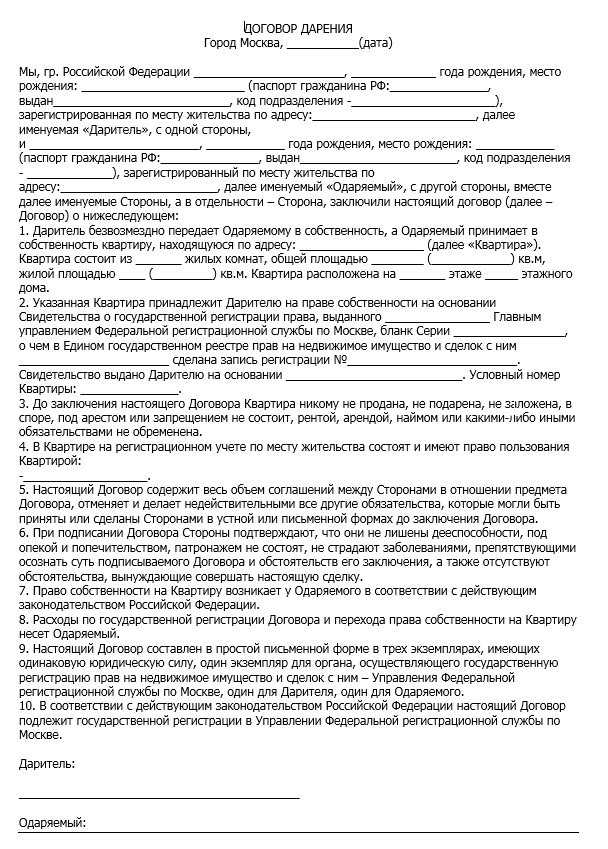

(«Электронный журнал «Азбука права», 2022)Особенностью договора дарения доли в квартире несовершеннолетнему является то, что он подписывается законными представителями ребенка, не достигшего 14 лет, либо ребенком в возрасте от 14 до 18 лет с согласия родителей. При составлении договора дарения указываются сведения о дарителе и одаряемом, а также о законном представителе одаряемого, в частности Ф.И.О. (последнее — при наличии), паспортные данные, данные свидетельства о рождении несовершеннолетнего, не достигшего 14 лет, адрес регистрации. При дарении доли квартиры единственным родителем своему малолетнему ребенку родитель выступает одновременно на двух сторонах договора. Передача третьему лицу полномочий на принятие в дар имущества от имени ребенка в данной ситуации не требуется (п. 1 ст. 26, п. 1 ст. 28, п. 1 ст. 572 ГК РФ; п. п. 13, 23, 31 Регламента, утв. Приказом Минюста России от 30.08.2017 N 156; Письмо ФНП от 21.06.2017 N 2664/06-08).

При составлении договора дарения указываются сведения о дарителе и одаряемом, а также о законном представителе одаряемого, в частности Ф.И.О. (последнее — при наличии), паспортные данные, данные свидетельства о рождении несовершеннолетнего, не достигшего 14 лет, адрес регистрации. При дарении доли квартиры единственным родителем своему малолетнему ребенку родитель выступает одновременно на двух сторонах договора. Передача третьему лицу полномочий на принятие в дар имущества от имени ребенка в данной ситуации не требуется (п. 1 ст. 26, п. 1 ст. 28, п. 1 ст. 572 ГК РФ; п. п. 13, 23, 31 Регламента, утв. Приказом Минюста России от 30.08.2017 N 156; Письмо ФНП от 21.06.2017 N 2664/06-08).

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Ситуация: Как подарить квартиру несовершеннолетнему?

(«Электронный журнал «Азбука права», 2022)Особенность договора дарения квартиры несовершеннолетнему заключается в том, что, если ребенок не достиг 14 лет, договор подписывается законными представителями ребенка, а если ребенку от 14 до 18 лет, договор подписывается ребенком с согласия законных представителей (п. 1 ст. 26, п. 1 ст. 28 ГК РФ).

1 ст. 26, п. 1 ст. 28 ГК РФ).

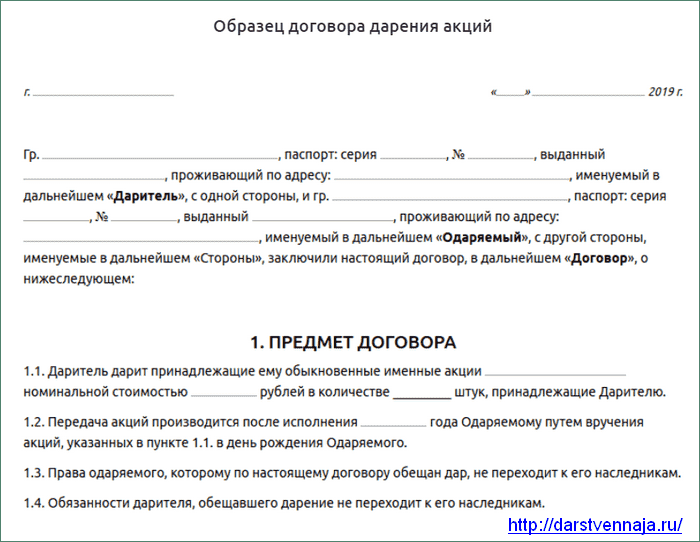

Как подарить акции детям и близким [Советы Tax Pro]

У вас есть акции, которые вы хотите подарить ребенку или любимому человеку? Вы можете сделать это разными способами, но вы также должны знать о налоговых последствиях.

Подарки, стоимость которых превышает 16 000 долларов США в оцененной стоимости в год, облагаются налогом на подарки, и лицо, получающее подарок, может в конечном итоге также платить налоги на подарок.

В этом сообщении блога мы обсудим советы налогового профессионала (это я — я лицензированный CPA) о том, как дарить акции, не подвергаясь этим штрафам, или, по крайней мере, управлять налоговыми последствиями, которые имеют наибольшее значение для всех.

Содержание

Можно ли кому-нибудь подарить акции?

Когда дело доходит до дарения акций, и вы, и получатель можете столкнуться с налогами на прирост капитала. Из-за этого вы должны учитывать это при принятии решения о том, дарите ли вы акции или сколько вы дарите за раз.

Обычно налоги на подарки не вызывают проблем у большинства дарителей, потому что они не превышают годовой лимит в 16 000 долларов на человека в год (супружеские пары, которые совместно подают налоги, могут пожертвовать до 32 000 долларов в год на ребенка, внука или другого близкого человека). один).

Например, бабушки и дедушки с пятью внуками могут подарить до 160 000 долларов в виде акций и наличных денег (или других активов, которые считаются лучшими инвестициями ) в год (32 000 долларов на внука) без необходимости платить налоги на дарение.

Безусловно, это высокая планка, которую нужно превзойти, и это причина, по которой налоги на подарки редко становятся проблемой для подавляющего большинства людей, желающих подарить кому-то акции.

Одним из способов обойти этот налог на дарение является создание траста. У вас есть несколько примеров, таких как безотзывные фонды страхования жизни (ILIT), где вы можете перевести богатство с учетом налогов с помощью полиса страхования жизни.

Помните о таких правилах, как трехлетний период ретроспективного анализа или федеральные налоги на недвижимость ( активы на сумму 12,06 млн долларов освобождаются в 2022 году), которые вступают в игру.

Аналогичным образом, вы можете использовать другие типы трастов, чтобы пожертвовать ценные акции, которые, как мы надеемся, сохранят свое прошлое поведение и приведут к положительным результатам в будущем. Хотя, как и в случае со всеми акциями, прошлые результаты не являются гарантией будущих результатов.

Можете ли вы подарить кому-то акции напрямую?

Короче говоря, да. Вам не нужно продавать акции, прежде чем дарить акции.

Однако передача акций в дар напрямую кому-либо сопряжена с рядом вопросов, о которых вам необходимо знать, прежде чем осуществлять перевод со своего счета на счет получателя.

- Налоги на прирост капитала

Во-первых, вам необходимо учитывать налоги на прирост капитала или те налоги, которые вы платите, когда покупаете и продаете акции за уровень выручки, который отличается от вашей базовой стоимости.

- Правила налогообложения подарков

Во-вторых, вам нужно ознакомиться с правилами налога на дарение. Как отмечалось выше, для большинства людей это не будет проблемой до тех пор, пока годовая сумма подаренных акций падает ниже 16 000 долларов на человека (или 32 000 долларов на супружескую пару, подающую совместную регистрацию).

- Финансовый контроль

В-третьих, вам следует подумать о финансовом контроле. Это означает передачу контроля над подаренными акциями получателю, который, в большинстве случаев, может затем делать практически все, что захочет, с акциями, которые вы даете.

Вы можете наложить ограничения на это с помощью трастов, но просто дарение портфеля акций или даже отдельных инвестиций из вашего финансового учреждения на их счет не наложит ограничений на то, как они используют средства.

В этой статье эти вопросы рассматриваются на высоком уровне, и я бы порекомендовал обратиться за специализированной помощью к финансовому консультанту, специалисту по налогам или даже к юристу по планированию имущества, прежде чем приступать к подарку, если у вас уникальная финансовая ситуация, которая требует более индивидуальной помощи.

Платите ли вы налоги, когда дарите акции?

Забавный вопрос с еще более забавным ответом: зависит! Ах, любимый ответ любого финансового профессионала.

Хотя, как отмечалось выше, скорее всего, вы не будете платить налоги, даря акции. По крайней мере, до тех пор, пока вы держите свои запасы подарков ниже годового порога подарков.

Для более подробного обсуждения возможных налогов, которые вы платите за дарение акций, давайте рассмотрим два типа налогов, которые вам необходимо учитывать перед передачей сертификата акций (в цифровом виде) из вашей брокерской фирмы детям. внуки или другие близкие.

→ Налоги на подарки

Налоги на подарки возникают, когда вы дарите деньги или имущество, стоимость которых превышает годовой лимит.

К счастью, для большинства людей (за исключением супружеских пар) дарение цифровых акций не считается налогооблагаемым подарком, если общая годовая сумма пожертвований не достигает определенного порога (16 000 долларов США на человека в год или 32 000 долларов США на супружескую пару в год). ) и это не делается с превышением этих же порогов на постоянной основе без достаточного рассмотрения.

) и это не делается с превышением этих же порогов на постоянной основе без достаточного рассмотрения.

Например, родители, желающие подарить своим детям акции, могут пожертвовать 20 000 долларов своей дочери или сыну без каких-либо налоговых последствий. Поскольку оба родителя могут жертвовать до 16 000 долларов в год без уплаты налогов, налог на дарение не играет роли в этой передаче акций.

→ Налоги на прирост капитала

Налоги на прирост капитала являются важным фактором для тех, кто рассматривает возможность дарения акций, и важно понимать разницу между краткосрочными налогами на прирост капитала и долгосрочными налогами на прирост капитала при выборе стратегии.

Когда вы покупаете капитальный актив — будь то акции, облигации, дом, криптовалюта или другие инвестиции — вы устанавливаете базу, равную вашим затратам на его приобретение.

Когда вы продаете акции или другие активы, вы сравниваете выручку от продажи с базой.

Отсюда вы можете определить, имеете ли вы убыток или прирост капитала. Если ваши доходы превышают вашу базу, у вас есть прирост капитала. Если наоборот, у вас потери капитала.

Если ваши доходы превышают вашу базу, у вас есть прирост капитала. Если наоборот, у вас потери капитала.

Тип выплачиваемого вами прироста капитала определяется периодом владения активом, а не его ценой.

Вам также необходимо учитывать период времени, в течение которого вы удерживали актив. Ваши прибыли или убытки будут классифицироваться как «краткосрочные» или «долгосрочные». То, как долго вы держите акции, играет большую роль в том, сколько вам придется платить налогов на прирост капитала.

- Краткосрочные приросты и убытки от капитала. Когда вы покупаете и продаете один и тот же актив в течение одного года, вы признаете краткосрочный прирост или убыток от капитала. Краткосрочные доходы облагаются теми же ставками налога, что и обычные доходы, такие как заработная плата. IRS имеет семь налоговых категорий для обычного дохода в диапазоне от 10 % до 37 %.

- Долгосрочные приросты и убытки от капитала. Когда вы покупаете актив и продаете тот же актив после владения им не менее года, разница между выручкой от продажи и базой затрат становится долгосрочным приростом или убытком от капитала.

В зависимости от уровня вашего дохода вы также можете платить налог на чистый доход от инвестиций (NII) в размере 3,8% .

NIIT применяется по ставке 3,8% к определенному чистому инвестиционному доходу физических лиц, поместий и трастов, которые имеют инвестиционный доход выше определенных пороговых значений.

Таким образом, вы можете платить до 40,8% (37% + 3,8%) от вашего краткосрочного прироста капитала.

Кроме того, вы можете платить ставки до 23,8% на долгосрочный прирост капитала с учетом NIIT.

Каковы возможные налоговые последствия дарения акций для вас?

Если акции выросли в цене, и вы решите продать их, чтобы перевести деньги вместо акций, вы, вероятно, столкнетесь с налогами на прирост капитала.

В этом случае вам лучше просто отдать ей акции напрямую, чтобы избежать уплаты налогов, торговых сборов или любых других расходов, связанных с инвестированием.

С другой стороны, если акции упали в цене, вы можете подумать о том, чтобы продать их, чтобы признать убыток капитала, и вместо этого передать ей наличные деньги.

Это дает ей деньги для личного пользования, а для вас фиксирует потерю капитала.

Что следует учитывать при размышлении о подарке акций?

Принимая во внимание годовую стоимость в размере 16 000 долларов США, знайте, что это освобожденная сумма.

Это означает, что эта сумма не будет учитываться при расчете пожизненного налога на подарки в размере 11,7 млн долларов США на человека (23,4 млн долларов США на пару). Это тот же уровень, что и правила налога на недвижимость.

Как правило, большинство людей не будут дарить активы с низкой базой, потому что у них нет страховки от повышения базиса, возникающего в результате передачи активов по завещанию.

Вместо этого люди предпочли бы создать траст, который обеспечивает бенефициарам повышение в базе на момент смерти.

Большинство подарков, которые дарят люди, как правило, сделаны наличными, потому что в основе наличных денег лежит их номинальная стоимость. Никакой прирост капитала или убытки не связаны с этим подарком, в то время как подарки в виде потерь капитала не работают хорошо.

Вот почему вы можете подумать о продаже позиции по акциям с непризнанным убытком капитала и перевести наличные деньги предполагаемому получателю.

Если у вас есть прирост капитала, помните о ежегодной сумме освобождения и знайте, что первоначальная база переносится вместе с оцененными акциями.

Независимо от этих запутанных правил, вероятно, лучше всего поддерживать годовую стоимость подарков на уровне ниже 16 000 долларов США, чтобы вам не нужно было отслеживать их и сообщать о них всю оставшуюся жизнь в налоговой декларации.

В зависимости от вашего финансового положения 16 000 долларов могут быть тривиальными. Но для подавляющего большинства людей это значительная сумма, о которой стоит задуматься.

Но для подавляющего большинства людей это значительная сумма, о которой стоит задуматься.

Платит ли получатель подарка акции налоги?

Когда вы дарите акции ребенку, члену семьи или другим близким, получатель берет на себя не только вашу стоимость, но и период владения.

Поэтому перед подарком вы хотите понять, как получатель планирует использовать акции, потому что ваши налоговые ставки могут отличаться, и вы можете платить меньше налогов.

→ Что лучше подарить: акции или наличные?

Если они планируют продолжать хранить их на своем счете доверительного хранения в качестве ребенка или на брокерском счете во взрослом возрасте, вы можете отдать акции, не беспокоясь о налогах. В ближайшее время им не нужно будет платить налоги с продажи.

С другой стороны, если вы получаете доход в более низкой налоговой категории, чем получатель, вы можете подумать о том, чтобы сначала продать его, а затем отправить деньги непосредственно на его счет.

В качестве примера предположим, что вы дарите своей дочери акции на сумму 16 000 долларов, которые вы купили 15 лет назад за 2 500 долларов.

Если она продаст его немедленно, она должна будет заплатить долгосрочный налог на прирост капитала с прибыли в размере 13 500 долларов.

→ Каков срок хранения подаренных акций?

В качестве еще одного варианта, который следует рассмотреть, вы можете отложить передачу акций сейчас и вместо этого завещать их по своему завещанию.

Это позволяет вам продолжать контролировать акции до тех пор, пока базовая стоимость получателя не станет полной рыночной стоимостью на дату вашей смерти в соответствии с правилом ступенчатой базовой стоимости.

Это может снизить налоговые обязательства вашего ребенка, чтобы сэкономить деньги, предоставив им больше преимуществ от акций, которые вы передаете по наследству.

Следует также отметить, что унаследованные акции, независимо от того, когда вы впервые их получили, рассматриваются как «долгосрочное» имущество.

Как подарить акции ребенку на брокерском счете

Для передачи акций взрослому другу или члену семьи требуется только, чтобы получатель имел брокерский счет .

Однако вам придется преодолеть несколько логистических препятствий, таких как получение номера их счета и, возможно, более личных данных, таких как номер социального страхования и другие элементы, чтобы выполнить передачу запасов.

Если у предполагаемого получателя нет инвестиционного счета , вы можете открыть для него счет и пополнить его как часть его подарка.

Некоторые даже предлагают бесплатных акций за регистрацию , а также дополнительный бонус за перевод денег на счет в течение определенного времени при открытии.

Если вы хотите подарить акции ребенку, вам потребуется иметь депозитный брокерский счет, чтобы ребенок мог ими завладеть.

Если у них нет одной из этих учетных записей, несколько инвестиционные приложения для несовершеннолетних предоставляют детям и подросткам возможность торговать акциями и инвестировать в фондовый рынок.

Отличным дополнением к их портфелю могут стать акции для детей или компании с массовой привлекательностью бренда и постоянным взаимодействием с детьми в их повседневной жизни.

Вы также можете подарить акции через инвестиционный счет, специально разработанный для детей и подростков: счет Greenlight + Invest .

Узнайте больше об этой учетной записи и о том, почему она может стать отличным выбором для подарков вашим друзьям и родственникам в возрасте от 5 до 17 лет.

Greenlight + Invest

- Доступно: Зарегистрируйтесь здесь

- Цена: Бесплатная пробная версия на 1 месяц, 7,98 долл. США в месяц для Greenlight + Invest

Greenlight + Invest — это инвестиционный счет для детей , который идет в паре с дебетовая карта для детей и подростков .

Он прост в использовании и может использоваться как сберегательный счет и банковское приложение для подростков . Приложение научит вас основам инвестирования, как инвестировать в акции и ETF и т.д. .

Приложение научит вас основам инвестирования, как инвестировать в акции и ETF и т.д. .

Универсальный план обучает их важным финансовым навыкам, таким как управление капиталом и основы инвестирования, с реальными деньгами, реальными акциями и уроками из реальной жизни.

Вы можете использовать функцию инвестирования, чтобы:

- Купить дробных акций компаний, которыми восхищаются ваши дети (акции для детей)

- Начните инвестировать всего с 1 долларом на счету (с дробными акциями)

- Никаких торговых комиссий сверх ежемесячной абонентской платы

- Родители одобряют каждую сделку непосредственно в приложении по отдельным акциям и ETF с рыночной капитализацией $1 млрд+

Попробуйте открыть Карта Greenlight + Инвест-счет , чтобы начать инвестировать в опекунский брокерский счет для ваших детей уже сегодня. В течение первого месяца вы можете бесплатно попробовать продукт и посмотреть, соответствует ли он вашим потребностям в финансовом подарке для детей .

Подробнее читайте в нашем обзоре Greenlight Card .

Связанный:

- Как начать инвестировать несовершеннолетним

- Лучшие инвестиции для подростков

- Лучшие инвестиции для получения дохода

Как передать акции в подарок?

Формально вы можете начать процесс дарения акций онлайн через вашу собственную брокерскую компанию .

У вас может быть возможность подарить акции или ценные бумаги, которыми вы владеете, непосредственно получателю, если у вас есть номер счета, номер социального страхования и любые другие данные о получении брокерских запросов на их услуги по переводу.

Если это не самый простой вариант, обратитесь напрямую в свою брокерскую фирму.

Если вы хотите конвертировать свои деньги в акции перед передачей акций ребенку или другому близкому человеку, вам необходимо приобрести их в своей учетной записи, а затем инициировать перевод получателю.

Отличные чулочно-носочные изделия (кастодиальные брокеры) для детей

Инвестирование для детей может оказаться отличным подарком в этом году. Рассмотрите возможность просмотра следующих кастодиальных брокерских счетов в таблице с особыми акцентами на нескольких избранных приложениях ниже.

1. Приложение Greenlight

- Доступно: Зарегистрируйтесь здесь

- Цена: Бесплатная пробная версия на 1 месяц, 7,98 долл. США в месяц для Greenlight + Invest

2. Acorns Early (бонус $10)

- Доступно: Зарегистрируйтесь здесь

- Цена: Acorns Personal: $3/мес, Acorns Family: $5/мес

Acorns предлагает депозитарный брокерский счет для родителей, заинтересованных в открытии инвестиционного счета для своего ребенка под названием Acorns Early.

Acorns Early предлагает инвестиционные портфели с различными уровнями риска для детей , чтобы вы могли быть уверены в счете, который открываете для своего малыша. Это приложение может быть отличным способом научить несовершеннолетних инвестировать деньги .

Самое приятное в Acorns то, что для начала не требуется минимальный депозит, и вы можете регулярно вносить деньги.

Один из лучших способов инвестировать 1000 долларов в будущее своего ребенка — это опекунский счет, такой как Acorns Early.

Узнайте больше в нашем обзоре Acorns .

3. Firstrade

- Доступно: Зарегистрируйтесь здесь

- Цена: Свободные сделки с акциями/ETF

Firstrade

— ведущая онлайн-брокерская фирма, предлагающая полный спектр инвестиционных продуктов и инструментов, призванных помочь инвесторам улучшить свое финансовое положение с помощью надежных методов инвестирования.

Одной из уникальных особенностей Firstrade является то, что он позволяет несовершеннолетним инвестировать (с депозитного счета , которым управляют их родители).

В результате я считаю это приложение одним из лучших инвестиционных приложений для несовершеннолетних, желающих покупать акции.

Это отличный ресурс для детей, чтобы получить раннее знакомство с фондовым рынком через депозитарный счет и начать накапливать свои деньги с раннего возраста.

Посреднические услуги по продаже чулок (и круглогодичные подарки) для взрослых

4. M1 Finance

- Доступно: Зарегистрируйтесь здесь

- Цена: бесплатные сделки, для кастодиального счета требуется подписка на M1 Plus за 125 долларов

M1 Finance — это комплексное решение для управления личными финансами, позволяющее новым инвесторам создать учетную запись за считанные секунды. Если вы хотите использовать это как приложение для инвестирования детей, вам необходимо подать заявку на подписку M1 Plus. У компании есть ограниченное по времени предложение первого года бесплатно (стоимостью 125 долларов).

У компании есть ограниченное по времени предложение первого года бесплатно (стоимостью 125 долларов).

Сервис предлагает инвесторам возможность создавать пироги портфелей или диверсифицированный портфель , который перебалансируется, чтобы помочь вам достичь ваших финансовых целей.

M1 Finance — это сервис, предназначенный для самостоятельных инвесторов и предлагающий гибкие, настраиваемые и автоматизированные финансовые решения. Платформа разумно управляет вашими деньгами в зависимости от того, как вы хотите.

Рассмотрите регистрацию депозитарного счета M1 Finance сегодня.

5. Электронная торговля

- Доступно: Зарегистрируйтесь здесь

- Цена: Свободные сделки с акциями/ETF

Одним из преимуществ программы E-Trade является доступ к образовательным ресурсам, которые помогут вам научиться выбирать варианты инвестирования, проводить анализ и диверсифицировать свой портфель. У них есть дополнительные торговые возможности и данные в результате приобретения OptionsHouse.

У них есть дополнительные торговые возможности и данные в результате приобретения OptionsHouse.

Также предлагает пенсионное планирование.

E-Trade имеет три платформы. Все они бесплатны и не имеют минимального лимита инвестиций.

- Power E-Trade предлагает инвесторам данные и исследования в режиме реального времени.

- E-Trade Web предоставляет рыночные комментарии и анализ акций.

- E-Trade Pro предоставляет вам сканеры стратегий и тестирование на истории.

Каждая программа предоставляет вам доступ к панели управления, где вы можете отслеживать свои счета, инвестиции и совершать сделки. В электронной торговле есть небольшие сборы за контракты на опционы и некоторые сборы, связанные с пенсионными счетами.

6. Robinhood

- Доступно: Зарегистрироваться здесь

- Цена: Бесплатные акции/ETF

Robinhood стало первым бесплатным биржевым приложением, в котором комиссия за торговлю снижена до 0 долларов. Это всколыхнуло отрасль и заставило некоторых конкурентов переосмыслить то, как они зарабатывают деньги, и последовать их примеру.

Это всколыхнуло отрасль и заставило некоторых конкурентов переосмыслить то, как они зарабатывают деньги, и последовать их примеру.

В результате многие объединились в надежде сократить расходы и остаться конкурентоспособными по отношению к этому инвестиционному стартапу.

Кроме того, в последние годы появилось много новых приложений , таких как Robinhood , многие из которых представлены в этом списке.

Сервис может похвастаться бесплатной торговлей акциями, а также индексными фондами, опционами, пенни-акциями и криптовалютами.

Приложение Robinhood предлагает простой и удобный в использовании дизайн . Существует не так много функций, призванных отвлечь вас от того, для чего вы используете приложение: торговля без комиссии.

Могу ли я подарить акции моему ребенку или члену семьи?

Да. Вы можете подарить акции лицу любого возраста без налоговых последствий, если подаренная сумма составляет менее 16 000 долларов США на человека в год.

Подарочные акции ребенку, внуку, члену семьи или другому близкому человеку могут начать процесс обучения инвестированию в фондовый рынок, как исследовать акции компании (даже провести анализ акций ) или вообще начать получатель на пути к получению опыта работы с личными финансами.

Инвестиции в фондовый рынок, чтобы заработать деньги на будущие нужды, могут поставить кого-то на путь финансовой безопасности. Открытие брокерского счета для них в детстве — один из лучших способов дать акции и научить их инвестировать.

Подумайте об открытии приложения для отслеживания акций , чтобы отслеживать их портфолио и превратить это в интерактивную учебную деятельность.

Это может стать отличным стартом для повышения уровня финансовой грамотности и предоставления им шкуры в игре, чтобы наблюдать, как баланс их счета со временем растет.

Ниже мы обсудим, как подарить акции ребенку, члену семьи или любимому человеку, открыв счетов у брокера и позволив им начать инвестировать в компании, которые принесли деньги многим инвесторам.

Как IRS узнает, если я даю акции?

Если вы передадите кому-либо сумму, превышающую годовую сумму исключения в течение налогового года, вы должны сообщить о подарке в IRS по форме 709. Если вы не сообщите о подарке, он может быть обнаружен во время аудита.

Налоговое управление США определяет, должны ли вы платить налог на подарки, так: когда дядя Сэм просматривает ваши налоговые документы.

Если вы не уверены, что друг или член семьи в состоянии разобраться в документах, сопровождающих получение акций в качестве подарка, несообщение о подарке может привести к осложнениям в будущем.

Сумма денег, которую вы можете подарить одному человеку без каких-либо налогов на дарение, называется вашим ежегодным исключением. Вы можете дать любому человеку деньги, акции, активы или другое имущество в пределах суммы исключения, и вам не нужно будет сообщать об этом.

Если вы подарите одному человеку сумму, превышающую сумму исключения в течение года, вы должны заполнить форму 709 , хотя в настоящее время вам не нужно будет платить налоги на дарение, в зависимости от вашего пожизненного исключения.

Что такое пожизненное освобождение от налога на дарение?

Дарители должны знать о годовом лимите пожертвований и сумме пожизненного освобождения от налога на подарки (базовое освобождение). Одним из возможных решений дилеммы дарения является передача денег в качестве наследства, но в течение всей жизни.

Вот как это работает: Если вы делаете ежегодные подарки сверх установленного порога (16 000 долларов США в 2022 году), вам необходимо сообщить об этом в IRS. Отсюда вы применяете налоговый вычет на дарение, чтобы определить, должны ли вы заплатить какой-либо налог на дарение.

Эта сумма равна налогу на базовую сумму исключения (обычно называемую освобождением от налога на дарение в течение всей жизни). Это может уменьшить или даже отменить налог на дарение и наследство умершего.

Верно, у вас есть не только годовое освобождение от налога на дарение, но и пожизненное освобождение от налога на дарение. Следует отметить, однако, что эта сумма уменьшает размер вашего освобождения от уплаты налога на наследство в случае вашей смерти.

Если стоимость вашего имущества за вычетом пожизненного налога на дарение падает ниже ежегодного освобождения от налога на наследство (11,7 млн долларов США в 2021 году), вам не нужно беспокоиться о налогах на дарение. Если у вас есть какие-либо превышения над этим пожизненным пределом освобождения от налога на наследство, вы столкнетесь с налоговым счетом за подарки.

Можно ли подарить ценные акции плану 529?

Нет. Вы можете подарить наличные деньги только по плану 529. Вы не можете предоставить ценные акции для этого плана, потому что планы 529 допускают только определенные варианты инвестиционных фондов на уровне штата, а не отдельные акции или другие инвестиции, которые вы можете держать на налогооблагаемом брокерском счете.

Дарение недвижимости детям

Введение:

Почему?

Дарение жилой недвижимости своим детям и внукам — это то, что хотят сделать многие люди, и, учитывая высокую стоимость недвижимости в Калифорнии, дарение недвижимости — это любимый способ передать богатство следующему поколению с дополнительным бонусом, который ребенок или внук получает доступ к дому, который в противном случае был бы недосягаем для него или нее.

Многие родители также желают уменьшить размер своего имущества для целей налога на наследство и рассматривают передачу имущества в течение жизни как способ принести пользу следующему поколению и сэкономить на налогах на наследство. Налоговые льготы были значительно сокращены из-за изменений в законодательстве о налоге на наследство и налоге на дарение, как описано ниже, но в районах с высоко оцененной недвижимостью эта льгота все еще может применяться. Безусловно, любое дальнейшее повышение стоимости актива больше не является увеличением размера имущества для целей налога на наследство.

Возможны и другие преимущества. Иногда семьи хотят иметь второй дом, чтобы использовать его в качестве места отдыха для всей семьи, но один или несколько детей могут использовать его, чтобы жить все время с другими членами семьи, имеющими доступ к случайным каникулам.

Иногда родители, которые хотят иметь детей, берут на себя бремя текущего содержания и ремонта, а также налогов и готовы подарить им дом в обмен на то, что родители продолжают занимать часть собственности до самой смерти, принося пользу обоим поколениям. Часто понимаемое, хотя и не заявленное условие состоит в том, что ребенок, живущий в доме, будет заботиться о родителе, если того потребует болезнь или старость.

Часто понимаемое, хотя и не заявленное условие состоит в том, что ребенок, живущий в доме, будет заботиться о родителе, если того потребует болезнь или старость.

Иногда концепция заключается в передаче приносящей доход собственности (арендованной собственности) детям для получения их будущего дохода, но в течение жизни родителей доход полностью или частично поступает к родителям, или родители будут жить в одной из сдаваемых в аренду единиц жилья. бесплатно.

Существует много других вариантов того, как может быть структурирована собственность, основанная на уникальных целях, потребностях и желаниях каждой семьи, но возникают определенные темы и проблемы, которые следует учитывать и решать до до передаваемого титула.

Проблемы.

Передача может иметь последствия для налога на имущество, особенно в мире Post Proposition 19. Предложение 19 Калифорнии, вступившее в силу 1 января 2021 г., разрешает переоценку недвижимого имущества для целей налогообложения имущества при передаче недвижимости от родителя к ребенку. Раньше родитель мог передать своему ребенку основное место жительства без какого-либо влияния на оценочную стоимость для уплаты налогов и мог передать другую недвижимость на сумму до одного миллиона долларов, например, загородный дом, без переоценки. Однако в соответствии с новым Предложением 19Единственная недвижимость, которая может пройти без переоценки, — это первичное жилье, а дальше — оценочная стоимость плюс до миллиона долларов. Дачные дома или другая недвижимость больше не защищены от переоценки вообще.

Раньше родитель мог передать своему ребенку основное место жительства без какого-либо влияния на оценочную стоимость для уплаты налогов и мог передать другую недвижимость на сумму до одного миллиона долларов, например, загородный дом, без переоценки. Однако в соответствии с новым Предложением 19Единственная недвижимость, которая может пройти без переоценки, — это первичное жилье, а дальше — оценочная стоимость плюс до миллиона долларов. Дачные дома или другая недвижимость больше не защищены от переоценки вообще.

Кроме того, освобождение от налога на дарение, которое применяется к передаче собственности в течение жизни, на момент написания этой статьи ограничено одним миллионом долларов, и любая сумма сверх этой суммы может привести к уплате налога на дарение в момент дарения.

Уклонение от уплаты налога на наследство, что является основной целью большинства при передаче собственности, предполагает налог на наследство, который не находится в постоянном движении. К сожалению, это не так. Сорок лет назад передача имущества в размере двух миллионов долларов могла привести к уплате налога на наследство в размере миллиона долларов. В 2020 году налог на недвижимость будет равен нулю. Налог на наследство меняется в среднем каждые семь лет, и делать подарок сейчас может не иметь смысла с точки зрения налогообложения через десять лет, когда родитель умрет и налог на наследство фактически должен быть уплачен. И помните, если налог на дарение подлежит уплате, он должен быть оплачен в момент совершения подарка, в то время как налог на наследство, подлежащий уплате в случае смерти, может не подлежать уплате в течение десятилетий.

Сорок лет назад передача имущества в размере двух миллионов долларов могла привести к уплате налога на наследство в размере миллиона долларов. В 2020 году налог на недвижимость будет равен нулю. Налог на наследство меняется в среднем каждые семь лет, и делать подарок сейчас может не иметь смысла с точки зрения налогообложения через десять лет, когда родитель умрет и налог на наследство фактически должен быть уплачен. И помните, если налог на дарение подлежит уплате, он должен быть оплачен в момент совершения подарка, в то время как налог на наследство, подлежащий уплате в случае смерти, может не подлежать уплате в течение десятилетий.

Но это налоговое обязательство может быть не самой большой проблемой. Если имущество передается без письменных обязывающих договоренностей в отношении прав, обязанностей и способа владения титулом, то права по общему праву, такие как право на принудительную продажу через раздел или неограниченное право на использование всего имущества, могут помешать планам семьи и привести к спорам и судебным разбирательствам. Кроме того, супруги детей или внуков в настоящее время или в будущем могут предъявлять требования к имуществу, на которые родители или дедушки и бабушки не рассчитывали при передаче. Подарок, сделанный для сплочения семьи или из любви, может в конечном итоге разлучить семью.

Кроме того, супруги детей или внуков в настоящее время или в будущем могут предъявлять требования к имуществу, на которые родители или дедушки и бабушки не рассчитывали при передаче. Подарок, сделанный для сплочения семьи или из любви, может в конечном итоге разлучить семью.

Это не теоретически. Семья, известная автору, передала имущество своей дочери, которая затем вышла замуж за X. Дочь и X использовали свои доходы для содержания имущества, ремонта и уплаты налогов. Это сделало взносы и часть имущества их общей собственностью. У X был роман, дочь выгнала его из дома. Поскольку собственность была, по крайней мере, частично общественной, поскольку он внес свой вклад в налоги и улучшения, он отказался, сказав ей съехать, если она недовольна тем, что он занимает часть. Она отказалась, и завязалась холодная война взаимного проживания в доме. Он повысил ставку… его новая подружка переехала к нему, и все трое жили в доме, который семья купила и подарила. Поскольку ему принадлежала часть дома, суд не мог его выселить. В конце концов, с отвращением, она съехала, и потребовались годы, чтобы выкупить его часть дома, и родителям пришлось ей помочь.

В конце концов, с отвращением, она съехала, и потребовались годы, чтобы выкупить его часть дома, и родителям пришлось ей помочь.

Это может случиться с любой семьей.

Все это можно решить и решить, если тщательно обдумать это до того, как произойдет передача прав, и права, изложенные в обязывающем соглашении. Обычные проблемы и обычные решения обсуждаются в этой статье. Каждой семье было бы разумно получить как налоговую, так и юридическую консультацию до осуществления любых таких переводов.

Цели и общие вопросы:

Для родителей или бабушек и дедушек, в настоящее время владеющих недвижимостью, важно точно определить, почему они делают подарок. Созданная структура и правила использования будут меняться в зависимости от целей. Вот несколько примеров типичных голов:

- Простой план: ребенку предоставляется дом, в котором он будет жить:

Если цель состоит в том, чтобы просто купить новый дом(а) для одного или нескольких детей для использования ребенком и сделать это путем прямого дарения, тогда структура проста: дом приобретается на имя ребенка. Однако вопрос обеспечения того, чтобы имущество оставалось отдельным и не превращалось в имущество, принадлежащее существующему или будущему супругу/супруге этого ребенка, потребует определенного планирования и подготовки. Ребенок должен создать отдельный счет для всех расходов на дом, и в заголовке должно быть четко указано, что это отдельная собственность ребенка. В идеале ребенок подпишет брачный договор, если он или она позже женится или вступит в повторный брак, и будущий супруг подпишет, что имущество является раздельным. Все это должно быть в письменном соглашении между ребенком и родителями, если это ограничение важно для них.

Однако вопрос обеспечения того, чтобы имущество оставалось отдельным и не превращалось в имущество, принадлежащее существующему или будущему супругу/супруге этого ребенка, потребует определенного планирования и подготовки. Ребенок должен создать отдельный счет для всех расходов на дом, и в заголовке должно быть четко указано, что это отдельная собственность ребенка. В идеале ребенок подпишет брачный договор, если он или она позже женится или вступит в повторный брак, и будущий супруг подпишет, что имущество является раздельным. Все это должно быть в письменном соглашении между ребенком и родителями, если это ограничение важно для них.

Подарок достигается тем, что родители жертвуют наличные деньги (а иногда и свой кредит, подписывая ссуду) для покупки дома или, по крайней мере, для внесения первоначального взноса. Обратите внимание, что проблема, которая может возникнуть, заключается в том, что в Калифорнии заработок после брака, при отсутствии брачного договора, является совместной собственностью каждого супруга, и если ребенок использует этот заработок для улучшения или оплаты расходов на недвижимость, супруг этого ребенка может позже заявить о некотором общественном интересе. Либо для таких расходов следует использовать только отдельное имущество, либо супруг должен расписаться в отношении будущих общих интересов в доме.

Либо для таких расходов следует использовать только отдельное имущество, либо супруг должен расписаться в отношении будущих общих интересов в доме.

Налоги на дарение также могут быть проблемой, так как перед дарением необходимо провести переоценку имущества и получить хорошую консультацию по налогам. С учетом последующих изменений в законодательстве о налоге на наследство и налоге на дарение, подарок на сумму более миллиона долларов приведет к уплате налога на дарение. Как и налог на наследство, налог на дарение может со временем меняться по решению Конгресса.

Налоговый ущерб также может быть нанесен путем дарения. Если кто-то наследует имущество, он получает новую основу для целей прироста капитала, основанную на стоимости на дату смерти. Вся или большая часть прироста стоимости до даты смерти не учитывается при определении прироста капитала. Однако, если имущество было подарено при жизни, то необходимо использовать основу первоначальной покупки имущества. Это может привести к значительным налогам на высоко оцененных рынках.

Другим ключевым моментом является возможное влияние на братьев и сестер, и это верно независимо от того, как сделан подарок. Если один ребенок так любим, а другие нет, это может привести к напряжению и ревности в семье. С этим следует столкнуться, обсудить и, в идеале, решить до того, как будет сделан подарок. Если для одностороннего подарка есть веская причина (у ребенка физические или умственные потребности больше, чем у других детей, другие дети уже обеспечены и т. д.), то это следует объяснить другим детям. Однако не удивляйтесь, если неравномерное одаривание не вызовет обиды, даже если для этого есть веские причины.

Часто родители обещают компенсировать неравенство в плане имущества. Все должны знать, что отсутствие письменного соглашения о том, что включить в план наследства, является просто невыполнимым обещанием… или, что еще хуже, приглашением к более позднему судебному разбирательству, если обещание не будет выполнено. Этот писатель знает семью, которая закончилась жестоким судебным разбирательством, когда позднее дряхлый отец не выполнил свое словесно обещанное распределение подарков после его смерти, которое он сделал, будучи полностью дееспособным, десятилетие назад.

И прежде чем одаривающие родители попытаются «уравняться» дополнительными подарками другим детям, помните, что подарок – это передача на постоянной основе. После того, как вы подарите его, вы не станете его владельцем, и если он вам понадобится в будущем из-за изменения обстоятельств, нет уверенности, что он будет возвращен… и если это так, то при оплате подарка может взиматься налог на подарок. назад! Посмотрите на свой собственный бюджет и потребности, прежде чем передавать значительное состояние следующему поколению или любой третьей стороне.

Ничего не предполагать. Не думайте, что раз дети близки и дружны сейчас, они будут такими и через десять или тридцать лет. Не думайте, что супруги или дети не осложнят ситуацию и, возможно, станут причиной срыва. Не думайте, что то, что кажется уважительной причиной неравного дарения, другим покажется несправедливым и фаворитизмом. И не думайте, что со временем ничего не изменится. Если ваше собственное экономическое положение ухудшится, не думайте, что вы сможете вернуть имущество. Часто… нет.

Часто… нет.

Перемещая дом или деньги на покупку дома из имущества родителей, можно уменьшить налоги на недвижимость. Это может быть большим преимуществом. Проблема в том, что налог на наследство меняется со временем, в то время как большинство налогов уплачивается только в случае смерти обоих родителей, что может произойти через несколько десятилетий… в соответствии с другим режимом налогообложения наследства. Получите хороший совет по бухгалтерскому учету, прежде чем предполагать, что экономия на налогах гарантирована.

- План семейного использования :

Часто семья хочет получить некоторый доступ к недвижимому имуществу, которое передается ребенку или детям. Хотя цель может состоять в том, чтобы передать активы детям, чтобы избежать некоторых налогов на наследство и дать ребенку в собственность некоторые твердые активы, таким образом, лучший кредит, родители и другие братья, сестры или родственники могут захотеть время от времени пользоваться помещением или занимать часть имущества, когда захотят.

Это может быть дом для отдыха или курортный дом, или квартира, или дом, расположенный в привлекательном месте, которое другие члены семьи могут захотеть посетить время от времени. Это может быть дом с несколькими лестницами, чтобы пожилой родитель мог легко использовать его, а не предыдущий дом. Это может быть место жительства рядом с хорошим медицинским обслуживанием, в котором родитель в стране может время от времени нуждаться.

Несмотря на это, абсолютно необходимо заключить письменное соглашение об использовании помещения. Альтернативой, вероятно, являются неясные ожидания в отношении текущего использования, и следует иметь в виду, что через десять лет новые люди, от внуков до новых супругов, могут использовать помещение, и это может привести к тому, что новый пользователь передумает о доступе и использовать. Что делать, если новый владелец хочет продать или сдать в аренду часть имущества; что, если новый владелец столкнется с экономической катастрофой и решит, что должен арендовать часть или все имущество? Что произойдет, если новый владелец умрет, и ее муж наследует, и он не заинтересован в том, чтобы ваша семья использовала помещение? Что произойдет, если нового владельца переведут на новую работу, и ему нужно будет использовать капитал для покупки недвижимости в месте, которое никто не захочет посещать? Что произойдет, если новый зять захочет использовать и ненавидит вашу семью? Что произойдет, если сын-подросток нового владельца любит шумные вечеринки, а дедушка хочет тихого уединения? Кто в итоге решает?

Помните, что при отсутствии письменного соглашения только правообладатели имеют законное право на использование собственности. Устные заверения ничего не значат. Неподписанные обещания ничего не значат. Письменное соглашение об использовании, которое включает все возможные переменные, должно быть выполнено, чтобы избежать последующих проблем.

Устные заверения ничего не значат. Неподписанные обещания ничего не значат. Письменное соглашение об использовании, которое включает все возможные переменные, должно быть выполнено, чтобы избежать последующих проблем.

Все это нужно тщательно обсудить и свести к письменному соглашению, которое должен подписать каждый член семьи. Это будет нелегко, но имейте в виду, что как бы ни было трудно сейчас, это будет невозможно, если уже возникли споры или озлобленность.

Нужна ли она «вашей семье» с ее уникальной историей сотрудничества и любви. Что ж, по нашему опыту, это именно те семьи, которые больше всего в этом нуждаются.

- План Quid Pro Quo :

Иногда родитель или бабушка или дедушка намереваются использовать возможное наследство или использование имущества для «оплаты» постоянного ухода и помощи по мере старения родителя или бабушки и дедушки. Действительно, обычная договоренность заключается в том, что пожилой родитель переезжает в комнату или соседнее помещение, в то время как младшая семья занимает главный дом, приглашает родителя на обед и общение, а родитель или бабушка или дедушка могут жить там до конца своих дней. ее жизнь.

ее жизнь.

Если это понимание не сводится к письменной форме, оно не подлежит исполнению. Тот, кто указан в правоустанавливающих документах, имеет постоянное право единоличного владения всем помещением и может вытеснить другого. И если дедушка и бабушка не получают заботы и внимания, которые он или она ожидали получить, и больше не имеют титула, у этого дедушки и бабушки нет простого юридического средства для обеспечения соблюдения этого обязательства.

Опять же, изложите это в письменной форме или не ждите, что суды вам помогут. Всегда.

Одна из проблем плана «услуга за услугу» заключается в том, что при передаче собственности все может стать намного сложнее, чем можно себе представить. Семья, известная автору, была в восторге от этого устройства, когда оно было впервые создано: пожилая мать жила в соседнем небольшом здании, готовила обеды, время от времени заботилась о внуках, а ее сын мог жить в восхитительном доме. район с хорошими школами для его детей, когда это было бы невозможно без дара.

Затем у пожилой матери случился инсульт, который оставил ее в глубоком увечье, и она больше не могла хоть сколько-нибудь помогать или даже подниматься по лестнице в главный дом. Она нуждалась в постоянном уходе, и в маленьком соседнем доме не было места для ее опекуна. Кроме того, ее личность, что неудивительно, стала крайне негативной и требовательной, и она постоянно жаловалась на шум, производимый детьми.

Она настояла на том, чтобы ее сын переехал из основного дома через несколько месяцев после этого, а когда он отказался, потребовала, чтобы он купил квартиру, которой она могла бы пользоваться. Он просто не мог позволить себе такие дополнительные расходы, и ситуация стала еще более напряженной. Жилье стало невозможным для всех, и сын, любивший свою мать, в конце концов продал дом и отдал ей часть на покупку квартиры. Ее не устраивала относительно небольшая сумма, которую она получила, но, как мы ей сообщили, он имел право собственности и мог бы вообще отказаться от помощи в отсутствие письменного соглашения об обязанностях и правах. Семья так и не оправилась от этого спора, и даже после ее смерти год спустя его братья и сестры обвиняли его в том, что он «воспользовался» ею, а один даже обвинил его в содействии ее смерти.

Семья так и не оправилась от этого спора, и даже после ее смерти год спустя его братья и сестры обвиняли его в том, что он «воспользовался» ею, а один даже обвинил его в содействии ее смерти.

Планы Quid Pro Quo могут сработать, но, опять же, в семье должно произойти полное и всестороннее обсуждение всех последствий передачи прав и обязанностей в будущем, и это должно быть сведено к письменной форме. Потенциальные проблемы, которые могут возникнуть…такие как плохое здоровье, перевод на новое место, развод или инвалидность…должны быть рассмотрены и учтены в соглашении.

Нужен ли такой договор каждой семье?

Обычный ответ, который мы слышим, когда советуем семьям, состоит в том, что семья настолько близкая и любящая, что в таком соглашении нет необходимости. В самом деле, сводить договоренность к письменному соглашению — почти оскорбление семьи, которая всегда заботилась о своих членах.

Закону все равно, если семья всегда была любящей в прошлом. Закон будет обращать внимание на письменные обязывающие соглашения, и хотя член семьи может попытаться добиться договоренности в устной форме, это будет чрезвычайно сложно, если не невозможно. Семьи меняются. Это жизнь. Вы не знаете, на ком женятся ваш сын или дочь через десять лет, и этот новый супруг может изменить динамику. Ваши внуки могут попасть под влияние людей, которых вы ненавидите или боитесь. Вы можете страдать от болезни Альцгеймера или дряхлости и стать тем, с кем ваша семья не сможет жить. Если вы хотите по-настоящему позаботиться о себе или своей семье, то к таким возможностям нужно обращаться сейчас, а не тогда, когда вы больше не можете.

Закон будет обращать внимание на письменные обязывающие соглашения, и хотя член семьи может попытаться добиться договоренности в устной форме, это будет чрезвычайно сложно, если не невозможно. Семьи меняются. Это жизнь. Вы не знаете, на ком женятся ваш сын или дочь через десять лет, и этот новый супруг может изменить динамику. Ваши внуки могут попасть под влияние людей, которых вы ненавидите или боитесь. Вы можете страдать от болезни Альцгеймера или дряхлости и стать тем, с кем ваша семья не сможет жить. Если вы хотите по-настоящему позаботиться о себе или своей семье, то к таким возможностям нужно обращаться сейчас, а не тогда, когда вы больше не можете.

Как написал один клиент в электронном письме писателю: «Подарок, который может взорвать семью, — это не подарок. Часть моего долга состоит в том, чтобы сделать все правильно, чтобы свести к минимуму этот шанс…»

Если подарок уже сделан, семья все равно может заключить полное письменное соглашение, чтобы избежать проблем в будущем… но торг может сильно отличаться, поскольку подарок уже готов. По крайней мере, неспособность создать правильную структуру после завершения дарения должна дать понять, что в будущем могут назревать проблемы. Сама попытка может просветить всех относительно будущих проблем, которых, возможно, можно было бы избежать, если бы они столкнулись с ними сейчас.

По крайней мере, неспособность создать правильную структуру после завершения дарения должна дать понять, что в будущем могут назревать проблемы. Сама попытка может просветить всех относительно будущих проблем, которых, возможно, можно было бы избежать, если бы они столкнулись с ними сейчас.

Подарок — это просто подарок.

Подарок является постоянным событием, даже если он сделан члену семьи. Как только вы передадите имущество, по закону вы перестанете им владеть, и ваше заявление о том, что вы хотите вернуть его, противоречит тому простому факту, что закон не возвращает имущество обратно, если нет признаков мошенничества при побуждении к передаче, и такое действие очень, очень трудно продвигать, а также дорого стоит в суде.

Почему-то многие считают, что подарок не так обязателен, как покупка или продажа собственности. Это просто неверно. Закон будет обеспечивать соблюдение прав, предоставленных в дар, так же легко, как и прав, полученных в результате покупки.

И обещания, что они вернут вам собственность, если они неписаны, вряд ли будут иметь законную силу. Для дарителя жизненно важно понимать, что после того, как подарок сделан, он является таким же «настоящим», как если бы вы продали имущество третьему лицу, а не члену семьи. И если случайно ваш сын или дочь вернут его вам… что ж, это само по себе может быть событием, облагаемым налогом на дарение.

Подарок… навсегда, даже если вы передумаете.

Решения:

Нетрудно избежать большинства проблем, описанных выше. Один заключает письменное соглашение, предусматривающее различные вопросы, которые могут возникнуть, и предоставление каждой стороне средств правовой защиты в случае нарушения соглашения. Хорошей идеей будет предусмотреть посредничество и (в случае неудачи) арбитраж всех споров, чтобы избежать судебных издержек.

Такое соглашение должно быть заключено с хорошей юридической и налоговой консультацией и должно учитывать все те вопросы, которые, какими бы неудобными они ни были, должны быть решены до их фактического возникновения… смерть, инвалидность, развод, банкротство, залоговое право кредиторов, все неприятные вещи это, к сожалению, случается и может изменить основу всей аранжировки. Любой опытный юрист может составить справедливые условия, которые помогут решить эти вопросы, а любой хороший бухгалтер может дать жизненно необходимые советы по налогообложению.

Любой опытный юрист может составить справедливые условия, которые помогут решить эти вопросы, а любой хороший бухгалтер может дать жизненно необходимые советы по налогообложению.

Если такое соглашение не выбрано в качестве надлежащего инструмента, то дарящее лицо должно пересмотреть вопрос о том, следует ли делать дарение в полном объеме. Условный подарок… например. дом передается, если все расходы покрываются в течение X времени, и если получатель субсидии также оказывает Y поддержку лицу, предоставляющему право… может использоваться, но на самом деле это просто другая форма письменного соглашения.

Живые трасты могут быть отличным способом, с помощью которого имущество остается в собственности дарителя до наступления смерти или какого-либо события, а затем передается следующему поколению при различных условиях. Такой подарок тресту может быть сделан безотзывным, гарантируя его получение следующему поколению, но только при соблюдении условий. Перед созданием таких безотзывных трастов мудрый даритель получит соответствующий совет. Обратите внимание, что могут быть ограничения на различные налоговые льготы, если используется эта трастовая структура.

Обратите внимание, что могут быть ограничения на различные налоговые льготы, если используется эта трастовая структура.

Если вы являетесь лицом, получающим подарок, знайте, что в отсутствие письменного подтверждения права собственности на вас сейчас или в будущем обещания оставить вам имущество обычно не подлежат исполнению. Слишком часто наш офис получает сообщения от сына или дочери, возмущенных тем, что мать или отец оставили имущество третьему лицу, а не им в завещании или доверительном управлении, несмотря на обещания, данные на протяжении многих лет. Чаще всего новая супруга наследодателя получает имущество к огорчению сына или дочери.

Это не означает, что они злые или манипулятивные. Это означает, что они передумали, и обычно они имеют на это полное право, если нет обязывающего соглашения об обратном. Хотя сын или дочь могут привести аргументы в пользу разумного доверия, особенно если они предприняли экономические действия на основании обещания, такие дела очень трудно выиграть.