Комментарий к статье 1114. ГК РФ

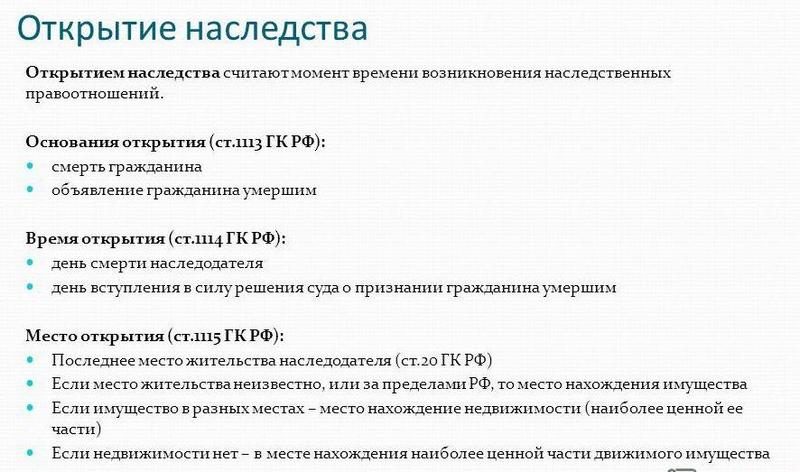

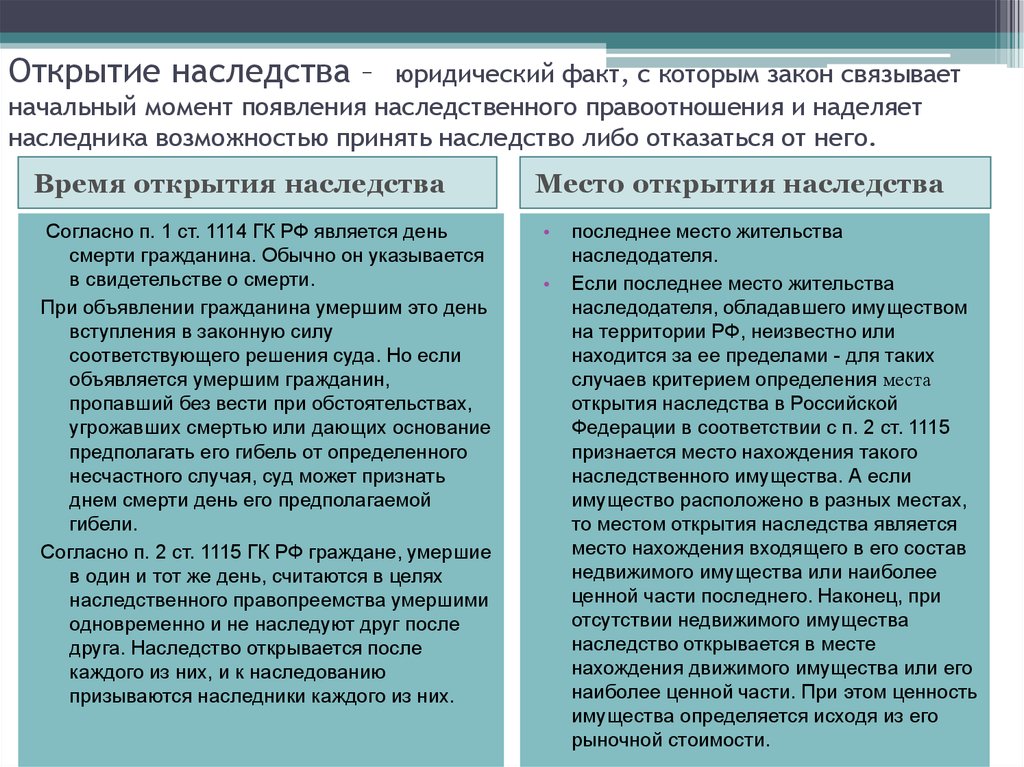

1. Время открытия наследства играет важную роль в развитии наследственных правоотношений. На момент открытия наследства устанавливается применимое законодательство, определяются круг лиц, призываемых к наследованию, состав наследственного имущества, порядок и сроки его принятия, основания призвания к наследованию, а также решаются многие другие значимые вопросы.

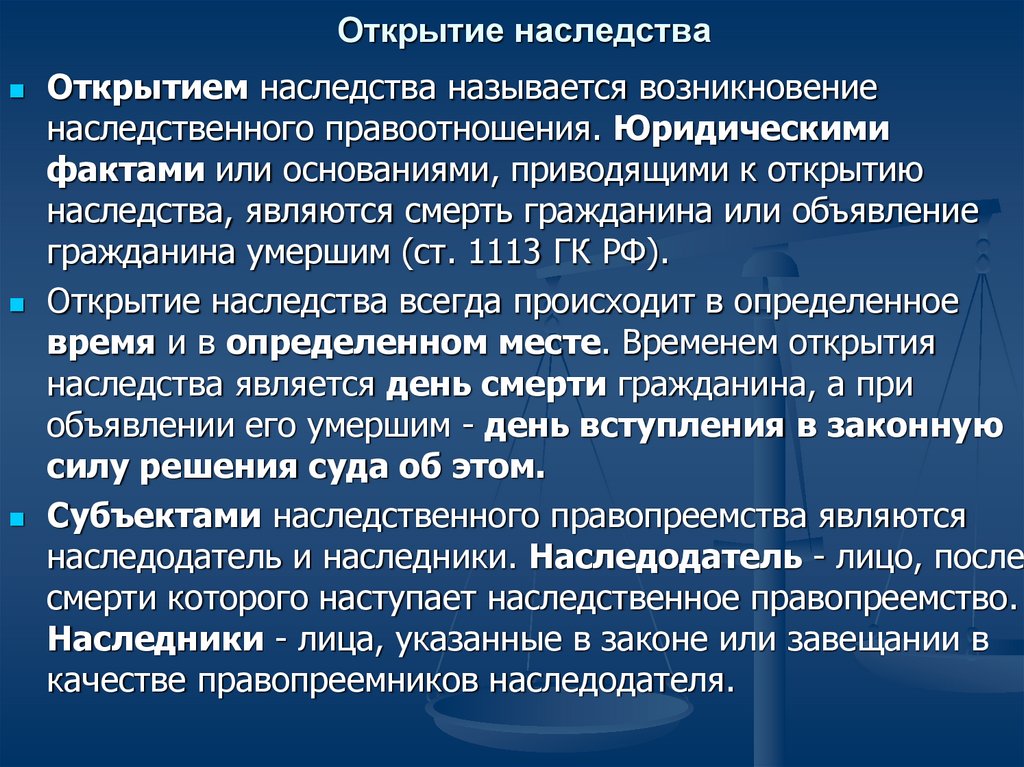

2. Комментируемая статья воспроизводит традиционное для отечественного правопорядка понимание времени открытия наследства. Для целей наследственного правопреемства такое значение имеет только день смерти гражданина.

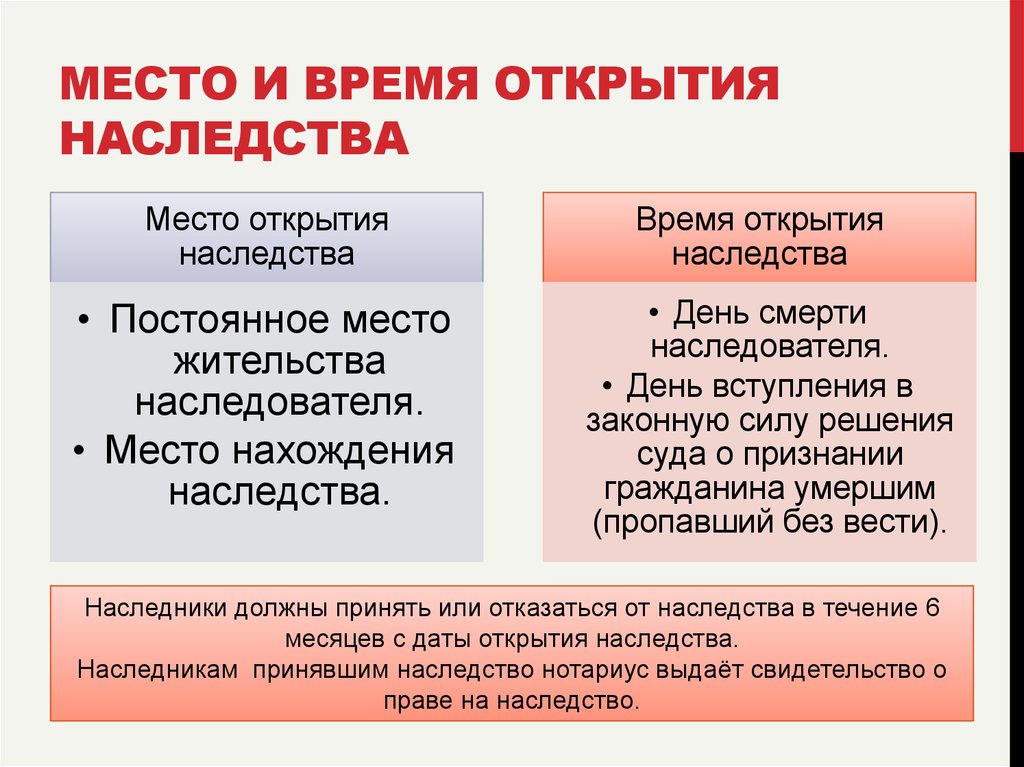

Днем смерти гражданина, объявленного умершим, считается день вступления в законную силу решения суда об объявлении его умершим. В случае объявления умершим гражданина, пропавшего без вести при обстоятельствах, угрожавших смертью или дающих основание предполагать его гибель от определенного несчастного случая, суд может признать днем смерти этого гражданина день его предполагаемой гибели (п. 3 ст. 45 ГК).

3 ст. 45 ГК).

При этом возможно возникновение ситуаций, когда день вступления в законную силу решения суда и день предполагаемой либо фактической смерти, указанный в судебном решении, будут располагаться во времени на весьма значительном удалении друг от друга, в том числе и за пределами срока, установленного для принятия наследства. В период действия прежнего законодательства подобные ситуации, как правило, завершались еще одним обращением в суд с целью продлить пропущенный по уважительной причине срок на принятие наследства. Гражданский кодекс разрешил отмеченную проблему. В соответствии с п. 1 ст. 1154 ГК в случае открытия наследства в день предполагаемой гибели гражданина наследство может быть принято в течение шести месяцев со дня вступления в законную силу решения суда об объявлении его умершим.

3. В тех случаях, когда в один и тот же день, но в разное время суток умирают граждане, которые при иных обстоятельствах могли бы призываться к наследованию друг после друга, они считаются умершими одновременно и друг после друга не наследуют. Такие лица в гражданском праве именуются коммориентами (commorientes — умирающие одновременно). В ранее действовавшем законодательстве не содержались правила о лицах, считавшихся умершими одновременно, и хотя судебная практика выработала соответствующие рекомендации, споры о наследстве, обусловленные проблемами коммориентов, не переставали возникать вплоть до принятия третьей части ГК .

Такие лица в гражданском праве именуются коммориентами (commorientes — умирающие одновременно). В ранее действовавшем законодательстве не содержались правила о лицах, считавшихся умершими одновременно, и хотя судебная практика выработала соответствующие рекомендации, споры о наследстве, обусловленные проблемами коммориентов, не переставали возникать вплоть до принятия третьей части ГК .

———————————

См.: Бюллетень ВС РФ. 1999. N 5. С. 5.

Предположим, что в результате дорожно-транспортного происшествия пострадали члены одной семьи (например, супруги). По дороге в больницу скончался один из супругов, а в больнице спустя несколько часов — другой. Если смерть обоих произошла в течение одних суток, то супруг, умерший позднее, наследовать за ранее умершим не будет, но если один из супругов скончался хотя бы на первой минуте следующих суток, т.е. в другой день, то он по закону приобрел право на принятие наследства после ранее умершего супруга.

Вместе с тем, применяя правила о коммориентах, можно столкнуться и с парадоксальными ситуациями. Так, если лица, имеющие право наследовать один после другого, умирают в один и тот же момент, но при этом смерть застает каждого из них в разных часовых поясах, может случиться, что один из них приобретет право наследовать за другим, поскольку в одном из часовых поясов уже наступили другие сутки.

Так, если лица, имеющие право наследовать один после другого, умирают в один и тот же момент, но при этом смерть застает каждого из них в разных часовых поясах, может случиться, что один из них приобретет право наследовать за другим, поскольку в одном из часовых поясов уже наступили другие сутки.

4. При возникновении ситуации с коммориентами наследственное имущество определяется после каждого из умерших, и к наследованию обособленно призываются наследники каждого из них.

Вместе с тем следует отметить, что приведенное правило имеет отдельные исключения. Во-первых, доля наследника по закону, умершего одновременно с наследодателем, переходит по праву представления к его соответствующим потомкам в случаях, предусмотренных п. 2 ст. 1142, п. 2 ст. 1143 и п. 2 ст. 1144 ГК, и делится между ними поровну (п. 1 ст. 1146 ГК). Во-вторых, если одновременно с наследодателем умирает наследник по завещанию, которому подназначен другой наследник, имущество наследодателя переходит к подназначенному наследнику (п. 2 ст. 1121 ГК). Если же завещатель не подназначил наследника, то действует общее правило о наследовании после коммориентов.

2 ст. 1121 ГК). Если же завещатель не подназначил наследника, то действует общее правило о наследовании после коммориентов.

Время и место открытия наследства

Законодатель в ст. 1113 ГК РФ сформулировал понимание юридического значения открытия наследства, указав, что наследство открывается со смертью гражданина. Объявление судом гражданина умершим влечет за собой те же правовые последствия, что и смерть гражданина. В ст. 17 ГК РФ говорится о правоспособности гражданина, которая возникает в полном объеме в момент рождения человека. Правоспособность у всех граждан равная, неотчуждаемая. Она прекращается со смертью гражданина.

Законодательством

установлено, что смерть гражданина

может быть признана и при объявлении

его умершим. Если соблюдены все условия

ст. 45 ГК РФ, на основании которых гражданин

признается судом умершим, суд выносит

решение об объявлении его умершим. Время

открытия наследства должно быть

подтверждено свидетельством о смерти.

Вопрос о времени открытия наследства важен, поскольку с ним связано определение:

круга лиц, которые выступят наследниками;

состава наследственного имущества;

начала течения срока для предъявления претензий кредиторов, срока для принятия наследниками наследства, срока для выдачи свидетельства о праве на наследство и, наконец, производного от него момента возникновения прав и обязанностей (в том числе права собственности) по наследству;

мер защиты наследственного имущества;

закона, применимого к наследственным правоотношениям.

Итак, временем

открытия наследства в

соответствии со ст. 1114 ГК РФ является

день смерти гражданина.

При объявлении гражданина умершим днем

открытия наследства является день

вступления в законную силу решения суда

об объявлении гражданина умершим, а в

случае, когда в соответствии с п. 3 ст.

45 ГК РФ днем смерти гражданина признан

день его предполагаемой гибели, — день

смерти, указанный в решении суда.

1114 ГК РФ является

день смерти гражданина.

При объявлении гражданина умершим днем

открытия наследства является день

вступления в законную силу решения суда

об объявлении гражданина умершим, а в

случае, когда в соответствии с п. 3 ст.

45 ГК РФ днем смерти гражданина признан

день его предполагаемой гибели, — день

смерти, указанный в решении суда.

Граждане, умершие в один и тот же день, считаются в целях наследственного правопреемства умершими одновременно и не наследуют друг после друга, т.е. для определения времени открытия наследства имеет значение только день, а не час смерти наследодателя. При этом к наследованию призываются наследники каждого из них.

Факт

открытия наследства и время открытия

подтверждаются свидетельством органов

ЗАГСа о смерти наследодателя. Если

органы ЗАГСа по каким-либо причинам

отказывают в выдаче свидетельства о

смерти, лицо, которому было отказано,

вправе разрешить этот вопрос в судебном

порядке, заявив требование об установлении

факта смерти лица в определенное время

и при определенных обстоятельствах.

Факт открытия наследства и время его открытия могут быть подтверждены извещением или другим документом о гибели гражданина во время военных действий, выданными командованием воинской части, госпиталя, военного комиссариата или другим органом Министерства обороны РФ.

Время открытия наследства тесно связано со следующими положениями закона:

нотариус, другое лицо, удостоверяющее завещание, переводчик, исполнитель завещания, свидетели, а также гражданин, подписывающий завещание вместо завещателя, не вправе до открытия наследства разглашать сведения, касающиеся содержания завещания, его совершения, изменения или отмены;

оспаривание завещания до открытия наследства не допускается;

право на получение завещательного отказа действует в течение трех лет со дня открытия наследства и не переходит к другим лицам;

к числу наследников по закону относятся граждане, которые не входят в круг наследников, указанных в ст.

1142—1145 ГК

РФ, но к моменту открытия наследства

являлись нетрудоспособными и не менее

одного года до смерти наследодателя

находились на его иждивении и проживали

совместно с ним;

1142—1145 ГК

РФ, но к моменту открытия наследства

являлись нетрудоспособными и не менее

одного года до смерти наследодателя

находились на его иждивении и проживали

совместно с ним;наследство может быть принято в течение шести месяцев со дня открытия наследства;

в случае открытия наследства в день предполагаемой гибели гражданина наследство может быть принято в течение шести месяцев со дня вступления в законную силу решения суда об объявлении гражданина умершим;

при наследовании по закону, если наследственное имущество переходит к двум или нескольким наследникам, и при наследовании по завещанию, если оно завешано двум или нескольким наследникам без указания конкретного имущества, наследуемого каждым из них, наследственное имущество поступает со дня открытия наследства в общую долевую собственность наследников;

наследник, который на момент открытия наследства зарегистрирован в качестве индивидуального предпринимателя, либо коммерческая организация, являющаяся наследником по завещанию, имеют при разделе наследства преимущественное право на получение в счет своей наследственной доли входящего в состав наследства предприятия (ст.

132 ГК РФ) с соблюдением правил ст. 1170 ГК РФ.

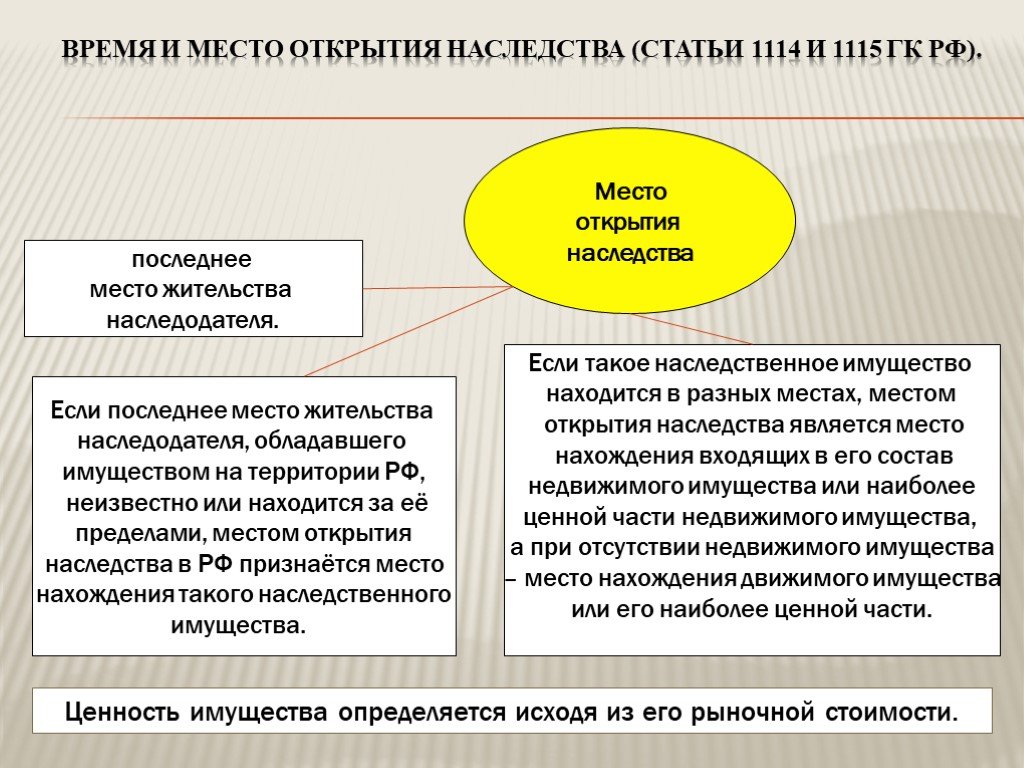

При возникновении и реализации наследственных правоотношений имеет большое значение понятие «место открытия наследства».

Вопрос о месте открытия наследства является важным, так как именно по месту открытия наследства наследники должны подать заявление в нотариальную контору о принятии наследства или отказе от него. Часто случается, что человек проживал в одном месте, его имущество находится в другом месте, а смерть наступила в третьем. Поэтому закон четко определяет, что местом открытия наследства является последнее место жительства наследодателя (ст. 20 ГК РФ).

Если

последнее место жительства наследодателя,

обладавшего имуществом на территории

Российской Федерации, неизвестно или

находится за ее пределами, местом

открытия наследства в Российской

Федерации признается место нахождения

такого наследственного имущества. Если

такое наследственное имущество находится

в разных местах, местом открытия

наследства является место нахождения

входящих в его состав недвижимого

имущества или наиболее ценной части

недвижимого имущества, а при отсутствии

недвижимого имущества — место нахождения

движимого имущества или его наиболее

ценной части.

Ценность имущества определяется исходя из его рыночной стоимости (ст. 1115 ГК РФ). Ценность имущества имеет относительный характер и определяется не только из рыночной цены, но и из самого места расположения имущества, особенно это касается недвижимости. Ценность имущества с учетом рыночной стоимости будет устанавливаться с позиции денежной стоимости на момент открытия наследства. Момент открытия наследства с учетом рыночной стоимости может быть выгодным или менее выгодным в денежном выражении. Все будет зависеть от конкретной экономической и правовой обстановки в обществе. Законодательством не уточняется, в каком отношении, в каком понимании надо учитывать наибольшую ценность. Ценность имущества может быть материальной, когда оценивается в денежном выражении, а может иметь характер культурных ценностей.

При

указании на место открытия наследства

в законе идет речь о разных местах.

Местом жительства признается место,

где гражданин постоянно или преимущественно

проживает. Например, если российский

гражданин находился в зарубежной

командировке и там умер, то местом

открытия наследства будет его последнее

постоянное место жительства в Российской

Федерации. Местом жительства

несовершеннолетних, не достигших 14 лет,

или граждан, находящихся под опекой,

признается место жительства их законных

представителей — родителей, усыновителей

или опекунов (ст. 20 ГК РФ).

Например, если российский

гражданин находился в зарубежной

командировке и там умер, то местом

открытия наследства будет его последнее

постоянное место жительства в Российской

Федерации. Местом жительства

несовершеннолетних, не достигших 14 лет,

или граждан, находящихся под опекой,

признается место жительства их законных

представителей — родителей, усыновителей

или опекунов (ст. 20 ГК РФ).

В случае неясности, в каком из нескольких мест находится основная часть наследственного имущества, место открытия наследства устанавливается судом в порядке особого производства (ст. 264 ГПК РФ).

Заявление об установлении места открытия наследства подается в суд по месту жительства заявителя (ст. 266 ГПК РФ).

Документом,

подтверждающим место открытия наследства,

может быть справка жилищно-эксплуатационной

организации, местной администрации или

справка с места работы умершего о месте

его жительства. При отсутствии

вышеназванных документов место открытия

наследства может быть подтверждено

вступившим в законную силу решением

суда о его установлении.

Место открытия наследства определяет:

закон страны, регулирующий наследственные отношения;

место нотариального оформления наследственных прав наследников при отсутствии спора между наследниками;

применение мер по охране самого наследства (иногда возникают коллизии в сфере наследственного права, если присутствует иностранный элемент, так как наследственное право в разных странах может иметь свои особенности и отличия).

Определяя право, которое подлежит применению к гражданско-правовым отношениям с участием иностранных лиц или гражданско-правовым отношениям, осложненным иным иностранным элементом, Гражданский кодекс РФ устанавливает следующее.

Личным

законом лица без гражданства считается

право страны, в которой это лицо имеет

место жительства (ст. 1195 ГК РФ). Способность

лица к составлению и отмене завещания,

в том числе в отношении недвижимого

имущества, а также форма такого завещания

или акта его отмены определяются по

праву страны, где завещатель имел место

жительства в момент составления такого

завещания или акта.

Законом также установлено, что отношения по наследованию определяются по праву страны, где наследодатель имел последнее место жительства, если иное не предусмотрено законом. Наследование недвижимого имущества определяется по праву страны, где находится это имущество, а наследование недвижимого имущества, которое внесено в государственный реестр в Российской Федерации, — по российскому праву (ст. 1224 ГК РФ).

Определение, как это работает для унаследованного имущества

Что такое повышение в основе?

Увеличение базы относится к корректировке базовой стоимости унаследованного актива до его справедливой рыночной стоимости на дату смерти умершего. Основа затрат — это то, что определяет причитающиеся налоги, если таковые имеются, при продаже актива. Основа затрат начинается с цены, уплаченной за актив, плюс любые дополнительные затраты, добавляемые с течением времени для улучшения или поддержания исходного актива.

Основа затрат начинается с цены, уплаченной за актив, плюс любые дополнительные затраты, добавляемые с течением времени для улучшения или поддержания исходного актива.

Пошаговая база или ступенчатая база — это то, что происходит, когда цена унаследованного актива на дату смерти умершего превышает его первоначальную покупную цену. Налоговый кодекс позволяет поднять базовую стоимость до более высокой цены, сводя к минимуму причитающиеся налоги на прирост капитала, если актив будет продан позже.

Повышение базового положения распространяется на финансовые активы, такие как акции, облигации и взаимные фонды, а также на недвижимость и другое материальное имущество.

Конечно, если цена актива снизилась по сравнению с ценой, уплаченной на дату смерти владельца, базовая стоимость актива уменьшится, а не повысится для наследников.

На практике большинство корректировок базиса затрат после смерти — это шаги вверх, а не вниз. Это связано с тем, что финансовые активы, передаваемые наследникам, часто являются долгосрочными активами, в то время как финансовые активы и недвижимость, как правило, имеют положительную долгосрочную норму прибыли.

Ключевые выводы

- Повышение базы сбрасывает базовую стоимость оцененного унаследованного актива для целей налогообложения.

- Базовая стоимость для наследников увеличивается до рыночной стоимости актива на дату смерти предыдущего владельца, что снижает будущие налоги на прирост капитала.

- Жители штатов с законами о совместной собственности или лица, владеющие активами в трастах общей собственности, имеют право на повышение права на общую собственность пережившего супруга.

- Поскольку выгоды от поэтапной основы в основном достаются самым богатым домохозяйствам, противники безуспешно пытались ограничить или отменить это положение в последние годы.

Step-Up In Basis

Понимание Step-Up in Basis

Повышение базы сбрасывает базовую стоимость унаследованного актива с цены его покупки (или предыдущего наследования) до более высокой рыночной стоимости актива на дату смерти владельца.

Например, предположим, что Джейн покупает акцию по цене 2 доллара и умирает, когда ее рыночная цена составляет 15 долларов. Если бы Джейн продала акции перед смертью за 15 долларов, она (или ее имущество после ее смерти) должна была бы платить налог на прирост капитала с прибыли в размере 13 долларов.

Если бы Джейн продала акции перед смертью за 15 долларов, она (или ее имущество после ее смерти) должна была бы платить налог на прирост капитала с прибыли в размере 13 долларов.

Вместо этого базовая стоимость ее наследника становится 15 долларов, так что, если акции позже будут проданы по этой цене, налог на прирост капитала не взимается. Налог на прирост капитала, который подлежал бы уплате при повышении цены акций с 2 до 15 долларов в отсутствие смерти Джейн, никогда не взимается.

Налоговой базой является стоимость актива для его владельца, рассчитанная и скорректированная для целей налогообложения. Он используется для оценки прироста капитала, а также износа, амортизации и истощения.

Расширение базы для государственной собственности и трастов

Жители девяти штатов с общественной собственностью, включая Калифорнию, могут воспользоваться правилом двойного повышения базиса. Правило предусматривает увеличение базы на совместное имущество — все активы, накопленные во время брака, кроме наследства и подарков — для пережившего супруга.

В других штатах активы, принадлежащие исключительно пережившему супругу, не получают надбавки к базе, а активы, находящиеся в совместной собственности, получают только половину надбавки к базе, которую они получили бы в штате с совместной собственностью.

Аляска, Кентукки, Южная Дакота и Теннесси разрешают резидентам, а также нерезидентам создавать доверительные фонды общественной собственности, квалифицирующие удерживаемые активы для налогообложения общей собственности, включая правило двойного повышения базы, в соответствии с федеральным налоговым кодексом.

Рассмотрим Энн и Билла, гипотетическую супружескую пару, проживающую в штате с гражданским правом, а не в государственной собственности. Они держат акции на сумму 200 000 долларов на совместном брокерском счете с базовой стоимостью 100 000 долларов на момент смерти Билла. В соответствии с принципами общего права, принятыми в большинстве штатов, Энн будет иметь право на повышение на основе половины брокерского счета Билла или 100 000 долларов в текущей стоимости, но не на ее половине. Таким образом, налоговая база для акций, хранящихся на счете, вырастет до 150 000 долларов вместо 200 000 долларов, как в штатах с общей собственностью или в трастах с общей собственностью.

Таким образом, налоговая база для акций, хранящихся на счете, вырастет до 150 000 долларов вместо 200 000 долларов, как в штатах с общей собственностью или в трастах с общей собственностью.

Обратите внимание, что оставшийся в живых супруг в любой точке США будет иметь право, как и любой другой наследник, на повышенную основу в отношении унаследованных активов, ранее принадлежавших исключительно умершему.

Увеличение базы как налоговая лазейка

Повышение базовой налоговой базы часто подвергалось критике как налоговая лазейка для самых богатых семей. Бюджетное управление Конгресса (CBO) подсчитало, что почти половина совокупных пособий приходится на 5% самых высоких налогоплательщиков по размеру дохода. В 2020 году CBO оценила стоимость этого положения в виде упущенных налоговых поступлений в 110 миллиардов долларов за 10-летний период.

Некоторые защитники ступенчатой основы утверждали, что ее отмена может стать препятствием для сбережений и подвергнуть поместья двойному налогообложению в сочетании с федеральным налогом на наследство. После удвоения освобождения от федерального налога на наследство в 2017 году рекордно низкие для современной эпохи 0,04% смертей взрослых в 2020 году привели к обязательству по налогу на наследство.

После удвоения освобождения от федерального налога на наследство в 2017 году рекордно низкие для современной эпохи 0,04% смертей взрослых в 2020 году привели к обязательству по налогу на наследство.

В 2021 году предложение, поддержанное президентом Джо Байденом и некоторыми демократами, которое отменило бы повышение базы для активов, превышающих 2,5 миллиона долларов (плюс 250 000 долларов на дом) для супружеской пары, не получило одобрения Конгресса.

Как рассчитывается шаг вверх?

Повышение базы сбрасывает базовую стоимость унаследованного актива до его рыночной стоимости на дату смерти умершего. Если актив впоследствии будет продан, более высокая новая базовая стоимость будет вычтена из цены продажи для расчета обязательства по налогу на прирост капитала, если таковое имеется.

Как по-разному рассматривается переход на более высокий уровень в государствах, являющихся собственностью сообщества?

В штатах с общей собственностью (и для активов в трастах с общей собственностью) переживший супруг получает повышение в основании для совместной собственности. В большинстве штатов, где нет положений об общей собственности, совместное имущество, такое как акции на совместном брокерском счете, будет получать только половину повышения стоимости по сравнению с тем же счетом в штате с совместной собственностью после смерти супруга.

В большинстве штатов, где нет положений об общей собственности, совместное имущество, такое как акции на совместном брокерском счете, будет получать только половину повышения стоимости по сравнению с тем же счетом в штате с совместной собственностью после смерти супруга.

Является ли повышение базы налоговой лазейкой?

Повышение базы является должным образом закрепленным положением налогового кодекса США, хотя оно, безусловно, несет ответственность за значительную потерю государственных доходов. Поскольку освобождение от налога на прирост капитала в отношении активов, удерживаемых до смерти, непропорционально выгодно самым богатым домохозяйствам, пренебрежительные описания, вероятно, сохранятся.

Step-Up in Basis: что это такое и как это работает

- Образование

- Управление портфелем

Обновлено: 06 июня 2022 г. Автор: Кимберли ЛеонардРецензировано:

Содержание

- Что такое повышение в основе?

- Цель повышения в базисе

- Как работает повышение в базисе

- Двойное повышение в базисе

- Как рассчитывается повышение в базисе

- Повышение в базисе Пример

- Повышение в База как налоговая лазейка

- Практический результат

Повышение базы — это корректировка стоимости оцененных активов при наследовании. Поймите обоснование этого правила и то, как оно влияет на инвестиции.

Поймите обоснование этого правила и то, как оно влияет на инвестиции.

Марко Гебер/DigitalVision через Getty Images

Что такое повышение в основе?

Повышение в базе — это налоговое положение, которое помогает бенефициарам зафиксировать стоимостную основу активов в момент их наследования от благодетеля. Многие активы, такие как акции и недвижимость, могут сильно вырасти в цене, прежде чем они перейдут к наследникам. Когда кто-то наследует их, а затем продает, он может использовать дату наследования для определения основы стоимости, а не дату покупки лицом, от которого они были унаследованы.

Важно понимать, что увеличение базы происходит только после смерти благотворителя — налоги на активы, переданные до смерти, облагаются первоначальной базой затрат.

Повышение в сравнении с понижением в основе

Повышение в основе соответствует правилам налога на наследство IRS, которые позволяют лицу, наследующему актив, использовать справедливую рыночную стоимость актива на момент наследования в качестве основы стоимости на налоги при продаже актива. Он предназначен для снижения налога на прирост капитала для наследников унаследованных активов. Однако в некоторых ситуациях возможно, что некоторые активы, переходящие к наследникам, на самом деле могут иметь меньшую стоимость на момент смерти, чем они были при покупке, и в этом случае принцип повышения будет фактически представлять собой «понижение» в вместо этого оценка на основе затрат.

Он предназначен для снижения налога на прирост капитала для наследников унаследованных активов. Однако в некоторых ситуациях возможно, что некоторые активы, переходящие к наследникам, на самом деле могут иметь меньшую стоимость на момент смерти, чем они были при покупке, и в этом случае принцип повышения будет фактически представлять собой «понижение» в вместо этого оценка на основе затрат.

Цель шага вверх Базис

Обоснование этого правила заключается в том, что многие активы, такие как недвижимость или акции, удерживались в течение многих лет, если не десятилетий, со значительной прибылью. Налогообложение актива на основе первоначальной покупной цены может показаться несправедливым и, в некоторых случаях, не может быть легко определено, если первоначальные записи больше не существуют.

Например, дом, купленный в 1950 году, в то время мог стоить всего 10 000 долларов. Если этот дом переходит в собственность после смерти владельца в 2022 году и оценивается в то время в 450 000 долларов, бенефициар может нести ответственность за налогооблагаемый прирост капитала в размере 440 000 долларов, если он продаст недвижимость в то время. При использовании пошаговой базы скорректированная стоимость бенефициара становится стоимостью дома в размере 450 000 долларов США на момент смерти, и они не наследуют огромное нереализованное обязательство по приросту капитала за предыдущие 71 год.

При использовании пошаговой базы скорректированная стоимость бенефициара становится стоимостью дома в размере 450 000 долларов США на момент смерти, и они не наследуют огромное нереализованное обязательство по приросту капитала за предыдущие 71 год.

Краткий факт: Основа затрат важна при определении налога на прирост капитала для продаваемого актива. Чем шире разрыв между базисной стоимостью и продажной ценой, тем больше кто-то платит налогов.

Как работает повышение базиса

Обычно повышение базиса определяется на дату смерти. Это означает, что справедливая рыночная стоимость акций или недвижимости на дату смерти является скорректированной унаследованной базой стоимости актива. Также можно использовать альтернативную дату оценки, когда бенефициар подает декларацию о налоге на имущество, хотя выбор альтернативной даты оценки имеет ряд условий и должен быть сделан после консультации с налоговым консультантом.

Пошаговая основа важна, потому что бенефициар должен будет сообщить о любом приросте капитала или убытке, когда актив в конечном итоге будет продан. Например, если бенефициар наследует 1000 акций от дяди, купленных по цене 5 долларов за акцию, которые оцениваются после смерти дяди в 20 долларов за акцию, базовая стоимость бенефициара становится равной 20 долларам на акции. Если бенефициар позже продаст акции по 22 доллара за штуку, он получит прирост капитала в размере 2 долларов на акцию, а не полную оценку в размере 17 долларов от первоначальной покупки дяди. И наоборот, если акции в конечном итоге будут проданы менее чем за 20 долларов, при продаже будет сообщено об убытке капитала.

Важно: Установление основы затрат важно независимо от того, планируете ли вы ликвидацию немедленно или в будущем.

Двойная пошаговая основа

Государства с муниципальной собственностью могут использовать так называемую двойную пошаговую основу . Это означает, что один из супругов может воспользоваться первым шагом при получении имущества, находящегося в отзывном доверительном управлении с другим супругом. Когда второй супруг умирает, бенефициар получает вторую ступень повышения, основанную на дате смерти последнего живого супруга. Это важно, потому что супругу может потребоваться продать дом, чтобы стать ближе к семье, и без принципа двойного повышения они могут быть вынуждены продать его, используя покупную цену, по которой они купили его вместе со своим супругом, в качестве основы для затрат, создавая огромный прирост капитала.

Это означает, что один из супругов может воспользоваться первым шагом при получении имущества, находящегося в отзывном доверительном управлении с другим супругом. Когда второй супруг умирает, бенефициар получает вторую ступень повышения, основанную на дате смерти последнего живого супруга. Это важно, потому что супругу может потребоваться продать дом, чтобы стать ближе к семье, и без принципа двойного повышения они могут быть вынуждены продать его, используя покупную цену, по которой они купили его вместе со своим супругом, в качестве основы для затрат, создавая огромный прирост капитала.

Как рассчитывается базовая надбавка

Базисная надбавка рассчитывается на основе даты смерти или с использованием альтернативной даты оценки. Для тех, кто использует дату смерти, этот расчет относительно прост; делается снимок справедливой рыночной стоимости на дату смерти.

- Для акций: цена акции на момент закрытия на эту дату или самую последнюю дату торгов

- Для дома: определяется справедливая рыночная стоимость на эту дату, обычно получаемая путем оценки

Пример повышения базиса

Давайте рассмотрим пример, чтобы определить, как работает повышение базиса. Питер и Патрисия — супружеская пара. Они купили семейный дом в 1970 году за 25 000 долларов и живут в Висконсине, штате, находящемся в общественной собственности. У них также есть 1000 акций компании, в которой Питер работал до выхода на пенсию. Акции компании были приобретены в разные периоды времени по разной стоимости.

Питер и Патрисия — супружеская пара. Они купили семейный дом в 1970 году за 25 000 долларов и живут в Висконсине, штате, находящемся в общественной собственности. У них также есть 1000 акций компании, в которой Питер работал до выхода на пенсию. Акции компании были приобретены в разные периоды времени по разной стоимости.

В 2000 году пара создала отзывный траст, вложив в него все свои активы. Петр умер в 2015 году. На момент его смерти дом оценивался в 215 000 долларов , а акции имели стоимость 105 долларов за акцию . Это новая основа затрат Патрисии на эти активы.

Она решает продать 100 акций по цене 110 долларов за акцию, чтобы починить крышу дома. Поскольку она унаследовала его по цене 105 долларов за акцию, у нее есть только 5 долларов на акцию (500 долларов) прироста капитала.

Когда она скончается в 2021 году, ее дочь унаследует оба актива по новой, повышающей основе: 237 000 долларов за дом и 119 долларов за акцию, текущая стоимость активов на момент смерти ее матери.

Повышение базы как налоговая лазейка

Повышение базы рассматривается многими как налоговая лазейка. Хотя цель состоит в том, чтобы помочь обычным людям, которые десятилетиями владели активами, передать эти активы детям и помочь сохранить стоимость имущества, многие считают, что сверхбогатые избегают уплаты налогов на миллионы, в то время как их дети все еще пользуются преимуществами использования активов. .

Например, если мультимиллионер приобрел портфель акций на срок более 40 лет, его бенефициары не будут платить налоги на накопление активов и по-прежнему смогут получать дивиденды или продавать акции без значительной прибыли.

Есть законодатели, которые предлагают отменить увеличение базы в пользу снижения ставок прироста капитала. Те, кто предлагает это, считают, что определить основу исторической стоимости для унаследованных активов достаточно просто и что это устранит огромную налоговую лазейку, используемую сверхбогатыми. Это обеспечит налогообложение активов при передаче бенефициарам и возможность сбора миллионов налогов.