Как оформить дарственную на дом, в чем ее плюсы и минусы

Передать квартиру наследникам можно разными способами. Чаще всего для этой цели используется завещание. Но некоторые предпочитают избавить родных от лишних проблем с возможным оспариванием этой бумаги, сразу передавая недвижимость в подарок. В этой статье эксперты «Новых метров» расскажут о том, что такое дарственная, как она пишется, в чем ее плюсы и минусы.

Дарственная — это договор дарения, по которому даритель (тот, кто делает дар) передает одаряемому (тому, кто получает подарок) имущество на безвозмездной основе. При этом выразить свое желание принять участие в сделке должны обе стороны: нельзя оформить документ, если одаряемый не подтвердит, что принял подарок.

Плюсы и минусы дарственной

Множество людей стараются разобраться, как оформить дарственную на дом, коттедж, апартаменты или другое жилье, потому что у этого документа большое количество положительных сторон, а именно:

- Простота.

Даже несмотря на то, что для недвижимости требуется нотариальное заверение документа, он остается более простым, чем договор купли-продажи.

Даже несмотря на то, что для недвижимости требуется нотариальное заверение документа, он остается более простым, чем договор купли-продажи. - Позволяет обойти преимущественное право покупки. Это дает возможность передать третьему лицу недвижимость, которая находится в совместной собственности, без оформления разрешений от других владельцев (каждое требует нотариального заверения).

- Подаренная квартира не является совместно нажитым имуществом, поэтому она не разделяется при разводе. Также при продаже, сдаче в аренду, использовании в качестве залога не требуется согласие супруга.

- Если дарственная оформляется близким родственником, сделка не облагается налогом.

Минусы дарственной на дом, земельный участок или другую недвижимость:

- По закону это безвозмездная сделка, а значит, даритель не имеет права требовать от одаряемого передачи денег, другой недвижимости или оказания каких-либо услуг в счет подарка.

- Если процедура оформлена, отменить ее очень сложно. Задача упрощается, если сделка была заключена с ошибками, ИП подарил недвижимость с нарушением закона о банкротстве или одаряемый причинил значительный вред дарителю или его родственникам. Есть еще одно условие, когда можно отменить дарственную, — если одаряемый небрежно обращается с даром. Но доказать этот факт сложно.

- При передаче квартиры или дома в дар даритель рискует остаться на улице, даже если у него есть прописка. Все зависит от того, как поведет себя новый владелец жилья.

- Не все квартиры можно подарить, не все граждане РФ могут выступать одаряемыми или дарителями.

Как можно увидеть, у процедуры есть как достоинства, так и недостатки. В минусах документа нет ничего страшного, но нужно их учитывать, принимая решение передать недвижимость кому-либо именно таким образом.

Что лучше — завещание или дарственная?

Все зависит от вашей ситуации и от того, кому планируется передать недвижимость. В целом завещание лучше, так как его автор более защищен — квартира или дом принадлежат ему до самой смерти. Никто не может выселить его или продать недвижимость. Однако, если между членами семьи доверие велико, а на квартиру есть иные нежелательные претенденты, иногда проще оформить ее в дар. Но конкретную ситуацию лучше разбирать с юристом, так как кроме завещания и дарственной есть другие формы передачи недвижимости по наследству.

В целом завещание лучше, так как его автор более защищен — квартира или дом принадлежат ему до самой смерти. Никто не может выселить его или продать недвижимость. Однако, если между членами семьи доверие велико, а на квартиру есть иные нежелательные претенденты, иногда проще оформить ее в дар. Но конкретную ситуацию лучше разбирать с юристом, так как кроме завещания и дарственной есть другие формы передачи недвижимости по наследству.

Что лучше — дарственная или продажа

И вновь все зависит от ситуации. Вообще, дарственная предполагает дар без оплаты, поэтому одаряемый вполне может отказаться передавать вам деньги после оформления документа, и вы ничего не докажете. Именно поэтому нельзя дарить недвижимость незнакомцам под видом продажи. Но иногда дарственная делается внутри семьи, чтобы обменять одну недвижимость на другую. Например, дочь может купить квартиру по ипотеке, вселить туда родителей, а сама поселиться в родительском доме. Продавать квартиру и дом друг другу займет больше времени, чем оформить две дарственные. Но еще более правильным в этой ситуации будет заключить договор мены, т. е. обменять одну квартиру на другую.

Но еще более правильным в этой ситуации будет заключить договор мены, т. е. обменять одну квартиру на другую.

Как оформить дарственную на дом: пошаговая инструкция

Для тех, кто хочет знать, что нужно для оформления дарственной на дом, квартиру или землю, мы подготовили простую инструкцию в несколько шагов. Следуя ей, вы сможете без труда подарить свою недвижимость любому человеку.

Шаг 1. Обговариваем условия. Так как дарение — это не односторонняя сделка, нужно, чтобы одаряемый принял ваши условия и подтвердил, что принимает подарок. Особенно это важно, если квартиру дарят не члену семьи, т. к. тогда человеку придется платить НДФЛ.

Шаг 2. Необходимо получить документы. Дарственная на недвижимость заверяется у нотариуса. Ему потребуются документы, подтверждающие права собственности, заявления от обеих сторон, удостоверения личности дарителя и одаряемого, кадастровый паспорт, справка о лицах, которые проживают в помещении, и другие документы. Полный список лучше всего запросить в конторе, куда вы планируете обратиться, т. к. он может изменяться.

к. он может изменяться.

Шаг 3. Составляем дарственную. Большинство специалистов не рекомендуют самостоятельно разбираться, как пишется дарственная. Куда проще обратиться к риелтору, который сделает для вас документ за небольшие деньги.

Шаг 4. Оплачиваем госпошлину за регистрацию права и относим весь пакет документов в ближайший МФЦ. Можно также обратиться в Федеральную регистрационную службу. Дождаться ответа и убедиться, что право собственности на недвижимость было зарегистрировано.

Любые манипуляции с недвижимостью, будь то покупка новостройки в центре Питера или передача в дар домика в деревне, необходимо проводить вместе со знающим человеком. Опытный риелтор или юрист поможет избежать рисков, составить документы правильно, собрать все нужные бумаги и подтверждения, вовремя подать заявку в соответствующие государственные органы. Чем меньше ошибок и недочетов будет допущено за время оформления сделки, тем меньше шанс, что она может быть признана недействительной по суду.

Как и где оформить дарственную на квартиру между близкими и родственниками

Хотите знать способ подарить квартиру родственнику и избежать налогов при этом? При дарении не обойтись без оформления дарственной на квартиру.

Дарственная оформляется по-разному в зависимости от конкретной ситуации дарения, поэтому осветить нюансы каждого конкретного случая оформления дарственной помогут нотариус или консультанты в МФЦ или ФРС. Ниже мы рассмотрим как и где оформить дарственную на квартиру и необходимы для этого документы.

- Заключения договора дарения на квартиру

- Плюсы и минусы договора дарения

- Документы для оформления дарственной на квартиру

- Образец оформления дарственной на квартиру

- Где оформить дарственной на квартиру

- Оформление дарственной на квартиру у нотариуса

Заключения договора дарения на квартиру

Одним из способов передачи прав владения недвижимым имуществом является дарение. Дарение – это сделка. Однако особенность данной сделки в ее характере, а именно в том, что она не требует каких-либо условий со стороны одариваемого, то есть является для него безусловной. В исключительных условиях, впрочем, условия в договоре дарения прописаны могут быть, и в таком случае, если одариваемый не выполняет указанные условия, он будет вынужден отказаться от подарка.

Дарение – это сделка. Однако особенность данной сделки в ее характере, а именно в том, что она не требует каких-либо условий со стороны одариваемого, то есть является для него безусловной. В исключительных условиях, впрочем, условия в договоре дарения прописаны могут быть, и в таком случае, если одариваемый не выполняет указанные условия, он будет вынужден отказаться от подарка.

Оформление дарственной подразумевает установление лиц, в пользу которых заключается договор дарения.

Важно то, что некоторым категориям лиц запрещено получать подарки от подчиненных, клиентов и их родственников, а также иных граждан. В такую категорию входят, например, государственные и иные служащие, которым законом разрешено получать подарки только от их близких родственников.

Также не все граждане имеют право передавать подарки. В число таких лиц законодательно внесены следующие категории:

- Несовершеннолетние или недееспособные лица. Они могут дарить что-либо только с ведома и согласия их законных представителей или попечителей.

- Также и попечители данных лиц лишены права дарить имущество своих подопечных.

При дарении, так же как и при продаже, право собственности переходит к приобретателю только после регистрации права собственности в органе РосРеестра. Только после перерегистрации права собственности владелец может совершать со своей квартирой любые действия, в том числе продавать, делить, сдавать в аренду и дарить.

Плюсы и минусы договора дарения

По сравнению с договором купли-продажи договор дарения имеет некоторые преимущества, например:

- Если квартира получена в дар одним из супругов, то при разводе эта квартира не может быть поделена и остается в собственности одного из супругов.

- При дарении недвижимости близкие родственники освобождаются от налогов.

Основной минус договора дарения – это возможность оспаривания сделки дарения через суд.

Для исключения такого варианта развития событий договор дарения должен быть составлен строго в соответствии с требованиями законодательства.

Как подарить квартиру несовершеннолетнему

Если одариваемый моложе 14 лет, сделку дарения подписывают за него его родители или законные представители. Если старше 14 лет, он может подписать договор дарения самостоятельно, но родители подписывают также.

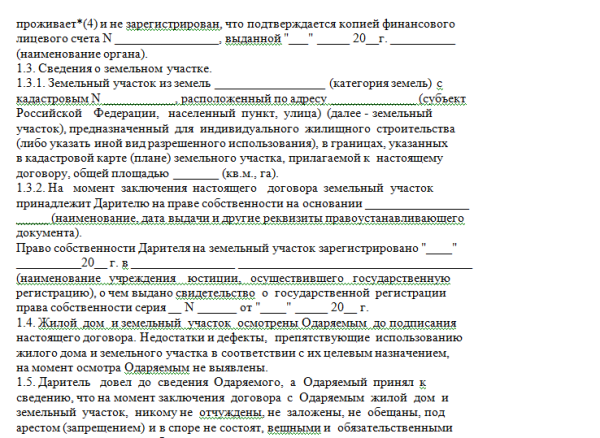

Документы для оформления дарственной на квартиру

Для оформления дарственной на квартиру требуется подготовить следующие документы:

- Договор дарения.

- Документ, подтверждающий право собственности дарителя на квартиру.

- Выписку из домовой книги обо всех зарегистрированных в квартире жильцах.

- Паспорта сторон договора дарения.

- Инвентаризационный документ, который получается в бюро технической инвентаризации.

- Кадастровый паспорт квартиры.

- Если квартира находится в совместной собственности супругов – согласие второго супруга на дарение, оформленное у нотариуса.

- Если квартира переходит в собственность несовершеннолетнему – согласие родителей или представителя ребенка.

Такое же согласие представителя необходимо при дарении квартиры недееспособному лицу.

Такое же согласие представителя необходимо при дарении квартиры недееспособному лицу. - Если квартира первоначально находилась в долевой собственности, подарить ее можно только с письменным согласием на дарение всех владельцев квартиры.

- Если договор оформляет представитель одной из сторон, потребуется нотариальная доверенност.

Налог при дарении квартиры не платится только тогда, когда дарение происходит между близкими родственниками. В остальных случаях (дальним родственникам или посторонним), платится налог в размере 13% от собственности жилья.

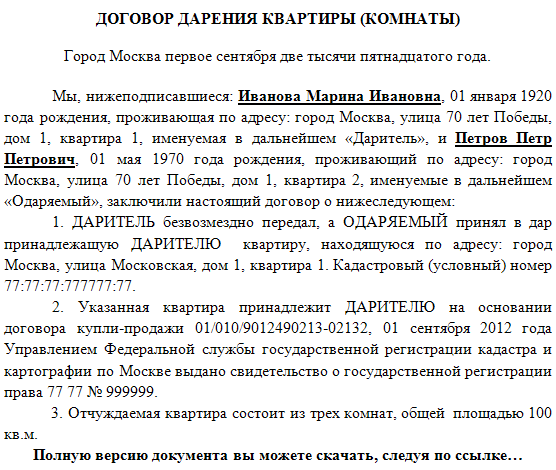

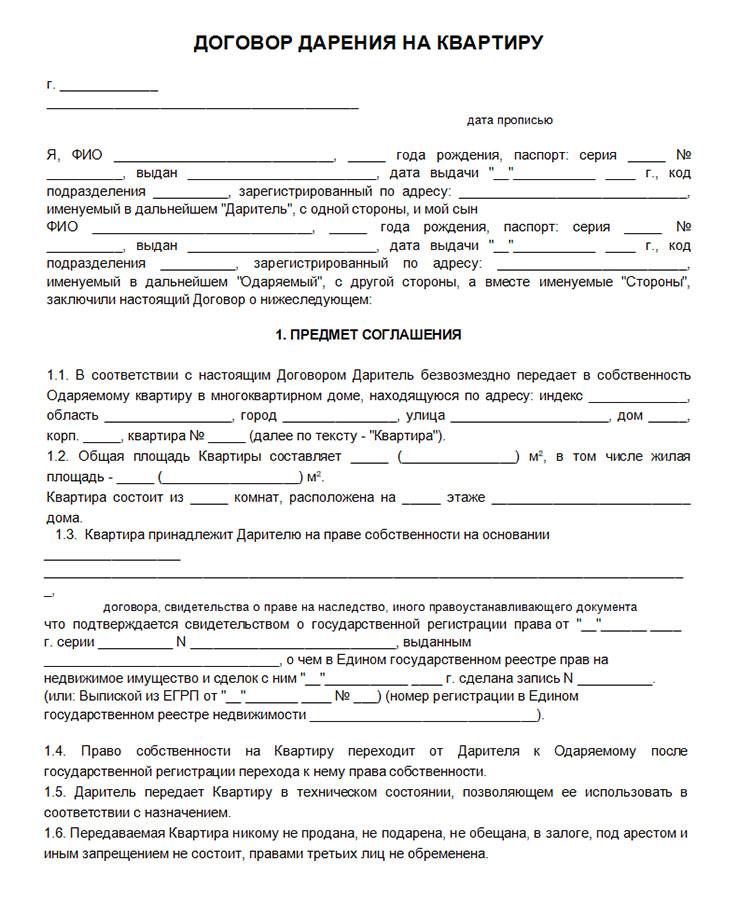

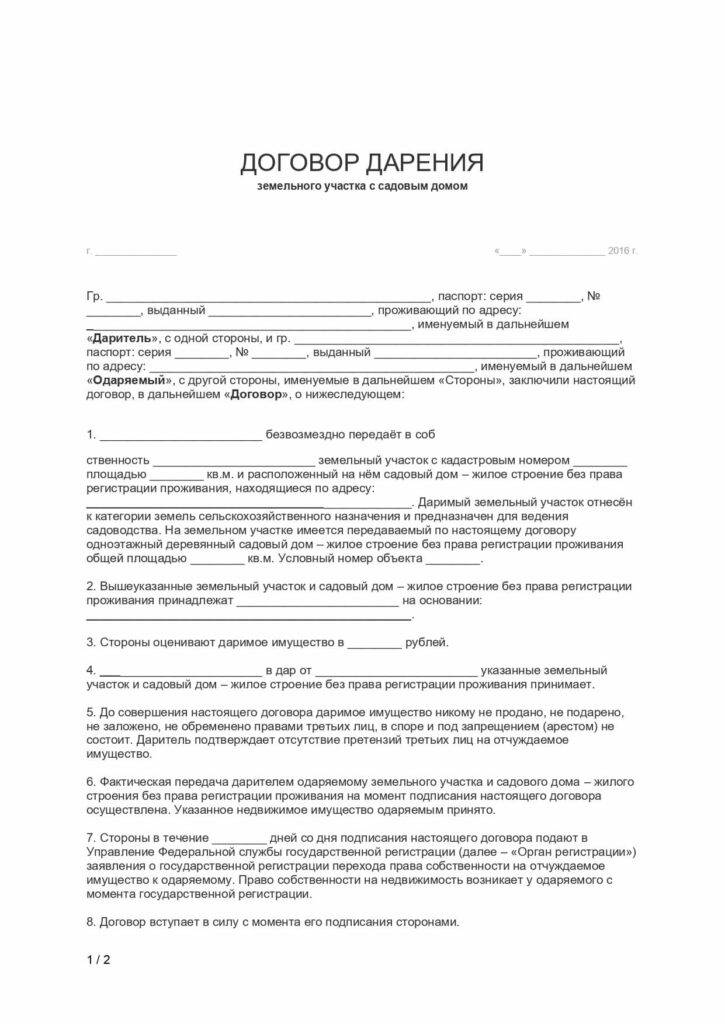

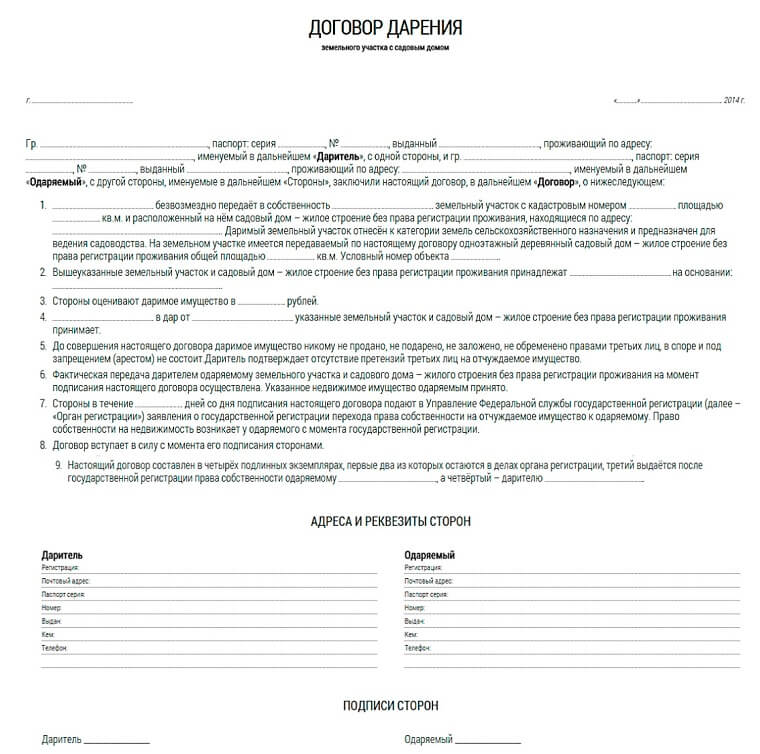

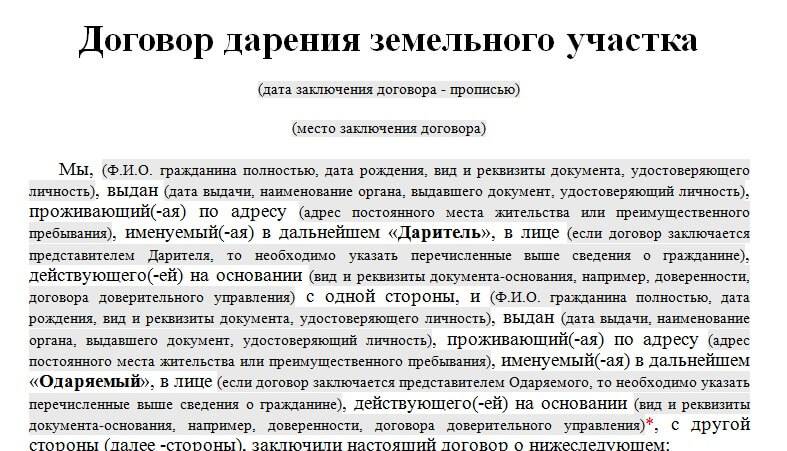

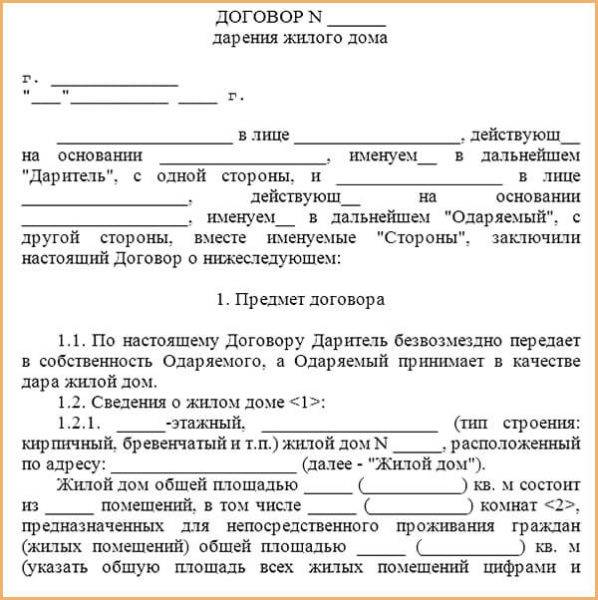

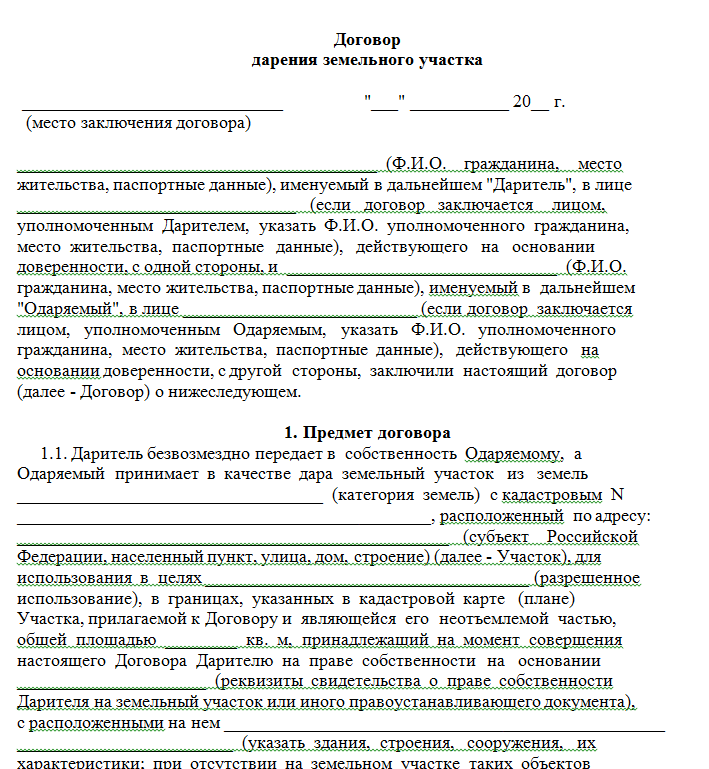

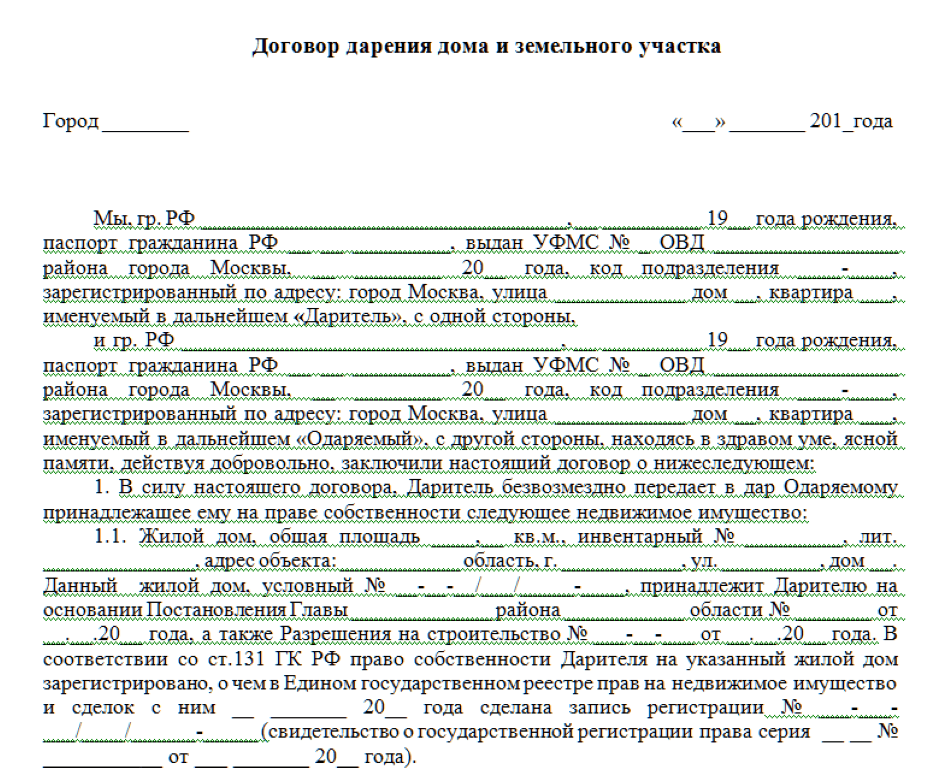

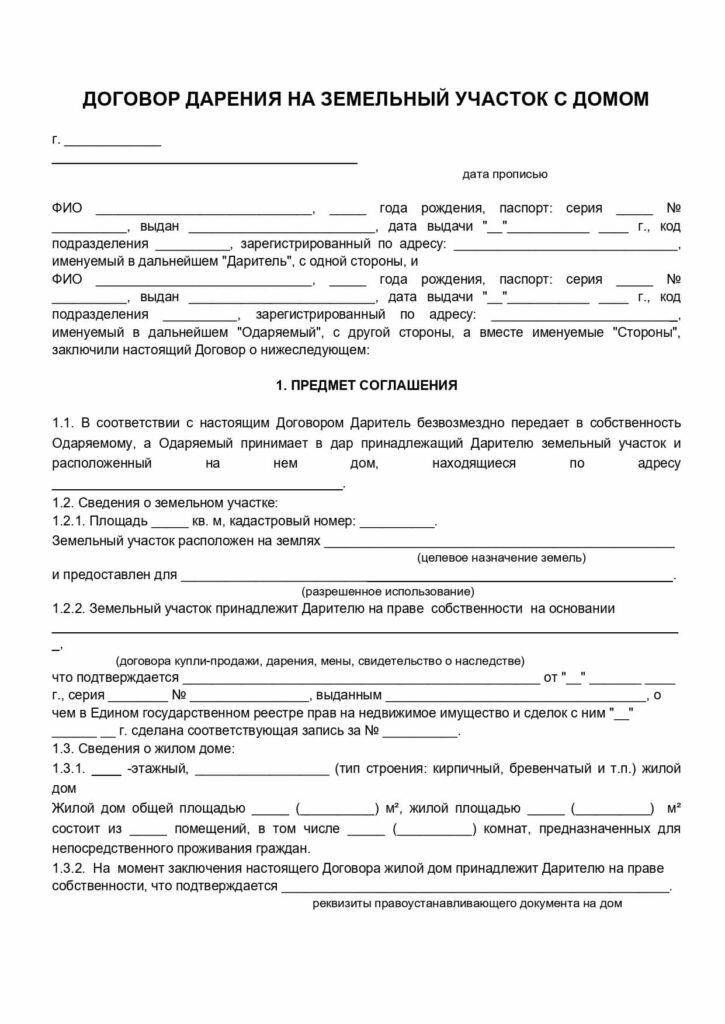

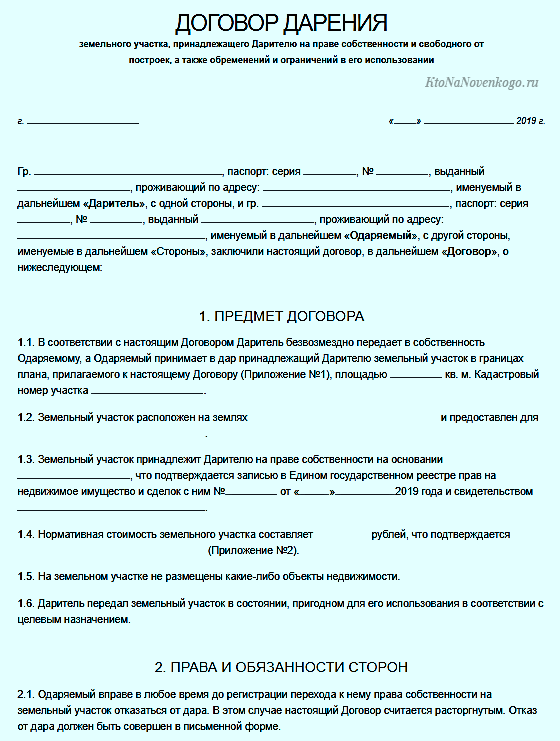

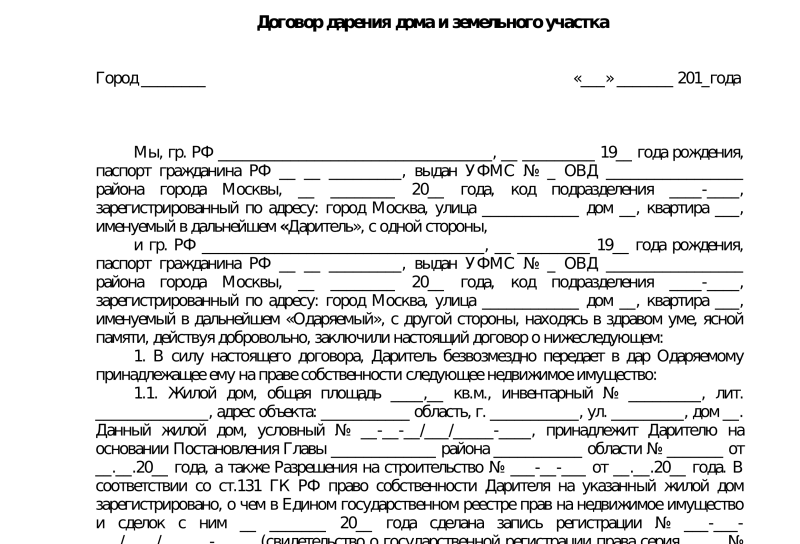

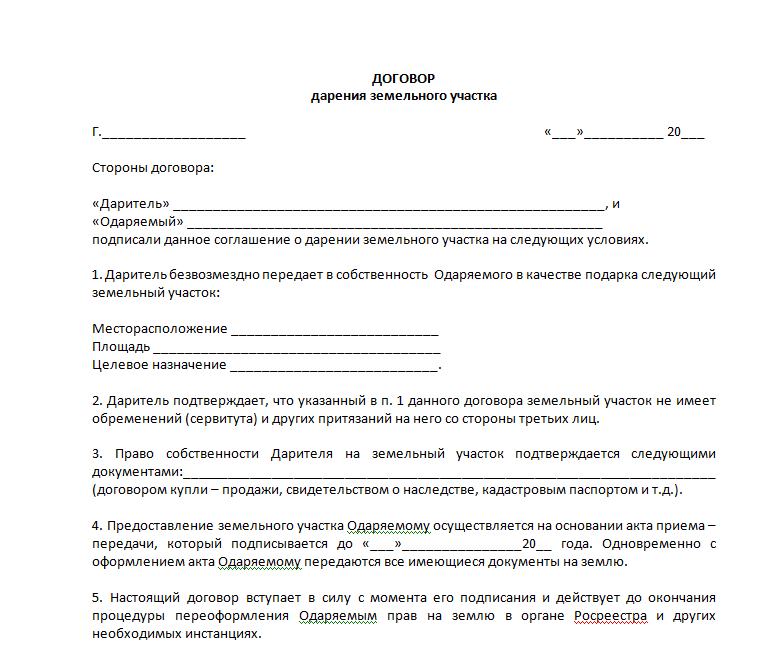

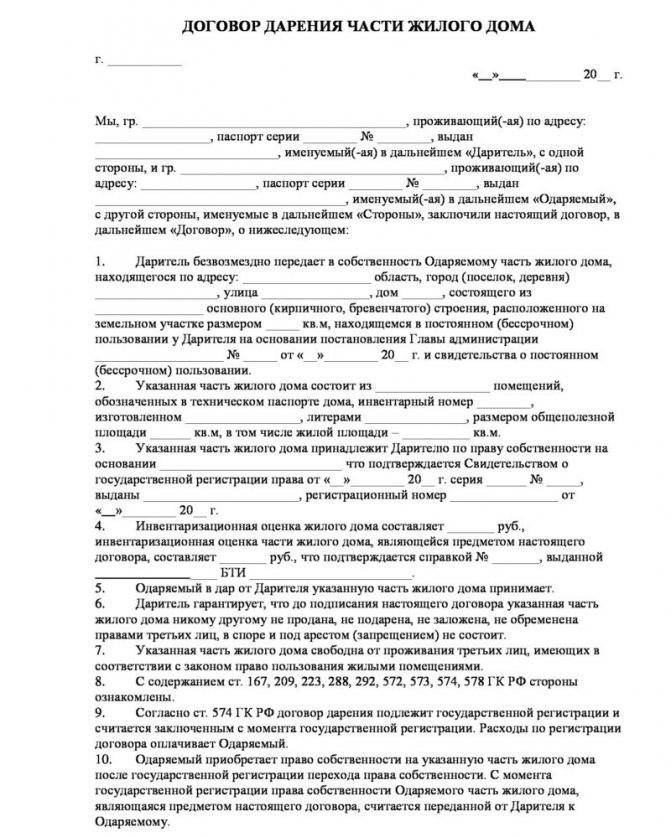

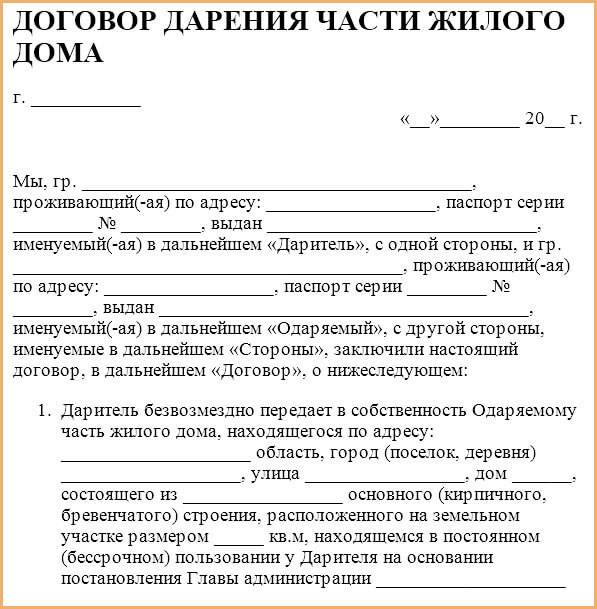

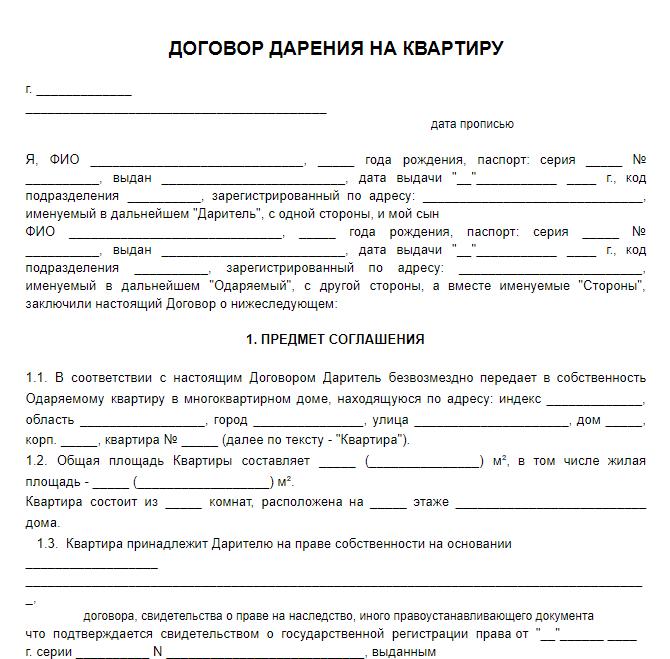

Образец оформления дарственной на квартиру

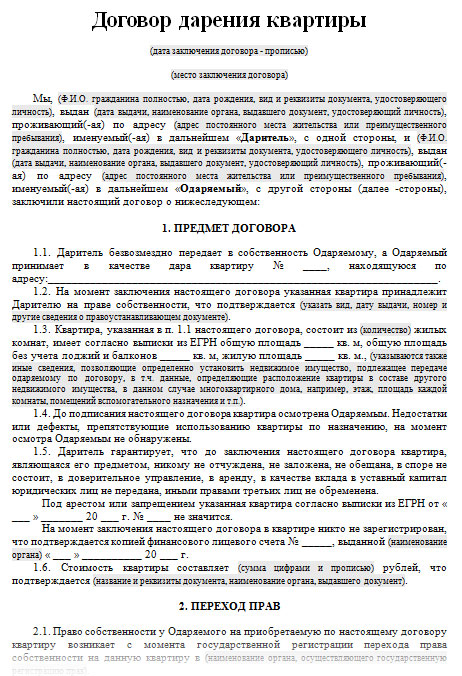

Как оформить дарственную квартиру самостоятельно? Дарственную на квартиру можно оформить как самостоятельно, так и воспользовавшись квалифицированной помощью специалистов – юриста или нотариуса. Быстрее и качественнее договор будет составлен профессионалом, но тут каждый выбирает сам: искать профессионала, которому можно доверять или положиться на себя и знание законов. Рассмотрим, как оформить дарственную самостоятельно.

Рассмотрим, как оформить дарственную самостоятельно.

Это делается в два этапа:

- Составляем договор дарения.

- Регистрация прав собственности.

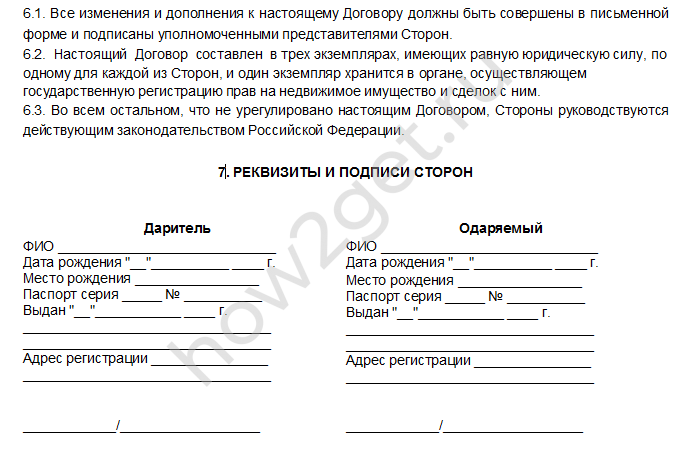

В договоре дарения, который составляется письменно, должны быть учтены следующие сведения:

- Указываются ФИО сторон договора: дарителя (дарителей) и одариваемого. Кроме ФИО, должны быть указаны паспортные реквизиты сторон договора, даты и места рождения и адрес регистрации по месту проживания.

- Предмет договора представляется следующим текстом: «Даритель безвозмездно подарил одаряемому квартиру, принадлежащую ему по праву собственности, расположенную по адресу: г. Москва, улица Авиаконструктора Сухого, дом 19, квартира 24, состоящую из 2 (двух) жилых комнат общей площадью 54,3 (пятьдесят четыре целых три десятых) кв. м, жилой площадью 31,4 (тридцать один целых четыре десятых) кв. м. Одариваемый дар принимает.».

- После этого указываются данные Свидетельства о праве собственности дарителя на квартиру.

- Обычная практика – внесение записи о том, что даритель гарантирует, что квартира до заключения договора дарения не заложена, никому не продана и не подарена, не находится в споре, под арестом или под запрещением.

- Внизу договор скрепляется подписями сторон с расшифровкой.

Если же оформляется дарственная не на квартиру, а на ее долю, то в договоре дарения нужно указать, что в дар передается часть квартиры.

После составления договора дарения договор подписывается.

Где оформить дарственной на квартиру

Дарственную на квартиру можно оформить в МФЦ или в РосРеестре, то есть в Управлении Федеральной регистрационной службы.

Для оформления дарственной вам необходимо иметь с собой следующие документы:

- Паспорта участников договора.

- Сам договор дарения в трех экземплярах.

- Свидетельство о праве собственности на квартиру.

- Выписку из домовой книги.

- Кадастровый паспорт, технический паспорт квартиры.

- Согласие собственников при долевой собственности на даримую квартиру.

- Согласие родителей или законных представителей для дарственной с участием несовершеннолетних или недееспособных граждан.

За оформление дарственной взимается государственная пошлина.

Пошлина оплачивается по реквизитам, которые можно выяснить в отделении РосРеестра.

Оформление дарственной на квартиру у нотариуса

Как оформить дарственную на квартиру у нотариуса? Составление договора дарения вы имеете право поручить нотариусу, что, с одной стороны, потребует дополнительных финансов на оплату услуг, а с другой стороны, вы быстро получите необходимый договор, составленный правильно и профессионально. Также у нотариуса можно заверить такие необходимые для договора дарения документы, как согласие супруга на дарение.

Все, что вам нужно знать

Подарочные деньги — это сумма денег, которую вы можете на законных основаниях подарить члену семьи или другому лицу, которое вам небезразлично, не облагаясь налогом.

Есть много причин, по которым вы можете подарить деньги членам семьи. Когда речь идет о детях, активы, которые вы создаете для них сейчас, обеспечат им серьезное финансовое преимущество в будущем, а с учетом растущего уровня инфляции они могут им понадобиться.

Внося средства на счет раньше, вы можете помочь им финансировать что угодно, от учебного года в другой стране до обучения в колледже. Как бы то ни было, есть несколько способов дать члену семьи деньги.

Мы расскажем вам, сколько вы можете пожертвовать, налоговые аспекты, о которых вы должны знать, и лучшие типы счетов, которые вы можете использовать для подарков членам семьи, которые еще не достигли совершеннолетия.

{{cta-1}}

Сколько денег вы можете подарить члену семьи в 2021 году?

Если вы хотите подарить деньги члену семьи, это прекрасно. Вместо того, чтобы просто подарить любимым детям дешевую игрушку, которая попадет на распродажу в гараже, подарите деньги — это способ инвестировать в финансовое будущее этого ребенка.

Но вы должны помнить, что у Налоговой службы (IRS) есть правила относительно того, сколько денег вы можете дарить без уплаты налога на этот подарок.

Правила IRS в отношении дарения денег изложены в законодательном акте, который называется «налог на дарение». На 2022 год освобождение от налога на дарение было установлено в размере 16 000 долларов США на человека в год для отдельного заявителя.

Например, это означает, что вы можете подарить сыну денежные подарки на сумму до 16 000 долларов, дочери — до 16 000 долларов, а младшему двоюродному брату — до 16 000 долларов наличными.

Но если вы подарили какому-либо одному ребенку более 16 000 долларов США, любая сумма, превышающая порог, съедает вашу пожизненную сумму, не облагаемую налогом на подарки, которая составляет 12,06 миллиона долларов США по состоянию на 2022 год.

Если вы подаете налоговую декларацию совместно с партнер, как пара, вам разрешено дарить денежные подарки на сумму 32 000 долларов каждому ребенку, прежде чем это уменьшит вашу пожизненную изоляцию.

Рассмотрение налога на дарение

Итак, мы рассмотрели основы налога на дарение IRS. Теперь давайте подробно разберем налог на дарение, ежегодное исключение и другие налоги, которые вы должны учитывать, даря деньги членам семьи.

Правила налогообложения подарочных денег

Налог на дарение существует уже довольно давно. Впервые он был введен в 1924 году и изначально был разработан как новый способ удержать богатые семьи от уклонения от уплаты налогов на недвижимость путем передачи недвижимости по наследству.

Вообще говоря, налог на дарение регулирует передачу имущества от одного лица к другому в ситуациях, когда получатель не платит за это имущество полную рыночную стоимость.

Перевод: когда актив переходит из рук в руки бесплатно, это подарок. Этим подарком могут быть деньги, акции, недвижимость или ряд других финансовых активов.

Налог на дарение распространяется как на членов семьи, так и на лиц, не являющихся членами семьи. Это означает, что если вы подарили деньги ребенку, с которым вы не состоите в родственных связях, вам все равно придется платить налог на дарение, если вы дали этому человеку любую сумму, превышающую порог исключения.

Это означает, что если вы подарили деньги ребенку, с которым вы не состоите в родственных связях, вам все равно придется платить налог на дарение, если вы дали этому человеку любую сумму, превышающую порог исключения.

Налоговые ограничения и освобождения

Годовой порог исключения в настоящее время составляет 16 000 долларов США на человека в год, и ваше пожизненное исключение означает, что вы можете дарить до 12,06 миллионов долларов в течение всей жизни без уплаты налогов. Если вы подаете совместный файл с супругом, вы можете давать до 32 000 долларов США на каждого получателя в год.

(Источник изображения) Есть несколько других исключений, которыми вы можете законно воспользоваться, чтобы ежегодно дарить сверх этой суммы.

Первый способ избежать ежегодного порога исключения – это вычет на брачный период.

В соответствии с правилами налога на дарение вы можете дарить сколько угодно денег своему законному супругу без уплаты налога на дарение или налога на наследство. Но супружеский вычет применяется только в том случае, если ваш супруг является гражданином США.

Но супружеский вычет применяется только в том случае, если ваш супруг является гражданином США.

Некоторые расходы на образование или лечение также не облагаются налогом на дарение, хотя в случае образования это относится только к плате за обучение. Давать ребенку деньги на покупку учебников не считается.

Если вы дарите активы для оплаты образования или медицинских расходов, вы должны произвести платеж непосредственно в медицинское учреждение, страховую компанию или школу.

Есть еще пара исключений, но они не распространяются на подарки членам семьи. Например, большинство благотворительных пожертвований освобождаются от налога на дарение.

Другие виды налогов, которые следует учитывать

Налог на дарение Налогового управления США — не единственный вид налога, который следует учитывать при дарении денег членам семьи. Вам также может понадобиться знать о налоге IRS на наследство, налоге на наследство и налоге на прирост капитала.

Налог на наследство IRS применяется, когда человек умирает и хочет передать свое имущество членам семьи.

Если вы умрете, ваши активы, как правило, будут облагаться налогом на наследство, в зависимости от того, где вы жили и сколько денег стоили ваши активы.

Но большинству налогоплательщиков не придется беспокоиться о налоге на наследство. В 2022 году налог на наследство применяется только к активам физического лица, стоимость активов которого превышает оставшуюся сумму исключения за весь срок.

Это означает, что если вы никогда не дарили сумму, превышающую вашу годовую сумму исключения, ваши активы должны стоить более 12,06 миллионов долларов США, чтобы этот налог применялся.

Если стоимость ваших активов меньше суммы освобождения от налога, любая неиспользованная часть суммы освобождения от налога может быть передана вашему пережившему супругу. Вы можете подать заявку на налог на наследство, используя форму 706 IRS.

В отличие от налога на наследство налог на наследство взимается на уровне штата. В результате правила варьируются от штата к штату.

В некоторых штатах супруг(а) и дети умершего освобождаются от налога на наследство — в некоторых штатах лицо, получающее активы, должно платить налог независимо от того, являются они родственниками или нет.

Наконец, налог на прирост капитала .

Вы не обязаны платить прирост капитала по любому подарку, стоимость которого меньше годового предела исключения. И как человек, получающий подарок, вы вообще не облагаетесь налогом на подарок — если только вы не решите продать подарок позже.

Если подаренный вам актив подорожает, а затем вы решите его продать, вам, вероятно, придется заплатить налог на прирост капитала.

Точная сумма, которую вам придется заплатить, зависит от прибыли и штата, в котором вы живете. имущество.

Как уплатить налог на дарение

Если вы в конечном итоге подарите деньги, превышающие годовой порог исключения, вам придется декларировать это при подаче годовой налоговой декларации.

Для этого вам необходимо использовать форму IRS 709 при подаче годовой налоговой декларации.

Вам необходимо заполнить и отправить Форму 709 за каждый год, когда вы делаете облагаемый налогом подарок.

Отправка формы не обязательно означает, что вам придется платить за подарок — это просто форма, которую вам нужно будет использовать для объявления подарка.

Если IRS сообщит вам, что вы должны заплатить налог на свой денежный подарок, вам будет предоставлена сумма, и вы сможете заплатить несколькими способами немедленно или через согласованный план платежей.

Эти способы оплаты включают:

- Оплата онлайн при подаче декларации в электронном виде

- Прямая оплата с вашего расчетного или сберегательного счета

- Кредитная или дебетовая карта онлайн, по телефону или через мобильный телефон

- Оплата с помощью наличными у участвующего розничного партнера IRS

- Оплата ежемесячными платежами через Интернет с помощью инструмента соглашения об онлайн-платежах IRS

Дарение денег несовершеннолетним членам семьи

Если вы хотите подарить деньги своим детям, есть несколько дополнительных соображения, которые вы должны иметь в виду. Самая большая проблема, о которой вам нужно подумать, это то, как вы собираетесь подарить средства детям, которых любите.

Самая большая проблема, о которой вам нужно подумать, это то, как вы собираетесь подарить средства детям, которых любите.

В конце концов, существует несколько различных инвестиционных инструментов, которые можно использовать для дарения денег, и у каждого из них есть свои плюсы и минусы.

Легальные способы подарить деньги несовершеннолетним

Самый простой способ подарить деньги несовершеннолетнему — дать ему наличные. Почему это самый простой вариант?

Проще говоря, это удобно. Все, что вам нужно сделать, это подойти к банкомату, достать купюры и передать их любимому ребенку. Но если вы нажмете паузу на пару секунд, то поймете, что дарить деньги — не всегда лучшая идея.

Подумайте об этом: если вы просто дадите 500 долларов ребенку, вероятно, есть большая вероятность, что деньги будут довольно быстро потрачены на видеоигры или новейшие технологии, которые через пару лет окажутся в мусорном баке. лет времени.

Итак, если вы хотите подарить деньги ребенку таким образом, чтобы он получил долгосрочную выгоду, существует ряд выгодных для налогообложения вариантов инвестиций, которые вы можете изучить.

Депозитарные счета

Одним из самых популярных способов подарить деньги ребенку является опекунский счет.

Депозитный счет — это инструмент инвестирования, который позволяет вам накапливать активы для указанного бенефициара, пока он не достигнет совершеннолетия. Тот, кто создает учетную запись, выступает в качестве хранителя активов учетной записи и управляет средствами на счете.

Но когда ребенок достигает совершеннолетия в своем штате, опекунство прекращается, и указанный бенефициар получает контроль над тем, что находится на счете.

В большинстве штатов этот возраст составляет 18 или 21 год.

Существует два типа счетов хранения: счета по Единому закону о подарках несовершеннолетним (UGMA) и счета по Единому закону о переводах несовершеннолетним (UTMA). Оба типа учетных записей названы в честь законодательства, которое их создало, и в принципе они очень похожи.

Счета UGMA предназначены для хранения обычных финансовых активов, таких как деньги, акции, акции взаимных фондов или биржевые фонды (ETF). Вы можете настроить учетную запись хранения UGMA в любом штате США.

Вы можете настроить учетную запись хранения UGMA в любом штате США.

Аккаунт UTMA почти такой же, за исключением того факта, что он также может хранить менее распространенные активы, такие как изобразительное искусство или интеллектуальная собственность. Учетные записи UTMA не являются законными во всех 50 штатах, а возраст совершеннолетия часто выше.

По этим причинам большинство семей выбирают вариант UGMA.

Независимо от того, какой тип депозитарного счета вы выберете, вы, как правило, сможете сэкономить на налогах.

Поскольку активы на счете опеки по закону принадлежат ребенку-бенефициару, незаработанный доход, полученный на счете, облагается по более низкой налоговой ставке ребенка, хотя и не более 2200 долларов в год. Все, что выше этой суммы, будет облагаться налогом по ставке кастодиана.

Трастовый фонд

Трастовый фонд — это инвестиционный инструмент, который семьи часто выбирают для планирования недвижимости. Создание трастового фонда учреждает юридическое лицо, которое может владеть активами. Трастовые фонды назначают нейтральную третью сторону, называемую «доверительным управляющим», для управления этими активами.

Создание трастового фонда учреждает юридическое лицо, которое может владеть активами. Трастовые фонды назначают нейтральную третью сторону, называемую «доверительным управляющим», для управления этими активами.

Трастовые фонды могут хранить такие активы, как деньги, акции, облигации, недвижимость и все, что между ними.

Существует множество типов трастовых фондов, включая отзывный траст и безотзывный траст.

Отзывной траст позволяет лицу, активы которого находятся в трасте («доверитель»), изменить правила или даже закрыть траст при жизни.

Безотзывный траст — это тип траста, условия которого не могут быть изменены. В результате он включает в себя значительную налоговую выгоду для дарителя, поскольку имущество, переданное в безотзывный траст, не учитывается в общей стоимости их имущества.

(Источник изображения) С отзывным трастом вы, как правило, не получите много налоговых льгот, и им также не хватает защиты активов. Поскольку активы, помещенные в отзывный траст, по-прежнему являются вашей законной собственностью, кредиторы смогут забрать эти деньги, если у вас возникнут финансовые проблемы.

Заключение

По правде говоря, это только верхушка айсберга. Есть множество способов подарить деньги членам семьи, и есть много причин сделать это.

Но если вы хотите подарить деньги молодым членам семьи с минимальным налогообложением, один из самых разумных способов сделать это — через депозитарный счет UGMA, и если вы хотите увеличить преимущества создания депозитарного счета, вы не можете сделать лучше, чем EarlyBird.

Создав опекунский счет с помощью приложения EarlyBird, семья, друзья, коллеги и любой другой человек могут подарить деньги ребенку всего за несколько движений.

Затем вы можете выбрать один из нескольких инвестиционных портфелей в зависимости от вашего стиля инвестирования, постепенно вносить вклад и накопить довольно большие сбережения для ребенка к тому времени, когда он достигнет совершеннолетия.

Загрузите приложение EarlyBird прямо сейчас и начните дарить деньги членам своей семьи.

{{cta-1}}

Эта страница содержит общую информацию и не содержит финансовых рекомендаций. Все инвестиции сопряжены с риском. Любая показанная гипотетическая производительность предназначена только для иллюстративных целей. Фактические результаты инвестиций могут отличаться по многим причинам, включая, помимо прочего, колебания рынка, временной горизонт, налоги и сборы. Пожалуйста, проконсультируйтесь с квалифицированным финансовым консультантом и/или специалистом по налогам для получения рекомендаций по инвестированию.

Все инвестиции сопряжены с риском. Любая показанная гипотетическая производительность предназначена только для иллюстративных целей. Фактические результаты инвестиций могут отличаться по многим причинам, включая, помимо прочего, колебания рынка, временной горизонт, налоги и сборы. Пожалуйста, проконсультируйтесь с квалифицированным финансовым консультантом и/или специалистом по налогам для получения рекомендаций по инвестированию.

Плюсы и минусы дарения на всю жизнь

Согласно действующему законодательству единый кредит на налог на наследство и дарение составляет 10 000 000 долларов США с учетом индексации с учетом инфляции («Льгота»).[1] В результате принятия Закона о сокращении налогов и создании рабочих мест эта сумма увеличилась с 5 000 000 долларов США с 1 января 2018 года до 31 декабря 2025 года, а 1 января 2026 года эта цифра снова снизится до 5 000 000 долларов США.[2] С учетом поправок на инфляцию освобождение в настоящее время составляет 11 700 000 долларов США на 2021 год[3] и должно увеличиться на 360 000 долларов США до 12 060 000 долларов США в 2022 году[4].

В последнее время Освобождение было предметом многочисленных дискуссий. 15 сентября 2021 года Комитет Палаты представителей по путям и средствам утвердил некоторые налоговые положения для включения в проект Закона о восстановлении лучше («BBBA»), одним из которых было ускорение срока действия освобождения с 2026 по 2022 год. Это изменение, наряду с несколькими другими изменениями, включая правила траста доверителя, вызвало настоящий ажиотаж среди планировщиков. Однако в самой последней версии BBBA эти изменения отброшены, и на данный момент освобождение кажется безопасным.[5] Но Исключение может быть изменено в любое время простой поправкой или дополнением к любому законопроекту, если Конгресс решит это сделать. С технической точки зрения, сокращение Освобождения может быть достигнуто путем простого внесения поправок в §2010(c), при этом не потребуется никакой технической подготовки. А учитывая, что эта поправка уже была разработана ранее, простое внесение ее в BBBA или другой законопроект не потребует особых усилий. От нас зависит, произойдет ли это позже в этом году, возможно, в начале следующего года или не произойдет вообще.

От нас зависит, произойдет ли это позже в этом году, возможно, в начале следующего года или не произойдет вообще.

С первоначально предложенным сокращением Освобождения в первом проекте BBBA и простотой, с которой оно может быть добавлено позже в этом году или даже в начале следующего года с обратной датой 1 января 2022 года, имеет ли смысл для налогоплательщиков, обдумывающих пожизненные подарки, чтобы сделать их сейчас? Как и в случае с большинством вопросов, ответ таков: это зависит от множества различных факторов и от того, что произойдет в будущем. Учитывая, что в последнее время этот вопрос часто поднимался, следует рассмотреть плюсы и минусы дарения на всю жизнь. Хотя мы не можем предсказать, что нас ждет в будущем в отношении изменений закона, повышения или обесценивания, смерти и т. д., мы можем проанализировать все «за» и «против» и принять наилучшее решение, исходя из имеющейся у нас информации.

Плюсы бессрочного дарения

Потенциальное использование или потеря в отношении исключения Исключение составляет 11 700 000 долларов, но это может измениться в любое время, если Конгресс решит это сделать. Если ничего не произойдет до конца 2025 года, то это число будет автоматически сокращено вдвое в соответствии с действующим законодательством. Что произойдет, если вы не используете его до того, как он исчезнет? К сожалению, в этот момент уже слишком поздно. Поскольку при использовании Освобождения, будь то в целях налога на наследство или в целях дарения, в первую очередь используются нижние доллары, любое сокращение Освобождения, которое уменьшает Освобождение до суммы, меньшей, чем та, которую налогоплательщик использовал в настоящее время, приводит к безвозвратной потере такой суммы. неиспользованное Исключение, если, конечно, Конгресс не решит увеличить Исключение позднее. Небольшой пример может прояснить это: налогоплательщик дарит 5 миллионов долларов и использует 5 миллионов долларов освобождения в то время, когда сумма освобождения составляет 10 миллионов долларов. Впоследствии Конгресс уменьшает сумму освобождения до 5 миллионов долларов. Теперь у налогоплательщика не осталось освобождения.

Если ничего не произойдет до конца 2025 года, то это число будет автоматически сокращено вдвое в соответствии с действующим законодательством. Что произойдет, если вы не используете его до того, как он исчезнет? К сожалению, в этот момент уже слишком поздно. Поскольку при использовании Освобождения, будь то в целях налога на наследство или в целях дарения, в первую очередь используются нижние доллары, любое сокращение Освобождения, которое уменьшает Освобождение до суммы, меньшей, чем та, которую налогоплательщик использовал в настоящее время, приводит к безвозвратной потере такой суммы. неиспользованное Исключение, если, конечно, Конгресс не решит увеличить Исключение позднее. Небольшой пример может прояснить это: налогоплательщик дарит 5 миллионов долларов и использует 5 миллионов долларов освобождения в то время, когда сумма освобождения составляет 10 миллионов долларов. Впоследствии Конгресс уменьшает сумму освобождения до 5 миллионов долларов. Теперь у налогоплательщика не осталось освобождения. Если бы налогоплательщик сделал подарок в размере 10 миллионов долларов и использовал освобождение в размере 10 миллионов долларов до сокращения, налогоплательщик по-прежнему не остался бы без освобождения, но воспользовался бы преимуществом изъятия 10 миллионов долларов из своего имущества, а не только 5 миллионов долларов.

Если бы налогоплательщик сделал подарок в размере 10 миллионов долларов и использовал освобождение в размере 10 миллионов долларов до сокращения, налогоплательщик по-прежнему не остался бы без освобождения, но воспользовался бы преимуществом изъятия 10 миллионов долларов из своего имущества, а не только 5 миллионов долларов.

Удаление будущего повышения стоимости из имущества

Передавая активы по их текущей стоимости, налогоплательщики могут исключить будущее увеличение стоимости таких активов из своего имущества. Стоимость подарка и, следовательно, использованная сумма Освобождения (и уплаченный налог, если применимо) определяется на дату подарка. Таким образом, если налогоплательщик передает имущество на сумму 10 миллионов долларов в 2021 году, а в 2022 году оно вырастет до 15 миллионов долларов, сумма освобождения составит всего 10 миллионов долларов, т. е. стоимость имущества на дату дарения. Эта дополнительная оценка в размере 5 миллионов долларов США не включается в имущество налогоплательщика и не использует освобождение налогоплательщика. С этой целью выбор активов для подарка, которые имеют наибольшую вероятность значительного признания в течение жизни, максимизирует это преимущество.

С этой целью выбор активов для подарка, которые имеют наибольшую вероятность значительного признания в течение жизни, максимизирует это преимущество.

Кредитное плечо Возможные скидки

Обсуждение скидок для целей налога на подарки и наследство — еще одна горячая тема, которая может или не может быть предметом обсуждения в будущем. При администрации Обамы горячо обсуждаемые и несколько противоречивые (в зависимости от того, кого вы спросите) предложенные Правила Раздела 2704 пытались обуздать эту практику для закрытых организаций, но впоследствии такие Правила были отозваны. Полное обсуждение этого вопроса, а также причин и анализа дисконтирования выходит далеко за рамки данной статьи. Однако, по крайней мере, согласно действующему законодательству, суды постоянно признавали различные скидки на активы, которые были подарены, такие как отсутствие контроля, отсутствие товарности и скидки, влияющие на налогообложение, на дарение прав юридических лиц, а также скидки на частичные проценты на дарение недвижимого имущества. имущество. Сочетая использование Освобождения с соответствующим дисконтированием, налогоплательщики могут использовать использование своего Освобождения для передачи большей стоимости, чем сумма используемого Освобождения. В качестве краткого примера налогоплательщик передает долю в закрытом бизнесе, стоимость чистых активов которого составляет 10 миллионов долларов США, но из-за отсутствия контроля и отсутствия ликвидности установлено, что справедливая рыночная стоимость доли составляет всего лишь 7 миллионов долларов. Таким образом, налогоплательщик перечислил 10 миллионов долларов чистой стоимости активов, но израсходовал только 7 миллионов долларов освобождения на подарок.

имущество. Сочетая использование Освобождения с соответствующим дисконтированием, налогоплательщики могут использовать использование своего Освобождения для передачи большей стоимости, чем сумма используемого Освобождения. В качестве краткого примера налогоплательщик передает долю в закрытом бизнесе, стоимость чистых активов которого составляет 10 миллионов долларов США, но из-за отсутствия контроля и отсутствия ликвидности установлено, что справедливая рыночная стоимость доли составляет всего лишь 7 миллионов долларов. Таким образом, налогоплательщик перечислил 10 миллионов долларов чистой стоимости активов, но израсходовал только 7 миллионов долларов освобождения на подарок.

Перемещение доходов

Передавая активы, приносящие доход, вниз по течению или в трасты, налогоплательщики могут передавать этот доход другим налогоплательщикам. Это может, в правильной ситуации, послужить снижению налога в совокупности, а также может предоставить бенефициару доход для использования. Конечно, будет ли снижен налог, зависит от множества факторов, в том числе от того, в какой налоговой категории находятся праводатель и бенефициар, а если в доверительном управлении, то от типа траста для целей подоходного налога. Если траст не является трастом доверителя, то ответ зависит от того, производятся ли распределения, приносящие доход, в результате чего бенефициар облагается налогом на доход, или доход облагается налогом на уровне траста. Если траст является трастом доверителя, доверитель по-прежнему будет облагаться налогом на доход, даже если бенефициар получает его. Это, конечно, может быть мощным способом для налогоплательщика сделать дополнительные подарки необлагаемыми налогом в форме уплаты подоходного налога.[7] Независимо от налоговой ситуации, перемещение дохода вниз по течению может предотвратить дополнительный рост имущества лица, предоставившего право, и служить для предоставления бенефициару выгоды и использования дохода.

Конечно, будет ли снижен налог, зависит от множества факторов, в том числе от того, в какой налоговой категории находятся праводатель и бенефициар, а если в доверительном управлении, то от типа траста для целей подоходного налога. Если траст не является трастом доверителя, то ответ зависит от того, производятся ли распределения, приносящие доход, в результате чего бенефициар облагается налогом на доход, или доход облагается налогом на уровне траста. Если траст является трастом доверителя, доверитель по-прежнему будет облагаться налогом на доход, даже если бенефициар получает его. Это, конечно, может быть мощным способом для налогоплательщика сделать дополнительные подарки необлагаемыми налогом в форме уплаты подоходного налога.[7] Независимо от налоговой ситуации, перемещение дохода вниз по течению может предотвратить дополнительный рост имущества лица, предоставившего право, и служить для предоставления бенефициару выгоды и использования дохода.

Наблюдение за тем, как благополучатели наслаждаются плодами дара

Это горячая тема, и многие люди спорят о плюсах и минусах пожизненного дарения с точки зрения того, выгодно ли это получателю. См. мое обсуждение обратной стороны этого аргумента ниже, но одним из преимуществ дарения на всю жизнь является возможность дарителя наблюдать, как получатель наслаждается преимуществами подарка. Возможно, доверитель всю свою жизнь строил бизнес, а теперь хочет насладиться плодами своего труда и наблюдать, как его или ее семья делает то же самое. Делая пожизненные дары, дети и потомки дарителя не должны ждать, пока даритель не уйдет, чтобы воспользоваться этими преимуществами, и даритель может сам получить большую радость от того, что жив и видит, как другие пользуются этими благами.

См. мое обсуждение обратной стороны этого аргумента ниже, но одним из преимуществ дарения на всю жизнь является возможность дарителя наблюдать, как получатель наслаждается преимуществами подарка. Возможно, доверитель всю свою жизнь строил бизнес, а теперь хочет насладиться плодами своего труда и наблюдать, как его или ее семья делает то же самое. Делая пожизненные дары, дети и потомки дарителя не должны ждать, пока даритель не уйдет, чтобы воспользоваться этими преимуществами, и даритель может сам получить большую радость от того, что жив и видит, как другие пользуются этими благами.

Это может также служить другим способом, позволяя бенефициару устроиться на работу или выбрать путь карьеры, который он или она иначе не мог бы выбрать по финансовым причинам. Если они знают, что финансово обеспечены, они с большей вероятностью выберут карьеру или работу, которая им нравится, а не выберут что-то по финансовым причинам.

Защита кредиторов

Активы, которые были подарены при жизни, как правило, больше не подчиняются кредиторам лица, предоставившего право, при отсутствии каких-либо мошеннических проблем с передачей прав или предотвращением банкротства. Если актив принадлежит третьей стороне, он, как правило, не может удовлетворить требования кредиторов лица, предоставившего право. Кроме того, осуществляя такую передачу в надлежащим образом оформленный траст, подаренные активы также могут быть защищены от кредиторов получателя, в том числе от возможности развода супругов.

Если актив принадлежит третьей стороне, он, как правило, не может удовлетворить требования кредиторов лица, предоставившего право. Кроме того, осуществляя такую передачу в надлежащим образом оформленный траст, подаренные активы также могут быть защищены от кредиторов получателя, в том числе от возможности развода супругов.

Налог на дарение дешевле, чем налог на наследство

Ставка налога на дарение и налог на наследство одинаковы, так как же налог на дарение может быть дешевле? Что ж, ответ связан с тем, что налог на дарение не включает налог, а налог на наследство не включает налог. Короче говоря, налог на дарение не уплачивается с денег, которые фактически используются для уплаты налога на дарение, поэтому он не облагается налогом. С другой стороны, налог на наследство уплачивается с денег, которые фактически используются для уплаты налога на наследство, поэтому он включает налог. Как показано в приведенном ниже примере, это различие приводит к тому, что налог на дарение фактически составляет всего 28,57%, а не 40% стоимости налога на наследство, при прочих равных условиях и при условии, что если налог на дарение не уплачивается, то налог на наследство будет уплачен.

У налогоплательщика не осталось льгот и 1,4 миллиона долларов. Если бы он или она подарили бенефициару 1 миллион долларов, он или она должны были бы заплатить налог на дарение в размере 400 тысяч долларов. В результате получатель получает 1 миллион долларов, а IRS — 400 тысяч долларов. Что, если налогоплательщик просто держал эти 1,4 миллиона долларов и оставил все получателю после смерти, и все это облагалось налогом на наследство? Налог на наследство, причитающийся с этих 1,4 миллиона долларов, составляет 560 тысяч долларов, в результате чего у получателя остается 840 тысяч долларов. Причина различия заключается в том, что в примере с подарком 400 тысяч долларов, использованных для уплаты налога на дарение, не облагались налогом, а деньги, использованные для уплаты налога на наследство в другом примере, облагались налогом на наследство. Подсчитав, в примере с подарком эффективная ставка налога в размере 28,57% рассчитывается следующим образом: 400 000 (уплаченный налог) / 1 400 000 (всего). Выполнив ту же математику для примера с налогом на наследство, вы получите 40%, 560 000 (налог уплачен)/1 400 000. Соответственно, хотя это может не иметь смысла, прежде чем погрузиться в математику, при прочих равных условиях налог на дарение дешевле, чем налог на наследство, и во многих ситуациях имеет смысл платить налог на дарение при жизни, а не ждать. подлежит уплате налога на наследство в случае смерти.

Выполнив ту же математику для примера с налогом на наследство, вы получите 40%, 560 000 (налог уплачен)/1 400 000. Соответственно, хотя это может не иметь смысла, прежде чем погрузиться в математику, при прочих равных условиях налог на дарение дешевле, чем налог на наследство, и во многих ситуациях имеет смысл платить налог на дарение при жизни, а не ждать. подлежит уплате налога на наследство в случае смерти.

Минусы дарения

Потеря базового повышения

Возможно, самым большим недостатком дарения на всю жизнь является потеря повышения базового уровня в случае смерти в соответствии с §1014, если предположить, что подаренные активы увеличиваются в цене. В соответствии с §1014 активы, включенные в наследственную массу умершего, как правило, получают повышение в базисе до справедливой рыночной стоимости актива на дату смерти умершего. Даря активы при жизни таким образом, что такие активы не включаются в наследственную массу налогоплательщика на момент смерти, налогоплательщик теряет преимущество этого повышения в базе. Конечно, §1014 также применяется для понижения базы, поэтому это можно рассматривать как преимущество в случае активов, которые имеют встроенный убыток.

Конечно, §1014 также применяется для понижения базы, поэтому это можно рассматривать как преимущество в случае активов, которые имеют встроенный убыток.

Потеря использования

Этот действительно говорит сам за себя. Даря активы, налогоплательщик теряет доступ к таким активам и возможность их использования. Конечно, бенефициар может быть щедрым и позволить налогоплательщику по-прежнему использовать пляжный домик, который он или она отдали при случае (это может иметь свои собственные налоговые последствия), но налогоплательщик не будет иметь права использовать такие активы после передачи. отсутствует щедрость получателя.

Потеря контроля

Когда налогоплательщик делает подарок, он или она должен расстаться с «владением и контролем»[8], чтобы подарок считался завершенным подарком для целей федерального налога на дарение. Кроме того, в кодексе о налоге на наследство есть многочисленные положения, которые служат для возврата активов в наследственную массу лица, предоставившего право, где он или она сохраняет определенные аспекты контроля[9]. ] Таким образом, налогоплательщик теряет (или должен потерять) контроль над активами, переданными в дар. Конечно, есть способы смягчить это, одним из которых является передача таких активов в траст, над которым лицо, предоставляющее право, сохраняет косвенный контроль, контролируя, кто является Доверительным собственником, до тех пор, пока эта власть над Доверительным собственником имеет соответствующие ограничения.[10]

] Таким образом, налогоплательщик теряет (или должен потерять) контроль над активами, переданными в дар. Конечно, есть способы смягчить это, одним из которых является передача таких активов в траст, над которым лицо, предоставляющее право, сохраняет косвенный контроль, контролируя, кто является Доверительным собственником, до тех пор, пока эта власть над Доверительным собственником имеет соответствующие ограничения.[10]

Потеря дохода

Как обсуждалось выше в отношении перемещения дохода, лицо, предоставившее право, теряет доход, полученный от активов, которые были подарены в течение жизни. Это вполне может быть плюсом, как мы обсуждали, но также может быть и минусом, если налогоплательщик полагается на доход от подаренных активов. Соответственно, даритель должен быть готов расстаться с этим доходом, а если нет, то, возможно, подарок является опрометчивым или следует выбрать другой актив.

Потенциальное негативное влияние на производительность бенефициаров

Многие люди опасаются, что слишком раннее дарение активов их детям или без соответствующих ограничений будет иметь негативные последствия, в результате чего такие дети будут непродуктивными или подвергнуть подаренные активы нецелевому использованию, потере или другие непредвиденные последствия. Непродуктивный — термин относительный, но общее представление — это так называемый «ребенок из трастового фонда», у которого нет ни драйва, ни работы, ни карьеры, и который, как правило, просто живет в свободное время благодаря подаркам, полученным от родственников. Это всегда риск, но использование должным образом подготовленного траста, безусловно, может снизить этот риск, как и привитие трудовой этики и ценностей детям в раннем возрасте, так что, надеюсь, это не будет проблемой.

Непродуктивный — термин относительный, но общее представление — это так называемый «ребенок из трастового фонда», у которого нет ни драйва, ни работы, ни карьеры, и который, как правило, просто живет в свободное время благодаря подаркам, полученным от родственников. Это всегда риск, но использование должным образом подготовленного траста, безусловно, может снизить этот риск, как и привитие трудовой этики и ценностей детям в раннем возрасте, так что, надеюсь, это не будет проблемой.

Возможная компенсация[11]

Одной из тем, которая обсуждалась до тошноты на протяжении многих лет, является потенциальная компенсация ранее использованного освобождения, которое может привести к дополнительному налогу на наследство для налогоплательщика. Скажем, вы дарите 10 миллионов долларов и используете все свое освобождение, а затем освобождение уменьшается до 5 миллионов долларов, коготь назад будет служить для того, чтобы вернуть эти дополнительные 5 миллионов долларов освобождения обратно в ваше имущество после смерти. К счастью, по крайней мере на данный момент, это не кажется проблемой или целью даже для самых агрессивных налоговых предложений, и теперь у нас есть правила против когтей, чтобы дать нам некоторую уверенность в этой области. Конечно, как и в случае с любым другим налоговым законодательством, Конгресс может изменить это, но, по крайней мере, на данный момент налогоплательщики могут чувствовать себя хорошо, что когти назад не будут применяться.

К счастью, по крайней мере на данный момент, это не кажется проблемой или целью даже для самых агрессивных налоговых предложений, и теперь у нас есть правила против когтей, чтобы дать нам некоторую уверенность в этой области. Конечно, как и в случае с любым другим налоговым законодательством, Конгресс может изменить это, но, по крайней мере, на данный момент налогоплательщики могут чувствовать себя хорошо, что когти назад не будут применяться.

Что делать?

Как и при любом сложном анализе, трудно определить правильный ответ, особенно учитывая постоянно меняющееся налоговое законодательство и экономику. К сожалению, у нас нет хрустального шара, чтобы предсказать будущее, поэтому все, что мы можем сделать, это взвесить все за и против и принять наилучшее решение, используя информацию, доступную нам на момент принятия решения. Тем не менее, я дам один совет, который я часто даю клиентам, когда они обсуждают, делать ли подарок, не позволяйте налоговому хвосту вилять собакой. В жизни есть вещи поважнее налогов, прежде всего собственный комфорт и безопасность налогоплательщика. Если крупный подарок поставит налогоплательщика в положение, в котором он или она почувствует финансовую уязвимость, то это, вероятно, не лучшая идея.

В жизни есть вещи поважнее налогов, прежде всего собственный комфорт и безопасность налогоплательщика. Если крупный подарок поставит налогоплательщика в положение, в котором он или она почувствует финансовую уязвимость, то это, вероятно, не лучшая идея.

[1] §2010 и §2505.

[2] §2010(c)(3)(C).

[3] Ред. Proc. 2020-45.

[4] Ред. Proc. 2021-45.

[5] Для обсуждения BBB и самой последней версии на дату написания этой статьи см. статью Девина Миллса под названием «Предлагаемые налоговые изменения в обновленном законе о восстановлении лучшего», 10 ноября 2021 г., https ://esapllc.com/bbba-2021/.

[6] Обсуждение подоходного налогообложения трастов выходит далеко за рамки этой статьи, но достаточно сказать, что существуют некоторые стратегии подоходного налога, которые могут быть использованы для снижения общего налога путем осуществления или невыполнения распределений от траста до тех пор, пока поскольку траст не является доверительным трастом, который платит собственные налоги.

Даже несмотря на то, что для недвижимости требуется нотариальное заверение документа, он остается более простым, чем договор купли-продажи.

Даже несмотря на то, что для недвижимости требуется нотариальное заверение документа, он остается более простым, чем договор купли-продажи.

Такое же согласие представителя необходимо при дарении квартиры недееспособному лицу.

Такое же согласие представителя необходимо при дарении квартиры недееспособному лицу.