нужно ли уплачивать НДФЛ на подарок?

Рассмотрим, облагаются ли в 2023 году налогом квартиры, деньги, транспортные средства и прочее, подаренное супругом. И что делать, если подарок был сделан уже после развода. Чтобы узнать об этом подробнее — читайте нашу статью.

Нужно ли платить налог на дарение между супругами

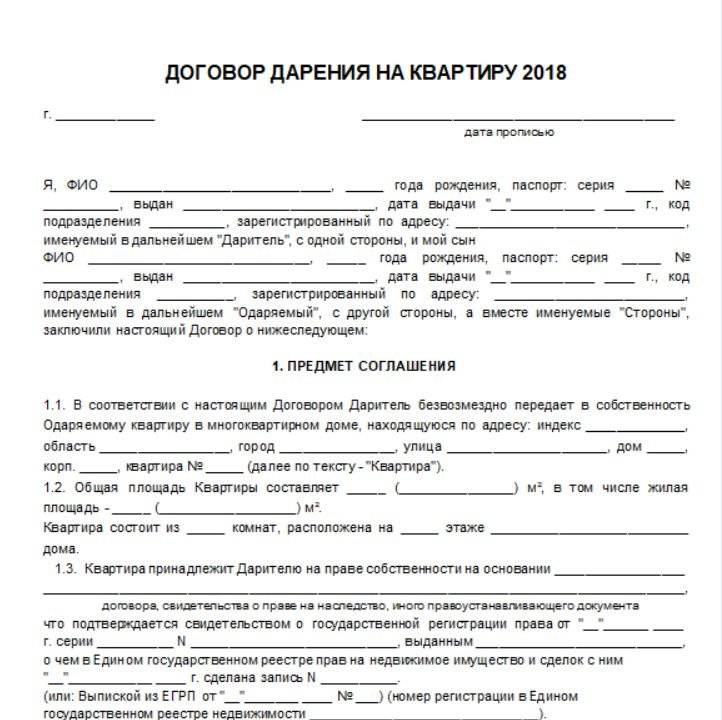

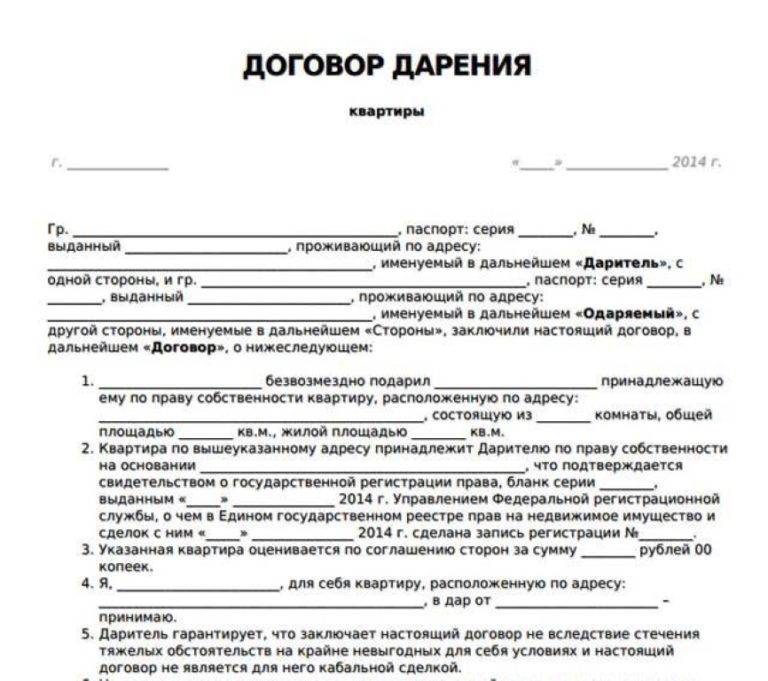

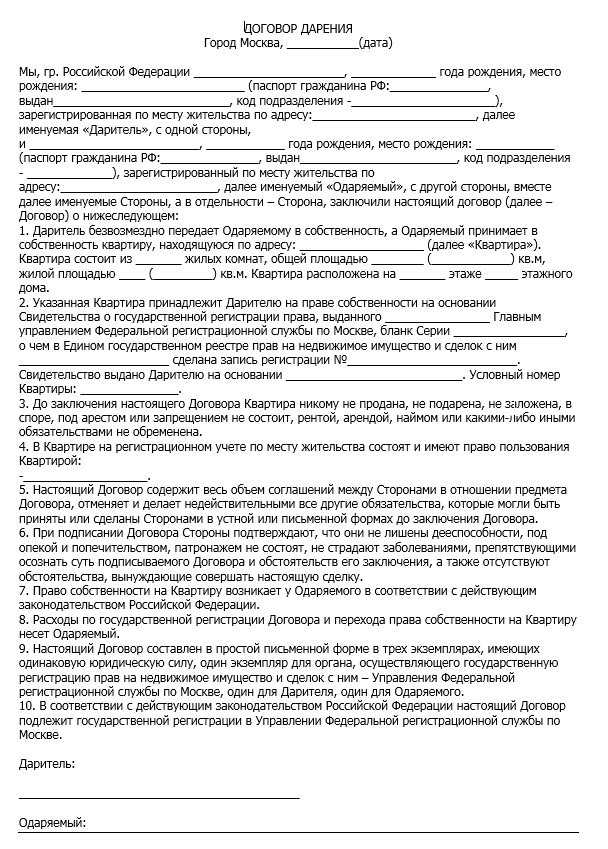

Любые подарки между близкими родственниками, включая супругов, налогом не облагается.

Также НДФЛ не платится, если вам подарили деньги или любое другое имущество, кроме жилой недвижимости, транспортных средств, акций, долей и паев. При этом неважно, кто преподнес презент — друзья, родственники, или была дарственная между супругами.

Если ли же речь идет о квартирах, транспортных средствах, акциях, долях и паях, то налог не уплачивается только в том случае, если подарок был от члена семьи или близкого родственника. Если же квартиру или машину подарил человек, не относящийся к близким родственникам, такие подарки облагаются НДФЛ.

То есть можно спокойно подарить квартиру от мужа жене и не уплачивать 13%.

Пример

Иванова подарила мужу квартиру. Так как это было дарение супругу, Иванов не будет уплачивать 13% со стоимости недвижимого имущества.

Членами семьи и близкими родственниками считаются:

|

Близкие родственники: |

|

|

1. |

Муж/жена |

|

2. |

Родители/дети |

|

3. |

Бабушки/дедушки/внуки |

|

4. |

Братья/сестры |

Если мужу от жены или наоборот досталась в дар машина или жилплощадь, ничего перечислять в бюджет государства не придется.

Пример

Петрова подарила мужу автомобиль. Он не будет платить НДФЛ, так брак Петровых официально зарегистрирован и все подарки между мужем и женой не облагаются НДФЛ.

Налог на дарение между разведенными супругами

Доход от дарения квартиры между супругами, расторгнувшими брак, облагается НДФЛ. Это же касается подарков транспортных средств, акций, долей и паев, поскольку юридически бывшие муж и жена уже не являются членами семьи и близкими родственниками.

Пример

Сидоров подарил бывшей супруге автомобиль. Такой презент является налогооблагаемым, и бывшей жене Сидорова придется заплатить 13% от стоимости автомобиля.

Размер налога на дарение супругу

Размер налога составляет 13% от стоимости подарка.

Пример

Уткин подарил бывшей жене квартиру. Но как рассчитать налог на дарение квартиры жене, если в дарственной на квартиру не прописана сумма подарка? В расчет берется кадастровая стоимость, и бывшая жена Уткина заплатит 13% от этой суммы.

Но как рассчитать налог на дарение квартиры жене, если в дарственной на квартиру не прописана сумма подарка? В расчет берется кадастровая стоимость, и бывшая жена Уткина заплатит 13% от этой суммы.

Если в договоре дарения между бывшими супругами прописан денежный эквивалент подарка, то 13% считается от него. Если не прописан, то к расчету берется средняя рыночная стоимость подарка на момент подписания договора или, если дарится недвижимость, — кадастровая стоимость.

В договор дарения квартиры и других дорогих подарков стоит вписывать стоимость подаренного имущества. Это упростит в дальнейшем процедуру налогообложения и подтвердит суммы, внесенные в декларацию 3-НДФЛ. Обращайтесь в нашим экспертам, мы за 2 дня заполним декларацию и самостоятельно отправим в вашу ИФНС.

Заполним декларацию 3-НДФЛ за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Подробнее

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

3 490 ₽

Подробнее

Оптимальный

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

1 690 ₽

Подробнее

Сроки уплаты налога на дарение

Заплатить 13% вы должны до 15 июля года, следующего за годом получения подарка.

Заплатить 13% вы должны до 15 июля года, следующего за годом получения подарка.

Пример

Набоков в 2022 году дарит бывшей жене дом. Набоковой необходимо до 30 апреля 2023 года подать декларацию, а до 15 июля 2023 года заплатить налог.

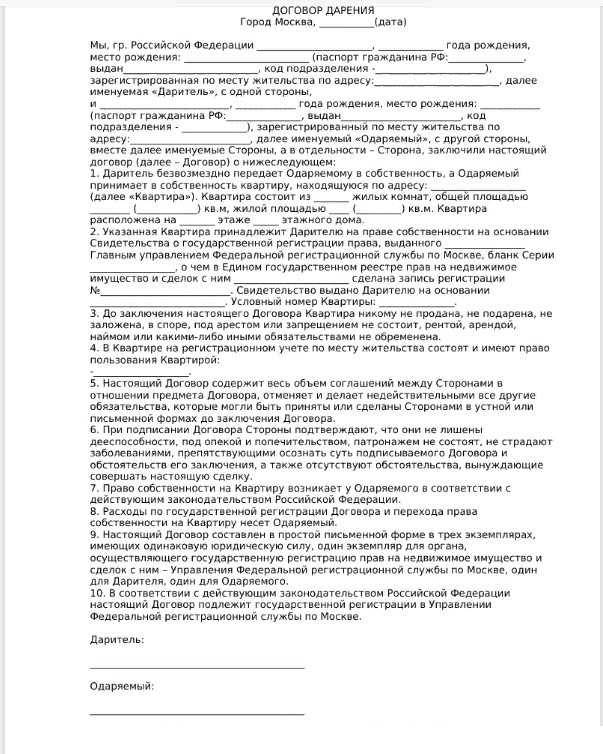

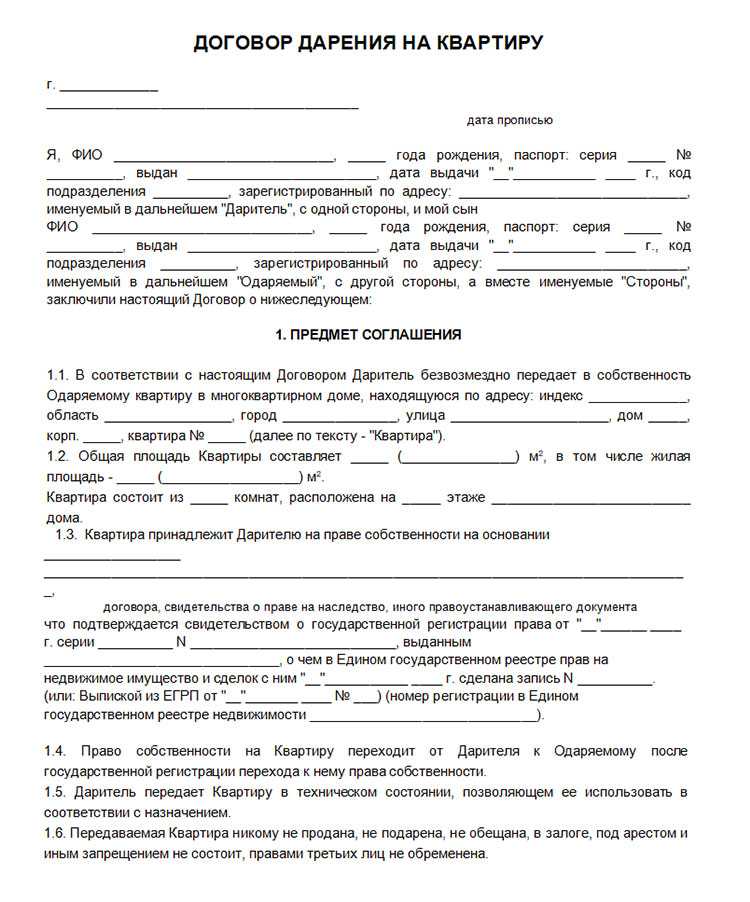

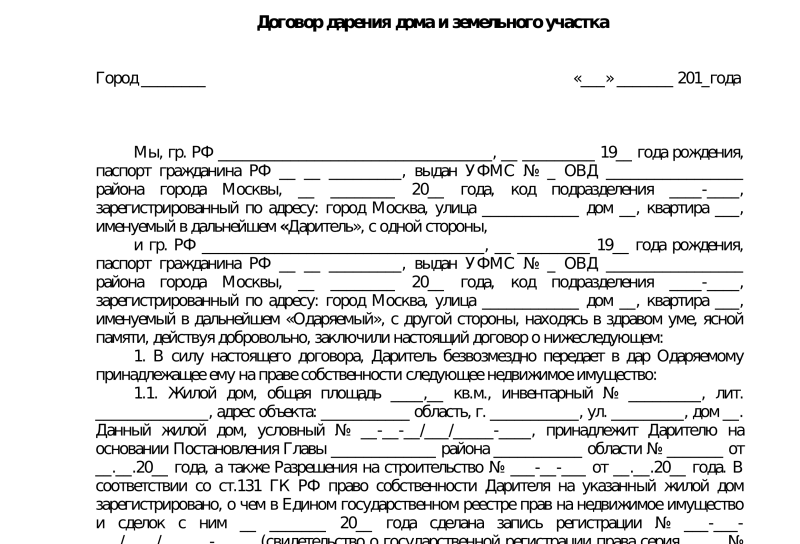

Образец заявления

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Скачать

Читайте также Налоговый вычет после развода

Частые вопросы

В мае будущий муж подарил мне машину. В сентябре мы поженились. Надо ли мне платить налог?+

Да, надо, так как на момент получения подарка вы не были официально женаты.

Муж уже после развода дал мне денег на квартиру. Должна ли я платить 13%?

Должна ли я платить 13%?

+

Нет, несмотря на то, что вы с бывшим супругом уже не считаетесь близкими родственниками, 13% уплачивать не придется. Денежные средства, полученные в дар, налогообложению не подлежат.

Сын подарил бывшей жене квартиру. Кто из них должен платить налог?

+

Ваш сын ничего платить не должен, так как даритель не получает доход, значит и платить не за что. А вот ваша бывшая невестка должна будет уплатить 13% от стоимости квартиры, прописанной в договоре дарения. Если сумма в документе не указана, берется кадастровая стоимость объекта.

Муж хочет подарить мне дачу. Придется ли мне платить подоходный?

+

Если вы находитесь в официально зарегистрированном браке, подарок от супруга декларировать не нужно. И НДФЛ платить также не нужно.

И НДФЛ платить также не нужно.

Заключение эксперта

Дарение между супругами налогом не облагается. Но если подарок был сделан после развода, то есть когда супруги уже являются бывшими, придется заплатить 13% в качестве НДФЛ. Но помните, что за подаренные деньги отчитываться перед ФНС не нужно.

Публикуем только проверенную информациюАвтор статьи

Алина Сокол Специалист по налогообложению

Стаж 3 года

Консультаций 1900

Cтатей 27

Составляет налоговые декларации 3-НДФЛ для физлиц, сопровождает клиентов на камеральных проверках, проводит экспертизу документов для налоговых вычетов, решает спорные вопросы с ИФНС, отслеживает новые законопроекты, консультирует клиентов по НДФЛ

Дарение имущества, приобретенного в браке, между супругами

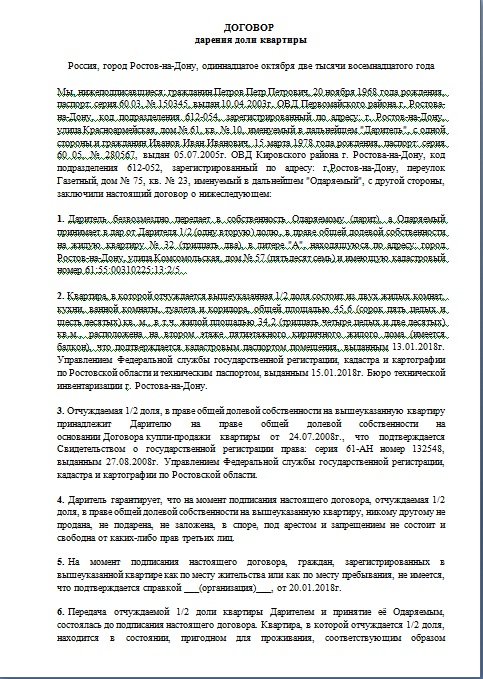

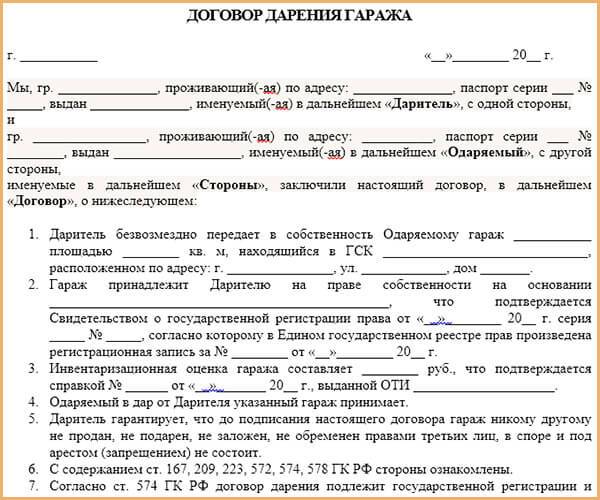

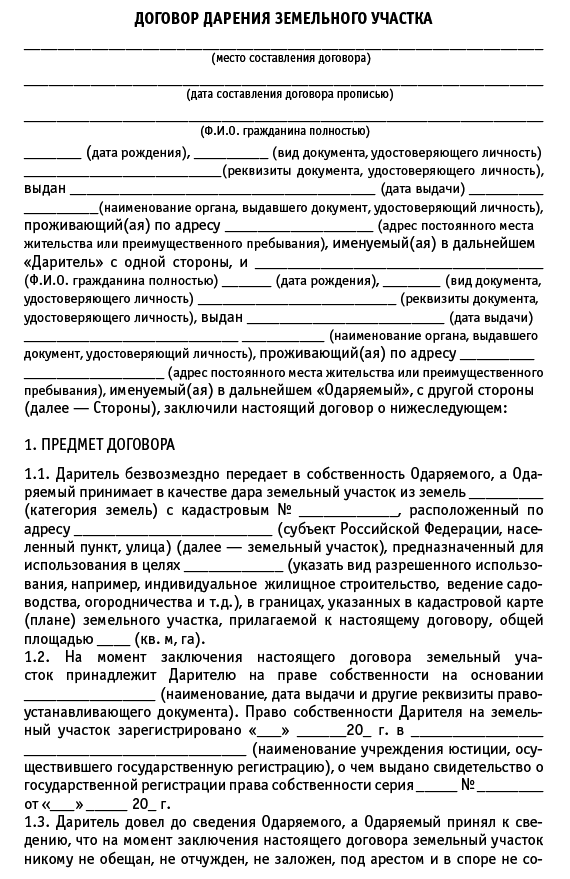

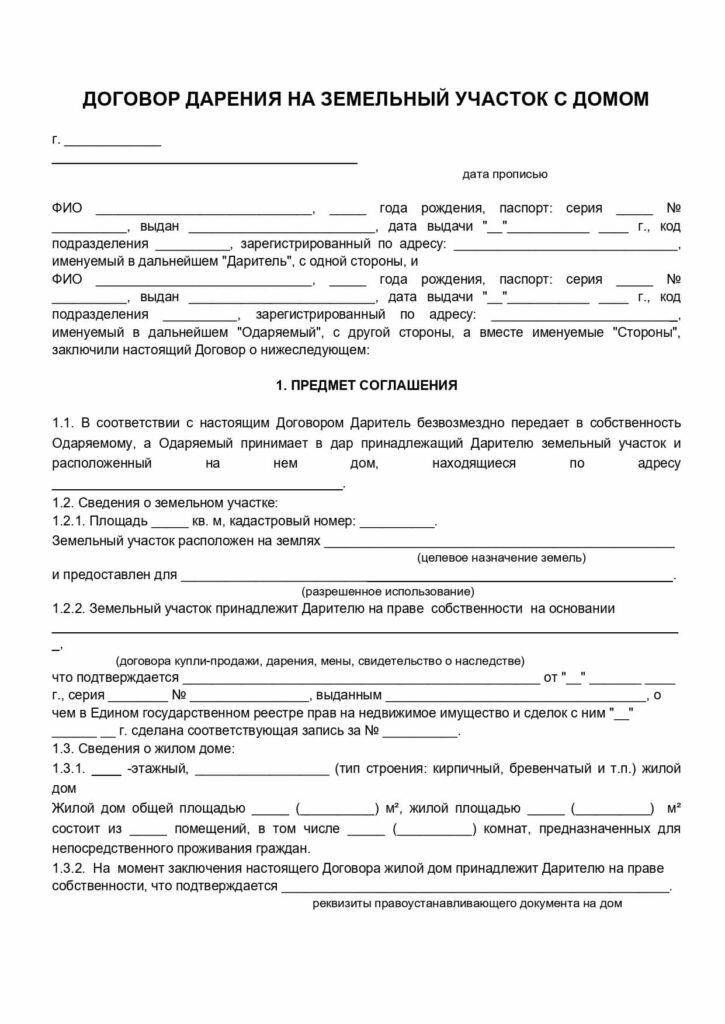

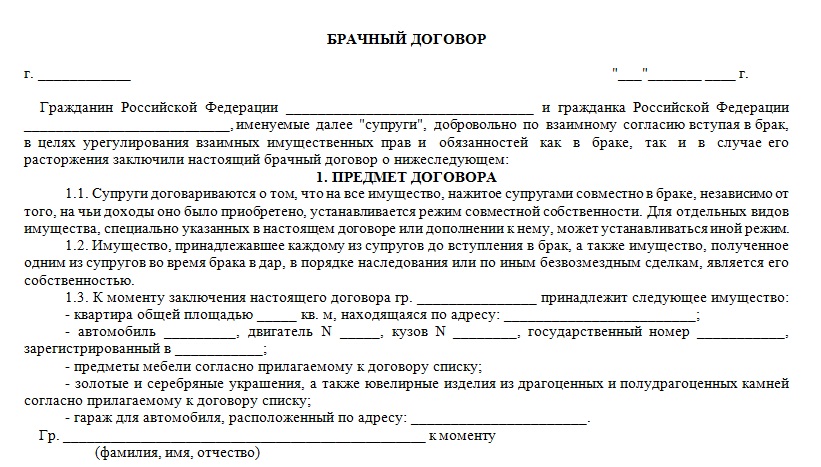

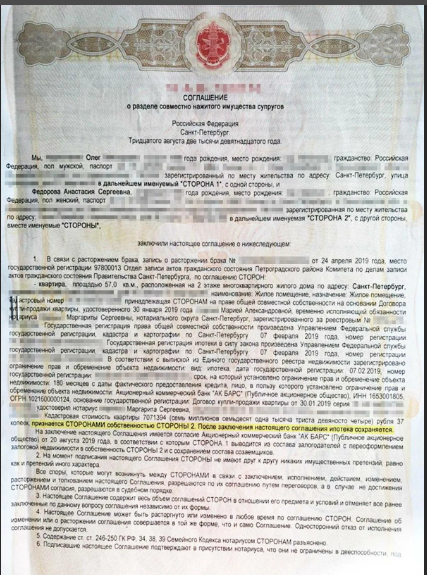

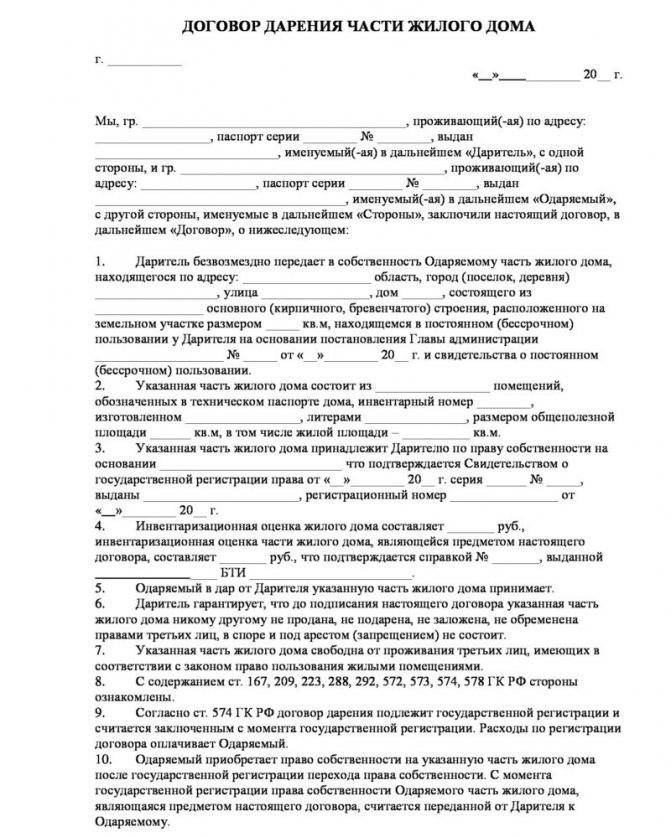

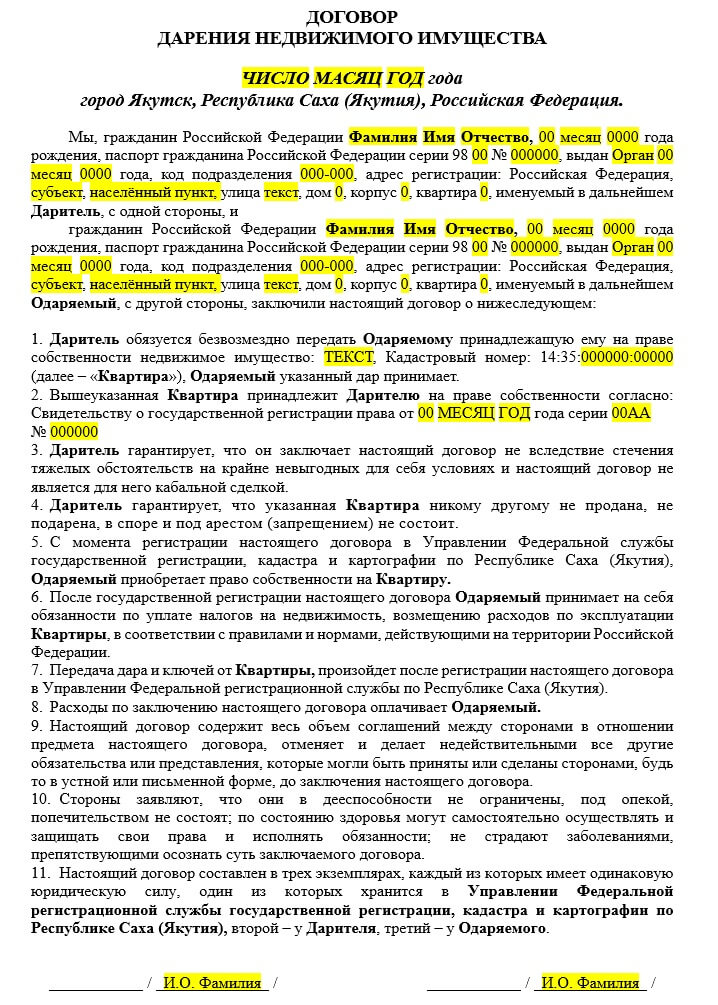

Договор дарения имущества нажитого супругами между самими же супругами является своеобразным механизмом, который прекращает режим общего совместного имущества супругов.

Обстоятельства дела:

Мужу на основании договора купли-продажи принадлежало нежилое помещение, приобретенное им в период брака. Муж подарил жене данное нежилое помещение на основании договора дарения. И супруг подал заявление в управление государственной регистрации недвижимости для оформления права собственности за женой.

Однако оформление права собственности было приостановлено, на основании того, что недвижимость является общим имуществом супругов, поэтому для государственной регистрации права супруги должны предоставить нотариально удостоверенный брачный договор или нотариально удостоверенное соглашение о разделе права собственности, либо иные документы, подтверждающие, что помещение переходит в личную собственность жены.

Муж обратился с иском к управлению государственной регистрации недвижимости о признании решения незаконным и об обязании произвести переоформление права собственности на его жену согласно заявлению.

Суды первой и апелляционной инстанций удовлетворили требования мужа и обязали управления отменить решение о приостановлении оформления регистрации права. Кассационная инстанция также посчитала действия управления необоснованными.

Выводы Второго кассационного суда общей юрисдикции:

Законодательство не запрещает и не ограничивает отчуждать имущество посредством дарения, которое является общим имуществом супругов. Отсутствие брачного договора или иного письменного соглашения о разделе имущества между супругами не может являться препятствием для совершения сделки дарения, поскольку такое условие не предусмотрено гражданским законодательством.

Также договор дарения не нарушает права и интересы третьих лиц, не противоречит закону, составлен в соответствии с требованиями закона.

Распоряжение общим имуществом осуществляется по согласию всех участников, которое предполагается независимо от того, кем из участников совершается сделка по распоряжению имуществом, и каждый из супругов вправе распоряжаться общим имуществом.

При таких обстоятельствах управлению государственной регистрации недвижимости необоснованно отказало в регистрации перехода права собственности от одного супруга другому по договору дарения.

Комментарии:

Как установлено законодательством при разводе имущество, приобретенное в дар, не подлежит разделу, так как оно будет являться уже личным имуществом супруга. Если такими подарками являются недвижимость, автомобиль или иное дорогостоящее имущество, то необходимо оформить договор дарения.

В соответствии с действующим законодательством и сложившейся судебной практикой супруги могут дарить друг другу совместное имущество, приобретенное в период брака.

При этом заключить договор дарения возможно также в присутствии нотариуса, который сначала выделит доли совместного имущества каждому из супругов, а затем удостоверит передачу имущества от одного супруга другому по договору дарения (путем заключения смешанного договора с элементами соглашения о разделе совместно нажитого имущества супругов) При этом подписание договора дарения происходит у нотариуса при наличии обоих супругов.

Также нотариус запрашивает у супругов документы на данное имущество в подтверждение того, что данное имущество действительно является совместным имуществом, а именно что оно было приобретено в период брака.

После оформления договора дарения необходимо обратиться с соответствующим заявлением Управление Федеральной службы государственной регистрации, кадастра и картографии и получить подтверждение о переходе права собственности.

__________________________________________________________________________________________

Юридическая фирма «Безруков и партнеры» неоднократно включалась в рейтинг лучших региональных юридических фирм страны по версии рейтинга Право. ру-300 в номинациях «Арбитражное судопроизводство» и «Разрешение споров».

ру-300 в номинациях «Арбитражное судопроизводство» и «Разрешение споров».

Мы умеем решать самые сложные юридические задачи, и с удовольствием поможем Вам!

Мы работаем практически по всем регионам России, включая Москву, Санкт-Петербург, Екатеринбург, Новосибирск, Кемерово, Красноярск, Тюмень, Барнаул.

Звоните по телефону +7 (3852) 53-20-49, +7 9646032049 или пишите на адрес [email protected]

Предоставление недвижимости для консультантов

Вклад в виде недвижимости представляет собой одну из самых сложных, но полезных возможностей в планировании благотворительных подарков.

Сумма благотворительного взноса дарителя

Для определения налоговых льгот дарителя учитываются некоторые характеристики передаваемого имущества. Продолжительность времени, в течение которого имущество находилось в собственности, и то, увеличилась или уменьшилась его стоимость, являются двумя ключевыми факторами.

Недвижимость, находящаяся в долгосрочной собственности: Если физическое лицо жертвует недвижимость, находящуюся в долгосрочной собственности (, т.е. , дольше года) на «общественную» благотворительность, сумма, которую он или она обычно может требовать в качестве благотворительной взносом для целей федерального подоходного налога является справедливая рыночная стоимость имущества на дату дарения. См. раздел 170(b)(1)(A) Налогового кодекса США.

Амортизированная недвижимость: Если пожертвовано улучшенное имущество, в отношении которого заявлена амортизация, благотворительный взнос жертвователя уменьшается на сумму амортизации, которая была бы возвращена в качестве обычного дохода, если бы имущество было продано. См. раздел 170(e)(1)(A) IRC.

Иными словами, если заявленная амортизация была прямолинейной, благотворительный взнос жертвователя, как правило, не уменьшается (поскольку прямолинейная амортизация обычно восстанавливается в соответствии с разделом 1250 IRC как прирост капитала, а не обычный доход). Это может сделать дарение амортизированного имущества, для которого заявлена линейная амортизация, особенно привлекательным. Согласно действующему законодательству сумма прямолинейной амортизации может облагаться налогом по ставке 25 процентов, если имущество было продано.

Это может сделать дарение амортизированного имущества, для которого заявлена линейная амортизация, особенно привлекательным. Согласно действующему законодательству сумма прямолинейной амортизации может облагаться налогом по ставке 25 процентов, если имущество было продано.

Справедливая рыночная стоимость: Для целей определения суммы благотворительного пожертвования дарителя справедливая рыночная стоимость недвижимости обычно представляет собой цену, по которой она будет передана между желающим покупателем и желающим продавцом, каждый из которых полностью осведомлен о все факты, относящиеся к стоимости имущества. См. раздел правил 1.170A-1(c)(2).

Если заявленная стоимость имущества превышает 5000 долларов США, жертвователь должен получить квалифицированную оценку, чтобы подтвердить свое требование о вычете подоходного налога на благотворительность в отношении подарка. См. часть B формы IRS 8283, а также инструкции и рег. раздел 1.170A-13(е). Если требуется вычет в размере более 500 000 долларов США, квалифицированная оценка должна быть приложена к декларации при ее подаче. См. раздел 170(f)11(C) и (D) Кодекса.

См. раздел 170(f)11(C) и (D) Кодекса.

Ограничения на благотворительный вычет по подоходному налогу

На благотворительный вычет по федеральному подоходному налогу распространяются различные процентные ограничения.

Общий потолок вычета составляет 50 процентов от скорректированного валового дохода (AGI). Подарки «общественным» благотворительным организациям в виде наличных денег, личного имущества и краткосрочной собственности на прирост капитала всех типов, как правило, подлежат вычету до этого 50-процентного предела. См. раздел 170(b)(1)(A) IRC.

Дарение «государственным» благотворительным организациям ценной недвижимости, удерживаемой в течение длительного времени (вместе с некоторыми другими видами других долгосрочных пожертвований в собственность), как правило, подлежит вычету в размере до 30 процентов от AGI. См. раздел 170(b)(1)(C) IRC.

Избыточные взносы могут быть перенесены на срок до пяти последующих налоговых лет. См. раздел 170(b)(1)(D) IRC.

Взаимодействие 50-процентных и 30-процентных лимитов и правил переноса устанавливает иерархию для вычета различных видов подарков. Иерархия (в отношении пожертвований общественным благотворительным организациям) следующая:

- В первую очередь учитываются текущие пожертвования, на которые распространяется 50-процентный лимит.

- Текущие подарки с 30-процентным лимитом учитываются вторыми.

- Перенесенные подарки с учетом 50-процентного лимита учитываются третьими.

- Перенесенные подарки с учетом 30-процентного лимита учитываются четвертым. См. разделы IRC 170(b)(1)(A), (b)(1)(C), (b)(1)(D).

Специальные выборы

Даритель ценной недвижимости или других ценных активов, на которые распространяется 30-процентное ограничение, может счесть 30-процентное ограничение слишком жестким и пожелать, чтобы к подарку применялось более высокое 50-процентное ограничение.

Например, подаренный актив может быть оценен незначительно. Или пожертвование может быть довольно большим по сравнению с доходом дарителя, в результате чего большую часть дара придется перенести на годы, когда из-за выхода на пенсию или других обстоятельств жертвователь не сможет сделать все возможное. использование вычетов.

Или пожертвование может быть довольно большим по сравнению с доходом дарителя, в результате чего большую часть дара придется перенести на годы, когда из-за выхода на пенсию или других обстоятельств жертвователь не сможет сделать все возможное. использование вычетов.

Донор в этих обстоятельствах может пожелать воспользоваться дополнительными выборами в соответствии с разделом IRC 170 (b) (1) (C) (iii). Выборы позволяют донору вычесть все «30-процентные подарки» по себестоимости, но принять уменьшенные подарки в качестве благотворительного вычета с учетом 50-процентного ограничения.

Если благотворительный взнос в дар ценного недвижимого имущества уменьшается до скорректированной базы дарителя в отношении имущества, потому что в отношении имущества заявлена амортизация, превышающая линейную, этот выбор позволяет дарителю вычесть скорректированной стоимостной базы имущества в размере до 50 процентов ОГИ, как если бы это было даром другого имущества. См. раздел 170(b)(1)(A) IRC.

Выборы могут быть полезны в некоторых ситуациях. Тем не менее, его необходимо тщательно рассмотреть, поскольку он применяется ко всем подаркам, на которые в противном случае распространяется 30-процентный лимит (включая перенесенные взносы). Выбор не может быть сделан в отношении одних 30-процентных даров, но не в отношении других.

Обоснование стоимости подарка

Квалифицированная оценка — как этот термин определен в Рег. раздел 1.170A-13(c) — обычно требуется для обоснования требования о вычете подоходного налога на благотворительность в отношении пожертвования недвижимости, если заявленная стоимость имущества (или совокупная заявленная стоимость всех подарков в виде недвижимости, сделанных в течение в год) превышает 5000 долларов.

В дополнение к получению квалифицированной оценки даритель должен подать сводку оценки — форму IRS 8283 — вместе с федеральной налоговой декларацией, в которой впервые заявлено о подарке или о нем сообщается. См. Рег. раздел 1. 170A-13(c)(2). Заключение об оценке должно быть подтверждено (подписано) одаряемой организацией. В случае неденежных взносов на сумму более 500 000 долларов США, к декларации должна быть приложена копия квалифицированной оценки.

170A-13(c)(2). Заключение об оценке должно быть подтверждено (подписано) одаряемой организацией. В случае неденежных взносов на сумму более 500 000 долларов США, к декларации должна быть приложена копия квалифицированной оценки.

Если организация одаряемого в течение трех лет с даты дарения продает или иным образом распоряжается подаренным имуществом, в отношении которого она подписала форму IRS 8283, она должна сообщить о продаже как IRS, так и дарителю в форме IRS 8282. См. Рег. раздел 1.170A-13(c)(4)(iii).

Требования к квалифицированной оценке: Полная информация о требованиях, которым должна соответствовать оценка, чтобы быть квалифицированной оценкой, выходит за рамки данного обсуждения. Тем не менее, стоит отметить некоторые элементы информации, которые по определению должны быть включены в квалифицированную оценку:

- Дата или ожидаемая дата подарка.

- Оценочная справедливая рыночная стоимость на дату или ожидаемую дату дарения.

- ИНН оценщика.

- Заявление о том, что оценка была подготовлена для целей федерального подоходного налога.

- Описание происхождения, образования, опыта и членства оценщика (если таковое имеется) в профессиональных ассоциациях оценщиков.

- Описание соглашения о вознаграждении между дарителем и оценщиком. См. Рег. раздел 1.170A-13(c)(3)(ii).

Для того чтобы оценка была квалифицированной оценкой, она должна быть получена не ранее, чем за 60 дней до даты дарения и не позднее, чем за день до даты подачи декларации о подоходном налоге, на которую впервые заявлен подарок или сообщил. Срок оплаты включает в себя продление срока подачи декларации. См. Рег. раздел 1.170A-13(c)(3)(i)(A).

Правила обоснования: В настоящее время требуются специальные квитанции для подарков в виде наличных денег или имущества на сумму 250 долларов США и более. Это требование не влияет на правила квалифицированной оценки, описанные выше. Доноры должны сохранять все квитанции и письма-подтверждения, чтобы обосновать свои выводы. См. публикации IRS № 526 и 1771.

Доноры должны сохранять все квитанции и письма-подтверждения, чтобы обосновать свои выводы. См. публикации IRS № 526 и 1771.

Специальная возможность дарения личных резиденций и ферм

В соответствии с разделом 170(f)(3)(B)(i) IRC разрешается благотворительный вычет текущего подоходного налога за пожертвование оставшейся доли в личном доме или ферме .

Термин «личное место жительства» не ограничивается основным местом жительства дарителя, но включает в себя дополнительные места жительства, такие как дома для отдыха (при условии, что дополнительное место жительства не попадает в категорию сдаваемой в аренду недвижимости).

Термин «ферма» также имеет широкое определение. Сюда входит, например, сельскохозяйственная собственность, сданная в аренду арендатору.

Эта подарочная композиция может быть идеальным способом для человека или пары, которые планируют в конечном итоге оставить ферму или личную резиденцию в благотворительных целях, чтобы сделать это, одновременно получая немедленные налоговые льготы.

Дарение недвижимости с нераспределенным доходом

Существует несколько способов, которыми недвижимость может быть передана в дар для благотворительных целей таким образом, что жертвователь сохраняет доход на всю жизнь или на другой период времени для себя и/или других по своему выбору. Возможно, самый популярный способ добиться этого результата — использовать благотворительные фонды. См. раздел 664& IRC и соответствующие положения о правилах, регулирующих налоговые аспекты таких трастов.

Существует несколько типов фондов благотворительных фондов. Трасты с фиксированными платежами, которые выплачивают фиксированную сумму каждый год независимо от доходов и / или стоимости базовых трастовых активов, известны как благотворительные остаточные аннуитетные трасты. Доход от благотворительных остаточных юнитрастов меняется со временем в зависимости от инвестиционной эффективности траста. Так называемый прямой унитраст выплачивает заранее определенный процент от стоимости трастовых активов по ежегодной оценке. Унитраст с чистым доходом выплачивает требуемый процент от годовой стоимости активов траста или фактической прибыли траста, в зависимости от того, какая сумма меньше. Унитраст с чистой прибылью может быть создан для компенсации в будущие годы любой суммы, на которую доходы меньше суммы процентных платежей в один или несколько предыдущих лет, за счет доходов, которые превышают сумму процентных платежей унитраста, которая должна быть выплачена в такой будущий год.

Унитраст с чистым доходом выплачивает требуемый процент от годовой стоимости активов траста или фактической прибыли траста, в зависимости от того, какая сумма меньше. Унитраст с чистой прибылью может быть создан для компенсации в будущие годы любой суммы, на которую доходы меньше суммы процентных платежей в один или несколько предыдущих лет, за счет доходов, которые превышают сумму процентных платежей унитраста, которая должна быть выплачена в такой будущий год.

Поскольку для ликвидации недвижимости через продажу иногда может потребоваться продолжительное время, а чистая выручка от продажи не может быть легко предсказуема в момент финансирования траста, благотворительные трасты аннуитета на остаток редко, если вообще когда-либо, финансируются за счет недвижимости. Средством выбора традиционно был унитраст с чистым доходом с компенсационным положением или без него, по выбору донора. Окончательные правила IRS, выпущенные в декабре 1998 года, содержат рекомендации для другого варианта, известного как флип-унитраст. В соответствии с условиями такого траста активы, такие как недвижимость, которые не могут быть легко проданы, могут быть помещены в юнитраст, который функционирует как траст с чистым доходом, до тех пор, пока имущество не будет продано, или при наступлении другого «триггерного» события. . В такое время траст «переворачивается» и становится обычным унитрастом, который выплачивает установленный процент от активов траста каждый год, начиная с первого года после возникновения триггерного события. Дополнительную информацию об этой альтернативе см. в правилах раздела 664 IRC.

В соответствии с условиями такого траста активы, такие как недвижимость, которые не могут быть легко проданы, могут быть помещены в юнитраст, который функционирует как траст с чистым доходом, до тех пор, пока имущество не будет продано, или при наступлении другого «триггерного» события. . В такое время траст «переворачивается» и становится обычным унитрастом, который выплачивает установленный процент от активов траста каждый год, начиная с первого года после возникновения триггерного события. Дополнительную информацию об этой альтернативе см. в правилах раздела 664 IRC.

Иногда можно финансировать другие планы пожизненного дарения, такие как фонды объединенного дохода и подарочные аннуитеты, используя дары недвижимости в качестве источника финансирования в зависимости от государственного регулирования, ликвидности имущества и других факторов.

Заложенное имущество

Как правило, если оцениваемый актив передается благотворительной организации, жертвователь не реализует прирост стоимости в качестве прироста капитала для целей федерального подоходного налога. Причина в том, что прибыль обычно реализуется только в том случае, если ценный актив продается или обменивается; благотворительный взнос — это просто пожертвование.

Причина в том, что прибыль обычно реализуется только в том случае, если ценный актив продается или обменивается; благотворительный взнос — это просто пожертвование.

Если оцениваемое имущество, являющееся предметом ипотеки, отдается на благотворительность, однако сделка считается выгодной продажей в соответствии с ;Рег. раздел 1.1011-2, и донор реализует часть прироста стоимости в виде прироста капитала.

Формула продажи по договорной цене: Величина прибыли (G), полученная при прямой передаче заложенного имущества благотворительной организации, может быть определена по следующей формуле:

G = (FMV — B) x (M/FMV), где :

- «FMV» – справедливая рыночная стоимость подаренного имущества.

- «В» — скорректированная база имущества в руках дарителя.

- «М» — сумма ипотечного долга. См. Рег. раздел 1.1011-2(б).

Например, если имущество стоимостью 100 000 долларов США, имеющее скорректированную основу в размере 40 000 долларов США в руках дарителя и подлежащее ипотеке в размере 20 000 долларов США, передается благотворительной организации напрямую, жертвователь получает прибыль в размере (100 000 долларов США — 40 000 долларов США) x (20 000 долларов США/100 000 долларов США). ), или 12000 долларов.

), или 12000 долларов.

Даритель также имеет право потребовать благотворительный вычет в размере 80 000 долларов США — его или ее долю в пожертвованном имуществе.

Обратите внимание, что в случае имущества, подвергшегося ускоренной амортизации, часть прибыли, полученной жертвователем, может быть обычным доходом, представляющим собой возврат заявленной амортизации сверх прямой линии.

Передача заложенного имущества в благотворительный доверительный фонд: передача заложенного имущества в благотворительный доверительный фонд (как определено в разделе 664 IRC) может включать несколько сложных налоговых вопросов.

Наиболее важным, однако, является правило, согласно которому никакие доходы благотворительного фонда не могут быть использованы для оплаты ипотечного долга, по которому донор несет личную ответственность. Для этой цели «доход» включает реализованный прирост капитала, а также обычный доход, такой как дивиденды и проценты. См. Рег. раздел 1.671-2(б).

Причина для этого правила заключается в том, что оплата личных обязательств донора трастом приведет к тому, что траст станет «трастом доверителя» в соответствии с разделом 677 IRC; по определению траст доверителя не может быть благотворительным остаточным трастом. См. Рег. раздел 1.664-1(а)(4).

См. Рег. раздел 1.664-1(а)(4).

Особые соображения в отношении имущества, стоимость которого превышает сумму исключения

После принятия Закона о льготах для налогоплательщиков от 1997 г. может быть целесообразным рассмотреть возможность дарения имущества, стоимость которого превышает 250 000 долларов США на человека, освобожденных от налога на прибыль от продажи основных мест жительства. Такое имущество может особенно хорошо подходить для финансирования подарков на пожизненный доход, поскольку больше невозможно перевести прибыль на новые дома равной или большей стоимости.

Дарение доли в товариществе с ограниченной ответственностью

Дарение доли товарищества с ограниченной ответственностью в товариществе, владеющем недвижимостью, может ввести в действие различные уже рассмотренные правила, включая правила квалифицированной оценки и правила продажи по выгодной цене (т. е. если товарищество имущество является предметом ипотечного долга).

Широкое обсуждение налоговых последствий дарения долей товарищества с ограниченной ответственностью выходит за рамки данной публикации. Однако стоит отметить, что, поскольку партнер с ограниченной ответственностью, как правило, не несет личной ответственности за долг товарищества, иногда возможно использовать долю товарищества с ограниченной ответственностью для создания благотворительного остатка траста (что, как указано выше, обычно невозможно в случае имущества, являющегося предметом ипотеки, по которой даритель несет личную ответственность).

Однако стоит отметить, что, поскольку партнер с ограниченной ответственностью, как правило, не несет личной ответственности за долг товарищества, иногда возможно использовать долю товарищества с ограниченной ответственностью для создания благотворительного остатка траста (что, как указано выше, обычно невозможно в случае имущества, являющегося предметом ипотеки, по которой даритель несет личную ответственность).

Разные соображения по планированию

Покупатель на лету: Распространенная проблема, возникающая при планировании дарения недвижимости, заключается в том, что перед дарением даритель ведет переговоры с потенциальным покупателем имущества. Если организация одаряемого (или доверительный управляющий в случае благотворительного остатка) продает имущество этому покупателю, существует риск (степень которого варьируется от ситуации к ситуации), что даритель будет считаться получающим прибыль от продажа в соответствии с общим представлением о том, что одаряемый (или доверительный управляющий) является простым каналом для осуществления заранее оговоренной продажи.

Для защиты дарителя организация одаряемого (или доверенное лицо) должна вступить в независимые переговоры с покупателем после дарения. Однако в каждом случае собственный адвокат жертвователя должен вынести независимое профессиональное суждение о том, как лучше всего защитить налоговую позицию клиента.

Опасные отходы : С точки зрения организации одаряемого, подарки в виде недвижимости могут представлять особый риск из-за потенциальной ответственности за очистку в соответствии с Законом о очистке «Суперфонда» (42 U.S.C., раздел 9).601 и далее). По этой причине перед тем, как принять недвижимость в дар, часто проводится экологический аудит (т. н. этап 1, или аудит 1 этапа) объекта недвижимости.

Заключение

Благотворительные дарения недвижимости обычно сопряжены с большими налоговыми и другими юридическими сложностями, чем другие виды пожертвований.

Однако за прошедшие годы такие дары принесли существенную пользу как донорам, так и организациям одаряемых.

Если мы можем помочь в планировании дарения недвижимости, пожалуйста, не стесняйтесь обращаться к нам.

Дополнительную информацию см. также в Центре проектирования плановых пожертвований:

Технические отчеты:

- Недвижимость

- Соглашения о пожизненном имуществе

Товары:

- Дары недвижимости

- Что делать с пустым гнездом?

- Принятие и сохранение сельскохозяйственных угодий в дар

26 Кодекс США § 2523 — Подарок супругу | Кодекс США | Закон США

(a) Разрешение на вычет

Если даритель передает в течение календарного года путем дарения долю в имуществе одаряемому, который на момент дарения является супругом дарителя, допускается в качестве вычета при расчете налогооблагаемого дарения за календарный год сумма в отношении такие проценты равны его стоимости.

(b) Пожизненное имущество или другие прекращенные интересыЕсли по прошествии времени, при наступлении события или непредвиденных обстоятельств, или при ненаступлении события или непредвиденных обстоятельств, такие права, переданные супругу, прекращаются или прекращаются, никакие вычеты не допускаются в отношении таких процентов —

(1)

, если даритель сохраняет за собой, передает или передал (за меньшее, чем адекватное и полное вознаграждение в деньгах или денежной ценности) любому лицу, кроме такого одаряемого супруга (или имущества такого супруга), интерес в таком имущества, и если по причине такого удержания или передачи даритель (или его наследники или правопреемники) или такое лицо (или его наследники или правопреемники) могут владеть или пользоваться какой-либо частью такого имущества после такого прекращения или отказа в праве, переданном одаряемый супруг; или

(2)

, если даритель сразу после передачи одаряемому супругу имеет право назначать долю в таком имуществе, которую он может осуществлять (самостоятельно или совместно с любым лицом) таким образом, что назначенный может владеть или пользоваться любой частью такое имущество после такого прекращения или неисполнения интереса переходит к одаряемому супругу. Для целей настоящего параграфа считается, что даритель сразу же после передачи одаряемому супругу имеет такое право назначать, даже если такое полномочие не может быть осуществлено до истечения времени, при наступлении события или непредвиденных обстоятельств, или при ненаступление события или непредвиденного обстоятельства.

Для целей настоящего параграфа считается, что даритель сразу же после передачи одаряемому супругу имеет такое право назначать, даже если такое полномочие не может быть осуществлено до истечения времени, при наступлении события или непредвиденных обстоятельств, или при ненаступление события или непредвиденного обстоятельства.

Осуществление или освобождение в любое время дарителем, единолично или совместно с любым лицом, права назначать долю в имуществе, даже если иное не является передачей, для целей параграфа (1) считается рассматривается им как передача. За исключением случаев, предусмотренных в подразделе (е), если во время передачи невозможно установить конкретное лицо или лица, которые могут получить от дарителя проценты на имущество, переданное им таким образом, такие проценты для целей пункта ( 1), считается переданным лицу, не являющемуся супругом одаряемого.

(c) Доля в неустановленных активах

Если активы, из которых или доходы от которых могут быть удовлетворены проценты, переданные одаряемому супругу, включают конкретный актив или активы, в отношении которых не допускается вычет, если такой актив или активы были переданы дарителем такому супругу, то стоимость процентов, переданных такому супругу, для целей подраздела (а) уменьшается на совокупную стоимость таких конкретных активов.

(d) Совместные интересы

Если доля передается супругу одаряемого в качестве единственного совместного арендатора с дарителем или в качестве арендатора в полном объеме, доля дарителя в имуществе, которая существует исключительно по причине возможности того, что даритель может пережить супруга одаряемого, или что может произойти разделение аренды, не должно рассматриваться для целей подраздела (b) как интерес, сохраняемый дарителем в себе.

(e) Пожизненное имущество с правом найма у одаряемого супругомЕсли даритель передает долю в собственности, если посредством такой передачи его супруг пожизненно имеет право на весь доход от всей доли или на весь доход от определенной части выплачиваемых ежегодно или с более частыми интервалами, с правом супруга одаряемого назначать все проценты или такую конкретную часть (осуществляемую в пользу такого супруга одаряемого, или в отношении имущества такого супруга одаряемого, или в пользу любого из них, независимо от того, может ли право в каждом случае быть осуществлено в пользу других), и без права какого-либо другого лица назначать какую-либо часть такой доли или такой доли любому лицу, кроме одаряемого супруга —

(1)

проценты или их часть, переданные таким образом, для целей подраздела (а) считаются переданными одаряемому супругу, и

(2)

никакая часть доли или такая часть, переданная таким образом, для целей подраздела (b)(1) не считается сохраненной у дарителя или переданной любому лицу, кроме супруга одаряемого.

Этот подраздел применяется только в том случае, если посредством такой передачи такое право супруга одаряемого назначать долю или такую долю, независимо от того, осуществляется ли оно по завещанию или в течение жизни, может осуществляться таким супругом единолично и при любых обстоятельствах. Для целей настоящего подраздела термин «конкретная часть» включает только часть, определяемую на дробной или процентной основе.

(f) Выбор в отношении пожизненной недвижимости для одаряемого супруга

(1) В целом В случае имущества с ограниченной процентной ставкой —

(А)

для целей подраздела (а) такое имущество считается переданным одаряемому супругу, и

(В)

для целей подраздела (b)(1), никакая часть такого имущества не считается оставленной у дарителя или переданной любому лицу, кроме супруга одаряемого.

(2) Соответствующее имущество с срочным процентом Для целей настоящего подраздела термин «имущество с срочным вознаграждением» означает любое имущество—

(А)

, который передается супругом-донором,

(B)

, в котором одаряемый супруг имеет квалифицируемый процентный доход на всю жизнь, и

(C)

, к которым применяются выборы в соответствии с настоящим подразделом.

(3) Применение некоторых правил

Для целей настоящего подраздела должны применяться правила, аналогичные правилам пунктов (ii), (iii) и (iv) раздела 2056(b)(7)(B), а также правила раздела 2056(b) (10) применяется.

(4) Выборы

(А) Время и способ

Выбор в соответствии с настоящим подразделом в отношении любого имущества должен быть сделан не позднее даты, установленной в разделе 6075(b) для подачи декларации о налоге на дарение в отношении передачи (определяемой без учета раздела 6019(2)) и должно производиться таким образом, как это предписывает Секретарь.

(B) Выборы безотзывные

Выборы в соответствии с данным пунктом, однажды сделанные, не подлежат отмене.

(5) Учет процентов, удерживаемых супругом-донором

(A) В целом В случае любой собственности с ограниченным процентным доходом—

(и)

такое имущество не включается в общее имущество супруга-донора, и

(ii)

любая последующая передача супругом-донором доли в таком имуществе не считается передачей для целей настоящей главы.

(B) Подпункт (A) не применяется после передачи супругом/супругой одаряемого

Подпункт (A) не применяется в отношении любого имущества после того, как одаряемый супруг считается передавшим такое имущество в соответствии с разделом 2519, или такое имущество включается в общую массу имущества одаряемого супруга в соответствии с разделом 2044.

(6) Обращение о совместной ренте и ренте в связи с потерей кормильца В случае совместной ренты и ренты в связи с потерей кормильца, когда только супруг-донор и супруг-получатель имеют право на получение платежей до смерти последнего супруга, который умер—

(А)

проценты супруга одаряемого должны рассматриваться как соответствующие проценты дохода на всю жизнь,

(B)

супруг-донор считается сделавшим выбор в соответствии с настоящим пунктом в отношении такой ренты, если только супруг-донор не сделает иной выбор в дату, указанную в пункте (4)(A), или до нее,

(C)

пункт (5) и раздел 2519 не применяются к процентам супруга-донора в аннуитете, и

(D)

, если одаряемый супруг умирает раньше одаряемого супруга, никакая сумма не включается в валовое имущество одаряемого супруга в соответствии с разделом 2044 в отношении такой ренты.

Выборы в соответствии с подпунктом (B), однажды сделанные, должны быть безотзывными.

(g) Специальное правило для благотворительных остаточных фондов

(1) В целом

Если после передачи одаряемый супруг является единственным бенефициаром, который не является благотворительным бенефициаром (кроме дарителя) квалифицированного благотворительного остатка траста, подраздел (b) не применяется к доле в таком трасте, которая передается одаряемому супругу.

(2) Определения

Для целей параграфа (1) термины «благотворительный бенефициар» и «квалифицированный благотворительный остаточный фонд» имеют значения, данные этим терминам в разделе 2056(b)(8)(B).

(з) Отказ в двойном вычете

Ничто в этом разделе или любом другом положении этой главы не допускает вычета стоимости любого интереса в собственности в соответствии с этой главой более одного раза в отношении одного и того же дарителя..png)

(i) Отказ от супружеского вычета, если супруг не является гражданиномЕсли супруг(а) донора не является гражданином Соединенных Штатов—

(1)

вычет по данному разделу не допускается,

(2)

Раздел 2503(b) применяется к подаркам, которые даритель делает такому супругу и в отношении которых допускается вычет в соответствии с данным разделом, но в пункте (1) путем замены «100 000 долларов США» на «10 000 долларов США». ”, и

(3)

применяются принципы разделов 2515 и 2515A (поскольку такие разделы действовали до их отмены Законом о налоге на восстановление экономики от 1981 года), за исключением того, что положения такого раздела 2515, предусматривающие выборы, не применяются.

Этот подраздел не применяется к любой передаче в результате приобретения прав по совместной ренте и ренте в связи с потерей кормильца, описанной в подразделе (f)(6).